Accueil >

Enquête 2025 « Les Français, l’épargne et la retraite »

LES FRANÇAIS, L’ÉPARGNE ET LA RETRAITE

Plaquette de présentation de l’enquête 2025

Tableaux de la conférence de presse

Les résultats complets de l’enquête 2025

Pour une épargne de protection

Dans un contexte, marqué par une montée des incertitudes économiques et géopolitiques, les ménages français recherchent, au-delà de l’épargne de précaution, une épargne de protection. Ils entendent rester maîtres de leur argent afin, notamment, de se constituer des filets de sécurité.

Priorité aux placements de long terme, prégnance de l’inquiétude du pouvoir d’achat à la retraite, refus de l’orientation de l’épargne par les pouvoirs publics, tels sont les principaux enseignements de l’enquête 2025 d’AG2R LA MONDIALE – AMPHITÉA – Cercle de l’Épargne.

Les cinq chiffres clefs de l’enquête 2025

- 76 % des épargnants estiment que l’assurance-vie est un placement intéressant

- 72 % des non-retraités jugent que les pensions ne sont pas ou ne seront pas suffisantes pour garantir un niveau de vie correct à la retraite

- 62 % des Français considèrent qu’il faut épargner pour la retraite avant 35 ans

- 73 % des épargnants sont contre l’orientation de l’épargne par les pouvoirs publics

- 78 % des Français sont opposés à la suppression des espèces

Fabrice Heyriès, Directeur général d’AG2R LA MONDIALE a déclaré :

« Les résultats de l’enquête AG2R La Mondiale – Amphitéa – Cercle de l’épargne 2025, montrent que les Français sont préoccupés de plus en plus tôt par leur retraite et souhaitent commencer à se constituer une épargne avant 35 ans. Dans un contexte incertain et volatil, les produits d’épargne de long terme, assurance-vie et PER, sont plébiscités par les Français dont ils considèrent que ces solutions leur offrent un rendement qu’ils jugent majoritairement satisfaisant. Les Français s’inquiètent également de la capacité de la solidarité nationale à leur assurer une protection sociale suffisante, en particulier à l’heure de la retraite, et sont conscients de la nécessité de préparer leur avancée en âge.

Le Groupe AG2R LA MONDIALE les accompagne tout au long de la vie avec un ensemble de solutions pour préparer leur retraite, protéger leur santé, développer leur épargne et se prémunir contre les accidents de la vie. »

Rendement de l’épargne : les placements de long terme plébiscités

71 % des Français déclarent être des épargnants. Parmi eux, la moitié indique être satisfaite du rendement de son épargne, tandis que l’autre moitié ne l’est pas. Plus l’épargnant a investi dans des produits de long terme, plus il se montre satisfait du rendement de son épargne : 58 % des détenteurs de fonds en euros, 62 % de ceux ayant investi dans des unités de compte, et 65 % des souscripteurs d’un Plan d’Épargne Retraite expriment leur satisfaction. Les ménages aisés, dont l’épargne est davantage orientée vers les placements à long terme, se déclarent plus satisfaits que les ménages à revenus modestes. Ces résultats s’inscrivent dans le prolongement des bonnes performances de l’assurance-vie en 2025.

L’assurance-vie : le placement préféré des ménages

Confirmant la tendance observée en 2024, l’assurance-vie conserve en 2025 la première place au classement des placements préférés des Français (76 %). Elle devance l’investissement locatif immobilier (69 %) et le Livret A (60 %). Si, elle est particulièrement plébiscitée par les plus de 35 ans, le Livret A reste privilégié par les jeunes de moins de 35 ans.

Les jeunes de 18 à 24 ans se montrent davantage attirés que la moyenne des Français par les actions et les cryptoactifs, jugés intéressants par respectivement 51 % et 36 % de cette tranche d’âge, contre 41 % et 21 % en moyenne.

Avec la baisse de sa rémunération, le Livret A recule nettement en 2025 : 52 % des sondés le jugent intéressant, contre 60 % un an plus tôt.

Niveau de vie à la retraite : une inquiétude prégnante

La retraite constitue, pour 60 % des sondés, la priorité numéro un en matière de politique sociale, devant l’assurance maladie (45 %) et la dépendance (37 %). À partir de 35 ans, elle devient la préoccupation majeure. Chez les plus de 65 ans, la dépendance arrive en deuxième position avec 59 % de réponses (contre 62 % pour la retraite).

72 % des non-retraités estiment qu’ils ne vivront pas correctement avec leur future pension. Ce taux atteint 79 % chez ceux disposant de revenus modestes (moins de 1 200 euros par mois).

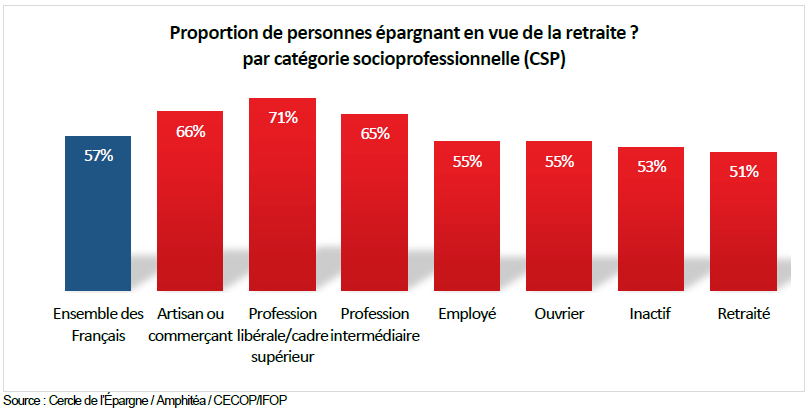

54 % des Français déclarent épargner pour leur retraite. Cette proportion atteint 64 % chez les personnes disposant de revenus élevés (plus de 4 000 euros par mois).

62 % des répondants jugent nécessaire de commencer à épargner avant 35 ans. Parmi les 18-34 ans, 48 % estiment même qu’il faudrait débuter avant 30 ans, témoignant ainsi d’une réelle inquiétude quant à la pérennité du système de retraite.

Les équations de la protection sociale

60 % des Français considèrent qu’ils cotisent davantage qu’ils ne recevront au titre des prestations sociales. Seuls 11 % pensent le contraire, et 29 % jugent que la balance est équilibrée. Ce sentiment est particulièrement marqué chez les 50-74 ans, dont 73 % estiment que le compte n’y est pas.

Pour préserver le système de protection sociale, 80 % des Français misent avant tout sur la lutte contre la fraude. En revanche, ils rejettent massivement l’idée de travailler davantage ou de cotiser plus : seuls 33 % se disent favorables à une augmentation du temps de travail (27 % chez les actifs) et 24 % à une hausse des impôts ou des cotisations.

La liberté de choisir son placement : une priorité pour les Français

73 % des épargnants se déclarent opposés à toute orientation de leur épargne par les pouvoirs publics. Ce rejet atteint 92 % parmi ceux qui ne disposent d’aucune épargne. Près de 65 % des épargnants désapprouvent également l’idée d’orienter l’épargne vers le financement de la défense nationale.

Le terme « orientation » semble avoir été perçu comme une injonction à souscrire à certains produits, voire comme une menace de captation de l’épargne. Les épargnants déjà investis à long terme ou disposant de revenus élevés se montrent toutefois légèrement plus ouverts à cette idée.

Autre indicateur de l’attachement des sondés à la liberté financière : 78 % des Français se déclarent opposés à la suppression des espèces.

L’enquête 2025 AG2R LA MONDIALE – AMPHITÉA – Cercle de l’Épargne confirme la maturité croissante des Français face aux enjeux d’épargne et de retraite. Attachés à leur liberté de choix, soucieux du rendement à long terme de leur épargne et inquiets pour leur niveau de vie futur, ils expriment une volonté claire : pouvoir anticiper, décider et sécuriser leur avenir en toute autonomie.

_________________________

Méthodologie :

À la demande d’AG2R LA MONDIALE, d’AMPHITÉA et du Cercle de l’Épargne, le Centre d’études et de connaissances sur l’opinion publique (CECOP) a conduit une étude sur les Français, l’épargne et la retraite. L’enquête a été réalisée sur internet les 25 et 26 mars 2025 auprès d’un échantillon de 1 000 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

Enquête 2024 « Les Français, l’épargne et la retraite »

LES FRANÇAIS, L’ÉPARGNE ET LA RETRAITE

ENQUÊTE 2024

AMPHITÉA – CERCLE DE L’ÉPARGNE

Plaquette de présentation de l’enquête 2024

Tableaux de la conférence de presse

Les résultats complets de l’enquête 2024

À l’initiative d’AMPHITÉA et du CERCLE DE L’ÉPARGNE, le Centre d’études et de connaissance de l’opinion publique (CECOP) dirigé par Jérôme Jaffré (membre du Conseil scientifique du Cercle de l’Épargne) a conduit et présenté la onzième étude sur « les Français, l’épargne et la retraite ». L’enquête 2024, tout en reprenant les thèmes traditionnels du baromètre, s’est plus particulièrement focalisée sur le Plan d’Épargne Retraite et la dépendance.

|

Les chiffres clefs de l’enquête 2024

|

L’enquête a été réalisée sur Internet du 6 au 7 mars 2024 auprès d’un échantillon de 1 035 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

RETOUR EN FORCE DE L’ASSURANCE-VIE ET PERCÉE DU PLAN D’ÉPARGNE RETRAITE

Pour la première fois depuis 2016, l’assurance-vie se classe en tête parmi les placements jugés intéressants. Elle dépasse le Livret A qui, en 2023, avait bénéficié de la hausse de son taux d’intérêt. Mesuré pour la première fois, le Plan d’Épargne Retraite (PER) se hisse à la 3e place du podium des placements intéressants et devance ainsi l’investissement immobilier locatif. Cette percée, cinq ans après sa création par la loi PACTE, est remarquable. La possibilité de sortir en capital offerte par le PER semble avoir séduit un grand nombre d’épargnants.

L’intérêt envers les placements varie en fonction de l’âge. Les jeunes actifs privilégient dans cet ordre : l’immobilier locatif, l’assurance-vie et le Livret A quand les plus de 65 ans citent l’assurance-vie, le Livret A et l’investissement immobilier locatif. Les moins de 25 ans sont plus nombreux que la moyenne à juger intéressants les actions et les cryptoactifs.

PLACEMENTS VERTS, LES FRANÇAIS VEULENT GARDER LA MAIN

Pour l’orientation de l’épargne vers les investissements permettant l’accélération de la transition énergétique, 50 % des sondés réclament l’instauration d’avantages fiscaux quand 28 % souhaitent imposer aux assureurs et aux banquiers des obligations de placement dans des fonds écologiques et 22 % seulement se prononçant pour une taxation accrue des placements dans les énergies fossiles. À travers leurs réponses, les sondés manifestent leur volonté de conserver leur liberté de choix en matière de placements.

LES FRANÇAIS ET LA RETRAITE, UNE FORTE INQUIÉTUDE

Seulement un tiers des sondés (34 %) estime vivre ou pouvoir vivre correctement à la retraite avec leur pension. Chez les non retraités, ce taux n’est que de 29 %. Cette année, moins d’un retraité sur deux (47 %) considère que sa pension lui permet de vivre correctement, contre 54 % en 2023. Cette dégradation n’est sans doute pas sans lien avec la vague inflationniste que la France a connue entre 2022 et 2023.

Les femmes qui perçoivent des retraites plus faibles que les hommes indiquent à 79 % que leur pension est ou sera insuffisante pour vivre à la retraite. 79 % également des actifs de plus de 50 ans partagent la même crainte. La réforme des retraites ne semble pas avoir rassuré les ménages sur la capacité de maintenir, dans les prochaines années, le niveau de vie à la retraite.

L’ÉPARGNE POUR LA RETRAITE, EN PLEINE DYNAMIQUE

58 % des non retraités déclarent en 2024 placer de l’argent en vue de la retraite, contre 51 % en 2023. 32 % indiquent le faire régulièrement contre 26 % en 2023. La baisse de l’inflation permet aux ménages de réduire leur épargne de précaution au profit d’une épargne de long terme comme l’épargne retraite.

21 % des sondés déclarent avoir déjà souscrit un Plan d’Épargne Retraite (PER) et 22 % entendent le faire prochainement. Pour les cadres, les taux respectifs sont 42 et 25 %. Parmi les personnes ayant souscrit un PER, 46 % déclarent l’avoir fait pour avoir un revenu supplémentaire à la retraite, 40 % pour avoir un capital au moment de la retraite et 26 % pour bénéficier de l’avantage fiscal.

BIEN VIEILLIR, DÉPENDANCE, SUJETS DE PRÉOCCUPATIONS MAJEURS

Pour 72 % des sondés, « bien vieillir », c’est avant tout être en bonne santé. Ce taux atteint 81 % chez les plus de 50 ans. Pour 34 % des sondés, bien vieillir, c’est disposer de ressources financières suffisantes. Les sondés souhaitent avant tout rester à domicile et entourés de leurs proches. Plus d’une personne sur deux de plus de 65 ans craint d’entrer en dépendance.

48 % des sondés estiment que la prise en charge financière de la dépendance relève de la Sécurité sociale. Seulement 26 % sont disposés à vendre leur logement ou à puiser dans leur épargne (PER, assurance-vie, etc.). 14 % sont susceptibles de souscrire une assurance dépendance. 13 % comptent sur l’aide de leur famille pour financer, le cas échéant, les frais générés par la dépendance.

Enquête 2023 « Les Français, l’épargne et la retraite »

LES FRANÇAIS, L’ÉPARGNE ET LA RETRAITE

ENQUÊTE 2023

AG2R LA MONDIALE – AMPHITÉA – CERCLE DE L’ÉPARGNE

La plaquette de présentation de l’enquête 2023

Les tableaux de la conférence de presse

Les résultats complets de l’enquête 2023

ÉPARGNE, RETRAITE, LE GRAND RÉALISME DES FRANÇAIS

L’enquête 2023 AG2R LA MONDIALE – AMPHITÉA – CERCLE DE L’ÉPARGNE réalisée par le CECOP dirigé par Jérôme Jaffré souligne que dans un contexte inflationniste et de tensions sociales, les Français plébiscitent l’épargne de précaution et, en premier lieu, le Livret A. Les Français, s’ils souhaitent partir le plus tôt possible à la retraite, semblent résignés à retarder leur départ. Ils demeurent par ailleurs inquiets en ce qui concerne leur niveau de vie à la retraite, ce qui peut expliquer leur volonté de ne liquider leurs droits à pension qu’au moment où ils auront la certitude de pouvoir en bénéficier à taux plein.

| Les chiffres clefs de l’enquête 2023

|

L’épargne des Français à l’heure de l’inflation

Priorité à l’épargne

40% des Français estiment que, depuis un an, la valeur de leur épargne diminue en raison du retour de l’inflation. Ils sont 31 % à considérer qu’elle n’a pas été modifiée et 14 % qu’elle a augmenté. Face à la montée des prix, 65 % des Français réduisent leurs dépenses de consommation quand seulement 27 % puisent dans leur épargne. 22 % déclarent, en revanche, avoir accru leur effort d’épargne.

Livret A, immobilier locatif et assurance vie, le podium de l’épargne

Les Français placent, en 2023, le Livret A (65 %) en tête des placements les plus intéressants, devant l’immobilier locatif (60 %) et l’assurance vie (56 %). Les plus de 65 ans plébiscitent le Livret A quand les 18/34 ans préfèrent l’immobilier locatif. Le Livret A est jugé comme un placement efficace pour lutter contre l’inflation. Les derniers relèvements de son taux de rémunération expliquent évidemment cette appréciation. Le Livret d’Épargne Populaire, malgré un rendement supérieur (6,1 % contre 3 %) est moins cité du fait de sa moindre diffusion (ce produit, dont l’ouverture est soumise à une condition de revenus, n’est détenu que par 7 % des Français).

Fiscalité du patrimoine, surtout pas d’augmentation

Seulement 15 % des Français sont favorables à une hausse des impôts sur le patrimoine quand 42 % sont pour le statu quo et 43 % pour les diminuer. Le régime actuel applicable aux placements immobiliers et financiers semble satisfaire une très large majorité des Français.

Les Français et la retraite, la victoire du pragmatisme ?

65 % des Français inquiets pour leur niveau de vie à la retraite

Près des deux tiers des Français (65 %) estiment que leurs pensions sont ou seront insuffisantes pour vivre correctement. Cette proportion est identique à celle constatée en 2022 (66 %). Elle baisse néanmoins, de manière assez marquée, pour les retraités qui sont 46 % à déclarer que leurs pensions ne leur permettent pas de vivre correctement en 2023, contre 51 % un an plus tôt. La revalorisation des pensions intervenue ces derniers mois peut expliquer ce résultat. Comme les années précédentes, les femmes et les titulaires de revenus modestes sont les plus inquiets concernant leur niveau de vie à la retraite.

Recul de l’épargne pour la retraite en 2023

La priorité donnée à l’épargne de précaution nuit à celle en vue de la retraite. Un peu plus de la moitié des non retraités épargnent pour leur retraite en 2023, contre 59 % en 2019. La baisse est marquée pour ceux qui épargnent quand c’est possible, témoignant des problèmes de pouvoir d’achat qu’ils peuvent rencontrer. Pour maintenir son niveau de vie à la retraite, la possession de la résidence principale reste la voie privilégiée (48 %). L’assurance vie arrive en deuxième position (18 %) à égalité avec l’investissement immobilier locatif. Les produits d’épargne retraite suivent en recueillant 14 % des suffrages.

Report de l’âge de la retraite, entre désirs et principes de réalité, le grand écart

Entre l’âge souhaité et l’âge probable de départ à la retraite, les Français font le grand écart. 80 % entendent partir à 62 ans voire avant ; mais ils sont 67 % à penser qu’ils ne partiront qu’à 62 ans ou plus. 43 % pensent même ne pouvoir liquider leurs droits qu’après 64 ans.

Néanmoins, les Français n’entendent pas partir avec une décote. De ce fait, ils sont 48 % à penser liquider leurs pensions seulement à partir du moment où ils rempliront les conditions pour avoir accès à une retraite à taux plein. En revanche, ils ne sont que 26 % à accepter l’idée de partir avant avec une décote.

En ce qui concerne les perspectives d’évolution de l’âge de départ à la retraite, les Français se font peu d’illusion. S’ils souhaitent liquider le plus tôt possible leurs pensions et bien qu’ils soient opposés au report de l’âge légal de la retraite, ils estiment inévitable un nouveau relèvement de cet âge dans les prochaines années. 75 % mentionnent que l’âge légal pourrait être de 65 ans voire plus dans les prochaines années quand 25 % n’envisagent pas un tel report.

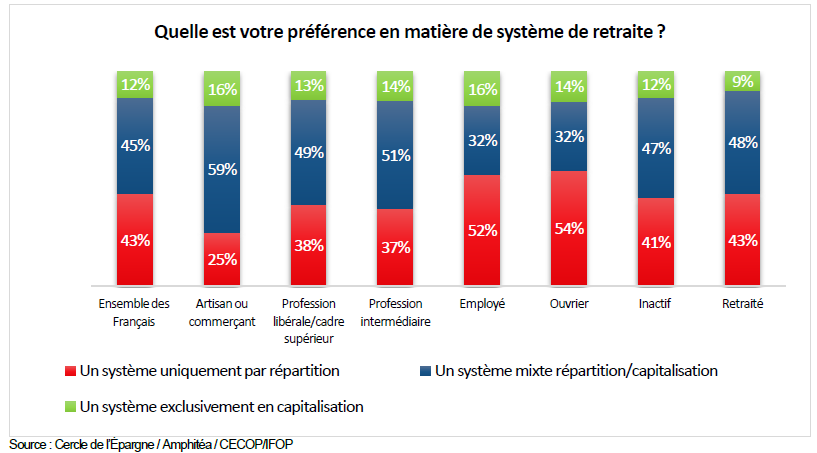

Les Français ouverts à l’idée d’un système mixte répartition/capitalisation

Le système de retraite par répartition est plébiscité par les Français, 44 % souhaitent son maintien tandis que 41 % sont favorables à la mise en place d’un système mixte répartition/capitalisation. Seulement 15 % se prononcent pour un système exclusivement par capitalisation.

À la demande d’AG2R LA MONDIALE, d’Amphitéa et du Cercle de l’Épargne, le Centre d’études et de connaissances sur l’opinion publique (CECOP) a conduit une étude sur les Français, l’épargne et la retraite.

L’enquête a été réalisée sur Internet du 20 au 22 février 2023 auprès d’un échantillon de 1 011 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

Enquête 2022 Cercle de l’Épargne/Amphitéa « Les Français, l’Épargne et la Retraite »

LES FRANÇAIS,L’ÉPARGNE ET LA RETRAITE

ENQUÊTE 2022

CERCLE DE L’ÉPARGNE/AMPHITÉA*

AVEC AG2R LA MONDIALE

La plaquette de présentation de l’Enquête 2022

Les tableaux de la conférence de presse

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en PDF

L’infographie du Cercle de l’Épargne et d’Amphitéa au format PDF

Les résultats complets de l’enquête 2022

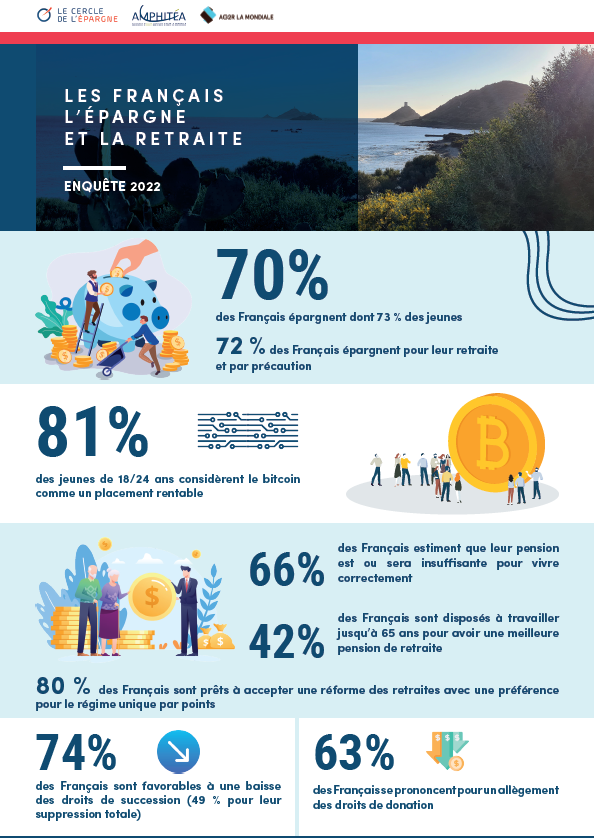

Contrairement aux idées reçues, les Français sont des épargnants avisés. Ils sont également plus réformateurs qu’il n’y paraît, tant en matière de retraite que de succession. L’enquête 2022 du Cercle de l’Épargne/Amphitéa réalisée en partenariat avec AG2R LA MONDIALE souligne que dans un contexte anxiogène, les Français demeurent en mode “épargne de précaution”. Pour autant, cela ne leur interdit pas d’être de plus en plus séduits par le monde des cryptomonnaies. Sur la question de la réforme des retraites, le report de l’âge de départ reste un sujet clivant, contrairement à l’introduction éventuelle d’un régime par points.

| Les chiffres clefs de l’enquête 2022 du Cercle de l’Épargne/Amphitéa

|

Les Français et l’épargne, une passion jamais démentie

Plus des deux tiers des Français épargnent et près de trois quarts des jeunes

70 % des Français déclarent épargner. Les épargnants sont majoritaires au sein de toutes les catégories sociales. La proportion d’épargnants est particulièrement importante chez les cadres et professions libérales (87 %) et elle est également élevée chez les ouvriers (63 %). Plus des deux tiers des retraités (68 %) sont, par ailleurs des épargnants.

Même s’ils disposent de faibles revenus, les jeunes épargnent. 73 % des 18/24 ans et 77 % des 25/34 ans déclarent ainsi mettre de l’argent de côté, contre 65 % des 50/64 ans. L’apport pour l’acquisition d’un bien immobilier constitue l’un des moteurs de l’épargne des jeunes.

12 % des Français épargnent plus de 10 % de leurs revenus et 5 % plus de 15 % quand 36 % déclarent épargner moins de 5 %. 25 % des cadres et des professions libérales mentionnent un taux d’épargne de plus de 10 % de leurs revenus, contre 12 % des retraités. 9 % des 18/34 ans indiquent épargner plus de 15 % de leurs revenus, soit un taux près de deux fois plus important que celui de la moyenne des Français.

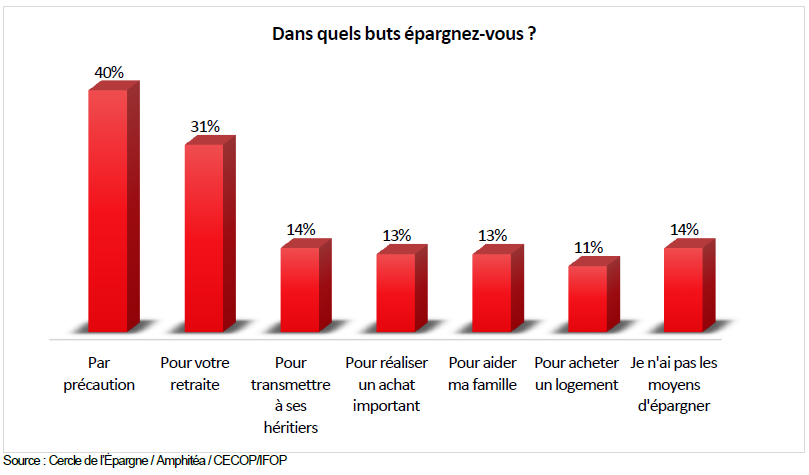

Les Français épargnent avant tout par précaution et pour la retraite

Malgré un niveau de protection sociale élevé, les Français épargnent avant tout par précaution, pour faire face à des aléas de revenus liés à des problèmes de santé ou d’emploi. Cette motivation concerne 42 % des Français. La retraite arrive en deuxième position (citée par 30 % des Français). Parmi les autres motivations de l’épargne, figurent la réalisation d’un achat important (23 %), l’aide à la famille (16 %), la préparation d’un héritage (16 %) et l’achat d’un logement (13 %). Les Français minorent certainement le rôle de l’immobilier comme facteur d’épargne. Le remboursement du capital des emprunts, considéré comme de l’épargne selon la terminologie de l’INSEE, représente deux tiers de l’effort d’épargne.

Les 50/64 ans épargnent avant tout pour leur retraite quand les 18/24 ans le font pour acheter un logement. La retraite devient un facteur important d’épargne à compter de 35 ans. Les plus de 65 ans épargnent en premier lieu pour aider leur famille.

Les commerçants et les artisans épargnent avant tout par précaution (53 %) quand près d’un cadre sur deux le fait pour la retraite (46 %). 30 % des retraités déclarent continuer à épargner pour leur retraite. Ce taux témoigne des craintes de ces derniers sur l’évolution de leur pouvoir d’achat et du financement de la dépendance.

La prise de risque assumée des Français en matière d’épargne

Les Français ont une vision assez fine de la rentabilité et des risques associés aux différents placements. Les livrets sont ainsi jugés peu risqués par 86 % des sondés. 75 % pensent de même pour l’assurance vie. Ce ratio est de 49 % pour l’immobilier locatif, 13 % pour les actions et 11 % pour les bitcoins.

L’immobilier locatif est perçu comme rentable par 76 % des sondés. Il devance les actions (74 %), les bitcoins (57 %), l’assurance vie (45 %) et les livrets (23 %). Pour les jeunes, les actions et les bitcoins constituent les placements les plus rentables. Les 18/24 ans sont 84 % à considérer les actions rentables. ils sont 81 % à penser de même pour les bitcoins. En combinant risque et rentabilité, les produits les plus attractifs pour les Français sont, par ordre d’importance, l’immobilier locatif, l’assurance vie puis les livrets.

L’assurance vie maintient son rang de produit d’épargne financière préféré des Français

59 % des Français estiment, en 2022, qu’il est intéressant de placer son épargne dans une assurance vie, soit autant qu’en 2017. L’immobilier locatif, cité par 65 % des Français, a perdu 3 points en cinq ans. Le changement de regard des Français sur les actions est net. 46 % considèrent ce placement intéressant en 2022, +8 points depuis 2017.

22 % des Français jugent le bitcoin intéressant. Chez les 18/24 ans, ce taux est de 47 %. Les jeunes plébiscitent également les actions (57 %) et l’immobilier locatif (72 %). La remontée de l’attractivité du Livret A, constatée en février 2022, est liée au relèvement du taux intervenu le 1er février. Il s’agissait de la première hausse depuis 2015.

Et si le moins mauvais des systèmes était le régime par points ?

Le pouvoir d’achat à la retraite, un sujet sensible

Deux tiers des Français jugent que leur pension est ou sera insuffisante pour vivre correctement. Ce ratio est de 72 % chez les non retraités et de 51 % chez les retraités. Cette perception « de pension insuffisante », après avoir atteint un maximum (72 %) en pleine période de discussion de la réforme des retraites en 2019/2020, est en baisse. Si le report puis la suppression du projet de loi ont atténué les craintes des Français en matière de retraite, le niveau d’inquiétude demeure cependant élevé. Ce sont les jeunes actifs (25/34 ans) qui sont les plus inquiets pour leur future pension (78 %). Les femmes (72 %) le sont plus que les hommes (60 %). Trois quarts des ouvriers et des employés sont inquiets pour leur retraite contre 63 % des cadres.

Plus de la moitié des Français (52 %) épargnent pour leur retraite

La proportion de personnes épargnant pour la retraite, qui avait baissé depuis deux ans, remonte en 2022 avec la normalisation de la situation sanitaire. À partir de 2 000 euros de revenus mensuels, la moitié des sondés déclarent épargner en vue de la retraite. Ce taux est de 73 % pour les personnes gagnant plus de 4 000 euros. 74 % des cadres et des professions libérales épargnent pour leur retraite, contre 50 % des employés. 49 % des retraités déclarent continuer à épargner pour leur retraite. La proportion de personnes qui épargnent en vue de la retraite est forte dès 25 ans. 60 % des 25/34 ans indiquent le faire et 55 % des 50/65 ans. Les Français les plus critiques sur le niveau des pensions sont ceux qui épargnent le moins, faute de moyens suffisants. Il y a une corrélation forte entre le niveau de revenus et l’épargne en vue de la retraite.

Pas de consensus pour le report de l’âge de la retraite

La campagne présidentielle donne lieu à de nombreuses propositions de changement de l’âge légal de départ à la retraite. Certains candidats proposent de revenir à l’âge légal de 60 ans quand d’autres avancent l’idée d’un report progressif à 64 ou 65 ans. Selon l’enquête du Cercle de l’Épargne /Amphitéa, 42 % des Français se déclarent prêts à travailler à 64 ou 65 ans pour avoir une bonne retraite. Ce ratio est de 55 % chez les commerçants/artisans et de 62 % chez les cadres et les professions libérales. Il n’est que de 39 % chez les ouvriers et de 45 % chez les employés. Les jeunes sont plutôt favorables à un tel report quand les 50/64 ans y sont opposés (66 % contre).

Le régime unique des retraites conserve ses partisans

Si une majorité de Français est hostile au report de l’âge légal, ils restent néanmoins favorables à une réforme des régimes de retraite pour garantir leur pérennité. 46 % se prononcent pour l’instauration d’un régime unique, 34 % pour un système autour de trois pôles, salariés, indépendants et fonction publique avec disparition des régimes spéciaux. Seulement 20 % optent pour le statu quo. Les partisans du régime unique se retrouvent essentiellement chez les commerçants/artisans, les 50/64 ans et les Français gagnant plus de 3 000 euros par mois.

Pour un big bang en matière de droits de succession et de donation

Le montant moyen des successions s’élève à 100 000 euros en France. Près d’une succession sur deux bénéficie d’une exonération des droits du fait de l’application des abattements. Il n’en demeure pas moins qu’une très large majorité des Français souhaite une exonération plus importante des droits.

74 % des sondés sont pour un allègement des droits de succession. 49 % sont pour la suppression totale et 25 % pour un passage de l’abattement de 100 000 à 200 000 euros pour les héritiers en ligne directe.

Même si peu de Français déclarent avoir déjà bénéficié d’une donation (10 % des sondés), ils demandent, à une large majorité un allègement des droits (63 %). Deux tiers des plus de 50 ans et près des trois quarts des cadres et professions libérales y sont favorables.

Conclusion : Les Français, Entre prudence et audace

L’enquête 2022 du Cercle de l’Épargne/Amphitéa confirme l’appétence des Français pour l’épargne et en particulier pour l’épargne de précaution. Avec la baisse du rendement des produits de taux ils sont néanmoins de plus en plus nombreux à estimer que l’avenir de l’épargne passe par des produits plus risqués, les actions et les cryptoactifs. C’est le cas en particulier des jeunes générations.

En matière de retraite, si les Français sont conservateurs au niveau de l’âge de départ, ils le sont moins concernant l’organisation du système.

Pour la transmission du patrimoine, ils sont favorables à un grand big bang, allant jusqu’à la suppression totale des droits de succession.

À la demande du Cercle de l’Épargne et d’AMPHITÉA, le Centre d’Études et de Connaissances sur l’Opinion Publique (CECOP) a conduit une étude sur les Français, l’épargne et la retraite.

L’enquête a été réalisée sur internet du 9 au 14 février 2022 auprès d’un échantillon de 1 007 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

Enquête 2021 Cercle de l’Épargne/Amphitéa « Les Français, la Retraite, l’Épargne et la Dépendance »

LES FRANÇAIS, LA RETRAITE, L’ÉPARGNE ET LA DÉPENDANCE

ENQUÊTE 2021

CERCLE DE L’ÉPARGNE/AMPHITÉA*

AVEC AG2R LA MONDIALE

La plaquette de présentation de l’Enquête 2021

Les tableaux de la conférence de presse

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en PDF

L’infographie du Cercle de l’Épargne et d’Amphitéa au format PDF

Les résultats complets de l’enquête 2021

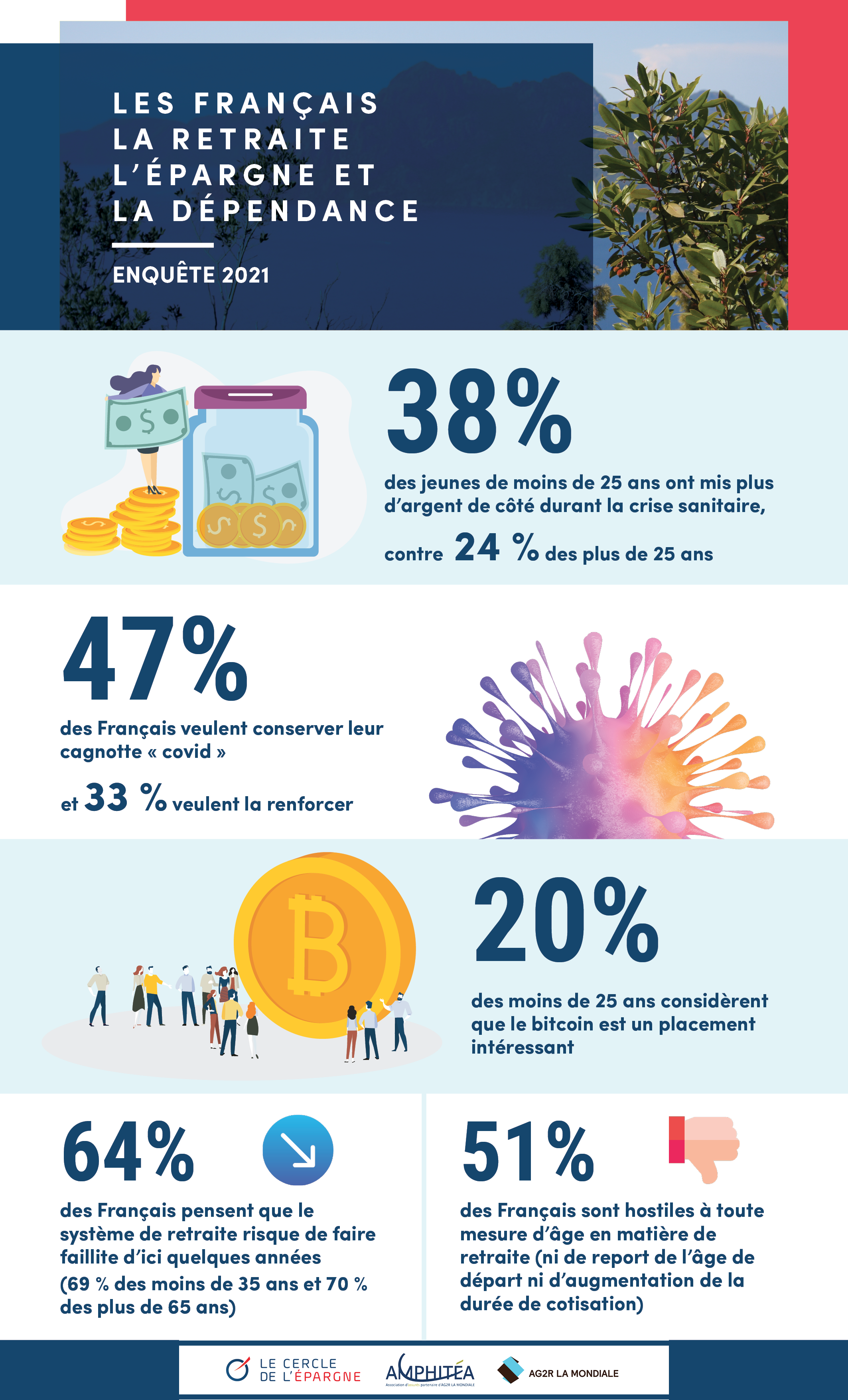

I. Les Français et leur cagnotte « covid » ?

Une augmentation de l’épargne ciblée sur les Français les plus aisés et les jeunes

27 % des Français déclarent avoir épargné plus que d’habitude durant la crise sanitaire quand 20 % indiquent avoir moins épargné. 53 % déclarent n’avoir épargné « ni plus, ni moins ». 38 % des jeunes de 18 à 25 ans ont épargné davantage, contre 24 % des plus de 50 ans. La contraction des dépenses de loisirs voire l’arrêt de la location du logement par certains étudiants expliquent leur surreprésentation parmi ceux qui ont contribué à la cagnotte « covid ». Assez logiquement, la proportion des épargnants « covid » est plus forte chez les sondés disposant de plus de 4 000 euros de revenus par mois (43 % contre 20 % chez ceux gagnant moins de 2 000 euros).

Les Français ne veulent pas encore puiser dans leur cagnotte « covid »

Preuve que la prudence et l’attentisme prédominent : 47 % des sondés veulent conserver l’argent mis de côté depuis le début de la crise sous forme liquide et mobilisable à tout moment. 33 % souhaitent même augmenter leur effort d’épargne. Seulement 26 % seraient prêts à utiliser tout ou partie de leur cagnotte pour réaliser des achats. 12 % sont disposés à réallouer cette épargne liquide vers des placements à long terme (assurance vie, actions, Plan d’Épargne Retraite, etc.). Ceux qui ont épargné le plus depuis le début de la crise sanitaire sont ceux qui envisagent avant tout de conserver mobilisable cette épargne (53 %). Dans cette catégorie, ils sont également plus nombreux que la moyenne à opter pour une réallocation vers des placements longs (24 %).

II. Épargne, sécurité et conformisme

La pierre affirme ses positions comme placement intéressant

62 % des Français jugent le placement immobilier intéressant. Ce dernier précède l’assurance vie (48 %) et les actions (39 %). La crise n’a pas affecté la hiérarchie des placements. Le Livret A reste au pied du podium (26 %) mais a gagné 11 points depuis le début l’épidémie. La sécurité et la liquidité de ce dernier expliquent sans nul doute l’intérêt croissant perçu par la population. En pleine épidémie, le Livret A a joué son rôle traditionnel de valeur refuge. Il reçoit les faveurs de 43 % des jeunes de moins de 25 ans, contre 20 % des plus de 50 ans. Cet écart s’explique par le fait que pour de nombreux jeunes, le Livret A reste la porte d’entrée, parfois unique, dans le monde de l’épargne.

Les jeunes séduits par le bitcoin

39 % des Français estiment l’investissement immobilier rentable et 20 % citent les actions qui précèdent les fonds euros de l’assurance. La bonne tenue de la bourse et la baisse du rendement des fonds euros expliquent ce passage de relais. Entre février 2019 et septembre 2021, les Français estiment que tous les placements ont perdu en rentabilité sauf un, le bitcoin (11 % des sondés le jugent rentable en septembre 2021, contre 4 % en 2019). Ce dernier attire particulièrement les jeunes. 20 % des moins de 35 ans jugent ce placement rentable.

Face à la baisse des taux, la sécurité avant le rendement

Dans une période de taux d’intérêt historiquement bas, l’immobilier constitue, pour 40 % des sondés, le placement à privilégier. Il est ainsi considéré comme le meilleur bouclier face à la baisse des taux. Les livrets (25 %) qui sont très faiblement rémunérés arrivent en deuxième position. À travers leurs réponses, les Français indiquent que la sécurité passe avant le rendement. Suivent l’assurance vie en fonds euros (21 %) et les actions (19 %). Pour 33 % des Français, aucun placement n’est à la hauteur.

Fiscalité, la baisse des droits de donation plébiscitée

Les Français se prononcent en faveur d’une baisse des droits de donation (49 % des sondés y sont favorables quand seulement 14 % sont pour leur augmentation). Ils sont, en revanche, opposés au durcissement des impôts sur les plus-values immobilières ou sur l’assurance vie.

III. Retraite, quand les Français ne croient plus au système tout en espérant toucher une pension sans que rien ne change

Près des deux tiers des Français craignent la faillite du système de retraite

64 % des Français estiment que sans réforme, le système de retraite sera, d’ici quelques années, menacé de faillite. Ce sont les jeunes (69 %) et les plus de 65 ans (70 %) qui sont les plus inquiets. Les premiers estiment qu’ils n’auront pas de retraite quand les seconds craignent pour le niveau de leurs pensions. En revanche, les 50/64 ans, proches de l’âge de la retraite, sont plus confiants sur la pérennité du système de retraite (46 % pensent qu’il pourra fonctionner normalement).

À la recherche d’une réforme consensuelle

Si les Français pensent majoritairement que le système de retraite est en danger, ils sont opposés à toute réforme qui aurait, directement ou indirectement, une incidence sur l’âge de départ. Seulement 29 % des sondés sont favorables au report progressif de l’âge de la retraite à 64 ans et 20 % pour l’allongement de la durée de cotisation. Moins d’un Français sur deux est favorable à l’instauration d’un système unique de retraite (47 %) quand 53 % y étaient favorables au mois de février 2019. 21 % des Français sont, en 2021, pour le statuquo quand ils n’étaient que 13 % en février 2019. 68 % des retraités adoubent le système unique sachant certainement qu’ils ne seront pas concernés par la réforme.

Une moindre inquiétude sur le pouvoir d’achat des retraités avec la suspension de la réforme des retraites

Avec la suspension de la réforme des retraites, l’inquiétude des Français sur le montant de leur pension (actuelle ou future) déminue légèrement. 64 % des sondés estiment que leur pension actuelle ou future ne leur permet pas ou ne leur permettra pas de vivre correctement, contre 69 % en septembre 2020 ou 72 % en février 2019. Le résultat de 2021 est le plus bas enregistré depuis 2015. Pour le moment, la menace de l’inflation n’est pas intégrée par les Français.

Une moindre appétence pour l’épargne pour préparer sa future retraite

Avec la crise, les Français donnent leur préférence à l’épargne de court terme. Avec l’arrêt de la discussion de la réforme des retraites, ils ont, par ailleurs, estimé moins utile d’épargner pour compléter leur future pension. En 2021, seuls 51 % des Français ont déclaré mettre de l’argent de côté pour leur retraite contre 61 % en février 2019.

Le PER, connu par un Français sur trois

32 % des Français ont entendu parler du Plan d’Épargne Retraite dont le début de commercialisation date du 1er octobre 2019. 51 % des Français gagnant plus de 4 000 euros par mois connaissent ce nouveau produit. 36 % des Français qui en ont entendu parler en ont déjà souscrit un (10 %) ou sont prêts à le faire (26 %).

IV. Les Français partagés sur la dépendance

52 % des Français sont favorables à une assurance dépendance obligatoire. 48 % penchent pour une assurance individuelle facultative. Les catégories sociales les plus modestes, craignant une amputation de leurs revenus, se prononcent contre le système obligatoire.

*À la demande du Cercle de l’Épargne et d’Amphitéa, le Centre d’études et de connaissances sur l’opinion publique (CECOP) a conduit une étude sur les Français, l’épargne, la retraite et la dépendance.

L’enquête a été réalisée sur internet les 1er et 2 septembre 2021 auprès d’un échantillon de 1 019 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

Sondage Epargne, Retraite, Dépendance, Protection Sociale

Enquêtes 2020 – Quels regards sur la protection sociale

à l’heure de la pandémie de Covid-19 ?

Enquêtes du Cercle de l’Épargne, AG2R LA MONDIALE ET AMPHITÉA

Consulter la plaquette de présentation des études

Consulter le communiqué de presse

Consulter tous les résultats de l’enquête du CERCLE DE L’ÉPARGNE

Alors que la pandémie se poursuit, quelle est la vision des Français et des entreprises sur les questions relatives à la retraite et à sa réforme, sur leur épargne, sur les préoccupations liées à la dépendance ou encore sur les dispositifs en prévoyance-santé ? Comment réagissent les sociétés et les travailleurs non-salariés (TNS) face à l’imprévisibilité de l’avenir ?

Afin de répondre à ces interrogations, deux études ont été réalisées pour AG2R LA MONDIALE, LE CERCLE DE L’ÉPARGNE et AMPHITÉA par l’Institut français d’opinion publique (Ifop), d’une part auprès des Français et d’autre part auprès des entreprises et des TNS, avec les éclairages respectifs de Jérôme Jaffré, Directeur du Centre d’études et de connaissances de l’opinion publique (Cecop), et d’Alain Mergier, consultant en sociologie.

Ces deux enquêtes soulignent l’importance qu’accordent les Français à la protection sociale. Si cette crise sanitaire a accentué l’attention qu’ils portent à leur protection et celle de leur famille, au mieux-vivre ensemble et au bien-vieillir, elle a également montré que les entreprises sont déstabilisées par cette crise exceptionnelle qui s’installe dans le temps créant par la même des incertitudes grandissantes. Elles voient ainsi la protection sociale sous un angle nouveau et cherchent à lui accorder une place plus importante en particulier dans leurs politiques de ressources humaines.

| Principaux chiffres clés

Grand public

Entreprises et TNS

|

Face à la pandémie, les Français expriment de nouveaux besoins de protection sociale et patrimoniale

Méthodologie de l’enquête menée pour AG2R LA MONDIALE, LE CERCLE DE L’ÉPARGNE et AMPHITÉA : l’enquête a été réalisée sur internet les 8 et 9 septembre 2020 auprès d’un échantillon de 1 003 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’Ifop.

À l’issue de la crise sanitaire de ce printemps, 22% des Français interrogés affirment avoir épargné « plus que d’habitude » et cette réponse atteint son maximum chez les 18-24 ans (39%). Toutefois, près de 20 % des répondants se perçoivent comme victimes économiques de cette pandémie en déclarant avoir dû épargner « moins que d’habitude ». Quelles ont été leurs motivations pour épargner durant cette période ? La principale raison évoquée est qu’ils n’avaient « pas envie de consommer » (38 % des réponses) suivie de près par la crainte de tomber malade (13 %) et de perdre son emploi (12 %).

Concernant l’utilisation de leur épargne, les Français (41%) mettent en avant l’intention de la conserver afin qu’elle soit mobilisable à tout moment. Maintenir ou même augmenter son effort d’épargne arrive en deuxième position (35%) tandis qu’utiliser tout ou partie de son épargne pour faire des achats n’arrive qu’en troisième position (21%). Il est important de préciser que 40% des moins de 35 ans souhaitent maintenir voire augmenter leur effort d’épargne (contre 27 % en moyenne au sein de la population), signe que la crise du coronavirus est susceptible d’impacter fortement les stratégies financières des jeunes générations.

Le palmarès des placements les plus intéressants ne change pas depuis le début de la pandémie mais indique néanmoins une préférence accrue pour la liquidité. L’immobilier locatif continue de faire la course en tête : 61% des Français jugent ce placement intéressant (stable depuis février 2020), devançant comme en février l’assurance-vie (48% ; en baisse de 3 points) et le placement « actions » (37% ; en recul – 8 points, quand le Livret A en gagne 14). Les comptes courants sont jugés intéressants par 30 % des Français malgré l’absence de rémunération.

La pandémie et ses conséquences économiques créent-elles des inquiétudes sur le fait et/ou la perspective de disposer à sa retraite d’une pension suffisante pour vivre correctement ? Près de 44% des retraités interrogés estiment disposer d’une pension de retraite suffisante pour vivre correctement alors que 72% des non retraités craignent le contraire. Plusieurs mois après le déclenchement de cette crise qui a mis en sommeil le projet de réforme des retraites, seuls 19 % des Français souhaitent que le texte soit repris pour être mis en œuvre en totalité tandis que 31% d’entre eux se déclarent favorables à un projet rectifié maintenant la mise en place du régime par points et écartant l’âge pivot à 64 ans.

Dans le contexte actuel, la question de la dépendance des personnes âgées préoccupe 53% des Français. Ce taux atteint 70 % chez les plus de 70 ans contre 57 % des 60-69 ans et 48 % des moins de 60 ans. 70 % des personnes interrogées affirment être favorables à la mise en place d’un contrat dépendance qui devrait pouvoir être facultatif pour 53% d’entre eux.

Quand l’imprévisibilité de l’activité renforce l’importance de la protection individuelle des entreprises et des TNS

Méthodologie de l’étude conduite pour AG2R LA MONDIALE, LE CERCLE DE L’ÉPARGNE et AMPHITÉA : l’étude a été réalisée par téléphone du 15 septembre au 5 octobre 2020 auprès d’un échantillon de 400 individus (100 TNS, 100 patrons TPE, 100 directeurs administratifs, directeurs financiers, DRH de PME, et 100 de ETI). Après redressement, selon les critères de taille, activité et région, l’échantillon d’ensemble est représentatif de la cible BtoB. Le terrain d’enquête a été confié à l’Ifop.

Aujourd’hui, 60% des entreprises et des TNS interrogés se déclarent plus inquiets qu’avant quant à l’imprévisibilité de l’avenir économique de leur activité professionnelle désormais exposée à trois familles de risques :

- La crise sanitaire actuelle et ses conséquences (95%) ;

- L’instabilité réglementaire et sociale (82%) ;

- L’accélération des transformations du monde (64%).

À cette vulnérabilité économique s’ajoute celle de la protection sociale. En effet, de manière générale, l’avenir du système de protection sociale apparait imprévisible car les paramètres changent trop souvent pour 78% des entreprises et des TNS. Par ailleurs, le régime de retraite actuel est perçu comme non pérenne par 76% et complexe par 83% des répondants, obstruant ainsi la lisibilité de leur pension de retraite tout en renforçant la nécessité de disposer d’une protection individuelle. À noter que si 71% des entreprises sont favorables à la mise en œuvre de la réforme des retraites, avec pour 40% une préférence pour l’abandon de l’âge pivot, près de 6 individus sur 10 craignent de ne pas avoir une pension de retraite suffisante. Si ce taux tend à s’accroître à mesure que diminue la taille de l’entreprise (58% pour les TNS contre 46% pour les ETI), les individus de 35-49 ans sont les plus inquiets (64%), suivis par les femmes (60%) et les jeunes de moins de 35 ans (59%).

Afin de faire face à la complexité du système de retraite, les comportements diffèrent selon la taille de l’entreprise. Ainsi, les TNS ont un processus de délégation : 79% s’adressent à leur expert-comptable. Les dirigeants de très petites entreprises (TPE) se réfèrent aussi à leur comptable (43%) mais font par ailleurs des recherches sur Internet (40%). Les petites et moyennes entreprises (PME) et les ETI s’appuient sur l’expertise du directeur administratif, financier ou des ressources humaines pour faire des recherches sur Internet (56% des PME, 64% des ETI) et se référer aux textes officiels (57% des PME, 52% des ETI). Dans l’ensemble l’assureur est un interlocuteur privilégié pour 54% des TNS et des entreprises.

Face à ces inquiétudes, 41% des sondés attachent aujourd’hui plus d’importance aux contrats qui sécurisent leur avenir : prévoyance, dépendance et retraite supplémentaire. Ainsi, 93% des personnes interrogées déclarent posséder une complémentaire santé, 81% un contrat de prévoyance et 54% un contrat de retraite supplémentaire. La possession d’un contrat de retraite supplémentaire s’accroit pour les individus qui craignent que leur pension de retraite soit insuffisante (59%), qui sont très inquiets de la pérennité du système de retraite (61%) et pour les TNS (60%).

En complément, 54% des entreprises et des TNS se disent favorables à la mise en place d’un contrat de dépendance, de préférence facultatif pour 43% d’entre eux.

La prévoyance apparaît pour les entreprises comme un facteur différenciant de leurs politiques RH. En effet, pour attirer et conserver les meilleurs salariés, 83% des entreprises considèrent qu’une complémentaire santé offrant des remboursements santé élevés et des services correspondants aux attentes des collaborateurs est un argument important. De plus, selon 81% d’entre elles, un contrat de prévoyance permettant à leurs collaborateurs et leurs familles d’être bien protégés en cas de coup dur est un facteur déterminant tout comme le fait de proposer aux salariés un supplément de revenus à la retraite (69%). Sur ce dernier point, ils sont cependant 57% à considérer que les salariés préfèrent se constituer ce complément de revenus individuellement.

Face à l’imprévisibilité de leur activité à laquelle s’ajoute celle de la protection sociale, les entreprises et les TNS sont 81% à être rassurés par la pérennité de l’assureur, qui se conjugue pour 58% des répondants à la stabilité qu’apporte sa forme juridique de société de personnes (mutuelle).

À propos du CERCLE DE L’ÉPARGNE :

LE CERCLE DE L’ÉPARGNE est un think tank dédié à l’épargne, la retraite et à la prévoyance. LE CERCLE DE L’ÉPARGNE étudie les évolutions de la législation concernant l’épargne, la retraite et la prévoyance. Il analyse, les besoins et les attentes des Français en la matière.

Pour réaliser ses missions, LE CERCLE DE L’ÉPARGNE s’appuie sur l’expertise de son conseil scientifique constitué de membres reconnus pour leurs compétences dans les domaines économiques, sociologiques, démographiques. Les experts du Cercle travaillent, ensemble, sur les sujets de l’épargne et de la retraite. Le croisement des approches constitue la marque de fabrique du Cercle qui place au cœur de sa mission la pédagogie.

Les statuts reconnaissent l’indépendance du Conseil scientifique.

À propos d’AMPHITÉA :

Créée le 17 décembre 1974, AMPHITÉA est une association de Loi 1901 chargée du dialogue entre les sociétés membres d’AG2R LA MONDIALE et ses assurés. Au nom et au profit de ses Adhérents, AMPHITÉA est donc une association d’assurés, dont les objectifs sont de :

– négocier, souscrire et faire évoluer auprès de son partenaire assureur les meilleurs contrats de santé, prévoyance, épargne et retraite ;

– communiquer, former et informer sur toutes les thématiques liées à la protection sociale et la protection patrimoniale, auprès de ses Adhérents actuels et à venir ;

– développer entre ses membres un esprit de solidarité et d’entraide, fidèle aux valeurs mutualistes et paritaires de son partenaire assureur.

Avec près de 450 000 Adhérents, AMPHITÉA s’inscrit aujourd’hui parmi les plus grandes associations d’assurés de France.

Toutes les informations : www.amphitea.com

À propos d’AG2R LA MONDIALE :

Spécialiste de la protection sociale et patrimoniale en France, AG2R LA MONDIALE assure les particuliers, les entreprises et les branches, pour protéger la santé, sécuriser le patrimoine et les revenus, prémunir contre les accidents de la vie et préparer la retraite. Société de personnes à gouvernance paritaire et mutualiste, AG2R LA MONDIALE cultive un modèle de protection sociale unique qui conjugue étroitement rentabilité et solidarité, performance et engagement social. Le Groupe consacre chaque année plusieurs millions d’euros pour aider les personnes fragilisées et soutenir des initiatives individuelles et collectives.

Suivez l’actualité : www.ag2rlamondiale.fr / @AG2RLAMONDIALE

Contacts presse :

LE CERCLE DE L’ÉPARGNE : Charles Citroën

01 76 60 85 39 / 06 75 85 50 44 – ccitroen@cercledelepargne.fr

AMPHITÉA : Christelle Douche

01 71 24 02 65 / 06 78 87 78 15 – christelle.douche@amphitea.com

AG2R LA MONDIALE : Mélissa Bourguignon

01 76 60 90 30 / 06 04 52 18 63 – melissa.bourguignon@ag2rlamondiale.fr

Enquête 2019 Cercle de l’Épargne/Amphitéa « Les Français, la Retraite et l’Épargne »

LES FRANÇAIS, LA RETRAITE ET L’ÉPARGNE

ENQUÊTE 2019

CERCLE DE L’ÉPARGNE/AMPHITÉA*

AVEC AG2R LA MONDIALE

La plaquette de présentation de l’Enquête 2019

Les tableaux de la conférence de presse

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en PDF

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa au format Word

Les résultats complets de l’Enquête 2019

****

***

LES 5 CHIFFRES CLÉS 2019

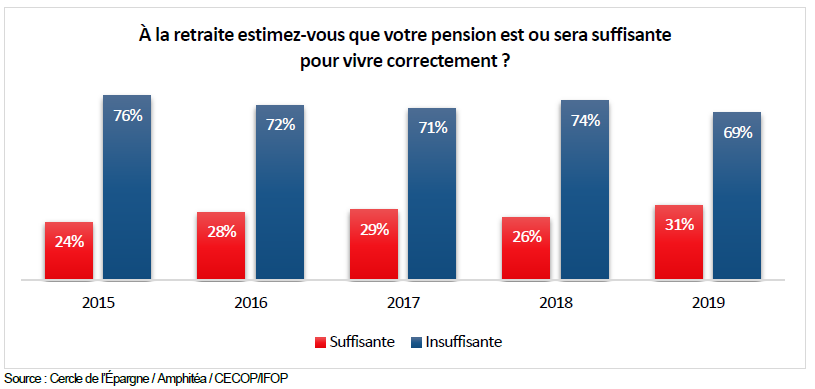

- 69 % des Français pensent que leur pension est ou sera insuffisante pour vivre correctement

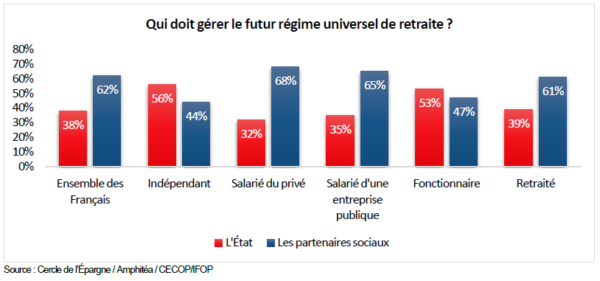

- 62 % des Français veulent que les partenaires sociaux gèrent le futur régime universel

- 48 % des Français sont favorables à un régime universel avec prise en compte de particularités

- 18 % sont pour le maintien du régime actuel de retraite

- 45 % des 50/64 ans soutiennent l’introduction d’une assurance dépendance obligatoire

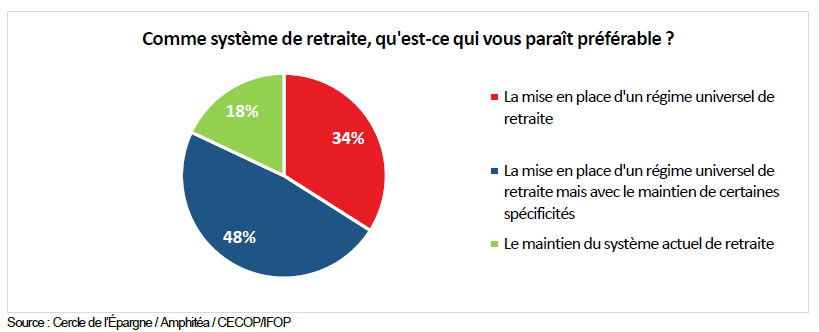

I. QUEL SYSTÈME DE RETRAITE SOUHAITENT LES FRANÇAIS ?

Les Français favorables à un régime universel à la carte

Près de la moitié des sondés sont pour la mise en place d’un régime universel qui prendrait en compte certaines particularités. Ainsi, 48 % des Français se prononcent en faveur d’un régime universel intégrant certaines spécificités (pénibilité, missions de nuit ou dangereuses, etc.). 34 % des Français sont pour l’application d’un régime universel total visant à traiter tous les assurés de manière identique. En revanche, seuls 18 % des sondés sont pour le statu quo.

Les retraités, les fonctionnaires et les salariés des entreprises publiques craignant figurer parmi les perdants de la réforme en cas d’unification totale, sont les plus enclins au statu quo. Les fonctionnaires et les salariés des entreprises publiques ne sont respectivement que 21 et 25 % à souhaiter l’avènement d’un régime universel « pur ».

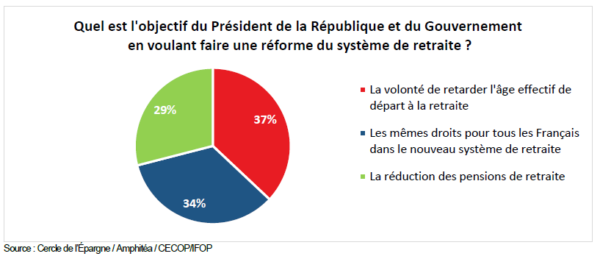

Les Français dubitatifs face aux intentions réelles des pouvoirs publics

Seuls 34 % des Français considèrent que le futur système de retraite respectera l’engagement présidentiel, « un euro cotisé donnera les mêmes droits pour tous ». En revanche, ils sont 37 % à penser que les pouvoirs publics veulent profiter de cette réforme pour reculer l’âge effectif de départ à la retraite. Ce jugement est partagé par 52 % des fonctionnaires. Par ailleurs, 29 % des Français estiment que l’objectif de la réforme est la réduction des pensions.

Le paritarisme comme mode de gestion souhaité par les Français

62 % des Français veulent que les partenaires sociaux restent aux commandes du système de retraite contre 38 % qui préfèrent que ce soit l’État. Le modèle paritaire institué après la Libération est donc privilégié à l’étatisation. Cette appréciation n’est pas sans lien avec le sentiment de défiance qui traverse le pays vis-à-vis des institutions.

Pour une association répartition / capitalisation

Si seulement 12 % des Français sont favorables à l’instauration d’un système reposant exclusivement sur la capitalisation, 45 % souhaitent la mise en place d’un système mixte combinant répartition et capitalisation. Cette solution est portée par les jeunes, les indépendants et les cadres. A contrario, 43 % des sondés veulent maintenir un système fonctionnant exclusivement sur la répartition. Les Français aux revenus modestes et les ouvriers soutiennent majoritairement cette option.

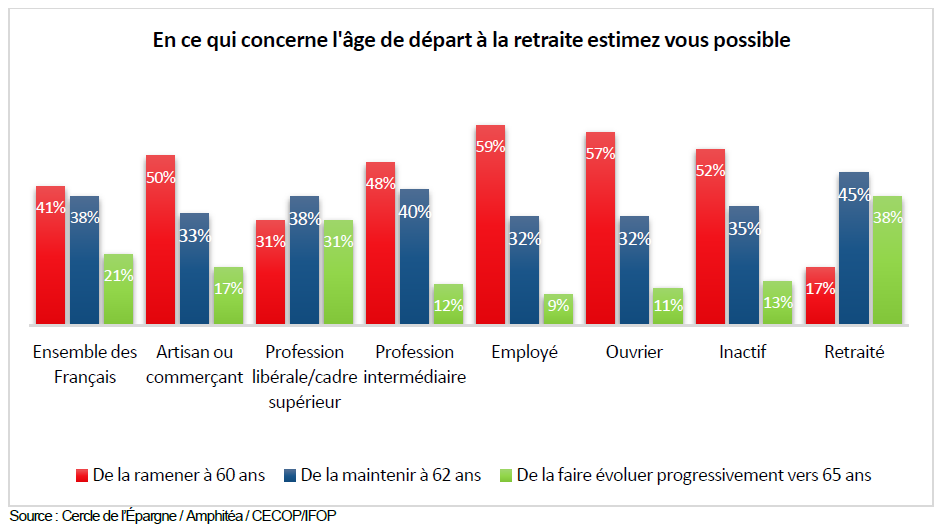

La nostalgie de la retraite à 60 ans bien marquée

Le Président de la République s’est engagé à maintenir l’âge de départ à la retraite à 62 ans et le Haut-commissaire à la réforme des retraites a indiqué que des dispositifs de départ anticipés pourraient être conservés dans le futur régime universel. Ces promesses reçoivent très nettement l’approbation des sondés.

79 % des Français considèrent qu’il faut maintenir la retraite à 62 ans voire revenir à 60 ans. 41 % des Français pensent qu’il est possible de revenir à la retraite à 60 ans. Ce sentiment est partagé par 59 % des employés et 57 % des ouvriers. 59 % des actifs âgés de 35 à 49 ans pensent de même. Seuls 21 % des sondés estiment qu’il est nécessaire de faire évoluer l’âge légal progressivement vers 65 ans. Ce report n’est accepté que par les actifs qui traditionnellement partent déjà au-delà de 62 ans à la retraite (les cadres, les indépendants, les professions libérales).

II. LES FRANÇAIS ET LA QUESTION DU POUVOIR D’ACHAT À LA RETRAITE !

Regain d’optimisme pour le pouvoir d’achat des retraités

En 2019, 31 % des Français pensent que leurs pensions sont ou seront suffisantes pour vivre correctement contre 26 % en 2018. 50 % des retraités pensent ainsi, cette année, contre seulement 39 % en 2018.

L’année dernière, la hausse de la Contribution Sociale Généralisée (CSG) avait entraîné une forte dégradation de ce solde. Les mesures annoncées au mois de décembre et la décélération de l’inflation ont sans nul doute contribué au léger regain d’optimisme en ce qui concerne le pouvoir d’achat actuel ou à venir des retraités.

Plus de la moitié des Français épargnent en vue de leur retraite

En 2019, les Français sont plus nombreux qu’en 2018 à déclarer épargner en vue de la retraite, 57 % contre 55 %. Il convient de souligner que plus de la moitié des retraités (51 %) continuent d’épargner pour améliorer leur retraite. Les débats sur le niveau de vie des retraités et l’élaboration de la future réforme des retraites, avec son caractère anxiogène, incitent à l’augmentation de l’effort d’épargne.

L’épargne pour la retraite ne sert pas qu’à la retraite

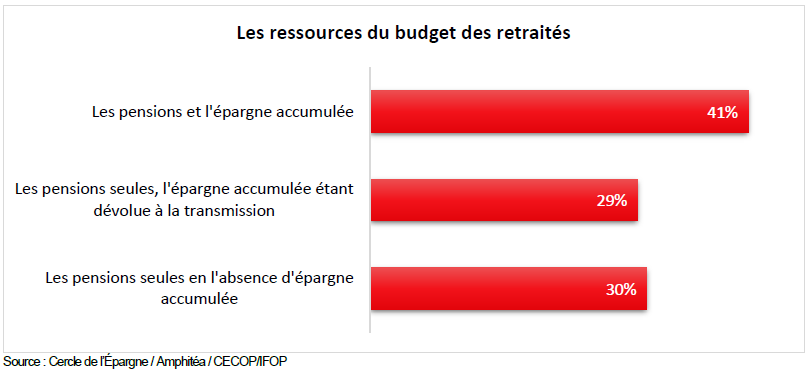

41 % des retraités indiquent financer leurs dépenses en recourant tout à la fois à leurs pensions et à l’épargne constituée. 29 % déclarent ne pas toucher à leur patrimoine et 30 % indiquent vivre sur leurs seules pensions faute d’épargne accumulée. Le refus de toucher à son épargne est assez indépendant du niveau de revenu : 45 % parmi les bas revenus ayant accumulé de l’épargne et 42 % parmi les hauts revenus sont dans ce cas. Parmi les patrimoines élevés, le pourcentage atteint même 51 %.

III. LES FRANÇAIS ET L’ÉPARGNE, UN COUPLE QUI DURE MALGRÉ UN CONTEXTE DIFFICILE

Les Français épargnent avant tout par précaution

Quelles sont les principales motivations des épargnants ? Les Français mettent de l’argent de côté avant tout par précaution (40 % des sondés) et pour la préparation de la retraite (31 %).

Pour les 18-24 ans, l’achat d’un logement constitue le deuxième objectif d’épargne (31 %) derrière la poche de précaution (45 %). 24 % des retraités déclarent épargner pour leur retraite. Il est à souligner que seulement 14 % des sondés déclarent n’avoir pas les moyens d’épargner.

La baisse des rendements de l’épargne n’a pas de prise réelle sur les épargnants

La baisse des taux de rendement et le petit regain d’inflation auraient pu conduire les Français à bouder les placements financiers. Or, tel n’est pas le cas, bien au contraire, leur intérêt pour l’épargne est en hausse tout comme la collecte.

La remontée la plus spectaculaire concerne l’assurance vie, produit jugé intéressant par 58 % des interviewés (+7 points en un an). Cette progression est accentuée chez les épargnants (+9 points, à 71 %).

Malgré la baisse du CAC 40, en 2018, les actions sont jugées intéressantes par 40 % des Français, soit 11 points de mieux qu’en 2016. Le Livret A, bien que mal classé, gagne deux points.

IV. DÉPENDANCE, LA SOLIDARITÉ MAIS POURQUOI PAS L’ASSURANCE OBLIGATOIRE

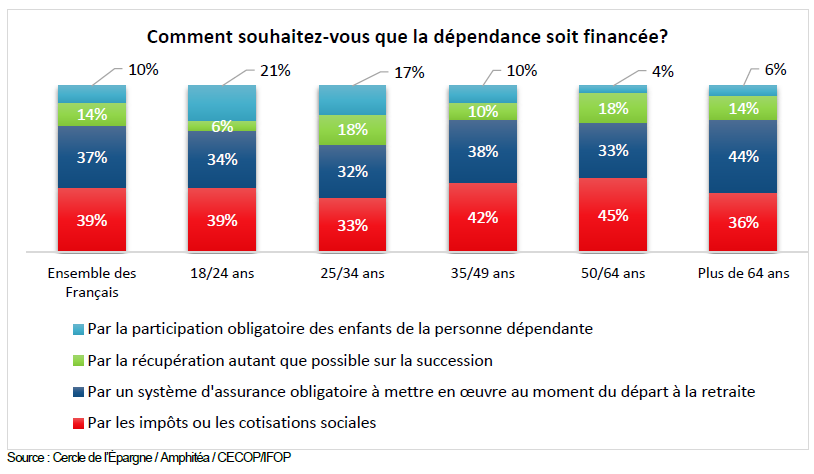

La dépendance constitue un sujet d’inquiétude récurrent pour les Français. Le récent rapport de Dominique Libault « Grand âge et autonomie » privilégie un financement par l’impôt (contribution à la réduction de la dette sociale – CRDS – notamment) et semble récuser la voie assurantielle. Si une majorité relative des sondés considère que la dépendance relève de la solidarité, l’option de l’assurance obligatoire, au moment du départ à la retraite, reçoit l’assentiment de 37 % des sondés. Ce taux est de plus de 44 % chez les 65 ans et plus. Les seniors ont conscience que face au risque de dépendance, la logique de l’assurance constitue une solution à envisager. Ce sentiment est plus prégnant chez les Français dont les revenus mensuels dépassent 4 000 € ou chez les travailleurs non-salariés.

CONCLUSION

L’enquête 2019 du Cercle de l’Épargne et d’AMPHITÉA souligne les points suivants :

- Le regard des Français sur le pouvoir d’achat des pensions actuelles ou à venir est plus positif en 2019 qu’en 2018 même s’il reste nettement négatif. Malgré tout, les sondés n’acceptent pas l’idée de travailler plus pour améliorer leur niveau de vie.

- Les Français paraissent prêts à accepter une réforme systémique des retraites sous réserve que le futur régime dit universel prenne en compte certaines spécificités (la pénibilité par exemple). Ils sont sans illusion sur les objectifs des pouvoirs publics. Ils sont, en revanche, opposés au report à 65 ans de l’âge légal de départ à la retraite.

- Les produits d’épargne retrouvent quelque lustre auprès des Français en 2019. La demande de sécurité, de précaution reste très forte. Elle se matérialise tant dans les objectifs poursuivis en matière d’épargne qu’à travers le choix des produits.

- En matière de dépendance, si pour son financement les Français privilégient la solidarité nationale, l’idée d’une assurance obligatoire à souscrire au moment de la cessation d’activité s’impose surtout chez les 50/64 ans.

* À la demande du Cercle de l’Épargne et d’Amphitéa, le Centre d’études et de connaissances sur l’opinion publique (CECOP) a conduit une étude sur les Français, la retraite et l’épargne. L’enquête a été réalisée sur internet du 6 au 11 février 2019 auprès d’un échantillon de 1 003 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

Tous les résultats de l’enquête sont sur le site du Cercle : www.cercledelepargne.com

À propos du Cercle de l’Épargne

Centre d’études et d’information indépendant partenaire d’AG2R LA MONDIALE MATMUT, le Cercle de l’Épargne est présidé par Jean-Pierre Thomas. Il mène des études à dimension économique et sociale et des actions de formation pour comprendre les grands enjeux de la protection sociale.

Animé par Philippe Crevel, le Cercle de l’Épargne bénéficie, pour réaliser ses travaux, de l’appui d’un Conseil scientifique composé de Robert Baconnier, ancien Directeur général des impôts et ancien Président de l’Association Nationale des Sociétés par Actions, Jacques Barthélémy, avocat-conseil en droit social et ancien professeur associé à la faculté de droit de Montpellier, Philippe Brossard, chef économiste d’AG2R LA MONDIALE MATMUT, Marie-Claire Carrère-Gée, Présidente du Conseil d’Orientation pour l’Emploi (COE), Jean-Marie Colombani, ancien Directeur du Monde et fondateur de Slate.fr, Jean-Paul Fitoussi, professeur des universités à l’IEP de Paris, Jean-Pierre Gaillard, journaliste et chroniqueur boursier, Philippe Georges, Inspecteur général honoraire des affaires sociales, Président du conseil d’administration de la Caisse autonome nationale de la Sécurité sociale dans les mines (CANSSM), Christian Gollier, Directeur de la Fondation Jean-Jacques Laffont – Toulouse Sciences Économiques, membre du Laboratoire d’Économie des Ressources Naturelles (LERNA) et Directeur de recherche à l’Institut d’Économie Industrielle (IDEI) à Toulouse, Serge Guérin, Sociologue, Directeur du MSc « Directeur des établissements de santé », Inseec Paris, François Héran, Professeur au Collège de France, Ancien Directeur de l’INED, Jérôme Jaffré, Directeur du Centre d’Études et de Connaissances sur l’Opinion (CECOP), Florence Legros, Directrice Générale de l’ICN Business School, Jean-Marie Spaeth, Président honoraire de la CNAMTS et de l’EN3S et Jean-Pierre Thomas, ancien député et Président de Thomas Vendôme Investment.

À propos d’AMPHITÉA

Au nom et au profit de ses adhérents, AMPHITÉA est une association d’assurés dont les objectifs sont de négocier, souscrire et faire évoluer auprès d’AG2R LA MONDIALE MATMUT les meilleurs contrats de santé, prévoyance, épargne et retraite. Elle vise également à communiquer et informer ses adhérents actuels et ceux à venir sur toutes les thématiques liées à la protection sociale et la protection patrimoniale.

Avec près de 450 000 adhérents, elle s’inscrit aujourd’hui parmi les plus grandes associations d’assurés de France. AMPHITÉA s’appuie également sur un réseau de plus de 100 correspondants régionaux, présents en métropole et en outre-mer, qui représente une force de proposition et de dialogue avec son partenaire assureur.

Contacts presse :

| Sarah Le Gouez

06 13 90 75 48 |

Philippe Crevel 06 03 84 70 36 |

Enquête 2018 Cercle de l’Épargne/Amphitéa « Les Français, la Retraite et l’Épargne »

LES FRANÇAIS, LA RETRAITE ET L’ÉPARGNE

ENQUÊTE 2018 CERCLE DE L’ÉPARGNE -AMPHITÉA

EN COLLABORATION AVEC AG2R LA MONDIALE*

La plaquette de présentation de l’Enquête 2018

Les tableaux de la conférence de presse

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa

L’infographie de l’Enquête en version Word

L’infographie de l’Enquête version PDF

Enquête 2017 Cercle de l’Épargne/Amphitéa « Les Français, l’Épargne et la Retraite »

À l’occasion de l’édition 2017 de l’enquête du Cercle de l’Épargne / Amphitéa, réalisée en partenariat avec AG2R LA MONDIALE, les Français se sont exprimés contre tout changement brutal de la fiscalité de l’épargne et du patrimoine tout en se prononçant en faveur de la donation.

La plaquette de présentation de l’Enquête 2017

Les tableaux de la conférence de presse

Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en version Word

L’infographie de l’Enquête en version PDF

Les résultats complets de l’Enquête

L’Enquête 2016 du Cercle de l’Epargne – CECOP – AG2R LA MONDIALE – IFOP

Le Cercle de l’Epargne a présenté l’édition 2016 de son enquête annuelle sur « les Français, la retraite et l’épargne », le 1er juin 2016.

Cette présentation a été réalisée par Jérôme Jaffré, directeur du CECOP, membre du Conseil scientifique du Cercle de l’Epargne et par Philippe Crevel, directeur du Cercle de l’Epargne en présence d’André Renaudin, directeur général d’AG2R LA MONDIALE.

- Télécharger l’analyse complète de l’enquête 2016 du Cercle de l’Epargne (réalisée par Jérôme Jaffré)

- Télécharger le communiqué de presse du Cercle de l’Epargne en version PDF

- élécharger le communiqué de presse du Cercle de l’Epargne en version Word

- Télécharger les principales slides présentées lors de la conférence de presse en version pdf

- Télécharger l’infographie réalisée par le Cercle en pdf

- Télécharger l’infographie réalisée par le Cercle en version Word

- Télécharger tous les résultats de l’enquête

Enquête 2015 : les Français, l’épargne et la retraite

Épargne, retraite, dépendance,

Les Français à la recherche de la quadrature du Cercle

2015

Le Cercle de l’Epargne avec le concours du CECOP dirigé par Jérôme Jaffré et de l’IFOP a rendu public son enquête annuelle sur l’épargne et la retraite. Cette enquête s’incrit dans les activités de l’Observatoire de l’Epargne et de la Retraite.

- Consulter les résultats détaillés

- Consulter l’analyse de Jérôme Jaffré

- Consulter le communiqué de presse

Enquête 2014 du Cercle : « les Français, l’épargne et la retraite »

Le Cercle des Epargnants a publié le 11 février sa 12ème enquête sur les Français, l’épargne et la retraite. Cette enquête est réalisée avec le concours de Jérôme Jaffré (CECOP) et de l’institut CSA.

L’enquête 2014 fait le point sur le sentiment des Français face à la retraite après l’adoption de la réforme de 2013. par ailleurs, ce sondage analyse le comportement des Français en matière d’épargne et leur attitudes face aux différents produits : PERP, assurance-vie, PEA, Livret A…

- consulter les principaux résultats et tableaux

- consulter les résultats complets et détaillés par âge et par CSP

Enquête 2013 du Cercle : « Les Français, l’Epargne et la Retraite »

Depuis 2005, le Cercle des Epargnants réalise au moins une fois par an une étude sur le comportement et les attitudes des Français face à l’épargne et à la retraite. L’enquête 2013 aborde deux thèmes d’actualité, les solutions pour assurer la pérennité du système des retraites et les modifications du régime fiscal de l’épargne. Après la publication du rapport du Conseil d’Orientation des Retraites, il nous est apparu important de tester plusieurs mesures qui pourraient être éventuellement mises en oeuvre pour réduire le déficit des régimes de retraite. De même, la publication du rapport sur l’épargne longue de Karine Berger et de Dominique Lefebvre pose la question de l’aménagement du régime fiscal de l’épargne ainsi que de son allocation entre les différents types de placements.

Consulter le communiqué de presse

Consulter les résultats complets de l’enquête

Enquête 2012 du Cercle : « Les Français, l’Epargne et la retraite »

Le Cercle des Epargnants a présenté sa dixième enquête, « Les Français, l’épargne et la retraite » le 15 février 2012.

Ce sondage aborde les points suivants :

- L’épargne des Français face à la crise

- L’assurance-vie et les Français, amour ou divorce ?

- L’avenir de notre système de retraite

Les résultats détaillés de l’enquête 2012

Les points marquants de l’enquête « 2012 » du Cercle des Epargnants :

- Les Français anticipent une baisse des pensions d’ici la cessation de leurs activités. Ils sont prêts à accepter un éventuel report de l’âge de départ à la retraite

- La crise commence à modifier le comportement des épargnants français en pesant sur leur capacité d’épargne. Les Français entendent privilégier la sécurité et refusent tout engagement à risque à long terme

- Les Français restent profondément attachés à l’assurance-vie qui demeure le principal support d’épargne pour la préparation de la retraite et ils sont favorables au maintien de son régime fiscal

Enquête 2011 du Cercle : « Les Français, l’Epargne et la Retraite »

L’étude porte sur quatre grands thèmes :

- Le comportement des Français en matière d’épargne

- Les Français après l’adoption de la réforme des retraites

- La réforme de la taxation du patrimoine

- La question du financement de la dépendance

Enquête 2010 du Cercle : « Les Français, l’Epargne et la Retraite »

le Cercle des Epargnants a présenté sa huitième étude, les Français et la Retraite »réalisée par CSA et le CECOP dans le cadre d’une conférence de presse le 18 mai 2010.

Consulter les résultats détaillés de l’étude

L’enquête 2009 du Cercle : » Les Français, l’épargne et la retraite »

Le Cercle des Epargnants a présenté le 10 mars 2009 au Pavillon Elysée Lenôtre sa septième étude « les Français et la Retraite »

la note de Jérôme Jaffré

le communiqué de presse en pdf

les tableaux d’ensemble

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com