Etats-Unis, 1,6 % de croissance en 2016

D’après les derniers chiffres publiés par Washington, les États-Unis auraient fait mieux que prévu au au 4e trimestre 2016 avec une croissance du PIB de 2,1 % contre 1,9 % attendu. Pour autant sur l’année, les résultats de 2016 sont en recul par rapport à 2015 avec une croissance du PIB de 1,6 % sur 2016 contre 2,6 % en 2015. Le résultat enregistré en 2016 est le plus mauvais constaté depuis 2011.

Sur le dernier trimestre, la progression du PIB tient notamment à des dépenses de consommation soutenues (+3,5 % contre 3 % attendus), liée principalement à la hausse des prix de l’énergie et à moindre baisse des investissements des entreprises (-1,9% au lieu de -4,5% attendus). Par ailleurs le marché de l’immobilier continue d’afficher de bon résultats avec une progression de 9,6 % sur le dernier trimestre et la progression des dépenses publiques a été maîtrisée ( +0,2 % avec un recul de 1,2% des dépenses de l’Etat fédéral et une progression de 1 % des dépenses des Etats et collectivités locales)

En revanche, du fait d’un déficit commercial qui s’est accru sur l’intervalle, les gains tirés de la consommation n’ont pas permi de maintenir un niveau de croissance comparable au trimestre précédent. Pour mémoire la croissance de la première économie mondiale avait été de 3,5% au troisième trimestre 2016.

Sur 2017, le Secrétaire au Trésor, Steven Mnuchin, se veut plus optimiste que la FED et table sur 3 voire 3,5 % de croissance quand la FED évoque 2,1 %.

Épargne salariale : l’AFG présente ses propositions

Afn d’élargir le champ de la participation et de l’intéressement l’AFG vient de présenter une série de propositions afin de favoriser l’accès aux différents dispositfs de partage dy profit à destination TPE et d’encourager l’épargne retraite.

Ainsi sont notamment préconisés par l’ AFG :

- L’abaissement du seuil d’effectifs déclenchant la Participation de 50 à 10 salariés et une plus grande liberté pour les petites entreprises sur les montants alloués à l’intéressement et à la participation

- Une meilleur prise en compte de la situation économique des entreprises à travers la prise en compte du résultat comptable dans la fixation de la formule de Participation (en lieu et place du résultat fiscal retenu aujourd’hui)

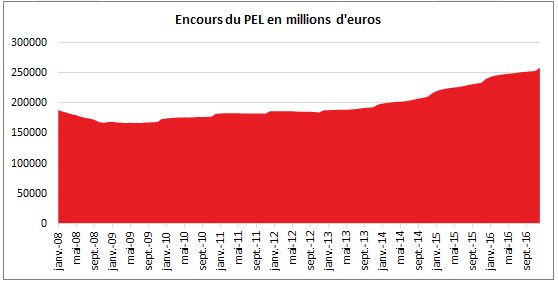

- La génération du PEE et du PERCO dans les entreprises disposant d’un dispositif d’Intéressement ou de Participation

- Une modulation de la fiscalité applicable à ces dispositifs afin d’encourager l’investissement dans l’économie réelle : l’AFG prévoit en effet de moduler le forfait social en fonction du poids des placements en fonds propres ( (taux le plus bas pour le PERCO qui devront en contrepartie renfocrer l’investissement en fonds propres des PME & PMI dans la gestion pilotée retraite, intermédiaire pour le PEE avec actionnariat salarié ou fort investissement en actions, normal pour le PEE standard ou la perception immédiate)

- Une valorisation du PERCO en favorisant notamment la possibilité d’automatiser les versements des salariés sur la base du choix et l’automatisation du versement de la moitié de l’intéressemente et de la participation vers le PERCO

L’AFG rappelle, à l’occasion de la semaine consacrée à l’épargne salariale, que la participation, l’interessement et l’épargne salariale couvrent aujourd’hui 10 millions de personnes (salariés et retraités) et 300 000 entreprisespour un encours de 120 milliards d’euros.

Investir – La collecte toujours au ralenti

En février 2017 l’assurance vie fait un peu mieux qu’en janvier avec 600 millions d’euros de collecte positive, mais affiche un résultat très en deça de ses performances habituelles sur le mois de février. Explications dans cet article qui cite le Cercle de l’Épargne et l’enquête 2017 Cercle de l’Épargne/Amphitéa réalisée en partenariat avec AG2R LA MONDIALE « Les Français, l’Épargne et la Retraite ».

Collecte de l’assurance-vie en février 2017 : L’assurance-vie avance à petit train de de sénateur

Paris, le 22 mars 2017

COMMUNIQUÉ DE PRESSE DU CERCLE DE L’ÉPARGNE

COLLECTE DE L’ASSURANCE-VIE EN FÉVRIER 2017 :

L’ASSURANCE-VIE AVANCE À PETIT TRAIN DE SÉNATEUR

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

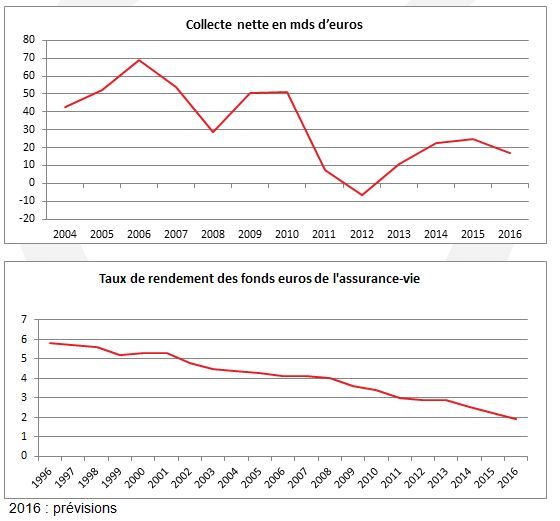

La collecte nette s’est élevée à 600 millions d’euros au mois de février contre 400 millions d’euros au mois de janvier. Ce résultat est néanmoins en retrait par rapport à celui du mois de février 2016 (+2,8 milliards d’euros). Traditionnellement, le mois de février est un bon mois pour l’assurance-vie (collecte nette – en moyenne – supérieure à 3 milliards d’euros ces dix dernières années).

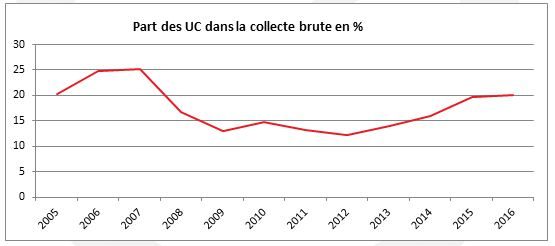

Les cotisations brutes ont atteint 11,1 milliards d’euros ce qui est au regard des évolutions passées un résultat moyen. Les communications sur le rendement des fonds euros ont certainement dissuadé certains épargnants à placer une partie de leurs disponibilités sur l’assurance-vie. La collecte en unités de compte est, en revanche, en progrès à 3,2 milliards d’euros soit près de 29 %. Il faut remonter au mois de janvier 2008 pour avoir un montant d’UC aussi important.

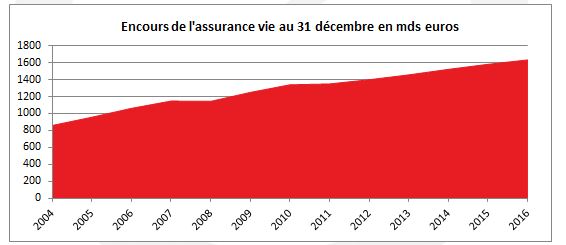

Les prestations versées sont en léger recul à 10,5 milliards d’euros tout en restant à un niveau assez élevé sur moyenne période. L’encours des contrats d’assurance-vie s’élève à 1 636 milliards d’euros à fin février 2017 en progression de 3 % sur un an).

Ces résultats sont en phase avec ceux de l’enquête annuelle du Cercle de l’Epargne/Amphitéa de 2017 qui montrent que si l’assurance-vie demeure le deuxième placement préféré des ménages après l’immobilier locatif, elle recule légèrement (59 % des sondés, en 2017, jugent ce placement intéressant soit -3 points par rapport à 2016). En revanche, toujours selon ce même sondage, l’appréciation positive est en forte hausse en ce qui concerne les actions (38 % soit + 9 points).

L’assurance-vie évolue en mode poussif sur fond de modification de sa structure vers un peu plus d’unités de compte et un peu moins de fonds euros. La remontée des taux ne devrait pas modifier la donne bien au contraire. Premièrement, les taux demeurent toujours à des niveaux historiquement bas, deuxièmement le léger retour de l’inflation érode les rendements, troisièmement, la remontée des taux rend le pilotage des fonds euros un peu plus complexe et le cas échéant coûteux. Le débat sur la fiscalité de l’assurance-vie lancé par Emmanuel Macron peut conduire par ailleurs les épargnants à demeurer prudents et mobiles.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Les Echos – Le Livret A poursuit sur sa lancée à l’approche des élections

Retour commenté par le Cercle de l’Épargne sur la nouvelle forte collecte enregistrée, en février 2017, par le Livret A.

Investir – L’intérêt des Français pour l’assurance-vie recule

Selon notre enquête 2017 « Les Français, l’Epargne et la Retraite », l’assurance-vie reste – après l’immobilier – un placement de choix pour les Français. Pour autant, son attrait recule cette année quand les épargnants semblent redonner du crédit aux actions.

Collecte du Livret A en février 2017 : Le Livret A confirme et signe son retour en force

Paris, le 21 mars 2017

COMMUNIQUÉ DE PRESSE DU CERCLE DE L’ÉPARGNE

Collecte du Livret A en février 2017 :

Le Livret A confirme et signe son retour en force

Par Philippe Crevel, Directeur du Cercle de l’Épargne

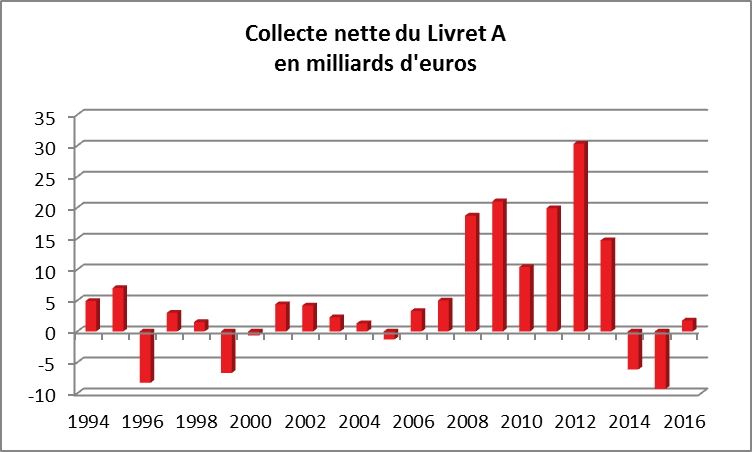

Au mois de février dernier, la collecte du Livret A a été positive de 1,4 (1,39) milliard d’euros. Il fallait remonter à février 2013 pour retrouver pour le deuxième mois de l’année un aussi bon résultat. En règle générale, le mois de février est assez mauvais pour le Livret A du fait du paiement du 1er tiers provisionnel et de l’absence de versements de primes.

Cette troisième collecte positive consécutive traduit la volonté des ménages français d’accroître leur poche d’épargne liquide dans un contexte politique incertain. Le sondage du Cercle de l’Épargne/Amphitéa publié le 21 mars confirme que les Français sont plus nombreux, en 2017, qu’en 2016 à juger le Livret A intéressant (22 % contre 19 %). En revanche, l’assurance-vie paie tout à la fois le prix de la baisse du taux de rendement des fonds euros et le débat sur un durcissement de sa fiscalité lancé par Emmanuel Macron.

Malgré son taux de 0,75 %, toujours selon le sondage 2017 du Cercle de l’Épargne, le Livret A est jugé un peu plus attractif financièrement cette année que l’année dernière. Ce résultat peut apparaître d’autant plus surprenant que l’augmentation de l’inflation érode son rendement réel. Les épargnants français semblent avoir accepté, bon gré mal gré, le faible niveau de rémunération du Livret A.

Le Livret de Développement Durable et solidaire enregistre également, au mois de février, une collecte positive de 520 millions d’euros.

Au niveau de l’encours, les deux produits, Livret A et LDDs totalisent 365,7 milliards d’euros soit un plus haut depuis octobre 2014.

Compte tenu des incertitudes liées aux échéances électorales et de leurs conséquences sur la fiscalité de l’épargne, il est fort probable que e Livret A maintienne un niveau de collecte positive sur moyenne période.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Argus de l’assurance – Epargne : les Français sont opposés à une modulation de l’impôt

Les résultats de l’enquête 2017 Cercle de l’Epargne/Amphitéa – citée dans cet article – mettent en avant les souhaits des épargnants en matière de fiscalité de l’épargne. Une épargne faiblement taxée mais uniforme quel que soit la nature du placement et le degré de risque associé.

Gestion de Fortune – Classement des placements rentables : l’image écornée de l’assurance vie

L’Assurance vie perd du terrain dans l’enquête 2017 Cercle de l’Epargne/Amphitéa « Les Français, l’Epargne et la Retraite » au profit des actions et du Livret A qui retrouvent du crédit auprès des épargnants. Retrouver quelques faits marquant de notre enquête dans cet article de Gestion de Fortune.

Résultats de l’enquête 2017 Cercle de l’Épargne / Amphitéa « Les Français, l’Épargne et la Retraite »

LES FRANÇAIS, L’ÉPARGNE, LA RETRAITE EN 2017

Enquête Cercle de l’Épargne -Amphitéa

en collaboration avec AG2R LA MONDIALE*

- La plaquette de présentation de l’Enquête 2017

- Les tableaux de la conférence de presse

- Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en version Word

- Le Communiqué de presse du Cercle de l’Épargne et d’Amphitéa en version PDF

- L’infographie de l’Enquête en version Word

- L’infographie de l’Enquête en version PDF

- Les résultats complets de l’Enquête

****

***

À l’occasion de l’édition 2017 de l’enquête du Cercle de l’Épargne / Amphitéa, réalisée en partenariat avec AG2R LA MONDIALE, les Français se sont exprimés contre tout changement brutal de la fiscalité de l’épargne et du patrimoine tout en se prononçant en faveur de la donation.

Au niveau des placements préférés, la hiérarchie des années précédentes est confirmée avec l’immobilier locatif en tête, suivi de l’assurance-vie. La nouveauté provient de la montée en puissance des actions.

Dans le domaine des retraites, les Français considèrent que leur pension est ou sera insuffisante pour vivre correctement. S’ils sont opposés à un report de l’âge légal à 65 ans, à l’augmentation des cotisations ou à la diminution des pensions, ils sont, en revanche, favorables, à l’unification des régimes de retraite et au développement de l’épargne retraite.

LES CHIFFRES CLEFS 2017

- 71 % des Français considèrent que leur pension est ou sera insuffisante pour vivre correctement

- 76 % des Français sont favorables à la donation

- 66 % des Français sont favorables à un prélèvement libératoire de 15 % applicable aux revenus de l’épargne

- 45 % des épargnants jugent les actions intéressantes

LA DÉLICATE RÉFORME DE LA FISCALITE DU PATRIMOINE

Pour une taxation libératoire de l’épargne mais à un taux faible

Les Français se déclarent à 66 % pour un prélèvement libératoire sur les revenus de l’épargne mais limité à 15 %. Seuls 6 % sont favorables au taux de 30 % proposé par Emmanuel Macron et 28 % sont pour la taxation des revenus du patrimoine au même niveau que ceux du travail ce qui a été, en partie, réalisé par François Hollande.

Contre la modulation de la fiscalité en fonction du risque

La réduction de la fiscalité sur les produits d’épargne risqués, compensée par une augmentation sur les produits non risqués, ne reçoit l’assentiment que de 22 % des sondés (78 % y étant opposés). Les Français tiennent au régime fiscal dont bénéficie l’épargne réglementée (Livret A, LDDs, etc.) et à celui dont bénéficient les fonds euros de l’assurance-vie.

Les Français divisés sur l’Impôt de Solidarité sur la Fortune

L’ISF, acquitté par moins de 350 000 contribuables, donne toujours lieu à des débats passionnés. Si 56 % des Français estiment qu’il s’agit d’un bon impôt, 44 % pensent qu’il nuit à l’économie et qu’il convient soit de le réduire soit de le supprimer. 24 % se déclarent favorables à son augmentation.

Plus des trois-quarts des Français pour la donation

76 % des Français se déclarent favorables à la donation aux enfants et aux petits enfants. Cette préférence n’est pas sans lien avec le fait qu’avec l’allongement de l’espérance de vie, les ménages héritent de plus en plus tard de leurs parents.

LES ATTITUDES DES FRANÇAIS FACE AUX PRODUITS D’ÉPARGNE : RETOUR EN GRÂCE DES ACTIONS

Le retour en force des actions parmi les placements intéressants

En 2017, les Français considèrent à 68 % que l’immobilier locatif est un placement intéressant (en hausse de 3 points par rapport à 2016). Les taux d’intérêt pratiqués ces derniers mois pour les crédits et la baisse du rendement des autres produits d’épargne expliquent sans nul doute cette évolution. L’immobilier devance toujours l’assurance-vie (59 %) qui est en léger recul (-3 points) certainement en raison de la baisse du rendement des fonds euros et de la polémique, née de l’adoption de la disposition de la loi Sapin II, prévoyant le blocage temporaire des contrats en cas de crise systémique. L’assurance-vie demeure, de loin, le placement financier préféré des Français.

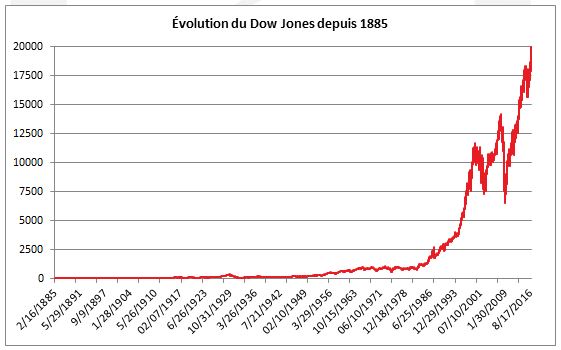

Le fait marquant de l’enquête 2017 est la forte remontée des actions. 38 % des sondés considèrent que ce type de support est intéressant (+ 9 points par rapport à 2016). Les détenteurs de produits financiers plébiscitent à 45 % les actions. Ce taux monte même à 68 % pour ceux qui ont souscrit un Plan d’Épargne en Actions. Cette progression des actions est imputable aux bons résultats, ces derniers mois, de la bourse et de la baisse de rendement des autres placements. Les souvenirs de la crise financière de 2008 et de celle des dettes souveraines de 2011 s’estompent. Il est à signaler que le Livret A malgré son faible rendement progresse légèrement (22 % des sondés le jugent intéressant en 2017 contre 19 % en 2016).

Question rentabilité, l’immobilier locatif et l’assurance-vie toujours en tête mais les actions progressent

En interrogeant les Français plus précisément sur la question de la rentabilité, ces derniers placent toujours en tête l’immobilier locatif et l’assurance-vie. Néanmoins, par rapport à 2016, ces deux produits sont perçus un peu moins rentables (respectivement -5 points et -12 points). En revanche, pour 23 % des sondés, les actions sont jugées rentables, en progression de 6 points sur un an.

Il faut souligner que plus d’un Français sur quatre (29 %) considèrent qu’aucun placement n’est rentable. Ce taux est en nette progression par rapport à 2016 (+7 points). La baisse des rendements des produits de taux explique évidemment cette évolution.

La préférence pour la garantie en capital n’a pas de prix

La sécurité constitue toujours un élément de choix important pour les Français. Interrogés sur un éventuel placement dans un contrat d’assurance-vie, 41 % des Français privilégient le fonds euros quand seulement 18 % optent pour les unités de compte. 41 % ne souhaitent pas investir dans l’assurance-vie. Les fonds euros arrivent largement en tête chez les seuls épargnants (51 %). Pour ceux qui sont déjà détenteurs d’un contrat d’assurance-vie, ce taux est encore plus élevé (59 %). Seulement 40 % de ceux qui déclarent les unités de compte comme placement intéressant sont disposés à placer une partie de leur épargne sur ce type de support.

L’épargne retraite, un objectif contraint par le contexte économique et social

Le pourcentage de Français déclarant épargner pour améliorer leur retraite diminue depuis deux ans. Il est passé de 57 à 54 % de 2015 à 2017. La baisse est marquée chez ceux qui déclarent épargner régulièrement. Ils ne sont plus que 9 % contre 13 % en 2015. Les difficultés de pouvoir d’achat pèsent sur les capacités des ménages à épargner à long terme. Il est à souligner que la faculté d’épargner en vue de la retraite est fonction du niveau de revenu. Pour autant, plus de 60 % de ceux qui disposent d’un revenu mensuel supérieur à 3000 euros déclarent épargner pour améliorer leur retraite quand ce ratio est de 37 % parmi ceux gagnant moins de 1 200 euros.

40 % des sondés jugent souhaitable que l’épargne retraite collective (régimes à cotisations définies, à prestations définies ou PERCO) soit encouragée avec, le cas échéant, un abondement de l’employeur quand 36 % souhaitent que les avantages fiscaux de l’épargne retraite individuelle (PERP, Préfon, Corem, etc.) soient maintenus voire renforcés. 24 % des sondés ne souhaitent ni l’un, ni l’autre.

RETRAITE, UNE FORTE DEMANDE D’ÉQUITÉ

Les Français inquiets pour leur niveau de vie à la retraite

Pour près des trois-quarts des Français, (71 %), la pension est ou sera insuffisante pour vivre correctement. Pour les non-retraités, ce taux est de 79 %. Ce résultat, sans appel, traduit non seulement le profond malaise des Français en ce qui concerne l’appréciation de leur pouvoir d’achat actuel et à venir, mais aussi leur anxiété vis-à-vis de l’évolution des régimes de retraite.

Même si les retraités sont un peu plus optimistes, la moitié considère tout de même que leur pension ne leur suffit pas pour vivre correctement.

Réforme des retraites, une forte demande d’équité

Aucune réforme paramétrique du système de retraite ne reçoit l’approbation des Français. Néanmoins, 43 % sont favorables à une accélération de l’application de la durée de cotisation à 43 ans (prévue de s’appliquer à partir pour la génération 1973). Le report de l’âge de la retraite ne bénéficie que du soutien de 40 % des sondés. L’augmentation des cotisations et surtout la diminution des pensions sont fortement rejetées (respectivement 65 % et 95 % des Français sont contre).

Les Français se déclarent favorables à 70 % au régime unique de retraite (fusion du régime général et du régime de la fonction publique). Ils sont à 61 % pour la suppression des régimes spéciaux. 60 % des Français se déclarent, par ailleurs, favorables au développement des fonds de pension.

Les Français, à titre personnel, favorables à travailler un peu plus pour avoir une meilleure retraite

Si les Français sont hostiles à l’idée de travailler à temps plein jusqu’à 65 ans, ils n’y sont pas opposés mais à temps partiel pour améliorer leur niveau de vie (62 % d’appréciation positive). Ils sont, à une petite majorité (51 %), contre le cumul emploi-retraite.

Les Français opposés à l’alignement de la CSG des retraités sur celle des actifs

En fonction de leurs revenus, les retraités sont soit exonérés de CSG, soit acquittent, sur leurs pensions, une CSG au taux de 3,8 ou de 6,6 %. Pour rappel, celle des actifs est de 7,5 %. 49 % des Français sont opposés à tout alignement du taux de CSG entre les retraités sur celui des actifs quand 38 % y sont favorables mais seulement pour les retraités dont les revenus sont supérieurs au salaire moyen. Seulement 13 % des sondés se sont prononcés pour un alignement. 68 % des retraités sont contre tout alignement (6 % étant pour).

LES FRANÇAIS ET LA DÉPENDANCE

De manière assez prononcée, les Français souhaitent que les régimes sociaux prennent en charge le coût de la dépendance en ayant recours aux cotisations sociales (37 %). 24 % préféreraient que son financement soit assuré par les entreprises. 21 % se prononcent en faveur d’une intervention directe de l’État via l’impôt. Enfin, 18 % considèrent que la dépendance relève des individus à charge pour eux d’en financer le coût via leurs économies ou par la souscription d’une assurance dépendance.

71 % des Français jugent que le financement de la dépendance relève de la solidarité nationale et intergénérationnelle quand 29 % sont favorables à ce qu’elle ne soit financée que par les seuls les retraités.

****

**

* À la demande du Cercle de l’Épargne et d’Amphitéa, le Centre d’Études et de Connaissances sur l’Opinion Publique (CECOP) a conduit une étude sur les Français, la retraite et l’épargne.

L’enquête a été réalisée sur Internet du 7 au 10 février 2017 auprès d’un échantillon de 1 001 personnes représentatif de la population française âgée de 18 ans et plus, constitué d’après la méthode des quotas (sexe, âge, profession de la personne interrogée) après stratification par région et catégorie d’agglomération. Le terrain d’enquête a été confié à l’IFOP.

À propos du Cercle de l’Épargne

Centre d’études et d’information indépendant partenaire d’AG2R LA MONDIALE, le Cercle de l’Épargne est présidé par Jean-Pierre Thomas. Il mène des études à dimension économique et sociale et des actions de formation pour comprendre les grands enjeux de la protection sociale.

Animé par Philippe Crevel, le Cercle bénéficie, pour réaliser ses travaux, de l’appui d’un Conseil scientifique composé de Robert Baconnier, ancien Directeur général des impôts et ancien Président de l’Association Nationale des Sociétés par Actions ; Jacques Barthélémy, Avocat conseil en droit social et ancien Professeur associé à la faculté de droit de Montpellier ; Philippe Brossard, Chef économiste d’AG2R LA MONDIALE ; Jean-Marie Colombani, Fondateur de Slate.fr et ancien Directeur du Monde et; Jean-Paul Fitoussi, Professeur des universités à l’IEP de Paris ; Jean-Pierre Gaillard, Journaliste et Chroniqueur boursier ; Christian Gollier, Directeur de la Fondation Jean-Jacques Laffont – Toulouse Sciences Économiques, membre du Laboratoire d’Économie des Ressources Naturelles (LERNA) et Directeur de recherche à l’Institut d’Économie Industrielle (IDEI) à Toulouse ; François Héran, Directeur de recherche à l’INED, ancien Directeur du département des sciences humaines et sociales de l’Agence Nationale de la Recherche (ANR) ; Jérôme Jaffré, Directeur du CECOP ; Florence Legros, Directrice générale d’ICN Business School de Nancy ; Jean-Marie Spaeth, Président honoraire de la CNAMTS et de l’EN3S et Jean-Pierre Thomas, Président de Thomas Vendôme Investment, ancien député.

À propos d’AMPHITÉA

AMPHITÉA, association d’assurés, souscrit auprès d’AG2R LA MONDIALE au nom et au profit de ses adhérents, des contrats répondant à leurs besoins de protection sociale et patrimoniale (épargne, retraite, santé, prévoyance, dépendance, obsèques). AMPHITÉA, grâce à ses correspondants, est une force de proposition.

Contacts presse :

| Sarah Le Gouez

06 13 90 75 48 |

Philippe Crevel

06 03 84 70 36 |

Le Figaro – Retraites : les différences entre les propositions de Fillon et Macron

Dans cet article consacré aux programmes des candidats en matière de retraite, Philippe Crevel revient sur ce qui distinguent François Fillon d’Emmanuel Macron.

Épargne – Retraite – Dépendance : Les propositions du Cercle de l’Épargne pour 2017

Épargne, retraite, dépendance

Les propositions du Cercle de l’Épargne pour 2017

Épargne, pour une fiscalité de l’épargne plus cohérente et plus neutre

- Proposition 1 : Développer l’instruction des circuits de financement de l’économie et de la gestion financière

- Proposition 2 : harmonisation des modes de calcul des indices européens

- Proposition 3 : instauration d’un plafond pour l’épargne réglementée

- Proposition 4 : une assurance-vie en phase avec l’économie réelle

- Proposition 5 : une fiscalité de l’épargne plus neutre et favorable au long terme

- Proposition 6 : Un régime unique des plus-values pourrait être institué en remplacement des différents systèmes actuels

- Proposition 7 : Pour l’instauration d’un impôt généralisé sur le patrimoine en lieu et place de l’ISF

Retraite, transparence et équité

Propositions du Cercle de l’Épargne en matière de retraite

- Proposition 1 : Affirmer le rôle des partenaires sociaux dans la gestion des régimes de retraite

- Proposition 2 : Le report progressif de l’âge de la retraite de 62 à 65 ans

- Proposition 3 : Assurer l’égalité des retraites entre les femmes et les hommes

- Proposition 4 : La réforme de la réversion

Propositions du Cercle de l’Épargne en faveur du développement de l’épargne retraite

- Proposition 1 : Des régimes de retraite par capitalisation au niveau des branches professionnelles

- Proposition 2 : Un crédit d’impôt pour les entreprises de moins de 50 salariés

- Proposition 3 : La portabilité entre tous les systèmes de retraite par capitalisation

Dépendance, une assurance pour tous

- Proposition : Une assurance obligatoire pour toutes les personnes liquidant leurs droits à la retraite

Le retour de l’inflation, les gagnants et les perdants

Le retour de l’inflation, les gagnants et les perdants

L’inflation qui, depuis 2014, avait disparu, refait légèrement surface. Elle a dépassé, au mois de janvier, les 2 % aux États-Unis et s’en rapproche en Allemagne et au Royaume-Uni. En France, elle s’élevait à 1,4 %.

Après deux années d’inflation nulle ou quasi-nulle, ce retour de l’inflation marque une petite rupture. Certes, modeste et avant tout provoquée par l’augmentation des prix de l’énergie, cette reprise peut avoir des effets sur le rendement de nombreux produits d’épargne. Elle peut en avantager certains et en pénaliser d’autres en fonction de leur situation financière et en fonction de leur allocation d’actifs.

Au sommaire de cette étude:

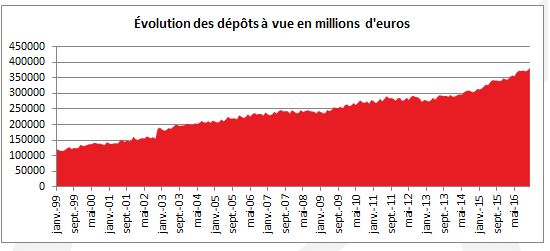

- LES DÉPÔTS À VUE MOINS INTÉRESSANTS ?

- LES PRODUITS DE TAUX HANDICAPÉS

- L’ÉPARGNE RÉGLEMENTÉE MALMENÉE

- LES FONDS EUROS DE L’ASSURANCE-VIE

- LES ACTIONS IMMUNISÉES ?

- IMMOBILIERS, UN JEU À SOMME COMPLEXE

L’Express – Livrets: anticipez dès aujourd’hui une probable hausse des taux d’intérêt

Philippe Crevel revient dans cet article de l’Express (Mieux Vivre Votre Argent) sur l’attrait retrouvé du Livret A malgré un rendement devenu négatif depuis janvier dernier où l’inflation s’établissait à 1,3 % quand le placement ne rapporte que 0,75 %.

L’Express – Assurance vie: privilégiez les contrats clefs en main

L’intérêt croissant des fonds en unités de compte rappelé par Philippe Crevel dans cet artcicle consacré au placement financier préféré des Français.

Les seniors, l’avenir du tourisme

Les retraités sont devenus une composante, voire la première composante, du marché touristique. Un tiers de la population européenne aura plus de 60 ans en 2050.

En effet, dans une hypothèse de poursuite des tendances démographiques en termes d’espérance de vie, la population des 62-71 ans devrait augmenter, au niveau européen, de presque 10 % entre 2015 et 2025 et la population des 72-81 ans de plus de 40 %. À comportement de mobilité identique, ces 2,4 millions de séniors de 62 à 81 ans supplémentaires en 2025 entraîneraient une hausse de plus de 71 millions de nuitées touristiques par an (et une hausse des dépenses touristiques de près de 4 milliards d’euros).

Cette montée en puissance des touristes seniors modifie, en profondeur, les taux de fréquentation des mois d’avril à juin et de septembre à octobre. Il est fort probable que les ristournes tarifaires associées à ces mois disparaîtront.

Le marché du tourisme des seniors pourrait être entravé par une remise en cause de la capacité financière des retraités. Pour le moment, peu de gouvernements prennent des mesures visant à restreindre le pouvoir d’achat des retraités qui, il ne faut pas l’oublier, sont de potentiels électeurs qui ont la méchante manie de voter. En prenant en compte les dernières projections du Conseil d’Orientation des Retraites, les retraités, d’ici 2040, devraient enregistrer une baisse de leur taux de remplacement. En revanche, le montant moyen de leur pension nette devrait continuer à augmenter en raison, en particulier, de l’amélioration de la situation des femmes. La France du fait de son offre diversifiée devrait être le premier pays d’accueil des touristes seniors. Ces derniers privilégient les déplacements à proximité de leur pays d’origine.

Petit retour sur les fonds de pension en France

Un fonds de pension est une structure juridique qui a pour objectif de recueillir les cotisations versées par les adhérents en vue de leur constituer des compléments de revenus pour leur retraite. Les cotisations recueillies sont allouées à l’acquisition de valeurs mobilières ou immobilières. Pour favoriser le développement de la retraite par capitalisation et donc des fonds de pension, des dispositions fiscales et sociales incitatives sont mises en œuvre par les pouvoirs publics.

La France a fait le choix du « tout répartition » à la fin de la Seconde Guerre Mondiale dans le cadre de la mise en place de la Sécurité sociale. Le Conseil de la Résistance reprenait, dans les faits, le système institué, en 1941, par le Régime de Vichy. En effet, le décret-loi du 14 mars 1941 avait institué l’Assurance Vieillesse du Travailleur Salarié qui reposait sur un minimum vieillesse et sur une pension de retraite par répartition au bénéfice des assurés du commerce et de l’industrie et les professions agricoles. Cette réforme a été mise en œuvre par le Ministre du Travail, René Belin qui était un ancien dirigeant de la CGT.

Le Régime de Vichy souhaitait instituer une couverture générale en matière de retraite après l’échec du dispositif adopté en 1930 qui reposait sur un système de retraite par capitalisation. Le système de 1941 prévoyait que la pension était calculée en fonction du nombre d’années de cotisations et du montant des salaires soumis à cotisations comme cela est le cas dans le système actuel. Pour amorcer le nouveau régime par répartition, le Régime de Vichy décida de préempter les fonds de retraite capitalisés qui avaient été créés depuis 1930. À la Libération, après avoir déclaré que toutes les lois de Vichy étaient nulles et non avenues, le législateur reprit dans les faits le système des retraites en vigueur depuis 1941.

Le programme du Conseil National de la Résistance publié le 15 mars 1944 avait fixé comme objectif l’instauration « d’un plan complet de Sécurité Sociale visant à assurer à tous les citoyens les moyens d’existence, dans tous les cas où ils sont incapables de se les procurer par le travail, la gestion appartenant aux représentants des intéressés et de l’État ». Il indiquait également qu’« une retraite permettant aux vieux travailleurs de finir dignement leurs jours » devait être instituée. Ces engagements ont été repris dans le préambule de la Constitution du 27 octobre 1946, préambule qui est également celui de la Ve République.

La montée en puissance de la répartition a été facilitée par la forte croissance de la masse salariale et par le nombre réduit de personnes âgées durant les 30 Glorieuses. Les saignées de la Première Guerre Mondiale, la Grippe Espagnole puis les classes creuses de l’entre-deux-guerres ont pesé lourdement sur le nombre de retraités jusque dans les années 90. De ce fait, la répartition procurait un meilleur rendement que la capitalisation. En outre, la France avait besoin de capitaux pour reconstruire ses équipements. Par ailleurs, le poids du secteur public rendait moins nécessaire le financement en capitaux privés d’une économie qui est restée fortement administrée jusque dans les années 80.

À la différence d’autres pays, le deuxième pilier de retraite mis en place par les partenaires sociaux, sur une base professionnelle, a retenu le principe de la répartition. Il s’agit essentiellement de l’AGIRC et de l’ARRCO. La méfiance vis-à-vis des marchés financiers, la mauvaise réputation de la rente et les données démographiques et économiques mentionnées ci-dessus expliquent ce choix.

La capitalisation a été dès le départ cantonnée à un rôle marginal au sein du système de retraite français. Certes, certains secteurs comme l’assurance, la banque ou la pétro-raffinerie ont conservé des dispositifs par capitalisation – soit au niveau de la branche professionnelle soit au niveau des entreprises – mais cela est longtemps resté anecdotique.

D’un point de vue purement juridique, jusqu’à la création par la loi Sapin II des fonds de retraite professionnelle il n’était pas possible de classer parmi les fonds de pension les articles 83 (supplément de retraite à cotisations définies), les articles 39 (supplément de retraite à prestations définies) ou les PERCO étant donné qu’ils n’étaient pas gérés par une personne morale spécifique. De ce fait, au sein de classements des fonds de pension, sont retenus pour la France la Préfon, le Fonds de Réserve des Retraite (FRR), l’Établissement de la Retraite Additionnelle de la Fonction Publique et quelques autres caisses (ERAFP). Pourraient également être pris en compte les réserves des régimes complémentaires qui ne sont que des cotisations capitalisées en vue d’une utilisation ultérieure au profit des retraités.

La Préfon, un des premiers fonds de pension à la Française

Les premiers travaux préparatoires à la création de la Préfon ont eu lieu entre janvier et mai 1964 et ont été menés par plusieurs syndicats (FO, CGC, CFDT et CFTC). Les statuts de l’association en charge de ce supplément de retraite par capitalisation destiné aux fonctionnaires ont été déposés le 10 juin 1964. L’objectif initial était de proposer un deuxième étage de retraite aux personnels de la fonction publique qui ne peuvent pas accéder aux complémentaires AGIRC/ARRCO qui étaient en train de se généraliser.

De 1964 à 1967, le groupe de travail épaulé par la Caisse des Dépôts et Consignations a élaboré les bases d’un régime de retraite complémentaire par capitalisation à adhésion facultative. La signature d’une convention liant la Préfon avec la CNP et cinq sociétés d’assurances nationales est intervenue le 1er juin 1967. La loi de finances de 1968 a reconnu le régime Préfon-retraite comme un régime de retraite permettant ainsi la déduction des cotisations. Le lancement du régime se fait le 1er janvier 1968, quatre ans après la naissance de l’association.

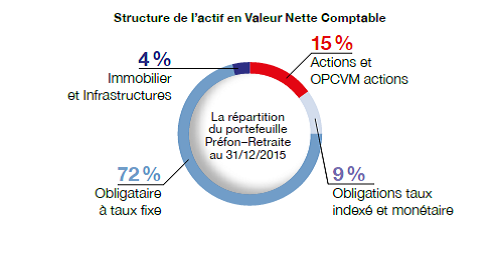

La Préfon compte 400 000 affiliés ou allocataires. Elle gère, en 2015, 16 milliards d’euros d’actifs (valeur boursière), en progression d’un milliard d’euros par rapport à 2014. Elle a perçu, en 2015, 337 017 430,52 d’euros de cotisations nettes et a versé pour 425 971 392,60 euros de rentes.

La Préfon représente 32 % de l’encours des suppléments individuels de retraite (PERP, Corem, CRH, retraite Mutualiste du Fonctionnaire).

L’ERAFP, le fonds de pension de la loi Fillon

L’Établissement du Régime Additionnel de la Fonction Publique gère le Régime de Retraite additionnelle de la Fonction publique qui a été institué par la loi n°2003-775 du 21 août 2003 portant réforme des retraites dite loi Fillon.

Les primes qui peuvent représenter pour certains corps de fonctionnaires plus de 20 % des traitements perçus n’étaient pas intégrées pour le calcul de la pension. Afin d’améliorer les futures pensions des fonctionnaires, il a été institué le Régime Additionnel de la Fonction Publique (RAFP).

Ce régime a été officiellement lancé le 1er janvier 2005. Les cotisations sont assises sur une partie de primes reçues. Sont retenues les rémunérations de toute nature qui ne rentrent pas dans le calcul de la retraite de base (primes, indemnités, supplément familial, indemnités de jury…). Elles sont prises en compte dans la limite de 20 % du traitement indiciaire brut. Le taux de cotisation est de 10 % pris en charge à 50 % par l’employeur et déductible de l’impôt sur le revenu.

Comme pour les complémentaires du privé, les cotisations servent à acquérir des points dont la valeur à la liquidation permettra de calculer le montant de la pension. Si la liquidation intervient après 60 ans, une majoration est appliquée.

Du fait de sa création récente, l’ERAFP reçoit plus de cotisations qu’il ne verse de prestations ce qui le conduit à capitaliser. C’est à ce titre qu’il peut être considéré comme un fonds de pension.

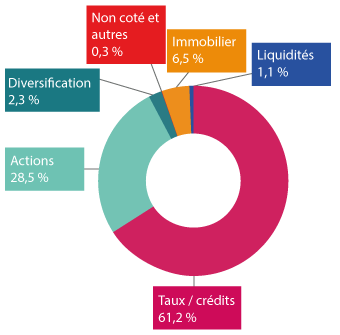

Le régime comprend 4,5 millions de bénéficiaires issus des trois fonctions publiques. 44 % proviennent de la fonction publique d’État, 32 % de la fonction publique territoriale et 19,6 % de la fonction publique hospitalière (4,4 % sont issus d’autres statuts). Ces 4,5 millions de bénéficiaires relèvent de 45 000 employeurs publics. L’ERAFP encaisse chaque année 1,8 milliard d’euros et gère 25,9 milliards d’euros d’actifs (en valeur boursière au 31 janvier 2017).

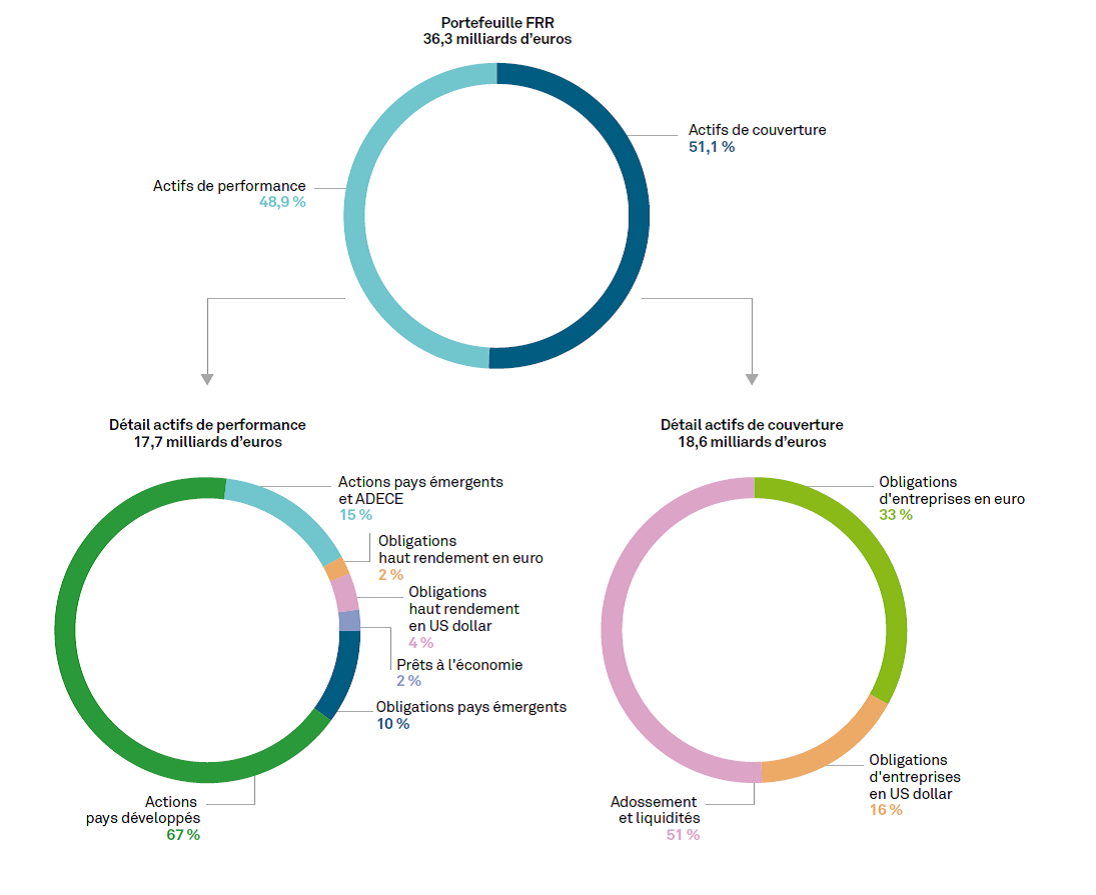

Allocation des actifs

Le Fonds de Réserve des Retraites, un fonds souverain qui a perdu sa vocation « retraite »

Le Fonds de Réserve des Retraites (FRR) fut créé par la loi de financement de la Sécurité Sociale de 1999. Ce fonds était destiné à lisser, entre 2020 et 2040, les effets du papy-boom en limitant la hausse des cotisations sociales La loi rappelait que les sommes devaient rester indisponibles jusqu’en 2020 et ne devaient servir qu’au régime général et aux régimes alignés. D’autres pays comme les Pays-Bas, l’Espagne, le Portugal et la Belgique ont également, au même moment, créé des fonds de réserve.

Le FRR fonctionne comme un fonds de pension ou comme un fonds souverain. Afin de pouvoir jouer pleinement son rôle, il était prévu initialement de le doter de plus de 150 milliards d’euros provenant des recettes de privatisation et de plusieurs taxes.

Le Fonds a connu une montée en charge rapide jusqu’en 2003 avant de connaître une inflexion à partir de 2004-2005 par la disparition des ressources non pérennes avec la fin des produits des privatisations, des excédents de la CNAV et du FSV et de la vente des licences de téléphonie mobile.

La réforme des retraites de 2010 a modifié son rôle. Le FRR est désormais en charge de financer la Caisse d’Amortissement de la Dette Sociale (CADES) qui reçoit la dette de la Sécurité Sociale.

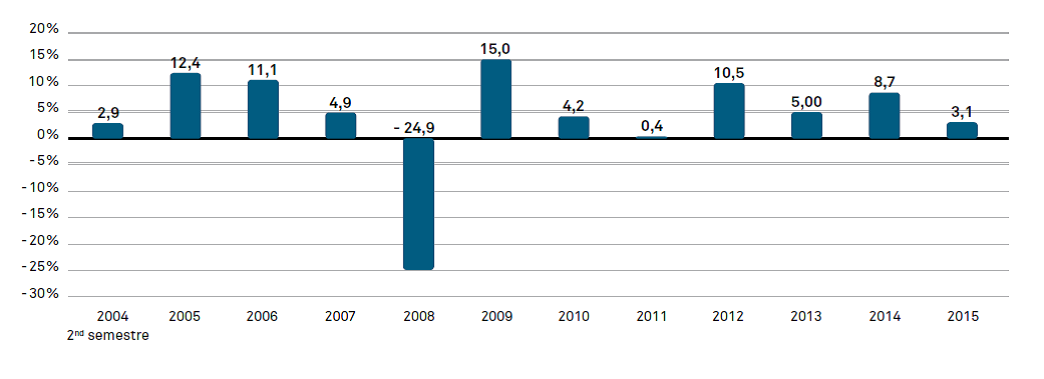

La gestion des actifs du FRR

À partir de 2005, avec la fin des recettes destinées au FRR et du fait des réformes des retraites, la gestion des actifs a été beaucoup plus dynamique. La part des actions hors zone euro et intra zone euro a atteint 60 %. Il y a eu également une inflexion dans la stratégie d’allocation d’actifs avec l’orientation des placements vers l’investissement socialement responsable ainsi que vers des actifs de diversification. La crise financière a provoqué un changement de stratégie. Le fonds a réorienté sa conception de l’allocation d’actifs sur deux types de poches : une poche obligataire et une poche de performance qui recoupe en partie la poche obligation et la poche action. La réforme des retraites de 2010 a entraîné une nouvelle inflexion dans l’allocation d’actifs.

Du fait des décaissements de 2,1 milliards d’euros jusqu’à l’horizon 2024. Il devrait rester un actif net estimé de 19 milliards d’euros.

Fin 2015, 48,9 % de l’ensemble des réserves sont placés dans cette poche de performance.

Plus récemment, le Fonds de réserve pour les retraites s’est orienté vers des investissements dans des actifs non cotés de l’économie française, l’idée étant de jouer un rôle d’investisseur public de très long terme, y compris dans des sociétés non cotées risquées. L’horizon étant fixé à long terme, c’est possible.

Performance annuelle du FRR

L’avenir du FRR

Certains espèrent qu’en 2024, cette dette sera remboursée. Le solde des actifs du FRR qui atteignent 36,3 milliards d’euros pourrait être affecté soit aux régimes par répartition, soit servir de garantie à un ou des fonds de pension. Cela suppose évidemment que la Sécurité sociale soit durablement à l’équilibre, ce qui n’est pas en soi une certitude.

Fonds de pension, un marché de plus de 30 000 milliards d’euros

Les actifs des fonds de pension mondiaux ont atteint 34 216 milliards d’euros fin 2016, selon une étude de Willis Towers Watson. Les États-Unis restent, en volume et sans surprise, le premier marché. Sur les 22 marchés couverts par cette étude, le total des actifs des fonds de pension a progressé de 4,3 % en un an et représente 62 % du PIB des pays concernés. Cette appréciation des actifs s’explique par une progression des actions et des produits alternatifs. Trois pays, les États-Unis, le Japon et le Royaume-Uni, disposent de plus des trois quarts (77 %) des actifs des fonds de pension.

Les régimes à cotisations définies représentaient 48 % des actifs des fonds de pension, en 2016, contre 41 % en 2006. Les actifs de ces régimes ont progressé au rythme de 5,6 % ces dix dernières années, contre seulement 2,6 % pour les actifs des régimes à prestations définies.

Les fonds de pension diversifient de plus en plus leur allocation d’actifs. Ainsi, ils réduisent leur exposition vis-à-vis des actions domestiques. La pondération des actions domestiques a reculé, passant en moyenne de 69 % en 1998 à 43 % en 2016. Parmi les marchés analysés, la Suisse, le Canada et le Royaume-Uni affichent le plus faible pourcentage d’allocation aux actions domestiques tandis que les fonds américains sont les plus exposés à ces titres.

Le nouveau régime des placements atypiques

La crise financière de 2008-2009 ainsi que la baisse des taux d’intérêt depuis 2012 ont favorisé l’émergence de nouveaux produits d’épargne dits alternatifs ou atypiques qui peuvent reposer sur des indices, des monnaies ou sur des biens divers.

Par nature, le champ de ces produits est large et il n’est pas aisé d’en donner une définition. Un placement alternatif n’est pas un placement classique. Au-delà, de cette litote, il est toujours très difficile de définir ce type de produits d’épargne. Les frontières entre placements traditionnels – actions, obligations, titres, parts, immobiliers – et placements alternatifs sont poreuses. Ainsi, le FOREX qui permet d’accéder au marché des changes est partie prenante des marchés financiers mais est qualifié de placements alternatifs. Il en est de même avec le trading sur Internet. Il en est de même pour les achats de matières premières ou d’énergie. Le crowdfunding est également présenté comme un outil alternatif de financement et d’épargne.

Par nature, les placements alternatifs sont moins transparents et moins liquides. En contrepartie, ils sont censés offrir une source de diversification du risque, car ils sont réputés moins corrélés aux classes d’actifs traditionnelles. Les intermédiaires mettent souvent en avant les gains importants attendus. Plusieurs scandales ont conduit le législateur à renforcer la réglementation en vigueur et à instituer un contrôle sur les entreprises proposant ce genre de produits.

Selon un sondage CSA, commandé par l’AMF en de 2015, 22 % des sondés déclarent avoir été démarchés pour investir sur des placements « FOREX », « options binaires », « trading sur Internet ». 6 % ont déclaré avoir accepté une des offres qui leur étaient proposées et 5 % ont indiqué avoir été victimes d’une « arnaque ». 20 % des Français ont été sollicités pour faire des placements dans des biens divers, 5 % ont investi dans de tels produits et 2 % ont été victimes d’une escroquerie. 80 % des épargnants concernés par un problème se sentent floués dans le sens où « ils n’ont pas touché la rémunération qu’ils attendaient ou n’ont pas été avertis des risques et ont perdu leur épargne ». L’AMF a publié une étude sur le FOREX et les pertes dégagées par les épargnants particuliers.

Une grande partie des placements alternatifs repose sur des biens physiques qui ne sont pas vendus dans le cadre de marchés réglementés. Qu’il s’agisse de parchemins, de diamants, de forêts, de bouteilles de vin, de voitures de collection, de conteneurs, de boissons alcoolisées, de plantations de teck ou d’autres bois tropicaux, immobilier dans les pays exotiques ou encore de panneaux de parcs solaires, la plupart des placements alternatifs ont en commun le fait que l’investisseur devient propriétaire du produit sous-jacent (bien mobilier ou immobilier), et le donne ensuite en garde. De ce fait il n’en a pas lui-même la jouissance… Par ailleurs, pour que ces investissements soient assimilés à un placement dans le sens financier du terme, le gestionnaire ou l’intermédiaire doit s’engager sur un rendement, une rente, une rémunération. Acheter une voiture de collection ne constitue pas, en soi, la réalisation d’un placement même si cela peut l’être. En revanche, quand un vendeur de voitures de collection vous promet que l’achat générera un rendement de 10 % ou une plus-value de 30 %, il s’engage sur un rendement et propose donc un placement.

Le législateur afin de protéger les épargnants a pris, de longue date, des mesures visant à encadrer les placements sur biens divers.

Les premières dispositions datent de la loi n°83-1 du 3 janvier 1983 sur le développement des investissements et la protection de l’épargne qui s’est intéressée aux règles de commercialisation des biens divers. Avait été alors créé « le statut d’intermédiaire en biens divers » au sein du Code monétaire et financier. La définition était vague car la dénomination était supposée concerner toute personne physique ou morale qui proposait des opérations sur des produits d’investissement atypique, nommés « biens divers ». De ce fait, de nombreux intermédiaires échappaient à la réglementation et à la surveillance des autorités de contrôle.

Ce dispositif a été complété par la loi n° 2013-344 du 17 mars 2014 dite loi Hamon relative à la consommation. Enfin, la loi n°2016-1691 du 9 décembre 2016 dite loi Sapin II relative à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique contient plusieurs dispositions qui augmentent les pouvoirs de l’Autorité des Marchés Financiers (AMF).

La loi Hamon a défini les intermédiaires en biens divers comme « toute personne qui propose à un ou plusieurs clients ou clients potentiels d’acquérir des droits sur un ou plusieurs biens en mettant en avant la possibilité d’un rendement financier direct ou indirect ou ayant un effet économique similaire ». Elle distinguait deux catégories d’intermédiaires de biens divers auxquels elle appliquait deux régimes différents. La loi Hamon définit le contenu des opérations et non les biens couverts.

Le premier régime concerne toute personne qui, directement ou indirectement, propose, à titre habituel, à un ou plusieurs clients, l’acquisition de droits sur des biens mobiliers ou immobiliers avec les caractéristiques suivantes :

- L’intermédiaire assure, pour le compte de ses clients, la gestion des produits proposés ;

- les acheteurs souscrivent un contrat offrant une faculté de reprise ou d’échange avec une revalorisation du capital investi ;

- les acheteurs versent de l’argent à l’intermédiaire afin qu’il effectue la gestion de biens divers.

Ces intermédiaires sont soumis à un régime spécifique. Ils doivent être constitués sous forme d’une société anonyme avec un capital minimum associé. Ils doivent respecter des règles de transparence au niveau de leurs comptes qui doivent être annuellement certifiés. Les communications promotionnelles font l’objet d’un contrôle a priori par l’AMF avant tout démarchage de clients.

Le deuxième régime dit régime simplifié concerne toute personne qui propose à un ou plusieurs clients ou clients potentiels d’acquérir des droits sur un ou plusieurs biens en mettant en avant la possibilité d’un rendement financier direct ou indirect. Les biens sont alors possessions du client. L’AMF a la faculté de requalifier des entreprises qui proposent des formules de rachat et qui entrent de ce fait dans le premier régime plus contraignant. Néanmoins, de nombreux intermédiaires ont joué avec la réglementation pour bénéficier du régime simplifié.

Ces intermédiaires n’avaient, avant la loi « Sapin II », aucune obligation au moment de leur constitution. Ils étaient néanmoins soumis à un contrôle a posteriori de leurs communications promotionnelles par l’AMF.

La loi « Sapin II » a étendu le contrôle a priori des communications promotionnelles aux intermédiaires en biens divers soumis au seul régime allégé. Désormais, les deux régimes (normal et allégé) sont soumis à ce contrôle a priori.

Les documents d’information doivent comporter toutes les indications utiles à l’information des investisseurs, une description de la nature et de l’objet de l’opération, l’identité de l’initiateur de l’opération et des personnes chargées de la gestion des biens, les frais mis à la charge des épargnants et les modalités de revente des droits et des biens acquis.

La loi « Sapin II » a également modifié le régime du contrôle a priori des documents promotionnels. Les projets de documents d’information et de contrats types doivent être déposés, préalablement à tout démarchage, auprès de l’AMF.

L’ensemble des intermédiaires en biens divers impliqués dans le montage et la réalisation de l’opération (initiateurs de l’opération, personnes recueillant les fonds des investisseurs ou gestionnaires de biens) devront présenter des garanties minima adaptées à la nature de l’opération proposée relativement à leur organisation, leur honorabilité, compétence et expérience, l’absence de conflits d’intérêts de nature à porter atteinte à l’intérêt des investisseurs et prouver la souscription d’une assurance responsabilité civile professionnelle.

L’intermédiaire en biens divers devra déposer un dossier auprès de l’AMF qui sera soumis à enregistrement. La Loi Sapin II a également renforcé le pouvoir de sanction de l’AMF. Dans le passé, l’autorité de contrôle avait déjà fait usage de son pouvoir de sanction en prononçant des amendes allant de 4 500 euros à 1 million d’euros dans l’affaire Marble Art Invest considérant que la réglementation relative aux intermédiaires en bien divers s’appliquait à ce réseau de vente d’art contemporain, mettant en avant une plus-value garantie d’au moins 4 %.

Atlantico – Attention débat inflammable : les 5 points à considérer pour se forger une opinion sur ce que provoquerait vraiment une sortie de la zone euro

En cas de sortie de la zone euro, quelles conséquences pour notre économie ? Explications de Philippe Crevel dans le media en ligne Atlantico.fr

Investir – Difficile début d’année pour l’assurance-vie

Pourquoi l’assurance-vie décroche ? Le Cercle de l’Epargne est cité dans cet article d’Investir qui revient sur la décevante collecte constatée en janvier 2017 pour ce produit.

L’assurance-vie en mode poussif en janvier

LES RESULATS DE L’ASSURANCE-VIE EN JANVIER 2017

L’ASSURANCE-VIE EN MODE POUSSIF

Par Philippe Crevel, Directeur du Cercle de l’Épargne

Après une petite collecte nette de 800 millions d’euros au mois de décembre dernier, l’assurance-vie récidive, en janvier, avec un résultat positif de seulement 400 millions d’euros, très en deçà des niveaux traditionnellement enregistrés au mois de janvier (supérieur en règle générale à 1 milliard d’euros). Depuis le mois de septembre 2016, l’assurance-vie progresse à train de sénateur, la collecte nette variant de -0,6 à +0,8 milliard d’euros en fonction des mois.

La collecte brute a été, en janvier, relativement correcte en étant de 11,4 milliards d’euros mais néanmoins en retrait par rapport aux mois de janvier 2015 et 2016 (respectivement 12 et 12,5 milliards d’euros). Les prestations (les rachats) se maintiennent à un haut niveau (11 milliards d’euros) et sont au-dessus de la moyenne de 2016 (9,8 milliards d’euros). Les ménages n’hésitent pas à puiser de l’argent sur leur contrat d’assurance-vie qui bénéficient à plus de 60 % d’entre eux du meilleur régime fiscal (imposition à 7,5 %). La concurrence de l’immobilier se fait ressentir. Les épargnants sortent une partie de leur argent des contrats d’assurance-vie pour acheter de la pierre.

Le résultat de l’assurance-vie est d’autant plus décevant que janvier est traditionnellement un bon mois pour l’assurance-vie. Les ménages profitaient du début de l’année pour affecter une partie des revenus non consommés de l’année précédente et en particulier des primes (primes de fin d’année, 13e mois) perçues au mois de décembre. L’assurance-vie a certainement pâti des annonces des rendements 2016 des fonds euros qui sont en baisse de 0,2 à 0,4 point, en moyenne, selon les contrats. Par ailleurs, la politique des compagnies d’assurances d’orienter l’épargne vers les unités de compte contribue à peser sur le volume de collecte, des épargnants refusant d’allouer une partie de leurs actifs en UC. Cette préférence pour la liquidité se traduit par un retour en force du Livret A et du LDDs (collecte nette de 3,27 milliards d’euros au mois de janvier). Le dispositif de blocage potentiel des contrats d’assurance-vie par l’Etat en cas de crise grave adopté dans le cadre de la loi Sapin II se fait encore ressentir.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Le livret A démarre l’année sur les chapeaux de roue

LES RÉSULTATS DU LIVRET A DU MOIS DE JANVIER 2017 :

LE LIVRET A DÉMARRE L’ANNÉE SUR LES CHAPEAUX DE ROUE

Par Philippe Crevel, Directeur du Cercle de l’Épargne

Le Livret A confirme et signe son retour en forme avec un deuxième mois consécutif de collecte nette positive, +2,89 milliards d’euros au mois de janvier après +630 millions d’euros au mois de décembre 2016. Il faut remonter au mois de janvier 2013 pour trouver une collecte plus importante (+ 7,5 milliards d’euros). Si en 2013, le Livret A bénéficiait du relèvement de son plafond, en ce début de 2017, il profite de la montée des incertitudes.

Le mois de janvier réussit traditionnellement assez bien au Livret A. Les contreperformances des mois de janvier 2015 et 2016 étaient imputables à la baisse de son taux. En 2017, cette baisse semble être digérée par les épargnants.

Au mois de janvier, les épargnants continuent de replacer une partie des primes obtenues en fin d’année. Par ailleurs, ces derniers privilégient toujours la liquidité. La baisse des rendements des fonds euros dissuade une partie des épargnants à s’engager sur le long terme d’autant plus que le retour de l’inflation peut les inciter à la prudence.

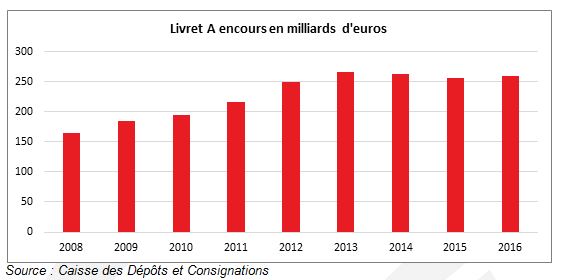

Dans ces conditions, l’encours du Livret A remonte à 262,4 milliards d’euros. À souligner que le LDDs enregistre également une collecte positive de 380 millions d’euros portant son encours à 101,7 milliards d’euros à un niveau assez proche de son record absolu (août 2014 à 102,4 milliards d’euros).

Avec l’élection présidentielle et les élections législatives qui se profilent, il est probable que les ménages français continuent à jouer le Livret A et les dépôts à vue.

Par ailleurs, il est à noter que compte tenu du taux d’inflation actuel (1,3 % en rythme annualisé au mois de janvier) le rendement réel du livret A est devenu négatif. Il n’est pas prévu de réévaluation avant le mois d’août 2017. En appliquant la nouvelle formule, le taux du Livret A pourrait être porté de 0,75 à 1,5 % sous réserve que d’ici là le taux d’inflation reste constant.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Les Echos – Le Livret A commence l’année sur les chapeaux de roue

Retour sur la collecte de janvier du Livret A qui a engrangé en ce début 2017 une collecte nette positive de 2,89 milliards d’euros, contre une décollecte nette de 810 millions un an plus tôt. Explications de ce retour en grâce et perspectives pour ce produit bien connu des Français après deux ans de rejet.

Le Figaro – Les détenteurs de Livret A regrettent que sa rémunération soit inférieure à l’inflation

Comme l’explique Philippe Crevel au Figaro, le retour de l’inflation aurait du conduire à une hausse du taux du Livret A à 1 % afin que le rendement ce placement reste pour les épargnants supérieur à l’inflation mais il n’en est rien avec le changement de la règle d’indexation applicable à ce produit depuis octobre dernier.

Réforme du travail et efficience économique : regards croisés sur le travail au XXIe siècle

Réforme du travail et efficience économique : regards croisés sur le travail au XXIe siècle

À l’occasion de la parution du dernier ouvrage[1] coécrit par Jacques Barthélémy et Gilbert Cette, le Cercle a souhaité dans ce dossier-interview revenir sur les enjeux du droit de l’activité professionnelle que les auteurs appellent de leurs vœux.

Jacques Barthélémy

Avocat – Conseil en droit socia

Ancien professeur associé à la faculté de droit de Montpellier Fondateur en 1965 du Cabinet éponyme

Membre du Conseil Scientifique du Cercle de l’Épargne

Gilbert Cette

Professeur Associé à l’Université d’Aix-Marseille

Dans votre dernier ouvrage « Travailler au XXIe siècle » publié chez Odile Jacob, vous insistez sur la nécessité d’adapter notre société au passage de la civilisation de l’usine à celle du savoir, considérant que le salariat ne peut plus, aujourd’hui, demeurer le modèle dominant. Ne craignez-vous pas de fait de voir émerger, avec la montée en puissance des plateformes numériques, une nouvelle catégorie de travailleurs réputés indépendants encore moins bien lotis que les salariés ?

Des évolutions sont en cours qu’il ne faut cependant pas caricaturer. Parmi tous les pays de l’OCDE, la part de l’emploi salarié dans l’emploi total demeure stable, voire augmente, à l’exception de trois pays ou au contraire la proportion d’indépendants augmente sur les dix dernières années : la France, depuis la création du statut de l’autoentrepreneur en 2008, la Royaume-Uni et les Pays-Bas. La part du travail salarié augmente ainsi même dans des pays très avancés comme les États-Unis. Pour autant, certaines évolutions sont importantes car elles témoignent de mutations lourdes de conséquences pour la croissance : l’emploi des non-salariés et indépendants augmente dans deux types d’activités très particulières : la prestation de services très qualifiés, comme le conseil et l’expertise, dans laquelle les travailleurs concernés sont très diplômés et autonomes, et à l’opposé d’autres activités de service peu sophistiquées, le transport urbain et les VTC en fournissant une très riche illustration. Mais les emplois indépendants dans ces dernières activités seront amenés à disparaître, dans un avenir peut-être peu éloigné, car ils seront remplacés par la technologie, par exemple la voiture autonome dans le cas des transports urbains et des VTC. Il faut accompagner ces évolutions et ne pas les brider, d’autant que le développement de prestation de services très qualifiés peut être un vecteur de croissance à long terme. Mais, simultanément, il faut s’interroger sur le fait que des travailleurs n’ont pas les mêmes droits et protections, au seul titre qu’ils sont salariés ou indépendants, et alors même qu’ils peuvent connaître des situations de dépendance économique aussi fortes.Nous partons de l’idée, difficilement contestable, que la division entre salarié et indépendant est le fruit de la civilisation de l’usine et correspond aux modes hiérarchiques d’organisation du travail. Elle est une des manifestations complémentaires d’un droit du travail hypertrophié créé par et pour cette civilisation. Les révolutions technologiques précédentes ont posé des problèmes dès lors que les normes n’étaient plus en harmonie avec le contexte dans lequel elles étaient dorénavant invitées à prospérer. D’où de l’insécurité juridique et une judiciarisation excessive, allant de pair avec des disparitions d’emploi. Mais un nouvel arsenal est plus ou moins vite apparu pour s’adapter au nouveau contexte, comme de nouveaux emplois et de nouvelles activités permettant à terme de corriger la situation. Ce qui atteste au demeurant de l’importance, au nom de l’intérêt général, de la formation pour faciliter ces adaptations et réduire le temps de non-emploi.La révolution en cours, celle du numérique et de la robotique, est d’une tout autre ampleur et elle affectera les fondements du droit du travail. En atteste par exemple que les outils nouveaux, liés aux progrès technologiques, ne servent, cette fois-ci, pas seulement pour l’activité économique mais aussi pour la vie personnelle. Ceci ne peut que mettre à mal l’identité de l’entreprise marquée par l’unité de temps, de lieu, d’action. Étant donné que, par ailleurs, ces progrès technologiques favorisent la promotion des libertés, ils se développeront quels que soient les obstacles mis devant eux au nom de conservatismes, puisqu’ils sont au service des valeurs de l’Humanité.Voilà pourquoi la solution n’est pas, comme l’imaginent certains politiques, dans le développement du travail indépendant mais dans l’émergence d’un droit de l’activité professionnelle regroupant tous les travailleurs, du plus subordonné juridiquement au totalement indépendant économiquement ; dans cette organisation, les niveaux de protection (de la partie faible) ne viendront plus de l’appartenance à une catégorie mais du niveau d’autonomie. Il faut prendre conscience alors que les modes nouveaux d’organisation, bien que favorisant les libertés, peuvent, s’agissant des emplois pas ou peu qualifiés créer une baisse du niveau de protection. C’est à cela que fait penser Uber. Par contre s’agissant des personnes ayant un degré élevé de formation initiale – qui ont plus aisément la faculté de négocier leur contrat dans l’équilibre des pouvoirs – la civilisation du savoir sera vectrice de plus grand épanouissement. Ce n’est d’ailleurs pas un hasard si le travail indépendant s’accroît dans cette catégorie de travailleurs, alors qu’il baisse dans les emplois peu qualifiés.

Vous appelez de vos vœux la refonte du droit du travail avec la construction d’un « droit de l’activité professionnelle » qui laisserait une plus grande place aux accords au sein des entreprises ou des branches professionnelles. N’était-ce pas déjà l’objectif de la loi El Khomri ? Pourquoi faut-il aller encore plus loin ? En quoi cette évolution de la protection des travailleurs constitue un vecteur important pour l’efficacité économique de notre pays ?

L’efficacité économique et la protection des travailleurs ne doivent pas être opposées comme c’est souvent le cas dans les propos politiques. Cette opposition est particulièrement fréquente dans quelques pays comme la France dans lesquels la culture de lutte des classes imprègne encore toute analyse économique et politique : si les entreprises gagnent à un changement, les travailleurs sont supposés y perdre inévitablement. Mais nous remarquons que les pays dans lesquels une telle approche est très présente sont aussi ceux qui pâtissent d’un chômage massif. Ils sont une petite minorité et les autres, plus nombreux, connaissent généralement le plein-emploi. Dans les pays nordiques ou scandinaves souvent donnés en exemple, les conventions, autrement dit les compromis, entre les entreprises et les représentants des travailleurs ont une grande place décisionnelle. Cette place est faible en France, même si elle a été légèrement élargie par différentes réformes encore bien timides, comme la loi El Khomri. Où les actifs sont-ils les mieux protégés ? Dans ces pays à faible chômage et souvent à forte cohésion sociale ou dans le nôtre qui est à l’opposé ?Sur le domaine qui nous intéresse ici, il faut éviter deux écueils : laisser se développer des situations d’écarts de droits et protections entre travailleurs, selon qu’ils sont salariés ou indépendants, ou des réponses homogènes et réglementaires, qui ignoreraient les spécificités de certaines activités où le travail indépendant est très présent. Et par-dessus tout, il faut éviter de répondre au besoin de protection plus effective du travailleur indépendant en transformant ce dernier en salarié. Car ce serait ignorer l’efficacité économique et nous y perdrions en croissance et en emplois.Le grand Paul Durand, éminent professeur de droit du travail, annonçait en 1960 le dépassement du droit du travail par celui de l’activité professionnelle ! Ce droit, commun à tous les travailleurs, fondé sur un socle de droits fondamentaux repose sur trois piliers solidifiés à partir des droits fondamentaux de l’Homme c’est-à-dire des valeurs qui fondent l’Humanité. Sont alors nécessaires des couches de protection supplémentaires liées au degré d’autonomie de la personne. Prenons l’exemple de la dépendance économique. Elle déséquilibre les pouvoirs et affecte le consentement (de la partie faible). Elle nécessite de ce fait une protection, mais pas celle prévue par le Code du travail, essentiellement conçue pour l’ouvrier. Ce constat en amène un autre : l’effet pervers de la division manichéenne entre salariés et indépendants, d’autant qu’elle est fondée exclusivement sur la subordination juridique. Dès lors, sont surprotégés ceux (cadres supérieurs) pouvant négocier leur contrat dans l’équilibre des pouvoirs, contrat qui fait alors (seul) la loi des parties mais qui bénéficient, en plus, d’un filet protecteur conçu pour l’ouvrier. Mais de l’autre côté de la frontière, celle de la subordination juridique, on laisse sans protection – au nom de la qualification de « patron » – celui en état de dépendance économique dont la relation avec le donneur d’ordre est pourtant également déséquilibrée.La loi El Khomri a, dans une certaine mesure, recours au même moyen que celui avancé ici, à savoir celui de privilégier, pour atteindre l’objectif d’optimiser la protection, le contrat collectif au-delà des principes qui sont de la compétence exclusive du législateur. Ceci est facteur de meilleure conciliation entre efficacité économique (grâce à des normes adaptées à chaque contexte et au fait que signer des accords est facteur de paix sociale, ratio économique) et protection du travailleur c’est-à-dire de la partie faible au contrat (grâce à l’accord collectif, lié au caractère souverain du droit à la négociation collective et à l’action collective).Mais on entre, dans la loi El Khomri, dans le champ du contrat de travail, donc de la subordination juridique, à l’exception toutefois du dispositif (peu vu) d’organisation des rapports collectifs chez les franchisés… Où la dépendance économique est la règle et justifie un arsenal protecteur, mais pas celui prévu pour les salariés.

Pour ne plus faire de distinction entre les travailleurs indépendants se trouvant pourtant en situation de dépendance économique et les salariés soumis à un lien de subordination juridique (au travers un contrat de travail), vous préconisez l’introduction d’un nouveau schéma de protection sociale centré sur « les travailleurs » et non sur les statuts. Ce modèle reposerait sur un socle minimum de droits s’appliquant universellement. Comment adapter ce nouveau mode d’organisation aux travailleurs non-salariés ?

Comme nous l’avons dit plus haut, cette adaptation ne doit pas être homogène et ignorer les spécificités de nombreuses activités économiques et par exemple celles où se développe le travail indépendant. Il faut donc accompagner les mutations en cours, sans les brider, mais aussi en refusant des déséquilibres choquants, tant de droit que de protection. L’émergence d’un droit de l’activité professionnelle nous semble en mesure de permettre la coexistence de différents « statuts » comme salariés et indépendants, utiles pour renforcer l’efficacité économique et une protection proche des travailleurs de différentes situations selon le degré d’autonomie. Mais cela amène à s’interroger sur ce qui justifie un arsenal protecteur.Ce n’est pas la qualification de salarié qui est déterminante pour justifier un arsenal protecteur ; c’est le déséquilibre contractuel entre le donneur d’ordre et le travailleur qui est de nature à affecter la réalité du consentement de la partie faible soumis, même si est respectée l’exigence de loyauté, à une autorité excessive du donneur d’ordre. Ceci ne peut que conduire à abandonner un arsenal protecteur fondé sur l’appartenance à une catégorie au profit d’une référence au degré d’autonomie, donc de responsabilité, donc de capacité du contrat à faire (plus ou moins) seul la loi des parties. Dans ces conditions, un arsenal protecteur se justifie aussi pour celui qui n’est pas en état de subordination juridique (sur le plan des conditions de travail) mais en état de dépendance économique qui vicie tout autant l’équilibre contractuel. La solution à un tel problème n’est pas la requalification en salarié pour avoir accès à l’arsenal protecteur du Code du travail, mais l’émergence d’une protection adaptée à cette situation, faute de quoi on adapte des instruments qui n’ont pas été faits pour cette situation.C’est en cela que l’idée d’un socle commun de droits pour tous les travailleurs est fondamentale. Le premier pilier en est la protection sociale, concrétisée par le régime universel de sécurité sociale légale (ce qu’avait voulu Laroque !) de surcroît autour de l’assurance perte d’emploi subie qui n’a pas lieu d’être réservée aux salariés mais aussi par la transférabilité et la portabilité généralisée de tout ce qui constitue le deuxième pilier c’est-à-dire les garanties collectives de prévoyance. Le deuxième pilier est celui des rapports collectifs, aisément identifiable dès lors que le droit à la négociation collective et à l’action collective sont d’essence constitutionnelle (alinéa 8 du préambule de la constitution de 1946) et supranationale (article 27 de la charte des droits fondamentaux de l’UE, ayant valeur de traité ce qui lui donne plus de force) ; il n’est dit nulle part que ces droits sont réservés aux salariés. Sous condition d’adaptation des modalités d’expression à d’autres formes de travail, ils peuvent aisément être utilisés. Ainsi le statut des agents généraux d’assurance, indépendants techniquement mais dépendants économiquement d’une compagnie, a été conçu dans le cadre de ce qu’on peut appeler une convention collective de travailleurs non-salariés. Le troisième est celui des rapports individuels qui émanent des libertés nées de la déclaration des droits de l’Homme de 1789 et de la Convention Européenne des Droits de l’Homme (CEDH), mais aussi d’un arsenal procédural, inspiré de l’exigence de loyauté et de bonne foi, touchant aux règles de conduite de la négociation du contrat.

Nous assistons selon vous, au développement d’un nouveau type de travail indépendant induit par les TIC, l’économie numérique ainsi que par le désir accru d’autonomie et de liberté. De fait, à défaut de devenir, demain, tous travailleurs indépendants, comment faire face, tant au niveau individuel que collectif, à l’augmentation de la mobilité des actifs, pouvant tour à tour (voire en parallèle) être salariés, travailleurs et non-salariés au cours de leur carrière ?

Il ne faut pas s’opposer à de telles évolutions : il faut les accompagner. Elles ne doivent pas aboutir à une augmentation de la précarité, et surtout si cette précarité est concentrée sur certaines populations, comme les jeunes. Pour que la mobilité soit réellement factrice de dynamisme économique et d’épanouissement personnel, deux conditions doivent être satisfaites : qu’elle soit choisie et qu’elle ne soit pas pénalisée par la perte de droits et de protections.Le libre choix est facteur de liberté. Il n’y a aucune raison qu’il ne puisse pas s’exercer à tout moment et pour n’importe quelle forme d’activité. En outre en multipliant les niveaux de protection au vu des niveaux d’autonomie, on augmente le nombre de « statuts » dans lesquels le travailleur peut aller faire son marché, ce qui est facteur de dynamisme et d’épanouissement personnel. Ensuite, le possible passage d’un « statut » à un autre, d’une « entreprise » à une autre sans frottements liés aux droits nés des rapports avec telle entreprise favorise la mobilité, la libre circulation des travailleurs donc l’emploi ! Cela ne peut qu’inciter à déconnecter les droits sociaux du contrat de travail en permettant de les stocker soit dans un pot commun alimenté par des contributions des entreprises (éventuellement de celles des travailleurs) soit sur une plate-forme sur laquelle le travailleur a un droit de tirage. Ceci est aussi facteur de liberté. D’où l’importance du concept de garantie sociale, distinct des conditions de travail mais, comme elles, objet de négociation collective.De ce fait, aucune perte de droits n’est à craindre en cas de changement de statut et d’entreprise ou en cas de travail simultané pour plusieurs donneurs d’ordre. Bref, il faut inventer la sécurité sociale professionnelle, ce à quoi ont songé les concepteurs du Compte Personnel d’Activité (CPA) même si, pour l’instant, ce dispositif est immature à défaut de réflexion doctrinale pour le définir. L’assurance et l’épargne ont donc un rôle à jouer, surtout si elles sont conçues comme matériau d’une stratégie d’organisation collective au travers de l’autogestion paritaire. Prenons un exemple, facile à comprendre. Du fait de l’ANI du 10 décembre 1977 annexé à la loi sur la mensualisation, le salarié a droit, en fin de carrière, à une indemnité calculée sur l’ancienneté chez son dernier employeur. C’est un obstacle la mobilité et à l’emploi des seniors. Si conventionnellement on définit les droits à partir de l’ancienneté dans la profession, on écarte en grande partie le risque mais cela nécessite la mutualisation, dans un fonds, de contributions versées par l’entreprise.

| [1] | « Travailler au XXIe siècle. L’ubérisation de l’économie ? » Par Jacques Barthélémy et Gilbert Cette, Odile-Jacob, 136 pages. |

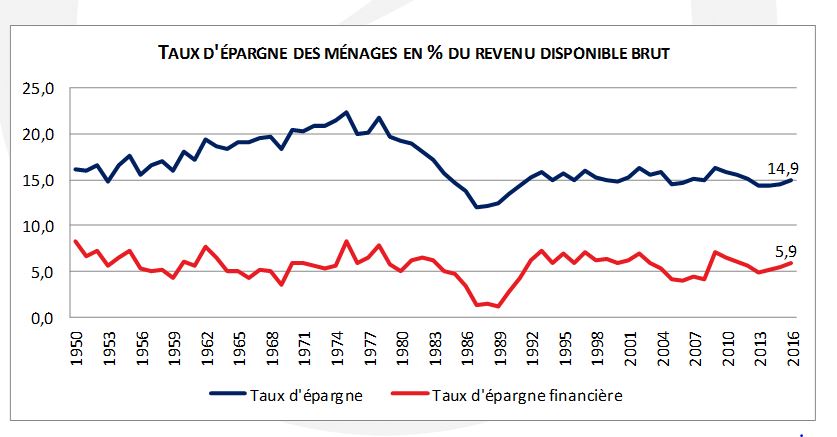

Un taux d’épargne en légère hausse en 2016

La propension à épargner des Européens a, selon l’INSEE, tendance, ces derniers mois, à augmenter malgré ou à cause de la baisse des rendements. Le vieillissement de la population explique également l’augmentation de l’effort d’épargne des ménages.

La France ne fait pas exception à cette tendance de fond. Le taux d’épargne a progressé durant l’année 2016 et a atteint 14,9 % du revenu disponible brut (3e trimestre 2016) contre 14,5 % du revenu disponible brut en 2015. Le taux d’épargne financière est passé de son côté de 5,5 à 5,9 %. Pour 2017, l’INSEE s’attend à un léger repli de l’épargne des ménages à 14,5 % du fait de l’érosion des gains de pouvoir d’achat et du maintien d’un bon niveau de consommation. L’épargne financière reculerait à 5,3 %.

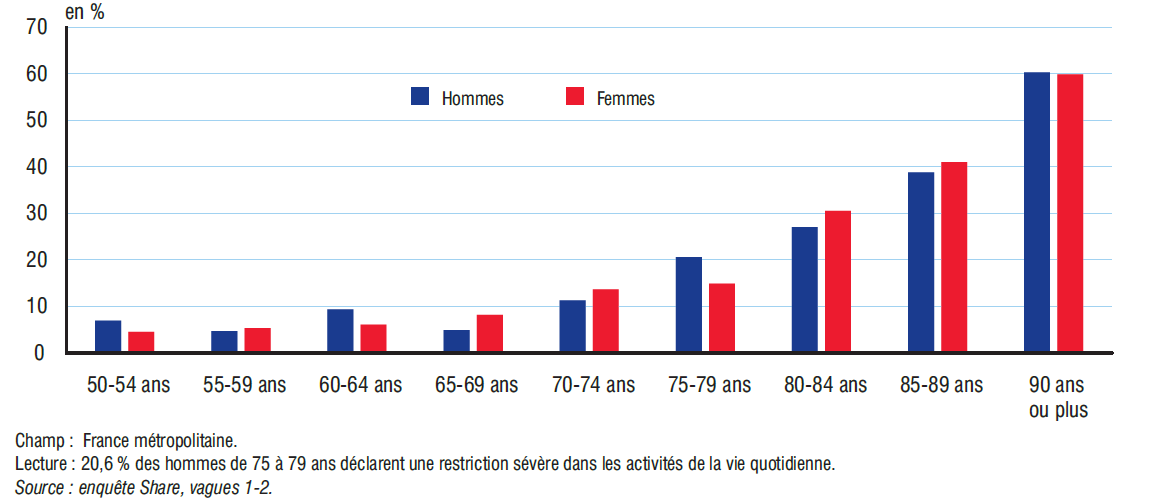

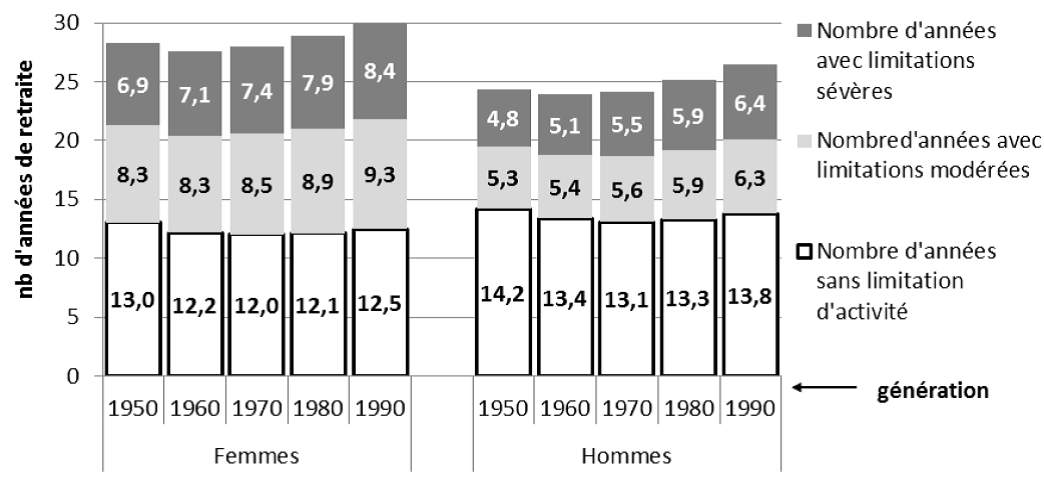

En retraite et en bonne santé ?

L’allongement des espérances de vie à la naissance et à 60 ans pose la question de l’évolution de l’état de santé de la population. Avec l’âge, la probabilité d’être atteint d’une ou plusieurs limitations fonctionnelles physiques, sensorielles ou cognitives augmente. Si ces dernières décennies, l’espérance de vie sans limitation progressait, cela est moins net depuis plusieurs années. Cette situation n’est pas sans conséquence en premier lieu pour les personnes concernées et en second lieu pour les finances publiques. Les dépenses liées aux incapacités sont en forte hausse, ce qui soulève la question de leur financement.

Plusieurs indicateurs ont été créés afin de mesurer l’état de santé des populations. L’incapacité peut être évaluée à deux niveaux. Ainsi, peuvent être pris en compte les limitations fonctionnelles physiques, sensorielles et cognitives causées par la maladie, le vieillissement ou les restrictions d’activités.

L’indicateur général de limitation dans les activités (Gali) rend compte de l’incapacité des personnes interrogées à réaliser des activités normales depuis plus de six mois du fait de problèmes de santé. Cet indicateur est utilisé pour calculer les espérances de vie en bonne santé publiées par Eurostat.

De grandes incertitudes demeurent sur l’évolution de l’espérance de vie sans incapacité. Pour certains experts, il y aurait une amélioration plus rapide que l’espérance de vie quand pour d’autres c’est l’inverse. Il y aurait une stabilisation pour les générations 1960-1975 puis une amélioration attendue pour les générations suivantes.

Prévalence des incapacités sévères par âge

Pourquoi n’échapperons-nous pas à une nouvelle réforme des retraites ?

Le retour à l’équilibre du régime général des retraites ne doit pas masquer que la tendance est à l’apparition de nouveaux déficits d’ici quelques années. L’amélioration de ces deux dernières années est à mettre au crédit du report de l’âge de départ à la retraite et à l’augmentation des cotisations d’assurance-vieillesse mise en œuvre depuis 2012.

Moins d’actifs et plus de retraités

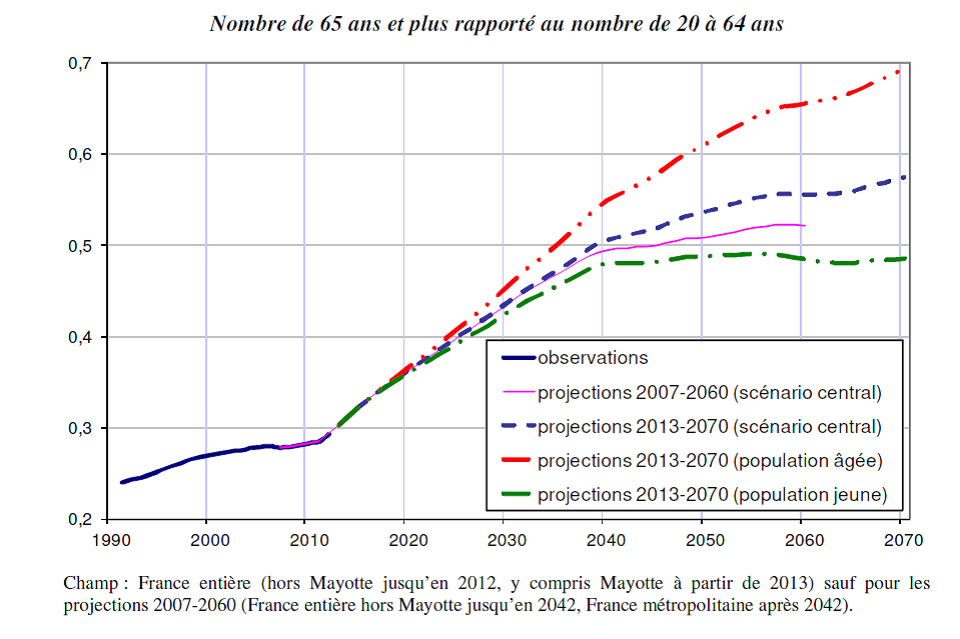

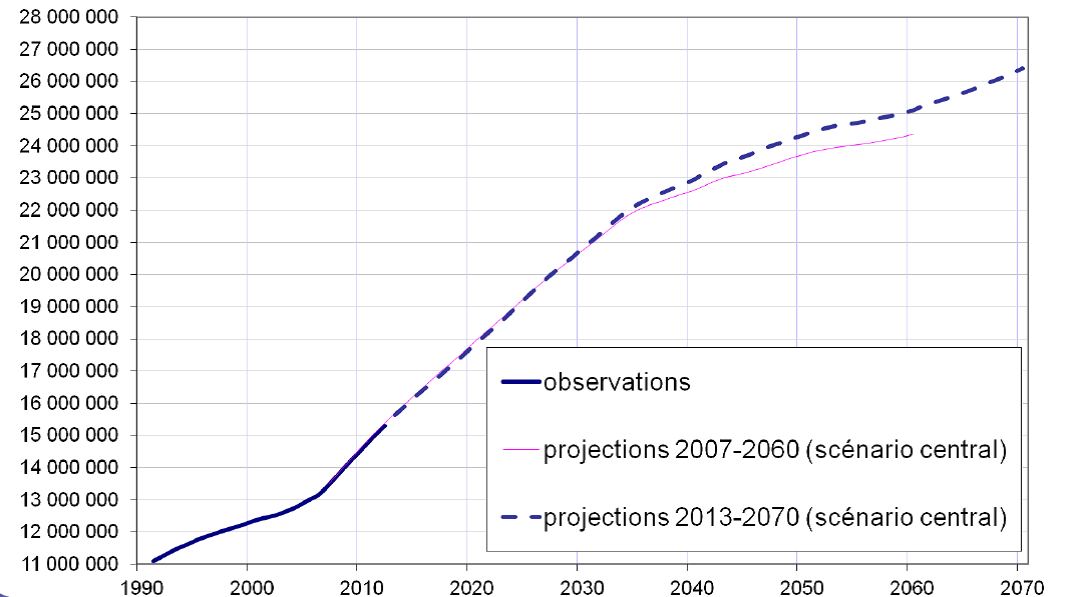

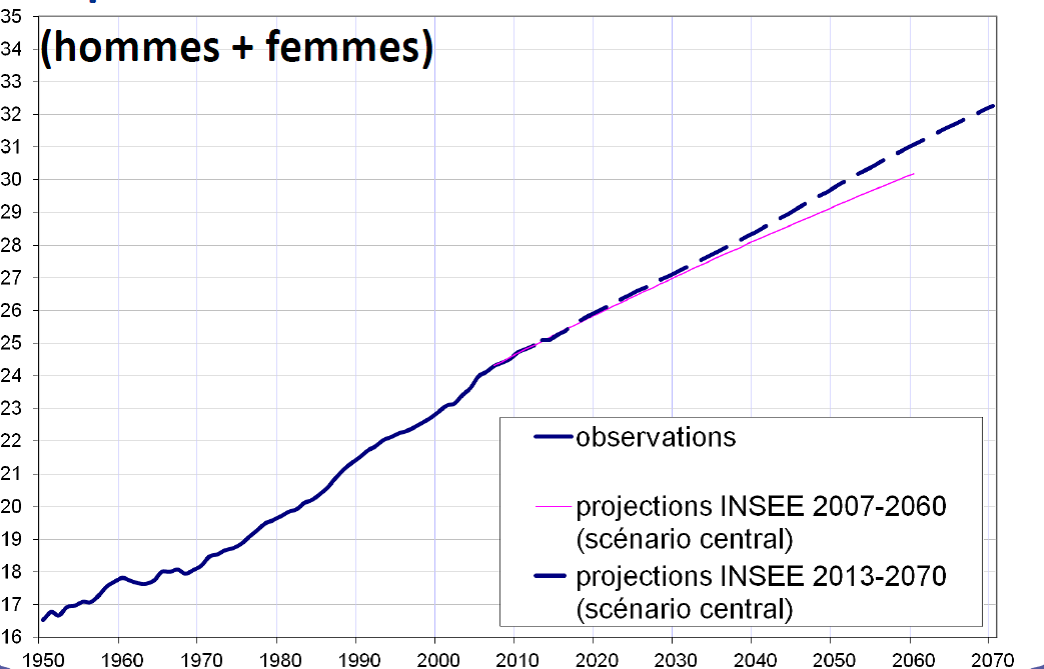

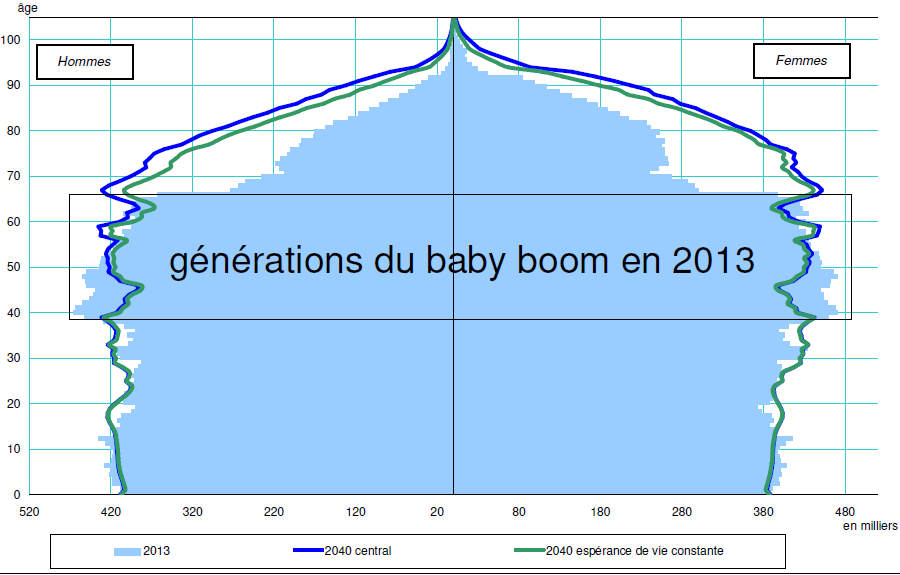

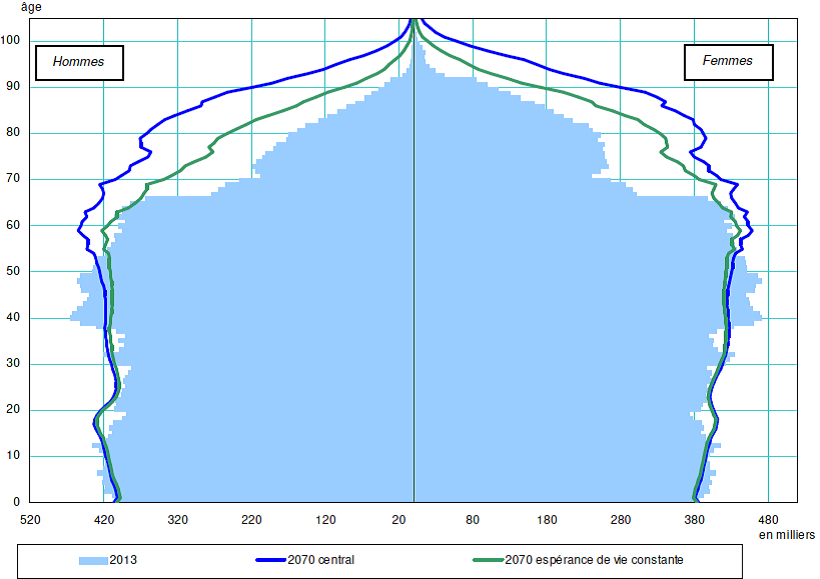

Selon les dernières projections de l’INSEE, le rapport actifs/inactifs se dégrade plus fortement que prévu après 2030. Il passerait de 0,28 à 0,57 entre 2010 et 2070.

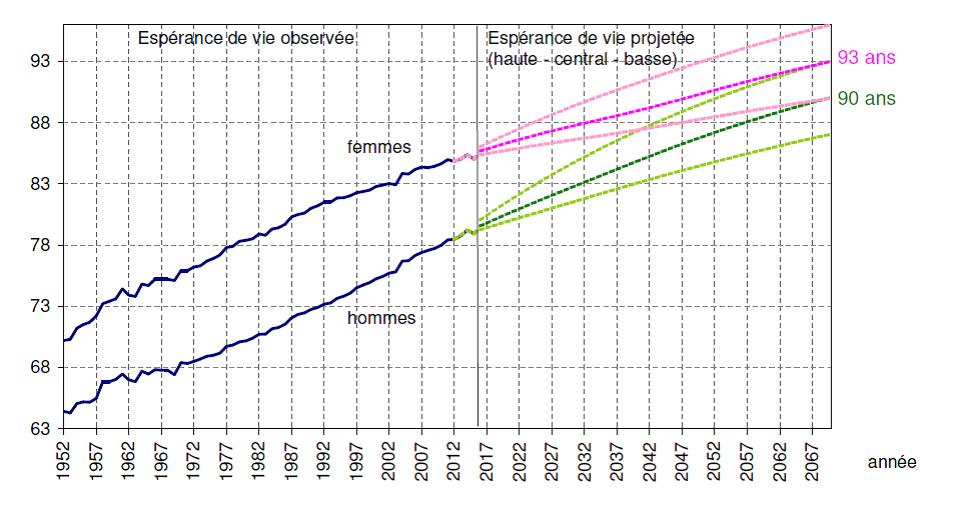

De 1950 à 2011, le rapport a varié entre 0,19 et 0,28 de 1950 à 2011 (rapport « 65 ans et plus » / « 20 à 64 ans »). Durant cette période, les générations à la retraite étaient celles nées dans l’entre-deux-guerres. Elles comportaient un nombre réduit de membres. Si elles ont, certes, bénéficié d’un fort allongement de l’espérance de vie, néanmoins, ce gain était plus que compensé par l’augmentation de la population active.

Depuis 2006 (depuis 2011, en prenant le critère des 65 ans), c’est au tour des premières cohortes du baby-boom d’arriver à l’âge de la retraite. Cela entraîne une rapide progression du ratio de dépendance démographique. Il devrait poursuivre sa forte hausse jusqu’en 2040. L’INSEE tablait sur sa stabilisation après 2040 mais l’affaiblissement du solde migratoire devrait conduire à la poursuite de sa dégradation. Après 2030, l’augmentation du nombre de personnes âgées résultera avant tout de l’allongement de l’espérance de vie.

Le rapport démographique selon le scénario central de l’INSEE

La nouvelle trajectoire révise à la hausse (+ 3 %) le nombre de personnes âgées et abaisse de 3 % la population en âge de travailler, à horizon 2060. Ce déclin serait principalement dû à un solde migratoire revu à la baisse, +70 000 par an au lieu de +100 000. Moins d’actifs, plus de retraités, immanquablement, le solde des régimes de retraite se détériore.

Nombre de 65 ans et plus rapporté au nombre de 20 à 64 ans