Accueil > Actualités > Epargne > 2019 >

Les livrets et plans d’épargne face aux taux bas

Sur l’ensemble de l’année, le taux d’inflation devrait être proche de 1 % conduisant (en cas de respect de la nouvelle formule) à abaisser le taux du Livret A à 0,5 % à compter du 1er février 2020, contre 0,75 % actuellement. Le 1er février 2020 marque la fin de la période de gel décidée en 2017 par le Gouvernement après sa décision de réduire de 5 euros les Allocations personnalisées au logement (APL) et l’application pour la première fois de la nouvelle formule de calcul du taux du Livret A. En vertu de celle-ci, le taux est désormais égal à la moyenne semestrielle du taux d’inflation et des taux interbancaires à trois mois, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.

Dans un contexte de taux négatifs, la rémunération du Livret A est « anormale » même si les épargnants ne l’estiment pas ainsi. En effet, l’écart avec le rendement des livrets ordinaires atteint 0,5 point sachant que ces derniers sont tirés vers le haut par les taux des livrets réglementés. Le Livret A est un produit coûteux pour les établissements financiers qui le gèrent. Son coût est égal au taux de rendement 0,75 % auquel il faut ajouter les frais de collecte et de gestion qui atteignent 0,3 point, soit au total plus d’un point. Les ressources permettant de rémunérer le Livret A sont de leur côté en baisse. Elles proviennent de deux canaux. Le premier est constitué des intérêts des prêts accordés aux organismes gérant le logement social et ceux réalisés au profit des collectivités ainsi qu’au profit de l’économie sociale et solidaire. Le deuxième canal de financement correspond aux intérêts des placements financiers, essentiellement constitués de titres du Trésor (bons du Trésor et obligations). Or, les intérêts des prêts immobiliers sont orientés à la baisse quand ceux des titres financiers sont en dessous de zéro. La Caisse des Dépôts et Consignations qui gère la partie centralisée du Livret A (60 % de l’encours) bénéficie des placements du passé, mieux rémunérés que ceux d’aujourd’hui, mais, au fil des années, cette situation s’altère irrémédiablement. Si la raison conduit donc à la baisse des taux de rendement de l’épargne réglementée, la logique politique pourrait amener au statu quo. En effet, l’éventuelle diminution du taux pourrait buter sur l’obstacle des élections municipales prévues au mois de mars 2020.

Si la fixation des taux de l’épargne réglementée est une question éminemment politique, elle est moins sujette à polémique pour les livrets fiscalisés. Il y a encore quelques années, les banques, en particulier celles en ligne, faisaient montre de surenchère en proposant des livrets à taux dopés. Aujourd’hui, la raison est à la décrue. Selon la Banque de France, le taux de rémunération moyen des livrets ordinaires était de 0,22 % en septembre. Dans les prochains mois, ce taux devrait fortement diminuer. Plusieurs banques se sont lancées dans des révisions en forte baisse. Depuis le 1er novembre 2019, le Livret d’Épargne Orange de ING est de 0,03 %. Néanmoins, un taux de 1 % est appliqué sur les deux premiers mois dans la limite de 50 000 euros de dépôt pour toute ouverture d’un compte courant. Le Livret Orange Bank est désormais rémunéré à 0,3 % contre 0,5 % auparavant. Le taux était de 1 % au début de l’année 2019. À compter du 1er novembre 2019, le taux de rémunération annuel du Livret d’épargne Hello+ est de 0,10 % pour la tranche de 0 à 49 999 euros, de 0,15 % pour la tranche de 50 000 à 99 999 euros et de 0,20 % pour la tranche supérieure ou égale à 100 000 euros. Seul le livret Distingo de PSA banque offre encore un taux élevé sous certaines conditions. Ainsi un taux de 3 % pour deux mois était proposé jusqu’au 15 novembre sous réserve d’un solde minimum de 20 000 euros maintenu entre le 1er décembre 2019 et le 31 janvier 2020 sur le livret. Au-delà de deux mois, le taux est abaissé à 0,8 %. Le Livret Zesto de RCI Bank (Renault) est, de son côté, rémunéré à 0,9 % contre 1 % en début d’année. Les filiales financières des constructeurs automobiles continuent à proposer des rémunérations au-dessus de la moyenne du marché afin de disposer de ressources pour réaliser des prêts aux acheteurs de voitures. En qui concerne les rémunérations des livrets ordinaires, les taux indiqués au-dessus sont bruts de fiscalité. Après application du prélèvement forfaitaire unique, le rendement est inférieur à celui de l’épargne réglementée.

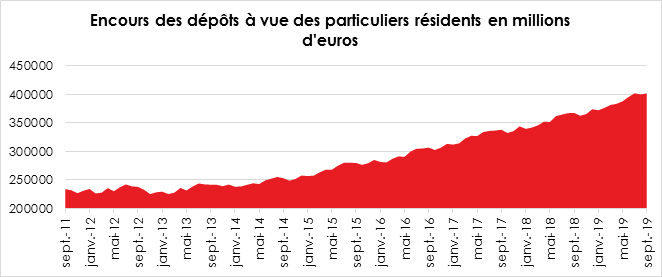

Les dépôts à vue au top

Les dépôts à vue des particuliers sont toujours dans les cimes. Ainsi, au mois de septembre, leur encours s’élève à 402 milliards d’euros. Depuis, la folle progression semble s’être arrêtée. Il est encore trop tôt pour affirmer qu’un palier a été atteint.

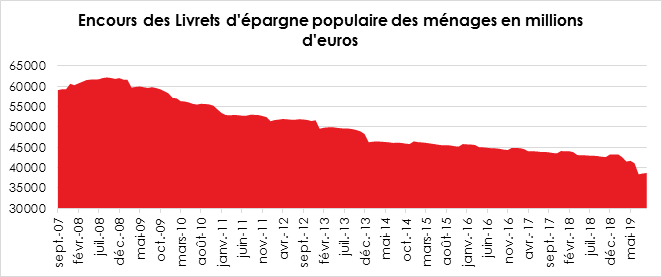

Le Livret d’Épargne Populaire n’arrive pas À enrayer la chute

Malgré un taux de rémunération supérieur de 0,5 point à celui du Livret A, le Livret d’Épargne Populaire (LEP) connaît depuis la crise de 2008 une érosion assez rapide. À fin septembre, son encours était de 38,7 milliards d’euros contre 62,2 milliards d’euros en septembre 2008. L’encours a ainsi diminué de près de 20 % en 11 ans.

Les épargnants éprouvent des difficultés à ouvrir un LEP. La question du plafond de ressources à justifier chaque année constitue un frein. En effet, l’épargnant doit adresser le justificatif de ses revenus à la banque dépositaire de son LEP afin que ce dernier reste ouvert.

9 millions de LEP sont ouverts, alors que le nombre potentiel d’épargnants pouvant en souscrire un serait de 21 millions.

À compter de 2020, la présentation de justificatifs ne sera plus nécessaire grâce à la retenue à la source. Les informations seront transmises directement aux banques, afin d’autoriser la souscription ou le maintien d’un LEP.

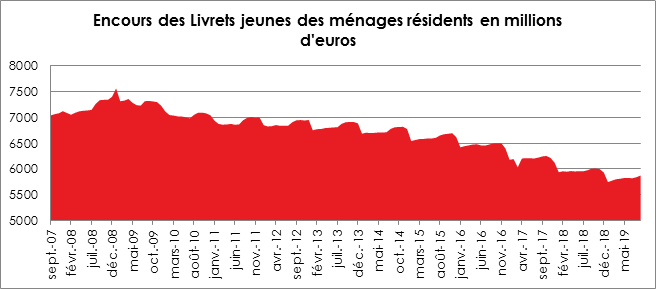

Le Livret Jeune toujours en pente descendante

En janvier 2009, le Livret jeune avait atteint un sommet avec un encours de 7,5 milliards d’euros. Depuis, la tendance est à la baisse. À la fin de septembre 2019, son encours était de 5,9 milliards d’euros en baisse de 21 % en dix ans. Ce produit souffre d’être méconnu des jeunes, de son faible plafond fixé à 1 600 euros. Sa rémunération est au moins égale à celle du Livret A, les établissements financiers ayant la possibilité de la majorer. Comme le Livret A, le rendement est net de prélèvements. Le Livret Jeune « Swing » de la Banque Postale propose un rendement de 1,5 % par an. Le Livret jeune de BNP PARIBAS est rémunéré à 2 % tout comme celui d’AXA.

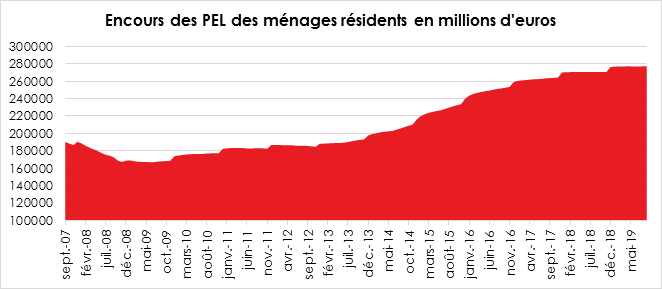

Le Plan d’Épargne Logement accuse le coup

Depuis le début de l’année, l’encours du Plan d’Épargne Logement plafonne autour de 277 milliards d’euros. Son augmentation est due exclusivement au produit des intérêts. Sur les neuf premiers mois de l’année, la collecte a été de 626 millions d’euros quand, entre 2014 et 2017, la collecte mensuelle s’élevait entre 700 millions et un milliard d’euros. La baisse du taux de rendement et la fiscalisation des nouveaux plans ouverts à compter du 1er janvier 2018 ont été fatales au PEL. Néanmoins, à 277 milliards d’euros, l’encours est à un niveau record.

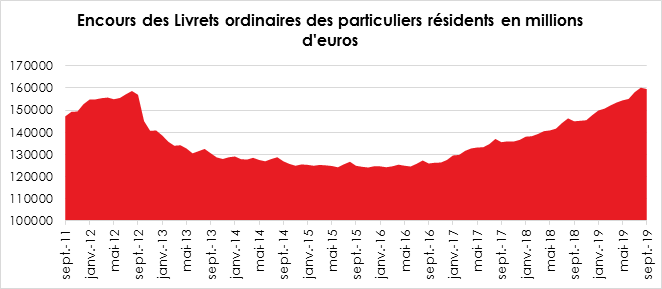

La remontada des livrets ordinaires fiscalisés

L’encours des livrets ordinaires a dépassé le précédent sommet atteint en août 2012 à 158,7 milliards d’euros juste avant que les intérêts ne soient soumis au barème de l’impôt sur le revenu. Ce changement fiscal, associé au relèvement du plafond du Livret A et du LDDS, l’encours des livrets fiscalisés avait connu une chute brutale. Il a atteint un point bas en novembre 2015 à 124 milliards d’euros. Si sa remontée a commencé avant l’instauration du Prélèvement Forfaitaire Unique le 1er janvier 2018, cette dernière a néanmoins amplifié la tendance haussière. Celle-ci n’en demeure pas moins surprenante au regard de la baisse du taux de rémunération de ces livrets. La préférence pour la liquidité des ménages ainsi que le transit des sommes issues des ventes des logements peuvent expliquer la forte augmentation de l’encours depuis trois ans.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com