Accueil > Actualités > Epargne > 2020 >

Le problème, ce n’est pas l’épargne mais l’investissement

Depuis la sortie du confinement, la question de l’utilisation de la cagnotte des ménages est au cœur du débat, en France comme ailleurs. Dans tous les pays de l’OCDE, les aides publiques ont été massives, compensant tout ou partie des pertes des revenus. Aux États-Unis, le revenu des Américains aurait même augmenté. En France, la perte est évaluée au maximum à 5 %. Dans ce contexte, le problème n’est donc pas la perte de revenu, mais son utilisation. Cette question vaut pour les épargnants mais aussi pour les entreprises qui depuis plusieurs mois augmentent leur trésorerie.

Les déficits publics ont augmenté en quelques semaines dans des proportions sans précédent. Pour les pays de l’OCDE, les déficits sont passés de -2 à -14 % de la fin de l’année 2019 au mois de septembre 2020. L’effort budgétaire dépasse la contraction du PIB qui devrait se situer toujours pour les pays de l’OCDE entre -5 et -7 %.

Logiquement, en période de fort chômage et de baisse d’activité, les ménages sont contraints de puiser dans leur bas de laine pour compenser la diminution des revenus. Or, dans tous les pays avancés, le taux d’épargne augmente. Il est passé de 10 à 14 % en moyenne. En France, il s’élevait à 27,4 % à la fin du deuxième trimestre contre 15 % à la fin de l’année 2019. Les encaisses monétaires des ménages ont connu une croissance verticale. Elles atteignent 16 % du PIB, contre 6 % avant la crise. L’épargne subie durant le confinement s’est transformée en épargne de précaution. La multiplication des annonces anxiogènes et contradictoires en raison du manque de connaissances sur la maladie incite les ménages à maintenir un fort volant de liquidités.

Les ménages épargnent liquide et sans risque par peur

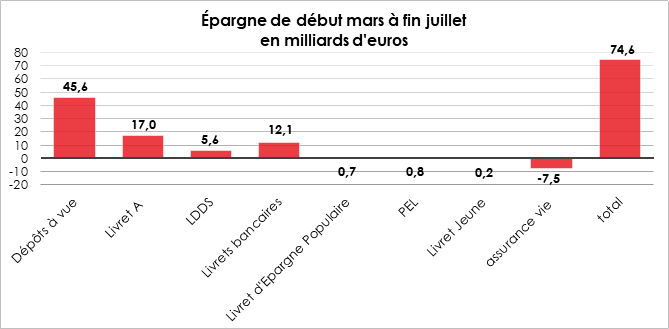

Depuis le début de la crise sanitaire, le surplus d’épargne lié à la crise sanitaire est évalué entre 75 et 100 milliards d’euros. Les Français ont épargné de manière contrainte entre mars et mai. Cette épargne contrainte s’est ensuite muée en épargne de précaution. L’épargne est un signe d’anxiété, lié à la peur de perdre son emploi, ses revenus.

Tout le monde épargne

Depuis le mois de mars, tout le monde épargne, y compris les personnes à revenus modestes comme le prouve la progression du Livret d’Épargne Populaire après dix ans de déclin, et les jeunes qui ont également mis de l’argent sur leur Livret Jeune. Néanmoins, ce sont les cadres vivant dans les grandes agglomérations qui ont mis le plus d’argent de côté. L’épargne a progressé parce que l’État a joué le rôle d’amortisseur : chômage partiel ; aides aux entrepreneurs, PGE, etc. La France est le pays de l’OCDE où les revenus ont le moins baissé depuis le début de la crise.

Les ménages privilégient la sécurité, la liquidité et s’assoient sur le rendement

Le placement numéro un est un non-placement puisqu’il s’agit des dépôts à vue, des comptes courants, avec une hausse de +45 milliards d’euros depuis mars. L’encours atteint la coquette somme de 459 milliards d’euros contre moins de 200 milliards d’euros en 2007. Le Livret A (produit plafonné à 22 950 euros) avec son rendement de 0,5 % a collecté 2,25 milliards d’euros en août et près de 25 milliards d’euros depuis le début d’année. Le Livret de développement durable connaît également une forte progression : +7 milliards d’euros depuis le début d’année avec un plafond à 12 000 euros et le même rendement que le Livret A. Même les livrets bancaires fiscalisés qui offrent en moyenne une rémunération de 0,13 % (selon la Banque de France) connaissent des collectes positives (+12 milliards d’euros depuis le début du mois de mars).

L’assurance vie délaissée mais pas coulée

L’assurance vie, produit d’épargne de moyen et long terme est délaissée depuis le mois de mars. Depuis le début de la crise sanitaire, la décollecte a atteint 8,4 milliards d’euros (de mars à août). Les ménages ne veulent pas s’engager sur le long terme et s’ouvrir sur des placements dits risqués (sous forme d’unité de compte à hauteur de 30 % pour les nouveaux versements).

Que faire de la cagnotte ?

Le concours Lépine de l’épargne semble ouvert. Tout le monde veut sa part : les commerçants, le bâtiment, l’État, etc. C’est oublier que l’épargne appartient aux épargnants !

Les idées saugrenues ne manquent pas. Parmi celles-ci figure la taxation de l’épargne. Elle n’est pas pour le moment d’actualité. En effet, taxer les épargnants pour favoriser la consommation génère l’effet inverse à celui escompté. Pour compenser la taxation, l’épargnant épargne plus. Cette mesure renforcerait le sentiment de défiance à l’égard des pouvoirs publics. Les ménages pourraient retirer l’argent de la banque pour échapper aux taxes. Afin de relancer la consommation, certains estiment qu’il faudrait obliger les ménages à dépenser leur numéraire, leurs billets en fixant des dates de fin de cours légal sur certaines coupures. Par exemple, tous les détenteurs de billets dont le numéro se terminerait par « deux » auraient deux mois pour les écouler. Pour inciter à la consommation, d’autres imaginent de diminuer le rendement de l’épargne. Or, une telle baisse aurait le même effet que la taxation. Les ménages seraient conduits à mettre plus d’argent de côté afin d’atteindre l’objectif patrimonial qu’ils se sont fixé, implicitement ou explicitement.

En France, la création de nouveaux supports d’épargne a été érigée en art. De ce fait, il n’est pas étonnant que pour relancer l’économie et favoriser la transition énergétique, l’idée de créer de nouveaux produits ait ressurgi. La France dispose déjà d’un nombre impressionnant de produits qui couvrent un grand nombre de domaines. Elle est déjà une exception. L’épargne réglementée n’existe pas chez nos partenaires. Nul n’a osé inventer une telle machinerie.

- Le livret A : épargne de court terme qui finance du long terme : logement social, collectivités locales, PME

- LDDS : épargne de court terme qui finance les entreprises notamment celles intervenant dans le domaine du développement durable et l’économie sociale

- L’épargne logement

- Le Livret d’Épargne Populaire

- Le Livet Jeune

À cela il faut ajouter, les FCPI pour l’innovation, les FIP pour l’investissement régional. Pour les actions françaises et européennes, les épargnants ont accès au Plan d’Épargne en Actions. Pour le non-coté, ils disposent du PEA-PME. L’assurance vie permet tout à la fois de financer les États et les entreprises. Enfin, il convient de souligner le Plan d’Épargne Retraite qui a été créé par la loi PACTE en 2019 afin justement de faciliter la réorientation de l’épargne vers le long terme. Les ménages ont ainsi l’embarras du choix en matière de produits d’épargne. Le lancement d’un nouveau produit supposerait une rémunération plus alléchante que le marché, or aujourd’hui, l’État emprunte à taux négatif. Les entreprises n’ont pas de problèmes de financement. Leur trésorerie est excédentaire à l’heure actuelle. Ce raisonnement vaut également pour un éventuel grand emprunt. L’État ou les épargnants seraient perdants. Soit le gouvernement impose un taux négatif et l’épargnant est perdant ; soit il accepte de rémunérer positivement l’emprunt et c’est l’État et donc les contribuables qui y perdront.

Pour dégonfler la cagnotte, certains imaginent multiplier les incitations fiscales et les primes. En règle générale, ces mesures génèrent un important effet d’aubaine. Que ce soit pour l’automobile, le bâtiment, ceux qui en profitent avaient de toute façon l’intention d’acheter une voiture ou de réaliser des travaux. Or, ces mesures ont un coût fiscal important. Elles peuvent, de plus, accroître le déficit commercial déjà important du pays. En outre, il est difficile de mettre un terme aux niches et aux primes, elles jouent le rôle de drogue.

De fait, plus le gouvernement s’agitera, plus l’épargnant entrera dans sa coquille. Parfois, il n’est pas mauvais de ne pas trop vouloir en faire. Ce n’est pas à la mode mais ce n’est pas un mauvais conseil.

La question n’est pas l’épargne mais l’investissement

La question centrale n’est donc pas le comportement des ménages mais plutôt le niveau de l’investissement public et privé. Les plans de relance engagés par les États sont censés favoriser l’investissement. Pour le moment, les entreprises ont eu tendance à augmenter leur trésorerie afin de pouvoir passer le cap de la crise. Certaines ont opportunément utilisé les dispositifs mis en œuvre par les États. La croissance des crédits aux entreprises est en forte hausse au sein de tous les pays occidentaux, +8 % en moyenne depuis le mois de juin. Pour le moment, en raison de l’absence de visibilité sur le front sanitaire, les entreprises investissent peu. Le taux de croissance est, toujours au sein de l’OCDE, nul quand il s’élevait à 4 % avant la crise. L’encours d’actifs liquides et monétaires des entreprises non financières atteignait à la fin de juin 21 % du PIB, contre 19 % avant la crise. Ce ratio était de 16 % en 2007. Les entreprises ont conservé de plus en plus de liquidités depuis la crise financière, leur aversion aux risques a augmenté de manière parallèle à celle des ménages. La reprise de l’investissement conditionne celle de l’économie. Sans investissement, la croissance potentielle s’affadira rendant difficile le remboursement des dettes. Pour créer une impulsion, les pouvoirs publics pourraient favoriser la construction de logements d’autant plus qu’au sein de nombreux pays de l’OCDE, un déficit en la matière existe. Ce dernier contribue à l’augmentation des dépenses de logement en particulier pour les jeunes actifs. Un desserrement des contraintes pesant sur le foncier serait nécessaire. Les gouvernements doivent veiller à ce que les aides publiques ne soient pas trop accaparées par des entreprises dites « zombies » dans l’incapacité d’investir en raison de leur fragilité.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com