Le Livret A signe une de ses plus belles années en 2022

2022, la deuxième plus forte collecte de l’histoire du Livret A

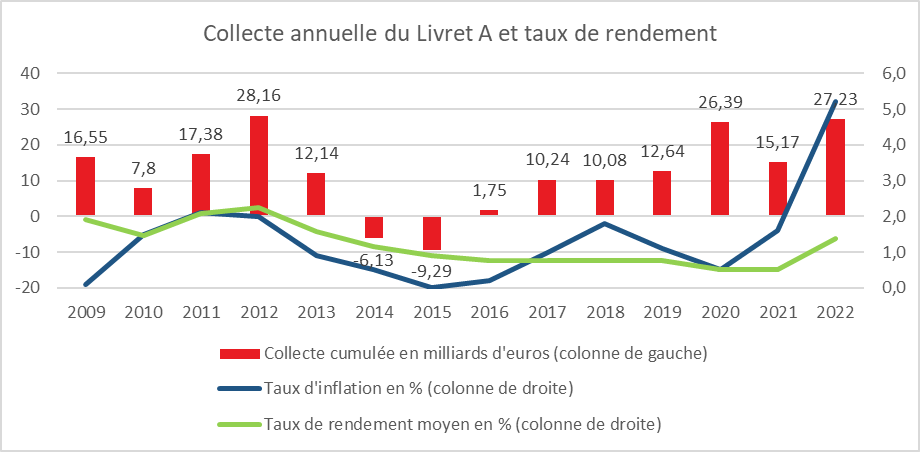

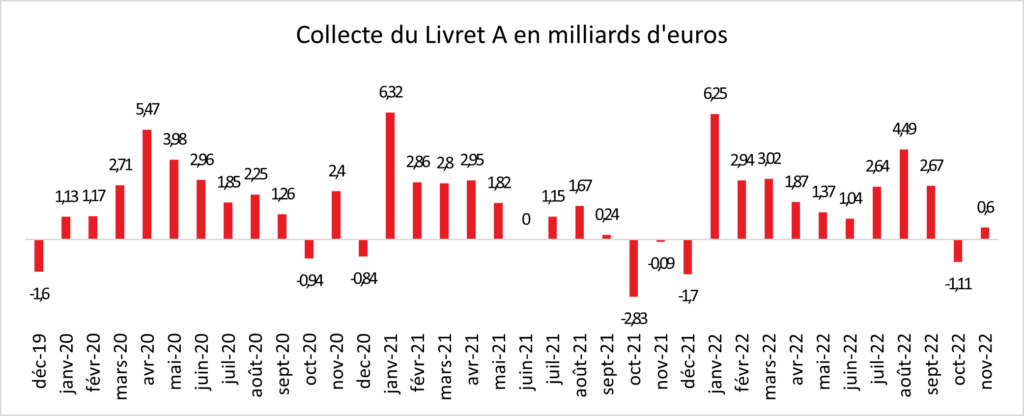

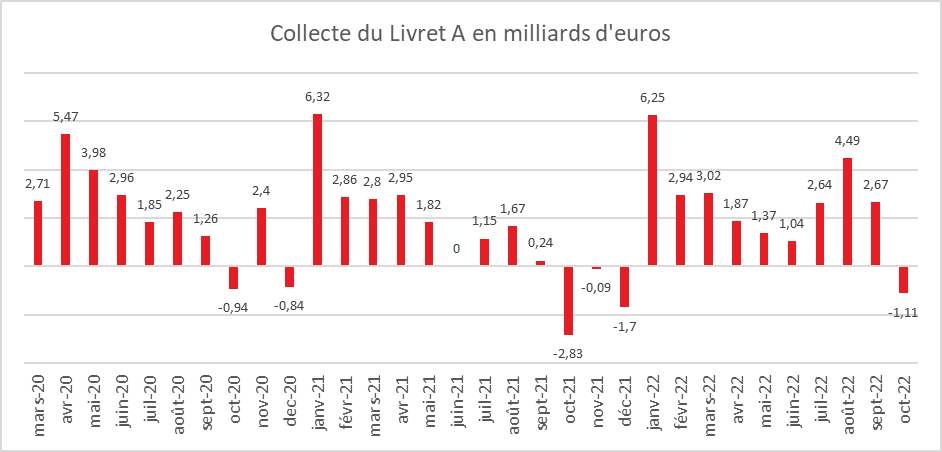

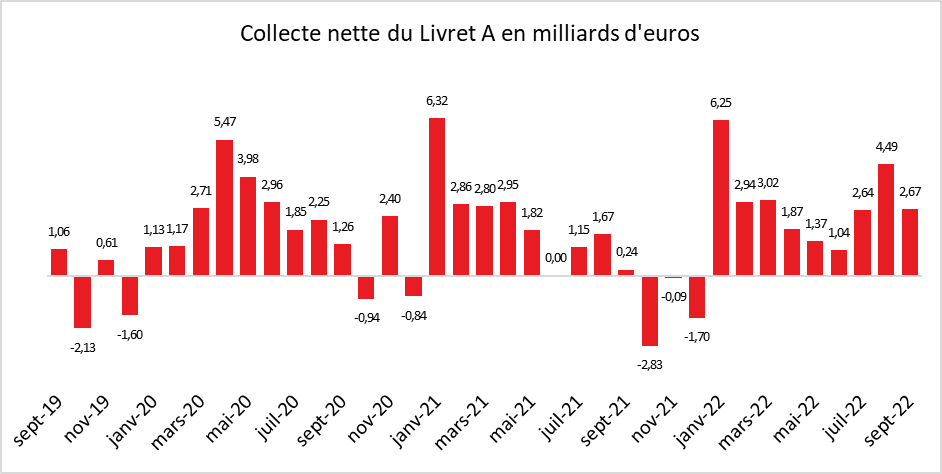

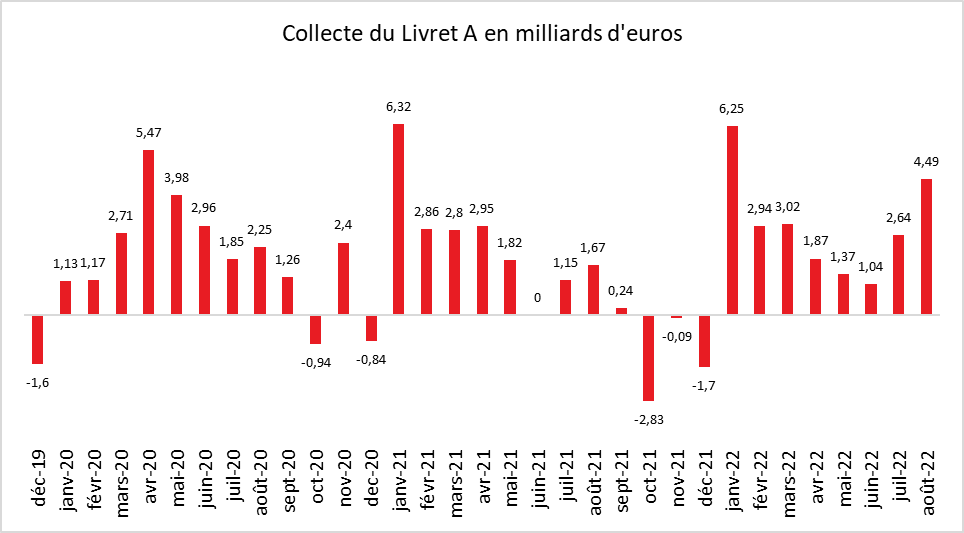

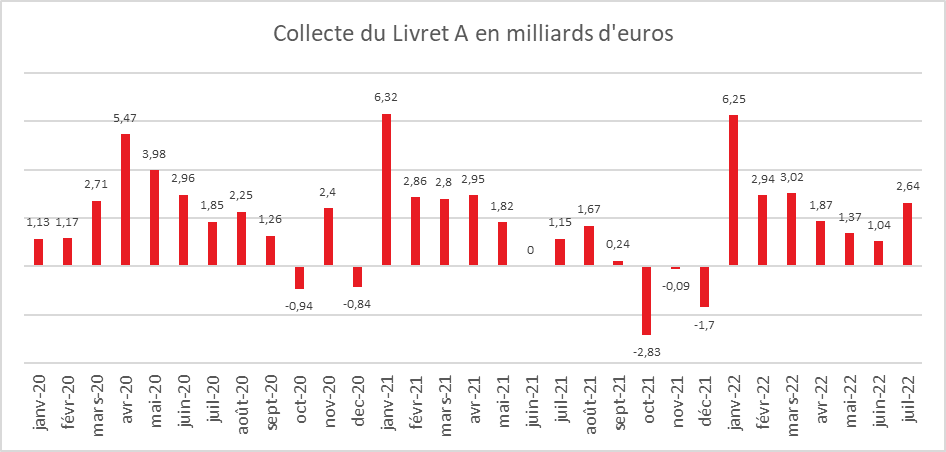

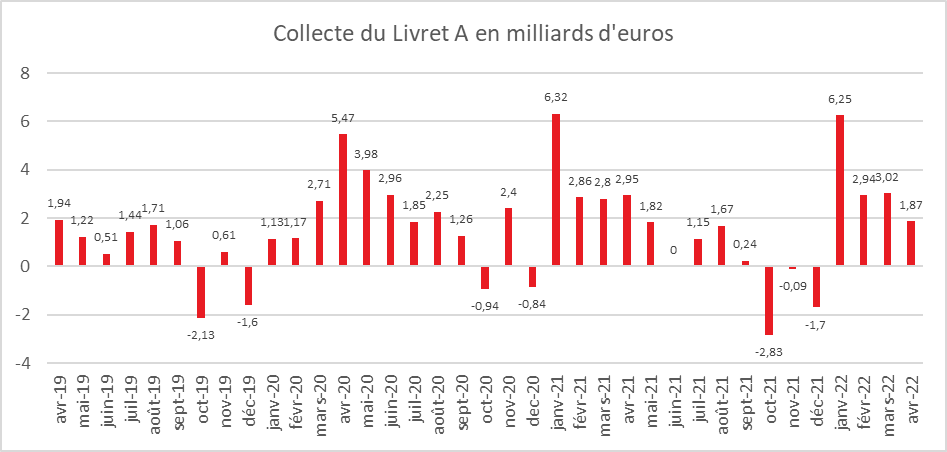

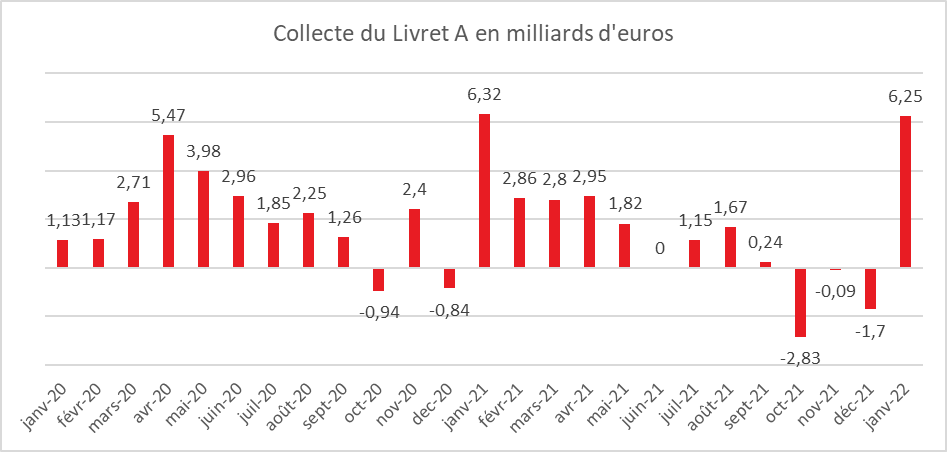

Avec une collecte positive de 1,45 milliard d’euros en décembre, le Livret A signe, en 2022, sa deuxième meilleure année de son histoire. La collecte annuelle a, en effet, atteint, selon les données de la Caisse des Dépôts et Consignation, 27,23 milliards d’euros. Seule l’année 2012 fait mieux (28,16 milliards d’euros), année qui fut marquée par le relèvement du plafond à 22 950 euros et par la crise des dettes souveraines. En 2022, le Livret A aura donc enregistré une collecte supérieure à celle de 2020, l’année de la crise sanitaire (26,39 milliards d’euros).

La valeur refuge consacrée

Le contexte anxiogène en lien avec la guerre en Ukraine et la résurgence de l’inflation ainsi que les deux relèvements du taux rendement ont contribué aux excellents résultats du Livret A. En période de troubles et d’incertitudes, les Français épargnent en privilégiant la valeur refuge que représente le Livret A. Malgré l’érosion du pouvoir d’achat, les ménages ont maintenu un taux d’épargne élevé durant toute l’année. Ce dernier n’a pas encore retrouvé son niveau d’avant la crise sanitaire.

L’augmentation de l’épargne de précaution au début des vagues inflationnistes est traditionnelle, les ménages craignant de ne pas disposer de ressources financières suffisantes pour faire face aux dépenses de demain et d’après-demain. Tout relèvement du taux du Livret A dope la collecte le mois de l’annonce et les deux ou trois mois qui suivent. En 2022, ce phénomène s’est une fois de plus vérifié.

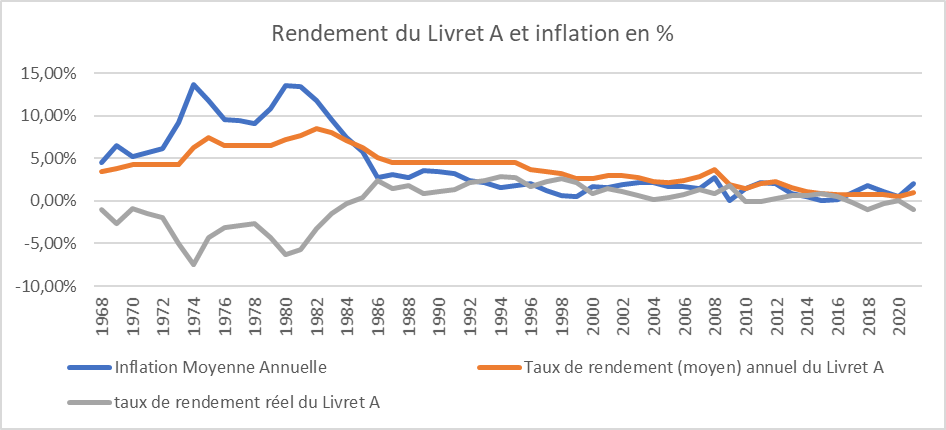

Un rendement réel pourtant négatif

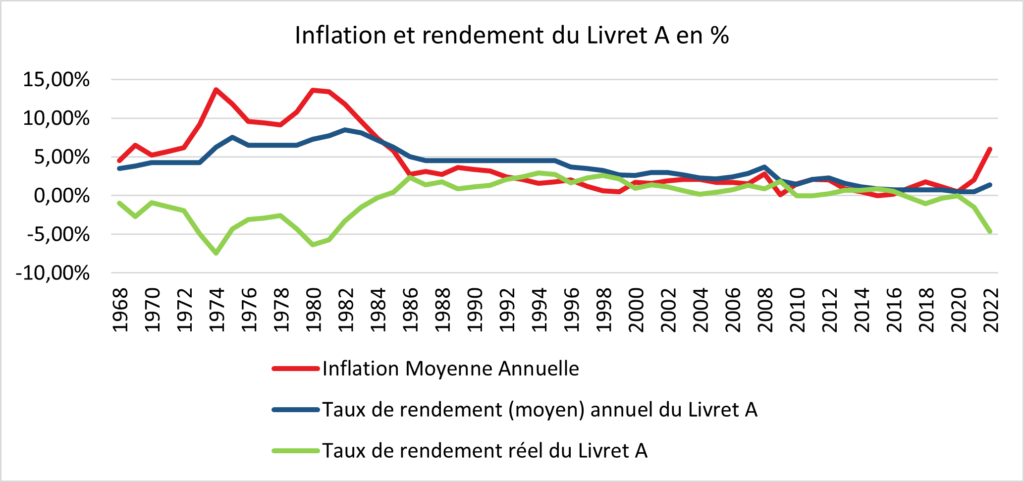

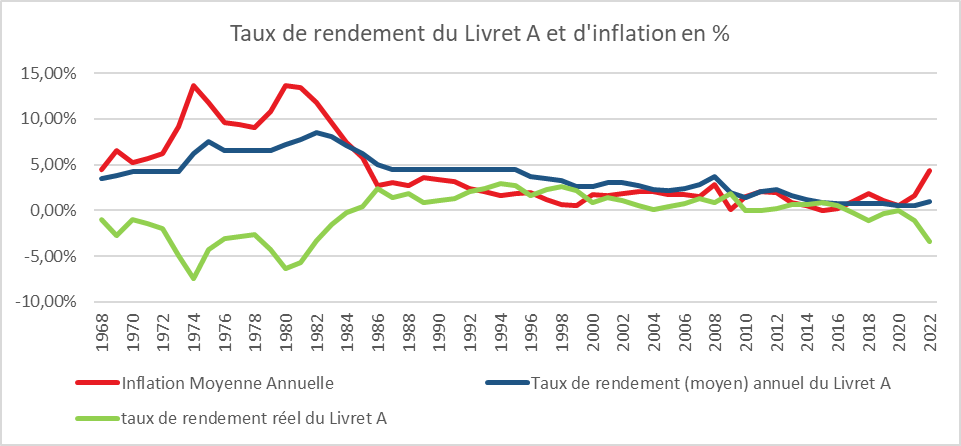

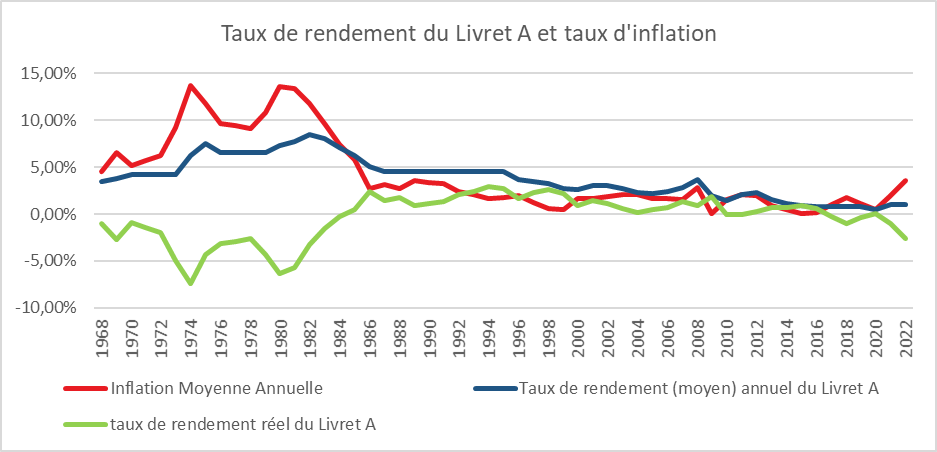

Le deux relèvement de son taux n’ont pas permis au Livret A de compenser les effets de l’inflation. Il n’aura pas complètement protégé les épargnants des effets de la hausse des prix. Sur l’année, son rendement moyen a été de 1,37 % quand l’inflation a été de 5,2 %. Le rendement réel a donc été négatif de 3,8 points. Malgré tout, à l’exception du Livret d’Epargne Populaire, le Livret A figure parmi les produits de taux avec garantie du capital qui ont offert en 2022 une des meilleure protection face à l’inflation.

Le LDDS, une collecte mesurée mais un encours au plus haut

Le Livret de Développement Durable et Solidaire a enregistré, en 2022, une collecte de 6,26 milliards d’euros. Il s’agit de sa quatrième meilleure année. Le LDDS est plus tributaire des besoins de liquidités des ménages au quotidien en étant l’antichambre du compte courant. Le Livret A est considéré plus que le LDDS comme un placement d’épargne même si les deux produits obéissent aux mêmes règles.

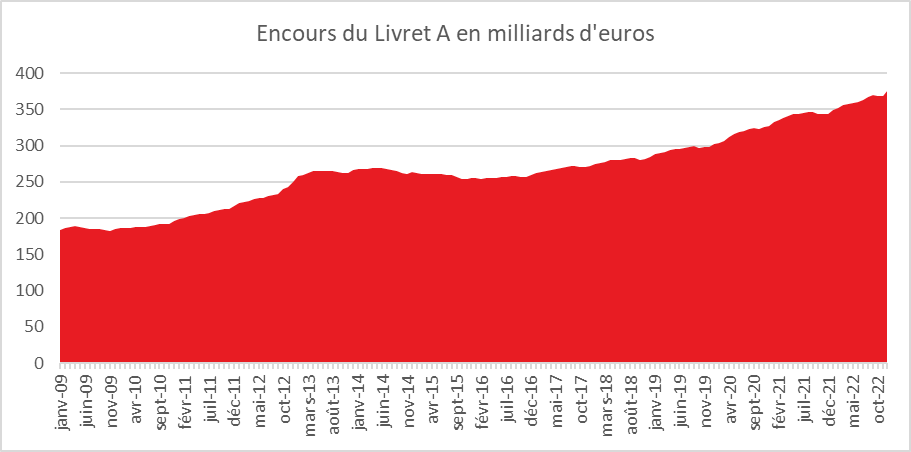

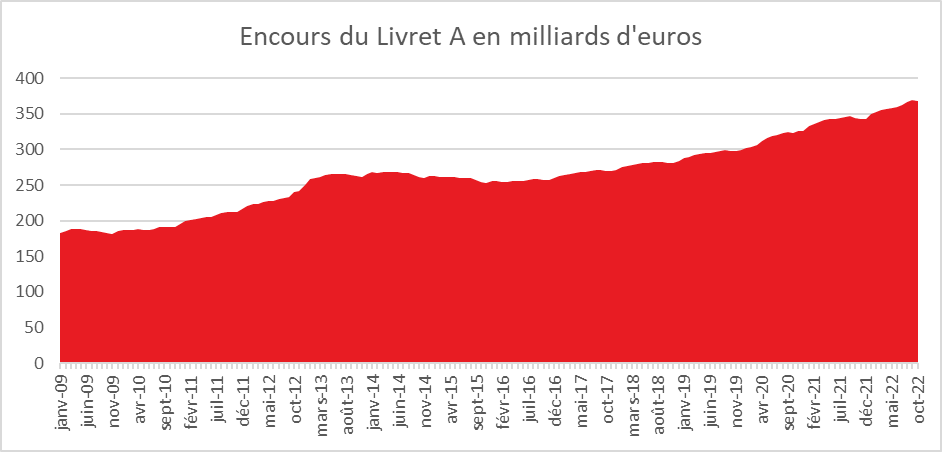

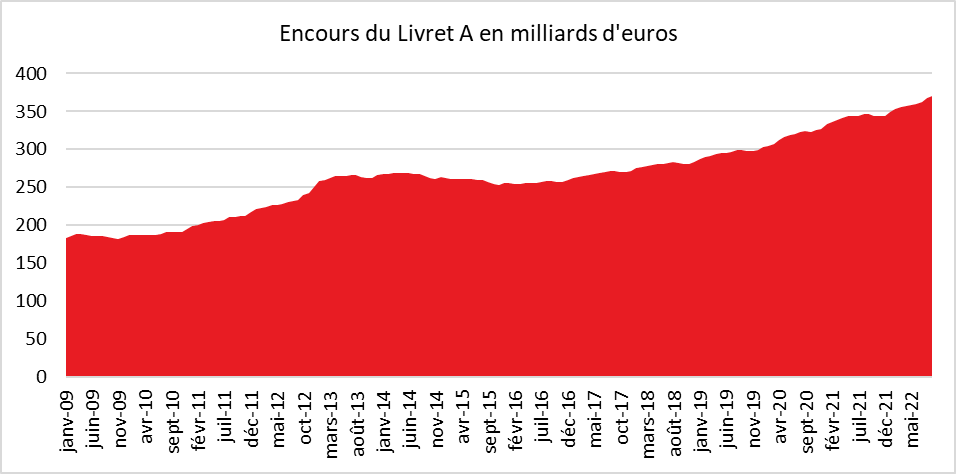

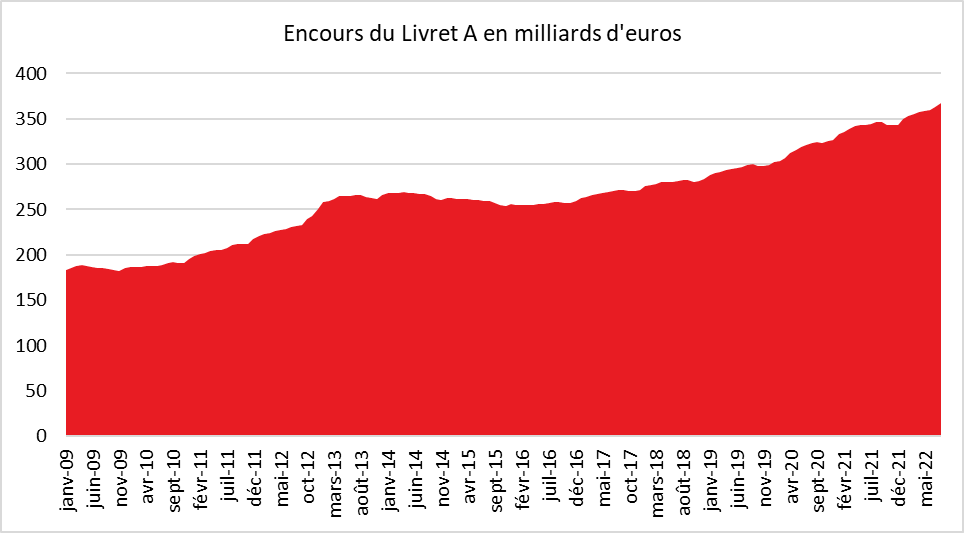

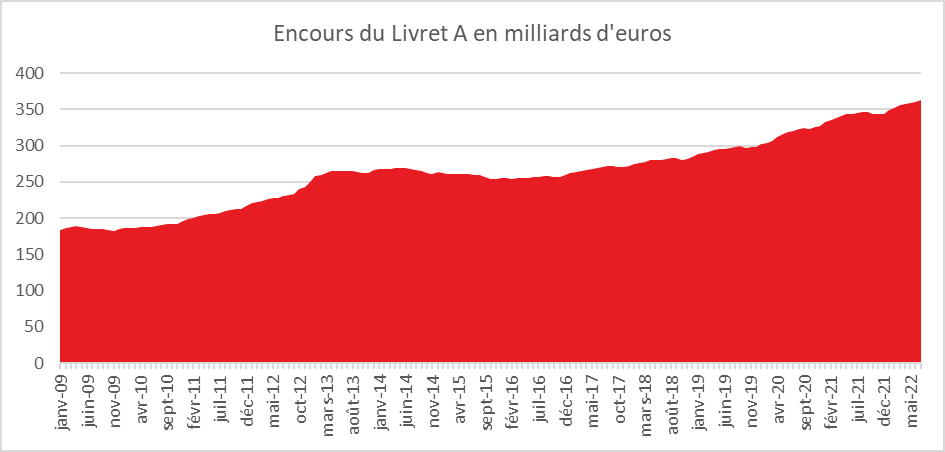

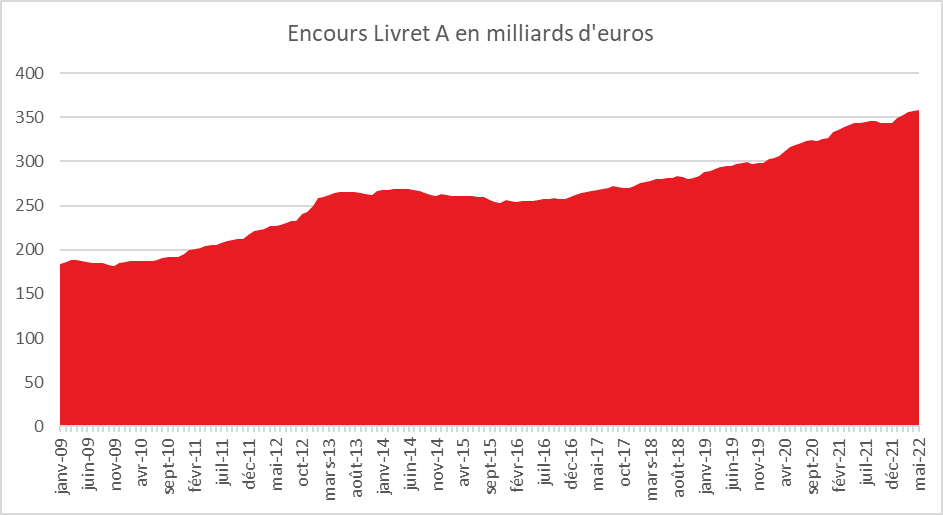

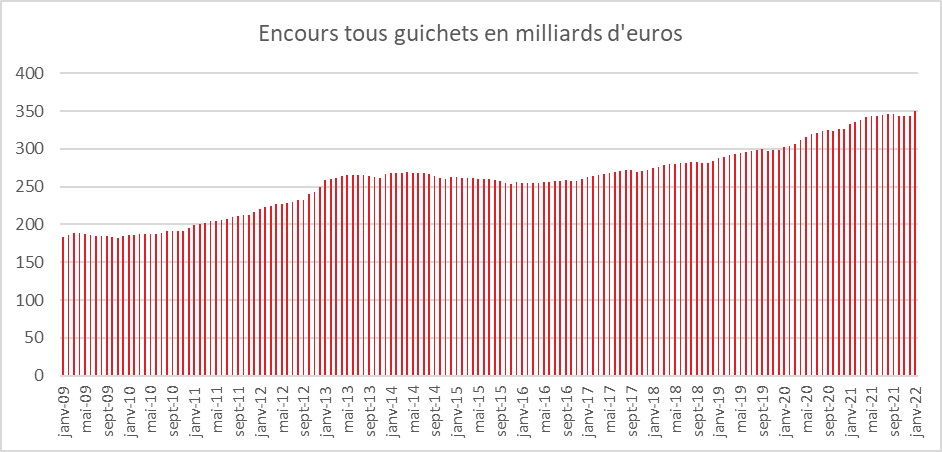

Des encours au sommet

L’encours du Livret A bat un nouveau record, en fin d’année, avec près de 375,5 milliards d’euros. Le montant des intérêts capitalisés s’est élevé à 4,83 milliards d’euros.

L’encours du LDDS a atteint également, en fin d’année, un nouveau sommet à 134,3 milliards d’euros. Les intérêts capitalisés ont atteint 1,73 milliard d’euros.

L’encours du LDDS et du Livret A s’élevait à 509,7 milliards d’euros, contre 469,7 milliards d’euros fin 2021. En décembre 2012, l’encours cumulé était de 342,6 milliards d’euros. En dix ans, cet encours a progressé de près de 50 % (48,7 %.

Décembre 2022, le Livret A et le LDDS terminent sur les chapeaux de roue

Décembre est traditionnellement un mauvais mois pour le Livret A. Lors de ces dix dernières années, cinq décollectes ont été enregistrées. En 2021, elle avait été de 1,7 milliard d’euros. La collecte moyenne de ces dix dernières années (hors 2022) était négative. Logiquement, décembre rime avec dépenses de fin d’année. En 2022, la collecte a été de 1,45 milliard d’euros. Seule l’année 2012 (2,7 milliards d’euros) a connu une collecte du Livret A plus élevée lors de ces quinze dernières années. Le LDDS a également enregistré une forte collecte en décembre avec 1,24 milliard d’euros.

En cette fin d’année, les ménages ont opté pour la prudence, l’attentisme et la frugalité. Il est également possible que les préannonces d’un relèvement du taux du Livret A et LDDS aient joué en leur faveur.

Un début d’années sous de bons auspices

Le début d’année 2023 devrait être encore favorable aux couleurs du Livret A et du LDDS qui profiteront sans nul doute du relèvement de leur taux, relèvement qui sera effectif à compter du 1er février 2023.

Le taux du Livret A à 3 % au 1er février 2023 : analyse du Cercle de l’Epargne

Le Livret A occupe une place à part dans l’imaginaire de l’épargne Possédé par quatre Français cinq (55 millions de livrets en circulation), il est de loin le premier produit d’épargne du moins en nombre. Son encours de 369,1 milliards d’euros (novembre 2022 – source Caisse des Dépôts et Consignation) le place loin derrière l’assurance vie (1856 milliards d’euros en novembre – source France Assureurs). Le succès du Livret A repose sur un triptyque : sécurité, liquidité et zéro fiscalité. Le Livret A est garanti par l’Etat ; l’épargnant peut entrer et sortit à sa guise et ne supporte ni impôt, ni prélèvement sociaux. Le Livret A est le produit phare de l’épargne de précaution que chaque Français connaît depuis son enfance.

Les taux des produits d’épargne réglementée sont fixés selon les dispositions prévues par l’arrêté du 27 janvier 2021.

Jusqu’en 2004, la fixation du taux des livrets de l’épargne réglementée relevait du pouvoir discrétionnaire du ministre de l’Economie. Afin de mieux protéger les épargnants et de dépolitiser le débat, le gouvernement de Jean-Pierre Raffarin a décidé l’adoption d’une formule reposant sur des paramètres économiques et financiers. La formule ne fut pas à plusieurs reprises respectées ; elles fut également modifiée plusieurs fois.

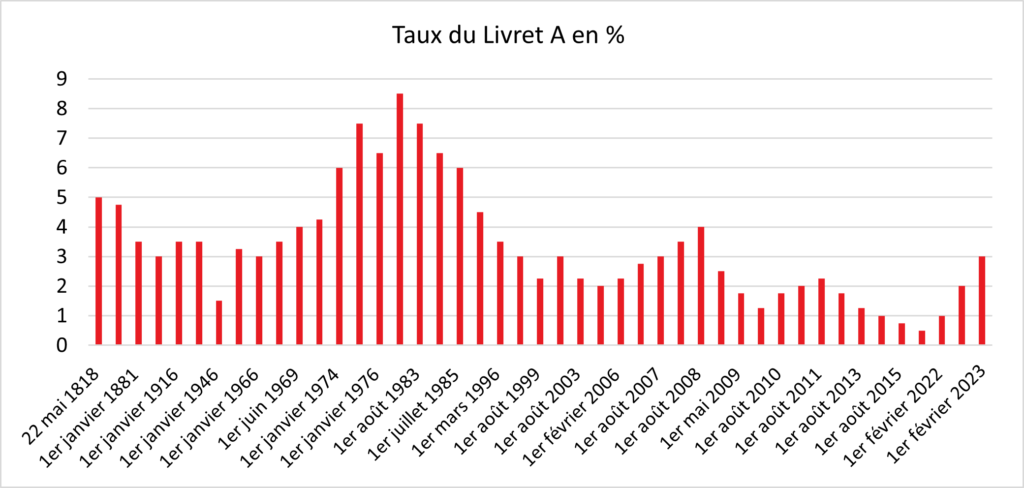

Le taux du Livret A a atteint un point bas le 1er février 2020 à 0,5 %, son record date d’octobre 1981 à 8,5 % en pleine inflationniste.

1. Les règles de fixation du taux du Livret A et du LDDS

Les taux des produits d’épargne réglementée sont fixés selon les dispositions prévues par l’arrêté du 27 janvier 2021.

Jusqu’en 2004, la fixation du taux des livrets de l’épargne réglementée relevait du pouvoir discrétionnaire du ministre de l’Économie. Afin de mieux protéger les épargnants et de dépolitiser le débat, le gouvernement de Jean-Pierre Raffarin avait retenu une formule reposant sur des paramètres économiques et financiers. À plusieurs reprises, les gouvernements n’ont pas retenu les résultats de la formule qui a connu, par ailleurs, plusieurs évolutions.

Le taux du Livret A a atteint un point bas le 1er février 2020 à 0,5 %. Son record date d’octobre 1981 à 8,5 % en pleine vague inflationniste.

Le taux est logiquement révisé deux fois par an, le 1er février et le 1er août. En vertu de la formule en vigueur, il est égal à :

a) La moyenne arithmétique entre :

– la moyenne semestrielle des taux à court terme en euros (€STR) tels que définis par l’orientation modifiée (UE) 2019/1265 de la Banque centrale européenne du 10 juillet 2019 sur le taux à court terme en euros (€STR) ;

– l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation, hors tabac, de l’ensemble des ménages ;

b) 0,5 % qui joue le rôle de taux plancher.

En synthèse, le taux du Livret A correspond à la moyenne de l’inflation et du principal taux des marchés monétaires des six derniers mois.

Les données utilisées sont celles relatives au dernier mois pour lequel ces données sont connues. La composante « inflation » qui entre dans le calcul du taux du Livret A correspond à la moyenne arithmétique, sur 6 mois, des glissements annuels de l’IPC hors tabac (IPCHT).

En cas de circonstances exceptionnelles, afin de préserver le pouvoir d’achat des épargnants, le Gouverneur peut transmettre au ministre de l’Économie un avis et des propositions de taux dérogeant à la règle.

Le gouverneur peut également, entre les deux modifications traditionnelles, prévoir une révision du taux du Livret A. Au 15 avril et au 15 octobre de chaque année, si la Banque de France estime que la variation de l’inflation ou des marchés monétaires le justifie, son gouverneur peut, en effet, proposer au ministre chargé de l’Économie de réviser les taux au 1er mai ou au 1er novembre.

2. La situation économique et financière pour la révision du 1er février 2023

Après avoir été à son niveau plancher de 0,5 % du 1er février 2020 au 1er février 2022, qui était également son niveau le plus bas depuis sa création en 1818, le taux du Livret A a connu, en 2022, deux hausses le portant successivement à 1 % le 1er février puis à 2 % le 1er août. Ces relèvements étaient avant tout imputables à la remontée de l’inflation qui est passée de 1,6 % en 2021 à 5,2 % en 2022. La résurgence de l’inflation a été plus marquée au second semestre 2022 qu’au premier.

Le relèvement du 1er février sera la troisième en douze mois. Le mouvement de hausse est le plus rapide de l’histoire du Livret A.

3. Le rendement réel du Livret A reste négatif

Sur l’ensemble de l’année 2022, compte tenu des relèvements de la rémunération du placement, le taux moyen du Livret A a été de 1,37 % soit moins que l’inflation qui s’est élevée à 5,2 %. Le rendement réel a donc été négatif de près de 4 % (3,83 %). Il faut remonter aux années 1980 pour retrouver une tel rendement négatif.

En passant à 3 % au 1er février avec une inflation attendue à 5,5 %, le rendement réel devrait du Livret A rester négatif mais dans une moindre proportion qu’en 2022.

4. Le LDDS, le petit frère du Livret A

Le Livrets de Développement Durable et Solidaire obéît aux mêmes caractéristiques que le Livret A. Il bénéficie du même taux que ce dernier. La France compte 24,5 millions de LDDS. L’encours moyen de ce produit est de 5 100 milliards d’euros. Au 30 novembre dernier, l’encours global s’élevait à 131,3 milliards d’euros.

5. Les conséquences de l’augmentation du taux du Livret A et du LDDS

Le relèvement du taux du Livret A et du LDDS a des conséquences non seulement pour les épargnants mais aussi pour les banques, la Caisse des dépôts et consignations, les bailleurs sociaux, les collectivités locales, les entreprises et l’État.

Quelles conséquences pour les épargnants ?

L’encours moyen des Livrets A est de 5 800 euros. En retenant ce montant, le passage de 2 à 3,0 % génère sur un an un gain de 58 euros, l’ensemble de la rémunération étant alors porté de 116 à 174 euros.

Pour un livret ayant atteint le plafond de 22 950 euros, le gain est de 229,5 euros pour une rémunération globale de 688,5 euros. 4,3 millions de titulaires de Livret A sont au plafond. S’ils ne peuvent plus faire de versements, ils continuent néanmoins à capitaliser les intérêts.

Pour les 24,5 millions de titulaires de LDDS, la hausse est la même. Pour un LDDS ayant un encours de 5 100 euros, correspondant à l’encours moyen, le gain est de 51 euros pour une rémunération globale, toujours sur un an, de 153 euros.

L’attractivité relative du Livret A par rapport aux autres placements

Le taux du Livret A et du LDDS se situe au-dessus du taux moyen des livrets ordinaires (0,3 % en novembre 2022, selon la Banque de France). Les rendements des fonds euros l’assurance vie pour 2022 devraient se situer autour de 1,8 et 2 %. Net d’impôts, ils devraient se situer entre 1,2 et 1,4 % c’est-à-dire au même niveau que le taux du Livret A sur l’année écoulée. Pour 2023, le rendement du Livret A pourrait être supérieur à celui des fonds euros de l’assurance vie, ce qui constituera un précédent, un produit de court terme étant en principe moins bien rémunéré qu’un produit de long terme.

Les conséquences pour le logement social, les banques et l’État

L’augmentation des taux de l’épargne réglementée qui est plus rapide que celle des taux de marché renchérit les coûts de gestion des produits concernés (Livret A, LDDS, LEP et Livret Jeune). Cette augmentation a également des conséquences pour le logement social.

Le relèvement du taux du Livret A augmente le coût de la ressource pour les bailleurs sociaux qui se financent à partir du Livret A. Ce coût prend en compte le taux de rémunération auquel s’ajoute les frais de rémunération des réseaux (0,3 %) et ceux liés à la gestion des prêts. Le coût marginal pourrait dépasser 3,5 % ce qui est supérieur aux taux des emprunts sur les marchés. Le Livret A finance également les collectivités locales qui seront également touchées par la hausse des taux tout comme les PME qui peuvent accéder aux ressources du LDDS.

Le relèvement des taux de l’épargne réglementée génère un surcoût pour la Caisse des dépôts et consignations qui centralise 60 % de l’encours du Livret A et pour les banques en ce qui concerne le solde restant. Le coût global du relèvement pour le Livret A est de 3,69 milliards d’euros dont 1,5 milliard pris en charge par les banques et 2,2 par la Caisse des dépôts. Pour le LDDS, le surcoût est de 1,3 milliard d’euros. Au total, le surcoût pourrait être de 5 milliards d’euros.

L’augmentation du coût du Livret A peut diminuer les recettes de la Caisse des dépôts et, par voie de ricochet, les bénéfices qu’elle verse à l’État.

Une collecte en hausse dans les prochains mois ?

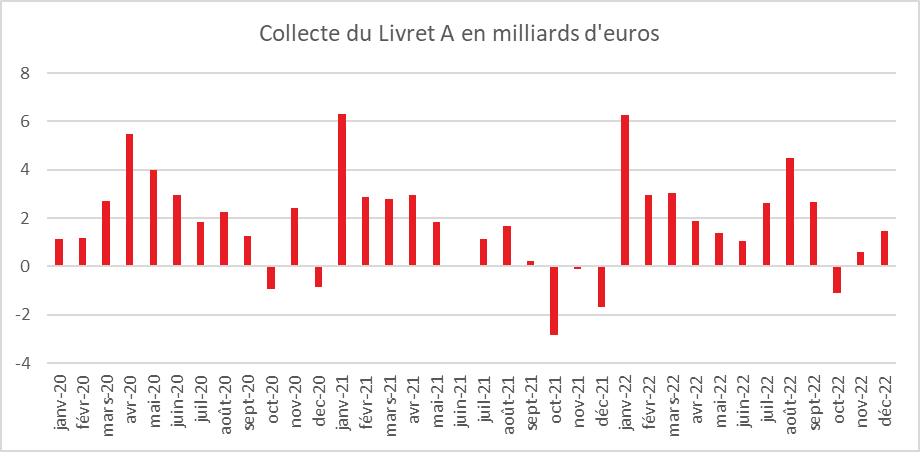

Toute augmentation du taux du Livret A a un effet immédiat sur le collecte. Cet effet dure en règle générale trois mois avant de s’estomper. En 2022, les deux annonces de hausse ont été suivies d’une forte collecte.

Au mois de janvier 2022 (mois de l’annonce du passage à 1 %), la collecte du Livret A a été positive de 6,25 milliards d’euros. Elle a été de 2,94 milliards d’euros en février et de 3,02 milliards d’euros en mars. Elle a diminué en avril à 1,87 milliards d’euros. Elle est remontée au mois de juillet (mois d’annonce du passage à 2 %), atteignant 2,64 milliards d’euros quand, au mois d’août, elle s’est élevée à 4,49 milliards d’euros. Au mois de novembre, la collecte est devenue négative à -1,1 milliard d’euros.

Sur l’ensemble de l’année 2022, marquée par deux relèvements, la collecte a été fortement positive avec (dans l’attente des résultats du mois de décembre), un gain de plus de 25 milliards d’euros. La collecte de 2022 pourrait être pour le Livret A la troisième voire la deuxième (en fonction de décembre) plus importante de son histoire. Pour le moment, les deux collectes les plus importantes sont celles de 2012 (crise des dettes souveraines et relèvement du plafond de 15 300 à 22 950 euros) avec 28,16 milliards d’euros et celle de 2020 (crise sanitaire) avec 26,39 milliards d’euros. En 2022, au-delà de l’effet taux, la guerre en Ukraine et les incertitudes économiques qu’elle a générées ont incité les ménages à mettre de l’argent de côté. La remontée du taux au 1er février 2023 devrait provoquer comme l’année dernière une hausse passagère de la collecte. Elle sera d’autant plus forte que les placements concurrents, à l’exception du Livret d’Épargne Populaire ne peuvent pas offrir un rendement supérieur.

6. Le relèvement du taux du Livret d’Épargne Populaire à 6,1 %

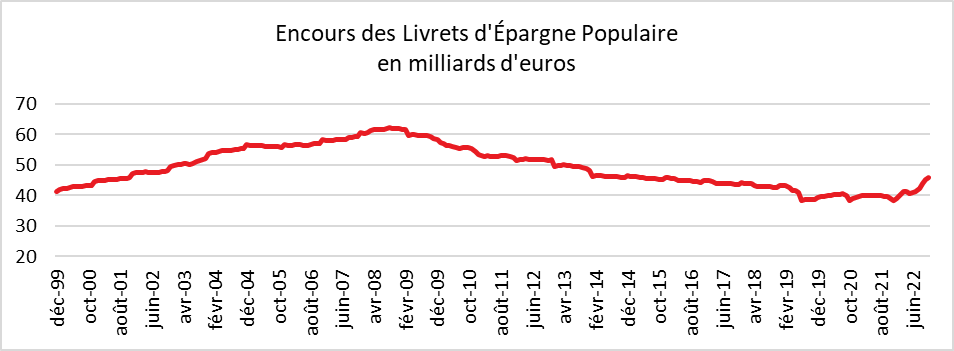

Détenu par 6,9 millions de Français, le Livret d’Épargne Populaire est réservé aux épargnants modestes dont le revenu fiscal de référence était, en 2021, de 21 393 euros pour une part (+ 5 712 € par demi-part supplémentaire).

L’encours moyen du LEP est de 5 600 euros et son plafond est fixé à 7 700 euros. L’encours total de ce produit était, selon la Banque de France, au mois de novembre 2022 de 45,8 milliards d’euros.

Son taux est fonction soit de celui du Livret A soit de l’inflation. Il est fixé par l’arrêté du 27 janvier 2021 de la manière suivante :

La rémunération des LEP est égale au chiffre le plus élevé entre :

a) Le taux du livrets A majoré d’un demi-point ;

b) L’inflation en France.

Comme le taux du Livret A est inférieur à l’inflation c’est cette dernière qui est utilisée pour fixer le taux du LEP.

Le taux du LEP est ainsi passé de 1 à 2,2 % le 1er février 2022 puis à 4,6 % le 1er août 2022 avant d’être relevé à 6,1 % le 1er février 2023. Il est de loin le produit de taux le plus rémunérateur.

Les relèvements du taux du LEP a entraîné une forte hausse de son encours qui est passé de 38,3 à 45,8 milliards d’euros de décembre 2021 à novembre 2022.

7. Le 1er août 2023, une nouvelle hausse possible

Au vu de la hausse des taux des marchés monétaires et du maintien d’une inflation autour de 6 %, le taux du Livret A sera sans nul doute augmenté à nouveau le 1er août 2023. L’inflation étant censée se modérer durant le second semestre, une pause pourrait intervenir par la suite.

Livret A en mode déprime automnale

Le Livret A en décollecte automnale traditionnelle

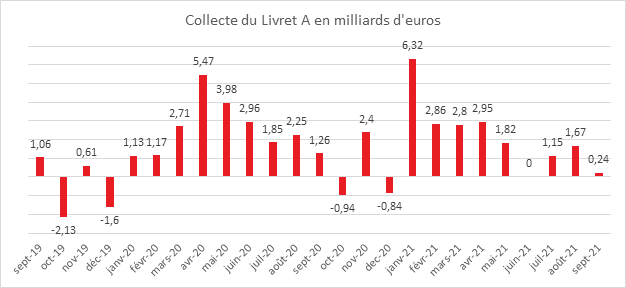

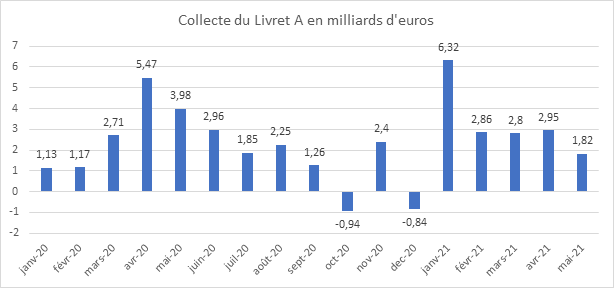

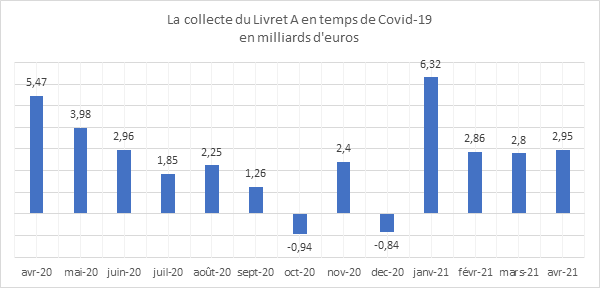

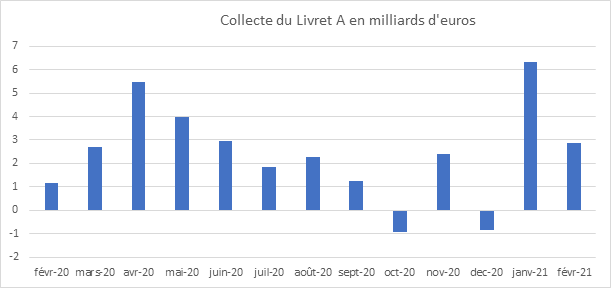

Octobre est le mois maudit du Livret A. Pas une seule collecte positive depuis 2013. La décollecte de 2022 est néanmoins une des plus faibles enregistrée lors de ces dix dernières années. Elle s’est élevée à 1,11 milliard d’euros quand elle avait atteint 2,93 milliards d’euros en 2014. En octobre 2021, elle avait été de 2,83 milliards d’euros et en octobre 2020 de 0,94 milliard d’euros (en pleine crise sanitaire).

La décollecte du mois d’octobre 2022 traduit, en partie, la fin de l’effet taux qui était nette depuis le début de l’année. Le passage de 0,5 à 1 % puis à 2 % du rendement du Livret A a conduit des épargnants à privilégier le Livret A. Cet effet taux a été accentué par le contexte anxiogène qui incite les ménages à accroître leur épargne de précaution. Au début des périodes d’inflation, le taux d’épargne a tendance à se maintenir à un niveau élevé, les ménages souhaitant se prémunir des futures augmentations de prix.

Le résultat du mois d’octobre 2022 marque également un retour au cycle normal du Livret A. Ce dernier obéît, de longue date, à une saisonnalité, le premier semestre étant plus favorable à la collecte quand le second l’est beaucoup moins. Le paiement de certains impôts (taxes foncières, taxes d’habitation) et les dépenses de consommation des ménages en hausse (rentrées scolaires et universitaires, fêtes de fin d’année) pèsent sur l’effort d’épargne. L’année dernière, le Livret A avait enregistré d’octobre à décembre trois décollectes avant de rebondir en janvier 2022.

La tendance demeure favorable à l’épargne de précaution

Si elle interrompt une série de neuf mois consécutifs de collecte positive, la décollecte version octobre 2022 ne remet pas en cause la tendance de l’année qui reste exceptionnelle pour le Livret A. Sur les dix premiers mois, la collecte atteint, en effet, 25,18 milliards d’euros, contre 16,9 milliards d’euros en 2021. Elle demeure même supérieure à celle de l’année 2020 marquée par la crise sanitaire (24,82 milliards d’euros). Le Livret A reste la valeur refuge des périodes troublées. Depuis le début de la crise sanitaire, l’encours a augmenté de 61,9 milliards d’euros (de février 2020 à octobre 2022).

Le Livret de Développement Durable continue, en revanche, à enregistrer une collecte positive de 290 millions d’euros. Ce livret est plus que son grand frère le Livret A, l’antichambre des comptes courants des ménages, ayant été distribué, dès sa création en 1983, par tous les établissements financiers quand la banalisation du Livret A n’est intervenue qu’en 2009. Les ménages réalisent des ajustements entre leurs comptes courants et leurs LDDS, sachant que les premiers atteignent un niveau d’encours sans précédent (542 milliards d’euros à fin septembre selon la Banque de France). L’encours du LDDS atteint ainsi un nouveau sommet à 130,9 milliards d’euros, celui du Livret A revenant à 368,5 milliards d’euros.

Pour les prochains mois, la collecte devrait rester voisine de zéro sachant que le probable relèvement du taux au mois de février 2023 dopera à nouveau la collecte en début d’année prochaine.

Le Livret A toujours plus fort !

Logiquement le mois de septembre est peu porteur pour le Livret A mais en 2022, entre l’effet taux et l’effet anxiété, les ménages ont succombé à ses charmes et y ont placé des sommes importantes.

Sur ces dix dernières années, le Livret A avait enregistré à cinq reprises une décollecte en septembre. À la sortie des vacances, en raison notamment des dépenses de rentrée scolaires, les ménages ont l’habitude de puiser dans leur épargne de précaution. En 2022, cette tradition n’est pas respectée. L’inflation aurait pourtant pu conduire à une décollecte mais le phénomène inverse a été constaté. Les ménages ont bénéficié de plusieurs mesures de soutien de leur pouvoir d’achat (chèques de rentrée scolaire, ristourne carburants, revalorisation des pensions de retraite, suppression de la taxe d’habitation et de la redevance audiovisuelle etc.) qui ont pu les amener à pouvoir placer un peu plus d’argent qu’auparavant. Les ménages ont également maintenu en septembre leur effort d’épargne de court terme par crainte d’une dégradation à venir. Enfin, le passage du taux à 2 % le 1er août dernier explique aussi la forte collecte de septembre. Traditionnellement, l’augmentation du taux du Livret A dope la collecte durant trois ou quatre mois.

La collecte a ainsi atteint, en septembre 2,67 milliards d’euros, contre 4,49 milliards d’euros au mois d’août, premier mois du relèvement du taux à 2 %. Au mois de septembre 2021, la collecte n’avait été que de 240 millions d’euros.

Sur les neuf premiers mois de l’année, la collecte du Livret A a atteint plus de 26,30 milliards d’euros, soit plus que sur la même période de 2021 (19,79 milliards d’euros). De son côté, le Livret de Développement Durable et Solidaire a enregistré, au mois de septembre, de 470 millions d’euros. Sur les huit premiers mois de l’année, ce produit a bénéficié d’une collecte positive de 4,30 milliards d’euros.

Au niveau de l’encours, ces deux produits ont battu à nouveau leur record d’encours. Fin septembre, celui du Livret A s’élevait à 369,7 milliards d’euros quand celui du LDDS dépassait 130,6 milliards d’euros. De décembre 2019 à septembre 2022, l’encours du Livret A a augmenté de 71,1 milliards d’euros et celui du LDDS de 18,2 milliards d’euros.

Le Livret A, le placement de l’année

Grace aux deux relèvements de son taux, le Livret A est le placement de l’année en offrant tout à la fois la sécurité, la liquidité, le zéro fiscalité et un rendement honorable dans le contexte actuel. Certes, avec une inflation supérieure à 5 %, son rendement réel est négatif mais ce dernier est bien supérieur à la moyenne du rendement des autres produits d’épargne. Seul le Livret d’Épargne Populaire offre un taux supérieur, 4,6 %, mais il n’est réservé qu’à une partie des épargnants (revenu fiscal de référence inférieur à 20 297 euros pour un célibataire et de 31 137 euros pour un couple). Les avantages du Livret A pénalisent l’épargne longue, l’assurance vie ayant ainsi enregistré une décollecte en août. Même si d’ici la fin de l’année, la collecte devrait s’affaiblir, elle devrait rester positive.

Une future hausse du taux du Livret A pour le 1er février 2023

Concernant l’évolution du taux du Livret A, compte tenu de l’inflation et des taux d’intérêts, le rendement du Livret A pourrait passer à 3 voire à 3,2 % au 1er février prochain.

Livret A en août : plus fort que tout !

Livret A, entre effet taux et effet anxiété

L’effet taux a joué, à plein, durant cet été avec une collecte de 4,49 milliards d’euros au mois d’août qui fait suite à celle du mois de juillet qui avait atteint 2,64 milliards d’euros. L’augmentation de la collecte est classique en cas de hausse des taux. Elle perdure deux à trois mois après l’annonce par les pouvoirs publics.

Effet taux indéniable malgré un rendement réel négatif

Le passage du taux de 1 à 2 % à compter du 1er août a conduit de nombreux ménages à effectuer des versements sur leurs Livrets A. La collecte a été ainsi 2,7 fois plus élevée que celle du mois août 2021 (1,67 milliard d’euros), le taux du Livret A étant alors de 0,5 %. La collecte du mois d’août est la plus importante pour ce mois de l’histoire du Livret A. Elle est, par ailleurs, la deuxième la plus importante de l’année après celle du mois de janvier (6,25 milliards d’euros).

Sur les huit premiers mois de l’année, la collecte du Livret A a atteint plus de 23,62 milliards d’euros, soit plus que sur la même période de 2021 (19,55 milliards d’euros). De son côté, le Livret de Développement Durable et Solidaire dont le taux de rendement est le même que celui du Livret A, a connu une évolution parallèle avec une collecte, au mois d’août, de 780 millions d’euros. Sur les huit premiers mois de l’année, ce produit a bénéficié d’une collecte positive de 3,84 milliards d’euros.

Au niveau de l’encours, ces deux produits battent, de mois en mois, de nouveaux records. Au mois d’août, celui du Livret A a atteint 367 milliards d’euros quand celui du LDDS s’élevait à 130,1 milliards d’euros. De décembre 2019 à août 2022, l’encours du Livret A a augmenté de 68,4 milliards d’euros et celui du LDDS de 17,7 milliards d’euros.

Au mois d’août, les ménages ont été sensibles au relèvement du taux de 1 à 2 % même si le rendement réel est fortement négatif. Pour 2022, le rendement réel devrait, être, en effet, négatif, de plus de 4 points, situation inconnue depuis le début des années 1980. L’effet précaution l’emporte sur l’effet rendement réel. Le taux du Livret A est néanmoins compétitif par rapport à celui des autres produits d’épargne. Il est supérieur aux taux des livrets bancaires fiscalisés et à ceux des fonds euros de l’assurance vie. Seul le taux du Livret d’Épargne Populaire lui est nettement supérieur (4,6 %) mais ce produit n’est pas accessible à tous les épargnants. La préférence pour la liquidité demeure forte malgré la résurgence de l’inflation. Ainsi, malgré l’absence de rendement, l’encours des dépôts à vue est passé de 406 à 544 milliards d’euros en augmentation de 138 milliards d’euros de décembre 2019 à juillet 2022.

Effet anxiété malgré la prise en charge d’une partie de la crise par les pouvoirs publics

Dans un contexte marqué par un fort niveau d’incertitude, les ménages continuent à privilégier l’épargne liquide de précaution. La poursuite de la hausse des prix et les annonces anxiogènes sur la survenue d’éventuelles pénuries conduisent les ménages à augmenter leur épargne de précaution. Les ménages préfèrent mettre de l’argent de côté afin de pouvoir faire face à des dépenses dans les prochains mois.

Traditionnellement, le second semestre est marqué par une hausse des dépenses en lien avec la rentrée scolaire et les fêtes de fin d’année mais cette année, cette inflexion pourrait être moins prononcée. Avec la prise en charge par l’État d’une grande partie des effets de l’inflation, le pouvoir d’achat, au second semestre, serait préservé permettant le maintien du taux d’épargne à un niveau élevé.

Une future hausse du taux du Livret A pour le 1er février

Concernant l’évolution du taux du Livret A, compte tenu de l’inflation et des taux d’intérêts, le rendement du Livret A pourrait passer à 3 voire à 3,2 % au 1er février prochain.

Le Livret A dopé par l’effet taux

Le Livret A, avec une collecte positive de 2,64 milliards d’euros au mois de juillet, a bénéficié de l’effet d’annonce du relèvement du taux de 1 à 2 %, relèvement qui est entré en vigueur le 1er août dernier. Cet effet « taux » joue à chaque annonce quel que soit le contexte économique. La collecte de juillet est deux fois supérieur à celle de juin 2022 ou de juillet 2021. C’est la meilleure collecte pour un mois de juillet depuis plus de 10 ans. Même celle du mois de juillet 2020, en sortie de confinement, avait été plus faible (1,85 milliard d’euros).

Sur les sept premier mois de l’année, la collecte a atteint plus de 19 milliards d’euros, soit plus que sur la même période en 2021 (17,88 milliards d’euros). Elle est légèrement inférieure à celle de 2020 (22,25 milliards d’euros toujours sur les sept premiers mois).

En juillet l’encours du Livret A a battu un nouveau record à 362,5 milliards d’euros, contre 298,6 milliards d’euros en décembre 2019. Le Livret de Développement Durable et Solidaire (LDDS) a également enregistré une collecte positive en juillet de 480 millions d’euros, contre 250 millions en juin portant son encours à 129,4 milliards d’euros, nouveau record pour ce placement.

Les ménages, malgré ou à cause de l’inflation, reste en mode épargne. Craignant une augmentation à venir des prix voire des impôts, ils mettent de l’argent de côté. Dans leur globalité, ils ne puisent aucunement dans la cagnotte qu’ils ont constituée durant la période covid. Au contraire, ils la renforcent. Sachant qu’ils disposent d’importantes liquidités sur leurs comptes courants (536 milliards d’euros fin juin 2022), ils ont décidé d’effectuer des transferts sur leur Livret A et leur LDDS dès l’annonce du relèvement du taux de rendement. Cet effet taux devrait encore être constaté en août avant de s’estomper durant l’automne. Traditionnellement, la fin d’année est marquée par des collectes moindres voire des décollectes en raison des dépenses de rentrées et de fin d’année. Les incertitudes économiques devraient néanmoins porter les ménages à la prudence. Les mesures de soutien du Gouvernement qui entrent en vigueur à compter du mois de septembre devraient également limiter les sorties pour le Livret A.

Livret A : Toujours au sommet malgré une érosion de la collecte en mai

Pas de déstockage de l’épargne covid malgré l’inflation

Si les ménages ont moins placé sur leurs Livret A en mai que les mois précédents, ils n’ont pas puisé dans leur épargne de précaution qui se situe toujours à des niveaux historiquement élevés et cela malgré l’inflation qui érode leur pouvoir d’achat. Le rendement réel négatif du Livret A n’a pas, pour le moment, d’effet réel sur la collecte.

Au mois de mai 2022, la collecte du Livret A s’est élevée à 1,37 milliard d’euros en retrait par rapport aux collectes des mois précédents. Elle avait atteint 1,87 milliard d’euros au mois d’avril 2022 et 3,02 milliards d’euros au mois de mars 2022. La collecte de cette année est également inférieure à celle du mois de mai 2021, 1,82 milliard d’euros mais assez proche de celle de 2019 avant la crise sanitaire (1,22 milliards d’euros).

La collecte du mois de mai 2022 traduit un retour à la normale après plusieurs mois exceptionnels marqués par le relèvement du taux intervenu le 1er février dernier et par la crise ukrainienne. Le cru 2022 se situe néanmoins légèrement au-dessus de la moyenne décennale. Lors de ces dix dernières années, le montant moyen de la collecte en mai est, en effet, d’un milliard d’euros (2012/2021). Lors de ces dix dernières années, le Livret A a connu deux décollectes en mai, en 2014 et en 2015, années qui se caractérisaient par une baisse du taux de rendement.

Depuis le début de l’année 2022, la collecte a été de 15,45 milliards d’euros, soit légèrement moins que pour la période de 2021, 16,74 milliards d’euros. Elle demeure néanmoins supérieure à celle de l’année 2020 (11,06 milliards d’euros de janvier à mai 2021). Pour le Livret de Développement Durable et Solidaire, la collecte du mois de mai a été positive de 160 millions d’euros la portant sur les cinq premiers mois de l’année à 2,32 milliards d’euros. La collecte se réduit plus nettement pour le LDDS qui est plus en lien avec les comptes courants. Elle demeure néanmoins positive.

Retour à la normale en pleine période de hausse des prix

Si un retour à la normale est constatée, les ménages restent, malgré tout, en mode épargne. Ils ne puisent pas dans leur Livret A pour faire face à la hausse des prix. Cette appréciation est une moyenne. Les ménages les plus modestes sont contraints de réduire leur effort d’épargne quand ceux plus aisés continuent de mettre de l’argent de côté.

A la différence des consommateurs américains, les Français réduisent leur consommation en maintenant leur stock d’épargne dont celui constitué depuis le début de la crise sanitaire.

Dans ce contexte, l’encours du Livret A bat record sur record et atteint désormais 358,8 milliards d’euros, contre 298,6 milliards d’euros en décembre 2019. L’encours a ainsi progressé de 20 %. Sur la même période, l’encours du Livret de Développement Durable et Solidaire est passé de 112,4 à 128,6 milliards d’euros.

La sécurité, la liquidité avant le rendement

Avec un inflation en forte hausse, le rendement réel du Livret A est négatif de plus de quatre points. Il faut remonter aux années 1980 pour trouver un tel écart entre le taux d’inflation et le taux de rendement du Livret A (en 1980, inflation à 13,60 % et taux du Livret A à 7,25%). Le rendement réel négatif ne dissuade pas les ménages d’y placer leurs économies. La sécurité et la liquidité priment toujours sur le rendement. Cette priorité donnée aux deux premières valeurs est, en période de crise, traditionnelle.

Les équations difficiles de la revalorisation du taux

Le gouverneur de la Banque de France a confirmé le 22 juin, qu’il préconiserait une augmentation du taux du Livret A pour le 1er août prochain. Il formulera sa préconisation après la communication, à la mi-juillet, du taux d’inflation du mois de juin. Avec un taux d’inflation moyen sur six mois qui devrait avoisiner 5 % et avec des taux monétaires autour de -0,5 %, le taux du Livret A devrait, selon la formule en vigueur, se situer entre 2 et 2,2 %.

Le surcoût généré par ce potentiel relèvement, pour les banques et la Caisse des Dépôts, en charge d’une centralisation d’une grande parte de la collecte, serait d’au moins 3,5 milliards d’euros, en rythme annuel, pour le seul Livret A. Compte tenu du niveau des taux monétaires et des taux des emprunts, la rentabilité de la collecte du Livret A devrait être nulle voire négative. La hausse du taux du Livret A devrait également se traduire par celle des taux d’emprunt pour les bailleurs sociaux, les PME et les collectivités locales qui se financent en partie à partir de ce placement.

L’augmentation du taux du Livret A, le 1er août prochain, devrait avoir comme conséquences une augmentation de la collecte comme cela a été constaté entre janvier et mars de cette année. Le maintien d’un fort taux d’épargne de précaution pénalise la consommation qui est déjà touchée par l’inflation. Le gouvernement qui entend éviter la récession ne souhaite certainement pas encourager ce type d’épargne. Pour cette raison, il ne devrait pas aller au-delà du taux résultant de la formule. Le taux du Livret d’Epargne Populaire qui suit logiquement l’inflation devrait être relevé à 4 voire 5 %.

La hausse des taux de l’épargne réglementée du 1er août devrait retarder la traditionnelle baisse de la décollecte qui intervient au second semestre marqué par les dépenses de rentrée scolaire et les fêtes de fin d’année.

Livret A, retour en territoire connu

Retour aux fondamentaux

Au mois d’avril, la collecte du Livret A a été de 1,87 milliard d’euros en retrait par rapport à celles des deux mois précédents qui avaient été dopées par le relèvement du rendement de 0,5 à 1 point. En avril 2020, elle s’était élevée à 5,47 milliards d’euros et en avril 2021 à 2,95 milliards d’euros. Pour les quatre premiers mois de l’année 2022, la collecte atteint 14 milliards d’euros, soit un peu moins que sur la même période de 2021 (14,93 milliards d’euros) qui avait donné lieu à un confinement.

Le mois d’avril est, en règle générale, un mois correct pour le Livret A. En dix ans, une seule décollecte a été constatée (en avril 2015, en pleine période de baisse du taux de rendement). Avec le tassement constaté en 2022, la collecte du Livret A retrouve le niveau d’avant la crise sanitaire (1,94 milliard d’euros en avril 2019). Il y a un retour à la normale après un début d’année de forte collecte portée par la hausse du taux, la vague omicron et par la guerre en Ukraine qui a généré un fort climat d’incertitudes et d’anxiété.

Des ménages toujours en mode prudence

Les ménages maintiennent, depuis le début de l’année, un effort important d’épargne de précaution. Ils mettent de l’argent de côté pour se protéger des augmentations de prix à venir et donc de la baisse potentielle de leur pouvoir d’achat. Ils épargnent également pour maintenir constant la valeur réelle de leur épargne (effet Pigou). Dans le passé, en début de période d’inflation, le taux d’épargne a légèrement tendance à augmenter. Si les ménages les plus modestes qui traditionnellement épargnent peu ont pu commencer à puiser dans leurs livrets, la grande majorité des ménages continuent à les alimenter. Au mois d’avril, l’encours du Livret A a battu un nouveau record à 357,4 milliards d’euros.

Le rendement réel négatif du Livret A ne dissuade pas les ménages d’y placer leurs économies. Avec une inflation qui sur les six derniers mois dépasse 4 %, le rendement réel est négatif de plusieurs points. Le capital n’est plus ainsi préservé. Il faut remonter aux années 1980 pour avoir un tel écart entre taux d’inflation et taux de rendement du Livret A. Avec les livrets réglementés, les ménages ne cherchent pas le rendement mais la sécurité.

En appliquant la formule du Livret A, son taux pourrait être relevé, durant l’été, à 1,8 voire 2 %, ce qui ne permettrait pas de compenser les effets de l’inflation. Les taux faibles des marchés monétaires tirent le taux du Livret A vers le bas. Le relèvement des taux directeurs de la Banque centrale européenne pourrait atténuer légèrement cet effet dans le courant du second semestre 2022.

Le premier semestre 2022 devrait, au vu des quatre premiers mois, être marqué par une forte collecte. Comme les années précédentes, celle-ci devrait s’affaiblir au second semestre. Avec les dépenses liées aux vacances, de rentrées scolaires et de fin d’année, ce semestre est plus axé « dépenses » que le premier. Avec la hausse des prix, les ménages seront sans nul doute amenés à diminuer leur effort d’épargne.

Le Coin de l’épargne du 2 avril 2022 : les marchés face au mur des prix

Un mois de mars dominé par la guerre en Ukraine

Le CAC 40 a reculé de 1,39 % au mois de mars, portant la baisse à 6,89 % depuis le début de l’année. Sur le premier trimestre, les autres grands indices de la zone euro sont dans le rouge, l’Eurostoxx cédant plus de 9 %, tout comme le Daxx allemand. L’inflation en lien avec le conflit en Ukraine a contribué à cette contraction qui est intervenue après de forts gains enregistrés en 2021. En revanche, le Footsie britannique est en hausse de 0,35 % en mars et de 1,78 % sur le premier trimestre. Le Dow Jones américain gagne 1,82 % en mars mais cède 4,57 % sur le premier trimestre. Le Nasdaq a été en hausse de 3,84 % en mars mais perd 9,10 % sur les trois premiers mois de l’année.

La bataille de l’énergie ne fait que commencer

La fin du mois aura été marquée par la décision des Etats-Unis de puiser massivement dans leurs réserves stratégiques de pétrole pendant les six prochains mois, à raison d’un million de barils par jour, jusqu’à atteindre l’objectif d’environ 180 millions d’unités. Les réserves stratégiques de ce pays s’élèvent à 568 millions de barils, selon les derniers chiffres de l’Agence américaine d’information sur l’énergie (EIA). Le site de la Maison Blanche mentionne que « l’ampleur de ce mouvement est sans précédent : le monde n’a jamais vu un tel déversement de pétrole au rythme de 1 million par jour depuis longtemps. Cela fournira une quantité historique d’approvisionnements qui fera le lien jusqu’à la fin de l’année, quand la production intérieure augmentera » Il est précisé que « le président Biden coordonne cette action avec ses alliés et partenaires du monde entier, et s’attend à ce que d’autres pays se joignent à cette action ». Le Président américain a également annoncé des mesures en faveur de la production nationale de minéraux critiques pour les batteries de véhicules électriques. L’initiative de Washington intervient au moment où les membres de l’Opep+, pourtant pressés par les pays occidentaux, n’ont décidé que d’un relèvement modeste de leur production de 432 000 barils par jour à partir du 1er mai.

L’inflation et les banques centrales

En mars, l’inflation a atteint des niveaux inconnus depuis plus de 40 ans. L’indice américain PCE des dépenses de consommation personnelle a augmenté de 6,4 % sur un an en mars et de 5,4 % (hors alimentation et énergie). Cet indice est celui qui est privilégiée par la Réserve fédérale américaine (Fed) pour évaluer l’évolution de l’inflation. Pour la zone euro, l’inflation a été de 7,5 % en rythme annuel en mars. Les prix à la consommation ont augmenté de 9,8 % en Espagne, de 8,3 % en Belgique, de 7,3 % en Allemagne et de 5,1 % en France.

Pour la première fois depuis 1999, la Banque Centrale Européenne est confrontée à une crise inflationniste. En Europe, les taux progressent assez vite du fait de l’élévation des cours du pétrole, du gaz, des matières premières et des produits agricoles. Face à cette hausse des prix, elle est confrontée à un dilemme : soit recourir à l’arme des taux sachant qu’elle pourrait être inefficiente et risquerait de tuer la croissance, soit laisser les prix s’accroître avec un danger d’emballement. Un relèvement immédiat des taux directeurs n’aurait que peu d’effets sur l’inflation, les hausses des prix résultant d’évènements extérieurs aux États membres de la zone euro. Les agents économiques ne peuvent pas se soustraire à l’augmentation des prix des produits importés. En revanche, ce relèvement pourrait occasionner un net ralentissement de la croissance qui est déjà menacée par la baisse du pouvoir d’achat des ménages. Pour le moment, la BCE ne prévoit que deux augmentations de ses taux directeurs d’ici la fin de l’année.

Une semaine compliquée

Cette semaine, malgré les mauvais résultats de l’inflation, les investisseurs ont tenté de voir le bon grain plutôt que l’ivraie. Les indices « actions » ont ainsi renoué avec la hausse. Après avoir perdu 6,89% au premier trimestre, le Cac 40 a terminé la semaine en augmentation de 0,37 %, permettant un gain sur la semaine de près de 2 % à 6.684,31 points. L’attaque du dépôt de carburant de Belgorod en Russie a jeté un froid dans les négociations en cours sur une éventuelle neutralisation de l’Ukraine, même si Kiev n’a pas officiellement reconnu en être à l’origine. Jeudi et vendredi, la tension est montée d’un cran entre la Russie et ceux qu’elle qualifie de « pays inamicaux », c’est-à-dire les pays appliquant des sanctions qui sont censées désormais acquitter leur achats à Gazprom en roubles et non plus en euros ou en dollars. Un décret en ce sens a été signé hier. Les livraisons au prix et dans les volumes prévus par les contrats déjà en cours vont se poursuivre, a précisé Moscou, même si elle se réserve la possibilité de les interrompre en cas de non-respect des nouvelles conditions. Un compromis aurait été trouvé permettant aux clients de payer en euros et en devises selon le prix convenu dans ses monnaies auprès de la banque de Gazprom qui n’a pas été exclue de Shift. Cette banque opèrera dans un second temps la conversion en roubles.

Aux États-Unis, les revenus des ménages ont, comme prévu, augmenté de 0,5 % en février, tandis que leurs dépenses se sont appréciées de seulement 0,2 %. L’indice des prix à la consommation a été de 6,4 % sur un an, conformément aux attentes. En données core (hors alimentation et énergie), mesure de l’inflation privilégiée par la Fed, la hausse ressort à 5,4 % sur un an, niveau inédit depuis 1983. Les inscriptions hebdomadaires au chômage ont quant à elles augmenté de 14 000 à 202 000, là où le marché tablait sur 196 000 demandes.

Le tableau des marchés de la semaine

| Résultats 1er avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 684,31 | +1,99 % | 7 153,03 |

| Dow Jones | 34 818,27 | -0,12 % | 36 338,30 |

| Nasdaq | 14 261,50 | +0,65 % | 15 644,97 |

| Dax Xetra allemand | 14 446,48 | +0,98 % | 15 884,86 |

| Footsie | 7 537,90 | +0,73 % | 7 384,54 |

| Euro Stoxx 50 | 3 918,68 | +1,32 % | 4 298,41 |

| Nikkei 225 | 27 665,98 | -1,72 % | 28 791,71 |

| Shanghai Composite | 3 282,72 | +1,24 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,021 % | +0,012 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,551 % | -0,027 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,375 % | -0,096 pt | +1,505 % |

| Cours de l’euro / dollar | 1,1042 | +0,53 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 925,000 | -1,52 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 105,588 | -11,55 % | 78,140 |

Faut-il augmenter le taux du Livret A avant le 1er août 2022

Avec un taux d’inflation qui a atteint 4,5 % en mars et autour de 3 % depuis le début de l’année, la question d’un relèvement anticipé du taux du Livret A et du Livret d’Épargne Populaire (LEP) pourrait se poser. Si logiquement, les révisions de taux sont prévues le 1er février et le 1er août, rien n’interdit les pouvoirs publics d’effectuer des corrections entre ces deux dates. Au regard de l’inflation autour de 3 % ces six derniers mois, le taux du Livret A devrait être au minimum de 1,25 % et celui du LEP de 3 % au lieu respectivement de 1 et 2,2 %.

Une telle hausse aurait comme inconvénient de renchérir le coût de l’épargne de court terme pour les banques et la Caisse des Dépôts, ainsi que le coût des emprunts destinés en particulier au logement social. Ce relèvement aurait comme autre défaut d’encourager l’épargne au détriment de la consommation au moment où celle-ci est mise à mal par la hausse des prix. Les ménages, malgré le taux réel négatif de près de trois points du Livret A, continuent à y placer des sommes importantes, plus de 9 milliards d’euros depuis le début de l’année. Les pouvoirs publics pourraient ne pas toucher au taux du Livret A et se contenter d’augmenter celui du Livret d’Épargne Populaire.

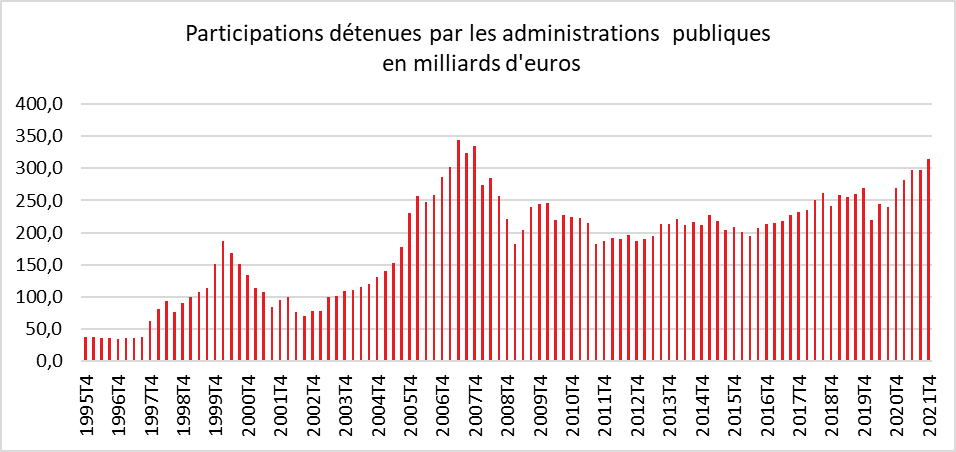

Le patrimoine « actions » des administrations publiques en hausse

Au quatrième trimestre 2021, la valeur totale des actions cotées et des titres d’organismes de placement collectif détenus par les administrations publiques (APU) s’élève à 314,3 milliards d’euros, contre 269,5 milliards d’euros un an auparavant. La forte appréciation des cours boursiers explique cette évolution. Le portefeuille de l’État est passé de 65 à 78 milliards d’euros et celui des organismes divers d’administration centrale de 49 à 68 milliards d’euros.

Résultats du Livret A – février 2022 -toujours dans les sommets

Le Livret A toujours au sommet

Après le résultat exceptionnel du mois de janvier (+6,25 milliards d’euros), le Livret A confirme et signe en février avec une collecte nette de 2,94 milliards d’euros. Cette collecte a été portée par le relèvement du taux du Livret A à 1 %, intervenu le 1er février dernier et par le contexte sanitaire marqué par la résurgence du covid-19. La crise ukrainienne a, par ailleurs, conforté les ménages français à maintenir un fort volant d’épargne de précaution. Le résultat de février 2022 est supérieur à celui de 2021 (+2,86 milliards d’euros) obtenu en plein confinement. Il est, par ailleurs, supérieur au montant moyen de ces dix dernières années, 1 milliard d’euros.

Le passage du taux du Livret A de 0,5 à1 % a, comme lors des précédents relèvements, conduit les ménages à arbitrer en faveur de ce placement. L’effet « taux » perdure, en règle générale, entre trois et quatre mois. L’inflation joue en faveur du Livret A. Les ménages craignant de ne pas pouvoir faire face aux dépenses demain mettent aujourd’hui de l’argent de côté. Si l’inflation perdure, ils pourraient puiser dans un second temps dans leur cagnotte. Ce réflexe traditionnel en début de résurgence de l’inflation peut surprendre étant que les Français ont largement doté leurs produits d’épargne réglementée depuis le début de la crise sanitaire. L’effet anxiété domine encore les comportements.

De son côté, le Livret de Développement Durable et Sanitaire a enregistré une collecte de 540 millions d’euros d’un montant comparable à celle de janvier (550 millions d’euros) et inférieure à celle de l’année dernière (910 millions d’euros).

L’encours du Livret A atteint un nouveau record, en février, à 352,5 milliards d’euros tout comme celui du LDDS à 127,4 milliards d’euros.

Un taux réel en territoire hautement négatif

Le Livret A est le placement de référence des périodes de crise, le relèvement du taux amplifiant ce réflexe. Pour autant, avec une inflation se rapprochant des 4 %, le taux réel du Livret A est négatif de près de 3 points. Il faut remonter au début des années 1980 pour retrouver un tel écart entre l’inflation et le rendement du Livret A.

Compte tenu du niveau de l’inflation, le taux du Livret A devrait augmenter à nouveau le 1er août prochain. Il pourrait se situer entre 1,5 et 1,7 % sachant que désormais le gouvernement peut opérer des relèvements par dixième de point.

Livret A : un démarrage en trombe

Après trois décollectes successives en fin d’année dernière, le Livret A a enregistré une collecte exceptionnelle pour le premier mois de 2022. Avec 6,25 milliards d’euros, il fait presque aussi bien qu’en pleine pandémie, en janvier 2021, 6,32 milliards d’euros. Le Livret A signe ainsi sa troisième plus forte collecte de ses dix dernières années (janvier 2013, janvier 2021 et janvier 2022). Il a bénéficié de l’effet d’annonce du relèvement de son taux au courant du mois de janvier. Dans le passé, le mois de l’annonce d’un relèvement et les mois qui suivent s’accompagnent d’une progression marquée de la collecte qui, après, retrouve son rythme traditionnel.

La résurgence de l’épidémie au début de l’année avec l’adoption de nouvelles mesures sanitaires a également conduit les ménages à accroître leur effort d’épargne de précaution.

L’inflation a, par ailleurs, incité les ménages à épargner davantage. Dans un premier temps, ces derniers entendent mettre de l’argent de côté afin de faire face aux augmentations à venir. Dans un second temps, si l’inflation s’installe, ils seront peut être amenés à puiser dans leur épargne. En outre, comme la valeur de leur patrimoine diminue avec l’inflation, par effet d’encaisse, ils tentent le reconstituer en épargnant davantage.

De manière plus structurelle, le mois de janvier est traditionnellement un mois porteur pour le Livret A. Les ménages y affectent une partie de leurs primes de fin d’année ou de leur 13e mois. Le mois de janvier est également marqué par le versement d’une partie des réductions et crédits d’impôt dû par l’Etat au titre de l’impôt sur le revenu. 8,7 millions de foyers fiscaux ont reçu à compter du 17 janvier 5,3 milliards d’euros de réductions et de crédits d’impôt au titre de leurs revenus 2021.

En mettant un terme à un trimestre de décollecte, le Livret A est en phase avec sa saisonnalité en vertu de laquelle le premier trimestre est dévolu à l’épargne quand le second est plus cigale. Le Livret A commence donc l’année sur un rythme endiablé, dans un contexte sanitaire, économique et géopolitique compliqué. Si la situation sanitaire s’éclaircit, l’inflation et les problèmes géopolitiques devraient persister sur une partie au moins du premier semestre. Ajouté au relèvement du taux de rendement, la collecte devrait rester bien orientée dans les prochains mois.

De son côté, le Livret de Développement Durable et Sanitaire a enregistré une collecte de 550 millions d’euros d’un montant comparable à décembre.

L’encours du Livret A atteint un nouveau record à 349,6 milliards d’euros tout comme celui du LDDS à 126,8 milliards d’euros.

Livret A : première hausse du taux depuis plus de 10 ans

Le Ministre de l’Economie, Bruno Le Maire a annoncé, vendredi 14 janvier qu’à compter du 1er février 2022, le taux du Livret A passera de 0,5 % à 1,0 % en application de la formule adoptée en 2017.

Première augmentation du taux du Livret A depuis 2011

La hausse de 2022 est la première depuis près de 11 ans. Le taux du Livret A avait été, en effet, remonté de 2 à 2,25 % le 1er août 2011. Il avait depuis constamment baissé au point d’atteindre 0,5 % ce qui constituait le niveau le plus bas de son histoire. La remontée de l’inflation depuis le milieu de l’année 2021 a conduit le Gouvernement à opérer le relèvement, qui en outre, intervient à quelques semaines de l’élection présidentielle.

La hausse du taux décidé par le gouvernement concerne le Livret A, le Livret de Développement Durable et Solidaire ainsi que le Livret Jeune.

| Taux du Livret A | |

| 22 mai 1818 | 5,00% |

| 1er janvier 1851 | 4,75% |

| 1er janvier 1881 | 3,50% |

| 1er janvier 1905 | 3,00% |

| 1er janvier 1916 | 3,50% |

| 1er janvier 1929 | 3,50% |

| 1er janvier 1946 | 1,50% |

| 1er janvier 1960 | 3,25% |

| 1er janvier 1966 | 3,00% |

| 1er janvier 1968 | 3,50% |

| 1er juin 1969 | 4,00% |

| 1er janvier 1970 | 4,25% |

| 1er janvier 1974 | 6,00% |

| 1er janvier 1975 | 7,50% |

| 1er janvier 1976 | 6,50% |

| 16 octobre 1981 | 8,50% |

| 1er août 1983 | 7,50% |

| 16 août 1984 | 6,50% |

| 1er juillet 1985 | 6,00% |

| 16 mai 1986 | 4,50% |

| 1er mars 1996 | 3,50% |

| 16 juin 1998 | 3,00% |

| 1er août 1999 | 2,25% |

| 1er juillet 2000 | 3,00% |

| 1er août 2003 | 2,25% |

| 1er août 2005 | 2,00% |

| 1er février 2006 | 2,25% |

| 1er août 2006 | 2,75% |

| 1er août 2007 | 3,00% |

| 1er février 2008 | 3,50% |

| 1er août 2008 | 4,00% |

| 1er février 2009 | 2,50% |

| 1er mai 2009 | 1,75% |

| 1er août 2009 | 1,25% |

| 1er août 2010 | 1,75% |

| 1er février 2011 | 2,00% |

| 1er août 2011 | 2,25% |

| 1er février 2013 | 1,75% |

| 1er août 2013 | 1,25% |

| 1er août 2014 | 1,00% |

| 1er août 2015 | 0,75% |

| 1er février 2020 | 0,50% |

| 1er février 2022 | 1,00 % |

Le Livret A, le produit d’épargne le plus diffusé en France

La forte portée symbolique du relèvement du taux est lié à la place qu’occupe dans la population le Livret A qui demeure le produit d’épargne le plus diffusé en France.

Au 31 décembre 2020, le nombre de livrets A s’élevait, selon l’Observatoire de l’épargne réglementée, e à 55,7 millions, dont 54,9 millions détenus par des personnes physiques et 0,82 million détenus par des personnes morales. Plus de quatre Français sur cinq détiennent un Livret A.

Au 31 décembre 2020, le nombre de LDDS s’élevait, de son côté, à 24,3 millions. Le taux de détention de ce produit est de 46 %.

L’encours du Livret A était au 30 novembre 2021 de 343 milliards d’euros et celui du LDDS de 125,2 milliards d’euros. Ces deux produits ont connu, malgré un faible taux de rémunération, une vigoureuse collecte depuis le début de la crise sanitaire. La collecte du mois de mars 2020 à novembre 2021 atteint, pour le Livret A 38 milliards d’euros et 11,5 milliards d’euros pour le LDDS.

Si le Livret A est le produit d’épargne le plus largement diffusé en France, son encours est nettement inférieur à celui de l’assurance vie (plus de 1800 milliards d’euros), ce dernier produit n’étant pas plafonné.

La première hausse avec la nouvelle formule de calcul

La fixation du Livret A reste une décision discrétionnaire du Gouvernement. En 2003, dans un contexte de très légère augmentation des prix, le Premier Ministre, Jean-Pierre Raffarin, a décidé la mise en place d’une formule de calcul du taux du Livret A. Cette formule a été modifiée à plusieurs reprises pour tenir compte de la situation économique et financière. En 2017, le gouvernement d’Edouard Philippe a décidé de retenir une nouvelle afin de mieux prendre en compte la baisse des taux d’intérêts.

En vertu de la formule de 2017, le taux du livret A est fixé comme la moyenne du taux d’inflation des six derniers mois et des taux interbancaires à court terme à 6 mois, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.

L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule aboutit donc à un taux de 0,8145 % (2,2 – 0,571)/2). Le gouvernement a décidé de porter le taux à 1 % ce qui constitue un petit coup de pouce par rapport au taux issu de la formule. Ce geste prend en compte l’accélération de l’inflation de ces derniers mois. Par ailleurs, il s’agit aussi un petit geste électoral. Pour le Livret d’Epargne Populaire, le Gouvernement a relevé le taux au niveau de l’inflation des six derniers mois conformément à la réglementation, 2,2 %..

Des gains et des coûts

Des gains limités pour les épargnants

Le passage du taux à 1,00 % pour un titulaire d’un Livret A dont l’encours est de 15 000 euros, sa rémunération annuelle totale passera ainsi de 76,5 à 153 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, sa rémunération annuelle totale passera de 114,75 à 220,5 euros.

Malgré la hausse de son taux, le rendement réel, après prise en compte de l’inflation, reste négatif de plus d’un point. Cette situation est sans précédent depuis le début des années 2000. Il faut remonter aux années 1980 pour avoir des rendements réels plus importants.

Le lien complexe inflation et épargne

Sur un plan financier, il n’est pas logique de comparer le rendement d’un placement financier avec les prix à la consommation, sachant que l’épargne est la renonciation justement à la consommation.

Logiquement, un regain d’inflation devrait inciter les ménages à moins épargner sur des produits de taux qui répercutent mal cette dernière. Dans les faits, le phénomène inverse est souvent constaté. Par effet d’encaisse, les épargnants, au contraire, mettent plus d’argent de côté afin de compenser la perte de rendement provoqué par la hausse des prix. Les faibles taux du Livret A n’ont pas dissuadé les épargnants français. Leur objectif n’était pas la recherche d’un rendement mais la sécurité et la liquidité.

Des charges pour les banques et la Caisse des Dépôts

La collecte du Livret A est centralisée à hauteur de 60 % à la Caisse des Dépôts, le solde étant conservé par les établissement financiers.

Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,5 point est évalué pour le seul Livret A à 1,7 milliard d’euros. En prenant en compte le LDDS, le coût serait de 2,34 milliard d’euros. Le coût fiscal et social de cette mesure en prenant en compte le manque à gagner pour l’Etat et les régimes sociaux est de 700 millions (en retenant le principe d’une taxation au prélèvement forfaitaire unique).

Des prêts plus chers pour les bailleurs sociaux et les autres bénéficiaires des ressources des livrets réglementés

Les prêts consentis par la Caisse des dépôts et les organismes collecteurs au profit des bailleurs sociaux, des collectivités locales et des entreprises entrant dans le champ du LDDS seront légèrement plus chers du fait du relèvement de taux. Le coût restera limité car les prêts en question sont, en règle générale, des prêts à long terme.

La hiérarchie des taux mise à dure épreuve

Le relèvement du taux du Livret A pourrait poser un problème de hiérarchie des taux, les rendements de certains produits longs passant en-dessous de celui du Livret A. Après fiscalité, le rendement des fonds euros en 2021 seraient proches de celui du Livret A, or es derniers sont censés être des produits de moyen et long terme. Le relèvement du taux du Livret A peut inciter les compagnies d’assurances à puiser dans leurs réserves pour atténuer la baisse en cours depuis plusieurs années.

Le taux du Livret A n’obéit pas qu’à des considérations d’ordre économique et financière, il est de nature politique et sociale.

Quels effets sur la collecte

La hausse du taux du Livret A conduit, en règle générale, à une hausse durant deux à trois mois, de la collecte. En 2011, celle-ci a dépassé un milliard d’euros en juillet, août et septembre avant de retrouver son rythme d’avant l’annonce de la hausse (collecte de 2,07 milliards d’euros en juillet 2011, de 2,91 en août, de 1,13 en septembre et de 0,41 en octobre).

Le Livret d’Epargne Populaire, un réel coup de pousse

Le Gouvernement a décidé de porter le taux du Livret d’Epargne populaire de 1 à 2,2 % permettant à ses bénéficiaires d’avoir un rendement réel nul. Ce produit qui est réservé aux ménages modestes (revenu fiscal de référence pour un célibataire inférieur à 20 000 euros) est plafonné à 7 700 euros. Sur les 15 millions de personnes susceptibles d’avoir un LEP, seuls millions en disposent d’un. A l’exception de 2020, le LEP enregistre une décollecte depuis une dizaine d’années.

Le Coin de l’épargne du 8 janvier 2022

Les marchés à l’écoute des taux

Durant la première semaine du mois de janvier, en pleine vague Omicron, les investisseurs ont été surpris par la teneur des minutes de la banque centrale américaine qui soulignent la nécessité de sortir plus rapidement qu’escompté de la politique monétaire expansionniste compte tenu du niveau de l’inflation. Après avoir été en hausse assez marquée en début de semaine, jeudi et vendredi, les marchés ont cédé du terrain avec la crainte d’un durcissement des politiques monétaires et après la publication décevante de la statistique de l’emploi aux Etats-Unis. Celle-ci avait été précédée, en milieu de matinée, par l’annonce d’un taux d’inflation record de 5 % sur un an en décembre dans la zone euro. Le département américain du Travail a fait état de 199 000 créations d’emplois dans le secteur non agricole en décembre, contre 447 000 anticipées par le consensus et 249 000 en novembre. Le taux de chômage a diminué de 0,3 point à 3,9 % de la population active, contre 4,1 % estimé. Le salaire horaire moyen a augmenté de 0,6 % sur un mois et de 4,7 % sur un an, après une poussée à 5,1 % en novembre. La statistique sur l’emploi ne devrait pas modifier la stratégie de la FED qui entend surveiller de près l’évolution de l’inflation.

Sur la semaine, les indices européens ont néanmoins enregistré une petite hausse. Le CAC 40 a battu mercredi un nouveau record à 7 376,37 points avant de se replier à 7 219 points. Les indices américains sont, en revanche, en recul, recul qui dépasse 4 % pour le Nasdaq. Les valeurs technologiques qui ont vivement réagi à la hausse possible des taux directeurs ont amené dans leur chute les cryptoactifs. De plus en plus d’Américains du secteur informatique quittent les grandes entreprises pour se lancer sur les cryptoactifs. Une remontée des taux rendraient ces dernières moins attractives.

Les taux d’intérêt à 10 ans ont progressé assez vivement. Pour l’OAT française, le taux s’est rapproché de 0,3 %, celui du Bund allemand est presque revenu à 0 %, et celui du Trésor US est au-dessus de 1,7 %. Il est à noter que malgré la décision de l’OPEP et de la Russie d’augmenter leur production, le cours du baril de Brent est repassé au-dessus de 80 dollars. Cette hausse est en lien avec les évènements au Kazakhstan. L’économie du Kazakhstan repose essentiellement sur les exportations de pétrole. Le pays avec une production de plus de 1,6 millions de barils jour se situe au 12ème rang mondial en matière de réserves pétrolières et au 22ème rang pour les réserves gazières. Le pétrole et le gaz fournissent 75 % des recettes d’exportation et 55 % des recettes du budget de l’État. Le pays détient 75 % des réserves de pétrole de la mer Caspienne (soit 3 % des réserves mondiales). Les troubles dans ce pays ont été provoqués par le doublement du prix du gaz et du pétrole vendus à la population. Cette dernière accuse le gouvernement de ne pas redistribuer le produit des exportations pétrolières.

Le tableau financier de la semaine

| Résultats 7 janvier 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 7 219,48 | +0,93 % | 7 153,03 |

| Dow Jones | 36 231,66 | -0,29 % | 36 338,30 |

| Nasdaq | 14 935,90 | -4,53 % | 15 644,97 |

| Dax Xetra Allemand | 15 947,74 | +0,40 % | 15 884,86 |

| Footsie | 7 485,28 | +1,36 % | 7 384,54 |

| Euro Stoxx 50 | 4 305,83 | +0,17 % | 4 298,41 |

| Nikkei 225 | 28 478,56 | -1,09 % | 28 791,71 |

| Shanghai Composite | 3 579,54 | -1,48 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,281 % | +0,088 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,0451 % | +0,136 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,767 % | +0,262 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1363 | -0,18 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 796,400 | -1,67 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 81,600 | +4,76 % | 78,140 |

L’immobilier et les flux migratoires

En 2021, 1,2 million de transactions immobilières auraient été réalisées selon la note de conjoncture du mois de janvier de Century 21. Au niveau du prix, les régions enregistrant les plus forte hausse sont la Grande Aquitaine, la Bretagne et la Normandie. Il convient de souligner que les Hauts-de-France connaissent également une nette augmentation des prix pour les appartements (+17 % sur un an). L’Île-de-France, la région Centre-Val de Loire et le Grand Est sont en retrait. Au sein de la région parisienne, des départements périphériques connaissent des hausses importantes, plus de 10 % pour les Yvelines, quand les prix diminuent de 2 % à Paris. Avec la crise sanitaire et le développement du télétravail, la demande est en forte augmentation pour les maisons, entraînant une hausse rapide de leur prix.

Les agglomérations de 100 000 à 250 000 habitants sont de plus en plus recherchées par les ménages. L’évolution des prix de l’immobilier permet de mesurer cet engouement même si elle est également liée au niveau de l’offre disponible. Du fait de leur forte attractivité, les agglomérations de l’Ouest de la France enregistrent de fortes hausses de prix de l’immobilier. En 2021, le prix des logements à Tours et à Angers aurait augmenté de plus de 15 %, devançant Aix-en-Provence et Orléans (plus de 11 % pour ces deux villes). A contrario, les prix à Mulhouse continuent de baisser. Les Français privilégient les villes bénéficiant de conditions de vie réputées et disposant de toute la gamme des services (santé, éducation, loisirs, etc.).

La crise sanitaire a accentué les courants migratoires à l’intérieur de la France. Trois phénomènes de migration sont à l’œuvre. Des habitants du cœur des agglomérations et notamment de Paris déménagent en périphérie pour bénéficier d’un espace plus grand. Des habitants des grandes agglomérations choisissent de s’installer dans des villes de taille moyenne en recherchant une qualité de vie supérieure. Rennes, Nantes, Bordeaux, Marseille ou Ajaccio bénéficient de ce flux migratoire. La troisième catégorie de migrants, plus faible, est constituée d’urbains qui décident de vivre à la campagne. Ces phénomènes génèrent des tensions parmi les populations des villes d’accueil. Ainsi, des mouvements écologistes bretons en reprenant une demande récurrente des nationalistes corses réclament un statut de résident. À Bayonne, 8 000 manifestants ont revendiqué, le 20 novembre 2021, « le droit de vivre et de se loger dans le Pays Basque ».

Les nouveautés de 2022 pour l’immobilier

Les nouvelles règles fixées par le Haut Conseil de stabilité financière sur les prêts immobiliers afin de réguler la demande sont entrées en vigueur le 1er janvier 2022. Le taux d’effort est désormais plafonné à 35 % et la durée d’emprunt maximale fixée a été plafonnée à 25 ans (ou 27 ans en cas de construction). Les banques pourront déroger dans la limite de 20 % de leurs dossiers à ces règles afin de venir en aide notamment aux primo-accédants.

Pour les ménages déjà propriétaires d’un bien à louer, le dispositif fiscal Cosse, aussi appelé « Louer abordable », destiné à dédommager les particuliers acceptant de baisser leur loyer, a été modifié. La déduction fiscale a été transformée en réduction d’impôt. L’avantage fiscal ne sera plus dépendant du taux d’imposition des bailleurs mais uniquement de la décote de loyer consentie. La réduction d’impôt varie de 15 à 65 % des loyers bruts perçus. Le nouveau mécanisme pénalise les contribuables plus aisés qui en bénéficiaient d’autant plus que la réduction d’impôt est soumise au plafonnement global des niches fiscales de 10 000 euros.

Patrimoine, les nouveautés de 2022

La loi de finances de 2022 a modifié le régime fiscal applicable aux cryptoactifs comme le bitcoin en rapprochant leur imposition de celle des autres placements. Jusqu’en 2022, les plus-values générées par l’achat et la vente des actifs numériques étaient taxées nécessairement au prélèvement forfaitaire unique de 30 %, dont 12,8 % d’impôt

sur le revenu. Avec la loi de finances pour 2022, les contribuables ont la possibilité de soumettre tous ses gains au barème progressif de l’impôt sur le revenu. Ce choix entraîne que tous les placements financiers du contribuable soient assujettis au barème de l’impôt sur le revenu. Cette disposition avantage ceux ayant un faible taux marginal d’imposition. Dans les faits, ce nouveau régime fiscal ne sera effectif qu’à compter de 2023.

Les dispositifs d’exonération des plus-values professionnelles à l’occasion d’un départ à la retraite et d’exonération des transmissions d’une valeur inférieure à 500 000 euros sont étendus à la cession d’une activité mise en location-gérance à une personne autre que le locataire-gérant. Par ailleurs, entre le départ à la retraite et la transmission, le délai maximal passe de deux à trois ans. Par ailleurs, le terme de ce dispositif a été porté au 31 décembre 2024.

À compter du 1er janvier 2022, toutes les contrats d’assurance vie doivent comporter au moins un fonds solidaire consacrant entre 5 et 10 % de son encours au financement d’acteurs de l’économie sociale et solidaire (ESUS), un fonds Greenfin et un fonds ISR.

La loi Pacte de 2019 a institué un avantage fiscal temporaire afin d’inciter les titulaires de contrat d’assurance vie de plus de 8 ans à transférer tout ou partie de l’épargne capitalisée sur un Plan d’Épargne Retraite. Sous certaines conditions, notamment d’âge, les assurés bénéficient d’un doublement de l’abattement fiscal sur les gains prévu pour les rachats. Celui-ci passe ainsi de 4 600 à 9 200 euros pour une personne seule et de 9 200 à 18 400 pour un couple. Les sommes transférées sur le PER sont déductibles des revenus dans les limites classiques. Cette possibilité prendra fin le 31 décembre 2022.

À compter du 1er juillet 2022, sur Info-retraite.fr (et sur l’application mobile liée), le compte retraite intégrera les informations relatives aux plans d’épargne retraite souscrits par les assurés. Ce dispositif devrait permettre de réduire le nombre de plans non réclamés dont l’encours est évalué à plus de 5 milliards d’euros.

Quel taux pour le Livret A au 1er février 2022 ?

Le 1er février 2022, le taux du Livret A, du Livret de Développement Durable et Solidaire, du Livret d’Épargne Populaire et celui du Livret Jeune devraient être majorés. L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule de 2017 aboutit à un taux de 0,8145 % (2,2 – 0,571)/2). Après arrondi, le taux du Livret A et du LDDS qui devrait être proposé par la Banque de France au gouvernement, s’élèverait à 0,8 %.

Le passage du taux à 0,8 % devrait générer un gain supplémentaire sur un an de 45 euros pour un titulaire d’un Livret A de 15 000 euros. Sa rémunération totale passerait ainsi de 75 à 120 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, le gain total passerait de 114,75 à 183,6 euros. Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,3 point est évalué pour le seul Livret A à un milliard d’euros. En prenant en compte le LDDS, le coût serait de 1,4 milliard d’euros.

Le taux du Livret A augmentera le 1er février 2021

lundi 13 décembre sur BMTV/RMC, le ministre de l’Economie et des Finances Bruno Le Maire a annoncé que le taux du Livret A augmentera le 1er février 2021. Il n’a pas précisé le futur taux du Livret A, celui-ci dépendant du taux d’inflation du mois de décembre qui sera rendu public mi-janvier 2022.

Le taux de rémunération est traditionnellement fixé deux fois par an (au 1er février et au 1er août) en fonction du taux d’inflation et des taux du marché monétaire. Le dernier changement date du 1er février 2020.

| Taux du Livret A | |

| 22 mai 1818 | 5,00% |

| 1er janvier 1851 | 4,75% |

| 1er janvier 1881 | 3,50% |

| 1er janvier 1905 | 3,00% |

| 1er janvier 1916 | 3,50% |

| 1er janvier 1929 | 3,50% |

| 1er janvier 1946 | 1,50% |

| 1er janvier 1960 | 3,25% |

| 1er janvier 1966 | 3,00% |

| 1er janvier 1968 | 3,50% |

| 1er juin 1969 | 4,00% |

| 1er janvier 1970 | 4,25% |

| 1er janvier 1974 | 6,00% |

| 1er janvier 1975 | 7,50% |

| 1er janvier 1976 | 6,50% |

| 16 octobre 1981 | 8,50% |

| 1er août 1983 | 7,50% |

| 16 août 1984 | 6,50% |

| 1er juillet 1985 | 6,00% |

| 16 mai 1986 | 4,50% |

| 1er mars 1996 | 3,50% |

| 16 juin 1998 | 3,00% |

| 1er août 1999 | 2,25% |

| 1er juillet 2000 | 3,00% |

| 1er août 2003 | 2,25% |

| 1er août 2005 | 2,00% |

| 1er février 2006 | 2,25% |

| 1er août 2006 | 2,75% |

| 1er août 2007 | 3,00% |

| 1er février 2008 | 3,50% |

| 1er août 2008 | 4,00% |

| 1er février 2009 | 2,50% |

| 1er mai 2009 | 1,75% |

| 1er août 2009 | 1,25% |

| 1er août 2010 | 1,75% |

| 1er février 2011 | 2,00% |

| 1er août 2011 | 2,25% |

| 1er février 2013 | 1,75% |

| 1er août 2013 | 1,25% |

| 1er août 2014 | 1,00% |

| 1er août 2015 | 0,75% |

| 1er février 2020 | 0,50% |

Le Gouvernement peut s’appuyer sur une formule pour fixer le taux du Livret A. La formule en vigueur a été élaborée en 2017 par le Gouvernement d’Edouard Philippe et est entrée en vigueur le 1er février 2020. Le taux du livret A est fixé comme la moyenne semestrielle du taux d’inflation et des taux interbancaires à court terme, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.

Le taux du Livret A devrait se situer entre 0,8 et 1%. Le gain pour un épargnant au plafond (22 950 euros) s’élèverait entre 68 et 115 euros sur une année. Pour les banques et la Caisse des dépôts, le coût serait de 1,4 à 2,3 milliards d’euros sur un an.

Le taux Livret A, faut-il l’augmenter le 1er février 2022

Mercredi 8 décembre, le gouverneur de la Banque de France, François Villeroy de Galhau, a déclaré à RTL que « le calcul du taux du livret A «intégrera l’inflation des six derniers mois», a-t-il assuré. «Nous ferons le calcul de la formule qui intégrera l’inflation des six derniers mois (…) mi-janvier».

Selon la formule de calcul en vigueur, Le taux du livret A est fixé comme la moyenne semestrielle du taux d’inflation des six derniers mois et des taux interbancaires à court terme à 6 mois, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.En vertu de cette formule, le taux du Livret A pourrait le 1er février 2022 être relevé et se situer entre 0,75 et 1 %. L’inflation devrait sur les six derniers mois être voisine de 2 % quand les taux des marchés monétaires évoluent autour de -0,5 %.

Avec la remontée du taux d’inflation, le rendement réel du Livret A est en territoire négatif, autour d’un point.

Un gain limité pour les épargnants

Pour un épargnant ayant un Livret A au plafond (22 950 euros), sur un an, le passage à 0,8% du taux permet un gain de 69 euros. Pour un Livret doté de 15 000 euros, le gain est de 45 ans.

A 0,8 %, les épargnants pourraient estimer qu’au vu de l’inflation, autour de 2 %, le compte n’y est pas/ L’épargne ne serait toujours préservée des effets de l’inflation. La cote serait donc mal taillée.

Un coût élevé pour les établissements financiers et pour la Caisse des Dépôts

La revalorisation du taux du Livret A à 0,8% s’applique automatiquement sur le Livret de développement durable et solidaire et a des incidences également sur le Livret d’Epargne Populaire et le Livret Jeune. Son coût en rythme annuel pour le Livret A et le LDSS serait d’au moins 1,4 milliard d’euros pour les banques et la Caisse des Dépôts.

Une augmentation du taux du Livret A augmenterait les coûts des banques d’autant plus que ce taux sert de référence pour les autres placements liquides (livrets bancaires par exemple). Un taux à 0,8 % coûte avec les frais de gestion au minimum 1,1 point aux établissements financiers. Or, la rémunération des produits monétaires demeure toujours négative au sein de la zone euro.

Le faible taux de rémunération de l’épargne réglementée n’a pas eu d’incidence sur la collecte surtout en période de crise sanitaire. L’encours du Livret A et du LDDS a progressé de plus de 50 milliards d’euros du mois de mars 2020 au mois d’octobre 2021. Compte tenu de la rareté du foncier et des délais de réalisation des projets immobiliers, cette collecte n’a pas loin de la profiter au logement social. Elle a été reversée en grande partie dans le Fond d’épargne de la Caisse des Dépôts.

Un problème de hiérarchie des taux et de cohérence au niveau de la politique de l’épargne

Le relèvement du taux du Livret A poserait un problème de hiérarchie des taux. Les rendements de certains produits longs passeraient en-dessous de celui du Livret A. Après fiscalité, le rendement des fonds euros en 2021 devrait être proche de 0,7 % or ces derniers sont censés être des produits de moyen et long terme. La hausse du taux du Livret A irait à l’encontre de la politique du Gouvernement de réorienter l’épargne des ménages vers des placements longs comme les actions, les unités de compte ou le Plan d’Epargne Retraite afin de faciliter le financement des entreprises par fonds propres.

Une solution populaire : le doublement du taux du LEP