Accueil >

Livret A : coup de mou en septembre

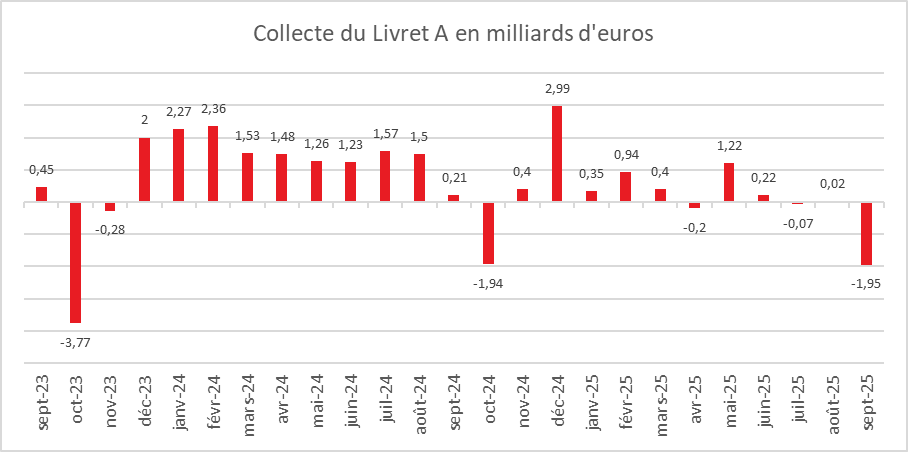

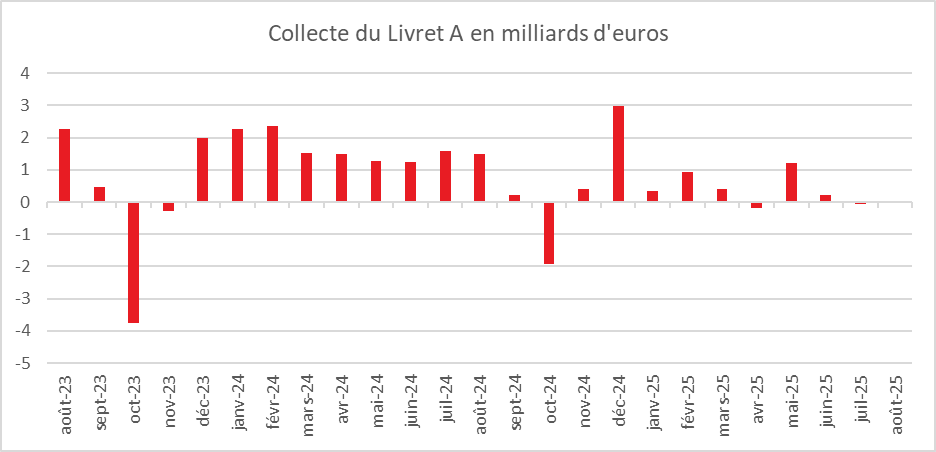

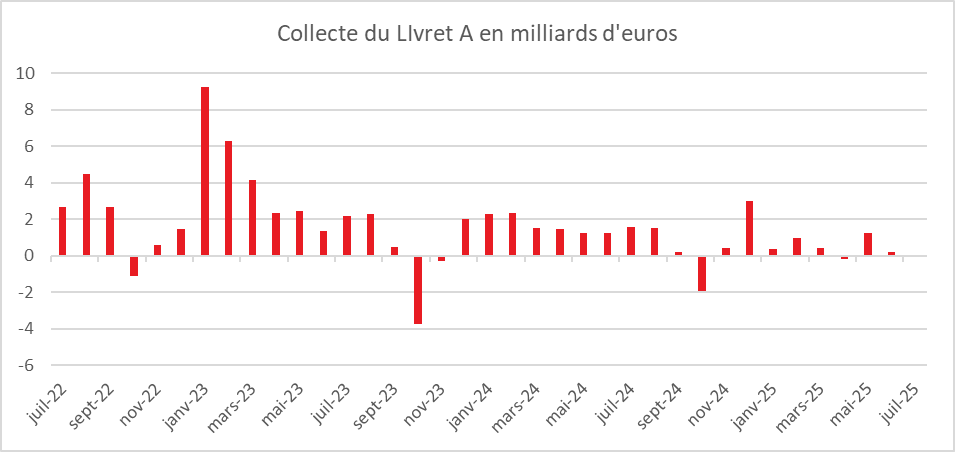

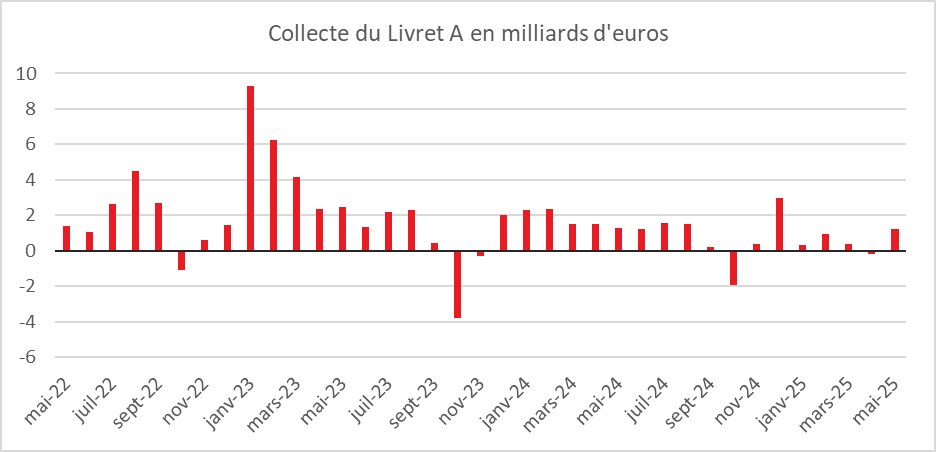

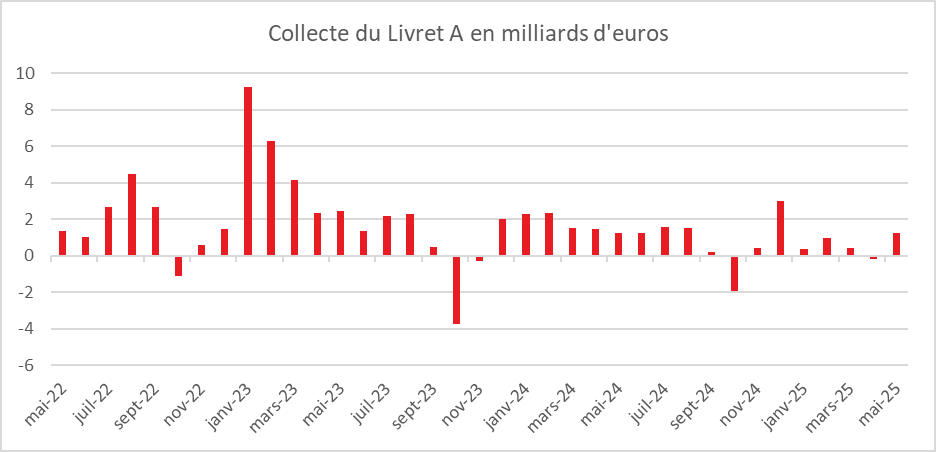

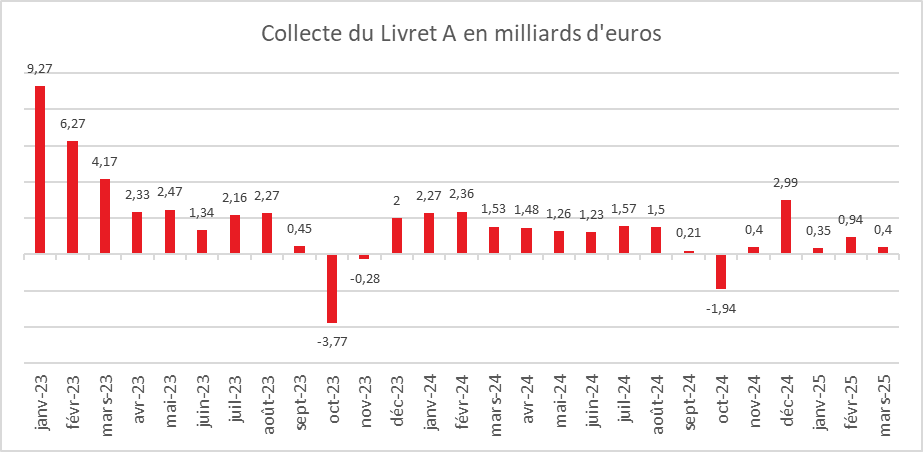

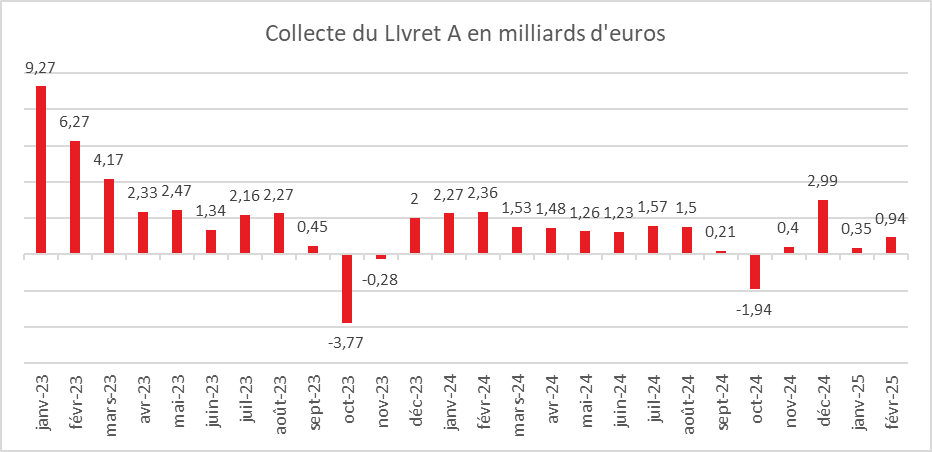

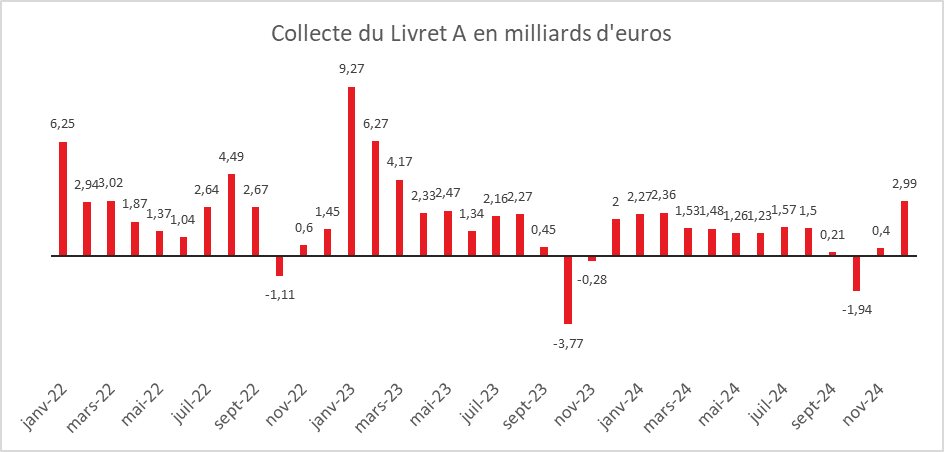

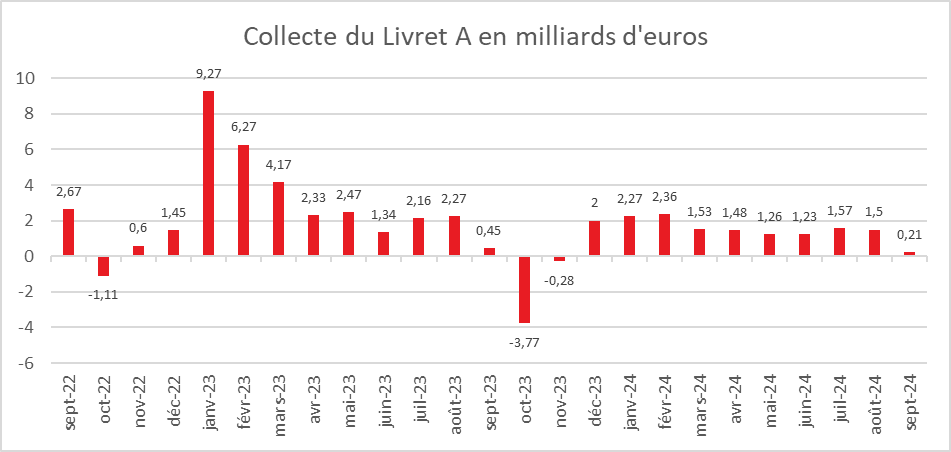

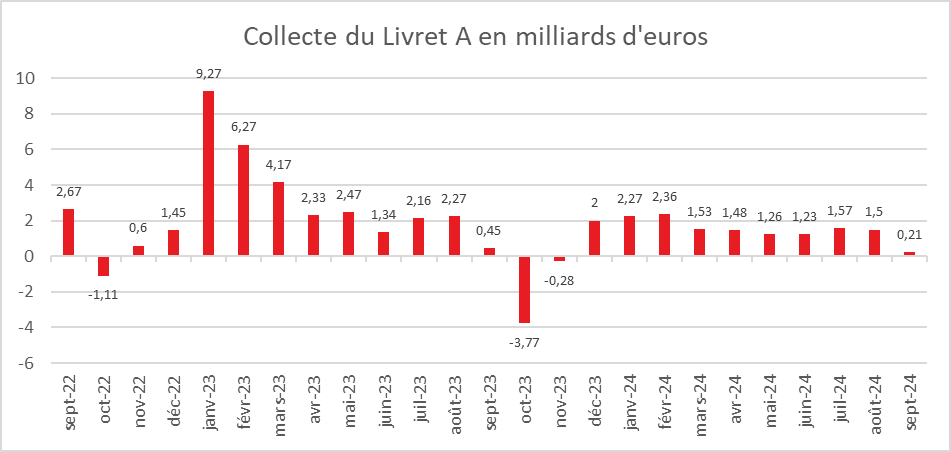

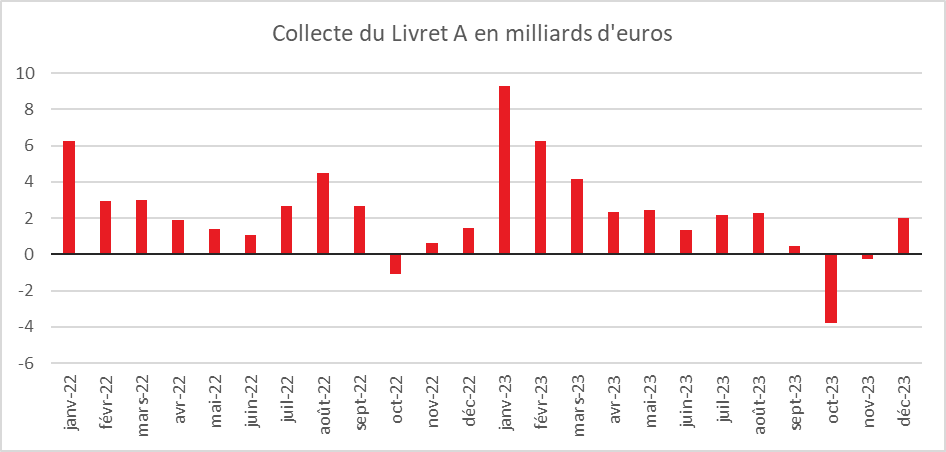

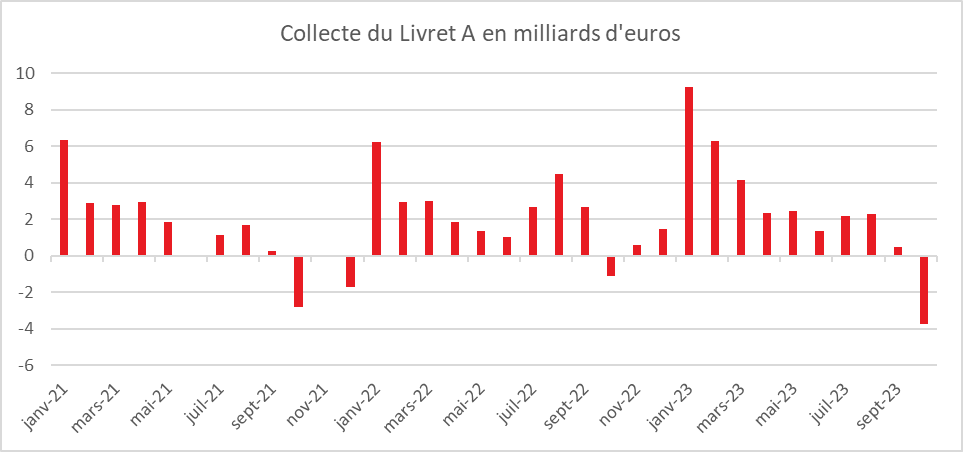

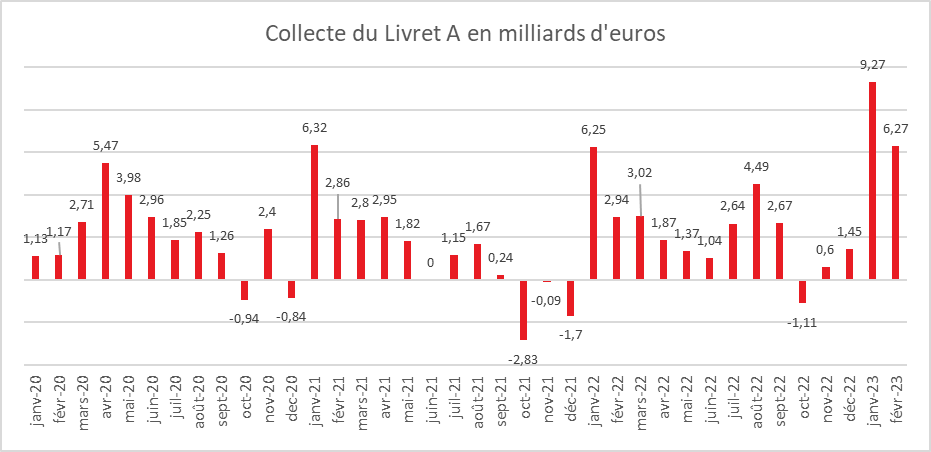

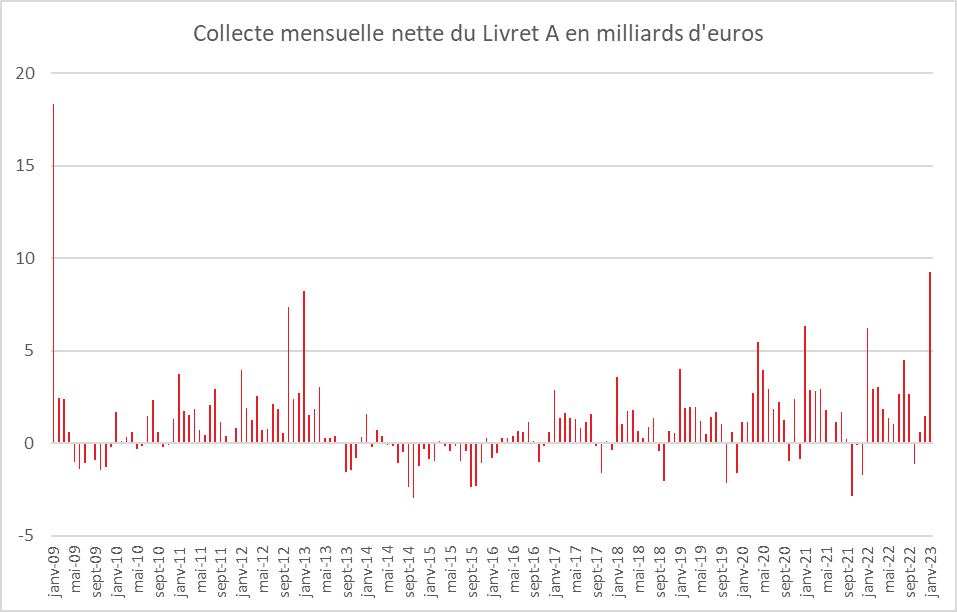

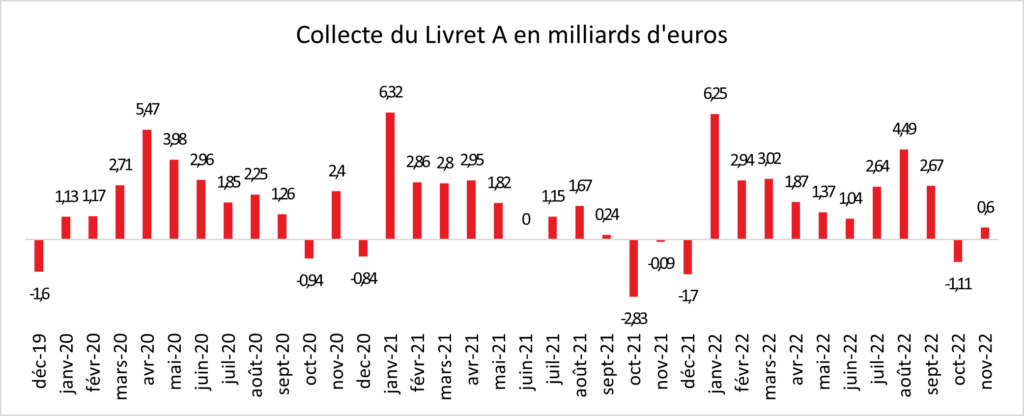

Retour des vacances, dépenses de rentrée scolaire : le mois de septembre réussit rarement au Livret A ainsi qu’au Livret de développement durable et solidaire (LDDS), mais le cru 2025 est particulièrement mauvais, avec une décollecte de 1,95 milliard d’euros pour le premier et de 760 millions d’euros pour le second. La baisse du taux de rémunération à 1,7 %, intervenue le 1er août dernier, a manifestement conduit les ménages à réorienter leur épargne vers d’autres placements, dont l’assurance vie.

Septembre : toujours un mois difficile pour l’épargne réglementée

2025 marque la septième décollecte enregistrée en septembre depuis 2009 (année des premières statistiques de la Caisse des dépôts). Le LDDS signe, de son côté, sa treizième décollecte en septembre depuis cette même date.

2025 marque néanmoins une réelle inflexion. Il faut remonter à septembre 2015 pour retrouver, pour le Livret A, une décollecte plus forte (-2,38 milliards d’euros), tout comme pour le LDDS (-870 millions d’euros).

Le résultat de 2025 est très éloigné du niveau moyen de collecte observé sur les dix dernières années en septembre (+324 millions d’euros pour le Livret A et –183 millions pour le LDDS).

En septembre, les ménages doivent faire face à un surcroît de dépenses liées à la fin des vacances et à la rentrée scolaire. Par ailleurs, 13,1 millions de contribuables ont fait l’objet d’un prélèvement supplémentaire au titre de l’impôt sur le revenu de 2024, au mois de septembre (régularisation après envoi des avis d’imposition).

Le Livret A, moins valeur refuge que par le passé

La démission de François Bayrou, le 9 septembre 2025, n’a pas conduit les Français à accroître leur épargne de précaution sur leur Livret A. La répétition des crises gouvernementales peut expliquer cette moindre propension à épargner sur ce support, sachant que le taux d’épargne demeure déjà très élevé.

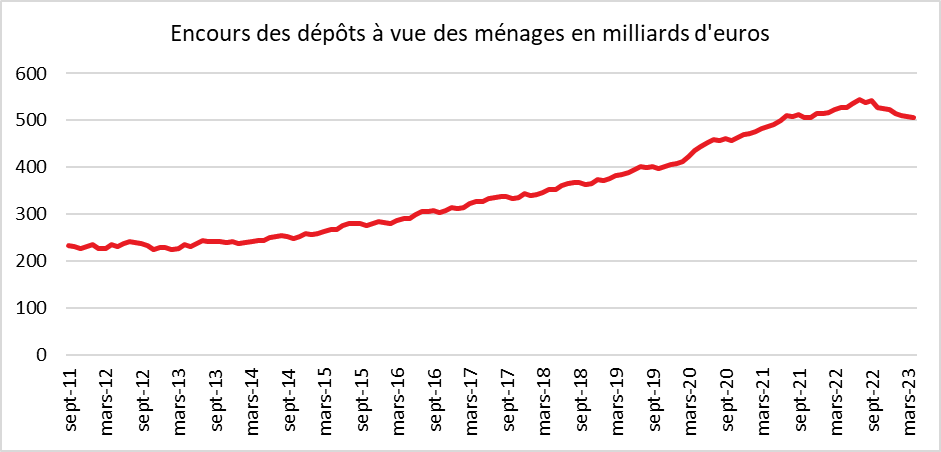

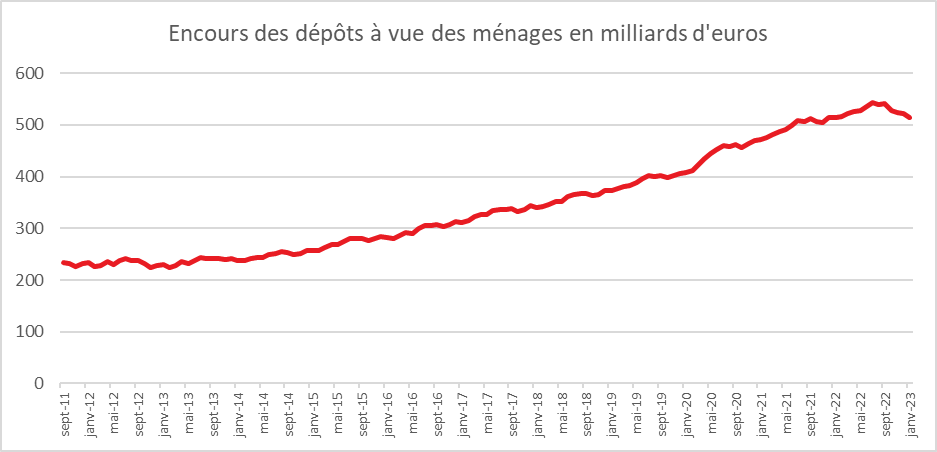

Compte tenu de l’attentisme qui prévaut, notamment en matière de consommation, les ménages ont préféré laisser leur argent sur leurs comptes courants. Par ailleurs, comme cela est constaté depuis le début de l’année, ils privilégient des placements mieux rémunérés, dont les fonds en euros de l’assurance vie. L’effet taux a donc joué contre le Livret A et le LDDS en septembre.

Une collecte en retrait depuis le début de l’année

Sur les trois premiers trimestres de l’année, la collecte du Livret A n’est que de 970 millions d’euros, contre 13,42 milliards d’euros à la même époque en 2024. Pour le LDDS, les montants respectifs sont de 2,79 milliards et 6,10 milliards d’euros.

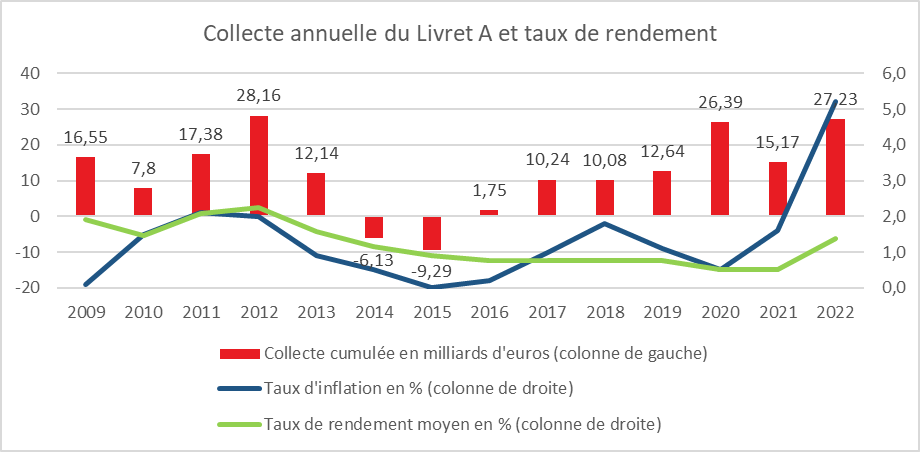

La rupture est donc nette et semble clore la période de forte collecte qui avait démarré avec la guerre en Ukraine, en février 2022.

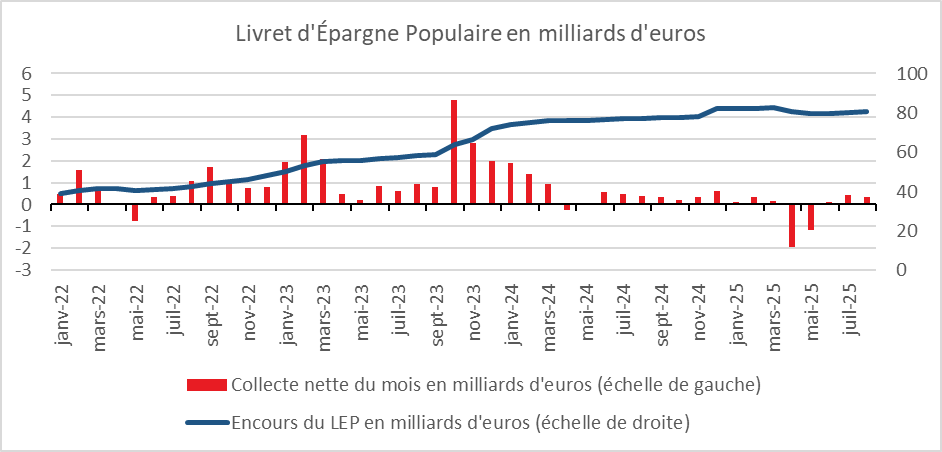

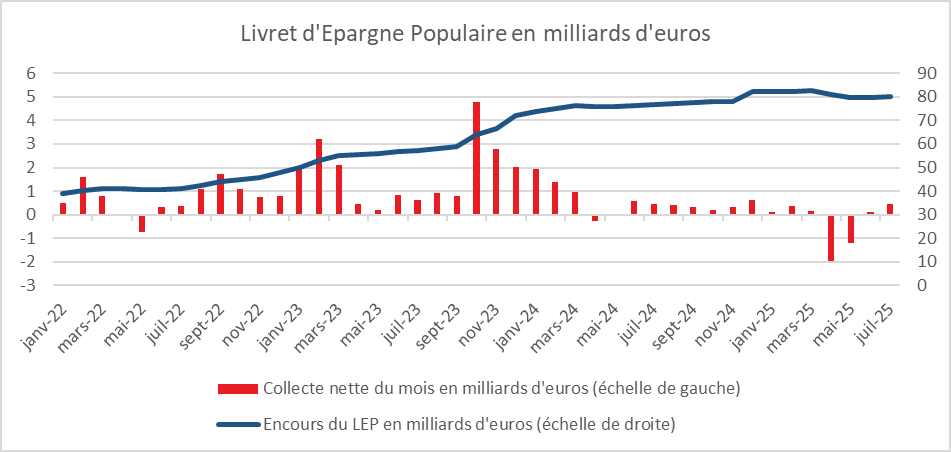

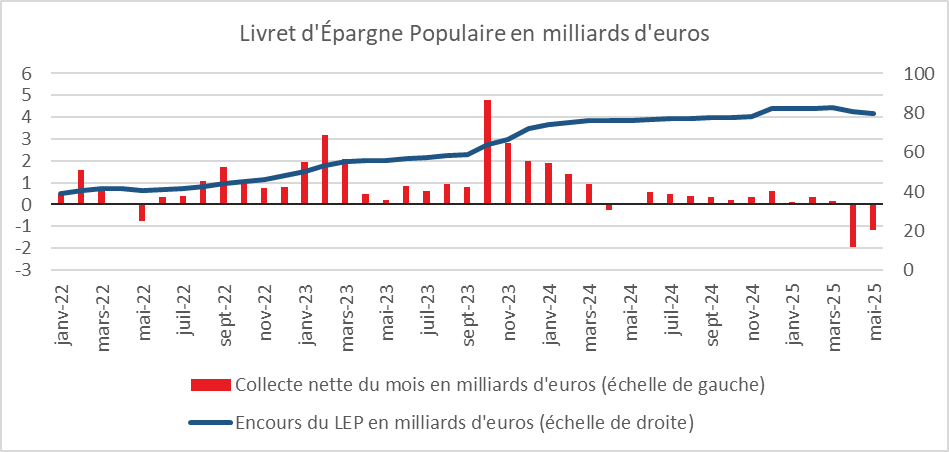

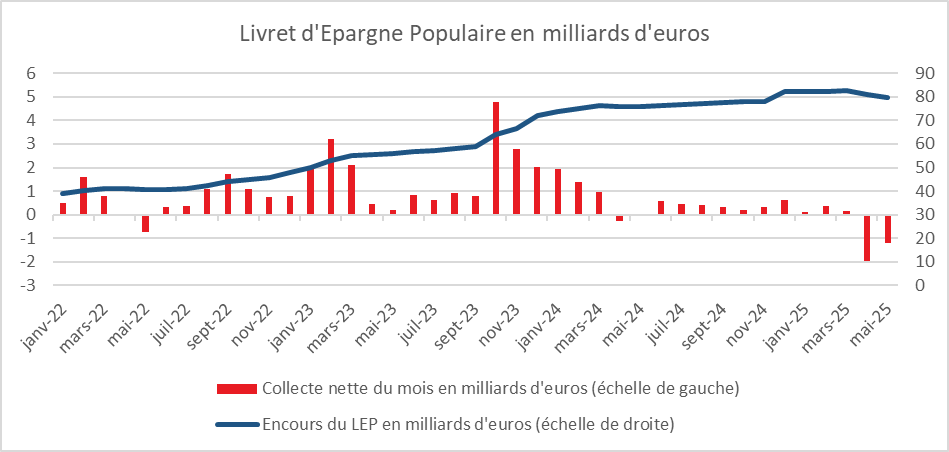

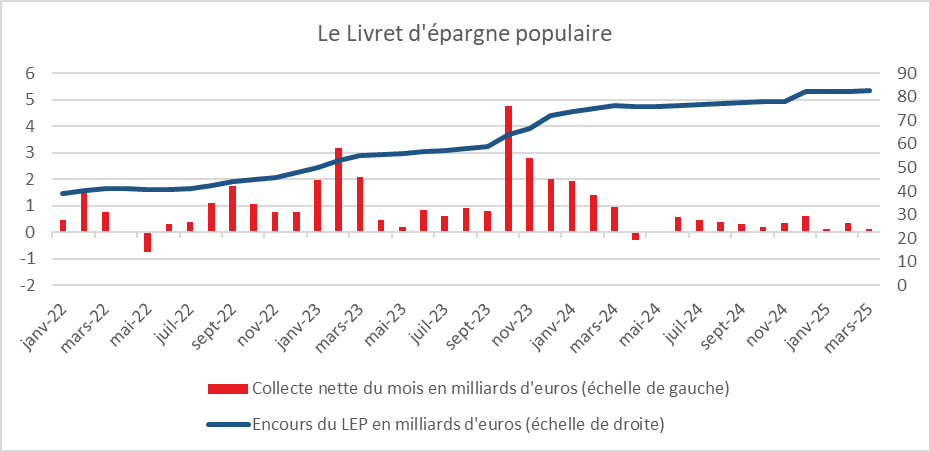

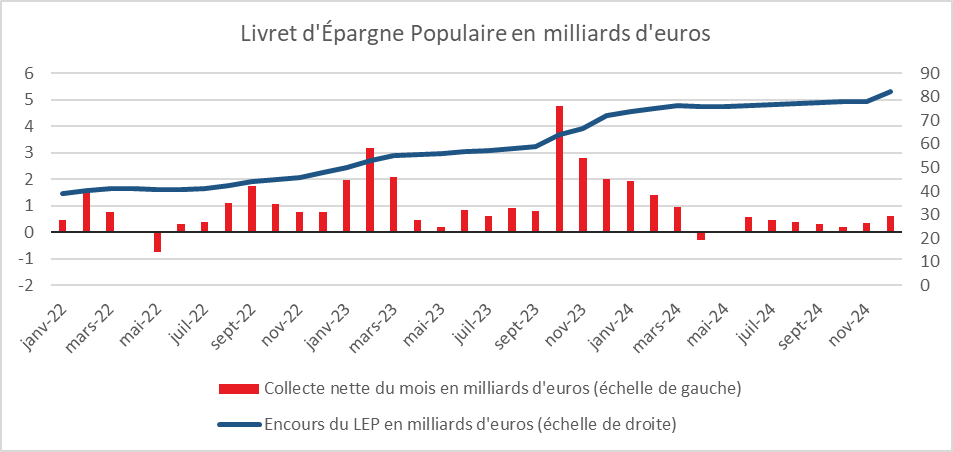

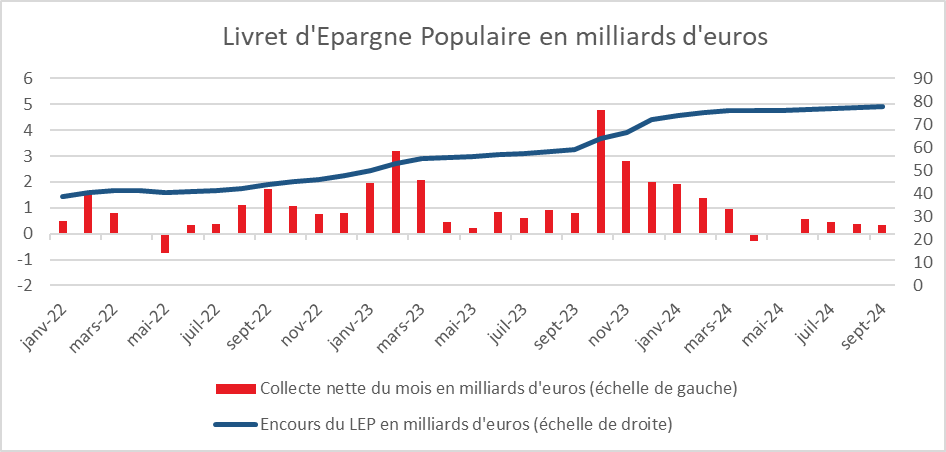

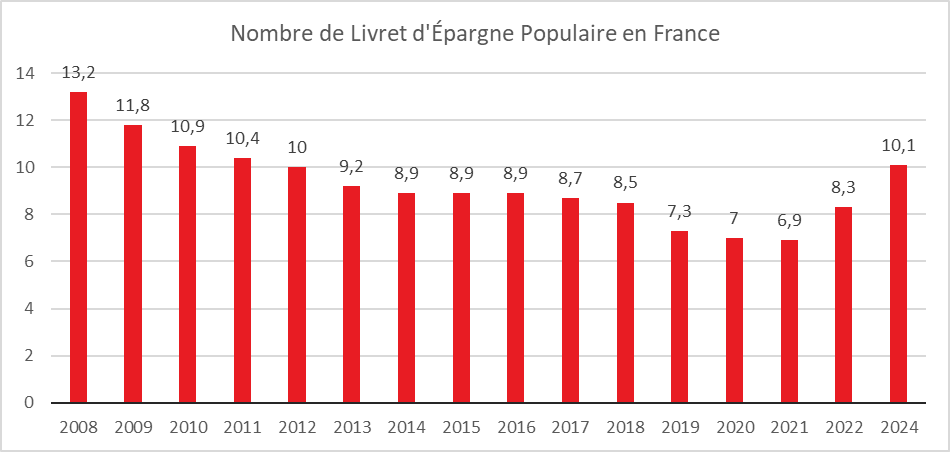

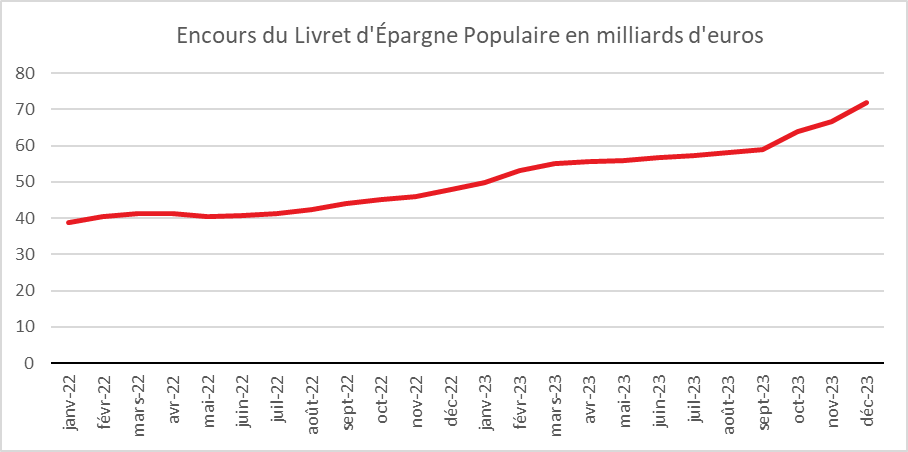

Le Livret d’épargne populaire (LEP) sauvé par son taux

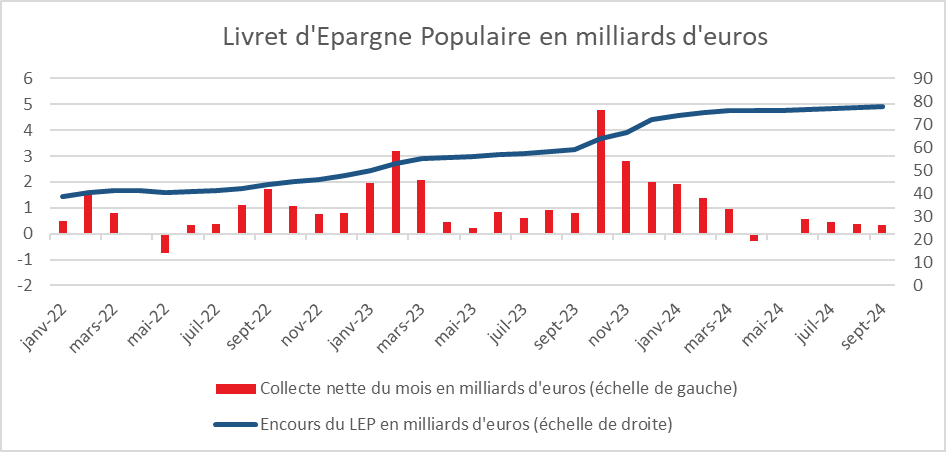

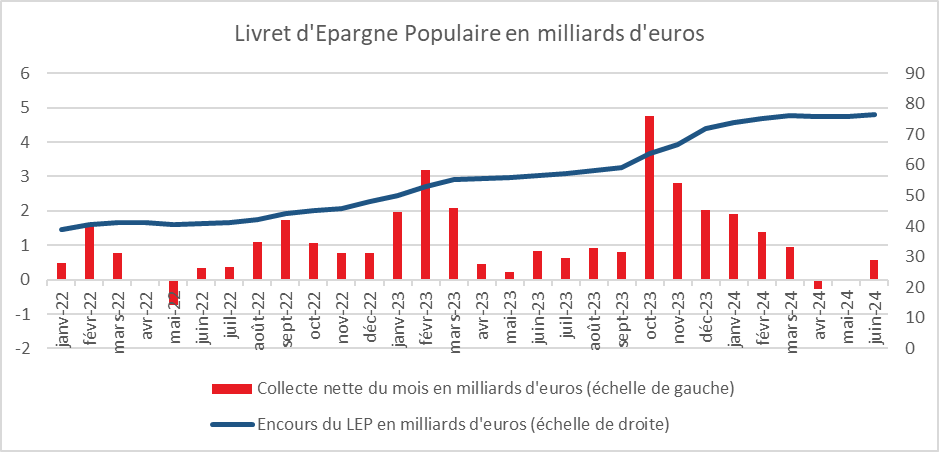

Le Livret d’épargne populaire enregistre, en septembre 2025, une collecte positive de 110 millions d’euros, néanmoins en retrait par rapport à celle du mois d’août (330 millions d’euros) et à celle de septembre 2024 (330 millions d’euros également).

Le taux de rémunération de 2,7 % demeure attractif pour les épargnants éligibles au LEP, même si leurs revenus modestes limitent leur capacité d’épargne. Depuis le début de l’année, la collecte reste néanmoins négative (-1,53 milliard d’euros).

Une fin d’année peu favorable à l’épargne réglementée

En règle générale, le dernier trimestre marqué par le paiement des impôts locaux et les fêtes de fin d’année est peu favorable au Livret A. Dans ce contexte, la poursuite de la décollecte est fort probable sachant que depuis trois ans, le Livret A comme le LDDS ont battu des records d’encours.

Vers une nouvelle baisse du taux du Livret A en février ?

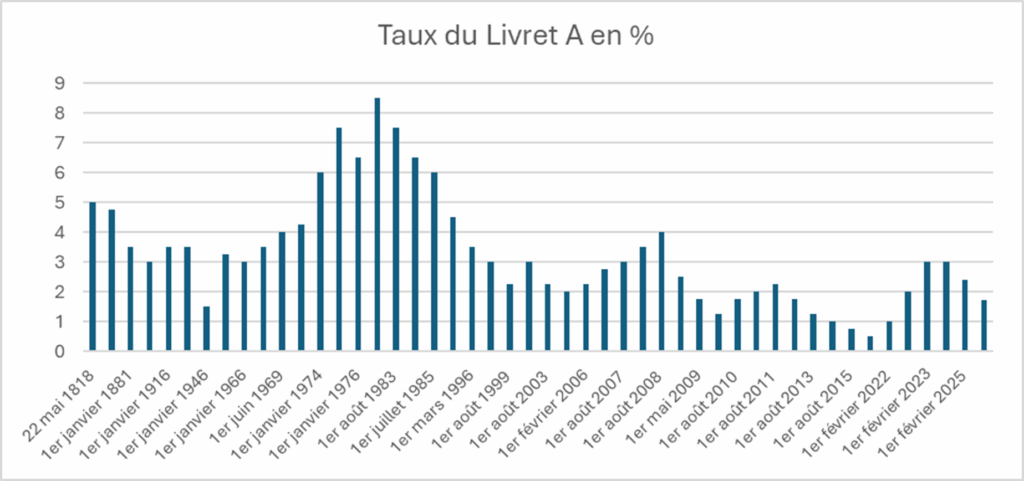

Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4–1,5 %, tandis que celui du LEP pourrait être révisé à 2,5 %.

données Caisse des dépôts

données Caisse des dépôts

Épargne : assurance vie qui rit, Livret A qui pleure

Cité dans l’argus de l’assurance, Philippe Crevel commente les résultats décevants de la collecte du Livret A en août. Il explique ce recul de la collecte par les deux baisses consécutives du taux du placement le plus répandu en France. Pour autant il rappelle que le Livret A n’a pas fait l’objet de retraits massifs.

Le Livret A touché par la baisse de son taux mais pas coulé

Résultats du Livret A – LDDS – LEP en août 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

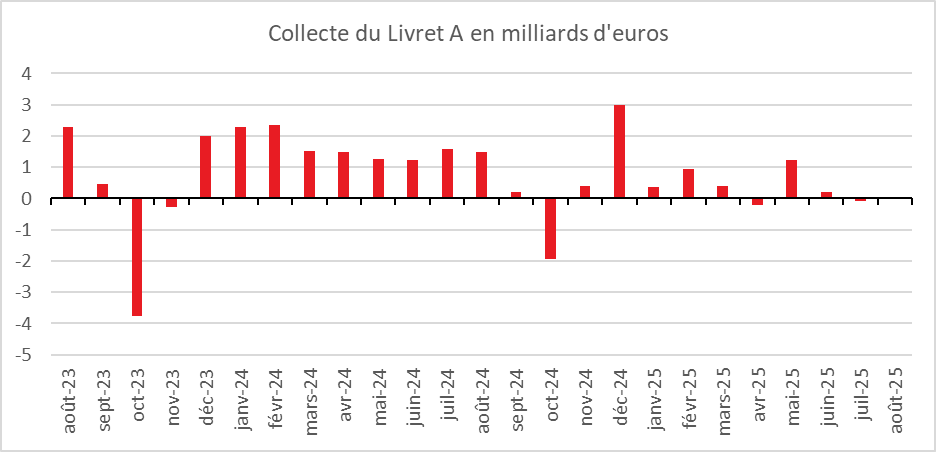

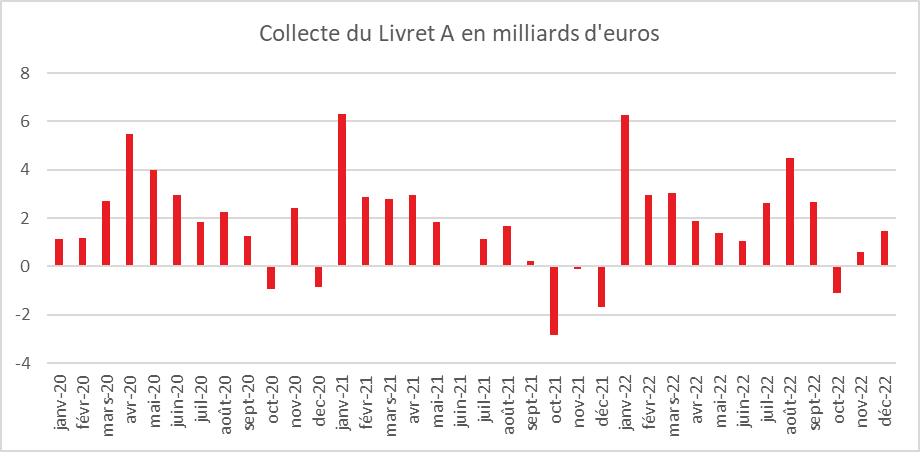

Au mois d’août, le Livret A a enregistré une collecte minime de 20 millions d’euros, quand celle du Livret de Développement Durable et Solidaire (LDDS) a atteint 150 millions d’euros. La collecte du Livret d’Épargne Populaire (LEP) s’est élevée, de son côté, à 330 millions d’euros. L’épargne réglementée digère la baisse de ses rendements intervenue le 1er août dernier, le taux du Livret A passant de 2,4 à 1,7 % et celui du LEP de 3,5 à 2,7 %.

Le Livret A : à la peine

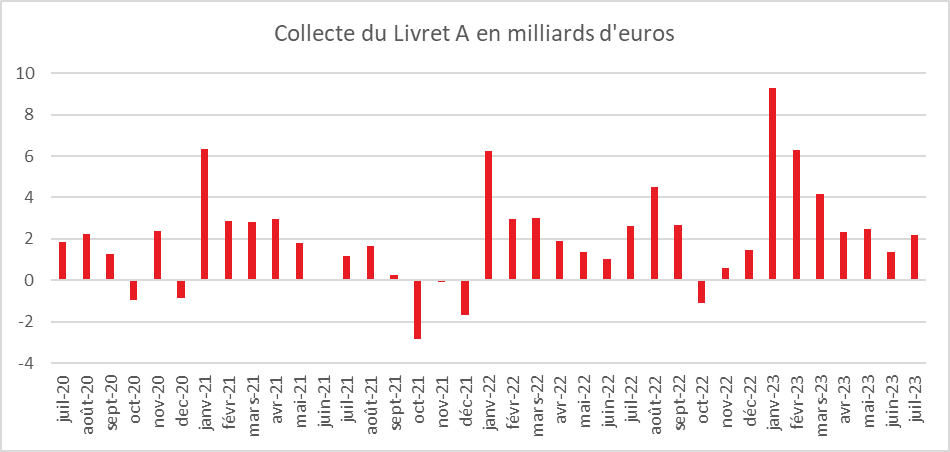

Le Livret A sort, en août 2025, la tête tout juste de l’eau avec une collecte positive de 20 millions d’euros et évite la passe de deux après la décollecte de juillet (-70 millions d’euros). Logiquement, la collecte du mois d’août est correcte avec une moyenne, ces dix dernières années, de 1,76 milliard d’euros. Le cru 2025 est nettement inférieur à celui de l’année dernière (+1,5 milliard d’euros en 2024). Depuis 2009, deux décollectes seulement ont été constatées (août 2014 : -480 millions d’euros ; août 2015 : -410 millions d’euros).

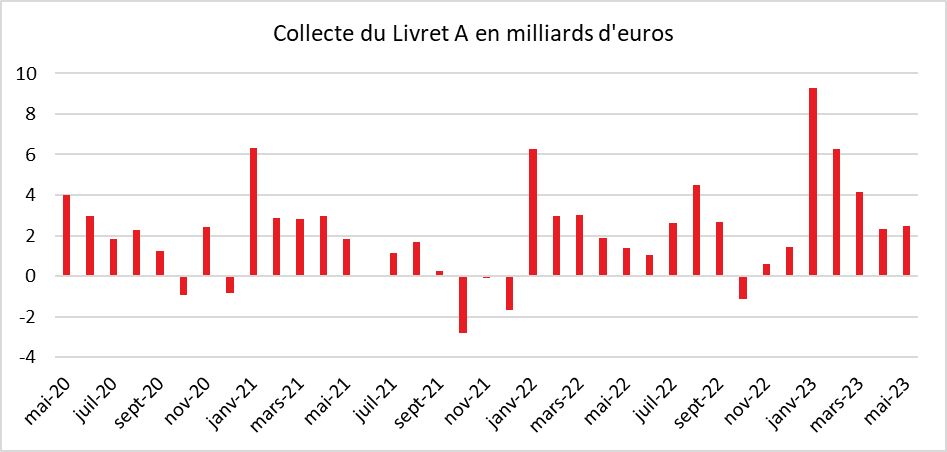

Sur les huit premiers mois de l’année, la collecte ne s’est élevée qu’à 2,92 milliards d’euros, contre 13,21 milliards sur la même période en 2024, traduisant une réelle rupture. Les deux baisses du taux, passé de 3 à 1,7 % en 2025, se font ressentir durement sur la collecte, sans pour autant provoquer des retraits massifs.

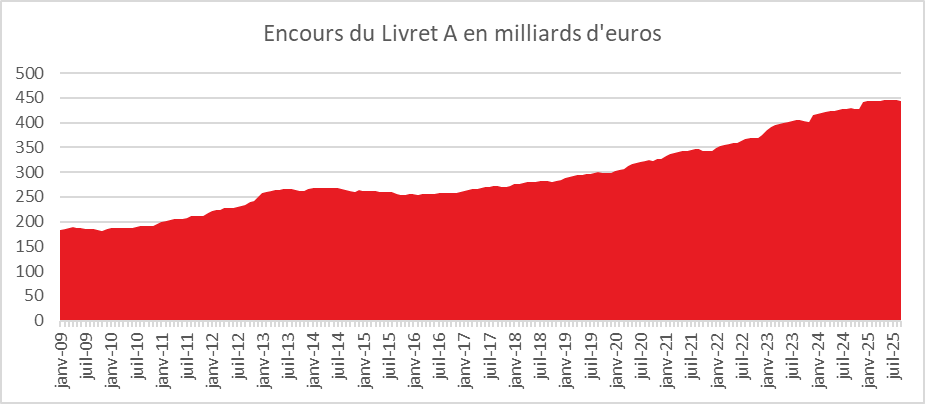

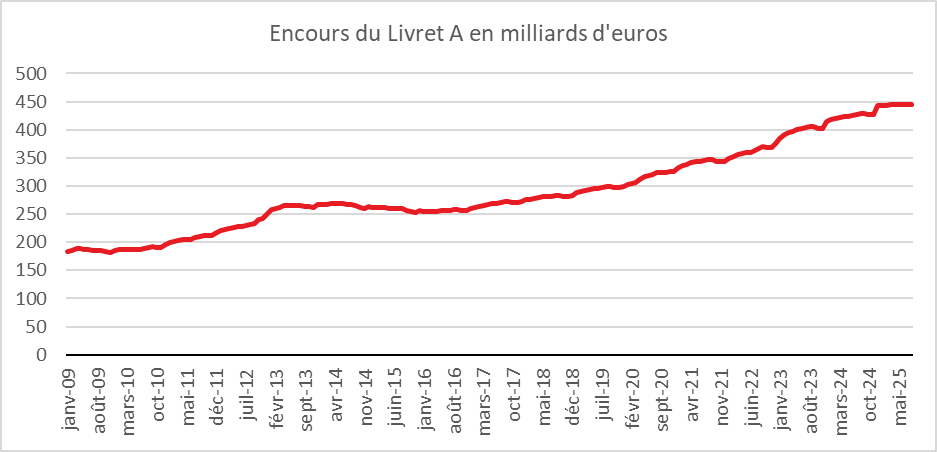

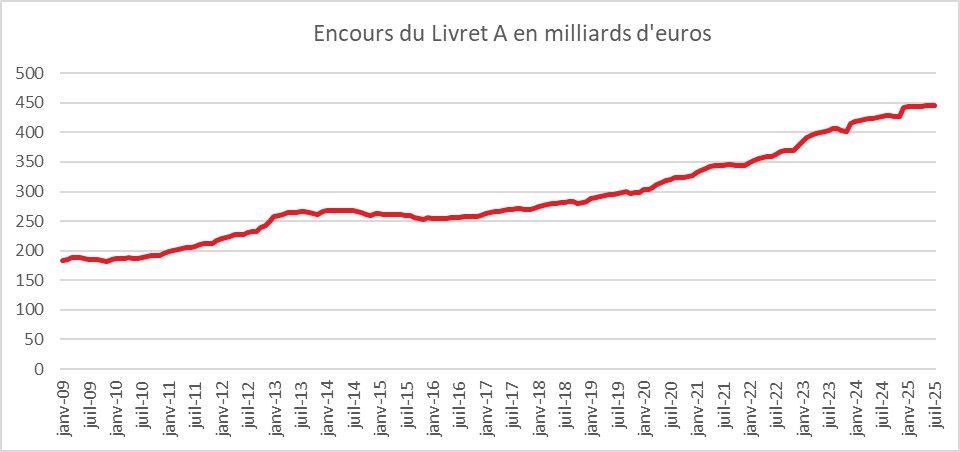

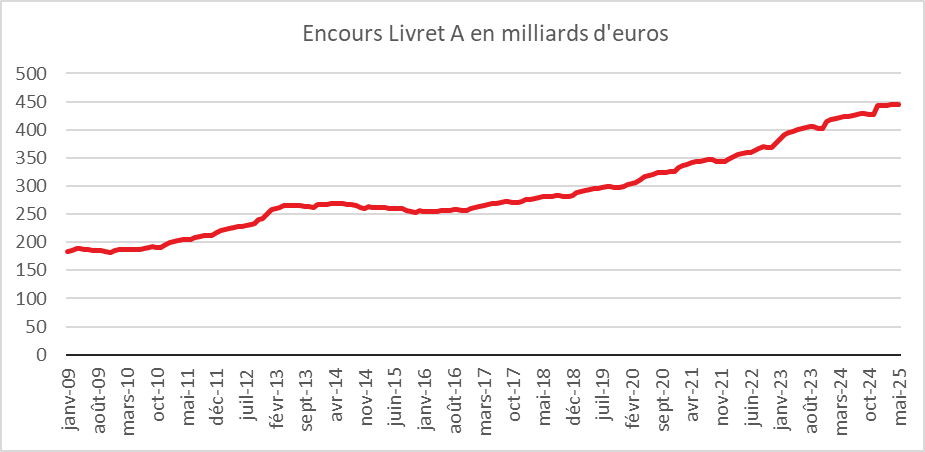

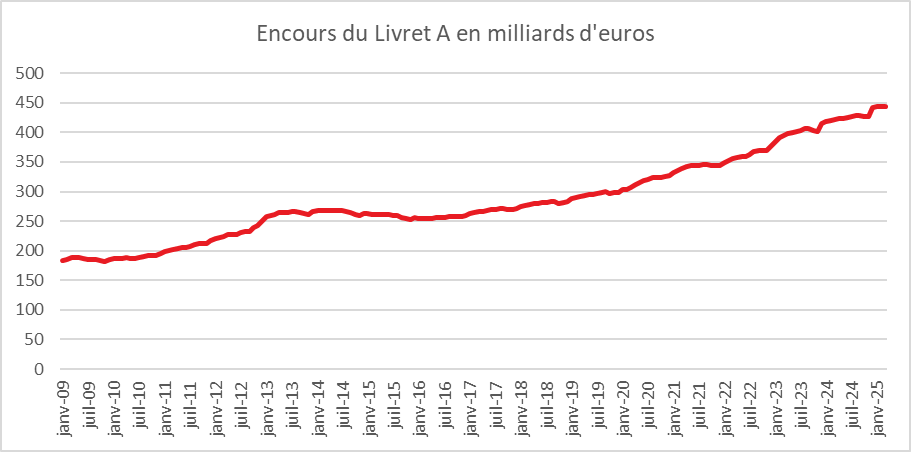

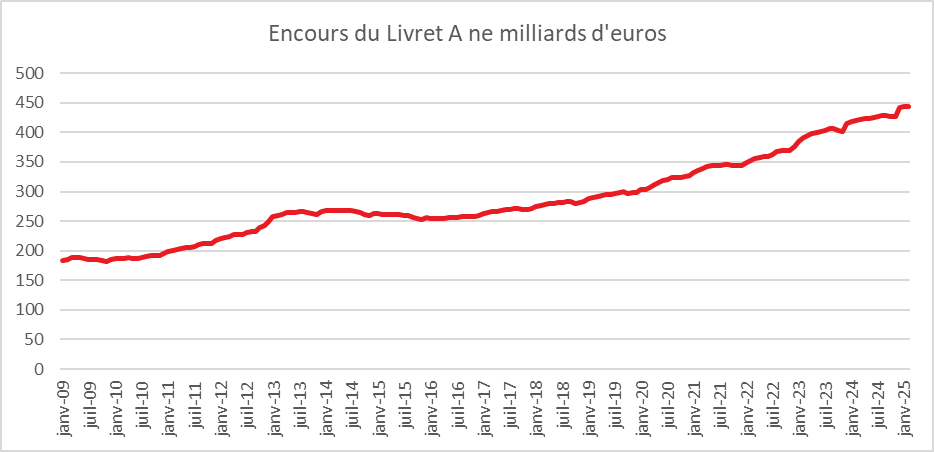

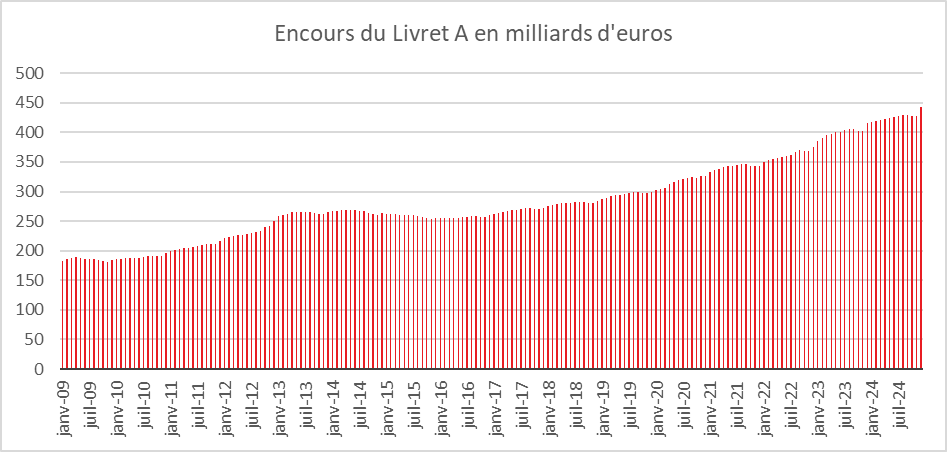

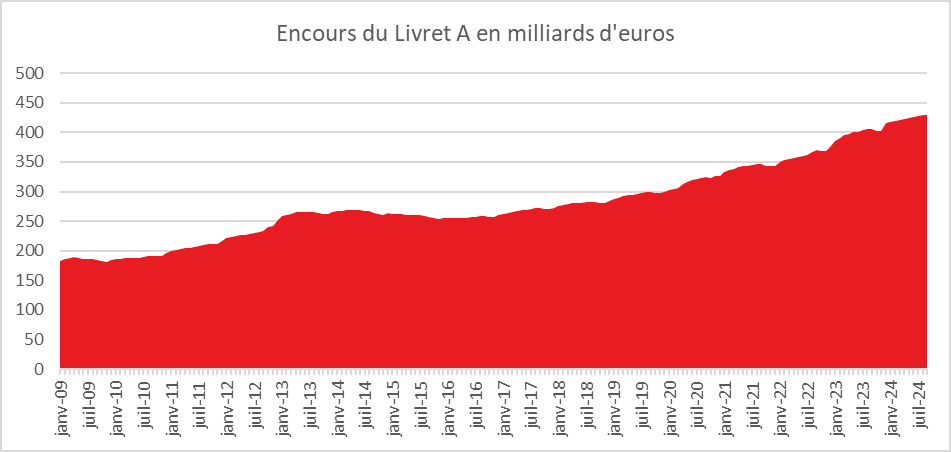

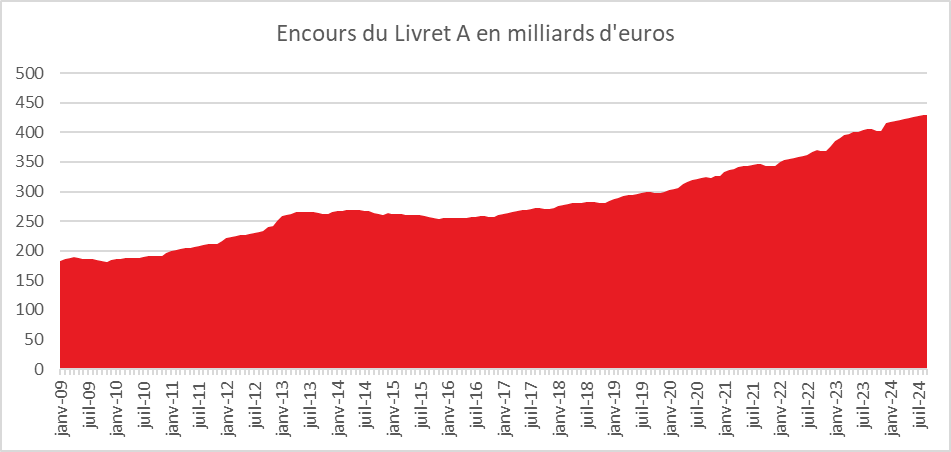

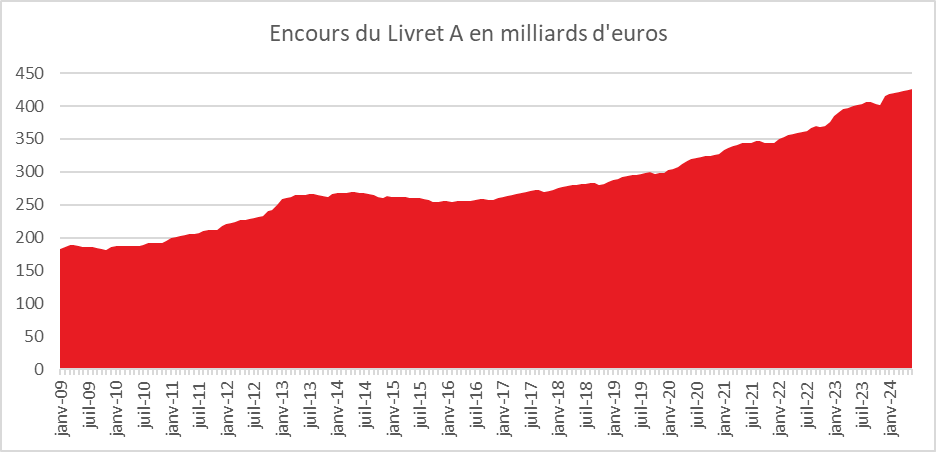

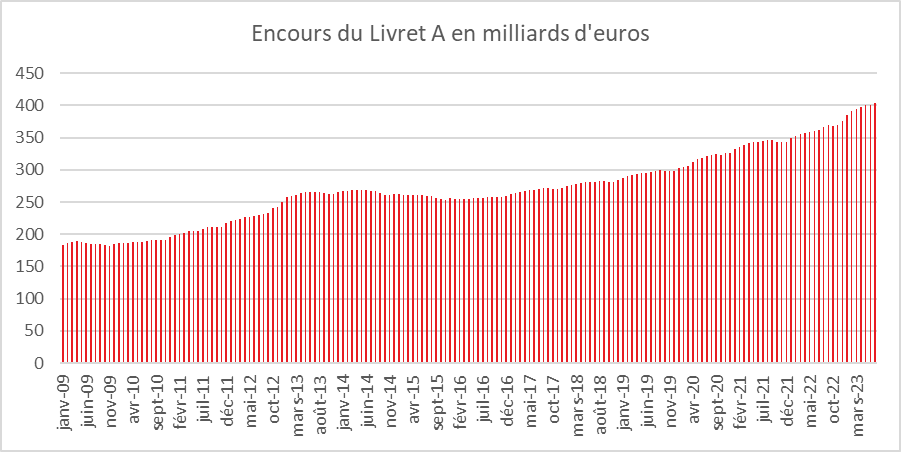

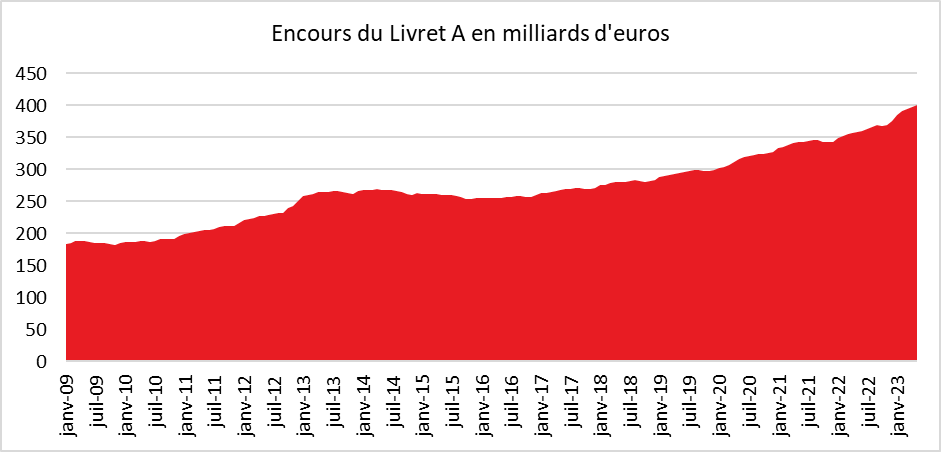

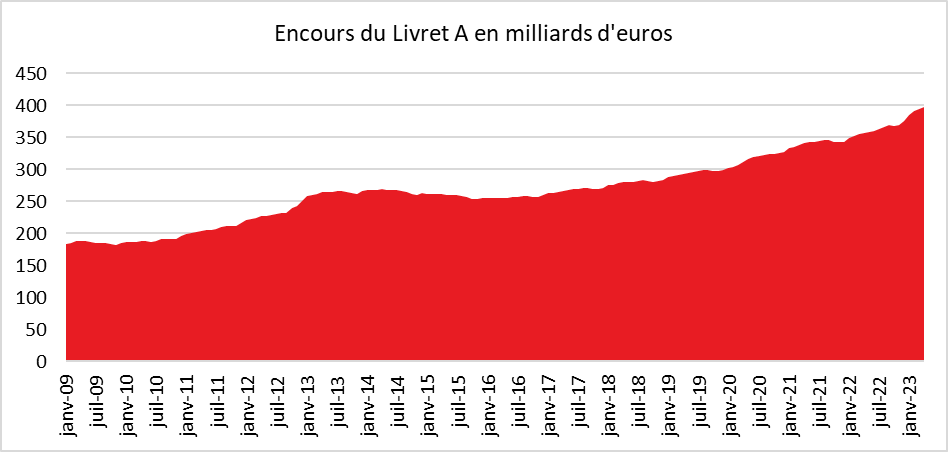

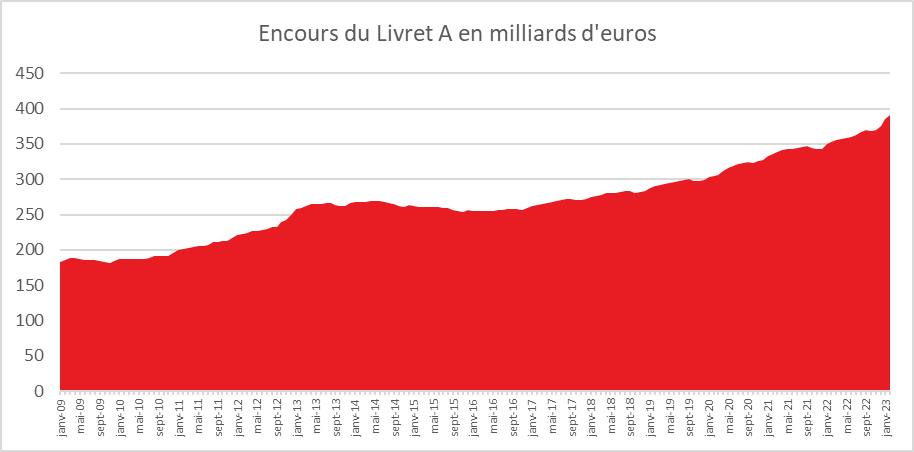

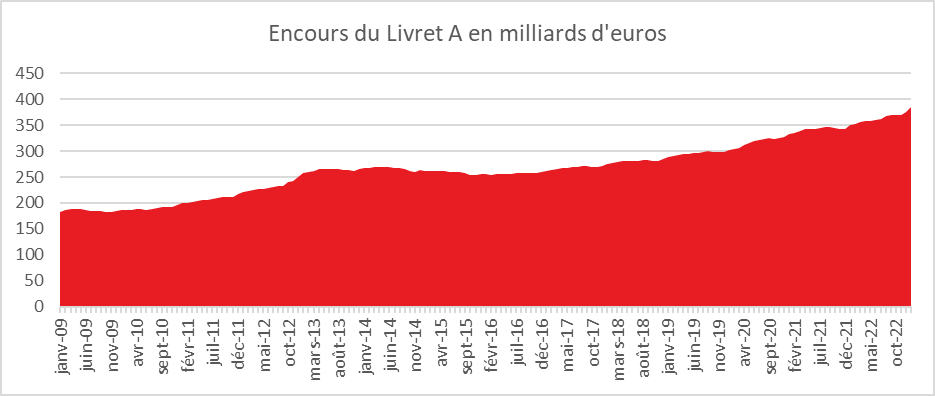

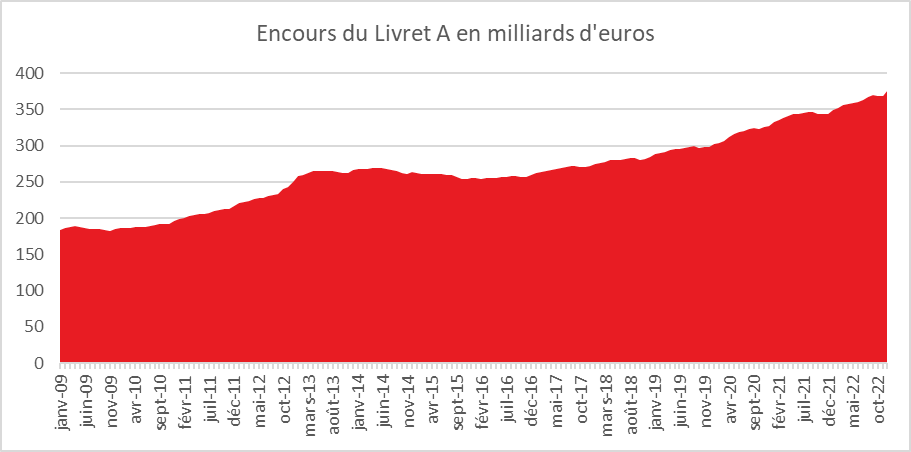

L’encours du Livret A atteint, fin août 2025, 445,4 milliards d’euros, à 100 millions d’euros de son record.

Le Livret de Développement Durable et Solidaire (LDDS) : résilience

Le LDDS fait preuve d’une bonne résilience avec une collecte positive de 150 millions d’euros, en décrue néanmoins par rapport à celle de juillet (340 millions d’euros). En août 2024, elle avait atteint 490 millions d’euros. Le résultat d’août, tout en étant positif, est inférieur à la moyenne de ces dix dernières années (420 millions d’euros). Le mois d’août réussit, par ailleurs, assez bien au LDDS avec une seule décollecte depuis 2009 (août 2009 : -20 millions d’euros).

Sur les huit premiers mois de l’année, la collecte s’est élevée, pour le LDDS, à 3,55 milliards d’euros, soit deux fois moins qu’en 2024 (6,10 milliards d’euros). L’encours du LDDS bat, en août, un nouveau record à 164,1 milliards d’euros.

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. Les ménages arbitrent entre consommation et épargne en utilisant en priorité le LDDS.

Le Livret d’Épargne Populaire (LEP) : la prime au rendement

Pour le troisième mois consécutif, le LEP enregistre une collecte positive : 330 millions d’euros en août 2025, après 450 millions en juillet. Ce niveau est proche de celui observé en août 2024 (390 millions).

Néanmoins, de janvier à août 2025, la collecte reste négative (-1,64 milliard d’euros), alors qu’elle avait été positive de 5,37 milliards sur la même période en 2024.

Le LEP souffre moins que le Livret A de la baisse de son taux, passé de 3,5 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

L’épargne : la stratégie du roseau

L’épargne réglementée plie mais ne rompt pas. Elle a encaissé une forte baisse de ses rendements le 1er août : -0,7 point pour le Livret A et -0,8 point pour le LEP. Pour autant, les ménages ont continué à y affecter une partie de leur épargne. Les encours sont à des niveaux élevés, voire record. Celui du Livret A est, en août, supérieur de plus de 146 milliards d’euros à son niveau de décembre 2019, avant la crise sanitaire. Les ménages français, toujours inquiets face à l’évolution de la situation économique et politique, maintiennent un fort volant d’épargne de précaution. De plus en plus, ils réorientent néanmoins une partie de leur épargne vers l’assurance vie qui propose des rendements supérieurs à ceux de l’épargne réglementée.

Vers une nouvelle baisse du taux du Livret A en février

Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4/1,5 % quand celui du LEP pourrait être révisé à 2,5 %.

ANNEXES

Le Livret A à petit trot en août

Au mois d’août, le Livret A a enregistré une collecte minime de 20 millions d’euros, quand celle du Livret de Développement Durable et Solidaire (LDDS) a atteint 150 millions d’euros. La collecte du Livret d’Épargne Populaire (LEP) s’est élevée, de son côté, à 330 millions d’euros. L’épargne réglementée digère la baisse de ses rendements intervenue le 1er août dernier, le taux du Livret A passant de 2,4 à 1,7 % et celui du LEP de 3,5 à 2,7 %.

Le Livret A : à la peine

Le Livret A sort, en août 2025, la tête tout juste de l’eau avec une collecte positive de 20 millions d’euros et évite la passe de deux après la décollecte de juillet (-70 millions d’euros). Logiquement, la collecte du mois d’août est correcte avec une moyenne, ces dix dernières années, de 1,76 milliard d’euros. Le cru 2025 est nettement inférieur à celui de l’année dernière (+1,5 milliard d’euros en 2024). Depuis 2009, deux décollectes seulement ont été constatées (août 2014 : -480 millions d’euros ; août 2015 : -410 millions d’euros).

Sur les huit premiers mois de l’année, la collecte ne s’est élevée qu’à 2,92 milliards d’euros, contre 13,21 milliards sur la même période en 2024, traduisant une réelle rupture. Les deux baisses du taux, passé de 3 à 1,7 % en 2025, se font ressentir durement sur la collecte, sans pour autant provoquer des retraits massifs.

L’encours du Livret A atteint, fin août 2025, 445,4 milliards d’euros, à 100 millions d’euros de son record.

Le Livret de Développement Durable et Solidaire (LDDS) : résilience

Le LDDS fait preuve d’une bonne résilience avec une collecte positive de 150 millions d’euros, en décrue néanmoins par rapport à celle de juillet (340 millions d’euros). En août 2024, elle avait atteint 490 millions d’euros. Le résultat d’août, tout en étant positif, est inférieur à la moyenne de ces dix dernières années (420 millions d’euros). Le mois d’août réussit, par ailleurs, assez bien au LDDS avec une seule décollecte depuis 2009 (août 2009 : -20 millions d’euros).

Sur les huit premiers mois de l’année, la collecte s’est élevée, pour le LDDS, à 3,55 milliards d’euros, soit deux fois moins qu’en 2024 (6,10 milliards d’euros). L’encours du LDDS bat, en août, un nouveau record à 164,1 milliards d’euros.

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. Les ménages arbitrent entre consommation et épargne en utilisant en priorité le LDDS.

Le Livret d’Épargne Populaire (LEP) : la prime au rendement

Pour le troisième mois consécutif, le LEP enregistre une collecte positive : 330 millions d’euros en août 2025, après 450 millions en juillet. Ce niveau est proche de celui observé en août 2024 (390 millions).

Néanmoins, de janvier à août 2025, la collecte reste négative (-1,64 milliard d’euros), alors qu’elle avait été positive de 5,37 milliards sur la même période en 2024.

Le LEP souffre moins que le Livret A de la baisse de son taux, passé de 3,5 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

L’épargne : la stratégie du roseau

L’épargne réglementée plie mais ne rompt pas. Elle a encaissé une forte baisse de ses rendements le 1er août : -0,7 point pour le Livret A et -0,8 point pour le LEP. Pour autant, les ménages ont continué à y affecter une partie de leur épargne. Les encours sont à des niveaux élevés, voire record. Celui du Livret A est, en août, supérieur de plus de 146 milliards d’euros à son niveau de décembre 2019, avant la crise sanitaire. Les ménages français, toujours inquiets face à l’évolution de la situation économique et politique, maintiennent un fort volant d’épargne de précaution. De plus en plus, ils réorientent néanmoins une partie de leur épargne vers l’assurance-vie, qui propose des rendements supérieurs à ceux de l’épargne réglementée.

Vers une nouvelle baisse du taux du Livret A en février Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4/1,5 % quand celui du LEP pourrait être révisé à 2,5 %.

Données CDC

L’épargne, miroir des inquiétudes et des espoirs

Cet article est une analyse du dernier rapport de l’épargne réglementée de la Banque de France publié au mois de juillet 2025.

Le taux d’épargne des ménages bat des records en France. En 2024, il s’élevait à 18 % du revenu disponible brut, soit trois points au-dessus de son niveau d’avant crise sanitaire. C’est l’un des plus hauts niveaux d’Europe, loin devant l’Espagne (11 %) ou l’Italie (13 %). Les ménages quelle que soit la situation mettent de l’argent de côté : inflation ou pas inflation, recul ou pas de leur niveau de vie… L’épargne est une valeur refuge, elle joue ce rôle de rempart contre l’incertitude, contre les tempêtes économiques. Mais l’épargne est avant tout un moteur clef de l’investissement. Elle permet le financement de l’économie, des acteurs privés comme publics.

L’année 2024 : une année encore placée sous le sceau de l’épargne

En 2024, les flux nets de placements ont atteint 112,8 milliards d’euros traduisant la persistance d’un fort effort d’épargne notamment de précaution. L’épargne financière des ménages représentait, en 2024, plus de 6 350 milliards d’euros d’encours, soit près de 2,2 fois le PIB national.

Les encours en produits de fonds propres ont en 2024, stagné à 2 420 milliards d’euros. Les produits de taux – dépôts, livrets, assurance vie en euros – poursuivent leur progression avec un encours de 3 856 milliards d’euros (+2,5 %). Les flux nets vers ces supports ont atteint 73,1 milliards d’euros, soit deux fois ceux orientés vers les fonds propres.

L’épargne réglementée toujours en pointe

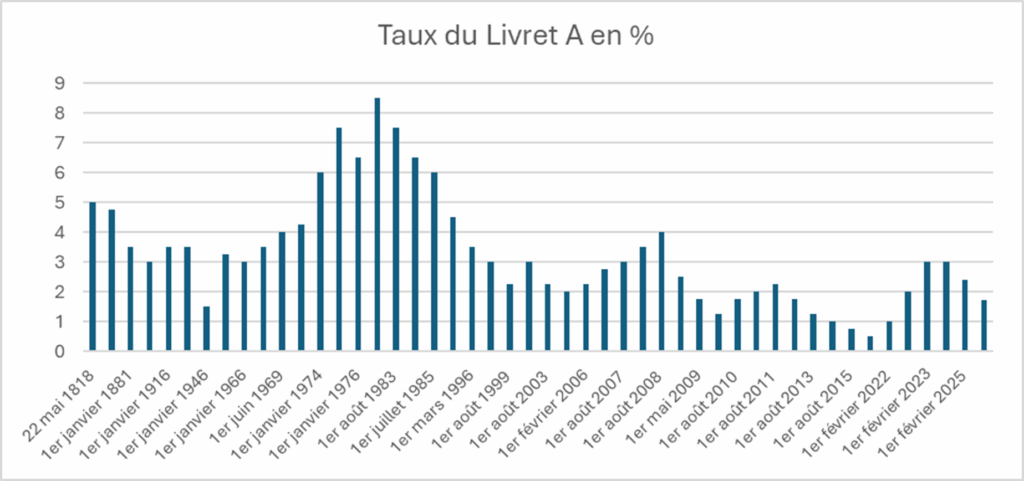

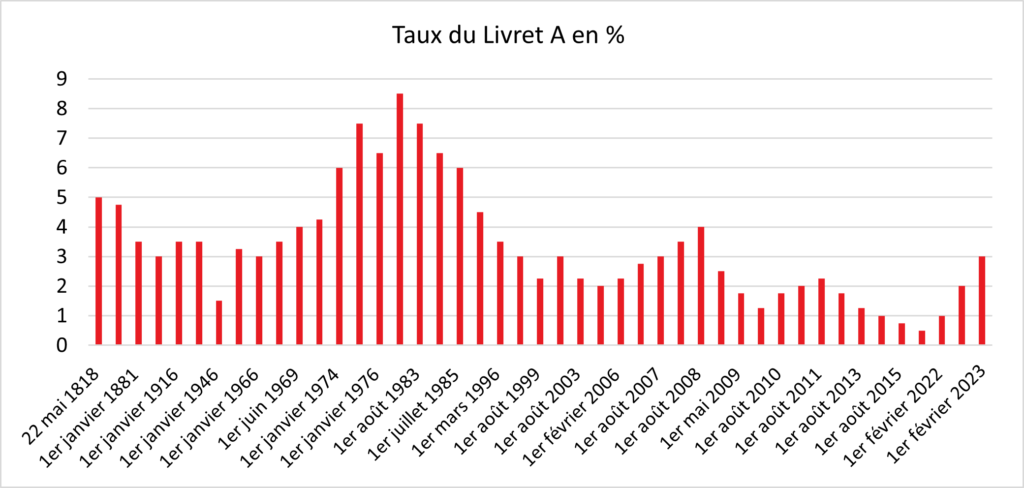

La France se distingue dans l’univers des économies développées par l’importance de l’épargne réglementée. Les ménages ont accès à un grand nombre de produits bénéficiant d’une garantie de l’État et dont les rendements sont fixés par ce dernier. Cet héritage historique – fruit à la fois de l’invention du livret A en 1818 et des politiques de démocratisation financière du XXᵉ siècle – reste très prégnant dans la culture financière du pays.

En 2024, l’encours de l’épargne réglementée atteint 956 milliards d’euros, en hausse de 2,2 %. Cela représente 15 % du patrimoine financier des ménages. En Allemagne, ces produits ne représentent que 8 % de l’épargne financière. Aux États-Unis, l’épargne liquide de type réglementée est quasi inexistante.

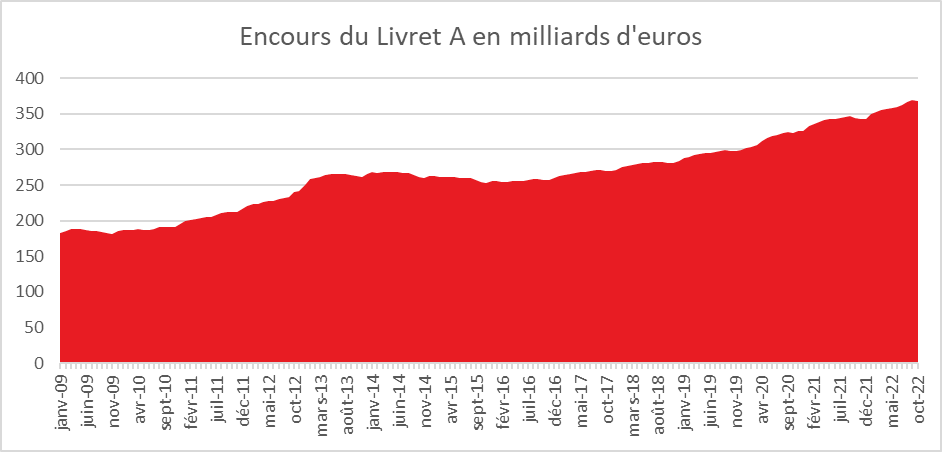

Le Livret A : le produit d’épargne le plus diffusé en France

En 2024, l’encours du livret A a atteint 432 milliards d’euros, en hausse de 7 % sur un an. 83 % des Français en détiennent un, soit 58 millions de livrets. Le produit reste universel : il est détenu aussi bien par des étudiants que par des retraités, des cadres supérieurs comme des ouvriers.

La collecte nette (hors intérêts) s’est élevée à 15 milliards d’euros en 2024. C’est un chiffre important, mais qui traduit un ralentissement par rapport aux années 2020-2022, marquées par des flux annuels proches de 30 milliards d’euros en lien avec la crise sanitaire.

Depuis 2015, l’encours moyen du livret A détenu par les personnes physiques est en augmentation en lien avec les bons résultats de la collecte. En 2024, il s’élevait à 7 482 euros, soit une augmentation de plus de 400 euros par rapport à 2023.

La proportion des comptes dont l’encours dépasse le plafond de 22 950 euros augmente depuis 2013. En 2024, 15 % des livrets A sont au-delà du plafond, une proportion en hausse de 2 points par rapport à 2023. Ces derniers représentent 47 % de l’encours en 2024, contre 43 % l’année précédente.

Les épargnants de plus de 65 ans détiennent 22 % des livrets A représentant 35 % des encours, ce qui correspond à leur poids dans la population. A contrario, le nombre de livrets détenus par des mineurs continue de diminuer légèrement (-2 %).

57 % des livrets A ont plus de dix ans, et concentrent 63 % de l’encours. Les mouvements observés sur les livrets A sont, en 2024, légèrement plus importants que ceux qui ont été constatés en 2023. Si sur les livrets A actifs, les versements restent de même ampleur que les années précédentes, une légère hausse du nombre de retraits (6,7 retraits en moyenne par an, contre 6 en 2023) est constatée. Les montants moyens versés ou retirés sur les livrets A actifs diminuent à respectivement 658 euros et 489 euros.

Quant au nombre de livrets A inactifs (pas de versement ou un retrait – depuis au moins cinq ans), il reste stable par rapport à 2023, à 4,8 millions. Ces livrets représentent un encours de 17,8 milliards d’euros, en hausse par rapport à 2023. 73 % de ces comptes inactifs ont un encours inférieur à 150 euros.

Le Livret de Développement Durable et Solidaire (LDDS) – le petit frère du livret A

Le LDDS poursuit sa progression, avec un encours de 160 milliards d’euros en 2024 (+7 %). Son profil est similaire à celui du livret A : liquide, garanti, défiscalisé, et rémunéré au même taux. Son image est moins ancrée dans l’opinion publique en raison de sa naissance plus tardive en 1983.

Au 31 décembre 2024, le nombre de LDDS s’élevait à 26,3 millions, en progression de 2,7 % par rapport à 2023 et de 6 % sur deux ans, soit deux fois plus que les livrets A détenus par les personnes physiques sur la même période (+3,3 % sur deux ans).

Le taux de détention dans la population de plus de 18 ans augmente en conséquence et atteint 48,2 %, bien inférieur cependant à celui du livret A (82 %). Les versements en 2024 ont atteint 64 milliards d’euros et les retraits 59 milliards d’euros, le niveau le plus élevé depuis 2012.

La progression de l’encours moyen du LDDS est continue depuis 2009, et atteint 6 086 euros fin 2024. Le nombre de livrets parvenus au plafond réglementaire de 12 000 euros concerne désormais presque 8 millions de comptes, soit 30 % des LDDS. Ces livrets représentent 63 % des encours.

Les détenteurs de moins de 45 ans restent sous-représentés par rapport à leur poids dans la population totale, tant en encours qu’en nombre. Inversement, la part des plus de 65 ans augmente tant en nombre qu’en encours. Par ailleurs, les LDDS de plus de dix ans représentent 55 % des livrets pour 57 % de l’encours.

Pour la première fois depuis 2021, le nombre et l’encours des LDDS inactifs – c’est-à-dire sans un versement ou un retrait depuis au moins cinq ans – sont en hausse et s’établissent à 1,1 million de livrets pour 6 millions d’euros d’encours. Le nombre moyen de mouvements sur les LDDS reste stable, avec environ un mouvement tous les deux mois. Les montants moyens versés et retirés sont toutefois légèrement à la baisse.

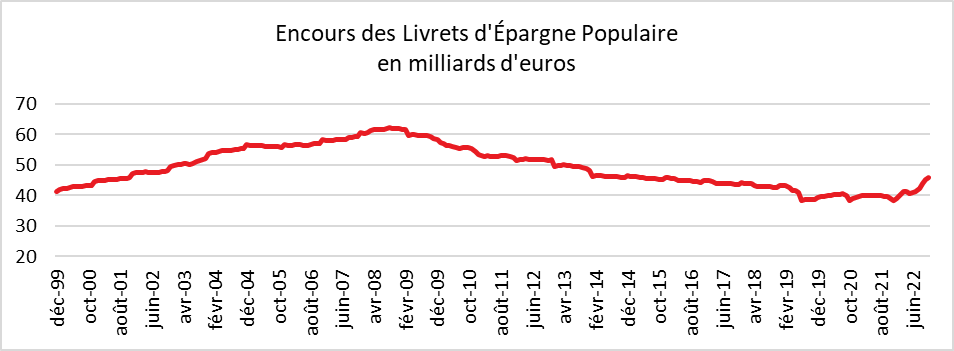

Le Livret d’Épargne Populaire (LEP) en forte progression

L’encours en 2024 du Plan d’Épargne Populaire a progressé de 14,4 % pour atteindre 82 milliards d’euros. Il y a désormais plus de 12 millions de personnes qui ont un LEP. Le LEP est devenu la figure de proue de l’épargne populaire. Le taux de détention des personnes majeures s’est établi, en 2024 à 21,8 %, en hausse de 1,6 point par rapport à 2023. Sur les 31 millions de personnes éligibles en 2024, 38 % sont détentrices d’un LEP, soit 5 points de plus qu’en 2023.

La collecte brute, en 2024 s’est élevée à 27,4 milliards d’euros. Du fait d’importants retraits, la collecte nette a reculé en 2024 à 5,6 milliards d’euros contre 16,6 milliards en 2023, L’encours moyen du LEP s’établit à 6 912 euros, toujours en hausse par rapport à 2023.

En 2024, 39 % des LEP avaient dépassé le nouveau plafond réglementaire de 10 000 euros, ce qui représente 62 % des encours. 28 % des LEP ont a contrario un encours inférieur à 3 000 euros. Le nombre moyen de mouvements constatés sur les LEP actifs est en hausse, avec plus d’un mouvement tous les mois (6,1 versements et 6,9 retraits par an). Les comptes inactifs, c’est-à-dire sans un versement ou un retrait depuis au moins cinq ans, représentent un peu moins de 7 % des LEP ouverts depuis plus de cinq ans (contre 8 % en 2023), et un encours de près de 3,2 milliards d’euros, en baisse par rapport à 2023.

Le recul du Plan d’Épargne Logement

Le nombre de PEL était, en 2024, de 9 millions, en baisse de 9 % par rapport à 2023.

Le taux de détention des personnes physiques poursuit ainsi sa décrue et n’est plus que de 13,3 % en 2024, contre 24 % en 2016. L’encours est également en recul. Il s’élevait à 226 milliards d’euros fin 2024 en baisse de 12 % en un an. La décollecte nette (hors intérêts) a été de 37,7 milliards d’euros.

Depuis le 1er mars 2011, tous les PEL ouverts sont automatiquement fermés au bout de quinze ans. À partir de 2026, les générations de PEL concernées seront progressivement transformées en livrets bancaires ordinaires. Ces PEL, 6,7 millions représentent un encours 142 milliards d’euros, soit 62 % de l’encours total des PEL, et les trois quarts des plans.

L’encours moyen d’un PEL diminue légèrement à 25 017 euros. 12 % de PEL sont au-dessus du plafond de 61 200 euros représentante 38 % du total de l’encours. La détention par tranches d’âge, en nombre de PEL, est assez proche de la structure de la population. Les encours restent concentrés sur les populations plus âgées, au-delà de 45 ans, qui sont traditionnellement en mesure d’épargner davantage que les plus jeunes.

Le coût fiscal et social de l’épargne réglementée

En 2024, la dépense fiscale et sociale associée aux livrets réglementés est évaluée à 3,667 milliards d’euros. Elle se décompose ainsi :

- 1,03 milliard d’euros au titre de l’exonération d’impôt sur le revenu des intérêts du Livret A (et livret bleu) ;

- 384 millions pour le LDDS ;

- 145 millions d’euros pour le LEP ;

- 426 millions d’euros pour l’épargne-logement (intérêts et primes) ;

- 11 millions d’euros pour les livrets jeunes ;

- 101 millions d’euros pour les Plans d’Épargne Populaire (PEP) ;

- 1,57 milliard d’euros d’exonérations sociales (CSG/CRDS) sur les intérêts du Livret A, LDDS, LEP, livret jeune et Livret d’Épargne Entreprise.

Rapporté à l’encours total d’épargne réglementée (956 milliards d’euros en 2024), le manque à gagner fiscal et social en représente moins de 0,4 %. En d’autres termes, 1 euro de dépense fiscale et sociale soutient près de 260 euros d’encours.

À quoi sert l’épargne réglementée ?

Le Livret A n’est pas un bas de laine tout comme le LDDS ou le LEP. Tous ces produits d’épargne contribuent au financement de l’économie.

Une part non négligeable de l’argent collecté par ces livrets est centralisée sur la Caisse des dépôts et consignations. Ainsi 31 décembre 2024, l’encours centralisé (Livret A, LDDS, LEP) atteint 397,2 milliards d’euros dont 356,1 milliards d’euros pour Livret A + LDDS et 41,1 milliards d’euros pour le LEP. La progression des encours centralisés a augmenté la taille du bilan du Fonds d’épargne et permis de porter l’encours global de prêts à 218,4 milliards d’euros (+6,9 % en 2024).

Les fonds centralisés servent des prêts à long terme au logement social/ville, au secteur public local, à la transition écologique. Les fonds non centralisés doivent, pour 80 %, aller aux PME, et au moins les trois quarts de l’augmentation d’encours non centralisé doivent financer des nouveaux prêts aux PME (obligations réglementaires).

Cœur historique de la mission du Fonds d’épargne de la Caisse des dépôts, le logement social connaît en 2024 un niveau de production exceptionnel. Les prêts « logement social/ville » atteignent, en encours, 193 milliards d’euros (+7 %, plus forte hausse depuis 2008). 20,8 milliards d’euros ont été mobilisés pour financer 107 804 logements sociaux neufs (+29 % par rapport à 2023) et réhabiliter 108 923 logements (+3 %).

La transition écologique devient l’autre grand pilier de l’emploi des fonds centralisés. En 2024, le Fonds d’épargne a octroyé 9,6 milliards d’euros de prêts « verts » (dont 6,1 milliards d’euros au logement social et 3,6 milliards d’euros au secteur public local), auxquels s’ajoutent 2,2 milliards d’euros de refinancement de nouveaux crédits bancaires contribuant à la transformation énergétique (rénovation thermique du parc privé, eau, mobilités propres, etc.). 34,6 % du flux annuel de prêts du Fonds d’épargne sont orientés vers la transition écologique. L’encours des crédits liés à celle-ci a atteint 245 milliards d’euros.

Les PME sont les grandes bénéficiaires de la part non centralisée de l’épargne réglementée. En 2024, les crédits nouveaux aux PME se sont élevés à 117 milliards d’euros. L’encours total de crédits aux PME est resté stable à 568 milliards d’euros (progression des crédits d’investissement et immobiliers compensant la baisse des lignes de trésorerie).

***

*

L’épargne réglementée apparaît, en 2024, telle qu’elle est depuis deux siècles : une force tranquille. Tranquille, parce qu’elle rassure : 956 milliards d’euros d’encours, plus de 15 % du patrimoine financier des ménages, une rémunération nette d’impôt qui protège l’épargne de précaution. 193 milliards d’euros de prêts au logement social/ville, 245 milliards d’euros de prêts à la transition écologique et 568 milliards d’euros de crédits aux PME avec un coût fiscal d’environ 4 milliards d’euros.

Livret A : Petit coup de froid en juillet

Le Livret A : victime de son taux

L’annonce de la baisse du taux du Livret A de 2,4 % à 1,7 % en juillet a refroidi les ardeurs des épargnants, entraînant une deuxième décollecte en 2025. Le Livret de Développement Durable et Solidaire (LDDS) ainsi que le Livret d’Épargne Populaire (LEP) ont toutefois fait preuve, en juillet, d’une plus grande résilience.

Le Livret A a enregistré une décollecte de 70 millions d’euros en juillet 2025, après une collecte positive de 220 millions en juin. Il fallait remonter dix ans en arrière pour constater une décollecte au mois de juillet (-0,97 milliard d’euros).

La collecte moyenne au mois de juillet, sur les dix dernières années (2015-2024), s’élevait à 1,25 milliard d’euros. En juillet 2024, elle atteignait 1,57 milliard d’euros. Depuis 2020, la collecte de juillet a toujours été supérieure à 1 milliard d’euros.

Depuis 2009, début de la série statistique de la Caisse des Dépôts, le Livret A n’a connu que trois décollectes en juillet (2015 : -0,97 milliard ; 2014 : -1,08 milliard ; 2009 : -1,07 milliard).

La décollecte de juillet s’explique par l’annonce de la baisse de son taux de rendement de 0,7 point, entrée en vigueur le 1er août. Elle s’inscrit dans le mouvement de ralentissement observé depuis le début de l’année. Sur les sept premiers mois de 2025, la collecte s’élève à seulement 2,9 milliards d’euros, contre 11,71 milliards sur la même période en 2024.

Les ménages redéployent désormais une partie de leurs liquidités vers des produits de long terme, comme l’assurance vie, offrant une rémunération plus attractive.

Le Livret de Développement Durable et Solidaire (LDDS) : en mode résilience

Contrairement au Livret A, le LDDS a maintenu une dynamique positive. En juillet 2025, il a enregistré une collecte de 340 millions d’euros, après 280 millions en juin.

Ce niveau est en ligne avec la moyenne des dix dernières années (377 millions), même s’il reste inférieur à la collecte de juillet 2024 (590 millions). Depuis 2009, seules deux décollectes ont été observées en juillet (2015 : -30 millions ; 2009 : -260 millions).

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. En juillet, plus de 10 millions de contribuables ont bénéficié des remboursements de l’administration fiscale au titre de l’impôt sur le revenu, et une partie de ces sommes a été versée sur les LDDS.

Sur les sept premiers mois de 2025, la collecte du LDDS atteint 3,4 milliards d’euros, contre 5,61 milliards à la même période en 2024.

Le Livret d’Épargne Populaire (LEP) : le produit d’épargne liquide le plus attractif

Pour le deuxième mois consécutif, le LEP enregistre une collecte positive : 450 millions d’euros en juillet 2025, après 130 millions en juin. Ce niveau est proche de celui observé en juillet 2024 (460 millions).

Néanmoins, de janvier à juillet 2025, la collecte reste négative (-1,97 milliard d’euros), alors qu’elle avait été positive de 4,98 milliards sur la même période en 2024.

Le LEP a moins souffert que le Livret A de la baisse de son taux, passé de 3 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

Une rentrée délicate pour le Livret A ?

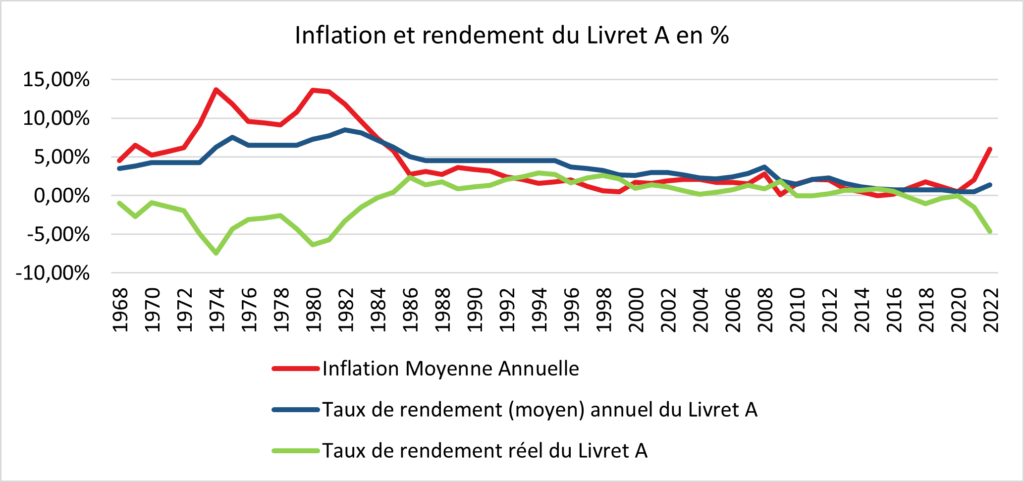

Dans les prochains mois, le Livret A devrait continuer à subir les effets de la baisse de son taux, même si, en termes réels, il reste positif : l’inflation demeure en effet légèrement inférieure à 1 % depuis plusieurs mois. Toutefois, les épargnants restent sensibles au seul taux nominal.

Le second semestre devrait s’accompagner de nouvelles décollectes, période traditionnellement marquée par une hausse des dépenses (rentrée scolaire, fêtes de fin d’année). Dans contexte de fort taux d’épargne, l’assurance vie et le Plan d’Épargne Retraite devraient rester les principaux bénéficiaires du recul d’attractivité du Livret A.

Une rentrée en demi-teinte pour le Livret A

Dans les prochains mois, le Livret A devrait payer la baisse de son taux de rendement même si celui-ci, en termes réels reste positif. L’inflation reste en-effet légèrement inférieur à 1 % depuis plusieurs mois. Mais, les épargnants prennent en compte avant tout le taux nominal du Livret A.

La suite du second semestre devrait s’accompagner de nouvelles décollectes, celui-ci étant marqué traditionnellement par la hausse des dépenses : rentrée scolaire, fêtes de fin d’année.

L’assurance vie et le Plan d’Epargne Retraite devraient rester les grands gagnants de la perte d’attractivité du Livret A dans les prochains mois.

Communiqué de presse de Philippe Crevel – Livret A : un petit coup de froid en juillet

Le Livret A : victime de son taux

L’annonce de la baisse du taux du Livret A de 2,4 % à 1,7 % en juillet a refroidi les ardeurs des épargnants, entraînant une deuxième décollecte en 2025. Le Livret de Développement Durable et Solidaire (LDDS) ainsi que le Livret d’Épargne Populaire (LEP) ont toutefois fait preuve, en juillet, d’une plus grande résilience.

Le Livret A a enregistré une décollecte de 70 millions d’euros en juillet 2025, après une collecte positive de 220 millions en juin. Il fallait remonter dix ans en arrière pour constater une décollecte au mois de juillet (-0,97 milliard d’euros).

La collecte moyenne au mois de juillet, sur les dix dernières années (2015-2024), s’élevait à 1,25 milliard d’euros. En juillet 2024, elle atteignait 1,57 milliard d’euros. Depuis 2020, la collecte de juillet a toujours été supérieure à 1 milliard d’euros.

Depuis 2009, début de la série statistique de la Caisse des Dépôts, le Livret A n’a connu que trois décollectes en juillet (2015 : -0,97 milliard ; 2014 : -1,08 milliard ; 2009 : -1,07 milliard).

La décollecte de juillet s’explique par l’annonce de la baisse de son taux de rendement de 0,7 point, entrée en vigueur le 1er août. Elle s’inscrit dans le mouvement de ralentissement observé depuis le début de l’année. Sur les sept premiers mois de 2025, la collecte s’élève à seulement 2,9 milliards d’euros, contre 11,71 milliards sur la même période en 2024.

Les ménages redéployent désormais une partie de leurs liquidités vers des produits de long terme, comme l’assurance vie, offrant une rémunération plus attractive.

Le Livret de Développement Durable et Solidaire (LDDS) : en mode résilience

Contrairement au Livret A, le LDDS a maintenu une dynamique positive. En juillet 2025, il a enregistré une collecte de 340 millions d’euros, après 280 millions en juin.

Ce niveau est en ligne avec la moyenne des dix dernières années (377 millions), même s’il reste inférieur à la collecte de juillet 2024 (590 millions). Depuis 2009, seules deux décollectes ont été observées en juillet (2015 : -30 millions ; 2009 : -260 millions).

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. En juillet, plus de 10 millions de contribuables ont bénéficié des remboursements de l’administration fiscale au titre de l’impôt sur le revenu, et une partie de ces sommes a été versée sur les LDDS.

Sur les sept premiers mois de 2025, la collecte du LDDS atteint 3,4 milliards d’euros, contre 5,61 milliards à la même période en 2024.

Le Livret d’Épargne Populaire (LEP) : le produit d’épargne liquide le plus attractif

Pour le deuxième mois consécutif, le LEP enregistre une collecte positive : 450 millions d’euros en juillet 2025, après 130 millions en juin. Ce niveau est proche de celui observé en juillet 2024 (460 millions).

Néanmoins, de janvier à juillet 2025, la collecte reste négative (-1,97 milliard d’euros), alors qu’elle avait été positive de 4,98 milliards sur la même période en 2024.

Le LEP a moins souffert que le Livret A de la baisse de son taux, passé de 3 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

Une rentrée délicate pour le Livret A ?

Dans les prochains mois, le Livret A devrait continuer à subir les effets de la baisse de son taux, même si, en termes réels, il reste positif : l’inflation demeure en effet légèrement inférieure à 1 % depuis plusieurs mois. Toutefois, les épargnants restent sensibles au seul taux nominal.

Le second semestre devrait s’accompagner de nouvelles décollectes, période traditionnellement marquée par une hausse des dépenses (rentrée scolaire, fêtes de fin d’année). Dans contexte de fort taux d’épargne, l’assurance vie et le Plan d’Épargne Retraite devraient rester les principaux bénéficiaires du recul d’attractivité du Livret A.

Une rentrée en demi-teinte pour le Livret A

Dans les prochains mois, le Livret A devrait payer la baisse de son taux de rendement même si celui-ci, en termes réels reste positif. L’inflation reste en-effet légèrement inférieur à 1 % depuis plusieurs mois. Mais, les épargnants prennent en compte avant tout le taux nominal du Livret A.

La suite du second semestre devrait s’accompagner de nouvelles décollectes, celui-ci étant marqué traditionnellement par la hausse des dépenses : rentrée scolaire, fêtes de fin d’année.

L’assurance vie et le Plan d’Epargne Retraite devraient rester les grands gagnants de la perte d’attractivité du Livret A dans les prochains mois.

Cercle de l’Epargne – CDC

Cercle de l’Epargne – CDC

Cercle de l’Epargne – CDC

Une collecte du livret A poussive en juin

Le Livret A a conclu le premier semestre avec une petite collecte lui permettant néanmoins de battre un nouveau record d’encours. Depuis le début de l’année, les Français maintiennent un effort important d’épargne tout en réduisant leurs versements sur leur Livret A. La baisse de la rémunération et l’augmentation du nombre de Livret A au plafond (15 % des titulaires concernés) expliquent le moindre engouement pour ce dernier.

Le Livret A : un encours record en juin

Après une décollecte de 200 millions d’euros au mois d’avril et une collecte de +1,22 milliard d’euros en mai, le Livret A enregistre, en juin, un résultat positif de 220 millions d’euros. Cette collecte est néanmoins inférieure à celle de 2024 (1,23 milliard d’euros) et à la moyenne de ces dix dernières années (873 millions d’euros).

En juin, depuis 2009, le premier produit d’épargne des ménages a connu quatre décollectes (2015 : -0,12 milliard d’euros ; 2014 : – 0,13 milliard d’euros ; 2010 : -0,15 milliard d’euros et 2009 : -1,39 milliard d’euros).

Le Livret A poursuit sa normalisation sur fond de baisse de son taux de rémunération. Sur le premier semestre 2025, la collecte atteint seulement 2,97 milliards d’euros contre 10,14 milliards d’euros sur la même période de 2024. Elle a été divisée par plus de trois en un an traduisant la fin d’une période de fortes collectes atypiques, le bon mois de mai étant en partie dû à des transferts en provenance de titulaires n’étant plus éligibles au Livret d’Epargne Populaire.

Le Livret A continue d’être ainsi affecté par la baisse de son taux de rémunération intervenue le 1er février dernier. Les ménages redéployent une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année. Cette normalisation n’est pas synonyme de crise de l’épargne réglementée, l’encours du Livret A battant un nouveau record à 445,5 milliard d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : un mois de juin moyen

Au mois de juin 2025, la collecte du LDDS s’est élevée à 280 millions d’euros, contre 590 millions d’euros en juin 2024. En moyenne au cours des dix dernières années, la collecte était de 305 millions d’euros. Depuis 2009, le LDDS a été en décollecte en juin à quatre reprises. Au cours du premier semestre 2025, la collecte a atteint 3,06 milliards d’euros, contre 4,88 milliards d’euros sur la même période en 2024. L’encours du LDDS atteint en juin 2025, 163,6 milliards d’euros, un nouveau record.

Le LDDS est moins touché que le Livret A par la baisse de son taux de rémunération. Pour de nombreux ménages, il est associé aux comptes courants quand le Livret A est considéré comme un produit d’épargne.

Le Livret d’Épargne Populaire (LEP) : un mauvais premier semestre

Après deux décollectes, en avril et en mai, le LEP a renoué avec une collecte positive en juin, + 130 millions d’euros. En juin 2024, le LEP avait enregistré une collecte positive de 570 millions d’euros.

Les décollectes d’avril et de mai étaient en grande partie liées aux opérations de contrôle d’éligibilité. La collecte du mois de juin est conforme à celle du début d’année. Sur le premier semestre, le LEP est en décollecte de 2,42 milliards d’euros quand il avait enregistré une collecte positive de 4,52 milliards d’euros sur la même période en 2024. Avec les revalorisations de salaires intervenues en 2024, en lien avec l’inflation, de nombreux titulaires ont été contraints en avril et en mai de se défaire de leur LEP. L’encours du LEP s’élevait, fin juin, à 79,8 milliards d’euros à trois milliards de son record établi en mars dernier.

Pour le second semestre : effet taux et effet dépenses

Le taux du Livret A et du LDDS passera de 2,4 à 1,7 % le 1er août prochain et celui du LEP de 3,5 à 2,7 %. En un an, le taux du Livret A aura perdu 1,3 point. Même si son rendement réel reste positif, la baisse du taux nominal devrait accroître le recul de la collecte d’autant plus que traditionnellement le second semestre est plus dépensier qu’épargnant. Celui-ci est, en effet, marqué par une série de dépenses, vacances, rentrée scolaire et fêtes de fin d’année. Les décollectes y sont plus fréquentes que lors du premier semestre. Avec l’effet taux, la probabilité de leur survenue augmente…

Faut-il continuer à miser sur le Livret A dont le taux baisse encore ? Les conseils délivrés aux Français par le directeur du Cercle de l’épargne

Après l’annonce attendue de la baisse du taux du Livret A, Philippe Crevel est interrogé sur le Midi Libre sur le comportement des ménages en matière d’épargne et sur les placements à privilégier à l’avenir.

Où en est l’épargne des Français ?

Philippe Crevel était invité de Kevin Dufrêche dans la matinale de France Inter à commenter la baisse du taux du Livret A au 1er août.

Sur le plateau, il est revenu avec Olivier Garnier, chef économiste de la banque de France, et Guénaelle Gault, directrice Générale de l’Obsoco sur les objectifs du gouvernement à travers cette décision ainsi que sur les comportement d’épargne des Français.

Baisse du taux du Livret A et du LEP le 1er août 2025

Le Gouvernement a décidé, le lendemain des annonces budgétaires, de suivre les recommandations du Gouverneur de la Banque de France, pour la fixation des taux du Livret A, du Livret de développement durable et solidaire (LDDS) et du Livret d’Epargne Populaire (LEP).

Le 1er août 2025, le taux du Livret A et du LDDS passera de 2,4 à 1,7 %. Il faut remonter au 1er mai 2009 pour avoir une baisse supérieure. A l’époque le taux du Livret A était passé de 2,5 à 1,75 %.

Depuis l’arrêté du 27 janvier 2021, la formule du taux du Livret A est fixé de la manière suivante :

- La moyenne arithmétique entre : – la moyenne semestrielle des taux à court terme en euros (€STR) et l’inflation en France mesurée par la moyenne semestrielle

- Avec un taux plancher de 0,5 %.

Compte tenu de la baisse de l’inflation ces derniers mois (0,8 % en rythme annuel sur 6 mois) et le taux Ester (2,44 %) en moyenne semestrielle, le taux du Livret A selon la formule sort à 1,7 %.

Logiquement, le taux du Livret d’Épargne Populaire est fixé au niveau le plus élevé entre le taux d’inflation et le taux du Livret A majoré de 0,5 point. Compte tenu du faible niveau de l’inflation, c’est cette seconde formule qui devrait s’appliquer. Le taux du LEP aurait donc du être de 2,2 %, contre 3,5 % actuellement. Toutefois, comme lors des précédentes révisions, le gouvernement a décidé de faire une geste à destination des épargnants les plus modestes, le LEP étant soumis à une condition de ressources. Il a retenu un taux de 2,7 % soit un point de plus que le Livret A.

Cercle de l’Epargne

Cercle de l’Epargne

Une baisse des taux de l’épargne réglementée pour relancer la consommation ?

Pour le Livret A, le gouvernement devrait suivre la recommandation du gouverneur de la Banque de France en abaissant le taux à 1,7 %. En effet, afin de soutenir les recettes de TVA, l’exécutif souhaite encourager une reprise de la consommation, qui demeure atone depuis de nombreux mois.

La précédente baisse du taux du Livret A, intervenue le 1er février, n’avait pas produit l’effet escompté. Si les ménages ont réduit leurs versements sur ce produit, ils ont maintenu un effort d’épargne élevé, en se tournant notamment vers l’assurance vie. Dans un contexte d’incertitudes politiques et économiques persistantes, les Français continuent de privilégier l’épargne. Au premier trimestre 2025, le taux d’épargne des ménages a ainsi atteint 18,8 % du revenu disponible brut.

Une baisse favorable au logement social et aux banques

La diminution du taux du Livret A permettra une baisse du taux des crédits accordés aux bailleurs sociaux. En effet, les ressources collectées sur le Livret A servent en partie à financer les prêts aux organismes HLM. Or, le taux de ces prêts est directement lié au coût de la ressource, c’est-à-dire au taux du Livret A. Sa diminution se traduit donc mécaniquement par des taux de crédits plus faibles.

Les banques, qui conservent en moyenne 40 % de la collecte du Livret A et du LDDS pour financer des crédits aux collectivités locales et aux entreprises, pourront également réduire les taux appliqués à ces prêts.

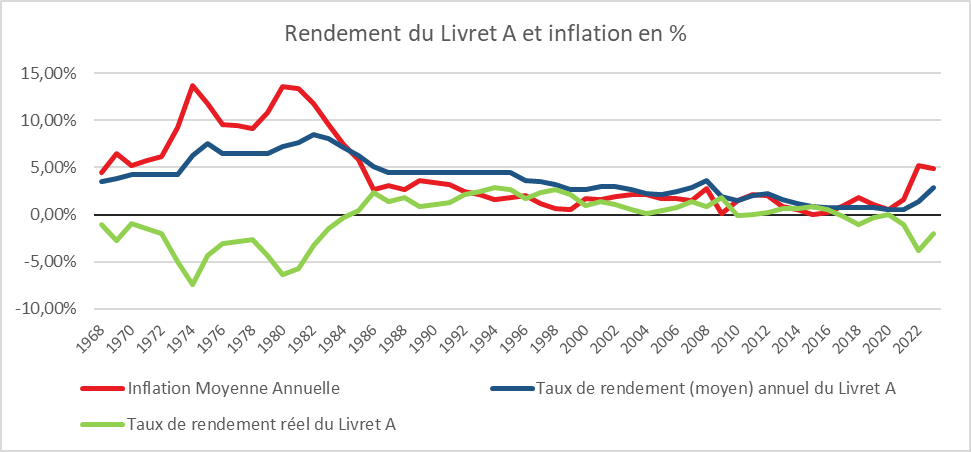

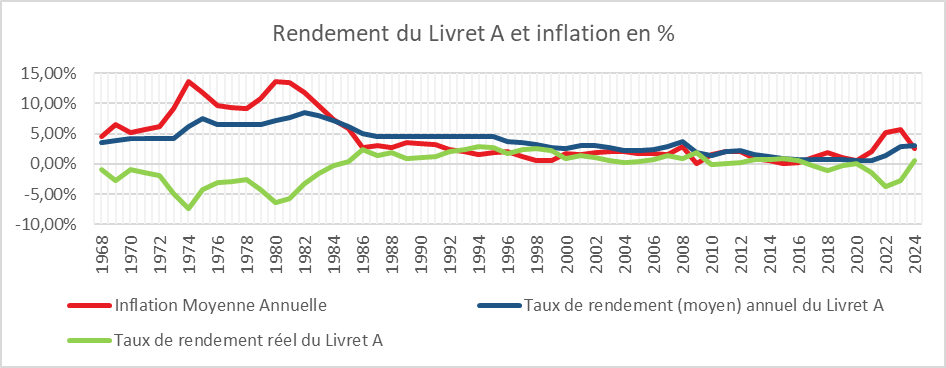

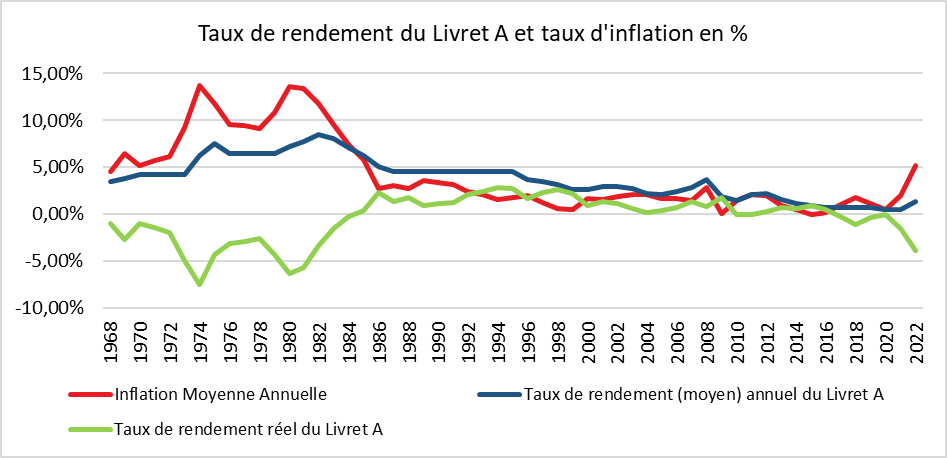

Un rendement réel positif pour le Livret A et le LEP

Le rendement réel du Livret A restera positif, l’inflation étant restée faible ces derniers mois. Il devrait s’élever à près d’un point, ce qui constitue un niveau relativement élevé par rapport à la moyenne des dix dernières années. Pour le LEP, le rendement réel pourrait avoisiner près de deux points

Mais une baisse des revenus pour les épargnants

Malgré ce rendement réel positif, en valeur absolue, la baisse du taux du Livret A signifie une diminution des intérêts perçus.

- Sur un an, pour un Livret A d’un montant moyen de 7 100 euros, le manque à gagner lié au passage du taux de 2,4 % à 1,7 % serait de 49,70 euros.

- Pour un Livret A au plafond (22 950 euros), la perte annuelle atteindrait 160,65 euros.

En retenant le taux annuel moyen pondéré, (2,16 %), la perte est pour un Livret à 7100 euros sur l’année en prenant en compte le nouveau taux du 1er août est de 20,77 euros. Pour un Livret A de 22 950 euros, est de 66,32 euros.

- Pour un LEP avec un encours moyen de 6 580 euros, la baisse du taux de 3,5 % à 2,7 % se traduirait par une perte annuelle de 52,64 euros.

- Enfin, pour un LEP au plafond (10 000 euros), le manque à gagner s’élèverait à 80 euros par an.

La baisse du taux du Livret A au 1er août 2025, de 2,4 % à 1,7 %, s’inscrit dans un contexte de faible inflation et de normalisation monétaire. Si le rendement réel reste positif, les épargnants constateront une diminution de leurs revenus d’intérêts. Le gouvernement espèrera favoriser une reprise de la consommation et ainsi contribuer à l’augmentation des recettes fiscales. Il attend également un rebond de l’investissement dans l’immobilier social. Le LEP restera attractif avec un taux de 2,7 %

Dans un climat d’instabilité politique et géopolitique, le comportement des ménages pourrait rester dominé par la prudence. Les annonces budgétaires de François Bayrou du 15 juillet 2025 peuvent contribuer au maintien d’un fort taux d’épargne de précaution car elles sont synonymes d’augmentation des impôts et de baisse du pouvoir d’achat potentielles pour de nombreux ménages.

Vers une baisse du taux du Livret A le 1er août 2025

Le taux du Livret A, comme celui du Livret de Développement Durable et Solidaire (LDDS), devrait être révisé à la baisse au 1er août prochain, compte tenu de l’inflation et de l’évolution du taux Ester au cours du premier semestre 2025.

Le taux du Livret A est, selon la formule en vigueur depuis 2021, égal à la moyenne de l’inflation hors tabac et du taux Ester sur les six derniers mois. La moyenne de l’inflation hors tabac s’est établie à 0,8 %, et celle du taux Ester à 2,44 %. Le taux du Livret A devrait donc passer de 2,4 % à 1,6 % ou 1,7 %. Le taux du LDDS étant identique à celui du Livret A, il suivrait la même évolution.

De son côté, le taux du Livret d’Épargne Populaire est fixé au niveau le plus élevé entre le taux d’inflation et le taux du Livret A majoré de 0,5 point. Compte tenu du faible niveau de l’inflation, c’est cette seconde formule qui s’appliquera. Le taux du LEP pourrait ainsi être de 2,1 % ou 2,2 %, contre 3,5 % actuellement. Toutefois, comme lors des précédentes révisions, le gouvernement pourrait ne pas suivre strictement la formule et fixer un taux arrondi à 2,5 %.

Une baisse des taux de l’épargne réglementée pour relancer la consommation ?

Pour le Livret A, le gouvernement devrait suivre la recommandation du gouverneur de la Banque de France en abaissant le taux à 1,6 % ou 1,7 %. En effet, afin de soutenir les recettes de TVA, l’exécutif souhaite encourager une reprise de la consommation, qui demeure atone depuis de nombreux mois.

La précédente baisse du taux du Livret A, intervenue le 1er février, n’avait pas produit l’effet escompté. Si les ménages ont réduit leurs versements sur ce produit, ils ont maintenu un effort d’épargne élevé, en se tournant notamment vers l’assurance vie. Dans un contexte d’incertitudes politiques et économiques persistantes, les Français continuent de privilégier l’épargne. Au premier trimestre 2025, le taux d’épargne des ménages a ainsi atteint 18,8 % du revenu disponible brut.

Une baisse favorable au logement social et aux banques

La diminution du taux du Livret A permettra une baisse du taux des crédits accordés aux bailleurs sociaux. En effet, les ressources collectées sur le Livret A servent en partie à financer les prêts aux organismes HLM. Or, le taux de ces prêts est directement lié au coût de la ressource, c’est-à-dire au taux du Livret A. Sa diminution se traduit donc mécaniquement par des taux de crédits plus faibles.

Les banques, qui conservent en moyenne 40 % de la collecte du Livret A et du LDDS pour financer des crédits aux collectivités locales et aux entreprises, pourront également réduire les taux appliqués à ces prêts.

Un rendement réel positif pour le Livret A et le LEP

Le rendement réel du Livret A restera positif, l’inflation étant restée faible ces derniers mois. Il devrait s’élever à environ un point, ce qui constitue un niveau relativement élevé par rapport à la moyenne des dix dernières années. Pour le LEP, le rendement réel pourrait avoisiner deux points.

Mais une baisse des revenus pour les épargnants

Malgré ce rendement réel positif, en valeur absolue, la baisse du taux du Livret A signifie une diminution des intérêts perçus.

- Sur un an, pour un Livret A d’un montant moyen de 7 100 euros, le manque à gagner lié au passage du taux de 2,4 % à 1,7 % serait de 49,70 euros.

- Pour un Livret A au plafond (22 950 euros), la perte annuelle atteindrait 160,65 euros.

- Pour un LEP avec un encours moyen de 6 580 euros, la baisse du taux de 3,5 % à 2,5 % se traduirait par une perte annuelle de 65,80 euros.

- Enfin, pour un LEP au plafond (10 000 euros), le manque à gagner s’élèverait à 100 euros par an.

La probable baisse du taux du Livret A au 1er août 2025, de 2,4 % à 1,6 % ou 1,7 %, s’inscrit dans un contexte de faible inflation et de normalisation monétaire. Si le rendement réel reste positif, les épargnants constateront une baisse de leurs revenus d’intérêts. Le gouvernement espèrera favoriser une reprise de la consommation et ainsi contribuer à l’augmentation des recettes fiscales. Il attend également un rebond de l’investissement dans l’immobilier social. Le LEP devrait rester attractif avec un taux supérieur à 2 %

Dans un climat d’instabilité politique et géopolitique, le comportement des ménages pourrait rester dominé par la prudence, au détriment de la relance de la consommation.

Épargne réglementée au temps des doutes

Résultats du Livret A – LDDS – LEP mai 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

« En mai, fais ce qu’il te plait ». Durant le printemps, les Français ont épargné avec modération sur leurs produits réglementés. Si le Livret A a renoué avec une collecte positive, tel n’est pas le cas pour le Livret d’Épargne Populaire. Sur fond de forte épargne, les produits réglementés digèrent toujours la baisse de son rendement du 1er février dernier, rendement qui pourrait, à nouveau, baisser le 1er août prochain.

Livret A : le retour d’une collecte positive

Après une décollecte de 200 millions d’euros au mois d’avril, le Livret A renoué avec une collecte positive au mois de mai avec +1,22 milliard d’euros. Celle-ci demeure néanmoins inférieure à celle de 2024 (1,26 milliard d’euros) et à la moyenne de ces dix dernières années (1,4 milliard d’euros). Depuis 2009, le premier produit d’épargne des ménages a connu quatre décollectes en mai (2015 : -0,44 milliard d’euros ; 2014 : -0,09 milliard d’euros ; 2010 : -0,31 milliard d’euros et 2009 : -1 milliard d’euros). La plus forte collecte en mai a été celle de 2020, 3,98 milliards d’euros, à la fin du premier confinement.

Sur les cinq premiers mois de l’année 2025, la collecte atteint seulement 2,76 milliards d’euros contre 8,91 milliard d’euros sur la même période de 2024. La normalisation du Livret A se poursuit après des années de collectes fastes. Mai est un mois charnière avec ses week-ends prolongés et l’arrivée des vacances. Il sépare la période d’épargne du début d’année de celle de la fin d’année marquée par un surcroît de dépenses. Le Livret A continue d’être affecté par l’effet taux. Les ménages redéployent une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année.

Cette normalisation n’est pas synonyme de crise de l’épargne réglementée, l’encours du Livret A battant un nouveau record à 445,3 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS)

Le mois de mai réussit rarement au LDDS qui a accumulé, depuis 2009, neuf décollectes. La collecte moyenne y est faible, 387 millions d’euros entre 2015 et 2024. En 2025, pas de décollecte mais une collecte de 660 millions d’euros, deux fois supérieure à la moyenne décennale. Cette collecte est identique à celle de 2024.

Sur les cinq premiers mois de l’année, la collecte pour le LDDS se monte à 2,78 milliards d’euros contre 4,28 milliards d’euros en 2024 sur la même période. À noter, le LDDS collecte plus que le Livret A en 2025. Le LDDS épouse plus finement que le Livret A l’évolution du budget des ménages. Cette corrélation s’explique par le fait que le LDDS est plus souvent associé au compte courant des ménages que le Livret A. Les Français mettent leurs gains de pouvoir d’achat plus facilement sur un LDDS, gains qui pourront être utilisés durant les vacances. Le Livret A est un produit plus « épargne ».

L’encours du LDDS atteint en mai 2025, 163,3 milliards d’euros, un nouveau record.

Le Livret d’Épargne Populaire (LEP) toujours en recul : forte décollecte sur fond de régularisation

Le LEP enregistre, en mai, sa deuxième décollecte successive avec -1,19 milliard d’euros. En avril, la décollecte avait atteint un niveau important, -1,96 milliard d’euros. Déjà en 2024, le LEP avait connu un résultat négatif de -0,04 milliard d’euros.

Les ménages à revenus modestes ont puisé dans leur épargne pour faire face à leurs dépenses, sachant que par ailleurs le mois de mai a pu enregistrer la fin des régularisations au titre du contrôle du plafond de revenus.

La collecte cumulée sur les cinq premiers mois de l’année est négative de -2,55 milliards d’euros, contre une collecte positive de 3,99 milliards sur la même période en 2024.

L’encours du LEP s’établit ainsi, fin mai, 79,6 milliards d’euros après 80,8 milliards d’euros fin avril.

Le taux du Livret A : 1,6 à 1,7 % le 1er août 2025

Compte tenu du taux ester et du taux d’inflation, le taux du Livret A pourrait passer de 2,4 à 1,6/1,7 % le 1er août prochain. Le taux d’inflation des 6 derniers mois devrait, en effet, être proche de 1 % et le taux ester est passé 2,922 à 1,924 % sur le semestre. Le taux moyen du taux ester est du 1er janvier au 15 juin de 2,44 %.

Dans une optique de baisse des taux du crédit et de relance de la consommation, il est fort probable que le Ministre de l’Économie suive la recommandation du Gouverneur de la Banque de France, ce dernier se rangeant derrière l’application de la formule. Avec un taux de 1,6/1,7 %, le gouvernement pourra indiquer que le rendement réel est positif d’un point ce qui est élevé par rapport aux années précédentes.

Le taux du LEP pourrait passer de son côté, en appliquant la formule, de 3 à 2,2 % (taux du Livret A +0,5 point). Mais depuis deux ans, le gouvernement ne respecte pas totalement cette dernière. Un taux à 2,5 % est assez probable.

Livret A : le retour d’une collecte positive en mai – Le LDDS toujours dans le rouge

« Fais ce qu’il te plait en mai ». Les Français ont épargné avec modération durant le printemps sur leurs produits réglementés. Si le Livret A a renoué avec une collecte positive, tel n’est pas le cas pour le Livret d’Epargne Populaire. Sur fond de forte épargne, les produits réglementés digèrent toujours la baisse de son rendement du 1er février dernier, rendement qui pourrait, à nouveau, baisser le 1er août prochain.

Livret A : le retour d’une collecte positive

Après une décollecte de 200 millions d’euros au mois d’avril, le Livret A renoué avec une collecte positive au mois de mai avec +1,22 milliard d’euros. Celle-ci demeure néanmoins inférieure à celle de 2024 (1,26 milliard d’euros) et à la moyenne de ces dix dernières années (1,4 milliard d’euros). Depuis 2009, le premier produit d’épargne des ménages a connu quatre décollectes en mai (2015 : -0,44 milliard d’euros ; 2014 : – 0,09 milliards d’euros ; 2010 : -0,31 milliard d’euros et 2009 : -1 milliard d’euros). La plus forte collecte en mai a été celle de 2020, 3,98 milliards d’euros, à la fin du premier confinement.

Sur les cinq premiers mois de l’année 2025, la collecte atteint seulement 2,76 milliards d’euros contre 8,91 milliard d’euros sur la même période de 2024. La normalisation du Livret A se poursuit après des années de collectes fastes. Mai est un mois charnière avec ses week-ends prolongés et l’arrivée des vacances. Il sépare la période d’épargne du début d’année de celle de la fin d’année marquée par un surcroit de dépenses. Le Livret A continue d’être affecté par l’effet taux. Les ménages redéployent une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année.

Cette normalisation n’est pas synonyme de crise de l’épargne réglementée, l’encours du Livret A battant un nouveau record à 445,3 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS)t

Le mois de mai réussit rarement au LDDS qui a accumulé, depuis 2009, neuf décollectes. La collecte moyenne y est faible, 387 millions d’euros entre 2015 et 2024. En 2025, pas de décollecte mais une collecte de 660 millions d’euros, deux fois supérieur à la moyenne décennale. Cette collecte est identique à celle de 2024.

Sur les cinq premiers mois de l’année, la collecte pour le LDDS se monte à 2,78 milliards d’euros contre 4,28 milliards d’euros en 2024 sur la même période. A noter, le LDDS collecte plus que le Livret A en 2025. Le LDDS épouse plus finement que le Livret A l’évolution du budget des ménages. Cette corrélation s’explique par le fait que le LDDS est plus souvent associé au compte courant des ménages que le Livret A. Les Français mettent leurs gains de pouvoir d’achat plus facilement sur un LDDS, gains qui pourront être utilisés durant les vacances. Le Livret A est un produit plus « épargne ».

L’encours du LDDS atteint en mai 2025, 163,3 milliards d’euros, un nouveau record.

Le Livret d’Épargne Populaire (LEP) : toujours en recul forte décollecte sur fond de régularisation

Le LEP enregistre, en mai, sa deuxième décollecte successive avec –1,19 milliard d’euros. En avril, la décollecte avait atteint un niveau important, -1,96 milliard d’euros. Déjà en 2024, le LEP avait connu un résultat négatif de -0,04 milliard d’euros.

Les ménages à revenus modestes ont puisé dans leur épargne pour faire face à leurs dépenses, sachant que par ailleurs le mois de mai a pu enregistrer la fin des régularisations au titre du contrôle du plafond de revenus.

La collecte cumulée sur les cinq premiers mois de l’année est négative de -2,55 d’euros, contre une collecte positive de 3,99 milliards sur la même période en 2024.

L’encours du LEP s’établit ainsi, fin mai, 79,6 milliards d’euros, 80,8 milliards d’euros fin avril

Le taux du Livret A : 1,6 à 1,7 le 1er août 2025

Compte tenu du taux ester et du taux d’inflation, le taux du Livret A pourrait passer de 2,4 à 1,6/1,7 % le 1er août prochain. Le taux d’inflation des 6 derniers mois devrait, en effet, être proche de 1 % et le taux ester est passé 2,922 à 1,924 % sur le semestre. Le taux moyen du taux ester est du 1er janvier au 15 juin de 2,44 %.

Dans une optique de baisse des taux du crédit et de relance de la consommation, il est fort probable que le Ministre de l’Economie suive la recommandation du Gouverneur de la Banque de France, ce dernier se rangeant derrière l’application de la formule. Avec un taux de 1,6/1,7 %, le gouvernement pourra indiquer que le rendement réel est positif d’un point ce qui est élevé par rapport aux années précédentes.

Le taux du LEP pourrait passer de son côté, en appliquant la formule de 3 à 2,2 % (taux du Livret A +0,5 point) mais depuis deux ans, le gouvernement ne respecte pas totalement cette dernière. Un taux à 2,5% est assez probable.

CDC

CDC

Livret A : une décollecte printanière

Livret A : touché mais pas coulé

Le Livret A, avec une décollecte de 200 millions d’euros, enregistre sa première sortie nette de fonds depuis le mois d’octobre dernier. Cette décollecte s’inscrit dans le processus d’atterrissage amorcé depuis l’annonce de la baisse de son taux de rémunération. La collecte avait été de 400 millions d’euros en mars et de 940 millions d’euros en février. Sur les quatre premiers mois de l’année 2025, la collecte atteint seulement 1,53 milliard d’euros, contre 7,64 milliards d’euros sur la même période de 2024.

Le résultat d’avril 2025 peut néanmoins surprendre : le quatrième mois de l’année est généralement favorable au Livret A. La collecte moyenne d’avril sur les dix dernières années s’élève à 1,929 milliard d’euros. En avril 2024, elle avait atteint 1,48 milliard d’euros. Depuis 2009, une seule décollecte avait été enregistrée au mois d’avril, en 2015, avec -170 millions d’euros. La collecte la plus élevée pour un mois d’avril reste celle de 2020, en plein confinement, avec 5,47 milliards d’euros.

Le Livret A continue d’être affecté par l’effet taux. Les ménages redéploient une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année. Cet ajustement est logique après plusieurs années de versements massifs sur le Livret A, dont l’encours est passé de 298 à 444 milliards d’euros.

L’encours du Livret A s’établit, après cette décollecte, à 444 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) fait bande à part

Contrairement au Livret A, le LDDS affiche une collecte positive en avril, avec +310 millions d’euros. Cela s’explique par sa fonction d’antichambre des comptes courants : les ménages y gèrent leur trésorerie en temps réel, tandis que le Livret A reste davantage perçu comme un produit d’épargne à moyen ou long terme.

La collecte du LDDS en avril 2025 s’élève à 310 millions d’euros, contre 400 millions en mars et 760 millions en avril 2024. Elle reste néanmoins inférieure à la moyenne des dix dernières années (586 millions d’euros). Sur les quatre premiers mois de l’année 2025, la collecte cumulée atteint 2,11 milliards d’euros, contre 3,68 milliards sur la même période en 2024.

L’encours du LDDS atteint un nouveau record en avril 2025, à 162,7 milliards d’euros.

Le Livret d’Épargne Populaire (LEP) : forte décollecte sur fond de régularisation

Le Livret d’Épargne Populaire connaît une décollecte marquée, à hauteur de 1,96 milliard d’euros. En avril 2024, il avait déjà enregistré une décollecte de 270 millions d’euros. Ces sorties s’expliquent par les vérifications annuelles des conditions d’éligibilité effectuées par les banques : elles doivent clôturer les LEP des épargnants dont le revenu fiscal de référence dépasse le plafond autorisé. Les revenus pris en compte pour 2025 sont ceux de 2023, année marquée par de fortes revalorisations salariales, notamment du SMIC.

La collecte cumulée sur les quatre premiers mois de l’année est négative de 1,37 milliard d’euros, contre une collecte positive de 3,99 milliards sur la même période en 2024.

Les ménages modestes réagissent rapidement aux variations de taux, passé de 4 % à 3,5 % le 1er février dernier.

L’encours du LEP s’établit ainsi, fin avril, à 80,8 milliards d’euros, contre 82,8 milliards fin mars.

Vers une baisse du taux du Livret A et du LEP en août prochain

Les deux composantes entrant dans le calcul du taux du Livret A — le taux €STR et l’inflation — sont orientées à la baisse. Sur la base des données disponibles pour les quatre premiers mois de 2025, le taux du Livret A pourrait être ramené de 2,4 % à 1,5 %.

Le taux du LEP pourrait, quant à lui, passer de 3,4 % à 2 %. Toutefois, ces dernières années, le gouvernement n’a pas toujours appliqué strictement la formule, préférant maintenir un avantage pour l’épargne populaire. Un taux de 2,5 % paraît ainsi plus probable.

Petit mois de mars pour le Livret A

Le Livret A est touché par l’effet taux mais conserve néanmoins une collecte positive en mars. Les ménages se détournent de ce placement depuis l’annonce du passage de son taux de rémunération de 3 % à 2,4 %. Compte tenu du niveau de l’inflation (0,8 % en février et en mars), ainsi que de la baisse des taux directeurs de la Banque centrale européenne, une nouvelle diminution de son taux de rémunération est probable au 1er août prochain.

Une collecte modeste mais positive

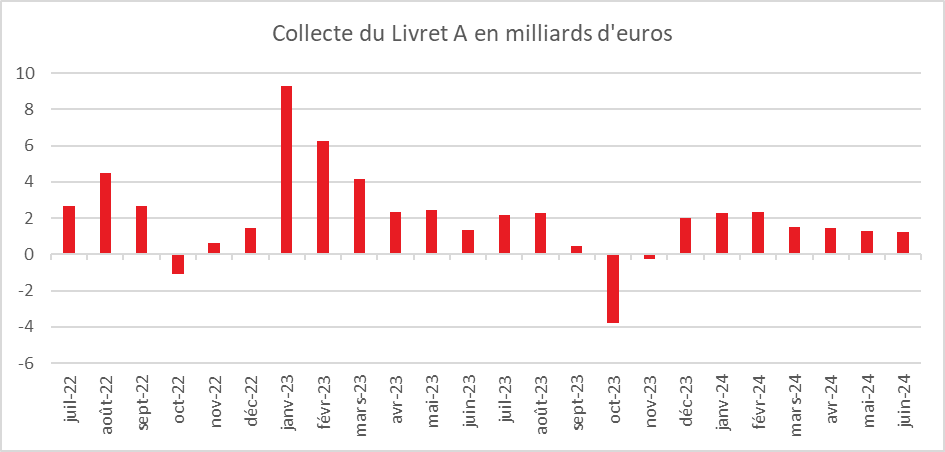

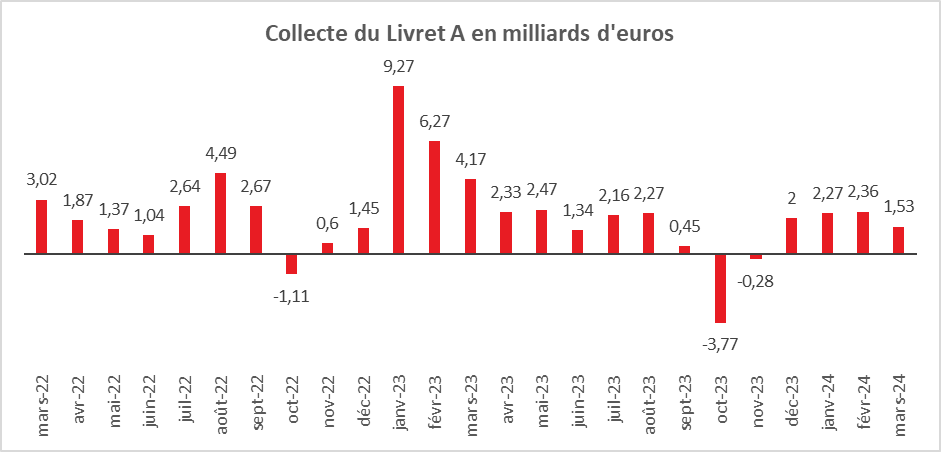

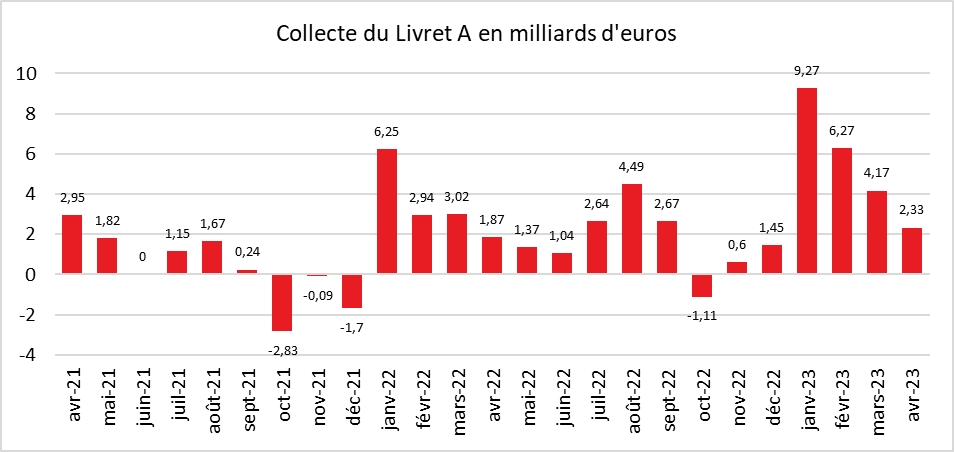

Le Livret A, avec une collecte de 400 millions d’euros, enregistre en mars 2025 son plus mauvais mois de mars depuis 2016 (310 millions d’euros). Ce résultat tranche avec ceux des années précédentes : en mars 2024, le Livret A avait bénéficié d’une collecte de 1,53 milliard d’euros, et en 2023 de 4,17 milliards d’euros. La collecte de mars 2025 s’inscrit dans le processus de décélération constaté depuis le début de l’année. En février, la collecte s’élevait à 940 millions d’euros, et en janvier à 350 millions d’euros.

Sur le premier trimestre 2025, la collecte atteint 1,73 milliard d’euros, contre 8,91 milliards d’euros sur la même période en 2024.

La collecte de mars 2025 pour le Livret A est nettement inférieure à sa moyenne des dix dernières années (2 milliards d’euros).

En mars, le Livret A bat néanmoins un nouveau record d’encours avec 444,2 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) mieux que le Livret A

Le LDDS fait mieux que le Livret A en mars, avec une collecte de 610 millions d’euros, soit un montant proche de celui de février (640 millions d’euros). Ce résultat reste néanmoins inférieur à celui de mars 2024 (910 millions d’euros). Sur les trois premiers mois de l’année, le LDDS enregistre une collecte de 1,81 milliard d’euros, contre 2,92 milliards d’euros sur la même période en 2023. La collecte de mars 2025 est assez proche de la moyenne de ses dix dernières années (700 millions d’euros). Aucune décollecte n’a été enregistrée au mois de mars pour le LDDS.

L’encours du LDDS atteint, avec 162,4 milliards d’euros, un nouveau record.

Le Livret d’Épargne Populaire (LEP) : une érosion de la collecte

Comme le Livret A et le LDDS, le Livret d’Épargne Populaire est en repli en mars, avec une collecte de 140 millions d’euros, contre 350 millions d’euros en février. Cette collecte est en net retrait par rapport à celle de mars 2024 (950 millions d’euros).

Avec un encours de 82,8 milliards d’euros, le LEP atteint néanmoins un plus haut historique.

Une indéniable normalisation de l’épargne réglementée

Plusieurs facteurs peuvent expliquer la baisse de la collecte du Livret A en ce début d’année. La diminution du taux de rémunération conduit les ménages à réorienter leur épargne vers d’autres placements, notamment l’assurance vie, qui connaît un excellent début d’année. Par ailleurs, certaines rumeurs évoquant une mobilisation de l’épargne pour financer la défense, perçue comme une forme de prélèvement, ont pu jouer en sa défaveur. Enfin, le nombre de Livrets A plafonnés a fortement augmenté ces dernières années (environ 13 %), ce qui pousse les épargnants disposant de liquidités à se tourner vers d’autres produits.

La baisse de la collecte du Livret A ne semble pas, en revanche, traduire un arbitrage en faveur de la consommation.

Une baisse des taux de rémunération attendue le 1er août 2025

Les deux composantes utilisées pour calculer le taux du Livret A — le taux ester et le taux d’inflation — sont orientées à la baisse. Compte tenu des données des trois premiers mois de l’année, le taux du Livret A pourrait passer de 2,4 % à 1,7 %.

Le taux du Livret d’Épargne Populaire pourrait quant à lui baisser de 3,4 % à 2,3 %. Pour ce dernier, le gouvernement n’a pas appliqué strictement la formule ces dernières années, préférant donner un avantage à l’épargne populaire.

CDC

CDC

Le Livret A plie mais ne rompt pas en février

Le Livret A poursuit sur la lancée du mois de janvier avec une collecte modeste mais positive en février. La baisse du taux de rémunération le 1er février ne s’est pas accompagnée d’une sanction de la part des épargnants. La collecte se normalise, les ménages semblant préférer l’assurance vie au potentiel de rendement supérieur.

Livret A : une collecte de 940 millions d’euros en février

Le Livret A a fait mieux en février qu’en janvier avec une collecte de 940 millions d’euros, contre 350 millions d’euros. Ce résultat est néanmoins inférieur à la moyenne de ces dix dernières années, qui était de 1,8 milliard d’euros. En février 2024, elle avait atteint 2,3 milliards d’euros, et en février 2023, le niveau astronomique de 6,27 milliards d’euros. À l’époque, le Livret A était porté par son rendement de 3 % et par le caractère anxiogène de la guerre en Ukraine.

Ces dix dernières années, le Livret A n’a connu en février que deux décollectes, en 2016 (-0,51 milliard d’euros) et en 2015 (-0,97 milliard d’euros), années marquées par la baisse du taux de rendement.

Avec la collecte du mois de février, l’encours du Livret A bat un nouveau record à 442,5 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : une collecte de 640 millions d’euros en février

Le LDDS affiche également une collecte plus élevée en février, à 640 millions d’euros, contre 460 millions d’euros en janvier. Ce résultat est néanmoins inférieur à celui de février 2024 (1,04 milliard d’euros).

La collecte de février 2025 est légèrement supérieure à la moyenne de ces dix dernières années (500 millions d’euros). Deux décollectes ont été enregistrées sur cette période, en 2016 (-120 millions d’euros) et en 2015 (-230 millions d’euros).

L’encours du LDDS atteint, avec 161,7 milliards d’euros, un nouveau sommet.

Le Livret d’Épargne Populaire (LEP) : un léger mieux en février

Comme le Livret A et le LDDS, le Livret d’Épargne Populaire améliore sa collecte en février par rapport à janvier, avec 350 millions d’euros contre 110 millions. Ce chiffre est cependant loin du résultat de février 2024 (+1,39 milliard d’euros). Avec un encours de 82,7 milliards d’euros, le LEP est à son plus haut historique.

Normalisation sur fond de baisse du rendement

La collecte du Livret A, comme celle du LDDS et du LEP, se banalise. Elle n’a pas été excessivement affectée par la diminution des taux de rémunération. Les ménages semblent accepter cette baisse, mais ils sont désormais plus enclins à regarder ailleurs si l’herbe est plus verte. L’assurance vie a ainsi commencé l’année sur les chapeaux de roue.

Les prochains mois pourraient réserver quelques évolutions, voire des surprises. La multiplication des fausses informations concernant l’utilisation par l’État de l’argent des ménages pour financer la défense va-t-elle provoquer une défiance des épargnants ? À l’inverse, l’augmentation des tensions internationales en Europe pourrait-elle conduire à une nouvelle hausse de l’épargne de précaution ? Il faudra attendre le mois de mars pour disposer de premiers éléments de réponse.

Le contexte ne pousse pas à un réel relâchement de l’effort d’épargne. Avec la baisse de l’inflation et la diminution du rendement de l’épargne réglementée, les ménages pourraient laisser à nouveau plus d’argent sur leurs comptes courants. La bonne tenue du rendement des fonds euros de l’assurance vie pourrait continuer à doper la collecte de ce produit, qui reste en volume le premier placement financier des ménages.

La collecte du Livret A comme du LDDS en février traduit donc une certaine normalisation après plusieurs années exceptionnelles.

Cercle de l’Epargne – CdC

Cercle de l’Epargne – CdC

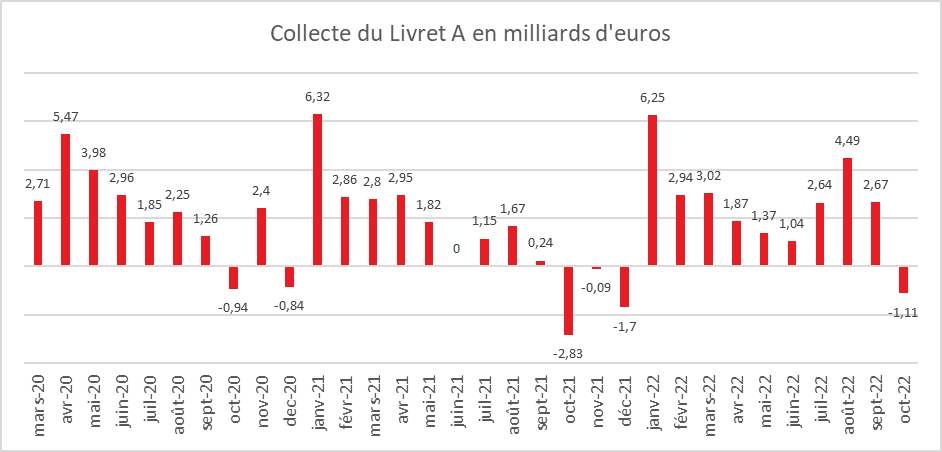

Livret A : une pluie de records pour 2024

Le Livret A termine l’année en fanfare

Avec une collecte de 2,99 milliards d’euros, le Livret A signe son meilleur résultat de l’année. Elle lui permet d’établir un nouveau record en matière d’encours à 442,5 milliards d’euros, soit 144 milliards d’euros de plus qu’en 2019, l’année d’avant la pandémie. L’année 2024 est également marquée par un record absolu en matière de versement d’intérêts capitalisés, 12,32 milliards d’euros contre 11,23 en 2023 et 2,13 en 2019. Ce montant record d’intérêts s’explique par le taux de rendement de 3 % et par le niveau sans précédent de l’encours.

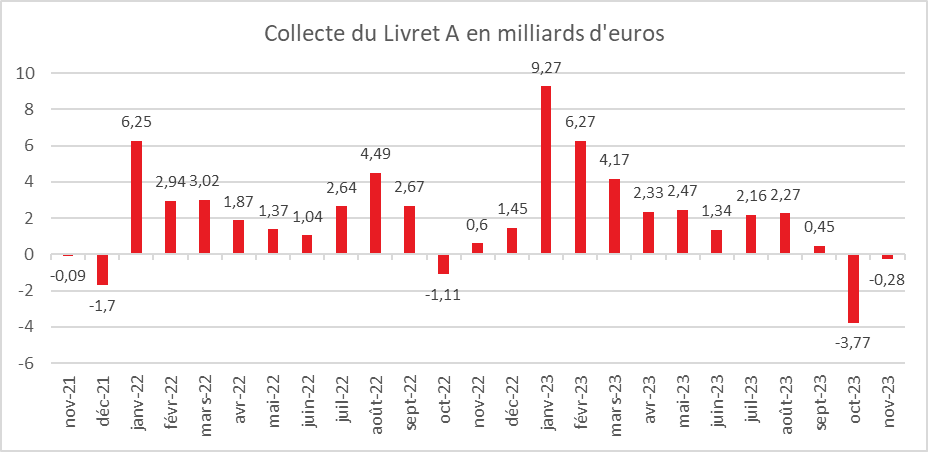

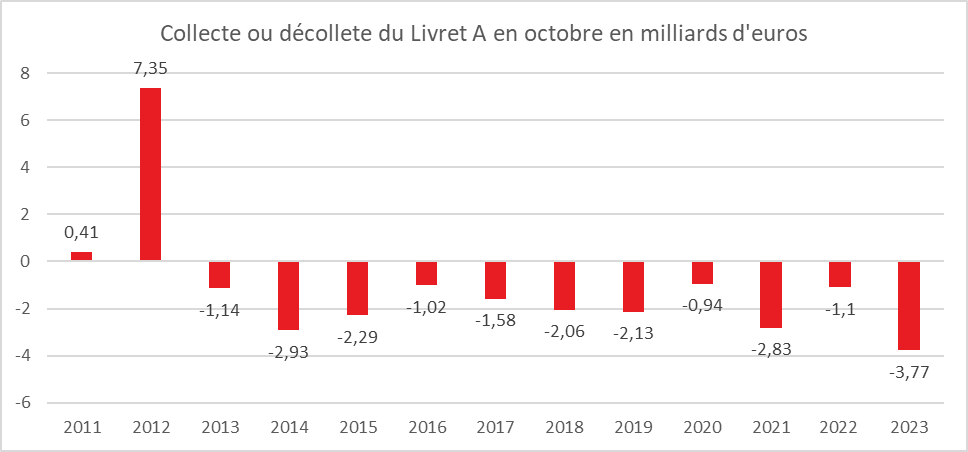

Un mois de décembre atypique

Le mois de décembre 2024 a été exceptionnel pour le Livret A. La collecte sur les dix dernières années avait été en effet nulle, les ménages ayant l’habitude de puiser sur leurs livrets d’épargne réglementée pour financer leurs dépenses de fin d’année (cadeaux, vacances, etc.). De 2009 (début de la base statistique de la Caisse des dépôts et consignations) à 2024, six décollectes ont été, en décembre, enregistrées. La dernière date de 2021, après la période covid (-1,7 milliard d’euros). Les meilleurs résultats en décembre ont été constatés ces dernières années, en 2022 et 2023 (respectivement 1,54 et 2 milliards d’euros).

La collecte record du mois de décembre 2024 peut s’expliquer par une montée des inquiétudes après l’adoption de la motion de censure contre le gouvernement de Michel Barnier à l’Assemblée nationale le 4 décembre dernier. Par ailleurs, les annonces de plans de licenciements ont pu conduire les ménages à opter pour la prudence en matière de dépenses. Ces inquiétudes se sont matérialisées par la chute de l’indice de confiance des ménages calculé par l’INSEE. Les informations sur la future baisse du rendement du Livret A qui ont commencé à se diffuser à la fin de l’année n’ont pas, en revanche, dissuadé les Français à y placer leurs liquidités.

Une collecte annuelle en voie de lente normalisation

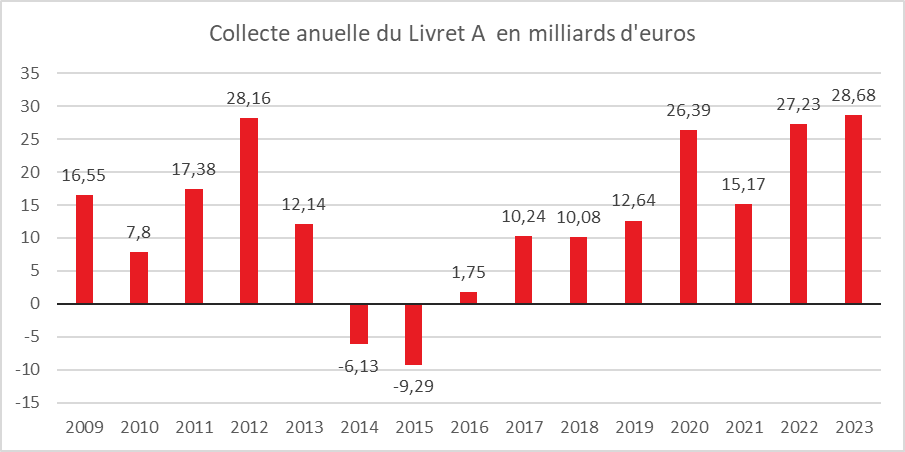

La collecte annuelle du Livret A s’est élevée en 2024 à 14,87 milliards d’euros, contre 28,68 milliards d’euros en 2023. C’est la collecte annuelle la plus faible depuis 2019 (12,64 milliards d’euros). Elle est néanmoins de 3 milliards d’euros au-dessus de la moyenne de ces dix dernières années (11,48 milliards d’euros).

La baisse de la collecte entre 2023 et 2024 s’apparente à une normalisation en lien avec la baisse de l’inflation. Les ménages ont, au cours de l’année, progressivement préféré des placements de long terme comme l’assurance vie. Cette normalisation demeure incomplète en raison de la crise politique survenue à compter du mois de juin 2024.

Le Livret de Développement Durable et Solidaire (LDDS) dans la foulée de son grand frère

De son côté, le LDDS a enregistré, en décembre 2024, une collecte de 940 millions d’euros contre +160 millions d’euros en novembre. En décembre 2023, la collecte avait été également positive de 1,01 milliard d’euros. Depuis 2009, aucune décollecte n’a été constatée en décembre pour LDDS. La collecte moyenne, pour le dernier mois de l’année de ces dix dernières années (2014/2023) était de 800 millions d’euros. Celle de l’année 2024 est donc légèrement au-dessus. Le LDDS qui est souvent connecté avec le compte courant réagit plus rapidement aux versements des primes et des treizièmes mois du mois de décembre.

Sur l’ensemble de l’année, le LDDS enregistre une collecte de 6,55 milliards d’euros, en retrait par rapport à celle de 2023 (11,24 milliards d’euros). Elle est néanmoins près de deux fois supérieure à celle de 2019 (3,91 milliards d’euros). Les intérêts capitalisés atteignent 4,48 milliards d’euros soit près de 500 millions de plus qu’en 2023. Ce montant constitue un record absolu pour le LDDS.

L’encours du LDDS, à fin décembre, s’élevait à 160,6 milliards, également un record. Fin 2019, l’encours du LDDS était de 112,4 milliards d’euros.

Le Livret d’Épargne Populaire (LEP) un bon cru 2024

Avec 11,7 millions de titulaires (fin octobre 2024), le Livret d’Épargne Populaire a enregistré une collecte positive en 2024, de 6,88 milliards d’euros contre 20,67 milliards d’euros en 2023 qui avait été marquée par le relèvement du plafond de 7 700 à 10 000 euros. La baisse du rendement, passé de 6 à 4 %, a joué dans le recul de la collecte. Malgré tout, l’encours établit un nouveau record à 82,2 milliards d’euros. Les intérêts capitalisés se sont élevés à 3,43 milliards d’euros en hausse par rapport à 2023 (3,29 milliards d’euros).

Quels effets de la baisse des taux de l’épargne réglementée en février sur la collecte ?

Le 1er février, le taux du Livret A et du LDDS passera de 3 à 2,4 % et celui du LEP de 4 à 3,5 %. Dans le passé, les baisses de rendement ne se sont pas toujours accompagnés de décollecte. Il en fut ainsi en février 2011 et février 2013. En revanche, en février 2015 et févier 2020, des décollectes ont été enregistrées mais le taux était alors passé en-dessous de 1 %. Les années 2014 et 2015 ont été marquées par des décollectes records (-6,13 et -11,02 milliards d’euros pour le Livret A).

La baisse du rendement du Livret A en 2025 se caractérise par son importance 0,6 point. Il faut remonter à mai 2009 en pleine crise financière pour avoir une baisse plus importante (0,75 point de 2,5 à 1,75 point). Il est à noter que le taux était passé de 4 à 2,5 % le 1er février 2009. Cette série de baisses, en 2009, avait provoqué un mouvement de décollecte.

Pour 2025, le contexte économique et politique devrait rester incertain incitant les ménages à poursuivre leur effort d’épargne contrariant le souhait du Ministre de l’Économie d’un rebond de la consommation, nécessaire à la bonne tenue des recettes de TVA. Par ailleurs, le premier semestre est logiquement favorable à la collecte, le mois de janvier étant dominé par le versement des étrennes de la fin d’année précédente. La persistance d’un contexte politique et économique incertain pourrait amener les ménages à maintenir leurs versements à un niveau élevé sur le Livret A ou le LDDS.

source : CDC

source : CDC

source : CDC

Retour d’une collecte positive pour le Livret A en novembre