Le Coin des Epargnants du 3 juin 2023 : le temps du soulagement aux Etats-Unis

Bonnes nouvelles sur le front américain et européen

La Bourse de Paris a fini la semaine mieux qu’elle ne l’avait commencée, malgré les menaces de dégradation de la note française. Les différentes places boursières ont salué l’adoption de la loi reportant de deux ans la question du relèvement du plafond de la dette américaine et la décrue de l’inflation en Europe. La hausse de la fin de la semaine n’empêche pas les indices actions, tant le CAC 40 que l’Eurostoxx ou le Footsie londonien, de reculer légèrement sur la semaine, confirmant leur tendance du mois de mai. Après avoir enregistré des sommets, le marché parisien est dans une phase de consolidation post publication des résultats des entreprises. Les doutes sur la croissance tant au sein de l’OCDE qu’en Chine incitent à la prudence. Aux Etats-Unis, la levée de l’hypothèque du plafond de la dette a contribué à la hausse des cours.

Les résultats de l’emploi américain au mois de mai ont été jugés plutôt encourageants, le maintien d’un fort mouvement de création d’emplois s’étant accompagné d’une modération des salaires. Le secteur non agricole a créé 339 000 postes le mois dernier, contre 294 000 en avril, confirmant que l’économie américaine reste résiliente. Le consensus formé par Bloomberg pariait sur 195 000 créations de postes. Le taux de chômage a légèrement augmenté en mai de 0,3 point à 3,7 % de la population active, contre 3,5 % attendu. Le salaire horaire moyen a progressé de 0,3 % sur un mois, après +0,4 % en avril, et de 4,3 % sur un an, quand le marché attendait une stabilisation à 4,4 %. Si la fermeté des embauches ne va pas dans le sens d’une pause dans le cycle de hausse des taux de la Fed, l’accalmie sur les salaires et la hausse du taux de chômage sont néanmoins des signaux positifs. Ces derniers pourraient conduire la banque centrale à modérer ses prochains relèvements de taux.

Le Congrès a joué à se faire peur cette semaine en adoptant dans la nuit du 1er au 2 juin la loi relevant le plafond de la dette publique. Par sécurité, l’échéance avant un défaut de paiement du pays, celle du 1er juin, avait été décalée au 5 juin vendredi soir par la secrétaire au Trésor Janet Yellen. En échange d’une suspension du plafond jusqu’en 2025, l’exécutif a accepté un maintien strict des dépenses à leur niveau actuel pour 2024 avec une légère augmentation dans la défense et pour les anciens combattants, avant une hausse plafonnée à 1 % l’année suivante. Les fonds non utilisés dans le cadre du Covid seront réintégrés pour près de 30 milliards de dollars. À la demande des Républicains, l’accord prévoit que les Américains âgés de 49 à 54 ans bénéficiant d’une aide alimentaire devront répondre à certaines exigences en matière de travail s’ils sont valides et sans personne à charge.

Dans ce contexte, les taux d’intérêt sur les obligations d’État sont en recul. Le taux de l’OAT français à 10 ans est repassé en-dessous de 3 %. L’écart avec l’Allemagne est relativement stable à 0,546 point en fin de semaine.

La semaine a également été marquée par la décrue de l’inflation au sein de l’Union européenne en lien avec le recul des prix de l’énergie. La baisse du cours de pétrole a provoqué une vive réaction du prince Abdelaziz ben Salmane, le ministre saoudien de l’énergie. Il condamne l’action des traders et fonds qui spéculeraient sur la chute des cours du pétrole. Pour tenter de relever les cours du pétrole ou tout au moins de les stabiliser, l’Organisation des pays exportateurs de pétrole (OPEP) pourrait décider, le 4 juin, une nouvelle baisse de sa production. L’Arabie saoudite a besoin d’un baril au moins supérieur à 80 dollars pour assurer l’équilibre de son budget, or celui-ci évolue autour de 72 dollars. En 2022, elle avait estimé qu’un niveau de 90 dollars était un « bon prix ». Le ralentissement de la croissance de la Chine conduit à une détente sur les prix. Une partie du pétrole russe trouve preneurs soit dans les pays émergents ou via des circuits parallèles. La Russie doit vendre son pétrole pour financer ses dépenses militaires, ce qui favorise une baisse des cours.

Le tableau de la semaine des marchés

| Résultats 2 juin 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 270,69 | -0,66 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 762,76 | +2,082 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 282,37 | +1,90 % | 3 839,50 | 4766,18 |

| Nasdaq | 13 240,77 | +2,02 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 16 051,23 | +0,48 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 607,28 | -0,30 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 323,52 | -0,37 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 31 524,22 | +0,75 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 229,53 | +0,57 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,859 % | -0,251 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,313 % | -0,306 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,691 % | -0,146 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0716 | -0,03 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 956,05 | +0,91 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 76,12 | +1,30 % | 84,08 | 78,140 |

Le Coin des Epargnants du 19 juin 2023

Dans l’attente d’un accord sur la dette américaine

Les investisseurs ont, durant cette semaine, fait preuve d’une prudence teintée d’optimisme dans l’attente d’une conclusion espérée heureuse, sur le dossier du plafond de la dette américaine. Les indices « actions » ont ainsi progressé, avec modération, cette semaine. A noter néanmoins que l’indice Nikkei 225 est au plus haut depuis 33 ans avec un gain de plus de 4 % en cinq jours. La hausse des cours au Japon est portée par les bons résultats des entreprises, la bonne tenue de la croissance et le retour de l’inflation dans un pays en déflation depuis des décennies. Le Cac 40 a clôturé, la semaine des « trois sorcières » à 7 491,96 points avec une progression sur la semaine de 1,04 %.

Cette progression des indices européens a été obtenue malgré les incertitudes sur le relèvement de la dette publique américaine, les investisseurs croyant qu’un accord sera obtenu dans les prochaines heures. Si le leader républicain de la Chambre des représentants, Kevin McCarthy, un accord est toujours possible d’ici à ce week-end, ce qui autoriserait un vote au Congrès dès la semaine prochaine, le républicain Garret Graves a déclaré, ce vendredi 19 mai, que l’équipe de la Maison Blanche était « déraisonnable ». il a ajouté que « nous n’allons pas nous asseoir ici et parler tout seuls ». Le « shutdown » se rapprochant, le président américain Joe Biden a décidé d’écourter son déplacement à Hiroshima, au Japon ville dans laquelle se tient le sommet du G7, afin d’être de retour sur le sol américain dimanche. Le président américain a prévu de tenir dimanche une conférence de presse pour faire état des avancées entre les clans républicain et démocrate. Si de nombreux éléments doivent encore être réglés, le schéma général semble être celui d’un relèvement du plafond de la dette jusqu’en 2025 (après l’élection présidentielle de 2024) en échange de l’incorporation de plafonds de certaines dépenses, de la réaffectation des fonds Covid non utilisés et d’une rationalisation des permis d’infrastructure énergétique.

Les tergiversations du Congrès aux Etats-Unis et la persistance de l’inflation en zone euro ont conduit, cette semaine, à une augmentation sensible des taux d’intérêt des obligations d’Etat. Le taux de l’OAT français à 10 ans a ainsi dépassé les 3 %, taux qui n’avait plus été atteint depuis le début du mois de mars.

Le tableau des marchés de la semaine

| Résultats 19 mai 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 491,96 | +1,04 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 426,43 | +0,23 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 191,91 | +1,63 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 657,90 | +2,83 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 16 275,38 | +2,60 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 756,87 | +0,19 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 395,30 | +1,79 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 30 817,17 | +4,03 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 286,80 | +0,76 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,019 % | +0,153 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,429 % | +0,155 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,681 % | +0,235 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0821 | -1,02 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 978,50 | -1,79 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 75,69 | +2,13 % | 84,08 | 78,140 |

Plan d’épargne avenir climat, quand l’épargne se met au vert

La transition énergétique exige des investissements importants afin de réduire l’empreinte carbone des activités humaines. L’effort est évalué entre 1 et 3 % du PIB chaque année. Pour financer ces investissements, une réorientation de l’épargne est souhaitée par les pouvoirs publics. Dans le cadre du projet de loi relatif à l’industrie verte, le ministre de l’Économie, Bruno Le Maire, a décidé la création d’un nouveau plan d’épargne avenir climat dédié aux jeunes de moins de 18 ans et destiné au financement de la transition énergétique. Ce plan pourra être ouvert auprès des banques ou des assureurs et les versements seront plafonnés à 23 000 euros, soit un peu plus que le Livret A (22 950 euros).

Ce plan qui pourra être ouvert dès la naissance des enfants et jusqu’à leur 18e anniversaire est un mix entre les livrets réglementés et le Plan d’Épargne Retraite (PER). L’argent versé sur ce plan sera bloqué jusqu’à la majorité, les sommes d’un PER le sont jusqu’à l’âge de départ à la retraite). Le régime fiscal sera celui du Livret A avec zéro fiscalité et zéro prélèvements sociaux.

Les fonds ne seront pas garantis en temps réel comme c’est le cas pour les livrets réglementés ou les fonds euros de l’assurance vie. En revanche, une possible garantie en capital à terme est évoquée, ce qui ressemble aux fonds eurocroissance des contrats d’assurance vie. Une sécurisation progressive en fonction de l’âge sera réalisée par les gestionnaires, ce qui s’apparente à la gestion profilée des PER.

La rémunération ne sera pas fixée, à la différence du Livret A, par les pouvoirs publics. Le ministre de l’Economie a simplement indiqué que le placement étant à long terme, son rendement était susceptible d’être relativement attractif.

Le plan d’épargne avenir climat surfe sur la volonté des jeunes générations de s’engager en faveur de la transition énergétique. Le gouvernement entend inciter les parents à ouvrir ces plans en lieu et place ou en complément des livrets A ou des livrets jeunes.

Les livrets jeunes sont réservés à toute personne âgée de 12 à 25 ans. Leur plafond est faible : 1 600 euros (hors intérêts capitalisés). Le taux d’intérêt annuel est librement fixé par les banques, mais est au moins égal à celui du Livret A, soit au minimum au 1er février 2023, 3 %. À compter du 25e anniversaire, le Livret jeune est clos. À la différence du nouveau plan de Bruno Le Maire, le Livret jeune est complètement liquide. L’encours des livrets jeunes est en baisse constante depuis 2007 et est inférieur à 5 milliards d’euros (4,7 milliards d’euros à fin mars 2023 selon la Banque de France).

Le plan d’épargne avenir climat n’est pas le premier produit fléché développement durable. Figurent dans cette catégorie le Livret de Développement Durable et Solidaire (LDDS) et les fonds ISR (investissement socialement responsable). Depuis l’adoption de la loi PACTE, les assureurs sont tenus de proposer aux assurés des fonds ISR dans le cadre des contrats multi-supports (assurance vie ou PER). Dans le cadre des Plans d’Épargne Entreprise, les gestionnaires d’actifs doivent également faire figurer des fonds ISR dans leurs offres.

Le ministre de l’Économie s’est fixé un objectif de collecte d’un milliard d’euros pour la première année. Les parents et grands-parents pourront être sensibles à l’idée de bloquer l’argent jusqu’à la majorité du titulaire même si, en France, la liquidité est sacrée. La question de la garantie du capital à terme sera sans nul doute regardée de près par les parents. Ce nouveau produit d’épargne épouse parfaitement les spécificités de l’épargne française faite de niches fiscales et de dispositifs plus ou moins réglementés.

Le Coin de l’épargne du 12 mai 2023 : l’inflation et encore l’inflation

Aux Etats-Unis, l’indice de confiance du consommateur, calculé par l’Université du Michigan, est ressorti en dessous des prévisions, à 57,7 points contre 63 escompté, et 63,5 le mois précédent. Le moral des ménages est ainsi au plus bas depuis le mois de novembre. Les investisseurs ont également noté que les anticipations d’inflation à un an, un facteur clef pris en compte par la Réserve fédérale américaine dans le cadre de sa politique monétaire, a été annoncée à 4,5 % pour mai quand elle était attendue en décélération à 4,4 % sur un an, contre 4,6 % en avril. Les anticipations à cinq ans, sont de nouveau en hausse à 3,2 %, contre 3 % en avril. Les prix à l’importation ont augmenté de 0,4 % sur un mois en avril, marquant leur première hausse de l’année. La banque centrale américaine, la Fed doit faire face à un ralentissement de l’économie pouvant amener une récession dans un contexte d’inflation élevée. Pour certains de ses membres, la politique monétaire n’est pas suffisamment restrictive pour casser les transmissions de hausses de prix. Pour un certain temps, le maintien de taux élevés apparaît nécessaire.

Les investisseurs s’inquiètent également de la fixation du plafond de la dette avec un risque de shutdown en cas d’absence dans les prochains jours d’un accord au Congrès. La nouvelle rencontre de Joe Biden avec les responsables démocrates et républicains a été reportée à la semaine prochaine. Des membres du Congrès et des responsables de l’administration ont néanmoins engagé des discussions pour établir les grandes lignes d’un accord portant sur un relèvement du plafond de la dette et une limitation des dépenses publiques ainsi que sur une possible augmentation des impôts.

Dans cet environnement incertain, les investisseurs ont opté cette semaine la prudence. Les indices des grandes places financières sont en léger recul sur la semaine à l’exception du Nasdaq en légère hausse. Le CAC 40 a ainsi enregistré sa troisième semaine consécutive de baisse, cédant 0,24 % en cinq séances. Les taux des obligations d’Etat sont restés stables cette semaine. En revanche, l’euro s’est légèrement déprécié face au dollar.

Le tableau des marchés de la semaine

| Résultats 12 mai 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 414,85 | -0,24 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 300,62 | -1,12 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 124,08 | -0,29 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 284,74 | +0,40 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 913,82 | -0,30 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 754,62 | -0,31 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 317,88 | -0,37 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 29 388,30 | +1,51 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 272,36 | -1,86 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,857 % | -0,012 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,274 % | -0,008 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,446 % | -0,006 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0853 | -2,43 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 2 010,03 | -0,29 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 74,36 | -1,14 % | 84,08 | 78,140 |

Crise du logement, les taux d’intérêt n’expliquent pas tout

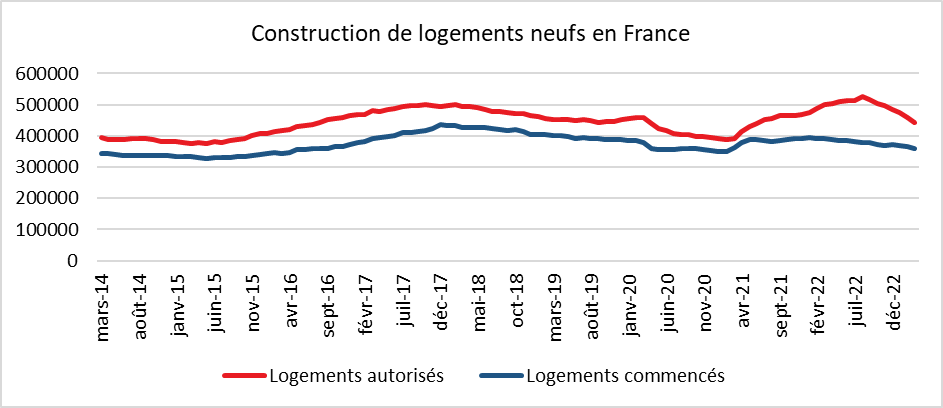

Les professionnels de l’immobilier soulignent la chute de la construction et des transactions. La Fédération française du bâtiment a de son côté alerté : si rien n’est fait, 100 000 emplois sont menacés dans le secteur d’ici à 2024-2025. Dans le même temps, selon la Fondation de l’Abbé Pierre, plus de 14 millions de Français rencontreraient des problèmes pour se loger.

Avec des prix de l’immobilier élevés, la hausse des taux constitue une deuxième peine. La crise ne se résume pas à la question des taux d’intérêt. Au premier trimestre 2023, ils ont retrouvé leur niveau de 2012. En valeur réelle, c’est-à-dire en tenant compte de l’inflation, ils demeurent négatifs. Il n’en demeure pas moins que le taux moyen des crédits immobiliers est passé de 1,06 % en décembre 2021 à 3,15 % en avril, selon l’observatoire Crédit Logement CSA. Associé à des conditions d’accès plus strictes, la production de crédits à l’habitat a diminué en avril de 44,4 % sur un an, selon les estimations de la Banque de France. Le problème numéro 1 est le prix de l’immobilier qui a doublé en vingt ans. Le marché des logements, en France, est un marché de pénurie. La rareté du foncier et l’augmentation des coûts de construction ont favorisé une hausse de l’immobilier, hausse qui a été, par ailleurs, alimentée par la faiblesse des taux d’intérêt entre 2016 et 2021.

Le marché de la location est sous tension en raison de la raréfaction de l’offre. Le développement des locations saisonnières dans les grandes villes et dans les villes touristiques limite les locations à l’année. Plus de 800 000 logements seraient proposés, en France, en location saisonnière. Ce nombre aurait augmenté de près de 20 % en moins de deux ans. Les mesures visant à empêcher la location de logements ne respectant pas les normes énergétiques conduisent les propriétaires à les retirer de l’offre locative ou les vendre. L’offre de biens à louer aurait diminué de 46 % entre 2019 et 2023. La tension serait vive pour les deux pièces, 30 % de l’offre de logements et 40 % des demandes. La raréfaction des logements en location dans le parc privé provoque le gonflement du nombre de candidats pour un logement social. 70 % de la population y est éligible et en un an, 100 000 nouvelles demandes ont été déposées, portant à 2,3 millions le nombre total de ménages en attente d’une HLM. Même si la France a un des parcs les plus importants de logements sociaux d’Europe, la construction est insuffisante. 100 000 constructions ont été engagées en 2022 soit moins que prévu (120 000).

Les besoins en logement sont importants en raison de l’augmentation de la population et de sa concentration croissante sur certaines parties du territoire, grandes agglomérations et régions côtières. Par ailleurs, les divorces et l’essor des familles monoparentales contribuent également à accroître la demande en logements.

La France consacre chaque année plus de 38 milliards d’euros au logement sans pour autant que cela ne contribue à résoudre une crise vieille de plusieurs décennies. Le nombre de logements neufs construits se situe en fonction des années entre 350 000 et 400 000 quand il en faudrait au minimum 500 000. Les lois visant à lutter contre l’artificialisation des sols et à limiter l’urbanisation provoquent une raréfaction du foncier. En outre, les maires en lien avec les souhaits de leur population sont de plus en plus réticents à accroître l’offre de logements. Des candidats, lors des dernières élections municipales, se sont fait élire sur le thème de l’arrêt des constructions. La construction est également freinée par l’augmentation des coûts de construction en lien avec le durcissement des normes énergétiques. La faible industrialisation des process de construction ne facilite pas l’obtention de gains de productivité dans le secteur du bâtiment. Cette industrialisation qui passe par un recours plus important à des éléments préfabriqués nécessite, par ailleurs, un effort de formation en faveur des salariés du secteur du bâtiment.

Le gouvernement devrait dans le prolongement des travaux sur le logement du Conseil national de la refondation (CNR) annoncer plusieurs mesures. Un grand plan d’acquisition de logements neufs par CDC Habitat, filiale de la Caisse des Dépôts, auprès des promoteurs, est à l’étude.

Le gouvernement devra également indiquer s’il maintient plusieurs dispositifs en faveur de l’immobilier qui doivent s’éteindre en 2023 comme le Prêt à taux zéro (PTZ) ou en 2024 pour le Pinel qui vise à favoriser l’investissement locatif. En lieu et place de ces dispositifs, des experts plaident pour la création d’un statut de bailleur qui permettrait l’amortissement des biens immobiliers voués à la location, ce dispositif est aujourd’hui réservé aux logements loués meublés (statut LMNP). La Cour des Comptes a, à plusieurs reprises, souligné que les aides fiscales en faveur de l’immobilier locatif avaient une faible efficacité et qu’elles contribuent avant tout à la hausse des prix de l’immobilier.

Une refonte de la fiscalité des plus-values pourrait être imaginée. Les abattements en fonction de la durée de détention (23 ans pour la fiscalité et 30 ans pour les prélèvements sociaux) ne favorisent pas la fluidité du marché. Une taxation accrue pour les plus-values de moins de quatre ans et des abattements sur une période de 8 ans seraient certainement souhaitables à la fois pour concilier lutte contre la spéculation et fluidifier davantage le marché. L’instauration d’un régime de plus-values pour les résidences principale bien qu’impopulaire est certainement souhaitable pour limiter les effets d’aubaine, et pourrait donc être imaginée.

Cercle de l’Épargne – données SDES, Sit@del2, estimations à fin mars 2023

Le Coin des Epargnants du 5 mai 2023 : les banques centrales toujours à la manœuvre

Marchés, une semaine aux signaux contradictoires

L’inflation continue à augmenter en Europe. L’emploi américain reste positif tout comme celui de la France. Les banques centrales américaine et européenne relèvent leurs taux directeurs mais le processus de hausses semble se rapprocher de son terme. Dans ce contexte chahuté, le Cac 40 a clôturé ce vendredi 5 mai sur un gain de 1,26 % à 7 432,93 points, mais en petite baisse sur l’ensemble de la semaine. Les indices des grandes places financières ont perdu également un peu de terrain.

L’économie américaine a créé 253 000 postes dans le secteur non agricole au mois d’avril, soit nettement plus que les 185 000 attendus. Les soldes des mois de mars et de février ont été révisés en baisse, de respectivement de 236 000 postes à 165 000 et de 311 000 à 248 000. Le taux de chômage a diminué de 0,1 point à 3,4 %, là où le marché tablait sur une hausse à 3,6 %, tandis que la hausse du salaire horaire moyen a accéléré à 4,4 %, contre une stabilisation à 4,2 % estimée.

Les taux des obligations souveraines ont été peu affectés par les relèvements des taux directeurs qui avaient été largement anticipés. Les investisseurs ont été sensibles à l’idée que les banques centrales allaient bientôt arrêter de resserrer la politique monétaire.

Le prix du pétrole a continué de reculer cette semaine pour s’établir à 75 dollars le baril. Cette baisse intervient malgré la réduction d’un million de barils supplémentaires décidée par l’OPEP+. Le ralentissement de l’économie mondiale explique cet accès de faiblesse. Le rebond économique chinois serait moins fort qu’escompté. Par ailleurs, le pétrole russe arriverait à déjouer les embargos et se retrouverait sur le marché notamment en passant par la Turquie.

Dixième relèvement consécutif des taux d’intérêt aux États-Unis

Mercredi 3 mai 2023, la FED a décidé de relever ses taux directeurs pour la dixième fois consécutive depuis le début de l’année 2022. Ce processus de relèvement est le plus rapide enregistré depuis quarante ans. La hausse d’un quart de point est néanmoins modérée. Après cette décision du comité de politique monétaire, la fourchette de taux s’établit désormais entre 5 % et 5,25 %.

Les marchés n’ont pas été surpris par l’annonce de la banque centrale américaine FED qui avait été largement anticipée. En revanche, les investisseurs espéraient que la banque centrale sonne la fin du cycle haussier avec une possible décrue des taux à partir de l’automne. En la matière, la FED est restée prudente. Son communiqué officiel de mai ne mentionne pas de nouvelles hausses pour les prochaines réunions à la différence du précédent communiqué. Le comité de politique monétaire a précisé qu’il prendra en compte « les restrictions cumulées de la politique monétaire, le retard avec lequel la politique monétaire affecte l’activité économique et l’inflation, et les développements économiques et financiers » avant de prendre une éventuelle décision de relèvement. En revanche, Jerome Powell a exclu l’hypothèse d’une baisse des taux cette année. Il a déclaré que « nous pensons que l’inflation va diminuer, mais pas si vite ». Dans son communiqué, la Fed indique également qu’elle « serait prête à ajuster sa position de politique monétaire de façon appropriée si des risques émergeaient qui pouvaient empêcher l’atteinte de ses objectifs ». Ces objectifs sont « un taux d’emploi maximal et une inflation qui progresse de 2 % sur le long terme ». Jerome Powell a toutefois souligné qu’en dépit d’une hausse de 5 points des taux directeurs depuis mars 2022, « le chômage est aussi bas qu’avant », et « au plus bas depuis 15 ans ». Le Président de la FED pense qu’il est « possible de refroidir le marché du travail sans grosse augmentation du chômage » tout en soulignant que l’histoire économique a plutôt montré l’inverse.

Parmi les « développements » que la Fed intègrera dans son analyse, figurent la situation des banques et l’évolution de l’accès au crédit qui est en baisse depuis le mois de mars pour les entreprises.

Les prochaines semaines aux États-Unis seront marquées par le problème du relèvement du plafond de la dette publique avec un risque de défaut de paiement en cas de persistance du désaccord politique entre Républicains et Démocrates. La date butoir est fixée au 1er juin.

Septième relèvement consécutif pour la BCE

Jeudi 4 mai 2023, la BCE a relevé ses taux directeurs. La hausse a été de 25 points de base après avoir déjà connu six hausses consécutives entre 0,50 et 0,75 point depuis juillet. Les taux directeurs de la BCE se situent désormais dans une fourchette comprise entre 3,25 et 4 %, au plus haut depuis octobre 2008.

La BCE a rappelé que son objectif de réduction de l’inflation était intangible. « Les décisions futures du Conseil des gouverneurs garantiront que les taux directeurs seront ramenés à des niveaux suffisamment restrictifs pour permettre un retour rapide de l’inflation à l’objectif à moyen terme de 2 % et seront maintenus à ces niveaux aussi longtemps que nécessaire », précise le communiqué de la Banque centrale européenne.

Le relèvement avait été anticipé comme aux États-Unis. L’inflation est, en effet, toujours élevée et a même enregistré une légère progression en avril, passant de 6,9 à 7 % sur 12 mois. En revanche, l’inflation sous-jacente – qui exclut les prix très volatils de l’alimentation et de l’énergie, et qui, de fait, est privilégiée par la BCE – a légèrement reculé le mois dernier, passant de 5,7 à 5,6 %. Le choix d’une hausse de 25 points de base a néanmoins surpris un certain nombre d’analystes comme ceux de JP Morgan et de Bank of America qui tablaient sur un relèvement de 50 points de base, comme lors des réunions précédentes. La BCE a certainement pris en compte la dernière enquête publiée mardi sur la distribution du crédit en zone euro au premier trimestre, qui souligne un ralentissement notable du financement de l’économie par les banques. Le relèvement a minima des taux directeurs peut également s’expliquer par le fait qu’en parallèle la BCE a décidé d’arrêter entièrement ses réinvestissements au titre de son principal programme d’achat obligataire, l’Asset purchase programme (APP) à compter du mois de juillet. Depuis deux mois, elle avait commencé à réduire ses achats d’obligations en s’abstenant de réinvestir – pour 15 milliards d’euros par mois – les montants issus du remboursement des obligations inscrites à son bilan. Une forte hausse des taux directeurs aurait pu fragiliser les banques au moment où la BCE réduit les liquidités sur le marché en dégonflant son bilan. Elle a aussi accéléré les remboursements des TLTRO (targeted longer-term refinancing operations), des prêts ciblés de long terme accordés aux banques à des conditions avantageuses lors de la crise sanitaire. Près de 500 milliards d’euros de ces financements arrivent à échéance en juin.

La hausse du début de mois de mai décidée par la BCE ne devrait pas être la dernière. Les marchés parient sur un relèvement de 0,5 point des taux directeurs d’ici la fin de l’été en une ou deux fois.

Le tableau des marchés de la semaine

| Résultats 5 mai 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 432,93 | -0,78 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 674.38 | -1,24 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 136,25 | -0,60 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 235,41 | +0,21 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 961,02 | -0,06 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 778,38 | -1,15 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 340,43 | -0,47 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 29 157,95 | +2,46 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 334,50 | +0,34 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,869 % | -0,017 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,282 % | -0,032 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,452 % | +0,015 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,1025 | -0,96 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 2 015.80 | +1,11 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 75,12 | -5,77 % | 84,08 | 78,140 |

Le Coin des Epargnants du 28 avril 2023 – Avril a souri aux actions

Le CAC 40 a signé un quatrième mois consécutif de hausse, une série qui n’a été observée qu’à trois reprises depuis la création de l’indice en 1988. Sur les mois de janvier à avril, le marché français a progressé de plus de 15 %, ce qui constitue le quatrième meilleur début d’année en trente-trois ans. L’indice parisien est toujours porté par la forte appréciation des valeurs du luxe, LVMH étant devenue la première capitalisation européenne. Aux Etats-Unis, le Dow Jones a effacé les pertes de la fin de l’année dernière en enregistrant un gain de près de 0,5 %.

Sur la semaine, le CAC40 a perdu un peu de terrain après avoir battu plusieurs fois son record la semaine précédente. Les résultats économiques n’étaient pas une source d’optimisme démesuré. Aux Etats-Unis, l’indice « core PCE » des dépenses de consommation personnelle, mesure de l’inflation la plus suivie par la Fed et composante de la statistique des revenus et dépenses des ménages, n’a que légèrement diminué de 0,1 point de base à 4,6 % sur un an. Il se maintient nettement au-dessus de l’objectif de la banque centrale, dont le comité de politique monétaire rendra sa décision sur l’évolution du loyer de l’argent mercredi prochain. De son côté, l’indice du coût du travail a augmenté de 1,2 % au premier trimestre après une hausse 1,1 % trois mois plus tôt. Ces résultats devraient conduire à une nouvelle hausse de 25 points de base les taux directeurs américains à l’occasion de la prochaine réunion de la FED, début mai.

Dans la zone euro, le ralentissement de l’économie est confirmé. Le PIB s’est accru de 0,1 % au cours du premier trimestre, soit moins que prévu par le consensus (+0,2 %). En glissement annuel, la croissance n’est plus que de 1,3 %, contre 1,8 % sur les trois premiers mois de 2022. L’inflation ne donne toujours pas de signes d’accalmie. En France, elle est encore en hausse de +0,2 point à 6,9 % sur un an. En hausse, elle gagne 0,7 point à 3,8 %. En Allemagne, elle n’a reculé que de 0,2 point à 7,6 %. Philip Lane, l’économiste en chef de la Banque centrale européenne (BCE), réclame une nouvelle hausse des taux directeurs qui pourrait intervenir à la réunion des gouverneurs prévue le 4 mai, estimant que la lutte contre l’inflation est loin d’être finie. Il souhaite également une réduction des aides publiques de soutien au pouvoir d’achat qui retardent le recul de l’inflation. Ces aides soutiennent la demande et incitent les entreprises à répercuter la hausse des prix. La récession a été évitée en zone euro au premier trimestre grâce à la décrue des prix énergétiques et à l’atténuation des goulets d’étranglement. L’économiste de la BCE parie toujours sur une croissance de 1 % en 2023 tout en soulignant que les incertitudes demeurent importantes.

Le tableau des marchés de la semaine

| Résultats 28 avril 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 491.50 | -1,13 % | 6 471,31 | 7 153,03 |

| Dow Jones | 34 098.36 | +0,66 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 169.58 | +0,63 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 226.58 | +0,99 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 922.38 | +0,17 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 870.57 | -0,55 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 359.31 | -1,30 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 28 856,44 | +1,02 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 302,62 | +0,87 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,886 % | -0,094 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,314 % | -0,158 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,437 % | -0,123 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1.1032 | -0,41 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 993.00 | +0,43 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 79.57 | -2,73 % | 84,08 | 78,140 |

Vendredi 28 avril, l’agence de notation Fitch a abaissé d’un cran la note de la France à «AA-». Cette dégradation de la note française est imputable aux tensions sociales récentes qui réduisent la capacité du gouvernement à maitriser les finances publiques. L’agence souligne que « l’impasse politique et les mouvements sociaux (parfois violents) constituent un risque pour le programme de réformes d’Emmanuel Macron et pourraient créer des pressions en faveur d’une politique budgétaire plus expansionniste ou d’un renversement des réformes précédentes».

Le Coin des Epargnants du samedi 22 avril 2023 – le CAC toujours plus haut grâce au luxe

Cinquième semaine de hausse consécutive pour le CAC 40

Cette semaine, le CAC 40 a une nouvelle fois battu son record en atteignant 7 577 points en clôture, vendredi 21 avril. Avec un gain de 0,76% en cinq jours, l’indice parisien signe ainsi une cinquième semaine de hausse consécutive. La place de Paris est toujours soutenue par les valeurs du secteur du luxe (LVMH, Hermès, Kering, L’Oréal) et par EssilorLuxottica. Le numéro un mondial de l’optique enregistre une forte croissance tant pour les verres que pour les montures. Cette société est de plus en plus assimilée à une marque de luxe. La hausse de cette semaine est plus modérée que les précédentes, les investisseurs attendant les résultats de vingt entreprises la semaine prochaine ainsi que les décisions des banques centrales. Aux Etats-Unis, cet attentisme s’est traduit par un léger recul des indices. La FED devrait procéder à une nouvelle hausse de ses taux de 25 points de base. Pour de nombreux experts, cette hausse pourrait être la dernière du cycle enclenché au début de l’année 2022. En zone euro, la solidité de l’indice PMI composite en avril, à 54,4 en première estimation, soulignant que l’activité reste encore dynamique pourrait conduire la BCE à relever ses taux de 50 points de base le mois prochain.

Le tableau des marchés de la semaine

| Résultats 21 avril 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 577,00 | +0,76 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 809,03 | -0,27 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 133,55 | -0,24 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 072,38 | -0,54 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 881,66 | +0,41 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 914,13 | +0,51 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 390,75 | +1,20 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 28 564,37 | +0,58 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 302,62 | +0,87 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,980 % | +0,045 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,472 % | +0,036 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,560 % | +0,040 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0976 | -1,13 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 975,61 | -1,46 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 81,71 | -5,76 % | 84,08 | 78,140 |

Le label ISR encore plus vert

Le label ISR est un label d’État créé en 2016 par le ministère de l’Économie destiné à répertorier des fonds d’investissement ainsi que des supports immobiliers (OPCI/SCPI) en fonction de critères environnementaux. Ce label atteste que les gestionnaires ont effectué une sélection d’investissements en fonction de critères environnementaux sociaux et de gouvernance, abrégés critères ESG. Plus de 1 200 fonds sont labellisés. Selon le site du label ISR, l’ensemble de ces fonds labellisés pèse 695 milliards d’euros, (440 milliards d’euros pour les fonds de droit français et 255 milliards d’euros de fonds étrangers).

Compte tenu de l’évolution de la réglementation européenne, le gouvernement a décidé de renforcer le label ISR avec comme objectifs de limiter le greenwashing et d’assurer la crédibilité du label. Jusqu’à maintenant, le label reposait sur un cahier des charges comportant six catégories d’exigences. En fonction des réponses, les certifications sont délivrées par des organismes indépendants agréés par le Comité français d’accréditation.

Le nouveau référentiel du label ISR est soumis à la consultation publique durant six semaines, permettant aux parties prenantes, sociétés de gestion, investisseurs, conseillers financiers, ONG et lobbies de donner leurs opinions. La proposition de référentiel définitif sera soumise au ministre de l’Économie et des Finances, Bruno Le Maire.

Dans le cadre de la nouvelle procédure, les candidats à la labellisation devraient soumettre un plan d’action concret concernant la réduction de leurs émissions de gaz à effet de serre. Le comité du label propose d’exclure les producteurs de charbon ou d’énergies fossiles non conventionnelles pour plus de 5 % de leur production, ainsi que ceux qui investissent dans tout nouveau projet de ce type. Des indicateurs devraient obligatoirement être mis en place pour mesurer les effets réels des portefeuilles sur les questions sociales, environnementales et de bonne gouvernance.

Dans l’hypothèse d’une publication de la décision du ministre en septembre, le nouveau référentiel entrerait en vigueur en janvier prochain pour les nouvelles labellisations. Les sociétés de gestion auront un an pour mettre les fonds déjà labellisés en conformité avec les nouvelles normes. Valable trois ans, le label est en principe revu tous les ans par les auditeurs de labellisation des fonds (Afnor Certification, EY France et depuis 2020, Deloitte).

La nouvelle version du label devrait être plus exigeante, l’approche reste basée sur des process assez lourds. L’insuffisance d’exclusion sur les énergies fossiles fait l’objet de critiques, tout comme l’absence de gradation des fonds en fonction de leur degré d’exigence. Ce label ISR ne permet toujours pas une harmonisation européenne. Les gérants souhaitent qu’un label européen soit adopté. Actuellement, un fonds distribué dans plusieurs pays doit répondre aux exigences d’exclusion des différents labels, ce qui restreint le choix d’investissement et génère des coûts.

Le Coin des Epargnants du 8 avril 2023

Marchés en trêve pascale

Les marchés ont connu de faibles évolutions en cette semaine sainte. Le CAC 40 n’a progressé que de 0,03 % sur quatre jours, la bourse de Paris comme les autres places occidentales étant fermées vendredi.

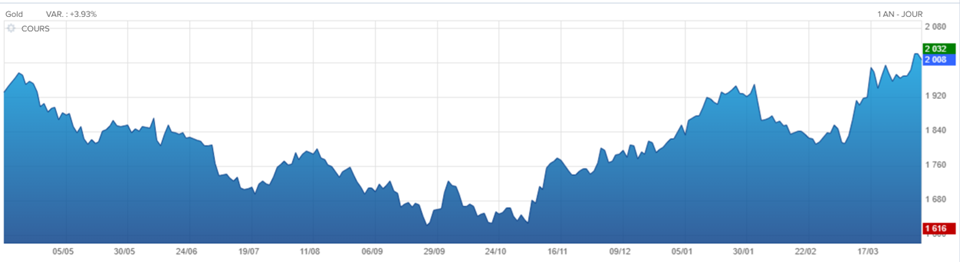

L’or au plus haut

Cette semaine, l’once d’or a franchi la barre symbolique des 2 000 dollars et se trouve à un niveau record. Le métal précieux, valeur refuge par excellence, est en hausse de 10 % sur les trente derniers jours. Les problèmes rencontrés par certaines banques, la persistance des tensions internationales et les politiques d’achats de certaines banques centrales expliquent cette hausse. Ces derniers jours, l’once d’or s’est appréciée en lien avec la baisse du dollar et des taux des obligations.

L’emploi américain ne faiblit pas

En mars, les États-Unis ont créé 236 000 postes dans le secteur non agricole, contre +326 000 en février. Ce résultat est conforme à celui attendu par le consensus. Le salaire horaire a augmenté de 0,3 % sur un mois. La hausse sur un an est de 4,2 %, soit un peu moins que celle de 4,3 % qui était anticipée. Le taux de chômage a reculé de 0,1 point, à 3,5 % de la population active.

L’augmentation de 236 000 emplois non agricoles en mars semble traduire un ralentissement de la croissance. Elle confirme que le nombre de créations d’emploi élevé de janvier et février était en partie lié aux conditions météorologiques. En décembre, des entreprises avaient différé la création de nombreux postes en raison de la vague de froid qui s’était abattue sur les États-Unis. La baisse des offres d’emplois et la progression de la demande d’allocations chômage montrent également un ralentissement de la demande de main-d’œuvre. Un ralentissement plus marqué des créations d’emploi est attendu dans les prochains mois. Malgré tout la persistance de l’inflation devrait conduire à une ou plusieurs nouvelles hausses de ses taux directeurs.

Le tableau des marchés de la semaine

| Résultats 6/7 avril 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 324,75 | +0,03 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 485,29 | +0,63 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 105,02 | -0,10 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 087,96 | -1,10 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 597,89 | -0,20 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 741,56 | +1,44 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 309.45 | -0,13 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 518,31 | -2,03 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 327,65 | +1,22 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,700 % | -0,094 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,174 % | -0,118 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,305 % | -0,214 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1.0919 | +0,44 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 2 007,61 | +1,93 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 84.88 | -0,12 % | 84,08 | 78,140 |

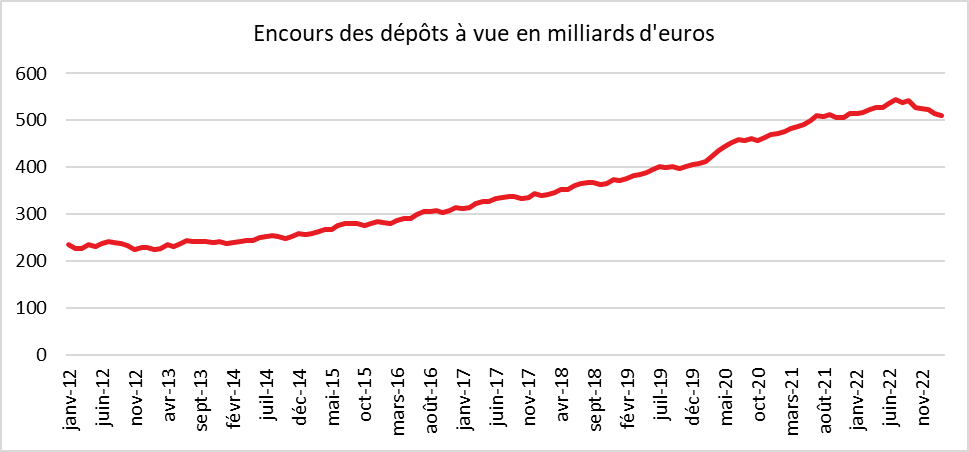

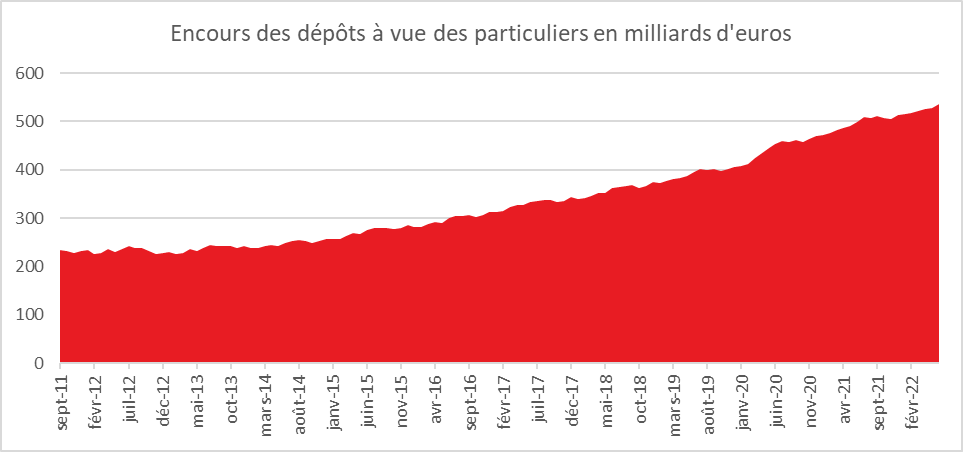

Dépôts à vue, baisse confirmée

Après plus de dix ans de hausse, l’encours des dépôts à vue des ménages est en recul depuis le mois de juillet dernier. Cet encours est passé de 543 à 509 milliards d’euros de juillet 2022 à février 2023. Les ménages réaffectent une partie de leurs liquidités sur les produits d’épargne réglementée, sachant que les plus modestes puisent dans leur épargne pour faire face à l’augmentation des prix. En revanche, en moyenne, les Français tendent à réduire leurs dépenses de consommation et à maintenir leur épargne.

Le Coin des Epargnants du 25 mars 2023 : les banques toujours sous pression

La lutte contre l’inflation continue

Mercredi 22 mars, la banque centrale américaine, la FED, a décidé de relever d’un quart de point ses taux directeurs qui évolueront désormais dans une fourchette entre 4,75 % et 5 %. Cette hausse marque la volonté de la FED de poursuivre le resserrement de sa politique monétaire afin de lutter contre l’inflation. Elle signifie également que le système bancaire américain est solide malgré les faillites de ces dernières semaines. Si elle est mesurée, cette augmentation n’est certainement pas la dernière. La FED a indiqué que d’autres pourraient être nécessaire pour faire revenir l’inflation sous-jacente dans la cible des 2 %. La hausse des prix demeure vive aux États-Unis. Elle a été de 0,4 % sur un mois en février, et de 6 % sur un an.

Selon les prévisions révisées de la FED, une majorité de membres du comité de politique monétaire anticipe toujours un niveau des taux directeurs entre 5 et 5,25 % à la fin de l’année, ce qui correspondrait à une seule hausse de taux supplémentaire mais Jerome Powell, son Président, a prévenu « si nous avons besoin d’augmenter plus les taux, nous le ferons ».

Les banques toujours dans l’œil du cyclone

Après les États-Unis et la Suisse, les inquiétudes sur la santé des banques concernent l’Allemagne avec la Deutsche Bank, la première banque du pays qui depuis des années est confrontée à des problèmes. À Francfort, son titre a perdu jusqu’à 15 % en séance vendredi 23 mars. Le prix des crédits default swaps (CDS) à 5 ans, des produits dérivés qui assurent contre un incident de crédit, est passé au-dessus de 220 points de base, un niveau qui n’avait plus été observé depuis fin 2018. Les propos du chancelier Olaf Scholz, selon qui « il n’y a pas lieu de s’inquiéter », n’ont pas réussi à rassurer les investisseurs. Lors du sommet des Chefs d’État et de gouvernement à Bruxelles, Il a ajouté que la « Deutsche Bank a fondamentalement modernisé et réorganisé son modèle économique, c’est une banque très rentable ». L’ensemble des valeurs bancaires ont baissé vendredi, -5,45 % pour la Commerzbank. -6,13 % pour la Société Générale et 5,27 % pour BNP Paribas. L’annonce par les autorités américaines d’une enquête pour déterminer si les banquiers de Crédit Suisse et d’UBS ont aidé des oligarques russes à contourner les sanctions n’a pas contribué à apaiser la situation de défiance. L’indice KBW des banques américaines est à son plus bas depuis octobre 2020. Les autorités surveillent de part et d’autre de l’Atlantique la situation. Janet Yellen, la Secrétaire d’État au Trésor, a déclaré jeudi soir devant les parlementaires qu’elle se tenait prête à prendre de nouvelles mesures pour garantir les dépôts bancaires contredisant ses propos de la veille selon lesquels elle avait écarté toute extension sur les dépôts au-delà du seuil en vigueur de 250 000 dollars.

Les indices actions s’ils ont accusé le coup vendredi ont néanmoins progressé sur la semaine. Le CAC 40 a ainsi gagné 1,30 % et le Dow Jones plus d’un point. Les taux d’intérêt des obligations d’Etat sont restés stables, la hausse de 25 points de base des taux de la FED n’ayant surpris personne ou presque.

Le tableau des marchés de la semaine

| Résultats 24 mars 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 015,10 | +1,30 % | 6 471,31 | 7 153,03 |

| Dow Jones | 32 237,53 | +1,11 % | 33 147,25 | 36 338,30 |

| S&P 500 | 3 970,99 | +1,33 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 823,96 | +1,44 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 14 957,23 | +1,28 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 405,45 | -+0,86 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 130,62 | +1,31 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 385,25 | +0,19 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 265,65 | +1,11 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,648 % | -0,023 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,118 % | +0,019 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,365 % | -0,047 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0756 | -0,22 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 985,35 | -0,08 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 74,78 | +3,05 % | 84,08 | 78,140 |

Le Coin des Epargnants : les marchés maintiennent le cap malgré les écueils

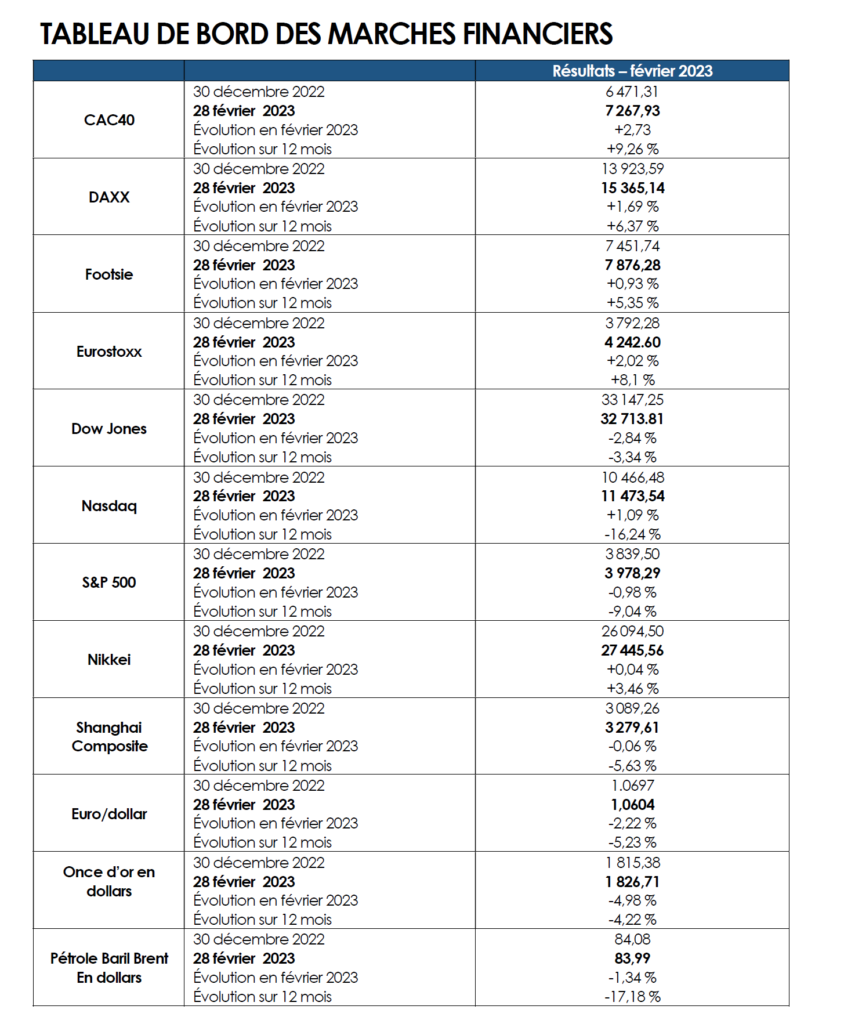

Quand février confirme janvier

Après avoir enregistré le meilleur mois de janvier de son histoire grâce à une progression de 9,4 %, le CAC 40 a gagné 2,62 % en février, à 7.267,93 points. Le 16 février dernier a été marqué par un nouveau record à 7.387,29 points. Sur les deux premiers mois de l’année, la hausse du CAC 40 a été de 12,27 %. Les valeurs les plus en pointe ont été STMicroelectronics et Renault avec des progressions de plus de 35 %, Publicis, Stellantis, BNP Paribas, Saint-Gobain, URW et Alstom ont augmenté de plus de 20 %. Le Cac 40 obtient depuis le début d’année de meilleurs résultats que les indices américains, le Dow Jones perd 1 % depuis le 1er janvier tandis que le S&P 500 ne gagne que 3,8 %.

Compte tenu des menaces et des incertitudes, l’évolution des marchés reste difficile à apprécier. L’inflation demeure toujours inconnue. Pour certains, elle est en voie de régression quand pour d’autres, un second tour serait à l’œuvre avec les hausses de prix dans l’alimentation et celles des salaires. En France, l’indice des prix à la consommation a atteint 7,2 % sur un an en février, selon les données harmonisées de l’Union européenne. Sur un mois, l’inflation a augmenté de 1 %, contre 0,4 % en janvier. Selon l’Insee, les prix des produits manufacturés devraient augmenter avec la fin des soldes d’hiver et ceux des services avec l’augmentation des prix du transport. La France n’est pas le seul pays touché par ce phénomène de réaccélération des prix. En Espagne, le taux d’inflation annuel est passé de 5,9 % à 6,1 % entre janvier et février. La Banque Centrale Européenne ne peut que poursuivre son programme de hausse de ses taux directeurs. L’idée d’un taux de dépôt final de la BCE à 4 % à l’horizon de février 2024, contre 3,5 % estimé en début d’année et 2,5 % actuellement est aujourd’hui pronostiqué. Par voie de conséquence, le rendement sur l’emprunt d’État français à dix ans a atteint 3,18 %, au plus-haut depuis avril 2012. Son équivalent allemand s’est tendu à 2,7 %, également un pic depuis 12 ans.

Un début de mois de mars prometteur

Moins de trois mois après la levée des restrictions sanitaires par les autorités de Pékin et après une période de fort ralentissement, plusieurs indicateurs semblent révéler un redémarrage de l’économie. Pour la première fois depuis le mois de juillet 2022, l’activité manufacturière chinoise a progressé en février. L’indice S&P Global est ressorti à 51,6, contre 49,2 en janvier et 50,7 attendu par le consensus, le seuil des 50 marquant la frontière entre la zone de contraction et la phase d’expansion. Dans le secteur des services, l’activité est également ressortie en hausse, portée par la demande intérieure et la croissance de l’emploi salarié. L’indice PMI S&P Global pour Caixin s’est établi à 55 points le mois dernier, contre 52,9 en janvier. Les entreprises chinoises ont créé des emplois pour la première fois en quatre mois. Les tensions inflationnistes demeurent par ailleurs limitées en Chine. Les investisseurs espèrent que le gouvernement chinois annonce de nouvelles mesures de relance à l’occasion du Congrès national du Peuple qui se réunit à partir du dimanche 5 mars. Ces mesures pourraient concerner le secteur immobilier toujours en difficulté en raison du durcissement des conditions d’accès au crédit.

Plusieurs statistiques favorables pour la zone euro ont également contribué à améliorer le moral des investisseurs. La hausse des prix à la production a été moins importante que prévu en janvier. Elle est revenue à 15 % sur un an, contre 24,5 % en décembre. Le consensus pariait sur 17,8 %. L’indice PMI S&P Global de la zone euro s’est élevé à 52,7 points, son meilleur niveau depuis juin. Cet indice semble conforter l’idée que l’Europe pourra échapper à la récession.

A la clôture vendredi 3 mars, le CAC 40 a terminé à 7 348,12 points avec une hausse de 2,21 % sur la semaine. Le CAC 40 est à moins de 40 points de son record absolu du 16 février à 7387,29 points. Le Dow Jones a progressé de 1,40 % et le S&P 500 de 1,8 %.

Les taux d’intérêt ont poursuivi leur mouvement de hausse en lien avec le maintien de fortes tensions inflationnistes notamment en Europe. Le taux de l’OAT français à 10 ans a dépassé 3,2 %. Le taux de son équivalent américain est désormais sur la ligne de crête des 4 %.

Le tableau des marchés de la semaine

| Résultats 3 mars 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 348,12 | +2,21 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 390,97 | +1,40 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 045,64 | +1,81 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 689,01 | +2,27 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 578,39 | +2,30 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 947,11 | +0,87 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 294,80 | +2,59 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 927,47 | +1,73 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 328,39 | +1,87 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,201 % | +0,185 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,717 % | +0,178 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,991 % | +0,024 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0618 | +0,53 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 848,12 | +1,79 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 85,46 | +0,66 % | 84,08 | 78,140 |

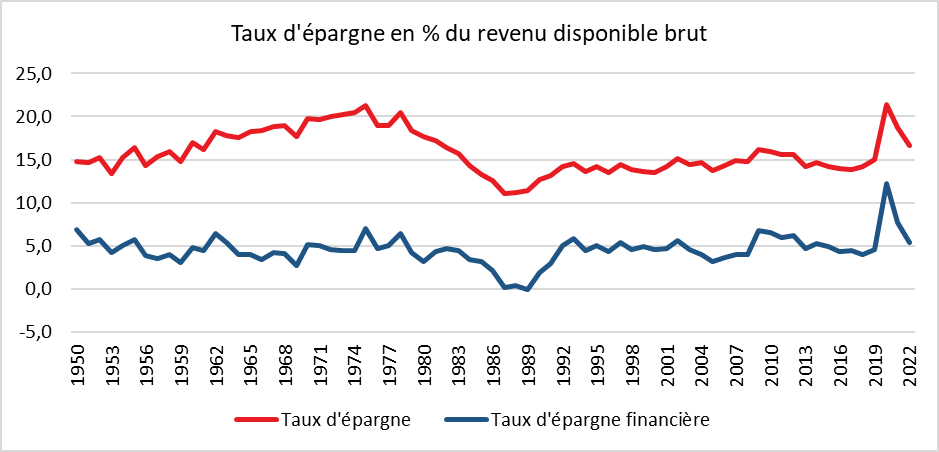

Lente décrue du taux d’épargne en France

En moyenne sur l’année 2022, selon l’INSEE, le taux d’épargne s’est élevé à 16,6 % du revenu disponible brut. Il a reculé de deux points par rapport à 2021, mais reste supérieur à son niveau d’avant la crise sanitaire (+1,6 point par rapport à 2019). Les ménages n’ont pas encore réellement puisé dans leur cagnotte covid qui est évaluée à plus de 145 milliards d’euros. Ils ont maintenu un effort important d’épargne malgré ou à cause de l’inflation. Les ménages mettent de l’argent de côté pour faire face aux dépenses à venir qui pourraient coûter plus chères. Il convient par ailleurs de souligner que les deux tiers de l’épargne représentent les remboursements du capital des emprunts immobiliers. En 2022, le taux d’épargne financière a été de 5,4 % du revenu disponible brut quand la composante immobilière s’élevait à 11,2 % du revenu disponible brut.

La France, terre d’investissement pour les entreprises étrangères

En 2022, le nombre de projets d’implantation s’est élevé à 1 725 selon les chiffres publiés par Business France. Ce résultat est en hausse de 7 % par rapport à 2021. Ces projets d’investissement auraient permis le maintien ou la création de 58 810 emplois.

Les groupes étrangers ont, implanté ou développé des activités de production sur le territoire français qui représentent un quart des décisions d’investissement (457 projets) et 30 % des emplois recensés. 394 entreprises étrangères ont décidé d’installer des centres de décision en France. En 2022, les Américains sont redevenus les premiers investisseurs, (280 projets) en France, devant l’Allemagne (256) et le Royaume-Uni (176).

Belle progression du CAC40 depuis le début d’année malgré les menaces et les incertitudes

Compte tenu des menaces et des incertitudes, l’évolution des marchés reste difficile à apprécier. L’inflation demeure toujours inconnue. Pour certains, elle est en voie de régression quand pour d’autres, un second tour serait à l’œuvre avec les hausses de prix dans l’alimentation et celles des salaires. En France, l’indice des prix à la consommation a atteint 7,2 % sur un an en février, selon les données harmonisées de l’Union européenne. Sur un mois, l’inflation a augmenté de 1 %, contre 0,4 % en janvier. Selon l’Insee, les prix des produits manufacturés devraient augmenter avec la fin des soldes d’hiver et ceux des services avec l’augmentation des prix du transport. La France n’est pas le seul pays touché par ce phénomène de réaccélération des prix. En Espagne, le taux d’inflation annuel est passé de 5,9 % à 6,1 % entre janvier et février. La Banque Centrale Européenne ne peut que poursuivre son programme de hausse de ses taux directeurs. L’idée d’un taux de dépôt final de la BCE à 4% à l’horizon de février 2024, contre 3,5% estimé en début d’année et 2,5% actuellement est aujourd’hui pronostiqué. Par voie de conséquence, le rendement sur l’emprunt d’Etat français à dix ans a atteint 3,18 %, au plus-haut depuis avril 2012. Son équivalent allemand s’est tendu à 2,7 %, également un pic de 12 ans.

Le Coin des Epargnants du 25 février 2023 : L’inflation, toujours l’inflation

Une semaine de repli pour les actions

Aux Etats-Unis, les ménages continuent de consommer favorisant le maintien de l’inflation à un niveau élevé et cela malgré les efforts de la Réserve fédérale pour freiner la croissance, L’indice PCE des dépenses de consommation personnelle, indicateur d’inflation privilégié par la Fed, a augmenté de 0,6 % sur un mois en janvier et de 5,4 % en rythme annuel contre respectivement 0,5 % et 5 % anticipés par le consensus formé par Bloomberg. En données core (hors alimentation et énergie), la hausse est de 0,6 % en janvier, et de 4,7 % sur un an (+0,4 % et 4,3 % estimés, après 4,6 % en décembre). Toujours en janvier, les revenus des ménages américains ont augmenté de 0,6 % et leurs dépenses de 1,8 %, soit plus que prévu. Ces chiffres confirment les différents indices et indicateurs avancés publiés récemment (emploi, ventes au détail, inflation, PMI) qui justifient la poursuite des hausses des taux directeurs de la part de la FED. De nouveaux relèvements des taux directeurs de 50 points de base sont à prévoir, la fin du cycle de resserrement n’étant plus attendue que pour la seconde partie de l’année. En Allemagne, la baisse du PIB au quatrième trimestre 2022 a été plus forte qu’initialement annoncée ; elle a atteint 0,4 % ravivant les menaces de récession pour la première économie européenne. Le Président de la Bundesbank en appelle néanmoins à des relèvements des taux directeurs significatifs, l’inflation baissant à ses yeux que trop lentement. Dans ce contexte, les indices « actions » ont été, cette semaine, en recul. Le CAC40 a perdu 1,27 %, le Nasdaq près de 3,5 % et le S&P500 près de 3 %. Les taux des obligations sont, en revanche, en hausse. Le taux de l’OAT à 10 ans de la France est passé au-dessus des 3 % quand son équivalent aux Etats-Unis se rapproche de 4 %.

Le tableau des marchés de la semaine

| Résultats 24 fév. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 187,27 | -1,27 % | 6 471,31 | 7 153,03 |

| Dow Jones | 32 816,92 | -3,20 % | 33 147,25 | 36 338,30 |

| S&P 500 | 3 970,04 | -2,93 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 394,94 | -3,47 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 209,74 | -1,34 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 878,66 | -1,43 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 178,82 | -2,02 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 453,48 | -0,22 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 267,16 | +1,34 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,016 % | +0,119 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,539 % | +0,102 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,967 % | +0,129 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0550 | -1,50 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 811,95 | -1,67 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 83,18 | -1,76 % | 84,08 | 78,140 |

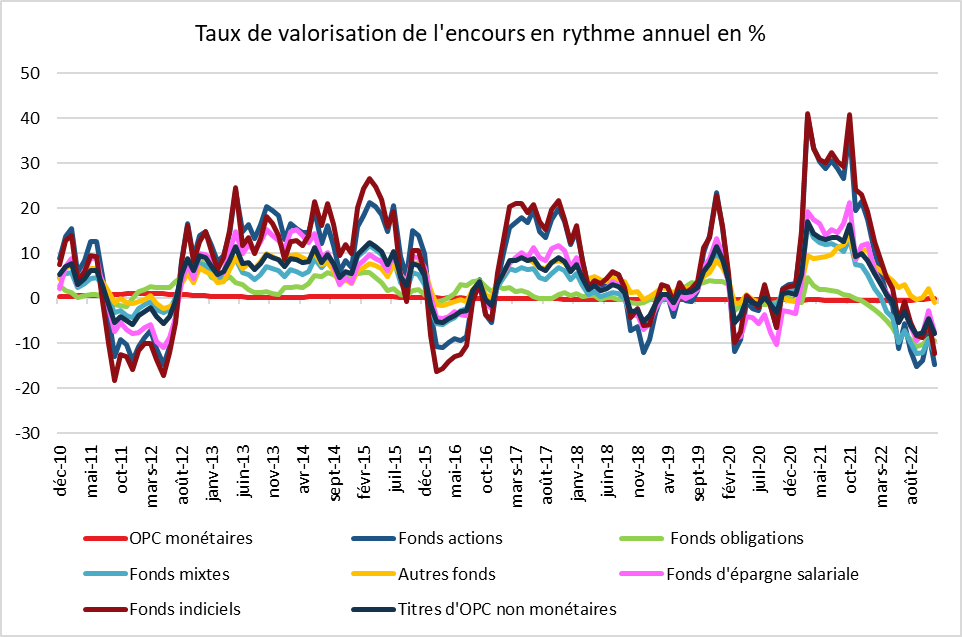

2022, une année compliquée pour les OPC

L’encours des Organisme de Placement Collectif (OPC) dépasse 2 100 milliards d’euros. Ces fonds qu’ils soient monétaires, obligataires, actions, mixtes ou indiciels sont présents dans l’assurance vie, les Plans d’Épargne en Actions, les Plans d’Épargne Retraite ou sur les comptes titres. Après une année 2021 qui avait été favorables aux fonds actions et aux fonds indiciels, 2022 a été marquée par la baisse des rendements de tous les fonds à l’exception de ceux à dominante monétaire, qui après des années de taux nuls voire négatifs, sont repassés légèrement au-dessus de 0 %. La baisse des fonds obligataires ont, l’année dernière, s’explique par la hausse des taux qui ont provoqué la diminution des cours des obligations.

Le Coin des Epargnants du samedi 18 février 2023 : le CAC40 en plein boom

Un record surprise pour le CAC40

Le CAC 40 a battu, à 7387,29 points, dans la matinée du jeudi 16 février 2023, son record historique du 5 janvier 2022, soit une année, un mois et onze jours après le précédent qui avait tenu plus de vingt ans. Depuis le début de l’année, le CAC40 a gagné près de 14 % portant son rebond à près de 30 % depuis son point bas atteint le 27 septembre dernier à 5 753 points. La forte chute des cours provoquée par la guerre en Ukraine et la remontée des taux après a été effacée en quelques semaines. L’économie européenne condamnée par de nombreux experts à la récession se révèle plus résiliente que prévu. Le cours de l’énergie est en repli, les résultats des entreprises demeurent bien orientés. Les marchés européens connaissent ainsi leur meilleure début d’année en plus de 20 ans. Même l’indice britannique est en forte hausse. Il a dépassé pour la première fois de son histoire le seuil des 8 000 points. Les indices « actions » qui étaient portés ces dernières années par les valeurs technologiques le sont désormais par celles du luxe l’énergie et la défense (Thales, Total Energy). Certaines valeurs bancaires sont également recherchées comme BNP PARIBAS. Malgré une baisse vendredi 17 février, le CAC40 a gagné plus de 3 % sur la semaine.

Aux Etats-Unis, les indices actions sont restés relativement stables, la publication d’indicateurs économiques soulignant la résistance de l’inflation a refroidi les ardeurs des investisseurs. Les chiffres des prix à la production (PPI) pour le mois de janvier sont ainsi ressortis en rebond de 0,7% sur un mois. Deux des membres les plus « faucons » de la Réserve fédérale américaine, Loretta Mester, présidente de la FED de Cleveland, et son collègue de St. Louis, James Bullard ont pris position pour le durcissement de la politique monétaire. La première a ainsi déclaré qu’elle percevait « des arguments économiques convaincants » pour une hausse de 50 points de base du taux des Fed funds en mars. Le second a indiqué qu’il était favorable à une hausse des taux directeurs à 5,375 % le plus tôt possible avec à la clef des relèvements de 50 points de base, plutôt que le 25de points de base. La probabilité d’une hausse de 50 points de base en mars est désormais évaluée à 21 %, contre seulement 9,2 % vendredi dernier et 0 % en début de mois avant la publication de chiffres de l’emploi jugés peu compatibles avec une décrue de l’inflation. Au sein de la zone euro, Schnabel, membre du conseil des gouverneurs de la BCE, s’est alarmé du risque que les marchés ne sous-estiment la force de l’inflation et la réponse nécessaire pour la ramener au sein de l’objectif cible. « Nous sommes encore loin de pouvoir crier victoire », a-t-elle déclaré lors d’un entretien accordé à Bloomberg.

Les taux des obligations d’Etat ont continué leur progression se rapprochant, en France, des 2,9 % pour l’OAT à 10 ans, des 2,5 % et des 3,9 % pour ses homologues allemand et américain. Le cours du baril de pétrole a reculé de près de 5 % sur la semaine avec la publication de stocks plus importants aux Etats-Unis témoignant d’une baisse de la demande.

Le tableau des marchés de la semaine

| Résultats 17 fév. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 347,72 | +3,10 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 826.69 | -0,30 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 079.09 | -0,43 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 787,27 | +0,31 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 482,00 | +1,11 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 8 004,36 | +1,59 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 274,92 | +1,93 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 513,13 | -0,47 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 224,02 | -1,12 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,897 % | +0,071 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,437 % | +0,077 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,838 % | +0,108 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0686 | -0,09 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 840,56 | -1,62 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 82,99 | -4,46 % | 84,08 | 78,140 |

Les Français n’ont pas, en 2022, boudé la bourse

Selon la neuvième édition du tableau de bord des investisseurs particuliers actifs de l’Autorité des marchés financiers (AMF), les Français malgré une volatilité accrue des cours de bourse ne sont pas retirés du marché « actions ». 1,5 million d’épargnants français ont réalisé au moins une opération d’achat ou de vente sur des actions, sur l’ensemble de l’année 2022. Cette proportion est en baisse de 5,5 % par rapport à 2021 qui avait été marquée par une hausse records des indices « actions ».

L’indice CAC40 (dividendes réinvestis) a limité ses pertes à 6,7 % en 2022, contre un gain de 31,9 % en 2021. Durant la crise sanitaire, en 2020, les Français, contrairement aux précédentes crises n’étaient pas sortis du marché « actions ». Au contraire, ils avaient alors fait preuve d’opportunisme en effectuant des achats durant le mois d’avril et mai, attirés par la baisse des marchés liée. 1,3 million d’épargnants avaient alors exécuté des opérations en bourse.

En 2022, l’AMF a recensé 195 000 nouveaux investisseurs, qui n’avaient jamais passé d’ordre de Bourse jusqu’ici ou étaient inactifs depuis janvier 2018. En quatre ans, sur la période 2019-2022, plus de 1,3 million de nouveaux investisseurs ont été décomptés.

Le nombre de transactions réalisées par des particuliers sur des actions de l’Union européenne s’est élevé à 42,2 millions sur l’année 2022, en recul de 24 % par rapport à l’année précédente. Ce niveau reste néanmoins supérieur aux volumes moyens enregistrés dans l’ensemble de la 2018-2019 (environ 24 millions de transactions par an en moyenne).

L’AMF souligne que les fonds indiciels cotés (ETF) continuent à attirer un nombre croissant d’épargnants. (250 000 de plus en 2022, en progression de 14 % en un an). Dans un contexte de remontée des taux d’intérêt et de baisse des marchés d’actions, les investisseurs particuliers en obligations ont augmenté en 2022, retrouvant le niveau de 2019, à 107 000 (+67 %).

Le Coin des Epargnants du samedi 11 février 2023 : l’inflation n’est pas encore vaincue

Des marchés toujours sous la pression des banques centrales

Les marchés financiers évoluent toujours au gré des annonces des banquiers centraux. Après s’être réjouis la semaine dernière de la modération des hausses de taux par la FED et la BCE, les investisseurs, cette semaine, ont entendu un chant inverse, celui du combat contre l’inflation qui n’est pas gagné et qui pourrait durer plus longtemps que prévu. Selon certains responsables de la FED, le plafond des taux directeurs pourrait atteindre jusqu’à 5,4 %, contre 4,5 % actuellement, quand le consensus penchait pour 5,1/5,2 %. L’espoir d’une pause dans le cycle de resserrement monétaire s’est atténué provoquant le repli des valeurs technologiques et celles du luxe

Le processus de hausse de taux se poursuit comme en témoignent les décisions de la Banque de Suède et celle du Mexique qui ont relevé les leurs jeudi 9 février 2023. De son côté, la banque centrale russe a maintenu son principal taux directeur à 7,5% vendredi 10 février, tout en prévenant qu’elle pourrait resserrer le loyer de l’argent à l’occasion d’une prochaine réunion. Le Premier ministre nippon Fumio Kishida, pourrait nommer Kazuo Ueda à la tête de la Banque du Japon mardi prochain, qui est connu pour être moins favorable que son prédécesseur Haruhiko Kuroda aux politiques accommodantes. Dans l’attente de la confirmation de cette nomination, sur le marché des changes, le yen s’est apprécié de 0,6 % par rapport au dollar.

Après avoir connu une forte progression au mois de janvier, les indices actions de toutes les grandes places financières ont reculé cette semaine. Le CAC 40 a reculé de près de 1,5 % en une semaine. Les taux des obligations d’Etat sont orientés à la hausse dans la perspective de prochains relèvements des taux directeurs. En fin de semaine, le taux de l’OAT à 10 ans a ainsi dépassé 2,8 % et son équivalent américain 3,7 %.

Le cours du baril de pétrole Brent a gagné près de 8 % cette semaine. Cette augmentation est la conséquence de la décision de la Russie de réduire sa production en mars. Cette décision a été prise en réponse aux sanctions occidentales. La réduction « volontaire » s’élèvera à 500 000 barils par jour en mars, soit environ 5 % de la production russe. Les autorités russes ont également annoncé qu’elles ne vendront pas de pétrole à ceux qui adhèrent directement ou indirectement aux principes du prix plafond. Ce dernier a été mis en place par le G7, l’Union européenne et l’Australie depuis le mois de décembre pour le pétrole brut et depuis le début du mois de février pour les produits pétroliers raffinés.

Le tableau des marchés de la semaine

| Résultats 10 fév. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 129,73 | -1,44 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 869,27 | -0,06 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 090,46 | -0,50 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 718,12 | -1,42 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 307,98 | -1,09 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 882,45 | -0,24 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 197,94 | -1,41 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 670,98 | +0,59 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 260,67 | -0,08 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,826 % | +0,189 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,360 % | +0,176 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,730 % | +0,209 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0674 | -1,11 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 862,85 | -0,24 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 86,08 | +7,86 % | 84,08 | 78,140 |

Le Coin des Epargnants du 28 janvier 2023 : en attendant la semaine prochaine…

Aux Etats-Unis, le ralentissement de la consommation a rassuré les investisseurs qui croient à la maîtrise relativement rapide de l’inflation. Le CAC 40 a gagné 1,22 % et a franchi à nouveau la barre des 7000 points et le S&P 500 plus de 3 % quand le Nasdaq a progressé de près de 5 %. L’indice américain des dépenses personnelles de consommation (PCE) n’a augmenté que de 0,1 % sur un mois en décembre, soit deux fois moins qu’attendu, et de 5 % sur un an, contre 5,5 % en novembre. Mesurée en excluant l’alimentation et l’énergie, la hausse est de 0,3 % sur un mois, comme anticipé, et à 4,4 % sur un an, en ralentissement rapport aux 4,7 % de novembre. L’ensemble des dépenses des ménages américains a diminué, signe d’une croissance plus faible pour 2023. Ces données confortent l’idée que la semaine prochaine, que la Réserve fédérale américaine (Fed) n’augmentera ses taux d’intérêt que de 25 points de base, après quatre relèvements de 75 points de base et un autre de 50 points de base.

Le 2 février sera également marquée par les réunions du comité de politique monétaire de la Banque centrale européenne et de celui de la Banque d’Angleterre (BoE). Christine Lagarde, la présidente de l’institution, a indiqué à plusieurs reprise sa volonté de lutter contre l’inflation. Une nouvelle hausse de 50 points de base des taux directeurs est donc probable. La BoE devrait opter pour un relèvement d’une même ampleur, les prix à la consommation ayant atteint 10,5 % sur un an en décembre, ceux des aliments et des boissons ayant augmenté à leur rythme le plus rapide depuis 1977.

Le tableau des marchés de la semaine

| Résultats 27 jan. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 097,21 | +1,22 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 978,08 | +2,33 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 070,56 | +3,06 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 621,71 | +4,79 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 150,03 | +0,68 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 765,15 | -0,10 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 178,01 | +1,41 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 27 382,56 | +3,12 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 264,81 | +0,00 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,697 % | +0,077 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,235 % | +0,064 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,526 % | +0,029 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0856 | +0,003 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 930,27 | +0,22 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 86,72 | -0,70 % | 84,08 | 78,140 |

Le Coin des Epargnants : les marchés actions en plein boom

Les bourses à la fête

Les grandes places financières européennes ont progressé lors des douze des quinze dernières semaines. Le CAC 40 a terminé la séance du vendredi 13 janvier au-dessus de 7 000 points Depuis le début de l’année, la hausse est supérieure à 8,5 %. Sur trois mois, elle atteint près de 20 %. Le marché new-yorkais a également poursuivi sur la lancée de la semaine dernière, le Nasdaq progressant plus de 4 % et le S&P 500 de plus de 2 %.

La récession crainte, en Europe, pour la fin de l’année 2022 et le début de l’année 2023 est reportée à plus tard ou à jamais. Selon les premiers résultats publiés par l’Office fédéral de la statistique (Destatis), l’Allemagne aurait enregistré en 2022 une croissance de son PIB de 1,9 %. Ce résultat marque une décrue par rapport à 2021 (2,6 %). Il est également inférieur à la moyenne de la croissance attendue pour l’Union européenne qui devrait être supérieure à 3 %. Le PIB allemand est, fin 2022, plus élevé de 0,7 % par rapport à son niveau de 2019, avant le début de la crise du Covid. En France, la Banque de France a, dans sa dernière enquête de conjoncture, souligné que l’économie avait continué à croître au dernier trimestre de l’année dernière. L’inflation semble avoir atteint un plafond dans plusieurs pays permettant des hausses moins importantes des taux directeurs des banques centrales, ce qui a été salué par les marchés « actions ». Aux États-Unis, la composante des anticipations d’inflation à un an est retombée à 4 %, au plus bas depuis avril 2021, contre 4,4 % en décembre et 4,3 % anticipé par les analystes

Aux États-Unis, les investisseurs ont réagi négativement aux résultats décevants de certaines banques comme JPMorgan Chase ou Wells Fargo. En revanche, ils ont été rassurés par la confiance du consommateur américain qui s’est améliorée en janvier, selon la première estimation de l’Université du Michigan, en hausse de 8,9 points à 64,6 pour le mois de janvier. Ils anticipent également un ralentissement du mouvement de hausse des taux directeurs.

Le baril de pétrole était orienté à la hausse cette semaine retrouvant ainsi son niveau de la fin de l’année dernière à plus de 80 dollars. La hausse s’explique par les perspectives d’ouverture de la Chine mettant un terme à la politique du zéro covid. Les experts s’attendent à une croissance de la demande émanant de la Chine de 1 à 1,5 million de barils jour. Les fêtes du Nouvel An chinois devraient s’accompagner d’importants déplacements à l’intérieur du territoire. L’annonce de l’augmentation des stocks de brut américains n’a pas eu, en revanche, d’effet sur les cours. Les stocks ont augmenté de19 millions de barils supplémentaires, une hausse exceptionnelle due aux ruptures d’activité des raffineries ces dernières semaines en raison d’une tempête hivernale fin décembre. Si cette augmentation n’a pas provoqué de hausse sur les cours, la raison provient de la forte diminution au recours par les autorités américaines aux réserves stratégiques. Depuis un an et demi, elles ont pour peser sur les cours puisé dans ces réserves stratégiques. Depuis le mois de mars, la quantité injectée sur les marchés dépasse 200 millions de barils. L’Agence américaine d’information sur l’énergie (EIA) a indiqué que désormais le processus de retour à la normale est engagée, la ponction dans les réserves stratégiques étant passée de plusieurs millions de barils par semaine à 800 000 barils. L’arrêt du recours aux réserves stratégiques pourrait provoquer un rebond de 5 à 7 dollars du prix du baril.

Le tableau des marchés de la semaine

| Résultats 13 jan. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 023,50 | +2,40 % | 6 471,31 | 7 153,03 |

| Dow Jones | 34 302,61 | +1,75 % | 33 147,25 | 36 338,30 |

| S&P 500 | 3 999,09 | +2,59 % | 3 839,50 | 4766,18 |

| Nasdaq | 11 079,16 | +4,47 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 086,52 | +3,26 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 844,07 | +1,88 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 151,33 | +3,31 % | 3 792,28 | 4 298,41 |