Le Coin des Epargnants du 6 décembre 2024 : « Too big to fail »

Too big to fail ?

Le CAC 40, après six semaines consécutives de recul, a renoué avec la hausse en gagnant 2,65 % sur cinq jours de séance. Il a même enchaîné sept séances consécutives dans le vert, une longévité inconnue depuis le mois de février. Malgré la chute du gouvernement de Michel Barnier, largement anticipée, les investisseurs ont retenu les signes positifs que représentent les perspectives de baisse des taux directeurs de la part des grandes banques centrales. Une réduction des taux de 25 points de base est attendue pour la BCE le 12 décembre et pour la FED les 15 et 18 décembre prochains. Les investisseurs ont été rassurés par la promesse d’Emmanuel Macron de rester à son poste jusqu’à la fin de son mandat et par le recours à une « loi spéciale » pour permettre la continuité des services publics en attendant la reprise des discussions sur le budget l’an prochain. Ils ont également favorablement accueilli l’ouverture des socialistes à la formation d’un « gouvernement d’intérêt général » reposant sur des concessions réciproques.

Le spread (écart de rendement) entre l’emprunt français à dix ans et le Bund allemand de même échéance a reflué autour de 76 points de base vendredi 6 décembre, un plus bas depuis deux semaines, après avoir atteint en milieu de semaine près de 90 points. La demande pour la dette française reste soutenue, car il s’agit de la dette la plus liquide en Europe et dotée d’un taux de rendement attrayant. Les investisseurs ne croient pas à la survenue d’une crise des dettes souveraines avec la France comme acteur principal. Le poids du système financier européen ferait qu’une telle crise menacerait l’ensemble de la zone euro. Les États membres et les institutions européennes feraient tout pour éviter un emballement sur les taux obligataires. Pour le moment, le concept « too big to fail » prévaut. Malgré tout, le CAC 40 progresse moins vite que les autres indices occidentaux ; le Dax allemand a ainsi gagné près de 4 % sur la semaine. Entre l’annonce de la dissolution surprise de l’Assemblée nationale le 9 juin et le 5 décembre, le CAC 40 a perdu 8,4 %.

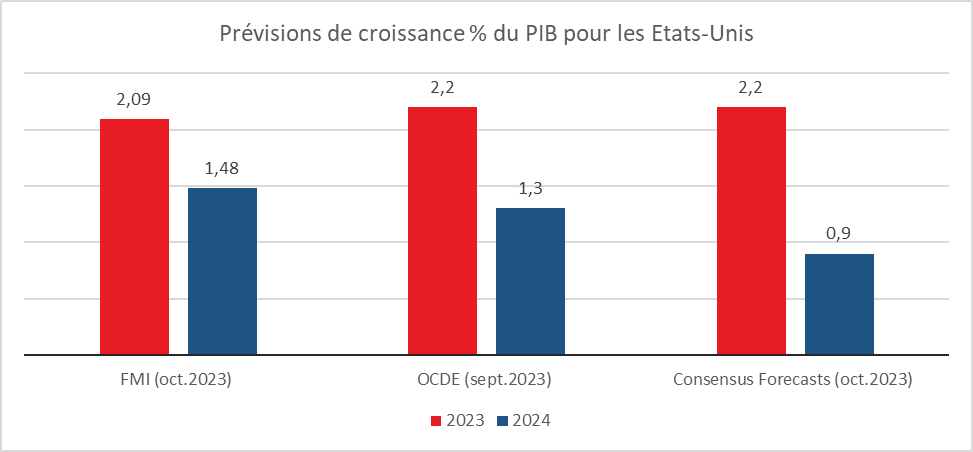

L’économie américaine, de son côté, continue à créer des emplois. Au mois de novembre, 227 000 emplois ont été créés, soit plus qu’attendu par le consensus (220 000). Le taux de chômage est néanmoins en augmentation, passant de 4,1 % à 4,2 % de la population active. La croissance du salaire horaire moyen reste de 4 % sur un an, alors que le consensus anticipait un tassement à 3,9 %. Le sentiment des ménages a atteint un pic depuis avril à 74 points, témoignant d’un regain de confiance, mais les attentes en matière d’inflation pour l’année à venir ont atteint leur niveau le plus élevé depuis cinq mois (2,9 %). Les consommateurs démocrates estiment qu’il existe un risque accru de pressions sur les prix en raison des droits de douane que Donald Trump souhaite mettre en place. Le Nasdaq et le S&P 500 ont encore battu des records cette semaine poursuivant sur leur lancée et ont fait fi des menaces inflationniste.

Cette semaine, le bitcoin a franchi la barre symbolique des 100 000 dollars, toujours porté par l’élection de Donald Trump à la Maison-Blanche et sa volonté de libéraliser le marché des cryptoactifs.

Le tableau de la semaine des marchés financiers

| Résultats 29 nov. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 426,88 | +2,65 % | 7 543,18 | 6 471,31 |

| Dow Jones | 44 642,52 | -0,63 % | 37 689,54 | 33 147,25 |

| S&P 500 | 6 090,27 | +0,86 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 859,77 | +3,14 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 20 385,79 | +3,86 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 308,61 | +0,30 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 977,78 | +3,61 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 39 091,17 | +1,69 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 404,08 | +4,43 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,876 % | -0,017 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,106 % | +0,022 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,159 % | -0,047 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0555 | +0,74 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 635,62 | +0,15 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 71,33 | -2,18 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 100 188 | +2,18 % | 38 252,54 | 15 406,87 |

L’euro numérique sur les rails ?

Dans un rapport rendu public lundi 2 décembre, la Banque centrale européenne (BCE) a établi un point sur l’avancée de ses travaux concernant la mise en œuvre de la monnaie numérique de banque centrale de la zone euro. Ce rapport aborde les questions relatives à l’élaboration d’un règlement de l’e-monnaie, de la sélection des potentiels fournisseurs de la plateforme et de l’infrastructure technique.

L’euro numérique est un projet porté par la BCE dans le contexte de la transformation numérique de l’économie. Il s’inscrit dans une réflexion globale sur l’émergence des monnaies numériques de banque centrale (MNBC) et répond à des objectifs multiples, notamment en matière de souveraineté monétaire, d’efficacité des paiements et d’inclusion financière. Les autres banques centrales dont celle de Chine sont engagées sur des projets de monnaies numériques. Ces projets visent également à contrecarrer l’essor des cryptoactifs comme le bitcoin.

L’euro numérique serait une monnaie gérée par blockchain et émise directement par la BCE, conçue comme un complément, et non un substitut, aux espèces. Contrairement aux cryptomonnaies décentralisées comme le Bitcoin, l’actif entièrement adossé à la BCE, garantissant sa stabilité et son acceptation universelle. L’euro numérique serait aussi sûr que les billets en euros, car il bénéficierait de la garantie de la banque centrale. Il serait accessible aussi bien aux particuliers qu’aux entreprises. Il pourrait être utilisé dans toute la zone euro. L’euro numérique pourrait offrir des paiements instantanés, à faible coût et accessibles en permanence, même dans les zones mal desservies par les infrastructures bancaires classiques.

Depuis 2021, la BCE mène une phase exploratoire pour évaluer la faisabilité technique et les implications pratiques de l’euro numérique. En octobre 2023, la BCE avait décidé de lancer la phase de préparation du projet qui doit durer jusqu’en octobre 2025. Au terme de ce processus, elle décidera ou non de lancer l’euro numérique qui ne devrait devenir accessible réellement qu’à compter de 2028.

La Banque centrale a, ces derniers mois, réalisé des appels d’offres pour les marchés techniques (informatique essentiellement). Ses offres sont à présent à l’étude au siège de la BCE à Francfort. La mise en place du recueil de règles est en cours pour étudier comment pourrait en pratique fonctionner un euro numérique avec les consommateurs, les commerçants et les banques. La question de la détention de l’e-euro fait l’objet d’une attention toute particulière. Les établissements de crédit sont inquiets de l’éventuelle remise en cause des dépôts des agents économiques qui leur permettent d’accord des crédits. Les banques commerciales souhaitent que la BCE fixe un plafond assez bas de détention de monnaie numérique pour le particuliers. Elles plaident pour un montant correspondant à celui des dépenses payées en numéraire par les ménages actuellement. A contrario, les représentants du secteur de la consommation ont souligné que, si la limite de détention était trop basse, elle pourrait décourager les consommateurs de s’en servir. Ces derniers estiment que la monnaie digitale incitera les banques à mieux rémunérer les dépôts.

La BCE travaille sur les moyens d’intégration de l’euro numérique au sein de l’univers des moyens de paiement européen déjà riche avec la carte bancaire, les portefeuilles électroniques comme ApplePay ou Wero qui a succédé à Paylib. Ce mode de paiement a été récemment lancé en France, en Belgique et en Allemagne. Il serait imaginable d’intégrer à Wero, l’euro numérique. Le rapport de la BCE souligne également que les frais que devraient payer les commerçants pour accepter l’euro numérique seraient « justes », compte tenu du fait qu’ils ne pourraient pas le refuser. Le redu de monnaie pourrait être effectué en e-euro ce qui en faciliterait la diffusion. Sur le sujet du respect de la vie privée, les rapporteurs indiquent que l’euro numérique devra ressembler autant que possible au numéraire.

Les enjeux pour les banques commerciales sont immenses. La e-monnaie pourrait modifier toutes les règles bancaires en obligeant les banques commerciales à se battre pour obtenir des dépôts. Elles seraient également amenés à se positionner avant tout comme conseillères et moins comme centres d’intermédiation.

Le Coin des Epargnants du 29 novembre 2024 : le CAC 40 distancé

Les indices boursiers : des performances contrastées entre les États-Unis et l’Europe

Depuis l’élection de Donald Trump, les indices boursiers américains atteignent des records historiques, tandis que les marchés européens peinent à suivre. Aux États-Unis, le Dow Jones et le S&P 500 continuent leur progression fulgurante, attirant les investisseurs du monde entier. En revanche, en Europe, et plus particulièrement en France, le CAC 40 est plombé par les incertitudes politiques et économiques nationales.

Un fait marquant : le taux de l’OAT à 10 ans en France a récemment dépassé son équivalent grec, symbolisant la perte de confiance des marchés dans la gestion économique française. L’écart entre les taux d’intérêt français et allemands s’élargit, atteignant 80 points de base contre 50 points quelques mois auparavant. En cas de tensions politiques supplémentaires, notamment avec l’adoption d’une motion de censure sur le budget, cet écart pourrait franchir la barre des 100 points.

Le CAC 40 à la peine face à l’envolée des marchés américains

Le CAC 40 en est à sa sixième semaines consécutives de pertes. Au total, le recul atteint près de 5 %. Pour le seul mois de novembre, la baisse est de près de 4 %. Sur les six derniers mois, l’indice à perdu 8 %. Sur un an, le bilan est désormais négatif, tranchant avec tous les autres grands indices. . Les investisseurs craignent l’éclatement d’une crise politique en France sur fond de dérive des comptes publics. De leur côté, les indices américains battent record sur record depuis l’élection de Donald Trump. Le Dow Jones a enregistré en novembre son gain mensuel le plus élevé de l’année. Le S&P 500 a dépassé les 6 000 points et a gagné près de 3,5 % en un mois. Depuis le 1er janvier, cet indice a progressé de plus de 25 %. Le bitcoin est également le grand gagnant de l’élection américaine : sa valeur est en effet passée de 68 000 à près de 100 000 dollars. Dans cette dynamique, le bitcoin se démarque également comme un actif gagnant. Depuis l’élection présidentielle américaine, sa valeur est passée de 68 000 à près de 100 000 dollars, consolidant sa position d’actif alternatif en période de volatilité économique.

Zone euro : vers une baisse des taux directeurs par la BCE ?

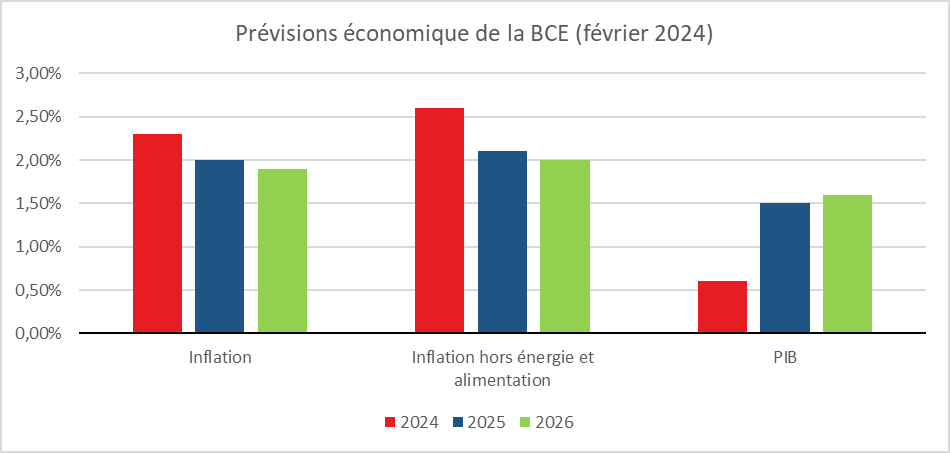

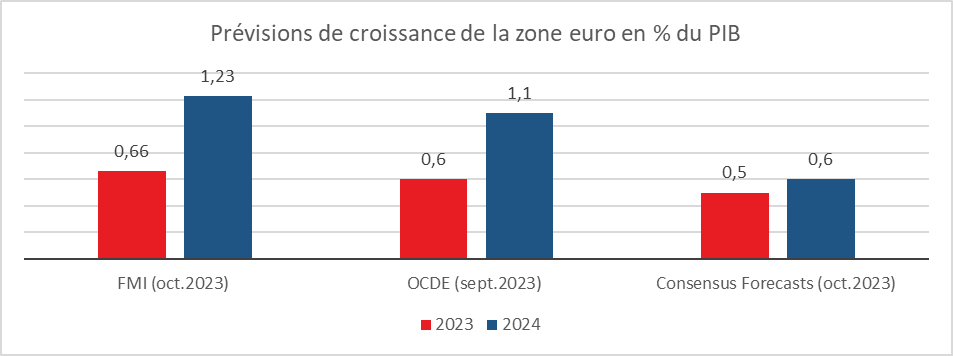

Dans un contexte de croissance économique atone en Europe et d’inflation modérée, la Banque centrale européenne (BCE) pourrait décider, lors de sa réunion du 12 décembre, d’abaisser ses taux directeurs de 25 points de base. En novembre, l’inflation globale dans la zone euro est passée de 2 % à 2,3 % sur un an, portée par une baisse des prix de l’énergie (-1,9 %) et un ralentissement des hausses des prix alimentaires. Cependant, l’inflation sous-jacente, qui exclut ces éléments volatils, est restée stable à 2,7 %, soit légèrement en deçà des attentes (2,8 %).

Quels impacts pour les investisseurs et l’économie française ?

La situation politique et économique en France, associée à des écarts de taux grandissants avec l’Allemagne, inquiète les investisseurs. Ces tensions renforcent l’attractivité des marchés américains, mais accentuent la pression sur le gouvernement français pour redresser ses comptes publics. À l’échelle européenne, la baisse attendue des taux par la BCE pourrait offrir un répit à la zone euro, mais sans répondre aux défis structurels de compétitivité et de croissance.

Le tableau de la semaine des marchés financiers

| Résultats 29 nov. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 255,01 | -0,20 % | 7 543,18 | 6 471,31 |

| Dow Jones | 44 910,65 | +2,37 % | 37 689,54 | 33 147,25 |

| S&P 500 | 6 032,38 | +1,48 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 218,17 | +1,30 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 628,34 | +1,59 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 287,30 | +0,23 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 804,40 | +0,32 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 208,03 | -0,54 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 326,46 | -0,58 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,8933 % | -0,148 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,084 % | -0,160 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,206 % | -0,204 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0552 | -0,28 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 658,81 | +1,07 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,09 | -2,32 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 92 170,79 | -1,41 % | 38 252,54 | 15 406,87 |

Source : Cercle de l’Épargne

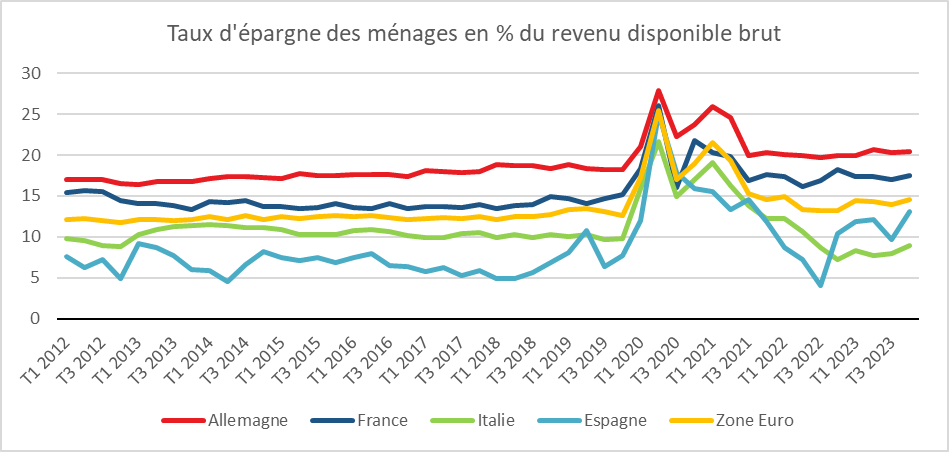

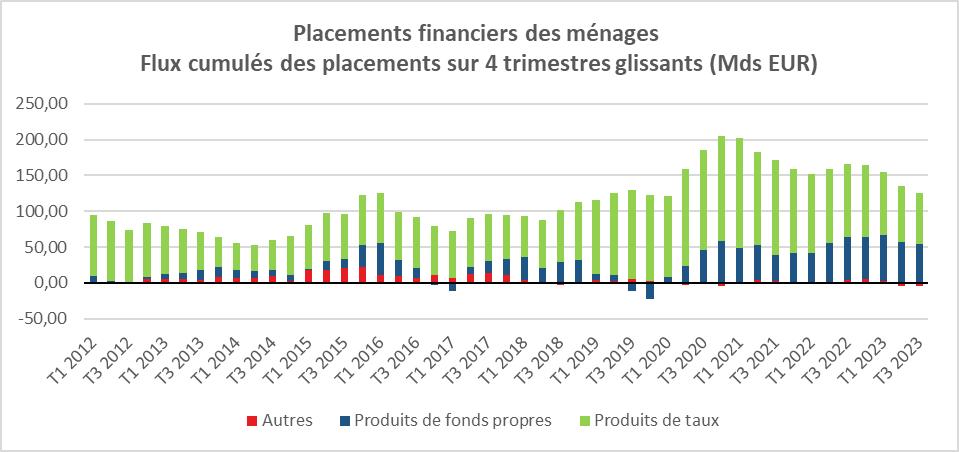

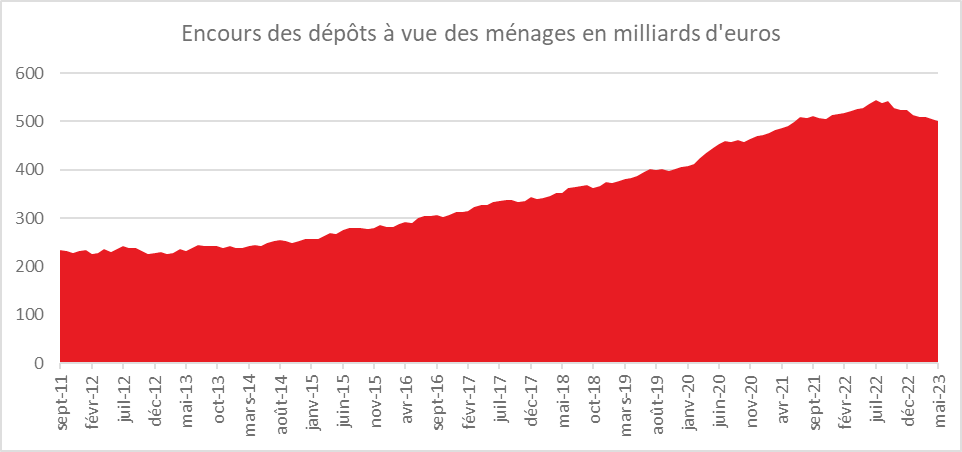

Les ménages en mode épargne au 3e trimestre 2024

L’INSEE a confirmé la progression de 0,4 % du PIB au 3e trimestre 2024. Les ménages ont bénéficié d’une forte hausse de leur pouvoir d’achat de leur revenu disponible brut, par unité de consommation accélère, +0,7 % au 3e trimestre après +0,4 % au 2e. Ils n’ont utilisé ce gain pour consommer davantage préférant accroitre leur effort d’épargne. Le taux d’épargne des ménages est ainsi passé de 17,9 à 18,2 % du revenu disponible brut du deuxième au troisième trimestre. Le taux d’épargne financière a atteint 8,8 % du revenu disponible brut contre 8,2 % au trimestre précédent. Un an auparavant, il était de 6,2 %.

Le ressenti des ménages sur leur niveau de vie demeure négatif. Ils intègrent peu la baisse de l’inflation. Les incertitudes politiques les conduisent à opter pour un attentisme favorable à l’épargne. Sur un an, la progression de l’épargne financière est conséquente, 2 points de revenu disponible brut de plus.

Avec les fêtes de fin d’année, les ménages devraient reprendre le chemin de la consommation mais sans nul doute avec modération. Les craintes d’augmentation des impôts et la persistance d’un climat politique délétère les inciteront à maintenir un effort d’épargne important.

Cercle de l’Epargne – données INSEE

La dette publique française maltraitée

Le taux d’intérêt sur les obligations d’État grec à 10 ans est passé en-deçà de celui de la France le 27 novembre. Une telle situation était impensable avant les élections européennes de juin dernier. À l’époque, il atteignait 50 points de base, voire plus. La crise politique qui a suivi les élections européennes en France, ainsi que les révélations sur le dérapage du déficit public, se sont traduites par une augmentation du taux des emprunts français, au point que ce dernier dépasse ceux de plusieurs pays surnommés les « PIIGS ». Cet acronyme désignait, dans les années 2010, les pays de l’Europe du Sud confrontés à la crise des dettes souveraines, tels que le Portugal, l’Italie, la Grèce et l’Espagne. La Grèce, alors au bord de la banqueroute, avait vu ses taux dépasser 10 %. Aujourd’hui, pour les obligations à échéance de 5 ans, ce pays emprunte à un taux inférieur à celui de la France.

La Grèce, comme l’Espagne et le Portugal, a réussi à assainir ses finances publiques grâce à un plan de rigueur sans précédent. En 2025, elle remboursera par anticipation 5 milliards d’euros d’obligations arrivant à échéance entre 2033 et 2042, preuve de la bonne santé financière du pays. Néanmoins, la qualité de la signature française demeure supérieure à celle de la Grèce. Le taux des CDS, ces produits dérivés permettant de se couvrir contre le risque de défaut d’un emprunteur, est deux fois plus élevé pour la Grèce que pour la France : respectivement 5 % et 2,6 %. Par ailleurs, le ratio dette publique sur PIB grec dépasse 152 %.

La dégradation de la qualité des obligations françaises par rapport à celles des pays d’Europe du Sud s’explique en partie par les volumes de dettes disponibles. La rareté des obligations espagnoles, portugaises ou grecques entraîne une diminution de leurs taux et une augmentation de leur valeur. Les pays du cœur de l’Europe, comme la France ou l’Allemagne, traversent actuellement une crise politique, ce qui joue en faveur des pays d’Europe du Sud. Les discussions en Allemagne concernant l’abandon du « frein à l’endettement public » contribuent également à la moindre attractivité de la dette allemande.

Il n’en demeure pas moins que l’écart entre le taux des obligations françaises et allemandes s’est également accru ces derniers mois, passant de 50 à 80 points de base. En cas de crise budgétaire en France, cet écart pourrait atteindre 100 points de base.

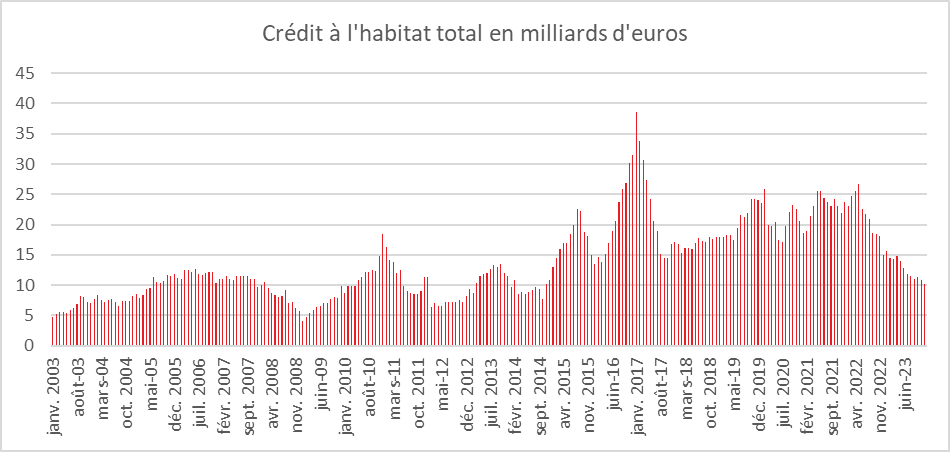

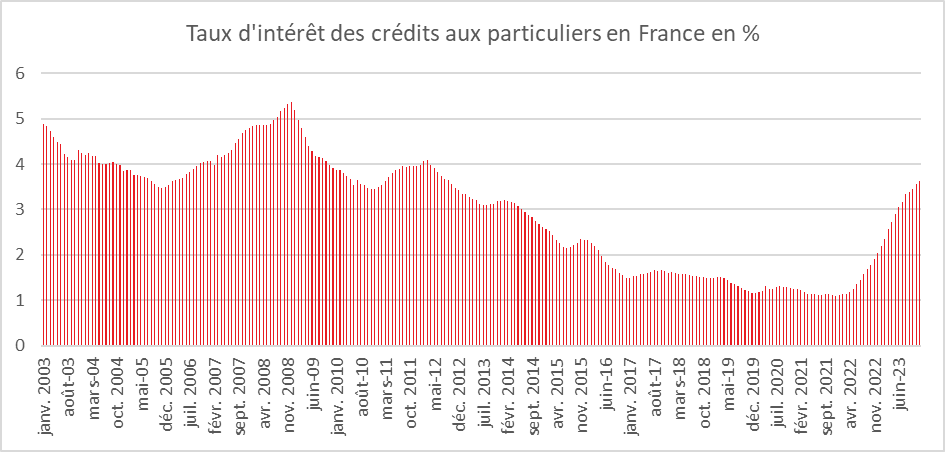

Immobilier : un marché encalminé

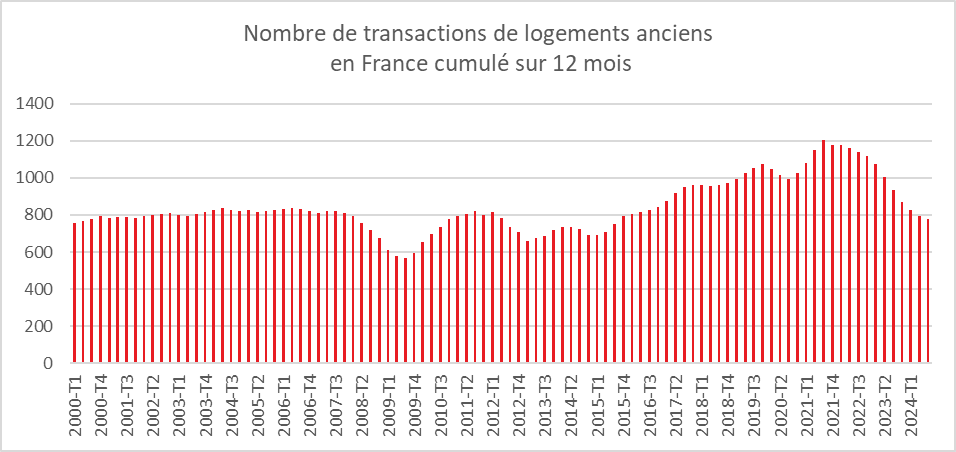

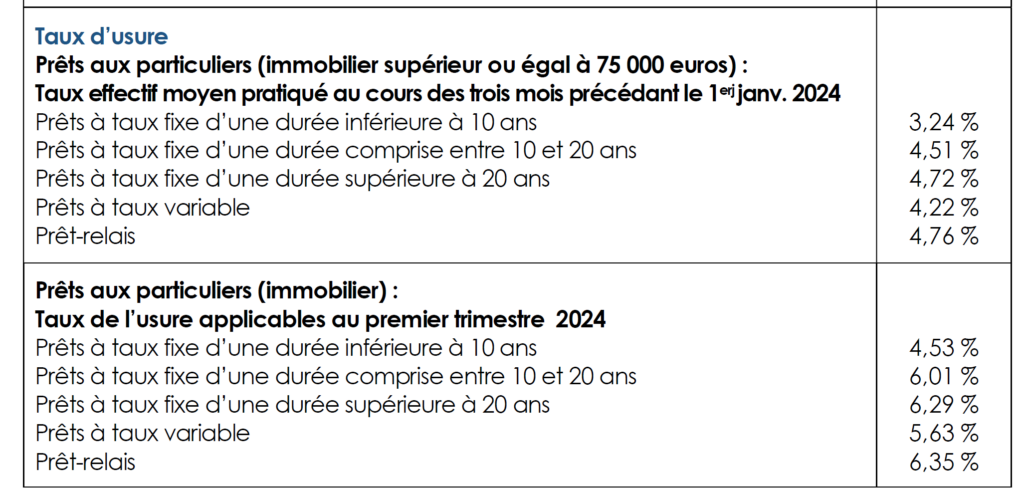

La légère baisse des taux d’intérêt n’a pas entraîné une véritable reprise du marché immobilier, qui reste complètement bloqué. D’un côté, les acheteurs se font rares, et de l’autre, les propriétaires hésitent à baisser leurs prix. Le nombre d’offres demeure relativement limité, témoignant de l’attentisme des propriétaires, qui préfèrent attendre une amélioration de la conjoncture avant de mettre leurs biens sur le marché. En conséquence, le nombre de transactions continue de diminuer, enregistrant un recul de 420 000 entre le 3ᵉ trimestre 2021 et le 3ᵉ trimestre 2024.

La dissolution de l’Assemblée nationale en juin dernier et la crise politique qui s’en est suivie ont dissuadé de nombreux ménages de se lancer dans des projets immobiliers. Le marché des résidences secondaires est particulièrement touché. Dans ce contexte, les prix des logements ont, selon l’INSEE, légèrement baissé au troisième trimestre : ‑0,1 % (données provisoires corrigées des variations saisonnières), après ‑0,5 % au deuxième trimestre 2024 et ‑1,5 % au premier trimestre 2024. Bien que la contraction soit plus modérée que lors des trimestres précédents, la tendance annuelle reste négative. Les prix des logements anciens reculent pour le cinquième trimestre consécutif, enregistrant une baisse de ‑3,9 % au troisième trimestre 2024, après ‑4,9 % au deuxième trimestre 2024 et ‑5,2 % au premier trimestre 2024. Les prix diminuent de 3,8 % pour les appartements et de 3,9 % pour les maisons.

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Au troisième trimestre 2024, les prix des logements anciens en Île-de-France ont enregistré une légère baisse de ‑0,1 %, après ‑0,9 % au deuxième trimestre et ‑2,4 % au premier trimestre.

La baisse des prix des appartements ralentit : ‑0,3 % contre ‑0,6 % au deuxième trimestre. À Paris, le recul est de ‑0,4 %, également en décélération par rapport au trimestre précédent (‑0,7 % au deuxième trimestre). En petite couronne, les prix diminuent de ‑0,2 % après ‑0,9 %, tandis qu’en grande couronne, les prix des appartements baissent après une quasi-stabilité au deuxième trimestre 2024 (‑0,4 % après +0,1 %). À l’inverse, après sept trimestres de recul, les prix des maisons en Île-de-France augmentent légèrement (+0,4 % au troisième trimestre 2024 après ‑1,3 % au deuxième trimestre).

Sur un an, les prix des logements anciens en Île-de-France ont diminué de 5,3 % au troisième trimestre 2024, après ‑7,1 % au deuxième trimestre et ‑8,1 % au premier trimestre. Les baisses sont comparables pour les maisons (‑5,3 % après ‑8,0 %) et les appartements (‑5,2 % après ‑6,6 %). À Paris, les prix des appartements ont perdu 5,5 % de leur valeur, contre ‑6,6 % au deuxième trimestre. La même tendance est observée en petite couronne (‑5,5 % après ‑7,4 %) et en grande couronne (‑4,0 % après ‑5,5 %). À Paris, les évolutions sont contrastées selon les arrondissements. Les prix des logements au centre de la capitale résistent mieux, bien que le nombre de transactions soit en baisse. Les délais de vente, quant à eux, s’allongent.

En province, selon l’INSEE, les prix des logements anciens sont quasi stables au troisième trimestre 2024, après cinq trimestres consécutifs de baisse : ‑0,1 % après ‑0,4 % au deuxième trimestre et ‑1,3 % au premier trimestre. Sur un an, les prix des logements anciens en province reculent de 3,4 % au troisième trimestre 2024, après ‑4,2 % au deuxième trimestre. La baisse reste plus marquée pour les maisons (‑3,6 % après ‑4,4 %) que pour les appartements (‑3,0 % après ‑3,8 %).

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Symbole d’un marché toujours en panne, au mois de septembre 2024, le nombre de transactions réalisées au cours des 12 derniers mois est en recul. Il a été évalué à 780 000, après 792 000 fin juin 2024 et 825 000 fin mars 2024. Le volume annuel de transactions diminue depuis fin septembre 2021. Les ventes représentent 2,0 % du stock de logements. Ce ratio reste est inférieur à son niveau du début des années 2000, avant la crise économique de 2008.

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Le Coin des Epargnants du 22 novembre 2024

L’Europe à la peine, le bitcoin au plus haut

Pour la cinquième semaine consécutive, l’indice parisien CAC 40 est en recul. Il a perdu cette semaine, tandis que les indices américains restent orientés favorablement.

Le contexte économique outre-Atlantique demeure porteur. L’enquête S&P Global réalisée auprès des directeurs d’achat souligne que l’activité des entreprises américaines progressait en novembre à son rythme le plus rapide depuis avril 2022, et les perspectives de demande s’améliorent. L’indice PMI composite est passé de 54,1 à 55,3 en première estimation, soit un point au-dessus du consensus Bloomberg. Bien que cette progression soit largement tirée par une croissance plus rapide dans le secteur des services, les professionnels du secteur manufacturier ont exprimé leur plus grand optimisme concernant la production pour l’année à venir. La perspective de taux d’intérêt plus bas et une approche perçue comme plus favorable aux entreprises de la part de l’administration entrante contribuent à une confiance accrue.

En revanche, en Europe, les mêmes indices ne témoignent pas d’une réelle reprise. Les crises politiques en Allemagne et en France érodent la confiance des investisseurs. L’indice composite, qui englobe les secteurs des services et manufacturier, est à 48,1 points, nettement en zone récessive, marquant un creux de dix mois. Par ailleurs, la croissance du PIB allemand entre juillet et septembre a été revue à la baisse d’un dixième, à 0,1 %. La politique à venir de Donald Trump est toujours jugée handicapante pour les États européens, particulièrement pour l’Allemagne, dont les États-Unis sont le principal partenaire commercial.

Les investisseurs s’attendent à un écart croissant des taux d’intérêt de part et d’autre de l’Atlantique. La BCE pourrait être contrainte de les baisser pour favoriser la croissance, tandis que la FED adoptera probablement une approche plus prudente par crainte de l’inflation. Cet écart favorisera les transferts de capitaux vers les États-Unis. Ces anticipations provoquent une baisse de l’euro, qui s’est échangé cette semaine à 1,0335 dollar, son plus bas niveau depuis deux ans. Compte tenu des incertitudes budgétaires en France, l’écart de taux sur les obligations souveraines avec l’Allemagne est revenu à 0,8 point pour le 10 ans, niveau atteint juste après l’annonce de la dissolution.

Les tensions géopolitiques se sont accrues cette semaine avec le tir d’un missile balistique de portée intermédiaire à Dnipro par la Russie, en réponse aux frappes de missiles de fabrication occidentale sur le territoire russe. Ces tensions ont provoqué une remontée du cours de l’or. Le bitcoin, de son côté, a frôlé la barre symbolique des 100 000 dollars. Vendredi 22 novembre, à 18 heures, il s’échangeait à 99 200 dollars.

En butte à l’hostilité de Donald Trump, Gary Gensler, le président de l’Autorité américaine de régulation des marchés financiers, a annoncé qu’il quitterait son poste de manière anticipée le 20 janvier prochain, le jour de l’investiture du président élu. Gary Gensler, fervent partisan d’une régulation stricte des cryptomonnaies, était dans le collimateur d’Elon Musk. Donald Trump envisagerait, par ailleurs, de créer un poste inédit entièrement consacré aux politiques sur les cryptomonnaies. Chris Giancarlo, l’ancien président de la Commodity Futures Trading Commission, pourrait être nommé. Donald Trump, longtemps sceptique vis-à-vis des crypto-actifs, semble s’être converti, d’autant que 20 % des dons à sa campagne ont été réalisés en monnaies digitales.

Le tableau de la semaine des marchés financiers

| Résultats 22 nov. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 255,01 | -0,20 % | 7 543,18 | 6 471,31 |

| Dow Jones | 44 296,51 | +1,82 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 969,34 | +1,61 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 003,65 | +1,58 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 305,79 | +0,45 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 262,08 | +2,52 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 789,08 | -0,18 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 283,85 | +0,06 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 267,19 | -2,32 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,041 % | -0,043 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,244 % | -0,094 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,410 % | -0,026 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0404 | -2,11 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 706,07 | +4,07 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 74,97 | +4,98 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 99 221,76 | +10,45 % | 38 252,54 | 15 406,87 |

Source : Cercle de l’Épargne

Cher immobilier

En un quart de siècle, de 2000 à 2024, en France métropolitaine, les prix immobiliers des logements anciens ont été multipliés par 2,6. L’augmentation des prix des logements a été durement ressentie par les ménages les plus jeunes. La proportion de propriétaires de leur résidence principale tend à légèrement diminuer depuis 2014. Près de 60 % des ménages sont néanmoins propriétaires de leur résidence principale, et un sur quatre est propriétaire de plusieurs logements.

Le niveau des prix des logements vendus entre 2020 et 2022 varie fortement d’un territoire à un autre en fonction de l’offre et de la demande. L’accroissement du nombre de ménages et l’attractivité touristique du territoire constituent des facteurs importants pouvant influer sur les prix.

Entre 2020 et 2022, en France métropolitaine (hors Alsace-Moselle), le prix médian au m² d’une maison ancienne (maison de plus d’un an) ayant fait l’objet d’une mutation s’élève, selon l’INSEE à 2 040 euros, tandis que celui d’un appartement ancien atteint 3 170 euros. Une maison sur dix est vendue à moins de 850 euros le m², tandis qu’une sur dix l’est à plus de 4 360 euros le m², soit un rapport interdécile D9/D1 de 5,1. Ce rapport était de 4,2 entre 2010 et 2012. L’écart des prix des appartements est encore plus marqué. Le rapport interdécile D9/D1 est passé de 4,9 entre 2010 et 2012 à 6,1 entre 2020 et 2022. Un dixième des appartements sont vendus à moins de 1 350 euros le m², tandis qu’à l’autre extrémité, un dixième sont vendus à plus de 8 240 euros le m².

Le prix des maisons est particulièrement bas dans les communes de la « diagonale des faibles densités », allant du sud du Massif central aux Ardennes, jusqu’à l’est des Hauts-de-France, ainsi qu’à l’intérieur de la Bretagne. La Creuse, la Haute-Marne, l’Indre, la Meuse et la Nièvre sont les départements où les maisons sont les moins chères : le prix médian au m² n’y dépasse pas 1 000 euros. À l’opposé, le prix médian au m² dépasse 3 000 euros dans les départements d’Île-de-France, des Alpes-Maritimes, de la Corse-du-Sud, de la Haute-Savoie, des Bouches-du-Rhône, du Rhône, de la Gironde et du Var. Les prix sont élevés dans les grandes agglomérations, le long des côtes et dans les zones alpines. La proximité de la frontière suisse porte également les prix vers le haut dans le Genevois et le canton de Gex, et dans une moindre mesure dans le Jura ou le Doubs. Les zones touristiques connaissent des prix de logements élevés. Par exemple, Val-d’Isère est la ville où les appartements sont les plus chers de France métropolitaine : la moitié des appartements y ont un prix au m² supérieur à 11 400 euros. Sur dix ans, les prix au m² des maisons et appartements anciens ont augmenté respectivement de 1,4 % et 1,7 % par an en moyenne. Cette hausse est plus marquée dans les très grandes agglomérations régionales et dans l’aire de Paris, où elle atteint 3 % par an. Depuis fin 2022, les prix sont néanmoins orientés en légère baisse, en lien avec la hausse des taux d’intérêt.

Le Coin de l’épargne du 15 novembre 2024 : les marchés sous effet Trump

Dans le sillage de l’élection américaine

Les ventes au détail aux États-Unis ont augmenté de 0,4 % en octobre, dépassant le consensus d’un dixième de point. La surprise est venue de la révision à la hausse des résultats de septembre, la progression étant portée à 0,8 %, soit une correction de 0,4 point. Quant au groupe dit de « contrôle des ventes », qui exclut les données liées à l’automobile, aux matériaux de construction et aux services alimentaires – et qui reflète le mieux la composante de la consommation des ménages intégrée au calcul du PIB –, une baisse de 0,1 % a été enregistrée en octobre, contre une progression de 0,3 % attendue. En septembre, la hausse avait été de 1,2 %, un chiffre lui aussi révisé à la hausse par rapport à l’estimation initiale de +0,7 %.

Ces résultats semblent justifier la prudence de la banque centrale américaine dans les prochaines semaines. La probabilité que celle-ci procède à une nouvelle baisse des taux directeurs dans un mois est passée de 82 % à 59 % au cours de la semaine, une évolution largement attribuable aux déclarations du président de la Réserve fédérale, Jerome Powell. Il a en effet affirmé qu’il n’y avait pas lieu de se précipiter pour réduire l’objectif cible des Fed funds, actuellement dans la fourchette de 4,5 % à 4,75 %. Selon lui, « l’économie n’envoie pas de signaux indiquant que nous devons nous hâter de baisser les taux ». Il a ajouté que « la vigueur que nous observons actuellement dans l’économie nous permet d’aborder nos décisions avec prudence ».

En lien avec ces déclarations, mais aussi en raison des perspectives d’aggravation du déficit public liées à l’application du programme de Donald Trump, les taux d’intérêt américains ont augmenté cette semaine.

La mise en place de la future administration républicaine à Washington commence à susciter des inquiétudes chez les investisseurs, d’autant que Donald Trump pourra compter sur le soutien du Sénat et de la Chambre des représentants. À la crainte de droits de douane élevés s’ajoute la nomination probable au Département de la Santé d’un vaccino-sceptique, Robert F. Kennedy Jr. En plus de s’opposer aux vaccins, celui-ci est connu pour son hostilité à l’ajout de fluor dans l’eau potable, qu’il accuse de réduire le niveau intellectuel des enfants. Il dénonce également régulièrement la « corruption » des agences de santé américaines. Bien que sa nomination doive encore être confirmée par le Sénat, l’annonce de sa candidature a entraîné une baisse notable des valeurs pharmaceutiques, notamment européennes.

Ainsi, l’action du laboratoire Sanofi a perdu plus de 3 % sur la semaine, tout comme AstraZeneca et GlaxoSmithKline. L’équipementier pour la biotechnologie Sartorius Stedim Biotech a chuté de 6,7 %. Novo Nordisk, devenue la plus grande entreprise cotée en Europe grâce au succès de ses traitements contre l’obésité, a vu son action reculer de 5,4 % à Copenhague. Dans ce contexte, les indices européens ont poursuivi leur repli. Ce recul est également attribuable aux difficultés actuelles et à venir en Chine, notamment si l’administration américaine met en œuvre des droits de douane à 100 %.

Aux États-Unis, après les records post-électoraux, les indices ont cédé du terrain. Le recul des valeurs américaines s’explique à la fois par les craintes d’un report de la baisse des taux directeurs et par les incertitudes politiques. Après un fort mouvement de hausse, des prises de bénéfices ont également été observées.

L’euro est tombé à son plus bas niveau de l’année face au dollar, les investisseurs estimant que l’économie de la zone euro pourrait être pénalisée par les politiques de Donald Trump. Le cours du baril de pétrole a encore baissé cette semaine, en raison des perspectives d’augmentation de la production américaine, conformément aux engagements pris par Donald Trump lors de sa campagne électorale.

En Asie, les indices boursiers, notamment chinois, ont reculé cette semaine, toujours sous l’effet de l’élection de Donald Trump à la présidence des États-Unis. Son programme protectionniste pourrait peser sur la croissance chinoise. Cependant, quelques signaux positifs ont été observés en Chine : les ventes au détail ont affiché en octobre leur plus forte croissance annuelle depuis huit mois, en hausse de 4,8 %, soit un point de pourcentage au-dessus du consensus Bloomberg. En revanche, la production industrielle (+5,3 %, contre +5,6 % attendu) et les investissements (+3,4 %, contre +3,5 %) ont déçu les prévisions.

Le tableau de la semaine des marchés financiers

| Résultats 15 nov. 2024 | Évolution sur 5 jours | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 269,63 | -0,94 % | 7 543,18 | 6 471,31 |

| Dow Jones | 43 444,99 | -1n39 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 870,62 | -2,30 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 680,12 | -3,49 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 210,81 | -1,30 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 063,61 | -0,11 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 794,85 | -0,64 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 642,91 | -1,96 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 330,73 | -2,96 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,084 % | -0,036 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,338 % | -0,028 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,436 % | +0,121 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0552 | -3,48 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 563,32 | -6,42 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 71,16 | -3,43 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 84 872,14 | +13,11 | 38 252,54 | 15 406,87 |

Source : Cercle de l’Épargne

Quand Donald Trump fait le bonheur des cryptoactifs !

Le cours du bitcoin a dépassé les 88 000 dollars le 13 novembre 2024, un niveau historique qui illustre la vigueur actuelle du marché des cryptoactifs. Depuis le début de l’année, le bitcoin a progressé de plus de 90 %. 2024 a été marquée par l’essor des ETF en bitcoins conduisant de nombreux institutionnels à entrer sur ce marché. En fin de semaine, le bitcoin s’est légèrement replié tout en terminant au-dessus de 84 000 dollars, en hausse de 13 % sur la semaine et de 112 % depuis le début de l’année.

La récente victoire de Donald Trump à la Maison-Blanche et des Républicains au Congrès a apaisé les craintes d’une régulation stricte du marché des cryptoactifs. Pendant la campagne électorale, Donald Trump a promis de faire des États-Unis le fer de lance de l’industrie des actifs numériques, avec notamment la création d’une réserve monétaire stratégique en bitcoins. Cette position marque une évolution notable pour Donald Trump, potentiellement influencé par des personnalités comme Elon Musk. S’il maintenait cette position, la politique américaine en la matière s’éloignerait de la ligne qu’avait choisie l’administration Biden qui n’avait pas hésité à soutenir les poursuites engagées par les régulateurs contre des entreprises comme Binance, .

L’industrie des cryptos a été un contributeur financier majeur pour les Républicains lors de cette élection, se plaçant en deuxième position après le secteur des hydrocarbures. Cette alliance politique pourrait favoriser l’expansion du marché des cryptoactifs aux États-Unis, bien que la volatilité du bitcoin reste un sujet de préoccupation pour les investisseurs et les régulateurs. Le bitcoin, comme d’autres cryptoactifs, dépend largement de facteurs externes tels que les décisions politiques, les mouvements des marchés financiers traditionnels et l’évolution des technologies liées à la blockchain. En dépit de ces risques, le secteur des cryptomonnaies continue à progresser, en particulier aux États-Unis, où un quart de la population aurait acheté au moins un bitcoin.

Le Coin des Epargnants : les marchés et la victoire de Donald Trump

L’élection de Donald Trump avait été en partie anticipée depuis trois semaines par les investisseurs qui ne croyaient plus à un match serré avec Kamala Harris. Aux Etats-Unis, ils ont salué majoritairement les résultats de manière positive. Ils se sont souvenus que le premier mandat de Donald Trump avait été favorable aux actions. La présence d’Elon Musk aux côtés du nouveau Président semble rassurer les actionnaires des entreprises du secteur de la haute technologie. La situation actuelle n’a néanmoins rien de semblable à celle de 2016/2020 qui étaient marquée par les faibles taux d’intérêt et un fort mouvement de créations d’emplois. En 2025, le nouveau Président sera confronté à plusieurs crises internationales : l’Ukraine et le Moyen Orient ainsi que des tensions de plus en plus vives avec la Chine. Le programme économique du nouveau Président est plus protectionniste que le précédent, sa rhétorique sur l’immigration est plus violente. Sa mise en œuvre ferait courir un risque non négligeable sur la croissance américaine et sur celle de la planète. Pour le moment, les investisseurs aux Etats-Unis n’y croient pas réellement. Dans ce contexte, les grands indices américains ont gagné plus de 4 % cette semaine, le Nasdaq augmentant de 5,85 %.

Après l’élection de Donald Trump, les marchés européens ont néanmoins accusé plus durement le coup que les autres. A Paris, le Cac 40, qui avait cédé du terrain après la victoire de Donald Trump, a mal réagi à l’annonce du plan chinois de relance. L’indice a cédé 1,17 % vendredi 8 novembre et a terminé à 7.338,67 points, son plus-bas niveau depuis le 14 août. Il enchaine une troisième semaine consécutive de recul. Les autres indices européens ont également reculé. En revanche, les indices américains ont salué la victoire de Donald Trump.

Un nouveau plan chinois pour sortir de la stagnation

Le Comité permanent de l’Assemblée populaire nationale de Chine a décidé un relèvement du plafond de la dette des gouvernements locaux de 6 000 milliards de yuans (environ 780 milliards d’euros), afin d’apurer les dettes cachées existantes », de permettre aux collectivités de « mieux développer l’économie et d’assurer les moyens de subsistance de la population. » Ce dispositif, auquel s’ajoute un volet de 4 000 milliards de yuans d’obligations spécifiques, n’est pas considéré comme suffisant pour relancer l’économie chinoise qui risque de faire face à l’augmentation des droits douane à partir du mois de janvier prochain. Donald Trump a promis des droits de douane inédits depuis 1945 : 60 % pour les produits chinois et 10% pour le reste du monde, des taux.

Les valeurs boursières exposées à la Chine, notamment celles du luxe, ont enregistré des baisses sensibles en Bourse LVMH, Hermès et Kering ont terminé la séance du vendredi 8 novembre en baisse de 3,33 à 7,96 %, tandis que L’Oréal, perdait 3,25%.

La FED maintient son cap de baisse des taux directeurs

Jeudi 7 novembre, la Réserve Fédérale américaine a abaissé d’un quart de point de la fourchette cible des Fed funds, à 4,5 %-4,75 %. Le Président de la FED, Jerome Powell, a souligné, à l’issu de la réunion du comité de politique monétaire, la vitalité et la force de l’économie américaine. Il a mentionné qu’une nouvelle baisse des taux en décembre n’était ni exclue, ni garantie. De manière logique, il a refusé de se prononcer sur la manière dont la banque centrale réagirait à la prochaine administration républicaine, estimant que l’élection n’aurait aucun effet sur la politique à court terme et que de toute façon il était trop tôt pour juger de la de la politique qui serait mise en œuvre. Bien que la Fed soit une institution indépendante, le président élu a reproché à ses responsables de ne pas avoir réduit suffisamment les coûts d’emprunt assez rapidement au cours de son premier mandat. Le Républicain aura la possibilité de nommer un nouveau Président de la Fed en mai 2026 ou de reconduire Jerome Powell. A la question sur une possible démission si Donald Trump le lui demandait, le président de la Fed a répondu par la négative, précisant que celui-ci n’avait pas le pouvoir de le licencier.

Le tableau de la semaine des marchés financiers

| Résultats 8 nov. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 338,67 | -0,65 % | 7 543,18 | 6 471,31 |

| Dow Jones | 43 988,99 | +4,83 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 995,54 | +4,72 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 286,78 | +5,85 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 204,91 | -0,22 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 072,39 | -1,28 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 877,75 | -1,90 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 39 500,37 | +2,99 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 452,30 | +5,39 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,120 % | -0,042 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,366 % | -0,037 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,315 % | -0,034 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0717 | -1,44 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 686,80 | -3,03 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,60 | +0,85 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des Epargnants du 2 novembre 2024 : un début d’automne en demi-teinte

Un mois d’octobre sans saveur pour les marchés

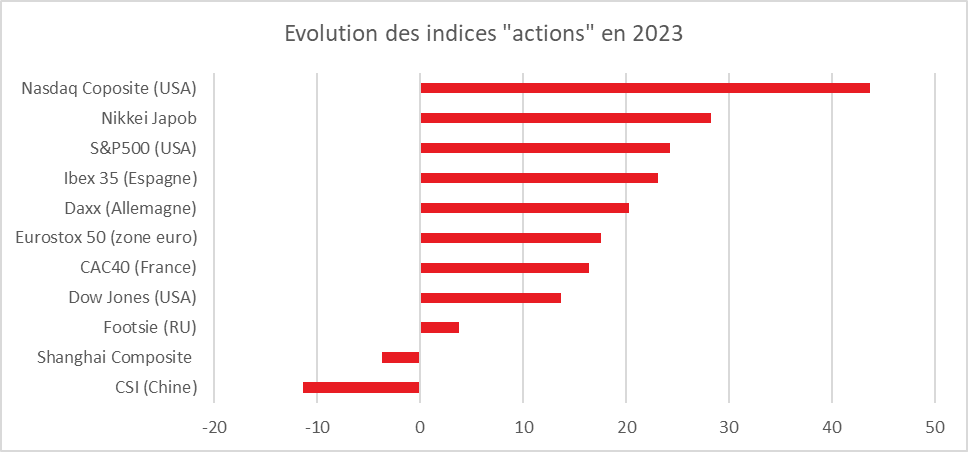

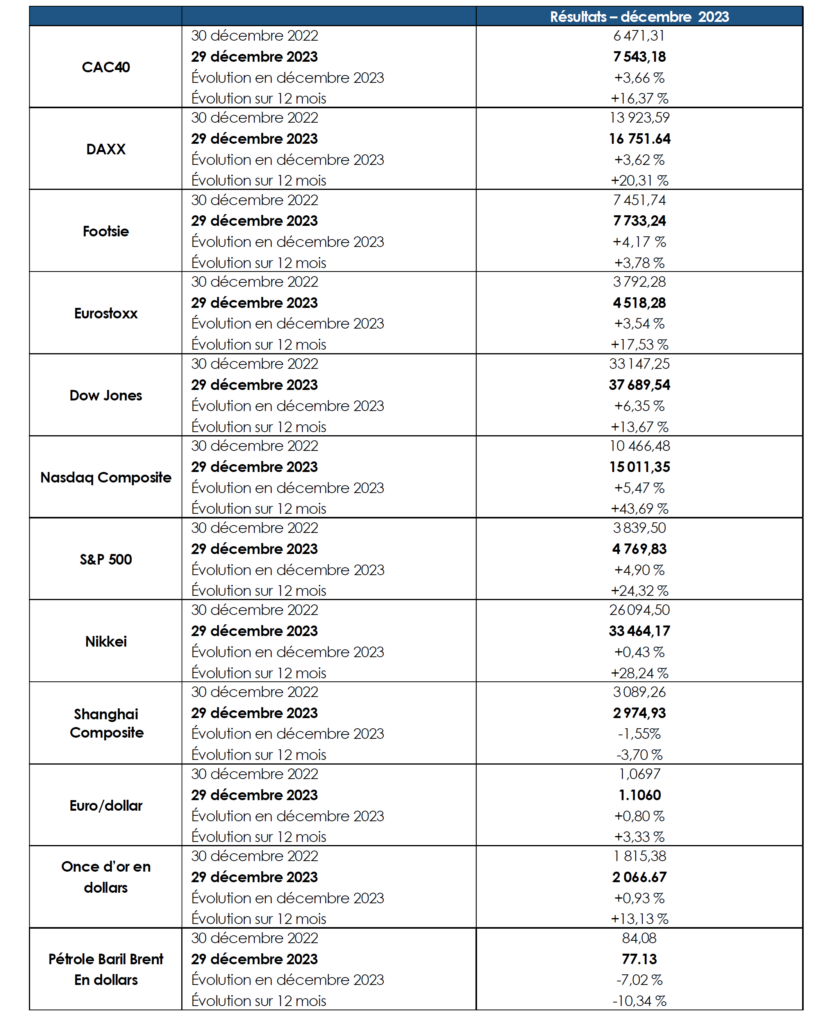

En octobre, la grande majorité des indices boursiers ont enregistré une légère baisse. Le CAC 40 continue son chemin de croix entre les résultats décevants de certains groupes de luxe et les incertitudes politiques. Il perd ainsi sur le mois plus de 3,7 % et termine en-dessous de 7400 points. Sa performance sur 12 mois reste positive (près de 7 %) mais en retrait par rapport aux autres grands indices. Le Dax a perdu 1,28 % en octobre mais progresse de plus de 28 % sur un an malgré les difficultés de l’économie allemande. De son côté, l’indice Eurostoxx recule de 3,46 % en octobre, mais gagne près de 19 % sur l’année. Aux Etats-Unis, le Dow Jones et le S&P 500 ont légèrement baissé en octobre, respectivement -1,34 % et -0,99 %. Toutefois, leurs performances sur 12 mois demeurent impressionnantes : +26,35 % et +36,04 %. Le marché américain est toujours porté par les valeurs technologiques. Le Nasdaq gagne sur un an plus de 40 % malgré un léger recul en octobre. L’indice japonais a affiché une croissance en octobre (+3,06 %), en contraste avec les marchés occidentaux. Sur l’année, l’indice a gagné +26,65 %. Malgré les annonces sur le plan de relance, l’indice chinois Shanghai Composite diminue en octobre de 1,70 %. Malgré tout, sur un an, le gain est de +8,65 %. L’atonie de la demande intérieure et la multiplication des sanctions occidentales pèsent sur l’activité.

En octobre, l’or a battu de nombreux records pour s’établir à plus de 2700 dollars l’once. Sur ce même mois, le métal précieux a gagné plus de +4 %; sur un an, elle atteint plus de 37 %.

Les risques d’embrasement au Proche et Moyen Orient n’ont pas d’importantes conséquences sur le cours du baril de pétrole. Le baril de Brent a perdu 1,69 % sur un moins et plus de 16 % sur un an. Le ralentissement de l’économie chinoise, l’atonie de celle de l’Europe et l’augmentation de la production américaine expliquent l’évolution du cours du pétrole. Par ailleurs, plusieurs pays ne respectent plus l’accord de régulation de l’OPEP+. La Russie réussit par ailleurs à écouler sa production relativement facilement.

L’emploi américain à l’arrêt

L’économie américaine a créé seulement 12 000 postes non agricoles en octobre, un plus bas depuis décembre 2020, marquant un net ralentissement par rapport aux 223 000 (révisé de 254 000) de septembre. Les marchés s’attendaient à un tassement (le consensus Bloomberg était de 100 000). Cette forte diminution des créations d’emploi s’explique en partie par les ouragans Helene et Milton et par la grève de Boeing qui a soustrait 44 000 emplois dans le secteur de la fabrication de matériel de transport. Ce résultat tombe au plus mauvais moment pour l’administration démocrate, à quelques jours de l’élection présidentielle.

Le taux de chômage s’est maintenu à 4,1 % en octobre et la croissance annuelle du salaire horaire moyen s’est établie à 4 % après 3,9% en septembre. Le Bureau of Labor Statistics s’attend à la poursuite de la décélération des créations d’emploi, la politique monétaire restant restrictive. Cette situation devrait conduire la Fed à réduire ses taux directeurs de 25 points de base en novembre et en décembre. Malgré tout, la hausse des salaires et du prix des logements demeure dynamique ce qui pourrait inciter à la prudence la Banque centrale.

Des marchés en baisse sur la semaine

Les indices européens ont conclu une nouvelle fois en baisse la dernière semaine d’octobre. Ils ont, en revanche, bien réagi aux résultats de l’emploi aux Etats-Unis en enregistrant un petit rebond vendredi 1er novembre. Les indices américains sont en baisse cette semaine. Les résultats de Microsoft et Meta Platforms publiés cette semaine n’ont pas convaincu les investisseurs à la différence de ceux d’Amazon. L’indice Nasdaq a perdu du terrain sur la semaine avec un recul de plus de 2 %

Le tableau de la semaine des marchés financiers

| Résultats 1er nov. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 409,11 | -1,76 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 052,19 | -0,52 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 728,80 | -1,80 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 239,92 | -2,18 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 252,31 | -1,37 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 177,15 | -0,87 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 877,75 | -1,90 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 053,67 | -1,30 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 272,01 | -0,86% | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,162 % | +0,116 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,403 % | +0,110 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,349 % | +0,130 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0854 | +0,54 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 743,10 | +0,01 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,53 | -3,49 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des Epargnants du 25 octobre 2024

Des marchés dubitatifs

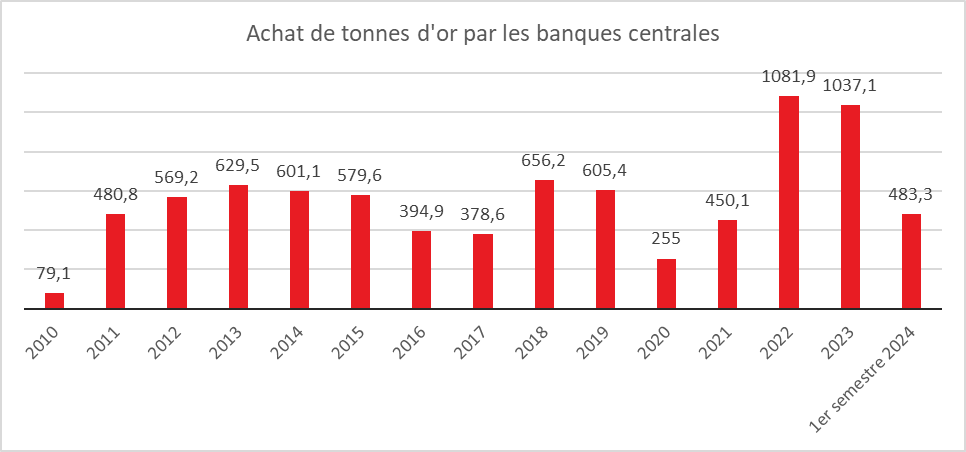

Les doutes sur la croissance soulignés par la récente note du FMI incitent les investisseurs à la prudence, ce qui contribue à la hausse du cours de l’or, lequel a battu de nouveaux records. Les incertitudes géopolitiques persistantes, la proximité des élections présidentielles américaines et les spéculations autour des politiques monétaires sont des facteurs importants de cette hausse, également alimentée par les achats des banques centrales des pays émergents.

Entre le 21 et le 25 octobre 2024, le CAC 40 a reculé de près de 1,3 % en raison d’une baisse de confiance dans les perspectives économiques européennes et des performances mitigées de plusieurs grandes entreprises. L’indice parisien a baissé plus fortement que les autres indices européens, en raison du recul de certaines valeurs du secteur du luxe et de celui des travaux publics. Les indices américains, à l’exception du Nasdaq, ont également enregistré une baisse cette semaine.

Sur le front obligataire, la tendance était à la hausse cette semaine. Le taux de l’OAT a de nouveau franchi la barre des 3 % dans un contexte budgétaire toujours incertain.

À 76 dollars le baril le vendredi 25 octobre, le Brent a gagné plus de 3 % sur la semaine. Le marché reste hésitant, maintenu sous tension par la forte instabilité géopolitique au Proche-Orient et la difficulté pour les investisseurs de prévoir l’évolution de la situation. Pour l’instant, le risque d’embrasement entre Israël et l’Iran est contrebalancé par les pressions américaines en faveur d’une désescalade. Par ailleurs, les perspectives de demande de pétrole ont été revues à la baisse par l’Agence internationale de l’énergie (AIE). Celle-ci anticipe également une production abondante en 2025, ce qui pèse sur les cours.

Le tableau de la semaine des marchés financiers

| Résultats 25 oct. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 497,54 | -1,29 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 114,40 | -2,45 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 808,12 | -0,88 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 518,60 | +0,78 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 463,59 | -0,99 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 248,84 | -1,31 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 943,09 | -0,63 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 37 913,92 | -2,47 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 299,70 | +0,72% | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,046 % | +0,148 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,293 % | +0,110 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,219 % | +0,143 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0804 | -0,59 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 742,06 | +2,81 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 75,94 | -+3,64 % | 77,13 | 84,08 |

Le Coin des Epargnants du samedi 18 octobre 2024 : une semaine rythmée par la BCE

La Chine ralentit mais moins vite que prévu

Au troisième trimestre, le PIB de la Chine a progressé de 4,6 % sur un an, soit 0,1 point au-dessus de la prévision du consensus Bloomberg. Ce taux traduit néanmoins un ralentissement par rapport aux 4,7 % observés au deuxième trimestre. Avec une croissance du PIB de 4,8 % au cours des trois premiers trimestres de l’année, l’objectif des 5 % pour l’année reste réalisable, compte tenu des mesures de relance supplémentaires récemment annoncées.

Les ventes au détail en Chine ont augmenté de 3,2 % sur un an en septembre, dépassant les 2,5 % anticipés et les 2,1 % enregistrés en août. La production industrielle a progressé de 5,4 %, contre 4,5 % attendus. Le taux de chômage urbain a reculé de 0,2 point en septembre, pour atteindre 5,1 % de la population active.

Accélération de la baisse des taux par la BCE

Depuis le siège de la Banque de Slovénie, la Banque Centrale Européenne a annoncé, le jeudi 17 octobre, la troisième baisse de 25 points de base de ses taux directeurs après celles de juin et septembre derniers. Le taux de dépôt s’établit désormais à 3,25 %, celui de la facilité de refinancement à 3,4 %, et celui de la facilité de prêt marginal à 3,65 %. C’est la première fois depuis 2014 que l’institution de Francfort réduit ses taux lors de deux réunions consécutives. Initialement, cette baisse était prévue pour décembre, mais trois facteurs ont poussé la BCE à accélérer son programme de diminution des taux :

- L’inflation a reculé plus rapidement que prévu en septembre. Pour la première fois en plus de trois ans, elle est repassée sous la cible de 2 %, s’établissant à 1,7 %, selon les chiffres révisés d’Eurostat. Dans le secteur des services, la hausse des prix, bien que toujours élevée, est tombée sous les 4 %.

- L’activité économique est en déclin dans la zone euro. Les indices PMI de septembre signalent une faiblesse persistante, en particulier dans le secteur manufacturier.

- Le marché du travail commence à se détériorer, accentuant les inquiétudes économiques.

Actions en hausse et record pour l’or

Les indices boursiers européens ont bien réagi à la décision de la BCE de baisser ses taux. Le CAC 40, malgré un léger retard par rapport à d’autres grands indices, a gagné près de 0,5 % sur la semaine, soutenu en partie par le secteur du luxe, qui bénéficie de l’amélioration des perspectives économiques en Chine. Le CAC 40 a terminé la semaine à 7 617,10 points. Les taux des obligations souveraines ont baissé, notamment celui de l’OAT française à 10 ans, qui est repassé sous les 3 %. L’euro s’est déprécié face au dollar, enregistrant une baisse de 1,1 % sur la semaine en raison de la diminution des taux directeurs de la BCE.

Aux États-Unis, les marchés ont été volatils. Le S&P 500 a connu une légère hausse sur la semaine, tandis que le Nasdaq a reculé légèrement. Le secteur technologique montre des signes de ralentissement, notamment en raison des valorisations élevées, bien que certaines entreprises, comme Nvidia, continuent de bénéficier de la forte demande en semi-conducteurs.

Le cours du pétrole a fortement chuté cette semaine (-7 %), en raison de l’absence de menaces immédiates sur les installations pétrolières iraniennes, malgré les tensions géopolitiques.

Vendredi 18 octobre, l’or a atteint un nouveau record, dépassant les 2 710 dollars l’once. Cette hausse a été alimentée par la baisse des taux directeurs de la BCE, qui a incité les investisseurs à se tourner vers le métal précieux au détriment des obligations. Par ailleurs, l’or continue d’être soutenu par les achats des banques centrales des pays émergents ainsi que par les investisseurs chinois, qui se détournent de l’immobilier.

Le tableau de la semaine des marchés financiers

| Résultats 18 oct. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 613,05 | +0,15 % | 7 543,18 | 6 471,31 |

| Dow Jones | 43 275,91 | +1,05 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 864,67 | +0,20 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 489,55 | -0,28 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 658,01 | +0,80 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 358,25 | +1,27 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 986,27 | -0,38 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 981,75 | -1,41 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 261,56 | -1,59% | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,898 % | -0,141 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,183 % | -0,081 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,076 % | -0,001 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0856 | -1,09 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 717,35 | +3,71 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,91 | -7,92% | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des épargnants du 11 octobre 2024 : les valeurs américaines toujours en pointe

Les marchés face aux incertitudes économiques

Au cours de la semaine du 6 au 11 octobre 2024, les marchés actions mondiaux ont affiché des performances contrastées, influencées par des tensions géopolitiques et des incertitudes économiques.

Le CAC 40 a progressé de près de 0,6 %, clôturant la semaine autour de 7465 points. Ce mouvement positif a été soutenu par de bons résultats des entreprises françaises et la solidité des actions énergétiques européennes, profitant de la hausse des prix du pétrole due aux tensions au Moyen-Orient. La présentation du budget, incluant les augmentations d’impôts sur les entreprises, n’a pas eu d’effet notable.

Le DAX 40 allemand a gagné près de 1,3 %, malgré la révision à la baisse des prévisions de croissance économique en Allemagne.

Le FTSE 100 britannique a légèrement progressé, enregistrant une hausse d’environ 0,3 % sur la semaine. L’indice a bénéficié de son exposition aux entreprises du secteur énergétique, qui ont profité de la hausse des prix du pétrole. Toutefois, les inquiétudes persistantes concernant l’inflation et les attentes relatives aux taux d’intérêt ont limité les gains.

Le Nikkei japonais a légèrement reculé, les investisseurs réagissant à des données économiques mitigées au Japon et à l’inquiétude concernant l’environnement macroéconomique mondial. La faiblesse du yen et les tensions géopolitiques ont pesé sur le cours des valeurs mobilières.

Le Shanghai Composite a terminé la semaine en baisse après deux semaines de forte hausse. La crise immobilière persistante a affecté les cours des actions.

Aux États-Unis, le S&P 500 a progressé, soutenu par des données solides sur l’emploi, la baisse de l’inflation et la reprise continue du secteur technologique. Les indices américains continuent de battre des records.

Baisse confirmée de l’inflation aux États-Unis

L’inflation, un sujet clé de la campagne présidentielle, a été confirmée en baisse en septembre aux États-Unis. Cependant, cette baisse a été légèrement inférieure aux attentes, avec une inflation annuelle de 2,4 % contre 2,5 % en août, selon l’indice CPI publié jeudi par le Département du Travail. Sur un mois, les prix ont augmenté de 0,2 %, un rythme similaire à celui des deux mois précédents, légèrement supérieur aux prévisions.

Le tableau de la semaine des marchés financiers

| Résultats 11 oct. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 577,89 | +0,54 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 863,86 | +1,25 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 815,03 | +1,10 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 342,94 | +1,288 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 355,73 | +1,23 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 253,65 | -0,28 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 954,94 | -2,25 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 39 605,80 | +2,73 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 301,93 | -1,04 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,039 % | +0,051 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,264 % | +0,054 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,077 % | +0,109 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0942 | -1,15 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 657,63 | -0,41 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 78,92 | +1,06% | 77,13 | 84,08 |

Le risque géopolitique et les marchés

Guerres au Proche Orient et en Ukraine, tensions avec la Chine, retour du protectionnisme, autant de facteurs négatifs susceptibles de provoquer une baisse du cours des actions ; or tel n’est pas le cas. Depuis le début de l’année, de nombreux indices « actions » battent des records. Seul le CAC 40 en raison des incertitudes politiques françaises fait bande à part. A Wall Street, le S&P 500 a battu mercredi 9 octobre un nouveau record en séance à 5 792 points. L’indice Dow Jones a dépassé pour la première fois les 42.500 points. Toujours aux Etats-Unis, sur le marché où s’échange la dette émise par les entreprises les moins solides, celui de la dette « high yield » (à haut rendement), les primes de risques n’ont jamais été aussi réduites. Les investisseurs se soucient d’avantage de l’élection présidentielle du mois de novembre des évènements au Liban, en Israël ou en Iran. Malgré la menace d’une attaque des puits iraniens de pétrole par la chasse américaine, le cours du baril n’a que progressé ces derniers jours. Pour le moment, la guerre menée par Israël n’a pas de conséquences sur la croissance mondiale. Elle pourrait, en théorie, l’affecter à travers la perturbation de la chaîne d’approvisionnement ou l’augmentation des prix de l’énergie, certes, mais ce n’est pas le cas pour l’instant. Le gouverneur de la Banque de France, François Villeroy de Galhau, a déclaré sur France Info que la BCE regardait « avec attention » l’évolution des prix du pétrole, dans un contexte de vives tensions entre Israël et l’Iran, tout en précisant que si cette hausse « reste relativement limitée et temporaire, cela ne devrait pas avoir d’effets trop négatifs sur l’inflation et la croissance ». Les investisseurs sont plus sensibles aux données économiques. L’annonce du plan de relance de l’économie chinoise a été saluée positivement tout comme la trajectoire de l’inflation au sein des pays de l’OCDE. La publication des résultats de l’emploi aux Etats-Unis est jugée plus importante sur le plan économique que l’envoi de missiles par l’Iran sur Israël. Les investisseurs réagissent aux risques géopolitiques quand ils se matérialisent. Il peut y avoir des anticipations mais en la matière elles sont faibles surtout dans une période ou les incertitudes sont permanentes.

Le Coin des Epargnants du 27 septembre 2024 : le CAC 40 en forte hausse sur la semaine

Rebond des places européennes

Les places financières ont été à la fête cette semaine. La baisse des taux directeurs de la Réserve fédérale la semaine dernière, l’annonce du plan de relance en Chine, ainsi que la confirmation de la désinflation, ont dopé les actions. Les chiffres encourageants de l’inflation aux États-Unis sont venus s’ajouter à ceux publiés en France et en Espagne. Aux États-Unis, l’indice PCE (Personal Consumption Expenditures) des dépenses de consommation personnelle a augmenté de 2,2 % sur un an en août, en baisse de trois dixièmes par rapport au mois de juillet, alors que le consensus Bloomberg ne prévoyait qu’un recul de deux dixièmes. En excluant les coûts de l’alimentation et de l’énergie, l’inflation passe de 2,6 % à 2,7 %. Le CAC 40 a gagné près de 4 % sur la semaine, tout comme le DAX allemand. Il s’agit du meilleur résultat hebdomadaire du CAC depuis près d’un an. Les indices américains ont progressé moins rapidement que ceux du Vieux Continent, contrairement aux semaines précédentes.

En France, l’indice des prix à la consommation est passé sous la barre des 2 % pour la première fois depuis plus de trois ans. Sur un an, en septembre, l’inflation harmonisée aux normes européennes est de 1,5 %, contre 2,2 % le mois dernier et 1,9 % attendu, principalement en raison de la baisse des coûts de l’énergie. L’inflation espagnole suit une trajectoire similaire, reculant à 1,7 % sur un an, après 2,4 % précédemment. La BCE a souligné qu’un léger rebond de l’inflation était attendu en fin d’année, ce qui ne permettra pas d’atteindre l’objectif de 2 % en 2024.

La Banque centrale européenne a toutefois averti que la hausse des prix en zone euro reprendrait probablement cette année et que le retour à l’objectif de 2 % ne serait probablement pas atteint avant la fin 2025. La contraction de l’activité économique dans le secteur privé a relancé les pronostics d’une accélération du processus de baisse des taux directeurs en Europe. L’indice PMI global pour la zone euro est tombé à 48,9 points en septembre, contre 51 points le mois précédent. En passant sous le seuil des 50 points, cet indicateur signale une entrée potentielle de la zone euro en récession. À 48,9 points, l’indice atteint son plus bas niveau depuis janvier, malgré l’amorce de la baisse des taux directeurs. Cette situation laisse entrevoir une croissance très faible pour la fin de l’année, d’autant que l’indice recule aussi bien dans l’industrie que dans les services. La France, qui avait bénéficié d’un rebond économique durant l’été grâce aux Jeux Olympiques, enregistre un recul brutal. L’indice PMI des services est passé de 55 à 48,3 points entre août et septembre. En Allemagne, aucune amélioration n’est prévue. L’indice PMI de l’industrie y a atteint 40,3 points en septembre, son plus bas niveau depuis un an.

Les bourses asiatiques ont salué le plan de relance chinois en affichant des hausses significatives. L’indice Shanghai Composite a progressé de plus de 12 % sur la semaine, tandis que le Nikkei japonais a gagné plus de 4 %. Le plan de relance en Chine vise à endiguer le ralentissement de l’économie. Sans intervention publique, le taux de croissance aurait pu se rapprocher des 4 %, un niveau jugé inacceptable par les autorités chinoises.

Quand l’Espagne dépasse la France

Le taux d’intérêt de l’OAT à 10 ans est désormais supérieur à celui de l’obligation espagnole équivalente, atteignant respectivement 2,978 % et 2,962 % le vendredi 27 septembre. C’est une première depuis novembre 2006. La France est ainsi perçue comme un émetteur plus risqué que l’Espagne. Cette dernière bénéficie d’une croissance presque trois fois supérieure à celle de la France et parvient à réduire son endettement public, tandis que celui de la France atteint des niveaux records. En 2025, l’État français pourrait devoir emprunter jusqu’à 300 milliards d’euros sur les marchés, un niveau sans précédent qui commence à inquiéter les investisseurs. Ces derniers craignent un blocage budgétaire, renforçant leur scepticisme quant à la capacité du pays à assainir ses finances publiques.

Le tableau de la semaine des marchés financiers

| Résultats 27 sept. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 791,79 | +3,98 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 313,00 | +0,53 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 738,17 | +0,72 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 119,59 | +0,89 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 480,84 | +3,94 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 320,76 | +1,21 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 067,45 | +4,02 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 39 829,56 | +4,01 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 078,66 | +12,36 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,920 % | -0,044 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,127 % | -0,071 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,756 % | +0,026 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1157 | -0,03 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 649,07 | +1,29 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,22 | -4,32 % | 77,13 | 84,08 |

Le Coin des Epargnants du 7 septembre 2024 : c’est la rentrée !

Une rentrée boursière morose

En cette première semaine de rentrée, les indices boursiers ne sont pas à la fête. Les perspectives peu encourageantes de la croissance chinoise et les doutes persistants quant à celle des États-Unis ont incité les investisseurs à la prudence, les poussant à se tourner vers les valeurs obligataires. Malgré la nomination d’un nouveau Premier ministre, le CAC 40 a perdu plus de 3,5 % sur la semaine. De son côté, l’indice européen Eurostoxx a chuté de près de 4 %. Le Nasdaq a enregistré sur la semaine une forte baisse, soit plus de 5 %. Le S&P 500 a, de son côté, perdu plus de 4 %. Les valeurs technologiques connaissent un mouvement de correction en raison de perspectives de bénéfices moins fortes qu’anticipées.

Les taux des obligations d’État ont reculé, plus aux États-Unis qu’en Europe, et notamment en France en lien avec des anticipations de baisse des taux directeurs et des achats des investisseurs se désengageant des actions.

Emploi américain : une lecture complexe

Le vendredi 6 août, les analystes ont suivi de près la publication des résultats du marché de l’emploi aux États-Unis. Cependant, ils peinent à en tirer des conclusions définitives quant à l’évolution des taux directeurs américains. En effet, au mois d’août, 142 000 emplois (hors secteur agricole) ont été créés. Ces créations sont supérieures à celles de juillet, mais inférieures aux 165 000 anticipées par les économistes interrogés par Bloomberg. Le taux de chômage est passé de 4,3 % à 4,2 % en un mois. Les salaires, quant à eux, ont augmenté de 3,8 % sur un an, contre 3,7 % prévu et 3,6 % en juillet. Face à ces résultats, la majorité des investisseurs penchent pour une réduction des taux directeurs par la Fed de 25 points de base en septembre. Toutefois, la proportion de ceux envisageant une baisse de 50 points est passée de 39 % à 41 % (indicateur CME fondé sur les contrats à terme des Fed funds). La réunion de la Fed est prévue pour les 17 et 18 septembre prochains.

En Europe, la sortie de la stagnation reste incertaine

L’économie de la zone euro a progressé moins rapidement que prévu entre avril et juin (+0,2 % contre +0,3 % initialement estimé). Bonne nouvelle pour l’inflation : la hausse des salaires s’est ralentie à 4,3 % au deuxième trimestre, contre 4,8 % au premier trimestre, selon les calculs de Bloomberg Economics. Cette morosité pourrait inciter la Banque centrale européenne à intensifier l’assouplissement de sa politique monétaire. La baisse de la production industrielle en Allemagne en juillet augmente le risque de récession pour la première puissance économique de la zone euro. La production manufacturière allemande s’est contractée de 2,4 % en juillet, un recul nettement supérieur à la baisse de 0,5 % anticipée par les économistes, annulant ainsi la hausse de 1,7 % enregistrée le mois précédent. En France, la production industrielle a également reculé de 0,9 % en juillet.

Le cours du pétrole au plus bas

Le prix du pétrole Brent a chuté de près de 10 % cette semaine, sous l’effet du ralentissement de l’économie chinoise, de la stagnation européenne et des incertitudes concernant l’économie américaine. Le baril de Brent s’échangeait à 70 dollars le vendredi 6 août. Dans ce contexte, huit membres de l’OPEP+, dont l’Arabie saoudite et la Russie, ont convenu de prolonger de deux mois leurs réductions volontaires de production, à hauteur de 2,2 millions de barils par jour. L’Irak, les Émirats arabes unis, le Koweït, le Kazakhstan, l’Algérie et Oman sont également concernés.

Le prix du pétrole est également en baisse en raison des déclarations des candidats à l’élection présidentielle américaine, qui ne prévoient aucune limitation de l’exploitation pétrolière aux États-Unis. De nouveaux acteurs, tels que le Brésil et le Guyana, émergent également sur le marché pétrolier. Certains membres de l’OPEP cherchent à s’affranchir des quotas de production, craignant que la demande de pétrole diminue dans les prochaines années avec la décarbonation progressive des économies.

Le tableau de la semaine des marchés financiers

| Résultats 6 sept. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 352,30 | -3,65 % | 7 543,18 | 6 471,31 |

| Dow Jones | 40 345,41 | -2,75 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 408,42 | -4,32 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 16 690,83 | -5,62 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 280,49 | -3,19 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 181,47 | -2,33 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 738,06 | -3,93 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 36 391,47 | -5,84 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 765,81 | -2,42 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,879 % | -0,041 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,204 % | -0,104 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,725 % | -0,170 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1070 | +0,49 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 487,00 | +0,18 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 70,76 | -9,11 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des Epargnants du 31 août 2024 : une rentrée sous de bons auspices

Un mois d’août moins terrible que prévu

Le mois d’août 2024 avait mal commencé sur le plan boursier en raison des craintes d’une récession aux États-Unis liées à la décision de la Réserve fédérale de ne pas baisser ses taux directeurs lors de sa dernière réunion en juillet. Cependant, les investisseurs ont rapidement retrouvé confiance grâce à la publication de données économiques encourageantes. Les résultats sur l’inflation, tant en Europe qu’aux États-Unis, semblent confirmer la vigueur de la désinflation, ouvrant ainsi la voie à des baisses de taux de part et d’autre de l’Atlantique. En Europe, le taux d’inflation dans la zone euro est passé de 2,6 % en juillet à 2,2 % en août sur un an, atteignant son plus bas niveau depuis mi-2021. Cette diminution est principalement attribuable à la baisse des coûts de l’énergie, mais elle témoigne également de la réalité du processus de désinflation. Le taux d’inflation sous-jacente (hors énergie, matières premières et alimentation) a également reculé, passant de 2,9 % à 2,8 %. Seul bémol à cette normalisation : l’inflation des services, qui s’est accrue, passant de 4 % à 4,2 %. Dans ce contexte, une réduction de 25 points de base des taux directeurs de la BCE est attendue en septembre.

Le CAC 40 a enregistré une progression de plus de 2 % en août. Pour retrouver une hausse plus marquée, il faut remonter à mars dernier (+3,5 %). L’indice parisien reste néanmoins pénalisé par les incertitudes politiques. Dans le reste de l’Europe, le DAX allemand et l’indice paneuropéen STOXX 600 ont atteint des niveaux records. Pour sa part, le CAC 40 n’a pas réussi à compenser les effets de la dissolution de l’Assemblée nationale. Sa progression est désormais plus lente que celle des autres grands indices européens ou américains, alors qu’en 2023, elle était équivalente, voire supérieure. Au mois d’août, l’indice américain S&P 500 a progressé de 3,5 % et le Nasdaq de plus de 2,6 %.

Le mois d’août a également été marqué par de nouveaux records pour l’or. Le 20 août, l’once d’or a ainsi atteint 2 530,30 dollars. Sur un an, le cours de l’once d’or a progressé de plus de 4 %, et la hausse avoisine les 30 % sur deux ans. Le métal précieux est toujours soutenu par les achats des banques centrales, notamment celles des pays émergents, ainsi que par la persistance des tensions internationales.

Le baril de pétrole Brent s’est échangé à moins de 80 dollars au cours du mois d’août, contribuant ainsi à la désinflation. Le ralentissement de la croissance en Chine et les doutes concernant celle des États-Unis expliquent la faiblesse actuelle du cours du pétrole.

Le tableau de la semaine des marchés financiers

| Résultats 30 août 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 630,95 | +0,71 % | 7 543,18 | 6 471,31 |

| Dow Jones | 41 563,08 | +0,40 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 648,40 | -0,14 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 17 713,62 | -1,52 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 907,66 | +1,63 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 376,63 | +0,63 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 957,98 | +1,07 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 647,75 | +0,00 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 842,21 | -0,36 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,020 % | +0,042 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,308 % | +0,068 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,895 % | -0,018 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1185 | +1,46 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 503,90 | -0,05 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 78,88 | -0,29 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

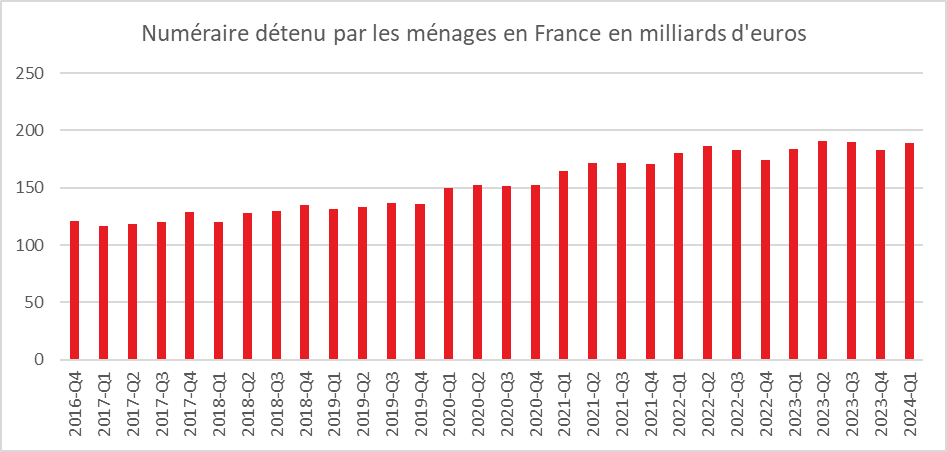

Le cash n’est pas mort

Au premier trimestre de cette année, les Français disposaient de près de 190 milliards d’euros en numéraire (pièces et billets). Ce montant était en légère baisse par rapport au quatrième trimestre 2024 (193 milliards d’euros). Avant la crise sanitaire, le montant de cash détenu était plus faible, s’élevant à 136 milliards d’euros au quatrième trimestre 2023. Cette volonté de conserver de l’argent liquide sous forme de billets et de pièces illustre la défiance des ménages face à la situation économique, d’autant qu’ils recourent de plus en plus au paiement sans contact pour leurs achats. La détention de liquide peut s’apparenter à une épargne de précaution. Une autre explication à cette augmentation du numéraire pourrait être le développement de l’économie informelle (paiement en liquide de certains travaux ou locations, par exemple).

Cercle de l’Épargne – données Banque de France

Un beau mois de juillet pour l’assurance vie