Accueil > Actualités > Retraite > 2020 >

Quelle est la valeur de mon « patrimoine retraite » ?

Dans un système par répartition, les pensions sont financées par les cotisations versées par les actifs. Le calcul des pensions fait intervenir plusieurs facteurs dont l’âge de départ à la retraite, la durée de cotisation, et la rémunération au travail. À partir de ces éléments et en intégrant la notion d’espérance de vie à la retraite, il est possible d’évaluer un « patrimoine retraite » qui correspond à la somme actualisée des pensions que tout personne peut percevoir toute chose égale par ailleurs, c’est-à-dire à législation constante. Ce « patrimoine retraite » peut être ainsi assimilé au capital retraite calculé dans le cadre des produits d’épargne retraite. « France Stratégie », l’ancien Commissariat général au Plan a récemment réalisé une étude complète sur ce concept de « patrimoine retraite » en le comparant notamment avec le patrimoine privé des ménages.

Un patrimoine retraite de près de 450 000 euros

Selon France Stratégie, le patrimoine retraite des individus âgés de 50 à 65 ans en 2017 équivaut à 447 000 euros en moyenne au moment du départ en retraite. Il est supérieur de 56 % à la valeur moyenne de leur patrimoine privé (mobilier, immobilier ou professionnel), ce dernier étant évalué à 286 000 euros. En retenant la législation en vigueur en 2002, le patrimoine retraite aurait été supérieur de 7 % par rapport à son niveau évalué en 2017. Le « patrimoine retraite » aurait ainsi pu atteindre 485 000 euros.

Le « patrimoine retraite » des femmes plus élevé que celui des hommes

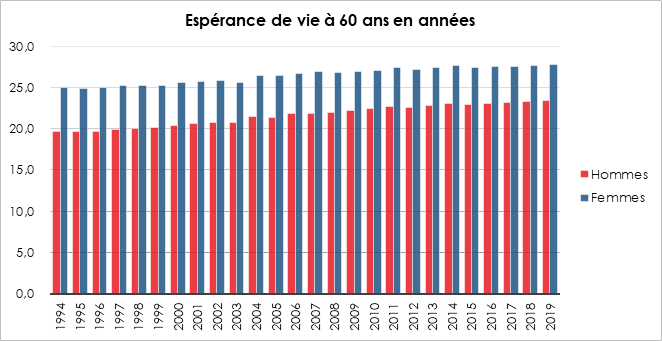

Si la pension moyenne des femmes est inférieure de près de 40 % à celle hommes, 20 % en prenant les droits de réversion, la situation est inversée en matière de « patrimoine retraite ». Ce dernier est pour les femmes de 7 % supérieur à celui des hommes. L’espérance de vie plus longue des femmes à la retraite explique cette inversion. Les femmes touchent en moyenne un « patrimoine retraite » de 462 000 euros contre 430 000 euros pour les hommes quand elles ont un patrimoine privé en moyenne inférieur de 72 000 euros (252 000 euros contre 324 000 pour les hommes). En revanche, en équivalent viager, les femmes reçoivent une rente annuelle moyenne de 18 000 euros jusqu’à leur décès contre 20 100 pour les hommes.

Des inégalités de patrimoine retraite plus faibles que pour le patrimoine privé

Le « patrimoine retraite » est de 315 000 euros pour les 10 % des Français les moins fortunés, contre 500 000 euros aux alentours du neuvième décile des patrimoines privés. Les 10 % les plus fortunés perçoivent un patrimoine retraite égal à 1,4 fois celui des 10 % les moins fortunés. Si les personnes les moins fortunées peuvent être dépourvues de patrimoine privé au moment de la liquidation de leur retraite, elles disposent néanmoins d’un patrimoine retraite. Ainsi, les individus ayant moins de 1 000 euros de patrimoine privé (soit 7 % de la population) possèdent un patrimoine retraite moyen de 337 000 euros, équivalent à une pension brute moyenne de 14 600 euros, qu’ils perçoivent en moyenne pendant 21,6 ans.

Patrimoine retraite et diplômes

Le « patrimoine retraite » dépend, comme le patrimoine privé, du diplôme des individus, mais dans une moindre proportion. Une personne avec un niveau de diplôme inférieur au baccalauréat dispose, en moyenne, d’un patrimoine retraite de 410 000 euros, soit une pension moyenne de 16 600 euros pendant 23,3 ans, pour un patrimoine privé de 232 000 euros. Un individu diplômé de l’enseignement supérieur peut compter sur un patrimoine retraite de 543 000 euros, soit une pension moyenne de 23 300 euros pendant 24,1 ans, pour un patrimoine privé de 417 000 euros.

Le patrimoine privé augmente plus que le patrimoine retraite

Si le « patrimoine retraite » tend à s’éroder avec la mise en œuvre des différentes réformes des retraites engagées depuis 1993, le patrimoine privé progresse grâce à l’appréciation de l’immobilier et des valeurs mobilières. L’allongement de la durée de cotisation, le recul de l’âge de la retraite et les règles d’indexation pèsent de plus en plus sur la valeur du patrimoine retraite issu des régimes par répartition.

L’étude de l’ancien Commissariat au Plan permet d’apprécier l’importance du passif social lié aux cotisations versées et sa fragilité. Si avec l’allongement de l’espérance de la vie, ce passif social a fortement augmenté, avec les départs massifs à la retraite des enfants du baby-boom, la situation est en train de se retourner. Le patrimoine privé permet, pour ceux qui en ont constitué un, de compenser la baisse de celui attaché à la retraite.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com