L’assurance vie

L’assurance vie est un contrat d’assurance individuelle dont l’objectif initial était la transmission d’un patrimoine à une personne de son choix. L’assurance vie permettait de déroger aux règles traditionnelles de la succession.

Dans les faits, l’assurance vie est devenue le couteau suisse de l’épargne en France. Bénéficiant d’avantages fiscaux non négligeables, elle répond à une série de besoins des épargnants : épargne à moyen terme, préparation de la retraite et de la succession, opération de défiscalisation…

La grande force de l’assurance vie provient de sa souplesse. L’épargne demeure disponible ; la sortie peut s’effectuer en capital ou en rente ; l’épargnant a le choix entre une multitude de solutions pour placer son épargne (fonds euros, unités de compte, mode de gestion plus ou moins sécurisé, versements libres, versements à prime périodique ou unique…).

La gestion de l’épargne

Comme pour le PERP, les épargnants peuvent opter pour des contrats en euros comportant peu de risques (l’épargne est investie essentiellement en SICAV monétaires ou en obligations) ou pour des contrats en unités de comptes (SICAV actions, SICAV obligataires). Dans le cadre de contrats en unités de comptes, l’épargnant peut arbitrer entre les différentes options qui lui sont proposées (gestion directe) ou laisser à son gestionnaire le soin de le faire en fonction d’objectifs prédéfinis (gestion profilée).

L’épargnant est libre de sortir à tout moment mais toute sortie avant huit ans est soumise à une imposition plus lourde.

Le régime fiscal des rachats

La loi de finances pour 2018 a changé, avec l’introduction du prélèvement forfaitaire unique les règles fiscales applicables à l’assurance vie au niveau de la sortie.

Le régime fiscal de l’assurance vie est sensiblement modifié. A compter des primes versées à partir du 27 septembre 2017, le prélèvement forfaitaire unique de 12,8 % quelle que soit l’ancienneté du contrat d’assurance vie à la date du rachat s’applique. De ce fait, les revenus sont désormais taxés au taux de 30 % quand, auparavant, ils étaient soumis à un prélèvement de 35,5 % + prélèvements sociaux si le contrat avait moins de 4 ans, de 15 % + prélèvements sociaux ’il avait de 4 à 8 ans et de 7,5 % + Prélèvements sociaux s’il avait plus de 8 ans. Néanmoins, en cas de rachat après huit ans, lorsque le montant total des primes versées par le souscripteur, tout contrat confondu, n’excède pas 150 000 euros, celui-ci a toujours la possibilité d’opter pour le prélèvement forfaitaire libératoire de 7,5 %. Au-delà de 150 000 euros d’encours, le taux de 7,5 % est maintenu pour la quote-part des produits ne dépassant pas 150 000 euros ; l’imposition forfaitaire de 12,8 % s’applique à la fraction excédentaire.

Pour les primes versées jusqu’au 26 septembre 2017, la fiscalité des rachats n’est pas modifiée mais les prélèvements sociaux passent de 15,5 à 17,2 %. Les détenteurs de contrats d’assurance-vie peuvent, à leur demande, opter pour l’imposition au barème de l’impôt sur le revenu. Quelle que soit la date de versement des primes, l’abattement de 4 600 euros (personne seule) ou de 9 200 euros (couple) applicable aux rachats effectués après huit ans est maintenu, que les produits soient imposables au barème progressif ou au prélèvement forfaitaire.

Le contribuable peut renoncer au prélèvement forfaitaire unique et demander l’application du barème de l’impôt sur le revenu mais cela vaut pour tous ses produits d’épargne.

La sortie progressive

L’épargnant peut décider d’opérer une sortie progressive en fonction de ses besoins. En jouant sur les abattements de 4 600 ou 9 200 euros, il peut ainsi réduire fortement la facture fiscale tout en continuant à faire fructifier l’épargne laissée sur le contrat.

La sortie en rente

Pour des raisons de sécurité, l’épargnant peut opter pour une sortie en rente qui une fois décidée ne sera plus modifiable. Le contrat peut prévoir des cas de réversion qui diminuent le montant de la rente versée.

Les rentes viagères ne sont imposables que sur une fraction de leur montant et en fonction de l’âge du rentier au début du versement. La rente est ainsi imposée à :

- 70 % de sa valeur si le titulaire a moins de 50 ans ;

- 50 % de sa valeur si le titulaire a entre 50 et 59 ans ;

- 40 % de sa valeur de la rente si le titulaire a entre 60 et 69 ans ;

- 30 % de sa valeur de la rente si le titulaire a plus de 70 ans.

Les rentes viagères sont soumises également aux prélèvements sociaux : 17,2 % depuis le 1er janvier 2018.

L’assurance vie est un outil d’épargne assez adapté à la préparation de la retraite du fait qu’il offre une grande liberté à l’épargnant. La poursuite de son succès dépend du maintien de son régime fiscal que tous les gouvernements tentent de durcir. La tentation d’un alourdissement de la fiscalité à la sortie est forte afin de favoriser les produits « retraite et dépendance ».

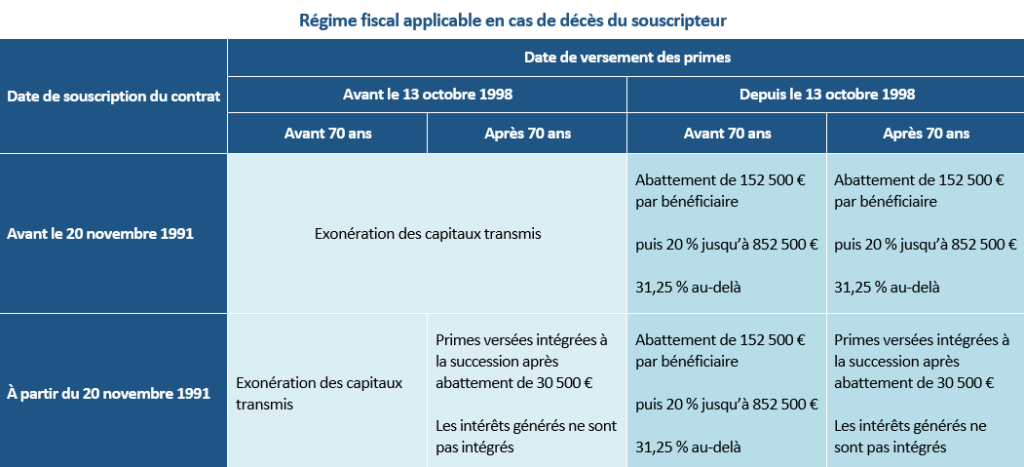

Les droits de succession

Même si l’allègement des droits de succession a réduit l’intérêt de l’assurance vie, elle demeure néanmoins un précieux outil pour préparer une succession surtout si le souscripteur effectue des versements avant 70 ans.

En effet, en cas de versements réalisés avant 70 ans, les sommes reçues par les héritiers sont exonérées de droits de succession à hauteur de 152 000 euros. Au-delà de ce montant, elles sont taxées à 20 % dans la limite d’un plafond fixé à 700 000 euros. Au-delà, elles sont taxées à 31,25 %.

En cas de versements effectués après 70 ans par le souscripteur, les sommes reçues par les héritiers sont imposées. Si les produits capitalisés sont exonérés, le montant qui correspond aux primes est soumis aux droits de succession dans les conditions normales après application d’un abattement de 30 500 euros.

En cas de versements des primes avant et après 70 ans, les deux régimes s’appliquent au prorata des sommes concernées.

En résumé

| OBJECTIFS | Épargne de moyen et long terme Produit d’épargne privilégié par les ménages que ce soit pour financer des investissements à venir (logement, voiture, etc.), pour préparer la retraite ou organiser la succession |

| PUBLIC CONCERNÉ | Ensemble de la population |

| NOMBRE DE PRODUITS PAR PERSONNE | Pas de limitation |

| PLAFOND | Pas de plafond |

| LIQUIDITÉ | Rachats réalisés en quelques jours Possibilité de perte de capital sur les unités de compte |

| TYPE DE PLACEMENTS | Fonds euros et Unités de compte Avec les unités de compte possibilité d’accéder à de nombreux supports : monétaires, obligataires, actions, immobiliers, indiciels Possibilité de mettre aussi des titres vifs |

| RISQUE | Fonction de l’allocation Fonds euros : garantie du capital Unités de compte : supports représentatifs de titres mobiliers dont la valeur peut fluctuer en fonction des marchés |

| RÉMUNÉRATION | Fonction de l’allocation Les fonds euros : rémunération annuelle décidée par l’assureur Les rendements des unités de compte dépendent de leur appréciation sur les marchés |

| MODE DE SORTIE | Rente ou capitalPossibilité d’options : Rente éducation, réversion, etc. |

| PRÉLÈVEMENTS OBLIGATOIRES | Fonction du mode de sortie : rente ou capital Fonction de la date d’ouverture des contrats et du versement des primes Pour les versements effectués après le 27 septembre 2017, les gains en cas de rachats intervenant avant le 8e anniversaire du contrat sont imposés au prélèvement forfaitaire unique (30 %) ou au barème de l’impôt sur le revenu + prélèvements sociaux Rachats après le 8e anniversaire du contrat : application d’un abattement fiscal de 4 600 euros pour une personne seule ou de 9 200 euros pour un couple. Au-delà, taxation à un taux de 7,5 % quand le montant total des primes versées par le souscripteur ne dépasse pas 150 000 euros tous contrats confondus. Au-delà de 150 000 euros, le taux de 7,5 % est maintenu sur la quote-part, puis le prélèvement forfaitaire unique (30 %) s’applique. L’assuré a la possibilité d’opter pour le barème de l’impôt sur le revenu + prélèvements sociaux Les rentes viagères sont imposables à titre onéreux Un abattement en fonction de l’âge du titulaire est appliqué. Avantages fiscaux pour la succession |

| VERSEMENT MINIMAL | Selon les établissements financiers |

| FRAIS | Frais possibles Frais d’entrée, d’arbitrages, de gestion et d’arrérages Possibilité de les négocier |

| ALLOCATION PROPOSÉE | Fonction des appétences et de l’âge du titulaire En moyenne il est recommandé de détenir 60 % en fonds euros en 40 % unité de comptes. |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès, des avantages fiscaux en matière succession existent. Le régime fiscal applicable dépend de la date d’ouverture du contrat, de celle des versements et de l’âge du souscripteur (borne des 70 ans). |

| DURÉE DU PLACEMENT CONSEILLÉE | Moyen et long terme |

| TRANSFÉRABILITÉ | Non Obligation de fermeture avec perte de l’antériorité fiscale |

Mise à jour le 19 août 2024

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com