Accueil > Actualités > Epargne > 2020 >

La France, le paradis de l’épargne réglementée

La France se caractérise par l’importance de l’épargne réglementée, qui est soumise à des règles fixées par les pouvoirs publics n’obéissant pas pour tout ou partie à celles du marché. Aucun pays européen ne dispose d’une gamme aussi large de produits dérogeant au droit commun avec le livret A, le LDDS, le livret d’épargne populaire, le livret jeune, le plan d’épargne logement. Ces produits bénéficient de taux fixés par l’État et bénéficient de régimes fiscaux particuliers. Avec 772 milliards d’euros, fin 2019, ils représentent, selon l’Observatoire de l’épargne réglementée, 14 % du patrimoine financier des ménages qui s’élevait à 5 437 milliards d’euros.

En 2019, les ménages avaient déjà tendance à augmenter leur effort d’épargne. La crise des gilets jaunes et les grèves liées à la réforme des retraites avaient conduit à une augmentation du taux d’épargne qui était passé de la fin 2018 à la fin 2019 de 13,8 à 15 % du revenu disponible brut. Les flux de placements des ménages ont ainsi atteint 143 milliards d’euros en 2019 en augmentation de près de 50 % par rapport à 2018 (95 milliards). L’assurance‑vie demeure sans surprise le placement le plus important du patrimoine financier des ménages (38 % en 2019 comme en 2018),

En 2019, les produits de taux représentent 64 % des placements des ménages, et les produits de fonds propres 34 %. Les épargnants ont versé sur les produits de taux 129 milliards d’euros en 2019, contre 69 milliards en 2018. Ils ont notamment renforcé leur assurance‑vie en euros, avec des flux nets de 44,7 milliards d’euros en 2019.

Les flux de placements en numéraire et en dépôts à vue augmentent à un rythme soutenu en 2019 (+ 49 milliards d’euros en 2019, après + 39 milliards en 2018), tandis que les flux des autres dépôts bancaires, rémunérés, progressent plus modestement. Depuis 2013, les flux sur les dépôts à vue sont plus élevés que sur les dépôts rémunérés. Ils dépassent 400 milliards d’euros contre moins de 200 avant la crise de 2008.

L’épargne réglementée a augmenté de 2,7 % en un an. Sa rémunération moyenne est de 1,5 % soutenue par la résilience du taux moyen des plans d’épargne logement. En 2019, cette rémunération moyenne des produits d’épargne réglementée s’est inscrite durablement à un niveau légèrement supérieur à l’inflation ; le rendement de l’épargne réglementée s’est élevé à 1,47 % en moyenne annuelle, contre une inflation qui s’est établie à 1,10 %. Sans le PEL, le rendement réel est en revanche négatif. Cette situation est constatée depuis 2017.

Les produits de fonds propres restent également dynamiques avec une progression de 19 milliards d’euros de placements en 2019, contre 26 milliards en 2018. Les ménages ont particulièrement privilégié les unités de comptes des contrats d’assurance vie, puis les actions. Les flux vers l’assurance-vie en unités de compte s’établissent ainsi à + 4,3 milliards d’euros en 2019, prolongeant la tendance de 2018 (+ 17 milliards). La reprise des placements en produits de fonds propres a accompagné la croissance des cours de Bourse de l’année 2020. Après une chute de 11 % en 2019, le CAC 40 a progressé de près de 25 % en 2019. Dans ce contexte porteur, la valeur des produits en fonds propres détenus par les ménages s’est accrue de + 234 milliards d’euros en 2019, après une chute de 97 milliards l’année précédente. Les actions non cotées et autres participations, dont l’encours représente 19,5 % du patrimoine financier des ménages à fin 2019, ont à nouveau fait l’objet de placements soutenus en 2019 (+ 19 milliards d’euros, après + 14 milliards en 2018).

En revanche, les ménages ont à nouveau, en 2019, cédé des actions cotées détenues directement (– 0,3 milliard d’euros, après + 10 milliards en 2018).

Livret A, le produit d’épargne le plus diffusé en France

Au 31 décembre 2019, le nombre de livrets A s’élève à 55,6 millions, dont 54,9 millions détenus par des personnes physiques et 0,8 million détenus par des personnes morales. Depuis le 31 décembre 2018, le nombre de livrets A se replie de 147 000 unités (– 0,3 %), dont 131 000 livrets pour les personnes physiques, et 16 000 livrets pour les personnes morales. Le taux de détention des personnes physiques s’établit donc à 81,8 % en 2019, après 82,1 % en 2018.

2,6 millions d’unités ont été ouvertes en 2019 quand 2,8 millions ont été fermés. Le processus de détention des double ou triple livret par une même personne arrive à son terme. En effet, en 2016, 7,8 millions de livrets avaient été alors fermés.

En 2019, l’encours du livret A s’est établi à 298,4 milliards d’euros dont 278,2 milliards pour les personnes physiques et 20,3 milliards pour les personnes morales. Depuis le 31 décembre 2018, l’encours des livrets A progresse de 14,7 milliards d’euros (+ 5,2 % depuis 2018), dont la quasi‑totalité du fait des personnes physiques. Quant à l’encours des personnes morales, les organismes de logements sociaux continuent d’en représenter près de la moitié. Les versements sur les livrets A en 2019 se sont élevés à 154 milliards d’euros, quand les retraits ont représenté 142 milliards. La collecte nette (hors intérêts) a été de 12 milliards

L’encours moyen d’un livret A s’élève à 5 100 euros pour une personne physique (4 800 euros en 2018). Le relèvement du plafond en 2012 et 2013 a conduit à la hausse de l’encours moyen. 6 % des livrets A de personnes physiques ont un encours dépassant le plafond réglementaire de 22 950 euros. Ils représentent 30 % de l’encours total.

Les épargnants de plus de 65 ans détiennent 35 % des encours des livrets A mais 21 % des livrets, soit leur poids dans la population française.

4,7 millions de livrets A sont inactifs – c’est-à-dire sans un versement ou un retrait – depuis au moins cinq ans, dont 3,5 millions ont un encours inférieur à 150 euros. Ces 4,7 millions de livrets représentent un encours de 12,7 milliards d’euros (0,09 milliard pour les seuls livrets à l’encours inférieur à 150 euros).

Le nombre moyen de mouvements constatés sur les livrets A actifs s’établit en 2019 à 4,9 versements et 5,2 retraits par an, soit environ un mouvement par mois. Ces chiffres varient en fonction de l’encours détenu, avec une moyenne de 5 à 6 retraits pour les livrets à l’encours inférieur à 7 500 euros, mais seulement 0,6 retrait pour les livrets au plafond.

Le montant moyen des versements sur les livrets A actifs est de 589 euros, celui des retraits s’élevant à 495 euros.

Le rôle particulier de la Banque Postale

La Banque Postale a reçu une mission de service public dans le cadre de l’accessibilité bancaire qui lui a été confiée. En vertu de cette mission, elle se doit d’ouvrir à toute personne qui en fait la demande un livret A à partir d’un dépôt initial de 1,50 euro, de lui permettre d’effectuer des opérations de retrait et de dépôt à partir de 1,50 euro sur ce support, la gratuité des virements sur le compte à vue du titulaire du livret A quel que soit l’établissement détenteur du compte à vue, et l’acceptation des domiciliations de virements et de prélèvements de certaines opérations. Au total, alors que la Banque Postale détient 27 % des livrets A en France, ces livrets A d’accessibilité bancaire de La Banque Postale ont permis la réalisation de 61 % des 2,4 millions de dépôts en numéraire, 59 % des 21,2 millions de retraits en numéraire, 47 % de l’encours de 0,5 milliard d’euros de dépôts et 77 % de l’encours des 5,3 milliards d’euros de retraits – les livrets à l’encours inférieur à 150 euros représentant la moitié de mouvements.

À noter que 53 % des livrets A ont plus de dix ans, et concentrent 58 % de l’encours.

Le LDDS, le petit frère du Livret A

Même rémunération et même fiscalité que le Livret A, le LDDS évolue sensiblement comme son aîné. Il est certes plus sensible aux évolutions de revenus et de consommation étant souvent associé aux comptes courants de ses titulaires. Le LDDS a été dès sa création, en 1983, distribué par tous les réseaux bancaires quand le Livret A n’était proposé que par les Caisses d’Epargne et la Banque Postale (le Crédit Mutuel pouvait proposer le Livret Bleu).

Au 31 décembre 2019, le nombre de LDDS s’élève à 24,2 millions. En 2019, le nombre net de LDDS a augmenté de 14 000 unités (+ 0,5 %). Cette hausse est une première depuis 2013. Le taux de détention de ce produit s’établit donc à 47,4 % en 2019, comme en 2018. En 2019, 1,6 million de LDDS ont été ouverts, alors que 1,5 million ont été fermés.

L’encours du LDDS demeure dynamique en 2019, s’établissant à 111,9 milliards d’euros. Depuis le 31 décembre 2018, il a progressé de 4,3 milliards (+ 4 %). Les versements sur les LDDS en 2019 se sont élevés à 50 milliards d’euros, alors que les retraits ont représenté 46 milliards d’euros. La collecte nette a donc atteint 4 milliards d’euros.

L’encours moyen d’un LDDS s’élève à 4 600 euros (4 500 euros en 2018). Les 19 % de LDDS dont l’encours dépasse le plafond réglementaire de 12 000 euros représentent 51 % de l’encours. Les épargnants de plus de 65 ans détiennent 41 % des encours des LDDS, mais 34 % des livrets – pour un poids dans la population française de 21 %.

À l’heure actuelle, 1,4 million de LDDS sont inactifs. Ces livrets représentent un encours de 6,8 milliards d’euros.

Le nombre moyen de mouvements constatés sur les LDDS actifs s’établit en 2019 à 3,4 versements et 2,6 retraits par an, soit environ un mouvement tous les deux mois. Le montant moyen des versements sur les LDDS actifs s’établit à 620 euros, contre 708 euros pour celui des retraits. 57 % des LDDS ont plus de dix ans, et concentrent 61 % de l’encours.

Le livret d’épargne populaire, la fin d’un long déclin

Au 31 décembre 2019, le nombre de LEP s’élève à 7,3 millions. Depuis le 31 décembre 2018, une basse de 1 225 000 unités a été constatée (– 14,4%). Le taux de détention des personnes physiques s’établit désormais à 14,3 % contre 16,8 % en 2018. Ce taux de détention est à rapprocher de la proportion de Français majeurs éligibles au LEP du fait d’une condition de ressources, estimée à 50 % de la population (en 2019, le revenu fiscal pour une part était fixé à 19 779 euros). Depuis le mois de septembre 2019, le nombre de LEP augmente néanmoins. Les ouvertures de LEP s’élèvent en 2019 à 0,9 million d’unités, alors que 2,1 millions de LEP ont été fermés. Toutefois, le nombre de fermetures est significativement amplifié par l’arrivée à échéance, en 2019, de la dérogation légale qui a permis à certains détenteurs de conserver un LEP entre 2014 et 2019 alors qu’ils n’en respectaient pas les nouveaux critères d’éligibilité (ce dispositif est parfois qualifié de « clause de grand‑père »). La Banque de France estime que 65 % des fermetures, soit 1,4 million sur 2,1, sont la conséquence de cette arrivée à échéance. Corrigé de cet effet, le nombre de LEP aurait donc progressé de 200 000 unités, une première reprise depuis 2015.

L’encours du LEP a continué à baisser en 2019, pour atteindre 39,4 milliards d’euros. Il a ainsi diminué de 4,0 milliards (– 9,2%). Cet encours progresse toutefois depuis septembre, où il s’élevait à 38,7 milliards d’euros. Les versements sur les LEP en 2019 se sont élevés à 11 milliards d’euros, quand les retraits ont représenté 15 milliards d’euros soit une décollecte nette (hors intérêts) de 4 milliards. Il s’agit de la onzième année consécutive de décollecte nette, depuis 2009.

L’encours moyen d’un LEP s’élève à 5 400 euros, en progression continue depuis 2009 (en 2018, ce montant moyen était de 5 100 euros). Les 41 % de LEP dont l’encours dépasse le plafond réglementaire de 7 700 euros représentent ainsi 69 % de l’encours. Les épargnants de plus de 65 ans détiennent 53 % des encours des LEP, mais 44 % des livrets.

0,5 million de LEP sont inactifs. Ces livrets représentent un encours de 4,6 milliards d’euros. Le nombre moyen de mouvements constatés sur les LEP actifs s’établit en 2019 à 3,5 versements et 3,3 retraits par an, soit plus d’un mouvement tous les deux mois. 46 % des LEP ont plus de dix ans, et concentrent 55 % de l’encours.

Le plan d’épargne logement, un produit coûteux pour les banques mais intéressant pour certains épargnants

Au 31 décembre 2019, le nombre de plans d’épargne logement s’élève à 13,4 millions. Depuis le 31 décembre 2018, il accuse un repli de 0,9 million de plans (– 6,1 %). De fait, le taux de détention des personnes physiques s’établit à 20,0 % en 2019, contre 21,4 % en 2018. Les ouvertures de PEL s’élèvent en 2019 à 0,8 million d’unités, alors que 1,7 million de PEL ont été fermés. Le nombre de fermetures est en baisse constante depuis 2016, où ce chiffre a atteint 2,1 millions. L’encours du PEL a continué de croître en 2019, s’établissant à 282,5 milliards d’euros. Depuis le 31 décembre 2018, il a ainsi augmenté de 6,1 milliards d’euros (+ 2,2 %). Les versements sur les PEL en 2019 se sont élevés à 26 milliards d’euros, alors que les retraits ont représenté 30 milliards – soit une décollecte nette (hors intérêts) de 4 milliards. Cette décollecte est la deuxième consécutive après celle de 2018 qui était la conséquence de la baisse du taux de rendement et de la fiscalisation du PEL. Ce processus de décollecte rompt avec le fort mouvement de collecte des années précédentes. En 2016, elle s’était élevée à 10 milliards d’euros.

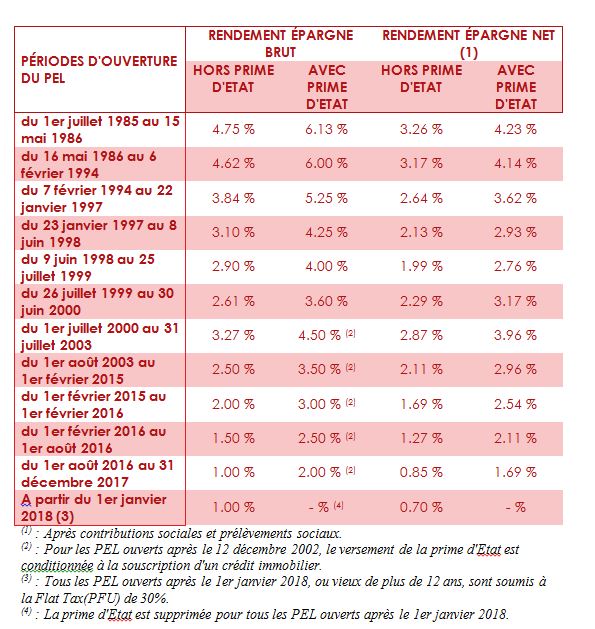

Le taux moyen des PEL s’élève à 2,65 % en pondérant le taux d’intérêt par le nombre de PEL, et à 3,13 % en le pondérant par l’encours. 44 % des PEL représentant 45 % de l’encours ont un taux d’intérêt égal à 2,50 % et 5 % des PEL représentant 11 % de l’encours sont rémunérés à un taux au moins égal à 5,25 %. Les caractéristiques sociodémographiques du PEL. L’encours moyen d’un PEL s’élève à 21 000 euros. Cette moyenne cache toutefois d’importantes disparités sociodémographiques.

Si 50 % des titulaires d’un PEL représentent 90 % de l’encours, les 10 % les mieux dotés assurent plus de 40 % de l’encours global.

69 % de l’encours des PEL est compris dans des plans ouverts il y a moins de dix ans, ces derniers représentant 80 % des PEL et dont l’abondement est donc encore possible.

Le PEL est un contrat

Le plan d’épargne logement n’est pas un livret comme le Livret A et le LDDS. C’est un contrat associant l’État, un établissement financier et un épargnant. En vertu du droit des contrats, ce sont les clauses signées au moment qui s’appliquent durant toute la vie du contrat. De ce fait, les modifications relatives au PEL ne peuvent pas être rétroactives. Ainsi, le taux de rémunération est fixé à la signature et court jusqu’à la fin du contrat. Celle-ci n’a été bornée qu’à compter de 2011. Elle ne peut excéder 10 ans pour les versements et 15 ans pour la rémunération au taux initial. Tous les contrats signés avant 2011 sont donc toujours ouverts. Du fait du contexte de taux de l’époque, ils sont bien rémunérés et d’autant plus qu’une prime d’État pouvait s’appliquer, prime supprimée en 2018. Hors prime, les contrats d’avant 2011 peuvent être rémunérés entre 2,5 et 4,75 %.

Les plans souscrits avant le 1er mars 2011 représentaient fin 2019 115,5 milliards d’encours, répartis sur 3,7 millions de plans avec une rémunération de 4,44 % Selon l’Observatoire de l’épargne réglementée, si l’ensemble des PEL souscrits avant 2011 voyaient leur rémunération fixée à 1,00 % – taux applicable depuis 2016 –, le gain en termes de ressources finançant l’économie serait de l’ordre de 4,0 milliards d’euros.

Selon l’Observatoire de l’épargne réglementée, le taux moyen de la rémunération des PEL était de 2,65 % en 2019 mais pour ceux des PEL ouverts avant 2011, ce taux est de 4,4 %. Le rapport 2019 de cet observatoire souligne que « cette rémunération élevée au regard des taux d’intérêt actuels pèse sur l’économie française, en accroissant le coût des ressources disponibles pour le financement de l’économie par les établissements bancaires ».

L’Observatoire indique que l’application d’un taux de 1 % à tous les PEL souscrits avant 2011 pourrait permettre aux banques d’économiser et de reverser dans l’économie 4 milliards d’euros par an.

L’adoption d’une telle réforme est délicate à mener. Elle serait impopulaire et juridiquement osée. Le PEL étant considéré comme un contrat comme l’assurance vie, le législateur a veillé jusqu’à maintenant à ne pas adopter de mesures rétroactives de peur d’une censure du Conseil constitutionnel. La réforme prévue par la loi de finances pour 2011 qui institue une durée de placement de 10 ans pour les PEL en est une des manifestations. Pour modifier les règles rétroactivement, il faudrait donc compter sur la mansuétude du Conseil constitutionnel. Le gouvernement pourrait arguer que la remise en cause du contrat se justifie au nom de l’intérêt général. Ce n’est pas évident à plaider. Il pourrait décider l’arrêt des versements à compter d’une date sans fermeture des plans, cela serait néanmoins une modification substantielle du contrat. Il pourrait fiscaliser davantage les PEL mais cela ne serait guère populaire et cela frapperait tous les titulaires. Ce ne serait pas très juste. L’État et surtout les banques doivent faire face au problème des taux garantis, ce qui est interdit au niveau des contrats d’assurance vie. En Allemagne, le problème s’est posé pour les contrats d’assurance vie. Le gouvernement a obtenu l’abandon des taux garantis après validation législative. Le risque était alors très important pour les compagnies compte tenu des encours en jeu, ce qui n’est pas le cas avec le PEL.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com