Accueil > Actualités > Epargne > 2016 >

Le fonds euros, le meilleur placement des années 90/2000 !

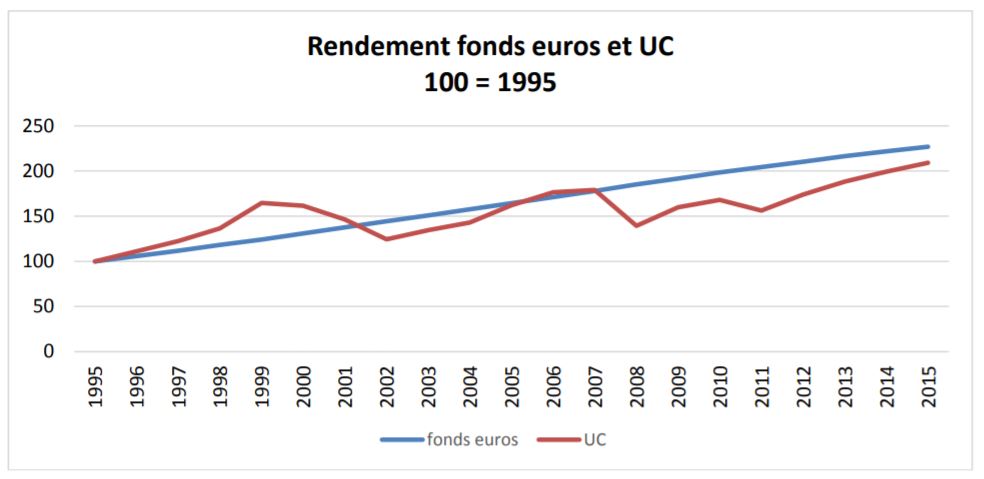

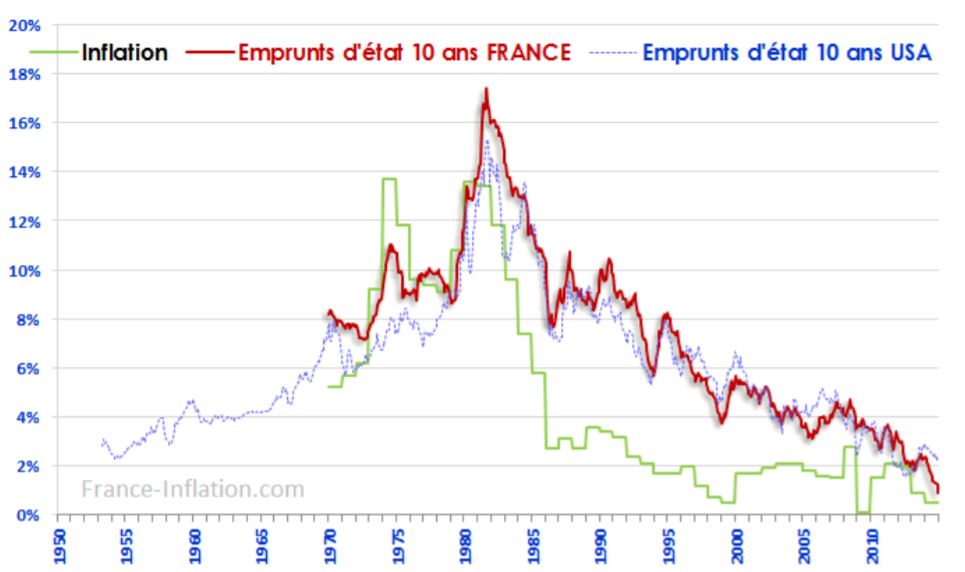

Le fonds euros, le meilleur placement des années 90/2000 ! En optant pour les fonds euros, les épargnants ont fait le bon choix dans les années 90. En effet, compte tenu des taux d’intérêt en vigueur et de la baisse de l’inflation, le rendement assuré était très attractif.

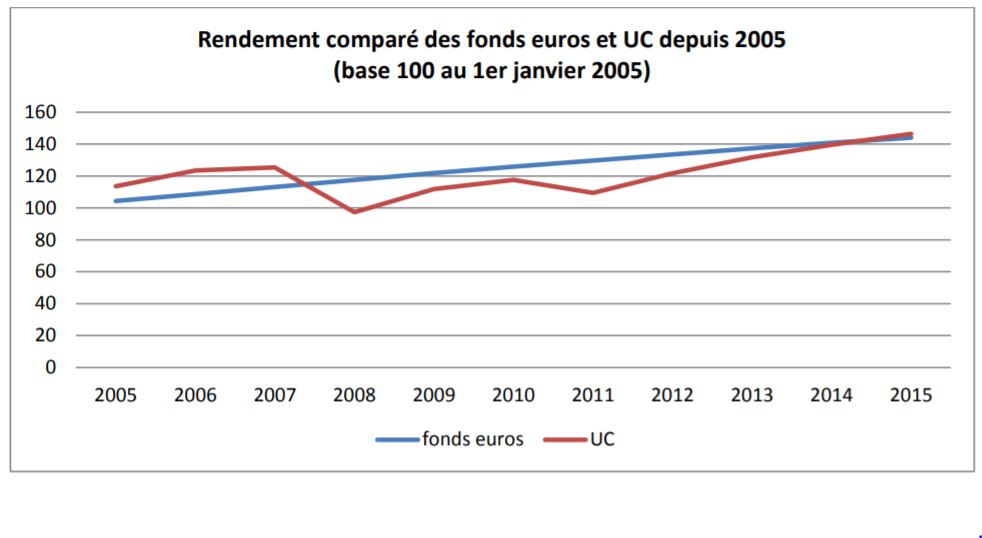

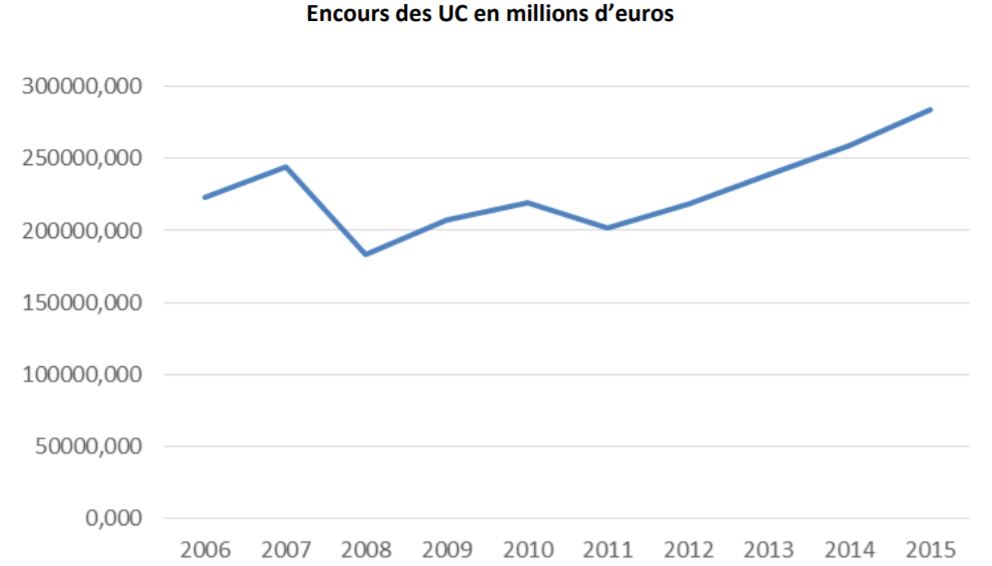

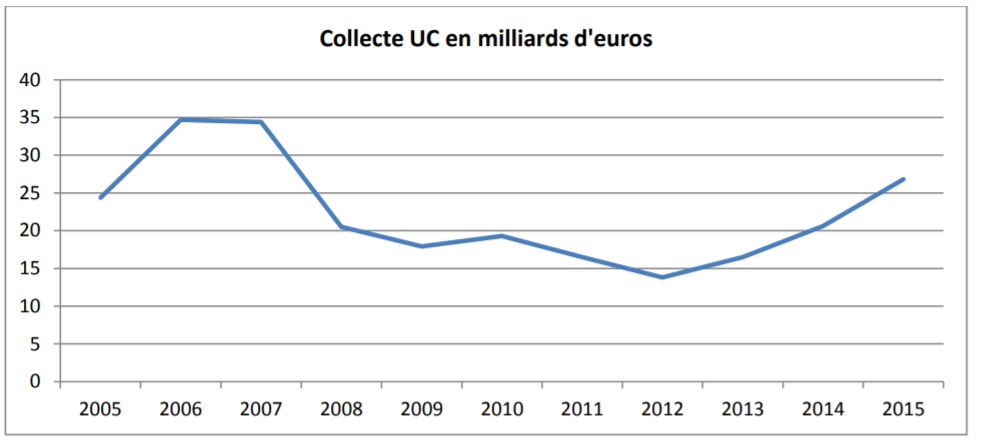

Avec la montée de l’endettement public, avec les politiques monétaires non conventionnelles des banques centrales, avec la crise financière de 2008, une nouvelle période s’est engagée. Il y a des cycles en économie comme en matière d’épargne. Les années 80 étaient les années des SICAV monétaires, les années 90/2000 furent celles des fonds euros ; les années 2010/2020 pourraient être celles des UC. Sur la période 2005/2015, les unités de compte l’emportent malgré la crise de 2008/2009 et celle de 2011/2012.

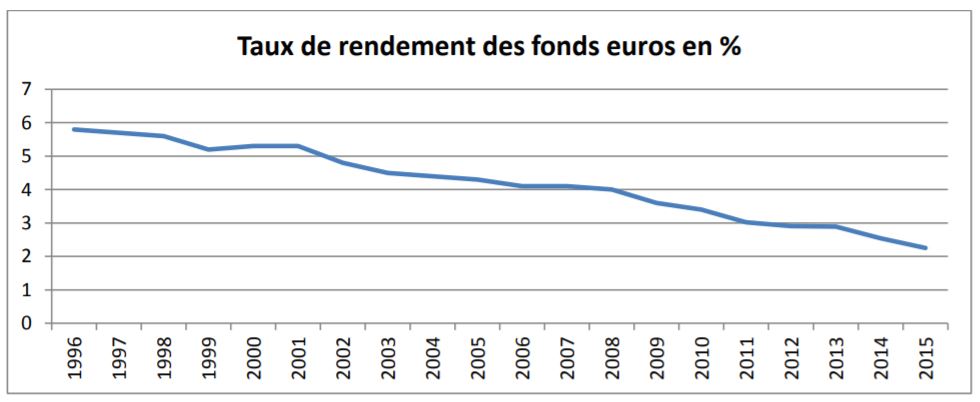

La chute des taux d’intérêt des obligations conduit immanquablement à la baisse du rendement des fonds euros. Du fait de l’achat dans le passé d‘obligations avec des taux élevés et en redistribuant progressivement la participation aux bénéfices, les compagnies ont pu maintenir des taux de rendement corrects même s’ils baissent. Plus la période de faibles taux sera longue, plus les taux de rendement des fonds euros baisseront.

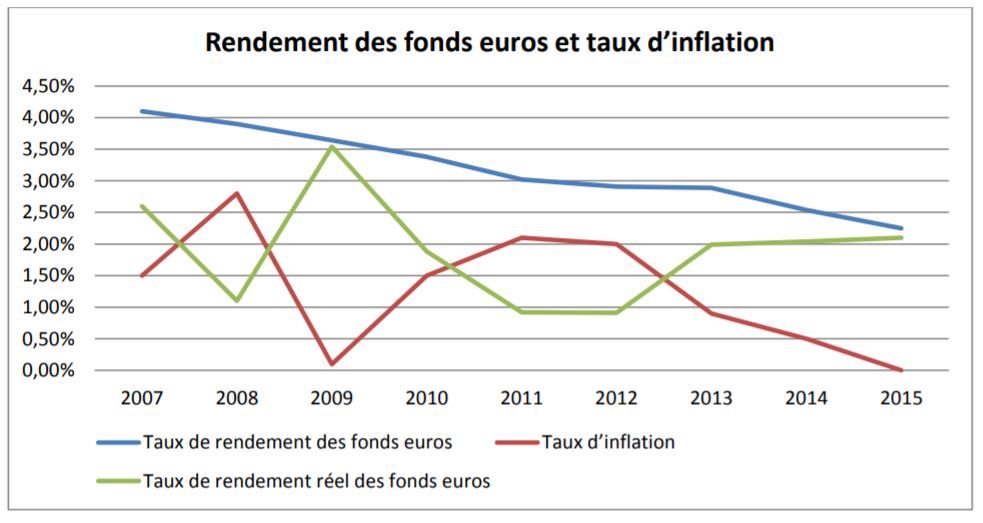

Le rendement des fonds euros a eu tendance à augmenter depuis 2012 en raison de la baisse de l’inflation. Le rendement réel est stable voire en légère hausse sur ces trois dernières années.

Une nouvelle époque

Au-delà de l’effet baisse des taux imposé par les banques centrales, nous sommes entrés dans un nouveau cycle pour l’épargne. Après une période 1995/2008 très favorable aux produits de taux, un processus de correction s’est engagé.

Dans les années 80 et 90, les taux d’intérêt n’ont pas diminué aussi rapidement que sur les périodes précédentes. Ce découplage est lié à une mauvaise appréciation de la baisse de l’inflation sur le long terme. Il est aussi la conséquence des politiques budgétaires et de change mises en œuvre durant cette période.

Au départ les États…

Avec les deux chocs pétroliers, avec la nécessité de maintenir la croissance à un niveau acceptable, les États ont pris dès les années 70 le chemin de l’endettement, doucement, au départ, puis de manière plus volontaire dans les années 80.

Jusqu’au 1er choc pétrolier, si l’on excepte des mécanismes particuliers liés au plan Marshall ou au FMI, les systèmes de financement sont essentiellement nationaux. Néanmoins, une finance mondialisée se met en place à partir des années 60 avec l’émergence de l’eurodollar.

La crise de 1973 aboutit à un transfert financier des pays avancés au profit des pays producteurs qui, du fait de leur faible capacité de consommation, replacent cette épargne au sein des pays occidentaux. Les pétrodollars inondent ainsi les marchés. La France emprunte à l’Iran ou à l’Arabie Saoudite qui remplacent les États-Unis comme prêteur en dernier ressort. Ces emprunts extérieurs avaient vocation à pallier une faiblesse de réserve de change et d’assurer le quotidien des États. Ces derniers étaient

des émetteurs importants de bons à court terme – les fameux bons du Trésor en France – et d’emprunts qui faisaient l’objet d’émissions ponctuelles.

Régulièrement tant pour obtenir ponctuellement des montants importants que pour créer des chocs psychologiques dans l’opinion publique, les gouvernements lançaient des grands emprunts, Pinay, Giscard, Barre… assortis pour certains d’entre eux d’avantages fiscaux ou de clauses d’indexation. Le dernier grand emprunt est celui d’Edouard Balladur en mai 1993. Émis au taux de 6 %, il avait permis de récupérer 100 milliards de francs. Le Gouverneur de la Banque de France et la direction du Trésor avaient jugé cet emprunt très coûteux et inutile car il était alors possible d’émettre sur le marché des obligations assimilables du Trésor à taux plus faibles. La mutation des marchés financiers a permis le financement en continu des États avec des titres cotés en continu. La déréglementation et les nouvelles techniques informatiques et de télécommunication ont permis une internationalisation du financement des États et ont mis un terme aux opérations spéciales.

Les besoins financiers des États ont, tout au cours des années 80 et 90, progressé. Aux États-Unis ou au Royaume-Uni, les plans d’abaissement des prélèvements lancés par Ronald Reagan ou Margaret Thatcher ont abouti à d’importants déficits ; en France mais aussi en Allemagne avec la réunification intervenue en 1989, l’augmentation des dépenses publiques a conduit à accroître rapidement les besoins de financement des administrations publiques.

Ce processus de dérégulation est intervenu en pleine lutte contre l’inflation. Les banques centrales ont été rendues indépendantes, les règles d’indexation issues de la crise de 1929 ont été cassées. Par ailleurs, le développement des techniques informatiques et de télécommunication révolutionne les modalités de souscription, de vente et de cotation des titres.

En Europe, les années 80 et 90 sont des années de tension monétaire. Le marché commun, avec la politique agricole commune et ses tarifs uniques, impose une coordination des politiques de change. Avec l’instauration des changes flottants après l’abandon de la convertibilité du dollar en or, le 15 août 1971, et la fin du système de Bretton Woods en 1976, les pays membres de la CEE de l’époque ont décidé d’instituer un système monétaire européen reposant sur des taux de change ajustables entre leur

monnaie.

Du fait des divergences économiques entre États membres, plusieurs crises monétaires ont émaillé le SME. La décision de créer la monnaie unique avait notamment comme objectif de mettre un terme aux tensions monétaires internes et de favoriser ainsi les échanges. La mise en place de la monnaie unique est intervenue au même moment que l’unification allemande.

L’Allemagne, ayant décidé d’instituer une parité entre l’ostmark et le deutsche mark, a, pour lutter contre toute dérive inflationniste, relevé s es taux d’intérêt obligeant les autres États dont la France à suivre le mouvement. Cette marche vers la monnaie unique nécessitait de respecter des conditions d’inflation, de déficit et d’endettement et réunification ont contribué à l’anomalie des taux élevés en Europe.

À la fin, une phase de correction qui peut durer

Le niveau de l’endettement public et privé constitue un frein à la hausse des taux. En effet, toute hausse des taux conduit à l’augmentation du service de la dette. Un point de taux d’intérêt, c’est près de 10 milliards d’euros de dépenses supplémentaires pour l’État en France.

Afin de créer des anticipations positives, la Banque centrale européenne a clairement indiqué que sa politique monétaire non conventionnelle durerait au moins jusqu’en 2017 et elle ne s’interdit pas de la poursuivre au-delà. Cette politique est justifiée par la nécessité de lutter contre les menaces déflationnistes. Le taux d’inflation cible est de 2 %.

Pour le moment, les taux d’inflation restent proches de zéro. En retenant l’inflation sous-jacente (en retirant les biens et services connaissant de fortes fluctuations de prix comme l’énergie ou les produits agricoles…), ce taux se situe autour de 0,7 %. Les expériences japonaise ou américaine soulignent qu’il est difficile de sortir d’une longue phase de « quantitative easing ». Toute sortie pour éviter de se transformer en crise obligataire suppose une remontée lente et progressive des taux.

Face à la baisse incontournable des taux de rendement des fonds euros, les unités de compte sont-elles incontournables ?

Les Français ont un rapport complexe aux supports financiers surtout s’ils sont constitués d’actions. À l’exception des Britanniques et des Américains, ce comportement est partagé par une grande majorité des épargnants.

À la fin de l’année 2015, les unités de compte des contrats d’assurance-vie représentaient 284 milliards d’euros soit 6 % du patrimoine financier des ménages, soit juste un peu plus que les actions cotées qui ne pèsent que 5 %.

Les ménages français ont une tendance naturelle à acquérir des UC et des actions en haut de cycle ce qui les expose fortement en cas de retournement. Il en résulte une amertume qui conduit à reporter leur retour sur les produits de marchés. Depuis le krach de 1987, les épargnants mettent de plus en plus de temps pour revenir et ils ont tendance à être de moins en moins nombreux à le faire même si, depuis un an, les unités de compte semblent contredire légèrement la règle. Par ailleurs, considérant avoir raté le bon train, les épargnants français ont tendance à sur-réagir en plaçant d’un coup une partie de leurs économies au lieu d’effectuer des versements réguliers. Enfin, ils attendent trop des placements boursiers, les assimilant pour le gain à un casino tout en refusant le risque de perte.

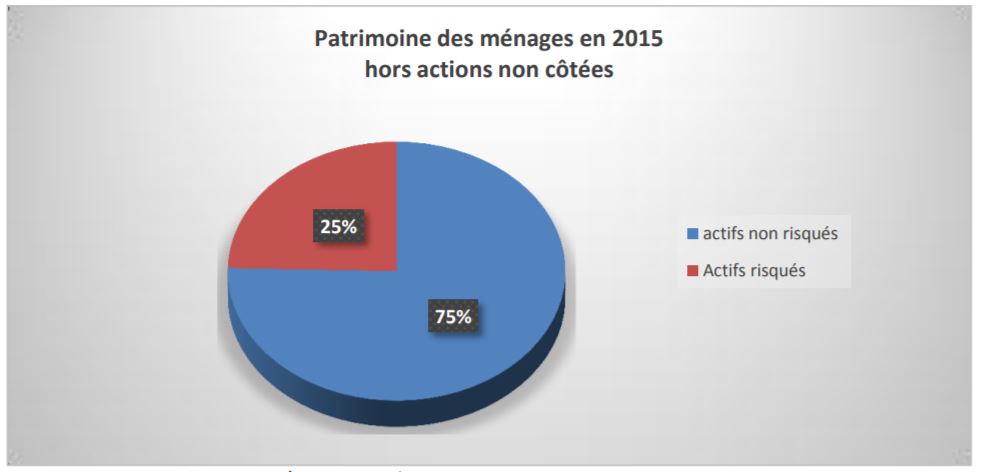

Les ménages sont sans nul doute trop exposés aux produits de taux classifiés produits sans risques.

Source : Banque de France/Cercle de l’Epargne

L’intérêt collectif passe par le développement des produits « actions ». Les entreprises se financent de plus en plus par les marchés et moins par le crédit bancaire. Par ailleurs, en termes de rendement, avec réinvestissement des dividendes, les actions demeurent le meilleur placement. Enfin, les unités de compte ou les OPC permettent d’accéder à des produits structurés qui peuvent concilier protection du capital et rendement, sous certaines conditions.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com