Accueil > Actualités > Retraite > 2018 >

Fonds de pension : 2016 une nouvelle année record !

À côté des régimes par répartition, de nombreux pays se sont dotés d’un système de retraite par capitalisation à travers la mise en place de fonds de pension. Publics ou privés, les fonds de pension sont des structures juridiques destinées à recueillir les cotisations versées par les adhérents en vue de leur constituer des compléments de revenus pour leur retraite.

En 2016, selon le rapport Pension markets in focus, les actifs détenus dans les dispositifs de retraite privée atteignent, à l’échelle mondiale, le niveau de 39 488 milliards de dollars. Au sein de l’OCDE, ils s’élèvent à 38 140 milliards d’euros.

Le poids de l’histoire et du cadre juridique

Le poids de la capitalisation varie fortement d’un pays à un autre. Les fonds de pension américains, représentent près de 64 % des investissements capitalisés au niveau mondial. Aux États-Unis, le premier plan de retraite a vu le jour en 1857 au profit des policiers de la ville de New York blessés dans l’exercice de leurs fonctions. En 1866, il est étendu aux pompiers de la ville. Peu après, un plan privé est apparu (en 1875). Depuis, les dispositifs de retraite sont devenus des instruments de fidélisation des employés, aux États-Unis comme au Canada.

Rapportés au PIB national, les fonds de pensions représentent 135 % du PIB aux États-Unis. Ils sont devancés par le Canada et les Pays-Bas où leur poids respectif est de 159 % et 180 % du PIB. Aux Pays-Bas, le niveau élevé de l’encours tient au caractère obligatoire de la constitution d’un complément de revenu à travers la participation à un plan de retraite.

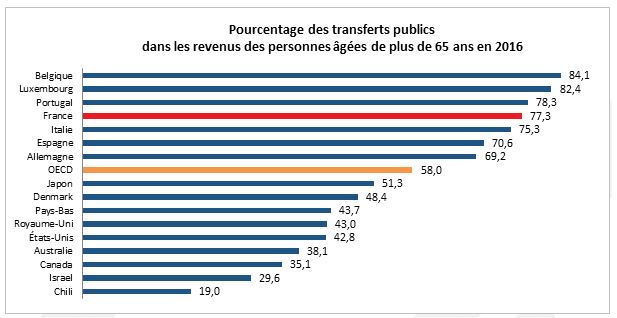

L’épargne retraite occupe une place modeste en France. Avec un premier et un deuxième pilier reposant sur le principe de la répartition, les transferts publics représentent près de 80 % des revenus des retraités. Par ailleurs sur le plan juridique, les dispositifs d’épargne retraite tels le PERE (ex article 83) ou les régimes à prestations définies (retraite chapeau –article 39) ou les PERCO ne sont pas assimilables à des fonds de pension. De ce fait, au sein de classements internationaux, des fonds de pension, ne sont retenus, jusqu’à maintenant pour la France que la Préfon, le Fonds de Réserve pour la Retraite (FRR), l’Établissement de la Retraite Additionnelle de la Fonction Publique (ERAFP) et quelques autres caisses. Avec la possibilité de créer des institutions de retraite professionnelle depuis l’adoption de la loi Sapin II, les assureurs peuvent désormais constituer des sociétés qui peuvent gérer les PERE, les Contrats Madelin et les contrats article 39.

Source : OCDE

Source : OCDE

Entre 2006 et 2016, le poids au sein du PIB de la retraite par capitalisation est passé de 5,6 % à 9,8 %.

12,2 millions de personnes détenaient, en 2015, un contrat de retraite supplémentaire en cours de constitution auprès de sociétés d’assurances soit 18 % de la population française et plus de 40 % de la population active.

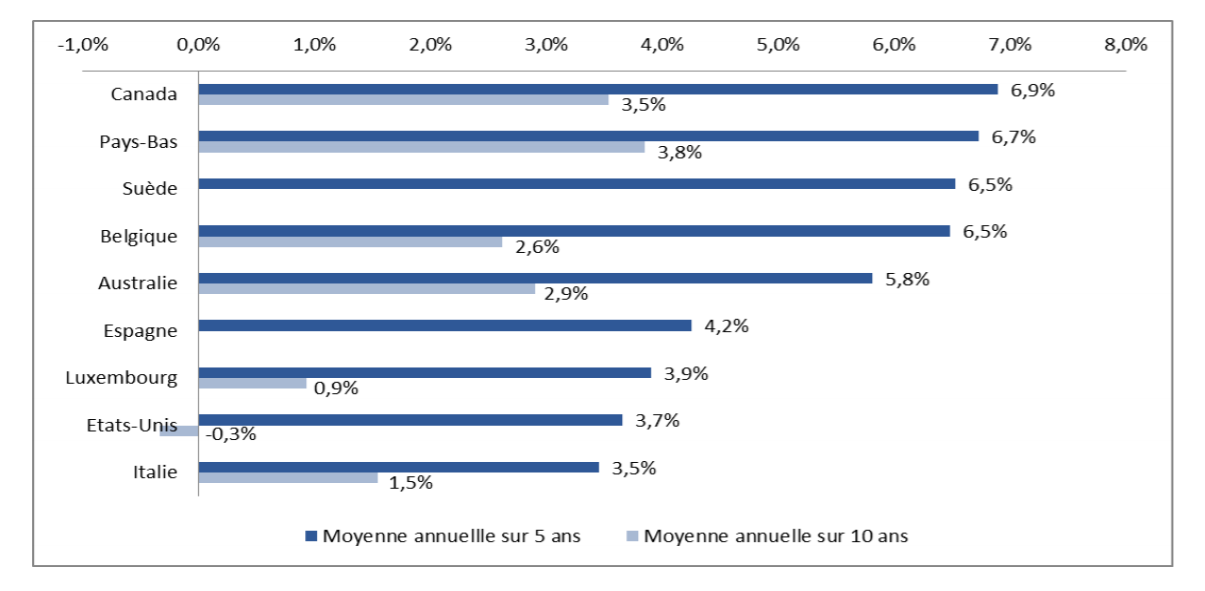

Les pertes de 2008 et 2011 effacées

En moyenne pondérée, le taux de rendement réel des prestataires privés de retraite, à l’échelle mondiale, net des frais de placement a été, sur 2016, de 2,4 %. Néanmoins, les fonds de pension étant par essence des placements investis sur le long terme avec une période de constitution de l’épargne pouvant s’étaler sur 30 voire 40 ans, il convient d’examiner le rendement de ces placements sur longue période. Ainsi, l’OCDE préconise d’évaluer la performance des prestataires de retraite sur une période supérieure à un an et de mesurer le rendement net annuel moyen sur 5 voire 10 ans. De fait, en prenant une moyenne sur 5 voire 10 ans, les effets de la crise de 2008, amorcée en 2007 puis celle de 2011 se reflètent dans les rendements affichés par les fonds. En moyenne annuelle sur dix ans, les fonds de pension ont dégagé, entre 2006 et 2016, des rendements positifs dans la majorité des pays membres de l’OCDE.

Taux de rendement réel des prestataires de retraite, net des frais de placement

dans une sélection de pays de l’OCDE – en moyenne géométrique annuelle sur 5 et 10 ans (en %)

Sources : OCDE et COR

Face à la contrainte des taux bas, les fonds de pension disposent de fait d’une plus grande latitude dans le choix de leurs placements. Cette diversification du portefeuille renforce d’une part les probabilités d’améliorer le rendement offert aux bénéficiaires et permet en outre de limiter l’exposition à un risque spécifique.

Une gestion en bon père de famille des cotisations qui pourrait davantage profiter à notre économie

Le temps long n’interdit pas une gestion avisée des compléments de revenus des retraités de demain. L’OCDE met ainsi en avant une gestion prudente des portefeuilles. Les gestionnaires de fonds auraient ainsi tendance à surinvestir dans les actifs domestiques et à restreindre les investissements réalisés à l’étranger aux marchés nord-américain et européen. Les États-Unis, la France et l’Allemagne profiteraient tout particulièrement de ce biais. La stabilité politique, les risques de change limités et le cadre réglementaire maîtrisé constituent des atouts clés pour ces pays.

Le rendez-vous des retraites qui s’engage ne devra pas faire l’économie d’un débat sur l’introduction d’un véritable pilier par capitalisation. À côté de la retraite par répartition qui reste le socle de notre système de retraite, la mise en œuvre d’un complément par capitalisation permettrait à la fois de répondre à la baisse tendancielle du taux de remplacement et de faire profiter nos entreprises des capitaux qui leur font aujourd’hui défaut.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com