Accueil > Actualités > Retraite > 2022 >

Comptes et mécomptes de l’assurance vieillesse

Le Conseil d’orientation des retraites (COR) a publié son rapport annuel le 15 septembre dernier. Ses auteurs soulignent la dégradation du contexte économique et démographique. Les excédents de 2021 et 2022 des régimes de retraite sont amenés à rapidement disparaître. Par ailleurs, ceux-ci peuvent être considérés comme relatifs, car ils prennent en compte les dotations d’équilibre que l’État verse en faveur des régimes spéciaux. Enfin, le déséquilibre du régime de retraite des fonctions publiques est masqué par son intégration dans le budget général. Les projections réalisées par le COR indiquent la persistance d’un déficit, toutes choses égales par ailleurs, pendant au moins 25 ans. Ce déficit s’accompagne d’une baisse sensible du niveau de vie des retraités et d’une dégradation du taux de remplacement. De manière assez paradoxale, le débat public se concentre sur le niveau du déficit, niveau pourtant volatil au gré de la conjoncture, et peu sur celui des pensions qui du fait de trente ans de réformes sont amenées à baisser.

Des prévisions économiques et démographiques revues à la baisse

Le système de retraite par répartition dépend de l’évolution de la démographie et de celle de l’économie. Pour son rapport 2022, le COR a révisé ses projections à la baisse. L’indice conjoncturel de fécondité, en diminution depuis 2014, est passé de 2,01 à 1,83 et ne devrait pas se relever. Le COR a retenu pour la période 2021 à 2070 un taux moyen de 1,80 ce qui ne permet pas le renouvellement des générations.

Le COR estime que le solde migratoire sera, entre 2021 et 2070, de 70 000 par an. Entre 2001 et 2006, il a été de 100 000 par an. Il se serait établi à 75 000 en 2008 et 2018. Entre 2016 et 2018, l’INSEE estime qu’il aurait été néanmoins en hausse à 140 000.

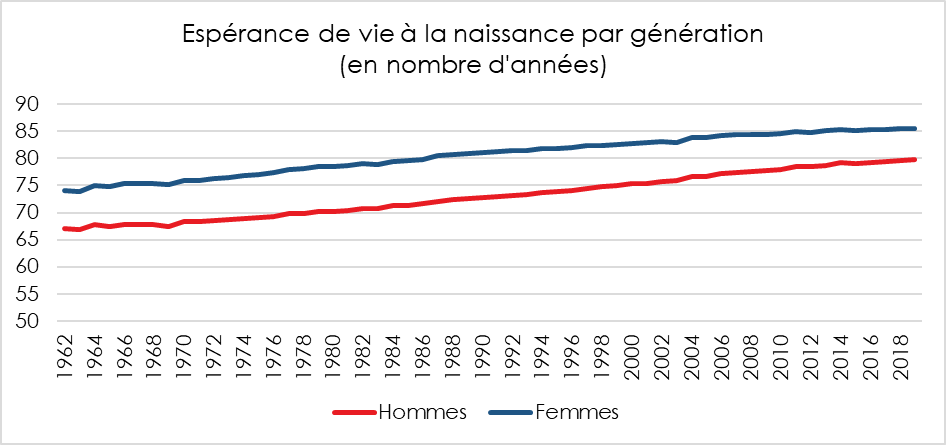

L’espérance de vie à 60 ans progresse de moins en moins vite. Avant 2014, elle augmentait de 1,5 à 2 ans par décennie. Entre 2014 et 2019, elle a été ramenée à 0,1 an pour les femmes et de 0,3 an pour cinq ans pour les hommes.

Selon le scénario central l’espérance de vie des femmes passerait de 27,5 ans, en 2021 à 29 ans en 2040 et à 31,3 ans en 1970. Pour les hommes, les valeurs respectives sont 23, 25,6 et 29,3 ans.

Sur la période, l’écart entre les hommes et les femmes passerait de 2,2 à 1,7 an. L’espérance de vie à 65 ans serait de 26,7 ans pour les femmes et de 24,8 ans pour les hommes.

Compte tenu des prévisions démographiques, la population française augmenterait moins vite qu’initialement attendu. Selon le scénario, central, elle s’élèverait à 76 millions en 2070, contre 67 millions en 2021. En cas d’espérance vie ou de taux de fécondité plus bas, la population pourrait commencer à diminuer dès 2045.

Pour les hypothèses économiques, le COR a réduit l’éventail de la croissance de la productivité en retenant quatre scénarios, de 1,0 à 1,3 %. Pour le chômage, trois taux sont retenus, 4,5 %, 7 % et 10 %, sachant que le gouvernement a opté pour un taux à 5 % en 2027. Sur longue période, le taux de chômage a toujours été supérieur à 7 % depuis les années 1980.

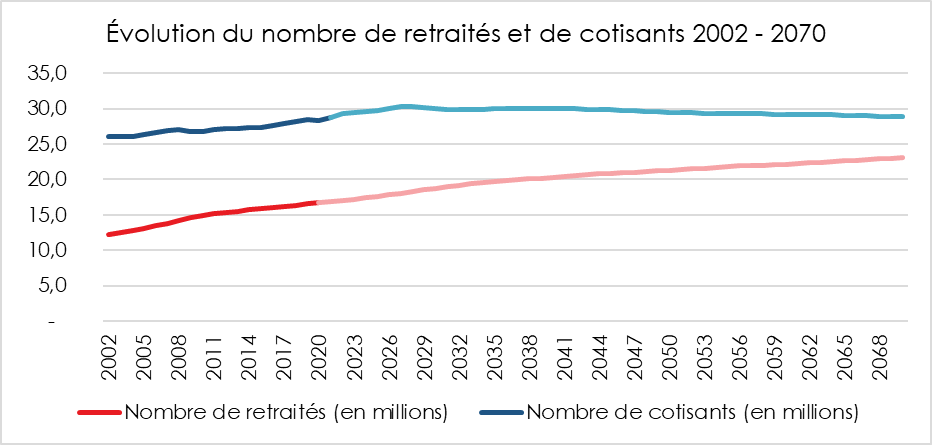

Augmentation du nombre de retraités, baisse du nombre de cotisants

La population active française devrait continuer à augmenter jusqu’en 2040 mais à un rythme de plus en plus lent, +20 000 par an en moyenne contre +200 000 dans les années 1990. Elle diminuerait de 50 000 par an de 2040 à 2050. Entre 2050 et 2070, la baisse se situerait entre 30 000 et 40 000 par an. La population active qui était en 2021 de 30,1 millions de personnes atteindrait 30,5 millions en 2040 avant de revenir à 29,7 millions en 2070. En 1975, elle était de 23,2 millions. Le taux d’activité devrait continuer à augmenter entre 2021 et 2070 pour atteindre 75,1 %, soit une hausse de 2,3 points qui sera néanmoins inférieure aux 3,4 points constatés entre 2000 et 2020. Le taux d’activité des 60 à 64 ans sur la période 2021/2070 devrait passer de 38 à 58 %. Le nombre des cotisants devrait atteindre 30,4 millions en 2027 contre 28,8 millions en 2021. À partir de 2027, le nombre de cotisants devrait baisser pour s’établir à 28,9 millions en 2070. Le nombre de retraités de droit direct devrait passer de 16,8 millions en 2020 à 23,1 millions en 2070. La progression serait rapide jusqu’en 2035/2040 du fait de l’arrivée à l’âge de la retraite des générations du baby-boom.

Le rapport entre le nombre de cotisants et le nombre de retraités qui était de 2,1 en 2000 et qui est de 1,7 en 2021 devrait s’abaisser à 1,2 en 2070.

Les dépenses de retraite autour de 14 % du PIB

En 2021, les dépenses de retraite représentaient 13,8 % du PIB, soit 345,1 milliards d’euros de dépenses brutes. 298,5 milliards d’euros sont consacrés aux pensions de droit direct et 36,4 milliards d’euros aux pensions dérivées. En prenant en compte les contributions acquittées par les retraités (CSG, CRDS, CASA, assurance maladie sur les retraites complémentaires), les dépenses de pensions nettes se sont établies à 321,1 milliards d’euros en 2021, soit 12,8 % du PIB. La France est restée le deuxième pays en Europe, après l’Italie, pour les dépenses de retraite rapportées au PIB. La surmortalité liée à la crise covid a réduit les dépenses de retraite de 0,1 point de PIB.

Les dépenses de retraite, en France, représentaient, en 2021, 23,4 % des dépenses publiques. De 2002 à 2019, elles sont passées de 22 à 25 % du PIB. Les dépenses publiques ont augmenté sur cette période de 2,6 points dont 2 points sont de la responsabilité des retraites. Entre 2022 et 2027, les dépenses publiques sont censées augmenter de 0,6 % en volume sachant que celles liées à la retraite progresseront de 1,8 % en termes réels.

Entre 2027 et 2032, les dépenses de retraite se situeraient entre 14,2 et 14,7 % selon les différents scénarios. En 2070, les dépenses de retraite pourraient se situer dans la fourchette 12,1 et 14,7 % du PIB. Les réformes engagées ont permis de contenir les dépenses de retraite de près de 5 points de PIB. Sans les mesures adoptées depuis 1993, elles auraient été supérieures à 18 % du PIB à compter de 2040 pour s’établir à 18,9 % du PIB en 2070. Selon le COR, le taux de prélèvement global sur les revenus des actifs est, pour le financement des retraites, de 31,2 %.

En 2021, 79 % du financement des retraites proviennent des cotisations sociales (272,8 milliards d’euros dont 41,6 milliards d’euros de l’État en tant qu’employeur). Les autres ressources sont issues des impôts et des taxes affectés (ITAF) à hauteur de 40,8 milliards d’euros (soit 12 % du total), des transferts en provenance d’autres organismes sociaux (assurance chômage ou branche famille par exemple) et des subventions au profit de certains régimes (7 %).

La part des ressources issues du travail est en diminution avec la montée en puissance de la CSG. Elle est passée de 92,5 à 89,6 % de 2004 à 2021. La part des ressources du capital représente 5 % et celles issues de la consommation autour de 3 %. La taxation des retraités avec la CSG procure 2 % des ressources du système de retraite.

Pour les régimes spéciaux, les subventions d’équilibre jouent un rôle important au niveau des ressources. Elles en représentent 60 % pour la SNCF ou la RATP et 81 % pour les mines. Pour les industries électriques et gazières, la contribution tarifaire d’acheminement assure 21 % des recettes du régime CNIEG, ces ressources sont complétées à hauteur de 38 % par des recettes en provenance de la CNAV et de l’AGIRC-ARRCO dans le cadre de l’adossement en vigueur depuis 2005.

Le taux de cotisation employeur dépasse 70 % pour la fonction publique d’État contre 30 % pour le secteur privé et 18 % pour la CNRACL.

Une dégradation attendue du niveau de vie des retraités

La pension moyenne de l’ensemble des retraités relative au revenu d’activité moyen qui était en 2021 de 50 % devrait se situer entre 32,6 et 39,4 % en 2070. Ce ratio serait en baisse constante sur la période. La pension moyenne évolue moins vite que le revenu d’activité. Les modalités d’indexation expliquent cette évolution. La baisse est marquée pour les pensions complémentaires. Les accords AGIRC-ARRCO ont, depuis 1990, diminué le rendement des deux régimes unifiés depuis 2019. En trente ans, les droits acquis sont deux fois moins élevés. La baisse devrait se poursuivre jusqu’en 2033. Dans la fonction publique, le poids plus important des primes dans la rémunération conduit également à une baisse relative des pensions.

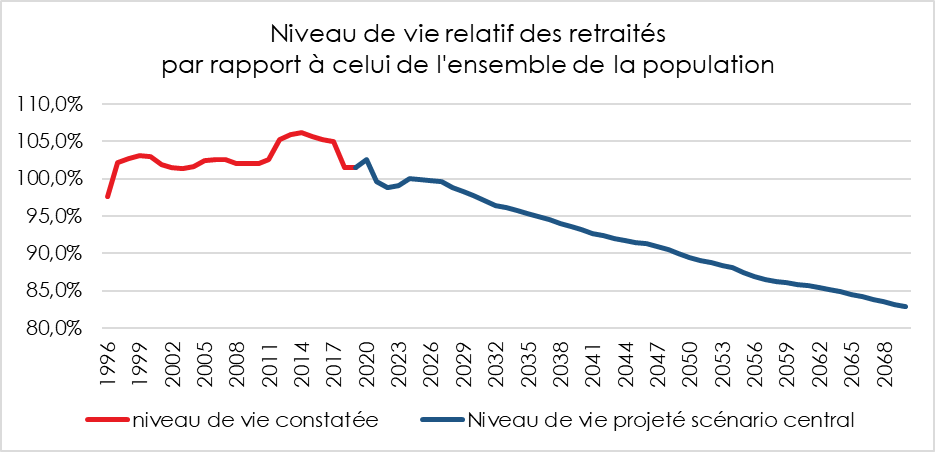

Depuis 2002, le niveau de vie des retraités a progressé plus vite que l’inflation en moyenne annuelle (+0,4 %). Entre 2002 et 2010, le niveau de vie des retraités a augmenté de 1 % par an en euros constants. Il a ensuite stagné entre 2010 et 2017. Puis, après avoir baissé de 2,1 % en euros constants en 2018, le niveau de vie des retraités a progressé de 1,1 % en 2019.

L’augmentation du niveau de vie est liée à l’effet noria, c’est-à-dire au remplacement des plus anciennes générations de retraités par les nouvelles générations ayant des pensions, en particulier pour les femmes, supérieures. Cet effet tend cependant à se ralentir sur la période récente. La moindre revalorisation des pensions de base et complémentaires entre 2018 et 2020 explique la stagnation du pouvoir d’achat de ces dernières années.

Sur trente ans, les retraités ont bénéficié de l’apport non négligeable des revenus issus de leur patrimoine. Ces derniers constituent de 13 % à 16 % des revenus des retraités. Le patrimoine des retraités est plus élevé que le celui des actifs. Les premiers possèdent plus de 40 % du patrimoine des ménages. En outre, les retraités continueraient à accumuler du patrimoine pendant leur retraite en maintenant un fort taux d’épargne. Avec la baisse du rendement des produits de taux, les revenus du patrimoine tendent, cependant, à baisser à compter de 2009.

Depuis le début du siècle, les retraités ont connu une augmentation de leurs prélèvements obligatoires. Les prélèvements sociaux (CSG et assimilés sur les pensions et sur les revenus du patrimoine) et fiscaux (impôt sur le revenu, taxe d’habitation) supportés par les retraités ont progressé entre 2002 et 2018. Les majorations de pensions ont été fiscalisées à compter de l’imposition des revenus de l’année 2013, la contribution de solidarité pour l’autonomie (CASA) a été instaurée en 2013 et la CSG a augmenté de 1,7 point au-delà d’un seuil de revenu fiscal de référence en 2018. Des hausses générales d’impôt sur le revenu, ne concernant pas spécifiquement les retraités, ont également été instaurées sur cette période, via le gel du barème (revenus de 2011), l’instauration d’une nouvelle tranche (revenus de 2012) ou bien encore, en 2013, l’application du barème progressif aux revenus du capital entre 2012 et 2018, remplacée depuis par le prélèvement forfaitaire unique. En 2018, les retraités aisés ont bénéficié de la transformation de l’ISF en IFI. Depuis 2019, les retraités ont bénéficié de la suppression progressive de la taxe d’habitation et l’annulation de la hausse de CSG pour les ménages de retraités percevant moins de 2 000 euros par mois qui se voient à nouveau appliquer l’ancien taux de CSG (taux médian de 6,6 %).

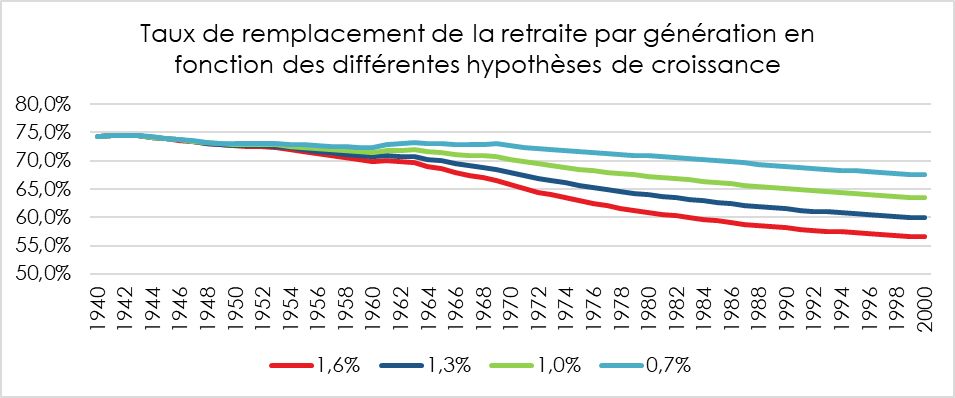

La dégradation du niveau de vie des retraités s’accompagne d’une baisse du taux de remplacement au fil des générations. Défini par le COR comme le rapport entre le montant de pension et la moyenne des salaires des cinq dernières années avant la liquidation, le taux de remplacement passe de 79,2 à 74,5 % entre la génération 1938 et 1948. Pour la génération 1950, le ratio est de 73,8 % pour les anciens fonctionnaires et de 74,8 % pour les salariés du privé. La diminution est amenée à se poursuivre pour les générations 1960 à 1980. Avec la part croissante des primes au sein de leur rémunération pour les fonctionnaires, la baisse est plus marquée que pour le reste des actifs. Il en est de même pour les cadres du fait de la division par deux du rendement du régime AGIRC/ARRCO. Dans les pays européens, le taux de remplacement est plus faible qu’en France. Il varie entre 44 et 73 %.

En 2019, le niveau de vie médian des retraités est égal à 1 878 euros par mois et par unité de consommation, ce qui signifie qu’une personne à la retraite sur deux dispose d’un niveau de vie inférieur à ce montant. Un retraité sur dix dispose d’un niveau de vie inférieur à 1 128 euros par mois et par unité de consommation (soit un peu plus que le seuil de pauvreté relatif à 60 % du niveau de vie médian des Français, égal à 1 102 euros par mois et par unité de consommation en 2019). À l’opposé, un retraité sur dix dispose d’un niveau de vie supérieur à 3 220 euros par mois et par unité de consommation.

Le rapport interdécile des niveaux de vie est égal à 2,9 parmi les retraités en 2019. Il est resté globalement stable depuis vingt ans. Entre 1996 et 2012, il oscillait entre 3,0 et 3,2. Le rapport interdécile des niveaux de vie est égal respectivement à 3,3 en 2019 parmi les actifs (y compris les chômeurs) et 3,4 parmi l’ensemble de la population (actifs, retraités et inactifs non retraités).

Le niveau de vie relatif des retraités (niveau de vie moyen des retraités rapporté à celui de l’ensemble de la population) est également resté quasiment stable entre 1996 et 2010, légèrement au-dessus de 100 %. Depuis 2010, il a un peu augmenté, avant de baisser significativement entre 2017 et 2018. Cet indicateur baisse de 3,5 points entre 2017 et 2018 pour revenir à 101,5 %, niveau auquel il se stabilise en 2019. Dans le futur, le niveau de vie relatif des retraités dépendra pour l’essentiel de l’évolution de la pension moyenne relativement au revenu moyen d’activité. Selon les scénarios, le niveau de vie relatif des retraités s’établirait entre 89,9 % et 94,8 % en 2040 et entre 75,5 % et 87,2 % en 2070, après être passé par un maximum à 106 % vers 2014.

Érosion du pouvoir d’achat au cours de la retraite

Le montant des pensions continue à augmenter par l’effet noria. Si en moyenne, le niveau de vie des retraités a augmenté de près de 20 % en termes constants entre 1996 et 2019, cette situation ne reflète cependant pas le vécu individuel des retraités. Après la liquidation de leurs pensions, les retraités sont dépendants de l’évolution de ces dernières et de celle des prélèvements obligatoires. Depuis vingt-cinq ans, ils subissent dans les faits une lente érosion de leur pouvoir d’achat qui est différente selon la génération. Cette érosion est d’autant plus nette que leur pension est élevée. Les retraités anciens cadres ont été touchés entre 2004 et 2014 par la faible revalorisation des pensions AGIRC. Entre 2013 et 2018, les anciens cadres et non cadres ont dû supporter la non-revalorisation de la valeur du point à l’AGIRCARRC. En 2020, la revalorisation différenciée au régime général conduit à sous-revaloriser la pension de base du cadre (0,3 % contre 1,0 % pour le non-cadre dont la pension totale n’excède pas 2 000 euros), ce qui permet juste à son pouvoir d’achat de se maintenir. En 2021, les pensions CNAV comme AGIRC-ARRCO ont été moins revalorisées que l’inflation observée (respectivement 0,4 % et 0,2 % contre 1,6 %). Depuis 2016, les pensions de base sont en effet revalorisées selon l’inflation (hors tabac) constatée entre les douze derniers mois connus et les douze mois de l’année précédente, et non plus l’inflation prévisionnelle (avec correctifs ex post, le cas échéant), ce qui aboutit à des décalages dans les gains de pouvoir d’achat. Concernant les prélèvements, les retraités et notamment les plus aisés ont dû supporter le relèvement de la CSG.

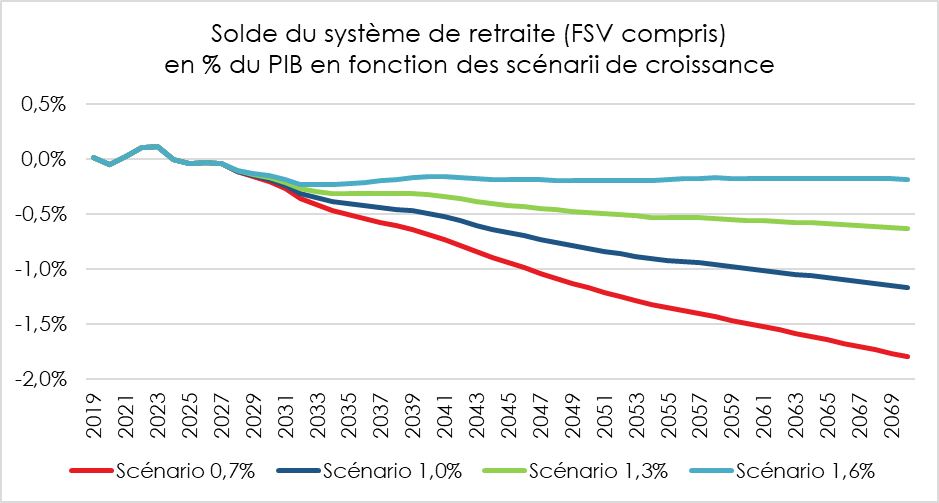

L’évolution du solde des régimes de retraite

Après avoir enregistré un excédent de 900 millions en 2021 et de 3,2 milliards d’euros attendus sur 2022, le solde du régime des retraites se détériorerait sensiblement dans les prochaines années. Il serait de -0,4 point de PIB en 2027. Il ne renouerait par la suite avec l’équilibre que si le taux de croissance dépassait 1,6 %. Dans tous les autres cas, il serait négatif pouvant atteindre jusqu’à -1,9 point de PIB.

La situation nette des régimes

L’ensemble des réserves brutes des régimes de retraite s’élevait, en 2021, à 180,4 milliards d’euros, celles de l’AGIRC/ARRCO en représentant près de 50 % (86,5 milliards d’euros). Par ailleurs, les actifs en valeur de marché, fin 2021, atteignaient 26 milliards d’euros. En prenant en compte la part imputable à la branche retraite de la dette sociale restant à rembourser par la CADES, 43 milliards d’euros soit 1,7 % du PIB, la situation patrimoniale du système de retraite est de 163,2 milliards d’euros, soit un peu plus un peu moins de 50 % des dépenses annuelles de retraite.

| Réserves des régimes en répartition | En milliards d’euros | En mois de prestations | Variation des réserves par rapport à 2020 |

| CNAVPL | 1,9 | 12 | 38,6 % |

| CNBF | 0,9 | 55 | 33,0 % |

| Sous total « régimes de base » | 2,9 | ||

| CNRACL | 0,0 | 0,0 % | |

| CRPCEN | 1,6 | 22 | 35,1 % |

| Banque de France | 15,4 | 364 | 7,1 % |

| Sous total « régimes intégrés » | 17,0 | ||

| AGIRC-ARRCO | 86,5 | 13 | 8,7 % |

| IRCANTEC | 14,8 | 51 | 15,1 % |

| RCI | 18,1 | 98 | 5,6 % |

| CNAVPL complémentaire | 33,6 | 105 | 8,4 % |

| CNBF complémentaire | 1,8 | 82 | 12,1 % |

| CRPNPAC | 5,5 | 177 | 6,7 % |

| MSA complémentaire | 0,2 | 3 | 4,1 % |

| Sous total « régimes complémentaires » | 160,6 | ||

| Total des réserves | 180,4 | 9,2 % |

Les provisions des régimes préfinancées

À la fin de l’année 2021, L’actif financier du Fonds Additionnel de la Fonction Publique s’élevait, en valeur comptable, à 33 milliards d’euros, soit une couverture à 111 % de ses engagements. La Caisse d’assurance vieillesse des pharmaciens dispose également d’un régime par capitalisation dont l’actif comptable est de 6 milliards d’euros. Les provisions de ces deux régimes atteignent 35,1 milliards d’euros soit 1,4 % du PIB.

| Régimes préfinancés (capitalisation et répartition provisionnée) | Provisions (en milliards d’euros) | Actif en valeur comptable (en milliards d’euros) | Actif en valeur de marché (en milliards d’euros) |

| RAFP | 29,7 | 33,0 | 41,9 |

| CAVP | 5,4 | 6,0 | 7,7 |

| Total | 35,1 | 39,0 | 49,6 |

La question de l’âge de la retraite

La question de l’âge de départ à la retraite est un sujet sensible en France. L’échec de la réforme de 2018 est en partie dû à la fixation d’un âge d’équilibre à 64 ans. Les Français demeurent attachés à un départ précoce à la retraite.

De la création du régime général en 1945 et jusqu’à la réforme de 2010, le droit à pension de retraite est légalement ouvert dès l’âge de 60 ans avec décote, puis, à compter de 1983, sans décote sous conditions de durée d’assurance, l’âge d’annulation de la décote étant alors fixé à 65 ans.

Entre le 1er juillet 2011 (pour la génération née à partir du 1er juillet 1951) et 2017 (pour la génération née en 1955), l’âge d’ouverture des droits est passé progressivement de 60 ans à 62 ans et l’âge d’annulation de la décote est désormais de 67 ans depuis 2022.

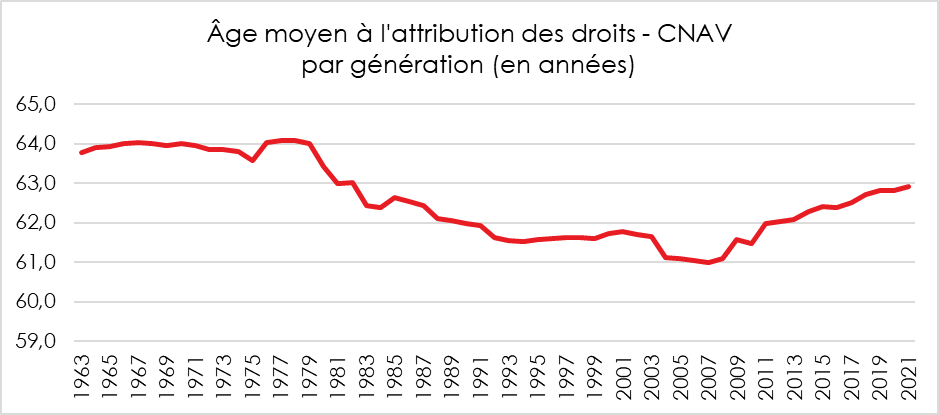

L’âge effectif de départ à la retraite a fortement évolué lors de ces cinquante dernières années. Dans les années 1970, les pouvoirs publics ont ouvert des systèmes de préretraite avant de les supprimer progressivement à compter des années 1990.

Dans le secteur privé, l’âge effectif de départ à la retraite des nouveaux retraités est passé de 63,8 ans en 1963 à 61 ans en 2008 avant de remonter pour s’établir à 62,9 ans en 2021. Cet âge est de 62,3 ans en 2020 en prenant en compte l’ensemble des régimes obligatoires du système de retraite (y compris régimes de non-salariés et régimes spéciaux). En 2010, il était en moyenne de 60,5 ans. Dans les régimes spéciaux, l’âge de départ effectif reste inférieur à 60 ans, autour de 58 ans pour la CNIEG ou la SNCF et de 56 ans pour la RATP.

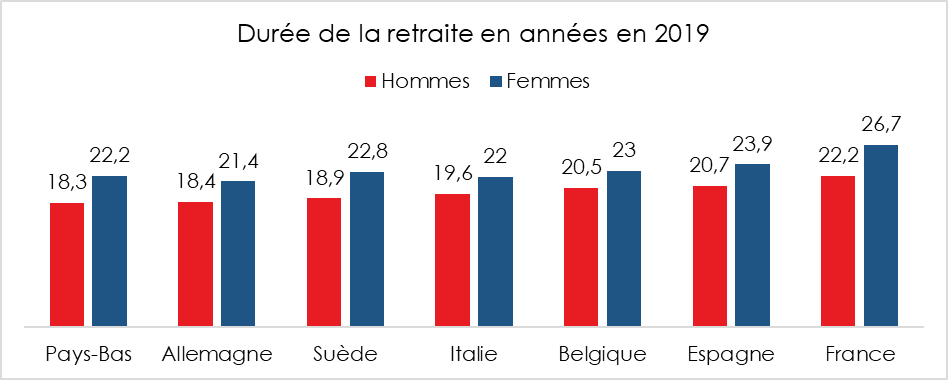

Avec un départ plus précoce que dans la moyenne des pays de l’OCDE et une espérance de vie qui reste parmi les plus élevées, la durée de la retraite est en France de 25 ans en moyenne. Cette durée est un record au sein de l’OCDE.

L’équilibrage des régimes de retraite

Dans le scénario de croissance de 1,0 %, pour équilibrer structurellement le système de retraite chaque année jusqu’à 2070 via le seul levier de l’âge de départ à la retraite, un report de cet âge à 64,3 ans en 2032 (soit 0,9 an de plus qu’à législation inchangée) et 65,4 ans en 2070 (+1,5 an) serait nécessaire. L’âge effectif devrait s’établir à 64,1 ans (+0,7 an) en 2032 ; il serait possible de le ramener à 63,7 ans en 2070.

En ne modifiant pas l’âge de départ à la retraite et le taux de prélèvement, la pension moyenne relative devrait diminuer de 2,6 points en 2032 par rapport à son niveau atteint spontanément à législation inchangée pour neutraliser le déficit structurel à cet horizon. Elle devrait diminuer de 2,8 points à l’horizon 2070.

Toujours pour le scénario 1,0 %, l’équilibre du système de retraite pourrait être atteint par un ajustement du taux de prélèvement qui pourrait être plus élevé de 1,7 point en 2032 par rapport à son niveau spontanément atteint à législation inchangée et s’établir à 32,3 % et de 2,3 points en 2070, soit 30,6 %.

Conclusion La question du pouvoir d’achat des retraités sera un sujet important des prochaines décennies. La désindexation opérée sur les salaires de référence et les pensions ainsi que la baisse du rendement des régimes complémentaires se feront ressentir de plus en plus durement dans les prochaines années. La nécessité d’associer pensions et revenus du patrimoine deviendra sans nul doute un point-clef pour l’avenir des retraités.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com