« Épargne, Retraite : le PER au rendez-vous » par Philippe Crevel, directeur du Cercle de l’Épargne

ENQUÊTE 2024 AMPHITÉA – CERCLE DE L’ÉPARGNE

par Philippe Crevel directeur du Cercle de l’Épargne

L’enquête 2024 sur l’épargne et la retraite souligne le retour en force de l’assurance et la percée du Plan d’Epargne Retraite (PER). En la matière, les opinions des sondés rejoignent les résultats constatés par ces deux produits depuis le début de l’année. Le PER est perçu par une grande partie de l’opinion comme un des moyens efficaces pour améliorer son niveau de vie à la retraite, sujet qui est une source d’inquiétudes récurrente.

Au sommaire de cette étude

- Les Français et l’épargne

- Retraite, un sujet d’inquiétude majeur

- L’épargne retraite

- Le « bien vieillir »

- Conclusion

Le retour en force de l’assurance vie en 2024 !

Interview de Jérôme Jaffré

directeur du Centre d’études et de connaissances sur l’opinion publique (CECOP)

et membre du Conseil scientifique du Cercle de l’Épargne

Jérôme Jaffré, en tant que directeur du Centre d’études et de connaissances sur l’opinion publique (CECOP) et membre du Conseil scientifique du Cercle de l’Épargne, vous conduisez le baromètre AMPHITÉA – Cercle de l’Épargne, la retraite et la prévoyance. Sur le volet épargne de l’enquête 2024, la 11e du nom, quelles sont vos principales conclusions et comment appréciez-vous les différences générationnelles ?

L’un des points notables de cette édition 2024 est, sans nul doute, le retour en force de l’assurance vie après plusieurs années dominées par l’immobilier locatif et, plus récemment, par le Livret A. Ce qui était en lien avec la hausse de sa rémunération. L’assurance vie est redevenue, pour la première fois depuis 2016, le placement préféré des Français, avec 61 % des répondants la jugeant intéressante, dépassant d’un rien le Livret A, qui se maintient cependant à un niveau élevé, à 60 %.

L’autre point marquant est la véritable percée du Plan d’épargne retraite (PER). Mesuré pour la première fois cette année, le PER se hisse à la 3e place des placements jugés intéressants, emportant l’adhésion de 57 % des sondés.

Les actions, malgré le haut niveau qu’elles ont atteint sur les marchés cotés, sont en retrait. Enfin, les cryptomonnaies comme le bitcoin restent moins populaires, mais gagnent du terrain parmi les jeunes et les ménages à hauts revenus.

L’intérêt envers les produits d’épargne varie significativement selon les tranches d’âge. Les plus de 65 ans favorisent nettement l’assurance vie (70 %), qu’ils voient comme un moyen de se constituer une épargne précaution pour la grande vieillesse et de transmission de leur patrimoine. Les jeunes de 18 à 24 ans montrent à la fois leur fort attachement au Livret A (70 %) qui reste plus populaire chez eux que dans les autres tranches d’âge. Ils montrent aussi une appétence pour les placements susceptibles d’offrir des gains rapides et élevés, telles les actions (58 %) et les cryptomonnaies (35 % contre seulement 21 % parmi l’ensemble des sondés). Les tranches d’âge intermédiaires, comme les 35-49 ans, privilégient l’immobilier locatif, recherchant une diversification plus grande dans leurs placements. Ces différences reflètent des approches variées face à la sécurité financière et aux attentes de rentabilité.

Cette année encore, la retraite demeure un sujet d’inquiétude majeur pour les Français. Notez-vous néanmoins une évolution sur cette question ? Comment les Français envisagent-ils de préparer financièrement cette période de leur vie ?

Les Français dans leur majorité ne sont pas convaincus que la réforme des retraites adoptée en 2023 permettra de maintenir leur niveau de vie une fois passés à la retraite. Seulement 34 % d’entre eux pensent qu’ils vivront convenablement avec leur pension, un chiffre remarquablement stable depuis trois ans. Cette inquiétude est plus aiguë chez les plus de 50 ans et chez les femmes, qui sont moins confiantes que les hommes, en lien avec les écarts de salaires et de parcours lors de leur vie professionnelle. Elle est beaucoup moins mise en avant par les retraités eux-mêmes qui, sans doute, adaptent leur mode de vie à leur nouvelle situation financière. Ainsi 47 % d’entre eux déclarant vivre correctement avec leur pension (6 points de moins cependant qu’en 2023). Cette dégradation n’est pas sans lien, peut-on penser, avec la vague inflationniste que la France a connue en 2022 et 2023.

Cette inquiétude s’est accompagnée d’une nette remontée du pourcentage de non-retraités plaçant de l’argent dans des produits d’épargne pour leur retraite, après une baisse en 2023. 58 % des non retraités déclarent le faire en 2024 contre 51 % un an plus tôt. La hausse concerne en particulier les classes moyennes. Parmi celles-ci, la proportion de personnes à revenus moyens supérieurs épargnant « quand c’est possible » a augmenté de 10 points, tandis que celle des personnes à revenus moyens inférieurs épargnant « régulièrement » a progressé de 9 points.

Pour maintenir leur niveau de vie à la retraite, les non-retraités comptent autant sur les placements financiers (33 %) que sur leur pension de retraite (32 %). Toutefois, l’âge compte beaucoup, dans ces réponses : les moins de 35 ans croient volontiers dans les placements financiers, tandis que les plus de 50 ans comptent davantage sur les pensions de retraite.

Parmi les placements financiers, le PER apparaît comme une solution privilégiée, offrant à la fois un complément de revenu régulier et des avantages fiscaux pour l’achat de la résidence principale. Les personnes ayant souscrit un PER le considèrent comme un point majeur pour maintenir leur niveau de vie à la retraite.

L’enquête 2024 AMPHITÉA – Cercle de l’Épargne aborde les questions de la dépendance et du bien vieillir. Quels sont les principaux enseignements de cette étude sur ces thèmes ?

L’enquête met en lumière des préoccupations importantes concernant la dépendance. Pour commencer, la notion de « bien vieillir » renvoie d’abord à l’évidence au fait d’être « en bonne santé » (72 % des réponses). Il n’en demeure pas moins qu’une majorité des Français (65 %) se dit inquiète à l’idée d’être un jour en situation de dépendance. Cependant, en termes de préparation, seulement 28 % des personnes interrogées déclarent avoir prévu financièrement cette éventualité, souvent par le biais d’une assurance dépendance ou en épargnant spécifiquement pour cela. De fait, à la question de savoir qui doit assumer financièrement la dépendance, le recours à la Sécurité Sociale est la réponse dominante, au premier chef chez ceux qui craignent d’y être confrontés.

Face à la dépendance, les attentes sont clairement orientées vers un maintien à domicile le plus longtemps possible, entouré de ses proches. Seuls 5 % des sondés envisagent d’aller en maison de retraite. À noter, cependant, que parmi les sondés déclarant être en situation de dépendance, ce taux monte à 13 %. Les personnes dépendantes sont également plus nombreuses (16 %) à évoquer les « maisons senior » c’est-à-dire des logements adaptés offrant la possibilité de disposer de services et de soins.

Redoublons nos efforts pour l’épargne retraite par Jean-Pierre Thomas, Président du Cercle de l’Epargne

Selon le onzième baromètre de l’épargne et de la retraite du Cercle de l’Épargne et d’Amphitéa, deux tiers des Français estiment, en 2024, que leur pension est ou sera insuffisante pour vivre correctement à la retraite. L’inquiétude est encore plus forte chez les non retraités avec un taux de 71 %. Les craintes sur l’indexation à venir des pensions à l’inflation ainsi que les sombres prévisions financières des régimes de base expliquent le pessimisme des Français en ce qui concerne leur pouvoir d’achat à la retraite.

Les problèmes que rencontrent nos régimes de retraite ne sont pas une surprise. Ils sont la simple expression de l’évolution de la démographie et de l’atonie de la croissance. Avec la baisse de la fécondité constatée dans les années 1970, le baby-boom d’après-guerre ne pouvait se transformer qu’en bombe à retardement pour les régimes par répartition soixante ans plus tard. La progression rapide du nombre de retraités, passés de 5 millions en 1981 à 17 millions en 2023, n’est pas sans conséquence d’autant plus que l’espérance de vie à 65 ans a progressé, entre 1950 et 2022, de plus de 7 ans pour atteindre plus de 25 ans. La situation de la France est d’autant plus critique que le pays a fait le choix du tout répartition.

Dans les années 1950 et 1960, marquées par un nombre réduit de retraités et une forte croissance économique, ce choix était sans nul doute judicieux, mais aujourd’hui, il se révèle plus discutable. La répartition est, en effet, sensible aux évolutions démographiques et économiques. La majorité de nos partenaires ont préféré lui associer un volant de capitalisation. Avec celle-ci, les cotisations des assurés alimentent le moteur économique à travers des placements, actions, obligations ou immobiliers. Les rendements de ces placements concourent aux versements de suppléments de revenus ou de capital aux retraités. Durant des années, les gouvernements se sont interdit d’instituer un étage d’épargne retraite. Certes, certaines catégories d’actifs, comme les fonctionnaires, y avaient accès, mais il a fallu attendre les années 2000 pour une couverture générale. La France a perdu de précieuses années.

En 1997, après quatre années d’intenses discussions, le Parlement avait adopté la loi dont j’étais à l’origine sur l’épargne retraite qui couvrait à titre individuel ou collectif l’ensemble des actifs. Après les élections législatives anticipées, le Gouvernement de Lionel Jospin décida de ne pas publier les décrets d’application puis d’abroger en 2001 la loi Thomas. Ce n’est qu’en 2019, avec l’instauration du Plan d’Épargne Retraite (PER) par la loi PACTE que la France s’est réellement dotée d’une législation cohérente en matière de capitalisation.

Dans l’enquête 2024 Amphitéa/ Cercle de l’Épargne, le PER se hisse à la troisième place des produits les plus intéressants, après l’assurance vie et le Livret A. Il devance même l’investissement immobilier locatif. Ce succès d’estime doit désormais se concrétiser tant pour garantir le niveau de vie des futurs retraités que pour réorienter l’épargne des ménages vers des placements longs. La France a, en effet, un besoin important de capitaux de long terme pour financer la transition écologique, la réindustrialisation, la digitalisation ou le réarmement. Compte tenu des besoins, il ne faut pas relâcher les efforts en faveur de l’épargne retraite ; bien au contraire, il conviendrait de les accroître.

Jean-Pierre Thomas

Président du Cercle de l’Épargne

La politique familiale peut-elle sauver la démographie ?

En 1994, le taux de fécondité était de 1,7 enfant par femme. Les autorités escomptaient alors le maintien de ce taux de fécondité grâce au développement des grossesses tardives, au-delà de 35 ans. En 2024, le taux de fécondité est tombé à 0,7 en Corée du Sud, un des plus faibles au monde. Depuis 2006, l’État coréen a dépensé plus de 270 milliards de dollars, soit un peu plus de 1 % du PIB par an, pour encourager la procréation. Toutes les mesures prises ont été sans effet sur le taux de natalité qui continue de baisser.

La Corée du Sud est le cas extrême d’un phénomène général. Tous les pays occidentaux, à l’exception d’Israël, connaissent un mouvement de repli de la natalité. Ce dernier est devenu un sujet politique comme en témoigne la prise de position d’Emmanuel Macron qui réclame un « réarmement démographique ». Le fondateur de Tesla, Elon Musk, souligne de son côté que la civilisation humaine est menacée d’extinction. Le déclin démographique rime avec celui de la croissance. Il s’accompagne de la multiplication des tensions sociales et politiques. Presque tous les pays riches envisagent d’accroître leurs efforts en faveur de la natalité tout comme de nombreux pays à revenu intermédiaire.

Le candidat Donald Trump promet « des primes pour un nouveau baby-boom » s’il est réélu en novembre. La Chine, connue depuis longtemps pour sa politique de l’enfant unique, propose des aides pour la garde d’enfants et des allègements fiscaux afin d’encourager les parents à avoir trois enfants. La Norvège offre, aux mères, près d’un an de congé avec des revenus avant la naissance de l’enfant fournis par l’État, ainsi que de nombreux services de garde d’enfants. Avec la Suède et le Danemark, la France est l’un des pays de l’OCDE dont le poids des aides en faveur des familles au sein du PIB est le plus important. Il se situe depuis vingt ans entre 3,5 et 4 % du PIB par an.

La palette des dispositifs est une des plus larges au monde. Pourtant en 2023, jamais le pays n’avait enregistré un aussi faible nombre de naissances depuis la fin de la Seconde Guerre mondiale. Le lien entre dépenses en faveur des familles et naissances est ténu. En Europe du Nord, les mesures de soutien, mises en œuvre dans les années 1980, ont eu un effet à court terme. Les familles s’habituent aux prestations qui, au fur et à mesure, perdent leur rôle d’incitation aux naissances. Elles peuvent même aboutir à la réduction de leur nombre. Des études ont ainsi souligné que l’allongement du congé de maternité incite les femmes à retarder la naissance de leur premier enfant et à en avoir moins au cours de leur vie. Ces études soulignent que les couples hétérosexuels dans lesquels un homme prend un congé de paternité sont moins susceptibles d’avoir un autre enfant.

D’autres études indiquent que les aides génèrent des effets d’aubaine. Elles profitent à des parents qui, de toute façon, avaient décidé d’avoir des enfants. Le coût public de chaque nouvel enfant s’accroît. En dix ans, en France, ce coût aurait été multiplié par deux. La baisse de la fécondité concerne essentiellement les jeunes femmes.

Aux États-Unis, le nombre de naissances chez les femmes de 20 à 24 ans a été divisé par plus de deux de 1990 à 2023. Il a diminué de 33 % pour celles de 25 à 29 ans comme pour celles de 30 à 34 ans. Il a, en revanche, légèrement augmenté pour les femmes âgées de 35 à 44 ans. Par ailleurs, il y a une quasi-disparition des naissances entre 16 et 19 ans. Au Royaume-Uni, les femmes nées en 2000 ont eu deux fois moins d’enfants avant l’âge de 20 ans que celles nées en 1990. Les femmes désirent moins d’enfants qu’auparavant et l’écart entre les intentions et la réalité tend à s’accroître. Au sein de l’OCDE, les femmes indiquent souhaiter 2 enfants mais dans les faits, une sur deux se contente d’un enfant. Les pouvoirs publics tentent d’aider les femmes les plus jeunes à avoir des enfants.

En Chine, la province du Zhejiang, située à la frontière orientale de la Chine, offre aux nouveaux mariés une somme forfaitaire à condition que la mariée ait moins de 25 ans. En Russie, les femmes qui ont un enfant avant l’âge de 25 ans sont exonérées d’impôt sur le revenu. La Hongrie offre un avantage similaire aux mères qui ont leur premier enfant avant 30 ans.

D’autres pays ciblent les familles à revenus modestes. La ville de Flint, dans le Michigan, accorde à chaque femme 7 500 dollars, distribués en plusieurs fois, à partir du moment où elle tombe enceinte jusqu’au premier anniversaire de son enfant. Cette aide peut représenter jusqu’à 75 % des revenus du ménage. L’objectif poursuivi par les pouvoirs publics était de réduire les avortements motivés par la faiblesse des revenus des mères. Les femmes bénéficiaires de cette aide ont souligné qu’elle était insuffisante au vu des dépenses liées à l’arrivée d’un enfant, évaluées à 20 000 dollars.

Aux États-Unis, les politiques pro-natalistes ne sont pas sans lien avec la volonté de certains élus de vouloir remettre en cause le droit à l’avortement. Des associations s’opposent aux mesures d’incitation à la procréation destinées aux jeunes femmes ou aux familles modestes, soulignant que les enfants qui en sont issus sont ceux qui ont le plus de problèmes de santé et qui rencontrent les difficultés les plus importantes au niveau scolaire.

Les études européennes comme américaines soulignent que les politiques familiales ont des effets limités sur le taux de fécondité et de natalité surtout sur le moyen et le long terme. Afin d’assurer l’égalité des revenus entre hommes et femmes, il apparaît nécessaire de développer les crèches ainsi que les mesures de soutien aux ménages modestes, mais cela n’induit pas un changement des comportements, ces derniers dépendant de facteurs autres que purement financiers.

Les États et le vieillissement démographique

Pour amortir les effets du vieillissement démographique, un pays doit accumuler des actifs extérieurs tant que sa population en âge de travailler croît plus rapidement que la population totale afin de pouvoir en disposer quand la première diminue. Une accumulation d’actifs extérieurs nets doit donc être constatée quand le pays est jeune et une utilisation de ces actifs extérieurs quand le pays devient vieux.

Aux États-Unis, la population âgée de 15 à 64 ans a augmenté plus rapidement que la population totale entre 1990 et 2018. Depuis, elle continue à progresser mais moins vite que la première. Entre 1990 et 2040, l’ensemble de la population augmenterait de 50 % quand la population en âge de travailler progresserait de 38 %.

Les États-Unis, en raison d’un déficit structurel de leur balance des paiements courants, se caractérisent par une dette extérieure croissante qui est passée de 25 à 75 % du PIB de 2000 à 2023.

Au Royaume-Uni, jusqu’en 2008, la population en âge de travailler augmentait plus vite que la population totale. La première devrait baisser en 2025 quand la population totale continuerait à augmenter légèrement. Entre 1990 et 2040, la population du Royaume-Uni devrait progresser de 24 % quand celle en âge de travailler augmenterait de 15 %. Le Royaume-Uni connaît une détérioration de sa position extérieure, en particulier depuis 2016. Sa dette extérieure représentait près de 25 % du PIB en 2023.

En Allemagne, depuis 1990, la population âgée de 15 à 64 ans recule. Entre 1990 et 2040, elle devrait diminuer de 15 % quand la population totale n’augmentera que de 3 %. Cette dernière devrait commencer à diminuer à partir de 2026. L’Allemagne, grâce à ses excédents commerciaux a, depuis un quart de siècle, accru ses avoirs à l’étranger qui représentent, en 2023, 75 % du PIB.

En France, la courbe de la population en âge de travailler et celle de l’ensemble du pays évoluent de manière parallèle entre 1990 et 2009. À partir de cette année, la seconde commence à décliner. De 1990 à 2040, la population de la France devrait augmenter de 16 % et celle de la population en âge de travailler de 2 %. La dette extérieure de la France augmente depuis 2004 en raison de l’accumulation de déficits commerciaux. Elle s’élevait en 2023 à près de 30 % du PIB.

L’Italie est le pays européen qui est confronté le plus fortement au vieillissement démographique. Sa population diminue depuis 2010 tout comme sa population en âge de travailler. Entre 1990 et 2040, la population totale devrait baisser de 4 % et sa population de 15 à 64 ans de 23 %. L’Italie a également amélioré sa situation extérieure en passant d’une dette de 20 % du PIB en 2010 à des avoirs positifs de 5 % du PIB en 2023.

La population en âge de travailler a progressé plus vite que la population totale en Espagne de 1990 à 2006. Depuis 2006, la première baisse quand la seconde amorcera sa décrue à partir de 2026. Entre 1990 et 2040, la population en âge de travailler ne devrait progresser que de 3 % quand la population totale progressera de 18 %. L’Espagne a, dans les années 1990-2010, accumulé d’importants déficits commerciaux provoquant une forte dette extérieure qui a dépassé 90 % du PIB en 2012, avant de se réduire progressivement. Elle n’était plus que de 50 % en 2023.

Le Japon enregistre une baisse de sa population de 15 à 64 ans depuis 1998. Celle-ci devrait, d’ici 2040, se contracter de plus de 30 % par rapport à son niveau de 1990. La population japonaise décline depuis 2010 avec une baisse entre 1990 et 2040 de 10 %. Le Japon augmente continûment entre 1990 et 2023, ses avoirs extérieurs sont passés de 15 à 75 % du PIB.

Peu de pays ont accumulé des actifs à l’extérieur quand leur population était jeune. Les États-Unis, la France et le Royaume-Uni sont confrontés à des dettes extérieures élevées, au moment où ils auraient besoin des capitaux pour financer le vieillissement de leur population. L’Allemagne et le Japon, tout comme par ailleurs les Pays-Bas ou la Suisse, ont mis en place un modèle axé sur la constitution d’avoirs extérieurs leur permettant de vivre sur leurs rentes. Il est à noter que ces pays, malgré le déclin de leur population en âge de travailler, continuent à accroître leurs avoirs. L’Espagne qui connaît un vieillissement marqué a réussi à rétablir sa situation en matière de solde extérieur en améliorant sa compétitivité.

Les complémentaires santé, près de 30 milliards d’euros de prestations en 2022

Le secteur des complémentaires de santé rassemble, selon la DREES, le service statistique du Ministère de la Santé, 272 mutuelles, 100 entreprises d’assurance et 25 institutions de prévoyance. Ces organismes ont versé au total 29,7 milliards d’euros de prestations en soins et biens médicaux en 2022, soit 12,6 % des dépenses de santé.

Les organismes complémentaires remboursent, d’une part, la partie dite « opposable » des restes à charge après remboursements par l’assurance maladie obligatoire, essentiellement composée de tickets modérateurs et de forfaits journaliers, et prennent, d’autre part, en charge, de façon variable selon les contrats, l’autre partie du reste à charge, constituée des dépassements. 45 % des patients ne sont pas concernés par ces dépassements. Pour les 10 % en ayant le plus, ils représentent 1 440 euros en moyenne par an.

Instituée entre 2019 et 2021, la réforme du 100 % santé a eu des incidences non négligeables sur les complémentaires santé pour la prise en charge de l’optique et des prothèses dentaires ou auditives. Entre 2019 et 2021, le nombre de personnes ayant acheté des prothèses auditives a augmenté de 75 %. Près de 40 % des bénéficiaires ont eu recours à un bien du panier 100 % santé en 2021. Le recours à une prothèse dentaire a augmenté de 17 %. 57 % des recourants ont choisi un bien du 100 % santé. En optique, l’offre 100 % santé n’a été choisie que par 18 % des personnes ayant acheté un équipement en 2022. La majorité des bénéficiaires disposaient déjà, en 2019, de garanties avec leur complémentaire santé supérieures à celles imposées par la réforme. Les organismes complémentaires sont le principal financeur de ces trois postes de soins, avec une dépense croissante passant de 54 % à 61 % de la dépense entre 2018 et 2022. Pour ces postes, la dépense financée par l’assurance maladie obligatoire a également augmenté passant de 14 % à 18 %. Dans ces conditions, la part de la dépense restant à la charge des ménages a baissé, passant de 32 % en 2018 à 21 % en 2022.

La tarification des contrats et l’âge des assurés

Le risque à assurer pour les complémentaires, après remboursement par l’assurance maladie obligatoire, est croissant en fonction de l’âge. En 2021, il atteint plus de 1 000 euros par an en moyenne au-delà de 80 ans, contre 250 euros entre 20 et 29 ans. À âge donné, les personnes atteintes d’une affection de longue durée ont un risque à couvrir qui est comparable au reste de la population. Le dispositif d’affections de longue durée (ALD) conduit à une prise en charge à 100 % par l’assurance maladie obligatoire des dépenses de santé liées à des pathologies chroniques et coûteuses.

L’augmentation des prestations avec l’âge se répercute sur les cotisations des contrats individuels, qui sont davantage souscrits par les personnes plus âgées. Pour un assuré « de référence », la prime (ou cotisation) mensuelle d’un contrat individuel est de 33 euros en moyenne à 20 ans contre 146 euros à 85 ans, avec d’importantes disparités selon le niveau de prise en charge des contrats. Les contrats collectifs qui couvrent une population en moyenne plus jeune et offrent une meilleure couverture, ont une tarification plus solidaire. Elle ne dépend pas de l’âge et tient davantage compte du revenu que pour les contrats individuels.

Les personnes âgées sont confrontées à des restes à charge finaux presque trois fois plus élevés que ceux des plus jeunes, 590 euros annuels, en moyenne en 2019, pour les ménages au sein desquels la personne la plus âgée a 70 ans ou plus, contre 206 euros annuels pour ceux dont les membres ont moins de 40 ans.

Les personnes précaires et la complémentaire santé

Si 96 % de la population est désormais couverte par une complémentaire santé, l’absence de complémentaire santé est plus fréquente parmi les personnes les plus précaires. Elle concerne 12 % des personnes de 15 ans ou plus appartenant au premier dixième de niveau de vie, et concerne davantage les retraités modestes et les chômeurs.

La complémentaire santé solidaire (CSS) a remplacé depuis le 1er novembre 2019, pour les ménages modestes, la couverture maladie universelle complémentaire (CMU-C) et l’aide au paiement d’une complémentaire santé (ACS), avec pour objectifs la simplification des dispositifs et la baisse du non-recours à ces aides. Elle couvre 11 % de la population (7,4 millions de personnes en 2022). 56 % des personnes éligibles y ont effectivement recours.

Pourquoi le prix des actifs augmente-t-il malgré des taux d’intérêt élevés ?

Logiquement, le prix des actifs risqués comme les actions, l’immobilier ou les obligations d’entreprise, augmentent quand les taux directeurs des banques centrales sont bas, mais ils sont actuellement en hausse, à l’exception de l’immobilier.

Au début des années 2000 et surtout après la crise des subprimes en 2008/2009, les prix des actifs remontaient en lien avec la baisse des taux directeurs décidée par les banques centrales. La progression de l’indice « actions » S&P500, entre 2009 et 2023, est impressionnante et correspond à la période où les directeurs ont été abaissés à un niveau proche de zéro. L’indice S&P 500 a ainsi connu une progression de 900 %. Pour l’indice européen Eurostoxx, le lien est également net. La Banque Centrale Européenne (BCE) a placé ses taux directeurs à zéro à compter 2015, ce qui a conduit à un doublement de l’indice. L’immobilier a connu le même mouvement avec une multiplication de son prix par plus de deux en zone euro et par plus de quatre aux États-Unis en lien avec les faibles taux d’intérêt.

La hausse des taux n’a pas réellement infléchi la valeur des actifs. Les taux d’intérêt sur les obligations d’État à 10 ans dépassent 3 % en zone euro et 4 % aux États-Unis mais cela n’a eu guère d’incidences sur l’allocation d’actifs. Les prix de l’immobilier ont faiblement baissé au regard des hausses enregistrées ces dernières années. Malgré des taux dépassant 6 % aux États-Unis pour les emprunts hypothécaires, les prix de l’immobilier sont en hausse.

Les indices actions, en zone euro comme aux États-Unis, battent record sur record, et cela nonobstant le fait que les banques centrales n’ont pas commencé (ou faiblement) à baisser leurs taux qui restent à des niveaux inconnus depuis plus de quinze ans. Le lien entre prix des actifs financiers et immobiliers et cycle des taux d’intérêt semble ainsi être très différent de ce qu’il était dans le passé. Trois facteurs expliquent cette anomalie : l’abondance des liquidités, le caractère faussement restrictif des politiques monétaires et les bons résultats des entreprises.

L’abondance des liquidités

Les encaisses monétaires détenues par les agents économiques non bancaires sont extrêmement élevées, en raison des politiques monétaires non-conventionnelles mises en œuvre ces quinze dernières années. Cette abondance nourrit la demande d’actifs financiers et immobiliers. De 2010 à 2023, la masse monétaire (numéraire, dépôts à vue, dépôts à terme, fonds monétaires) est passée de 14 000 à 29 000 milliards de dollars aux États-Unis et de 10 000 à 17 000 milliards d’euros en zone euro.

Une politique monétaire peu restrictive

Les taux d’intérêt réels (déflatés de l’inflation) sont restés faibles depuis 2022. Si la hausse des taux directeurs a été brutale, elle apparaît relativement mesurée au regard de la vague inflationniste. Les taux directeurs sont restés en phase avec le taux de croissance nominal des économies. En 2023, la politique monétaire apparaît plus restrictive en zone euro en raison du ralentissement marqué de l’économie.

Les bons résultats des entreprises

Malgré la hausse des coûts de production, les entreprises ont réussi, ces dernières années, à sauvegarder leurs marges bénéficiaires. Elles sont parvenues à répercuter leurs hausses de coûts, notamment salariaux, sur le prix des produits et prestations finaux. Les bénéfices étant en progression, les indices boursiers sont également tirés à la hausse.

Depuis plusieurs mois, les investisseurs anticipent la baisse des taux, ce qui favorise l’augmentation du prix des actifs mobiliers et immobiliers. Ces derniers prévoient que cette baisse provoquera une hausse rapide des valeurs permettant de dégager d’importantes plus-values. Le risque est évidemment la constitution d’une bulle spéculative. Les banques centrales pourraient être tentées de diminuer de manière mesurée leurs taux pour éviter une hausse inconsidérée des actifs.

Est-il possible de changer le comportement des épargnants européens ?

L’Europe se caractérise par l’abondance de l’épargne des ménages, près de deux fois supérieure à celle des Américains, mais cette épargne est placée essentiellement dans des produits peu risqués et souvent à l’étranger. Certains pensent que le financement de la transition énergétique suppose que les Européens acceptent, en matière d’épargne, une dose supplémentaire de risques et un moindre investissement dans le Reste du monde. Est-il néanmoins possible de changer les comportements ? Quelles sont, le cas échéant, les solutions pour permettre le financement de l’ensemble des investissements dont les États européens ont besoin ?

L’épargne des Européens est abondante grâce à un taux d’épargne des ménages élevé, près de 15 % du revenu disponible brut en 2023. Cette importance de l’épargne se traduit par un excédent de la balance courante, près de 3 % du PIB en 2023.

Les ménages de la zone euro investissent traditionnellement peu en actions. La capitalisation boursière n’atteint pas 75 % du PIB, contre une moyenne de 150 % du PIB pour les États membres de l’OCDE et de plus de 200 % aux États-Unis. Le financement des entreprises s’effectue essentiellement par crédits bancaires qui représentent plus de 80 % du PIB, contre 15 % pour le financement obligataire des sociétés non financières. Plus des deux tiers des financements des entreprises sont intermédiés en zone euro quand ce ratio est d’un tiers aux États-Unis.

Le mode de financement de la zone euro est peu optimal. La prédominance des actifs sans risques réduit la capacité de financement des projets risqués. Le recours au crédit bancaire limite de son côté les capacités de financement car les banques sont obligées de respecter la réglementation prudentielle. La préférence donnée aux placements étrangers pèse, par ailleurs, sur les capacités de financement intérieur.

Depuis des années, les États membres, en particulier la France, tentent de modifier les comportements des épargnants. À cet effet, les gouvernements français ont créé le Plan d’Épargne en Actions (PEA), le Plan d’Épargne Retraite (PER) et, dernièrement, le Plan d’Épargne Avenir Climat (PEAC) à destination des jeunes. Si des inflexions sont constatées comme en témoigne le succès du PER ou la montée en puissance des unités de compte dans les contrats d’assurance vie, l’épargne française reste néanmoins majoritairement investie dans des produits de taux, sans risque et liquide.

Au-delà de ces inflexions, le changement des comportements en matière d’épargne est difficile. Ces derniers se construisent dans le temps et reposent sur des valeurs culturelles bien ancrées. Les épargnants d’Europe continentale ont une profonde aversion aux risques. Que ce soit en France, en Allemagne ou en Italie, ils privilégient les placements liquides et sans risque de capital. Ils préfèrent les placements monétaires, sous forme de livrets, de fonds euros ou de dépôts à terme, au détriment des actions. Les banques et les compagnies d’assurances sont ainsi condamnées à jouer un rôle d’intermédiation.

Afin qu’elles puissent remplir efficacement cette mission, une réflexion devrait être engagée pour leur permettre d’investir une plus grande partie de leurs actifs en actifs risqués ou à long terme (obligations d’entreprises, financement de start-up, private equity…) en conservant le caractère peu risqué de l’épargne. La possibilité de se placer sous Solvency I en lieu et place de Solvency II, plus exigeante en matière de solvabilité, pour les assureurs créant des Fonds de Retraite Professionnelle Supplémentaire (FRPS), constitue une voie à suivre.

Un FRPS est une entité juridique ayant pour unique objet de gérer des contrats de retraite. Le FRPS bénéficie d’un environnement réglementaire plus adapté à la durée des contrats de retraite et plus favorable aux investissements à long terme. En France, tous les contrats de retraite supplémentaire dont les prestations sont liées à la cessation d’activité professionnelle (contrats de retraite Madelin et Madelin Agricole, régimes collectifs à cotisations définies ou à prestations définies, Plan d’Épargne Retraite) peuvent être placés dans ce fonds.

Une nouvelle orientation de l’épargne en zone euro ?

Les États membres de la zone euro sont amenés, dans les prochaines années, à accroître sensiblement leurs investissements. Pour les financer, les États peuvent soit mobiliser leur épargne, soit s’endetter à l’extérieur. Jusqu’à maintenant, une part non négligeable de l’épargne européenne a été placée à l’extérieur de l’Union. Le coût du financement des investissements dépendra donc de l’orientation de l’épargne européenne dans les prochaines années.

La réalisation des investissements nécessaires pour la transition écologique, la relocalisation industries stratégiques et pour la production de matériels militaires suppose un effort financier s’élevant entre 3 et 5 points de PIB. Le taux d’investissement des entreprises et des administrations publiques est, depuis des années, relativement faible en zone euro. En 2023, il s’élevait à 12,5 % du PIB pour les entreprises et à 2,8 % pour les administrations publiques. Le premier taux est en légère augmentation ces dix dernières années (+1 point de PIB) quand le second recule (-0,7 point de PIB). Depuis la crise financière de 2007/2009, les Européens ont placé une part croissante de leur épargne en dehors de la zone euro. Les États-Unis et les pays émergents ont été les principaux bénéficiaires de cette allocation.

Si les résidents de la zone euro continuent à prêter leur épargne au Reste du Monde, l’apparition de nouveaux besoins d’investissement risque d’entraîner une insuffisance d’épargne ex ante qui se traduira par une hausse des taux d’intérêt réels à long terme. Ces derniers (taux d’intérêt réel à 10 ans sur les emprunts d’État déflaté par le swap d’inflation à 10 ans en pourcentage) étaient négatifs de 2015 à 2023 en lien avec la politique monétaire expansive de la BCE. Depuis la fin de l’année 2023, le taux d’intérêt réel à long terme est voisin de la croissance potentielle. Dans les prochaines années, il pourrait devenir supérieur à la croissance potentielle, ce qui créera un problème de soutenabilité des dettes publiques et privées.

Dans un second scénario, l’ensemble des excédents de la balance courante est affecté à l’investissement au sein de la zone euro, ce qui permet d’éviter une hausse importante des taux d’intérêt. Le maintien d’un taux d’intérêt réel à long terme identique à la croissance potentielle, ou même légèrement plus bas (0,8 % actuellement), favorise le maintien de la soutenabilité de l’ensemble des dettes. Ce scénario suppose que les investisseurs aient confiance dans le potentiel économique et financier de la zone euro. Pour le moment, les États-Unis captent une partie de l’épargne car les taux d’intérêt qui y sont proposés sont supérieurs à ceux de la zone euro. Le taux d’intérêt de l’obligation d’État à 10 ans est de 4 % aux États-Unis et de 3 % en zone euro. Entre 2016 et 2023, l’indice américain S&P 500 a progressé de plus de 66 % quand l’Eurostoxx n’a augmenté que de 33 %. Le Return on Equity (ROE), indicateur d’analyse financière qui correspond au rapport entre le résultat net et les capitaux investis par les actionnaires, est de 17 % aux États-Unis contre 11 % en zone euro.

Le faible taux de la croissance potentielle et les incertitudes politiques ne favorisent pas la réallocation de l’épargne des Européens en Europe. Les réticences des États membres à s’engager dans un processus fédéral au niveau budgétaire constituent également un facteur jouant contre cette réorientation interne de l’épargne. A contrario, les États-Unis attirent les capitaux extérieurs avec une politique de soutien agressive (Inflation Reduction Act par exemple). Pour favoriser un investissement de l’épargne en zone euro, les États membres devront donc améliorer l’attractivité de leurs projets. Ils auraient tout avantage à recourir à des émissions de titres par l’Union européenne, ce qui favoriserait l’émergence d’un grand marché de capitaux européen.

Epargne : le Livret A, un pari redevenu gagnant

Dans les colonnes des Echos, Philippe Crevel évoque l’attrait retrouvé du Livret A du fait de la baisse de l’inflation. Longtemps en territoire négatif, le rendement réel du placement est redevenu positif avec la décrue des prix. Il note cependant que « l’inflation a baissé moins vite que prévu ».

Le prix de l’or dépasse son record historique, à plus de 2451 dollars l’once

Philippe a été invité à commenter dans les colonnes du Figaro l’envolée du cours de l’or. Ce niveau record est selon lui du au fait que « la Russie, la Chine ou les pays du Golfe achètent beaucoup d’or en ce moment, autant par instinct de puissance que pour réduire leur dépendance au dollar. »

L’assurance-vie retrouve la cote devant le livret A, l’immobilier et le PER

Dans cet article consacré aux placements préférés des Français, Challenges décrypte les résultats de l’enquête Amphitéa-Cercle de l’Epargne.

Épargne : le taux du Livret d’épargne populaire (LEP) abaissé à 4%

Sur Europe 1, Philippe Crevel commente la baisse du taux du LEP.

Epargne : le taux du livret d’épargne populaire abaissé à 4 % au 1er août

Avant l’annonce de la baisse du taux du LEP en vigueur à compter du 1er août prochain, les Echos se sont intéressés à la décision que pourrait prendre Bruno Le Maire, quelques jours après les élections législatives. Philippe Crevel qui estimait alors que « Bruno Le Maire pourrait être tenté de fixer le taux du LEP. Une hypothèse confirmée par le Bercy.

Taux des livrets d’épargne : une décision avant tout politique

Cité dans le média Le Revenu, Philippe Crevel, directeur du cercle de l’Épargne, estime que l’exécutif en place pourrait décider d’abaisser le taux du LEP à 4%, une voie intermédiaire, entre le taux actuel et le taux prévu en cas de respect de la formule réglementaire.

Épargne. Livret A, Livret Jeune, LDDS, LEP… Quels taux à partir du 1er août ?

, Philippe Crevel, Directeur du Cercle de l’Epargne est cité dans cet article consacré aux taux des produits d’épargne réglementée. Il précise la manière dont les taux sont déterminés tout en rappelant que le Ministre de l’Economie et des Finances conserve un pouvoir discrétionnaire dans la fixation des taux.

Livret d’épargne populaire (LEP) : ce qui attend les épargnants le 1er août prochain

Le Directeur du Cercle de l’Epargne est cité dans un article consacré au LEP et au taux applicable au 1er août prochain.

Législatives 2024 : après les résultats, l’attentisme domine sur les marchés financiers

Quelle incidence auront les résultats des élections législatives sur les marchés financiers ? Philippe Crevel répond dans cet article publié par le journal La Croix.

LEP, Livret A : les législatives vont-elles avoir un impact sur leurs taux au 1er août ?

Quelle sera la rémunération des produits d’épargne réglementée au 1er août prochain ? Les législatives anticipées provoquées par la dissolution de l’Assemblée Nationale vont-elles avoir une incidence sur les taux à venir ? Dans les colonnes de Capital, Philippe Crevel estime que «si un nouveau gouvernement est nommé dans les prochains jours, le changement du taux du LEP ne serait pas la première des priorités, et on voit mal un gouvernement qui se revendique d’un front « populaire » annoncer comme première mesure une baisse du taux du LEP».

Retraite : pourquoi les classes moyennes sont de plus en plus inquiètes pour leur pension ?

Pleine vie revient sur les enseignements de l’enquête 2024 « Les Français, l’épargne et la retraite » menée par le CECOP et l’IFOP à l’initiative d’Amphitéa et le Cercle de l’Epargne. S’intéressant plus particulièrement au volet retraite, l’article note un niveau d’inquiétude en hausse chez les sondés. Ils sont, sur un an, plus nombreux à indiquer que leur pensions est/sera insuffisantes pour vivre correctement à la retraite.

Taux de l’épargne réglementée : que se passera-t-il le 1er août 2024 ?

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Après la publication mi-juillet du taux d’inflation définitif pour le mois de juin 2024, la rémunération de plusieurs produits d’épargne réglementée, Livret A, LDDS, Livret Jeune et du Livret d’Épargne Populaire, est susceptible d’être modifiée. Le processus de fixation des taux est compliqué par les élections législatives du 30 juin et du 7 juillet.

La fixation des taux de l’épargne réglementée

La fixation des taux de l’épargne réglementée relève du domaine réglementaire et, plus précisément, du Ministre de l’Économie. Celui-ci arrête les taux après avoir reçu les calculs de la Banque de France établis à partir des formules prévues par l’arrêté du 27 janvier 2021 relatif aux taux d’intérêt et des préconisations du Gouverneur. Même si l’arrêté ne le prévoit pas explicitement, le Ministre de l’Économie dispose d’un pouvoir discrétionnaire qui l’a amené, à de nombreuses reprises, à ne pas suivre la formule de calcul ou les préconisations du Gouverneur.

Pour le Livret A, le LDDS et de ce fait le Livret Jeune, le taux est égal à :

La moyenne arithmétique entre :

- la moyenne semestrielle des taux à court terme en euros (€STR) tels que définis par l’orientation modifiée (UE) 2019/1265 de la Banque centrale européenne du 10 juillet 2019 sur le taux à court terme en euros (€STR) ;

- l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation;

Ou au minimum 0,5 %.

Compte tenu de la formule, le taux du Livret A, au 1er août, aurait pu être avec un taux €STR moyen de 3,86 % et un taux d’inflation moyen de 2,3 % de 3,08 % soit 3 %.

Pour le Livret d’Épargne Populaire, le taux est égal au chiffre le plus élevé entre:

- Le taux du Livret A majoré d’un demi-point;

- L’inflation en France.

Si depuis 2022, le taux d’inflation était retenu pour la fixation du taux du LEP, pour la fixation du taux applicable au 1er août 2024, c’est le taux du Livret A qui devrait servir de référent.

Dans ce contexte, le taux du LEP devrait passer de 5 à 3,5 % au 1er août 2024.

Les scénarii possibles pour le 1er août 2024

Logiquement, le taux du Livret A et du LDDS est censé rester stable jusqu’au 1er février 2025 compte tenu de l’engagement pris par Bruno Le Maire en 2023. Pour le moment, ce dernier restant en poste, il n’a pas vocation à renier son engagement, d’autant plus que la formule aboutit au taux de 3 %.

Si au milieu du mois de juillet, un nouveau gouvernement est nommé, ce dernier aurait la possibilité de modifier le taux de rémunération du taux du Livret A. Il apparaît, cependant, peu probable qu’il le fasse compte tenu du résultat de la formule. Abaisser le taux serait peu populaire, l’augmenter renchérirait le coût du crédit.

Pour le LEP, au vu de la formule, un ajustement du taux pourrait intervenir à la mi-juillet. Si le gouvernement de Gabriel Attal est encore en fonction, prendra-t-il le risque de baisser le taux du LEP ou préfèrera-t-il laisser à son successeur cette mission ? Le passage de 5 à 3,5 % serait évidemment mal perçu au moment où la question du pouvoir d’achat des ménages modestes est au cœur du débat public. Bruno Le Maire pourrait certes vouloir partir en ayant respecté la formule. Néanmoins, comme lors du passage de 6 à 5 % le 1er février dernier, le Ministre de l’Économie pourrait ne pas suivre totalement la préconisation du Gouverneur de la Banque de France. Il pourrait ainsi retenir un taux de 4 %.

En cas de nouveau gouvernement d’ici la mi-juillet ou en cas de non décision de la part de l’actuel, quel pourrait être le taux retenu ? Un nouveau gouvernement aura certainement d’autres priorités que celle de fixer le taux du LEP. Par ailleurs, le nouveau Ministre de l’Économie, surtout s’il est de gauche, ne voudra pas prendre, dans les premiers jours après sa prise de fonction, une mesure de baisse du taux du LEP. Il sera ainsi tenté d’opter pour le statu quo.

Assurance-vie : les atouts des contrats luxembourgeois en temps de crise

Dans le Figaro, Philippe Crevel rappelle que la disposition adoptée dans le cadre de la loi Sapin 2 visait avant tout à protéger les assureurs, et les épargnants, qui seraient pris à la gorge par des retraits soudains et massifs, comme ce fut le cas en Grèce en 2011. Selon lui les acteurs qui souhaiteraient exploiter la situation politique afin d’encourager les épargnants à se déporter vers les contrats Luxembourgeois en s’appuyant sur un risque de blocage de l’épargne des Français « joueraient sur les peurs ».

Épargne des Français : la proposition « surréaliste » de Sandrine Rousseau

Retrouvez dans le Point l’interview du Directeur du Cercle de l’Epargne, invité à réagir après les déclaration de Sandrine Rousseau sur la mobilisation de l’épargne des Français.

L’assurance vie en tête des placements jugés intéressants par les Français

Ouest France revient sur les points saillants de l’enquête 2024 « Les Français, l’épargne et la retraite ».

Épargne-retraite : le PER plébiscité par les Français

Dans cet article consacré au succès du PER, le Revenu reprend les chiffres clés de l’enquête 2024 Les Français l’épargne et la Retraite qui mettent à la fois à exergue l’inquiétude des Français pour leur pouvoir d’achat une fois à la retraite et la part croissante des sondés qui préparent ce passage de la vie, notamment à travers le PER.

Plan épargne retraite (PER) : pourquoi ce placement séduit-il de plus en plus de Français ?

Merci pour l’Info, revient sur les chiffres clés de l’enquête 2024 « Les Français, l’épargne et la retraite » et plus particulièrement sur le succès du PER.

In extremis, le gouvernement lance son nouveau produit d’épargne « climat » pour les jeunes

Repris dans les colonnes du Monde, sur l’avenir du PEAC, Philippe Crevel estime qu’une suppression du PEAC par la majorité qui sortira des urnes le 7 juillet prochain est possible. Il rappelle que « cela s’est déjà vu par le passé » tout en précisant que « le PEAC ne sera pas la priorité du nouveau gouvernement, quel qu’il soit ».

Plan d’épargne avenir climat : ce nouveau produit peut-il concurrencer le Livret A ?

Cité dans Money Vox, Philippe Crevel estime que le PEAC est « un produit qui pourra venir en complément d’un Livret A saturé et s’adresse à ceux qui ne souhaitent pas ouvrir d’assurance vie ».

Épargne-retraite : le PER plébiscité par les Français

Le Revenu consacre un article aux résultats de l’enquête 2024 Amphitéa – Cercle de l’Epargne consacré aux attentes et besoins des Français en matière d’épargne et de retraite. Il revient plus particulièrement sur le succès du PER.

Plan d’épargne avenir climat : un nouveau placement destiné aux enfants

Cité dans Ouest France, Philippe Crevel revient sur les spécificités du PEAC, un produit d’épargne, réservés aux jeunes, destiné à financé la transition écologique .

Retraite : les 3 certitudes des épargnants

Dans cet article consacré aux résultats de l’enquête 2024 Amphitéa – Cercle de l’Epargne, le Directeur du Cercle de l’Epargne est cité. Evoquant la crainte de perte de pouvoir d’achat, extrêmement élevée pour les retraités actuels et futurs, il estime que » l’idée de remettre en cause la réforme de 2023 peut être populaire mais cela peut aussi accroître l’inquiétude sur le pouvoir d’achat à la retraite ».

Réforme des retraites : « On voit bien l’embarras du Rassemblement national sur ce sujet », analyse l’économiste Philippe Crevel

Dans une interview accordée au Midi Libre, Philippe Crevel commente les projets des différents partis politiques en matière de retraite.

Épargne : pourquoi l’assurance-vie s’est imposée comme le placement préféré des Français

Philippe Crevel, au micro d’Europe 1, commente le volet épargne de l’enquête 2024 Amphitéa Cercle de l’Epargne. Selon lui « Les Français la plébiscitent grâce à l’amélioration du rendement des fonds euros qui sont la partie sécurisée de l’assurance-vie. Et avec l’atténuation de la vague inflationniste, les Français se sont mis à de nouveau penser long terme. Et donc, l’assurance-vie est le produit d’épargne le plus adapté ».

De plus en plus de français déclarent placer de l’argent en vue de la retraite, le PER a le vent en poupe

BFM Business revient, dans un article publié sur le site du média, sur les résultats de l’enquête 2024 « Les Français, l’épargne et la retraite » et cite à cette occasion, le Directeur du Cercle de l’Epargne.

Comment expliquer le succès du plan épargne retraite, troisième placement préféré des Français

A la suite de la présentation, ce 27 juin, de l’enquête annuelle Amphitéa – Cercle de l’Epargne » Les Français, l’épargne et la retraite » Philippe rappelle,, au micro d’Europe 1, les points saillants de l’étude. Il revient notamment, la percée du PER et la confirmation de l’assurance vie comme 1er placement financier des Français.

Retraite : pourquoi les classes moyennes sont de plus en plus inquiètes pour leur pension

Capital s’intéresse au volet retraite de l’enquête 2024 Amphitéa-Cercle de l’Epargne. Plus particulièrement elle revient sur l’inquiétude des Français quant à leur capacité à vivre correctement à la retraite. Un sentiment que Philippe Crevel, Directeur du Cercle de l’Epargne met en parallèle avec la baisse amorcée du niveau de vie des retraités, du fait des différentes réformes engagées ces deux dernières décennies. Il note ainsi que » d’après le Conseil d’orientation des retraites, pour la première fois depuis des années, le niveau de vie relatif des retraités est inférieur à celui des actifs« . Il précise que « depuis la réforme de François Fillon en 2003 (qui allonge notamment la durée de cotisation nécessaire pour obtenir une retraite à taux plein, NDLR) et la succession de réformes qui a suivi, il y a réellement une rupture avec les classes moyennes qui se disent que leur pension ne leur permettra pas de vivre correctement. Cette angoisse est maintenant installée».

Les 350 milliards d’euros de dette publique des assureurs à l’épreuve de la crise politique

Dans le journal Les Echos, Philippe Crevel estime qu’« après un rebond de la collecte depuis le début de l’année, y compris pour les fonds en euros, il pourrait y avoir en juin et juillet un certain attentisme en assurance-vie, plutôt que des retraits massifs, et de l’appétit pour l’épargne de court terme (Livret A, comptes à terme) ».

Livret A : normalisation avant l’orage !

Résultats du Livret A – LDDS – LEP du mois de mai 2024

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

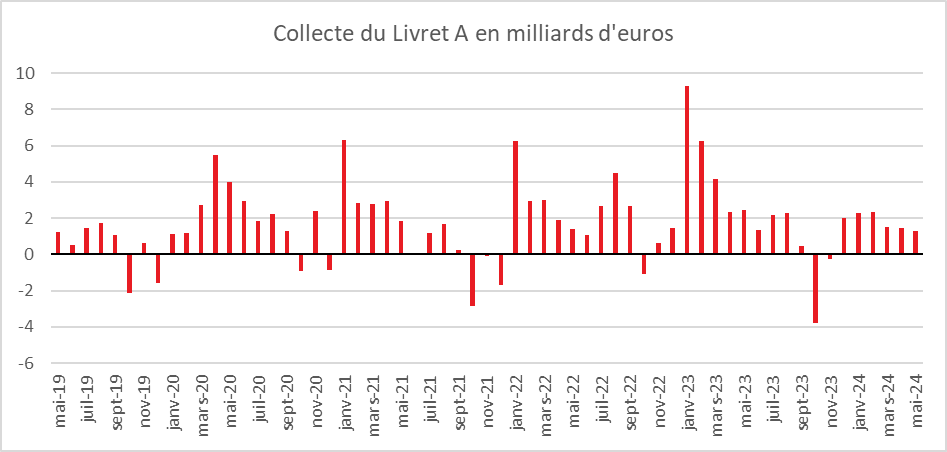

Un mois de mai dans la norme

La collecte du mois de mai a été de 1,26 milliard d’euros. Cette collecte s’inscrit parfaitement dans le processus de normalisation engagé depuis le début de l’année, après les records de l’année 2023. La collecte de mai 2024 est deux fois plus faible que celle de 2023 (2,47 milliards d’euros) et également inférieure à celle des mois précédents, sur 2024, (1,48 milliard d’euros en avril, 1,53 milliard d’euros en mars, 2,36 milliards d’euros en février et 2,27 milliards d’euros en janvier). Elle demeure, néanmoins, légèrement supérieure à la moyenne de ces dix dernières années (1,1 milliard d’euros).

Le mois de mai est traditionnellement un mois de transition pour le Livret A. Si au début d’année, ce produit enregistre de bonnes collectes, à partir du mois de mai, les titulaires du Livret A relâchent leurs efforts en raison de l’augmentation des dépenses et, notamment, celles liées aux vacances.

Depuis 2009, le Livret A a enregistré quatre décollectes en mai :

- Mai 2009 : -1 milliard d’euros ;

- Mai 2010 : -0,31 milliard d’euros ;

- Mai 2014 : -0,09 milliard d’euros ;

- Mai 2015 :-0,44 milliard d’euros.

Sur les cinq premiers mois de l’année, la collecte du Livret A est de 8,91 milliards d’euros, contre 24,50 milliards d’euros sur la même période en 2023. Cette forte diminution de la collecte traduit bien un retour à la normale du Livret A dans un contexte de baisse d’inflation.

Le Livret de Développement Durable et Solidaire dans le sillage du Livret A

Le Livret de Développement Durable et Solidaire (LDDS) a enregistré, en mai, une petite collecte de 600 millions d’euros contre une collecte de 760 millions d’euros en avril. Au mois de mai 2023, la collecte pour ce produit était de 1,05 milliard d’euros.

Sur les cinq premiers mois de l’année, la collecte du LDDS s’élève à 4,28 milliards d’euros, contre 7,87 milliards d’euros sur la même période en 2023.

Le mois de mai ne réussit pas, en règle générale, au LDDS. Depuis 2009, il a enregistré 8 décollectes durant ce mois. Le LDDS étant souvent connecté au compte courant, les ménages réalisent des arbitrages plus rapidement qu’avec le Livret A. le LDDS est l’antichambre du compte courant quand le Livret A est avant tout un produit d’épargne.

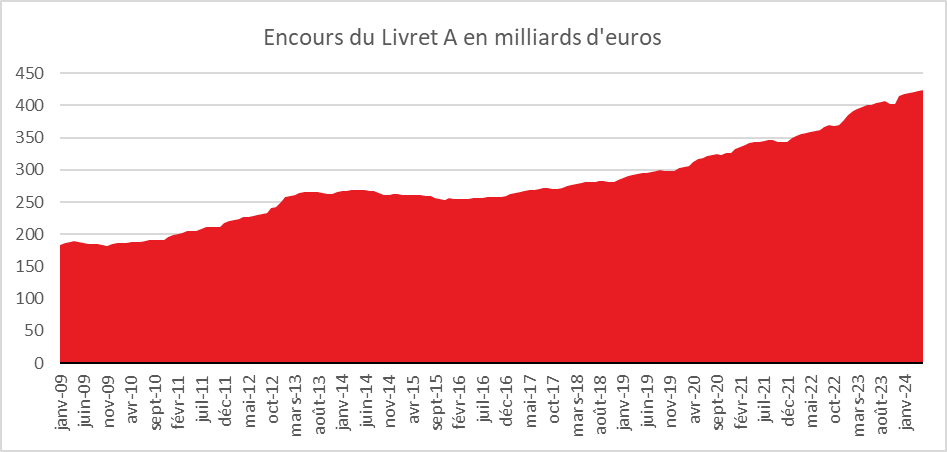

Nouveaux records d’encours pour le Livret A et le LDDS

Le Livret A et le LDDS battent, une nouvelle fois, en ce mois de mai, des records d’encours avec, respectivement, 424,2 et 153,8 milliards d’euros ; portant le total des deux placements à 578 milliards d’euros.

C’était avant les évènements du 9 juin 2024

Le processus de normalisation en matière d’épargne, constaté depuis le début de l’année, risque d’être mis à mal par les résultats des élections européennes et la dissolution de l’Assemblée nationale.

Depuis le début de l’année, les ménages relâchaient leur effort d’épargne de précaution au profit de l’épargne longue et notamment de l’assurance vie. S’ils avaient opté pour une réorientation de leur épargne, ils n’avaient pas, en revanche, décidé de puiser dans leur bas de laine pour accroître leurs dépenses de consommation. La prudence restait de mise en ce début d’année. Le taux d’épargne reste nettement au-dessus de la moyenne d’avant crise sanitaire (17,6 % du revenu disponible brut au premier trimestre 2024, contre 15 % avant 2020 – INSEE). A la différence des Américains, les Français ont décidé de maintenir un fort encours d’épargne de précaution. L’encours cumulé du Livret A et du LDDS est ainsi passé de 371 à 578 milliards d’euros de mai 2014 à mai 2024.

Les incertitudes politiques, dont l’ampleur est sans précédent depuis 1981, constituent pour de nombreux épargnants un nouveau choc. Au vu des réactions constatées lors des dernières crises (covid, guerre en Ukraine, vague inflationniste), les ménages opteront pour l’attentisme et privilégieront les liquidités, notamment le Livret A qui joue traditionnellement un rôle de valeur refuge. Complètement liquide, bénéficiant de la garantie de l’État, le Livret A est, pour de nombreux Français, le produit idoine en période d’incertitudes. Ils pourraient également maintenir des sommes plus importantes que dans le passé sur leurs comptes courants sachant que l’inflation s’est atténuée.

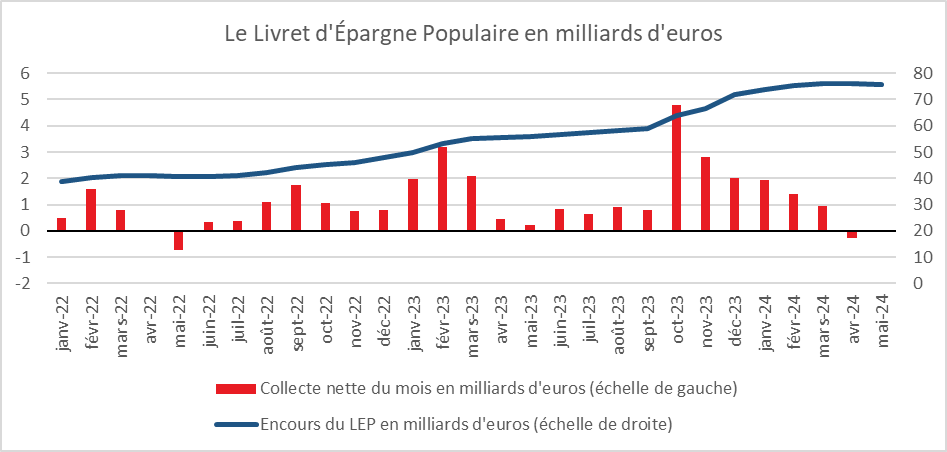

Les épargnants modestes dans le dur !

Après avoir connu une forte croissance en 2022 et en 2023, dopé par son taux de rémunération élevé, le Livret d’Épargne Populaire (LEP) enregistre, au mois de mai, une deuxième décollecte successive, -40 millions faisant suite à -270 millions du mois d’avril

Les ménages les plus modestes sont contraints de puiser dans leur épargne de court terme pour faire face à leurs dépenses courantes. Les effets « taux » et « relèvement du plafond » semblent arriver à leur terme, les considérations économiques s’imposant à nouveau. Le produit renoue avec sa tendance de long terme. Avant l’augmentation du taux du LEP en 2022, ce produit était chroniquement en décollecte.

Sur les cinq premiers mois de l’année, la collecte du LEP reste positive, à 3,94 milliards d’euros, contre 7,91 milliards d’euros sur la même période en 2023.

L’encours du LEP s’élève, fin mai, à 75,8 milliards d’euros.

Législatives 2024 : immobilier, épargne, impôts, retraite… ce qui vous attend avec les programmes « de rupture »

Dans les Echos, le Directeur du Cercle de l’Epargne

Quels produits pour quels objectifs ?

La liste des produits d’épargne est longue en France, du Livret A au futur Plan d’Épargne Avenir Climat. L’épargnant, entre produits de court et de long terme, entre produits fiscalisés ou pas, entre produits à risques ou pas, est parfois pris d’un sentiment de vertige. Sous forme de tableaux, le Cercle de l’Épargne a relevé le défi de présenter les grandes lignes des différents produits d’épargne.

Le Compte Courant

| OBJECTIF | Financement des dépenses du quotidien |

| PUBLIC CONCERNÉ | Tout public Majeur ou jeune émancipé Certains produits financiers accessibles aux mineurs peuvent exiger l’ouverture préalable d’un compte individuel au profit de l’enfant. |

| NOMBRE DE PRODUITS PAR PERSONNE | Pas de limitation |

| PLAFOND | Aucun |

| LIQUIDITÉ | Totale |

| RISQUE | Néant En cas de faillite bancaire, les fonds sont garantis jusqu’à 100 000 euros (comptes courants, de dépôts et livrets d’épargne hors Livret A, LDDS et LEP) par établissement et par déposant. |

| RÉMUNÉRATION | Rémunération possible mais faible et peu pratiquée |

| PRÉLÈVEMENTS OBLIGATOIRES | En cas de rémunération, les plus-values sont soumises à l’impôt sur le revenu ou au prélèvement forfaitaire unique et aux prélèvements sociaux |

| FRAIS | En règle générale, pas de frais |

| ALLOCATION PROPOSÉE | Deux mois de dépenses quotidiennes En cas de gestion dynamique en relation avec livrets bancaires ou Livrets réglementés, possibilité de limiter à un mois |

| DURÉE MAXIMALE DU PLACEMENT | pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Non concerné |

| TRANSFÉRABILITÉ | Oui La nouvelle banque effectue gratuitement toutes les démarches avec l’accord écrit du client |

Le livret ordinaire fiscalisé (Livret B)

| OBJECTIF | Épargne de précaution |

| PUBLIC CONCERNÉ | Tout public Ouverture dès la naissance possible Il n’y a pas condition de nationalité ou de résidence. |

| NOMBRE DE PRODUITS PAR PERSONNE | Pas de limitation |

| PLAFOND | Néant La banque peut prévoir un plafond dans le contrat |

| LIQUIDITÉ | Forte Possibilité de délais minimum de retraits pour certains livrets |

| RISQUE | Faible Entre dans la garantie des 100 000 euros par déposant et par établissement en englobant comptes courants, épargne logement, livrets bancaires et dépôts à terme). |

| RÉMUNÉRATION | Le taux d’intérêt du livret d’épargne est fixé par la banque. L’établissement financier peut modifier le taux et n’est pas tenu par le taux proposé à l’ouverture L’établissement financier peut proposer des « super livret », c’est-à-dire des livrets offrant, à l’ouverture, un taux élevé mais ce dernier est généralement limité dans le temps ou pour des montants d’épargne déterminés |

| PRÉLÈVEMENTS OBLIGATOIRES | Les intérêts issus du livret d’épargne sont soumis à l’impôt sur le revenu et aux prélèvements sociaux Choix entre le prélèvement forfaitaire unique de 30 % ( 12,8 % au titre de l’impôt sur le revenu et 17,2 % de prélèvements sociaux) ou le barème de l’impôt sur le revenu et les prélèvements sociaux En cas de choix de cette option, cette dernière s’applique à tous les revenus financiers |

| VERSEMENT MINIMAL | Fonction des conditions fixées par l’établissement financier. Certains établissements demandent un versement minimal pour bénéficier d’un taux bonifié ou à l’inverse celui ne s’applique que dans la limite d’un certain plafond Sinon en règle générale, 10 euros minimum pour chaque versement |

| FRAIS | Logiquement pas de frais directs mais indirects avec les frais de tenue de compte |

| ALLOCATION PROPOSÉE | Épargne de court terme (deux à trois mois de revenus mensuels) ou placements en attente de réallocation (logements, placements longs, etc.) |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Court terme La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30. |

| TRANSFÉRABILITÉ | Non, nécessité de fermer son livret et d’en ouvrir un autre dans un autre établissement |

Le Livret A

| OBJECTIF | Épargne de précaution |

| PUBLIC CONCERNÉ | Ensemble de la population Ouverture dès la naissance possible |

| NOMBRE DE PRODUITS PAR PERSONNE | Un par personne |

| PLAFOND | 22 950 euros |

| LIQUIDITÉ | Totale |

| RISQUE | Faible Garantie de l’État à 100 % |

| RÉMUNÉRATION | Formule de taux fonction de l’inflation et des taux des marchés monétaires. Possibilité de dérogation en cas de circonstances exceptionnelles (assez fréquentes dans les faits) |

| PRÉLÈVEMENTS OBLIGATOIRES | Exonération |

| VERSEMENT MINIMAL | Pas de minimum légal Les établissements financiers peuvent en imposer un montant minimal |

| FRAIS | Pas de frais |

| ALLOCATION PROPOSÉE | Deux à trois mois de revenus en prenant en compte le Livret A, le LDDS et le LEP |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Court terme La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30. |

| TRANSFÉRABILITÉ | Non, nécessité de fermer son livret et d’en ouvrir un autre dans un autre établissement |

Le Livret de développement durable et solidaire (LDDS)

| OBJECTIF | Épargne de précaution |

| PUBLIC CONCERNÉ | Personnes majeures Un mineur fiscalement domicilié en France peut ouvrir un livret de développement durable et solidaire, s’il dispose de revenus personnels et qu’il n’est plus rattaché au foyer fiscal de ses parents. |

| NOMBRE DE PRODUITS PAR PERSONNE | Un par personne |

| PLAFOND | 12 000 euros |

| LIQUIDITÉ | Total |

| RISQUE | Faible |

| RÉMUNÉRATION | Identique au Livret A Formule de taux fonction de l’inflation et des taux des marchés monétaires. |

| PRÉLÈVEMENTS OBLIGATOIRES | Exonération |

| VERSEMENT MINIMAL | Pas de minimum légal Les établissements financiers peuvent imposer un minium, souvent 15 euros |

| FRAIS | Pas de frais |

| ALLOCATION PROPOSÉE | Deux à trois mois de revenus en prenant en compte le Livret A, le LDDS et le LEP |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Court terme La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30. |

| TRANSFÉRABILITÉ | Non, nécessité de fermer son livret et d’en ouvrir un autre dans un autre établissement |

Le Livret d’épargne populaire (LEP)

| OBJECTIF | Épargne de précaution |

| PUBLIC CONCERNÉ | Personnes majeures avec conditions de ressources En 2024, en métropole, le revenu fiscal de référence de 2022 ne doit pas dépasser 22 419 euros pour une personne seule |

| NOMBRE DE PRODUITS PAR PERSONNE | Un par personne |

| PLAFOND | 10 000 euros |

| LIQUIDITÉ | Total |

| RISQUE | Faible Garantie de l’État à 100 % |

| RÉMUNÉRATION | Formule en fonction de l’inflation ou en fonction du taux de Livret A majoré de 0,5 point |

| PRÉLÈVEMENTS OBLIGATOIRES | Exonération |

| VERSEMENT MINIMAL | Premier versement d’au moins 30 euros Les versements ultérieurs doivent dépasser 10 euros |

| FRAIS | Pas de frais |

| ALLOCATION PROPOSÉE | Deux à trois mois de revenus en compte le Livret A, le LDDS et le LEP Placement à privilégier en raison de son taux pour les ménages éligibles |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Court terme La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30. |

| TRANSFÉRABILITÉ | Non, nécessité de fermer son livret et d’en ouvrir un autre dans un autre établissement |

Le Livret Jeune

| OBJECTIF | Épargne de court terme |

| PUBLIC CONCERNÉ | Mineurs âgés de 12 à 25 ans |

| NOMBRE DE PRODUITS PAR PERSONNE | Un livret par personne |

| PLAFOND | 1 600 euros |

| LIQUIDITÉ | Totale |

| RISQUE | Faible Entre dans la garantie des 100 000 euros par déposant et par établissement en englobant comptes courants, épargne logement, livrets bancaires et dépôts à terme). |

| RÉMUNÉRATION | Livret A + majoration à la discrétion de l’établissement financier teneur du Livret (en règle générale 0,25 à 0,5 point) La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30 |

| PRÉLÈVEMENTS OBLIGATOIRES | Exonération |

| VERSEMENT MINIMAL | Pas de minimum légal En règle générale : 10 euros à l’ouverture et pas de versements ultérieurs inférieurs à 10 euros |

| FRAIS | Pas de frais |

| DURÉE MAXIMUM DU PLACEMENT | Fermeture à 25 ans Transfert sur un nouveau compte ou livret à la demande du titulaire |

| ALLOCATION PROPOSÉE | Épargne de précaution |

| DURÉE DU PLACEMENT CONSEILLÉE | Épargne de court terme À privilégier pour les 12/25 ans dans la limite du plafond |

| TRANSFÉRABILITÉ | Non |

Le Plan d’épargne logement (PEL)

| OBJECTIF | Épargne de moyen terme Produit destiné à faciliter l’acquisition d’un bien immobilier ou sa rénovation. Le PEL a été ces dernières années, fréquemment utilisé comme placement financier |

| PUBLIC CONCERNÉ | Ensemble de la population |

| NOMBRE DE PRODUITS PAR PERSONNE | Un plan par personne Possibilité de cumuler avec un CEL sous condition de l’ouvrir dans le même établissement |

| PLAFOND | 61 200 euros |

| LIQUIDITÉ | Moyenne Logiquement bloqué 4 ans Possibilité de sortir avant 4 ans mais perte des droits à prêts et rémunération potentiellement réduite |

| RISQUE | Faible Capital préservé. Entre dans la garantie des 100 000 euros par déposant et par établissement en englobant comptes courants, épargne logement, livrets bancaires et dépôts à terme). |

| RÉMUNÉRATION | Formule fonction taux des marchés monétaires À la différence des autres livrets réglementés et en particulier du CEL, le taux en vigueur au moment de l’ouverture s’applique pour la durée du PEL Donne accès à un prêt en vue d’acquérir un bien immobilier ou d’effectuer des travaux Pour les PEL ouverts depuis le 1er janvier 2024, taux de 2,25 % |

| PRÉLÈVEMENTS OBLIGATOIRES | Les intérêts issus des PEL ouverts à partir de 2018 sont soumis à l’impôt sur le revenu et aux prélèvements sociaux. Choix entre le prélèvement forfaitaire unique de 30 % ou le barème de l’impôt sur le revenu et les prélèvements sociaux (en cas de choix de cette option, cette dernière s’applique à tous les revenus) financiers |

| VERSEMENT MINIMAL | À l’ouverture, montant minimal à verser : 225 euros Versement annuel minimal : 540 euros |

| FRAIS | Pas de frais |

ALLOCATION PROPOSÉE | En fonction du taux de rémunération du PEL et des objectifs poursuivis |

| DURÉE MINIMALE DU PLACEMENT | 4 ans |

| DURÉE MAXIMALE DU PLACEMENT | Après 4 ans, le PEL peut être prolongé d’année en année jusqu’à atteindre la durée maximale de 10 ans. Après 10 ans le PEL continue de produire des intérêts pendant 5 ans mais sans possibilité de versements Après la 5e année qui suit la date d’échéance, le PEL est automatiquement transformé en livret d’épargne classique. |

| DURÉE DU PLACEMENT CONSEILLÉE | Épargne de moyen terme |

| TRANSFÉRABILITÉ | Oui L’établissement détenteur du PEL peut refuser ou appliquer des frais |

Le Compte d’Épargne Logement (CEL)

| OBJECTIF | Épargne en vue d’acquérir un bien immobilier ou d’effectuer des travaux |

| PUBLIC CONCERNÉ | Ensemble de la population |

| NOMBRE DE PRODUITS PAR PERSONNE | Un Compte par personne Possibilité de cumuler avec un PEL sous réserve qu’il soit ouvert dans le même établissement |

| PLAFOND | 15 300 euros |

| LIQUIDITÉ | Totale sous réserve de maintenir 300 euros sur le CEL |

| RISQUE | Faible Garantie du capital Entre dans la garantie des 100 000 euros par déposant et par établissement en englobant comptes courants, épargne logement, livrets bancaires et dépôts à terme). |

| RÉMUNÉRATION | Deux tiers du Livret A Donne accès à un prêt en vie d’acquérir un bien immobilier ou d’effectuer des travaux L’obtention du prêt suppose que le CEL soit ouvert depuis au moins 18 mois, et qu’un montant minimal d’intérêt ait été versé. Le montant maximum du prêt CEL est de 23 000 euros |

| PRÉLÈVEMENTS OBLIGATOIRES | Les intérêts issus des CEL ouverts à partir de 2018 sont soumis à l’impôt sur le revenu et aux prélèvements sociaux Choix entre le prélèvement forfaitaire unique de 30 % ou le barème de l’impôt sur le revenu et les prélèvements sociaux En cas de choix de cette option, cette dernière s’applique à tous les revenus financiers |

| VERSEMENT MINIMAL | Versement initial d’au moins 300 euros Versements suivants : au minimum 75 euros |

| FRAIS | Pas de frais |

| ALLOCATION PROPOSÉE | Produit peu attractif compte tenu de son taux de rémunération En cas d’investissements immobiliers, pour bénéficier du prêt |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Produit de moyen terme L’accès au prêt suppose un compte ouvert depuis 18 mois. La rémunération obéit à la règle des quinzaines Les sommes retirées cessent de porter intérêt à partir du premier jour de la quinzaine au cours de laquelle intervient le retrait (soit le 1er soit le 16). Ainsi, pour éviter les périodes non rémunérées, il vous est conseillé d’effectuer vos versements avant le 16 ou le 1er du mois et vos retraits après le 15 ou le 30. |

| TRANSFÉRABILITÉ | Oui Sauf en cas de détention d’un PEL dans l’établissement dans lequel le CEL a été ouvert. Dans ce cas, il faut transférer les deux produits |

L’assurance vie

| OBJECTIFS | Épargne de moyen et long terme Produit d’épargne privilégié par les ménages que ce soit pour financer des investissements à venir (logement, voiture, etc.), pour préparer la retraite ou organiser la succession |

| PUBLIC CONCERNÉ | Ensemble de la population |

| NOMBRE DE PRODUITS PAR PERSONNE | Pas de limitation |

| PLAFOND | Pas de plafond |

| LIQUIDITÉ | Rachats réalisés en quelques jours Possibilité de perte de capital sur les unités de compte |

| TYPE DE PLACEMENTS | Fonds euros et Unités de compte Avec les unités de compte possibilité d’accéder à de nombreux supports : monétaires, obligataires, actions, immobiliers, indiciels Possibilité de mettre aussi des titres vifs |

| RISQUE | Fonction de l’allocation Fonds euros : garantie du capital Unités de compte : supports représentatifs de titres mobiliers dont la valeur peut fluctuer en fonction des marchés |

| RÉMUNÉRATION | Fonction de l’allocation Les fonds euros : rémunération annuelle décidée par l’assureur Les rendements des unités de compte dépendent de leur appréciation sur les marchés |

| MODE DE SORTIE | Rente ou capital Possibilité d’options : Rente éducation, réversion, etc. |

| PRÉLÈVEMENTS OBLIGATOIRES | Fonction du mode de sortie : rente ou capital Fonction de la date d’ouverture des contrats et du versement des primes Pour les versements effectués après le 27 septembre 2017, les gains en cas de rachats intervenant avant le 8e anniversaire du contrat sont imposés au prélèvement forfaitaire unique (30 %) ou au barème de l’impôt sur le revenu + prélèvements sociaux Rachats après le 8e anniversaire du contrat : application d’un abattement fiscal de 4 600 euros pour une personne seule ou de 9 200 euros pour un couple. Au-delà, taxation à un taux de 7,5 % quand le montant total des primes versées par le souscripteur ne dépasse pas 150 000 euros tous contrats confondus. Au-delà de 150 000 euros, le taux de 7,5 % est maintenu sur la quote-part, puis le prélèvement forfaitaire unique (30 %) s’applique. L’assuré a la possibilité d’opter pour le barème de l’impôt sur le revenu + prélèvements sociaux Les rentes viagères sont imposables à titre onéreux Un abattement en fonction de l’âge du titulaire est appliqué. Avantages fiscaux pour la succession |

| VERSEMENT MINIMAL | Selon les établissements financiers |

| FRAIS | Frais possibles Frais d’entrée, d’arbitrages, de gestion et d’arrérages Possibilité de les négocier |

| ALLOCATION PROPOSÉE | Fonction des appétences et de l’âge du titulaire En moyenne il est recommandé de détenir 60 % en fonds euros en 40 % unité de comptes. |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès, des avantages fiscaux en matière succession existent. Le régime fiscal applicable dépend de la date d’ouverture du contrat, de celle des versements et de l’âge du souscripteur (borne des 70 ans). |

| DURÉE DU PLACEMENT CONSEILLÉE | Moyen et long terme |

| TRANSFÉRABILITÉ | Non Obligation de fermeture avec perte de l’antériorité fiscale |

Le Plan d’Épargne Retraite individuel (PERIN ou PERI)

| OBJECTIFS | Épargne de moyen et long terme |

| PUBLIC CONCERNÉ | Personnes majeures |

| NOMBRE DE PRODUITS PAR PERSONNE | Pas de limite |

| PLAFOND | Pas de plafond |

| LIQUIDITÉ | Produit bloqué logiquement jusqu’à la retraite Possibilités de déblocage |

| RISQUE | Fonction de l’allocation choisie Gestion profilée par défaut avec désensibilisation en fonction de l’âge |

| RÉMUNÉRATION | Variable |

| MODE DE SORTIE | Rente ou capital Possibilité de sorties en capital fractionnées ou de combinaison rentre/capital |

| PRÉLÈVEMENTS OBLIGATOIRES | Déduction fiscale sur les versements Le titulaire peut opter soit pour déduction fiscale à l’entrée ou régime fiscal incitatif à la sortie En cas de sortie en capital si avantage fiscal à l’entrée, celui-ci est imposé au barème de l’impôt sur le revenu, les gains pouvant l’être au prélèvement forfaitaire unique. En cas de sortie en rente, toujours en cas d’avantage fiscal à l’entrée, celle-ci est taxée selon le régime des rentes à titre gratuit (abattement de 10 % et barème de l’impôt sur le revenu) |

| VERSEMENT MINIMAL | Fonction des établissements financiers |

| FRAIS | Frais possibles Frais d’entrée, d’arbitrages, de gestion et d’arrérages Possibilité de les négocier |

| ALLOCATION PROPOSÉE | Gestion pilotée mise en place par défaut L’allocation d’actifs est réalisée par l’établissement financier en fonction de l’âge du titulaire Possibilité de gestion libre à la demande du titulaire |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limitation |

| DURÉE DU PLACEMENT CONSEILLÉE | Logiquement jusqu’à la retraite Possibilité de sortie anticipée en cas d’accidents de la vie et acquisition de la résidence principale |

| TRANSFÉRABILITÉ | Possibilité de transfert du PER |

Le Plan d’Épargne en Actions (PEA)

| OBJECTIF | Épargne de long terme Possibilité d’acquérir des actions et des titres de société dont le siège est situé en France ou dans l’Union européenne élargie à l’Islande et à la Norvège ou dans des parts d’Organisme de placement collectif investi à plus de 75 % en actions et titres mentionnés ci-dessus |

| PUBLIC CONCERNÉ | Plus de 18 ans Épargnants acceptant une fluctuation de leur capital en fonction des variations de marché |

| NOMBRE DE PRODUITS PAR PERSONNE | Un PEA par personne |

| PLAFOND | 150 000 euros, 225 000 avec un PEA PME Possibilité d’acquérir des titres de PME ou de parts de fonds spécialisés dans les PME à hauteur de 75 000 euros Possibilité pour les jeunes de moins de 21 ans rattachés fiscalement à leurs parents (moins de 25 ans s’ils poursuivent leurs études) d’avoir un PEA jeune plafonné à 20 000 euros, ce montant venant en déduction du plafond des parents. |