« Le bien vieillir », une priorité chez AG2R LA MONDIALE

3 questions à Pascale Soyeux

Membre du Comité de Direction Groupe d’AG2R LA MONDIALE en charge de la santé prévoyance et des accords de branches

Dans la dernière enquête Amphitéa/Cercle de l’Épargne ; la notion de « bien vieillir » renvoie fort naturellement, pour 72 % des personnes vivant en France, à « être en bonne santé ». Ce ratio dépasse plus de 80 % pour les plus de 65 ans. Comment AG2R LA MONDIALE, qui est un acteur important en matière de santé et de prévoyance, œuvre pour le bien vieillir ?

Avec la hausse de 50 % du nombre de Français de 75 à 84 ans d’ici 2030 et la hausse de 50 % du nombre de Français de plus de 85 ans de 2030 à 2040, le bien vieillir est un des grands défis de notre XXIe siècle. C’est une des priorités d’AG2R LA MONDIALE qui oriente nos actions pour toujours mieux accompagner nos 15 millions de clients adhérents, à tous les âges de la vie.

Si bien vieillir en bonne santé ne se décrète pas, il est possible pour chacun d’entre nous d’agir en adoptant au plus tôt les bons réflexes qui contribueront à nous maintenir en forme le plus longtemps possible. Bien dans son corps, bien dans sa tête, bien chez soi, bien avec les autres… Pour ses 15 millions de personnes et d’ayants droit protégés, AG2R LA MONDIALE s’adapte et innove tant en santé qu’en prévoyance pour que chacun puisse être acteur de son avancée en âge pour rester autonome, entouré et épanoui.

Et parce que le bien vieillir est indissociable du bien travailler, nous sommes aux côtés des partenaires sociaux pour développer une culture de prévention au sein des régimes de protection sociale complémentaire. Dans ce cadre, nous agissons à plusieurs niveaux. Tout d’abord en nous appuyant sur notre programme « Branchez-vous santé » qui intègre des dispositifs de prévention destinés aux entreprises des branches adhérentes et à leurs salariés, sur des enjeux de santé prioritaires tels que la santé bucco-dentaire, l’épuisement professionnel des dirigeants de TPE/PME, ou encore la lutte contre la récidive de cancers.

Ensuite, notre connaissance historique des branches professionnelles nous permet d’identifier, en proximité avec les partenaires sociaux des branches, les besoins spécifiques des différentes filières et de mettre en œuvre des programmes et actions ciblés, tant en prévention des risques professionnels qu’en santé publique. Nous coconstruisons dans le cadre d’accords de branches, des actions spécifiques pilotées par les partenaires sociaux pour faire face aux risques inhérents de certains métiers comme le programme sur mesure de lutte contre les troubles veineux dans la boulangerie artisanale, la prévention des incivilités au sein des cabinets vétérinaires, etc. Enfin et au travers des Pôles Professionnels d’AG2R LA MONDIALE, nous proposons entre autres des actions de prévention à destination des professionnels des métiers de l’alimentaire, de la coiffure et de l’Économie Solidaire et Sociale.

Bien travailler et bien vieillir, c’est aussi anticiper sa retraite. AG2R LA MONDIALE, avec l’Agirc-Arrco, accompagne ses assurés dans cette étape cruciale de la vie grâce à des rendez-vous réguliers auprès des salariés. Il s’agit d’actions qui favorisent le bien travailler et le bien vieillir, piliers de notre responsabilité sociale d’entreprise (RSE) comme « Les Rendez-vous de la retraite », la formation « Bien préparer sa retraite » dispensées en entreprise ou des webinaires pour mieux comprendre le système de retraite et épauler les salariés.

<Le bien vieillir est, pour un groupe de protection sociale dont la retraite est au cœur de ses métiers, un objectif majeur. Acteur majeur de la complémentaire Agirc-Arrco, de l’épargne retraite ainsi que des résidences service sénior, AG2R LA MONDIALE accompagne et conseille ses assurés afin de faciliter leur vie. Dans cette optique, un portail dédié aux aidants réunissant plus de 32 000 membres (www.aidonslesnotres.fr) a été créé afin de promouvoir la solidarité intergénérationnelle comme la cohabitation entre jeunes et seniors.

Toujours au nom du bien vieillir, une large majorité des seniors souhaite rester le plus longtemps possible dans son logement. Quelles sont les solutions que propose AG2R LA MONDIALE pour faciliter ce maintien à domicile ? Quels services proposez-vous quand le maintien à domicile n’est plus possible ?

En effet, bien vieillir chez soi est un souhait unanimement partagé par les plus de 60 ans. L’action sociale d’AG2R LA MONDIALE et ses partenaires ont mis en place le « Parcours Autonomie », un parcours d’accompagnement facile et gratuit pour aider à préserver son autonomie ou celle de ses proches : avec l’âge, on est moins alerte et un intérieur non fonctionnel peut accroître les risques d’accident domestique ou de chute. Au-delà de sa nécessaire sécurisation, il s’agit également de rendre son lieu de vie aussi pratique, confortable et ergonomique que possible. Nous proposons également des services à distance, par téléphone ou par mail pour trouver une aide à domicile, être accompagné dans ses démarches administratives, etc. Cela permet de gagner du temps et d’économiser son énergie.

Et quand viennent les difficultés particulières liées à une pathologie lourde, nous sommes là pour affiner, via une visite à domicile, la compréhension des besoins et mettre en place un accompagnement spécifique à chaque étape clé, comme la présentation d’une aide à domicile, la transmission d’informations auprès d’une infirmière, ou bien lors d’un démarrage de travaux d’aménagement.

Entre le domicile, parfois peu adapté à l’avancée en âge, et l’Ehpad, plus souvent subi que choisi, l’action sociale AG2R Agirc-Arrco soutient le développement d’une troisième voie complémentaire : les solutions d’habitats alternatifs. Celles-ci partagent le même objectif qui est de préserver l’autonomie des seniors en créant du lien social. Ainsi, nous avons contribué à la construction de cinq résidences intergénérationnelles à Nice, Strasbourg, Douai, Paris et Nantes. Portés par l’association Habitat et Humanisme, ces lieux de vie à taille humaine accueillent à la fois des seniors, des jeunes et des familles pour favoriser l’entraide et la convivialité entre les générations.

Après la crise Covid, avec le vieillissement des actifs, la question de la prévoyance est un enjeu majeur pour les entreprises. Quels sont les grands défis pour les branches en termes de protection sociale ?

AG2R LA MONDIALE couvre, dans le cadre des accords de branches, plus de 350 000 entreprises dans des secteurs d’activité très variés. Qui dit vieillissement des actifs dit, dans un premier temps, augmentation potentielle de la sinistralité des arrêts de travail au sens large, notamment de la durée des arrêts, des accidents du travail et des risques psychosociaux (moindre résistance au stress, aux changements managériaux et organisationnels…).

L’édition 2024 du Baromètre de l’Absentéisme et de l’Engagement AG2R LA MONDIALE montre qu’au cours des 5 dernières années, les seniors constituent la population qui a connu la plus forte évolution à la hausse du taux d’absentéisme de plus de 3 mois, +41 %.

Ensuite, par le simple effet mécanique des tables de mortalité, qui dit vieillissement des actifs, dit aussi augmentation de la sinistralité liée au décès. Au vieillissement de la population en général, s’ajoute également la nécessité d’accompagner les salariés qui se retrouvent, souvent après 50 ans, dans une situation d’aidance pour des parents ou des proches, alors qu’eux-mêmes peuvent, indépendamment de leur travail, avoir à faire face à une santé plus fragile.

Tout ceci incite donc les partenaires sociaux à mettre en place dans les régimes de branches, des programmes de prévention adaptés, des services d’aides aux aidants ou des accompagnements de gestion des fins de carrière (retraite progressive avec maintien des droits prévoyance sur une base salaire temps plein, stage de préparation à la retraite, etc.).

Notre connaissance historique des branches professionnelles et notre proximité avec les partenaires sociaux nous permettent de proposer des accords de branches santé prévoyance pour près de 110 branches professionnelles tenant compte de ces défis sociétaux et économiques. « Culture branches », notre laboratoire d’idée, se saisit des thèmes, comme celui du bien vieillir, faisant écho aux préoccupations des négociateurs et donc, des besoins des salariés et des entreprises pour construire des régimes de protection sociale robustes et solidaires.

« À contrecourant » par Jean-Pierre Thomas, Président du Cercle de l’Epargne

La dernière campagne législative en France a donné lieu à une surenchère de promesses ayant pour point commun l’accroissement des dépenses publiques, au moment même où le pays fait face à un déficit et à une dette sans précédent en temps de paix. Une situation surréaliste, teintée d’un refus d’admettre la réalité telle est la situation de la France.

L’intendance ne suit plus du tout, conséquence de 50 années de déficit public et d’une économie asphyxiée par un niveau élevé de prélèvements. Les gouvernements ont acheté à crédit la croissance et la paix sociale. Or, ils jouent à Icare en poussant toujours plus haut l’endettement ; la chute est inévitable. En 2024, une fois de plus, il est fait appel à la solution fiscale. Quelques expédients permettront d’éloigner le bourreau quelques temps.

Dans le passé, les États ayant redressé durablement leurs finances publiques l’ont fait en réalisant des économies et en restructurant leurs administrations. En France, il est plus facile d’ajouter que de retrancher, d’augmenter que de redéployer… La dette publique se nourrit de cette incapacité à faire des choix. Sur les 1 000 milliards d’euros de dettes supplémentaires accumulées depuis 2016, 25 % proviennent des crises (des Gilets jaunes à la guerre en Ukraine, en passant par la Covid-19), 25 % des allégements fiscaux et 50 % de la poursuite de la tendance passée.

Les retraites sont devenues, au fil des années, le principal poste de dépenses responsable de l’augmentation de la dette publique. 20 % des dépenses de retraite ne sont pas financées. Ainsi, le régime des fonctionnaires de l’État alimente le déficit à hauteur de 40 milliards d’euros. Le taux de cotisation de l’État employeur atteint fictivement plus de 90 %, contre 28 % dans le secteur privé. Selon une étude de Jean-Pascal Beaufret, publiée dans la revue Commentaire qui vient de paraître (numéro 187), de 2012 à 2017, les retraites ont contribué à 434 milliards d’euros de déficit, soit 78 % du montant global des déficits.

Pour masquer la réalité de la dérive financière des retraites en France, un véritable jeu de bonneteau a été institué sous forme de transferts entre les différents régimes et branches de la Sécurité sociale. L’abandon en rase campagne de la réforme systémique, certes mal conçue car jacobine, combiné à un report inopportun de l’âge de départ à la retraite, prive le pays d’un système plus transparent et certainement plus juste. Mais personne ne souhaite ouvrir à nouveau ce dossier. L’idée dominante est plutôt d’abroger ou, à minima, d’aménager la réforme de 2023. Ainsi, l’État continuera avec ses « usines à gaz ». Ce refus de gagner en efficacité traduit une préférence pour le statu quo. Avec un taux d’emploi inférieur de près de 10 points à celui de l’Allemagne et une productivité en berne, nul ne peut espérer le maintien de notre système de protection sociale sans un électrochoc de croissance.

Plutôt que de promettre toujours plus de dépenses, il serait raisonnable de commencer par indiquer comment elles pourraient être financées. La solution la plus simple et, la seule pérenne, est l’augmentation du volume de travail. Des pays comme l’Espagne ou la Pologne l’ont compris, pourquoi ne pourrions-nous pas y parvenir ?

Jean-Pierre Thomas

Président du Cercle de l’Épargne

Impôts : la « niche fiscale » du PER est-elle menacée ?

Invité à réagir au rapport sur la fiscalité de l’épargne retraite présenté par fin septembre par les députés Charles de Courson et Félicie Gérard, Philippe Crevel rappelle que le PER permet, à certains actifs (cadres, professions intellectuelles supérieures, professions libérales) de compenser un taux de remplacement qui sera bien plus faible que la moyenne des Français. Interrogé, par ailleurs, sur la remise en question du régime de succession, jugé trop favorable par les auteurs du rapport, Philippe Crevel estime que « nous n’avons pas le recul suffisant pour savoir s’il y a eu beaucoup de montages permettant de réduire les droits de succession » et appelle à ne pas détricoter un dispositif qui en a peine 5 ans tend à s’imposer dans le paysage de l’épargne français.

Rapport d’information sur l’épargne retraite en France : ne pas jeter le bébé avec l’eau du bain

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Les députés Félicie Gérard et Charles de Courson ont présenté le 27 septembre dernier un rapport d’information sur la fiscalité de l’épargne retraite. Cinq ans après le lancement du Plan d’Épargne Retraite (PER), un rapport d’information de l’Assemblée nationale propose d’en modifier certaines règles. Si tout travail d’évaluation est louable, il ne doit pas aboutir à déstabiliser un produit d’épargne qui par nature a besoin de temps pour faire ses preuves. Les initiateurs du PER souhaitaient faciliter l’accès à l’épargne retraite et réorienter l’épargne des Français vers des placements longs. Or, pour opérer des changements de comportement, une stabilité des règles est indispensable.

L’état des lieux

La mission d’information, qui avait commencé ses travaux avant la dissolution de l’Assemblée nationale en juin 2024, avait pour objectif d’évaluer les effets de la réforme de 2019 sur l’épargne retraite. Elle reconnaît que le Plan d’Épargne Retraite (PER) a permis une simplification du cadre juridique et fiscal, en créant un produit unifié regroupant trois compartiments :

- PER individuel (PERIN) ;

- PER d’entreprise collectif (PERECO) ;

- PER d’entreprise obligatoire (PERO).

Cette architecture unifiée remplace des dispositifs complexes et variés tels que le PERP, le contrat Madelin, la Préfon, l’UMR, le PERCO ou encore l’article 83 du Code général des impôts, qui posaient des problèmes de lisibilité pour les épargnants.

Malgré un contexte difficile, le PER a connu une croissance rapide depuis son lancement. Son encours est passé de 5,9 milliards d’euros en janvier 2020 à 108,8 milliards en mars 2024. Cependant, l’épargne retraite reste relativement modeste en France, en particulier parmi les jeunes et les ménages à faibles revenus. Un quart des actifs seulement est couvert par un produit d’épargne retraite.

La question des incitations fiscales

Le rapport d’information souligne que le PER bénéficie d’incitations fiscales intéressantes : déduction sous plafond des versements du revenu imposable, avantages en matière de succession. Cependant, les rapporteurs ont signalé que les ménages modestes étaient exclus du dispositif de déductibilité des cotisations sur le revenu. Le rapport préconise une évaluation des impacts de cette déductibilité, notamment sur les recettes fiscales à long terme, et suggère d’examiner des réformes pour rendre le dispositif plus attractif pour les foyers moins imposés. Les rapporteurs s’interrogent également sur la pertinence du dispositif en cas de décès, qui ressemble à celui de l’assurance-vie.

La logique de la déduction des cotisations à l’épargne retraite

La déductibilité des cotisations à l’épargne retraite de l’assiette de l’impôt sur le revenu repose sur la nature même du produit. En effet, la logique de cette déduction est directement liée à l’objectif de constituer un supplément de revenus ou de capital en vue de la retraite. À l’instar des cotisations des régimes par répartition, celles des régimes sont déductibles dans la limite d’un certain plafond. Ce système est souvent critiqué au motif qu’il favoriserait les ménages aisés. À première vue, l’effet de la déduction est plus important pour les contribuables soumis aux taux les plus élevés du barème de l’impôt sur le revenu. Cependant, ces mêmes contribuables sont ceux dont le taux de remplacement (ratio pensions/derniers revenus d’activité) est le plus faible. Si le taux de remplacement moyen avoisine 75 % en France, il est d’environ 57 % pour les cadres et inférieur à 50 % pour les cadres supérieurs, les indépendants ou les professions libérales. Ce faible taux de remplacement découle du plafonnement des pensions des régimes obligatoires (50 % du plafond annuel de la Sécurité sociale pour le régime général de base quand pour le régime AGIRC/ARRCO les cotisations sont perçues dans la limite de huit fois le plafond annuel de la Sécurité sociale). Ce plafonnement est jugé socialement juste, car, sans lui, les personnes à hauts revenus, qui ont souvent une espérance de vie supérieure à la moyenne, auraient bénéficié davantage que les personnes à revenus modestes des régimes obligatoires. La déductibilité des régimes supplémentaires par capitalisation constitue, de fait, une compensation partielle à ce plafonnement.

Pour améliorer la diffusion du PER auprès des personnes à revenus modestes, les rapporteurs proposent d’ajuster les taux de contribution sociale généralisée (CSG) pour les rentes viagères.

Les rapporteurs estiment que les PER collectifs et obligatoires, mis en place au sein des entreprises, représentent une solution adaptée pour démocratiser l’épargne retraite parmi les ménages modestes. Le rapport suggère de rendre obligatoire la mise en place d’un PERECO dans les entreprises de plus de 11 salariés, sans pour autant contraindre employeurs et salariés à y verser des contributions. Cette mesure viserait à rendre l’épargne retraite plus accessible à des catégories de salariés qui en sont encore largement exclues. Il pourrait également être envisagé des accords de branche visant à généraliser les PER.

La question de l’avantage fiscal en cas de décès du titulaire

Les rapporteurs s’interrogent sur la pertinence du dispositif fiscal en cas de décès du titulaire. À l’instar de l’assurance-vie, si le décès intervient avant 70 ans, la valeur de rachat du contrat est transmise aux bénéficiaires désignés, qui peuvent recevoir :

- jusqu’à 152 500 euros par bénéficiaire en franchise d’impôt et de taxes sociales ;

- pour les sommes allant de 152 500 à 700 000 euros, un taux de taxation de 20 % est appliqué ;

- au-delà de ce montant, le taux passe à 31,25 %.

Si le décès de l’adhérent intervient après 70 ans, les droits de succession s’appliquent sur le montant total des sommes capitalisées, après un abattement de 30 500 euros. Cet abattement est commun à tous les bénéficiaires désignés et à l’ensemble des contrats souscrits par le titulaire (assurance-vie et PER, si l’adhérent possède les deux). Néanmoins, si le conjoint est bénéficiaire, il n’aura aucun droit à payer.

Les rapporteurs soupçonnent que des souscriptions de PER soient effectuées dans le but de réduire les droits de succession. Ils soulignent que les titulaires et les héritiers bénéficient d’un double avantage, avec d’un côté la déductibilité des versements individuels et de l’autre une possible réduction des droits de succession. Le dispositif choisi par le législateur visait à aligner le régime du PER sur celui de l’assurance-vie.

Le rapport recommande d’interdire la souscription d’un PER au-delà de 67 ans et de prévoir un dénouement automatique à 70 ans, afin d’éviter des stratégies d’optimisation fiscale liées à la transmission patrimoniale. Dans les faits, peu d’assureurs proposent des PER au-delà de 70 ans.

Faut-il déshabiller Paul pour habiller Jean ?

Selon le rapport, le PER souffre également de la concurrence directe avec des produits plus connus des épargnants, tels que l’assurance-vie. Les rapporteurs s’interrogent sur la nécessité d’adapter la fiscalité de l’assurance-vie afin de rendre le PER plus compétitif. La France manque d’épargne de long terme investie en actions. Faut-il pénaliser l’assurance-vie, qui joue un rôle clé dans le financement de l’économie, et notamment de l’État ?

Trop d’information tue l’information

La loi PACTE a accru les obligations d’information des titulaires de PER, qui ont désormais accès aux rendements des supports ainsi qu’à une évaluation de leur future rente. Cependant, plus les informations fournies sont nombreuses, plus il devient difficile pour les titulaires de les appréhender réellement. En la matière, l’excès nuit à la clarté.

Pour rendre l’épargne retraite plus attractive, les épargnants doivent pouvoir accéder à une information claire et détaillée sur les différents produits disponibles, leurs coûts, leurs rendements et les avantages fiscaux associés. Le rapport recommande ainsi la généralisation d’outils interactifs permettant de comparer les offres sur le marché et de suivre les performances réelles des PER.

Le PER vient tout juste d’avoir cinq ans. N’est-il pas trop tôt pour envisager une réforme qui pourrait déstabiliser les potentiels souscripteurs ? La stabilité juridique et fiscale est un gage de succès pour tout produit d’épargne.

Assurance vie: un mois d’août tranquille

Résultats de l’assurance vie en août

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

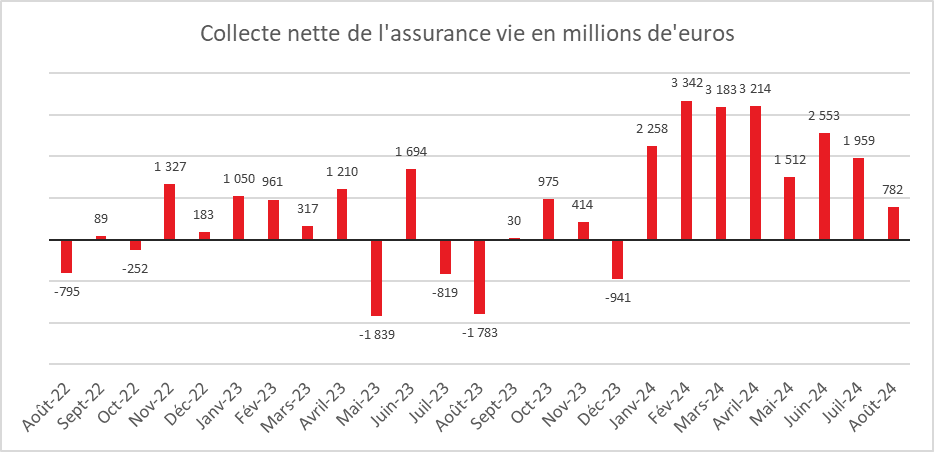

La collecte de l’assurance vie s’est tassée au mois d’août tout en restant positive pour le huitième mois consécutif. Les Français ont privilégié l’épargne de court terme durant la période estivale, les incertitudes politiques les incitant à la prudence et à l’attentisme.

Une collecte nette de 800 millions d’euros

En août 2024, l’assurance vie a enregistré une collecte nette positive de 782 millions d’euros, après +1,9 milliard d’euros en juillet et +2,5 milliards d’euros en juin. Un an auparavant, en août 2023, l’assurance vie avait connu une décollecte de 1,7 milliard d’euros.

Depuis 1997, quatre mois d’août ont enregistré une décollecte : 2011 (-337 millions d’euros), 2012 (-967 millions d’euros), 2022 (-795 millions d’euros), et 2023 (-1,7 milliard d’euros).

La collecte d’août 2024 se situe dans la fourchette basse des collectes enregistrées en août au cours des dix dernières années, la collecte moyenne étant légèrement au-dessus du milliard d’euros (1,15 milliard d’euros).

La collecte nette est négative pour les fonds en euros au mois d’août, pour le quatrième mois consécutif, avec -825 millions d’euros, tandis qu’elle demeure positive pour les unités de compte, avec +1,6 milliard d’euros.

Les cotisations brutes : les unités de compte en recul

Les cotisations brutes se sont élevées en août 2024 à 9,8 milliards d’euros contre 15,9 milliards d’euros en juillet. Cette baisse en août est classique et s’explique par les vacances (fermeture de nombreux cabinets d’assurances et vacances des assurés). En août 2023, la collecte brute s’était élevée à 8,3 milliards d’euros.

Sur les huit premiers mois de l’année 2024, la collecte a atteint 117,1 milliards d’euros, contre 101,5 milliards d’euros pour la même période en 2023. Traditionnellement, en août, le poids des unités de compte est faible au sein de la collecte globale. En 2024, il s’élève à 34 %, contre 41 % en juillet et 38 % en moyenne sur les huit premiers mois de l’année. Ce taux était de 31 % en août 2023. Les assurés versent souvent de manière automatique sur les fonds en euros, tandis que pour les unités de compte, ils sollicitent généralement l’avis de leur conseiller.

Ralentissement du côté des prestations

En parallèle aux cotisations, et pour les mêmes raisons, les prestations se sont établies à 8,968 milliards d’euros en août, contre 14 milliards d’euros en juillet. En août 2023, les prestations s’étaient élevées à 10 milliards d’euros.

Les Français toujours en mode épargne

Sur les huit premiers mois de l’année, l’assurance vie enregistre une collecte nette de +18,8 milliards d’euros, contre 791 millions sur la même période en 2023. Dans un environnement incertain, les ménages restent en mode épargne tout en effectuant des arbitrages au profit des unités de compte. Même si les fonds euros restent en décollecte nette, ils commencent à attirer à nouveau les épargnants. Leur collecte a atteint 64 milliards d’euros sur les huit premiers mois de 2024, contre 61 milliards en 2023. Les taux promotionnels proposés par les assureurs expliquent sans nul doute ce léger rebond.

Si en 2023 l’assurance vie était distancée en termes de collecte par le Livret A, en 2024, sur les huit premiers mois, elle a repris l’avantage avec un écart de plus de 5 milliards d’euros.

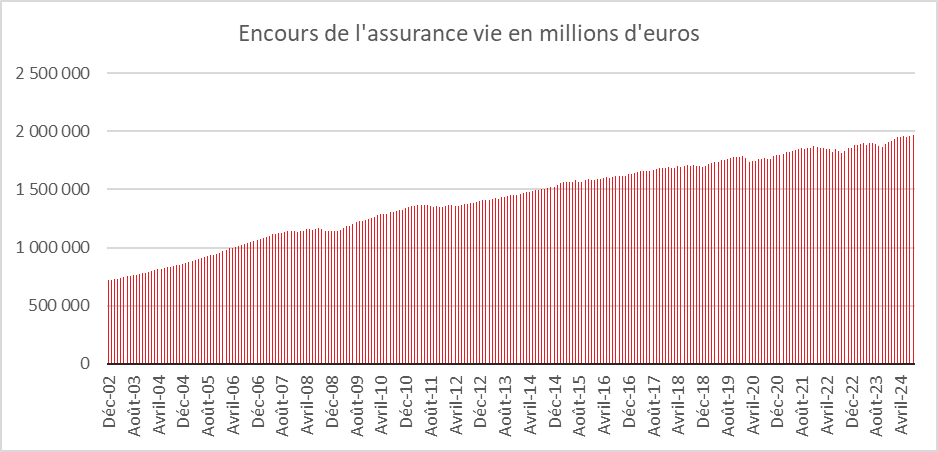

L’encours de l’assurance vie au plus haut

L’encours enregistre un nouveau record, atteignant 1 970 milliards d’euros à fin août 2024, soit une hausse de +4,2 % sur un an.

Une fin d’année pleine d’incertitudes

Avec la baisse de l’inflation, les Français devraient orienter une part plus importante de leur épargne vers des placements longs ce qui devrait profiter à l’assurance vie. Cette dernière pourra compter sur un rendement réel des fonds en euros, redevenu positif durant l’été, ce qui n’avait pas été le cas depuis 2020.

La baisse des taux d’intérêt est, en général, favorable aux actions et donc aux unités de compte. Les taux directeurs ne devraient cependant pas revenir à leur niveau historiquement bas des années 2015/2022, ce qui est un gage de rendement pour les fonds en euros. En outre, les besoins des États, compte tenu de leurs dettes et de leurs déficits, devraient contribuer à la hausse des taux des obligations souveraines.

Léger coup de mou pour le Livret A en août

Retour sur la collecte du Livret A en août avec l’analyse des résultats par le Directeur du Cercle de l’Epargne dans Investir.

Livret A, LEP : un été plus fourmi que cigale

Cité dans le média Boursier.com, le Directeur du Cercle de l’Epargne commente la collecte des principaux produits d’épargne réglementée en août.

Fiscalité : « Les deux impôts qui pourraient rapporter le plus sont ceux qui sont politiquement extrêmement sensibles », selon un économiste

Au Micro de France Info, le Directeur du Cercle de l’Épargne revient sur les impôts susceptible d’être relevé pour réduire le déficit public et leur effets tant en terme financier que sur la croissance.

Normalisation à haut niveau du Livret A

Résultats du Livret A – LDDS – LEP du mois d’août 2024

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Légère baisse de la collecte du Livret A et du LDDS en août, mais l’effort d’épargne perdure

La collecte du Livret A et du Livret de Développement Durable et Solidaire (LDDS) a légèrement diminué en août, mais les ménages ont maintenu un effort d’épargne important durant ce mois. Malgré les vacances, ils n’ont pas pioché dans leur épargne de précaution. Cette attitude prudente semble liée aux incertitudes politiques persistantes.

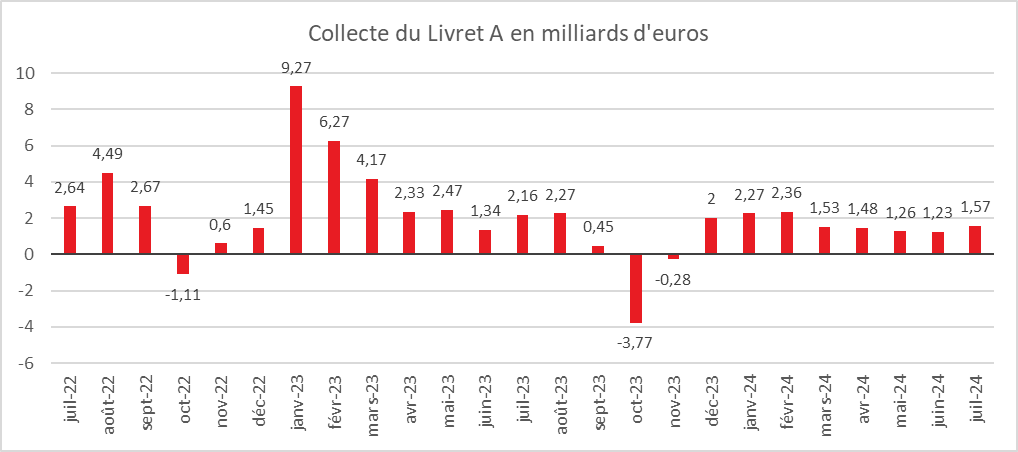

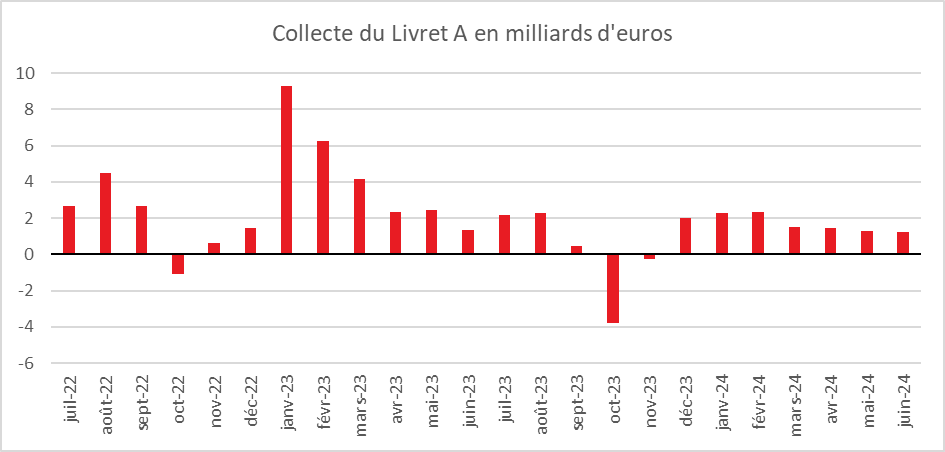

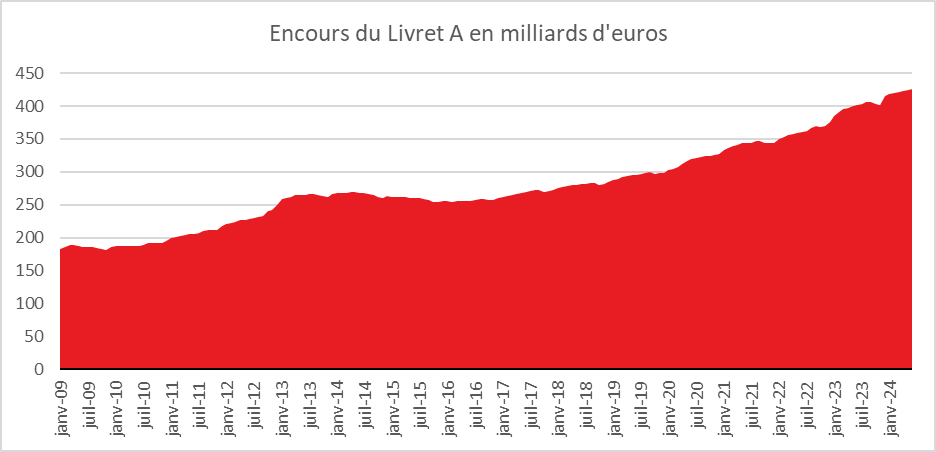

La collecte du Livret A, en août 2024, s’est élevée à 1,5 milliard d’euros, après 1,57 milliard en juillet et 1,23 milliard en juin. Un an plus tôt, elle était de 2,27 milliards d’euros. Le chiffre d’août 2024 se situe dans la moyenne des dix dernières années (1,6 milliard d’euros). Traditionnellement, août est un mois correct pour le Livret A : depuis 2009, seules deux décollectes ont été observées en août (-0,41 milliard en 2015 et -0,48 milliard en 2014).

Sur les huit premiers mois de 2024, la collecte du Livret A atteint 13,21 milliards d’euros, contre 30,27 milliards sur la même période en 2023, une année exceptionnelle. Aucun changement de taux n’a été appliqué au 1er août 2024, le dernier ayant eu lieu le 1er février 2023.

Le Livret de Développement Durable et Solidaire (LDDS) a enregistré une collecte de 490 millions d’euros en août, après 730 millions en juillet et 590 millions en juin. En août 2023, la collecte s’élevait à 740 millions d’euros. Sur les huit premiers mois de 2024, la collecte atteint 6,3 milliards d’euros, contre 10,41 milliards pour la même période en 2023.

Les résultats du LDDS en août sont légèrement supérieurs à la moyenne des dernières années (380 millions d’euros entre 2014 et 2023). Depuis que la Caisse des dépôts et consignations suit ses statistiques en 2009, une seule décollecte a été constatée pour le LDDS en août (-20 millions en 2009).

Le LDDS est plus volatile que le Livret A, car souvent associé aux comptes courants des ménages. Ce lien tient au fait que le LDDS est généralement ouvert en même temps qu’un compte courant, tandis que le Livret A peut être détenu dans un autre établissement financier. Depuis sa création en 1983, le LDDS, contrairement au Livret A, est un livret banalisé et constitue souvent l’antichambre du compte courant.

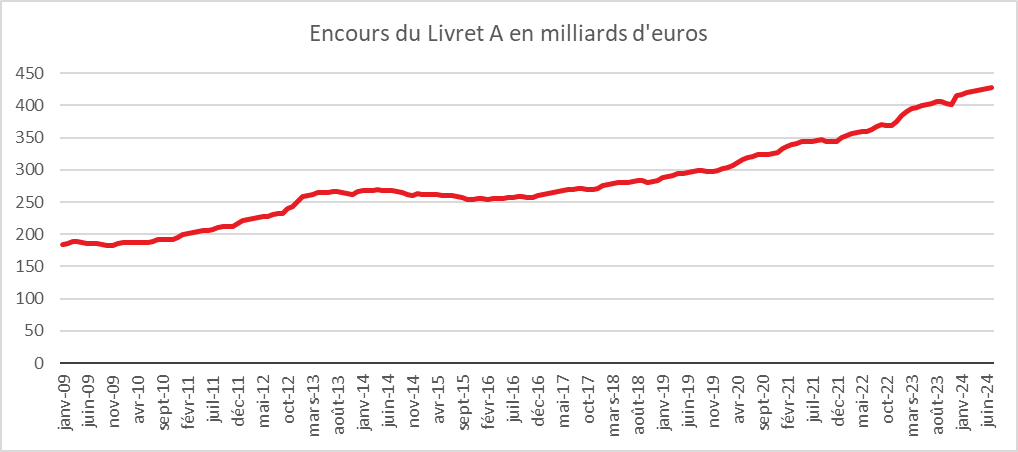

Nouveaux records d’encours pour le Livret A et le LDDS

En juillet 2024, le Livret A et le LDDS ont atteint des niveaux d’encours record, avec respectivement 428,5 et 155,6 milliards d’euros, portant le total à 584,2 milliards d’euros pour les deux produits.

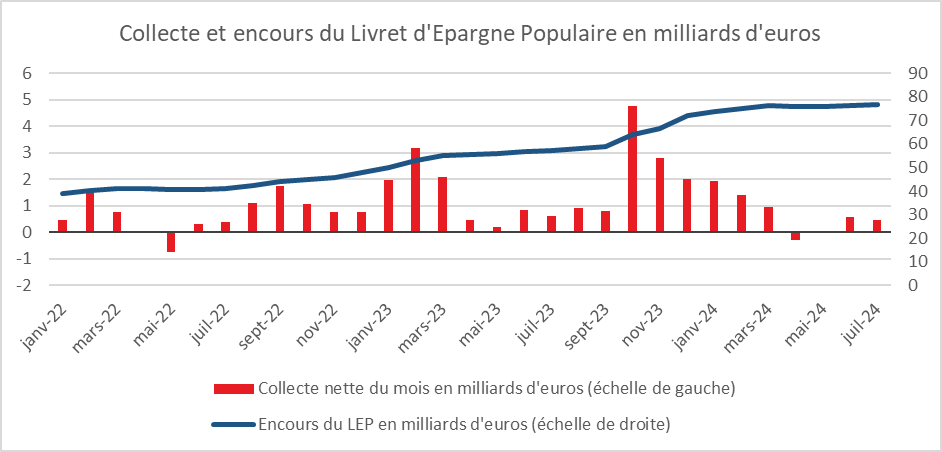

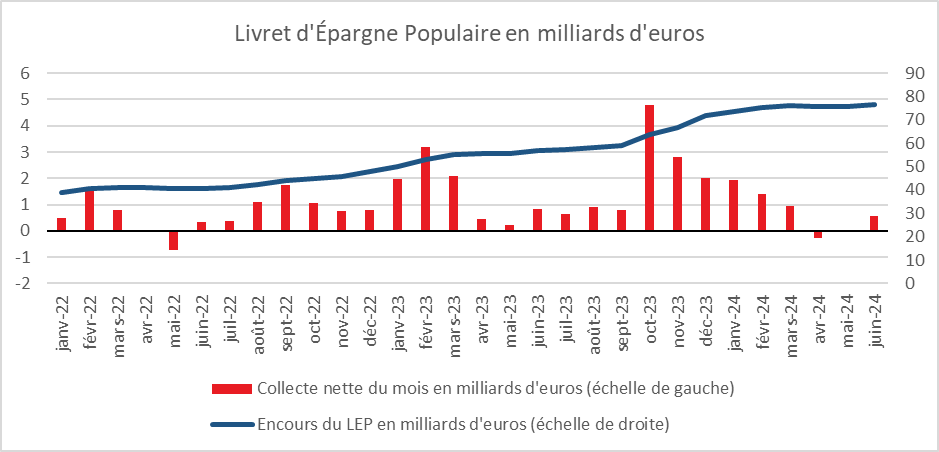

Le Livret d’Épargne Populaire : une collecte positive malgré la baisse du rendement

Malgré une baisse de rendement, le Livret d’Épargne Populaire (LEP) a enregistré une collecte positive en août, avec 390 millions d’euros, contre 460 millions en juillet et 570 millions en juin. La réduction du taux du LEP, passé de 5 % à 4 %, a eu un impact limité. Les ménages modestes continuent de privilégier l’épargne face à l’incertitude économique et politique. L’encours du LEP atteint également un record à 77,3 milliards d’euros.

Sur les huit premiers mois de 2024, la collecte s’élève à 5,37 milliards d’euros, contre 10,29 milliards en 2023.

Un rendement réel positif pour l’épargne réglementée

Avec une inflation désormais proche de 2 %, le rendement réel de l’épargne réglementée (Livret A, LDDS, LEP) est devenu positif, se situant entre 1 et 2 points, un niveau inédit depuis 2009. Le gel des taux du Livret A et du LDDS, décidé par l’ancien ministre de l’Économie, profite désormais aux épargnants (depuis mars 2024). Ce gel, en vigueur jusqu’au 1er février 2025, permet aux Français de tirer un rendement positif de leur épargne.

Baisses probables des taux de l’épargne de l’épargne réglementée le 1er février 2025

Avec la baisse des taux d’intérêt et de l’inflation, une réduction du rendement de l’épargne réglementée semble inévitable en février 2025. Le gouvernement pourrait souhaiter réduire le coût des crédits adossés à cette épargne, notamment pour les bailleurs sociaux, tout en encourageant les ménages à consommer davantage. Cependant, les précédentes baisses du taux du Livret A ont eu des effets limités sur la consommation.

Le gel des taux du Livret A et du LDDS devrait prendre fin le 1er février 2025. Selon la formule définie par l’arrêté du 27 janvier 2021, le taux sera calculé sur la base de la moyenne de l’inflation et du taux ester des six derniers mois, avec un taux plancher à 0,5 %. Sur cette base, le taux du Livret A et du LDDS pourrait passer de 3 % à 2,75 %.

Le taux du LEP, quant à lui, est fixé soit par l’inflation des six derniers mois, soit par le taux du Livret A majoré de 0,5 point. Avec la baisse de l’inflation, le taux du LEP pourrait passer de 4 % à 3,25 %, voire à 3,5 % si le gouvernement choisit de soutenir l’épargne populaire.

Vers une fin d’année plus consommation et moins épargne ?

À partir de septembre, les ménages réduisent traditionnellement leur effort d’épargne pour couvrir les dépenses de rentrée et de fin d’année. Le paiement de la taxe foncière, qui concerne environ la moitié des ménages, contribue également à une possible décollecte. Cependant, plusieurs facteurs pourraient contrecarrer cette tendance : les incertitudes politiques et la crainte d’une hausse des impôts pourraient inciter les ménages à épargner davantage. Une éventuelle hausse du prélèvement forfaitaire unique pourrait également les encourager à opter pour des placements défiscalisés, sous réserve qu’ils n’aient pas atteint les plafonds.

Hausse des impôts : qui risque de payer plus ?

Dans Ouest-France, Philippe Crevel chiffre les gains potentiels d’un relèvement des impôts et des cotisations sociales supportée par les ménages et les entreprises.

Livret A : quel sera le taux d’intérêt à partir du 1er février 2025 ?

interrogé par les journalistes de Merci pour l’Info sur le rendement à venir du Livret A et du LDDS à compter du 1er février prochain Philippe Crevel prévoit une rémunération comprise entre 2,6 et 2,8 % et il explique pourquoi.

Crédit immobilier : vers des taux proches de 3% dès la fin 2024

Dans Capital, Philippe Crevel, directeur du Cercle de l’épargne, se veut prudent sur les taux pratiqués dans les prochains mois et évoque un taux moyen de 3,25% pour la fin de l’année, soit un niveau proche de celui imaginé par l’Observatoire Crédit Logement CSA.

Livret A : une baisse du taux inévitable après la décision de la BCE

Dans les colonnes du journal Les Echos, Philippe Crevel, économiste et directeur du Cercle de l’Epargne commente la nouvelle baisse des taux directeurs décidée par la BCE ce 13 septembre et ses effets sur la rémunération de l’épargne réglementée.

Votre argent : gagnez plus avec vos liquidités disponibles !

Dans un article publié par Le Revenu, Philippe Crevel revient sur les raisons du succès des produits d’épargne réglementée. Outre la neutralité fiscale et sociale du placement, ces derniers sont également plébiscité en raison de la garantie spécifique dont ils bénéficient. Or, il rappelle que les Français sont, dans un contexte d’incertitude économique, toujours sur la réserve et préfèrent ainsi maintenir un volant d’épargne de précaution « extrêmement élevé».

Plébiscite du Plan d’Épargne Retraite chez les 18/34 ans

Analyse de Sarah Le Gouez, Secrétaire générale du Cercle de l’Épargne

S’appuyant sur les résultats de l’enquête 2024 Amphitéa/Cercle de l’Épargne « Les Français, l’épargne et la retraite » menée par l’IFOP et le CECOP, le Cercle de l’Épargne publie une étude consacrée à la perception des moins de 35 ans face à la retraite et au vieillissement, à leurs attentes et à la manière dont ils anticipent, pour eux-mêmes, le passage à la retraite.

Les 18/34 ans, inquiets pour leur niveau de vie à la retraite

62 % des 18-34 ans estiment que leur pension sera insuffisante pour leur permettre de vivre correctement à la retraite. Seuls 21 % de cette génération comptent sur les pensions servies par les régimes de retraite (retraite de base et complémentaire) pour maintenir leur niveau de vie à la retraite, quand cette ressource est évoquée par 37 % de l’ensemble des sondés.

Épargner pour sa retraite, un réflexe pour les jeunes ?

61 % des sondés âgés de 25 à 34 ans déclarent épargner en vue de la retraite (contre 58 % de l’ensemble des non-retraités et 53 % de l’ensemble de la population). Malgré des capacités d’épargne a priori limitées, plus d’un jeune sur deux de 18-24 ans (52 % exactement) fait de même.

En vue de leur future retraite, les 25-34 ans privilégient l’épargne financière hors assurance-vie (44 % des citations), tandis que les 18-24 ans peinent à se départager entre l’épargne financière et l’investissement immobilier.

Le Plan d’Épargne retraite est plébiscité par les jeunes. 62 % des 18-24 ans et 56 % des 25-34 ans jugent ce placement intéressant (57 % pour l’ensemble de la population). 58 % des 18-24 ans ont soit déjà souscrit (13 %) un PER, soit envisagent de le faire (45 %). Chez leurs aînés, âgés de 25 à 34 ans, 24 % déclarent avoir déjà souscrit un PER et 39 % envisageant de le faire. La sortie en rente est préférée par les jeunes à la sortie en capital. Leur éloignement de la retraite et la crainte de pensions faibles expliquent ce choix qui n’est pas celui des plus de 50 ans, ces derniers préférant la sortie en capital.

La santé, la priorité des jeunes pour « bien vieillir »

Pour 55 % des sondés de moins de 35 ans, la notion de « bien vieillir » passe avant tout par la santé. Le « bien vieillir » passe également par la sécurité financière, qui implique d’être « propriétaire de sa résidence principale ».

Près de 60 % des sondés de cette génération se déclarent concernés par la question de la dépendance. Si le financement public du grand âge a leur préférence, ils partagent avec leurs aînés la conviction, qu’au même titre que la retraite, une mobilisation de l’épargne sera nécessaire. Les plus jeunes se distinguent en étant plus nombreux que leurs aînés à envisager le recours au patrimoine familial.

***

*

Le vieillissement de la population et la succession des réformes des retraites conduisent les jeunes français à se préoccuper du niveau de leurs pensions. Inquiets concernent leur niveau de vie à la liquidation de leurs droits, ils sont favorables à l’épargne retraite et sont prêts à se doter le plus tôt possible d’un Plan d’Épargne Retraite.

Patrimoine financier des ménages : retour sur une année atypique

Selon le rapport de l’épargne réglementée publié le 18 juillet 2024 par la Banque de France, les flux en faveur des principaux placements financiers des ménages ont atteint, en 2023, 109,5 milliards d’euros. Ils ont été inférieurs à ceux, exceptionnels, des années précédentes (166 milliards d’euros en 2022 par exemple). Ils restent néanmoins supérieurs à la moyenne sur 2010-2019 (91,7 milliards).

Au sommaire de l’étude

- Près de 6 200 milliards d’euros d’encours de placements financiers

- 2023, recul des dépôts à vue au profit de l’épargne réglementée

- 83 millions de comptes à vue en France

- 82,2 % des français ont un Livret A

- Le Livret de Développement Durable et Solidaire (LDDS) profite, comme le Livret A, de l’effet taux

- Le Livret d’Épargne Populaire (LEP), une année 2023 en or

- Le Plan d’Épargne Logement (PEL), un produit toujours à la croisée des chemins

- L’épargne réglementée et le financement de l’économie

Retraite, vieillissement : que pensent les moins de 35 ans ?

Début 2024, la France comptait 14,7 millions de personnes âgées de 65 ans et plus, soit 21,5 % de la population totale. À l’horizon 2070, selon les projections de l’INSEE, elles représenteront 29 % de la population, contre moins de 13 % en 1970. Le vieillissement accéléré de la population a poussé les pouvoirs publics à placer les sujets liés au grand âge au centre des débats. Si autrefois la retraite et les problématiques liées au grand âge pouvaient sembler lointaines pour les jeunes adultes, ces derniers ne peuvent plus ignorer ces questions. La récurrence des réformes engagées au cours des trente dernières années et la confrontation directe, pour beaucoup d’entre eux, à la perte d’autonomie de leurs proches ont conduit de nombreux jeunes adultes et jeunes actifs à s’intéresser, très tôt, aux conditions dans lesquelles ils vivront plus tard, ainsi qu’aux moyens dont ils disposeront pour espérer profiter pleinement de leur retraite. La question de la préparation à la retraite est d’autant plus vive dans un contexte de crises à répétition et d’incertitude économique, qui tend à assombrir les perspectives des plus jeunes.

Au sommaire de l’étude

- 62 % des moins de 35 ans inquiets pour leur retraite

- 61 % des 25-34 ans et 52 % des 18-24 ans épargnent en vue de la retraite

- Retraite : les moins de 35 ans misent moins sur les pensions de retraite que sur l’épargne

- Le PER, un placement validé par les jeunes

- Une conception plus équilibrée du « bien vieillir » chez les moins de 35 ans

- Pour leur retraite : les moins de 35 ans font du maintien à domicile et du lien social leurs priorités

- Le financement de la dépendance doit d’abord relever de la solidarité nationale

L’épargne salariale en France en 2022

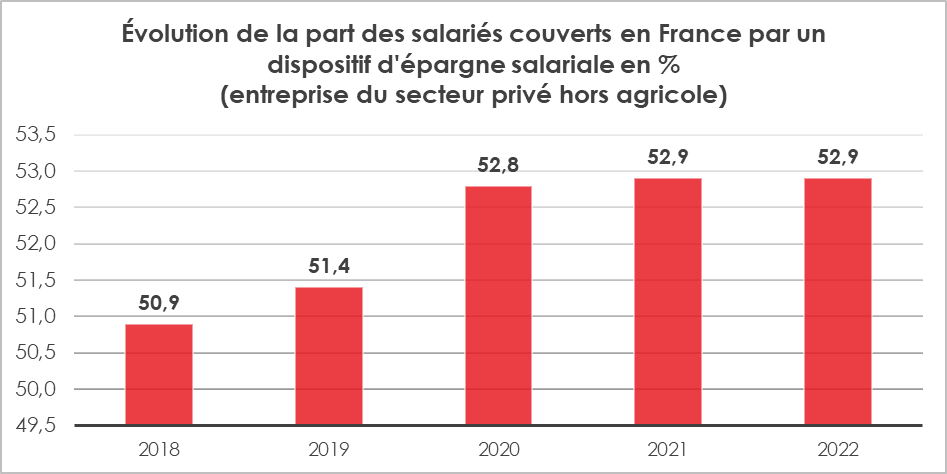

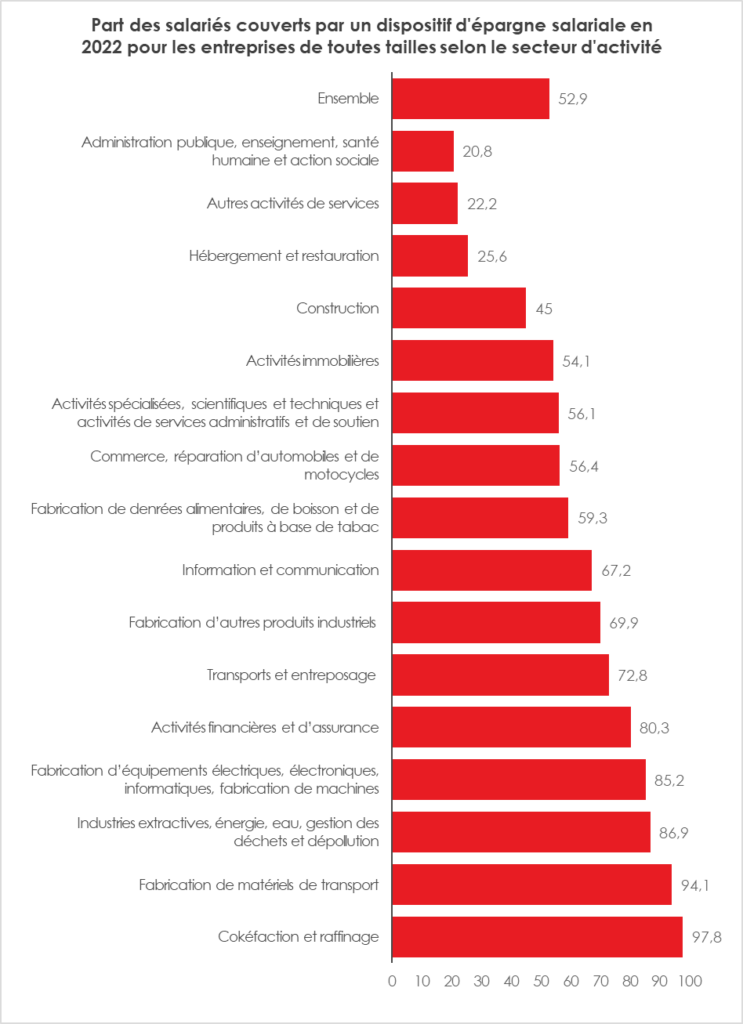

Le service statistique du ministère du Travail, la DARES, a rendu publiques les données relatives à l’épargne salariale de 2022. La proportion du nombre de salariés couverts par un dispositif d’épargne salariale évolue peu d’une année sur l’autre.

Plus de la moitié des salariés du secteur privé couvertS par un dispositif d’Épargne salariale

En 2022, 52,9 % des salariés du secteur privé non agricole sont couverts par au moins un dispositif d’épargne salariale (participation, intéressement, PEE, PERCO/PER collectif). Ce taux est stable depuis 2020.

10,2 millions de salariés ont ainsi accès à au moins un produit d’épargne salariale dans le cadre de leur entreprise. Le dispositif le plus répandu est le Plan d’Épargne Entreprise (PEE) couvrant, en 2022, 44,4 % des salariés en 2022. Suivent la participation (39,1 %), l’intéressement (34,6 %), et le Perco/Plan d’Épargne Retraite collectif (26,3 %).

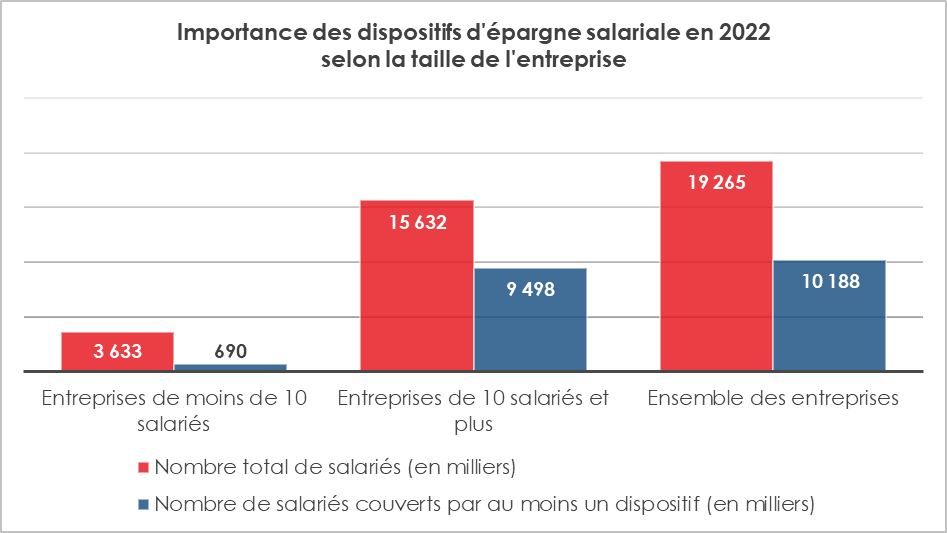

De fortes diffÉrences en fonction des secteurs d’activitÉ et de la taille des entreprises

Dans les très petites entreprises (moins de 10 salariés), seulement 19,0 % des salariés sont couverts, contre 88,6 % dans les entreprises de 1 000 salariés et plus. En 2022, le taux de couverture a légèrement augmenté dans les petites entreprises (10 à 49 salariés) de 1,8 point pour atteindre 20,7 %, mais a baissé de 3,2 points dans les entreprises de 500 à 999 salariés, à 77,2 %. Dans les grandes entreprises (1 000 salariés et plus), 82,5 % des salariés sont couverts par un PEE et 57,7 % par un PERCO.

Les taux de couverture sont variables en fonction des secteurs d’activité. L’hébergement-restauration a le taux de couverture le plus faible (25,6 %), quand le secteur financier a le taux le plus élevé (80,3 %).

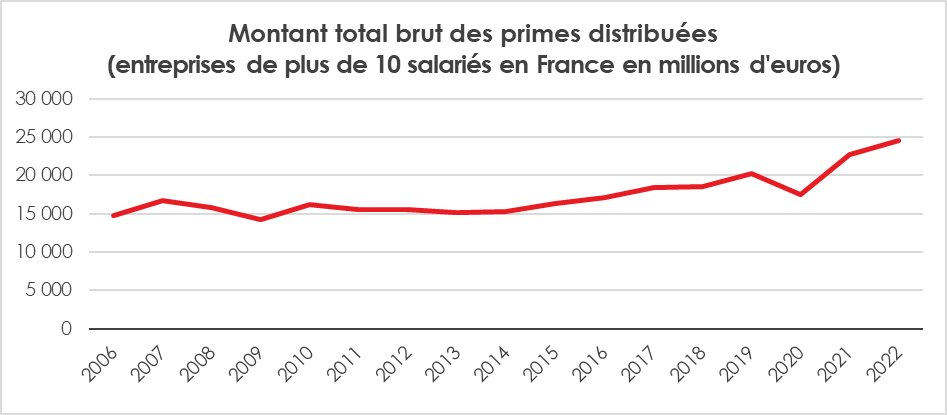

Plus de 26 milliards d’euros de primes versés en 2022

En 2022, 8,9 millions de salariés ont perçu une prime (participation, intéressement, ou abondement) en 2022, soit une augmentation de 6,3 % par rapport à 2021. Cela représente 46,3 % des salariés du secteur privé. Le montant total des primes versées par les entreprises du secteur privé, en 2022, a atteint 26,3 milliards d’euros, en hausse de 8,2 % par rapport à 2021.

Les primes se décomposent et répartissent de la manière suivante :

- 5,9 millions de salariés ont perçu une prime de participation pour un montant total de 10,7 milliards d’euros (+10,1 %) ;

- 5,5 millions de salariés ont perçu une prime d’intéressement pour un total de 11,4 milliards d’euros (+8,9 %) ;

- 1,7 milliard d’euros d’abondement ont été versés sur les PEE et 0,7 milliard d’euros sur les Perco.

Des primes majoritairement épargnées sur un PEE ou PERCO/PERECO

Les salariés avaient la possibilité de percevoir immédiatement les primes ou de les placer sur un PEE ou un PERCO.

Les sommes immédiatement perçues s’élèvent à 4,0 milliards d’euros pour la participation et à 4,1 milliards d’euros au titre de l’intéressement. Les sommes placées atteignent respectivement 5,6 milliards et 6,1 milliards d’euros :

- 4,2 millions de salariés ont épargné sur un PEE en 2022, pour un montant total de 12,1 milliards d’euros, dont 73 % provenaient des primes de participation ou d’intéressement ;

- 1,4 million de salariés ont épargné sur un Perco/Pereco, pour un montant total de 2,6 milliards d’euros, dont 50,1 % provenaient des primes de participation ou d’intéressement.

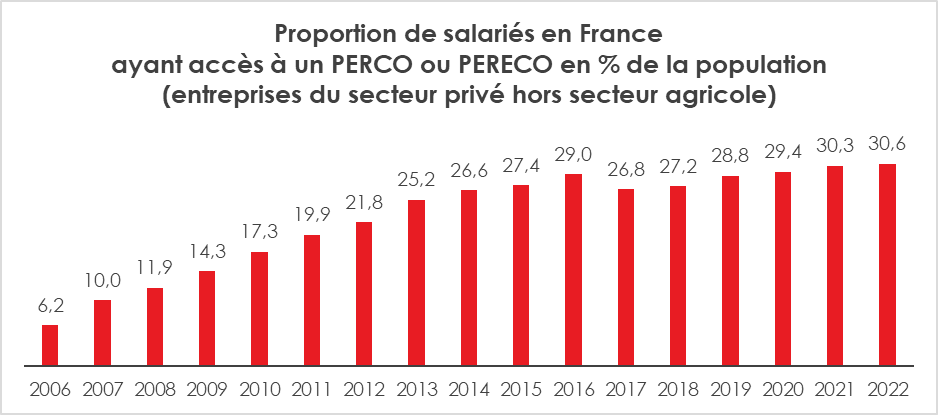

La montée en puissance du PER collectif

À compter du 1er octobre 2020, les entreprises ne peuvent plus souscrire aux Plans d’Épargne Retraite Collectif (PERCO) relevant de la loi portant réforme des retraites de 2003. Elles ne peuvent souscrire que des Plans d’Épargne Retraite d’entreprise collectifs (PERECO). Elles peuvent par ailleurs transférer leurs anciens PERCO sur de nouveaux PERECO. Plus de 30 % des salariés travaillant dans des entreprises de plus de 10 salariés du secteur privé bénéficient d’un produit d’épargne retraite en lien avec l’épargne salariale.

Les dispositifs d’épargne salariale, en France, en 2022, font preuve d’une stabilité dans leur diffusion, avec une prévalence dans les grandes entreprises et certains secteurs d’activité. Les montants des primes versées sont en augmentation, reflétant une reprise économique après la survenue de la crise covid. Les mesures en faveur du développement de l’épargne salariale au sein des PME (baisse du forfait social notamment) produisent quelques effets, mais le taux de diffusion demeure faible. Les produits d’épargne salariale classiques ont été concurrencés ces dernières années par la prime de partage de la valeur ajoutée qui bénéficie, sous certaines conditions, d’une défiscalisation. Celle-ci est moins contraignante pour les entreprises que les dispositifs d’épargne salariale.

Épargne : un premier semestre favorable aux produits d’épargne de court terme et à l’assurance vie

Au cours du premier semestre, les ménages, en France, ont continué à mettre de l’argent de côté, le taux d’épargne se situant toujours au-dessus de son niveau d’avant crise sanitaire. À la différence des Américains, les Français et de nombreux autres Européens n’ont pas toujours puisé dans leur cagnotte Covid. Ils l’ont au contraire renforcée en maintenant un important taux d’épargne. La succession des crises (Covid, guerre en Ukraine, vague inflationniste, tensions au Moyen-Orient, dissolution de l’Assemblée nationale) conduit les ménages, en France, à la prudence. Sur les six premiers mois de l’année 2024, une évolution des comportements est constatée. La collecte de l’épargne réglementée tend à se normaliser après des années records et l’assurance vie reprend des couleurs. Parmi les deux produits phares du premier semestre figurent le contrat à terme et le Plan d’Épargne Retraite (PER). Le premier doit son succès à ses taux de rendement attractifs quand le second répond à l’inquiétude persistante des Français en matière de retraite.

Au sommaire de cette étude

- Légère remontée de l’encours des dépôts à vue dans un contexte anxiogène

- Livret A et LDDS, les valeurs sûres

- Livret d’Épargne Populaire (LEP), la fin de l’euphorie ?

- Le Livret Jeune, le mal aimé

- Poursuite de la baisse de l’encours des Livrets ordinaires

- Plan d’Épargne Logement (PEL), pas d’embellie en vue

- Le Compte d’Épargne Logement (CEL) en regain de forme

- Le triomphe des comptes à terme

- Assurance vie, un semestre de bonne facture

- Le Plan d’Épargne Retraite (PER) assurance, une belle croissance

Assurance vie et épargne retraite chez AG2R LA MONDIALE

3 questions à… Christophe Bournit

Membre du Comité de Direction Groupe d’en charge de la distribution omnicanale, du marketing, de la relation client et des réclamations

En 2024, l’assurance vie et le Plan d’Épargne Retraite (PER) sont les grands gagnants du baromètre d’Amphitéa – Cercle de l’Épargne réalisé par l’IFOP et le CECOP. L’assurance vie récupère, huit ans après, sa première place parmi les placements préférés des Français. De son côté, le PER, moins de cinq ans après sa création, se hisse à la troisième place devançant l’investissement immobilier locatif. En tant que directeur de la distribution d’AG2R LA MONDIALE, ces résultats sont-ils en phase avec ceux qui vous reviennent du terrain ?

Effectivement, le marché de l’assurance vie (épargne et retraite) demeure très dynamique en 2024. Nous le constatons également au travers de l’activité en croissance de nos réseaux de distribution. Depuis la loi Pacte, l’accueil du PER par les Français semble constituer une réponse adaptée aux besoins des clients et nous poursuivons notre développement.

Dans le baromètre 2024, 71 % des non-retraités estiment que leurs futures pensions seront insuffisantes pour vivre correctement. En revanche, le taux d’équipement en PER, malgré le succès d’estime mentionné ci-dessus, demeure encore faible, autour de 20 %. Quels sont les arguments mis en avant par AG2R LA MONDIALE pour élargir la diffusion de ce produit ?

Le besoin de compléments de revenus, en vue de la retraite, est déjà adressé par une part importante des Français avec l’assurance vie. Le PER (plus récent) est venu compléter la réponse aux besoins. En 5 ans, il a déjà pris une place essentielle. Nos équipes commerciales incluent le PER dans le cadre de l’approche globale des besoins de nos clients, et non dans la seule optique de vente d’un produit.

Selon de nombreuses enquêtes d’opinion, les épargnants indiquent être prêts à s’engager en faveur de la transition écologique mais le passage à l’acte se révèle difficile malgré les dispositions adoptées ces dernières années et notamment, celles récentes de la loi Industrie Verte. Sur ce sujet, comment se positionne AG2R LA MONDIALE ? Constatez-vous une inflexion dans le comportement des sociétaires ?

La mise en œuvre est récente (24/10/2023). C’est une situation qui peut sembler paradoxale entre les intentions et la réalité. Le mouvement va se poursuivre puisque cette thématique est un sujet central dans la société.

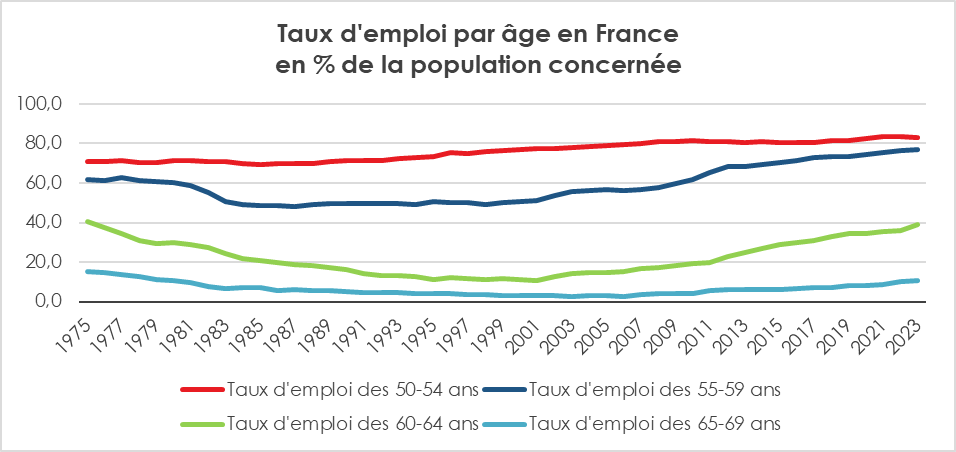

L’emploi des plus de 55 ans en France, l’éternel débat !

La France se caractérise par le faible taux d’emploi des seniors et tout particulièrement des plus de 60 ans. Depuis une trentaine d’années, les pouvoirs publics tentent d’améliorer le taux d’activité et le taux d’emploi pour diminuer le poids des dépenses de retraite, augmenter les recettes publiques ainsi que la croissance. De réels progrès ont été réalisés même si la France n’a pas encore atteint la moyenne de l’Union européenne.

En 2022, selon le service des statistiques du Ministère du Travail, la DARES, le taux d’emploi est de 82,5 % pour les 25-49 ans, de 76,4 % pour les 55-59 ans et de 36,2 % pour les 60-64 ans. 56,9 % des personnes de 55 à 64 ans sont en emploi. Ce taux continue d’augmenter et atteint son plus haut niveau depuis 1975, année du début de la série statistique. Le taux moyen de l’Union européenne dépasse 62 %. En 2023, plus de huit personnes sur dix sont en emploi à 55 ans, mais cette part baisse à cinq sur dix à 61 ans.

Une forte progression des taux d’emploi et d’activité en France

Entre 2018 et 2023, le taux d’activité (personnes en emploi ou à la recherche d’un emploi) des 55‑59 ans a augmenté de 2,5 points (80,9 % en 2023) et s’est rapproché de celui des 50‑54 ans (87,4 %). Celui des 60‑64 ans a crû de 6,2 points sur ces cinq années, dont +2,7 points en 2023, en partie sous l’effet de la réforme des retraites de 2023, mise en œuvre à compter de septembre. Il atteint 41,6 % en 2023, son plus haut niveau depuis 50 ans.

En 2023, le taux d’activité des 55‑64 ans en France est de 61,7 %, inférieur d’environ 5 points à celui de l’Union européenne (67,0 %) et d’environ 15 points à celui de l’Allemagne (76,4 %). Si la tendance de ces dernières années se poursuivait, le taux d’activité des personnes âgées de 60 à 64 ans atteindrait 61 % en 2030 et 71 % en 2070 [Fabre et al., 2023]. Pour les 55‑59 ans, le taux d’activité observé en 2023 (80,9 %) atteint déjà celui prévu pour l’année 2025, et est déjà proche de celui projeté à l’horizon 2070 (83 %) par les pouvoirs publics.

Entre 2003 et 2023, le taux d’emploi a augmenté de 21 points pour les 55‑59 ans, et de 25 points pour les 60‑64 ans. Ainsi, en 2023, un tiers des personnes en emploi ont plus de 50 ans, contre un cinquième au début des années 2000. En vingt ans, le taux de chômage des seniors est resté durablement inférieur à la moyenne. En 2023, le taux de chômage des 55‑59 ans est de 4,9 % et celui des 60‑64 ans de 6,4 %, contre 7,3 % pour l’ensemble des classes d’âge. Par ailleurs, en France, les rémunérations salariales des seniors sont, en moyenne, plus élevées que celles des générations plus jeunes, ce qui n’est pas toujours le cas dans les autres pays d’Europe.

De 55 à 69 ans, une situation sur le marché du travail très évolutive

En moyenne entre 55 et 69 ans, en 2023, 43 % des personnes sont en emploi (4 % d’entre elles cumulant emploi et retraite) et 43 % sont à la retraite sans emploi (appelées « retraitées » dans la suite de l’étude). Les 14 % restants, « ni en emploi ni à la retraite » (NER), sont soit au chômage (2 %), soit inactifs sans percevoir de retraite (11 %).

En 2023, à 55 ans, 81 % des personnes sont en emploi, les autres situations étant minoritaires : 4 % sont au chômage, 14 % inactives sans être à la retraite et 1 % à la retraite sans emploi. À 61 ans, le taux d’emploi diminue à 53 %, 24 % des personnes sont NER et 23 % sont à la retraite. À 69 ans, 91 % des personnes sont retraitées, seulement 6 % sont en emploi (la majorité cumulant emploi et retraite), et 3 % sont NER.

Un cinquième des seniors ni en emploi, ni à la retraite (NER)

En moyenne entre 55 et 61 ans, 21 % des seniors sont NER. La plupart subissent leur situation, notamment les chômeurs qui cherchent activement un emploi, mais n’en trouvent pas (4 % des 55-61 ans), mais aussi les personnes inactives qui le sont pour une raison de santé ou de handicap. 10 % des personnes de 55 à 61 ans sont dans cette dernière situation. La santé ou le handicap constitue la principale raison d’inactivité entre 55 et 61 ans. Cette part décline à partir de 62 ans avec la hausse des départs à la retraite.

En moyenne, avant 62 ans, 7 % des personnes NER le sont pour une autre raison que le chômage ou la santé. Ce pourcentage augmente à l’approche de l’âge légal de départ à la retraite, passant de 5 % à 55 ans à 9 % à 61 ans. Le souhait de rester à la maison est la raison la plus citée (27 % entre 2021 et 2023). Cette raison est plus fréquente chez les femmes (36 %) que chez les hommes (6 %).

L’approche de la retraite constitue un motif également fréquemment cité (17 %). Il est mentionné par 42 % des NER de 61 ans. Environ 50 % de ceux qui citent cette raison deviennent effectivement retraités un an plus tard. 8 % des NER de 55 à 61 ans se disent découragés, ce qui les place dans le « halo autour du chômage », ils souhaitent un emploi sans, pour autant, faire une recherche active.

13 % de cumulants emploi-retraite

77 % des 50 à 74 ans étaient en emploi au moment de la liquidation de leurs droits à la retraite en 2023, et 87 % d’entre eux ont cessé de travailler dès qu’ils ont commencé à percevoir leur retraite. 82 % arrêtent de travailler parce qu’ils remplissaient les conditions requises. 7 % des retraités ont arrêté de travailler pour des raisons de santé, les femmes étant plus nombreuses que les hommes à évoquer ces motifs.

13 % des retraités continuent à travailler après la liquidation de leurs droits. Ce taux est de 12 % chez les cadres contre 7 % chez les ouvriers. Il atteint 42 % pour les professions libérales et 33 % pour les commerçants. 38 % des retraités continuent à travailler pour des raisons financières. 46 % sont diplômés du supérieur, avec une majorité ayant pris leur retraite après 63 ans. 23 % ont encore un emprunt immobilier en cours. 21 % sont locataires et 17 % ont encore un enfant à leur domicile.

36 % continuent à travailler parce qu’ils aiment travailler ou pour le contact humain et la vie sociale. Les indépendants (36 %) et les cadres (22 %) sont surreprésentés dans ce groupe.

La proximité de la retraite et les contraintes familiales sont les principaux moteurs qui conduisent à l’inactivité parmi les personnes âgées de 55 à 61 ans, surtout chez les femmes. Le découragement et les problèmes de santé jouent également un rôle significatif dans la baisse du taux d’emploi. A contrario, les motivations financières tout comme le plaisir au travail sont des facteurs importants pour rester en activité. Des différences marquées entre les sexes et les statuts socio-économiques sont constatées en la matière. Les cadres et les indépendants ont tendance à travailler plus longtemps après la retraite, souvent par satisfaction personnelle, tandis que les ouvriers et employés continuent plus souvent une activité professionnelle pour des raisons financières.

Un mois d’août en or massif

Au cours de la semaine du 19 au 24 août, l’once d’or a atteint de nouveaux records en dépassant la barre des 2 500 dollars. Depuis le 1er janvier, l’once d’or a progressé de plus de 20 %, surpassant ainsi l’indice des actions américaines S & P 500 qui a toutefois augmenté de plus de 16 %.

La valeur de l’or s’accroît en raison des tensions géopolitiques, de la baisse des taux directeurs et de la crise immobilière en Chine. La baisse des taux d’intérêt conduit les investisseurs à effectuer des arbitrages en faveur de l’or qui, par définition, ne génère pas d’intérêts. Le cours de ce dernier est également soutenu par les tensions géopolitiques, notamment au Proche et Moyen-Orient où le risque d’un embrasement demeure possible. La guerre en Ukraine, marquée par l’invasion limitée du territoire russe, contribue également à la hausse de l’or, tout comme les incertitudes électorales aux États-Unis. L’hypothèse d’un retour de Donald Trump à la Maison-Blanche pourrait signifier une exacerbation du conflit commercial avec la Chine.

Les banques centrales jouent un rôle clé dans l’augmentation du cours de l’or. Selon les données du Conseil mondial de l’or (CMO), les banques centrales ont accru leurs réserves de 1 081 tonnes en 2022 et de 1 037 tonnes en 2023, un rythme inédit depuis une cinquantaine d’années. Au début des années 2010, les volumes d’achats oscillaient autour de 500 tonnes par an. Ces achats proviennent essentiellement des banques centrales des pays émergents, en premier lieu celle de la Chine. Les pays émergents cherchent à réduire leur dépendance au dollar et à diversifier leurs actifs de réserve.

À la différence du dollar, l’or n’est soumis à aucun risque de contrepartie et ne peut pas faire l’objet de sanctions. Au deuxième trimestre 2024, les instituts d’émission ont acheté 183 tonnes selon le CMO, soit 39 % de moins qu’au premier trimestre, mais 6 % de plus par rapport à l’année précédente. Au premier semestre, ils ont acquis 483 tonnes, soit 5 % de plus que le précédent record établi au premier semestre 2023. La Banque Nationale de Pologne a été l’une des plus actives avec 19 tonnes achetées ce trimestre, tout comme la Banque centrale indienne qui a acquis le même volume.

Le prix de l’or est également en hausse en raison des achats effectués par les ménages chinois. Confrontés à une crise immobilière de grande ampleur, ces derniers consacrent une part croissante de leur épargne à l’achat de pièces, de lingots ou de parts de fonds investis en or. En 2023, ces achats ont augmenté de 28 % en Chine, atteignant 280 tonnes. Les fonds indiciels (ETF-or) rencontrent un succès croissant.

La hausse rapide du cours de l’or qui a surpris de nombreux analystes devrait se modérer avec la fin des anticipations sur la baisse des taux et le ralentissement des achats des banques centrales. Néanmoins, dans les prochaines semaines, plusieurs facteurs pourraient encore favoriser l’augmentation du cours du métal précieux : les tensions internationales et les incertitudes politiques. Certains analystes évoquent un cours à 3 000 dollars l’once, mais la tendance moyenne du marché se situe plutôt autour de 2 500/2 600 dollars.

Longtemps estimé à 1 000 dollars, le prix plancher de l’or se situerait aujourd’hui entre 1 850 et 2 000 dollars l’once. Cette hausse du prix plancher s’explique par l’augmentation des coûts de production de l’or, autour de 1 300 dollars l’once, et par les achats des banques centrales qui absorbent entre 25 et 27 % de la production annuelle des mines aurifères.

Plus de 700 000 bénéficiaires de l’actionnariat salarié en France en 2021

En 2021, parmi les entreprises de 10 salariés ou plus ainsi que les sociétés cotées de moins de 10 salariés du secteur privé, environ 3 700 entreprises (1,5 %) ont mis en place un dispositif d’actionnariat salarié. Plus de 700 000 salariés en ont bénéficié. Cette même année, 44 % des entreprises ayant mis en œuvre au moins une opération d’actionnariat salarié ne recourent qu’au Plan d’Épargne Entreprise (PEE). 52 % des entreprises, ont opté pour d’autres dispositifs sans recourir au PEE. Parmi celles-ci, 33 % ont exclusivement instauré une attribution gratuite d’actions (AGA) et 19 % ont eu recours à d’autres mécanismes, tels que les bons de souscription de parts de créateur d’entreprise (BSPCE), les stock-options, ou une combinaison de ces dispositifs.

L’actionnariat salarié est plus fréquent dans l’industrie (1,7 % des entreprises) que dans la construction (1,3 %) ou le secteur tertiaire (1,5 %). Certains secteurs des services y recourent toutefois davantage, notamment les activités financières et d’assurance (5,7 %) ainsi que le secteur de l’information et de la communication (4,8 %). Dans ces secteurs, 16,2 % des salariés des activités financières et d’assurance en bénéficient, contre 15,2 % dans l’information-communication.

L’actionnariat salarié tend à se développer avec la taille de l’entreprise. Ainsi, 19,3 % des entreprises de 1 000 salariés ou plus y ont recours, contre seulement 0,9 % des entreprises de 10 à 49 salariés. Parmi les sociétés cotées, 30,6 % ont réalisé au moins une opération d’actionnariat salarié en 2021, bénéficiant à 74 % de leurs salariés.

Par ailleurs, 73,9 % des entreprises pratiquant l’actionnariat salarié ont également mis en place au moins un dispositif d’épargne salariale (participation, intéressement, PEE, ou plan d’épargne retraite collectif). En 2021, 97,7 % des bénéficiaires de l’actionnariat salarié étaient ainsi couverts par au moins un dispositif d’épargne salariale, dont 71,2 % par l’ensemble des quatre dispositifs. Le cumul de l’actionnariat salarié avec les dispositifs d’épargne salariale est beaucoup plus fréquent dans les grandes entreprises. Seules 54,4 % des entreprises de moins de 50 salariés pratiquant l’actionnariat salarié ont également mis en place un ou plusieurs dispositifs d’épargne salariale. Ces dispositifs couvrent 52,4 % des bénéficiaires d’au moins une opération d’actionnariat salarié dans les entreprises de cette taille. Dans les entreprises de 1 000 salariés ou plus, le cumul est quasi systématique.

Les nouveaux cas de déblocage de l’épargne salariale

L’épargne salariale est un système d’épargne collectif mis en place dans certaines entreprises. Les salariés bénéficiaires peuvent recevoir une prime liée à la performance de tout ou partie de l’entreprise (intéressement) ou représentant une quote-part des bénéfices de cette dernière (participation).

Les sommes attribuées peuvent, au choix du salarié, lui être versées directement où être déposées sur un Plan d’Épargne Entreprise (PEE) ou sur un Plan d’Épargne Retraite (PERCO ou PERECO). Les sommes versées sur un PEE sont logiquement bloquées cinq ans même si plusieurs cas de déblocages anticipés existent afin de tenir compte de situations particulières.

La liste des cas de déblocage a été élargie par un décret du 5 juillet 2024 à trois nouveaux cas : la rénovation énergétique de la résidence principale (isolation, installation d’un équipement de chauffage utilisant une énergie renouvelable…), l’achat d’un véhicule dit « propre » et la situation de proche aidant.

Le déblocage des fonds d’un PEE avant échéance s’effectue sur demande. La requête doit être envoyée par le titulaire du PEE à l’organisme gestionnaire du dispositif pour l’entreprise. Pour être valide, la demande de déblocage doit être effectuée au plus tard dans les six mois suivant la réception par le salarié de la première facture de l’entreprise réalisant les travaux de rénovation ou les six mois suivant l’achat du véhicule propre éligible. La demande doit être accompagnée de documents justificatifs (factures, bons de commande, etc.). Dans le cas où le salarié est un proche aidant, les fonds peuvent être débloqués à tout moment.

Les cas de déblocage les plus répandus sont la rupture du contrat de travail, cause évoquée 430 000 fois en 2023, suivie de l’acquisition de la résidence principale. Le déblocage faisant suite à des violences conjugales a été utilisé à 374 reprises en 2023.

Liste complète des cas de déblocages de l’épargne salariale

- Mariage, conclusion d’un Pacs ;

- Naissance ou adoption d’un 3e enfant ;

- Divorce, séparation, dissolution d’un Pacs, avec la garde d’au moins un enfant ;

- Victime de violence conjugale ;

- Invalidité (salarié, son époux(se) ou partenaire de Pacs, ses enfants) ;

- Décès (salarié, son époux(se) ou partenaire de Pacs) ;

- Rupture du contrat de travail, cessation de son activité par l’entrepreneur individuel, fin du mandat social, perte du statut de conjoint collaborateur ou de conjoint associé ;

- Création ou reprise d’entreprise par le titulaire, ou son époux(se) ou partenaire de Pacs, exercice d’une autre profession non salariée, acquisition de parts sociales d’une société coopérative de production (SCOP) ;

- Acquisition ou agrandissement de la résidence principale, avec création de nouvelle surface habitable et en présence d’un permis de construire ou d’une déclaration préalable de travaux ;

- Remise en état de la résidence principale endommagée à la suite d’une catastrophe naturelle reconnue par arrêté ministériel ;

- Rénovation énergétique de la résidence principale ;

- Surendettement ;

- Activité de proche aidant exercée par le titulaire, ou son époux(se) ou partenaire de Pacs ;

- Achat d’un véhicule à faible émission de gaz à effet de serre (voiture, camionnette, véhicule à moteur à 2 ou 3 roues, ou quadricycle à moteur qui utilise l’électricité, l’hydrogène ou une combinaison des deux comme source exclusive d’énergie, ou cycle à pédalage assisté neuf).

L’édito de Jean-Pierre Thomas « Sortir des chemins battus »

Un an après son adoption, la réforme des retraites, portant l’âge légal de 62 à 64 ans, demeure contestée. Son abrogation est réclamée par de nombreux partis politiques et syndicats. Cette réforme est indéniablement née sous de mauvais auspices. Elle a été élaborée après l’abandon du projet d’instauration d’un système de retraite par points, projet qui figurait au programme d’Emmanuel Macron en 2017. L’harmonisation des règles aurait, sans aucun doute, constitué une avancée, apportant plus de transparence et d’égalité. Cependant, le caractère bureaucratique de la réforme, marquée par un excès de centralisation, a cristallisé les oppositions. Par ailleurs, au cours des discussions, la question du report de l’âge légal de 62 à 64 ans a suscité l’hostilité des syndicats, qui soutenaient, auparavant, le principe du système par points.

Bien que le texte ait été adopté en première lecture à l’Assemblée nationale avant la pandémie de Covid, Emmanuel Macron a finalement opté, au début de son second mandat, pour une réforme purement paramétrique. La légitimité de cette dernière a été mise en cause dès le départ, en raison d’évaluations divergentes concernant les déficits à venir des régimes de retraite. Pourtant, le constat est clair : la France est, avec l’Italie, le pays de l’OCDE qui consacre le plus de ressources à la retraite, soit plus de 13 % de son PIB. Le ratio cotisants/retraités, qui était de 4 dans les années 1960, est aujourd’hui de 1,7 et devrait tomber à 1,4 d’ici 2070. Le nombre de retraités est passé de 5 millions en 1980 à 17 millions en 2021, et il pourrait atteindre 23 millions d’ici une trentaine d’années.

L’abrogation de la réforme des retraites de 2023 entraînerait une augmentation des charges d’environ 10 milliards d’euros, sachant que les avantages consentis, à juste titre, aux titulaires du minimum contributif ou à certaines catégories de femmes, dont les pensions restent inférieures à la moyenne, ne seront pas remis en cause. Or, dans un régime par répartition, les dépenses de retraite sont financées par les actifs. Leur augmentation pourrait réduire le pouvoir d’achat de ces derniers.

Certains suggèrent de faire contribuer davantage les entreprises, mais cela risquerait de réduire leur taux de marge, d’augmenter les prix et de limiter les hausses salariales. D’autres évoquent la possibilité d’accroître la taxation du patrimoine, des revenus ultra-riches, mais cela pourrait s’avérer insuffisant, car les besoins des régimes de retraite se chiffrent en dizaines de milliards d’euros. Certes, une érosion du pouvoir d’achat des retraités pourrait être envisagée. En moyenne, la retraite en France est d’environ 1 500 euros. Selon la dernière enquête AMPHITÉA/Cercle de l’Épargne, 72 % des non-retraités estiment que le montant de leurs futures pensions ne leur permettra pas de vivre correctement à la retraite.

Face à un dossier aussi complexe, ouvert depuis plus de trente ans, les pouvoirs publics auraient tout intérêt à sortir des sentiers battus. La gestion des retraites devrait avant tout être confiée aux partenaires sociaux, qui ont déjà la responsabilité de maintenir à l’équilibre le système de retraite complémentaire AGIRC/ARRCO, lequel dispose même de réserves abondantes. Comme il existe des domaines réservés à la loi et au règlement, il devrait y avoir un champ dédié à la négociation sociale, dans lequel ni le législatif ni l’exécutif ne pourraient intervenir, sauf exception.

La question de la pénibilité, qui reste en suspens depuis des années, devrait être traitée par les partenaires sociaux. Ils pourraient sans doute imaginer des dispositifs permettant l’instauration d’une retraite à la carte, et en finir ainsi avec les seuils rigides d’âge. Le dispositif de retraite progressive pourrait également être amélioré, avec pour objectif de faciliter la transmission des savoirs et des compétences.

Enfin, l’épargne retraite devrait devenir un sujet central de négociation au sein des entreprises. Aujourd’hui, elle reste principalement l’apanage des grandes entreprises, renforçant ainsi les inégalités de revenus entre les retraités. Le développement de l’épargne retraite constituerait également une source de financement supplémentaire pour les entreprises, leur permettant de se moderniser et de relever le défi de la transition écologique. Cet apport de capitaux, dans le cadre de l’épargne retraite, renforcerait le rôle des partenaires sociaux dans la gestion des entreprises, conformément à la vision du Général de Gaulle lors de la création de l’épargne salariale en 1959.

Jean-Pierre Thomas

Président du Cercle de l’Épargne

« Nous sommes dans un moment optimal » : pourquoi les fonds euros de l’assurance-vie redeviennent intéressants

Cité dans La Tribune, Philippe Crevel revient sur le succès des unités de comptes dans les collectes des contrats d’assurance vie ces dernières années marquées par la baisse de la rémunération des fonds euros. « La très bonne performance du cours des actions et des fonds immobiliers depuis 2015 ont incité les épargnants à souscrire à des contrats d’assurance-vie partiellement ou totalement en unités de compte qui offrent plus d’exposition à ces actifs risqués que les fonds en euros », note ainsi le directeur du Cercle de l’Epargne.

En dépit de la baisse de l’inflation, les Français continuent d’épargner fortement

Dans Boursier.com, Philippe Crevel, directeur du Cercle de l’Epargne revient sur les causes du taux d’épargne élevé en France malgré l’assagissement confirmé des prix.

Actions, obligations, durée des placements… comment faire ses premiers pas en Bourse ?

Dans les colonnes du Parisien, Philippe Crevel délivre quelques conseils aux investisseurs pour éviter des déconvenues sur les marchés. Il recommande notamment aux épargnants de se fixer des objectifs : « Pour réaliser des bénéfices, mieux vaut se fixer un objectif de plus-value, exemple : 30 %, puis vendre sans attendre le lendemain, car les cours peuvent chuter aussitôt« . Avant de rappel que « la règle générale est celle-ci : quand les cours sont hauts, vendez et quand ils sont bas, achetez. »

Epargne : l’attrait des ménages pour l’assurance vie ne faiblit pas

Boursier.com revient sur la collecte de l’assurance vie en juillet et reprend dans son article l’analyse du Directeur du Cercle de l’Epargne. Pour Philippe Crevel « les ménages reviennent sur les fonds en euros, incités par les taux plus élevés proposés par les assureurs. Dans le même temps, ils n’hésitent pas à s’alléger en fonds en euros, témoignant d’une mobilité accrue en ce qui concerne la gestion de leur patrimoine. Les rachats peuvent être liés à un changement d’allocation au sein de leurs contrats d’assurance vie ou donner lieu à des versements sur d’autres placements (immobilier, dépôts à terme, autres contrats d’assurance vie, etc.)

. »

Taux d’épargne : les Français toujours fourmis !

Analyse de Philippe Crevel, Directeur du Cercle de l’Epargne

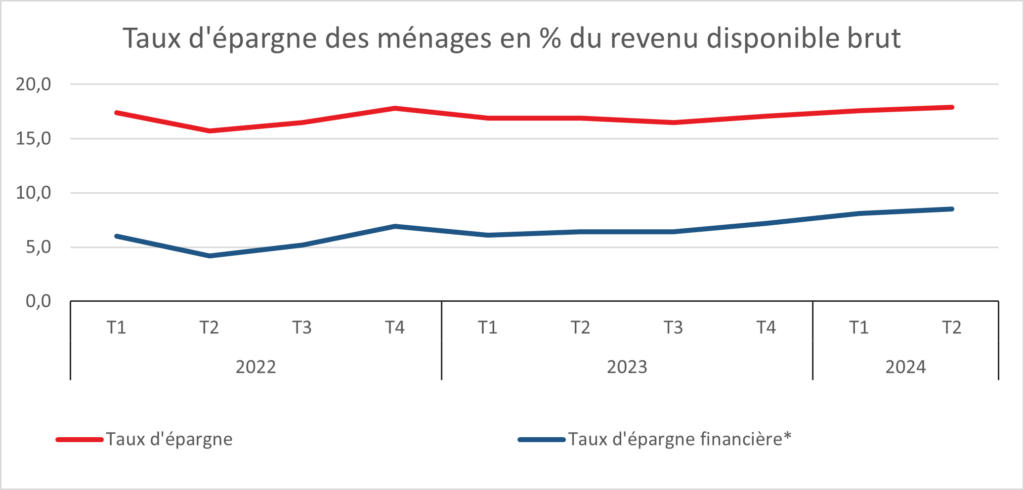

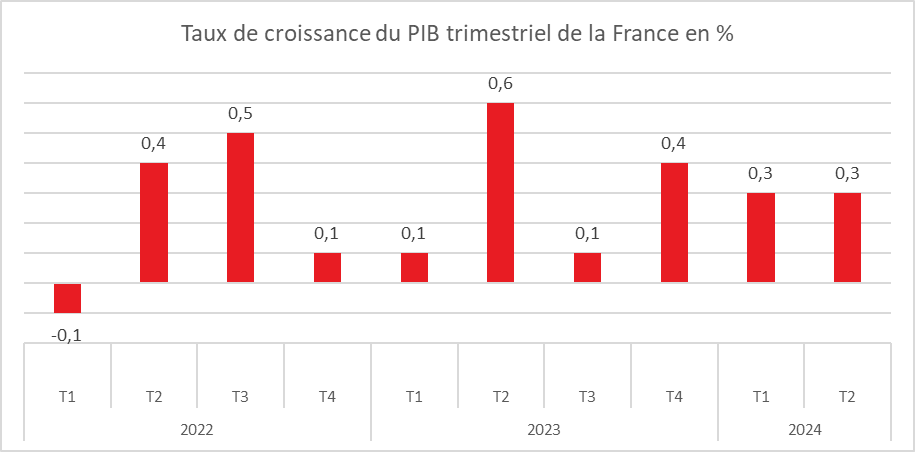

Au deuxième trimestre, les Français ont accru leur effort d’épargne. Le taux d’épargne qui était 17,6 % au premier trimestre est ainsi passé, selon l’INSEE, à 17,9 % du revenu disponible brut au deuxième, soit un niveau nettement supérieur à celui constaté avant la crise sanitaire (15 % enregistrés fin 2019). La hausse du taux d’épargne profite particulièrement à l’épargne financière, dont le taux passe de 8,1 % du revenu disponible sur le premier trimestre à 8,5 % sur le deuxième.

La succession de crise, alimentée par la persistance des tensions géopolitiques (guerre en Ukraine, conflit au Proche-Orient), pousse les ménages, en France, à maintenir à un niveau record, leur taux d’épargne, en alimentant notamment leur épargne de précaution mais aussi leur assurance vie.

Au cours du deuxième trimestre, les ménages français ont peu intégré la baisse de l’inflation, et continué de ce fait à épargner par crainte d’une nouvelle hausse potentielle des prix. Les incertitudes nées de l’annonce de la dissolution le 9 juin ont pu, par ailleurs, renforcer cette tendance.

Les premiers résultats pour le troisième trimestre, tant pour le Livret A (collecte de +1,7 milliard d’euros en juillet) et l’assurance vie (+1,8 milliard sur le mois de juillet) illustrent le choix des Français de privilégier l’épargne à la consommation.

Les derniers chiffres de l’inflation, passée sous la barre symbolique des 2 % en août, semblent néanmoins confirmer une véritable baisse ce qui pourrait induire un moindre taux d’épargne en fin d’année, sous réserve d’une normalisation du contexte économique tant au niveau national qu’à l’échelle internationale.

Cercle de l’Épargne – INSEE

Pourquoi garder de l’argent sur votre compte courant vous en fait perdre

Dans cet article consacré à l’argent qui dort, Capital reprend l’analyse de Philippe Crevel, Directeur du Cercle de l’Epargne qui revenait récemment, au micro d’Europe 1, sur les effets de l’inflation sur le patrimoine.

Livret A et LDDS : pourquoi leur succès persistant n’est pas une si une bonne nouvelle

Dans une interview p à lire dans le média Merci pour l’Info, le directeur du Cercle de l’épargne analyse les résultats de la dernière collecte du Livret A et du LDDS.

Livret A : les Français ont épargné de manière inédite au mois de juillet

Interviewé dans Libération, Philippe Crevel revient sur sur les raisons du niveau élevé de la collecte du Livret A en juillet.

Livret A : rebond surprise de la collecte en juillet

Cité dans les Echos, Philippe Crevel estime que « les incertitudes politiques, liées à la dissolution de l’Assemblée puis aux élections législatives, peuvent prêter à l’attentisme et à la prudence des ménages » et participent à expliquer le niveau élevé de l’épargne, qui n’a pas retrouvé son niveau d’avant crise sanitaire en France.

Pas de quartier d’été pour le Livret A

Résultats du Livret A – LDDS – LEP du mois de juillet 2024

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Les ménages continuent d’épargner durant l’été 2024. Le Livret A, le Livret de Développement Durable et Solidaire (LDDS), ainsi que le Livret d’Épargne Populaire (LEP) ont tous enregistré des collectes positives en juillet. Avec la baisse de l’inflation, ces produits offrent désormais un rendement réel positif.

Une collecte en hausse pour le Livret A

La collecte de juillet s’est élevée à 1,7 milliard d’euros, contre 1,23 milliard d’euros en juin et 2,16 milliards d’euros en juillet 2023. Depuis 2009, seulement trois décollectes ont été enregistrées en juillet pour le Livret A (-0,97 milliard d’euros en 2015, -1,08 milliard d’euros en 2014 et -1,07 milliard d’euros en 2009). Sur les sept premiers mois de l’année, la collecte du Livret A atteint 11,71 milliards d’euros, contre 28 milliards d’euros en 2023, une année exceptionnelle.

Les résultats de juillet montrent l’attrait continu des ménages pour l’épargne réglementée. Cette collecte est nettement supérieure à la moyenne de ces dix dernières années (1 milliard d’euros pour le mois de juillet entre 2014 et 2023). Les Français semblent réticents à puiser dans leur épargne pour augmenter leurs dépenses de consommation, contrairement aux Américains, par exemple. Face aux incertitudes politiques nées des élections législatives des 30 juin et 7 juillet derniers, les ménages privilégient l’attentisme et la prudence, faisant du Livret A une valeur refuge.

Le Livret de Développement Durable et Solidaire toujours dynamique

Le Livret de Développement Durable et Solidaire (LDDS) a enregistré en juillet une collecte de 730 millions d’euros, contre 590 millions d’euros en juin et 600 millions d’euros en mai. En juillet 2023, la collecte pour ce produit s’élevait à 970 millions d’euros. Sur les sept premiers mois de l’année, la collecte atteint 5,61 milliards d’euros.

Comme pour le Livret A, les résultats du LDDS sont supérieurs à la moyenne des dernières années. Entre 2014 et 2023, la collecte moyenne était de 300 millions d’euros. Depuis la création de la base statistique par la Caisse des dépôts et consignations, seules deux décollectes ont été constatées pour le LDDS en juillet (2009 et 2015).

Nouveaux records d’encours pour le Livret A et le LDDS

En juillet, le Livret A et le LDDS ont une nouvelle fois battu des records d’encours, atteignant respectivement 427 et 155,1 milliards d’euros, portant le total des deux placements à 582,2 milliards d’euros.

Livret d’Épargne Populaire : une collecte en légère baisse en juillet

En juillet, le Livret d’Épargne Populaire (LEP) a enregistré une collecte positive de 460 millions d’euros, en baisse par rapport aux 570 millions d’euros de juin. Cette collecte succède à deux décollectes (-40 millions d’euros en mai et -270 millions d’euros en avril).

La baisse du taux de rendement du LEP, de 5 % à 4 %, annoncée en juillet et effective depuis le 1er août, n’a pas eu d’effet notable sur la collecte. Les ménages à revenus modestes continuent de vouloir épargner dans un contexte économique et politique incertain. L’encours du LEP atteint également un record, à 76,9 milliards d’euros.

Une normalisation contrariée