Clauses de désignation : l’apport décisif de la Cour de cassation, par Jacques Barthélémy

Jacques Barthélémy, Avocat – Conseil en droit social Ancien professeur associé à la faculté de droit de Montpellier et membre du Conseil scientifique du Cercle de l’Epargne, vient de publié une chronique dans la revue spécialisée « Jurisprudence Lamy ».

Dans cet article, Jacques Barthélémy revient sur les arrêts de la Chambre sociale de la Cour de Cassation du 11 février 2015 dans lesquels la Haute juridiction valide un clause de désignation considérant que « le contrat sanctuarisé par le considérant 14 de la décision du Conseil constitutionnel du 13 juin 2013 est la convention ou l’accord collectif créant les garanties collectives de prévoyance contenant la clause de désignation et non le contrat d’assurance ».

Figaro Vox – Retraites: et si on essayait le régime unique par points?

Philippe Crevel, Directeur du Cercle de l’Epargne vient de publier une tribune FigaroVox disponible sur le site du Figaro sur le régime unique de retraite par point dans laquelle il revient sur les vertus du ce système en vigueur dans plusieurs pays de l’Union euroépenne.

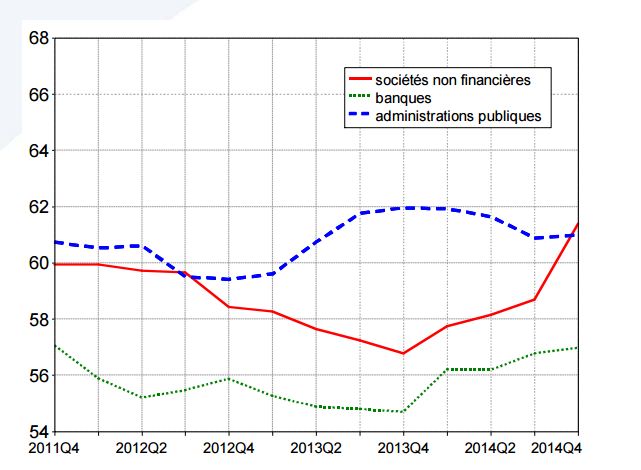

Non-résidents : une présence croissante au sein des sociétés non financières (SNF) et des administrations publiques

En 2014, les non-résidents ont renforcé leur position en procédant à l’achat de 60 milliards d’euros de titres de dettes sur un total d’émissions nettes qui s’élève, sur la période, à 77 milliards d’euros. Ils sont en revanche en retrait sur le marché « actions cotées » ( avec 4 milliards d’euros de titres vendus).

Taux de détention par les non-résidents de la dette de long terme

(par secteur émetteur résident)

A la fin 2014, l’encours total des titres de dettes et actions s’établit à 5 041 milliards d’euros avec respectivement 3 432 milliards d’euros de titres de dettes et 1609 milliards d’euros d’actions cotées.

A noter que les résultats cumulés sur l’année ne traduisent pas le comportement des non-résident sur le dernier trimestre. En effet, quand sur l’année 2014 les non-résidents ont privilégiés les titres de dettes émis par les sociétés non finanicères et les administrations publiques avec des flux nets d’achat qui s’établissent respectivement à 32 et 35 milliards d’euros, ils se sont davantage portés sur les actions cotées dont le flux d’achat net progresse de 6 milliards d’euros sur le dernier trimestre et ont vendu 35 milliards d’euros de titres de dette sur la période.

20 ans d’épargne et de consommation, des bas et beaucoup de hauts

Depuis 1993, les ménages ont dû gérer l’arrivée de l’euro et une crise financière sans précédent depuis celle de 1929. Il est à noter que leurs comportements en matière d’épargne se sont adaptés aux changements à la fois économiques et réglementaires.

De l’apothéose de la consommation à la consommation sous contraintes

La consommation a, en France, fortement progressé durant les années 2000 passant de 34 milliards d’euros par mois à 42 milliards d’euros en 2008 avant la crise financière. Cette progression est imputable à la hausse du pouvoir d’achat mais également à la progression rapide durant la période du crédit à la consommation. Depuis la crise, la consommation est relativement étale en relation avec le durcissement de l’accès au crédit. Il faut également prendre le compte le développement d’une consommation hors circuits commerciaux classiques. Les sites de partage connaissent un essor surfant sur un effet de mode et sur un effet crise. Le succès de Blablacar, de Airbnb, du Bon Coin… en sont les vivants témoignages….

PERCO : 10,3 milliards d’euros d’encours en 2014

En progression de 20 % sur un an l’encours du PERCO atteint 10,3 milliards d’euros à la fin 2014 bénéficiant de pointage de l’épargne salariale vers ce placement par les pouvoirs publics.

Les flux bruts qui s’établissent au 31 décembre 2014 à 1,8 milliard d’euros sont principalement constitués de l’abondement de l’entreprise qui compte pour 35 % des flux et du versement volontaire des salariés (27 %). La participation représente 20 % et l’intéressement 18%. Le solde nette (après déduction faite des rachats) est de 1,3 milliard d’euros.

191 00 entreprises (soit 14 000 de plus qu’en 2013) et 5,1 millions de salariés seraient couverts. Parmi ces dernier près d’1,8 million auraient déjà effectué des versement soit un résultat en progression de 16 % selon l’AFG.

L’encours moyen détenu par chaque bénéficiaire s’élève à 5 780 euros.

Solvency II : l’ordonnance de transposition dans le droit français au menu du Conseil des ministres du 1er avril

L’ordonnance transposant la directive 2009/138/CE du Parlement européen et du Conseil du 25 novembre 2009 sur l’accès aux activités de l’assurance et de la réassurance et leur exercice (Solvabilité II) a été présenté ce matin au conseil des ministres par le ministre des finances et des comptes publics et la ministre des affaires sociales, de la santé et des droits des femmes.

Contestée pour le caractère excessif des exigences prudentielles qu’elle fait peser sur le secteur, la directive pourrait, à en juger des propos tenus par son ministre de l’économie il y a quelques jours, être encore amenée à évoluer du fait de nouvelles négociations engagées au niveau européen pour revoir le dispositif.

En effet, en l’état, le dispositif envisagé, en imposant aux compagnie d’assurance de disposer de fonds propres suffisant pour couvrir les engagements de long terme qu’elles prennent auprès de leurs clients, peut se révéler contreproductif. Déstiné à accroître la protection des assurés il pourrait pénaliser les placements sur le long terme indispensables pour le financement de l’économie et impacter l’épargnant du fait d’une réallocation des actifs vers des placements à faible rendement.

Le portage salarial encadré par ordonnance

Le gouvernement vient d’adopter, par ordonnance un ensemble de règles visant à encadrer le portage salarial.

Dispositif apparu dans les années 80 se situant à mi-chemin entre salariat classique et régime indépendant, il est défini par l’article L1251-64 du Code du travail comme étant « un ensemble de relations contractuelles organisées entre une entreprise de portage, une personne portée et des entreprises clientes comportant pour la personne portée le régime du salariat et la rémunération de sa prestation chez le client par l’entreprise de portage« .

L’ordonnance visant à structurer ce dispositif crée un nouveau chapitre dans le code du travail, qui définit les conditions applicables aux entreprises de portage, aux salariés « portés » et aux entreprises clientes.

Le salarié devrait d’après l’ordonnance justifier d’une expertise, d’une qualification et d’une autonomie qui lui permettent de rechercher lui-même ses clients. L’ordonnance fixerait par ailleurs un salaire minimum pour le salarié porté égal à 75% du plafond de la sécurité sociale pour une activité équivalent à un temps plein, soit près de 2.400 euros mensuels. Enfin, le salarié porté pourrait être embauché en contrat à durée déterminée (CDD) ou indéterminée (CDI), et ne serait pas nécessairement cadre.

A la demande des acteurs du portage, l’entreprise de portage salarial exerce à titre exclusif l’activité de portage salarial, ce qui exclut de facto les agences d’intérim. L’ordonnance limite la durée des prestations exercées pauprès d’entreprises clientes à 36 mois.

Les activités de services à la personne seraient par ailleurs exclues du dispositif.

Cette ordonnance attendue depuis la censure d’une partie de la loi de 2008 de modernisation du marché du travail par le Conseil constitutionnel qui chargeait les partenaires sociaux de définir les contours du secteur et qui avait de fait rendu caduc un accord conclu en 2010, intervient quelques jours après une décision de la Cour de Cassation dans laquelle la Haute Cour a assimilée un salarié porté à un salarié classique remettant en cause le principe même du portage.

Assurance-vie : le Cercle de l’Epargne cité dans les Echos

Philippe Crevel comment les résultats de l’assurance-vie en février dans un article publié au journal les echos.

L’Assurance-vie confirme et signe

Communiqué de presse

Résultats de l’assurance-vie en février :

l’assurance-vie confirme et signe

Par Philippe Crevel, Directeur du Cercle de l’Epargne

L’assurance-vie confirme et signe Si le Livret A broie du noir depuis 10 mois, l’assurance-vie accumule les bons résultats. Il faut remonter à décembre 2013 pour enregistrer une décollecte du premier produit d’épargne des Français. Au mois de février, l’assurance-vie a confirmé son bon début d’année avec une collecte positive de 2,1 milliards d’euros soit un peu près le même montant qu’en 2014. Le mois de février 2015 a été un mois tranquille pour l’assurance-vie avec des cotisations évoluant à un rythme normal (11,3 milliards d’euros) et avec des rachats dans la norme (9,2 milliards d’euros). Les unités de compte, avec une collecte de 2,1 milliards d’euros, ont représenté 18,5 % des cotisations au mois de février confirmant que les Français acceptent un peu plus de risques afin d’améliorer leur rendement. Au mois de février 2014, les unités de compte s’étaient élevées à 1,4 milliard d’euros. Les bons résultats de la bourse en ce début d’année n’ont pu qu’inciter les ménages à choisir les unités de compte.

L’encours de l’assurance-vie s’élève désormais à 1 547 milliards d’euros. La barrière des 1600 milliards euros pourrait être franchie cette année.

L’assurance-vie bénéficie toujours d’un contexte porteur. Les Français se détournent du Livret A et ne sont pas enclins à investir dans l’immobilier. Le Plan d’Epargne Logement a perdu de son lustre avec la légère baisse de son taux de rendement. Par ailleurs, les Français maintiennent leur effort d’épargne. Ainsi, selon l’INSEE, le taux d’épargne est en progression passant de 15,1 à 15,5 % du revenu disponible brut de 2013 à 2014. Cet accroissement de l’effort d’épargne est lié à l’amélioration du taux de l’épargne financière qui est passé de 5,8 à 6,6 % de 2013 à 2014. La confiance des ménages progressant, il est assez logique qu’ils privilégient les placements longs et donc l’assurance-vie.

Contact presse :

Sarah Le Gouez

0613907548

slegouez@cercledelepargne.fr

Il n’y a pas que la pierre pour la retraite même si…

La pierre a-t-elle toujours la cote ? Oui si l’on en croit l’étude du CSA réalisé pour le groupe Pichet. 39 % des Français ont l’attention d’acheter un logement dans les années à venir, un projet envisagé de manière sérieuse dans un cas sur 3.Les intentions d’achats sont particulièrement fortes parmi les jeunes (18-34 ans) et les cadres. ils sont en effet 63 % pour chacune de ces deux catégories à avoir exprimer ce désir. Néanmoins, rien de nouveau sous le soleil. Les Français ont toujours une forte attirance por la pierre.

Huffington Post : les actions du secteur aérien

L’Huffington Post explique l’impact de la terrible catastrophe de l’A320 de Germanwings sur les cours boursiers des entreprises du secteur aérien.

BFM Business – Intégrale Placement spécial vin

Philippe Crevel participe à l’émission animée par Guillaume Sommerer et Cédric Decoeur consacrée au vin.

Economie française : le climat des affaires gagne 2 points en mars

A son plus haut niveau depuis 3 ans, le climat des affaires, mesuré à partir des réponses des chefs d’entreprise des principaux secteurs d’activité, s’établit à 96 soit deux points de plus que le mois précédent.

S’il reste inférieur à son niveau moyen de long terme (100), cet indicateur progresse de nouveau après plusieurs mois de stabilité.

La progression enregistrée en février tient principalement au commerce en détail qui gagne 3 points. Dans les services l’indicateur gagne un point également, il est resté stable dans le bâtiment. Seule l’industrie fait moins bien qu’en février avec un repli de 1 point passant de 100 à 99.

L’indicateur de retournement pour l’ensemble des secteurs reste dans la zone favorable.

Indicateur de climat des affaires France

Livret A : Quand la décollecte devient la norme

Communiqué de Presse

Livret A : Quand la décollecte devient la norme

Par Philippe Crevel, Directeur du Cercle de l’Epargne

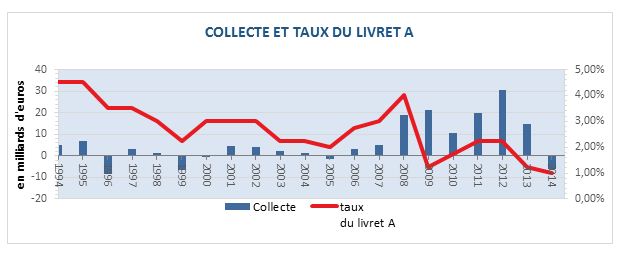

Le Livret A a enregistré, au mois de février, son dixième mois consécutif de décollecte avec un recul de 970 millions d’euros. Avec le Livret de Développement Durable, la décollecte s’élève à 1,21 milliard d’euros. L’encours du Livret A est ainsi passé, en un an, de 267,6 à 261, 2 milliards d’euros.

Cette décollecte persistante est toujours liée à la baisse du taux à 1 % mais s’explique également par un dégonflage de l’enveloppe d’épargne de précaution qui avait connu une croissance inédite de 2011 à 2013. La crise financière et le relèvement des plafonds du Livret A et du LDD intervenue en 2012 et 2013 avaient conduit les épargnants à privilégier le Livret A et le LDD au détriment des placements longs. La collecte nette avait atteint, pour le Livret A et le LDD, 17,5 milliards d’euros en 2011, 49,16 milliards d’euros en 2012 et 19,10 milliards d’euros en 2013. Depuis un rééquilibrage s’opère au profit de l’assurance-vie et du Plan d’Epargne Logement. Par ailleurs, les ménages ont toujours tendance à laisser plus d’argent sur leurs comptes courants.

Il n’y a pas péril en la demeure

La décollecte ne remet pas en cause le système du Livret A. Au contraire, au vu des taux pratiqués à court terme, la Caisse des Dépôts peut se réjouir de la baisse de l’encours. Par ailleurs, l’encours du Livret A reste à un niveau historiquement élevé. La Caisse peut très bien gérer le Livret A avec une décollecte mensuelle qui tourne autour du milliard d’euros. Il ne faut pas oublier qu’il y a dix ans, en février 2005, l’encours du Livret A n’était que de 114 milliards d’euros.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Le livret A n’est plus le placement préféré des Français

Le livret A, enregistre à nouveau, en février, une décollecte nette avec un solde négatif de 97 millions d’euros. Le LDD également touché est en recul de 230 millions. Au total la decollecte atteint ainsi 1,21 milliard d’euros en février sur l’ensemble des réseaux.

Depuis janvier la décollecte s’établit à 2,26 milliards d’euros et l’encours total atteint par les deux produits est de 362, 9 milliards à la fin février.

Le livret A qui enregistre ainsi son 10e mois consécutif de décollecte ne constitue plus le placement préféré des ménages. Une donnée confirmée par la dernière édition du baromètre Viavoice-BPCE qui témoigne le désamour consommé des Français à l’égard du livret A. Le livret A perd deux places au podium et devient, après l’assurance-vie et le PEL le troisième placement préféré avec seulement 18 % des préférences (en recul de 4 points sur un mois). L’assurance-vie ayant gagné 7 points sur un mois atteint ainsi 25 % des suffrages suivie du PEL qui reste stable à 20 % malgré la chute du rendement offert à 2 % depuis le le 1er février.

CAPACIM : le baromètre qui mesure la capacité d’achat immobilier des ménages

La chaire ville & immobilier de la Fondation Paris-Dauphine a développé un outil de mesure du pouvoir d’achat immobilier destiné à mieux prendre en compte le potention du pouvoir d’achat des ménages afin de mesurer non pas ce qu’ils ont acheté mais ce qu’il peuvent acheter.

Intitulé CAPACIM (capacité d’achat immobilier), cet outil s’appuie notamment sur la structure familiale du ménage ( célibataire, en couple, avec ou sans enfants…), ses revenus et son patrimoine pour calculer sa capacité d’achat. Il tient également compte des critères d’appréciation des biens retenus par les ménages. Au delà de la superficie, sont donc ewaminé la natur du bien (studio, deux pièces,…) la zone géogrpahique et des critères spécifiques tel que l’étage, la proximité des transports en commun….

D’après une étude que vient de publier la chaire, à Paris seuls 34,88 % des ménages franciliens sont capables d’acquérir un bien correspondant à leur structure familiale avec une grande variété de situation selon le statut de l’acquéreur. Etablissant un comparatif selon les catégories socioprofessionnelles des potentiels acquéreurs et leur situation au regard de l’accession à la propriété (primo ou secundo accédants), l’étude confirme la difficulté de franchir l’étape du premier achat. Ainsi, à Paris seuls 10,6 % des primo-accédants peuvent acheter le bien immobilier qu’ils désirent quand 64,7 % des secondo accedants sont en capacité d’acquérir un bien qui leur correspond. De même, ils sont 19 % à pouvoir le faire parmi les familles monoparentales, 25,5 % pour les couples avec enfants et 59 % pour les couples sans enfants.

Selon les données récoltées en Ile-de-France, c’est à Evry (91) que les ménages (toutes CSP confondues, quelque soit le rang d’acqusistion) ont la plus grande capacité d’achat immobilier avec au total 69, 4 % des Évryens en mesure d’acquérir le bien qu’ils désirent. Arrivent ensuite la commune d’Argenteuil (95) avec 69,12 % et la ville de Meaux (77) avec 68,54 %. A l’inverse, Paris fait sans surprise partie des villes les plus inaccessibles sans pour autant prendre la tête du classement. Elle est en effet précédée par Neuilly sur Seine où seuls 31,04 % des ménages sont en mesure d’acquérir un bien. La troisième place se situent également dans les Hauts-de-Seine puisqu’il s’agirait de Boulogne Billancourt avec 38,58 %.

Votre épargne clé en main : l’AMF et l’INC collaborent au service des épargnants

L’Autorité des marchés financiers (AMF) et l’Institut national de la consommation (INC) collaborent depuis plusieurs années pour apporter aux consommateurs et aux épargnants des outils pratiques et pédagogiques afin de les guider et les accompagner dans leur choix d’investissement en fonction de leurs situation (âge, niveau de vie) et leurs priorité (acquisiation d’un bien immobilier, préparation de la retraite…).

A travers 11 fiches pratiques sur les principales solutions d’épargne et d’investissement, les deux organismes listent les points à examiner de près avant toute souscription et rappellent les risques inhérants à chaque placement afin de vulgariser les produits et de permettre aux consommateurs de souscrire en connaissance de cause. Sont ainsi décrypter de manière succintes les actions, les obligations, les SICAV, l’assurance-vie, l’épargne-retraite….

Consulter les fiches « Votre épargne clé en main »

Mes Finances TV – Epargne & vous : ISF 2015, comment le réduire ?

Pour ce nouveau numéro d’Epargne & Vous Philippe Crevel s’intéresse à l’ISF. Comment le réduire pour la déclaration 2015 ? Astuces et conseils.

OCDE : des perspectives de croissance plus favorables pour la France et la Zone Euro

L’OCDE, prenant en compte la baisse des cours du pétrole et l’effet positif des quantatives easying, revoit ses prévisions de croissance à la hausse dans de nombreux pays de la zone.

En France, le taux de croissance attendu pour 2015 gagnerait 0,3 points par rapport aux prévisions réalisées en novembre dernier et atteindrait ainsi 1,1 % en 2015. Sur 2016, la correction serait de 0,2 % en faveur de la France avec un taux de croissance estimé à 1,7 %.

La situation de la zone euro s’améliorerait également selon les prévisions actualisées de l’organisation internationale qui prévoit 1,4 % en 2015 et 2 % en 2016.

Toutefois l’OCDE reste mesurée et considère que le contexte actuel marqué par des taux d’inflation et des taux d’intérêt anormalement bas sont autant de freins et de risques d’instabilité financières qui pourraient peser sur la croissance retrouvée.

OPC non monétaires : encours au plus haut depuis octobre 2007

De nouveau en progression en janvier, avec une collecte positive de 0,4 milliard d’euros, les OPC non monétaires atteignent 1044, 8 milliards d’euros d’encours à la fin janvier. Grâce à la valorisation des encours (+35,6 milliards) qui vient pour plus de 50 % de la hausse des valeurs liquidatives des actions (+18,4 milliards d’euros) l’encours d’OPC non monétaires s’inscrit à son plus haut niveau depuis octobre 2007. En janvier, les souscripteurs d’OPC non monétaires ont privilégiés les fonds mixtes et les fonds obligataires qui progressent respectivement de 1,4 milliard et 1 milliard d’euros sur le mois.

Sur le marché des OPC monétaires, la collecte enregistrée en janvier est également positive (+ 3,7 milliards après une décollecte 11,6 milliards en décembre dernier). Leur encours s’établit ainsi à 278,5 milliards d’euros au 31 janvier. La collecte positive de janvier tient d’abord à la souscription nette émanant des non-résidents, puis des sociétés d’assurances et des autres institutions financières qui atteignent respectivement 3,1 milliards d’euros, 1,6 milliards d’euros et 1,4 milliards d’euros. A l’inverse, les ménages et les sociétés non-financières ont procédé sur la période à des rachats nets à hauteur de 0,4 milliards d’euros pour les premiers et 2,7 milliards pour les seconds. Malgré la progression enregistrée en janvier, les résultats annualisés des OPC monétaires restent en recul sur un an (-27,5 milliards d’euros).

Relance des créations d’entreprises en février

Après un mois de janvier meurtrier pour la création d’entreprises qui avait alors enregistré un recul de 7,7 points, le nombre de créations d’entreprises repart à la hausse en février 2015 avec une progression de 1,5 % sur le mois.

Le bilan du nombre de créations d’entreprises sur les 3 derniers mois reste en recul ( – 3%) par apport aux mêmes mois un an auparavant.

La création d’entreprise soutenue par le statut d’auto-entrepreneur a fortement reculé depuis la remise à plat du statut et l’entrée en vigueur fin décembre des nouvelles dispositions définies par la loi Pinel du 18 juin 2014 s’appliquent au régime de l’auto-entrepreneur. Sur le mois de février le regain est plus soutenu lorsque l’on exclut les micro-entrepreneurs (+2,7 %) et sur les 3 derniers mois glissant la part des créations d’entreprise enregistre un recul de 10,9 % pour les micro-entrepreneurs.

Si le statut de micro-entrepreneur reste attractif et représente, encore en février, 50,5 % des créations enregistrées sur les douze derniers mois, ce résultat est en retrait d’un point par rapport à fin 2014.

Consommation : rebond des prix en février

Après un mois de janvier marqué par une forte baisse des prix (-1 %) liée aux soldes d’hiver, l’indice des prix à la consommation (IPC) progresse de 0,7 point en février grâce à la hausse des prix des produits manufacturés, à une nouvelle hause des produits frais et au rebond des prix des produits pétroliers (+4,7 %) et des prix de l’energie (+2,1%).

Cependant sur un an, l’inflation affiche toujours un résultat négatif à la fin février de -0,3 % après -0,4 % le mois précédent.

L’inflation sous-jacente progresse de 0,2 % sur le mois de février après deux mois stabilité. Sur un an, la hausse de l’indicateur d’inflation sous-jacente est de 0,1 %.

Glissements annuels de l’indice des prix à la consommation (IPC)

et de l’inflation sous-jacente (ISJ)

Financement des entreprises : recours croissant au crédit

L’encours des crédits mobilisés par les entreprises résidentes en France s’établit à 689,2 milliards d’euros à la fin janvier, en progression de 2,2 points sur un an. En intégrant les SCI, l’encours des crédits mobilisés atteint 828,8 milliards d’euros.

Entre janvier 2014 et janvier 2015, le contexte économique profite particulièrement aux grandes entreprises dont la distribution de crédits mobilisées connaît un croissance de 6,1 %. Sur l’intervalle, les crédits aux ETI progressent de 1,4 point et ceux des PME de 1,9 %.

Au total l’encours des crédits mobilisés et mobilisables des entreprises, toutes tailles confondues, est de 1065,1 milliards d’euros.

Crédits aux particuliers : L’habitat toujours dynamique

Les crédits aux particuliers continuent de progresser en janvier ( +2,9 % après + 2,6 % en décembre) portés par l’habitat qui enregistre début 2015 un taux de croissance annuel en hausse (+2,8 %, après +2,3 % en décembre).

De fait en janvier les taux d’intérêt des prêts nouveaux à l’habitat à long terme et à taux fixe enregistrent une nouvelle baisse pour s’établir à 2,56 % contre 2,61 % le mois précédent. La production de crédits passe quant à elle à 11,5 milliards d’euros après 10,8 milliards fin 2014.

Sur l’intervalle les taux des crédits à la consommation progressent légèrement début 2015 (5,16 %, après 5,13 %)

Journée internationale de la femme – Un écart persistant en matière de retraite malgré quelques progrés

Communiqué de Presse

JOURNEE INTERNATIONALE DE LA FEMME

DIMANCHE 8 MARS 2015

RETRAITES : UN ECART PERSISTANT MALGRE QUELQUES PROGRES

Par Philippe Crevel, Directeur du Cercle de l’Epargne

Sur les 15,3 millions de retraites, les femmes étaient 7,9 millions au 31 décembre 2012. Les inégalités professionnelles et le taux d’activité plus faible des anciennes générations se traduisent par des différences importantes au niveau des pensions même si les droits dérivés et en particulier la réversion corrigent en partie la situation.

En droits directs (sans pension de réversion…), les femmes perçoivent des retraites 40 % inférieures à celles des hommes, 987 euros contre 1 617 euros, la moyenne pour l’ensemble des retraités était 1282 euros bruts. L’écart homme / femme n’est plus que de 26 % en prenant en compte les droits dérivés (pension de réversion…) dont les femmes sont les principales bénéficiaires. Au final, la pension moyenne, tous droits confondus est de 1265 euros pour les femmes contre 1713 euros pour les hommes (la moyenne étant à 1482 euros).

Une femme sur deux perçoit le minimum contributif ou le minimum garanti pour les fonctionnaires contre 34 % pour les hommes. Cette différence est liée aux interruptions de carrière, à la proportion importante de femmes ayant exercé des emplois à temps partiel et aux plus faibles rémunérations. Cela explique également le fait que deux retraités sur trois vivant sous le seuil de pauvreté sont des femmes. Les femmes valident en moyenne 33,6 années contre 38,5 années pour les hommes.

Une réduction de l’écart est en cours

Depuis une dizaine d’année, la différence homme / femme s’estompe. De 2004 à 2012, le montant des pensions des femmes a progressé de 30 % contre une hausse de 25 % pour celles des hommes. En droits direct, le montant mensuel par retraité, tous régimes est passé, pour les femmes, de 730 à 951 euros de 2004 à 2012 quand pour les hommes, il est passé de 1338 à 1654 euros.

La réduction de l’écart homme/femme pour les jeunes générations de retraités est la conséquence de l’augmentation du taux d’activité des femmes, de la réduction des interruptions de carrière et d’un rattrapage des salaires. L’acquisition facilitée de droits à pension au titre de l’accouchement et de l’éducation des enfants à partir des années 70 a également contribué à réduire l’écart.

En moyenne, une retraitée sur deux disposait d’une carrière complète au moment de la liquidation contre trois hommes sur quatre. Mais, cette différence se réduit fortement pour les nouvelles générations. 82 % des femmes de la génération 1946 ont pris leur retraite à taux plein soit le même taux que les hommes. 11 % sont partis avec une surcote contre 12 % des hommes. Les périodes assimilées (trimestres accordés au titre des enfants) jouent un rôle important pour les femmes. En effet, les femmes ne cotisent que 23,5 années sans les périodes assimilées contre 33,8 années pour les hommes.

Du fait de cette évolution, fin 2012, les femmes retraitées de 80 à 84 ans percevaient une pension de droit direct inférieure de 49 % à celle des hommes de leurs générations quand celles de 65 à 69 ans subissent un écart de 36 % en leur défaveur.

La durée moyenne des carrières des femmes de 85 ans ou plus était de 29 années quand elle a été de 36 ans pour celles de 65 à 69 ans (données de 2012).

Le rôle important des droits dérivés

Les droits indirects (pensions de réversion, doits conjugaux et familiaux, minimum vieillesse) représentent 24 % de la pension des femmes contre 6 % de celles des hommes. Les droits de réversion sont perçus à un âge avancé. De ce fait, l’écart homme / femme tend à se réduire pour les générations les plus âgées. Il passe de 30 % pour les femmes de 65 à 69 ans à 21 % pour les femmes de plus de 85 ans.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Atlantico – L’incroyable histoire du Français que son assurance vie pourrait transformer en milliardaire à un tel point qu’Aviva n’y survivrait pas

A la suite du cas Aviva, Philippe Crevel répond aux questions d’Atlantico sur les contrats d’assurance-vie « à cours connu » garantissant aux clients qui effectuent des arbitrages de connaître à l’avance leur résultat. Ces contrats, anciens, qui ont pu dans certains cas perdurer engendrent aujourd’hui un surcoût important pour les compagnie d’assurance.

Mes Finances TV – Epargne & Vous consacré aux SCPI

Cette semaine au programme d’Epargne et Vous, Philippe Crevel, présente les sociétés civiles de placement immobilier (SCPI). Est-ce un bon outil d’épargne ?

La lettre du mois de mars du Cercle

Retrouvez la lettre du mois de mars du Cercle de l’Epargne avec au sommaire :

L’édito du Président du Cercle : Un autre monde ?

Côté Epargne

- Les chiffres du Cercle de l’épargne

- Petit point sur les derniers résultats de l’épargne en France

- Quand le client devient difficile

- 50 ans d’épargne financière

- Dans quelles régions faut-il être pour gagner plus ?

Côté Prévoyance

- Le feuilleton des clauses de désignation rebondit

- La CSG des frontaliers encore sur le grill !

Côté Retraite

- La valorisation des retraites au sein de l’OCDE

- La France a gagné combien avec les réformes des retraites ?

- Le taux de remplacement victime de la désindexation

- Pour vivre vieux, vive le Sud

- Les retraités adeptes de la bi-résidence comme les jeunes

- L’Inde se lance dans la retraite

Dossier du mois

Le Patrimoine des Indépendants

Le patrimoine des indépendants

Dans le prolongement de l’étude sur les contrats Madelin réalisée par Jacques Barthélémy et Philippe Crevel, le Cercle poursuit son décryptage des travailleurs non-salariés. A partir des différents travaux publiés récemment par l’INSEE et la Commission européenne, nous vous proposons une cartographie des indépendants (revenus, patrimoine).

L’Union européenne comptait à la fin de l’année 2012, 33,1 millions de travailleurs indépendants soit 15 % de la population active. Ce taux atteint 30 % en Grèce et 20 % en Italie. Il est inférieur à 10 % en Estonie, au Luxembourg, au Danemark et en Lituanie. Avec un taux de moins de 11 %, la France est nettement en-dessous de la moyenne européenne. Les différences entre pays européens s’expliquent par le poids occupé par l’agriculture. Ainsi, les pays d’Europe du Sud et de l’Est ont une population agricole plus importante que les pays d’Europe de l’Ouest ou du Nord. Le travail indépendant est plutôt un travail d’homme. Un homme sur cinq travaille en tant que TNS en Europe contre une femme sur dix. Le poids des activités agricoles, de l’artisanat explique cet écart tout comme le fait qu’il y a encore peu de femmes dirigeantes d’entreprise.

Dans tous les pays européens, une double évolution est en cours, la baisse du travail indépendant agricole et l’émergence de nouvelles formes de TNS (consultants, auto-entrepreneurs, auto-employés, freelance…). De 2002 et 2013, l’emploi indépendant a augmenté de près de 20 % en France, en Allemagne et au Royaume-Uni. Un très grand nombre de pays européens ont adapté leur législation afin de favoriser le développement du travail indépendant. Cette adaptation permet de contourner les rigidités du contrat de travail des salariés. Cette croissance des TNS aboutit à un transfert de risques des grandes entreprises sur les prestataires. Elle correspond également à une recherche d’une plus grande indépendance des actifs.

Agefi Actifs – Le Cercle de l’épargne : un lieu de réflexions et de propositions

Retrouvez l’interview de Philippe Crevel, réalisé par Jean-Charles Neimi pour l’Agefi Actifs. Dans cette vidéo Philippe Crevel présente le Cercle de l’Epargne, ses membres et ses missions.

Validité des clauses de désignation – L’apport décisif de la Cour de Cassation, Par Jacques Barthélémy

Jacques Barthélémy, avocat conseil en droit social membre du Conseil scientifique du Cercle de l’Epargne vient de publier une tribune sur le site de Institut de la Protection Sociale Européenne dans laquelle il commente les 4 arrêts du 11 février 2015 de la chambre sociale de la Cour de Cassation relatives à l’a validité des clauses de désignations antérieures à la décision du Conseil Constitutionnel du 13 juin 2013.

Mes Finances TV – Epargne & Vous consacré au PEL

Ce numéro d’Epargne & Vous, est consacré au PEL. Philippe Crevel directeur du Cercle de l’Epargne en présente les avantages et les inconvéniants.

Revenus du patrimoine des frontaliers : La CJUE prive la France des prélèvements sociaux

Dans une décision rendue ce jour la Cour de Justice de l’Union européenne de Luxembourg a rendu un arrêt de principe dans lequel elle met sur un pied d’égalité les revenus du patrimoine et les revenus du travail des frontaliers au regard des contributions sociales.

Se référant à un réglement européen du 14 juin 1971, relatif à l’application des régimes de sécurité sociale aux travailleurs salariés, aux travailleurs non salariés et à leur famille qui se déplacent à l’intérieur de la Communauté, la Cour de justice européenne vient d’interdire à la France de prélever des cotisations sociales sur les revenus du patrimoine des personnes affiliées auprès de caisses étrangères de sécurité sociale.

En 2000 déjà elle avait jugé non conforme à ce même réglement le prélèvement de la CSG et de la CRDS sur les revenus d’activité et de remplacement des travailleurs résidant en France soumis à la législation de sécurité sociale d’un autre État membre.

La décision du 26 février concernerait près de 300 000 personnes. Elle vise à la fois les frontaliers actifs résidant en France mais rattachés au régime de protection social du pays dans lequel ils exercent leur activité professionnelle et les résidents d’un Etat membres détenteurs de biens immobiliers en France.

Consulter le communiqué de la CJUE

Immobilier : La baisse des prix se poursuit y compris à Paris

Selon les indices notaires-Insee, les prix dans l’ancien sont toujours en baisse au dernier trimestre 2014. La baisse plus accentuée pour les maisons (-1,1 % après -0,5 % au trimestre précédent) atteint -2,2 % sur un an avec un recul de 2,3 point sur les prix des appartements et de 2,1 sur ceux des maisons.

Si la baisse est plus marquée en Province (-2,3 % sur un an), elle est néanmoins tangible en Ile de France ( -2 %), Paris ayant été particulièrement impactée (2,1 % sur un an).

Le moral des ménages au plus haut depuis 2012

Signe que la croissance est à nos portes, l’indice de confiance des ménages a gagné 2 points en février.

La situation financière personnelle (passée comme future) jugée plus favorable (+2 points, les ménages sont un peu plus optimistes et sont plus enclin à considérer comme opportun de faire des achats importants (+3 points). La part des ménages prête à s’engager des achats d’envergures revient même à un niveau proche de sa moyenne de longue période.

Prêts à consommer davantage mais moins centrés sur l’épargne. Si la capacité d’épargne actuelle et future reste stable (au dessus de leur moyenne de long terme), la proportion des ménages estimant qu’il est opportun d’épargner diminue de nouveau et s’écarte un peu plus de sa moyenne de long terme.

Indicateur synthétique de confiance des ménages

Les Français qui ont retrouvé du pouvoir d’achat du fait de la baisse des prix ( soldes d’hiver, chute du pétrole…) jugent que leur niveau de vie passé progresse sensiblement (+5 points) après trois mois de stabilité et anticipent favorablement leur niveau de vie future (+4 points). L’opinion des ménages atteint ainsi son plus haut niveau depuis juin 2012 même s’il reste sur ces deux soldes nettement inférieur à la moyenne de longue période.

Livret A : une decollecte qui s’installe

LIVRET A : UNE DECOLLECTE QUI S’INSTALLE

Par Philippe Crevel, Directeur du Cercle de l’Epargne

Traditionnellement, le mois de janvier est un mois de collecte pour le Livret A et le Livret de Développement Durable. Les ménages, après les fêtes, reconstituent leur épargne de court terme. Les primes de fin d’année et les étrennes sont en partie reversées sur les produits d’épargne défiscalisés. En janvier 2014, le Livret A avait enregistré une collecte de 1,6 milliard d’euros. La collecte a été au cours de ces dix dernières années toujours positive.

En 2015, l’épargnant n’a pas été au rendez-vous pour le Livret A qui signe son 9ème mois consécutif de décollecte. Elle a atteint 850 millions d’euros pour le Livret A (LDD : décollecte de 200 millions d’euros). La désinflation avec la baisse des cours de l’énergie qui améliore le pouvoir d’achat des ménages n’a pas conduit à un retour des ménages vers le Livret A. Les Français considèrent toujours qu’à 1 % ce produit n’est pas intéressant malgré le fait que l’inflation est nulle voire négative. Le rendement facial l’emporte sur le rendement réel qui est au plus haut depuis 2009. Au mois de janvier, l’inflation était de -0,4 % donnant un rendement réel de 1,4 % au Livret A.

Les épargnants ont au mois de janvier profité des derniers plans d’épargne logement à 2,5 % (la baisse du taux à 2 % est intervenue au 1er février) et ont privilégié l’assurance-vie dont les rendements restent élevés (2,5 % pour 2014) et qui ont fait l’objet au cours du mois de janvier d’une ample publicité.

Si le Gouvernement avait suivi la recommandation du Gouverneur de la Banque de France, Christian Noyer, d’abaisser à 0,75 % le taux du Livret A, la décollecte aurait été plus nette. Il faut souligner qu’à 1 % le rendement du Livret A, compte tenu des taux pratiqués, est à un niveau très élevé. En effet, l’Etat emprunte avec des taux d’intérêt négatifs jusqu’à 2 ans. Il emprunte à 10 ans à 0,6 %. Ce mouvement de décollecte ne porte pas préjudice à la Caisse des Dépôts qui assure la centralisation du Livret A et du LDD. En effet, compte tenu des taux courts pratiqués, une collecte positive serait coûteuse à rémunérer…*

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Loi Macron : Les dispositions relatives à l’épargne salariale et l’actionnariat salarié adoptées en première lecture

Comme suite au rejet de la motion de censure déposée par l’opposition, la loi Macron « pour la croissance et l’activité » a été, de fait, adoptée jeudi 19 février par les locataires du Palais bourbon.

Le texte qui prévoit un certain nombre de dispositions diverses allant du travail le dimanche aux professions réglementées en passant par la simplification des procédures aux prud’hommes, consacre par ailleurs plusieurs dispositions à l’épargne salariale et à l’actionnariat salarié.

1. Participation et intéressement

Dans une optique de simplification et d’harmonisation, le texte prévoit (art. 35 à 39 du projet de loi) l’alignement des délais de versement entre participation et intéressement au 1er juin de chaque année. De même, en cas de retard, les entreprises seraient soumises à une pénalité calculée sur la base d’un taux unique, le taux moyen du rendement des obligations privées majoré de 33%.

Le point de départ de l’indisponibilité des sommes bloquées au titre de la participation et de l’intéressement serait également fixé à cette même date.

Le texte prévoit, en outre, une tacite reconduction de l’accord d’intéressement en cas de conclusion par ratification à la majorité des deux tiers du personnel.

En l’absence d’indication de la part du salarié, le versement de l’intéressement se ferait par défaut sur le PEE. Néanmoins, en 2016 et 2017, un délai de rétractation dans les trois mois suivant le blocage des avoirs est accordé au salarié qui n’aura pas fait le choix de débloquer ses fonds.

2. PERCO

Afin de sécuriser les placements réalisés sur le PERCO, le texte qui sera présenté aux sénateurs prévoit qu’à compter du 1er janvier 2016 la mise en place, par défaut, de la gestion pilotée afin que la gestion du portefeuille soit de moins en moins risquée à l’approche de la date de départ en retraite du salarié ;

Il a également été donné la possibilité pour les employeurs de verser un abondement régulier, collectif et uniforme dans les PERCO (dans la limite de 1 % du plafond annuel de le la sécurité sociale par an et par salarié) : tous les salariés bénéficieront ainsi de l’abondement de l’employeur qu’ils aient ou non alimenté leur PERCO. Cette disposition, qui existait auparavant était jusque là limité, en cas d’ abondement dit d’amorçage.

Enfin pour permettre l’expansion du PERCO, le gouvernement a fait adopter des mesures visant à simplifier sa mise en place au sein des PME et TPE. Le texte adopté en première lecture donne ainsi la possibilité de mise en place d’un tel dispositif en l’absence de représentants (délégué syndical ou comité d’entreprise) à la condition d’une ratification par les deux tiers des salariés.

Enfin, l’alimentation des PERCO a été encouragé avec la possibilité donnée aux salariés ne disposant de Compte épargne temps (CET) de verser le même nombre de jours de congé dans leur PERCO que les salariés disposant d’un CET.

Autres dispositions majeures, la diminution du forfait social de 20% à 16% pour les versements au PERCO affectés à l’acquisition de titres permettant le financement de PME et ETI et la suppression de la contribution spécifique patronale de 8,2% pour la fraction des abondements au PERCO des employeurs supérieure à 2 300 euros par an et par salarié.

3. Les actions gratuites

Les dispositions relatives aux actions gratuites figurent à l’article 34 de la loi Macron. Elles ont été adoptées par les députés le 6 février 2015 au soir. Afin prévoient notamment un alignement de la fiscalité applicable aux actions gratuites sur le régime des plus-values mobilières en incluant notamment un abattement de 50%, à condition de respecter une période de conservation minimale de 2 ans après l’acquisition.

Un abaissement du taux de contribution sociale patronale de 30% à 20% a également été voté ainsi qu’un recul du moment d’exigibilité de cette contribution sociale au moment de l’acquisition des titres par les bénéficiaires. Et la possibilité de moduler les périodes d’acquisition des droits et de conservation des titres à condition de respecter un minimum cumulé de 2 ans.

4. Communication aux salariés

Dans un soucis de lisibilité et de simplification, le livret d’épargne salariale ne devra, dorénavant, recenser que les dispositifs mis en place au sein de l’entreprise. Par ailleurs dans un soucis de transparence, il sera remis aux représentants du personnel.

Au départ des salariés, la loi Macron prévoit que le salarié sera informé sur le montant de ses avoirs et la prise en charge des frais de tenue de compte-conservation (frais pris en charge soit par l’entreprise soit par prélèvements sur les avoirs.

Mes Finances TV – Epargne & Vous consacré aux rendements 2014 du PERP

Retrouvez l’analyse de Philippe Crevel, directeur du Cercle de l’Epargne, sur les rendements 2014 du plan d’épargne retraite populaire (Perp).

La France face au risque déflationniste

L’indice des prix à la consommation recule de 1 % en janvier quand il avait gagné 0,1 % le mois précédent. Sur un an la baisse est de 0,4 %. Les prix des produits manufacturiés sont principalement impactés par la baisse du fait des soldes d’hiver. Autre facteur avancé par l’INSEE, la baisse des prix des produits pétroliers et des prix de l’énergie fait de la chute des cours du pétrole. Seuls les prix des produits alimentaires résistent du fait du rebond des prix des produits frais.

L’indicateur d’inflation sous-jacente, indice désaisonnalisé qui permet de dégager une tendance de fond de l’évolution des prix, est revanche resté stable entre décembre 2014 et janvier 2015. Sur un an, il augmente légèrement (+0,2 %).

Glissements annuels de l’indice des prix à la consommation (IPC)

et de l’inflation sous-jacente (ISJ)

L’inflation tombe ainsi à son niveau le plus bas depuis septembre 2009. En effet en 2009, le rythme d’inflation sur douze mois se situait à +0,1 % en décembre et avait été négatif sur une période de six mois en 2009 au plus fort de la crise.

Si cette tendance de janvier se confirme sur les prochains mois, la France rejoindrait la liste toujours plus longue de pays déflationnistes au sein de la zone Euro à l’instar de l’Allemagne, de la Grèce ou de l’Espagne.

OPC monétaires et non monétaires : quel bilan pour 2014 ?

Les OPC non monnétaires atteignent 1006,9 milliards d’euros à la fin 2014 grâce à une collecte nette positive des sousciptions sur le mois de décembre de 2,7 milliards d’euros (après -1,9 milliard en novembre). En revanche les rachats restent en hausse (0,4 milliard sur les fonds actions et 0,3 milliards sur les fonds mixtes).

Sur l’année l’OPC non monnétaires enregistrent une collecte nette de + 13 milliards d’euros, un résultat encourgeant qui n’efface pas néanmoins les importants retraits enregistrés en 2013 (-20,4 milliards d’euros).

L’encours consolidé des titres d’OPC monétaires (263,0 milliards à fin décembre 2014) affiche une baisse de 21,3 milliards sur l’année 2014 soit une contraction de 7,5 %. Les retraits ont -22,5 milliards (contre -34,7 milliards l’année précédente) mquand les souscriptions nettes de la part non-résidents (+9,6 milliards d’euros et des administrations publiques (+1,9 milliard d’euros).

»

Emploi : 20 % de progression en 30 ans

Quand la population s’est accrue de 16 % entre 1982 et 2011, le nombre total d’emplois a augmenté de plus de 20 % en France métropolitaine.

Ce chiffre global cache évidemment d’importantes disparités territoriales avec d’un côté des zones frappées par un recul des activités productives du fait de la désindustrialisation et du recul de la production agricole et de lautre zones qui ont prospérées profitant à la fois du développement des savoir et des services associés . Ainsi sur 304 bassins d’emplois étudiés par l’INSEE près d’un quart ont subi un recul de l’emploi quand un autre quart sont en progression de 30 % voire plus. Les perdants se situent dans le Nord Est et le Massif central quand les gagnants se situent davantage dans le Sud Est, l’Ouest et l’Ile-de-France même si Paris a peu progressé sur l’intervalle.

Cette étude illustre un changement de paradigme intervenu ces trente dernières années années. Les zones productives d’antan sont aujourd’hui en déclin. La sphère présentielle qui regroupe l’ensemble des activités mises en œuvre localement pour la production de biens et de services au profit des résidents et touristes se développe ( progression de 42 % des effectifs) de même la production abstraite, à travers la recherche, les productions culturelles et les prestations intellectuelles tendent également à s’accroitre ( progression de 47 % des effectifs)

PERP : baisse contenue des rendements 2014

Philippe Crevel a répondu aux questions de Solenne Dimofski du media en ligne « Tout sur la Retraite » sur les rendements 2014 des PERP.

Publicité des contrats d’assurance-vie : l’ACPR publie ses recommandations

L’ACPR vient de publier une recommandation dans laquelle elle fait connaître aux professionnels de l’assurance-vie (entreprises d’assurance et de capitalisation, mutuelles et unions, institutions de prévoyance, intermédiaires ) ses attentes en matière de publicité.

Issue des réflexions menées avec l’Autorité des marchés financiers (AMF) dans le cadre du pôle commun, cette recommandation expose une série de bonnes pratiques que les professinnels devront intégrer dans leur communication future. Cette recommandation concenant à la fois des éléments de présentation générale de la publicité et des modalités d’application spécifiques (nature du contrat, présentation équilibrée des avantages promus par rapport aux risques encourus, présentation des taux de rendement et des opérations commerciales) vise à faciliter la compréhension des épargnants et leur éviter toute confusion entre les différents placements financiers.

L’ACPR insiste sur la nécessité de faire davantage apparaître le caractère du contrat et les risques associés dans les offres publicitaires. La communication sur les taux de rendement offert doit être net de frais et brut de prélèvement sociaux. Le caractère incertain des rendements futurs des unités de compte doit également être mentionné. Enfin, les opérations spéciales sont plus encadrées et devront, dorénavant, clairement idiquer les conditions à remplir pour en bénéficier ainsi que le régime applicable une fois la période promotionnelle écoulée.

Les professionnels de l’assurance-vie ont 6 mois pour adapter leur communication publicitaire à cette recommandation.

La retraite 2.0

Conformément à la convention d’objectifs et de gestion 2014-2017 signée par la Caisse nationale d’assurance vieillesse avec l’Etat, l’Assurance retraite avance dans la dématerialisation des services aux retraités. Proposant un espace personnalisé, sécurisé et gratuit aux assurés la CNAV veut simplifier les démarches des retraites en leur laissant la possibilité, en quelques clics, d’accéder à leur relevé de carrière tous régimes, de télécharger des attestations, de consulter le montant imposable de sa retraite du régime général ou encore s’informer grâce aux vidéos et quiz sur le bien-vieillir pendant sa retraite…

Cet espace personnel qui ne s’adresse pas exclusivement aux retraités propose par ailleurs aux actifs la possibilité de transmettre des pièces justificatives, de changer en ligne leur coordonnées bancaires ou leur adresse à la suite d’un déménagement…

Direct Matin – Une Amérique trop en retrait, par Jean-Marie Colombani

Chaque semaine, Jean-Marie-Colombani, cofondateur et directeur de Slate.fr, analyse l’actualité. Cette semaine il apporte son point de vue sur la présence des Etats-Unis et de la diplomatie américaine dans les différents conflits enjeux internationaux que nous traversons.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com