Les Echos – Le Livret A dans le vert en 2016, après deux années noires

Après deux années de décollecte, le Livret A a retrouvé des couleurs en 2016. Retrouvez les explications de Philippe Crevel dans cet article des Échos.

France Info – « En 2016, les français ont un peu plus placé de l’argent sur le livret A »

Philippe Crevel fait le bilan 2016 du Livret A sur France Info. Il explique pourquoi cette épargne de précaution malgré sa faible rémunération s’est accrue en 2016.

Petit retour en grâce du Livret A en 2016

COMMUNIQUÉ DE PRESSE DU CERCLE DE L’ÉPARGNE

PETIT RETOUR EN GRÂCE DU LIVRET A EN 2016

Analyse de Philippe Crevel

Directeur du Cercle de l’Épargne

Le Livret A a, en 2016, mis un terme à deux années consécutives de décollecte (-6,1 milliards d’euros en 2014 et -9,29 milliards d’euros en 2015) avec une collecte nette annuelle de 1,75 milliard d’euros. Pour le seul de mois de décembre, la collecte a été positive de 630 millions d’euros.

Le Livret A a, l’année dernière, surmonté le passage de son taux en-dessous de 1 % intervenu le 1er août 2015. Avec la baisse généralisée des rendements des produits de taux et surtout celle concernant le Plan d’Épargne Logement, les épargnants ont retrouvé le chemin du Livret A. Par ailleurs, les Français ont opté pour la sécurité et la liquidité au détriment du rendement. Le Livret A et le LDD sont de plus en plus les antichambres des comptes courants. Ils remplacent dans ce rôle les livrets bancaires qui offrent des rendements bien plus faibles. Le Livret A a également profité de la petite déconvenue de l’assurance-vie, intervenue avec la discussion de la loi Sapin II prévoyant notamment des mesures de blocages en cas de crise systémique.

Le résultat positif du mois de décembre dernier est assez logique du fait des versements des primes et des étrennes de fin d’année. En décembre 2015, la collecte avait été de 660 millions d’euros sur les deux produits cumulés. Elle a même été de 90 millions d’euros en décembre 2014. Pour autant, ces deux années avaient été marquées par une forte décollecte.

À fin décembre 2016, l’encours du Livret A est de 259,5 milliard d’euros et quand celui du LDDS est à 101,4 milliards d’euros. La collecte de ce dernier produit a été, au mois de décembre, de 640 millions d’euros. En revanche, elle a été négative de 660 millions sur l’ensemble de l’année 2016. Ce produit, plus bancarisé que le Livret A, est de fait très sensible aux évolutions des dépenses de consommation des ménages.

Avec la remontée de l’inflation, 0,6 % en rythme annuel au mois de décembre, le rendement du Livret A a tendance à se réduire en termes réels et à se rapprocher de zéro. Du fait de l’engagement du Gouvernement à ne pas modifier le taux au 1er février, celui-ci pourrait passer en dessous du taux d’inflation si le prix de l’énergie continuait à augmenter.

Par ailleurs, en retenant la nouvelle formule du Livret A, le taux pourrait être maintenu à 0,75 %. Compte tenu des nouvelles règles de fixation qui entreront en vigueur au 1er août 2017, les indices utilisés dans la formule pour les taux monétaires et l’inflation sont lissés sur 6 mois, afin de prévenir toute variation brutale, à la hausse ou à la baisse, du taux du livret A. Dans la nouvelle formule, la majoration de 0,25 point de pourcentage par rapport à l’inflation peut de plus être suspendue dans certaines circonstances exceptionnelles quand l’écart entre l’inflation et les taux monétaires est supérieur ou égal à 0,25 point de pourcentage. En retenant cette double modification, le taux peut donc rester à 0,75 % car l’inflation est de 0,4 % en moyenne sur les six derniers mois et qu’en plus l’écart entre inflation et les taux monétaires reste supérieur à 0,25 point (l’Euribor 3 mois est à-0,339 % et taux de l’Euronia est -0,353 %).

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Boursorama – Impôts : les conséquences de l’année blanche sur l’épargne retraite

Avec l’introduction, en 2018, de la retenue à la source pour le prélèvement de l’IR et l’année « blanche » sur 2017, des voix dont celle du Cercle de l’Épargne s’élèvent contre le risque pour les produits d’épargne retraite.

Zone euro: le rebond de l’inflation confirmé

Si nous sommes encore loin de l’objectif des 2 %, Eurostat vient de confirmer que le taux d’inflation annuel de la zone euro a presque doublé en décembre, à 1,1% contre 0,6% en novembre. Un an auparavant, il était de 0,2%. L’Union européenne connaît un élan comparable (+1,2 % en décembre contre 0,6 % le mois précédent). Le taux mensuel constaté pour les deux zones s’établi quant à lui à 0,5 % quand il était respectivement de -0,1 % en zone euro et à 0 au sein de l’UE.

Seuls 3 pays membres affichent encore des taux annuels négatifs : la Bulgarie (-0,5%), l’Irlande (-0.2) et le Roumanie (-0,1%) et seul un pays, , enregistre un résultat en baisse par rapport au mois précdéent. A l’inverse, l’inflation progresse dans 26 pays membres avec les plus hauts niveaux constatés en Estonie l’inflation atteint 2,4 % et 2,2 % en Belgique. En France, l’inflation mensuel est de 0,3 % quand le taux d’inflation annuel atteint 0,8 %.

En décembre, l’inflation a principalement été portée par les prix des carburants pour le transport (+0,21 point de pourcentage), et dans une moindre mesure par les prix des légumes (+0,07 pp).

Les Echos – Le Livret A toujours tendance

Pourquoi, après avoir été boudé par les Français, le Livret A a de nouveau la cote auprès des épargnants? Explications avec Philippe Crevel, Directeur du Cercle de l’Épargne.

Les Échos – Le PEA PME peine à convaincre

Le PEA PME lancé en 2014 ne semble pas avoir trouvé son public. Retrouvez dans cet article qui cite le Mensuel du Cercle de l’Épargne les raisons des résultats décevant de ce placement destiné à renforcer les besoins en fonds propres des PME.

La dépendance, le défi des 20 prochaines années : de l’état des lieux aux solutions

La dépendance, le défi des 20 prochaines années :

De l’état des lieux aux solutions

La dépendance est un sujet délicat et complexe. Délicat, car elle est synonyme de fin de vie et qu’elle constitue pour les personnes concernées et leurs proches une épreuve ; complexe car elle impose l’intervention d’un grand nombre d’acteurs publics et privés et qu’elle peut poser, pour les familles, des problèmes d’ordre financier.

La dépendance est également un thème à éclipses. Elle a été au cœur de l’actualité publique au début des années 2000. À l’époque, la question de la création d’une cinquième branche de la Sécurité sociale était évoquée. Une grande loi était censée résoudre les problèmes de financement. Depuis la crise de 2008, à l’exception de la loi sur l’adaptation de la société au vieillissement, le règlement de question de la dépendance est reporté. Cela est d’autant plus facile qu’arrivent, aujourd’hui, à l’âge de la dépendance, les générations étroites des années 30. Or, d’ici une dizaine d’années, arriveront à cet âge les premières générations du baby-boom. Le nombre de personnes de plus de 80 ans augmentera, alors, de manière exponentielle.

Au sommaire de cette étude :

La dépendance, rapide état des lieux

- Un coût à géométrie variable

- L’Allocation Personnalisée d’Autonomie, l’allocation clef de la dépendance

- La complexe architecture de la prise en charge publique de la dépendance

Les pistes de réforme ou comment financer la dépendance ?

- L’assurance dépendance

- La difficile mobilisation du patrimoine des personnes dépendantes

Pleine Vie – Les talents d’Alphonse: Enseignez votre savoir faire aux plus jeunes

Dans un article consacré aux relations intergénérationnelles à travers la plateforme collaborative « Les Talents d’Alphonse », le magazine Pleine Vie cite l’enquête 2016 du Cercle de l’Épargne sur les Français, la retraite et l’épargne.

Bilan de l’épargne

d’Épargne en Actions n’ont toujours pas la cote

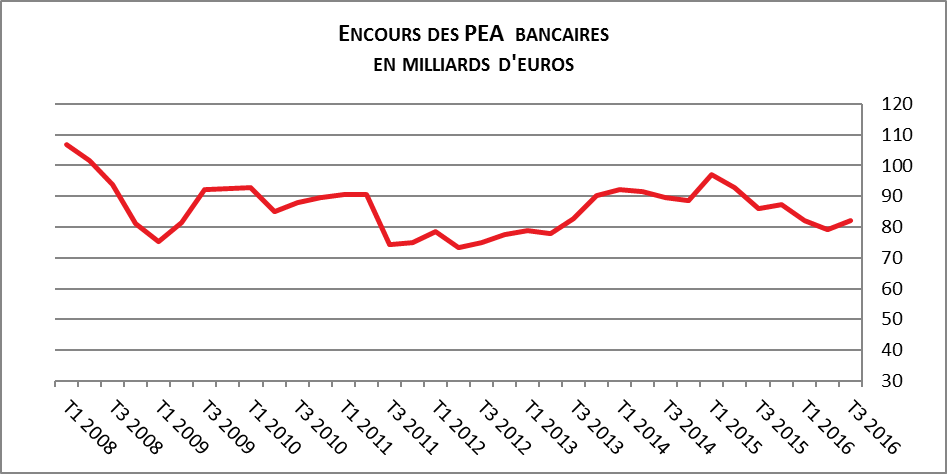

Malgré la volonté affichée des pouvoirs publics de relancer le Plan d’Épargne en Actions et malgré les bons résultats de la bourse, il est toujours en déclin. Son encours était, au 3e trimestre 2016, de 82 milliards d’euros loin de son niveau d’avant crise (plus de 100 milliards d’euros).

Source : Banque de France

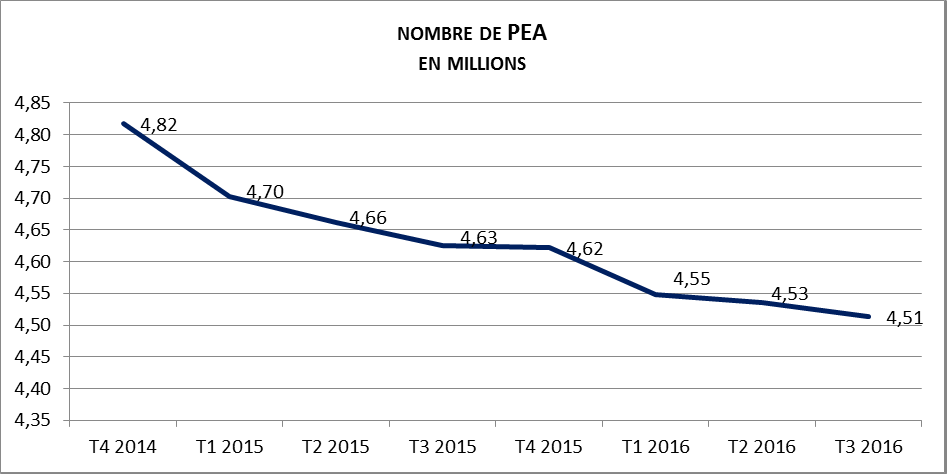

Si son encours est à peu près stabilisé depuis 2013, le nombre de PEA ouverts continue à diminuer. Il est passé de 4,8 à 4,5 millions de 2014 à 2016. Le passage du plafond de 132 000 à 150 000 euros n’a pas eu l’effet escompté.

Le PEA-PME reste de petite taille

Au mois d’octobre 2013, il a été décidé la création d’un Plan d’Épargne en Actions dédié aux Petites et Moyennes Entreprises. Le PEA-PME dispose des mêmes avantages fiscaux que le PEA et fonctionne de la même manière. Son plafond, qui se rajoute à celui du PEA classique, est de 75 000 euros. Pour être éligibles au PEA-PME, les PME doivent employer moins de 5 000 salariés, avoir un chiffre d’affaires annuel inférieur à 1 500 millions d’euros ou un total de bilan inférieur à 2 000 millions d’euros.

Ces seuils sont appréciés à la date d’acquisition des titres ou, pour les fonds, à la date à laquelle ils réalisent les investissements. Les titres des entreprises qui franchiraient ces seuils pourront donc être maintenus dans le PEA-PME, que l’investissement soit fait en direct ou par l’intermédiaire de fonds.

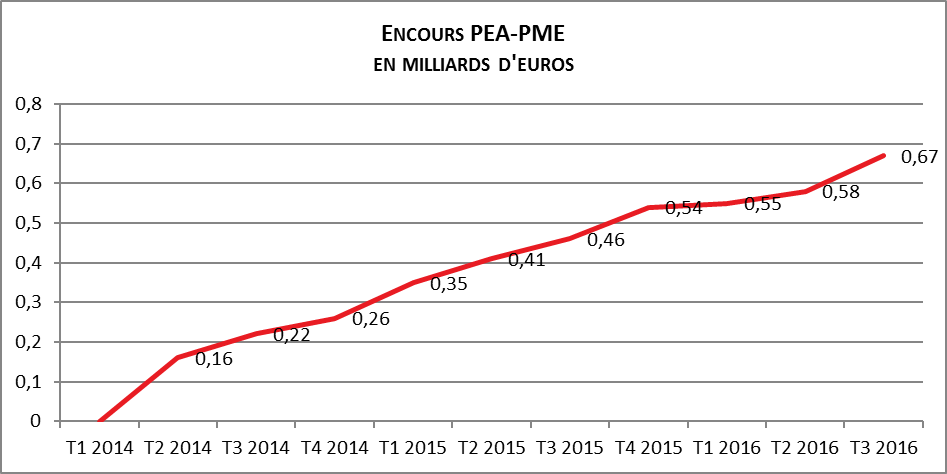

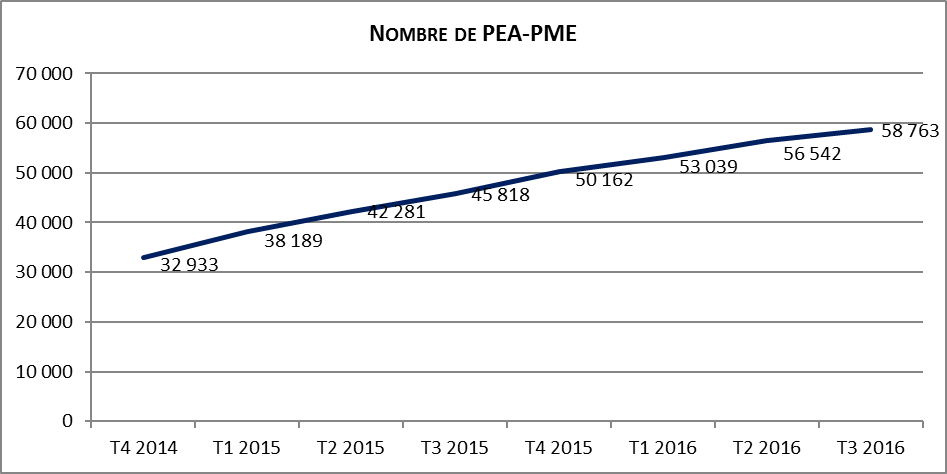

Les pouvoirs publics avaient imaginé que l’encours pourrait atteindre 2 milliards d’euros dès la première année de lancement, c’est-à-dire en 2014. Or, au 3e trimestre 2016, celui-ci n’atteint que 670 millions d’euros. Moins de 60 000 plans PEA-PME ont été ouverts en deux ans.

Ce résultat décevant s’explique par les problèmes d’homologation des titres éligibles qui ont retardé la montée en puissance du PEA-PME. Par ailleurs, la création du PEA-PME est intervenue au moment du relèvement du plafond du PEA à 150 000 euros. Or, les titres éligibles au PEA-PME le sont également au PEA ; de ce fait, sauf à avoir saturé le second, l’intérêt d’ouvrir le premier est faible. Par ailleurs et surtout, l’assurance-vie, qui peut recevoir désormais des titres à vifs apparaît plus souple en matière de gestion même si sa fiscalité est un peu plus contraignante.

Source : Banque de France

Plan d’Épargne Logement, retour dans la norme

Source : Banque de France

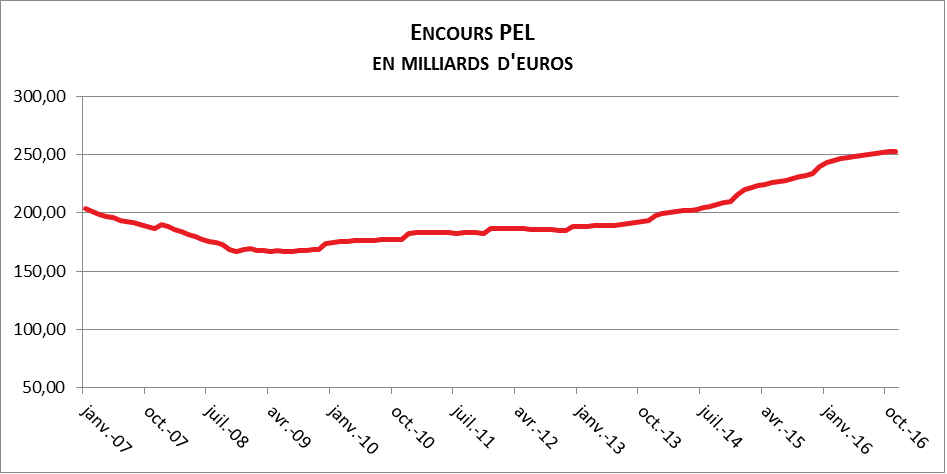

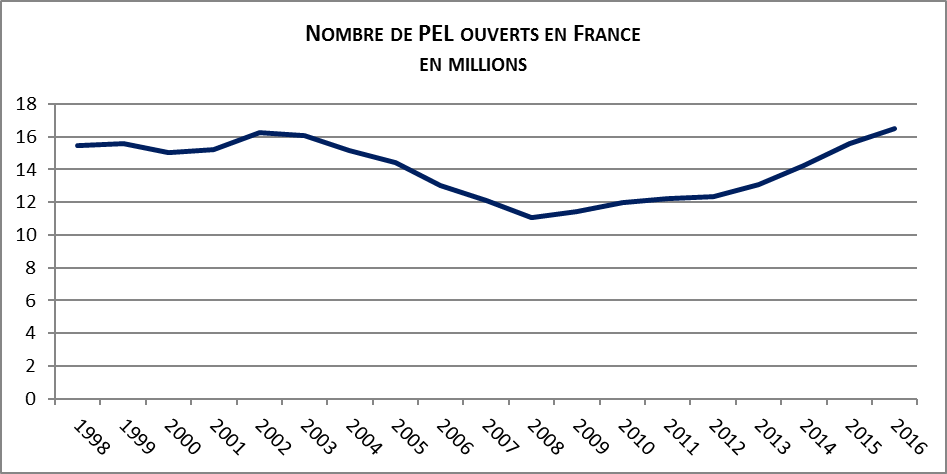

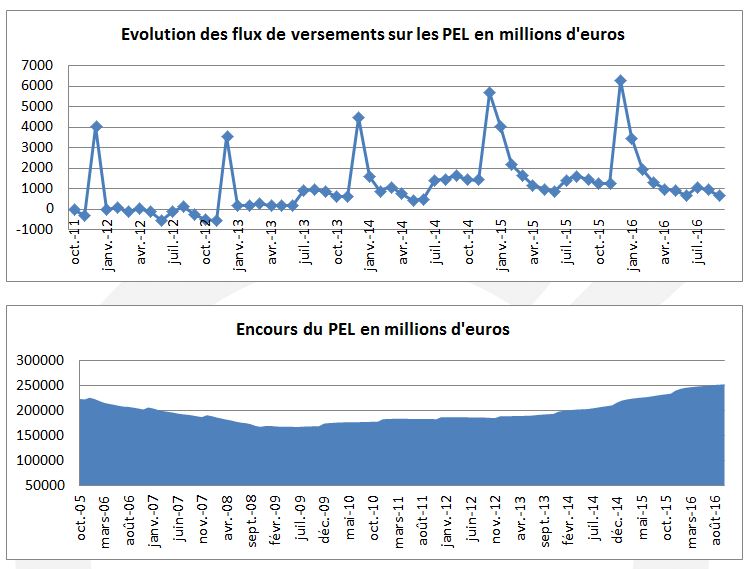

L’encours du Plan d’Épargne Logement atteint, au mois de novembre dernier, 253,24 milliards d’euros. Sur les 11 premiers mois de l’année 2016, il a progressé de 5,8 % contre plus de 8 % sur la même période de 2015. Cette moindre croissance est la conséquence de la baisse du taux de rendement du PEL qui est passé de 2,5 à 1 % de 2015 à 2016. La collecte a été, en novembre, de 734 millions d’euros quand elle dépassait, en rythme mensuel, le milliard d’euros en début d’année. Ce ralentissement de la collecte est assez étonnant car le taux de rendement applicable au PEL est celui en vigueur au moment de la souscription. Or, de nombreux épargnants ont ouvert un PEL avant la baisse du taux. Compte tenu de la baisse des rendements des fonds euros des contrats d’assurance-vie, la collecte nette des PEL aurait dû être plus importante. Le nombre de PEL est passé de 12,3 millions à 16,5 millions de 2012 à 2016 grâce au taux d’intérêt attractif qui lui était associé.

Source : direction du Trésor

SCPI : l’engouement des Français pour la pierre papier

Avec la baisse des taux d’intérêt, les Français se tournent de plus en plus vers la pierre papier notamment à travers l’acquisition de parts de Société Civile de Placement Immobilier. La capitalisation totale des 174 SCPI proposées en France dépasse 40 milliards d’euros. La collecte s’est élevée, en 2016, à plus de 5 milliards d’euros. Le rendement moyen a été, en 2015 d’environ 4,85 %. Le rendement devrait être en légère baisse en 2016. Au 3e trimestre 2016, il s’élève à 4,59 % en rythme annuel.

La prévoyance coûte plus cher que le chômage

Les arrêts maladie et les prestations d’invalidité absorbent 1,7 % du PIB des pays de l’UE, ce qui est supérieur aux dépenses allouées aux allocations de chômage. Pourtant, les États membres de l’UE ne consacrent que 3 % environ de leurs budgets de santé en moyenne aux campagnes de santé publique et de prévention.

L’indispensable prévention

Selon les estimations présentées dans Panorama de la santé, Europe 2016, une étude réalisé par l’OCDE, 550 000 personnes d’âge actif sont décédées de manière anticipée des suites de maladies chroniques (crises cardiaques, AVC, diabète ou cancer). Le coût de ces décès anticipés est évalué à 115 milliards d’euros par an, soit 0,8 % du PIB. Ce chiffre ne tient pas compte des pertes additionnelles liées à la baisse du taux d’emploi et de la productivité des personnes souffrant de problèmes de santé chroniques.

La Commission de Bruxelles considère que de nombreux décès pourraient être évités en améliorant la prévention et, en réalisant des diagnostics plus précoces. L’accès aux techniques plus modernes de soins permettrait également de réels progrès en termes d’espérance de vie des malades. Les services de l’Union européenne soulignent que le taux de survie des malades pourrait être augmenté dans de nombreux pays – parmi lesquels le Royaume-Uni, l’Irlande et, surtout, certains pays d’Europe centrale et orientale – qui accusent du retard en termes de taux de survie après un cancer.

L’espérance de vie et les inégalités

Les inégalités sont importantes entre pays membres de l’Union et en leur sein. L’espérance de vie dépend avant tout du niveau de formation et du niveau de revenus. En moyenne dans l’UE, les personnes ayant le plus faible niveau d’études ont une espérance de vie inférieure de sept ans à celle des personnes qui ont le niveau d’études le plus élevé. L’écart est particulièrement important dans les pays d’Europe centrale et orientale, surtout pour les hommes, en raison d’une plus forte prévalence des facteurs de risque.

L’accès aux soins fragilisé depuis la crise de 2008

Après la crise financière mondiale, le nombre de personnes à bas revenus faisant état d’un accès limité aux soins de santé pour des motifs financiers a augmenté dans plusieurs pays de l’UE. Ainsi, en Grèce, la proportion de personnes pauvres déclarant ne pas se soigner pour des raisons financières a plus que doublé depuis 2008, passant de 7 % à plus de 16 % en 2014.

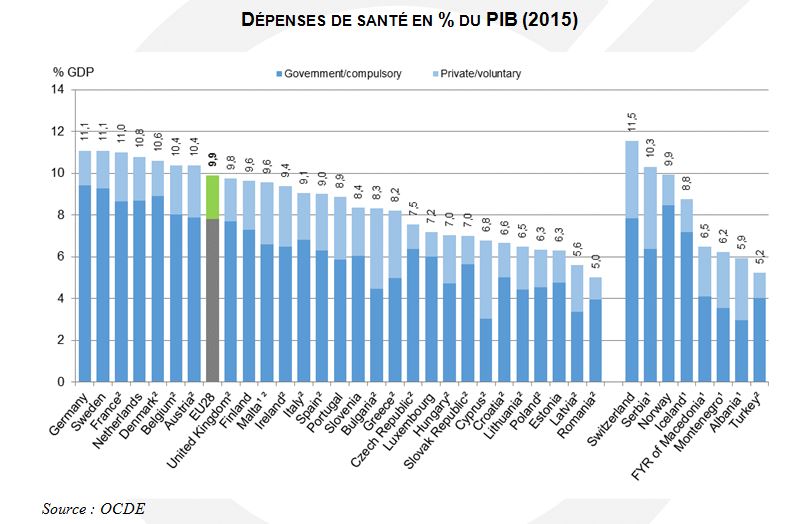

Selon l’OCDE, les dépenses de santé augmentent faiblement depuis la crise. Elles représentent, en moyenne, 9,9 % du PIB au sein de l’UE en 2015. L’Allemagne, la Suède et la France ont consacré chacun 11 % environ de leur PIB aux dépenses de santé, suivis de près par les Pays-Bas et le Danemark (10,8 % et 10,6 % respectivement). Les dépenses de santé des pays situés dans la partie orientale de l’UE sont beaucoup moins élevées, puisqu’elles s’établissent dans une fourchette comprise entre 5 % et 6 % du PIB.

Dans tous les pays, la part du PIB allouée aux dépenses de santé devrait augmenter au cours des prochaines années, sous l’effet principalement du vieillissement de la population et de la diffusion des nouvelles technologies de diagnostic et de traitement.

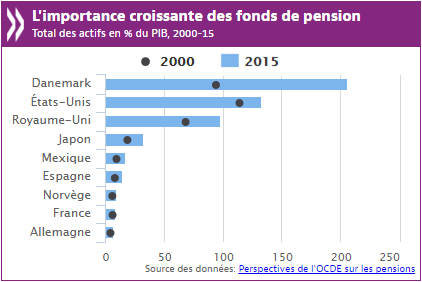

La France, dernière de la classe pour les fonds de pension

En 2015, selon l’OCDE, la France se classe au dernier rang pour le poids de ses fonds de pension. Ils ne pèsent que 0,5 % du PIB contre 159 % aux Pays-Bas. En France, figure dans la catégorie des fonds de pension le Fonds de Réserve des Retraites qui, dans les faits, participe au financement du Fonds de Solidarité Vieillesse.

Selon le rapport de l’OCDE sur les pensions, en 2015, les actifs des régimes de retraite par capitalisation représentaient plus de 50 % du PIB dans les 13 pays membres de l’organisation contre 10 % au début des années 2000.

Au cours de la même période, le nombre de pays de l’OCDE dans lesquels les actifs des régimes privés de retraite par capitalisation sont supérieurs à 100 % du PIB est passé de quatre à sept.

Le rôle croissant des dispositifs de retraite par capitalisation est pour l’essentiel imputable aux régimes à cotisations définies qui établissent un lien direct entre cotisations, actifs accumulés et prestations de retraite.

L’OCDE plaide pour le développement des régimes à cotisations définies

L’OCDE souligne que « les régimes à cotisations définies offrent des avantages dans le contexte actuel de vieillissement démographique et de faiblesse de la croissance et des taux d’intérêt, mais comme il appartient à chacun désormais de prendre davantage de risques et de responsabilités dans la gestion du financement de sa retraite, nous devons nous attacher à améliorer leur architecture ».

L’OCDE préconise le développement d’une fiscalité incitative afin de favoriser l’essor de la capitalisation. L’organisation internationale souhaite que les États instituent des crédits d’impôts ciblés sur les individus à plus faibles revenus et empêcher tout nouveau creusement des inégalités à la retraite.

L’information et le conseil sont indispensables

Du fait de la complexité des produits d’épargne-retraite, l’OCDE met l’accent sur la nécessité de faciliter l’accès des assurés à des conseils financiers et à des informations financières intelligibles. Le manque de connaissances financières pose de sérieux problèmes, dans la mesure où les personnes sont de plus en plus responsables de la gestion de leur patrimoine pour la retraite. Il conviendrait d’assurer une éducation financière pour la planification de la retraite, et mettre simultanément à la disposition de chacun des informations claires et concises sur la retraite, en les standardisant lorsque cela est possible (frais, performances des fonds, etc.). Tous les renseignements relatifs aux régimes individuels de retraite devraient être regroupés et pouvoir être utilisés à l’aide de « calculettes » ou de simulateurs pour livrer un tableau plus clair de la situation de chacun.

L’OCDE met également l’accent sur l’instauration d’un cadre réglementaire prudentiel permettant une gestion des risques appropriée pour les contrats de rente.

Harmonisation des règles des différents régimes de retraite

Dans son rapport, l’OCDE pointe les pays où la fonction publique dispose d’un régime spécifique. En règle générale, ces régimes sont plus avantageux que ceux du secteur privé. Elle demande par souci d’économie et d’équité que les États concernés, dont la France, mettent en place un plan de convergence.

La France, championne de la réforme

Depuis 1993, la France a entrepris quatre grandes réformes de ses régimes de retraite auxquelles il faut ajouter les dispositions prises dans le cadre des lois de financement de la Sécurité sociale. Plus de dix accords ont été signés entre partenaires sociaux en vingt-cinq ans pour assurer la pérennité des régimes complémentaires. Contrairement aux idées reçues, la France est un des pays qui a le plus réformé au sein de l’OCDE son système de retraite. Selon les calculs du Conseil d’Orientation des Retraites, à défaut de réformes, les dépenses de retraite auraient pu atteindre, à l’horizon 2040, 18,5 % du PIB contre 14,5 % du PIB aujourd’hui. De même, sans la réforme de 2003, ces mêmes dépenses auraient atteint 17 % du PIB. En prenant en compte toutes les réformes, les dépenses de retraites passeraient dorénavant en dessous de 14 % du PIB, toujours selon le COR.

Les mesures adoptées

L’allongement de la durée de cotisation

Les pouvoirs publics ont, à plusieurs reprises, allongé la durée d’assurance pour obtenir une retraite à taux plein. Elle est passée par étapes de 37,5 à 43 ans (1993, 2003, 2008 et 2014).

Le recul de l’âge de départ à la retraite

En 2010, l’âge légal de départ à la retraite a été reporté de 60 à 62 ans quand l’âge de la retraite à taux plein a été passé de 65 à 67 ans. L’introduction d’une décote et d’une surcote (2003 et 2009) vise également à repousser l’âge de départ effectif à la retraite. Il en est de même avec l’Accord National Interprofessionnel AGIRC/ARRCO qui prévoit notamment, à compter de 2019, une incitation à reporter d’une année son départ à la retraite.

L’augmentation des cotisations

Les cotisations des régimes obligatoires ont été augmentées à plusieurs reprises (2003, 2014). Par ailleurs, l’assiette des cotisations a été accrue. De nouvelles contributions ont été instituées afin de financer le Fonds de Solidarité Vieillesse. Les régimes complémentaires ont également accru leurs ressources en majorant les cotisations, en instaurant un taux d’appel à 125 % qui passera, en 2019, à 127 %.

Le montant des pensions

Depuis 1987 et cela a été confirmé en 1993, les salaires portés au compte ne sont plus indexés en fonction du salaire moyen mais en fonction des prix. Les pensions, pour le régime général, sont calculées non plus sur les 10 meilleures années mais sur les 25 meilleures années (1993).

Les règles d’indexation des pensions des régimes de base ont été modifiées à plusieurs reprises, la dernière modification datant 2014. Il en a été de même pour les pensions des régimes complémentaires. Les pensions ont fait l’objet de plusieurs années de gel (depuis 2013 pour la séquence en cours).

L’accumulation de ces réformes aboutit à terme à une réduction du montant des dépenses de retraite de plus de 4 % du PIB, soit plus que le déficit public actuel. Elle a comme conséquence une baisse du taux de remplacement pouvant atteindre plus de 10 points.

Pour la génération 1980, la pension moyenne cumulée (sommes des pensions actualisées perçues durant la retraite) devrait être moins élevée de 4,5 % et la durée de perception raccourcie de près de 2 ans. Le report de l’âge de la retraite décidé en 2010 aboutit à diminuer la durée de la retraite de 18 mois (étude DREES).

Si, sur la durée de la retraite, le montant de la retraite perçue baisse, en revanche, sur une base annuelle, elle augmente. Toutes réformes confondues, la pension moyenne est en hausse de 2,1 % pour la génération 1980. La hausse est de 3,15 % pour les femmes et de 0,9 % pour les hommes. Ce résultat est la conséquence d’un effet noria et d’effets d’accumulation liés au report de l’âge de départ à la retraite. Néanmoins près d’un cinquième des retraités de cette génération pourrait connaître une diminution de leurs pensions. En ce qui concerne les générations des années 1960 et 1970, les pertes devraient être plus importantes du fait que leur durée de cotisation sera plus faible.

Les cadres devraient enregistrer une baisse du niveau de leur pension du fait de leur forte dépendance financière aux régimes complémentaires. Si la pension relative des régimes de base ou intégrés augmente de 3,8 %, celle des complémentaires se contracte de 3,7 %.

La réforme de 2010, en jouant sur le levier de l’âge de départ à la retraite, accroît le montant annuel des pensions. Les actifs améliorent leur retraite de base en raison de salaires de référence plus élevés et accumulent de nouveaux points pour la retraite complémentaire. Le gain est le plus important pour les actifs les plus modestes.

En revanche, la réforme de 2014 a un effet négatif sur le montant des pensions estimé entre 0,6 et 1,3 % selon les générations. Le décalage de la revalorisation des pensions du 1er avril au 1er octobre diminue la pension de 0,4 et 0,5 %.

Première évaluation de l’Accord Interprofessionnel (ANI) AGIRC/ARRCO du 30 octobre 2015

L’ANI du 30 octobre, au-delà de mesures paramétriques qui se situent dans le prolongement de celles prises depuis 1993, comporte une nouveauté importante qui entrera en vigueur à compter du 1er janvier 2019 : l’instauration de coefficients de solidarité et de majoration. Ce dispositif est sans précédent d’autant qu’il va à l’encontre du principe de convergence des régimes de base et des régimes complémentaires. Un salarié qui liquidera à taux plein sa retraite de base se verra appliquer un abattement de 10 % durant trois ans dans la limite des 67 ans sauf s’il décale son départ d’un an.

L’abattement ne concernera pas les retraités exonérés de CSG (application d’un coefficient de 5 % pour les retraités soumis au taux réduit de CSG), les personnes partant avec des carrières incomplètes, les assurés handicapés remplissant les conditions d’un départ anticipé, les assurés inaptes avec un taux d’invalidité de 50 % et plus, médicalement constaté, les mères ouvrières ayant élevé au moins trois enfants, les anciens déportés ou internés et les anciens prisonniers de guerre ou combattants. Seront également exonérés de l’abattement les assurés ayant apporté une aide effective à leur enfant handicapé et les personnes ayant interrompu leur activité professionnelle en raison de leur qualité d’aidant familial.

Les participants qui décalent d’au moins deux ans la liquidation de leur retraite complémentaire, au-delà de la date à laquelle les conditions du taux plein sont remplies dans le régime de base, bénéficient d’une majoration de leur retraite complémentaire pendant un an.

La majoration des droits à retraite complémentaire sera de :

- 10 % pour ceux décalant de 8 trimestres

- 20 % pour ceux décalant de 12 trimestres

- 30 % pour ceux décalant de 16 trimestres

Selon une étude réalisée par la DREES pour le Conseil d’Orientation des Retraites, étude qui repose sur une analyse des comportements et sur des tests, 45 % des assurés de la génération 1960 seraient touchés par l’abattement minorant, 38 % de la génération 1970 et 31 % de la génération 1980.

Sur la durée de la retraite, l’application de l’ANI devrait réduire le montant des pensions perçues de 1,4 % pour la génération 1980 (1,7 % pour les hommes et 1,2 % pour les femmes). Au-delà du coefficient de solidarité, c’est la sous-indexation de la valeur de service, l’augmentation de la valeur d’acquisition des points et la suppression de la garantie minimale de points qui expliquent cette diminution. La différence entre les hommes et les femmes est liée au fait que le poids des pensions complémentaires est plus important dans les revenus des premiers.

En ne retenant que les seules pensions AGIR/ARRCO, la baisse est plus franche, -8,5 % pour la génération 1980. Pour la génération 1960, l’impact est important pour ceux disposant de revenus élevés.

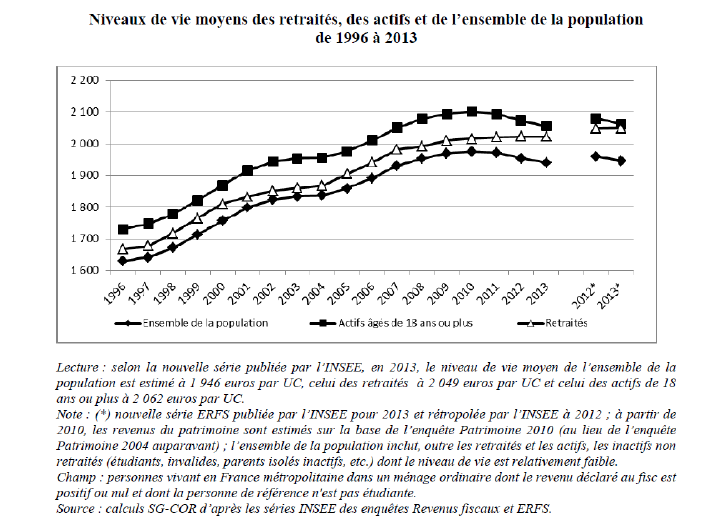

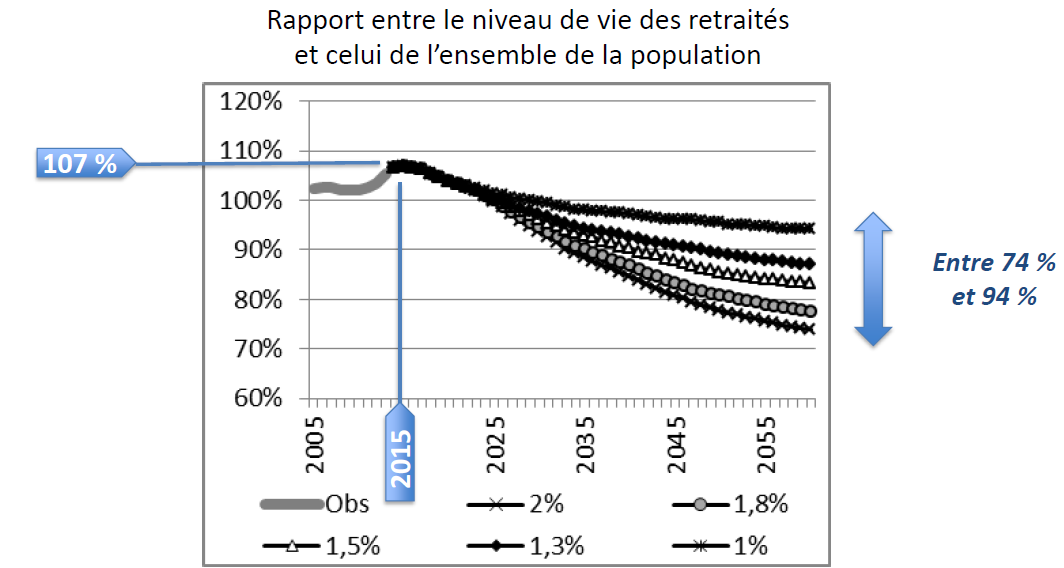

L’accumulation des réformes devrait provoquer une diminution relative du pouvoir d’achat des retraités par rapport à l’ensemble de la population. Si aujourd’hui, il est supérieur de 7 % à celui de la population, il pourrait être inférieur de 6 à 26 % en 2055.

Source : Conseil d’Orientation des Retraites

Une telle dégradation du pouvoir d’achat relatif ne sera pas facile à orchestrer sur un plan politique compte tenu du poids démographique croissant des électeurs de plus de 60 ans. Cela nécessite de favoriser la montée en puissance de revenus supplémentaires issus de la capitalisation.

De la drôle d’année à l’année des interrogations

2016 a été une drôle d’année marquée tout à la fois par un niveau de taux d’intérêt historiquement bas et par leur remontée à compter du mois de novembre.

Drôle d’année où le pétrole et la Chine ont déprimé les places financières quand le Brexit et Donald Trump les ont dopées.

Drôle d’année qui a vu le Livret A renouer avec une collecte positive et l’assurance-vie trébucher en raison de l’adoption de mesures exceptionnelles visant à la protéger en cas de crise systémique. Drôle d’année, car les Français ont privilégié l’épargne par rapport à la consommation.

Si le cours de l’année 2016 était difficilement prévisible, celui de 2017 ne l’est pas a priori moins. Et, s’il n’y a pas de surprise, cela en sera une ! En effet, entre l’investiture, le 20 janvier prochain, de Donald Trump et l’élection du Bundestag allemand en passant évidemment par les élections françaises, l’actualité sera riche. Aux évènements cités, il convient d’ajouter l’engagement formel du Brexit, l’Italie, la guerre en Syrie et en Irak, le cours du pétrole…

L’année 2017 sera peut-être rythmée par la hausse des taux directeurs de la Banque centrale américaine, mais comment en être certain au vu de ce qui s’est passé en 2016 ? Si la FED respectait son programme de trois relèvements, l’écart avec les taux de la BCE deviendrait conséquent. En cas de contagion de la hausse des taux, comment réagira l’économie européenne ? Le relèvement des taux, s’il est tangible, sera-t-il fatal aux actions et à l’immobilier ? Il est probable que sa modestie aboutisse à résoudre par elle-même cette interrogation. Néanmoins, les capitaux ne risquent-ils pas de fuir l’Europe et plus encore les pays émergents afin de chercher de la rémunération aux États-Unis ? L’Europe risque d’être au point mort cette année, du fait de l’accumulation des élections. Une relance du processus de construction ne pourra, au mieux, intervenir qu’en fin d’année.

Le cours du pétrole constitue une des autres clés de l’année 2017. L’accord de l’OPEP étendu à quelques pays non membres de l’organisation comme la Russie, sera-t-il respecté ? Si c’est le cas, le pétrole pourrait s’échanger autour de 60 dollars le baril ; dans le cas contraire, il pourrait redescendre autour de 40 dollars.

Les élections françaises qui s’étaleront d’avril à juin déboucheront-elles sur de nouvelles modifications de la fiscalité de l’épargne ? Fort probable ! De la suppression de l’ISF à la refonte de la taxation des plus-values, les candidats ne manquent pas d’imagination. Il nous faudra, en outre, attendre l’été pour savoir si la retenue à la source s’appliquera réellement en 2018. Dans ces conditions, la prudence risque d’être de mise, les épargnants « laissant du temps au temps » afin de voir si les promesses dépassent les préaux d’écoles.

Atlantico – Si vous espériez que le nombre record de prêts immobiliers en 2016 allège la crise du logement, vous serez déçu et voici pourquoi

Philippe Crevel explique pourquoi les taux bas n’ont pas permis d’accroître le nombre de propriétaires, mettant en avant la part massive de renégociation.

AGEFI – Les raisons de la baisse de la collecte en assurance vie en 2016

Philippe Crevel repond aux questions de l’AGEFI sur les résultats de l’assurance-vie sur les 11 premiers mois de l’année 2016 en revenant sur les faits marquants qui sont venus perturber la collecte.

La Dépêche – Philippe Crevel : «Les Français veulent des placements sûrs»

Retrouvez l’interview de Philippe Crevel dans la Dépêche du midi sur les attentes des Français en matière de placements.

Les Echos – Le Livret A devrait achever l’année dans le vert

Après une nouvelle décollecte pour le livret A enregistrée en novembre retrvouez, dans les Echos, les explications de Philippe Crevel et ses projections sur le résultat à attendre sur l’ensemble de l’année écoulée.

Les Echos – Quels sont les avantages du Livret A ?

Livret A, une fin d’année à petit trot

Pour le deuxième mois consécutif, le Livret A enregistre, en novembre une décollecte. Elle atteint 120 millions d’euros et fait suite à celle d’octobre qui avait été de 1,02 milliard d’euros.

Le mois de novembre est traditionnellement mauvais pour le Livret A. Sur ces 10 dernières années, selon les statistiques de la Banque de France, à 5 reprises, une décollecte a été constatée. En novembre, les ménages s’acquittent de leurs impôts locaux et entrent dans la phase de préparation des cadeaux de fin d’année.

La disparition des gains de pouvoir d’achat générés par la baisse du prix de pétrole joue également en défaveur du Livret A. Enfin, novembre est un mois ne donnant pas lieu à versement de primes.

Pour le Livret A, l’année 2016 marquera néanmoins une rupture par rapport aux deux années précédentes marquées par une forte décollecte ; entre le début de l’année 2014 et la fin 2015, elle avait atteint, en effet, plus de 15 milliards d’euros. Cette année, la collecte devrait se situer entre 0,5 et 1,5 milliard d’euros sachant qu’au mois de décembre le versement des primes est favorable au Livret A.

De son côté, le Livret de Développement Durable a connu une décollecte de 200 millions d’euros. Ce produit étant plus bancarisé que le Livret A, cela signifie que les ménages pour financer leurs dépenses de novembre ont dû puiser sur leur épargne de court terme.

L’encours du Livret A est, fin novembre, de 257 milliards d’euros quand celui du Livret de développement durable est de 100 milliards d’euros.

En 2017, les nombreuses incertitudes économiques et politiques pourraient avantager le Livret A qui est une éternelle valeur refuge en cas de périodes troublées.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

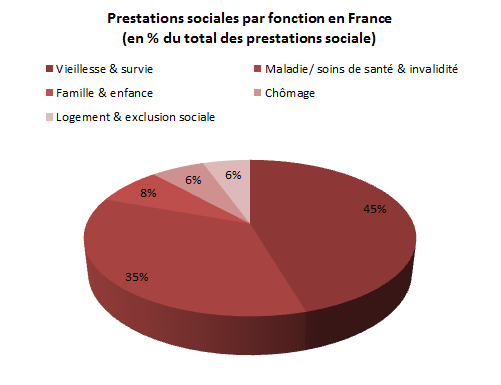

Les dépenses de protection sociale représentent 34,3 % du PIB en France

Les dépenses de protection sociales qui représentaient en moyenne 28,7 % du PIB au sein de l’Union Européenne ont progressé de 0,4 point sur un an.

Elles atteignent en France 34,3 % du PIB en 2014. La France est le pays de l’Union où les dépenses de protection sociales sont les plus élevées. Elle devance le Danemark 33,5 %

Parmi les dépenses consacrées à la protection sociale, la part consacrée au financement aux pensions de vieillesse et de survie constituait, sans surprise la principale dépense de protection sociale dans la quasi totalité des États membres. Elle représentait ainsi 45.9% des prestations sociales totales en 2014 au sein de l’Union Européenne, avec là encore d’importante disparité entre les États membres pouvant atteindre jusqu’ à 65 % des dépenses de protection sociale en Grèce contre 29,8 % en Irlande. La France, les prestations consacrées au financement de la branche vieillesse atteignent 45,5 % des dépenses totales de protection sociale.

Après la branche vieillesse, viennent ensuite mes dépenses consacrées aux financement des prestations de maladie, de soins de santé et d’invalidité qui concentrent 36,5% des prestations sociales totales dans l’UE. La France y a consacré 35 % de ses dépenses de protection sociale en 2014 quand l’Allemagne 42,8 % .

Les 3 autres fonctions prises en compte dans le classement réalisé par l’office européen de statistique que sont respectivement la branche famille/enfance, les dépenses de chômage et enfin les dépenses consacrées au logement et à la lutte contre ont un poids plus marginal.

Au niveau des ressources, les cotisations sociales comptaient pour 54 % des sources de financement de la protection sociale au sein de l’Union Européenne puis l’impôt (40 %).

Travailleurs non-salariés, vers une stabilisation des effectifs ?

Fin 2014, 2 680 000 personnes exercent une activité en qualité de travailleurs non salariés. Pour la première fois depuis 2010, les effectifs des non-salariés hors auto-entreprneurs baissent (-2,2 %).

Les 1,9 million de travailleurs non-salariés « classiques » exercent majoritairement leur activité en qualité d’entrepreneurs individuels (58 %) quand 42 % ont opté pour le statut de gérants majoritaire. Le recul constaté en 2014 tient essentiellement la forte diminution des entreprneurs individuels (-6,6 %) qui n’a pu être compensé par les gérants majoritaires dont le poids continue à s’accroître (+4,6 % après +5,1 % en 2013).

Avec la prise en compte de ces derniers la progression reste néanmoins limitée (+0,5 % sur un an) contre une hausse de 5,1 % en 2013 et 5,4 % en 2012. Les auto-entrepeneurs qui représentent, fin 2014, 28 % des travailleurs non-salariés (hors secteur agricole) progressent moins fortement que par le passé. On comptent ainsi 739 000 auto-entrepreneurs en 2014 contre 682 000 fin 2013 soit une progression de 8,3 % soit presque deux fois moins que l’année précédente (+16,1 % entre 2012 et 2013). Surreprésenté dans le secteur du commerce de détail hors magazin, les auto-entrepreneurs représentent 65 % des non-salairés dans ce secteur.

En raison de la diversité des statuts et des conditions d’exercice d’une activité non salariés, les disparités de revenu d’activité au sein des TNS est bien plus importante que chez les salariés.

Si les revenus moyens atteignent 3 260 euros par mois, ce chiffre n’est pas significatif. Ainsi ils montent à 3 470 euros pour les entrepreneurs individuels quand il tombe sous les 3 000 euros (2 970 euros exactement) pour les gérants. Par ailleurs 10 % des TNS classiques déclarent un revenu nul et un 1 TNS sur 10 perçoit moins de 480 euros. Inversement, en haut de l’échelle des revenus, parmi les TNS déclarant des revenus, un sur 4 déclare se verser plus de 4 320 euros par mois et un sur 10 plus de 7880 euros. Les secteurs les plus rémunérateurs sont le secteur médical (médecins et dentistes percevant en moyenne 8310 euros par mois) suivis des professions juridiques et comptables (7 630 euros) quand le commerce en détail hors magazin génère les revenus les plus faibles (1040 euros en moyenne par mois).

Les auto-entrepreneurs générant de plus faibles revenus (410 euros mensuels en moyenne) occupent dans un tiers des cas,en parallèle une activité salarié .

L’INSEE qui relève que les revenus d’activité moyen des indépendants classique progresse à nouveau en 2014 (+1,6 %) après une contraction de 4 % l’année précédente, explique en partie cette hausse par la baisse des effectifs dans les secteurs dégageant des revenus moyens plus faibles ( commerce en gros, spectacles et activités récréatives, services administratifs et d e soutien…).

cBanque – Prélèvement à la source : des craintes pour le Perp et l’épargne retraite en 2017

Benoît Lety revient dans cBanque sur les craintes exprimés par les acteurs du marché de l’épargne retraite sur l’introduction du prélèvement à la source à compter du 1er janvier 2018. Il cite notamment la tribune de Philippe Crevel qui appelle les pouvoirs publics à clarifier leur position afin de ne pas pénaliser injustement les produits d’péargne retraite.

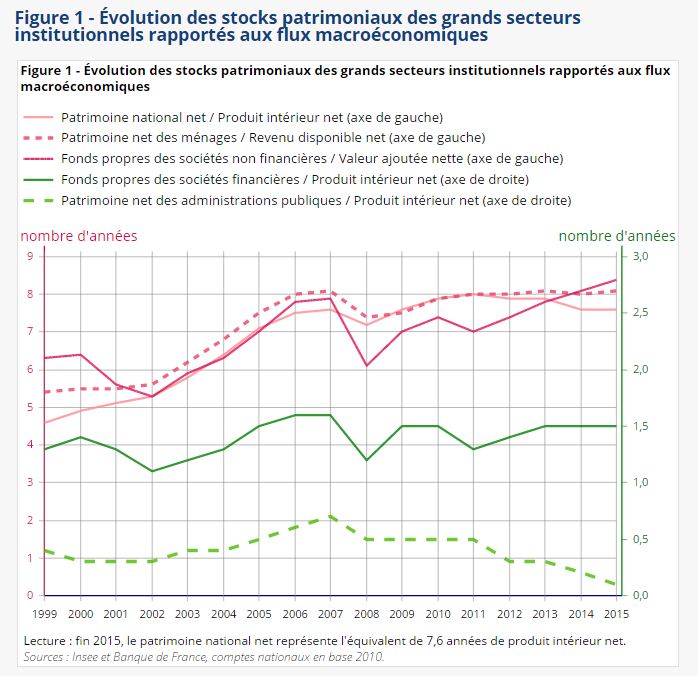

Le patrimoine national progresse à nouveau en 2015

En progression de 1,3% sur un an, le patrimoine économique national net s’élève à 13 585 milliards d’euros à la fin 2015. Cette hausse tiendrait principalement à la baisse enrgistrée dans l’immobilier, le patrimoine non financier des ménages progressant ainsi de 1,2 % après avoir enregistré un recul de 1,1 % en 2014 quand le patrimoine financier net reste faiblement négatif (– 187 milliards d’euros après – 195 milliards en 2014).

La hausse de 2015, n’efface cependant pas le repli enregistré en 2014 qui atteignait 1,8 %.

Le patrimoine économique de la France représente, selon l’INSEE, 7,6 fois le produit intérieur net (PIN) de l’année.

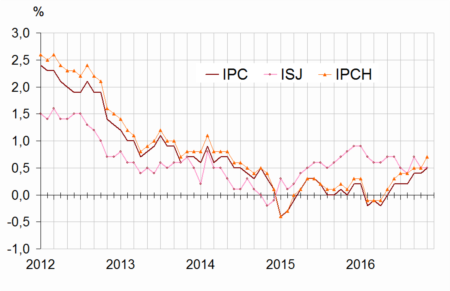

Petite progression des prix à la consommation en novembre

En hausse de 0,5 % sur un an, après +0,4 % en octobre dernier, les prix de la consommation sont légèrement tirés vers le haut par l’accélération des prix energétiqeus (+2,1% après +0,7 %) et notamment le rebond des prix du gaz et des produits pétroliers qui gagnent respectivement 5,7 % et 4,1 % sur un an.

Du côté des service la hausse est de 1 % sur un an grâce notamment au prix à une hausse de 5,2 % pour les prix des transports aériens et de 2,9% des services de communication.

En revanche, les prix des produits manufacturés, après marqué à une pause en octobre , fléchissent à nouveau légèrement en novembre (−0,1 %). Sur un an, ils baissent de 0,6 %.

L’indice des prix à la consommation harmonisé (IPCH) reste quant à lui stable sur un mois. Sur un an, il accélère à +0,7 %, son plus haut niveau depuis mai 2014.

L’épargne retraite ne doit pas être une victime collatérale de la retenue à la source

L’ÉPARGNE RETRAITE NE DOIT PAS ÊTRE UNE VICTIME COLLATÉRALE DE LA RETENUE À LA SOURCE

Le projet de loi de finances pour 2017, en cours de discussion, prévoit l’instauration de la retenue à la source pour l’impôt sur le revenu en 2018 avec par voie de conséquence une neutralisation relative de la base d’imposition de 2017. À ce titre, l’épargne retraite pourrait être injustement pénalisée par le dispositif de transition. L’épargne retraite doit être fiscalement traitée de la même manière que les emplois de personne. À l’heure actuelle, au moment où les pouvoirs publics appellent de leurs vœux une réorientation de l’épargne vers des placements longs et vers l’économie réelle, un doute subsiste. Il leur appartient donc de le lever.

En effet, les versements aux produits d’épargne retraite, PERP, Prefon, Contrats Madelin effectués en 2017 pourraient ne pas donner lieu à déduction sur le revenu imposable.

En 2018, le législateur a prévu que les Français effectuent une déclaration de revenus portant sur 2017 en permettant la prise en compte des éléments non récurrents dont les déductions fiscales. Pour l’épargne retraite, il serait donc possible d’indiquer le montant des cotisations versées en 2017 et de bénéficier d’un taux réduit d’imposition sur les derniers mois de l’année 2018 voire d’obtenir un remboursement d’un trop payé d’impôt. Il serait également possible pour le calcul du taux d’imposition applicable au 1er janvier 2018 de prendre en compte les versements moyens des contribuables réalisés sur des produits d’épargne retraite. Ainsi, chaque année, sur une base glissante, serait intégré l’effort d’épargne retraite consenti par les contribuables. La dernière solution serait de donner à chaque contribuable la possibilité, en fin d’année, de mentionner aux services fiscaux, par Internet, le montant des versements réalisés l’année précédente sur des produits d’épargne retraite de telle façon qu’ils puissent être réintégrés dans le calcul du taux d’imposition.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

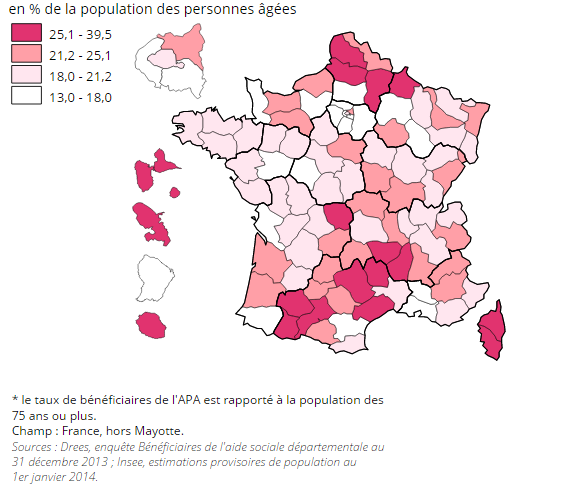

3,8 % des plus de 60 ans percevaient l’APA en 2013

Parmi les 1,2 million d’allocataires de l’APA recensés en 2013 par l’INSEE, 9 sur 10 avaient 75 ans ou plus. L’APA étant une allocation destiné à accompagner financièrement les personnes âgées de 60 ans et plus en situation de perte d’autonomie concernerait 3,8 % de plus de 60 ans. La part des bénéficiaires a augmenté de 11 % en 5 ans quand, en parallèle, les dépenses liées se sont accrûes de 4 % en euros constant, principalement en raison de la forte progression des dépenses relatives à l’APA en établissement. Sur la seule année 2013, les dépenses brutes d’APA s’élèvent à 3,3 milliards d’euros pour l’aide à domicile et à 2,2 milliards d’euros pour l’accueil en établissement.

Solution privilégiée par les professionnels de santé et par les familles, le maintien à domicile concerne 59 % des bénéficiaires de l’APA mais le poids des personnes âgées prises en charge en établissement tend à s’accroître avec l’âge, ainsi 66 % des bénéficiaires de 85 ans et plus sont placés dans des établissements spécialisés quand seulement 50 % de ceux de 75 ans et plus le sont.

Inégalement répartis sur le territoire, les bénéficiaires de l’APA sont sureprésentés dans le Sud de la France avec 33 % de bénéficiaires en Corse et plus de 28 % dans les départements de l’Aveyron, la Lozère et l’Hérault et les départements de Hauts-de-France (Pas-de-Calais, Aisne et Somme) et dans les Ardennes. En outre-mer, le taux de bénéficiaires atteint des records avec notamment 40 % d’alloactaires sur l’île de La Réunion.

Taux de bénéficiaires* de l’allocation personnaliséed’autonomie (APA)

à domicile ou en établissement en décembre 2013

Épargne, retraite et patrimoine financier

ÉPARGNE, RETRAITE ET PATRIMOINE FINANCIER

Après s’être intéressées l’influence que peut avoir le revenu sur le comportement et les attentes des Français en matière d’épargne et de retraite, les équipes du Cercle de l’Épargne examinent à présent l’incidence que peut avoir la détention ou non d’un patrimoine financier en la matière à partir de l’analyse ciblée des résultats de l’enquête 2016, les Français, leur épargne et leur retraite.

Sommaire de l’étude :

Comment la détention d’un patrimoine financier influence son rapport à l’épargne

- La prise de risque mieux perçue par les détenteurs d’un patrimoine financier

- Les actions privilégiées chez les détenteurs de patrimoine important

- La culture de l’épargne financière amoindrit l’attrait de l’immobilier

- La sécurité un enjeu prioritaire pour les détenteurs d’un patrimoine financier

Patrimoine financier et retraite

- Le patrimoine fait peut-être le bonheur du retraité mais pas totalement

- L’épargne financière au service de la préparation de sa retraite

- Travailler plus longtemps une nécessité plus qu’un choix

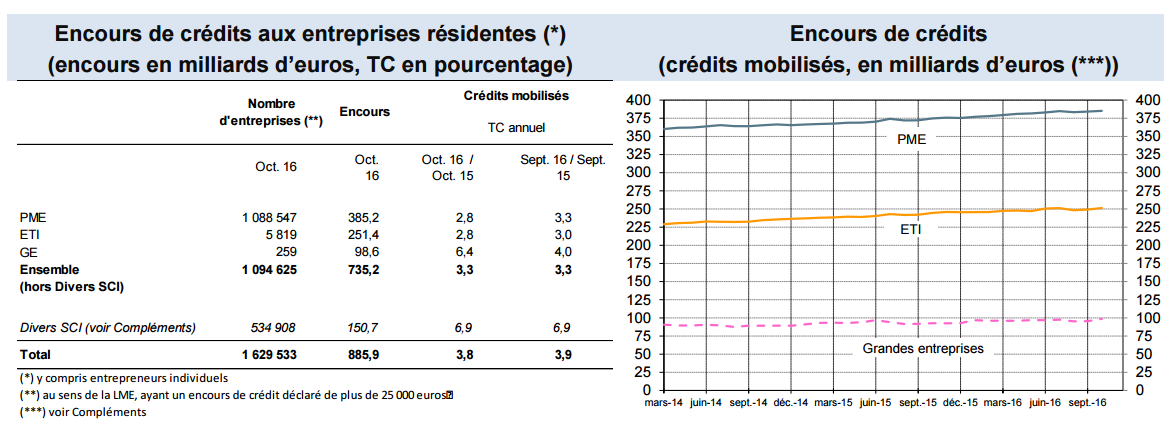

Crédits : les entreprises continuent à profiter des taux bas

Du fait de la poursuite de la baisse des taux d’intérêt moyens constatés pour les crédits nouveaux inférieurs à 1 million d’euros ( 1,75 % en octobre, après 1,80 % en septembre et 1,85 % en août), les entreprises continuent à recourir au crédit pour se financer. De fait l’encours des crédits mobilisés par les entreprises atteignant 885,9 milliards d’euros à la fin octobre (+3,8 % sur un an). Cette hausse touche toutes les catégories d’entreprises et concernerait la majorité des secteurs d’activités.

Inversement, les taux pratiqués pour les crédits unitaires supérieurs à 1 million d’euros enregistrent une hausse en octobre passant de 1,46 % à 1,49 %. Ainsi la production de nouveaux crédits se retractent pour ce type de crédits (12,7 milliards d’euros après 13,6 milliards le précédent) quand elle poursuit sa progression pour les crédits inférieur à ce montant (8,7 milliards après 8,4 en septembre), signe que les entreprises dont les besoins de fonds propres sont importants diversifient les sources de financement.

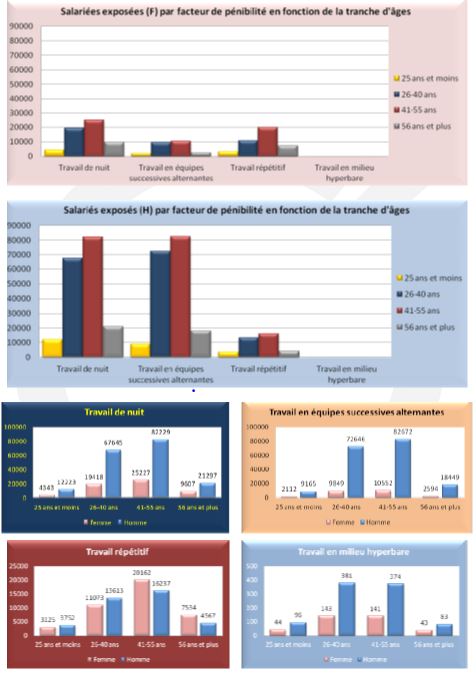

Premier état des lieux des comptes personnels de pénibilité

512 162 salariés disposent d’un Compte prévention pénibilité à la fin de la première année de leur mise en œuvre. La grande majorité des titulaires sont des hommes et 76 % ont entre 41 et 55 ans. Les salariés déclarés exposés représentent 2,2 % de la population totale).

Pour 2015, seuls quatre facteurs de pénibilité étaient pris en compte : travail de nuit, travail en équipes successives, travail répétitif et travail en milieu hyperbare. Six nouveaux critères sont entrés en vigueur le 1er juillet 2016 : agents chimiques dangereux, températures extrêmes, bruit, manutention manuelle de charges, postures pénibles et vibrations mécaniques.

En 2015, la quasi-totalité des expositions (94 %) sont des périodes mono-risque : c’est-à-dire que les salariés concernés ont déclaré qu’ils n’étaient exposés qu’à un seul risque.

Plus de 500 000 points ont été distribués en 2015. 70 % des titulaires ont accumulé au moins quatre points durant l’année 2015. La grande majorité (86 %) des entreprises déclarantes sont des petites et moyennes entreprises ayant moins de 300 salariés. Les entreprises ayant déclaré des salariés exposés aux facteurs de pénibilité en vigueur représentent 1,7 % du total des entreprises françaises considérées.

Epargnez pratique : l’épargne sociale et solidaire

À compter du 1er janvier 2017, le Livret de Développement Durable sera rebaptisé Livret de Développement Durable et Solidaire (LDDS), preuve étant que l’épargne sociale et solidaire infuse dans tous les compartiments de l’épargne française.

Selon certaines sources, l’épargne sociale et solidaire représenterait près de 8,5 milliards d’euros sur un total de 4 000 milliards d’euros d’épargne financière.

L’épargne sociale et solidaire qui est à la mode est un concept, source de confusion. Elle ne doit pas être confondue avec l’Investissement Socialement Responsable qui correspond à une méthode de sélection des entreprises en fonction non seulement de leur performance financière mais aussi d’une appréciation de leur comportement éthique, social et environnemental. La finance solidaire vise à financer des activités choisies en fonction de leur utilité effective en matière de lutte contre l’exclusion, de cohésion sociale ou de développement durable.

Qu’est-ce que c’est, l’épargne sociale et de partage ?

Un épargnant peut décider de fiancer une association, un organisme, une entreprise qui remplit des missions sociales : faciliter l’accès à l’emploi ou au logement, l’aide aux handicapés, l’aide aux enfants défavorisés. Cela peut concerner des opérations de financement d’énergies renouvelables ou l’agriculture biologique.

Plusieurs acteurs interviennent en matière de finance sociale et solidaire : les acteurs de terrain (associations, fondations, sociétés coopératives de capital-risque ou financières, foncières, clubs d’investisseurs…) qui, grâce à cette épargne, financent des projets à forte utilité sociale et/ou environnementale. Il faut également mentionner le rôle des compagnies d’assurances, des mutuelles, des institutions de prévoyance des banques et des sociétés de gestion qui orientent une partie de l’épargne vers les acteurs dits de terrain et qui assurent la gestion, et/ou la commercialisation de produits solidaires.

En 2015, presque 50 % (47,7 %) des fonds collectés sont dédiés à la lutte contre l’exclusion et au soutien de l’insertion par l’emploi. Viennent ensuite des actions à caractère social – soin aux personnes âgées ou en situation de handicap – et écologique à hauteur de 18 % et 16,5 % respectivement.

L’épargne sociale et solidaire transite essentiellement à travers trois canaux :

- L’épargne salariale solidaire (5,2 milliards d’euros)

- Les livrets et les comptes solidaires (2,27 milliards d’euros)

- L’épargne investie dans le capital d’entreprises solidaires (540 millions d’euros).

Le canal numéro 1, l’épargne salariale

Principal vecteur de l’épargne solidaire, les deux dispositifs d’épargne salariale (PERCO & PEE) offrent l’accès à des supports d’investissement solidaires (FCPE solidaires). Les salariés peuvent affecter leur épargne salariale sur de tels fonds où une partie des plus-values est distribuée à des entreprises solidaires. Plus de 500 000 salariés effectueraient des placements solidaires via leur épargne salariale.

Les livrets et les comptes d’épargne solidaires

Les épargnants qui souhaitent affecter une partie de leurs gains au profit de structures menant des activités sociales peuvent souscrire des placements dits de partage (livrets, Organismes de Placement Collectif, comptes à terme). Les souscripteurs peuvent donner tout ou partie de leur rémunération (intérêts, dividendes) à une association de leur choix. Si l’association est habilitée à délivrer un reçu fiscal, ils peuvent bénéficie de la fiscalité applicable aux dons (réduction d’impôt variant de 66 % à 75 % en fonction de l’association de la somme versée).

Dans le cas des placements solidaires non réglementés, les épargnants peuvent profiter d’un régime fiscal incitatif. Ainsi, les sommes reversées ne donnent lieu qu’à une imposition de 5 % en lieu et place de 24 % pour les intérêts des comptes sur livret. En revanche, il n’y a pas de ristourne sur le prélèvement social dont le taux est de 15,5 %.

Le Livret A et le LDD se mettent à l’heure de l’épargne solidaire

La loi Sapin II prévoit, en effet, qu’à compter du 1er janvier 2017 les titulaires de Livret A et de LDD rebaptisé Livret de développement durable et solidaire pourront affecter une partie de leur épargne à une entreprise de l’univers social et solidaire. Une liste d’associations et de structures sera établie par les pouvoirs publics.

L’actionnariat solidaire

L’actionnariat solidaire permet à l’épargnant d’investir directement dans des projets à vocation sociale ou par le biais d’intermédiaires spécialisés.

Sur le plan fiscal, la souscription d’actions ou de parts sociales dans une entreprise solidaire donne droit à une réduction d’impôt sur le revenu égal à 18 % du montant de la souscription dans la limite de 10 000 euros, à condition de conserver le placement pendant une durée minimum de 5 ans, ce qui n’est pas sans risque. Par ailleurs la souscription donne droit à une réduction au titre de l’ISF égale à 50 % du montant de la souscription dans la limite de 45 000 euros par foyer fiscal sous réserve, là encore, de conserver le placement au moins 5 ans.

L’épargne solidaire et les contrats d’assurance-vie

Les ménages peuvent également accéder à l’épargne sociale et solidaire via l’assurance-vie. Trois formules existent : les fonds en euros partiellement solidaires, les unités de compte solidaires et les contrats « de partage » (des frais ou des performances) avec des structures solidaires.

Les contrats vie génération

Créés en 2014 ils permettent de bénéficier d’une fiscalité avantageuse lors de la transmission. Les capitaux versés avant 70 ans et transmis aux bénéficiaires en cas de décès sont taxés après application d’un abattement de 20 %. Ces sommes sont ensuite exonérées de droits à hauteur de 152 500 € par bénéficiaire, puis taxées à 20 % jusqu’à 700 000 €, et à 31,25 % au-delà. En contrepartie, 33 % de l’épargne doit être investie dans des PME (Petites et moyennes entreprises), du logement intermédiaire ou dans l’économie solidaire, et aucune garantie sur le capital n’est accordée.

L’épargne sociale et solidaire et les plateformes de crowdfunding

Depuis quelques années, plusieurs plateformes collaboratives se sont développées afin de permettre aux épargnants de s’engager dans des projets solidaires. Le crowdfunding permet d’associer au plus près les donateurs. Parmi ces plateformes figurent Arizuka qui permet de financer des projets liés à l’innovation et la solidarité, Bulber qui vise à encourager les initiatives de solidarité internationale. Babeldoor est une plateforme participative et solidaire visant à favoriser la concrétisation de projets engagés, créatifs, culturels socialement utiles. Blue Bees met en relation les internautes soucieux de placer leur argent dans des projets vertueux et des entrepreneurs sociaux de pays en voie de développement. AG2R LA MONDIALE, actionnaire du Cercle de l’Épargne a également lancé une plateforme « Voile Solidaire » pour faciliter le financement de projets de voile sportive.

La silver-économie est-elle l’avenir de l’économie française ?

Cet article reprend l’intervention effectuée au salon de la silver-économie à la Porte de Versailles par Philippe Crevel le 15 novembre dernier.

Le mot « silver-économie » a plusieurs significations. Il renvoie à une partie de la population mais en la matière les frontières sont mal définies. Est-ce simplement les retraités, les personnes de plus de 55 ans voire de 50 ans ? En fonction du critère retenu, c’est entre un cinquième à 40 % de la population qui peut être concerné. Avec l’augmentation du nombre de retraités de plus de 10 millions en moins de 30 ans, la question de la prise en compte des besoins de cette population sera de plus en plus importante. En outre, compte tenu du pouvoir d’achat des retraités, ces derniers constituent des consommateurs recherchés.

Cette population est loin d’être homogène. Entre les seniors en activité et les personnes en état de dépendance, les situations ne sont évidemment pas comparables. La silver-économie est le secteur d’activité qui propose des solutions en termes de biens et de services aux seniors. Peuvent être ainsi associés à la silver-économie, évidemment le secteur de la santé en sens large du terme (allant des services de santé jusqu’à la pharmacie), les services à la personne, les loisirs, les activités liées aux transports mais aussi ceux concernant la construction. Une grande partie de l’économie peut être rangée sous le terme de silver-économie. De plus en plus, se distinguent de ce vaste ensemble les entreprises qui développent des produits spécifiques pour les seniors. Certaines d’entre elles exploitent les possibilités offertes par le digital à travers notamment les objets connectés. La composante « innovation » est particulièrement importante.

Au-delà de cette vision entrepreneuriale, la silver-économie, c’est aussi le fait qu’un nombre croissant d’actifs aura plus de 50 ans. Plus de 27 % des actifs sont déjà dans ce cas. Le vieillissement de la population active est un défi à relever tant sur le plan macroéconomique que sur le plan microéconomique. Les entreprises comprennent des salariés dont l’âge varie de 18 à 67 ans. La pyramide des âges des salariés comporte un nombre croissant de plus de 50 ans ce qui n’est pas sans conséquence sur la diffusion de l’innovation. Cette situation peut générer de l’incompréhension chez les salariés les plus jeunes, ces derniers pouvant avoir l’impression que leur ascension sociale est freinée par la présence dans les strates supérieures de nombreux baby-boomers. Pour les entreprises, le vieillissement du personnel pose le problème de l’adaptation des postes de travail et des missions. Il soulève aussi la question de la productivité et de la motivation au travail. Un salarié de plus de 50 ans, surtout dans le cadre d’activités répétitives, peut éprouver de l’ennui. La santé physique et morale des seniors au travail est également un élément à prendre en compte. Avec le passage de la retraite à 62 ans, les dépenses d’invalidité ont augmenté de plus de 2 milliards d’euros.

La silver-économie, c’est donc la prise en compte de la modification de la structure de la population active. Le développement du cumul emploi-retraite, celui à concrétiser de la retraite progressive et la poursuite de l’augmentation des activités de conseil pour les plus de 50 ans constituent autant de facteurs à suivre.

La silver-économie est considérée par de nombreux experts comme une importante source d’emplois. Évidemment, cela suppose au préalable qu’ils rencontrent une demande solvable. Il est souvent mis en avant que les retraités pourraient épargner moins et bénéficier de nouveaux services et de nouveaux biens. Ils sont des consommateurs très convoités d’autant plus qu’ils ont un pouvoir de prescription important sur les autres catégories de la population (enfants, petits-enfants voire parents).

La Direction de l’animation de la recherche des études et des statistiques (DARES) du Ministère des affaires sociales considère que la silver-économie pourrait générer 300 000 créations d’emplois nettes, en France, d’ici à 2020.

L’habitat au cœur de la problématique de la silver-économie

Les seniors ont tendance à changer de logement au moment du départ à la retraite ce qui génère un flux de consommation important. Par ailleurs, les logements doivent être adaptés aux éventuels problèmes de mobilité que peuvent rencontrer des personnes âgées. Les ascenseurs destinés à des maisons individuelles se vendent de plus en plus. Sur 530 000 ascenseurs installés, 30 000 sont à usage domestique. Ce nombre devrait passer à 70 000 dans les prochaines années.

Le développement de la domotique avec une gestion de plus en plus connectée des équipements est incontournable. La surveillance à distance avec une intégration de services médicalisés sera associée au logement des seniors surtout en cas de problèmes de santé.

La santé au cœur de la silver-économie

Avec le vieillissement, les dépenses de santé augmentent de manière exponentielle. Il faudra améliorer l’offre de soins tout en essayant de maîtriser les dépenses. Auxiliaires de vie, aides-soignants et infirmiers comptent parmi les métiers qui gagneraient le plus d’emplois avec environ 300 000 créations nettes d’ici 2020. Face au développement de certaines pathologies, l’effort de recherche devrait rester important avec, à la clef, certaines de nouvelles découvertes associant génétique, nanotechnologies et digital. Tant sur la prévention qu’en matière de diagnostic et dans le domaine des traitements, des avancées sont attendues dans les prochaines années.

Les services de proximité

Les seniors sont des consommateurs à ne pas négliger : ils assurent 54 % des dépenses de biens et services. Du fait du vieillissement de la population, la demande d’aménagement du domicile, de produits et de services liés à l’autonomie devrait doubler en l’espace de 20 ans. Mais la silver-économie ne se limite pas à la perte d’autonomie. Elle recouvre aussi de nouveaux comportements et besoins des baby-boomers à la retraite.

Les start-up au service de la silver-économie

En France, plus de 200 start-up interviennent sur le créneau de la silver-économie. La filière de la silver-économie pourrait, selon certains experts, dépasser les 100 milliards d’euros en France en 2020.

La complexité du marché de la silver-économie tient à l’absence de définition et au fait que le senior refuse par nature d’être étiqueté « personne âgée ». Le senior se considère avant tout comme un actif qui a arrêté de travailler. Il entend autant que possible maintenir ses habitudes passées de consommation. Il est plus « adulescent » que « retraité ». Il récuse le marketing trop typé. S’il a des demandes différentes de ses enfants, il n’entend pas qu’elles soient trop affichées. La silver-économie ne peut donc que se définir en creux. Elle est une activité qui se greffe sur d’autres mais pas en soi un secteur autonome.

Mon cher patrimoine

Début 2015, la moitié des ménages vivant en France possèdent un patrimoine brut supérieur de 158 000 euros (patrimoine médian). Les 10 % les mieux dotés détiennent un patrimoine d’au moins 595 700 euros quand les 10 % les plus modestes ne possèdent au mieux que 4 100 euros de patrimoine. Les 1 % les mieux dotés possèdent, en moyenne, 1,95 million d’euros d’actifs immobiliers et mobiliers.

Si les écarts de revenus sont, en France, limités, rapport de 1 à 7 avant prestations sociales entre les 10 % les plus riches et les 10 % les plus pauvres (ratio de 1 à 3,4 après prestations), ils sont évidemment plus importants en matière de patrimoine. Le rapport entre les 10 % les moins biens dotés et les 10 % les mieux dotés était, en 2015, de 1 à 627. Il convient de souligner qu’il était bien plus important au début des années 70 (rapport de 1 à 2000). L’immobilier qui représente plus de 60 % du patrimoine des ménages explique, en grande partie, cet écart.

En France, les 50 % des ménages les mieux dotés possèdent, en 2015, 92 % du patrimoine brut total détenu ; les 10 % les mieux dotés 47 % et les 1 % les mieux dotés 16 %.

Au sommaire de cette étude

- Le patrimoine augmente jusqu’à 70 ans

- Le patrimoine dépend de la situation professionnelle

- Le poids des années fait la force du patrimoine financier

- Le patrimoine immobilier est plus uniformément distribué

Le Plan d’Épargne Logement, croissance stoppée ?

L’épargne logement n’est plus le placement phare qu’il a été jusqu’au mois d’août ; la faute à la baisse de son taux de rémunération. Même si le passage de 1,5 à 1 % ne concerne que les nouveaux plans souscrits après le 1er août de cette année, les ménages ont réduit leurs versements. Au mois d’octobre, ils s’élevaient à 687 millions d’euros après 664 millions d’euros en septembre contre 1,027 milliard d’euros au mois de juillet et 3,481 milliards d’euros au mois de janvier. Depuis un an, les versements mensuels étaient toujours supérieurs à 1 milliard d’euros (les mois de décembre sont atypiques car ils intègrent le versement des intérêts).

L’actionnaire individuel, une espèce en voie de disparition ?

La France compte de moins en moins d’actionnaires individuels. En effet, il n’y aurait, selon une récente enquête Kantar – TNS réalisée pour l’Autorité des Marchés Financiers, plus que 3 millions d’actionnaires individuels contre 7 millions en 2008. Le taux de détention d’action est passé de 13,8 % en 2008 à 6,2 % en mars 2016 (contre 6,6 % en 2015). Ce repli de la possession conduit également à une baisse du nombre de détenteurs de PEA. En mars 2016, seulement 6,8 % des Français détiendraient un PEA contre 7,1 % en 2015. Ce recul est la conséquence de la crise de 2008 et du durcissement de la fiscalité sur les comptes titres en 2012.

Les ménages ne détiennent plus que 10 à 12 % de la capitalisation de la Bourse de Paris contre un tiers en 1970.

Selon une étude de Havas Paris et Opinion Way publiée au mois de novembre, l’actionnaire individuel est avant tout un homme (pour 72 % des actionnaires) qui vit surtout en Île-de-France (25 % contre 18 % pour l’ensemble des Français). Il est majoritairement actif, contrairement à certaines idées reçues (55 %), diplômé (46 % bac +2 et plus) et appartient à une catégorie socioprofessionnelle supérieure. Ses revenus sont aussi plus élevés plus que la moyenne (42 000 euros par an en moyenne contre 30 000 euros pour l’ensemble des ménages). 63 % des actionnaires détiennent moins de 5 lignes dans leur portefeuille ; ils privilégient les actions du CAC40 (85 % d’entre eux). Les actionnaires n’échappent pas à la digitalisation. Ils se renseignent de plus en plus sur les sites en ligne avant d’acheter. Même si cela reste marginal, un nombre croissant d’actionnaires réalise ses achats, ses arbitrages, ses ventes directement sur Internet. Il est à noter que si l’actionnaire individuel reste encore plus âgé que la moyenne des Français, depuis quelques années, un rajeunissement est en marche. La part des 65 ans est passée de 38 % en 2014 à 32 % quand celle des moins de 35 ans est passée de 11 à 13 %. 38 % des actionnaires ont moins de 50 ans contre 36 % en 2014. Deux tiers des actionnaires ont acquis leurs actions avant 40 ans en 2015 contre 52 % en 2014. Ce rajeunissement s’accompagne d’un engagement plus important des actionnaires. 55 % d’entre eux conservent leurs actions plus de 5 ans et près de 44 % votent aux assemblées générales contre respectivement 44 % et 35 % en 2014.

Le crédit à la consommation

Le crédit à a consommation a connu une forte baisse à partir de 2008. La crise et le durcissement de la législation expliquent cette rupture. La baisse des taux depuis trois ans a inversé la tendance de repli.

Au second trimestre 2016, la progression a été de 5,6 % faisant suite à une augmentation de 4,6 % au premier trimestre. Si l’Espagne et l’Italie connaissent des progressions plus fortes qu’en France, en revanche, en Allemagne, la hausse est un peu plus mesurée.

Le crédit à la consommation a un fort effet sur la demande des ménages en biens, en particulier en ce qui concerne les voitures. La progression des immatriculations de véhicules neufs est en grande partie liée au redécollage des crédits‑bails (ou locations avec option d’achat – LOA). L’encours des locations avec option d’achat est en hausse continue depuis le début des années 2000. Les encours ont été multipliés par près de six en quinze ans. Le risque sur ces crédits est assez faible car les ménages qui y recourant ont, en moyenne, un niveau de revenus supérieur à la moyenne.

La France bénéficie d’un contexte porteur en matière de crédits à la consommation avec des taux qui sont inférieurs en moyenne de 170 points de base à la moyenne de la zone euro.

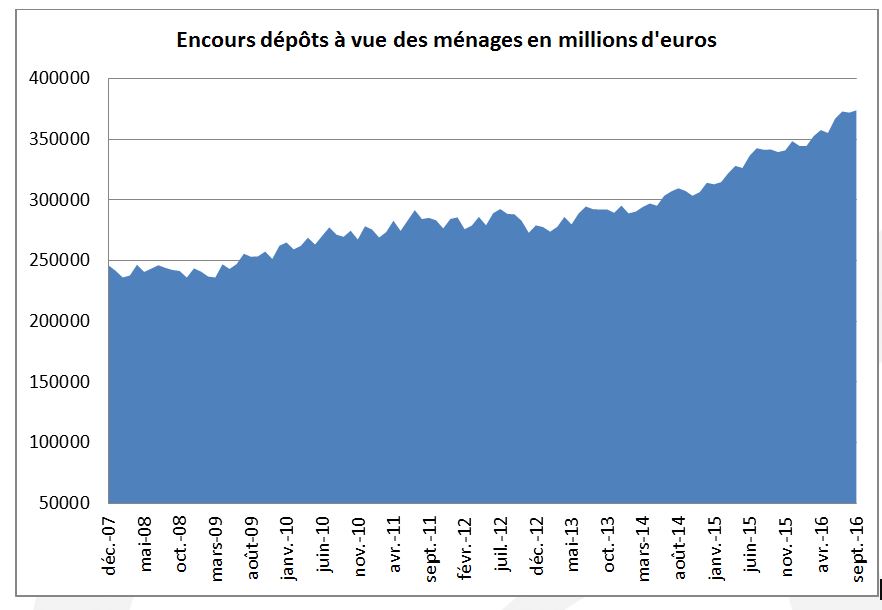

Les dépôts à vue, toujours plus hauts !

Les ménages ont accru leurs dépôts à vue de 25 milliards d’euros sur les sept premiers mois de l’année. L’encours atteignait 374 milliards d’euros, ce qui constitue un record absolu. Les polémiques sur l’assurance-vie et la baisse des taux conduisent les ménages à laisser toujours plus de liquidités sur leurs comptes courants.

Assurance-vie et Livret A, le retour de la décollecte

Au mois d’octobre, le Livret A comme l’assurance-vie ont connu une décollecte. Après sept mois consécutifs de collecte positive, le Livret A a, en effet, enregistré, au mois d’octobre, une décollecte de 1,02 milliard d’euros. Il fallait remonter au mois de novembre 2015 pour enregistrer un tel recul. Avec le LDD, la décollecte est de 1,55 milliard d’euros soit un niveau pas rencontré depuis le mois d’octobre dernier. Ce mouvement de décollecte efface presque tous les gains des sept derniers mois. Sur l’année, la collecte reste positive de 140 millions d’euros pour le Livret A et le LDD (et de 1,23 milliard d’euros pour le Livret A).

Pour l’assurance-vie, la dernière décollecte datait du mois de décembre 2013. En octobre, le montant des rachats a excédé les versements de cotisations de 100 millions d’euros.

La polémique liée à la loi Sapin II avec les mesures exceptionnelles en cas de crise financière a sans nul doute pénalisé, au mois d’octobre, la collecte de l’assurance-vie. La communication sur l’éventuelle baisse du rendement des fonds euros, doublée des nombreuses incertitudes politiques et économiques, a incité les détenteurs à accroître, en octobre, les rachats sur ce placement.

À l’automne, les ménages doivent faire face à des dépenses incontournables comme le paiement du dernier tiers provisionnel (en septembre) et celui des impôts locaux (octobre et novembre). Les ménages doivent également absorber les coûts des rentrées scolaires et, le cas échéant, préparer la succession de vacances (Toussaint et fin d’année). Cela a joué évidemment pour le Livret A et à titre résiduel pour l’assurance-vie. Les Français prennent également en compte le ralentissement des gains de pouvoir d’achat générés par la baisse du prix du pétrole.

Après la pluie, le beau temps ou l’inverse ?

Durant des semaines, les taux bas étaient une source infinie d’inquiétudes ; nombreux étaient ceux qui souhaitaient le retour des taux d’intérêt positifs. La hausse constatée ces deniers jours génère, à son tour, chez un certain nombre d’acteurs, un effroi.

Plusieurs facteurs contribuent à cette hausse. La première et c’est une bonne nouvelle, est le retour d’une très légère inflation. Il ne faut pas oublier que la Banque Centrale Européenne a opté pour un « Quantitative Easing » pour empêcher la déflation et pour se rapprocher, autant que, possible de l’objectif d’augmentation des prix de 2 %. L’inflation qui était nulle en 2015 atteint désormais 0,5 % et pourrait se rapprocher de 1 % au cours des prochains mois en cas de hausse du prix du pétrole.

À moyen terme, les investisseurs considèrent que l’inflation devrait augmenter, ce qui conduirait à une hausse des taux d’intérêt. Par ailleurs, ce phénomène est amplifié par les engagements pris par le nouveau Président des États-Unis d’accroître certaines dépenses publiques et donc le déficit budgétaire. En outre, la tendance est au réamorçage des politiques budgétaires. Après plusieurs années d’austérité, du moins pour certains États, plusieurs organisations internationales dont le FMI et l’OCDE appellent de leurs vœux des relances budgétaires ciblées sur les investissements. Les tensions financières dans certains pays comme l’Italie avec le problème des créances douteuses des banques contribuent à l’augmentation des taux au sein de la zone euro surtout qu’elles se doublent de fortes incertitudes électorales et institutionnelles.

La reprise des taux sera-t-elle forte et durable ?

L’augmentation des prix est encore très liée à l’évolution des prix de l’énergie. Du fait de l’importance du chômage dans plusieurs pays de la zone euro, la transmission de l’inflation des prix des biens à celle des salaires est, pour le moment, limitée. Les surcapacités de production demeurent importantes pour les biens industriels ce qui limite d’autant les relèvements de prix. Plusieurs facteurs structurels pèsent, par ailleurs, durablement sur les prix. Le vieillissement freine la demande en biens quand l’économie digitale, avec des coûts marginaux nuls ou quasi nuls, est, par nature, déflationniste. Le développement d’une consommation de l’usage qui remplace celle de l’achat et des plateformes collaboratives est également un frein aux augmentations des prix en réduisant la demande finale et en accentuant la concurrence.

Les banques centrales ne laisseront pas les taux s’emballer faute de quoi plusieurs États seraient dans l’incapacité de faire face à leurs échéances pour le remboursement de leur dette. Une augmentation d’un point des taux d’intérêt peut coûter près d’une dizaine de milliards d’euros pour des États fortement endettés comme la France ou l’Italie. Pour enrayer la hausse, les banques centrales pourraient accroître leurs achats de titres.

Le scénario d’une hausse progressive et maitrisée des taux reste le scénario le plus crédible. Certes, ce scénario pourrait être remis en cause en cas de grave crise. Si l’Italie se révélait ingouvernable ou si la recapitalisation de ses banques apparaissait compliquée à mener, il est fort probable que les tensions sur les taux s’accentueraient.

Questions à Jean-Pierre Gaillard, journaliste et chroniqueur boursier

Contrairement aux craintes émises par de nombreux analystes, le référendum britannique sur la sortie de l’Union européenne et l’élection de Donald Trump à la Présidence des États-Unis ont eu peu d’effets négatifs, voire ont eu des effets positifs sur les marchés financiers. Pourquoi ? Cela peut-il durer ?

Avant ces deux évènements, à savoir le Brexit et l’élection de Donald Trump, les marchés avaient corrigé, voire, d’une certaine façon, anticipé leur possible survenue. Bien que d’une ampleur différente, la réaction a été semblable dans les deux cas. Si les marchés ont plus violemment réagi au Brexit, on a assisté, dans les deux cas, à un rapide retour à des niveaux supérieurs, tout particulièrement en ce qui concerne l’élection présidentielle américaine. En revanche, pour ce qui est du référendum britannique, les conséquences devraient être négatives. La suite nous le dira car si le vote a eu lieu, le Brexit reste entièrement à réaliser.

Au même titre que pour le Brexit, il convient d’attendre un peu avant de se prononcer sur l’impact de l’élection américaine, car l’entrée en fonction de Donald Trump est prévue le 20 janvier prochain. Nous avons à faire face à deux Donald Trump, le premier, celui de la campagne électorale, exubérant, cassant, tout à fait imprévisible et le second, élu, bien plus posé et plus conciliant bien que toujours aussi imprévisible. On dispose à ce jour de peu d’éléments sur son programme et surtout sur son éventuelle mise en œuvre. On assiste, d’une part, depuis le vote, à une succession de renoncements sur des sujets aussi divers que le projet de mur entre les États-Unis et le Mexique pour limiter l’immigration clandestine ou encore le mariage homosexuel et l’Obamacare. Il semble en revanche conserver des positions fermes, en particulier en ce qui concerne les nominations des membres de son équipe, avec une équipe très dure.

Depuis le début de l’année, le CAC40 n’arrive pas à passer durablement au-dessus des 4 500 points. Quelles sont les raisons de cette léthargie française et de ce décalage avec les autres grandes places européennes ?

Avant de comparer la performance du CAC40 avec celle des autres places européennes, il faudrait dans un premier temps uniformiser le mode de calcul des différents indices. Le Dax allemand qui est par exemple calculé « dividendes bruts réinvestis », est encore en ce moment autour de 10 600 points quand le CAC40, calculé hors dividendes, lui n’est qu’à 4 600. Pourtant, Euronext fait bien le calcul, en temps réel, tous les jours, du CAC dividendes réinvestis. Ce dernier s’élève à environ 8 900 points. Voilà qui change tout et laisse entrevoir, sur le long terme notamment, le visage des actions sous un tout autre angle, bien plus favorable.

Le plus important, pour l’instant c’est la santé et la vie des entreprises, or en 2016, leurs résultats progressent. Par conséquent, les marchés financiers devraient bien sûr suivre ; d’autant que 2017 s’annonce favorable pour les bénéfices également. Enfin, n’oublions pas que les entreprises françaises sont pénalisées tant sur le plan de la fiscalité et des prélèvements sociaux que par un code du travail devenu irréaliste et par une paperasserie envahissante. C’est une situation qui pourrait changer l’an prochain.

Malgré des taux d’intérêt au plus bas et un environnement réglementaire un peu chahuté, les ménages français continuent à épargner mais optent pour une certaine forme d’attentisme en privilégiant les dépôts à vue et les placements courts peu rentables. Que préconiseriez-vous aux épargnants qui semblent un peu perdus?

Les Français souffrent d’un manque cruel de culture actionnariale, ils ont peur des actions qui, il est vrai, sont affectées d’une volatilité souvent bien plus importante que les autres classes d’actifs. Aussi, les gouvernements successifs, les professionnels de la finance et les autorités de tutelles devront faire preuve de beaucoup de pédagogie pour faire comprendre que le rendement est forcément en rapport avec le risque que l’on prend.

Si on parvenait à instaurer un cadre fiscal, juridique et administratif stable, cela constituerait une avancée qui permettrait d’apaiser les marchés. On peut toujours espérer qu’un homme politique providentiel qui parviendrait à restaurer la confiance en l’avenir, le retour du plein-emploi et garantirait aux retraités qu’ils pourraient bénéficier d’une pension décente relancerait de facto la consommation et bien sûr la croissance. Ce mouvement serait souhaitable d’autant que la reprise de l’inflation commence à se dessiner. Mais ceci n’est qu’un rêve…

Bientôt, avec la reprise, modeste mais réelle, qui se dessine en ce moment, les placements d’attente ne seront plus de mise. Aussi, toujours quand la croissance repart, la meilleure protection contre l’inflation, reste les actions.

Avec de nombreuses élections prévues en 2017 en Europe, en France, aux Pays-Bas, en Allemagne et peut-être aussi en Italie, comment voyez-vous l’année boursière ?

Avec la mondialisation, les élections dans les « petits-moyens pays » sont sans grande incidence sur les marchés. En revanche, quand il s’agit de l’Amérique c’est un phénomène mondial. Ce sera sans doute le cas prochainement pour la Chine et l’Inde également.

Pour illustrer le faible impact actuel des élections nationales, je souhaite revenir sur l’élection de François Mitterrand qui avait, en 1981, fait tomber la Bourse de Paris dans la déprime et le pessimisme. L’indice avait alors perdu près de 30 % entre le 12 et le 30 mai 1981 et 90 % des actions étaient incotables tant le marché était déséquilibré. Mai 2012, 31 ans après, l’élection de François Hollande a donné lieu, le lundi qui a suivi, à une hausse des marchés.

Aujourd’hui, le Brexit et l’élection de Donald Trump reflètent bien la défiance des électeurs à l’égard du système actuel. Une impression de « ras-le-bol » généralisé semble se propager avec une volonté de changer les équipes en place et une montée des thèses populistes. De fait, il existe de fortes incertitudes quant à l’issue des élections européennes à venir, y compris en France. Or, on le sait l’incertitude est loin d’être appréciée par les marchés. Il reste certes encore beaucoup d’obstacles à franchir, mais s’il n’y en avait pas les marchés seraient bien plus chers qu’aujourd’hui et dès lors il n’y aurait peut-être plus d’espoir de progression possible. Voilà pourquoi, je considère que la hausse est encore devant nous.

Europe 1 – L’assurance vie est-elle un placement encore rentable ?