Spécial anniversaire du Cercle de l’Epargne par Jean-Pierre Thomas, Président du Cercle de l’Épargne

Le Cercle de l’Épargne célèbre son 10e anniversaire en ce début d’année 2025. Un bel âge pour un think tank ! Cet anniversaire me permet de remercier chaleureusement AG2R LA MONDIALE et Amphitéa, nos deux partenaires, pour leur soutien.

En une décennie, le Cercle n’a pas chômé, avec 120 numéros de sa lettre mensuelle et 520 lettres hebdomadaires. Jérôme Jaffré, grâce à ses enquêtes, déchiffre chaque année les comportements des Français face aux questions sensibles de l’épargne, de la retraite et de la dépendance, ainsi que leur évolution. Onze enquêtes ont ainsi été réalisées, témoignant de l’acuité du problème des retraites et de l’importance accordée à l’épargne.

Nous avons reçu de nombreuses personnalités lors des rencontres organisées autour des membres de notre Conseil scientifique. François Baroin, Xavier Bertrand, Pierre-Louis Bras, Bernard Cazeneuve, Charles de Courson, Jean-Paul Delevoye, Jean-Pierre Jouyet, Amélie de Montchalin et bien d’autres nous ont fait l’honneur de partager leurs avis éclairés sur la situation de l’épargne, de la retraite et, plus globalement, du pays. Grâce à ses partenaires, AG2R LA MONDIALE et Amphitéa, le Cercle a participé à un grand nombre de réunions publiques. Nous avons ainsi pu aller à la rencontre des assurés à Toulouse, Marseille, Nice, Bordeaux, Lyon, Épinal, Strasbourg, Reims, Nantes, Rennes, Lille, Rouen, Pointe-à-Pitre et bien d’autres villes.

Ces dix dernières années ont été ponctuées par des évolutions majeures, notamment avec l’avènement du Plan d’Épargne Retraite (PER), créé par la loi PACTE. Le PER connaît, depuis cinq ans, un succès indéniable, séduisant 10 millions de Français. Son encours dépasse désormais 100 milliards d’euros. Ce produit répond aux besoins et aux attentes des Français, notamment grâce à sa sortie en capital. De plus, la gestion profilée par défaut leur permet de combiner sécurité et rendement.

La décennie a été également marquée par la réforme des retraites de 2023 qui a repoussé l’âge légal de départ de 62 à 64 ans. La réforme paramétrique des retraites de 2023 a tiré un trait sur le projet de réforme systémique visant à instituer un régime unique par points. Pour la première fois depuis 1993, une réforme des retraites a suscité, après son adoption, une réelle contestation exprimée par plusieurs formations politiques, allant jusqu’à la demande de son abrogation. Malgré le déficit croissant des régimes de retraite, amplifié par le vieillissement démographique, l’acceptabilité des réformes semble diminuer.

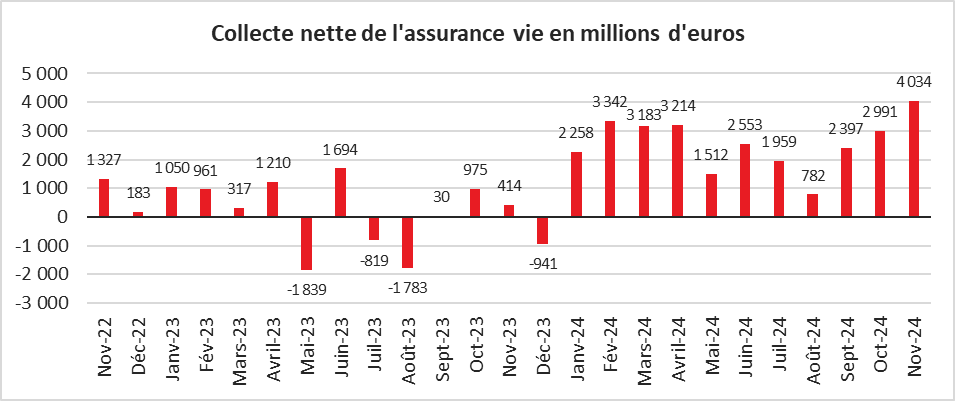

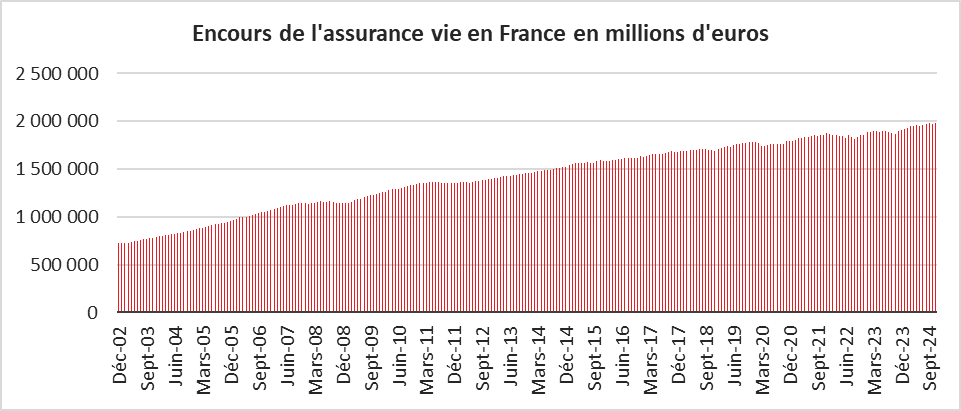

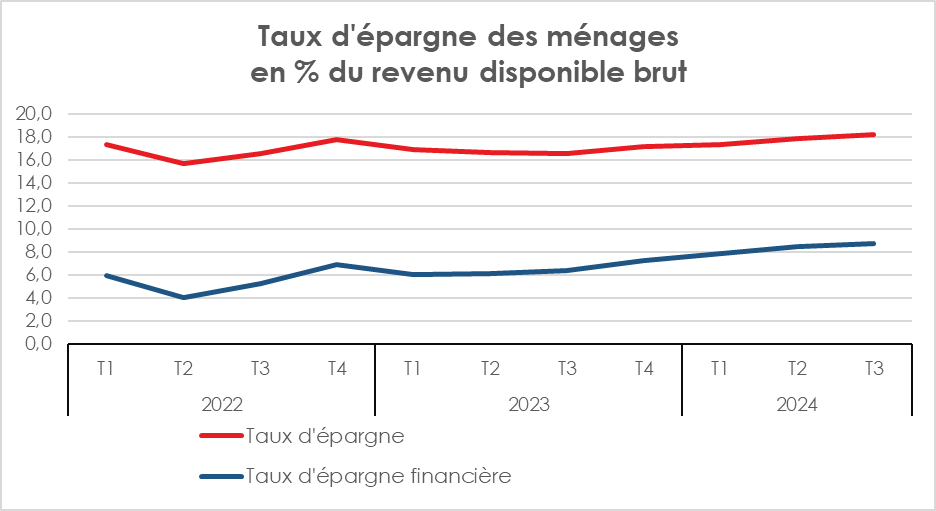

La forte sensibilité des Français sur ce sujet a sans doute été accentuée par la succession des crises de ces dix dernières années : épidémie de Covid, guerre en Ukraine, guerre au Moyen-Orient et vague inflationniste. Face à ces événements, les Français ont choisi la prudence, le taux d’épargne passant de 15 % en 2019 à 18 % en 2024 du revenu disponible brut. L’épargne réglementée, notamment le Livret A, a été la grande gagnante de cette période, même si l’assurance vie a su maintenir ses positions et rester, de loin, le placement préféré des ménages, avec un encours de près de 2 000 milliards d’euros. Les épargnants sont également de plus en plus nombreux à se tourner vers les unités de compte pour améliorer le rendement de leurs contrats.

Ces dix dernières années ont aussi vu un retour progressif des ménages vers les placements en actions. Le private equity, autrefois réservé aux épargnants les plus fortunés, commence à se démocratiser. Un autre point saillant de cette décennie est l’émergence des cryptoactifs, et en particulier celle du bitcoin, dont la valeur a dépassé, en 2024, 100 000 dollars.

Dans les prochaines années, de nouvelles évolutions et mutations sont à attendre en matière d’épargne, de retraite et de prévoyance. Les Français resteront-ils des fourmis ou deviendront-ils des cigales ? Le vieillissement de la population aura-t-il un impact sur la valorisation du patrimoine ? Par ailleurs, il est probable que l’intelligence artificielle transforme la fabrication, la gestion et la distribution des produits d’épargne. Les monnaies digitales de banque centrale pourraient également provoquer une disruption du système financier.

Autant de sujets d’études et d’analyses pour le Cercle de l’Épargne !

Jean-Pierre Thomas

« Vive le Cercle et Amphitéa ! », par Pierre Geirnaert, Président d’Amphitéa

2025 est une année phare pour le Cercle de l’Épargne et Amphitéa. Le premier fête ses dix ans tandis que la seconde célèbre son demi-siècle d’existence. Nous nous réjouissons de cette concomitance des anniversaires et, surtout, de notre coopération, placée sous le sceau de l’amitié. Une amitié plurielle et mutuellement enrichissante.

Depuis 2015, les membres du Conseil scientifique du Cercle participent aux différentes publications, vidéos et manifestations d’Amphitéa en vue d’éclairer nos adhérents. En dix ans, le Cercle et Amphitéa ont parcouru les quatre coins de la France métropolitaine et de l’outre-mer pour rencontrer nos correspondants et adhérents, qui sont aujourd’hui près de 450 000. À chaque fois, ces rendez-vous ont donné lieu à des échanges nourris, d’autant plus que l’actualité de ces dernières années a été particulièrement riche : épidémie de Covid, guerre en Ukraine, inflation, élections aux États-Unis et en France, pour ne citer que quelques exemples.

Amphitéa soutient le Cercle et contribue, en particulier, au financement de son baromètre sur l’épargne, la retraite et la prévoyance, supervisé par Jérôme Jaffré. Ce baromètre constitue un outil précieux pour appréhender les besoins et attentes des Français sur ces sujets majeurs. Le Cercle a également collaboré à la rédaction de deux guides, l’un sur le Plan d’Épargne Retraite et l’autre sur le patrimoine. D’autres devraient suivre dans les prochains mois.

Complémentarité et bonne humeur sont les deux caractéristiques du partenariat que les deux structures ont su nouer au fil des années. Ce sont les clés de sa réussite. Au vu de l’actualité et de l’importance croissante de l’épargne et de la retraite en France, Amphitéa et le Cercle de l’Épargne ont, sans nul doute, encore de belles années devant eux !

Pierre Geirnaert

Président d’AMPHITÉA

10 ans de Cercle de l’Epargne – 10 questions sur l’épargne à… Philippe Crevel, directeur du Cercle de l’Épargne

À l’occasion des 10 ans du Cercle de l’Épargne, 10 questions à Philippe Crevel, directeur du Cercle de l’Épargne

En 2025, le Cercle de l’ Épargne fête ses dix ans. Pouvez-vous revenir pour nos lecteurs sur les missions que ce dernier remplit ?

En partenariat avec AG2R LA MONDIALE et Amphitéa, le Cercle, épaulé par son conseil scientifique et présidé par Jean-Pierre Thomas, est un think tank qui s’intéresse aux questions liées à l’épargne, à la retraite et à la prévoyance. Au-delà de ces trois thèmes, il analyse plus globalement les grandes tendances de l’économie française et internationale. Le Cercle participe à de nombreuses rencontres organisées par Amphitéa, AG2R LA MONDIALE, les partenaires sociaux, les fédérations professionnelles, etc.

En dix ans, le Cercle a réalisé une centaine d’études et, sous l’autorité de Jérôme Jaffré, a mené onze enquêtes d’opinion avec le concours de l’IFOP et du CECOP. Ces études et enquêtes ont permis d’approfondir nos connaissances sur les comportements des épargnants et des assurés.

Je tiens à exprimer ma gratitude pour le soutien et la confiance que nous ont accordés depuis dix ans les responsables d’AG2R LA MONDIALE et d’Amphitéa.

Sur ces dix dernières années, quels sont les événements en matière d’épargne, de retraite et concernant, plus globalement, la protection sociale qui vous ont marqué ?

La décennie a été marquée par une succession rapide de chocs et d’événements économiques : la fin de la crise des dettes souveraines, une politique monétaire non conventionnelle, l’épidémie de COVID-19, les guerres en Ukraine et au Proche-Orient, ainsi qu’une vague inflationniste. En 2020, la France a ainsi connu la récession la plus importante depuis la fin de la Seconde Guerre mondiale, ainsi que sa première vague inflationniste depuis les années 1980.

Pour l’épargne, cette période a été particulièrement mouvementée : des taux d’intérêt négatifs suivis d’une hausse rapide entre 2022 et 2024 ; des krachs en 2008 et 2020 suivis de fortes reprises des marchés ; une augmentation sans précédent des prix de l’immobilier suivie d’une crise liée à la remontée des taux ; l’apparition et l’essor du bitcoin, ainsi que le développement des banques en ligne, entre autres.

La décennie a également été agitée sur le front des retraites : après l’échec d’une réforme systémique en 2018, une réforme paramétrique controversée a été adoptée en 2023, portant notamment l’âge légal de départ à 64 ans. La santé et la prévoyance ont elles aussi connu des bouleversements. À la progression des dépenses liées au vieillissement s’est ajoutée l’épidémie de COVID-19, provoquant une hausse des hospitalisations et l’arrêt de nombreuses activités durant les confinements.

Par ailleurs, l’urgence de la transition écologique s’est imposée avec encore plus d’acuité ces dix dernières années, exigeant des transformations profondes des processus de production.

La décennie a également vu le retour du politique et de la géopolitique au centre de l’actualité économique. Le Brexit, les tensions commerciales entre la Chine et les États-Unis, le retour de la guerre en Europe, la crise politique en France, et d’autres événements ont profondément influencé l’économie et l’épargne. Enfin, le retour de Donald Trump et sa volonté de refonder les échanges commerciaux sont susceptibles de bouleverser à nouveau les équilibres économiques mondiaux.

Lors de ces dix dernières années, nous avons connu une période de taux d’intérêt historiquement bas suivie, en 2023 et 2024, de leur hausse rapide. Quelles ont été les conséquences pour les épargnants de ces hauts et ces bas ?

En 2015, la zone euro est sortie exsangue de la crise des dettes souveraines et de celle des subprimes. Pour lutter contre le risque de déflation, la Banque centrale européenne (BCE) a été contrainte de mettre en œuvre une politique monétaire non conventionnelle reposant sur des rachats massifs d’obligations d’État et sur des taux extrêmement bas. L’épidémie de COVID-19 en 2020 et 2021 a conduit à l’intensification de cette politique, permettant à l’État français de s’endetter à taux négatifs entre 2020 et 2021. À cette époque, certains économistes et responsables publics plaidaient pour un recours accru à l’endettement, arguant que son coût était nul. En France, ces arguments ont été largement entendus, la dette publique augmentant de 1 000 milliards d’euros en moins de sept ans.

Cependant, ces analyses ont négligé un point crucial : les emprunts publics sont remboursés par de nouveaux emprunts. Si, entre-temps, les taux augmentent, le coût global de la dette progresse inévitablement. Par ailleurs, si la dette ne génère pas un accroissement de richesses, elle ne s’autofinance pas. En France, les dépenses courantes sont, en grande partie, responsables du déficit public.

Cette politique de « l’argent facile » s’est brutalement interrompue avec la vague inflationniste, qui a conduit les banques centrales à relever leurs taux directeurs. Cette hausse visait à ralentir l’économie en limitant l’accès au crédit, déjà restreint par un durcissement des conditions d’octroi. Les banques centrales ont également progressivement mis fin à leurs rachats d’obligations. En quelques mois, les taux sont passés de niveaux historiquement bas à des taux positifs dépassant 4 %.

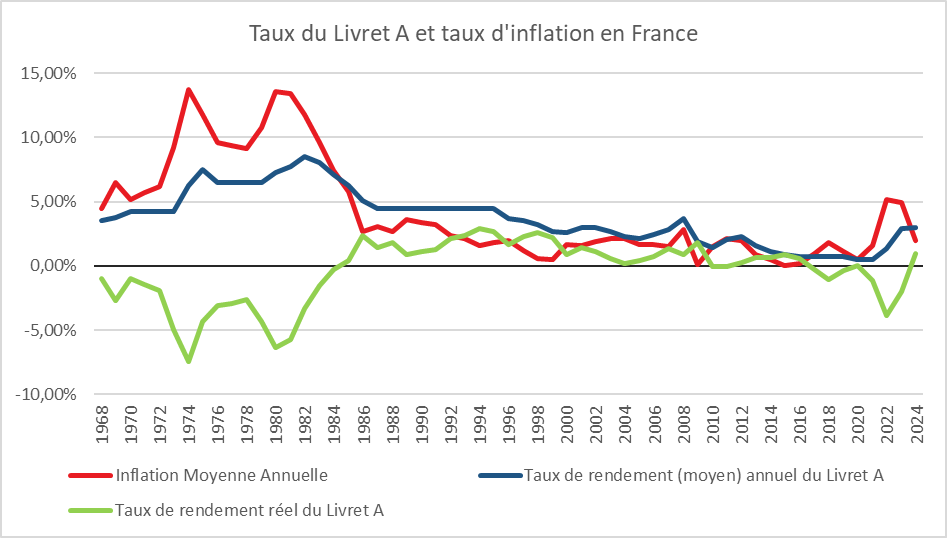

Les taux bas ont eu pour conséquence une moindre rémunération des produits de taux, tels que les livrets d’épargne, les obligations, les fonds euros de l’assurance vie ou les Plans d’Épargne Retraite (PER). Cette baisse de rendement a été partiellement compensée par le faible niveau de l’inflation, garantissant un rendement réel faiblement positif. Cependant, la vague inflationniste a placé ces produits en territoire de rendements réels négatifs en 2022 et 2023. Ils n’ont quitté ce territoire qu’au printemps 2024, grâce à la baisse de l’inflation. Parallèlement, la hausse des taux d’intérêt a permis une amélioration des rendements des fonds euros et des dépôts à terme. Depuis juin 2024, la BCE s’est engagée dans un processus de baisse de ses taux pour favoriser une reprise économique, une décision rendue possible par la désinflation.

La période de taux historiquement bas a été particulièrement favorable à l’immobilier, qui a connu une augmentation importante du nombre de transactions, dépassant un million par an en France en 2022. Les prix des logements ont progressé de plus de 30 %, atteignant même une hausse de 70 % dans certaines agglomérations. À partir de 2023, une légère correction est intervenue, en raison du durcissement des conditions d’accès au crédit. Cette correction reste toutefois limitée, la demande de logements demeurant forte, tandis que les propriétaires hésitent encore à baisser leurs prix.

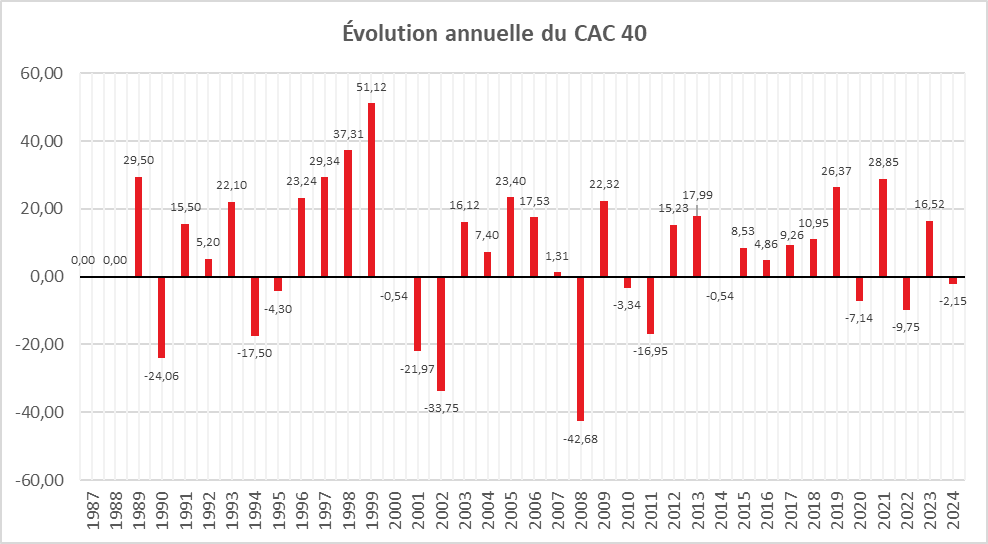

Sur le marché des actions, la décennie a été faste. Entre 2015 et 2022, les actions ont bénéficié de la baisse des taux d’intérêt, le krach de 2020 ayant été rapidement surmonté. La diminution du rendement des obligations a incité les investisseurs à privilégier les placements en actions, soutenus par les bons résultats des entreprises. La hausse des taux d’intérêt a eu un impact limité sur les cours des actions : les indices n’ont baissé qu’en 2022. Les investisseurs ont rapidement estimé que cette hausse serait temporaire. Par ailleurs, l’engouement pour l’intelligence artificielle et la rentabilité des grandes entreprises ont contribué à la poursuite de la hausse des cours.

Entre 2015 et 2024, le CAC 40 a progressé de plus de 50 %, le S&P 500 de plus de 200 %, le Nasdaq Composite de plus de 300 %, le Dow Jones de plus de 120 %, le DAX de plus de 60 %, et l’Euro Stoxx 50 de plus de 45 %.

Comment analysez-vous sur ces dix dernières années, l’essor des cryptoactifs et plus particulièrement celui du bitcoin ?

De 2015 à 2024, le cours du bitcoin est passé de 300 000 à 100 000 dollars. En 2024, plusieurs fonds indiciels adossés au bitcoin ont été commercialisés, marquant une étape importante dans l’intégration des cryptoactifs aux marchés financiers traditionnels. Par ailleurs, une partie de la campagne électorale américaine de 2024 a été financée en cryptoactifs, témoignant de leur adoption croissante. En 2015, les cryptoactifs étaient encore l’apanage d’un public restreint de technophiles, mais ils ont, depuis, conquis un public plus large. Près d’un Américain sur cinq a acquis au moins un cryptoactif entre 2015 et 2024.

Créé en octobre 2008 en réponse à la crise des subprimes, le bitcoin est devenu le cryptoactif le plus connu. L’objectif initial de son créateur, connu sous le pseudonyme de Satoshi Nakamoto, était de proposer un système de monnaie numérique décentralisé et sécurisé, indépendant des institutions financières traditionnelles et des gouvernements. Le bitcoin repose sur la technologie de la blockchain. Cependant, au cours des dix dernières années, le bitcoin s’est affirmé non pas comme une monnaie au sens traditionnel, mais comme une valeur hautement spéculative.

Le bitcoin ne remplit pas les fonctions classiques d’une monnaie : il n’a pas cours légal, il subit de fortes fluctuations qui limitent son rôle d’unité de compte, de moyen d’échange et de réserve de valeur. De plus, le bitcoin ne constitue pas un placement financier au sens strict, car il ne produit ni intérêt ni dividende. À l’instar de l’or, les gains ou les pertes qu’il génère proviennent uniquement des variations de son cours.

En 2024, la création de fonds indiciels cotés (ETF) reproduisant le cours du bitcoin, combinée à la victoire de Donald Trump, favorable à une libéralisation du marché des cryptoactifs, a entraîné une forte hausse de son cours. Cependant, la volonté des banques centrales de développer leurs propres monnaies digitales pourrait remettre en question les positions acquises par les cryptoactifs.

Quoi qu’il en soit, le bitcoin ne peut être qu’un actif de diversification dans un portefeuille financier, au même titre que l’or. À titre de comparaison, fin 2024, le marché des cryptoactifs représentait 3 200 milliards de dollars, contre 30 000 milliards pour l’or et plus de 80 000 milliards pour les sociétés cotées des pays de l’OCDE.

L’assurance vie est redevenue, en 2024, selon le baromètre AG2R LA MONDIALE – AMPHITÉA – CERCLE DE L’ÉPARGNE, le placement préféré des Français. Comment expliquez-vous le succès persistant de ce produit ?

L’assurance vie a démontré, au cours des dix dernières années, une remarquable résilience. Elle a su surmonter la crise des dettes souveraines ainsi que le choc des taux historiquement bas. Les épargnants continuent de plébisciter ce placement qui offre, grâce aux fonds euros, une garantie en capital non plafonnée, et une multitude de supports susceptibles de générer du rendement grâce aux unités de compte. L’assurance vie a également réussi à préserver un régime fiscal attractif. Elle demeure un outil de gestion patrimoniale souple et performant, permettant notamment de préparer efficacement la transmission du patrimoine.

Dans ce contexte, la première place occupée par l’assurance vie dans le baromètre Amphitéa/Cercle de l’Épargne 2024 n’est guère une surprise. Ces dernières années, elle avait certes été supplantée par l’immobilier, qui avait bénéficié, entre 2015 et 2022, des taux d’intérêt bas, cependant, la remontée des taux a redonné un net avantage à l’assurance vie.

Le rendement des fonds euros est ainsi passé, en moyenne, de 1,21 % en 2021 à 2,6 % en 2023, et devrait se maintenir autour de ce niveau en 2024. Avec la baisse de l’inflation, le rendement réel des fonds euros est redevenu positif cette année. Par ailleurs, la diminution des taux des dépôts à terme depuis le milieu de l’année 2024, ainsi que celle des taux de l’épargne réglementée prévue pour 2025, devrait encore renforcer la compétitivité des fonds euros.

Avec près de 2 000 milliards d’euros d’encours, l’assurance vie conforte ainsi sa place de premier placement des ménages français, loin devant le Livret A et le Livret de Développement Durable et Solidaire (LDDS).

La décennie a vu la naissance d’un nouveau produit d’épargne, le Plan d’Épargne Retraite. Comment jugez-vous ses premières années ?

Le Plan d’Épargne Retraite (PER), qui a succédé à une kyrielle de produits tels que le PERP, les contrats Madelin, la Préfon, le PERCO, etc., a connu une véritable percée depuis sa création, en 2019, par la loi PACTE. Plus de 10 millions de Français en possèdent un, et son encours a dépassé les 100 milliards d’euros en 2024. Le PER répond aux besoins et attentes des ménages en leur offrant la possibilité de se constituer un complément de revenus ou un capital en vue de la retraite. Selon le baromètre Amphitéa/Cercle de l’Épargne de 2024, près de trois Français sur quatre se disent inquiets pour leur niveau de vie à la retraite, ce qui explique l’attrait pour ce produit.

Le PER individuel a été rapidement adopté par les Français, notamment en raison de ses similitudes avec un contrat d’assurance vie, auquel s’ajoute un avantage fiscal à l’entrée. La gestion pilotée, appliquée par défaut, constitue un gage de sécurité et de rendement : les cotisations sont réparties entre le fonds euros et les unités de compte, en tenant compte du profil de risque de l’assuré (plus ou moins ouvert aux risques) et de son âge.

Si la législation actuelle n’est pas modifiée, le PER devrait, au fil des années, s’imposer comme un placement clé pour les ménages, aux côtés du Livret A et de l’assurance vie. Selon le baromètre Amphitéa/Cercle de l’Épargne de 2024, le PER occupe déjà la troisième place des placements jugés les plus intéressants par les Français, derrière l’assurance vie et le Livret A.

Considérez-vous que les Français épargnent mal ?

La mauvaise allocation de l’épargne est une vieille antienne. Raymond Barre et René Monory le soulignaient déjà dans les années 1970. Les Français sont réputés pour privilégier les produits de taux liquides, bénéficiant d’une garantie en capital et, si possible, exonérés de prélèvements obligatoires. Ce comportement ne les différencie pas des Allemands ou des Italiens, mais il contraste avec celui des Américains, Britanniques ou Néerlandais, naturellement plus enclins à investir dans des placements en actions. La sécurité et la liquidité figurent parmi les priorités des épargnants français. Faut-il vraiment les en blâmer ?

La moindre propension des Français à investir en actions s’explique également par la faiblesse des fonds de pension dans le pays, la priorité ayant été donnée en 1944 au système par répartition pour financer les retraites. Les Français sont néanmoins des épargnants pragmatiques, capables de faire évoluer leurs choix de placements en fonction de leurs rendements. Ainsi, dans les années 1980, ils ont plébiscité les SICAV monétaires qui offraient, à l’époque, des rendements dépassant 5 %, avant de se tourner massivement vers les fonds euros de l’assurance vie. En 2023, ils ont renoué avec les dépôts à terme, qui proposaient alors des rendements attractifs. Par ailleurs, ils ont repris goût à la bourse, notamment via la souscription de parts de fonds indiciels cotés (ETF). Depuis l’épidémie de COVID, le nombre de jeunes actionnaires a significativement augmenté.

L’épargne est une affaire trop sérieuse pour évoluer au gré des vents. Elle s’apparente à un tanker : elle avance lentement, mais elle n’est pas immobile.

Quel regard portez-vous sur la volonté des pouvoirs publics d’orienter l’épargne des ménages ?

L’épargne provient des revenus des ménages, du fruit du travail. Elle représente une renonciation à la consommation, un effort, voire un sacrifice. Les ménages doivent rester libres de choisir leurs placements. Forcer l’orientation de l’épargne revient à imposer une taxe déguisée. Faute de pouvoir financer directement sa politique économique, l’État s’en remet ainsi aux épargnants.

La France est déjà championne du fléchage de l’épargne, notamment avec le Livret A et le LDDS. Mais faut-il aller encore plus loin en créant, par exemple, un Livret Industrie ou un Livret Défense ? Pourquoi pas un Livret Agricole ou un Livret Restaurant ? Cette multiplication de produits fléchés pourrait finir par brider la liberté des épargnants et fragmenter inutilement l’épargne.

Plutôt que de jouer un rôle d’intermédiaire permanent, les pouvoirs publics devraient s’attacher à faciliter l’accès des épargnants aux fonds non cotés et aux obligations d’entreprise. Une approche plus ouverte et moins directive permettrait de mieux mobiliser l’épargne au service de l’économie réelle.

Êtes-vous inquiet sur une éventuelle augmentation de la fiscalité de l’épargne ?

Depuis 2018, la France a connu une stabilité de la fiscalité en matière de patrimoine. C’est suffisamment rare pour être salué, mais cela ne justifie en aucun cas une augmentation des impôts en 2025. La discussion autour du projet de loi de finances pour 2024 a donné lieu à une surenchère fiscale préoccupante.

Il est essentiel de rappeler que 70 % des Français épargnent et que les revenus ainsi mis de côté ont déjà été soumis à l’impôt. Taxer lourdement l’épargne reviendrait à priver le pays de capitaux indispensables, à freiner l’investissement de demain et, par ricochet, à compromettre l’emploi d’après-demain.

Quels sont les enjeux de l’épargne et de la retraite pour les dix prochaines années ?

L’épargne accompagne l’économie depuis ses débuts. Elle est au cœur des dynamiques économiques et sociales, jouant un rôle central dans l’allocation des ressources et la stabilité des économies. Son histoire traverse les âges, des premières accumulations dans les sociétés agraires aux formes sophistiquées de l’épargne moderne, en passant par les bouleversements des révolutions industrielles et financières.

Les origines de l’épargne

Les premiers instruments d’épargne prenaient la forme de graines, d’outils ou de bétail. Cette épargne primitive était motivée par la nécessité de faire face aux imprévus (sécheresses, maladies) et de préparer les saisons futures. Avec l’invention de la monnaie, vers 3000 av. J.-C., l’épargne prit une nouvelle dimension : elle n’était plus uniquement matérielle, mais monétaire, facilitant ainsi les échanges et l’investissement.

Au Moyen Âge, l’Église catholique prônait une méfiance envers l’accumulation excessive, qu’elle associait à l’avarice. Toutefois, l’épargne restait une pratique courante parmi les classes laborieuses pour se prémunir contre les périodes difficiles. Les monastères et les églises servaient parfois de lieux de dépôt pour les économies des fidèles.

L’épargne marchande et l’émergence des banques

Avec le développement des villes et du commerce, les marchands commencèrent à épargner sous forme de liquidités et de biens, ce qui favorisa l’émergence des premières institutions bancaires au XIIIe siècle. Les lettres de crédit devinrent à la fois des moyens d’échange et de réserve. En Italie, les premières banques, notamment celle des Médicis, virent le jour.

La Renaissance marqua un tournant : l’épargne ne fut plus seulement un acte de précaution, mais devint un moteur de l’investissement. Les familles bourgeoises accumulaient des richesses pour financer des expéditions, des manufactures et des infrastructures. Les grands explorateurs, comme Christophe Colomb, furent soutenus par l’épargne privée de mécènes et de marchands. Les États commencèrent également à émettre des emprunts, encourageant les particuliers à épargner sous forme d’obligations.

L’épargne à l’ère de l’industrialisation

Avec l’industrialisation, les besoins en capitaux se multiplièrent, nécessitant un recours accru à l’épargne des ménages. Les ouvriers et employés commencèrent à mettre de côté de petites sommes, souvent dans des institutions nouvellement créées, comme les caisses d’épargne. Les bourses se développèrent pour financer les entreprises.

Les grandes guerres des XIXe et XXe siècles transformèrent l’épargne en levier de financement pour les États. Les campagnes de souscription d’emprunts nationaux mobilisèrent l’épargne des citoyens pour soutenir l’effort de guerre.

L’épargne moderne et ses évolutions

Après la Seconde Guerre mondiale, la croissance économique permit aux ménages de diversifier leur épargne. Elle ne se limitait plus à faire face aux imprévus, et visait également à financer des projets de vie (achat immobilier, études, retraite). Au XXIe siècle, l’épargne est omniprésente : en 2024, les ménages français détenaient plus de 5 000 milliards d’euros d’actifs financiers et mettaient de côté près d’un cinquième de leurs revenus.

L’épargne épouse son époque. Elle est désormais connectée, digitale et de plus en plus durable. Les plateformes en ligne et les fintechs simplifient l’accès aux produits d’épargne, tandis que les applications mobiles permettent un suivi en temps réel. La gestion d’actifs recourt de plus en plus à l’intelligence artificielle pour optimiser les placements. Les cryptoactifs, malgré leur caractère hautement spéculatif, se sont imposés comme des investissements populaires, notamment auprès des jeunes. À l’avenir, les monnaies digitales des banques centrales pourraient révolutionner la sphère financière.

L’épargne face aux enjeux de demain

Avec la montée des préoccupations environnementales, l’épargne s’oriente de plus en plus vers des investissements durables. Les obligations vertes, permettant de financer des projets respectueux de l’environnement, sont désormais intégrées dans les fonds euros. De plus, les épargnants peuvent opter, dans leurs contrats d’assurance vie ou leurs PER, pour des fonds socialement responsables.

Enfin, un enjeu crucial reste le vieillissement démographique. Dans les années à venir, l’épargne sera appelée à jouer un rôle essentiel dans le financement des retraites et de la dépendance.

L’épargne des Français avec Sarah Le Gouez

Sarah Le Gouez était l’invitée de Guillaume Cadet sur France Inter pour parler épargne.

L’épargne des Français est-elle un frein à la croissance du pays ?

Inflation pendant plusieurs années, remontée du chômage, faillites d’entreprises et flottement politique depuis un an… Résultat, les Français épargnent 18%. Est-ce que l’épargne pourrait être une réponse au financement des retraites ? Pour en discuter, Martial You reçoit : Bertrand Cizeaux, directeur général d’Hello Bank, la banque en ligne de BNP Paribas, Marc Fiorentino, banquier et auteur du roman « Interdit aux moins de 60 ans » et du « guide pour sauver votre retraite » chez Robert Laffont et Philippe Crevel, directeur général du Cercle de l’Épargne.

Pluie de records pour le Livret A en 2024

Résultats du Livret A – LDDS – LEP 2024

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Le Livret A termine l’année en fanfare

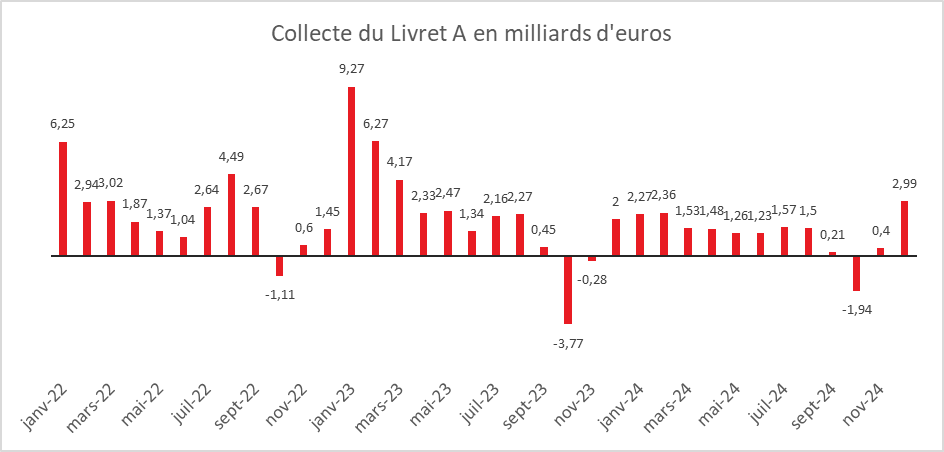

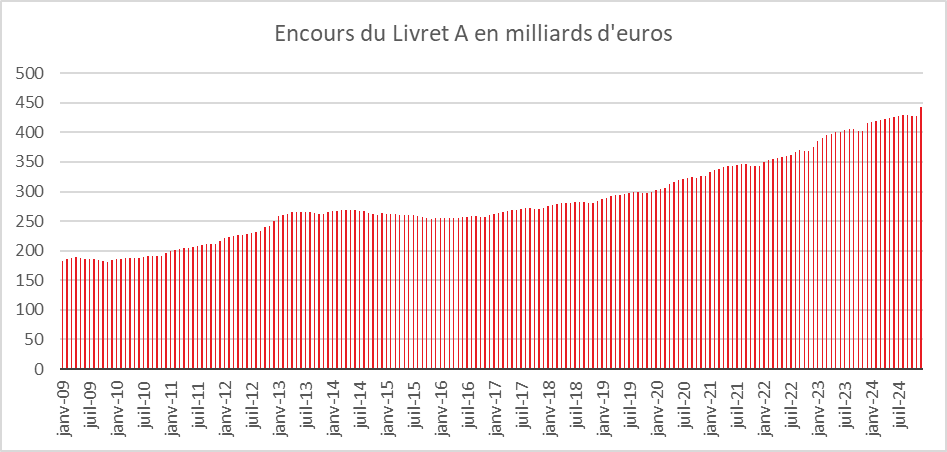

Avec une collecte de 2,99 milliards d’euros, le Livret A signe son meilleur résultat de l’année. Elle lui permet d’établir un nouveau record en matière d’encours à 442,5 milliards d’euros, soit 144 milliards d’euros de plus qu’en 2019, l’année d’avant la pandémie. L’année 2024 est également marquée par un record absolu en matière de versement d’intérêts capitalisés, 12,32 milliards d’euros contre 11,23 en 2023 et 2,13 en 2019. Ce montant record d’intérêts s’explique par le taux de rendement de 3 % et par le niveau sans précédent de l’encours.

Un mois de décembre atypique

Le mois de décembre 2024 a été exceptionnel pour le Livret A. La collecte sur les dix dernières années avait été en effet nulle, les ménages ayant l’habitude de puiser sur leurs livrets d’épargne réglementée pour financer leurs dépenses de fin d’année (cadeaux, vacances, etc.). De 2009 (début de la base statistique de la Caisse des dépôts et consignations) à 2024, six décollectes ont été, en décembre, enregistrées. La dernière date de 2021, après la période covid (-1,7 milliard d’euros). Les meilleurs résultats en décembre ont été constatés ces dernières années, en 2022 et 2023 (respectivement 1,54 et 2 milliards d’euros).

La collecte record du mois de décembre 2024 peut s’expliquer par une montée des inquiétudes après l’adoption de la motion de censure contre le gouvernement de Michel Barnier à l’Assemblée nationale le 4 décembre dernier. Par ailleurs, les annonces de plans de licenciements ont pu conduire les ménages à opter pour la prudence en matière de dépenses. Ces inquiétudes se sont matérialisées par la chute de l’indice de confiance des ménages calculé par l’INSEE. Les informations sur la future baisse du rendement du Livret A qui ont commencé à se diffuser à la fin de l’année n’ont pas, en revanche, dissuadé les Français à y placer leurs liquidités.

Une collecte annuelle en voie de lente normalisation

La collecte annuelle du Livret A s’est élevée en 2024 à 14,87 milliards d’euros, contre 28,68 milliards d’euros en 2023. C’est la collecte annuelle la plus faible depuis 2019 (12,64 milliards d’euros). Elle est néanmoins de 3 milliards d’euros au-dessus de la moyenne de ces dix dernières années (11,48 milliards d’euros).

La baisse de la collecte entre 2023 et 2024 s’apparente à une normalisation en lien avec la baisse de l’inflation. Les ménages ont, au cours de l’année, progressivement préféré des placements de long terme comme l’assurance vie. Cette normalisation demeure incomplète en raison de la crise politique survenue à compter du mois de juin 2024.

Le Livret de Développement Durable et Solidaire (LDDS) dans la foulée de son grand frère

De son côté, le LDDS a enregistré, en décembre 2024, une collecte de 940 millions d’euros contre +160 millions d’euros en novembre. En décembre 2023, la collecte avait été également positive de 1,01 milliard d’euros. Depuis 2009, aucune décollecte n’a été constatée en décembre pour LDDS. La collecte moyenne, pour le dernier mois de l’année de ces dix dernières années (2014/2023) était de 800 millions d’euros. Celle de l’année 2024 est donc légèrement au-dessus. Le LDDS qui est souvent connecté avec le compte courant réagit plus rapidement aux versements des primes et des treizièmes mois du mois de décembre.

Sur l’ensemble de l’année, le LDDS enregistre une collecte de 6,55 milliards d’euros, en retrait par rapport à celle de 2023 (11,24 milliards d’euros). Elle est néanmoins près de deux fois supérieure à celle de 2019 (3,91 milliards d’euros). Les intérêts capitalisés atteignent 4,48 milliards d’euros soit près de 500 millions de plus qu’en 2023. Ce montant constitue un record absolu pour le LDDS.

L’encours du LDDS, à fin décembre, s’élevait à 160,6 milliards, également un record. Fin 2019, l’encours du LDDS était de 112,4 milliards d’euros.

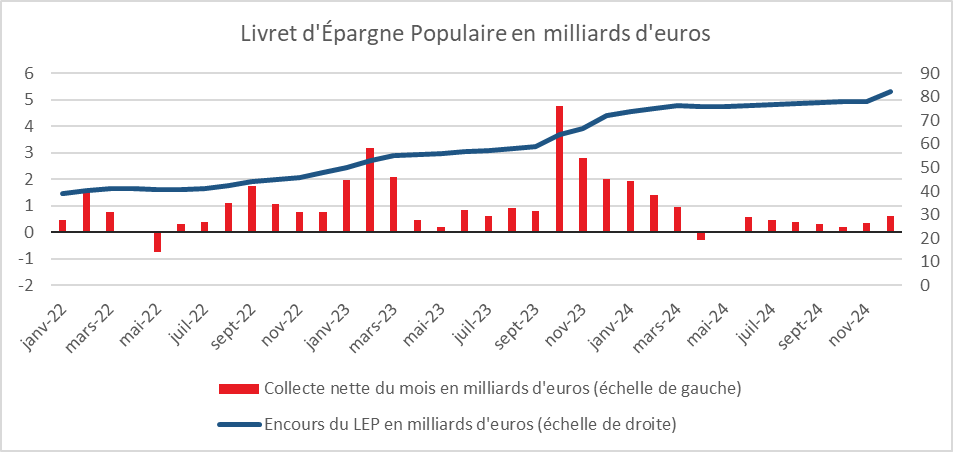

Le Livret d’Épargne Populaire (LEP) un bon cru 2024

Avec 11,7 millions de titulaires (fin octobre 2024), le Livret d’Épargne Populaire a enregistré une collecte positive en 2024, de 6,88 milliards d’euros contre 20,67 milliards d’euros en 2023 qui avait été marquée par le relèvement du plafond de 7 700 à 10 000 euros. La baisse du rendement, passé de 6 à 4 %, a joué dans le recul de la collecte. Malgré tout, l’encours établit un nouveau record à 82,2 milliards d’euros. Les intérêts capitalisés se sont élevés à 3,43 milliards d’euros en hausse par rapport à 2023 (3,29 milliards d’euros).

Quels effets de la baisse des taux de l’épargne réglementée en février sur la collecte ?

Le 1er février, le taux du Livret A et du LDDS passera de 3 à 2,4 % et celui du LEP de 4 à 3,5 %. Dans le passé, les baisses de rendement ne se sont pas toujours accompagnés de décollecte. Il en fut ainsi en février 2011 et février 2013. En revanche, en février 2015 et févier 2020, des décollectes ont été enregistrées mais le taux était alors passé en-dessous de 1 %. Les années 2014 et 2015 ont été marquées par des décollectes records (-6,13 et -11,02 milliards d’euros pour le Livret A).

La baisse du rendement du Livret A en 2025 se caractérise par son importance 0,6 point. Il faut remonter à mai 2009 en pleine crise financière pour avoir une baisse plus importante (0,75 point de 2,5 à 1,75 point). Il est à noter que le taux était passé de 4 à 2,5 % le 1er février 2009. Cette série de baisses, en 2009, avait provoqué un mouvement de décollecte.

Pour 2025, le contexte économique et politique devrait rester incertain incitant les ménages à poursuivre leur effort d’épargne contrariant le souhait du Ministre de l’Économie d’un rebond de la consommation, nécessaire à la bonne tenue des recettes de TVA. Par ailleurs, le premier semestre est logiquement favorable à la collecte, le mois de janvier étant dominé par le versement des étrennes de la fin d’année précédente. La persistance d’un contexte politique et économique incertain pourrait amener les ménages à maintenir leurs versements à un niveau élevé sur le Livret A ou le LDDS.

ANNEXES

Prudents ou radins : pourquoi les Français épargnent-ils autant ?

Philippe Crevel était ce 20 janvier l’invité d’Aliette Hovine sur le plateau d’Entendez-vous l’éco ?. Ensemble ils sont revenus sur le le rapport des Français à l’épargne. Philippe Crevel a ainsi expliqué au auditeurs de France Culture, les raisons pour lesquels les Français remplissent autant leur bas de laine et leurs choix de placements.

Immobilier, impôts, placements : la remontée des taux met-elle en péril votre patrimoine ?

Dans le journal Les Echos, Philippe Crevel est interrogé sur les risques possibles pour les fonds euros des contrats d’assurance vie en cas de remontée des taux. Le Directeur du Cercle de l’Epargne, se veut rassurant rappelant que « ce risque survient quand il y a une hausse des taux extrêmement rapide, par exemple si l’OAT passait de 3,4 % à 5 % ou 6 % en quelques jours. A l’inverse, une hausse de taux progressive est tout à fait gérable par les assureurs. Au contraire, elle contribue à augmenter la rémunération du fonds en euros ».

Assurance-vie : les rendements des fonds en euros reprennent l’avantage sur le Livret A

La baisse du taux du Livret A devrait profiter au contrat d’assurance vie. Philippe Crevel précise ainsi dans les Echos que « les rendements des fonds en euros sont plutôt stables par rapport à 2023, avec une volonté de ne pas les baisser ».

Baisse des taux de l’épargne règlementée au 1er février 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Une baisse logique mais sensible

Plus de quatre Français sur cinq détiennent un Livret A, plus de 26 millions possèdent un Livret de Développement Durable et Solidaire et 11 millions un Livret d’Épargne Populaire. Tout changement de taux de ces placements est sensible et est un acte éminemment politique. Souvent considérés comme des symboles de l’épargne dite populaire, ces produits sont devenus des références permettant d’étalonner à tort ou à raison les rendements financiers. Le Livret A est une balise pour de nombreux épargnants.

Depuis l’épidémie Covid de mars 2020, les livrets d’épargne réglementée ont connu une forte collecte. La succession de chocs (covid, guerre en Ukraine, inflation, crise politique) a conduit les ménages à renforcer leur épargne de précaution. À la différence des Américains, les Français n’ont pas, depuis quatre ans, puisé dans leur épargne de précaution. Le taux d’épargne est resté de trois points supérieur à son niveau de 2019, à 18 % du revenu disponible brut au lieu de 15 %.

Au 30 novembre 2024, l’encours du Livret A s’élevait à 427,2 milliards d’euros et celui du LDDS à 155,2 milliards d’euros contre respectivement 298,6 et 112,4 milliards d’euros en décembre 2019.

Les taux en vigueur à compter du 1er février 2025

Le taux du Livret A passera le 1er février 2025 de 3 à 2,4 % après une longue période de gel. Le taux avait été fixé à 3 % le 1er février 2023.

Le Gouvernement a appliqué à la lettre la formule du Livret A qui repose sur l’inflation et le taux Ester des six derniers mois connus. La baisse de l’inflation et, plus marginalement, celle des taux directeurs de la Banque centrale européenne expliquent la diminution du taux du Livret A.

Le taux de 2,4 % s’appliquera également au Livret de Développement Durable et Solidaire.

Le taux du Livret Jeune ne pourra pas, à compter du 1er février 2025, être inférieur à 2,4 %. Celui du Compte d’Épargne Logement s’élèvera à 1,6 %.

Le taux du Livret d’Épargne Populaire sera de son côté fixé à 3,5 % si le gouvernement suit la recommandation du Gouverneur. Cela signifierait qu’il y aurait un petit bonus par rapport à la formule qui prévoit le taux le plus élevé entre :

- Le taux du Livret A +0,5 point.

- Le taux d’inflation des six derniers mois

L’objectif du gouvernement : la relance incertaine de la consommation

Le gouvernement, en abaissant le taux du Livret A, entérine la désinflation. Il souhaite par ailleurs favoriser la consommation des ménages qui est atone depuis des mois. Pour autant, la baisse du taux du Livret A ne fait pas toujours le printemps de la consommation qui obéît à des facteurs psychologiques. L’absence de confiance des ménages dans la situation économique ou politique influe plus que le rendement du Livret A sur leur propension à consommer.

Avant la crise sanitaire, les baisses de taux avaient des effets sur la collecte durant quelques mois avec la possible survenue de décollecte.

La baisse du taux du Livret A diminuera le coût des emprunts des bailleurs sociaux réalisés à partir des ressources du Livret A. Ce dernier contribue ainsi au financement du logement social. Le gouvernement espère un effet positif pour le secteur du bâtiment confronté à une crise depuis deux ans en lien avec la hausse des taux d’intérêt.

Plus globalement, la baisse du taux du Livret A, en diminuant les coûts de rémunération pour les banques du Livret A, du LDDS et du LEP, devrait inciter ces dernières à réduire leurs taux d’intérêt pour les crédits aux ménages et aux entreprises ainsi qu’aux collectivités locales.

Une perte pour les épargnants

Les titulaires de livrets d’épargne réglementée seront moins bien rémunérés en 2025 sachant qu’une nouvelle baisse pourrait intervenir au mois d’août.

Avec un taux de 2,4 %, sur un an pour un Livret A moyen de 7 000 euros, la perte est de 42 euros. Pour un Livret A, au plafond de 22 950 euros, la perte est de 137,7 euros.

Pour un LEP moyen de 6 600 euros, la perte sur un an sera de 33 euros. Pour un LEP au plafond de 10 000 euros, la perte sera de 50 euros.

Les taux de l’épargne réglementée qui étaient depuis 2022 au-dessus des taux de rémunération de l’épargne longue devrait repasser, en 2025, en-deçà permettant le respect de la hiérarchie des taux. Le rendement moyen des fonds euros devrait être supérieur à celui du Livret A. La baisse du taux du Livret A devrait favoriser les placements à long terme.

À 2,4 %, le rendement réel du Livret A restera néanmoins positif. L’inflation attendue pour 2025 devrait se situer autour de 1,5 %. Le rendement sera donc positif d’un point ce qui demeure élevé en moyenne période pour le Livret A. Le rendement avait été constamment négatif ou nul entre 2017 et 2023.

Une nouvelle baisse prévisible en août

Le taux du Livret A pourrait diminuer à nouveau le 1er août prochain avec la confirmation de la baisse de l’inflation. Les diminutions des taux directeurs de la Banque centrale européenne pèseraient par ailleurs sur le taux Ester. Le taux du Livret A pourrait alors passer autour de 2 %.

La Banque de France propose de baisser le taux du Livret A à 2,4 %, contre 2,5 % attendu

Attendue, la baisse de la rémunération du Livret A à compter du 1er février va-t-elle influencer les épargnants dans leur choix de placements en 2025 ? Pour Philippe Crevel, interrogé dans le journal Les Echos, l’effet taux pourrait être mesuré sur la collecte de janvier. Il précise qu’en janvier « le Livret A fait souvent une bonne collecte, entre les étrennes, l’avance de crédit d’impôt et le treizième mois « .

Vieillissement de la population et soins longue durée : comment faire face à des coûts croissants pour les personnes âgées ?

Le vieillissement de la population mondiale soulève des questions cruciales sur la manière de prendre en charge les besoins croissants des personnes âgées. Selon un rapport de l’OCDE intitulé « Les soins sont-ils abordables pour les personnes âgées ? » (Is Care Affordable for Older People?), ces défis sont importants en France, où le modèle de financement des soins de longue durée (SLD) fait face à des pressions croissantes.

La montée des besoins en soins de longue durée, un défi crucial pour les prochaines décennies

Avec l’allongement de l’espérance de vie et le net recul du nombre de naissances, la proportion de personnes âgées augmente dans tous les pays de l’OCDE. En France, comme ailleurs, cette évolution se traduit par une augmentation des besoins en soins de longue durée. Ces derniers concernent des services essentiels pour accompagner les personnes âgées dans leurs activités quotidiennes : aide à la toilette, ménage, gestion des repas ou encore maintien d’une vie sociale active.

En 2022, au sein de l’OCDE, près d’une personne sur quatre âgée de 65 ans et plus (24 %) avait besoin de soins de longue durée avec des niveaux de besoins plus au moins importants : Pour 12 % les besoins en soins étaient faibles, pour 8 % les besoins étaient modérés quand les 4 % restant nécessitaient d’importants besoins. La proportion des personnes concernées varie d’un pays à l’autre. Si Israël et l’Irlande se distinguent par la faible proportion de personnes âgées avec des besoins de soins de longue durée, le Japon, la Lituanie et la Lettonie sont à l’inverse plus particulièrement touchés par cette problématique.

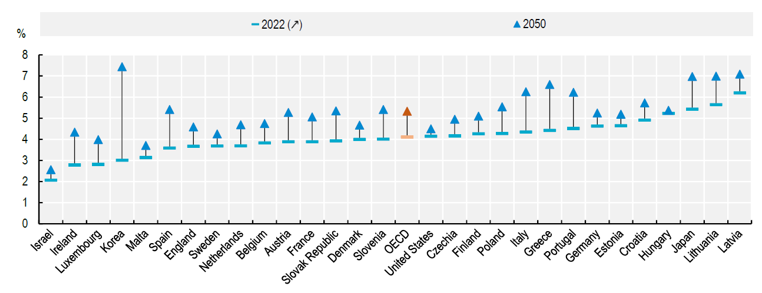

En lien avec le vieillissement de la population, à horizon 2050, la part des séniors avec des besoins de soins de longue durée devrait progresser de 30 % au sein de l’OCDE (soit une hausse de 1,2 point de pourcentage), dans des proportions diverses selon les pays. Cela se traduit par une augmentation de 42,8 à 54,7 millions de personnes ayant besoin de SLD en 2050 dans la zone OCDE.

Proportion projetée de personnes âgées supplémentaires ayant des besoins de soins au sein de la population totale

Le coût croissant des SLD au sein de l’OCDE

Selon l’importance des besoins de SLD et la situation financière des personnes concernées, l’OCDE établit une estimation moyenne des coûts des soins pour les individus au sein des pays membres :

- Les coûts totaux des soins destinés à une personne ayant de faibles besoins de soins (estimés par l’OCDE à 6,5 heures par semaine) représenteraient les deux tiers du revenu d’une personne à faible revenu ;

- Une personne ayant des besoins modérés (soit 22,5 heures par semaine) et gagnant un revenu médian ferait déjà face à des coûts qui représentent près de 1,5 fois son revenu ;

- Une personne ayant des besoins sévères (41,25 heures par semaine) ne pourrait pas assumer les frais de soins avec son seul revenu, même si elle gagnait un revenu élevé.

Dans l’ensemble des pays de l’OCDE, le coût total des soins de longue durée pour les personnes âgées varie d’une à près de sept fois le revenu disponible médian des personnes âgées.

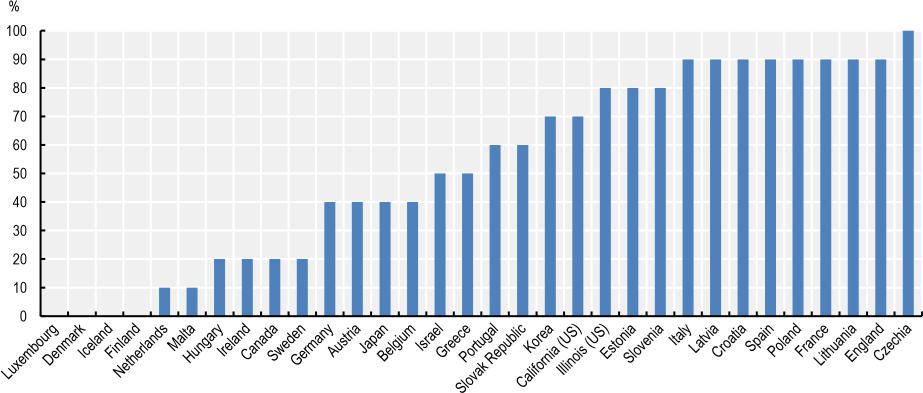

L’organisation internationale insiste sur l’importance des systèmes de protection sociale pour permettre la prise en charge les soins de longue durée. En moyenne, les systèmes publics de l’OCDE couvrent 62 % du coût total des SLD pour les personnes ayant des besoins modérés. Les systèmes publics ciblant prioritairement les plus vulnérables de la population en offrant un soutien plus important aux personnes âgées ayant des besoins plus sévères en matière de SLD et à faible revenu.

Elle met en évidence, le recours important à l’épargne y compris dans les États fournissant une aide publique. Dans la majorité des pays et des régions infranationales couverts par le rapport, au moins 50 % de la population serait amenée à puiser dans son épargne pour payer les soins de longue durée à domicile même après avoir reçu une aide publique.

Proportion de personnes âgées qui ont besoin d’utiliser leur patrimoine pour payer des soins de longue durée à domicile

La France ne fait pas exception dans ce mouvement haussier, même si la proportion de personnes âgées concernées y demeure légèrement inférieure à celle des pays de l’OCDE pris dans leur ensemble. En France, la nécessité d’anticiper cette progression est notamment amplifiée par des facteurs sociaux, en particulier la baisse du nombre d’aidants informels qui engendre des besoins financiers supplémentaires. Les familles, autrefois piliers des soins aux aînés, se trouvent de plus en plus éloignées géographiquement ou absorbées par des impératifs professionnels. En outre l’évolution du noyau familial, avec la multiplication des familles monoparentales ou recomposées complique la donne.

Prise en charge des soins de longue durée en France : un modèle avant tout public à bout de souffle

Le système français repose principalement sur les financements publics pour assurer l’accès aux soins de longue durée. Les départements jouent un rôle clé dans la distribution de l’APA, tandis que des aides supplémentaires (comme celles liées au logement en institution) viennent compléter le dispositif. Cette approche est critiquée pour son hétérogénéité. Les niveaux d’aide varient selon les régions et les critères d’éligibilité, entraînant des inégalités d’accès. Par ailleurs, la France consacre environ 1,5 % de son PIB aux SLD, un niveau supérieur à la moyenne de l’OCDE mais largement inférieur aux pays nordiques, qui y allouent plus de 3 % de leur PIB.

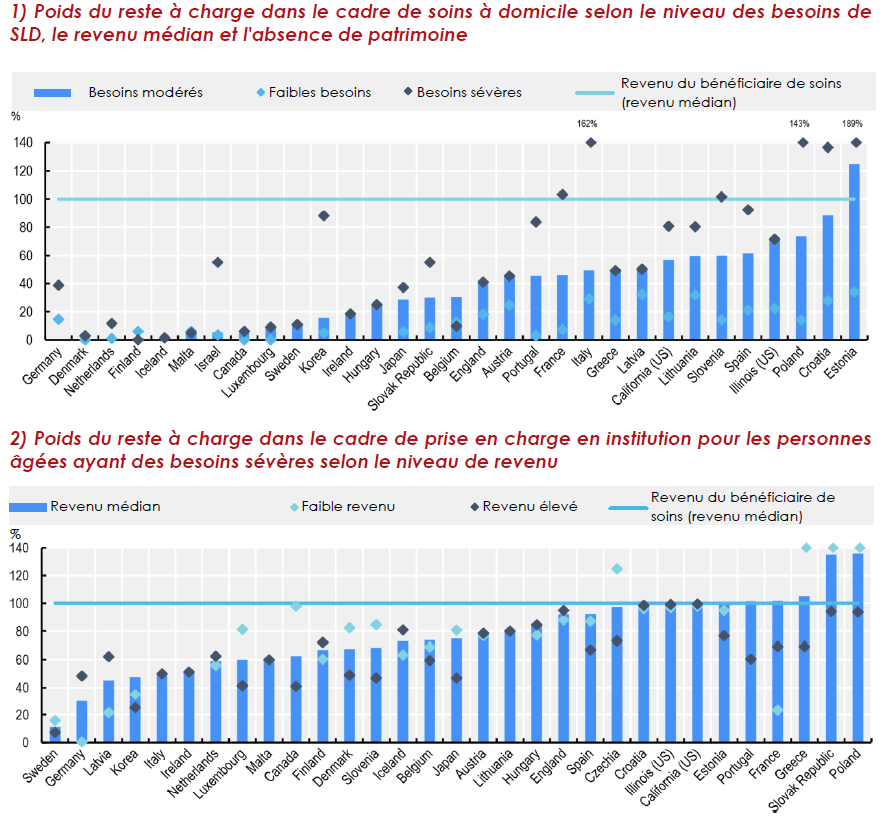

Un reste à charge important pour les ménages

En France, bien que les aides publiques soient conditionnées aux revenus, elles se révèlent insuffisantes pour assumer un reste à charge important, en particulier dans les cas où la personne âgée a des besoins de soins sévères.

Reste à charge des particuliers après avoir reçu une aide publique en pourcentage du revenu médian

De fait, en moyenne, une personne âgée ayant des besoins sévères doit, selon le rapport de l’OCDE, consacrer plus de la moitié de ses revenus pour financer les soins à domicile. Le coût des soins en établissement peut quant à lui dépasser, dans certains cas, le revenu médian d’un individu. Cette situation place la France dans une position intermédiaire : bien qu’elle offre une meilleure couverture que des pays comme les États-Unis ou l’Estonie, elle reste loin derrière les systèmes nordiques, qui financent jusqu’à 90 % des coûts des soins.

Un impact limité des politiques publiques en matière de SLD sur la réduction de la pauvreté en France

L’un des objectifs des politiques publiques en matière de SLD est de prévenir la pauvreté chez les personnes âgées. Sans protection sociale, la plupart des personnes ayant besoin de soins de longue durée seraient dans la pauvreté. Selon l’OCDE, en moyenne, la réduction de la proportion de personnes exposées au risque de pauvreté est de 30 points de pourcentage, tant pour les besoins sévères que pour les besoins modérés.

Si les pays où les dépenses publiques en SLD sont plus élevées, l’augmentation des risques de pauvreté associée aux coûts des SLD est généralement plus faible, cette règle ne se vérifie pas partout. De fait, la Finlande, le Danemark et l’Allemagne dépensent nettement moins que les Pays-Bas, mais parviennent à limiter les risques de pauvreté dans des proportions comparables. Inversement, la France qui dépense pourtant davantage que la Pologne parvient à un résultat aussi faible en matière de réduction des risques de pauvreté. En France, pour les personnes ayant des besoins sévères, le taux de pauvreté est supérieur de 33 points de pourcentage à celui des personnes âgées sans besoins en soins de longue durée.

Comparaisons internationales : quelles leçons pour la France ?

Des modèles universels performants davantage axés sur des prestations en nature

Les pays nordiques comme le Danemark ou la Finlande offrent des systèmes de soins largement universels. Ces pays privilégient les prestations en nature, garantissant ainsi un accès direct à des services de qualité. Les résultats semblent probants. Selon l’OCDE, ces systèmes réduisent efficacement la pauvreté, tout en maintenant un haut niveau de satisfaction des usagers.Pour réduire le reste à charge des ménages, l’organisation internationale estime que la France pourrait élargir l’accès aux prestations en nature. Cela nécessiterait, néanmoins, une augmentation des dépenses publiques en SLD, qui pourraient atteindre 2,5 % du PIB d’ici 2050.

Un recours limité aux acteurs privés en France

Les auteurs du rapport mettent en évidence le poids limité du secteur privé dans la gestion des SLD en France, en particulier pour le financement des besoins. Les assurances dépendance, bien qu’encouragées, peinent à séduire une large part de la population. Contrairement à l’Allemagne, qui a instauré une assurance publique obligatoire couplée à des mécanismes privés, la France a privilégié la prise en charge par la solidarité nationale. Outre-Rhin, le système repose sur une assurance dépendance obligatoire, financée par des cotisations salariales et patronales. Ce modèle hybride garantit une couverture de base pour tous, tout en laissant la possibilité de souscrire des assurances complémentaires pour des prestations supplémentaires. Le développement d’assurances dépendance obligatoires, à l’instar de ce qui se fait en Allemagne, permettrait de mieux répartir les coûts entre générations. La France pourrait également explorer des mécanismes de préfinancement, tels que des cotisations spécifiques pour la dépendance.

En France, le secteur privé est davantage présent dans le cadre de la gestion des établissements de soins. Toutefois, ces structures restent inaccessibles pour de nombreux ménages à revenu faible ou moyen en raison des frais élevés.

Renforcer l’attractivité d’un secteur mal-aimé et investir dans l’efficacité et l’innovation

La France souffre d’un sous-investissement chronique dans les services de soins, ce qui empêche une prise en charge efficace. On estime que le secteur manque de 60 000 professionnels. Cette situation résulte de salaires peu attractifs et de conditions de travail difficiles, qui découragent les vocations. Revaloriser les salaires et améliorer les conditions de travail permettrait d’attirer et retenir des professionnels qualifiés. Les zones rurales sont particulièrement touchées par un manque de services adaptés, forçant de nombreuses personnes âgées à quitter leur domicile pour trouver des solutions en milieu urbain.

Les systèmes de soins médicaux, sociaux et familiaux fonctionnent souvent en silos, ce qui limite l’efficacité des interventions. La productivité dans le secteur des soins pourrait, en outre, être améliorée grâce à la technologie, comme la télémédecine ou les robots d’assistance. Le Japon, par exemple, a adopté ces solutions pour pallier la pénurie d’aidants. Par ailleurs, des politiques de promotion du vieillissement en bonne santé, comme celles menées au Danemark, pourraient réduire la demande de soins intensifs à long terme.

* * *

*

En France, comme dans de nombreux pays de l’OCDE, la prise en charge des personnes âgées en perte d’autonomie est à la croisée des chemins. Si les aides publiques comme l’APA offrent un soutien essentiel, elles restent insuffisantes face aux défis posés par le vieillissement démographique.

En s’inspirant des meilleures pratiques engagées par ses voisins européens, la France pourrait renforcer la générosité de son système tout en explorant des solutions innovantes pour contenir les coûts. Une réforme globale incluant un financement renforcé, une meilleure valorisation des métiers du soin et un soutien accru aux aidants familiaux est indispensable pour garantir des soins de qualité et répondre aux besoins croissants des personnes âgées. La clé résidera dans une répartition équitable des charges entre l’État, les ménages et les acteurs privés. Seule une approche globale permettra de garantir des soins accessibles et abordables pour tous, dans un contexte de vieillissement démographique inéluctable. Ce défi, qui concerne des millions de Français, est également une opportunité : celle de construire un système plus solidaire et adapté aux réalités

Les réserves des fonds euros ou les provisions pour participation aux bénéfices : mais qu’est-ce que c’est ?

Chaque année, avant la fin du mois de janvier, les assureurs communiquent le rendement de leurs fonds euros des contrats d’assurance vie ou des Plans d’Épargne Retraite souscrits par leurs clients assurés ou sociétaires. Ce rendement, fruit des placements réalisés par les assureurs (intérêts des obligations, dividendes des actions, revenus fonciers, plus-values, etc.) à partir des primes versées peut être dopé par l’utilisation des provisions pour participation aux bénéfices.

Définition de la Provision pour Participation aux Bénéfices (PPB)

La PPB est un mécanisme réglementaire en assurance vie qui permet aux assureurs de lisser dans le temps la distribution des bénéfices à leurs assurés. Instituée par la loi du 17 décembre 1966 sur la participation aux excédents, la PPB est encadrée par le Code des assurances. Les compagnies d’assurance vie sont obligées de reverser une grande partie de leurs bénéfices techniques et financiers à leurs clients.

Les assureurs doivent redistribuer au moins 90 % des bénéfices techniques, qui correspondent aux excédents résultant de la différence entre les primes perçues et les sinistres payés, ajustés des frais de gestion. Ils doivent également reverser au minimum 85 % des bénéfices financiers, issus des revenus générés par les placements des primes collectées.

Ces pourcentages constituent les seuils légaux minimaux de redistribution aux assurés. Les assureurs ont la possibilité de retenir une partie de ces bénéfices sous forme de PPB, afin de gérer la volatilité des rendements et de garantir une certaine stabilité des taux servis aux assurés.

La PPB est une réserve comptable alimentée par la part des bénéfices non immédiatement distribuée aux assurés. Elle appartient collectivement aux assurés et doit être restituée dans un délai maximal de huit ans. Cette provision permet aux assureurs de lisser les rendements servis en puisant dans cette réserve lors des années moins favorables, assurant ainsi une certaine stabilité des taux crédités aux contrats d’assurance vie.

La PPB, bien que constituée au bénéfice des assurés, n’est pas individualisée. Ainsi, en cas de rachat total ou partiel d’un contrat, l’assuré ne peut pas prétendre à une quote-part spécifique de la PPB.

La constitution et l’utilisation de la PPB sont strictement encadrées par le Code des assurances. Les assureurs doivent respecter les obligations de redistribution des bénéfices et veiller à une gestion prudente de cette provision. Les autorités de contrôle, telles que l’Autorité de Contrôle Prudentiel et de Résolution (ACPR), surveillent le respect de ces dispositions afin de protéger les intérêts des assurés.

Les PPB, fonds propres ou pas fonds propres ?

Les PPB ne sont pas en soi des fonds propres pour les assureurs car elles appartiennent aux assurés. Néanmoins, lors de la période des taux bas, l’ACPR a permis leur comptabilisation en quasi-fonds propres. Par un arrêté ministériel publié au Journal Officiel le 28 décembre 2019, les assureurs, sous conditions strictes et après autorisation de l’Autorité de contrôle prudentiel et de résolution (ACPR), peuvent intégrer une partie de la PPB dans leurs fonds propres. Les assureurs ont l’obligation de présenter un plan de restitution des montants repris sur la PPB sur une période maximale de huit ans, et l’interdiction de verser des dividendes tant que ces montants n’ont pas été restitués.

La pratique des assureurs en 2023 en matière de PPB

Selon une étude de Good Value for Money, en 2023, les assureurs vie ont prélevé 9 milliards d’euros de PPB pour maintenir les taux servis, diminuant ainsi le niveau moyen de PPB de 4,83 % à 4,45 % des encours en euros. Les assureurs ont ainsi consenti un effort important pour relever les taux de rendement dans une période de forte concurrence avec l’épargne réglementée et les dépôts à terme. La hausse des taux directeurs a entraîné celle des taux du marché monétaire favorisant les produits d’épargne de court terme. Par ailleurs, le retour de l’inflation a conduit les pouvoirs publics à relever les taux de l’épargne réglementée (Livret A, LDDS, LEP). En 2023, les taux de rendement des fonds euros de l’assurance vie se sont élevés à 2,6 % contre 1,9 % en 2022 et 1,21 % en 2021.

Les assureurs ont effectué une ponction de 4 milliards d’euros pour compenser les moins-values obligataires générées par la hausse des taux. L’utilisation ciblée de la réserve de capitalisation permet de réaligner les portefeuilles obligataires sur des opportunités de rendement supérieur, mais cette stratégie reste dépendante de l’ampleur des réserves disponibles. Les assureurs ont tout avantage à se délester d’obligations à faibles taux au profit d’obligations mieux rémunérées, mais cela a un coût avec l’enregistrement de moins-values.

Avec la baisse des prix et l’augmentation des vacances de bureaux et de commerces, les plus-values latentes pour l’immobilier ont chuté de 14 milliards d’euros. En revanche, les plus-values latentes sur actions ont progressé de 7 milliards d’euros, grâce à une hausse notable des marchés financiers (+16,5 % pour le CAC 40).

La performance des actions a partiellement compensé les pertes immobilières, mais le bilan reste négatif avec une baisse nette de 20 milliards d’euros des réserves totales.

176 milliards d’euros de réserve

Les réserves des fonds en euros des assureurs sont passées de 176 milliards d’euros à 156 milliards d’euros entre fin 2022 et fin 2023. Le ratio moyen de réserve s’élevait à 11,40 % des encours, contre 11,65 % en 2022 et 14,71 % en 2021. Les réserves actuelles permettraient aux assureurs de soutenir un taux de 1,40 % sur huit ans, ce qui constitue un matelas de sécurité appréciable pour les assurés. Les compagnies d’assurances se sont montrées proactives en réorientant, ces dernières années, leur allocation d’actifs.

En 2024, elles ont pu bénéficier du dynamisme des marchés « actions » hors France et de taux obligataires soutenus même si la Banque centrale européenne a engagé un processus de baisse de ses taux directeurs. En 2024, la consommation de PPB devrait être moindre qu’en 2023 tout en restant soutenue afin de rapprocher le plus possible les fonds euros du rendement des produits de taux de court terme.

Retraite, France/Allemagne, refaisons le match !

L’Allemagne, premier partenaire économique européen de la France, est confrontée, plus encore que cette dernière, au vieillissement de sa population. Elle a entrepris des réformes majeures de son système de retraite dès les années 1990. Ces réformes ont permis de préserver la viabilité financière des régimes de retraite et se sont accompagnées d’une montée en puissance de l’épargne retraite.

Les fondements du système allemand de retraite

Au cœur du système allemand se trouve le régime de base obligatoire, couvrant près de 92 % des actifs. Certains groupes professionnels disposent de régimes spécifiques, bien qu’intégrés dans le système général. Il convient ainsi de distinguer le régime des indépendants agricoles (géré par la Landwirtschaftliche Alterskasse) et celui des professions libérales (médecins, avocats, architectes, etc.) qui sont affiliés à des caisses professionnelles obligatoires (Versorgungswerke). Ces caisses fonctionnent souvent sur un modèle de capitalisation.

En Allemagne, les fonctionnaires bénéficient également d’un système de retraite distinct des autres catégories de travailleurs. Ils ne cotisent pas au système général de retraite (Deutsche Rentenversicherung) mais dépendent d’un régime spécial appelé Versorgung der Beamten, ou système de pensions des fonctionnaires. Ce régime, par répartition, est financé par l’État. Contrairement aux salariés, les fonctionnaires ne versent pas de cotisations sociales pour leur retraite. Leur pension est directement financée par le budget de l’État. Le montant de leur retraite est calculé en fonction de leur ancienneté dans le service public et de leur dernier salaire brut. Le taux de remplacement peut atteindre jusqu’à 71,75 % du dernier salaire après 40 ans de service.

Hors régimes particuliers, le régime général fonctionne par points. Chaque année de cotisation génère un certain nombre de points proportionnels au salaire brut. Au moment de la retraite, ces points sont multipliés par leur valeur, actualisée chaque année. En 2024, un point valait 37,60 euros.

Avec les réformes Hartz au début du XXIe siècle, des mesures ont été prises pour encourager le développement des régimes complémentaires d’entreprise et de l’épargne individuelle (plans Riester). Ces dispositifs, introduits en 2001, offrent des avantages fiscaux permettant à chaque contribuable de déduire jusqu’à 2 100 euros de ses revenus imposables. En 2023, seuls 15,5 millions de contrats avaient été souscrits.

Une mécanique de pilotage pour garantir l’équilibre des régimes de retraite

Si l’Allemagne est souvent citée pour la rigueur de son système, c’est en grande partie grâce à ses mécanismes automatiques de pilotage. Chaque variable du système – cotisations, valeur des pensions ou âge de départ – peut être ajustée pour préserver l’équilibre financier. Par exemple, la valeur des pensions évolue selon une formule intégrant les salaires, les cotisations et un facteur démographique. Ce dernier, appelé facteur de soutenabilité, agit comme un stabilisateur automatique, modérant les hausses lorsque le nombre de retraités augmente plus vite que celui des cotisants.

Cette approche a permis de contenir les dépenses publiques à 10,2 % du PIB en 2023, bien en deçà des 14 % observés en France.

L’âge légal de départ à la retraite est de 67 ans pour les générations nées après 1964. Pour les générations nées entre 1947 et 1964, l’âge légal augmente progressivement, de 65 ans à 67 ans, à raison de deux mois supplémentaires par année de naissance. Un départ est possible à partir de 63 ans pour ceux ayant cotisé au moins 45 ans. Les personnes ayant cotisé au moins 35 ans peuvent partir avant l’âge légal, mais avec des réductions sur le montant de leur pension. Des pénalités s’appliquent pour chaque mois manquant avant l’âge légal (environ 0,3 % par mois, soit 3,6 % par année d’anticipation). Les personnes ayant commencé à travailler tôt (par exemple à 18 ans) peuvent bénéficier de leur retraite sans pénalité dès 63 ans.

La période de 45 années inclut les périodes de travail, les périodes d’éducation des enfants (jusqu’à 3 ans par enfant) et certaines périodes de chômage indemnisé.

Les actifs peuvent continuer à travailler au-delà de l’âge légal (retraite flexible), ce qui augmente le montant de leur pension.

Des inégalités plus importantes du côté allemand

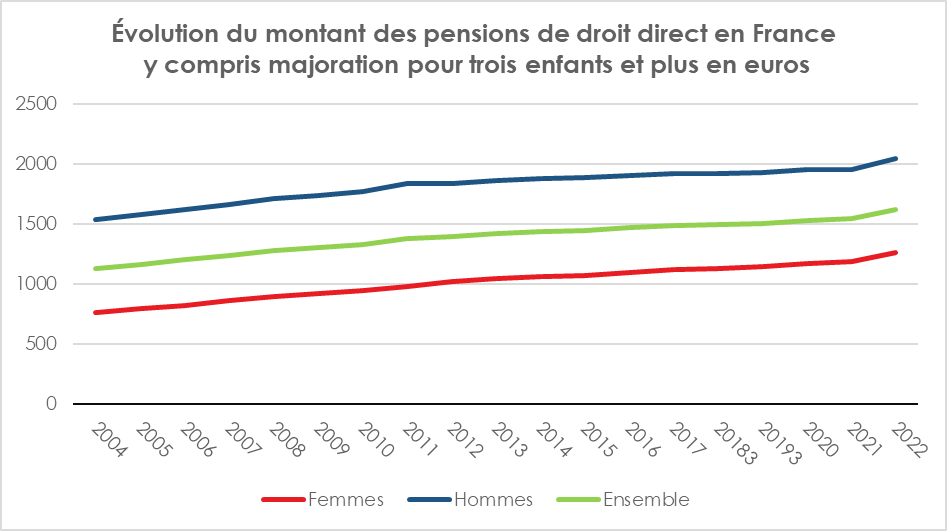

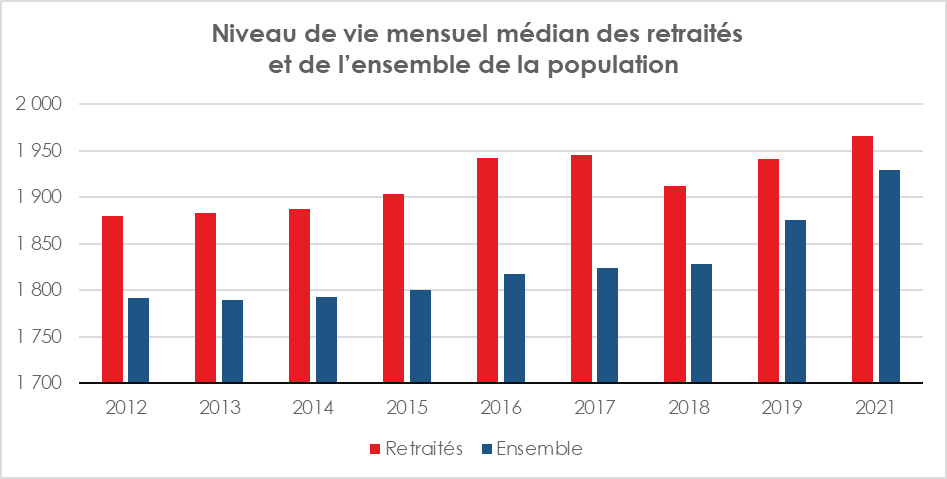

Avec un taux de remplacement moyen de 74 % pour une carrière complète, les retraités français conservent un niveau de vie proche de celui des actifs. Par unité de consommation, leur niveau de vie était, en 2022, même légèrement supérieur à celui de l’ensemble de la population. En Allemagne, le niveau de vie des retraités est de 12 % inférieur à la moyenne de la population.

Si le système allemand se distingue par son efficacité budgétaire, il est loin d’être égalitaire. En 2023, la pension nette moyenne était de 1 091 euros par mois. Mais cette moyenne cache des écarts criants. Les hommes touchent en moyenne 1 309 euros, contre seulement 888 euros pour les femmes. Ces disparités reflètent les inégalités de parcours professionnels, les femmes accumulant souvent moins de points en raison de carrières interrompues ou à temps partiel.

Par ailleurs, la pauvreté des retraités constitue une ombre au tableau. En 2020, près de 20,9 % des Allemands âgés de 65 ans et plus vivaient sous le seuil de pauvreté, contre 12,2 % en France. Ce phénomène est particulièrement aigu chez les retraités ayant travaillé dans des secteurs à faible rémunération ou avec des carrières hachées. Si l’introduction de la Grundrente, une pension minimale pour les faibles revenus, marque une avancée, elle reste insuffisante pour combler ces écarts.

Les inégalités au sein des retraités, mesurées par le rapport interdécile (D9/D1), sont plus élevées en Allemagne (3,3) qu’en France (3,0). Cette différence reflète un système socio-fiscal plus redistributif en France.

En France, les ménages âgés de 75 ans et plus possèdent un patrimoine médian de 200 000 euros. En Allemagne, ce chiffre tombe à 120 000 euros, traduisant une désaccumulation plus fréquente.

En France, la possession de la résidence principale est souvent perçue comme un rempart contre les aléas de la retraite. En 2022, 75 % des ménages français de plus de 65 ans étaient propriétaires, contre moins de 40 % en Allemagne. Cette différence s’explique par des choix culturels et économiques. En Allemagne, les retraités n’hésitent pas à désaccumuler leur patrimoine immobilier, en vendant ou en louant leur logement pour financer leurs besoins. Cette approche, bien qu’efficace, les expose davantage aux fluctuations du marché locatif.

Perspectives

Face à des défis démographiques colossaux – un ratio de dépendance atteignant 55 % d’ici 2070 – l’Allemagne continue d’ajuster son système. Le relèvement progressif de l’âge de départ à 67 ans d’ici 2031 constitue une mesure phare, tout comme les efforts pour simplifier l’épargne retraite individuelle. Ces réformes, bien que pragmatiques, suscitent des débats : comment garantir l’équité entre générations tout en préservant la soutenabilité financière ? Une opposition se dessine contre le report de l’âge de la retraite, sachant qu’un nombre croissant d’Allemands quittent le monde du travail avant celui-ci, au prix de décotes.

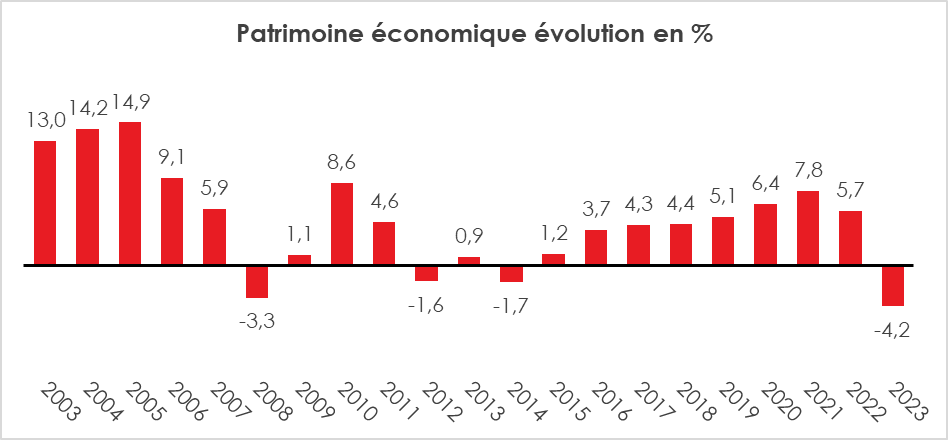

Patrimoine économique national de la France : 8,1 fois le PIB

En 2023, le patrimoine économique national qui regroupe le patrimoine des ménages, des sociétés non financières, des sociétés financières et des administrations publiques, s’élevait, selon l’INSEE, à 18 674 milliards d’euros, en recul de 4,2 % après huit années de croissance. Il représente 8,1 fois le produit intérieur net de l’année, en base 2020. En moyenne, entre 2014 et 2022, la progression avait été de 4,8 %. La baisse de 2023 est imputable à la diminution des prix immobiliers, tandis que, dans le même temps, les actifs et passifs financiers ont progressé.

La diminution des prix de l’immobilier

Les prix des biens immobiliers ont reculé de 3,9 % en 2023, selon l’indice INSEE-Notaire. La diminution des prix des terrains a atteint 13,7 %, tandis que les bâtiments ont connu une augmentation de 3,8 %. De 2016 à 2021, les terrains bâtis constituaient le principal facteur de croissance du patrimoine total. En 2022, dans un contexte de fortes perturbations du marché immobilier, la très légère contraction du prix des terrains avait été plus que compensée par la hausse des prix de la construction.

En 2023, les actifs et les passifs financiers nationaux ont progressé après leur baisse en 2022 (+5,9 % et +6,0 %, respectivement, après -2,3 % et -2,6 %). Cette évolution s’explique par la hausse de la valeur des actions et parts de fonds d’investissement. Les flux nets d’acquisitions d’instruments financiers ont toutefois contribué un peu moins aux variations des actifs et des passifs financiers qu’en 2022 (contributions de +2,1 points à l’actif et +2,2 points au passif en 2023, contre +2,4 points à l’actif comme au passif en 2022). Ces évolutions se reflètent dans tous les secteurs institutionnels, avec des disparités liées à la nature de leurs avoirs et de leurs engagements financiers. Globalement, le patrimoine financier net de l’économie nationale s’est replié en 2023 à -410 milliards d’euros, après -324 milliards d’euros en 2022.

Diminution du patrimoine des ménages en 2023

Le patrimoine des ménages représente l’essentiel du patrimoine économique national (78,0 %). En 2023, il a diminué en valeur de 0,9 %, après -0,1 % en 2022. Fin 2023, il s’élevait à 14 567 milliards d’euros, soit environ 8,8 fois le revenu disponible net des ménages. La baisse de 2023 s’explique par la diminution du patrimoine non financier des ménages (-4,9 %, après +4,0 %), évalué à 9 758 milliards d’euros. La valeur des biens immobiliers qui représentent 91,3 % des actifs non financiers des ménages a reculé de 4,7 %, après +4,0 % en 2022, sous l’effet d’une forte baisse des prix des terrains bâtis (-14,1 %, après -0,8 %), tandis que la valeur des bâtiments a continué de progresser (+3,9 %, après +8,8 %).

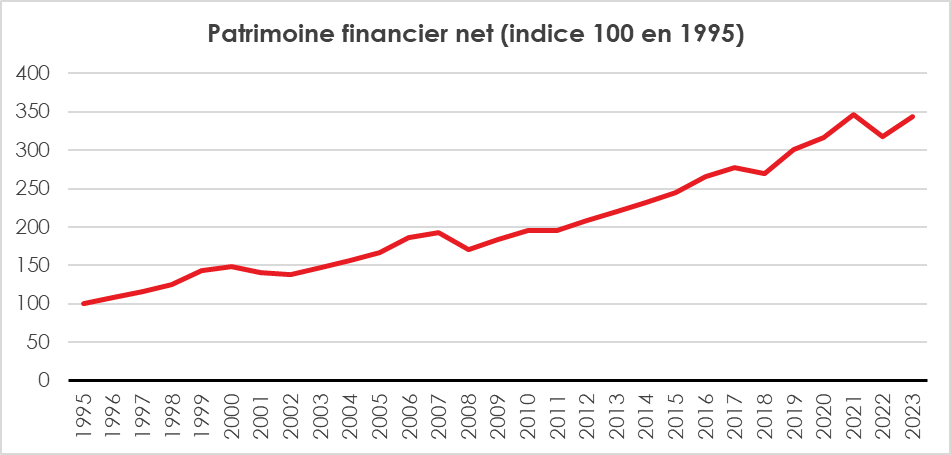

Le patrimoine financier net des ménages a progressé de 8,3 % en 2023, atteignant 4 809 milliards d’euros, après une baisse de 8,3 % en 2022. Avec la hausse des taux d’intérêt, l’allocation de l’épargne a évolué. Les flux nets de placements des ménages se sont établis à 74 milliards d’euros pour les produits de taux, soit près du double des placements en produits de fonds propres (actions et assurance vie en unités de compte), qui ont atteint 38 milliards d’euros.

La progression des encours en numéraire et dépôts des ménages a ralenti (+2,6 %, après +4,5 %). Les flux se sont davantage orientés vers des produits réglementés et des dépôts à terme, mieux rémunérés, au détriment des dépôts à vue et des livrets ordinaires qui ont enregistré des décollectes. Les placements sous forme d’actions et de parts de fonds d’investissement ont augmenté de 10,4 %, contre -6,7 % en 2022.

L’assurance vie et les droits à pension, représentant 29,1 % des actifs financiers totaux des ménages, ont progressé de 4,9 %, après une baisse de 13,1 % en 2022. Les fonds en assurance vie en euros ont bénéficié de flux positifs. Au passif des ménages, les crédits ont ralenti (+1,1 %, après +4,9 %). Les flux nets, principalement composés de crédits immobiliers, sont passés de 84 milliards d’euros en 2022 à 22 milliards d’euros en 2023.

Le patrimoine des sociétés : 3 300 milliards d’euros en 2023

Fin 2023, le patrimoine des sociétés non financières (SNF) a diminué de 367 milliards d’euros (-10,0 %) pour s’établir à 3 297 milliards d’euros, soit 17,7 % du patrimoine économique national. Fin 2023, le patrimoine des sociétés financières (SF) s’est réduit à 25 milliards d’euros (0,1 % du patrimoine économique national). Le patrimoine non financier de 379 milliards d’euros a été presque contrebalancé par un patrimoine financier net de -354 milliards d’euros.

Le patrimoine net des administrations publiques (APU) en recul en 2023

Fin 2023, les actifs bruts des administrations publiques s’élevaient à 4 493 milliards d’euros, tandis que leurs passifs atteignaient 3 706 milliards d’euros. Le patrimoine net des administrations publiques a reculé de 27,5 %, après une forte hausse en 2022. Il s’établissait à 786 milliards d’euros, soit 4,2 % du patrimoine économique national. Cette baisse résulte à la fois de la diminution des actifs non financiers et de l’augmentation de l’endettement.

Le patrimoine non financier des administrations publiques a diminué de 107 milliards d’euros en 2023 pour s’établir à 2 790 milliards d’euros. Il est composé principalement de terrains, bâtiments et monuments peu cessibles. Les terrains bâtis (85,6 % du patrimoine non financier des APU) ont reculé (-13,0 %, après +0,8 %), malgré une hausse de 35 milliards d’euros des constructions non résidentielles (bureaux, gymnases, écoles, musées, etc.), ces dernières largement détenues par les collectivités locales (69,5 % en 2023).

Le patrimoine financier net des APU s’est établi à -2 004 milliards d’euros en 2023, après -1 812 milliards d’euros en 2022. Les actifs financiers ont progressé (+2,0 %, après -3,5 %), portés par une hausse des actions et fonds d’investissement (+12,5 %, après -6,9 %), tandis que les dépôts et numéraires ont chuté (-19,4 %, après -8,2 %). Le passif financier des APU a augmenté de 6,4 % en 2023, après une baisse de 9,3 % en 2022. Les titres de créance, principal mode de financement des APU, ont progressé (+9,0 %, après -13,1 % en 2022).

* * *

*

Endettement accru des administrations publiques, hausse du patrimoine des ménages grâce à leurs placements financiers et malgré l’érosion de l’immobilier, tel est le bilan de l’année 2023. En 2024, la baisse des prix de l’immobilier s’est poursuivie et les placements financiers ont connu une moindre valorisation qu’en 2023. Compte tenu de la dégradation des comptes publics, le patrimoine national a dû évoluer moins favorablement que précédemment.

Le bitcoin, les bulbes de tulipes des temps modernes ?

Dans les Provinces-Unies au début du XVIIᵉ siècle, une importante crise financière est survenue autour des bulbes de tulipes. La crise des bulbes de tulipes, également connue sous le nom de « Tulipomanie », est souvent considérée comme l’une des premières bulles spéculatives documentées de l’histoire.

Les tulipes, introduites en Europe depuis l’Empire ottoman au XVIᵉ siècle, sont rapidement devenues un symbole de richesse et de prestige, particulièrement en Hollande. La rareté de certaines variétés, notamment celles avec des motifs complexes, a provoqué une hausse de la demande. Les prix ont progressé rapidement, au point qu’un bulbe de tulipe pouvait valoir plus cher qu’une maison. Les acheteurs et les vendeurs échangeaient souvent des contrats à terme pour acquérir des bulbes à une date ultérieure, pariant sur la hausse continue des prix. Ces échanges se sont multipliés jusqu’en février 1637, lorsqu’une enchère n’a trouvé aucun acheteur. Les spéculateurs, pris de panique, ont commencé à vendre leurs contrats à perte. La notion de « Tulipomanie » est, depuis, souvent utilisée comme un avertissement contre les dynamiques spéculatives irrationnelles, où la valeur des actifs dépasse largement leur valeur intrinsèque.

En 2024, la question de la valeur intrinsèque peut également se poser pour l’or ou le Bitcoin. Depuis l’élection de Donald Trump le 5 novembre dernier, le Bitcoin a connu une forte appréciation, dépassant les 100 000 dollars, ce qui porte sa hausse sur l’année à plus de 130 %. Début décembre, l’encours des cryptomonnaies atteint 4 000 milliards de dollars, soit plus que la capitalisation de la place boursière de Paris (3 200 milliards de dollars).

L’augmentation du cours du Bitcoin s’explique par le nouvel engouement de Donald Trump pour les cryptoactifs. Il entend déréglementer le marché et a nommé Paul Atkins, avocat et responsable d’un groupe de défense des cryptomonnaies, à la tête de la Securities and Exchange Commission, le principal régulateur financier américain. La proposition de Cynthia Lummis, sénatrice républicaine, de créer une réserve gouvernementale d’un million de bitcoins peut paraître incongrue, mais elle est sérieusement envisagée. Le Bitcoin serait ainsi placé aux côtés de l’or comme valeur refuge officielle.

Le succès du Bitcoin en 2024 provient également de la distribution d’ETF reproduisant son cours. Au troisième trimestre de l’année, le fonds négocié en bourse Bitcoin de BlackRock était devenu le quatrième plus important ETF dans le monde des fonds spéculatifs, avec une position longue d’une valeur de 3,8 milliards de dollars. Selon une étude de PwC et de l’Alternative Investment Management Association, 47 % des hedge funds traditionnels ont investi, en 2024, dans des actifs numériques, contre 21 % en 2021.

Malgré tout, certains signaux rappellent que les arbres ne montent pas jusqu’au ciel. L’ETF VanEck Digital Transformation, qui investit dans un ensemble d’entreprises liées aux cryptomonnaies, est en baisse de plus de 40 % par rapport à son record de 2021. Le prix plancher des jetons non fongibles (NFT) émis par CryptoPunks sur la blockchain Ethereum a augmenté de 20 % cette année, mais il reste en baisse de près de 70 % par rapport à son sommet de 2021.

L’institutionnalisation des cryptoactifs devrait aboutir, dans les prochaines années, à un lissage de leurs cours. Ces derniers obéiraient de plus en plus aux dynamiques des marchés traditionnels et seraient plus dépendants d’autres indices qu’auparavant. Des corrélations ont déjà été constatées entre le cours du Bitcoin et l’indice Nasdaq qui ont tendance à évoluer en parallèle.

La création de monnaies digitales de banques centrales pourrait profondément rebattre les cartes. Les banques centrales deviendraient alors les moteurs des marchés des cryptoactifs.