Assurance-vie, PEL, PEA… les placements qui restent compétitifs

Face à la hausse de la CSG, à la baisse des rendements servis les épargnants pourraient revenir vers le PEA qui bénéficie d’un cadre fiscal attractif et offre en outre des promesses de rendements plus elevés. Néanmoins en raison de l’aversion de l’épargnant français pour le risque les fonds euros des contrats d’assurance vie et le PEL devraient conserver leur attrait selon Philippe Crevel, Directeur du Cercle de l’Epargne.

Épargnants, aurez-vous intérêt à opter pour la Flat Tax en 2018 ?

Avec des d’imposition différentes selon le produit voire, pour un même placement, selon la date de souscription et la durée de détention, il convient de réflechir à deux fois avant d’opter pour le prélèvement forfaitaire unique d’autant qu’il s’appliquera à l’ensemble des revenus du capital détenu.

Pour permettre aux épargnants d’y voir plus clair, Capital fait le point, produit par produit, avec l’aide de Philippe Crevel, directeur du Cercle de l’épargne.

L’assurance vie est-elle encore intéressante ?

Quelles conséquences de l’application de la FLat Tax à l’assurance vie ? A quoi faudra-t’il être vigilant ? Retrouvez l’analyse et les conseils de Philippe Crevel, Directeur du Cercle de l’Épargne dans cet article publié dans le Parisien.

Plus-values sur actions : faut-il opter pour la flat tax?

La Flat Tax ne serait pas interessante sur les pour les personnes détenant leurs actions depuis plus de 8 ans. Explications avec le Directeur du Cercle de l’Épargne

Retraités du sud, retraités du nord

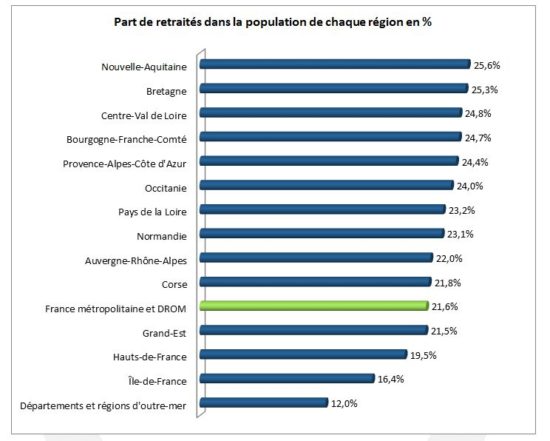

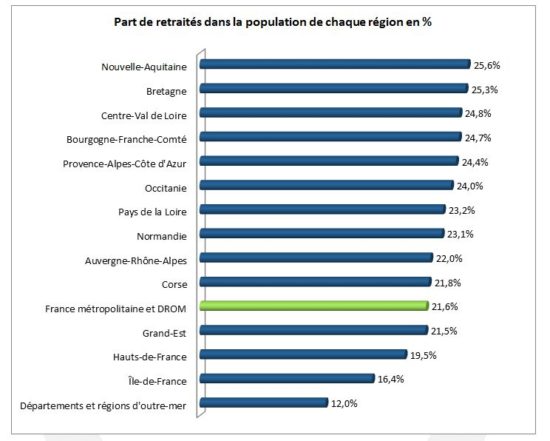

À la fin de l’année 2012, la France comptait 14,2 millions de personnes retraitées de droits directs d’au moins un régime français soit 21,6 % de la population totale. Comme le révèle la récente étude « En Île-de France, les retraités perçoivent une pension supérieure de 23 % à la moyenne nationale » réalisée par la DREES (Direction de la recherche, des études, de l’évaluation et des statistiques), la part de retraités au sein de la population varie sensiblement d’une région à l’autre. Elle oscille de 12 % dans les départements et régions d’outre-mer à 25,6 % en Nouvelle-Aquitaine. En excluant les DROM, où les retraités sont peu représentés au sein de la population, c’est en Île-de-France que la part de retraités est la plus faible (16,4 %). Les personnes âgées sont relativement moins nombreuses dans un grand quart nord-est de la France, à l’exception de la région Bourgogne-Franche-Comté où une personne sur quatre est retraitée. Cette situation provient de la concentration des actifs au sein des grandes métropoles et aux migrations des retraités vers le littoral et vers le Sud.

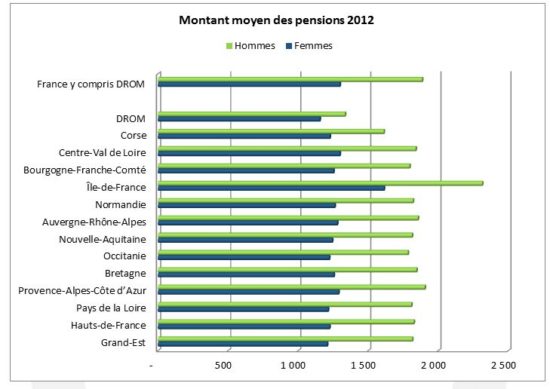

De fortes disparités régionales pour le montant des pensions

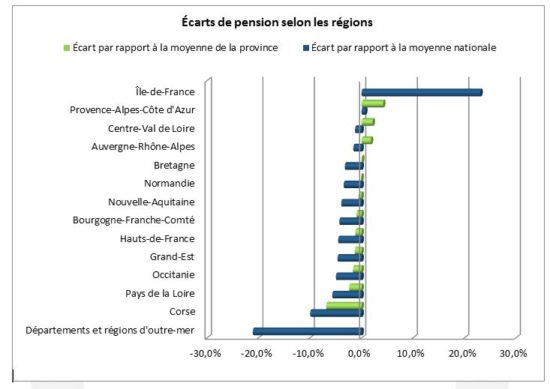

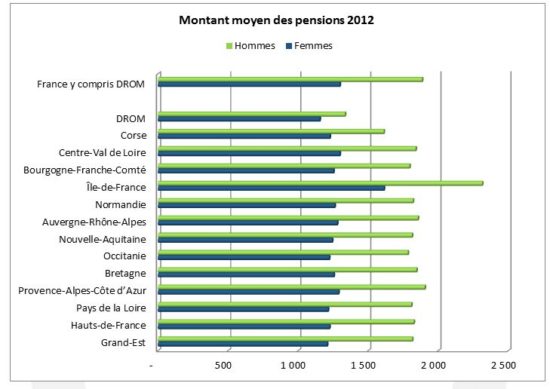

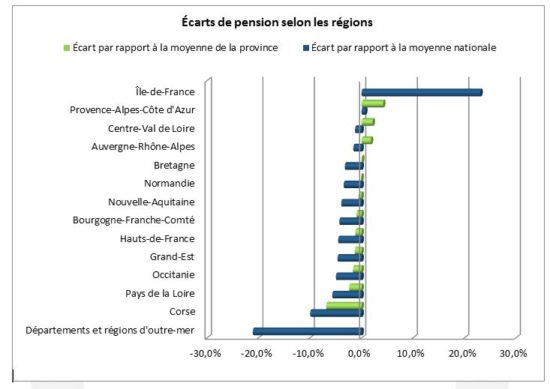

En 2012, le montant moyen de la retraite totale s’élève à 1 570 euros bruts par mois pour les personnes résidant en France. Le montant des pensions diffère d’une région à une autre en fonction de l’importance de la population cadre et des activités économiques. Ainsi, il est assez logique de trouver le montant le plus élevé de pension en Île-de-France qui concentre le plus grand nombre de cadres. La hiérarchie régionale en matière de montants des pensions de retraite reproduit également celle des salaires. Le salaire horaire brut moyen francilien est ainsi supérieur de 28 % au salaire moyen de la France entière.

Le montant varie donc de 1 238 euros dans les DROM à 1 933 euros en Île-de-France. Dans cette région, la retraite moyenne est plus élevée de 23 % que la moyenne nationale. Les écarts de pensions entre les régions de province sont moins importants. Dans ces régions, le montant moyen des pensions de retraite est de 1 517 euros ; les écarts régionaux par rapport à cette moyenne sont très faibles. Ainsi, en Provence-Alpes-Côte d’Azur (PACA), deuxième région métropolitaine après l’Île-de-France en matière de niveaux de pensions, les retraites sont supérieures à la moyenne de la province de seulement 4 %. En Corse, région métropolitaine où la retraite moyenne est la plus faible, l’écart par rapport à la moyenne de la province est de -7 %. Dans les DROM et en Corse, le faible niveau de pension s’explique en partie par une durée validée moyenne sensiblement plus faible : respectivement 32,8 et 32,1 années contre 36,9 années au niveau national.

La part de retraités anciennement cadres est ainsi la plus élevée dans les deux régions où la pension moyenne est la plus forte : 22 % en Île-de-France et 15 % en PACA. C’est dans les DROM qu’elle est la plus faible (6 %).

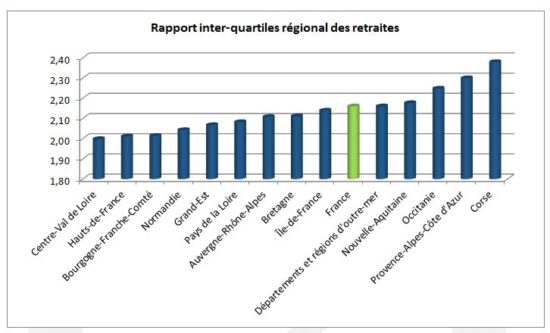

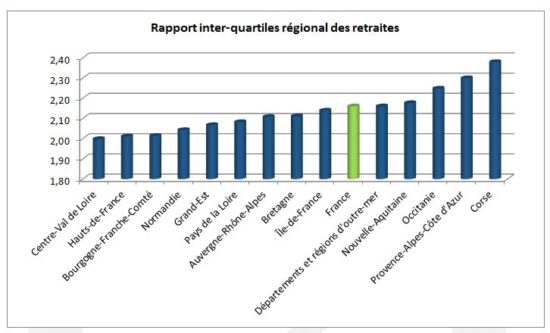

Des inégalités plus fortes entre retraités au Sud de la France

Les inégalités entre retraités sont plus importantes dans le Sud que dans le Nord. Ainsi, en Corse, un retraité situé au troisième quartile de la distribution des pensions perçoit en moyenne 2,38 fois plus que celui qui se situe au premier quartile. Ce rapport est important également dans les régions situées dans le sud de la France continentale, notamment en Occitanie et en PACA. Pour les autres régions, le rapport interquartile oscille entre 2 et 2,18, la moyenne nationale étant de 2,16. Dans le Sud migrent des retraités aisés en provenance des autres régions. Ces régions à dominante « services » se caractérisent par un éventail de rémunérations plus large que dans les régions à dominante industrielle. Ce sont également des régions de petites et moyennes entreprises où le nombre de salaires à faible rémunération est le plus important.

Le rapport interquartile est le rapport entre le montant de retraite au-dessus duquel se situent les 25 % de retraités percevant les niveaux les plus élevés de pension au montant de retraite en dessous duquel se situent les 25 % de retraités percevant les niveaux les plus faibles. Un rapport interquartile élevé traduit une forte inégalité des montants de pension.

Les inégalités hommes/femmes sont moins importantes en Corse et dans les DROM

La pension moyenne des femmes est plus faible que celle des hommes de 14 % à 33 %, selon les régions En France, en 2012, le montant de la retraite des femmes est, en moyenne, inférieur de 31 % à celui des hommes. Cet écart s’observe dans la plupart des régions : de -33 % dans le Grand-Est à -29 % en Centre-Val de Loire. Il est toutefois d’une ampleur moindre dans les deux régions où la pension moyenne est la plus faible : -24 % en Corse et -14 % dans les DROM. Dans les DROM, les retraites des hommes comme celles des femmes sont peu élevées, l’écart étant plus prononcé pour les hommes. En effet, leur montant moyen s’élève à 1 335 euros contre 1 885 euros au niveau national, quand la retraite des femmes est de 1 154 euros en moyenne contre 1 298 euros au niveau national.

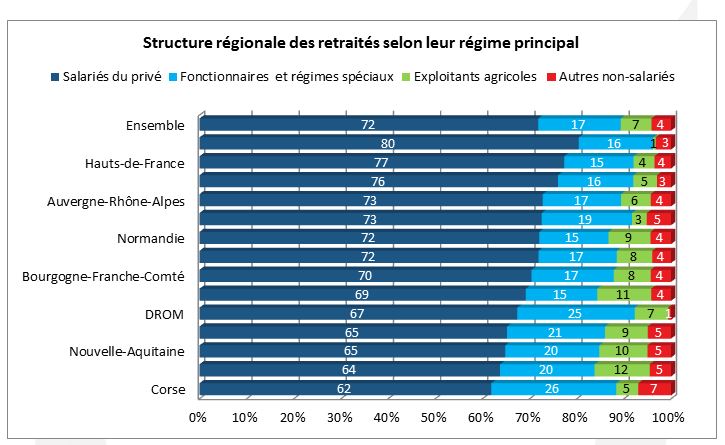

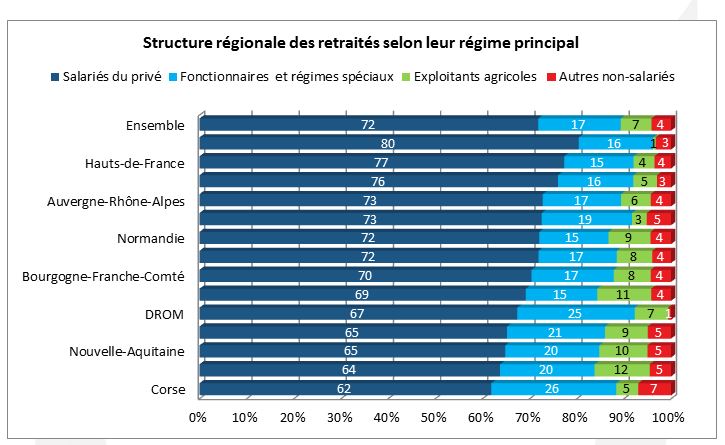

Régions des salariés – Régions des non-salariés

Les anciens non-salariés du régime agricole sont plus présents dans l’Ouest. En 2012, 72 % des retraités sont d’anciens salariés du privé. Cette part – et plus généralement la répartition des retraités selon leur régime principal – varie selon les régions. En Corse, la part des anciens salariés du privé est inférieure de 10 points à la moyenne nationale ; la part des retraités de la fonction publique y est la plus élevée, toutes régions confondues (+9 points par rapport à la moyenne nationale). C’est également le cas dans les DROM : la part des anciens fonctionnaires est supérieure de 7 points à la moyenne nationale. En Bretagne, les anciens salariés du privé sont proportionnellement moins nombreux (-8 points par rapport à la moyenne nationale) quand les retraités affiliés à la Mutualité sociale agricole (MSA) non-salariés le sont davantage (+5 points). Des similitudes existent avec la région Pays de la Loire où le poids des retraités affiliés à la MSA non-salariés est supérieur de 5 points à la moyenne nationale. Enfin, en Île-de-France, dans les Hauts-de-France et dans la région Grand-Est, les retraités du régime général sont proportionnellement plus nombreux (respectivement +9 points, +6 points et +4 points).

A lire dans la lettre d’octobre 2017

Les Français et leur patrimoine

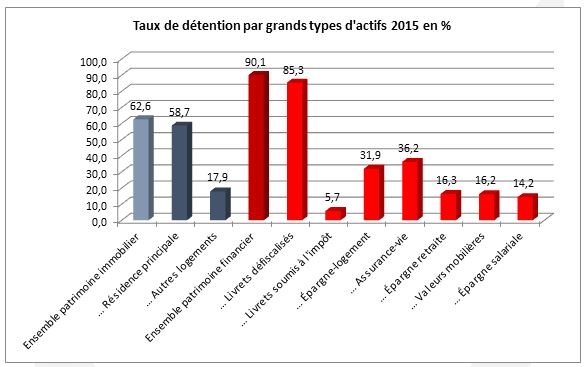

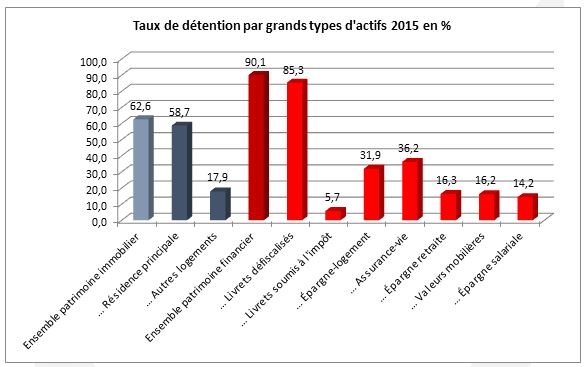

Fin 2015, le patrimoine net des ménages atteignait 10 692 milliards d’euros, soit huit fois leur revenu disponible net. Il est composé pour plus des deux tiers d’actifs non financiers (68 %). 62 % du patrimoine est constitué de biens immobiliers (constructions et terrains), soit 6 619 milliards d’euros. Les logements représentent à eux seuls 3 479 milliards d’euros.

Les actifs financiers des ménages s’élevaient, fin 2015, à 4 841 milliards d’euros. L’assurance-vie est le premier placement avec plus de 1 600 milliards d’euros d’encours. Figurent en deuxième position le numéraire et les dépôts qui atteignaient 1 379 milliards d’euros. Les actions et fonds d’investissement captent 1 353 milliards d’euros mais ils intègrent les parts sociales des entrepreneurs.

Les différents placements des ménages

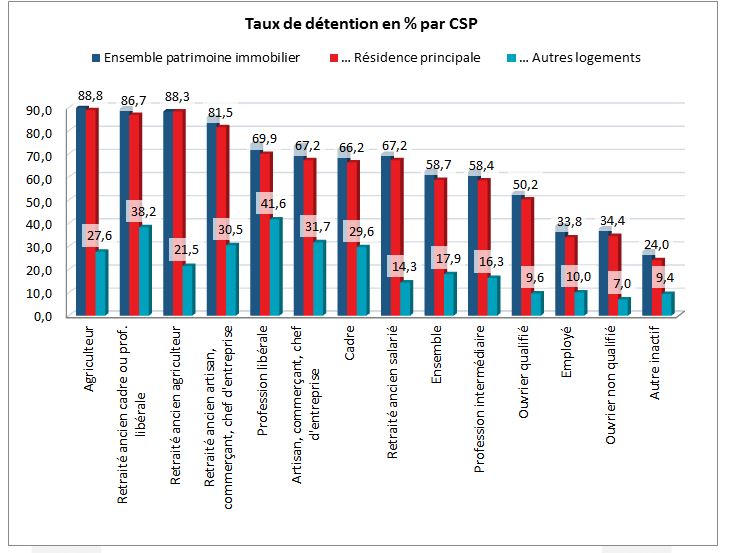

Près de 59 % des Français sont propriétaires de leur résidence principale. Ce taux n’évolue plus depuis la crise malgré la baisse des taux d’intérêt. L’augmentation des prix de l’immobilier et les problèmes d’insertion professionnelle des jeunes actifs expliquent sans nul doute cette stagnation. La proportion de propriétaires est en Europe, en moyenne, de 70 %. Parmi les grands pays, seule l’Allemagne est en dessous de la France. 40 % des ménages de France (hors Mayotte) sont locataires, et cette proportion est stable depuis 1984. 58 % des locataires sont dans le secteur libre (contre 63 % en 1985), 42 % sont donc locataires dans le secteur social.

Sources : INSEE

La possession d’un bien immobilier en plus de la résidence principale reste marginale. Elle est très centrée sur les 20 % des Français les plus aisés en termes de revenus. Ainsi, seulement, 7,60 % des ménages possédaient, en 2015, un bien immobilier mis en location et 4,90 % détenaient une résidence secondaire.

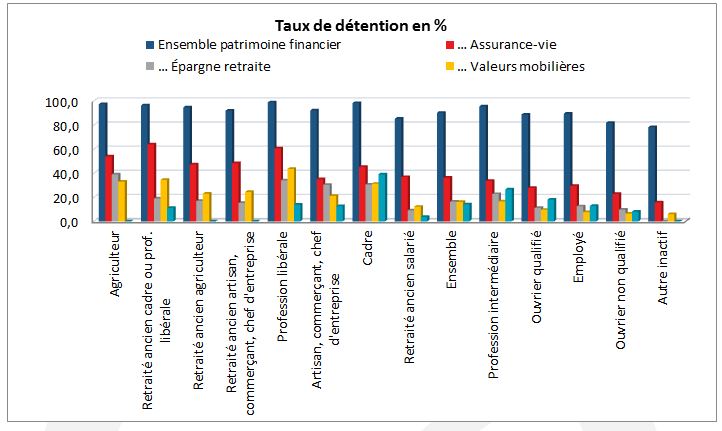

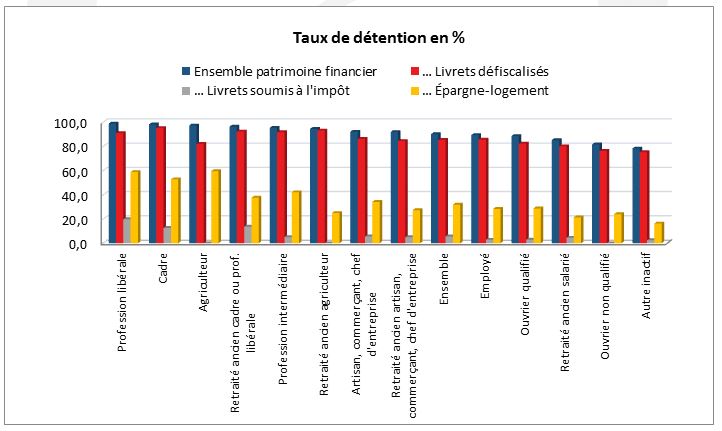

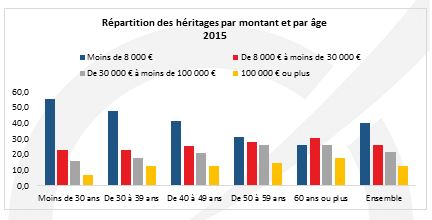

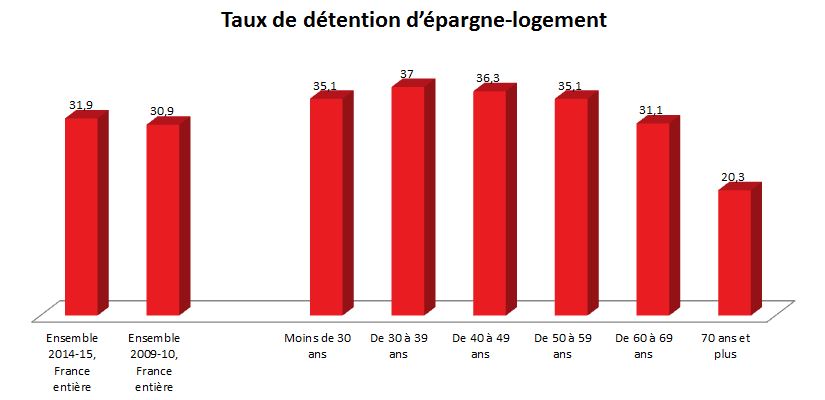

Tous les Français possèdent au moins un placement financier. En effet, plus de 9 Français sur 10 possédaient au moins un produit d’épargne financière (90,1 %). Sans surprise, ce sont les outils réglementés et défiscalisés qui sont les plus largement diffusés (85,3 %). En termes de diffusion, l’assurance-vie arrive en deuxième position (36,2 %) devant l’épargne logement (31,9 %). Ces deux produits sont un peu dans le collimateur des pouvoirs publics qui a décidé, du moins partiellement, de rogner leurs avantages fiscaux. Le Gouvernement souhaiterait sans nul doute que les épargnants s’orientent davantage vers des supports actions détenus sur un compte-titres ou sur un PEA. Il est à souligner que les unités de compte des contrats d’assurance-vie sont assimilables aux organismes de placement collectif détenus sur un compte-titres.

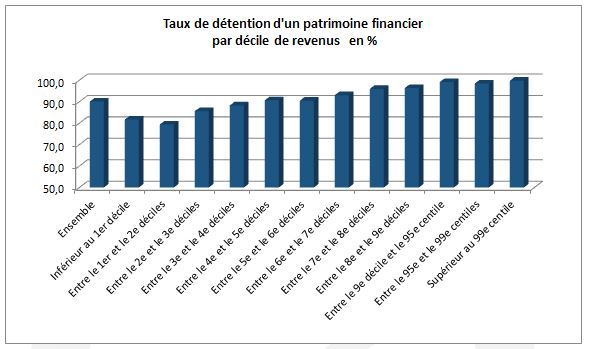

L’épargne financière et les revenus

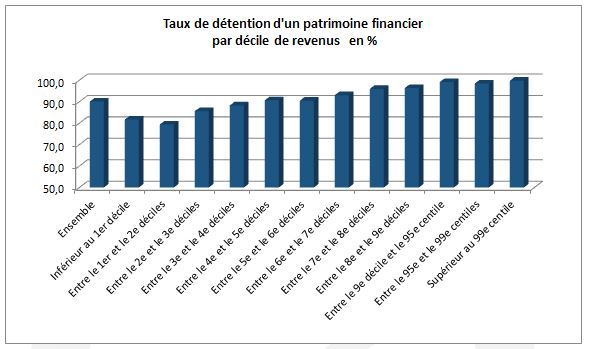

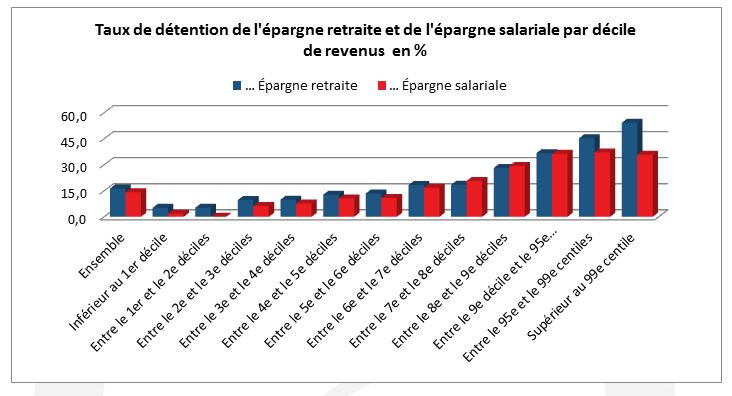

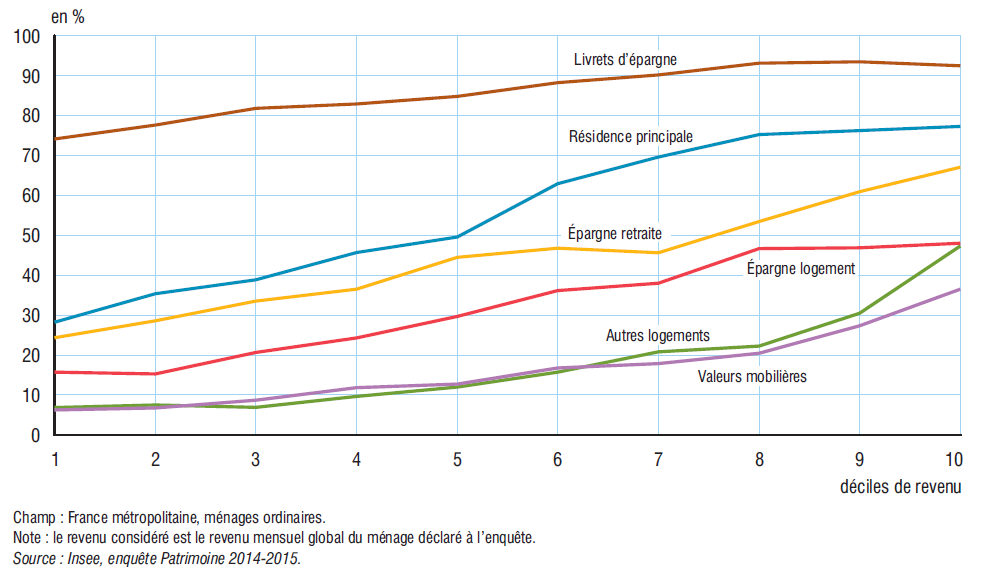

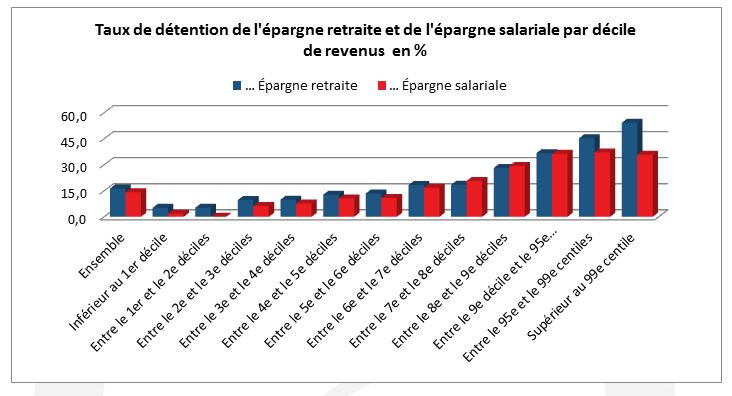

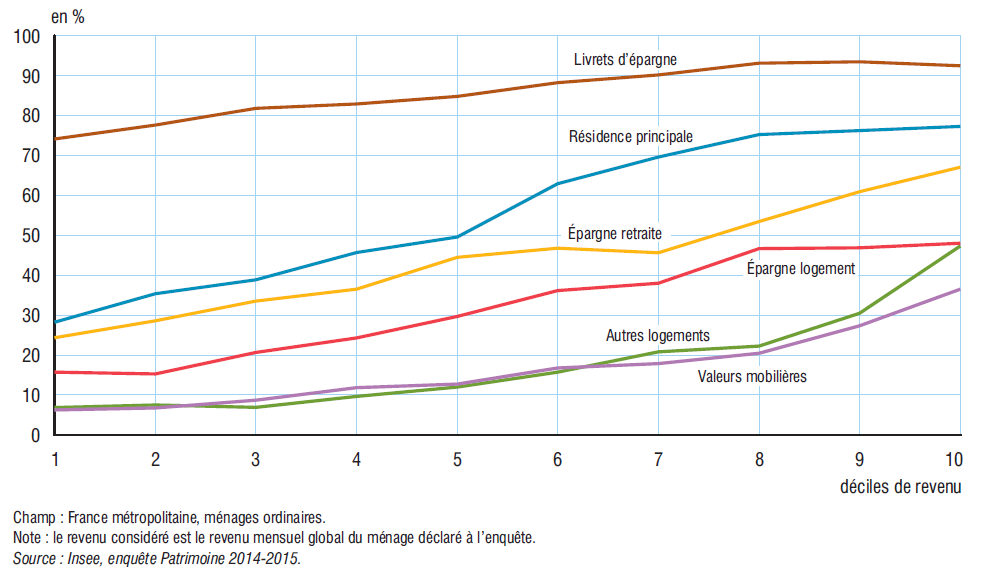

Le taux de possession d’un produit financier progresse avec le niveau de revenus. À partir du 8e décile, tous les ménages ou presque ont au moins un instrument financier. Ce sont les 20 % des foyers qui ont les plus hauts revenus qui réalisent deux tiers de l’effort d’épargne.

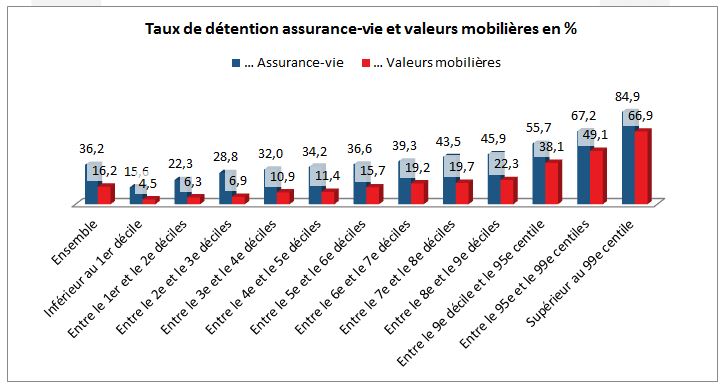

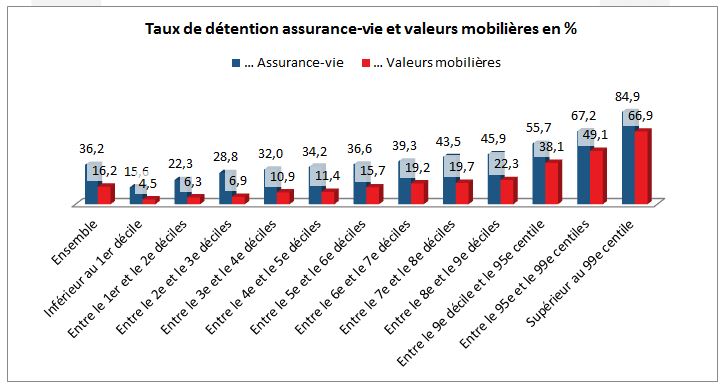

40 % des foyers possèdent au moins un contrat à partir du 7e décile de revenus. Ce taux atteint 85 % pour les 1 % les mieux dotés en revenus. La possession de valeurs mobilières est très concentrée sur les Français les plus aisés. Elle ne devient importante que pour les 10 % les mieux dotés en termes de revenus. Plus des deux tiers des personnes se situant parmi les 1 % les mieux dotés en revenus disposent de valeurs mobilières. La possession d’actions est très concentrée. Elle est un marqueur important, en termes d’âge et de niveau social. En effet, ce sont majoritairement les plus de 50 ans qui possèdent des comptes titres et donc des valeurs mobilières.

L’épargne salariale comme l’épargne-retraite sont des produits avant tout possédés par les classes moyennes et les classes aisées. Pour les suppléments retraite, cette situation est liée au fait qu’ils visent à compenser le faible taux de remplacement (rapport des pensions par rapport aux revenus d’activité) des catégories sociales supérieures. Par ailleurs, certains produits étant assortis d’un avantage fiscal, ce sont les cadres, les cadres supérieurs et les indépendants qui sont les mieux à même d’en profiter.

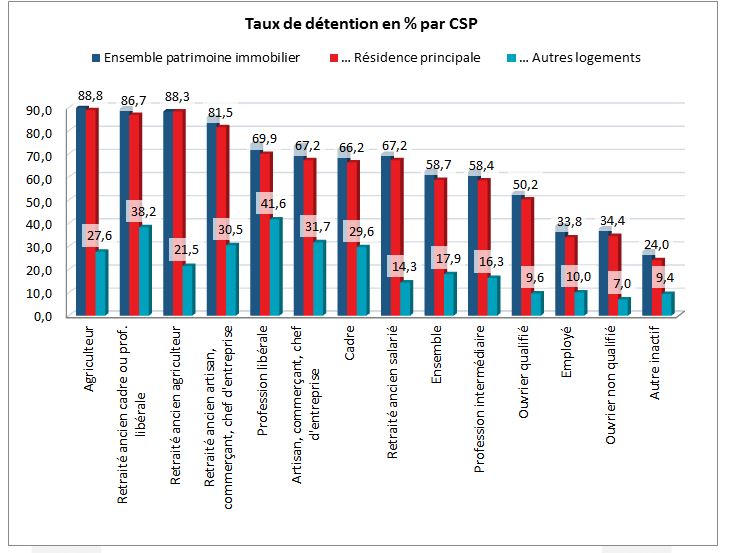

Fort logiquement, ce sont les agriculteurs qui sont les mieux dotés en matière d’immobilier. Cela vaut également pour les anciens agriculteurs qui conservent souvent une partie de leurs biens même si la gestion de l’exploitation a été transmise aux enfants. Les anciens cadres sont quasiment tous propriétaires de leur résidence principale. Avec les anciens indépendants, ils sont nombreux à disposer d’une résidence secondaire ou à avoir investi dans l’immobilier locatif.

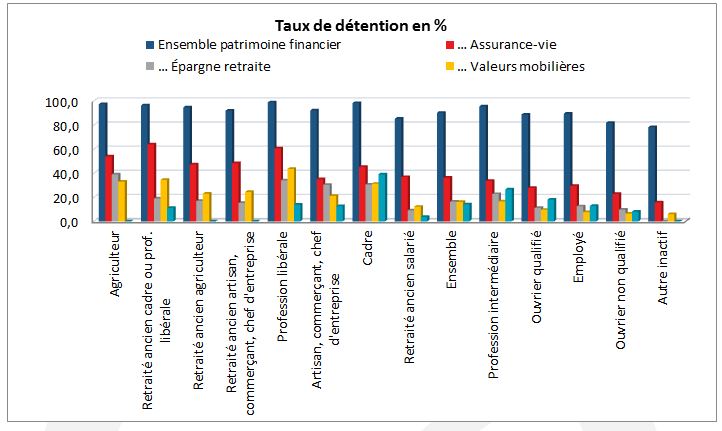

Les indépendants ont une forte propension à l’assurance-vie et aux valeurs mobilières par rapport aux autres catégories socioprofessionnelles. Les cadres privilégient l’épargne-retraite.

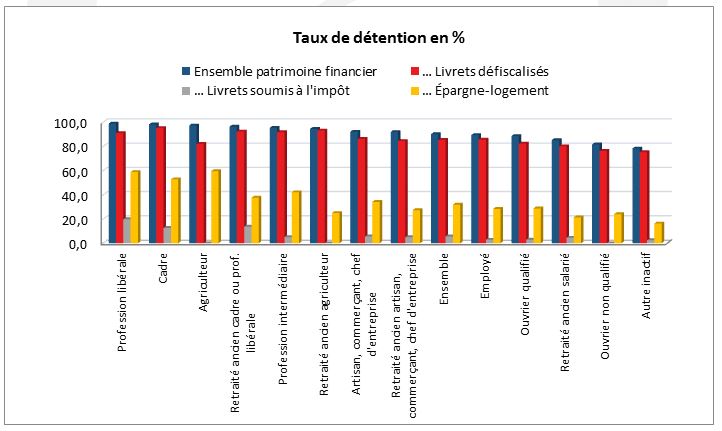

Si les livrets défiscalisés sont présents chez tous les Français, l’épargne-logement est plutôt possédée par les professions libérales et les cadres. Pour des raisons professionnelles, les professions libérales sont celles qui possèdent le plus de livrets bancaires fiscalisés avec lesquels ils peuvent gérer leurs disponibilités.

A lire dans la lettre d’octobre 2017

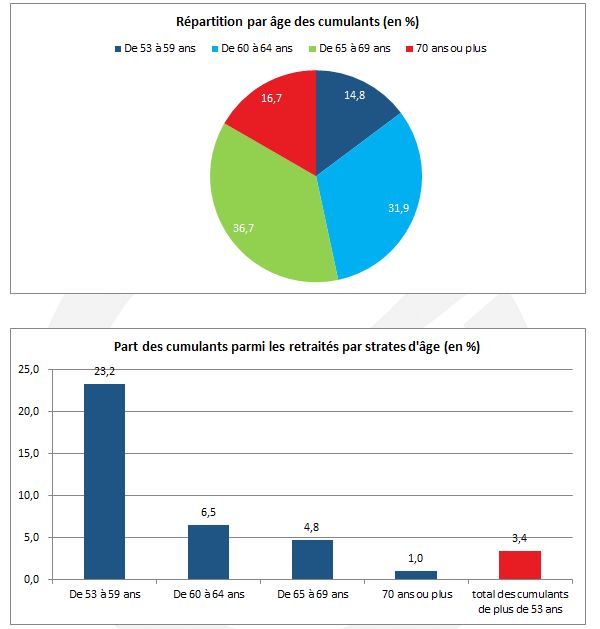

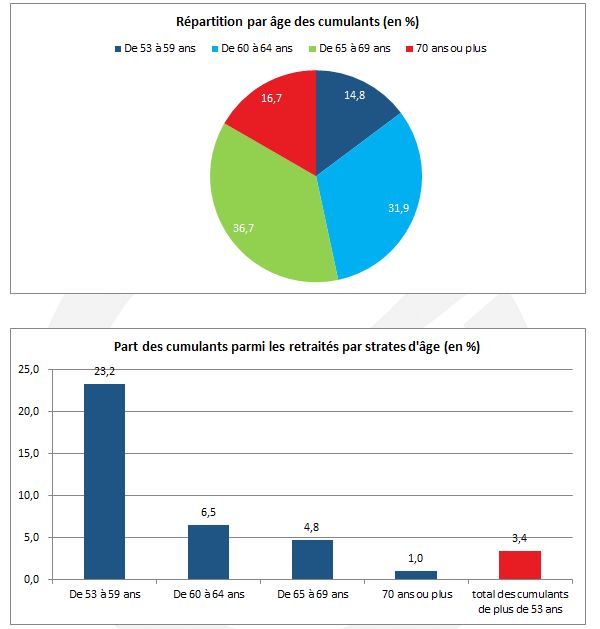

Le cumul emploi-retraite séduit un demi-million de retraités

En 2016, selon l’étude « Cumul emploi-retraite : deux personnes sur trois travaillent à temps partiel » de la DREES, 478 000 personnes de 53 ans ou plus et résidant sur le territoire français sont en situation de cumul emploi/retraite. En Métropole, elles sont 475 000, soit 24 000 personnes de plus qu’en 2013. Cette évolution masque une hausse jusqu’en 2015 (+18 000 personnes en moyenne par an), suivie d’une baisse en 2016 (-15 000 personnes). Le durcissement du régime intervenu avec la réforme des retraites de 2014 peut expliquer l’évolution des statistiques. Les retraités, cumulant depuis 2015, un emploi ne peuvent plus acquérir de nouveaux droits à la retraite. Par ailleurs, la modification du régime des auto-entrepreneurs a pu dissuader un certain nombre de retraités à reprendre officiellement un emploi. Enfin, le recul de l’âge de départ à la retraite a réduit les effectifs potentiels de « cumulards ». C’est en effet dans les premières années de la retraite que le cumul avec un emploi intervient.

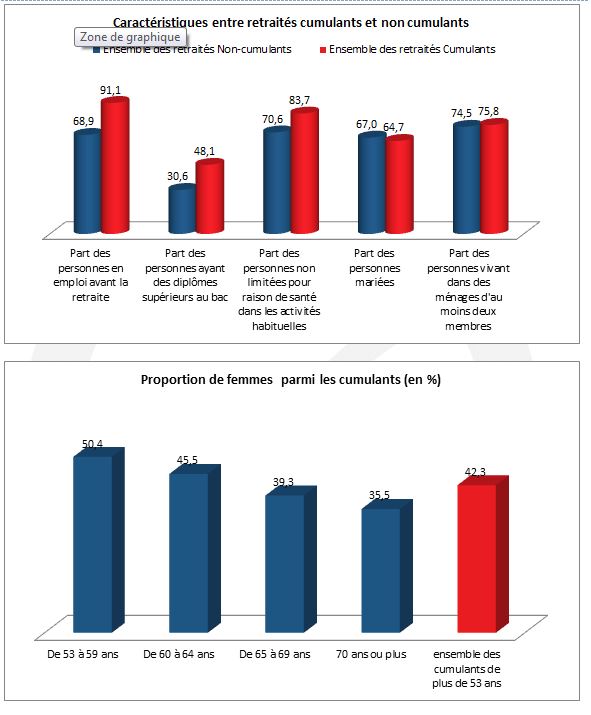

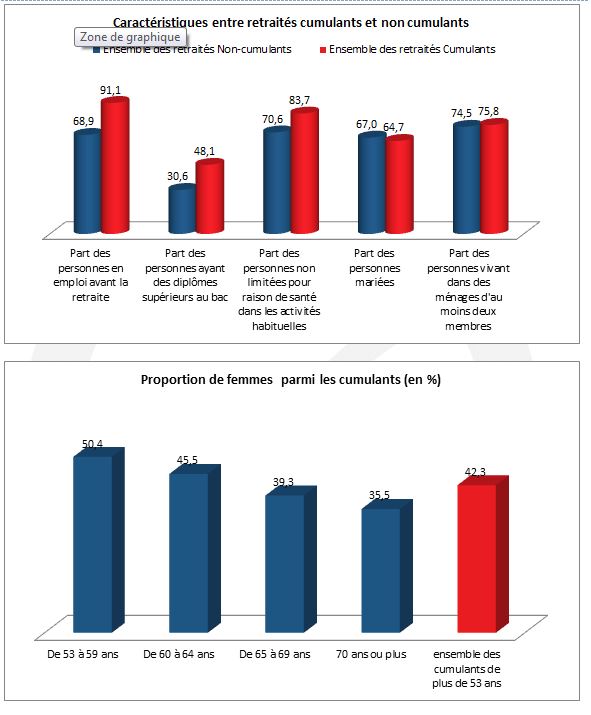

En 2016, les personnes cumulant emploi et retraite représentaient respectivement 3,4 % des retraités. Les femmes sont, en proportion, plus présentes chez les cumulants les plus jeunes. Elles représentent la moitié des cumulants parmi les moins de 60 ans contre seulement un tiers parmi les 70 ans ou plus. Cette surreprésentation féminine pour le cumul est liée aux départs anticipés à la retraite des femmes fonctionnaires ayant eu trois enfants à charge. Cette possibilité a été supprimée par la loi sur les retraites de 2012.

Le cumul emploi-retraite intervient en règle générale dans le prolongement de la liquidation des droits. Il permet d’instituer une forme de sas. Ce sont donc les retraités les plus jeunes et en bonne santé qui reprennent une activité professionnelle. L’âge moyen des cumulants est de 65 ans pour une moyenne de 72 ans chez les retraites. Moins d’un cumulant sur six a plus de 70 ans. 84 % des cumulants ne déclarent aucune limitation liée à problème de santé dans leurs activités habituelles, contre 71 % parmi les retraités non cumulants. Ils sont également plus diplômés que la moyenne. Près de la moitié ont un diplôme équivalent ou supérieur au baccalauréat quand ce niveau d’études n’est atteint que par 30 % des non-cumulants. 20 % seulement des cumulants n’ont pas de diplôme, contre 34 % pour les non-cumulants.

Les personnes en situation de cumul sont nombreuses à avoir liquidé leurs droits quand elles occupaient effectivement un emploi. C’est le cas dans 90 % des cas quand contre seulement 66 % des non-cumulants.

Une majorité des cumulants vit seule. C’est surtout le cas des femmes, qu’elles soient célibataires, divorcées ou veuves.

Les cumulants optent plus que les actifs pour le statut des indépendants. C’est lié au fait qu’ils agissent souvent en tant que conseil ou prestataire de services pour le compte de leur ancien employeur. Ainsi, plus d’un tiers des cumulants sont non-salariés, contre un actif en emploi non-cumulant sur six. Les retraités, professions libérales, continuent fréquemment à exercer leur activité après la liquidation de leurs droits à la retraite (médecin, avocats). C’est aussi le cas pour les artisans.

Les cumulants salariés sont trois fois plus souvent employés par des particuliers que les salariés de 53 ans ou plus non-cumulants. Cette proportion est d’autant plus marquée pour les femmes : 31 % des cumulantes salariées contre 5 % des hommes.

Les cumulants travaillent majoritairement (51 %) en contrats à durée indéterminée (CDI) mais cette proportion reste plus faible que pour les non-cumulants (78 %). En contrepartie, l’emploi en contrat à durée déterminée (CDD) est plus élevé (respectivement 13 % contre 4 %).

Les cumulants mettent en avant l’aspect psychologique – le maintien en activité permet d’entretenir un tissu de relations – et l’aspect financier. Le complément de revenus généré par le cumul représente, en moyenne 30 % du revenu annuel du retraité. Les deux tiers des retraités ayant un emploi salarié ont une rémunération professionnelle inférieure à 1 000 euros par mois contre 14 % des salariés non-cumulants. Enfin, seuls 6 % des retraités ayant un emploi salarié perçoivent une rémunération mensuelle supérieure à 3 000 euros, contre 16 % des autres salariés. Plus de 93 % des seniors en activité n’ont qu’une seule activité professionnelle. Les femmes, en occupant plus que les hommes des emplois à domicile, ont en moyenne plus d’employeurs que ces derniers.

66% des cumulants (73 % pour les femmes) travaillent à temps partiel contre 20 % des actifs en emploi non-cumulants. Si, pour les non-retraités, le travail à temps partiel est subi à plus de 50 %, ce n’est le cas que de 9 % des cumulants.

Les régimes du cumul emploi-retraite en France

Les pouvoirs publics sont toujours un peu hésitants face au cumul emploi/retraite. La réglementation varie en fonction des majorités et des circonstances. Si, en 2008, le régime avait été fortement assoupli, il a été durci, à la marge, avec la loi de 2014. De ces modifications permanentes, il en résulte un système qui n’est pas d’une clarté évidente. En 1995-1996, tous régimes confondus, le cumul concernait à peine 3 % des retraités. En 2006, moins de 150 000 retraités étaient concernés. En 2014, ce sont plus de 330 000 personnes qui cumulent un emploi et une retraite.

La réglementation a, depuis 1982, fortement évolué avec en arrière fond la situation du marché du travail. Ainsi, l’ordonnance du 30 mars 1982, soulignait que le départ à la retraite signifiait la rupture définitive de tout lien professionnel avec l’employeur ou la cessation définitive de l’activité non salariée. L’ordonnance accordait la possibilité de reprendre une activité professionnelle, salariée ou non, indépendante de la première. La réglementation prévoyait quelques exceptions pour la reprise d’une activité en lien avec celle qui avait été arrêtée pour cause de départ à la retraite.

La loi du 21 août 2003 a introduit des limites quant à l’activité reprise et fixé une condition de ressources qui s’applique à tous les régimes. La loi de financement pour la Sécurité sociale pour 2009 a amplement libéralisé le cumul emploi-retraite sous certaines conditions. Si ces dernières ne sont pas remplies, c’est l’ancien régime qui s’applique.

Qui est concerné par le cumul emploi/retraite ?

Les règles sur le cumul emploi/retraite concernent tous les régimes d’assurance-vieillesse à l’exclusion des exploitants agricoles qui bénéficient d’un régime particulier. Sont ainsi concernés, les assurés du régime général de sécurité sociale, du régime des salariés agricoles, des régimes des professions artisanales, industrielles et commerciales, des régimes spéciaux de la fonction publique, du régime des marins et de celui des ouvriers des établissements industriels de l’État ainsi que des autres régimes spéciaux. Les assurés des régimes des professions libérales et des avocats ne font pas exception.

Avec la loi sur les retraites de 2014, le retraité souhaitant reprendre une activité doit, à compter du 1er janvier 2015, avoir liquidé tous ses droits et cela auprès de toutes les caisses auquel il est affilié. Cette liquidation ne vaut pas pour les produits d’épargne-retraite (PERP, Contrat Madelin…). La loi de 2003 prévoyait que la rupture professionnelle ne concernait que l’activité pour laquelle l’ouverture des droits à retraite était demandée.

Les deux dispositifs de cumul en vigueur

Depuis le 1er janvier 2009 cohabitent deux dispositifs. Le premier concerne les retraités ayant liquidé une retraite à taux plein soit parce qu’ils avaient atteint l’âge légal de départ à la retraite et qu’ils avaient acquis le nombre de trimestres requis pour avoir une retraite à taux plein, soit parce qu’ils avaient atteint l’âge à partir duquel la retraite à taux plein est de droit. Cette formule est également ouverte aux assurés qui ont obtenu une retraite anticipée au titre du dispositif de « carrière longue » ou d’un handicap. Le second dispositif concerne tous ceux qui ne se trouvent pas dans cette situation, essentiellement les retraités qui ont liquidé leurs droits avant l’âge de la retraite à taux plein et sans avoir le nombre de trimestres requis.

Le cumul intégral

Dans le cadre du premier dispositif, appelé « cumul intégral », aucun délai ni aucune condition de ressources ne sont imposés. Le retraité peut reprendre son ancienne activité professionnelle une fois ses pensions liquidées. Il faut, en effet, au préalable qu’il ait cessé toutes ses activités professionnelles avant de se mettre en situation de cumul. Cette règle ne joue pas pour les anciens militaires.

Le cumul sous conditions

Pour tous les retraités qui n’ont pas obtenu la retraite à taux plein ou qui n’ont pas atteint l’âge de la retraite à taux plein, le cumul est encadré.

Deux limites ont été apportées par le législateur. La première concerne le délai de réemploi chez son ancien employeur. Il est impossible de signer un nouveau contrat de travail durant les six mois suivant la cessation d’activité. Si cette condition n’est pas respectée, le versement de la pension est suspendu.

L’autre limite correspond à une condition de ressources. Le total des montants bruts des retraites de base et complémentaires des salariés ou assimilés et du salaire perçu au titre de l’activité reprise ne doit pas dépasser la moyenne mensuelle des salaires soumis à CSG perçus au cours du mois de la cessation de l’activité salariée exercée en dernier lieu avant la retraite et des deux mois civils précédents. Pour simplifier, le cumul emploi-retraite ne doit pas aboutir à gagner plus qu’avant la liquidation des droits à la retraite.

Cette limite ne peut pas être supérieure à 1,60 fois le SMIC mensuel (2 312 euros en brut) si ce montant est plus avantageux que le précédent. En cas de dépassement de cette limite, le versement de la pension est suspendu.

Dès que le retraité atteint l’âge de la retraite à taux plein, il bascule dans le régime du cumul intégral.

La fin de la constitution de nouveaux droits pour la retraite

Jusqu’au 1er janvier 2015, il était possible de se constituer de nouveaux droits à la retraite à la condition que le nouvel emploi soit affilié à une caisse de retraite à laquelle aucune demande de liquidation de droits n’avait été faite. À compter du 1er janvier 2015, le cumul emploi retraite quelle que soit sa nature n’ouvre pas de nouveaux droits à la retraite.

A lire dans la lettre d’octobre 2017

L’immobilier locatif en question

Moins de 8 % des ménages français possèdent un bien immobilier locatif. Or, ce type de placement joue un rôle économique majeur et donne lieu à d’importants efforts de la Nation. Les dispositifs Pinel, Malraux, Girardin pour l’Ultramarin soutiennent ce type d’investissement. De plus en plus de logements sont construits pour devenir du locatif privé. En 2017, ce marché devrait représenter 16,3 % des logements construits contre 11,6 % en 2014.

Pour 68 % des ménages (enquête Cercle de l’Épargne 2017), l’immobilier reste le placement le plus intéressant malgré le fait que son rendement a fortement chuté ces dernières années. Pour autant, 48 % des Français placent l’immobilier locatif parmi les placements les plus rentables. Par ailleurs, selon une récente enquête du Crédit Foncier, la pierre constitue le premier choix de placement (70 %) devant l’assurance-vie.

Les principales motivations des investisseurs locatifs sont, selon l’enquête du Crédit Foncier, la volonté de se constituer un patrimoine (51 % des sondés), de disposer d’un revenu complémentaire à la retraite (45 %) et de payer moins d’impôts (43 %).

En moyenne, l’investisseur locatif a 45 ans, vit en couple (73 % d’entre eux) et dispose d’un revenu de 70 300 euros (+10 % entre 2010 et 2017) contre 20 300 euros de revenu médian par personne en 2015 selon l’Insee. Il est le plus élevé en Île-de-France (77 360 euros) et en Auvergne-Rhône-Alpes (72 180 euros).

Les investisseurs locatifs privilégient en très grande majorité les appartements (92 %) contre 8 % pour les maisons. Le bien acquis comporte en moyenne deux pièces (58 % des biens loués sont des studios ou des deux pièces) pour une surface de 45 m².

Son coût médian est de 168 000 euros au 1er semestre 2017. Ce bien est très souvent acquis grâce à un financement avec peu ou pas d’apport sur une durée moyenne de 20 ans et 5 mois. La baisse des taux de crédit immobilier a incité les investisseurs à acheter des biens d’un montant plus élevé (hausse de 7 % sur les deux dernières années). La baisse des taux ne contribue donc pas à celle des prix de l’immobilier, bien au contraire, elle contribue à leur progression tant par les biens achetés que par la pression de la demande.

82 % de l’investissement locatif se situe dans l’Île-de-France et les 4 régions du sud de l’Hexagone. La première région pour l’investissement locatif est l’Occitanie (26 % des opérations contre 22 % en 2010) qui comprend Toulouse et Montpellier, deux villes en forte croissance. Suivent l’Île-de-France avec 19 %, la Nouvelle-Aquitaine (15 %), la région PACA (12 %) et l’Auvergne-Rhône-Alpes (10 %). Les 8 autres régions du Nord (hormis l’Île-de-France) perdent en attractivité puisqu’elles concentrent 18 % de l’investissement locatif contre 24 % en 2010.

A lire dans la lettre d’octobre 2017

Épargne, retraite et revenus

ÉPARGNE, RETRAITE ET REVENUS

Par Sarah Le Gouez, Secrétaire général du Cercle de l’Épargne

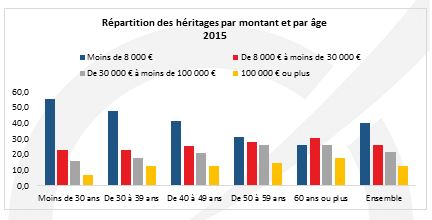

Selon la dernière édition de l’étude « Revenus et Patrimoine » de l’INSEE, près de 94 % des ménages détenaient, début 2015, un patrimoine privé autre qu’un compte chèque. Néanmoins, ce chiffre cache d’importantes disparités en fonction des revenus. Ainsi, les 10 % de ménages les mieux dotés en patrimoine détiennent 47 % de la masse totale de patrimoine brut, quand le reste des ménages détient 53 % de la masse totale. Par ailleurs, à l’exception des livrets d’épargne, présents au sein de plus 7 foyers sur 10 dès le premier décile de revenus, les taux de détention progressent sensiblement avec le revenu, en particulier pour les produits d’épargne-retraite, les « autres logements » (c’est-à-dire les logements autres que la résidence principale qui fait l’objet d’un examen spécifique) et les valeurs mobilières. L’augmentation est de fait, plus marquée pour les 20 % des ménages les plus aisés.

Taux de détention des actifs patrimoniaux selon le décile de revenu du ménage en 2015

À partir de l’étude précitée et l’examen ciblé des résultats de l’enquête 2017 – Cercle de l’Épargne/Amphitéa « Les Français, l’épargne et la retraite », ce dossier est consacré aux aspirations et priorités des Français, en matière d’épargne et de retraite selon leurs revenus.

Au sommaire de cette étude

Revenus et épargne, l’impact limité des revenus dans le choix des placements

- L’assurance-vie : un placement clé pour les revenus aisés mais aussi pour les autres !

- Les placements risqués, principalement un enjeu de diversification pour les détenteurs d’épargne financière

- Transmission du patrimoine : les Français s’accordent pour favoriser la donation du vivant

Retraite : des efforts variables selon les catégories de revenus

- La retraite, une source d’inquiétude plus manifeste chez les moins aisés

- La pratique de l’épargne-retraite, une nécessité pour les cadres et les cadres supérieurs !

- Pour améliorer sa retraite, les Français font le choix de la souplesse

- Réforme des retraites : l’adhésion des Français serait-elle proportionnelle aux revenus détenus ?

- Quelles réformes pour la nouvelle mandature ?

Dépendance : une préoccupation majeure pour les Français aux revenus intermédiaires

- L’assurance dépendance une solution privilégiée par les classes moyennes ?

- La prise en charge de nos aînés par la solidarité nationale, un enjeu majeur pour les classes moyennes et classes moyennes supérieures

Le changement de cap fiscal, c’est maintenant !

L’Édito de Philippe Crevel, Directeur du Cercle de l’Épargne

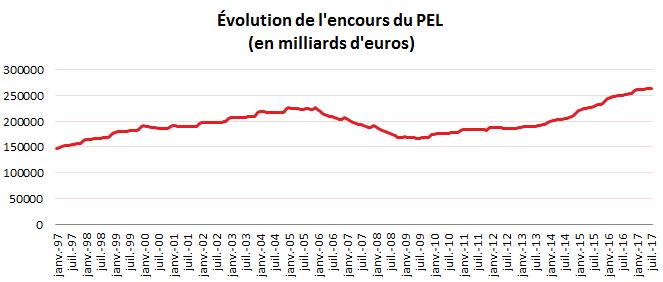

La fiscalisation de l’épargne-logement qui concernera les nouveaux plans et comptes qui seront ouverts à compter du 1er janvier 2018 constitue une réelle rupture par rapport à ces cinquante dernières années. Si depuis des décennies, les discours des responsables politiques mettaient en avant la nécessaire prise de risques, le nécessaire développement des actions, la nécessaire réorientation de l’épargne française vers les placements longs, force était de constater que dans les actes, les pouvoirs avaient tendance à faire l’inverse. Ainsi, à côté du vénérable Livret A, ont été créés le Plan et le Compte d’Épargne Logement, le Livret d’Épargne Populaire, le Livret Jeune et le CODEVI devenu depuis LDDS dans les années 80. L’encours de ces produits atteint plus de 700 milliards d’euros. Une famille française peut détenir avec ses produits plus de 100 000 euros. Cette épargne bénéficie de la garantie de l’État et de régimes fiscaux attractifs. L’assujettissement au prélèvement forfaitaire unique des nouveaux PEL et CEL devrait au regard des rendements proposés, 1 % pour le PEL, être assez dissuasif. Par ailleurs, le Gouvernement supprime la prime logement qui était associée à ces produits. Depuis de nombreuses années, le Ministère de l’Économie rêvait de mettre un terme à cette prime qui s’élevait au minimum à 1 000 euros et qui était réservée aux détenteurs d’épargne logement qui contractait un emprunt dans le cadre de leur produit. L’introduction du prélèvement forfaitaire unique s’accompagne également d’un durcissement de la fiscalité de l’assurance-vie. Cela ne concernera que le montant des gains issus des versements effectués à compter du 27 septembre 2017 pris en compte au-delà de 150 000 euros (300 000 pour un couple). Au fil du temps, de plus en plus d’assurés devraient être concernés. Cette mesure peut apparaître, en partie, surprenante, car elle aboutit à rendre moins coûteux, d’un point de vue fiscal, les rachats intervenant avant 8 ans pour ceux qui se trouveront dans le champ du prélèvement forfaitaire unique. Ainsi, l’aspect long terme de l’assurance-vie est un peu rogné. L’autre grande mesure fiscale concerne l’Impôt de Solidarité sur la Fortune. Même si cet impôt ne concerne que 350 000 ménages, son aura dépasse ses compétences supposées. Outil symbolique de justice sociale, il était censé financer le RMI devenu RSA. Or, cet impôt qui rapporte moins de 5 milliards d’euros, se révèle pour de nombreux experts comme antiéconomique. En taxant un stock, il est par nature déconnecté des rendements. De ce fait, 100 % voire plus des revenus du capital pouvaient être absorbés par les prélèvements obligatoires. Le choix de l’expatriation pouvait donc se poser. Pour échapper à l’ISF, les contribuables étaient amenés à réaliser des montages juridiques complexes qui pouvaient aller à l’encontre de l’intérêt des entreprises. En outre, l’objectif de justice sociale était relatif à partir du moment où certains biens n’entraient pas dans l’assiette. Comme la France est un des rares pays à avoir conservé un impôt spécifique sur le patrimoine, son image internationale pouvait en pâtir. En exonérant les valeurs mobilières, le Gouvernement adresse un message aux investisseurs français et étrangers.

Ce changement de cap fiscal modifiera-t-il les comportements des épargnants ? Avec la crise, l’aversion pour les risques a augmenté. Les encours du Livret A et du Plan d’Épargne Logement sont à leur plus haut niveau historique. Le passage du taux du Livret A en dessous de 1 % les a décontenancés durant quelques mois mais, sur les huit premiers mois de l’année 2017, la collecte du Livret A a dépassé les 10 milliards d’euros ce qui place cette année parmi les bons crus. Si l’assurance-vie souffre de la baisse de son rendement et de la polémique liée à la possibilité pour les pouvoirs publics de geler les contrats en cas de crise systémique, néanmoins, les Français continuent à placer plus de 7 milliards d’euros, par mois, sur les fonds euros. Enfin, cette préférence pour la liquidité se matérialise surtout par la forte progression des dépôts à vue dont l’encours dépasse désormais les 400 milliards d’euros. Les Français ne seront jamais des Américains ou des Britanniques en matière de placements financiers. Néanmoins, une réelle inflexion des comportements est imaginable. En trente ans, les Français se sont délestés de leurs SICAV monétaires et ont plébiscité l’assurance-vie. Pour s’orienter un peu plus vers les actions, vers des supports dits « à risques », il faut justement expliquer ce que recouvre cette notion. Il y a un éternel travail de pédagogie à mener. Il faut évidemment une stabilisation des règles fiscales et un contexte favorable. Au-delà même des performances économiques, ce qui compte c’est le climat de confiance, d’optimisme dans l’avenir.

A lire dans la lettre d’octobre 2017

Les retraités dans la rue contre la hausse de la CSG

Les raisons de la colère des retraités expliquées dans cet article qui évoque notamment la diminution des pensions dans les prochaines décennies en raison notamment des réformes engagées depuis 1993.

Placements : comment obtenir les meilleurs rendements

Quelle est la recette pour faire fructifier son épargne ? Les épargnants sont-il guidés dans leur comportement par la recherce du meilleure rendement ? Le Directeur du Cercle de l’Epargne évoque dans cet article la frilosité des Français à l’égard du risque et rappelle que le Livret A enregistre une collecte record malgré un rendement réel .négatif…

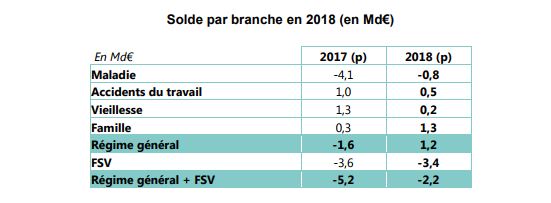

Le Projet de Loi de Financement de la Sécurité Sociale pour 2018

Après la présentation du projet de Loi de Finances, c’est au tour de la ministre des solidarités et de la santé, Agnès Buzyn et au ministre de l’action et des comptes publics, Gérald Darmanin de présenter le contenu du PLFSS pour 2018.

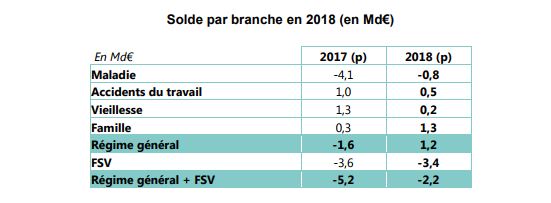

L’objectif affiché par le Gouvernement est de réduire le déficit de la Sécurité Sociale de 3 milliards d’euros en 2018 (passant de -5,2 milliards d’euros à -2,2 milliards) et un retour à l’équilibre prévu pour 2020.

Le déficit, hors FSV serait de 1,6 milliard d’euros cette année et un solde positif de 1,2 milliard l’an prochain.

Toutes les branches, dans les prévisions présentées par Bercy et la ministre de la santé, afficheraient des résultats en amélioration et repasseraient au vert à l’exception de la branche maladie. Le déficit de cette branche serait néanmoins ramené de 4,1 milliards en 2017 à 800 millions d’euros en un an.

Pour y parvenir le Gouvernement mise à la fois sur des réductions de dépenses et de nouvelles ressources. Ainsi des économies seraient réalisées sur les dépenses de médicaments et de dispositifs médicaux (1,4 milliard d’euros). Le Gouvernement a prévu d’augmenter le forfait hospitalier.

Parmi les nouvelles recettes, dans le cadre de la lutte contre le tabacs, le Gouvernement accroît les taxes avec un gain espéré de 510 millions d’euros qui sont affectés à la branche maladie.

L’Objectif National des Dépenses d’Assurance Maladie ONDAM a été fixé à 2,3 % contre +2,1 % en 2017.

En ce qui concerne les dépenses de retraite, après un excédent de 1,3 milliard d’euros en 2017, le Gouvernement prévoit pour 2018 un excédent de 200 millions d’euros.

Le minimum vieillesse devrait atteindre 900 euros en 3 ans contre 800 euros actuellement. Pour 2018, une augmentation de 30 euros est programmée. Cette revalorisation est évaluée à 115 millions d’euros.

Au 1er octobre 2017, les pensions des régimes de base augmenteront de 0,8 %. Mais, pour le Gouvernement ne prévoit pas d’actualisation l’année prochaine. La prochaine revalorisation des pensions sera, en revanche repoussée au 1er janvier 2019 au lieu du 1er octobre 2018. Ce report permettra ainsi de réaliser une économie de 400 millions d’euros sur l’année 2018.

Le PLFSS prévoit la suppression du Régime Social des Indépendants. Le Gouvernement a annoncé une période transitoire de deux ans pour intégrer les indépendants dans le régime général de la sécurité sociale.

Pourquoi les retraités manifestent

Premières victimes de la hausse de la CSG, les retraités (percevant une retraite supérieure à 1200 € par mois environ) s’opposent aux mesures annoncées par le Gouvernement. Philippe Crevel explique dans le JDD la logique des orientations prises et revient sur les mesures compensatoires destinées à réduire la facture pour les seniors.

Sarah Le Gouez : « Les actifs seront les gagnants du budget 2018 »

Qui seront les gagnants et les perdants du PLF2018. Quelques éléments de réponses dans cet interview de Sarah Le Gouez, Secrétaire générale du Cercle de l’Epargne.

PLF 2018 : pourquoi le budget n’est pas un budget pour les riches…

Retrouvez les réaction de Philippe Crevel, économiste et directeur du Cercle de l’Epargne sur le projet de loi de finances pour 2018 présenté hier en conseil des ministres.

Assurance-vie : la réforme de la fiscalité pourrait s’appliquer dès mercredi

La réforme de la fiscalité de l’assurance-vie pourrait peser sur la collecte du placement. Retrouver cet article qui cite le Cercle de l’Epargne les enjeux de la réforme et les raison d’une possible application anticipée.

Livret A : nouvelle collecte positive en août

Encore un bon mois pour le Livret A qui enregistre, en août, une collecte positive de 1,59 milliard d’euros. Retrouvez les commentaires du Directeur du Cercle de l’Epargne sur les raisons de ce regain d’intérêt pour ce placement malgré un rendement réel négatif.

Le Livret A confirme sa bonne santé en août

Le Livret A enregistre son 8e mois consécutif de collecte nette positive. Depuis le début de l’année la collecte dépasse les 12 milliards d’euros. Le directeur du Cercle de l’Épargne explique dans cet article des Echos, les raisons de ce retour de flemme malgré un rendement faible, voire négatif depuisquelques mois.

Epargne : le bon mois d’août de l’assurance-vie

Le mois d’août sourit aux produits financiers. Après le Livret A, c’est au tour de l’assurance vie d’enregistrer une collecte nette positive. Un été profitable qui laisse néanmoins présager des mois plus difficile du fait de la baisse annoncée du taux de rendement des fonds euros et la réforme à venir de la fiscalité pour les futurs versements sur les contrats excédent un certain montant.

Assurance vie : un rayon de soleil en août

Paris, le 22 septembre 2017

Communiqué de presse

RÉSULTATS DE L’ASSURANCE VIE – AOÛT 2017

UN RAYON DE SOLEIL EN AOÛT

par Philippe Crevel, Directeur du Cercle de l’Épargne

Malgré les incertitudes fiscales, l’assurance vie enregistre une collecte nette positive de 1 milliard d’euros en août. Ce bon résultat n’est pas une surprise, les Français étant généralement davantage fourmis que cigales durant la période estivale. En raison des vacances, les retraits sont plus faibles en août. Cette situation prévaut pour l’assurance vie comme pour livret A qui a également enregistré une collecte positive de +1,59 milliard d’euros.

Ainsi, à l’exception de la période 2011/2012 au cours de laquelle l’assurance vie a affiché des soldes négatifs, ce produit enregistre au mois d’août une collecte moyenne de 1,7 milliard d’euros sur ces 20 dernières années.

En août dernier, les cotisations ont atteint 9,5 milliards d’euros en retrait de 1,7 milliard d’euros par rapport au mois précédent. Les unités de compte se sont élevées à 2,5 milliards d’euros soit plus de 26 % de la collecte mensuelle. Depuis le début de l’année le poids des UC reste relativement stable, puisqu’elles représentent sur les 8 premiers mois 28 % de la collecte totale.

L’instauration, dans les prochains mois, du prélèvement forfaire unique pourrait cependant infléchir les collectes futures. De fait, la taxe qui ne devrait s’appliquer qu’aux nouveaux versements effectués sur les contrats d’assurance-vie (en application du principe de non rétroactivité fiscale) qui dépasseront 150 000 euros pour une personne seule et 300 000 euros pour un couple est une source de complexité pour les épargnants. De plus, l’assurance-vie devra faire face à une nouvelle baisse du rendement des fonds euros pour 2017.

La prudence des épargnants, pourrait conforter les dépôts à vue et le Livret A qui ont enregistré des collectes records depuis le début de l’année avec respectivement +31,1 milliards d’euros en juillet pour les dépôts à vue et +12,17 milliards d’euros à la fin août pour le Livret A contre +5,1 milliards d’euros pour l’assurance vie.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Le Livret A toujours au sommet de sa forme

Paris, le 21 septembre

Communiqué de presse

RESULTATS DU LIVRET A– AOÛT 2017

LE LIVRET A, TOUJOURS AU SOMMET DE SA FORME

par Philippe Crevel, Directeur du Cercle de l’Épargne

Les mois se suivent et se ressemblent. La collecte du Livret A, au mois d’août, a été positive de 1,59 milliard d’euros pour le 9e mois consécutif. Depuis le début de l’année, la collecte atteint déjà 12,17 milliards d’euros ce qui place 2017 dans les très bons crus du Livret A.

Le Livret de Développement Durable et Solidaire enregistre également une collecte positive de 340 millions d’euros.

Ainsi, l’encours du Livret A atteint désormais 271,7 milliards d’euros, ce qui constitue un nouveau record. Il en est de même pour le LDDS avec 103,8 milliards d’euros.

Les vacances et l’absence de rendez-vous fiscaux expliquent le fait que traditionnellement, le mois d’août est un bon mois pour l’épargne dite populaire.

Le Livret A bénéficie toujours de la préférence des Français pour la sécurité et la liquidité. Les Français demeurent toujours circonspects vis-à-vis des produits de marché que ce soit sous formes d’actions ou d’unités de compte.

Par ailleurs, dans un contexte de réforme fiscale, l’exonération totale de prélèvements dont profitent le Livret A et le LDDS constitue un havre de paix pour les épargnants. Face aux incertitudes fiscales qui concernent d’autres produits phares comme l’assurance-vie et le Plan d’Épargne Logement, les épargnants font confiance à un produit qu’ils connaissent bien, le Livret A.

Les deux principaux produits de l’épargne populaire ne pâtissent pas de la faiblesse de leur rendement. Avec une inflation qui a été de 0,9 % sur les six derniers mois, le rendement réel est pourtant négatif de 0,15 point. Cette situation est amenée à se poursuivre avec l’intention du Gouvernement de geler le taux du Livret A à 0,75 % durant deux ans. Mais le resserrement des écarts de rendement entre les grands produits d’épargne – PEL (1 %), fonds euros de l’assurance-vie (1,9 % en 2016) – conduit les Français à laisser leur argent sur des produits de très court terme, comme le Livret A ou plus globalement sur leurs dépôts à vue (413 milliards d’euros en juillet 2017 contre 242 milliards d’euros en août 2007).

L’attentisme risque de durer jusqu’à la fin de l’année voire au-delà. En effet, il est probable que les annonces du Ministre de l’Économie sur le prélèvement forfaitaire unique incitent, dans un premier temps, les épargnants à la prudence. Cette taxe aboutit à réduire les prélèvements sur certains produits financiers (livrets bancaires, comptes titres) et à les augmenter sur d’autres (PEL, assurance-vie). L’introduction de cette taxe pourrait infléchir quelque peu les comportements des ménages dans les prochains mois mais il n’est pas garanti qu’ils optent pour des placements à risques.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Croissance française : L’OCDE révise ses prévisions à la hausse

La dernière étude économique de l’ODE pour la France se veut optimiste. Les économistes de l’organisation internationale tablent ainsi pour une croissance du PIB de 1,7 % pour 2017, soit le niveau le plus élevé enregistré depuis 6 ans. Nénamoins, la France resterait moins dynamique que la moyenne des Etats européens.

Au titre des recommandations de l’OCDE aux autorités Françaises, figurent – une fois n’est pas coutume – la réduction des dépenses publiques et la simplification de la fiscalité jugée trop complexe. De fait, l’OCDE rappelle que la France détenait un record en matière dépenses publiques, qui représentaient 56,4 % du PIB en 2016. Elle juge en outre les dépenses de retraites trop élevées et préconise un nouveau report progressif de l’âge de départ à la retraite. Il convient de ntoer que l’OCDE salue, les annonces du Président de la République et le projet d’introduction d’un régime unique de retraite .

En plein débat sur la loi travail, l’OCDE insiste sur la necessité de libérer le marché du travail pourle rendre plus inclusif et efficace, notamment en « favorisant les accords de branche différenciés selon la taille ou l’âge de l’entreprise ». Elle préconise en outre de renforcer l’apprentissage et simplifier le compte personnel de formation.

Etudes économiques de l’OCDE : France 2017

Auto-entrepreneurs : les secrets de l’INSEE pour inscrire son activité dans la durée

Le statut d’auto-entrepreneur, créé en 2009, a connu un vif succès sa création. Ainsi en 2010, 360 000 auto-entrepreneurs se sont immatriculés, soit 58 % des créations de l’année et près de 80 % des nouvelles entreprises individuelles. 6 ans après, du fait de la refonte du statut opérée par la précédente majorité, le statut séduit moins. Ainsi les auto-entrepreneurs ne représentent plus que 40 % des créations en 2016 et 60 % des nouvelles entreprises individuelles.

Sur la durée, à travers l’examen des auto-entreprneurs immatriculés au premier semestre 2010, l’INSEE constate que 5 ans après leur immatriculation, seulement 23 % des auto-entrepreneurs enregistrés sont toujours actifs sous ce régime. De fait, 62 % des auto-entrepreneurs de 2010 ont démarré une activité et parmi eux seulement 38 % poursuivent leur activité 5 ans après. A titre de comparaison, une entreprise individuelle sur deux créée la même année sous le régime classique est toujours en activité.

Se consacrer à son activité

Sans surprise, la pérennité d’une activité constituée dans le cadre du régime est plus forte dès lors que l’activité est exercée à titre principal. Ainsi 41 % des actifs dans ce cas sont toujours en activité contre 34 % de ceux qui exercent, sous ce statut, une activité complémentaire.

Résister à la première année d’exercice

Par ailleurs le risque de cessation s’amenuise avec le temps. Ainsi, le risque de cessation d’activité atteint 53 % la première année contre 22 % la deuxième et 18 % la troisième.

la santé et l’action sociale des secteurs favorables à la pérennité de l’activité d’auto-entrepreneur

Assez logiquement, le secteur d’activité de l’entreprise joue un rôle déterminant quel que soit la forme de la société. De fait, 46 % des auto-entrepreneurs intervenant dans la santé humaine et l’action sociale (46 %) ainsi dans l’enseignement (35 %) sont toujours en activité 5 ans après. De fait, les activités de service services aux ménage font l’objet d’une forte demande de la part de la population comme en témoigne d’ailleurs la proportion imoprtante d’entreprises individuelles classiques poursuivant leurs activités dans ces domaines. A l’inverse seulement 19 % de ceux qui se sont spécialisés dans le secteur de l’information-communication et le commerce.

L’âge du capitaine

Les auto-entreprises créées par des personnes de 50 ans et plus, sont en proportion plus perennes que les autres. Ainsi 31 % des auto-entrepeneurs de 2010 sont toujours actifs sous cette forme 5 ans après contre seulement 16 % des moins de 30 ans et 28 % des trentenaires.

Un statut plus adapté aux femmes ?

L’auto-entreprenariat semble par ailleurs davantage convenir aux femmes. L’écart entre les proportions d’auto-entrepreneurs encore actifs après cinq ans est de quatre points en faveur des femmes (26%contre 22% pour les hommes). Des chiffres que l’INSEE explique à la fois par les secteurs porteurs qui sont plus féminisés à l’instar de la santé et l’action sociale ou l’enseignement, où respectivement 72%et 44 % des immatriculations sont féminines en 2010, contre 34% en moyenne. La encore, les écarts relevés auprès des auto-entrepreneurs et les auto-entrepreneuses sont encore plus importants au sein des entreprises individuelles classiques.

Lire la note de l’INSEE

139 millions d’€ à gagner : voilà de combien vous auriez réellement besoin pour arrêter de travailler

Comment fructifier ses gains pour ne plus avoir besoin de travailler ? Petit guide pour bien placer son argent à l’attention de l’heureux gagnant de la super cagnotte de l’euromillion.

Livret A, PEL, assurance-vie… Pourquoi les Français s’y accrochent coûte que coûte

L’attrait des Français pour les produits d’épargne défiscalisés peut-il être mis à mal au 1er janvier 2018 ? L’application de la Flat Tax aux nouveaux PEL et à ceux de plus de 12 ans ainsi que le gel du taux de rendement du Livret A, devrait selon Philippe Crevel favoriser l’épargne longue et les placements actions si toutefois, comme l’indique le Directeur du Cercle de l’Epargne le goût pour la liquidité et la sécurité ne prend pas le dessus.

Salaire, retraite, épargne, logement : ce que les annonces du gouvernement vont changer à votre portefeuille

Comme suite aux annonces gouvernementales, retrouver dans cette article la synthèse des grands changements à venir tant pour les épargnants que pour les actifs.

Épargne : les gagnants et perdants de la taxe à 30% et de la hausse de CSG

L’introduction de la Flat Tax ne fera pas que des heureux. Retour sur les gagnants et les perdants selon la nature du placement avec les explications de Philippe Crevel, Directeur du Cercle de l’Épargne

Le gouvernement veut redonner un « 13e mois aux Français », à partir de quels revenus la promesse sera-t-elle tenue?

Le Gouvernement précise ses intentions sur le dispositif d’exonération de la taxe d’habitation. Retrouvez les explications du Directeur du Cercle de l’Epargne.

Le mot du jour Flat tax

Dans cet article consacré à la Flat Tax publié dans Ouest France, le Directeur du Cercle de l’Epargne en explique la logique et revient sur les effets de cette mesure.

Le gouvernement songe à geler le taux du Livret A

Philippe Crevel commente l’annonce du gel du taux du Livret A, un placement « jusqu’à maintenant sacralisé » et évoque les motivations de cette décision dans Le Revenu.

Nomination de Jean-Pierre Delevoye comme Haut Commissaire à la réforme des retraites

Par décret, le Gouvernement a pris un décret créant le poste de haut-commissaire à la réforme des retraites. Ce dernier est placé sous l’autorité de la ministre de la Santé. Ce haut commissaire a pour missions :

- D’organiser la concertation avec les principaux acteurs du champ des retraites.

- De coordonner, au niveau interministériel, les travaux de préparation de la réforme des retraites, de rédaction des projets de textes législatifs et réglementaires et de suivi de leur mise en oeuvre.

Dans la foulée de la publication du décret, le Président de la République a nommé, l’ancien Président du Conseil Economique, Social et Environnemental, l’ancien ministre, Jean-Paul Delevoye, au conseil des ministres du 14 septembre dernier, haut-commissaire à la réforme des retraites

Agé de 70 ans, ce proche du chef de l’Etat, sera chargé de coordonner et de piloter cette réforme que l’Elysée espère pouvoir lancer dès 2018. le Porte-Parole du Gouvernement, Christophe Castaner, a indiqué lors du compte rendu du conseil des ministres que l’objectif de cette réforme « est de mettre en place un système universel de retraites par répartition et que ce système garantisse l’égalité de tous devant le risque vieillesse, pour faire en sorte qu’un euro cotisé donne à tous les mêmes droits à pension . Cela suppose évidemment d’harmoniser les nombreux régimes existants. Il en existe 37 actuellement en France »,

Une loi-cadre est prévu pour le 1er semestre 2018. Elle sera préparée en lien avec Jean-Paul Delevoye par la ministre des solidarités et de la santé Agnès Buzyn.

Consulter le décret

Taxe d’habitation : le projet présenté par le gouvernement atteindra-t-il l’objectif d’exonération de 80% de la population ?

Retrouvez l’interview du Directeur du Cercle de l’Epargne sur la réforme de la taxe d’habitation.

Après le PEL et l’assurance vie, le Livret A dans le viseur du gouvernement

Gel du Livret A, qu’est ce qui a motivé le gel annoncé par le Gouvernement ? Explications avec Philippe Crevel dans cet article publié dans le Point.

Le gouvernement va geler le taux du livret A à 0,75% pendant deux ans

Comme suite à l’annonce du gel du taux du Livret A, retour les motivations qui ont guidé cette décision.

Le gouvernement s’attaque au totem politique que représente le Livret A

Retour sur le gel annoncé du taux de rendement du Livret A, ses motivations et ses conséquences.

Fiscalité : tout ce qui change pour les épargnants

Retour sur les annonces du ministre de l’économie en matière de fiscalité de l’épargne avec les explications du Directeur du Cercle de l’Épargne dans cette article des Echos.

Les épargnants qui ouvriront un PEL en 2018 réaliseront une très mauvaise affaire

Le Gouvernement a annoncé son intention, de soumettre à la Flat Tax les PEL ouverts à compter du 1er janvier 2018 dès la première année. Il envisage par ailleurs d’appliquer la taxe aux anciens PEL après 12 ans de conservation. Quelles incidences pour les épargnants? Retrouvez dans cet article l’analyse de Philippe Crevel, Directeur du Cercle de l’Epargne.

PEL, pour qui et pour quoi ?

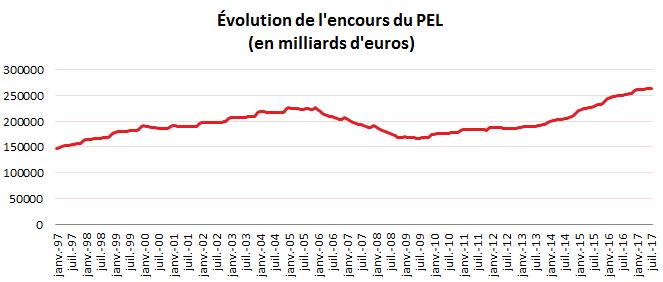

Près d’un Français sur 4 dispose d’un Plan d’Epargne Logement (16 millions de plans ouverts à la fin de l’année 2016). La réforme de 2006 a entraîné une forte baisse de l’encours qui s’est interrompue en 2011. Du fait d’un taux d’intérêt supérieur aux taux du marché, le PEL a depuis plus que compensé les pertes enregistrées entre 2006 et 2011.

La baisse du taux de rendement qui est intervenue en plusieurs étapes à partir de 2015 a entraîne une diminution de la collecte nette, cette dernière restant néanmoins positive. Il convient de souligner que le passage du taux du PEL à 1 % brut depuis le 1er août 2016 ne concerne que les plans ouverts. De fait, du poids des anciennes générations de PEL, le taux moyen de rémunération est de 2,76 %. Les plans ouverts avant le 1er mars 2011 bénéficiaient d’un taux de 3,5 %. 48 % de l’encours des PEL sont rémunérés à plus de 3,5 % et 42 % à 2,5 %.

| Évolution entre 1998 et 2015 des taux de détention de PEL en France métropolitaine (en %) |

| |

1998 |

2004 |

2010 |

2015 |

| Plan Épargne-Logement (PEL) |

34,5 |

33,6 |

22,5 |

25,2 |

PEL : Dessine moi un détenteur

Le PEL, un produit élitiste ?

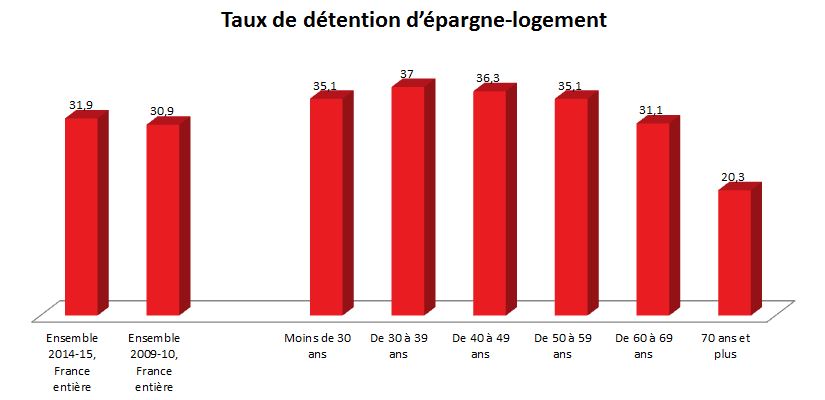

L’épargne logement, constituée du PEL pour l’essentiel et du CEL, dans un moindre proportion, est davantage prisée par les familles et les CSP+. L’épargne logement figure ainsi dans le patrimoine financier de 35,2 % des couples sans enfants et même 40,2 % des couples avec enfants. Elle fait le plein de détenteurs parmi les professions libérales ( avec un taux de détention qui frôle les 59 % ) et les cadres (près de 53 %).

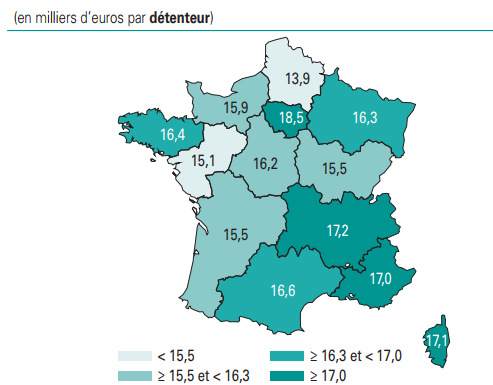

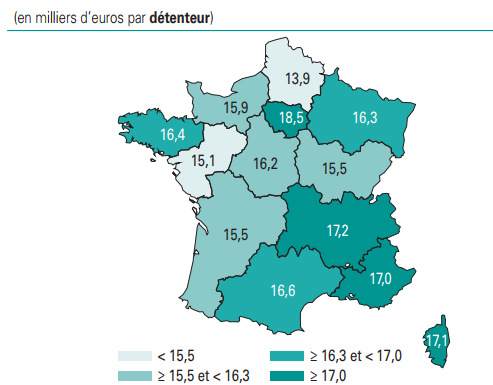

La répartition géographique des encours moyens, met par ailleurs en évidence une surreprésentation des détenteurs dans la région île-de-France et la région PACA avec respectivement 18,5 % et 17,2 %.

Encours moyens par région à la fin 2016

Pour calculer l’encours moyen des PEL par détenteur, l’encours total par région de chaque compte est rapporté au nombre de comptes correspondants par région. La ventilation régionale est opérée à partir de la domiciliation du compte et non de son titulaire. Source : Banque de France

Un produit pour les jeunes et les jeunes actifs ?

La répartition des détenteurs par tranche d’âge fait apparaître un pic entre 30 et 39 ans (37 %). Sans surprise, les seniors de 70 ans et plus sont moins pourvus. De fait ces derniers étant pour une large majorité d’entre eux déjà propriétaires de leur résidence principale voire d’une résidence secondaire se tournent moins vers ce type de placement. En outre à partir de 70 ans les Français réduisent leur effort d’épargne.

Le PEL, un tremplin pour l’accès à la propriété ou pur produit d’épargne ?

Afin de « favoriser l’investissement dans le logement en préservant l’équilibre financier du fonds d’épargne » Le PEL, ainsi que le CEL (compte épargne logement) ouvrent droit au versement, sous certaines conditions, d’une prime d’État. Une dépense budgétaire chiffrée à 194 millions d’euros sur l’année 2017, mais qui pourrait – comme en 2016 – n’être que partiellement exécutée. Pour rappel, la loi de finances initiale pour 2016 prévoyait 331 millions d’euros pour le programme associé quand seulement 123 millions n’ont été réellement exécutés.

Le versement de cette prime était automatique pour les PEL antérieurs au 12 décembre 2002, même en l’absence de prêt immobilier. Pour les PEL ouverts depuis le 1er mars 2011, la prime d’État est versée à la condition que le PEL donne lieu à un prêt d’épargne-logement d’un montant minimum de 5 000 €.

Le montant de la prime dépend des intérêts acquis et de l’affectation du prêt. Elle ne peut pas, en principe, dépasser 1 000 €. Toutefois, si le PEL sert à l’achat d’un bien respectant les normes de développement durable, elle pourra être portée à 1 525 €. De plus, la prime pourra être majorée selon le nombre de personnes à la charge du souscripteur, dans une limite de 100 € par personne. Cette limite pourra être portée à 153 € par personne si le PEL sert à l’achat d’un bien respectant les normes de développement durable. La prime est exonérée d’impôt sur le revenu mais soumise à prélèvements sociaux.

Le Plan d’Épargne Logement offre en outre à ses détenteurs un double taux garanti, un taux de rémunération de l’épargne fixé pour la durée du plan au moment de son ouverture et un taux d’emprunt fixé également à l’ouverture. Du fait de la baisse du taux servi du PEL (pour les nouveaux contrats) intervenue ces deux deux dernières années, le taux du prêt d’épargne-logement s’établit à 2,2 % depuis le 1er février 2016.

Néanmoins, comme le relève la Cour des Comptes dans son rapport d’analyse de l’exécution budgétaire 2016, le taux du prêt d’épargne-logement n’est aujourd’hui pas en mesure de rivaliser avec les taux pratiqués sur le marché. Ainsi seuls 0,7 % des PEL clos ont donné lieu à un prêt bonifié en 2016 contre 10 % en 2010 et 23,3 % en 2009. Pour les sages de la rue Cambon » ce produit apparaît depuis plusieurs années comme un pur produit d’épargne ».

L’attrait de l’épargnant pour ce produit qui a jusqu’alors bénéficié d’un régime dérogatoire tend néanmoins à décliner. Outre la baisse du taux, l’annonce de l’imposition des intérêts produits au prélèvement forfaitaire unique de 30 % dès la première année – pour les contrats ouverts au 1er janvier 2018 – devrait contribuer à ralentir la collecte. Par ailleurs, Bruno Le Maire a précisé dans un entretien accordé aux Echos le 12 septembre que les plan ouverts avant le 1er janvier 2018 ne seront pas totalement exonérés : « Pour les plans ouverts avant le 1er janvier 2018, les intérêts produits jusqu’à la veille du douzième anniversaire du PEL resteront exonérés d’impôt sur le revenu. En revanche, les intérêts produits après douze ans seront imposés au PFU ».

Flat tax qu’est ce que cela change pour les épargnants ?

Paris, le 12 septembre 2017

Communiqué de presse

Flat tax qu’est ce que cela change pour les épargnants ?

par Philippe Crevel, Directeur du Cercle de l’Épargne

Bruno Le Maire a précisé les modalités d’application de la future Flat Tax à l’occasion d’une interview au quotidien « Les Échos ».

Quelles sont les conséquences pour les épargnants ?

Livret A, LDDS, Livret jeune, Livret populaire : pas de changement, ces livrets restent exonérés d’impôt sur le revenu et de prélèvements sociaux.

Livrets bancaires et produits de taux sur un compte titre : la Flat Tax s’appliquera à compter du 1er janvier 2018. Actuellement, les épargnants avaient le choix entre le barème de l’impôt sur le revenu ou, sous certaines conditions, à un prélèvement libératoire de 24 %. Dans les deux cas, s’ajoutaient les prélèvements sociaux à hauteur de 15,5 % (17,2 % à compter du 1er janvier 2018). À l’exception des personnes non assujetties à l’impôt sur le revenu la Flat Tax sera toujours plus intéressante.

Prélèvements sur les intérêts des livrets

| Taux d’imposition IR |

TMI* 0 % |

TMI 14 % |

TMI 30 % |

TMI 41 % |

TMI 45 % |

| Option IR (prélèvements sociaux et IR) |

15,5 % |

28,80 % |

43,97 % |

54,4 % |

58,21 % |

| Option prélèvement libératoire à 24 % dans la limite de 2 000 euros de revenus |

39,5 % |

39,5 % |

39,5 % |

39,5 % |

39,5 % |

| Flat taxe à 30 % |

30 % |

30 % |

30 % |

30 % |

30 % |

*TMI : taux marginal d’imposition à l’impôt sur le revenu

Le Plan d’Épargne en Actions : son régime ne serait pas modifié. Mais, il sera concurrencé par les comptes titres qui seront à la Flat Tax.

Le Plan d’Épargne Logement : la Flat Tax s’appliquera pour les plans ouverts à compter du 1er janvier 2018. Elle concernera également les plans de plus de 12 ans. Les anciens plans resteront soumis aux prélèvements sociaux (15,5 % jusqu’au 31 décembre 2017 puis 17,2 %). Pour les plans ouverts depuis le 1er août 2016, le taux de rendement est de 1 %. De ce fait, après Flat Tax, le rendement net sera de 0,7 % contre 0,83 % pour les plans qui seront souscrits avant le 1er janvier 2018 (avec un taux de prélèvements sociaux à 17,2 %). Le Gouvernement n’a pas précisé le régime du Compte d’Épargne Logement.

L’Assurance-vie

Les versements effectués avant le 31 décembre 2017 resteront soumis au régime actuel (prélèvements sociaux + prélèvement libératoire variant de 35 à 7,5 % ou barème de l’impôt sur le revenu).

Les versements intervenant après le 1er janvier 2018 et dépassant 150 000 euros pour un célibataire ou 300 000 euros pour un couple seront soumis à la Flat Tax (libre pour l’assuré d’opter pour le barème de l’impôt sur le revenu) Les versements inférieurs à ces seuils resteront soumis au régime actuel, sachant que les prélèvements sociaux passeront à 17,2 µ au 1er janvier 2018.

Imposition avec le régime libératoire de l’assurance-vie

| |

Contrats

de moins de 4 ans |

Contrats

de 4 à 8 ans |

Contrats

de plus de 8 ans |

| Prélèvements sociaux actuels

Prélèvements sociaux au 1er janvier 2018* |

15,5 %

17,2 % |

15,5 %

17,2 % |

15,5 %

17,2 % |

| Prélèvement libératoire |

35 % |

15 % |

7,5 % |

| Prélèvements fiscaux et sociaux

Prélèvements à compter du 1er janvier 2018* |

50,5 %

52,2 % |

30,5 %

32,2 % |

23 %

24,7 % |

| Flat Tax pour les versements excédant 150 000 euros |

30 % |

30 % |

30 % |

* si l’augmentation projetée de 1,7 point est adoptée par le Parlement

Imposition de l’assurance-vie avec le barème de l’impôt sur le revenu

| Taux marginal d’imposition |

0 % |

14 % |

30 % |

41 % |

45 % |

| Prélèvements sociaux 2017 |

15,5 % |

15,5 %

dont 5,1 points déductibles |

15,5 %

dont 5,1 points déductibles |

15,5 %

dont 5,1 points déductibles |

15,5 %

dont 5,1 points déductibles |

| Prélèvements sociaux 2018 avec déductibilité de la majoration de 1,7 point* |

17,2 % |

17,2 % dont

6,8 points déductibles |

17,2 % dont

6,8 points déductibles |

17,2 % dont

6,8 points déductibles |

17,2 % dont

6,8 points déductibles |

| IR + PS taux actuels |

15,5 % |

28,78 % |

43,97 % |

54,41 % |

58,20 % |

| IR + PS au 1er janvier 2018

Avec déductibilité à 6,8 points |

17,2 % |

30,35 % |

45,37 % |

55,70 % |

59,45 % |

| Flat Tax |

30 % |

30 % |

30 % |

30 % |

30 % |

* si l’augmentation projetée de 1,7 point est adoptée par le Parlement

Les dividendes

La Flat Tax s’applique aux dividendes des actions. Le contribuable devrait pouvoir opter entre le barème à l’impôt sur le revenu et la taxe forfaitaire unique. Dans le premier cas, il doit acquitter les prélèvements sociaux mais il bénéficie d’un abattement de 40 %. Dans le second cas, le montant des dividendes sera amputé de 30 %. À partir d’un taux d’imposition de 30 %, la Flat Tax est plus intéressante.

Prélèvements sur les dividendes pour les actions

détenues dans un compte titre

| Taux marginal d’imposition |

0 % |

14 % |

30 % |

41 % |

45 % |

| IR + Prélèvements sociaux à 15,5 % avec 5,1 points déductibles |

15,5 % |

23,18 % |

31,97 % |

38 % |

40,02 % |

| IR + prélèvements sociaux à 17,2 % avec 6,8 points déductibles |

17,2 % |

24,65 |

33,16 % |

39,01 % |

41,14 % |

| Flat Tax à 30 % |

30 % |

30 % |

30 % |

30 % |

30 % |

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Plan logement : les annonces encourageantes d’Emmanuel Macron

Dans cet interview accordée à Atlantico, Philippe Crevel revient sur les efforts considérables des pouvoirs publics en faveur du logement et analyse les annonces du Président de la République.

La rentrée de l’épargne et de la retraite

Questions à Jean-Pierre Thomas, Président du Cercle de l’Épargne et de Thomas Vendôme Investments

Avec la rentrée, le Gouvernement a prévu d’ouvrir plusieurs chantiers qui intéresseront tout particulièrement les épargnants et les retraités, actuels et futurs. Mais avant d’aborder en tant que tel, les projets de réforme, quel est votre sentiment sur le contexte économique et social ?

Le nouveau Président de la République bénéficie d’un climat économique plus porteur que celui connu par ses prédécesseurs. La France a enregistré pour le troisième trimestre consécutif une croissance de 0,5 %. Son taux de chômage qui, il y a encore peu, dépassait 10 %, est revenu à 9,5 %. Cette amélioration conjoncturelle trouve ses origines dans la confiance restaurée des acteurs économiques, le redécollage du commerce international, les faibles taux d’intérêt et dans le niveau modéré du prix de l’énergie. Par ailleurs, après des années de sous-investissement, les dirigeants sont contraints de renouveler leurs équipements ce qui favorise l’enclenchement d’un cercle vertueux de croissance. Malgré tout, la France obtient des résultats qui restent inférieurs à ceux de la moyenne européenne tant pour l’activité économique que pour l’emploi. Son commerce extérieur reste fortement dégradé tout comme ses finances publiques. La France a besoin de se réformer. Cela concerne le droit du travail, évidemment les retraites et, plus généralement, la protection sociale. Depuis des années, la France est un pays bloqué. Elle ne peut pas prendre le risque de le demeurer 5 ans de plus.

En tant que responsable de Thomas Vendôme Investments, vous vous rendez fréquemment en Russie et aux États-Unis. Quel est votre jugement sur ces deux pays ?

La Russie a traversé une de ses plus graves crises depuis la chute de l’URSS en 1991. Elle a fait preuve d’une étonnante résilience, aidée en cela par les réserves financières qui avaient été accumulées durant les années 2000. Depuis la fin de l’année dernière, elle sort de la récession avec une réelle capacité de rebond. Son endettement est faible tout comme son taux de chômage. Les effets des sanctions économiques et financières adoptées par les Occidentaux s’estompent et ont conduit la Russie à diversifier ses sources d’approvisionnement. La Russie a un réel besoin d’investissement tant dans les secteurs traditionnels comme l’énergie mais aussi dans ceux de l’eau, des services financiers ou des transports. Malgré des incompréhensions mutuelles, il y a toujours un désir de coopération avec l’Europe et la France en particulier. La Russie, du fait de ses réserves en matières premières et en énergie, sera au cœur des problématiques des prochaines années. Elle peut espérer peser plus fortement que dans le passé sur le cours de l’économie mondiale.

Les États-Unis semblent avoir peur du vide. Face à la concurrence de la Chine, face à l’affirmation du rôle international de la Russie et après avoir mené deux guerres ces quinze dernières années, la première puissance mondiale cherche sa voie. La victoire de Donald Trump s’est construite sur les peurs de déclassement intérieur et extérieur et sur le rêve d’un retour d’un passé de gloire et de force. Donald Trump avait, au mois de novembre dernier, conquis les classes moyennes mais aussi une partie des cadres supérieurs et des professions intellectuelles. Depuis son investiture, il poursuit une politique qui apparaît chaotique mais qui se situe dans le prolongement de sa campagne. Il est tout à la fois isolationniste, protectionniste et interventionniste comme en Syrie. Il bombe le torse avec la Corée du Nord tout en négociant avec les dirigeants de ce pays et ceux de la Chine. Élu malgré l’opposition d’un grand nombre de membres du Congrès, le Président Donald Trump aura des difficultés pour faire adopter son programme. Sur le plan économique, la question est de savoir si les États-Unis pourront faire mentir les cycles. En effet, un ralentissement de l’activité serait logique après 7 ans de croissance. Par ailleurs, il faudra regarder de près l’évolution des taux d’intérêt. Compte tenu des pressions de Donald Trump, leur progression devrait être faible. De toute façon, au regard du niveau de l’endettement public, de forts taux d’intérêt seraient peu supportables.

Revenons à la politique nationale ! Dans le cadre du futur projet de loi de finances pour 2018, le Gouvernement engagera, certainement, une réforme de la fiscalité de l’épargne. À vos yeux, cette réforme se justifie-t-elle ?

Depuis des années, la Cour des comptes critique le régime fiscal de l’épargne. Ce dernier manque cruellement de cohérence. Il a de plus l’inconvénient de coûter très cher. En privilégiant de manière exagérée l’épargne de précaution, ce régime fiscal conduit à une mauvaise allocation de l’épargne. Or, nous savons tous que les fonds propres de nos entreprises sont insuffisants. Par ailleurs, une croissance pérenne suppose un fort mouvement d’investissement qui ne peut pas se faire sans capital.

En raison des changements monétaires et du fait de la crise de 2008, les entreprises doivent se financer de plus en plus par les marchés et de moins en moins par les banques. Il est donc indispensable de remettre à plat le régime fiscal de l’épargne. Aujourd’hui, tous les compartiments de l’épargne sont aidés. Le soutien à l’épargne réglementée (Livet A, LDDS, PEL, etc.) coûte plus d’un milliard d’euros par an à l’État. Un couple avec deux enfants peut ainsi placer, en franchise totale de prélèvements, plus de 100 000 euros sur des produits d’épargne réglementée. Nous sommes alors loin de l’épargne populaire et de l’épargne de précaution que certains mettent en avant pour justifier le statu quo fiscal. Il ne faut pas oublier qu’en France, le patrimoine financier moyen étant de 100 000 euros. Les produits de long terme n’ont pas reçu un soutien aussi important. De fait, les incitations portent sur l’impôt sur le revenu mais pas sur les prélèvements sociaux.

En 2012, François Hollande avait décidé d’assujettir les revenus de l’épargne au barème de l’impôt sur le revenu selon le principe qu’il ne pouvait y avoir de traitement différencié avec ceux du travail. Ainsi, certains revenus de l’épargne ont été taxés à près de 60 %, sachant que le capital dont ils sont l’émanation pouvait être également soumis à l’ISF. Ainsi, la rentabilité de certains produits d’épargne est devenue négative. Cette décision s’est révélée assez contre-productive sur le plan économique. Elle a incité des épargnants à s’expatrier, privant la France de leurs ressources. Au moment où le pays avait besoin d’investir, de préparer l’avenir afin de restaurer sa compétitivité et de faire face au vieillissement de sa population, les pouvoirs publics pénalisaient l’épargne en actions, l’épargne à risques et à long terme.

L’instauration d’un prélèvement forfaitaire de 30 % marque-t-elle la rupture attendue ?

Les revenus, qu’ils soient issus de placements à court ou à long terme seront traités, avec la Flat Tax, de la même manière. Un taux unique est censé s’appliquer. Le Gouvernement semble retenir un taux proche de 30 %. Par sa simplicité, cette disposition, si elle reste en état, favorisera sans nul doute l’investissement en actions. Elle encouragera les dirigeants de PME d’investir dans leur outil de travail.

Si en termes de neutralité économique, cela est intéressant, cela peut avoir quelques effets pervers. Ainsi, les rachats effectués sur des contrats d’assurance-vie de moins de 4 ans seront, en cas d’application de la Flat Tax, plus intéressants que le régime actuel. En cas de remontée des taux, ce nouveau régime fiscal pourrait conduire à des transferts déstabilisant au sein de l’assurance-vie.

Pour obtenir une allocation efficiente de notre épargne, la Flat Tax devrait s’accompagner de quelques autres mesures. Les plafonds d’exonération de l’épargne réglementée devraient être abaissés. Par ailleurs, il conviendrait que le régime des plus-values qui, au fil des années, est devenu kafkaïen soit également revu.

Il est urgent de se lancer le plus rapidement possible dans la réforme de la fiscalité de l’épargne. Un big-bang fiscal ne peut, en effet, intervenir qu’en début de législature, faute de quoi les tensions au sein de la majorité et au sein de l’opinion se feront jour avec le temps et empêcheront les pouvoirs publics de l’appliquer. En outre, la modification des comportements des épargnants ne se réalise pas d’un coup de baguette magique. L’épargne repose avant tout sur la confiance. Il ne faut pas oublier que c’est une renonciation au temps présent. C’est un pari sur l’avenir. C’est pourquoi la stabilité fiscale est le meilleur compagnon de l’épargnant.

Et sur l’impôt de solidarité sur la fortune, quelle est votre position ?

Depuis des années, de rapport en rapport, d’études en études, il est souligné que l’ISF est un mauvais impôt. Il conduit des Français à s’expatrier et à vendre leurs affaires à des étrangers. Il contraint des contribuables à réaliser des montages juridiques byzantins. La France est un des rares pays à avoir maintenu un tel impôt. En outre, il faut souligner que l’ISF n’est pas le seul impôt sur le patrimoine. Il faut également prendre en compte les taxes foncières, les droits de mutation, la taxation des plus-values. Au sein de l’OCDE, avec ou sans l’ISF, la France est un des pays où le patrimoine est le plus imposé. Si l’ISF n’a pas été supprimé, cela tient au fait qu’il est acquitté par un nombre réduit de redevables. De ce fait, la majorité des Français qui ne le supporte y voit, à tort, un élément de justice social. Mais cette justice est vaine si elle provoque la destruction progressive du tissu économique français.

J’aurais préféré la suppression pleine et entière de l’ISF. Sa transformation en impôt sur l’immobilier est une cote mal taillée. Certes, cette réforme pourrait réduire le poids de l’ISF de 62 %. Mais, la distinction entre capital mobilier et immobilier ne sera pas simple. Il conviendra de connaître le sort réservé aux titres « pierre-papier » (SCPI et OPCI) pour apprécier l’ampleur de l’exonération. Comment seront traitées les résidences hôtelières ? L’assurance-vie investie dans l’immobilier sera-t-elle ou non soumise au nouvel impôt ?

Quel est, en 2017, votre regard sur l’épargne-retraite ?

Si le débat idéologique est clos, tout reste à faire ou presque. Depuis le 25 mars 1997, il y a eu du chemin de parcouru sur le plan des idées. En effet, il y a donc 20 ans, était publiée au Journal Officiel, la loi créant les plans d’épargne-retraite, loi dont j’étais à l’origine et que j’ai portée durant 4 ans afin d’en obtenir l’adoption. Le Gouvernement de Lionel Jospin issu des élections législatives du mois d’avril 1997 ne publia pas les décrets d’application de cette loi. Le Premier Ministre décida enfin de l’abroger à la demande du Parti communiste le 18 janvier 2002.

Cette loi était sans nul doute en avance sur l’état non pas de l’opinion mais des forces politiques et sociales. Il faut, en effet, souligner que les Français sont, à une large majorité, favorables au développement de suppléments de retraite par capitalisation.

Ma loi visait à instituer deux étages de retraite par capitalisation en complément aux régimes par répartition, un étage professionnel et un étage individuel. Avec mes collègues de la majorité de l’époque, j’avais prévu que les partenaires sociaux puissent être associés à la gestion de ces nouveaux produits comme ils le sont aujourd’hui dans le cadre de l’épargne salariale.