Le Coin des Epargnants du 29 janvier 2022 – les marchés ballottés

La Réserve Fédérale et la fin des politiques monétaires accommodantes

Mercredi 26 janvier, la banque centrale américaine a, comme prévu, maintenu ses taux inchangés (fixés entre 0 et 0,25 % depuis mars 2020) mais a précisé son calendrier de relèvement. « Avec une inflation bien supérieure à 2 % et un marché du travail solide », le communiqué de presse de la FED a précisé qu’il sera « bientôt approprié de relever la fourchette cible du taux des fonds fédéraux ». « Le comité de politique monétaire est d’avis de relever le taux des fonds fédéraux lors de la réunion de mars », a précisé Jerome Powell, le président de la FED. Le Comité a par ailleurs décidé de continuer la réduction du montant mensuel de ses achats nets d’actifs, pour y mettre fin début mars. Ces achats d’actifs qui ont servi à fluidifier les circuits financiers pendant la pandémie, ont porté le bilan de la Réserve fédérale autour de 9 000 milliards de dollars. Les investisseurs ont jugé que le ton de la conférence de presse a cependant été plus agressif que prévu, créant des tensions sur les taux de marché et entraînant une volatilité accrue sur les marchés « actions ». La disparition dans le communiqué de presse du « resserrement graduel » est perçue sur le marché comme le présage d’augmentations plus rapides et non d’une hausse par trimestre, comme lors du cycle de hausses des années 2004-2006 au cours duquel la Fed a procédé à un resserrement à chaque réunion.

Les places boursières ballotées entre les hausses de taux à venir, l’inflation et l’Ukraine

Entre les annonces de la Réserve Fédérale et les tensions persistantes sur la frontière russo-ukrainienne, le CAC abandonne plus de 1,4 % sur la semaine dans un contexte hautement volatil. Après de fortes baisses en fin de semaine dernière et en début de semaine, Wall Street, en revanche, a réussi à conclure celle-ci en légère hausse malgré des résultats économiques en demi-teinte et les annonces de la FED. Les taux des obligation d’Etat à dix ans poursuivent leur hausse tout en restant en valeur réelle en territoire hautement négatif. L’euro est orienté à la baisse du fait des perspectives de remontée des taux aux Etats-Unis. Le baril de pétrole continue sa progression et franchit la barre des 90 dollars pour la première fois depuis le mois d’octobre 2014 en raison des tensions entre l’OTAN et la Russie. La publication des stocks de pétrole des États-Unis plus élevés que prévu n’a pas eu d’incidence sur les cours.

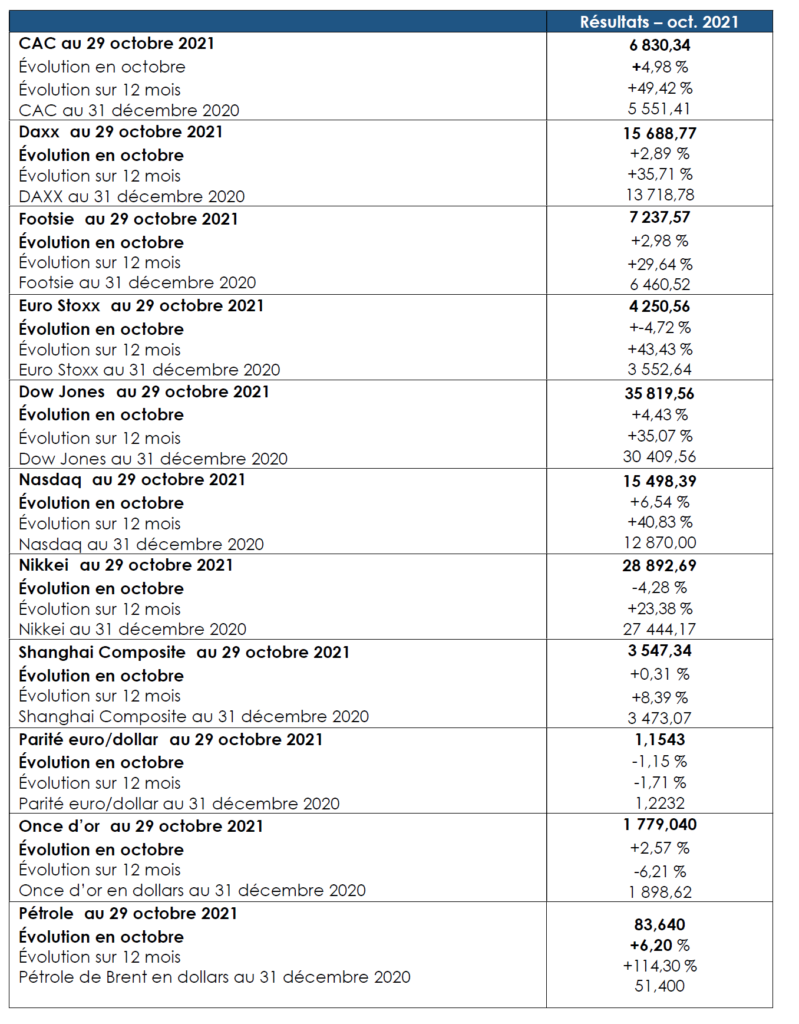

Le tableau financier de la semaine

| Résultats 28 janvier 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 965,88 | -1,45 % | 7 153,03 |

| Dow Jones | 34 725,47 | +1,34 % | 36 338,30 |

| Nasdaq | 13 770,57 | +0,01 % | 15 644,97 |

| Dax Xetra allemand | 15 318,95 | -1,83 % | 15 884,86 |

| Footsie | 7 466,07 | -0,37 % | 7 384,54 |

| Euro Stoxx 50 | 4 136,91 | -2,19 % | 4 298,41 |

| Nikkei 225 | 26 717,34 | -2,92 % | 28 791,71 |

| Shanghai Composite | 3 361,44 | -4,57 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,364 % | +0,037 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,049 % | +0,017 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,786 % | +0,033 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1161 | -1,57 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 782,590 | -2,66 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 90,610 | +3,35 % | 78,140 |

Pourquoi les actions pourraient-elles bien résister face à l’inflation ?

L’inflation n’est pas nécessairement mauvaise pour les actions ; elle pourrait même leur être favorable. La hausse des prix est vigoureuse aux États-Unis et commence à s’amplifier en Europe.

Pour de nombreux économistes, l’inflation restera forte jusqu’à l’été 2022 voire au-delà en raison de l’inertie de la transmission des hausses des prix de production aux prix de consommation. Le pétrole et le gaz attendus en baisse continuent à augmenter du fait des tensions entre la Russie et l’Ukraine. Par ailleurs, les pays producteurs éprouvent des difficultés réelles ou volontaires à augmenter leur production pour l’ajuster à la demande. Les prix des semi-conducteurs début 2022 sont trois fois plus élevés qu’avant la crise sanitaire. Compte tenu de l’évolution de la demande, les prix devraient se maintenir à un haut niveau. Les valeurs « actions » peuvent-elles souffrir face à l’augmentation des prix qui pourraient amener à une baisse de la rentabilité des entreprises ? Cette équation n’est pas automatique. Les salaires nominaux sont loin d’être complètement indexés sur les prix. Pour le moment, même si un frémissement sur les salaires est constaté, ils ne suivent pas l’évolution des prix à la consommation, que ce soit aux États-Unis ou au sein de la zone euro. Les entreprises pouvant répercuter la hausse des prix de production devraient donc être gagnantes et améliorer leurs marges. Par ailleurs, les banques centrales réagissent peu à l’inflation. Les taux d’intérêt nominaux ne suivent que faiblement la hausse des prix. L’écart entre le taux d’inflation et le taux des obligations d’État à 10 ans atteint 5 points au début de l’année 2022 en zone euro comme aux États-Unis contre moins de deux points en 2019. Dans ce contexte, les taux d’intérêts réels sont fortement négatifs, ce qui est logiquement favorable aux indices boursiers.

Tant que les salaires nominaux et les taux d’intérêt nominaux demeurent faibles, l’inflation favorise la hausse des indices boursiers. Pour provoquer une baisse, il faudrait une indexation des salaires sur les prix ou une remontée rapide des taux d’intérêt.

Les cryptos en mode chute libre

Après avoir battu un record historique en novembre dernier, le bitcoin a perdu près de la moitié de sa valeur. Si en fin d’année, la première des cryptomonnaies, le bitcoin, avait dépassé le seuil des 58 000 dollars, il s’échangeait, le 24 janvier, à moins de 30 000 dollars. En 2021, le bitcoin a connu un essor grâce à son acceptation en tant que moyen de paiement sur plusieurs plateformes dont PayPal ou Lydia ; des entreprises telles que Tesla et SpaceX en ont également acheté avant parfois les revendre. Le Salvador a même décidé de reconnaître le bitcoin comme monnaie légale (aux côtés du dollar).

Depuis le début du mois de janvier, les cryptomonnaies souffrent en raison de la baisse des cours des valeurs technologiques. Les investisseurs dans les cryptoactifs sont en partie les mêmes, surtout aux États-Unis, que ceux qui acquièrent des valeurs technologiques. Les plus-values issues de ces dernières ont alimenté le marché du bitcoin. Dans une période de volatilité boursière accrue, la sécurisation est de mise, ce qui conduit à privilégier des produits de taux qui, toujours, Outre-Atlantique, remontent. Par ailleurs, le 21 janvier, la banque centrale russe a décidé l’interdiction du minage des cryptomonnaies, ainsi que des investissements et des paiements dans ces actifs numériques. La proposition n’entrera en vigueur que si le parlement russe l’approuve mais cela a créé une onde de choc dans le monde des traders de bitcoin, car la Russie est la troisième zone de minage de cryptomonnaies. Cette décision intervient à la suite de celle de la Chine qui a interdit, au mois de juin dernier, le minage de cryptomonnaies sur son territoire. Le pays réalisait alors entre 65 et 75 % du minage de bitcoin. Les banques centrales envisagent, par ailleurs, de réguler plus strictement le marché des bitcoins ce qui pourrait à terme limiter leur attrait. La FED, la banque centrale américaine, pourrait commencer dès le mois de février à adopter des mesures de régulation. Le gouvernement américain a demandé aux agences fédérales d’évaluer précisément quelles opportunités et quels risques présentaient ces nouveaux actifs numériques.

Ces dernières années, en fonction des comportements de certains acteurs économiques et de l’évolution des taux ou des valeurs boursières, le cours du bitcoin a connu d’amples fluctuations dont celle en cours n’est qu’un exemple parmi d’autres. L’intervention néanmoins croissante des banques centrales et des agences publiques pourrait à terme entraîner la normalisation de ce marché qui jusqu’à maintenant était hautement spéculatif.

La croissance française au temps des montagnes russes

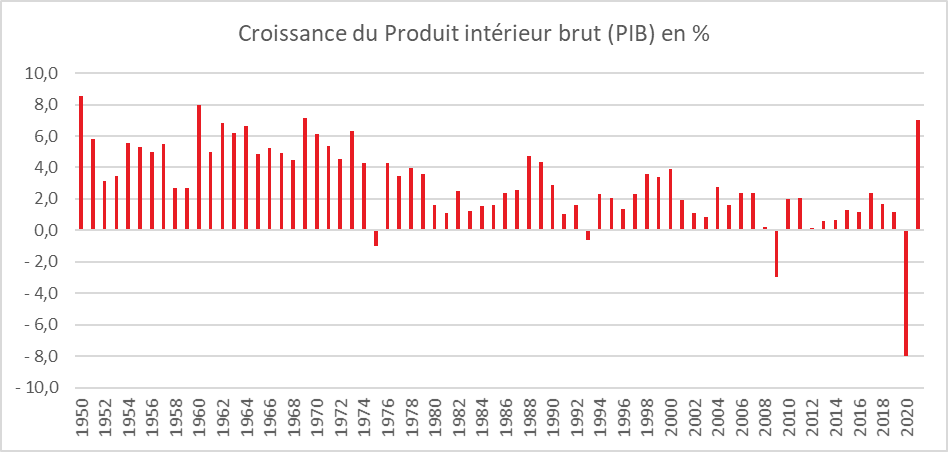

Après un recul historique de 8 % en 2020, le PIB de la France a enregistré, selon l’INSEE, un gain de 7 % en 2021. Ce taux est le plus élevé enregistré depuis 1950. Malgré tout, le niveau moyen du PIB en 2021 se situe 1,6 % en deçà de son niveau moyen en 2019. L’économie française a mieux terminé l’année que prévu. Avec la résurgence de l’épidémie, les prévisionnistes avaient craint une quais stagnation de PIB au quatrième trimestre. Les Français ont souhaité se faire plaisir en fin d’année en puisant notamment dans leur Livret A. Le PIB s’est ainsi accru de 0,7 % sur le strois derniers mois, soit 0,3 point au-dessus des attentes.

Un ralentissement attendu de la croissance au quatrième trimestre

Au quatrième trimestre 2021, la hausse du produit intérieur brut (PIB) a été de +0,7 % après +3,1 %. Le troisième trimestre avat été exceptionnel du fait de la réouverture des lieux de loisirs, des bars et restaurants ainsi que de la bonne tenue de la saison estivale. Après avoir retrouvé son niveau d’avant-crise au troisième trimestre (+0,2 % par rapport au quatrième trimestre 2019), le PIB trimestriel l’a dépassé de 0,9 %.

La croissance en fin d’année a été portée par la consommation et par l’investissement. Du fait d’une forte progression des importations, les échanges extérieurs ont contribué négativement à la croissance. La contribution des variations de stocks à l’évolution du PIB a été positive au cours du quatrième trimestre.

Les différentes contributions à la croissance du PIB sont plus homogènes ce trimestre. La demande intérieure finale (hors stocks) contribue à hauteur de +0,5 point, après +3,6 points au trimestre précédent : en particulier, le rythme de croissance des dépenses de consommation des ménages (+0,4 % après +5,6 % au T3 2021) est similaire à celui de la formation brute de capital fixe (FBCF, +0,5 % après +0,1 %).

Les échanges extérieurs, toujours en phase de rattrapage, progressent plus vite que la demande intérieure. La hausse est davantage marquée du côté des importations (+3,6 % après +0,8 %) que des exportations (+3,2 % après +1,7 %). Ainsi, la contribution du commerce extérieur à la croissance du PIB est légèrement négative ce trimestre : –0,2 point, après +0,2 point au trimestre précédent.

La production de biens et services poursuit sa hausse au quatrième trimestre

La production totale a augmenté de +0,9 %, après +2,9 % au trimestre précédent. La croissance des services marchands demeure élevé (+1,6 % après +5,0 %). Après le rebond logique lié aux réouvertures, la production en services d’hôtellerie-restauration s’est stabilisé au quatrième trimestre (+0,4 % après + 44,5 % au troisième trimestre), tandis que la croissance de la production demeure vigoureuse dans les branches « information-communication » (+2,9 % après +3,0 %) ou dans les services aux entreprises (+1,2 % après +2,9 %). La production dans la construction diminue quant à elle pour le deuxième trimestre consécutif (–0,6 % après –0,3 %). Le phénomène de rattrapage après le premier confinement s’estompe. Les dépôts de permis de construire sont freinés par le manque de foncier disponible.

Par rapport aux services, la production en biens apparaît relativement plus en retrait. Elle est toujours entravé par les problèmes d’approvisionnement. Elle n’a augmenté que de +0,2 % au quatrième trimestre, faisant suite à une stagnation au troisième.

Sur l’ensemble de l’année 2021, la production totale s’accroît de +7,4 %,après –8,5 % en 2020. Elle demeure 1,7 % en deçà de son niveau moyen de 2019. La production de biens est loin d’avoir compensé la chute de 2020 en restant à –5,6 % de son niveau moyen de 2019. Le déficit est important pour les matériels de transport (–27,2 % par rapport à 2019). La production de services est, en revanche, proche de son niveau moyen d’avant-crise (–0,5 % par rapport à 2019).

La consommation a retrouvé son niveau d’avant crise

La consommation des ménages a progressé de 0,4 % au quatrième trimestre 2021 après une hausse de +5,6 % au troisième. Elle a ainsi retrouvé son niveau d’avant-crise (+0,0 % en écart au quatrième trimestre 2019). La consommation se maintient dans l’hébergement–restauration (+0,0 % après +59,9 % au troisième trimestre). Elle était inférieur de 1,8 % en deçà de son niveau du quatrième trimestre 2019, celle en services de transport demeure, de son côté, en deçà de 15,9 % de son niveau d’avant-crise. Elle poursuit néanmoins son rattrapage avec un gain de +5,7 % au quatrième trimestre après une progression de +46,1 % au troisième.

Sur l’ensemble de l’année 2021, le rebond de la consommation des ménages apparaît plus limité que celui de la production, +4,8 % après –7,2 % en 2020. En 2021, la consommation des ménages, est restée pénalisée par la situation sanitaire au premier semestre. Son niveau moyen a été inférieure de 2,7 % à celui de 2019.

Les services informatiques poussent l’investissement vers le haut

La formation brute de capital fixe (FBCF) a enregistré une croissance de 0,5 % au quatrième trimestre 2021 après un gain de 01 ? % au troisième principalement tirée par l’investissement en services informatiques (+3,9 % après +2,8 %). Les entreprises françaises accélèrent leur digitalisation. L’investissement en services marchands a connu une progression de 2,3 % au quatrième trimestre après +1,9 % au troisième. À l’inverse, la FBCF en produits manufacturés a baissé de –1,2 % après –2,2 % tout comme celle dsu secteur de la construction (–0,4 %, après –0,5 %).

Sur l’ensemble de l’année 2021, la FBCF a connu une hausse de +11,6 % après –8,9 % en 2020. Elle se situe ainsi 1,7 % au-dessus de son niveau moyen de 2019. Pour les services marchands, l’écart atteint même +9,1 %.

Le commerce extérieur, une augmentation des importations avec le rebond de la consommation en fin d’année

Avec la reprise de la consommation, le commerce extérieur est en croissance. Celle-ci est avant tout due aux importations qui ont progressé au quatrième trimestre de +3,6 % après +0,8%, les exportations n’augmentant que de 3,2 % après +1,7 %). Les importations en matériels de transport sont en forte hausse (+8,8 % après –6,9 %), tandis que les exportations sont tirées par les services de transport (+13,6 % après –9,4 %), notamment maritime, et les autres produits industriels (+2,7 % après –0,6 %). Les échanges liés au tourisme international renouent avec la croissance notamment du côté des exportations (+17,3 %, contre +7,7 % pour les importations). Au total, la contribution des échanges extérieurs à la croissance du PIB a été négative a quatrième trimestre (–0,2 point, après +0,2 point au trimestre précédent).

Sur l’année 2021, la contribution du commerce extérieur à l’évolution du PIB est légèrement positive (+0,2 point après –1,1 point en 2020). En moyenne annuelle, les exportations et les importations demeurent en 2021 à un niveau particulièrement dégradé, respectivement inférieures de 8,5 % et 5,5 % à leur niveau moyen de 2019.

Les entreprises ont refait leurs stocks en fin d’année

Dans un contexte inflationniste, de pénuries, et de reprise de la consommation, les entreprises ont regarni en fin d’années leurs stocks. La contribution des variations de stocks à l’évolution du PIB a été ainsi positive de +0,4 point au quatrième trimestre 2021, après –0,7 point au trimestre précédent. Sur l’année 2021, les variations de stocks contribuent pour –0,1 point à la croissance du PIB.

Etats-Unis, une vive reprise de plus en plus inflationniste

Le produit intérieur brut (PIB) des Etats-Unis a enregistré une croissance de 5,7 % en 2021, sa plus forte hausse depuis 1984, faisant suite au recul de 3,5 % en 2020, la baisse la plus importante constatée depuis 1946. La croissance de 2021 a été plus forte qu’attendu. La banque centrale américaine (Fed) anticipait un taux de 5,5 % et le Fonds monétaire international (FMI), un taux de 5,6 %.Les dépenses de consommation des ménages, qui représentent près des trois quarts de l’économie américaine, ont augmenté de 7,9 %. Elles avaient chuté de 3,9% en 2020.

Sur le seul quatrième trimestre, la croissance a atteint 6,9 % en rythme annualisé, bien plus qu’attendu par les analystes (5,6 %). Le PIB du quatrième trimestre est, par ailleurs, supérieur de 3,1 % à celui du quatrième trimestre 2019, le dernier avant la pandémie de Covid-19.

En prenant le mode de calcul sur une base trimestrielle utilisé en Europe, la croissance d’octobre à décembre a été, aux Etats-Unis de 1,7 %. En comparant le quatrième trimestre 2021 au quatrième trimestre 2020, comme le fait la Chine par exemple, elle s’est élevée à 5,5 %.

La croissance américaine a bénéficié l’année dernière des plans de soutien des pouvoirs publics qui ont dopé les dépenses de consommation. Dès le deuxième trimestre, la première économie mondiale avait même retrouvé son niveau d’avant la pandémie. Avec la résurgence de l’épidémie à partir du mois de septembre, la croissance a faibli. Elle devrait continuer de ralentir au premier trimestre 2022 du fait de la diffusion du variant Omicron.

En 2021, les prix à la consommation ont augmenté de 3,9 % ce qui constitue la plus forte hausse depuis 1990, avec une accélération au dernier trimestre (+6,5%), selon l’indice PCE du département du Commerce, privilégié par la banque centrale américaine (Fed). L’autre indice de l’inflation, celui du département du Travail (PCI), publié le 12 janvier, avait fait état d’une inflation de 7 % en 2021, soit la plus forte hausse depuis juin 1982.

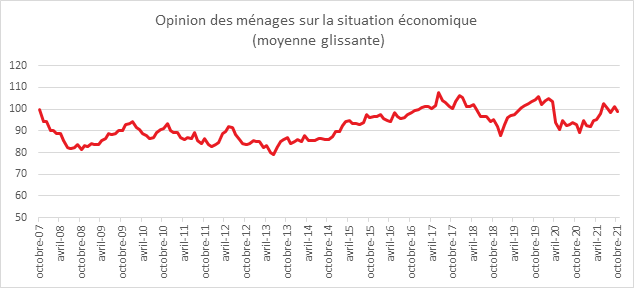

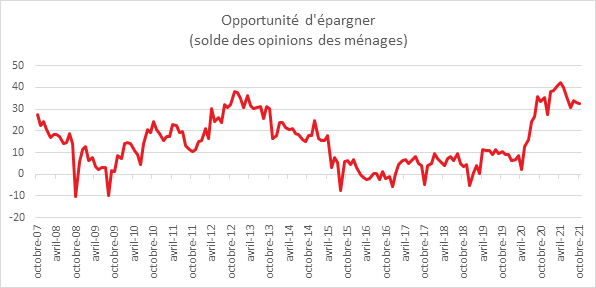

Le retour de l’épargne de précaution

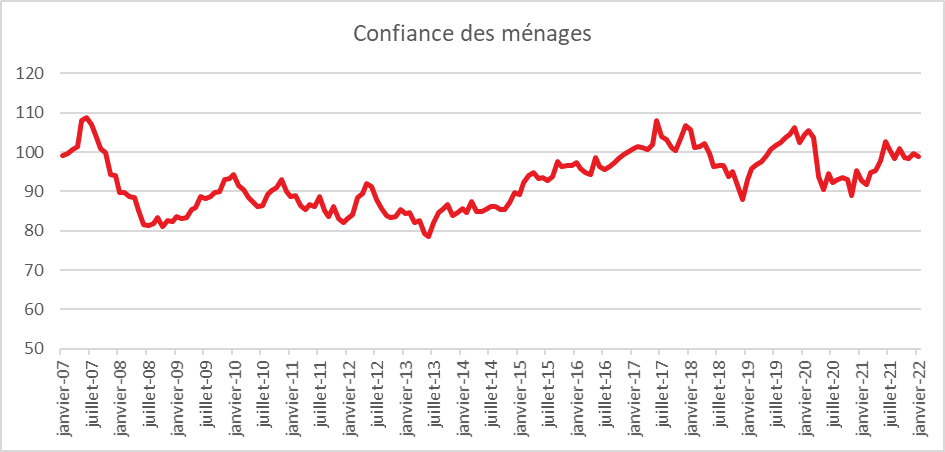

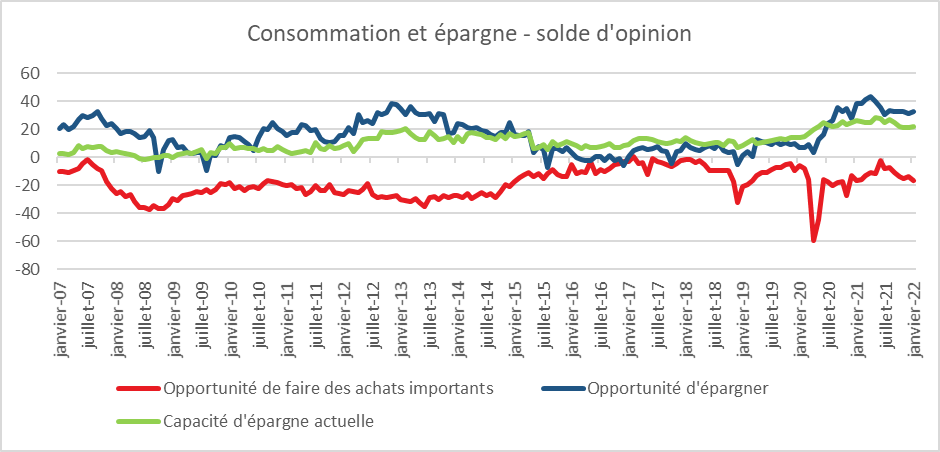

Au mois de janvier, les ménages français restent relativement confiant sur leur situation économique même si un léger tassement est constaté par rapport au mois de décembre. La vague omicron avec un nombre record de cas de contamination inquiète sans pour autant engendrer une réelle panique. L’indicateur de l’INSEE qui mesure la confiance des consommateurs baisse ainsi d’un point en janvier et à 99 passe au-dessous de sa moyenne de longue période (100).

Le retour de l’épargne de précaution

En janvier, la proportion de ménages estimant qu’il est opportun de faire des achats importants baisse. Le solde correspondant perd trois points et passe au-dessous de sa moyenne de longue période. Le solde d’opinion des ménages relatif à leur situation financière passée augmente d’un point et demeure au-dessus de sa moyenne de longue période. Celui relatif à leur situation financière personnelle future augmente aussi d’un point, mais reste inférieur à sa moyenne.

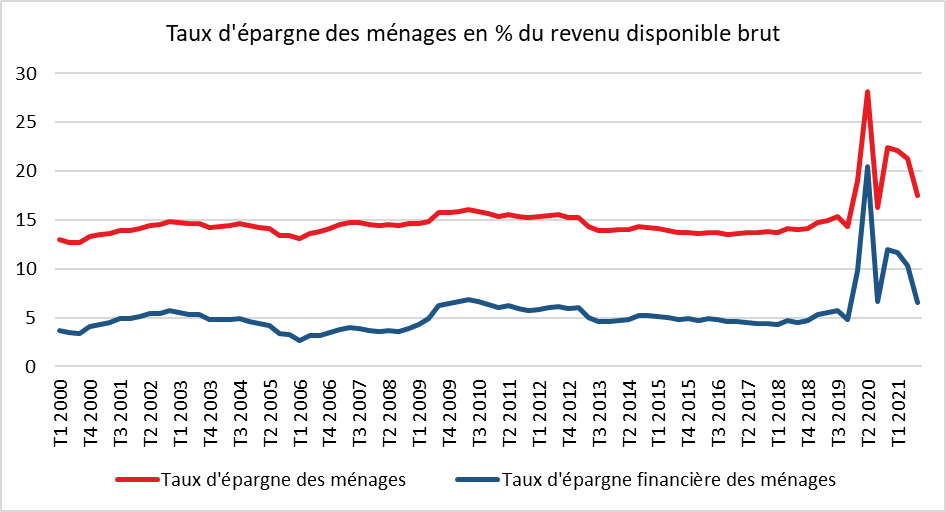

Dans un contexte économique incertain marqué par le rebond de l’épidémie et par la montée de l’inflation, les ménages estiment qu’il est nécessaire d’épargner. Ainsi, en janvier, le solde d’opinion des ménages relatif à leur capacité d’épargne future rebondit de cinq points. Celui relatif à leur capacité d’épargne actuelle augmente d’un point. Le solde d’opinion des ménages concernant l’opportunité d’épargner augmente de deux points. Ces trois soldes restent bien au-dessus de leur moyenne de longue période.

L’inflation érode le pouvoir d’achat

En janvier, la part des ménages qui considèrent que les prix ont augmenté au cours des douze derniers mois continue d’augmenter après la très forte hausse de novembre. Le solde correspondant gagne deux points, à son plus haut niveau depuis juillet 2011.La part des ménages estimant que les prix vont augmenter au cours des douze prochains mois augmente légèrement. Le solde correspondant gagne un point et demeure largement au-dessus de sa moyenne de longue période.

La proportion des ménages qui considèrent que le niveau de vie en France s’est amélioré au cours des douze derniers mois baisse. Le solde correspondant perd trois points et reste au-dessous de sa moyenne de longue période. De même, les ménages considèrent de plus en plus que leur pouvoir d’achat ne s’améliorera pas dans les prochains mois. La montée des prix commence à se faire ressentir. Le solde des opinions sur le niveau de vie dans les 12 prochains mois est en baisse de trois points et se retrouve au-dessous de sa moyenne de longue période.

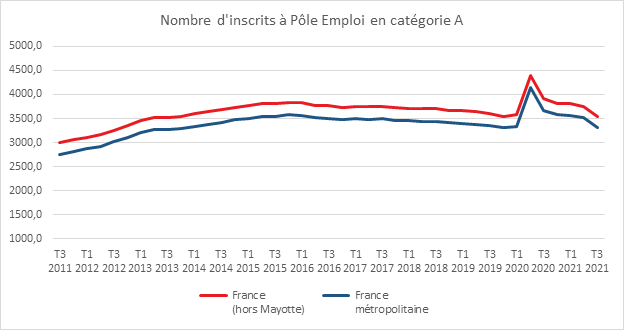

Statu quo sur le chômage

En janvier, les craintes des ménages concernant l’évolution du chômage sont stables. Le solde correspondant demeure largement au-dessous de sa moyenne de longue période.

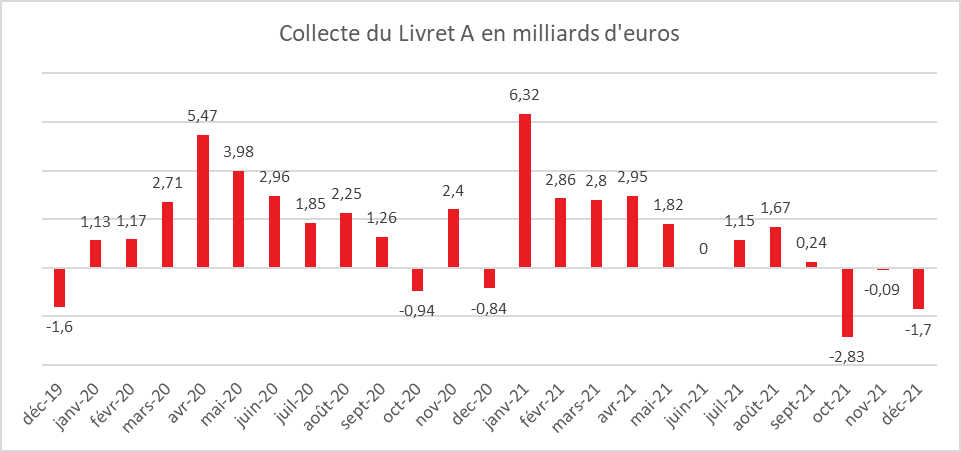

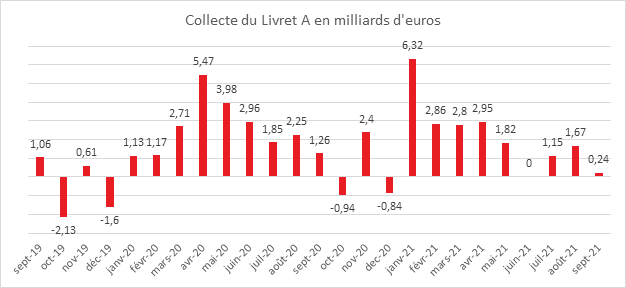

Le Livret A un retour à la normale sur fond de décollecte en fin d’année

Le Livret A a terminé l’année dans le rouge en signant une décollecte importante témoignant du retour de la vie d’avant du moins dans les comportements d’épargne. Si au mois de décembre, le temps était à la consommation, les ménages sont restés néanmoins très prudents en ne piochant qu’avec circonspection dans leur cagnotte.

Un trimestre de décollecte

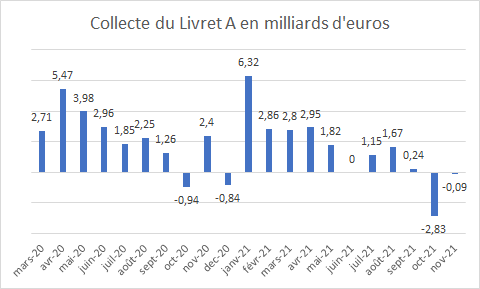

Au mois de décembre, le Livret A enregistre sa troisième décollecte successive avec -1,70 milliard d’euros. Sur le dernier trimestre, cette dernière aura atteint 4,62 milliards d’euros.

Le mois de décembre est, en règle générale, un mois de petite collecte ou de décollecte. Lors de dix dernières années, cinq ont été ainsi marquées par un montant supérieur de retraite à celui des versements (2021, 2020, 2019, 2017, 2014). La décollecte de 2021 est le plus élevée pour un mois de décembre.

La décollecte 2021, au-delà de son caractère quasi-traditionnelle, intervient dans un contexte de crise sanitaire et de regain de l’inflation. Après près de deux ans d’épidémie, les ménages ont, avec les fêtes, effectué des achats plaisir, aidés en cela par l’épargne qu’ils ont accumulée, la force de la consommation en étant la traduction. Ils doivent également faire face à l’augmentation du prix de l’énergie ce qui peur les amener à puiser dans leur épargne de précaution.

Livret A, une nouvelle belle année marquée par le retour de la saisonnalité de la collecte

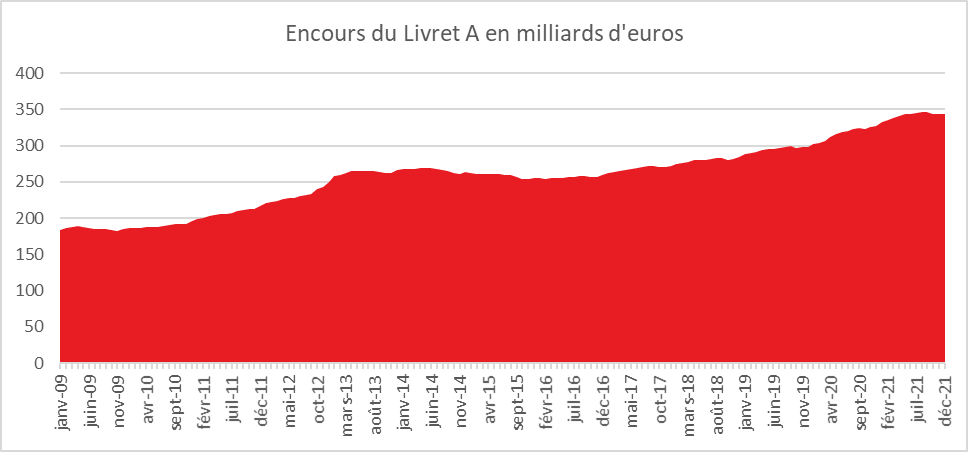

Le Livret A a réalisé, malgré la décollecte du dernier trimestre, une belle année 2021 avec une collecte totale de 15,17 milliards d’euros qui est la troisième meilleure collecte de ces dix dernières années. le Livret A a retrouvé en 2021 sa traditionnelle saisonnalité avec un premier semestre de forts versements et un second semestre propice à la décollecte. Cette saisonnalité a été d’autant plus contrastée par les effets du troisième confinement. A partir du milieu de l’année, un retour à la normale pour l’épargne de précaution semble se dessiner. Malgré tout, l’encours du Livret A a fortement progressé depuis le début de la crise sanitaire passant de 303,9 à 343,4 milliards d’euros, soit un gain de près de 40 milliards d’euros. Les titulaires du Livret A, quatre Français sur cinq, n’ont que marginalement puisé dans leur épargne « covid ». Ils demeurent face au contexte économique et financier très prudents et attentistes. S’ils ont souhaité se faire en fin d’année, ils l’ont fait avec modération.

La collecte du Livret A devrait bénéficier, comme cela a été constaté dans le passé, d’un petit dans les premiers de 2022, avec l’annonce du relèvement à 1 % de son taux qui interviendra le 1er février. Les hausses de taux dopent temporairement les versements mais ont peu d’effets sur la durée.

De son côté, le Livret de Développement Durable et Solidaire (LDDS)a terminé l’année avec une collecte positive de 600 millions d’euros. Ce produit qui est souvent associé au compte courant de l’épargnant profite plus rapidement que le Livret A du versement des primes de fin d’année. La plasticité entre les comptes courants et les LDDS s’expliquent par le fait que leur titulaires en disposent souvent dans la même banque quand pour des raisons historiques, ce n’est pas le cas pour le Livret A dont un grand nombre est logé au sein des Caisses d’Epargne et de la Banque Postale.

Le Coin des Epargnants du 15 janvier 2022

Les banques, le sujet d’actualité pour les marchés

Sur la semaine, le CAC 4O a perdu un peu plus de 1 %, sa première baisse hebdomadaire en un mois. Aux Etats-Unis, les indices « actions » sont également en retrait, et cela pour la deuxième semaine consécutive. La rechute de 1,9% des ventes au détail et la contraction surprise de 0,1 % de la production industrielle américaine le mois dernier ont refroidi les investisseurs. Les résultats contrastés des banques américaines au quatrième trimestre 2021 ont également pesé sur les indices outre-Atlantique. A Wall Street, JPMorgan a ainsi vu son cours se contracter de plus de 5% après avoir mentionné le recul de son activité de trading de 13 % même si ses revenus dans la banque d’investissement ont augmenté de 28 %. A Paris, BNP Paribas, Crédit Agricole et Société Générale, si elles ont eu un accès de faiblesse vendredi, ont néanmoins gagné de 2 à 3 % sur la semaine. Leur cours est porté par les perspectives de hausse des taux d’intérêt aux Etats-Unis désormais attendues au nombre de quatre contre trois en fin d’année dernière. En dehors des titres du CAC40, la place de Paris a été animé par les déconvenues d’EDF. Le cours de l’action a perdu jusqu’à 25 % en raison des annonces du Ministre de l’Economie concernant l’encadrement des tarifs de l’électricité qui pourrait réduire l’excédent brut d’exploitation de 7,7 à 8,4 milliards d’euros en 2022. Par ailleurs, EDF a réduit sa prévision de production du fait de l’arrêt de plusieurs centrales nucléaires et doit faire face à nouveau report dans la construction de l’EPR.

Le prix du pétrole est toujours orienté à la hausse malgré la faible demande chinoise. Des doutes se font jour sur la capacité de l’OPEP d’augmenter sa production, pour suivre l’évolution de la demande mondiale en 2022.

Le tableau financier de la semaine

| Résultats 14 janvier 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 7 143,00 | -1,06 % | 7 153,03 |

| Dow Jones | 35 911,81 | -0,88 % | 36 338,30 |

| Nasdaq | 14 893,75 | -0,28 % | 15 644,97 |

| Dax Xetra allemand | 15 883,24 | -0,40 % | 15 884,86 |

| Footsie | 7 542,95 | +0,77 % | 7 384,54 |

| Euro Stoxx 50 | 4 272,19 | -0,78 % | 4 298,41 |

| Nikkei 225 | 28 124,28 | -1,24 % | 28 791,71 |

| Shanghai Composite | 3 521,26 | -1,63 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,340 % | +0,059 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,0395 % | +0,054 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,765 % | -0,002 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1408 | +0,14 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 816,780 | 1,14 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 85,940 | +5,32 % | 78,140 |

Livret A, une hausse à forte portée symbolique

Vendredi 14 janvier, le ministre de l’Économie, Bruno Le Maire, a annoncé qu’à compter du 1er février 2022, le taux du Livret A passera de 0,5 % à 1,0 % en application de la formule adoptée en 2017.

Première augmentation du taux du Livret A depuis 2011

La hausse de 2022 est la première depuis près de 11 ans. Le taux du Livret A avait été, en effet, remonté de 2 à 2,25 % le 1er août 2011. Il avait depuis constamment baissé au point d’atteindre 0,5 %, ce qui constituait le niveau le plus bas de son histoire. La remontée de l’inflation depuis le milieu de l’année 2021 a conduit le Gouvernement à opérer le relèvement qui, en outre, intervient à quelques semaines de l’élection présidentielle.

La hausse du taux, décidée par le gouvernement, concerne le Livret A, le Livret de Développement Durable et Solidaire (LDDS) ainsi que le Livret Jeune.

| Taux du Livret A | |

| 22 mai 1818 | 5,00% |

| 1er janvier 1851 | 4,75% |

| 1er janvier 1881 | 3,50% |

| 1er janvier 1905 | 3,00% |

| 1er janvier 1916 | 3,50% |

| 1er janvier 1929 | 3,50% |

| 1er janvier 1946 | 1,50% |

| 1er janvier 1960 | 3,25% |

| 1er janvier 1966 | 3,00% |

| 1er janvier 1968 | 3,50% |

| 1er juin 1969 | 4,00% |

| 1er janvier 1970 | 4,25% |

| 1er janvier 1974 | 6,00% |

| 1er janvier 1975 | 7,50% |

| 1er janvier 1976 | 6,50% |

| 16 octobre 1981 | 8,50% |

| 1er août 1983 | 7,50% |

| 16 août 1984 | 6,50% |

| 1er juillet 1985 | 6,00% |

| 16 mai 1986 | 4,50% |

| 1er mars 1996 | 3,50% |

| 16 juin 1998 | 3,00% |

| 1er août 1999 | 2,25% |

| 1er juillet 2000 | 3,00% |

| 1er août 2003 | 2,25% |

| 1er août 2005 | 2,00% |

| 1er février 2006 | 2,25% |

| 1er août 2006 | 2,75% |

| 1er août 2007 | 3,00% |

| 1er février 2008 | 3,50% |

| 1er août 2008 | 4,00% |

| 1er février 2009 | 2,50% |

| 1er mai 2009 | 1,75% |

| 1er août 2009 | 1,25% |

| 1er août 2010 | 1,75% |

| 1er février 2011 | 2,00% |

| 1er août 2011 | 2,25% |

| 1er février 2013 | 1,75% |

| 1er août 2013 | 1,25% |

| 1er août 2014 | 1,00% |

| 1er août 2015 | 0,75% |

| 1er février 2020 | 0,50% |

| 1er février 2022 | 1,00 % |

Le Livret A, le produit d’épargne le plus diffusé en France

La forte portée symbolique du relèvement du taux est liée à la place qu’occupe dans la population le Livret A qui demeure le produit d’épargne le plus diffusé en France.

Au 31 décembre 2020, selon l’Observatoire de l’épargne réglementée, le nombre de livrets A s’élevait à 55,7 millions, dont 54,9 millions détenus par des personnes physiques et 0,82 million détenu par des personnes morales. Plus de quatre Français sur cinq détiennent un Livret A.

Au 31 décembre 2020, le nombre de LDDS s’élevait, de leur côté, à 24,3 millions. Le taux de détention de ce produit est de 46 %.

L’encours du Livret A était au 30 novembre 2021 de 343 milliards d’euros et celui du LDDS de 125,2 milliards d’euros. Malgré un faible taux de rémunération, ces deux produits ont connu, une vigoureuse collecte depuis le début de la crise sanitaire. La collecte du mois de mars 2020 à novembre 2021 atteint ainsi 38 milliards d’euros pour le Livret A et 11,5 milliards d’euros pour le LDDS.

Si le Livret A est le produit d’épargne le plus largement diffusé en France, son encours est nettement inférieur à celui de l’assurance vie (plus de 1800 milliards d’euros), ce dernier produit n’étant pas plafonné.

La première hausse avec la nouvelle formule de calcul

La fixation du Livret A reste une décision discrétionnaire du Gouvernement. En 2003, dans un contexte de très légère augmentation des prix, le Premier Ministre, Jean-Pierre Raffarin, a décidé la mise en place d’une formule de calcul du taux du Livret A. Cette formule a été modifiée à plusieurs reprises pour tenir compte de la situation économique et financière. En 2017, le gouvernement d’Édouard Philippe a décidé d’en retenir une nouvelle afin de mieux prendre en compte la baisse des taux d’intérêts.

En vertu de la formule de 2017, le taux du livret A correspond à la moyenne du taux d’inflation des six derniers mois et des taux interbancaires à court terme à 6 mois, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.

L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule aboutit donc à un taux de 0,8145 % (2,2 – 0,571)/2). Le gouvernement a décidé de porter le taux à 1 %, ce qui constitue un petit coup de pouce par rapport au taux issu de la formule. Ce geste prend en compte l’accélération de l’inflation de ces derniers mois. Par ailleurs, il s’agit aussi d’un petit geste électoral. Pour le Livret d’Epargne Populaire, le Gouvernement a relevé le taux au niveau de l’inflation des six derniers mois conformément à la réglementation, soit 2,2 %.

Des gains limités pour les épargnants

Du fait du passage du taux à 1,00 % pour un titulaire d’un Livret A dont l’encours est de 15 000 euros, sa rémunération annuelle totale passera ainsi de 76,5 à 153 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, sa rémunération annuelle totale passera de 114,75 à 220,5 euros.

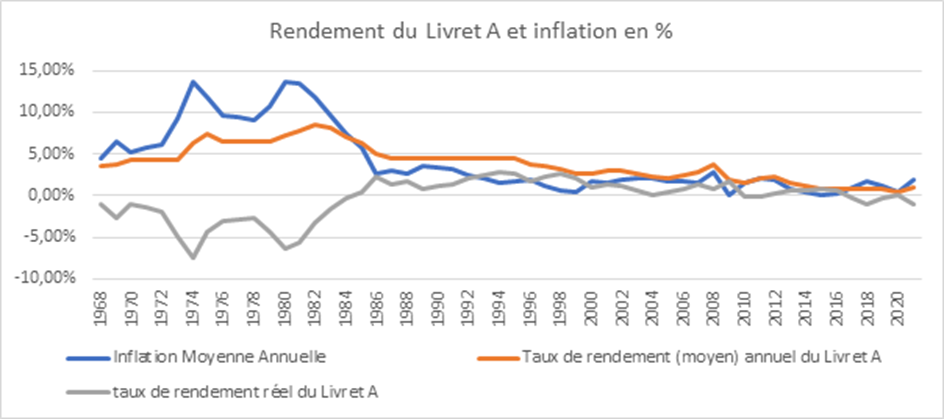

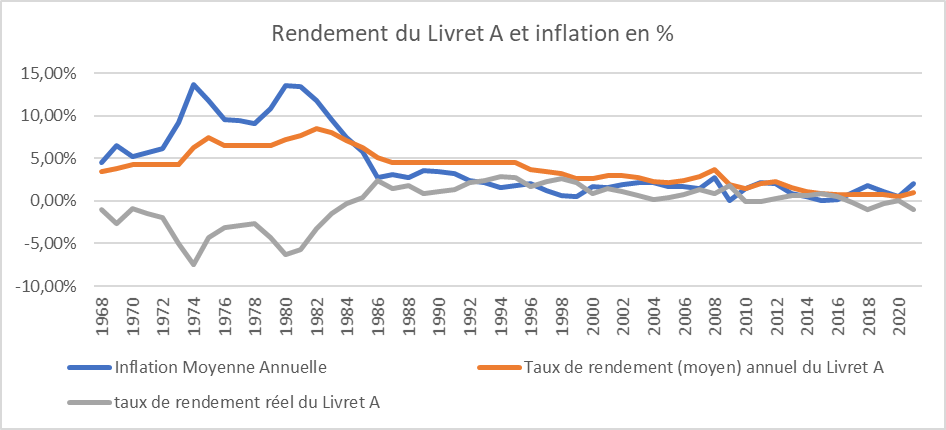

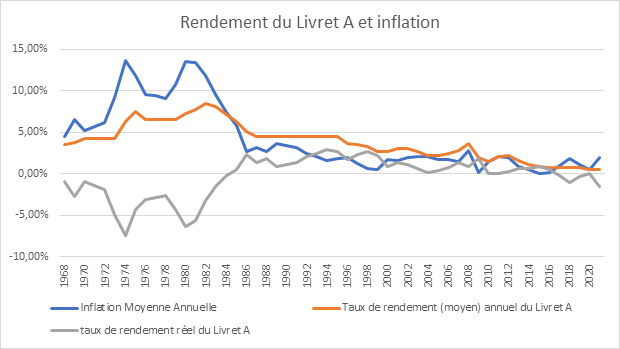

Malgré la hausse de son taux, le rendement réel, après prise en compte de l’inflation, reste négatif de plus d’un point. Cette situation est sans précédent depuis le début des années 2000. Il faut remonter aux années 1980 pour avoir des rendements réels plus importants.

Le lien complexe inflation et épargne

Sur un plan financier, il n’est pas logique de comparer le rendement d’un placement financier avec les prix à la consommation, sachant que l’épargne est justement la renonciation à la consommation.

Logiquement, un regain d’inflation devrait inciter les ménages à moins épargner sur des produits de taux qui répercutent mal cette dernière. Dans les faits, le phénomène inverse est souvent constaté. Par effet d’encaisse, les épargnants, au contraire, mettent plus d’argent de côté afin de compenser la perte de rendement provoqué par la hausse des prix. Les faibles taux du Livret A n’ont pas dissuadé les épargnants français. Leur objectif n’était pas la recherche d’un rendement mais la sécurité et la liquidité.

Des charges pour les banques et la Caisse des Dépôts

La collecte du Livret A est centralisée à hauteur de 60 % à la Caisse des Dépôts, le solde étant conservé par les établissement financiers.

Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,5 point est évalué pour le seul Livret A à 1,7 milliard d’euros. En prenant en compte le LDDS, le coût serait de 2,34 milliards d’euros. En prenant en compte le manque à gagner pour l’État et les régimes sociaux, le coût fiscal et social de cette mesure est de 700 millions (en retenant le principe d’une taxation au prélèvement forfaitaire unique).

Des prêts plus chers pour les bailleurs sociaux et les autres bénéficiaires des ressources des livrets réglementés

Les prêts consentis par la Caisse des dépôts et les organismes collecteurs au profit des bailleurs sociaux, des collectivités locales et des entreprises entrant dans le champ du LDDS seront légèrement plus chers du fait du relèvement de taux. Le coût restera limité car les prêts en question sont, en règle générale, des prêts à long terme.

La hiérarchie des taux mise à dure épreuve

Le relèvement du taux du Livret A pourrait poser un problème de hiérarchie des taux, les rendements de certains produits longs passant en-dessous de celui du Livret A. Après fiscalité, le rendement des fonds euros en 2021 seraient proches de celui du Livret A. Or ces derniers sont censés être des produits de moyen et long terme. Le relèvement du taux du Livret A peut inciter les compagnies d’assurances à puiser dans leurs réserves pour atténuer la baisse en cours depuis plusieurs années.

Le taux du Livret A n’obéit pas qu’à des considérations d’ordre économique et financière, il est de nature politique et sociale.

Quels effets sur la collecte ?

La hausse du taux du Livret A conduit, en règle générale, à une hausse durant deux à trois mois, de la collecte. En 2011, celle-ci a dépassé un milliard d’euros en juillet, août et septembre avant de retrouver son rythme d’avant l’annonce de la hausse (collecte de 2,07 milliards d’euros en juillet 2011, de 2,91 en août, de 1,13 en septembre et de 0,41 en octobre).

Le Livret d’Epargne Populaire, un réel coup de pousse

Le Gouvernement a décidé de porter le taux du Livret d’Epargne Populaire de 1 à 2,2 % permettant à ses bénéficiaires d’avoir un rendement réel nul. Ce produit qui est réservé aux ménages modestes (revenu fiscal de référence pour un célibataire inférieur à 20 000 euros) est plafonné à 7 700 euros. Sur les 15 millions de personnes susceptibles d’avoir un LEP, seuls millions en disposent d’un. À l’exception de 2020, le LEP enregistre une décollecte depuis une dizaine d’années.

Livret A : première hausse du taux depuis plus de 10 ans

Le Ministre de l’Economie, Bruno Le Maire a annoncé, vendredi 14 janvier qu’à compter du 1er février 2022, le taux du Livret A passera de 0,5 % à 1,0 % en application de la formule adoptée en 2017.

Première augmentation du taux du Livret A depuis 2011

La hausse de 2022 est la première depuis près de 11 ans. Le taux du Livret A avait été, en effet, remonté de 2 à 2,25 % le 1er août 2011. Il avait depuis constamment baissé au point d’atteindre 0,5 % ce qui constituait le niveau le plus bas de son histoire. La remontée de l’inflation depuis le milieu de l’année 2021 a conduit le Gouvernement à opérer le relèvement, qui en outre, intervient à quelques semaines de l’élection présidentielle.

La hausse du taux décidé par le gouvernement concerne le Livret A, le Livret de Développement Durable et Solidaire ainsi que le Livret Jeune.

| Taux du Livret A | |

| 22 mai 1818 | 5,00% |

| 1er janvier 1851 | 4,75% |

| 1er janvier 1881 | 3,50% |

| 1er janvier 1905 | 3,00% |

| 1er janvier 1916 | 3,50% |

| 1er janvier 1929 | 3,50% |

| 1er janvier 1946 | 1,50% |

| 1er janvier 1960 | 3,25% |

| 1er janvier 1966 | 3,00% |

| 1er janvier 1968 | 3,50% |

| 1er juin 1969 | 4,00% |

| 1er janvier 1970 | 4,25% |

| 1er janvier 1974 | 6,00% |

| 1er janvier 1975 | 7,50% |

| 1er janvier 1976 | 6,50% |

| 16 octobre 1981 | 8,50% |

| 1er août 1983 | 7,50% |

| 16 août 1984 | 6,50% |

| 1er juillet 1985 | 6,00% |

| 16 mai 1986 | 4,50% |

| 1er mars 1996 | 3,50% |

| 16 juin 1998 | 3,00% |

| 1er août 1999 | 2,25% |

| 1er juillet 2000 | 3,00% |

| 1er août 2003 | 2,25% |

| 1er août 2005 | 2,00% |

| 1er février 2006 | 2,25% |

| 1er août 2006 | 2,75% |

| 1er août 2007 | 3,00% |

| 1er février 2008 | 3,50% |

| 1er août 2008 | 4,00% |

| 1er février 2009 | 2,50% |

| 1er mai 2009 | 1,75% |

| 1er août 2009 | 1,25% |

| 1er août 2010 | 1,75% |

| 1er février 2011 | 2,00% |

| 1er août 2011 | 2,25% |

| 1er février 2013 | 1,75% |

| 1er août 2013 | 1,25% |

| 1er août 2014 | 1,00% |

| 1er août 2015 | 0,75% |

| 1er février 2020 | 0,50% |

| 1er février 2022 | 1,00 % |

Le Livret A, le produit d’épargne le plus diffusé en France

La forte portée symbolique du relèvement du taux est lié à la place qu’occupe dans la population le Livret A qui demeure le produit d’épargne le plus diffusé en France.

Au 31 décembre 2020, le nombre de livrets A s’élevait, selon l’Observatoire de l’épargne réglementée, e à 55,7 millions, dont 54,9 millions détenus par des personnes physiques et 0,82 million détenus par des personnes morales. Plus de quatre Français sur cinq détiennent un Livret A.

Au 31 décembre 2020, le nombre de LDDS s’élevait, de son côté, à 24,3 millions. Le taux de détention de ce produit est de 46 %.

L’encours du Livret A était au 30 novembre 2021 de 343 milliards d’euros et celui du LDDS de 125,2 milliards d’euros. Ces deux produits ont connu, malgré un faible taux de rémunération, une vigoureuse collecte depuis le début de la crise sanitaire. La collecte du mois de mars 2020 à novembre 2021 atteint, pour le Livret A 38 milliards d’euros et 11,5 milliards d’euros pour le LDDS.

Si le Livret A est le produit d’épargne le plus largement diffusé en France, son encours est nettement inférieur à celui de l’assurance vie (plus de 1800 milliards d’euros), ce dernier produit n’étant pas plafonné.

La première hausse avec la nouvelle formule de calcul

La fixation du Livret A reste une décision discrétionnaire du Gouvernement. En 2003, dans un contexte de très légère augmentation des prix, le Premier Ministre, Jean-Pierre Raffarin, a décidé la mise en place d’une formule de calcul du taux du Livret A. Cette formule a été modifiée à plusieurs reprises pour tenir compte de la situation économique et financière. En 2017, le gouvernement d’Edouard Philippe a décidé de retenir une nouvelle afin de mieux prendre en compte la baisse des taux d’intérêts.

En vertu de la formule de 2017, le taux du livret A est fixé comme la moyenne du taux d’inflation des six derniers mois et des taux interbancaires à court terme à 6 mois, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %.

L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule aboutit donc à un taux de 0,8145 % (2,2 – 0,571)/2). Le gouvernement a décidé de porter le taux à 1 % ce qui constitue un petit coup de pouce par rapport au taux issu de la formule. Ce geste prend en compte l’accélération de l’inflation de ces derniers mois. Par ailleurs, il s’agit aussi un petit geste électoral. Pour le Livret d’Epargne Populaire, le Gouvernement a relevé le taux au niveau de l’inflation des six derniers mois conformément à la réglementation, 2,2 %..

Des gains et des coûts

Des gains limités pour les épargnants

Le passage du taux à 1,00 % pour un titulaire d’un Livret A dont l’encours est de 15 000 euros, sa rémunération annuelle totale passera ainsi de 76,5 à 153 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, sa rémunération annuelle totale passera de 114,75 à 220,5 euros.

Malgré la hausse de son taux, le rendement réel, après prise en compte de l’inflation, reste négatif de plus d’un point. Cette situation est sans précédent depuis le début des années 2000. Il faut remonter aux années 1980 pour avoir des rendements réels plus importants.

Le lien complexe inflation et épargne

Sur un plan financier, il n’est pas logique de comparer le rendement d’un placement financier avec les prix à la consommation, sachant que l’épargne est la renonciation justement à la consommation.

Logiquement, un regain d’inflation devrait inciter les ménages à moins épargner sur des produits de taux qui répercutent mal cette dernière. Dans les faits, le phénomène inverse est souvent constaté. Par effet d’encaisse, les épargnants, au contraire, mettent plus d’argent de côté afin de compenser la perte de rendement provoqué par la hausse des prix. Les faibles taux du Livret A n’ont pas dissuadé les épargnants français. Leur objectif n’était pas la recherche d’un rendement mais la sécurité et la liquidité.

Des charges pour les banques et la Caisse des Dépôts

La collecte du Livret A est centralisée à hauteur de 60 % à la Caisse des Dépôts, le solde étant conservé par les établissement financiers.

Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,5 point est évalué pour le seul Livret A à 1,7 milliard d’euros. En prenant en compte le LDDS, le coût serait de 2,34 milliard d’euros. Le coût fiscal et social de cette mesure en prenant en compte le manque à gagner pour l’Etat et les régimes sociaux est de 700 millions (en retenant le principe d’une taxation au prélèvement forfaitaire unique).

Des prêts plus chers pour les bailleurs sociaux et les autres bénéficiaires des ressources des livrets réglementés

Les prêts consentis par la Caisse des dépôts et les organismes collecteurs au profit des bailleurs sociaux, des collectivités locales et des entreprises entrant dans le champ du LDDS seront légèrement plus chers du fait du relèvement de taux. Le coût restera limité car les prêts en question sont, en règle générale, des prêts à long terme.

La hiérarchie des taux mise à dure épreuve

Le relèvement du taux du Livret A pourrait poser un problème de hiérarchie des taux, les rendements de certains produits longs passant en-dessous de celui du Livret A. Après fiscalité, le rendement des fonds euros en 2021 seraient proches de celui du Livret A, or es derniers sont censés être des produits de moyen et long terme. Le relèvement du taux du Livret A peut inciter les compagnies d’assurances à puiser dans leurs réserves pour atténuer la baisse en cours depuis plusieurs années.

Le taux du Livret A n’obéit pas qu’à des considérations d’ordre économique et financière, il est de nature politique et sociale.

Quels effets sur la collecte

La hausse du taux du Livret A conduit, en règle générale, à une hausse durant deux à trois mois, de la collecte. En 2011, celle-ci a dépassé un milliard d’euros en juillet, août et septembre avant de retrouver son rythme d’avant l’annonce de la hausse (collecte de 2,07 milliards d’euros en juillet 2011, de 2,91 en août, de 1,13 en septembre et de 0,41 en octobre).

Le Livret d’Epargne Populaire, un réel coup de pousse

Le Gouvernement a décidé de porter le taux du Livret d’Epargne populaire de 1 à 2,2 % permettant à ses bénéficiaires d’avoir un rendement réel nul. Ce produit qui est réservé aux ménages modestes (revenu fiscal de référence pour un célibataire inférieur à 20 000 euros) est plafonné à 7 700 euros. Sur les 15 millions de personnes susceptibles d’avoir un LEP, seuls millions en disposent d’un. A l’exception de 2020, le LEP enregistre une décollecte depuis une dizaine d’années.

Le Coin de l’épargne du 8 janvier 2022

Les marchés à l’écoute des taux

Durant la première semaine du mois de janvier, en pleine vague Omicron, les investisseurs ont été surpris par la teneur des minutes de la banque centrale américaine qui soulignent la nécessité de sortir plus rapidement qu’escompté de la politique monétaire expansionniste compte tenu du niveau de l’inflation. Après avoir été en hausse assez marquée en début de semaine, jeudi et vendredi, les marchés ont cédé du terrain avec la crainte d’un durcissement des politiques monétaires et après la publication décevante de la statistique de l’emploi aux Etats-Unis. Celle-ci avait été précédée, en milieu de matinée, par l’annonce d’un taux d’inflation record de 5 % sur un an en décembre dans la zone euro. Le département américain du Travail a fait état de 199 000 créations d’emplois dans le secteur non agricole en décembre, contre 447 000 anticipées par le consensus et 249 000 en novembre. Le taux de chômage a diminué de 0,3 point à 3,9 % de la population active, contre 4,1 % estimé. Le salaire horaire moyen a augmenté de 0,6 % sur un mois et de 4,7 % sur un an, après une poussée à 5,1 % en novembre. La statistique sur l’emploi ne devrait pas modifier la stratégie de la FED qui entend surveiller de près l’évolution de l’inflation.

Sur la semaine, les indices européens ont néanmoins enregistré une petite hausse. Le CAC 40 a battu mercredi un nouveau record à 7 376,37 points avant de se replier à 7 219 points. Les indices américains sont, en revanche, en recul, recul qui dépasse 4 % pour le Nasdaq. Les valeurs technologiques qui ont vivement réagi à la hausse possible des taux directeurs ont amené dans leur chute les cryptoactifs. De plus en plus d’Américains du secteur informatique quittent les grandes entreprises pour se lancer sur les cryptoactifs. Une remontée des taux rendraient ces dernières moins attractives.

Les taux d’intérêt à 10 ans ont progressé assez vivement. Pour l’OAT française, le taux s’est rapproché de 0,3 %, celui du Bund allemand est presque revenu à 0 %, et celui du Trésor US est au-dessus de 1,7 %. Il est à noter que malgré la décision de l’OPEP et de la Russie d’augmenter leur production, le cours du baril de Brent est repassé au-dessus de 80 dollars. Cette hausse est en lien avec les évènements au Kazakhstan. L’économie du Kazakhstan repose essentiellement sur les exportations de pétrole. Le pays avec une production de plus de 1,6 millions de barils jour se situe au 12ème rang mondial en matière de réserves pétrolières et au 22ème rang pour les réserves gazières. Le pétrole et le gaz fournissent 75 % des recettes d’exportation et 55 % des recettes du budget de l’État. Le pays détient 75 % des réserves de pétrole de la mer Caspienne (soit 3 % des réserves mondiales). Les troubles dans ce pays ont été provoqués par le doublement du prix du gaz et du pétrole vendus à la population. Cette dernière accuse le gouvernement de ne pas redistribuer le produit des exportations pétrolières.

Le tableau financier de la semaine

| Résultats 7 janvier 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 7 219,48 | +0,93 % | 7 153,03 |

| Dow Jones | 36 231,66 | -0,29 % | 36 338,30 |

| Nasdaq | 14 935,90 | -4,53 % | 15 644,97 |

| Dax Xetra Allemand | 15 947,74 | +0,40 % | 15 884,86 |

| Footsie | 7 485,28 | +1,36 % | 7 384,54 |

| Euro Stoxx 50 | 4 305,83 | +0,17 % | 4 298,41 |

| Nikkei 225 | 28 478,56 | -1,09 % | 28 791,71 |

| Shanghai Composite | 3 579,54 | -1,48 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,281 % | +0,088 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,0451 % | +0,136 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,767 % | +0,262 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1363 | -0,18 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 796,400 | -1,67 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 81,600 | +4,76 % | 78,140 |

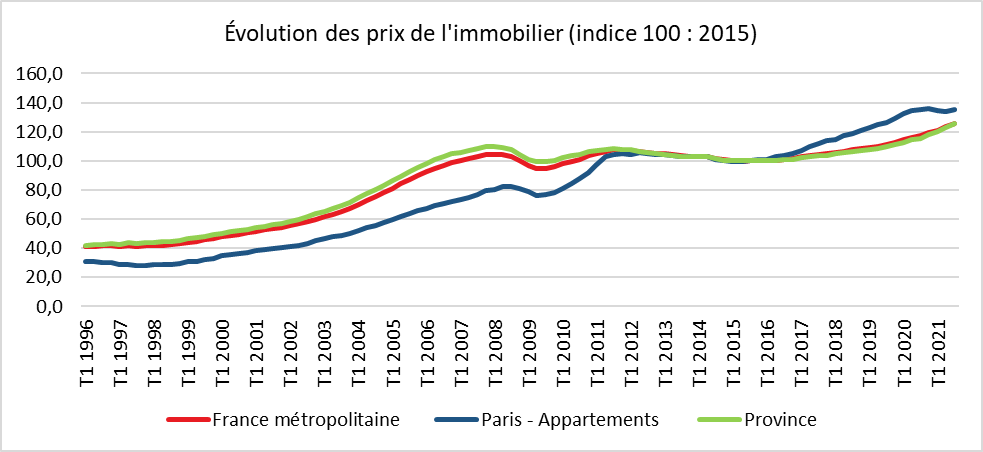

L’immobilier et les flux migratoires

En 2021, 1,2 million de transactions immobilières auraient été réalisées selon la note de conjoncture du mois de janvier de Century 21. Au niveau du prix, les régions enregistrant les plus forte hausse sont la Grande Aquitaine, la Bretagne et la Normandie. Il convient de souligner que les Hauts-de-France connaissent également une nette augmentation des prix pour les appartements (+17 % sur un an). L’Île-de-France, la région Centre-Val de Loire et le Grand Est sont en retrait. Au sein de la région parisienne, des départements périphériques connaissent des hausses importantes, plus de 10 % pour les Yvelines, quand les prix diminuent de 2 % à Paris. Avec la crise sanitaire et le développement du télétravail, la demande est en forte augmentation pour les maisons, entraînant une hausse rapide de leur prix.

Les agglomérations de 100 000 à 250 000 habitants sont de plus en plus recherchées par les ménages. L’évolution des prix de l’immobilier permet de mesurer cet engouement même si elle est également liée au niveau de l’offre disponible. Du fait de leur forte attractivité, les agglomérations de l’Ouest de la France enregistrent de fortes hausses de prix de l’immobilier. En 2021, le prix des logements à Tours et à Angers aurait augmenté de plus de 15 %, devançant Aix-en-Provence et Orléans (plus de 11 % pour ces deux villes). A contrario, les prix à Mulhouse continuent de baisser. Les Français privilégient les villes bénéficiant de conditions de vie réputées et disposant de toute la gamme des services (santé, éducation, loisirs, etc.).

La crise sanitaire a accentué les courants migratoires à l’intérieur de la France. Trois phénomènes de migration sont à l’œuvre. Des habitants du cœur des agglomérations et notamment de Paris déménagent en périphérie pour bénéficier d’un espace plus grand. Des habitants des grandes agglomérations choisissent de s’installer dans des villes de taille moyenne en recherchant une qualité de vie supérieure. Rennes, Nantes, Bordeaux, Marseille ou Ajaccio bénéficient de ce flux migratoire. La troisième catégorie de migrants, plus faible, est constituée d’urbains qui décident de vivre à la campagne. Ces phénomènes génèrent des tensions parmi les populations des villes d’accueil. Ainsi, des mouvements écologistes bretons en reprenant une demande récurrente des nationalistes corses réclament un statut de résident. À Bayonne, 8 000 manifestants ont revendiqué, le 20 novembre 2021, « le droit de vivre et de se loger dans le Pays Basque ».

Les nouveautés de 2022 pour l’immobilier

Les nouvelles règles fixées par le Haut Conseil de stabilité financière sur les prêts immobiliers afin de réguler la demande sont entrées en vigueur le 1er janvier 2022. Le taux d’effort est désormais plafonné à 35 % et la durée d’emprunt maximale fixée a été plafonnée à 25 ans (ou 27 ans en cas de construction). Les banques pourront déroger dans la limite de 20 % de leurs dossiers à ces règles afin de venir en aide notamment aux primo-accédants.

Pour les ménages déjà propriétaires d’un bien à louer, le dispositif fiscal Cosse, aussi appelé « Louer abordable », destiné à dédommager les particuliers acceptant de baisser leur loyer, a été modifié. La déduction fiscale a été transformée en réduction d’impôt. L’avantage fiscal ne sera plus dépendant du taux d’imposition des bailleurs mais uniquement de la décote de loyer consentie. La réduction d’impôt varie de 15 à 65 % des loyers bruts perçus. Le nouveau mécanisme pénalise les contribuables plus aisés qui en bénéficiaient d’autant plus que la réduction d’impôt est soumise au plafonnement global des niches fiscales de 10 000 euros.

Patrimoine, les nouveautés de 2022

La loi de finances de 2022 a modifié le régime fiscal applicable aux cryptoactifs comme le bitcoin en rapprochant leur imposition de celle des autres placements. Jusqu’en 2022, les plus-values générées par l’achat et la vente des actifs numériques étaient taxées nécessairement au prélèvement forfaitaire unique de 30 %, dont 12,8 % d’impôt

sur le revenu. Avec la loi de finances pour 2022, les contribuables ont la possibilité de soumettre tous ses gains au barème progressif de l’impôt sur le revenu. Ce choix entraîne que tous les placements financiers du contribuable soient assujettis au barème de l’impôt sur le revenu. Cette disposition avantage ceux ayant un faible taux marginal d’imposition. Dans les faits, ce nouveau régime fiscal ne sera effectif qu’à compter de 2023.

Les dispositifs d’exonération des plus-values professionnelles à l’occasion d’un départ à la retraite et d’exonération des transmissions d’une valeur inférieure à 500 000 euros sont étendus à la cession d’une activité mise en location-gérance à une personne autre que le locataire-gérant. Par ailleurs, entre le départ à la retraite et la transmission, le délai maximal passe de deux à trois ans. Par ailleurs, le terme de ce dispositif a été porté au 31 décembre 2024.

À compter du 1er janvier 2022, toutes les contrats d’assurance vie doivent comporter au moins un fonds solidaire consacrant entre 5 et 10 % de son encours au financement d’acteurs de l’économie sociale et solidaire (ESUS), un fonds Greenfin et un fonds ISR.

La loi Pacte de 2019 a institué un avantage fiscal temporaire afin d’inciter les titulaires de contrat d’assurance vie de plus de 8 ans à transférer tout ou partie de l’épargne capitalisée sur un Plan d’Épargne Retraite. Sous certaines conditions, notamment d’âge, les assurés bénéficient d’un doublement de l’abattement fiscal sur les gains prévu pour les rachats. Celui-ci passe ainsi de 4 600 à 9 200 euros pour une personne seule et de 9 200 à 18 400 pour un couple. Les sommes transférées sur le PER sont déductibles des revenus dans les limites classiques. Cette possibilité prendra fin le 31 décembre 2022.

À compter du 1er juillet 2022, sur Info-retraite.fr (et sur l’application mobile liée), le compte retraite intégrera les informations relatives aux plans d’épargne retraite souscrits par les assurés. Ce dispositif devrait permettre de réduire le nombre de plans non réclamés dont l’encours est évalué à plus de 5 milliards d’euros.

Quel taux pour le Livret A au 1er février 2022 ?

Le 1er février 2022, le taux du Livret A, du Livret de Développement Durable et Solidaire, du Livret d’Épargne Populaire et celui du Livret Jeune devraient être majorés. L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule de 2017 aboutit à un taux de 0,8145 % (2,2 – 0,571)/2). Après arrondi, le taux du Livret A et du LDDS qui devrait être proposé par la Banque de France au gouvernement, s’élèverait à 0,8 %.

Le passage du taux à 0,8 % devrait générer un gain supplémentaire sur un an de 45 euros pour un titulaire d’un Livret A de 15 000 euros. Sa rémunération totale passerait ainsi de 75 à 120 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, le gain total passerait de 114,75 à 183,6 euros. Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,3 point est évalué pour le seul Livret A à un milliard d’euros. En prenant en compte le LDDS, le coût serait de 1,4 milliard d’euros.

Rémunération de l’épargne de court terme : stagnation à un niveau historiquement bas

Le taux de rémunération des livrets ordinaires était, en novembre, selon la Banque de France, de 0,09 % stable par rapport à octobre.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS (a)

| nov- 2020 | sept- 2021 | oct- 2021 (e) | nov- 2021 (f) | |

| Taux moyen de rémunération des encours de dépôts bancaires | 0,46 | 0,41 | 0,41 | 0,40 |

| Ménages | 0,68 | 0,63 | 0,63 | 0,63 |

| dont : – dépôts à vue | 0,02 | 0,01 | 0,01 | 0,01 |

| – comptes à terme <= 2 ans (g) | 0,53 | 0,41 | 0,39 | 0,40 |

| – comptes à terme > 2 ans (g) | 1,03 | 0,82 | 0,80 | 0,79 |

| – livrets à taux réglementés (b) | 0,53 | 0,53 | 0,53 | 0,53 |

| dont : livret A | 0,50 | 0,50 | 0,50 | 0,50 |

| – livrets ordinaires | 0,12 | 0,09 | 0,09 | 0,09 |

| – plan d’épargne-logement | 2,62 | 2,59 | 2,59 | 2,59 |

| SNF | 0,16 | 0,10 | 0,09 | 0,09 |

| dont : – dépôts à vue | 0,08 | 0,04 | 0,04 | 0,04 |

| – comptes à terme <= 2 ans (g) | 0,17 | 0,13 | 0,13 | 0,13 |

| – comptes à terme > 2 ans (g) | 0,92 | 0,67 | 0,65 | 0,62 |

| Pour mémoire : | ||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 0,00 | 0,00 | 0,00 | 0,00 |

| Euribor 3 mois (c) | -0,52 | -0,55 | -0,55 | -0,57 |

| Rendement du TEC 5 ans (c), (d) | -0,65 | -0,48 | -0,35 | -0,41 |

Note : En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

c. Moyenne mensuelle.

d. Taux de l’Échéance Constante 5 ans. Source : Comité de Normalisation Obligataire.

e. Données révisées.

f. Données provisoires.

g. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés

Le Coin des Epargnants du 1er janvier 2022

Une année en or

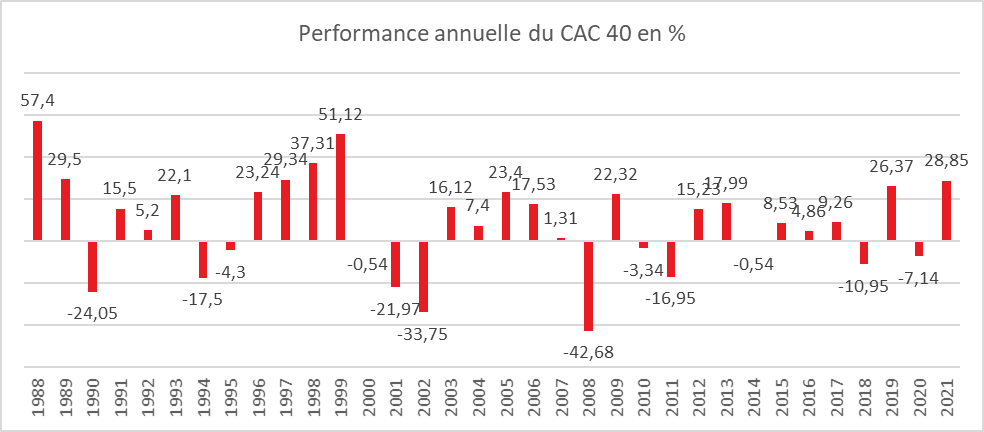

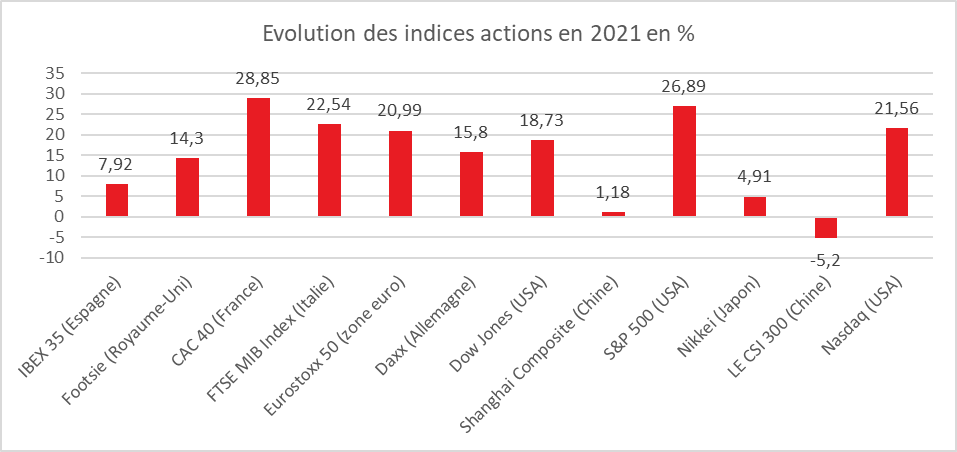

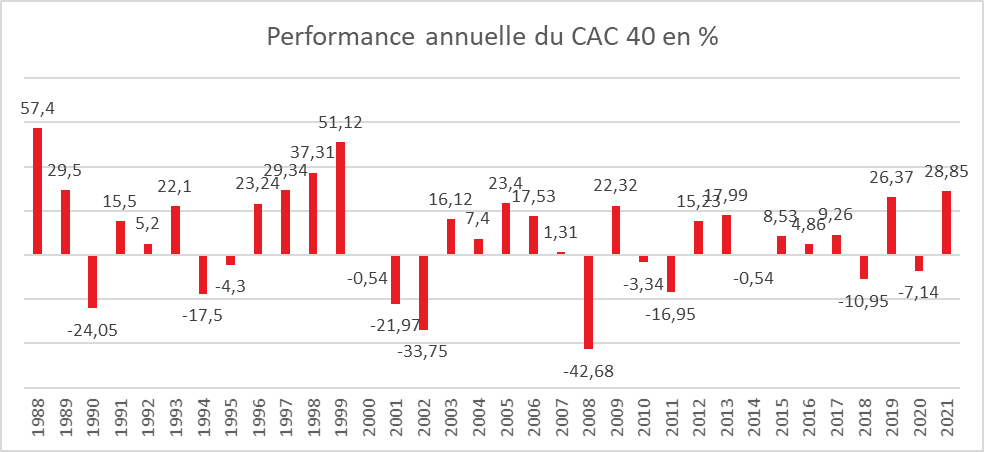

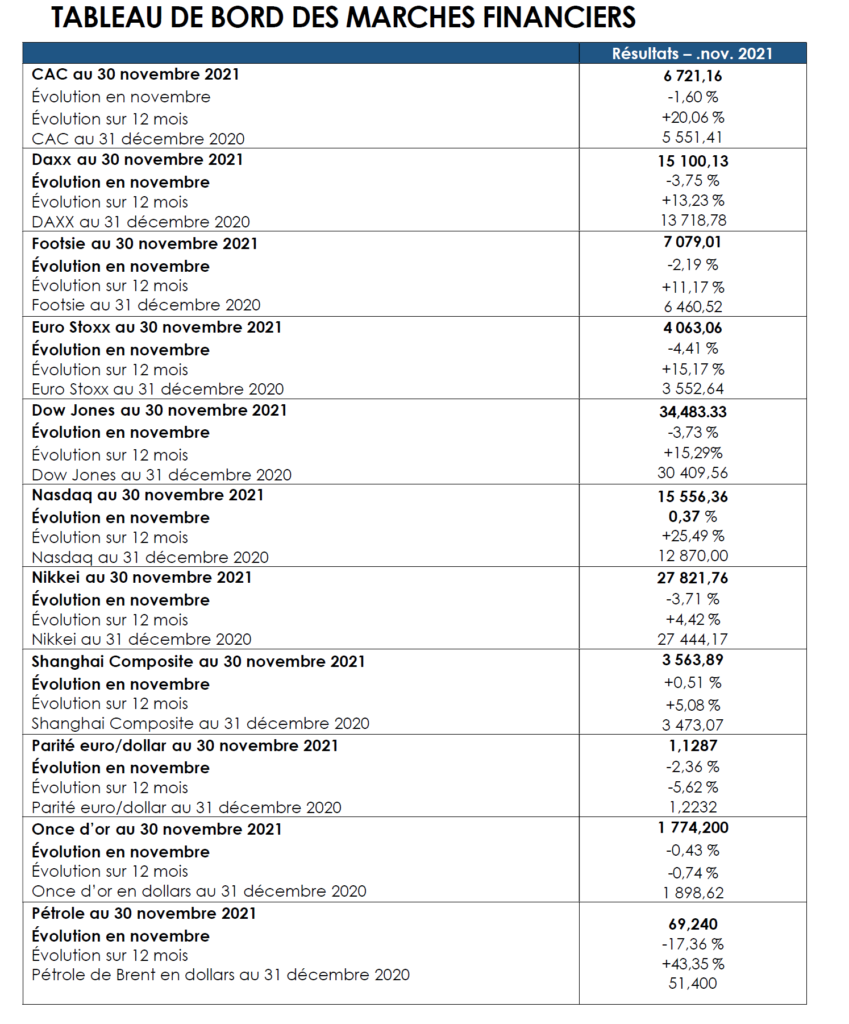

La bourse de Paris a connu une année 2021 en or malgré la persistance de la crise sanitaire. Le CAC 40 a progressé de 28,85 % et a dépassé son record datant du 4 septembre 2000. Il a achevé l’année à 7153,03 à quelques encablures de son record de 7181 points réalisé mardi 28 décembre. Le CAC40 a connu la plus forte hausse parmi les grands indices boursiers mondiaux. 2021 enregistre la plus forte augmentation du CAC40 depuis 1999 (+51,12 %).

Si en 2000, les valeurs technologiques portaient l’indice de la place de Paris, ce rôle est désormais joué par celles du luxe. Malgré un contexte complexe, la volatilité des actions a été faible, 6,3 % pour les valeurs du CAC40. Le succès de la bourse de Paris est lié non seulement à l’ampleur des liquidités disponibles mais aussi au prompt rétablissement des entreprises qui ont retrouvé leur niveau de bénéfices d’avant-crise. Les plus fortes appréciation pour les cours sont à mettre au crédit de Vivendi, de la Société Générale, Hermès et Cap Gemini. En raison des problèmes d’approvisionnement en microprocesseurs et de la transition énergétique, les valeurs automobiles ont été orientées à la baisse durant l’année 2021.

Les investisseurs ont appris à gérer la pandémie et sont restés relativement stoïques face au variant Omicron. La plupart des gouvernements se sont abstenus, pour l’instant, d’imposer de nouveaux confinements ce qui a contribué à les rassurer. Les responsables des grands pays industrialisés ont au contraire concentré leurs efforts sur la vaccination et annulé les festivités de la Saint-Sylvestre pour la deuxième année consécutive.

Sur les autres grandes places financières, le Footsie a progressé de +14,3% en 2021 et le Dax de la Bourse de Francfort de 15,8 %. Le ratio cours sur bénéfices aux alentours de 15 en Europe est proche de la moyenne des années d’avant-crise.

En Asie, le Hang Seng de la Bourse de Hong Kong a perdu 14,08 %, soit sa plus mauvaise performance annuelle depuis 2011. De son côté, le CSI 300 des principales capitalisations des Bourses de Shanghai et Shenzhen a enregistré un repli de 5,20% en 2021, le premier en trois ans. Les places chinoises ont pâti des goulets d’étranglement pour certaines productions en lien avec l’application de strictes mesures sanitaires et de la reprise en main par Pékin des secteurs de la technologie, des jeux vidéo et de l’immobilier. Les indices américains ont également une forte progression ; le S&P a battu à 70 reprises son record durant l’année et augmenté de plus de 26 %. Dans leur ensemble, les marchés mondiaux regroupés au sein de l’indice ACWI de MSCI ont connu une hausse de près de 17 % en 2021 et leur valorisation s’approche désormais des 100 000 milliards de dollars. Sur l’année, le bitcoin s’est apprécié de 70 % avec de fortes fluctuations (-50 % au cours du printemps).

Sur un an, le pétrole a gagné plus de 50 %. Au mois d’octobre, le baril de Brent a atteint plus de 85 dollars avant de se replier avec la résurgence de l’épidémie et la décision des autorités américaines de puiser dans les réserves stratégiques. La forte hausse du cours de l’énergie et des matières premières ont, avec les problèmes d’approvisionnements, favorisé un mouvement global de hausse des prix qui restera une des caractéristiques de l’année 2021. Malgré les annonces de sortie des politiques monétaires expansives et le regain d’inflation, les taux d’intérêt demeurent très faibles. En valeur réelle, ils sont fortement négatifs facilitant le financement de la dette publique.

Pour 2022, la prudence est de mise. Les incertitudes sur la pérennité de la croissance et de l’inflation sont importantes. Une accélération de l’inflation pourrait contraindre les banques centrales à resserrer plus rapidement que prévu leurs politiques monétaires, et peser en parallèle sur les marges des entreprises. Malgré tout, les profits sont attendus en hausse ce qui devrait jouer favorablement sur les cours. La croissance de l’économie mondiale devrait rester élevée.

Le tableau financier de la semaine

| Résultats 31 décembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 153,03 | +0,94 % | 5 551,41 |

| Dow Jones | 36 338,30 | +1,08 % | 30 409,56 |

| Nasdaq | 15 644,97 | -0,05 % | 12 870,00 |

| Dax Xetra Allemand | 15 884,86 | +0,31 % | 13 718,78 |

| Footsie | 7 384,54 | +0,17% | 6 460,52 |

| Euro Stoxx 50 | 4 298,41 | +1,02 % | 3 552,64 |

| Nikkei 225 | 28 791,71 | +0,03 % | 27 444,17 |

| Shanghai Composite | 3 639,78 | +0,03 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,193 % | +0,074 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,181 % | +0,072 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,505 % | +0,012 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1378 | +0,60 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 825,350 | +1,30 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 78,140 | +3,08 % | 51,290 |

La révolution des ETF

Les Exchange-Traded Fund (ETF), appelés également trackers, sont des fonds indiciels cotés en continu et négociés en Bourse de la même façon qu’une action. Ils ont tous le même objectif de répliquer à la hausse ou à la baisse l’évolution d’un indice ou d’un actif. Certains ETF répliquent la performance d’un indice boursier (NASDAQ, S&P 500, CAC 40, etc.) quand d’autres vont se focaliser sur un actif en particulier (les matières premières, la technologie, etc.). Depuis plusieurs années, les ETF rencontrent un réel engouement. Leur encours serait de 10 000 milliards de dollars à l’échelle mondiale. La part des ETF resterait néanmoins modeste, environ 4% des actifs financiers mondiaux évalués à plus de 200 000 milliards de dollars. Depuis le mois de janvier 2021, les fonds placés sur ces instruments financiers ont augmenté de près de 25 %. Sur 5 ans, la progression atteint 179 %. En 2005, ces placements ne représentaient que 426 millions de dollars, soit 23 fois moins.

Le succès des ETF repose sur leur simplicité. Il est possible d’acheter et de vendre des parts facilement car ils sont cotés en continu. Ils sont accessibles même avec un petit budget, par exemple 100 euros. Ils sont ainsi plébiscités par les jeunes épargnants qui en acquièrent en ligne. Le choix d’ETF est très large, permettant de répliquer un très grand nombre d’indices. Il est possible d’acheter un ETF sur les nouvelles technologies ou un ETF bas carbone. Les frais de gestion sont enfin particulièrement faibles, autour de 0,3 % par an. Par nature, les ETF sont des produits pouvant connaître d’amples fluctuations. Les ETF thématiques sont plus volatils que les ETF répliquant les grands indices. Ils ne sont pas toujours liquides. Pour réduire ce dernier risque, il est conseillé d’acheter des ETF avec des encours importants. Selon une note de la Banque Richelieu, près de 50 % des ETF thématiques lancés au cours des dix dernières années ont disparu. Si l’encours placé baisse trop fortement, avec les faibles frais appliqués, les gestionnaires d’ETF préfèrent liquider le fonds.

L’année en or du CAC 40

La bourse de Paris a connu une année en or malgré la persistance de la crise sanitaire. Le CAC 40 a progressé 28,85 % et a dépassé son record datant du 4 septembre 2000 ainsi que les 7000 points. Il a ainsi connu la plus forte hause parmi les grands indices boursiers mondiaux. Si en 2000, les valeurs technologiques portaient l’indice de la place de Paris, ce rôle est désormais joué par celles du luxe. Malgré un contexte complexe, la volatilité des actions a été faible, 6,3 % pour les valeurs du CAC40. Le succès de la bourse de Paris est liée non seulement à l’ampleur des liquidités disponibles mais aussi au prompt rétablissement des entreprises qui ont retrouvé leur niveau de bénéfices d’avant crise. Les plus fortes appréciation pour les cours sont à mettre au crédit de la Société Générale, Hermès et Cap Gemini. En raison des problèmes d’approvisionnement en microprocesseurs et de la transition énergétique, les valeurs automobiles ont été orientées à la baisse durant l’année 2021.

L’assurance vie maintient le cap

L’assurance vie confirme et signe

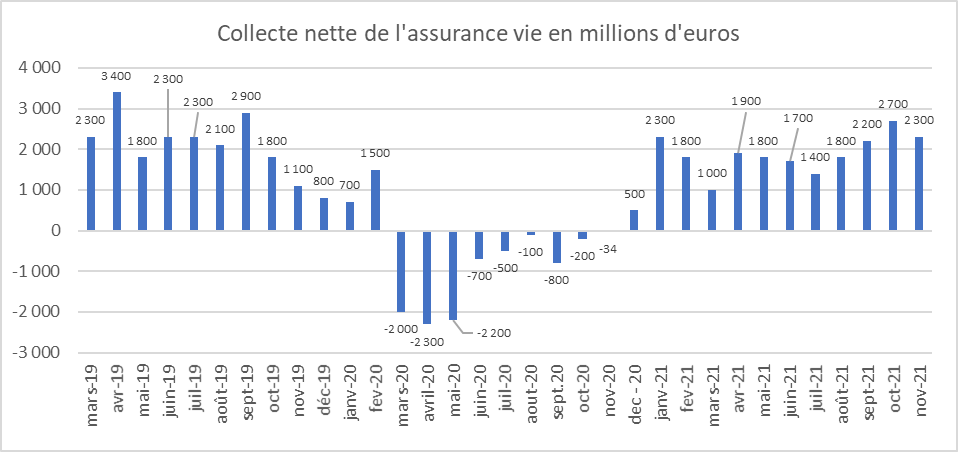

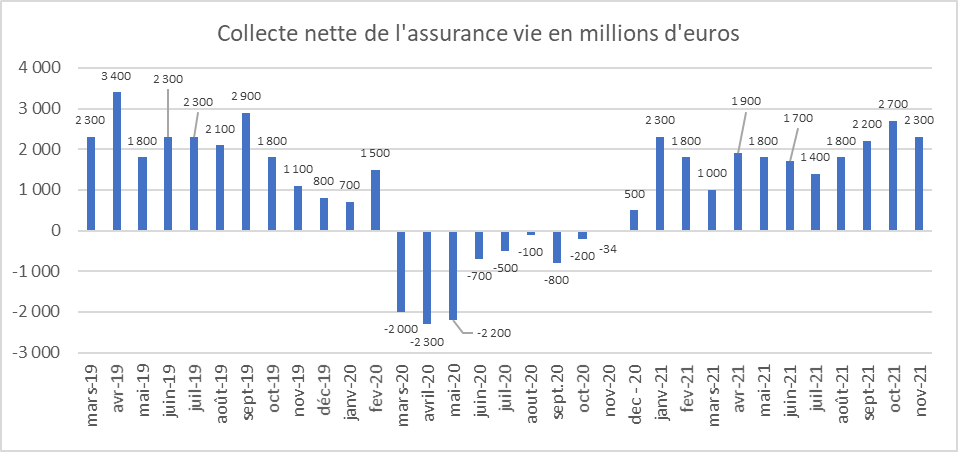

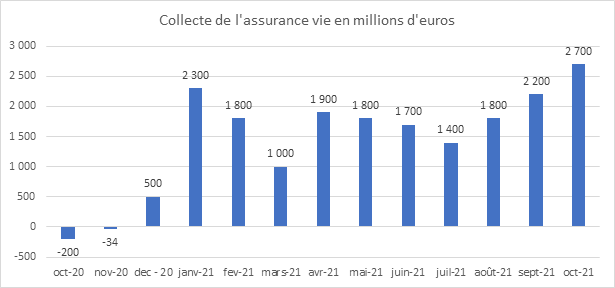

Au mois de novembre 2021, la collecte nette de l’assurance vie, pour le douzième mois consécutif, a été positive, selon la Fédération Française de l’Assurance, de 2,3 milliards d’euros, contre 2,7 milliard d’euros en octobre. Depuis le début de l’année, la collecte nette de l’assurance vie a atteint 21 milliards d’euros en hausse de 24 milliards d’euros sur la même période de 2020. Par rapport à 2019, la collecte nette est supérieur de plus d’un milliard d’euros témoignant de l’engouement retrouvé des ménages pour le premier placement français.

La collecte du mois de novembre a été portée par les cotisations qui ont atteint 12,4 milliards d’euros, contre 13,2 milliards d’euros au mois en octobre. Depuis le début de l’année, les cotisations s’établissent à 136,7 milliards d’euros. La collecte en unités de compte s’est élevée à 4,9 milliards d’euros soit 39 % de la collecte globale. Depuis le début de l’année, la collecte en unités de compte représente 38 % de la collecte. La bonne tenue des marchés et la baisse du rendement des fonds euros expliquent le maintien à haut niveau de la collecte en unités de compte, collecte qui est encouragée, par ailleurs, par les assureurs.

Le montant des prestations versées sur le mois de novembre 2021 s’est élevé à 10,1 milliards d’euros, contre 10,5 milliards d’euros en octobre. Elle se situe à un niveau traditionnel.

Fin octobre 2021, les encours des contrats d’assurance vie atteignaient 1 861 milliards d’euros, en progression de +4 % sur un an.

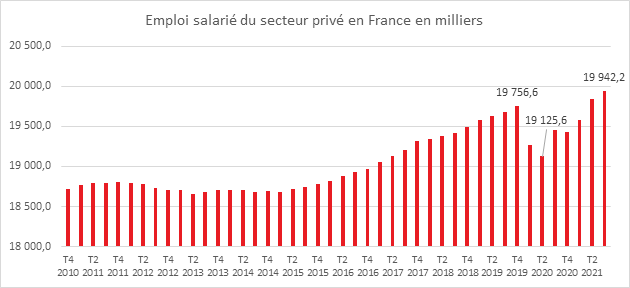

A la différence du Livret A qui a enregistré deux décollectes consécutives, l’assurance vie bénéficie d’un regain d’intérêt de la part des ménages qui réorientent une partie de leur épargne. Au mois de novembre, l’épidémie était relativement sous contrôle, même si les premiers signes de reprise se faisaient jour. Ce relatif optimisme a favorisé un engagement sur le long terme de l’épargne. L’amélioration de la situation économique, avec une rapide décrue du chômage, explique également, du moins en partie, la bonne tenue de l’assurance vie.

La résurgence de l’épidémie pourrait peser sur la collecte des prochains mois, la priorité pouvant alors être donnée à l’épargne de précaution.

Contact presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Novembre, l’assurance vie confirme et signe

Au mois de novembre 2021, la collecte nette de l’assurance vie, pour le douzième mois consécutif, a été positive, selon la Fédération Française de l’Assurance, de 2,3 milliards d’euros, contre 2,7 milliard d’euros en octobre. Depuis le début de l’année, la collecte nette de l’assurance vie a atteint 21 milliards d’euros en hausse de 24 milliards d’euros sur la même période de 2020. Par rapport à 2019, la collecte nette est supérieur de plus d’un milliard d’euros témoignant de l’engouement retrouvé des ménages pour le premier placement français.

La collecte du mois de novembre a été portée par les cotisations qui ont atteint 12,4 milliards d’euros, contre 13,2 milliards d’euros au mois en octobre. Depuis le début de l’année, les cotisations s’établissent à 136,7 milliards d’euros. La collecte en unités de compte s’est élevée à 4,9 milliards d’euros soit 39 % de la collecte globale. Depuis le début de l’année, la collecte en unités de compte représente 38 % de la collecte. La bonne tenue des marchés et la baisse du rendement des fonds euros expliquent le maintien à haut niveau de la collecte en unités de compte, collecte qui est encouragée, par ailleurs, par les assureurs.

Le montant des prestations versées sur le mois de novembre 2021 s’est élevé à 10,1 milliards d’euros, contre 10,5 milliards d’euros en octobre. Elle se situe à un niveau traditionnel.

Fin octobre 2021, les encours des contrats d’assurance vie atteignaient 1 861 milliards d’euros, en progression de +4 % sur un an.

A la différence du Livret A qui a enregistré deux décollectes consécutives, l’assurance vie bénéficie d’un regain d’intérêt de la part des ménages qui réorientent une partie de leur épargne. Au mois de novembre, l’épidémie était relativement sous contrôle, même si les premiers signes de reprise se faisaient jour. Ce relatif optimisme a favorisé un engagement sur le long terme de l’épargne. L’amélioration de la situation économique, avec une rapide décrue du chômage, explique également, du moins en partie, la bonne tenue de l’assurance vie.

La résurgence de l’épidémie pourrait peser sur la collecte des prochains mois, la priorité pouvant alors être donnée à l’épargne de précaution.

Le Coin des épargnants du 25 décembre 2021

Les marchés en mode cadeau de Noël

Après plusieurs semaines d’inquiétude autour du variant Omicron et de l’inflation, la raison est de retour sur les marchés financiers. Les investisseurs n’ont pas voulu manquer le rally de Noël permettant à l’indice S&P 500 de clôturer, jeudi 23 décembre, à un nouveau record. Selon des études menées en Afrique du Sud, les personnes infectées par Omicron sont 80 % moins susceptibles d’être hospitalisées qu’avec les autres variants. Une autre étude menée en Ecosse souligne qu’Omicron est aux deux tiers moins susceptible d’entraîner une hospitalisation par rapport au Delta. L’Agence britannique de sécurité sanitaire a confirmé ces résultats, affirmant qu’une personne atteinte par la nouvelle souche avait 50 % à 70 % moins de risque d’être admise à l’hôpital. Ces enquêtes ont rassuré les investisseurs américains et européens en pleine 5ème vague. Par ailleurs, ils ont pris bonne note de l’évolution de la consommation des ménages américains qui a progressé à un rythme conforme aux attentes en novembre, après une forte hausse en octobre dans un contexte de hausse des prix et de pénuries dans les magasins. Les dépenses de consommation, qui représentent plus des deux tiers de l’activité économique aux Etats-Unis ont augmenté de 0,6 % le mois dernier, après une hausse de 1,4 % (révisée) en octobre, selon les statistiques publiées par le département du Commerce. Hors énergie et alimentation, l’indice des prix « core PCE » a augmenté de 0,5 %, un chiffre supérieur aux attentes qui étaient d’une hausse de 0,4 %. Sur un an, cette mesure de l’inflation privilégiée par la Réserve fédérale a augmenté de 4,7%, après une croissance de 4,2% en octobre. Le consensus était de 4,5% Les revenus des ménages ont parallèlement progressé de 0,4%, un chiffre conforme aux attentes, après une hausse de 0,5% en octobre.

Le CAC 40 a terminé la semaine au-dessus de 7000 points en hausse sur cinq jours de plus de 2,3 %. Les autres grands indices européens ont également enregistré des progressions sensibles. Les taux d’intérêt étaient orientés à la hausse, celui de l’obligation d’Etat à 10 ans pour la France est repassé en territoire positif.

Le tableau financier de la semaine

| Résultats 31 décembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 086,58 | +2,31 % | 5 551,41 |

| Dow Jones (23 décembre) | 35 950,56 | +2,92 % | 30 409,56 |

| Nasdaq (23 décembre) | 15,653.37 | +4,49 % | 12 870,00 |

| Dax Xetra Allemand | 15 756,31 | +3,39 % | 13 718,78 |

| Footsie | 7 372,10 | +1,41% | 6 460,52 |

| Euro Stoxx 50 | 4 255,01 | +2,25 % | 3 552,64 |

| Nikkei 225 | 28 782,59 | +0,83 % | 27 444,17 |

| Shanghai Composite | 3 618.05 | -0,39 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | 0,119 % | +0,120 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,253 % | +0,94 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,493 % | +0,028 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1308 | +0,50 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 801,900 | +0,03 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 75,880 | +3,27 % | 51,290 |

Livret A : petite décollecte en novembre….

Comme au mois d’octobre, sur fond de rebond de la consommation, les ménages ont, le mois dernier, puisé dans leur Livret A. La décollecte a ainsi atteint, selon la Caisse des Dépôts et Consignation, 90 millions d’euros, contre -2,83 milliards d’euros en octobre. Ce résultat n’est pas une surprise. Le mois de novembre est traditionnellement un mois de décollecte. Lors de ces dix dernières années, le mois de novembre a, donné lieu, à cinq reprises, à une décollecte ou à une toute petite collecte (autour de 200 millions d’euros). Avec la proximité des fêtes et notamment le « black Friday », les Français se sont faits plaisir. En outre, en novembre, ils ont dû s’acquitter des impôts locaux (taxe d’habitation pour les 20 % des ménages qui y sont encore assujettis et taxe foncière).

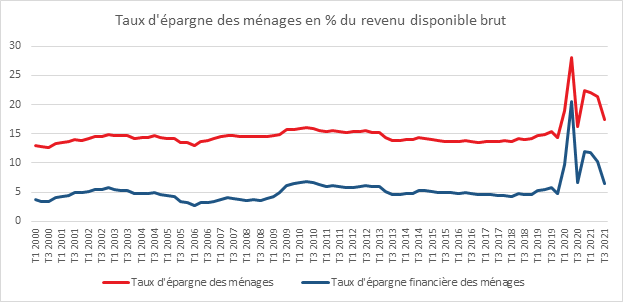

La décollecte du Livret A traduit la baisse du taux d’épargne des ménages qui est passé de 21 % du revenu disponible brut à 17 % de la fin 2020 au troisième trimestre 2021. Malgré tout, l’encours du Livret A en novembre, s’établit à 343,4 milliards d’euros. Il reste supérieur de 40 milliards d’euros à son niveau d’avant crise. Les ménages puisent avec parcimonie dans leur cagnotte.

Sur les onze premiers mois de l’année, la collecte cumulée du Livret A a atteint 16,87 milliards d’euros, contre 27,83 milliards d’euros sur la même période en 2020. Pour l’année 2019, avant la crise sanitaire, la collecte cumulée s’était élevée à 14,24 milliards d’euros.

Pour les prochains mois, l’évolution du Livret A risque d’être affectée par la résurgence de l’épidémie. La baisse du moral des ménages pourrait conduire au retour de fortes collectes pour le Livret A et cela d’autant plus si des mesures sanitaires restrictives étaient mises en œuvre. Les premiers mois de l’année prochaine devraient donc être favorables à la collecte du Livret A qui devrait, en outre, bénéficier d’une légère revalorisation de son taux. Compte tenu des taux des marchés monétaires et de l’inflation, le Gouvernement pourrait retenir un taux entre 0,8 et 1 %. Le rendement réel du Livret A resterait malgré tout négatif. Si le taux était fixé à 1 %, le gain sur un an pour un Livret A de 5 000 euros serait de 25 euros. Pour un Livret A au plafond, 22 950 euros, le gain serait de 114 euros. Le coût global pour les banques et la Caisse des dépôts du surcroit de rémunération pour le seul Livret A serait de 1,7 milliard d’euros.

Le Coin de l’Epargne du 18 décembre 2021

Quand Erdogan plonge dans les marchés « actions » dans le doute