Accueil >

Le Coin des Epargnants du 31 octobre 2025

Mouvement de taux aux États-Unis, statu quo en Europe

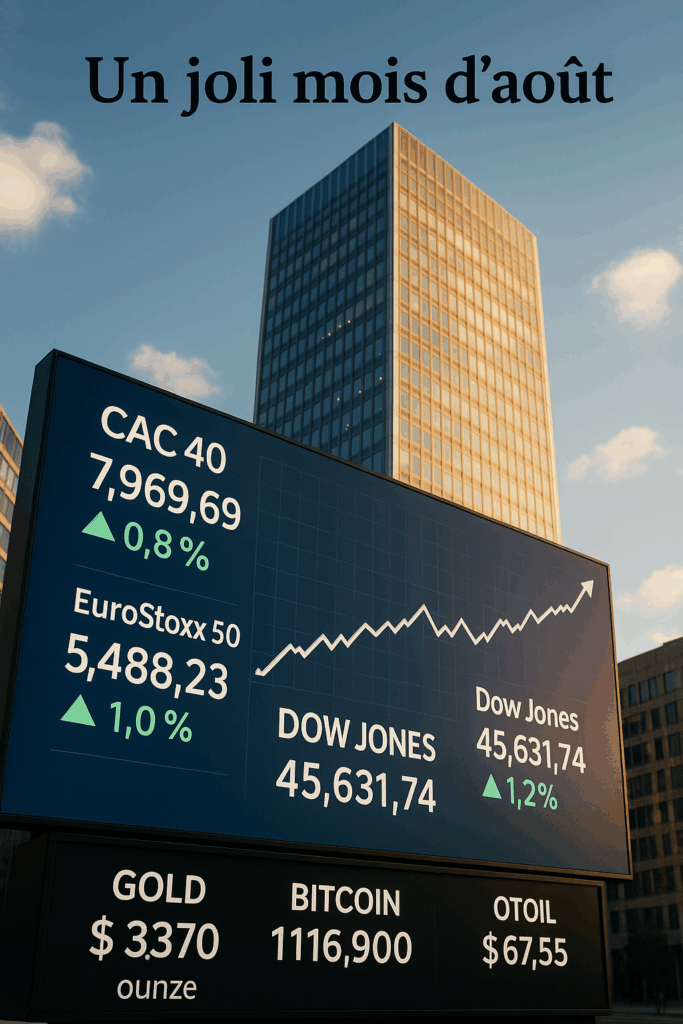

Les mois d’octobre ont parfois rimé avec krachs boursiers. Il n’en a rien été en 2025. De nombreux indices ont, au contraire, atteint de nouveaux records.

Les marchés actions ont été portés par les bons résultats trimestriels des entreprises, la baisse des taux directeurs de la Réserve fédérale (Fed) et l’engouement pour l’intelligence artificielle. La capitalisation de Nvidia a dépassé 5 000 milliards de dollars, tandis que celle de Microsoft a franchi les 4 000 milliards, à la faveur de son accord renforcé avec OpenAI. Depuis le début de l’année, les marchés plébiscitent les groupes les plus exposés à l’IA, et sanctionnent ceux jugés moins ambitieux. Alphabet, Meta et Microsoft, considérés comme les plus avancés dans le domaine, ont respectivement progressé de 28 %, 25 % et 23 % sur les trois premiers trimestres, loin devant Apple et Amazon, jugés plus en retrait.

Détente commerciale entre Washington et Pékin

Le mois d’octobre a également été marqué par un accord commercial entre les États-Unis et la Chine, conclu lors de la rencontre entre Xi Jinping et Donald Trump. Ce dernier, en réaction aux restrictions chinoises sur les terres rares, avait menacé d’imposer 100 % de droits de douane sur les produits chinois. En échange de la levée des interdictions d’exportation de terres rares, les droits ont été ramenés de 157 % à 47 %. Donald Trump a également obtenu la reprise des achats de soja américain par la Chine, suspendus depuis septembre.

Paris profite de l’accalmie politique

Le CAC 40 a signé son meilleur mois depuis janvier, battant en séance son record du 10 mai 2024, avec un pic à 8 271,48 points le 21 octobre. En France, la sortie de la crise politique a rassuré les investisseurs. Le taux de l’OAT à 10 ans s’est légèrement détendu : l’écart avec le Bund allemand est revenu à 70 points de base, contre 90 en pleine crise. Au 31 octobre 2025, le taux français à 10 ans (3,419 %) reste toutefois supérieur à celui de l’Italie (3,383 %).

L’or bat un nouveau record

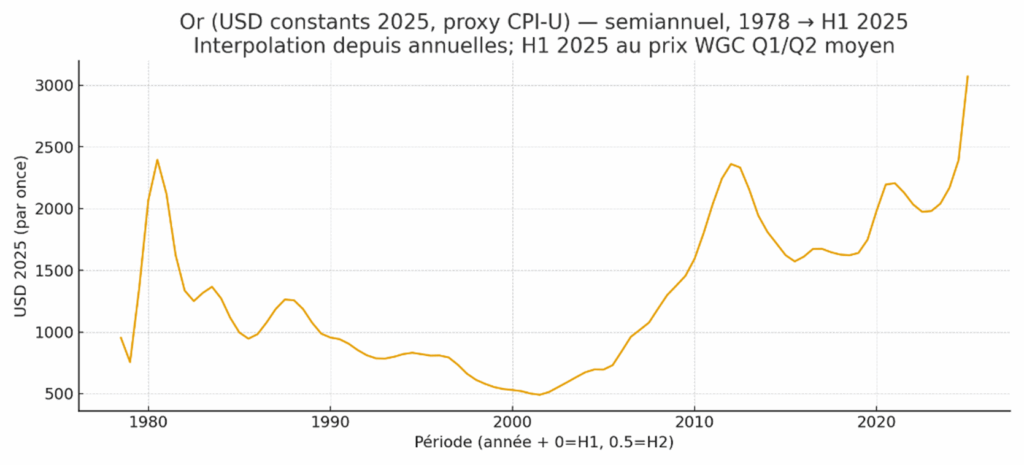

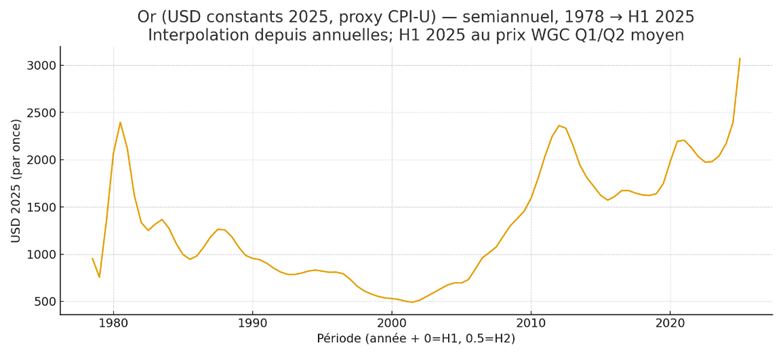

Le cours de l’once d’or a dépassé les 4 200 dollars en octobre. Les pressions exercées par Donald Trump sur la Fed ont nourri les craintes d’une remise en cause de son indépendance, incitant les investisseurs à se tourner vers les valeurs refuges.

Nouvelle baisse de taux de la Fed

Le mercredi 29 octobre, la Réserve fédérale américaine a annoncé une nouvelle baisse de ses taux directeurs d’un quart de point, les ramenant dans la fourchette 3,75 % – 4 %. Elle a également confirmé la fin de la réduction de son bilan à compter du 1er décembre.

La paralysie budgétaire (shutdown) contraint la Fed à agir sans disposer en temps réel des statistiques économiques. L’institution a relancé son cycle d’assouplissement monétaire le mois dernier, après une longue pause, motivée par la baisse des créations d’emplois, malgré une inflation toujours supérieure à l’objectif de 2 %.

Jerome Powell a toutefois prévenu qu’une troisième baisse consécutive en décembre était « loin d’être acquise ». Cette prudence a surpris les investisseurs, qui anticipaient une poursuite du mouvement de détente monétaire.

Cette déclaration a jeté un froid sur les marchés, alors que la perspective d’une politique plus accommodante alimentait la hausse des cours depuis plusieurs semaines. Certains membres de la Fed s’inquiètent du maintien de pressions inflationnistes, mais le ralentissement économique est désormais tangible. La paralysie budgétaire accroît les risques à court terme, tandis que les annonces de suppressions d’emplois se multiplient.

Tant que le Congrès n’adoptera pas de nouveau budget, aucune nouvelle donnée officielle sur l’inflation ne sera publiée, a prévenu l’administration Trump. Les statistiques sur l’emploi sont déjà suspendues depuis fin septembre. Pour ne rien arranger, ADP, le spécialiste des données privées sur le marché du travail, a restreint l’accès des économistes de la Fed à ses données détaillées.

La banque centrale américaine a également acté la fin de la réduction progressive de son bilan, alors que les marchés monétaires à court terme ont montré de premiers signes de tension. La Fed reprendra les réinvestissements de son portefeuille d’obligations à partir du 1er décembre.

La taille du bilan de la Fed est passée d’un pic de 9 000 milliards de dollars en 2022 à 6 600 milliards aujourd’hui. Malgré cette cure d’amincissement, il demeure supérieur de 2 000 milliards à son niveau d’avant la pandémie. La fin du resserrement quantitatif devrait contribuer à assouplir les conditions de financement, mais la Fed prévoit de concentrer ses réinvestissements sur la dette d’État américaine, tout en continuant à liquider ses titres adossés à des prêts hypothécaires.

Donald Trump, de son côté, s’est montré moins vindicatif envers la Fed ces dernières semaines. Le président apprécie la baisse des taux, même s’il souhaiterait une action plus rapide.

Statu quo à Francfort

Le jeudi 30 octobre, à la différence de la Fed, la Banque centrale européenne (BCE) a choisi le statu quo. Le Conseil des gouverneurs a décidé de maintenir :

- le taux de dépôt à 2 % ;

- le taux des opérations principales de refinancement à 2,15 % ;

- le taux de la facilité de prêt marginal à 2,40 %.

Cette décision, largement anticipée, confirme la volonté de la BCE de privilégier la stabilité monétaire. Mi-octobre, Christine Lagarde avait déclaré, lors de la réunion annuelle du FMI à Washington, que « la politique monétaire est actuellement bien positionnée et l’Europe bien préparée à faire face aux chocs futurs ».

L’institution souligne que l’inflation reste proche de l’objectif de 2 % à moyen terme, avec des prévisions inchangées :

- 2,1 % en 2025 ;

- 1,7 % en 2026 ;

- 1,9 % en 2027.

Dans ce contexte, la BCE estime qu’il est urgent de ne rien faire. Elle note que « l’accord commercial entre l’Union européenne et les États-Unis, le cessez-le-feu au Moyen-Orient et les progrès dans les négociations sino-américaines ont réduit certains risques pesant sur la croissance mondiale ».

La baisse des taux de la Fed pourrait toutefois, à terme, entraîner une appréciation de l’euro, pénalisant les exportations européennes — un facteur qui pourrait, à moyen terme, inciter la BCE à ajuster sa politique monétaire.

Le tableau de la semaine des marchés financiers

| Résultats 31 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 121,07 | -1,43 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 562,87 | +0,75 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 840,20 | +0,71 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 724,96 | +2,39 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 958,30 | -1,16 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 717,25 | +0,74 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 662,0 | -0,22 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 52 411,34 | +6,28 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 954,79 | +0,98 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,419 % | -0,015 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,631 % | +0,005 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,092 % | +0,091 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1526 | -0,61 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 009,87 | -3,37 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 65,05 | -1,19 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 109 194,06 | -1,65 % | 38 252,54 | 93 776,61 |

Les achats d’or toujours dynamiques

Depuis le début de l’année, le cours de l’once d’or a progressé de plus de 50 %. Qui sont les acteurs à l’origine de cette envolée ? Selon les données publiées le 30 octobre dernier par le Conseil mondial de l’or (CMO), la demande mondiale a atteint un nouveau record au troisième trimestre, à 1 313 tonnes, soit le volume le plus élevé observé depuis l’an 2000, date du début de l’enregistrement des données par le CMO.

En valeur, la demande a augmenté de 44 %, pour atteindre un record de 146 milliards de dollars sur le trimestre. Depuis le début de l’année, la demande cumulée s’établit à 3 717 tonnes, pour une valeur de 384 milliards de dollars, soit 1 % de plus qu’en 2024.

Les banques centrales demeurent des acteurs majeurs du marché. Leurs achats ont atteint 220 tonnes d’or au troisième trimestre, soit une hausse de 28 % par rapport au trimestre précédent. La Banque nationale du Kazakhstan a été le principal acheteur, tandis que la banque centrale du Brésil a acquis de l’or pour la première fois depuis plus de quatre ans. En cumulé sur l’année, la demande des banques centrales recule toutefois légèrement : 634 tonnes sur les trois premiers trimestres de 2025, contre 724 tonnes sur la même période en 2024.

Légère baisse de la taux de rémunération de l’épargne de court terme pour les ménages

En septembre, selon la Banque de France, la rémunération moyenne des encours de dépôts bancaires des ménages et des sociétés non financières (SNF) est stable et s’établit à 1,28 %. Le taux de rémunération des dépôts à terme pour les livrets ordinaires.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS

| Encours (Md€) | Taux de rémunération des dépôts | Contrats nouveaux (Mds€) | Taux de rémunération sur contrats nouveaux | |||||

| sept-25 (p) | sept-24 | août-25 (r) | sept-25 (p) | sept-25 (p) | sept-24 | août-25 (r) | sept-25 (p) | |

| Dépôts bancaires des Ménages et SNF | 2 599 | 1,82 | 1,28 | 1,28 | ||||

| dont Ménages | 1 882 | 1,86 | 1,31 | 1,31 | ||||

| dont : – dépôts à vue (b) | 554 | 0,07 | 0,04 | 0,04 | ||||

| – livrets à taux réglementés (b,c) | 717 | 3,07 | 1,80 | 1,80 | ||||

| dont : livret A (b) | 403 | 3,00 | 1,70 | 1,70 | ||||

| – livrets ordinaires (b) | 227 | 0,93 | 0,79 | 0,77 | ||||

| – dépôts à terme <= 2 ans (d) | 73 | 3,49 | 2,49 | 2,41 | 12 | 3,19 | 1,94 | 1,88 |

| – dépôts à terme > 2 ans (d) | 106 | 2,36 | 2,39 | 2,40 | 2 | 3,05 | 2,46 | 2,42 |

| – plan d’épargne-logement | 204 | 2,62 | 2,63 | 2,63 | 1 | 2,24 | 1,74 | 1,75 |

| dont SNF | 717 | 1,72 | 1,19 | 1,20 | ||||

| dont : – dépôts à vue (b) | 497 | 0,79 | 0,48 | 0,46 | ||||

| – dépôts à terme <= 2 ans (d) | 137 | 3,71 | 2,50 | 2,60 | 37 | 3,55 | 2,05 | 2,09 |

| – dépôts à terme > 2 ans (d) | 83 | 3,57 | 3,30 | 3,26 | 2 | 3,10 | 2,44 | 2,63 |

| Pour mémoire : | ||||||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 3,65 | 2,15 | 2,15 | |||||

| Euribor 3 mois (e) | 3,43 | 2,02 | 2,03 | |||||

| Rendement du TEC 2 ans (e), (f) | 2,43 | 2,07 | 2,14 | |||||

| Rendement du TEC 5 ans (e), (f) | 2,53 | 2,67 | 2,72 | |||||

Notes :

– En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Pour les dépôts à vue et les livrets, le taux sur les contrats nouveaux est supposé égal à celui sur les encours.

c. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

d. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés

e. Moyenne mensuelle.

f. Taux de l’Échéance Constante 2 ans et 5 ans. Source : Comité de Normalisation Obligataire.

r. Données révisées.

p. Données provisoires.

Moody’s ne dégrade pas la France

Moody’s ne dégrade pas la note de la France

Vendredi soir, Moody’s n’a pas dégradé la note de la France mais assorti cette dernière de perspective négative. Elle a ainsi maintenu la note « AA3 ». Moody’s se distingue des deux autres grandes agences de notation qui ont récemment privé Paris de son « double A », Fitch en septembre et S&P la semaine dernière, en avance sur son calendrier de révision traditionnel.

Moody’s avec le changement de perspective a mis néanmoins en garde la France qui pourrait rapidement perdre son dernier double A si elle n’arrivait pas à maîtriser la situation de ses finances publiques. L’agence souligne les dangers inhérents à l’instabilité politique. « Cette instabilité risque d’entraver la capacité du gouvernement à affronter des défis essentiels tels que le déficit budgétaire élevé, le fardeau croissant de la dette et la hausse durable des coûts d’emprunt. » expliquent les analystes de Moody’s, qui mentionnent les effets négatifs d’un retour en arrière durable sur certaines réformes structurelles clefs, en particulier la réforme des retraites de 2023. « Si la suspension de la réforme s’étend au-delà de quelques années, cela va exacerber les défis budgétaires du gouvernement et affecter négativement le potentiel de croissance de l’économie en réduisant l’offre de travail », ont-ils indiqué.

Comme pour les décisions des deux autres agences, celle de Moody’s ne devrait pas avoir de conséquences sur les marchés financiers. Les investisseurs ont intégré de longue date la détérioration des finances publiques tricolores, que les agences ne font en réalité que confirmer.

La discussion parlementaire du budget n’augure rien de bon pour l’avenir de la notation de la France. Si le gouvernement ambitionne de réduire le déficit public l’an prochain à 4,7 % du PIB (environ 144 milliards d’euros) contre 5,4 % attendus cette année (environ 160 milliards), nul s’attend que cet objectif soit atteint. La marche vers le retour d’u déficit en-dessous de 3 % du PIB (90 milliards d’euros) apparaît bien longue et incertaine. « Ce n’est qu’en atteignant ce seuil des 3 % que nous stabiliserons notre dette », a répété Roland Lescure. La dette publique devrait représenter 115,9 % du PIB en fin d’année, en hausse de 2,7 points sur un an. Bercy espère ralentir cette hausse pour atteindre un pic à 118,7 % fin 2027 avant d’amorcer un lent recul. En un an, la charge d’intérêts est passée de 60 à 65 milliards et devrait atteindre 74 milliards l’an prochain avant d’approcher 100 milliards en 2028.

Le Coin des épargnants du 24 octobre 2025

Nouveau record pour le CAC 40

Ce mardi 21 octobre, le CAC 40 a battu un record en clôture, à 8 258,86 points, dépassant le niveau atteint le 15 mai 2024, avant la dissolution de l’Assemblée. Il aura fallu près d’un an et demi pour effacer le choc alors subi, sachant que les autres indices européens et américains ont connu entre-temps une forte hausse ; ces derniers ont également battu des records cette semaine.

Le nouveau record du CAC 40 intervient juste après une nouvelle crise politique et la dégradation de la note de la France par l’agence S&P. La discussion budgétaire chaotique aurait pu, elle aussi, refroidir les ardeurs des investisseurs. Tel n’a pas été le cas. Ces derniers avaient largement anticipé la situation. Les considérations politiques ont été mises de côté au profit de considérations économiques et financières. Depuis le début de l’année, les marchés boursiers sont portés par les avancées en matière d’intelligence artificielle et par l’éventuelle amélioration de la productivité qu’elle pourrait engendrer. La reprise de la baisse des taux directeurs de la part de la Banque centrale américaine constitue un autre vecteur de croissance pour les marchés d’actions. Les valeurs boursières profitent, en outre, de la publication des résultats trimestriels des entreprises, supérieurs aux attentes.

Le CAC 40, s’il est influencé par le contexte national, obéit aussi aux grandes tendances de l’économie mondiale. Entre 75 % et 80 % des revenus des sociétés du CAC 40 sont réalisés à l’étranger. Seulement 8 % du chiffre d’affaires de LVMH est réalisé en France, contre environ 27 % en Asie (hors Japon) et 25 % aux États-Unis. Malgré tout, le CAC 40 est loin d’avoir comblé son retard sur ses homologues : depuis le 1er janvier, il n’a progressé que de 10 %, contre plus de 20 % pour le DAX allemand. Avec les derniers soubresauts liés à la discussion budgétaire, le CAC 40 est resté stable vendredi, tandis que les grands indices américains et le DAX atteignaient de nouveaux records. Dès le début de l’examen en séance publique du budget, les menaces de dépôt de motions de censure se sont multipliées. Le Premier secrétaire du PS, Olivier Faure, a réclamé des mesures de justice fiscale (taxe Zucman, ISF climatique, etc.). Le Parti socialiste tente de pousser son avantage, conscient que la survie du gouvernement dépend en partie de sa position.

Aux États-Unis, l’indice des prix à la consommation a été publié ce vendredi après-midi, avec près de dix jours de retard par rapport au calendrier initial, en raison du shutdown de l’État fédéral. L’inflation a augmenté de 0,3 % le mois dernier et de 3 % sur un an. Le consensus établi par Bloomberg tablait sur des hausses respectives de 0,4 % et 3,1 %. Hors alimentation et énergie, la hausse est de 0,2 % sur un mois, contre +0,3 % attendu, et de 3 % sur un an, contre 3,1 % attendu. Des chiffres qui ne changent pas la donne à une semaine de la décision monétaire de la Réserve fédérale. Une détente des taux d’intérêt d’un quart de point est attendue en octobre.

Le pétrole, victime des sanctions

Depuis plusieurs semaines, le cours du baril de pétrole évoluait autour de 60 dollars. Les annonces de nouvelles sanctions prises par les États-Unis contre la Russie ont provoqué une hausse de plus de 5 dollars du baril. C’est la première fois que les exportations de pétrole russes sont directement visées par Washington, qui a placé les deux compagnies pétrolières russes Lukoil et Rosneft sur liste noire. Tous les actifs de ces compagnies aux États-Unis sont désormais gelés, et les entreprises américaines n’ont plus le droit de réaliser des affaires avec elles. Or, ces deux géants représentent l’essentiel des exportations de brut russe.

L’Union européenne a également décidé un nouveau train de sanctions, dont certaines visent la flotte fantôme de pétroliers russes. Cette flotte permet à la Russie de continuer à exporter son pétrole brut malgré les interdictions. Selon Emmanuel Macron, cette flotte parallèle permet à Moscou de financer 30 % à 40 % de son effort de guerre contre l’Ukraine.

La Russie demeure un acteur majeur du marché pétrolier. Avec environ 12 % de la production mondiale, elle est le troisième producteur mondial, derrière les États-Unis et l’Arabie saoudite. Les sanctions décidées par les États-Unis et l’Union européenne interviennent dans un contexte de ralentissement de l’économie mondiale, avec des prix du pétrole plutôt orientés à la baisse. Dans ce cadre, les tensions sur le marché pétrolier pourraient n’être qu’éphémères.

Le tableau de la semaine des marchés financiers

| Résultats 24 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 225,63 | +0,39 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 207,12 | +2,35 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 791,69 | +2,02 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 204,87 | +2,49 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 243,97 | +1,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 638,58 | +2,94 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 674,50 | +1,20 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 299,65 | +5,23 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 950,31 | +2,12 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,434% | +0,074 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,626 % | +0,045 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,001 % | -0,009 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1623 | +0,23 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 128,98 | -0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,61 | +8,86 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 110 205,93 | -5,86 % | 38 252,54 | 93 776,61 |

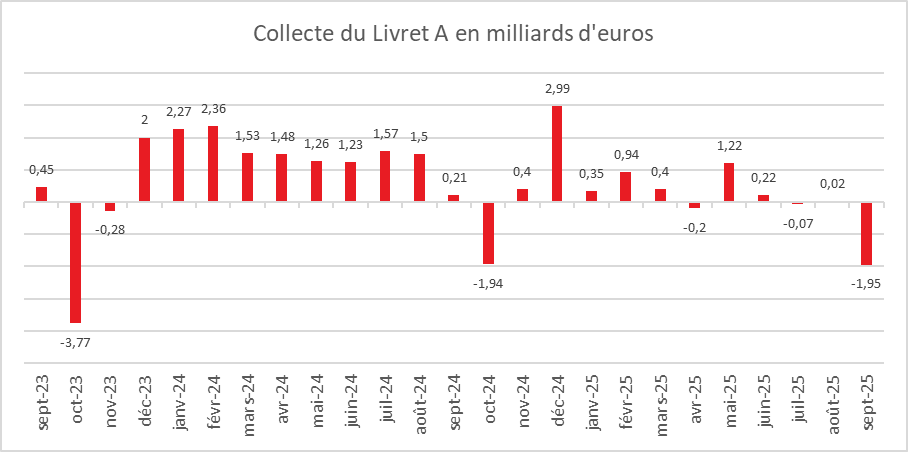

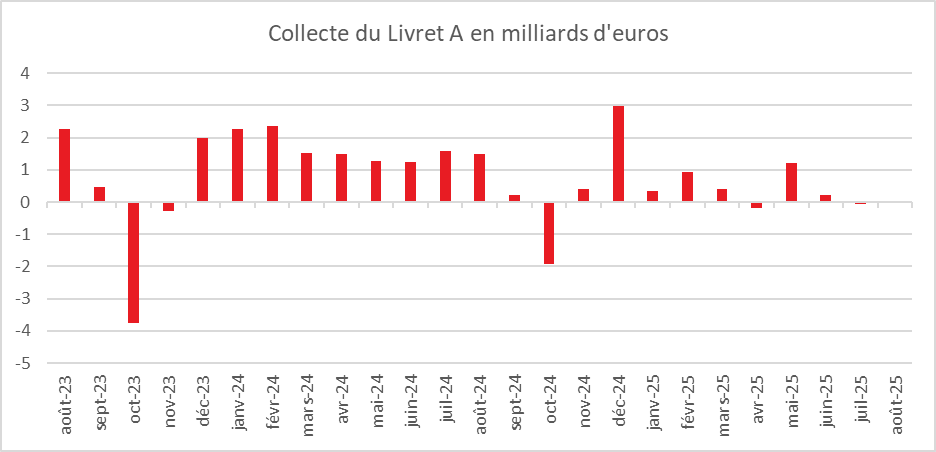

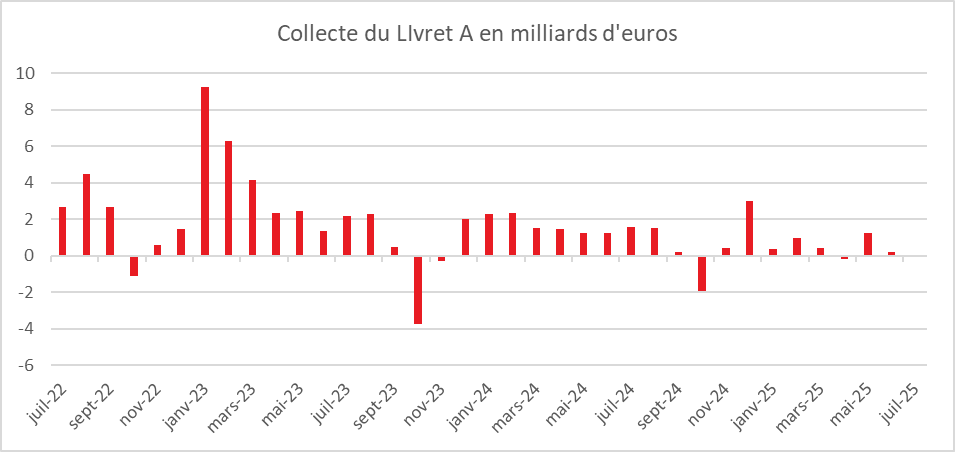

Livret A : coup de mou en septembre

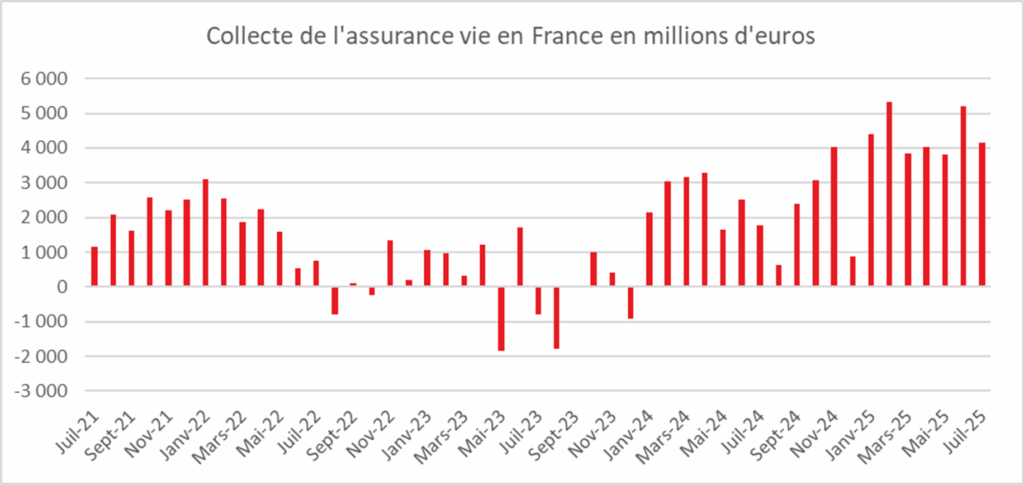

Retour des vacances, dépenses de rentrée scolaire : le mois de septembre réussit rarement au Livret A ainsi qu’au Livret de développement durable et solidaire (LDDS), mais le cru 2025 est particulièrement mauvais, avec une décollecte de 1,95 milliard d’euros pour le premier et de 760 millions d’euros pour le second. La baisse du taux de rémunération à 1,7 %, intervenue le 1er août dernier, a manifestement conduit les ménages à réorienter leur épargne vers d’autres placements, dont l’assurance vie.

Septembre : toujours un mois difficile pour l’épargne réglementée

2025 marque la septième décollecte enregistrée en septembre depuis 2009 (année des premières statistiques de la Caisse des dépôts). Le LDDS signe, de son côté, sa treizième décollecte en septembre depuis cette même date.

2025 marque néanmoins une réelle inflexion. Il faut remonter à septembre 2015 pour retrouver, pour le Livret A, une décollecte plus forte (-2,38 milliards d’euros), tout comme pour le LDDS (-870 millions d’euros).

Le résultat de 2025 est très éloigné du niveau moyen de collecte observé sur les dix dernières années en septembre (+324 millions d’euros pour le Livret A et –183 millions pour le LDDS).

En septembre, les ménages doivent faire face à un surcroît de dépenses liées à la fin des vacances et à la rentrée scolaire. Par ailleurs, 13,1 millions de contribuables ont fait l’objet d’un prélèvement supplémentaire au titre de l’impôt sur le revenu de 2024, au mois de septembre (régularisation après envoi des avis d’imposition).

Le Livret A, moins valeur refuge que par le passé

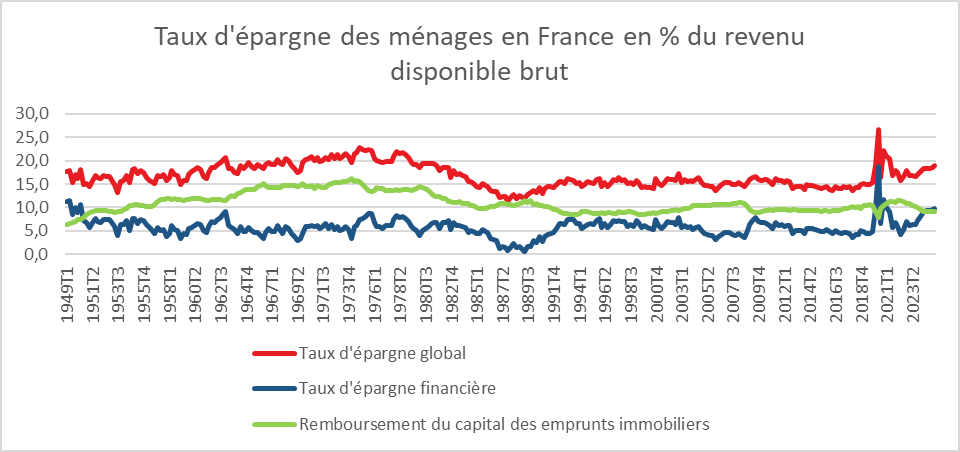

La démission de François Bayrou, le 9 septembre 2025, n’a pas conduit les Français à accroître leur épargne de précaution sur leur Livret A. La répétition des crises gouvernementales peut expliquer cette moindre propension à épargner sur ce support, sachant que le taux d’épargne demeure déjà très élevé.

Compte tenu de l’attentisme qui prévaut, notamment en matière de consommation, les ménages ont préféré laisser leur argent sur leurs comptes courants. Par ailleurs, comme cela est constaté depuis le début de l’année, ils privilégient des placements mieux rémunérés, dont les fonds en euros de l’assurance vie. L’effet taux a donc joué contre le Livret A et le LDDS en septembre.

Une collecte en retrait depuis le début de l’année

Sur les trois premiers trimestres de l’année, la collecte du Livret A n’est que de 970 millions d’euros, contre 13,42 milliards d’euros à la même époque en 2024. Pour le LDDS, les montants respectifs sont de 2,79 milliards et 6,10 milliards d’euros.

La rupture est donc nette et semble clore la période de forte collecte qui avait démarré avec la guerre en Ukraine, en février 2022.

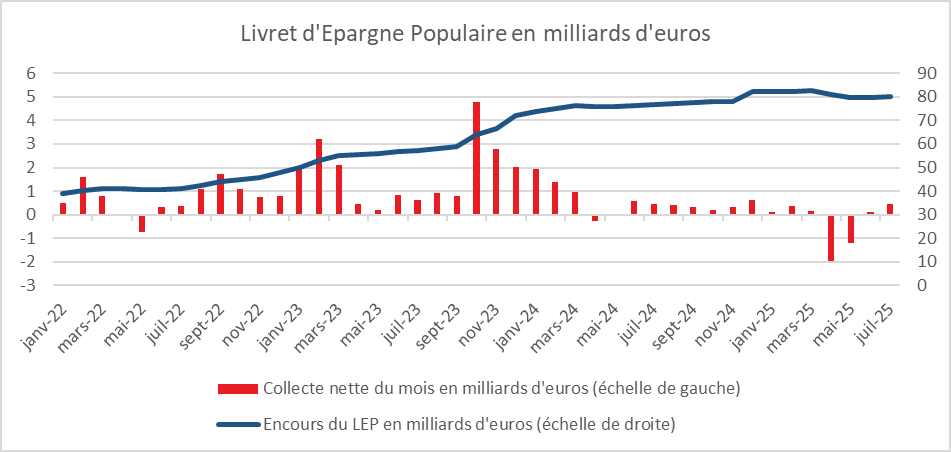

Le Livret d’épargne populaire (LEP) sauvé par son taux

Le Livret d’épargne populaire enregistre, en septembre 2025, une collecte positive de 110 millions d’euros, néanmoins en retrait par rapport à celle du mois d’août (330 millions d’euros) et à celle de septembre 2024 (330 millions d’euros également).

Le taux de rémunération de 2,7 % demeure attractif pour les épargnants éligibles au LEP, même si leurs revenus modestes limitent leur capacité d’épargne. Depuis le début de l’année, la collecte reste néanmoins négative (-1,53 milliard d’euros).

Une fin d’année peu favorable à l’épargne réglementée

En règle générale, le dernier trimestre marqué par le paiement des impôts locaux et les fêtes de fin d’année est peu favorable au Livret A. Dans ce contexte, la poursuite de la décollecte est fort probable sachant que depuis trois ans, le Livret A comme le LDDS ont battu des records d’encours.

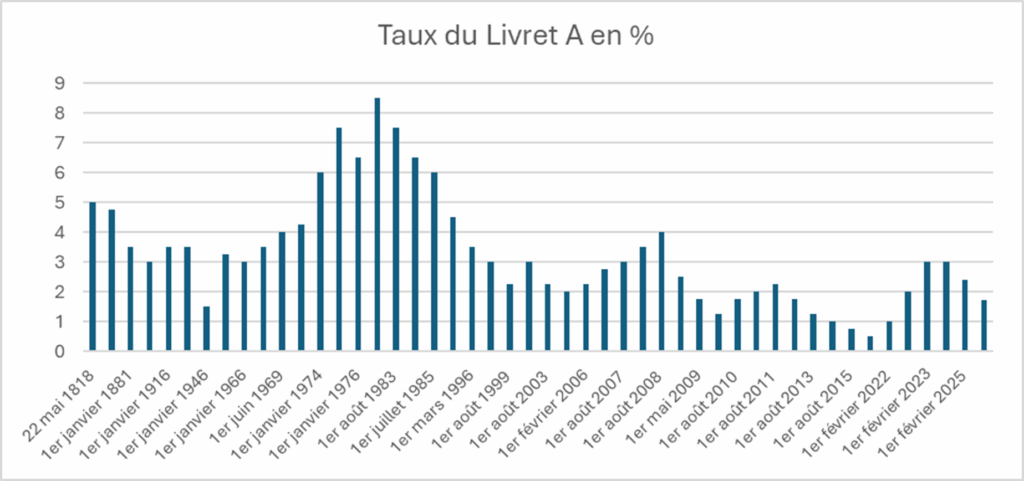

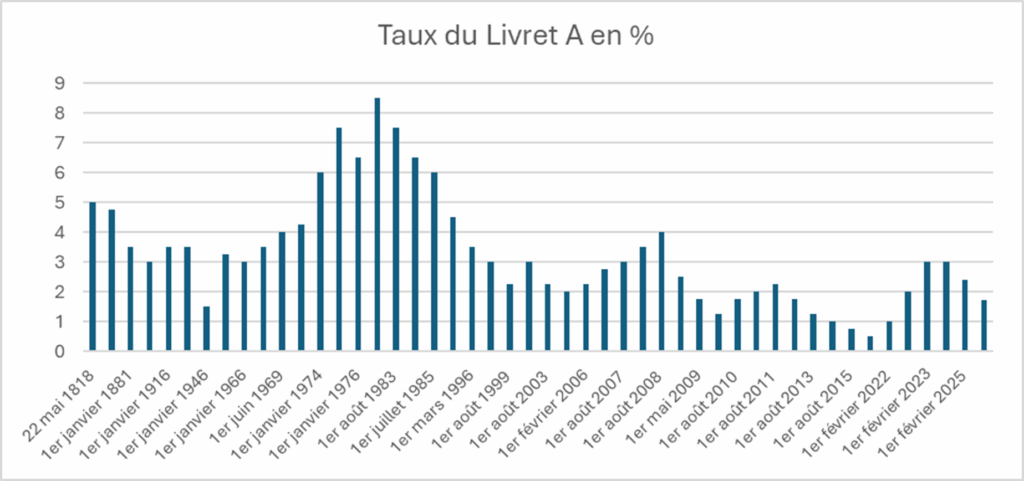

Vers une nouvelle baisse du taux du Livret A en février ?

Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4–1,5 %, tandis que celui du LEP pourrait être révisé à 2,5 %.

données Caisse des dépôts

données Caisse des dépôts

Livret A : coup de déprime en septembre

Retour des vacances, dépenses de rentrée scolaire : le mois de septembre réussit rarement au Livret A ainsi qu’au Livret de développement durable et solidaire (LDDS), mais le cru 2025 est particulièrement mauvais, avec une décollecte de 1,95 milliard d’euros pour le premier et de 760 millions d’euros pour le second. La baisse du taux de rémunération à 1,7 %, intervenue le 1er août dernier, a manifestement conduit les ménages à réorienter leur épargne vers d’autres placements, dont l’assurance vie.

Septembre : toujours un mois difficile pour l’épargne réglementée

2025 marque la septième décollecte enregistrée en septembre depuis 2009 (année des premières statistiques de la Caisse des dépôts). Le LDDS signe, de son côté, sa treizième décollecte en septembre depuis cette même date.

2025 marque néanmoins une réelle inflexion. Il faut remonter à septembre 2015 pour retrouver, pour le Livret A, une décollecte plus forte (-2,38 milliards d’euros), tout comme pour le LDDS (-870 millions d’euros).

Le résultat de 2025 est très éloigné du niveau moyen de collecte observé sur les dix dernières années en septembre (+324 millions d’euros pour le Livret A et –183 millions pour le LDDS).

En septembre, les ménages doivent faire face à un surcroît de dépenses liées à la fin des vacances et à la rentrée scolaire. Par ailleurs, 13,1 millions de contribuables ont fait l’objet d’un prélèvement supplémentaire au titre de l’impôt sur le revenu de 2024, au mois de septembre (régularisation après envoi des avis d’imposition).

Le Livret A, moins valeur refuge que par le passé

La démission de François Bayrou, le 9 septembre 2025, n’a pas conduit les Français à accroître leur épargne de précaution sur leur Livret A. La répétition des crises gouvernementales peut expliquer cette moindre propension à épargner sur ce support, sachant que le taux d’épargne demeure déjà très élevé.

Compte tenu de l’attentisme qui prévaut, notamment en matière de consommation, les ménages ont préféré laisser leur argent sur leurs comptes courants. Par ailleurs, comme cela est constaté depuis le début de l’année, ils privilégient des placements mieux rémunérés, dont les fonds en euros de l’assurance vie. L’effet taux a donc joué contre le Livret A et le LDDS en septembre.

Une collecte en retrait depuis le début de l’année

Sur les trois premiers trimestres de l’année, la collecte du Livret A n’est que de 970 millions d’euros, contre 13,42 milliards d’euros à la même époque en 2024. Pour le LDDS, les montants respectifs sont de 2,79 milliards et 6,10 milliards d’euros.

La rupture est donc nette et semble clore la période de forte collecte qui avait démarré avec la guerre en Ukraine, en février 2022.

Le Livret d’épargne populaire (LEP) sauvé par son taux

Le Livret d’épargne populaire enregistre, en septembre 2025, une collecte positive de 110 millions d’euros, néanmoins en retrait par rapport à celle du mois d’août (330 millions d’euros) et à celle de septembre 2024 (330 millions d’euros également).

Le taux de rémunération de 2,7 % demeure attractif pour les épargnants éligibles au LEP, même si leurs revenus modestes limitent leur capacité d’épargne. Depuis le début de l’année, la collecte reste néanmoins négative (-1,53 milliard d’euros).

Une fin d’année peu favorable à l’épargne réglementée

En règle générale, le dernier trimestre marqué par le paiement des impôts locaux et les fêtes de fin d’année est peu favorable au Livret A. Dans ce contexte, la poursuite de la décollecte est fort probable sachant que depuis trois ans, le Livret A comme le LDDS ont battu des records d’encours.

Vers une nouvelle baisse du taux du Livret A en février ?

Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4–1,5 %, tandis que celui du LEP pourrait être révisé à 2,5 %.

Or, assurance vie, SCPI, les placements tendances vus par le Parisien

Philippe Crevel Crevel a été interrogé par Elodie Chermann du Parisien au sujet des placements qui sont plébiscités par les ménages depuis le début de l’année.

La gestion des régimes de retraite par les partenaires sociaux

Philippe Crevel, directeur du Cercle de l’Epargne a été interrogé par France Info au sujet d’un retour du ‘une gestion paritaire des régimes de base des retraites sur le modèle de l’AGIRC – ARRCP

La dégradation de la note de la France

Philippe Crevel, directeur du Cercle de l’Epargne a été interrogé sur les conséquences de la dégradation de la note de la France par l’agence S&P.

La note française dégradée par S&P

L’agence américaine S&P a dégradé la note souveraine de la France, qui passe de « AA- » à « A+ », avec une perspective stable. Le mouvement n’est pas totalement inattendu, notamment parce que S&P avait assorti sa note précédente d’une perspective négative au mois de février dernier. La surprise est venue d’un changement de calendrier : l’agence, qui prévoyait une révision de la note française fin novembre, a décidé de l’avancer au vu des derniers événements politiques.

« Malgré le dépôt d’un projet de budget pour 2026 au Parlement cette semaine, l’incertitude sur les finances publiques de la France demeure élevée », expliquent les analystes de S&P dans la note accompagnant leur décision. « Bien qu’à notre avis l’objectif de déficit public de 5,4 % du PIB en 2025 sera atteint, nous croyons qu’en l’absence de mesures additionnelles significatives pour réduire le déficit, la consolidation budgétaire sur notre horizon de prévision sera plus lente qu’attendu précédemment. »

L’agence ne croit pas à un retour du déficit public à 3 % du PIB d’ici 2029. Concernant la dette publique, elle estime qu’elle représentera 121 % du PIB en 2028, alors qu’elle devait initialement se stabiliser autour de 115 %. Cette année, elle pourrait atteindre 118 % du PIB.

L’agence indique que l’incertitude politique pourrait peser sur l’économie française en freinant l’investissement, la consommation privée et la croissance, malgré la présentation du projet de budget 2026 au Parlement.

La baisse de la note de la France est avant tout un constat, qui en soi ne provoquera pas une hausse des taux d’intérêt. Les investisseurs financiers ont déjà intégré la détérioration de la situation financière française. De nombreux pays européens, moins bien notés que la France, empruntent d’ailleurs aujourd’hui à de meilleurs taux. L’Espagne et le Portugal, tous deux notés « A- », se financent à moindre coût depuis un an. Les taux italiens sont désormais proches de ceux de la France ; ils ont même été inférieurs durant la période de crise gouvernementale au début du mois d’octobre.

L’échec des motions de censure contre le gouvernement de Sébastien Lecornu s’est traduit par une réduction des tensions sur la dette française. En trois jours, la prime de risque appliquée à la dette française — mesurée par l’écart entre les coûts d’emprunt français et allemands à dix ans — est redescendue à ses niveaux de fin août dernier.

La dégradation de la note de la France n’a pas d’influence directe, mais elle contribue au climat de défiance et d’attentisme. Les ménages et les entreprises risquent ainsi de différer leurs investissements. Les taux des emprunts immobiliers ont cessé de diminuer, en lien avec la hausse des taux des OAT.

Un processus de dégradation de la note vieux de plus de dix ans

La France est dans l’angle de tir des agences depuis une quinzaine d’années. Moody’s a placé, en 2011, le pays sous « perspective négative ». Le 13 janvier 2012, Standard & Poor’s abaisse la note de la France de AAA à AA+, en raison de la montée des déficits et de la vulnérabilité de la zone euro. Fitch et Moody’s suivent durant l’année 2012, la France perdant ainsi son AAA auprès de toutes les grandes agences.

Avec la hausse de la dette publique, l’absence de réformes structurelles et la diminution de la croissance, Fitch puis Moody’s placent, en 2015, la note française à AA, avec des perspectives stables mais prudentes. Entre 2017 et 2019, un statu quo fragile s’installe, la note restant à AA ou Aa2 selon les agences.

En 2020, avec la pandémie, la dette publique progresse rapidement, mais les agences ne sanctionnent pas immédiatement la France, car tous les pays sont touchés et la BCE soutient massivement les dettes souveraines. En avril 2023, Fitch abaisse la note française de AA à AA-. L’agence souligne la dette élevée, les tensions sociales liées à la réforme des retraites et la difficulté à réduire le déficit. En mai 2023, S&P place la note française sous surveillance négative, alimentant la crainte d’une nouvelle dégradation. La France se retrouve alors avec une note autour de AA- ou Aa2, soit deux crans en dessous du triple A.

Le 12 septembre 2025, Fitch lance un nouveau cycle de baisse de la note française. S&P vient de s’y rallier avant, certainement, d’être rejointe par Moody’s le 24 octobre prochain.

Les pays conservant encore leur triple A auprès des trois grandes agences sont : l’Allemagne, le Danemark, le Luxembourg, les Pays-Bas, la Norvège, la Suède, la Suisse, l’Australie, le Canada et Singapour.

Le Coin des Epargnants du 17 octobre 2025

Le CAC 40 a gagné cette semaine plus de 3 %, une hausse en grande partie imputable au rejet des deux motions de censure à l’Assemblée nationale. Les investisseurs se sont réjouis de la fin, du moins temporaire, de la crise politique en France.

Vendredi 17 octobre, les indices phares des grandes places financières ont, en revanche, reculé en raison des déboires de deux banques américaines. Zions Bancorp et Western Alliance ont révélé en fin de semaine qu’elles avaient accordé des crédits qui ne seront probablement jamais honorés. Le retour des créances douteuses rappelle de mauvais souvenirs aux investisseurs, ceux de la crise financière de 2008. Toutes les grandes places boursières ont accusé le coup avec des replis marqués et, en contrepartie, une nouvelle hausse du cours de l’or. Par crainte d’un effet de contagion, les valeurs bancaires ont enregistré de fortes baisses vendredi.

Mercredi, Zions Bancorp a d’abord annoncé une perte de 50 millions au troisième trimestre, face au risque de défaut de ses emprunteurs sur deux crédits industriels et commerciaux souscrits via sa filiale de San Diego, en Californie. Le groupe invoque une fraude et un incident isolé. Le titre a chuté de 13 % jeudi. Western Alliance, une banque basée en Arizona, a octroyé des crédits aux mêmes emprunteurs et a annoncé jeudi avoir porté plainte contre Cantor Group pour fraude. Le titre a terminé la séance en baisse de 10 %. Les défauts de paiement sur crédits bancaires peuvent éroder la confiance, au moment où l’on entend de plus en plus parler de « bulle » à Wall Street.

Rencontre américano-chinoise en vue

Donald Trump a déclaré, dans une interview à Fox Business, que les droits de douane de 100 % dont il avait menacé la Chine la semaine dernière n’avaient pas vocation à s’appliquer. Il a confirmé qu’il rencontrerait son homologue Xi Jinping en Corée du Sud dans les prochaines semaines. La majoration des droits par le président américain avait été annoncée en réaction aux restrictions d’accès aux métaux rares décidées par la Chine. Donald Trump, au sujet de son homologue chinois, a déclaré : « Je m’entends très bien avec lui. Je pense que tout ira bien avec la Chine, mais nous devons conclure un accord équitable. Il doit être équitable. » La trêve commerciale entre les deux puissances court jusqu’au 10 novembre.

Selon des informations de CNBC, le secrétaire au Trésor Scott Bessent va s’entretenir dans la journée avec le vice-Premier ministre chinois He Lifeng pour discuter des négociations commerciales. Donald Trump continue son marathon diplomatique. Après Gaza, il s’est réinvesti dans le dossier ukrainien en rencontrant Volodymyr Zelensky. Un sommet avec Vladimir Poutine pourrait avoir lieu prochainement.

Malgré les tensions bancaires, les indices actions ont plutôt progressé cette semaine, les investisseurs prenant en compte les avancées américaines sur les différents théâtres d’opération.

Malgré tout, la recherche de valeurs refuges demeure forte et conduit à une nouvelle progression de l’or et à une diminution des taux souverains. Le rendement du bon du Trésor américain à maturité dix ans est repassé en dessous de 4 %. En France, l’échec des deux motions de censure a également provoqué une détente sur le taux de l’obligation du Trésor à dix ans.

Le tableau de la semaine des marchés financiers

| Résultats 17 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 174,20 | +3,63 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 190,61 | +1,69 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 664,01 | +1,77 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 679,98 | +2,34 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 845,41 | -1,29 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 354,57 | -0,72 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 607,39 | +1,84 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 47 582,15 | -0,78 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 839,76 | -0,96 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,360% | -0,117 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,581 % | -0,063 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,010 % | -0,059 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1672 | +0,11 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 227,47 | +6,54 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 61,17 | -2,53 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 107 299,87 | -5,86 % | 38 252,54 | 93 776,61 |

Le fonds d’investissement défense de BPIfrance

Conformément aux engagements qui avaient été pris au mois de mars dernier, la banque publique d’investissement Bpifrance a lancé le mardi 14 octobre son fonds «Bpifrance Défense».

Ce fonds d’investissement est ouvert aux particuliers. Il est accessible à travers un contrat d’assurance-vie, un compte-titres, un plan d’épargne retraite ou encore en direct via la plateforme de Bpifrance. Plusieurs assureurs ont déjà annoncé le mettre à disposition de leurs clients.

Le montant minimum de versement pour ce fonds a été fixé à 500 euros. Le maximum de versement est de 500 000 euros. La somme investie est bloquée pendant une durée de cinq ans. Cette période permet au fonds d’investir dans le temps dans des entreprises non-cotées. BPIfrance estime que la période d’investissement recommandée est de 10 ans. Le fonds est prévu pour une durée de vie totale de 20 ans.

Bpifrance vise un objectif de rendement annuel de 5%. Ce type de placement comporte potentielle un risque en capital.

Bpifrance attend jusqu’à 450 millions d’euros de versement sur son fonds défense qui pourrait investir dans plus de 500 entreprises non cotées françaises et européennes dont l’activité est stratégique pour la souveraineté technologique, avec une ambition renforcée dans le secteur de la défense, annonçait Bpifrance quelques jours plus tôt dans son invitation au lancement de mardi.

Selon une étude publiée le 8 octobre dernier par Bpifrance Le Lab, les besoins de financement pour faire à l’augmentation des commandes publiques de défense en Europe est évalué à 15 milliards d’euros dont 5 milliards d’euros de fonds propres et 10 milliards d’euros de dettes. Le fonds défense de Bpifrance doit aussi permettre de soutenir les investissements des entreprises en recherche et développement.

Les pensions AGIRC- ARRCO gelées en 2026

Faute d’accord entre les représentants des organisations patronales et syndicales qui le composent, l’Agirc-Arrco ne revalorisera pas ses pensions au 1er novembre prochain Le régime ne modifiera pas non plus la valeur d’achat du point au 1er janvier 2026. Les pensions AGIRC-ARRCO sont versées à 14 millions de retraités du privé.

L’année dernière, les pensions AGIR-ARRCO avaient été revalorisées de 1,6% au 1er novembre 2024.

La suspension de la réforme des retraites de 2023 a conduit à cette absence de consensus concernant la revalorisation des pensions complémentaires qui techniquement aurait pu se situer entre 0,6 et 1 %.

Pas de revalorisation des pensions AGIRC – ARRCO

Faute d’accord entre les représentants des organisations patronales et syndicales qui le composent, l’Agirc-Arrco ne revalorisera pas ses pensions au 1er novembre prochain Le régime ne modifiera pas non plus la valeur d’achat du point au 1er janvier 2026. Les pensions AGIRC-ARRCO sont versées à 14 millions de retraités du privé.

L’année dernière, les pensions 1AGIR – ARRCO avaient été revalorisées de 1,6% au 1er novembre 2024.

La suspension de la réforme des retraites de 2023 a conduit à cette absence de consensus concernant la revalorisation des pensions complémentaires qui techniquement aurait pu se situer entre 0,2 et 1 %.

Fonds BPIfrance défense – RMC

Philippe Crevel a été interrogé par la rédaction de RMC au sujet du lancement du Fonds d’investissement pour la défense créé par BPIfrance.

Le Coin des Epargnants du 10 octobre 2025 : Trump fait encore de ses siennes

Marchés : le retour des tarifs douaniers

Cette semaine boursière a encore été marquée par les foucades de Donald Trump. À défaut d’avoir obtenu le prix Nobel de la paix auquel il semblait aspirer, il s’en est pris à la Chine, vendredi 10 octobre, en la menaçant d’une nouvelle vague d’augmentations massives des droits de douane. Le président américain a accusé Pékin d’adopter une attitude « hostile » et d’imposer des contrôles sur les terres rares. Tous les grands indices « actions » ont reculé, de plus de 2 % pour le Dow Jones. Les valeurs du luxe et de l’automobile ont été les plus touchées. Sur la semaine, le CAC 40 perd 2,21 %, mettant fin à quatre semaines consécutives de hausse de l’indice parisien. La crise politique en cours n’a pas contribué au retour des investisseurs sur le marché des actions à Paris. Le CAC 40 est en retrait par rapport aux autres places boursières depuis la dissolution du mois de juin 2024. Les investisseurs, face à l’instabilité politique et à l’incapacité des gouvernements à stabiliser la dette publique, réduisent leur exposition aux placements français. Depuis le début de l’année, le CAC 40 n’a progressé que de 9 %, contre 24 % pour le DAX allemand, 15 % pour le S&P 500 et 20 % pour le Nasdaq.

Aux États-Unis, le « shutdown » est toujours de rigueur. Vendredi soir, aucun accord n’avait encore été trouvé au Congrès entre républicains et démocrates sur le financement de l’État fédéral. De nombreux employés fédéraux sont progressivement contraints de quitter leur emploi, peut-être pour une durée prolongée. Lors de l’épisode de 2018-2019, le « shutdown » avait duré 34 jours — la plus longue période à ce jour — et quelque 800 000 fonctionnaires fédéraux avaient été mis au chômage, placés à l’arrêt ou contraints de travailler sans salaire.

L’or a plus de 4000 dollars l’once

L’once d’or ne finit pas d’augmenter : plus de 3 000 dollars en mars, 3 500 en avril et désormais 4 000 dollars… Mois après mois, cette appréciation contredit les prévisions des analystes. Cette semaine l’or a franchi la barre des 4000 dollars avant de se replier légèrement vendredi.

Depuis le début de l’année, l’or a progressé de plus de 50 %. Cette succession de records inédits est la marque d’une anxiété croissante sur les marchés financiers. La hausse du métal précieux est portée depuis cinq ans par une série de facteurs. La succession de chocs y contribue évidemment : épidémie de Covid, guerre en Ukraine, conflit au Moyen-Orient, vague inflationniste, retour de Donald Trump, tensions géopolitiques, etc.

Ces dernières années, les achats d’or par les banques centrales ont été responsables, en grande partie, de l’augmentation du cours. Ces dernières diversifient leurs actifs et réduisent leur exposition au dollar. C’est en premier lieu le cas des banques centrales des pays émergents, comme la Chine ou l’Inde. La progression du prix de l’or est également la conséquence et le symbole de bouleversements profonds dans l’économie mondiale. La volonté de Donald Trump d’imposer sa loi à la Fed et de déprécier le dollar incite les investisseurs à réduire le montant de leurs actifs libellés en cette monnaie. Les Chinois, les Russes et d’autres rêvent d’un système financier moins dépendant du dollar. Ce dernier est de plus en plus fragmenté, même si le dollar reste, de loin, la première monnaie pour les réserves de change et pour les transactions commerciales ou financières.

La hausse de l’or traduit aussi les inquiétudes grandissantes quant à la soutenabilité des dettes publiques mondiales, et notamment celle des États-Unis. Le « shutdown » américain, cette paralysie budgétaire liée à l’incapacité du Congrès à s’entendre sur le relèvement du plafond de la dette, constitue la principale cause de l’augmentation de ces derniers jours. La fermeture partielle des administrations a retardé la publication d’indicateurs économiques clés, comme ceux sur l’emploi, accentuant l’incertitude autour de la conjoncture américaine.

La baisse des taux décidée par les banques centrales, et dernièrement par celle des États-Unis, est un vecteur de hausse du cours de l’or. Les titres publics rapportent moins, ce qui rend plus attractif le métal précieux.

La politique économique de Donald Trump est potentiellement inflationniste : la majoration des droits de douane et la diminution de l’immigration poussent les investisseurs à s’en protéger en achetant de l’or.

L’aggravation de la crise politique en France n’est pas non plus de nature à rassurer les marchés sur l’avenir économique de l’une des principales économies de la zone euro.

L’or n’est pas le seul métal précieux à profiter de cette défiance généralisée. Bien qu’il n’ait pas encore battu son record de 2011, l’argent gagne près de 70 % depuis le début de l’année et se négocie désormais à 48,4 dollars l’once.

Le tableau de la semaine des marchés financiers

| Résultats 10 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 918,00 | -2,02 % | 7 543,18 | 7 380,74 |

| Dow Jones | 45 479,60 | -2,01 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 552,51 | -1,82 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 204,43 | -1,46 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 266,80 | +0,02 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 427,47 | +0,04 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 531,32 | -2,06 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 48 088,80 | +7,27 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 897,03 | +1,93 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,477% | -0,042 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,644 % | -0,042 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,069 % | -0,046 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1617 | -1,39 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 989,80 | +3,88 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 62,87 | -1,54 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 118 983,59 | -0,88 % | 38 252,54 | 93 776,61 |

L’once d’or au-delà des 4000 dollars

L’once d’or ne finit pas d’augmenter : plus de 3 000 dollars en mars, 3 500 en avril et désormais 4 000 dollars… Mois après mois, cette appréciation contredit les prévisions des analystes.

Depuis le début de l’année, l’or a progressé de plus de 50 %. Cette succession de records inédits est la marque d’une anxiété croissante sur les marchés financiers. La hausse du métal précieux est portée depuis cinq ans par une série de facteurs. La succession de chocs y contribue évidemment : épidémie de Covid, guerre en Ukraine, conflit au Moyen-Orient, vague inflationniste, retour de Donald Trump, tensions géopolitiques, etc.

Ces dernières années, les achats d’or par les banques centrales ont été responsables, en grande partie, de l’augmentation du cours. Ces dernières diversifient leurs actifs et réduisent leur exposition au dollar. C’est en premier lieu le cas des banques centrales des pays émergents, comme la Chine ou l’Inde. La progression du prix de l’or est également la conséquence et le symbole de bouleversements profonds dans l’économie mondiale. La volonté de Donald Trump d’imposer sa loi à la Fed et de déprécier le dollar incite les investisseurs à réduire le montant de leurs actifs libellés en cette monnaie. Les Chinois, les Russes et d’autres rêvent d’un système financier moins dépendant du dollar. Ce dernier est de plus en plus fragmenté, même si le dollar reste de loin la première monnaie pour les réserves de change et pour les transactions commerciales ou financières.

La hausse de l’or traduit aussi les inquiétudes grandissantes quant à la soutenabilité des dettes publiques mondiales, et notamment celle des États-Unis. Le « shutdown » américain, cette paralysie budgétaire liée à l’incapacité du Congrès à s’entendre sur le relèvement du plafond de la dette, constitue la principale cause de l’augmentation de ces derniers jours. La fermeture partielle des administrations a retardé la publication d’indicateurs économiques clés, comme ceux sur l’emploi, accentuant l’incertitude autour de la conjoncture américaine.

La baisse des taux décidée par les banques centrales, et dernièrement par celle des États-Unis, est un vecteur de hausse du cours de l’or. Les titres publics rapportent moins, ce qui rend plus attractif le métal précieux.

La politique économique de Donald Trump est potentiellement inflationniste : la majoration des droits de douane et la diminution de l’immigration poussent les investisseurs à s’en protéger en achetant de l’or.

L’aggravation de la crise politique en France n’est pas non plus de nature à rassurer les marchés sur l’avenir économique de l’une des principales économies de la zone euro.

L’or n’est pas le seul métal précieux à profiter de cette défiance généralisée. Bien qu’il n’ait pas encore battu son record de 2011, l’argent gagne près de 70 % depuis le début de l’année et se négocie désormais à 48,4 dollars l’once.

Le coin des épargnants du 3 octobre 2025 par Philippe Crevel : les marchés toujours envoutés par l’IA

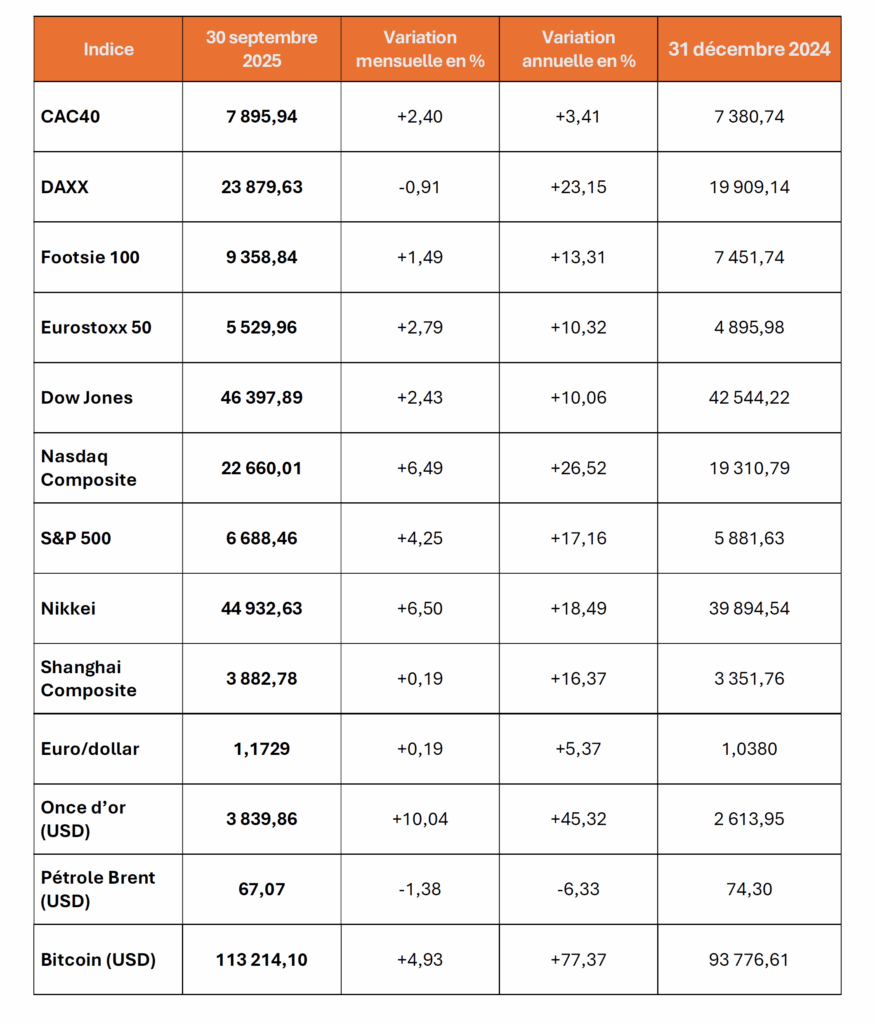

Marchés boursiers : un troisième trimestre positif

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé, sur ces trois derniers mois, de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont gagné plus de 12 %. Les valeurs américaines, malgré l’entrée en vigueur des nouveaux tarifs douaniers, ont poursuivi sur la lancée des derniers mois. L’indice S&P 500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont enregistré des progressions plus faibles, à l’exception du Footsie britannique (+6,53 %). Le CAC 40 a augmenté de 3 %. À noter que le Dax allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Les marchés toujours portés par l’intelligence artificielle

Le CAC 40 a dépassé les 8 000 points cette semaine, une première depuis le mois de mars dernier. L’intelligence artificielle dope toujours les marchés. OpenAI, l’entreprise à l’origine de ChatGPT, multiplie les collaborations sur plusieurs continents, notamment au Japon avec Hitachi dans les domaines de l’énergie et des infrastructures. Fujitsu a, de son côté, annoncé une extension de son partenariat stratégique avec Nvidia.

Les investissements en milliards de dollars dans l’IA alimentent les fantasmes de profits futurs et, pour l’instant, occultent tous les problèmes auxquels est confrontée l’économie mondiale. La paralysie des administrations fédérales des États-Unis, qui entre dans son troisième jour consécutif de shutdown, a historiquement des répercussions économiques limitées. Les investisseurs l’ont bien compris : les indices américains ont battu de nouveaux records cette semaine.

Les investisseurs ont, en revanche, intégré le ralentissement du marché américain de l’emploi, même en l’absence de publication des statistiques mensuelles en raison du shutdown.

Avec la décélération de la croissance américaine sur fond de hausse des droits de douane et de limitation de l’immigration, la Fed aurait un motif pour réduire ses taux directeurs à l’occasion de sa réunion des 28 et 29 octobre prochains.

Malgré les tensions autour de la flotte russe fantôme, le cours du pétrole a enregistré un fort recul cette semaine. Celle-ci s’explique par la publication de plusieurs rapports suggérant que l’OPEC+ pourrait augmenter sa production jusqu’à 500 000 barils par jour en novembre, soit trois fois le volume ajouté ce mois-ci. Cette décision marquerait une nouvelle étape dans la réduction de la régulation instituée lors du covid. La production de septembre a déjà augmenté de 330 000 bpj pour atteindre 28,40 millions de bpj, selon une enquête de Reuters.

L’Arabie Saoudite et d’autres producteurs cherchent à reconquérir des parts de marché. L’arrivée de nouveaux barils intervient que la demande est victime du ralentissement de la croissance de l’économie mondiale.

Quelles limites pour le métal précieux ?

Depuis près d’un an, tous les prévisionnistes se sont trompés sur l’or. La Deutsche Bank tablait sur une once à 3 700 dollars en 2026. Nul n’avait imaginé que l’once d’or puisse se rapprocher aussi rapidement des 4 000 dollars. Elle a ainsi battu, lundi 29 septembre, un nouveau record à plus de 3 800 dollars. Depuis le début de l’année, la hausse atteint plus de 45 %. La progression du cours de l’or s’explique par la succession, depuis plusieurs années, des chocs économiques et géopolitiques. La fragmentation de l’économie mondiale, les tensions géopolitiques et commerciales, l’interventionnisme de Donald Trump sur la politique monétaire de la Fed, l’augmentation de l’endettement public incitent les investisseurs à acheter de l’or, bien que cet actif ne rapporte ni intérêt ni dividende.

La baisse des taux de la Réserve fédérale et de la BCE constitue un autre facteur favorable à la hausse du cours de l’or. Quand le rendement des emprunts d’État américains baisse, le métal jaune devient plus attractif pour les investisseurs.

Au-delà des incertitudes sur la politique monétaire américaine, les achats des banques centrales constituent, depuis plus de trois ans, le facteur structurel de la hausse des prix de l’or. La demande des instituts monétaires est passée d’un peu moins de 500 tonnes par an entre 2011 et 2021 à plus de 1 000 tonnes par an depuis 2022. À titre de comparaison, le marché de l’or s’élève à environ 4 000 tonnes par an.

Le tableau de la semaine des marchés financiers

| Résultats 3 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 078,59 | +2,31% | 7 543,18 | 7 380,74 |

| Dow Jones | 46 758,28 | 1,26 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 715,79 | +1,13 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 780,51 | +1,35 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 379,53 | +2,66 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 487,95 | +1,18 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 651,71 | +2,63 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 769,50 | +0,61 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 882,78 | +1,59 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,519 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,706 % | -0,041 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,115 % | -0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1738 | -0,67 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 879,01 | +2,97 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,68 | -7,64 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 120 866,78 | +9,77 % | 38 252,54 | 93 776,61 |

L’assurance vie caracole en tête

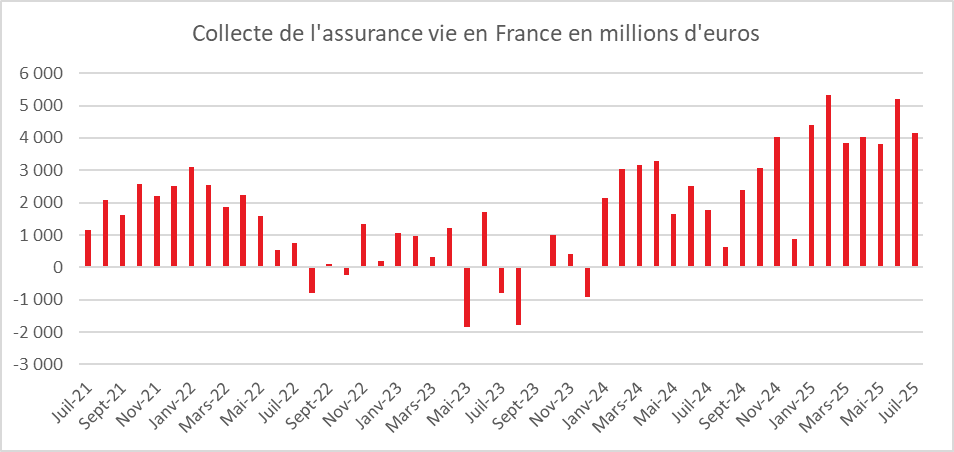

Pas de repos estival pour l’assurance vie

L’assurance vie n’a pas faibli durant l’été. La collecte nette du mois d’août s’est, en effet, élevée à 3,7 milliards d’euros, soit presque autant que celle du mois de juillet (4,1 milliards d’euros). Elle est six fois supérieure au résultat d’août 2024 (618 millions d’euros) et quatre fois supérieure à la moyenne de ces dix dernières années (930 millions d’euros).

Depuis 1997, au mois d’août, l’assurance vie a connu quatre décollectes : deux durant la période de la crise des dettes souveraines (2011 : −337 millions d’euros et 2012 : −967 millions d’euros) et deux durant la période des rendements faibles des fonds euros (2022 : −795 millions d’euros et 2023 : −1,776 milliard d’euros).

Cette collecte nette est portée tant par les unités de compte que par les fonds euros, ce qui constitue une rupture par rapport aux années 2020/2024 (+1,5 milliard d’euros pour les fonds euros et 2,2 milliards d’euros pour les unités de compte). Le mois d’août est le septième mois consécutif de collecte nette pour les fonds euros.

La compétitivité retrouvée de l’assurance vie

Le retour en grâce des fonds euros s’explique par la progression de leur rendement, 2,6 % en moyenne en 2024, sachant que les assureurs proposent fréquemment des taux promotionnels pouvant atteindre 4 %. Par ailleurs, les fonds euros bénéficient de la baisse de la rémunération des livrets réglementés (Livret A, LDDS) et des dépôts à terme. Le taux du Livret A est passé, de janvier à août 2025, de 3 à 1,7 %, et le taux des dépôts à terme à un an est passé sur la même période de 3 à moins de 2 %, sachant que ce type de produit est soumis au prélèvement forfaitaire unique de 30 %. La bonne tenue des marchés financiers, malgré les frasques de Donald Trump, incite les ménages à investir une partie de leur épargne en unités de compte.

Depuis le début de l’année, la collecte nette atteint +35,3 milliards d’euros, supérieure de +17,1 milliards d’euros à celle de 2024 sur la même période. Cette collecte nette positive s’élève à 5,7 milliards d’euros pour les fonds euros et 29,6 milliards d’euros pour les unités de compte.

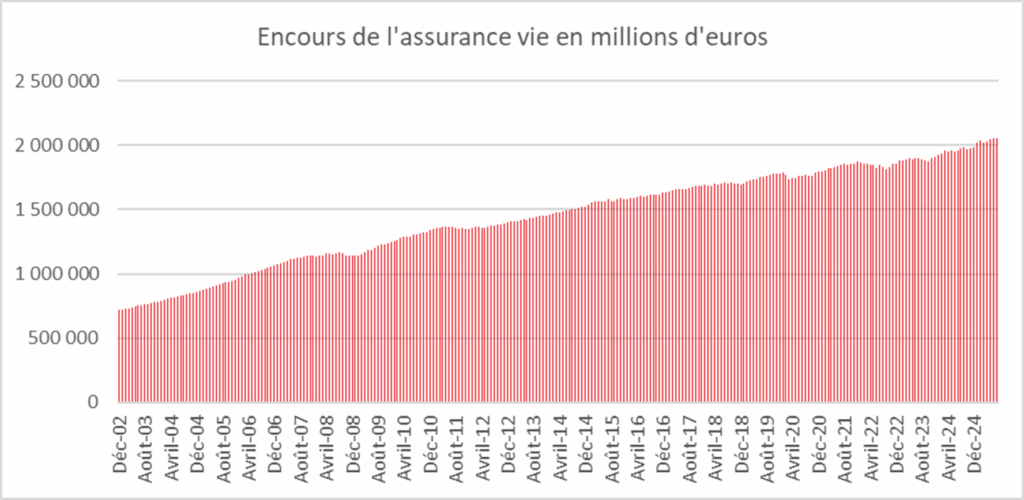

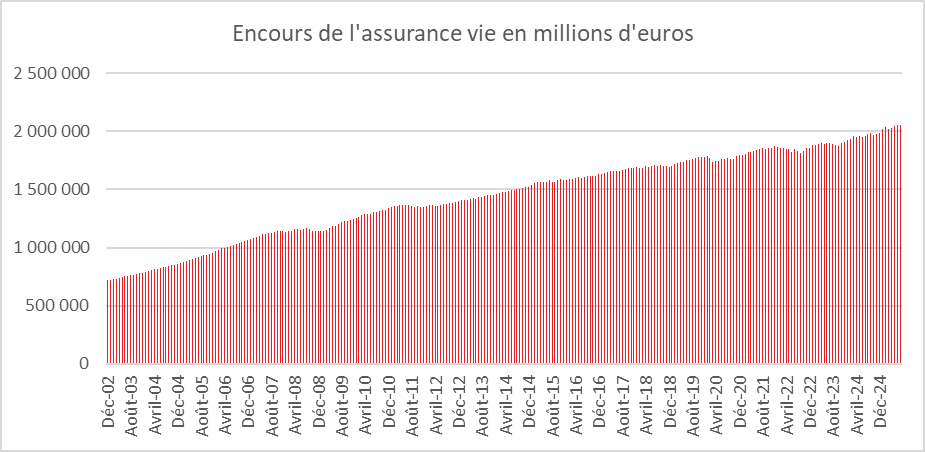

Dans ce contexte porteur, l’assurance vie conforte sa place de premier placement des ménages avec un encours qui s’élève fin août à 2 068 milliards d’euros, en hausse de +4,7 % sur un an.

Des cotisations brutes à haut niveau, des prestations en recul

En août 2025, les cotisations en assurance vie ont atteint 12,1 milliards d’euros, en progression de +26 % par rapport à août 2024. Comme le souligne France Assureurs, le niveau des cotisations n’a jamais été aussi élevé sur un mois d’août. Cette forte hausse concerne à la fois les supports en euros (+26 %) et ceux en unités de compte (UC, +25 %). Ce résultat témoigne du maintien d’un fort taux d’épargne des ménages. En effet, depuis le début de l’année, les cotisations ont atteint 128,3 milliards d’euros, en hausse de près de 10 %.

Au-delà du flux d’épargne, les ménages réaffectent, par ailleurs, une partie de leurs liquidités sur l’assurance vie, notamment celles en provenance des dépôts à terme.

Les ménages sortent moins d’argent de l’assurance vie qu’auparavant. Les prestations ne se sont élevées qu’à 8,4 milliards d’euros, en baisse de 7 % par rapport au mois d’août 2024. Les sorties sont en net recul pour les fonds euros, confirmant la compétitivité retrouvée de ce type de support.

Depuis le début de l’année, les prestations sont en recul de −7 %, s’établissant à 93,0 milliards d’euros. Cette baisse concerne à la fois les supports en euros (−6,0 milliards d’euros) et les supports en UC (−1,4 milliard d’euros).

L’assurance vie : le placement de l’année face à la hausse de la fiscalité

L’assurance vie est indéniablement le placement de l’année avec des résultats remarquables. Mais, le succès de l’assurance vie attire les convoitises. Le Premier ministre, à la recherche de recettes fiscales, étudie la possibilité d’alourdir la fiscalité de l’épargne en réhaussant notamment les prélèvements sociaux ou le prélèvement forfaitaire unique. L’assurance vie serait a priori concernée. Or, ce placement, le premier en volume, est largement diffusé au sein de la population. Près de la moitié des ménages disposent d’au moins un contrat d’assurance vie. Il est le pilier de l’épargne des classes moyennes.

En taxant l’épargne, le Premier ministre espère une reprise de la consommation ; or, celle-ci n’obéit pas à des stimuli fiscaux : elle est avant tout fonction de la confiance. Une augmentation des prélèvements sur l’épargne a souvent le résultat inverse de celui recherché. En effet, pour compenser la baisse de rendement, les ménages sont tentés d’épargner plus (effet Modigliani).

Poursuite de la baisse de la rémunération de l’épargne de court terme en août

Selon la Banque de France, les taux de rémunération des livrets ordinaires comme des dépôts à terme était orientée à la baisse en août.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS

| Encours (Md€) | Taux de rémunération des dépôts | Contrats nouveaux (Mds€) | Taux de rémunération sur contrats nouveaux | |||||

| août-25 (p) | août-24 | juil-25 (r) | août-25 (p) | août-25 (p) | août-24 | juil-25 (r) | août-25 (p) | |

| Dépôts bancaires des Ménages et SNF | 2 609 | 1,86 | 1,48 | 1,28 | ||||

| dont Ménages | 1 889 | 1,86 | 1,59 | 1,31 | ||||

| dont : – dépôts à vue (b) | 556 | 0,07 | 0,05 | 0,04 | ||||

| – livrets à taux réglementés (b,c) | 720 | 3,06 | 2,48 | 1,80 | ||||

| dont : livret A (b) | 404 | 3,00 | 2,40 | 1,70 | ||||

| – livrets ordinaires (b) | 226 | 0,93 | 0,83 | 0,79 | ||||

| – dépôts à terme <= 2 ans (d) | 77 | 3,58 | 2,58 | 2,49 | 9 | 3,30 | 2,01 | 1,94 |

| – dépôts à terme > 2 ans (d) | 105 | 2,34 | 2,39 | 2,39 | 1 | 3,24 | 2,47 | 2,46 |

| – plan d’épargne-logement | 205 | 2,62 | 2,64 | 2,63 | 0 | 2,23 | 1,75 | 1,74 |

| dont SNF | 720 | 1,84 | 1,21 | 1,19 | ||||

| dont : – dépôts à vue (b) | 499 | 0,86 | 0,49 | 0,48 | ||||

| – dépôts à terme <= 2 ans (d) | 139 | 3,92 | 2,57 | 2,50 | 24 | 3,62 | 2,14 | 2,05 |

| – dépôts à terme > 2 ans (d) | 82 | 3,73 | 3,37 | 3,30 | 1 | 3,33 | 2,70 | 2,44 |

| Pour mémoire : | ||||||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 4,25 | 2,15 | 2,15 | |||||

| Euribor 3 mois (e) | 3,55 | 1,99 | 2,02 | |||||

| Rendement du TEC 2 ans (e), (f) | 2,62 | 2,02 | 2,07 | |||||

| Rendement du TEC 5 ans (e), (f) | 2,63 | 2,61 | 2,67 | |||||

Notes :

– En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Pour les dépôts à vue et les livrets, le taux sur les contrats nouveaux est supposé égal à celui sur les encours.

c. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

d. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés

e. Moyenne mensuelle.

f. Taux de l’Échéance Constante 2 ans et 5 ans. Source : Comité de Normalisation Obligataire.

r. Données révisées.

p. Données provisoires.

3e Trimestre 2025 : l’or et la bourse américaine toujours en tête

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé sur ces trois derniers mois de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont progressé de plus de 12 %. Les valeurs américaines malgré l’entrée en vigueur des nouveaux tarifs douaniers ont poursuivi sur la lancée des derniers mois. L’indice S&P500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont connu des progressions plus faibles à l’exception du Footsie britannique (+6,53 %). Le CAC40 a augmenté de 3 %. A noter que le Daxx allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Des marchés entre le yin et le yang

L’or : toujours plus haut

L’or a dépassé, en fin de semaine, 3 780 dollars l’once. Le cours du métal précieux est porté par l’enclenchement d’un nouveau cycle de baisse des taux directeurs de la Fed. Certains estiment qu’il pourrait se rapprocher, voire dépasser, 4 000 dollars. Pour autant, les facteurs de hausse commencent à s’épuiser ou, plutôt, ont déjà été intégrés (Ukraine, Moyen-Orient, droits de douane, etc.).

États-Unis : faible dérive de l’inflation

Sur le front américain, les prix des dépenses de consommation personnelle, la mesure que la Réserve fédérale retient en priorité pour apprécier l’inflation, se sont alignés, en août, parfaitement sur les projections du marché. Ils ont progressé sur un an de 2,7 %, soit 0,1 point de plus qu’en juillet. La hausse se stabilise à 2,9 % hors prix alimentaires et énergétiques. Les investisseurs auraient préféré que la désinflation reprenne, permettant à la Fed de poursuivre son cycle de baisse des taux directeurs. Pour le moment, l’inflation reste néanmoins contenue. La consommation des ménages a augmenté, de son côté, de 0,6 % le mois dernier, quand le consensus donnait une hausse de 0,5 %, comme en juillet, illustrant la résilience des consommateurs.

Le retour des droits de douane

Donald Trump n’avait plus parlé de droits de douane depuis quelques semaines et, visiblement, le sujet lui manquait. À partir du 1er octobre prochain, 100 % de surtaxes sur les produits pharmaceutiques de marque ou brevetés seront imposées, sauf si les entreprises étrangères concernées investissent pour construire des usines sur le sol américain. La Commission européenne est montée vendredi au front pour éteindre l’incendie. Son porte-parole a assuré que ces droits sectoriels ne concerneraient pas les médicaments européens, ces derniers étant inclus dans l’accord commercial Europe–États-Unis limitant les droits de douane américains à 15 %.

Si les États-Unis respectent l’accord signé et exemptent bien, comme convenu, les médicaments européens des 100 % de droits sectoriels, l’Irlande sera la grande gagnante car elle est, de loin, le pays européen le plus exposé. C’est le premier exportateur pharmaceutique mondial (en valeur, non en volume) vers les États-Unis. Cette situation est la conséquence de l’installation de nombreux laboratoires pharmaceutiques en Irlande depuis trois décennies, en raison de la fiscalité attractive.

L’Europe est la seule épargnée. La Commission européenne a rappelé vendredi que son accord commercial avec les États-Unis est le seul à protéger contre de futurs droits plus élevés que le taux général prévu par l’accord. L’industrie pharmaceutique suisse, par exemple, devrait se voir appliquer le taux de 100 %. Or la Suisse est le deuxième plus gros exportateur de médicaments de marque vers les États-Unis. Les laboratoires européens sont néanmoins encouragés à investir aux États-Unis, faute de quoi une révision du tarif pourrait intervenir.

Les actions en mode statu quo

Les investisseurs ont joué la prudence cette semaine, marquée par des indicateurs et des signaux contradictoires. Les indices américains ont cédé un peu de terrain. Les taux des obligations d’État françaises continuent à progresser, tout comme le ratio de dette publique. Le taux de l’OAT à 10 ans s’élevait, vendredi 26 septembre, à 3,562 %.

Le marché du pétrole en tension

Cette semaine, les cours du pétrole ont été orientés à la hausse en raison des déclarations de Donald Trump. Ce dernier a demandé à son homologue turc, Recep Tayyip Erdogan, d’arrêter d’acheter du pétrole russe. Il a également suggéré que les Européens stoppent toutes les importations de gaz en provenance de Russie. Cette hausse n’est pas sans limite. En effet, de plus en plus de barils arrivent actuellement sur le marché, notamment avec la hausse des quotas de production initiée depuis avril par l’Organisation des pays exportateurs de pétrole et ses alliés (Opep+). Néanmoins, l’intensification des frappes ukrainiennes sur les raffineries et les infrastructures pétrolières russes commence à avoir des effets sur le marché des produits raffinés.

Le tableau de la semaine des marchés financiers

| Résultats 26 sept. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 864,67 | +0,00 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 247,29 | -0,13 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 643,70 P | -0,35 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 484,07 | -0,74 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 705,25 | +0,40 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 280,79 | +0,80 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 499,70 | +1,06 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 354,99 | +1,01 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 828,11 | -0,87 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,562 % | +0,006 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,747 % | -0,002 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,180 % | +0,037 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1693 | -1,53 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 780,15 | +1,98 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 70,61 | +4,85 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 109 144,58 | -5,65 % | 38 252,54 | 93 776,61 |

Epargner mieux pour vivre mieux, le nouveau livre de Philippe Crevel

Épargner mieux pour vivre mieux

Philippe Crevel – Editions Solar – 2025

Sept Français sur dix épargnent par crainte de l’avenir, pour financer un projet, préparer leur retraite ou se constituer un patrimoine. L’épargne est un dialogue permanent entre présent et avenir. Ce livre propose une exploration complète de ce vaste univers, des produits immobiliers aux produits financiers, du livret A à l’assurance-vie, en passant par le PEA, le PER, les cryptoactifs, les sneakers ou encore le crowdfunding.

L’ambition est double : décrypter la complexité d’un paysage financier en perpétuelle mutation et offrir des repères solides pour agir avec discernement. Car épargner, c’est toujours arbitrer entre sécurité, rendement et liquidité. Aucun produit ne détient la formule magique, mais chacun peut trouver sa voie pour préparer un projet, sécuriser son patrimoine ou financer son avenir. À travers des exemples et des cas types, ce livre entend aider chacun d’entre nous à faire, autant que possible, le bon choix.

Épargner mieux pour vivre mieux est une invitation à comprendre, anticiper et bâtir.

Disponible dès à présent en librairie et en ligne : Commander le livre

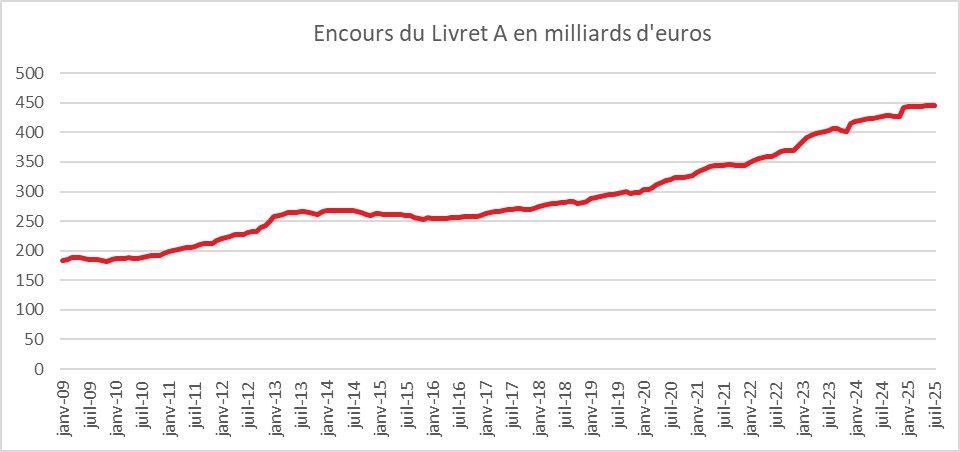

Le Livret A à petit trot en août

Au mois d’août, le Livret A a enregistré une collecte minime de 20 millions d’euros, quand celle du Livret de Développement Durable et Solidaire (LDDS) a atteint 150 millions d’euros. La collecte du Livret d’Épargne Populaire (LEP) s’est élevée, de son côté, à 330 millions d’euros. L’épargne réglementée digère la baisse de ses rendements intervenue le 1er août dernier, le taux du Livret A passant de 2,4 à 1,7 % et celui du LEP de 3,5 à 2,7 %.

Le Livret A : à la peine

Le Livret A sort, en août 2025, la tête tout juste de l’eau avec une collecte positive de 20 millions d’euros et évite la passe de deux après la décollecte de juillet (-70 millions d’euros). Logiquement, la collecte du mois d’août est correcte avec une moyenne, ces dix dernières années, de 1,76 milliard d’euros. Le cru 2025 est nettement inférieur à celui de l’année dernière (+1,5 milliard d’euros en 2024). Depuis 2009, deux décollectes seulement ont été constatées (août 2014 : -480 millions d’euros ; août 2015 : -410 millions d’euros).

Sur les huit premiers mois de l’année, la collecte ne s’est élevée qu’à 2,92 milliards d’euros, contre 13,21 milliards sur la même période en 2024, traduisant une réelle rupture. Les deux baisses du taux, passé de 3 à 1,7 % en 2025, se font ressentir durement sur la collecte, sans pour autant provoquer des retraits massifs.

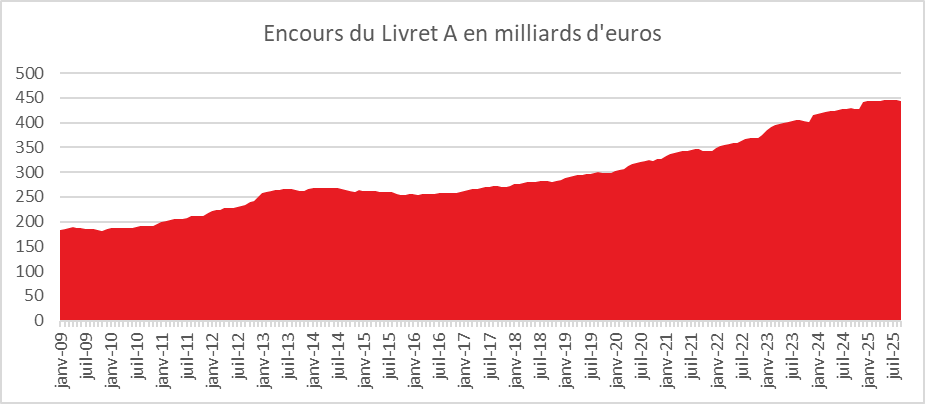

L’encours du Livret A atteint, fin août 2025, 445,4 milliards d’euros, à 100 millions d’euros de son record.

Le Livret de Développement Durable et Solidaire (LDDS) : résilience

Le LDDS fait preuve d’une bonne résilience avec une collecte positive de 150 millions d’euros, en décrue néanmoins par rapport à celle de juillet (340 millions d’euros). En août 2024, elle avait atteint 490 millions d’euros. Le résultat d’août, tout en étant positif, est inférieur à la moyenne de ces dix dernières années (420 millions d’euros). Le mois d’août réussit, par ailleurs, assez bien au LDDS avec une seule décollecte depuis 2009 (août 2009 : -20 millions d’euros).

Sur les huit premiers mois de l’année, la collecte s’est élevée, pour le LDDS, à 3,55 milliards d’euros, soit deux fois moins qu’en 2024 (6,10 milliards d’euros). L’encours du LDDS bat, en août, un nouveau record à 164,1 milliards d’euros.

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. Les ménages arbitrent entre consommation et épargne en utilisant en priorité le LDDS.

Le Livret d’Épargne Populaire (LEP) : la prime au rendement

Pour le troisième mois consécutif, le LEP enregistre une collecte positive : 330 millions d’euros en août 2025, après 450 millions en juillet. Ce niveau est proche de celui observé en août 2024 (390 millions).

Néanmoins, de janvier à août 2025, la collecte reste négative (-1,64 milliard d’euros), alors qu’elle avait été positive de 5,37 milliards sur la même période en 2024.

Le LEP souffre moins que le Livret A de la baisse de son taux, passé de 3,5 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

L’épargne : la stratégie du roseau

L’épargne réglementée plie mais ne rompt pas. Elle a encaissé une forte baisse de ses rendements le 1er août : -0,7 point pour le Livret A et -0,8 point pour le LEP. Pour autant, les ménages ont continué à y affecter une partie de leur épargne. Les encours sont à des niveaux élevés, voire record. Celui du Livret A est, en août, supérieur de plus de 146 milliards d’euros à son niveau de décembre 2019, avant la crise sanitaire. Les ménages français, toujours inquiets face à l’évolution de la situation économique et politique, maintiennent un fort volant d’épargne de précaution. De plus en plus, ils réorientent néanmoins une partie de leur épargne vers l’assurance-vie, qui propose des rendements supérieurs à ceux de l’épargne réglementée.

Vers une nouvelle baisse du taux du Livret A en février Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4/1,5 % quand celui du LEP pourrait être révisé à 2,5 %.

Données CDC

Le Coin des épargnants du 19 septembre 2025 : toujours la fête pour les marchés américains

Baisse des taux de la Fed : des investisseurs heureux

Le CAC 40 a terminé la semaine à 7 853,39 points, ce qui lui a permis de gagner 0,36 % en cinq jours. Une progression modeste, mais qui fait suite à une hausse de près de 2 % la semaine précédente, la décision de la Fed ayant été largement anticipée. La décision de la banque centrale américaine et le discours de Jerome Powell ont été fortement appréciés par les investisseurs.

Dans ce contexte, de nouveaux records ont été battus à Wall Street. Le Nasdaq a progressé de plus de 2 % sur la semaine. L’engouement pour les valeurs des sociétés présentes sur le marché de l’IA persiste. En l’absence d’indicateurs économiques majeurs, les investisseurs ont suivi de près la conversation téléphonique organisée vendredi entre Donald Trump et Xi Jinping. Les deux présidents ont affirmé qu’un accord était en cours, mais qu’il restait du travail à accomplir. L’enjeu est de parvenir à le finaliser afin d’empêcher TikTok de disparaître aux États-Unis. Lors de sa visite d’État au Royaume-Uni jeudi, Donald Trump a déclaré qu’il souhaitait maintenir TikTok dans son pays.

Les taux des obligations souveraines ont poursuivi leur progression, tout comme le cours de l’or, qui a battu de nouveaux records.

La Fed : sans surprise

Le mercredi 17 septembre dernier, la banque centrale américaine, la Fed, a, pour la première fois de l’année, décidé de diminuer d’un quart de point ses taux directeurs. Ils sont désormais compris entre 4 % et 4,25 %, toujours bien plus élevés que ne le souhaiterait le président américain.