Le taux de rémunération des livrets d’épargne demeure extrêmement faible

Selon la Banque de France, le taux de rémunération des livrets d’épargne ordinaire (hors livrets réglementés comme le Livret A) est resté stable en mars à 0,09 %, ce qui demeure son niveau le plus faible.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS (a)

| mars- 2021 | janv- 2022 | févr- 2022 (e) | mars- 2022 (f) | |

| Taux moyen de rémunération des encours de dépôts bancaires | 0,44 | 0,40 | 0,51 | 0,50 |

| Ménages | 0,67 | 0,62 | 0,80 | 0,80 |

| dont : – dépôts à vue | 0,02 | 0,01 | 0,01 | 0,01 |

| – comptes à terme <= 2 ans (g) | 0,45 | 0,39 | 0,39 | 0,39 |

| – comptes à terme > 2 ans (g) | 0,96 | 0,75 | 0,78 | 0,73 |

| – livrets à taux réglementés (b) | 0,53 | 0,52 | 1,07 | 1,07 |

| dont : livret A | 0,50 | 0,50 | 1,00 | 1,00 |

| – livrets ordinaires | 0,10 | 0,09 | 0,09 | 0,09 |

| – plan d’épargne-logement | 2,61 | 2,54 | 2,58 | 2,58 |

| SNF | 0,14 | 0,09 | 0,09 | 0,09 |

| dont : – dépôts à vue | 0,08 | 0,04 | 0,04 | 0,04 |

| – comptes à terme <= 2 ans (g) | 0,13 | 0,14 | 0,13 | 0,12 |

| – comptes à terme > 2 ans (g) | 0,82 | 0,62 | 0,61 | 0,60 |

| Pour mémoire : | ||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 0,00 | 0,00 | 0,00 | 0,00 |

| Euribor 3 mois (c) | -0,54 | -0,56 | -0,53 | -0,50 |

| Rendement du TEC 5 ans (c), (d) | -0,52 | -0,21 | 0,16 | 0,23 |

Note : En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

c. Moyenne mensuelle.

d. Taux de l’Échéance Constante 5 ans. Source : Comité de Normalisation Obligataire.

e. Données révisées.

f. Données provisoires.

g. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés

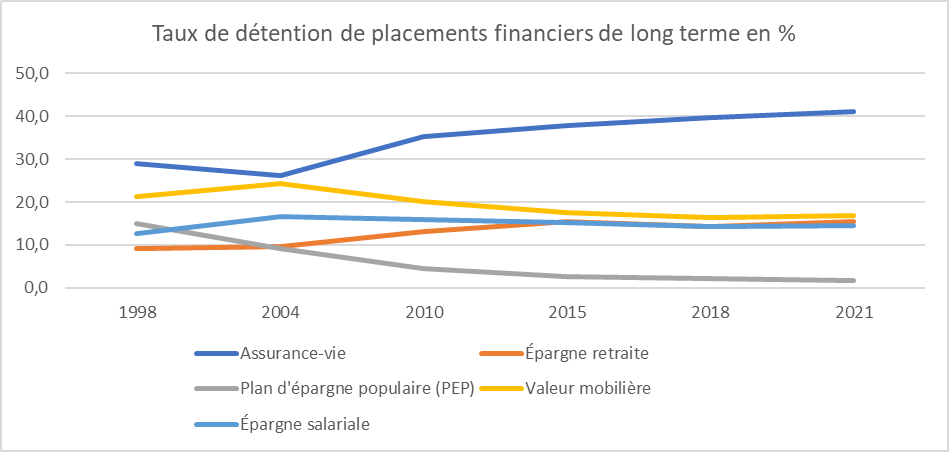

Les Français et leur patrimoine : une grande stabilité

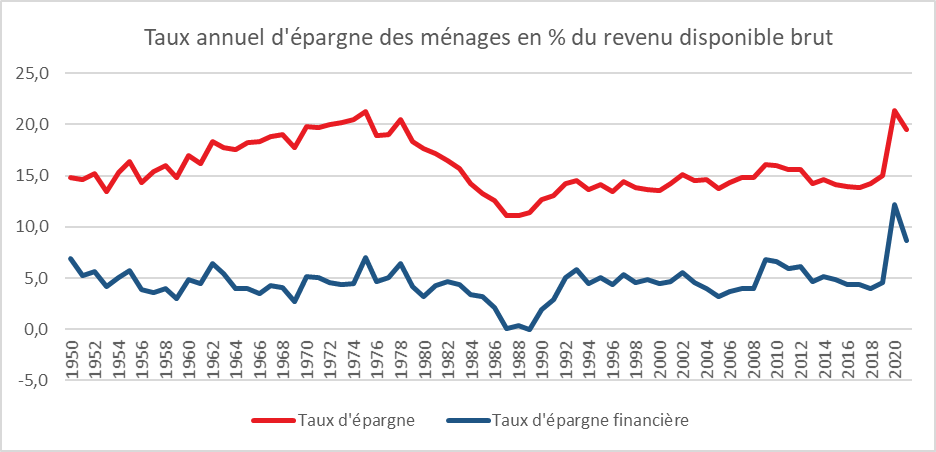

La crise sanitaire a provoqué une forte progression du taux d’épargne des ménages. Ces derniers ont, selon la Banque de France, mis de côté environ 170 milliards d’euros de plus qu’en temps normal entre 2020 et 2021. Cette épargne covid a été placée essentiellement sur des produits de court terme voire elle a été laissée sur les comptes courants. A la différence des crises précédentes, celle-ci n’a pas donné lieu à une sortie des ménages du marché »actions ». Ces derniers ont même été opportunistes réalisant des achats durant la brève période de baisse des cours entre le mois de mars et de mai 2020. Dans ce contexte, l’épidémie de covid-19 a, comme le souligne l’INSEE, dans une note publiée le 3 mai dernier changé, le panorama de l’épargne française.

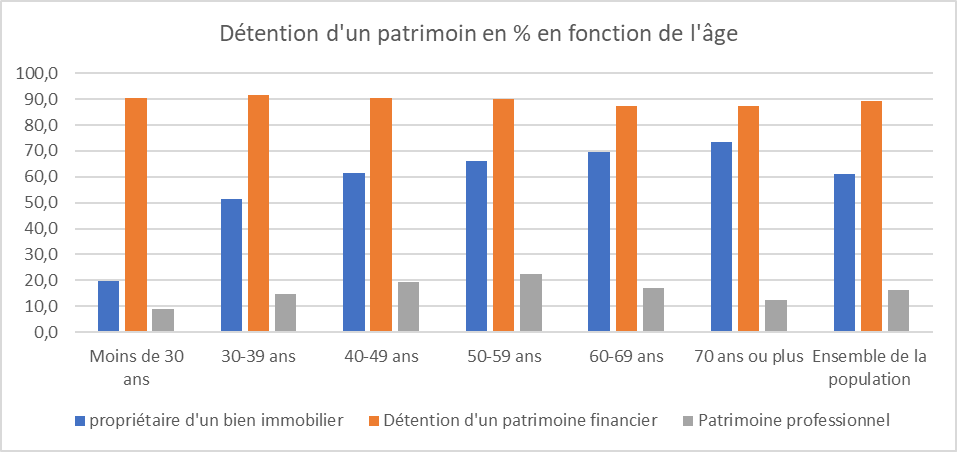

Au début de l’année 2021, selon l’INSEE, 93,3 % des ménages vivant en France hors Mayotte possédaient au moins un actif financier (autre qu’un compte-chèques), immobilier ou professionnel. 89,2 % détenaient des produits financiers, 61,2 % sont propriétaires d’un bien immobilier et 16,2 % disposent d’actifs professionnels. 12,6 % des ménages possèdent les trois à la fois et 57,6 % à la fois du patrimoine financier et immobilier.

Depuis 2018, la stabilité prédomine en ce qui concerne la possession des différents éléments constituant le patrimoine. La crise n’a pas, malgré, la forte hausse du taux d’épargne, modifié la composition du patrimoine. Les ménages n’ont pas décidé d’ouvrir de nouveaux produits. Ils ont privilégié les placements qu’ils possédaient.

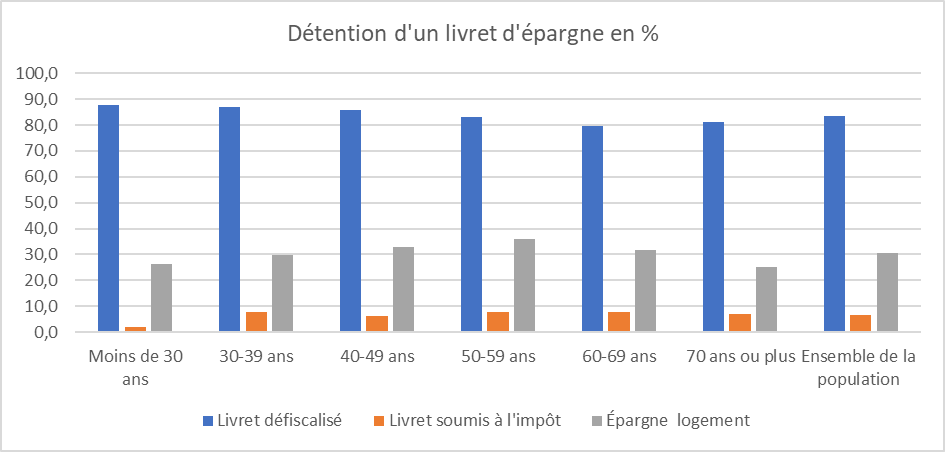

Parmi les produits financiers, 7,8 % des ménages possédaient t en 2021 un portefeuille diversifié, comprenant au moins un livret d’épargne, un produit d’épargne logement, des valeurs mobilières, et un produit d’épargne retraite ou d’assurance-vie. À l’opposé, 11,3 % des ménages ne détiennent aucun de ces produits financiers.

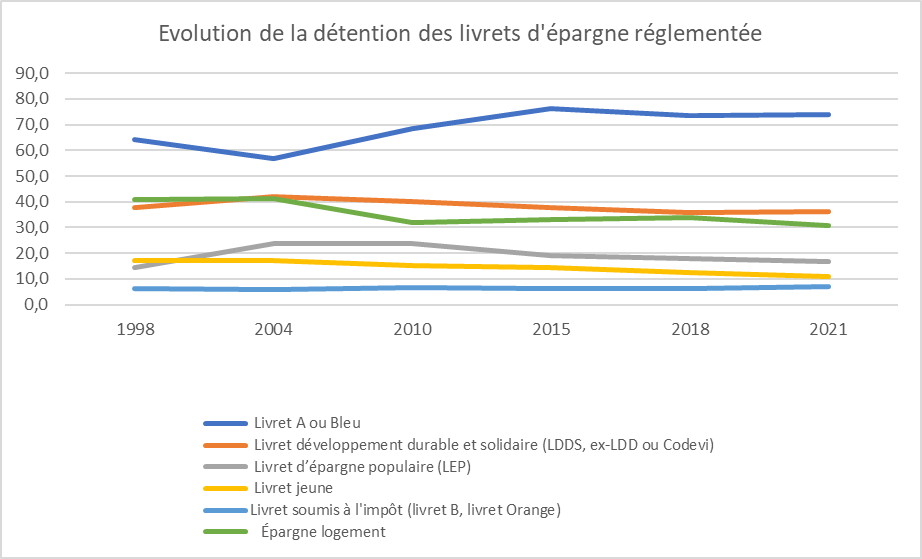

Sans surprise, les livrets d’épargne sont les produits restant les plus diffusés. 83,9 % des ménages déclarent en posséder au moins un. Près des trois quarts (73,5 %) des ménages disposent d’un Livret A ou d’un Livret Bleu. 35,9 % des ménages détiennent un Livret de développement durable et solidaire (LDDS), 16,4 % un livret d’épargne populaire (LEP) et 10,9 % un livret jeune.

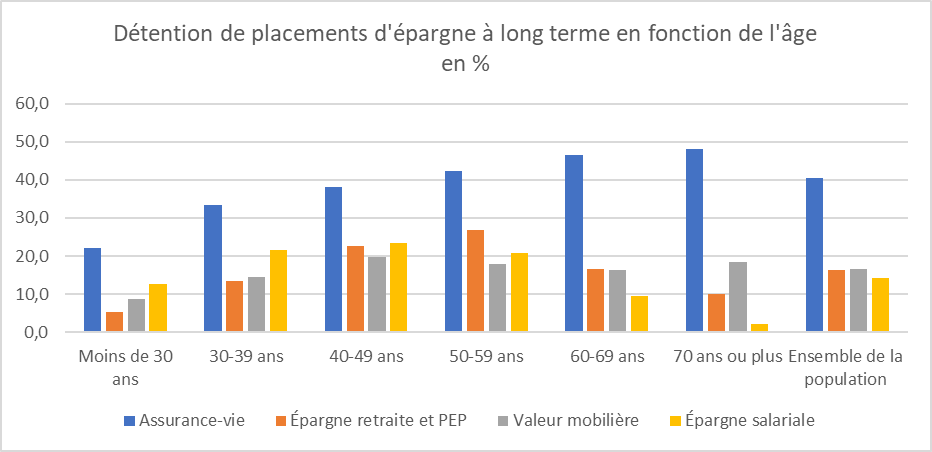

L’assurance-vie, le premier produit en volume est le deuxième placement financier le plus diffusé en France. 40,5 % des ménages possèdent au moins un contrat. Ce ratio a augmenté de 1,3 point depuis début 2018. Il a progressé de 5,5 points depuis 2010. Sur ces huit dernières années, la croissance de l’assurance vie est portée par les contrats multisupports. En 2021, ils représentent 41 % des contrats d’assurance vie, contre 33 % en 2015. 17 % des ménages possèdent désormais un tel contrat.

L’assurance vie est le placement privilégie par les plus de 50 ans. Son taux de possession augmente avec l’âge. Il est de 48,2 % pour les ménages dont la personne de référence a 70 ans, contre 22,1 % parmi les moins de 30 ans. Depuis 2018,

Début 2021, 16,4 % des ménages détiennent une épargne retraite (plan d’épargne populaire − PEP – compris). Ce ratio a augmenté de 0,9 point depuis 2018. Cette augmentation par les produits de retraite surcomplémentaire proposés par les employeurs et détenus par 6,9 % des ménages (+ 0,7 point depuis 2018), et par les produits d’épargne retraite individuels détenus par 5,7 % des ménages (+ 1,3 point depuis 2018).

Début 2021, 30,4 % des ménages détiennent un produit d’épargne logement (compte épargne logement − CEL − ou plan d’épargne logement − PEL). Parmi eux, 58,9 % ne détiennent qu’un PEL, 18,6 % uniquement un CEL et 22,4 % ont les deux produits. En raison de sa faible rémunération et de sa fiscalisation, l’épargne logement est en baisse. La détention de CEL diminue de manière constante depuis 2010 (– 4,3 points), alors que celle de PEL, en hausse entre 2010 et 2018 (+ 4,6 points), marque le pas entre 2018 et 2021 (– 2,8 points). En 2018, les nouveaux PEL sont soumis au Prélèvement Forfaitaire Unique et le taux de rémunération a été fixé à 1 %.

Les jeunes qui étaient dans le passé des souscripteurs importants du PEL délaissent ce produit. Depuis 2018, son taux de détention a diminué de 9,6 points pour les ménages dont la personne de référence a moins de 30 ans.

Début 2021, 16,7 % des ménages détiennent des valeurs mobilières sur un compte titres. Après le repli important imputable à la crise financière et économique de 2008, leur détention est stable depuis 2015. La propension à détenir ces valeurs risquées est fonction du revenu et du niveau de patrimoine. Il varie selon la catégorie socioprofessionnelle. Les ménages dont la personne de référence est agriculteur, cadre ou profession libérale sont ceux qui possèdent le plus souvent des valeurs mobilières (autour de 30 %, voire plus de 40 % pour les agriculteurs). Moins de 10 % des ménages dont la personne de référence est ouvrière ou employée en détiennent.

Début 2021, 61,2 % des ménages possèdent un patrimoine immobilier. Cette part est stable depuis dix ans. 57,5 % des ménages sont propriétaires de leur résidence principale et 19,2 % possèdent un autre logement (résidence secondaire, logement vacant, loué ou mis à disposition gratuitement). La détention d’autres logements augmente légèrement depuis 2018 (+ 0,9 point), surtout du fait des résidences secondaires. La détention de la résidence principale baisse légèrement, – 0,5 point.

La possession d’un bien immobilier augmente avec l’âge. 19,8 % des ménages dont la personne de référence a moins de 30 ans sont propriétaires, contre 73,4 % des ménages de 70 ans ou plus. Entre 2010 et 2018 les écarts s’étaient resserrés : favorisé par un meilleur accès au crédit, le taux de détention avait progressé de 5 points pour l’ensemble des ménages dont la personne de référence avait moins de 40 ans, alors qu’il avait diminué pour leurs aînés. À l’inverse, depuis 2018, la détention immobilière baisse de 2,4 points chez les moins de 30 ans et de 3,8 points pour les trentenaires. L’augmentation des prix explique la difficulté pour les primo-accédants d’acquérir un bien immobilier. alors qu’elle est plutôt stable chez les ménages plus âgés.

Depuis 2010, la détention immobilière a diminué de 7,3 points pour les ménages dont la personne de référence a entre 50 et 59 ans et de 6,2 points pour les sexagénaires. Ces diminutions pourraient traduire un accès à la propriété plus difficile pour les générations nées au tournant des années 1960, mais aussi résulter d’une désaccumulation au moment du passage à la retraite. Les plus touchés sont les retraités, en particulier les anciens salariés non-cadres (– 6 points), et les inactifs n’ayant jamais travaillé (– 7,7 points).

Fort logiquement, es indépendants et les agriculteurs détiennent davantage de patrimoine professionnel Début 2021, 16,2 % des ménages détiennent un patrimoine professionnel. Plus de 75 % des ménages dont la personne de référence ou le conjoint est indépendant en activité (soit 11 % de la population) en possèdent et 97,1 % des agriculteurs

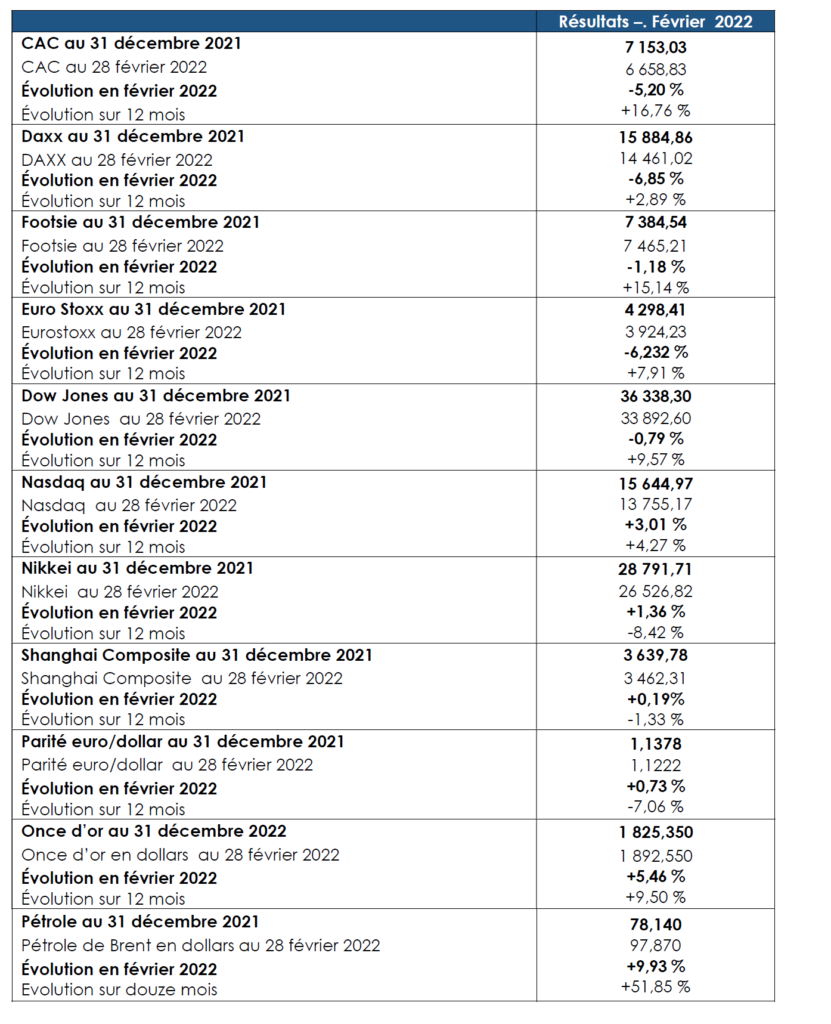

Le Coin des épargnants du 30 avril 2022 : des marchés ébranlés par l’onde de choc de la crise ukrainienne

Les marchés ébranlés !

La succession rapide de crises ébranle les marchés. Si les investisseurs avaient rapidement pris la mesure de l’épidémie, ils sont plus dubitatifs face à la réponse des pouvoirs publics vis-à-vis de la guerre en Ukraine. La superposition de plusieurs chocs sur fond d’abondantes liquidités constitue un défi pour les gouvernements et les banques centrales. Une hausse brutale des taux pourrait provoquer des récessions et des tensions financières de grande ampleur. Après la levée de l’hypothèque française avec la victoire d’Emmanuel Macron, les investisseurs focalisent, désormais, leurs regards, sur les menaces de plus en plus précises qui pèsent sur la croissance internationale. L’onde choc de la guerre en Ukraine ne s’arrête pas de se transmettre à de nombreux pans de l’économie mondiale. En avril, comme en mars, les grands indices « actions » ont baissé, en Europe (à l’exception de Londres), en Asie et en Amérique. Les Etats-Unis obtenant de plus mauvais résultats en la matière que l’Europe. L’inflation et la hausse des taux de la FED sur fond de ralentissement de l’activité expliquent évidemment cette évolution. Le Nasdaq a reculé de plus de 10 % en avril. Depuis le début de l’année, cet indice a perdu plus d’un cinquième de sa valeur. Le Dow Jones a diminué de son côté de près de 10 %.Si lors de la crise sanitaire, la chute des cours avait été temporaire, l’ajustement en cours donne l’impression de s’inscrire dans un temps long. Le programme de hausse des taux d’intérêt devrait peser durant toute l’année sur la valorisation des sociétés, en particulier aux Etats-Unis où elle avait atteint des sommets.

Du fait du décalage entre les taux américains et les taux européens ainsi qu’en raison de la plus forte exposition économique de l’Europe à la guerre en Ukraine, l’euro se rapproche de la parité avec le dollar.

Le pétrole est resté stable sur l’ensemble du mois d’avril grâce à la décision des Américains de puiser dans leurs stocks stratégiques. Le ralentissement de l’économie mondiale devrait légèrement détendre le marché. Le rendez-vous clef pour l’énergie interviendra au cours de l’été avec la constitution des réserves pour l’hiver. Le marché du pétrole a réagi avec circonspection à la décision de Moscou de priver de gaz la Pologne et la Bulgarie. Vladimir Poutine a, en effet, annoncé qu’à compter du 27 avril, ces deux Etats de l’Union européenne ne seraient plus approvisionnés en réaction à leur décision de refuser le nouveau système de paiement des matières premières en roubles mise en place par la Russie. Un décret du Kremlin, du mois de mars impose aux acheteurs européens d’ouvrir des comptes en roubles auprès de Gazprom Bank. S’ils peuvent honorer leurs contrats avec Gazprom en euros ou en dollars, les paiements sont convertis en devise russe avant d’être versés au producteur Gazprom. La Commission européenne, tout en excluant les paiements directs en roubles, a estimé que ce système était compatible avec les sanctions en vigueur. Bruxelles autorise ainsi de fait les compagnies européennes comme l’entreprise française Engie ou celle d’Allemagne Uniper à se conformer à ces conditions de paiement. La Pologne a décidé de ne pas appliquer ce protocole. Elle peut le faire car elle avait prévu avant la guerre de ne plus acheter de gaz russe à compter du 31 décembre 2022, en ne renouvelant pas son contrat avec Gazprom. Elle ne fait qu’anticiper cette fin de contrat. La Pologne a engagé une réorientation de ses importations de gaz en optant pour l’achat de gaz liquéfié et la livraison de gaz en provenance de Norvège à partir de l’automne grâce à la mise en service du gazoduc reliant les deux pays. A la fin avril, la Pologne a constitué des réserves suffisantes pour tenir jusqu’à la fin de l’année. Les stockages souterrains sont déjà remplis à hauteur de 76 % (contre 32 % pour l’ensemble de l’Union européenne). Pour la Bulgarie, l’équation est plus complexe car le pays importe plus de 70 % de son gaz de Russie. Les réserves sont à un faible niveau, 17 % seulement, et le pays est mal interconnecté au réseau gazier européen. Le nouveau chef gouvernement de Bulgarie a décidé de s’opposer à la politique russe à la différence de son prédécesseur qui était plus accommodant. La Pologne et la Bulgarie ne représentant que 8 % des importations de gaz russe des Vingt-Sept.

L’Europe toujours sous la menace de l’inflation

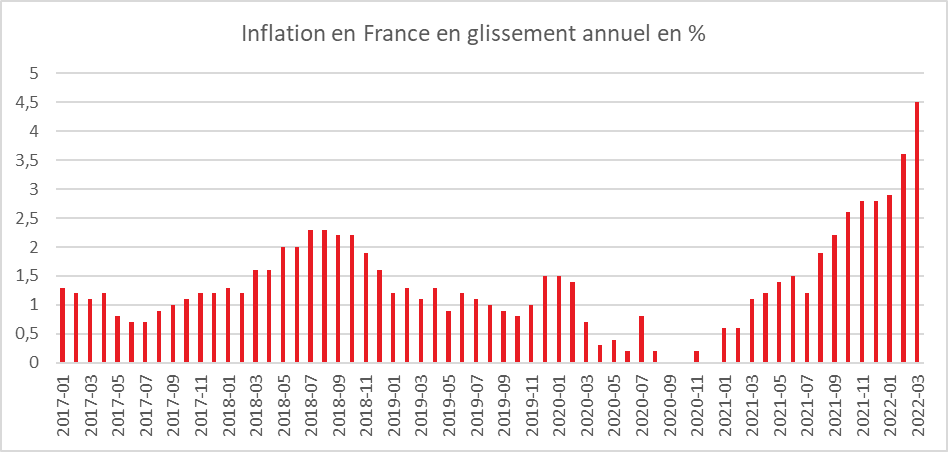

Le taux d’inflation annuel de la zone euro a été estimé, en avril, à 7,5 %, contre 7,4 % en mars selon une estimation rapide publiée par Eurostat. Sans surprise, en avril, la principale composante de l’inflation de la zone euro a été l’énergie (+38,0 %, comparé à +44,4 % en mars), suivie de l’alimentation, l’alcool & tabac (6,4 %, comparé à 5,0 % en mars), des biens industriels hors énergie (3,8 %, comparé à 3,4 % en mars) et des services (3,3 %, comparé à 2,7 % en mars).L’inflation a atteint 19 % en Estonie, 16,6 % en Lituanie et 13,2 % en Lettonie. Les trois Pays baltes sont fortement exposés aux conséquences de la guerre en Ukraine. Elle s’élève à 9,4 % en Grèce, à 9 % au Luxembourg et à 7,8 % en Allemagne. La France figure toujours parmi les pays à relative faible inflation grâce au bouclier tarifaire gouvernemental.

Le tableau des marchés de la semaine

| Résultats 29 avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 533,77 | -0,72 % | 7 153,03 |

| Dow Jones | 32 977,21 | -2,47 % | 36 338,30 |

| Nasdaq | 12 334,64 | -3,93 % | 15 644,97 |

| Dax Xetra allemand | 14 097,88 | -0,31 % | 15 884,86 |

| Footsie | 7 544,55 | +0,30 % | 7 384,54 |

| Euro Stoxx 50 | 3 802,86 | -0,97 % | 4 298,41 |

| Nikkei 225 | 26 847,90 | -0,95 % | 28 791,71 |

| Shanghai Composite | 3 047,06 | -1,29 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,461 % | +0,043 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,940 % | -0,031pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,901 % | -0,005 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0535 | -2,34 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 907,898 | -1,31 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 108,756 | +2,87 % | 78,140 |

17 millions de retraités

Fin 2020, 16,9 millions de personnes étaient, en France, selon le service des statistiques du Ministère des Solidarités et des Santé, des retraitées de droit direct des régimes français. Leur nombre a augmenté de 1,2 % par rapport à fin 2019. Ce taux reste inférieur à celui observé entre 2005 et 2010 mais se situe dans la tendance des dernières années. Les femmes représentent 53 % des retraités.

Parmi les retraités d’un régime de base, 83 %, soit 14,1 millions de retraités, perçoivent une pension de droit direct de la CNAV. 12,0 millions reçoivent une pension complémentaire du régime unifié des salariés Agirc-Arrco. Tous régimes confondus, 716 000 retraités ont liquidé un premier droit direct à la retraite en 2020.

Fin 2020, 4,3 millions de personnes bénéficient d’une pension de retraite de droit dérivé (aussi appelée « pension de réversion »). Pour 1,0 million de ces bénéficiaires, cette pension de réversion constitue leur unique pension de retraite – certains d’entre eux peuvent avoir des droits directs de retraite mais ils n’ont pas encore liquidé leur pension. Les femmes, plus souvent veuves, représentent 88 % des bénéficiaires d’une pension de droit dérivé. Le régime général verse 2,8 millions de pensions de droit dérivé et l’Agirc-Arrco 3,0 millions.

Fin 2020, le montant mensuel moyen brut de la pension de droit direct des retraités résidant en France, après la prise en compte de l’éventuelle majoration pour trois enfants ou plus, s’élève à 1 509 euros (soit 1 400 euros nets des prélèvements sociaux). Pour l’ensemble des retraités des régimes français, y compris ceux résidant à l’étranger, ce montant est de 1 444 euros bruts. Les femmes résidant en France ont une pension de droit direct (y compris l’éventuelle majoration pour trois enfants ou plus) inférieure de 40 % à celle des hommes.

Le montant moyen de pension a diminué de 0,7 % en euros constants depuis 2015, en raison notamment de revalorisations ponctuellement inférieures à l’inflation sur la période dans certains régimes. En 2020, la pension brute moyenne a progressé de 0,3 % en euros courants et de 0,4 % en euros constants par rapport à 2019, car les prix à la consommation sont restés quasi stables entre la fin 2019 et la fin 2020. Cette évolution reflète la revalorisation différenciée des retraites de base (les pensions ont été revalorisées de 1,0 % au 1er janvier pour les retraités dont la pension tous régimes est inférieure à 2 000 euros bruts par mois, et de 0,3 % pour les retraités dont la pension tous régimes est supérieure à ce seuil) et l’absence de revalorisation des retraites complémentaires Agirc-Arrco.La pension nette moyenne augmente également, de 0,5 % en euros constants entre fin 2019 et fin 2020.

Depuis la réforme des retraites de 2010 fixant l’âge légal à 62 ans, l’âge de départ à la retraite a augmenté de 1 an et 9 mois. Fin 2020, l’âge conjoncturel de départ à la retraite s’élève à 62 ans et 4 mois pour les retraités de droit direct résidant en France. Les femmes liquident leurs droits à la retraite en moyenne 7 mois après les hommes en 2020. Elles prennent leur retraite en moyenne à 62 ans et 7 mois, contre 62 ans pour les hommes. L’écart se réduit toutefois progressivement au fil des générations. Les femmes du fait de périodes non travaillées sont contraintes de poursuivre leurs activités afin d’obtenir le nombre de trimestres suffisants ou atteindre 67 ans, âge à partir duquel la retraite est accordée à taux plein sans référence aux trimestres.

Plus de 3 millions de Plans d’Epargne Retraite individuels

Selon France Assureurs, en mars 2022, 62 400 nouveaux assurés ont souscrit un PER auprès d’une entreprise d’assurance. Les cotisations se sont élevées à 513 millions d’euros. Sur le même mois, 17 500 assurés ont transféré d’anciens contrats vers un PER individuels pour un montant de 612 millions d’euros. Au total, 79 900 assurés supplémentaires et 1,1 milliard d’euros de versements au cours du mois de mars.

Depuis le début de l’année 2022, 442 000 PER ont été commercialisés. 8,3 milliards d’euros de cotisations ont été versés sur les PER individuels

A la fin du premier trimestre, le nombre de souscripteurs de PER dépasse 3 millions et l’encours s’élevait à 37,8 milliards d’euros.

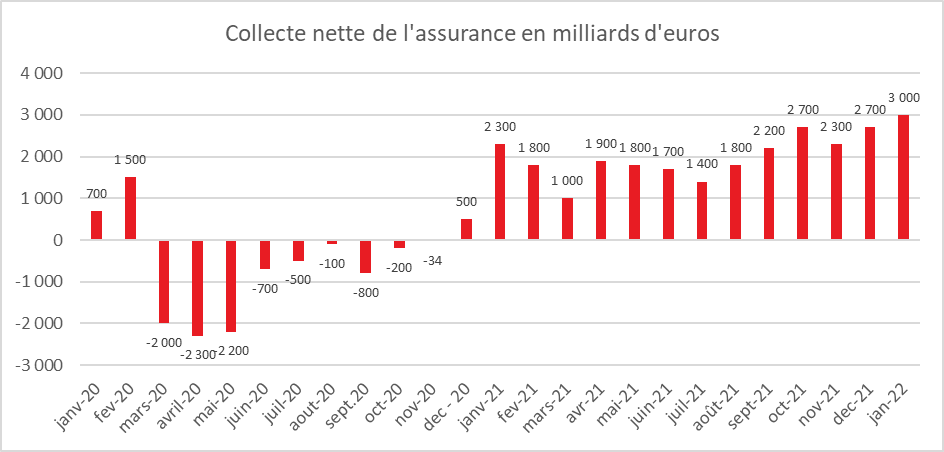

L’assurance vie assure en mars

Livret A et assurance vie, même combat !

Lors de ce premier trimestre, les ménages ont été en mode « épargne ». La vague omicron et le conflit ukrainien ne les ont pas incités à ralentir leur effort d’épargne et à puiser dans celle constituée depuis le mois de mars 2020. L’inflation ne conduit pas pour le moment les ménages à réduire leur effort pour compenser l’érosion de leur pouvoir d’achat. Celle-ci peut avoir, par effet d’encaisse, également appelé effet Pigou, peut au contraire les amener à renforcer leur épargne afin de maintenir la valeur de leur capital. Ils peuvent par ailleurs épargner afin de disposer d’une cagnotte pour faire face à des dépenses dont le coût augmentera du fait de l’inflation dans les prochains mois.

Plus de 20 milliards d’euros pour le Livret A et l’assurance vie au premier trimestre

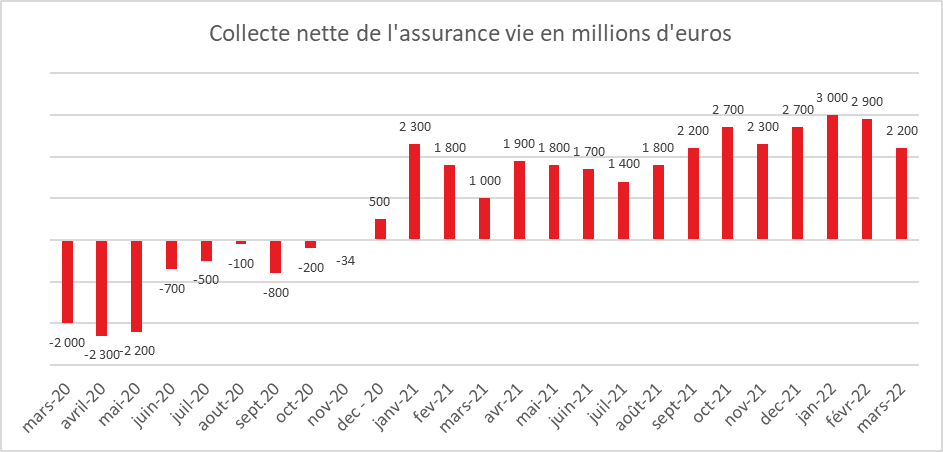

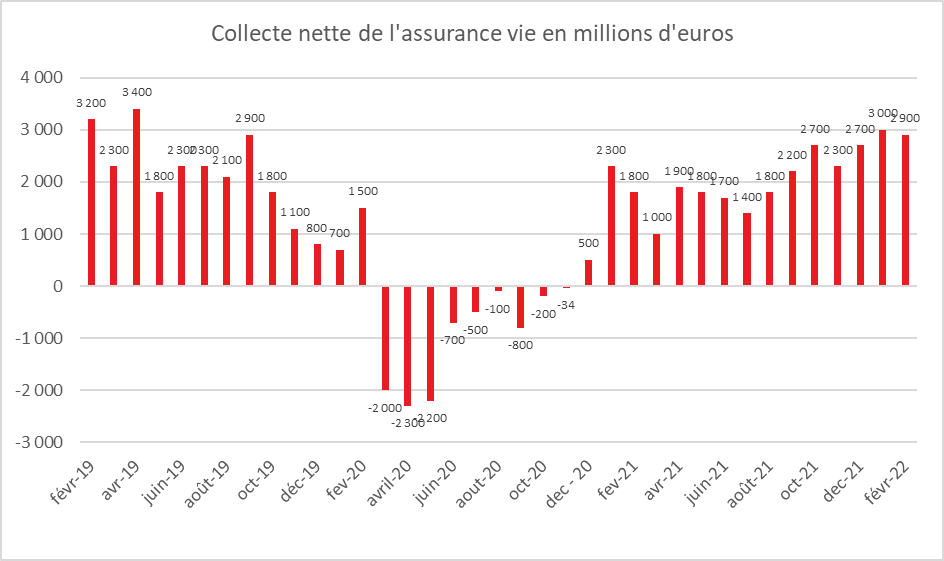

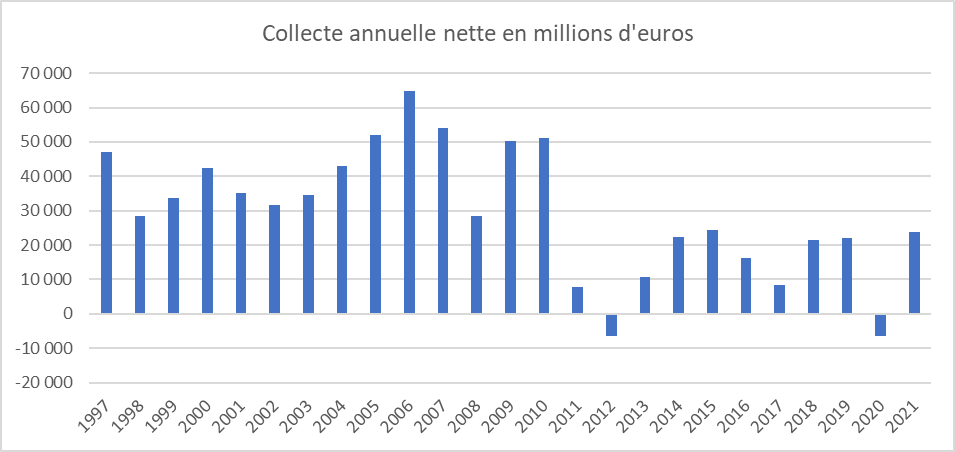

Pour le premier trimestre de l’année 2022, la collecte du Livret A a atteint 12,2 milliards d’euros et celle de l’assurance vie, 8,4 milliards d’euros. Pour cette dernière, ce résultat est le meilleure enregistré depuis 2011.

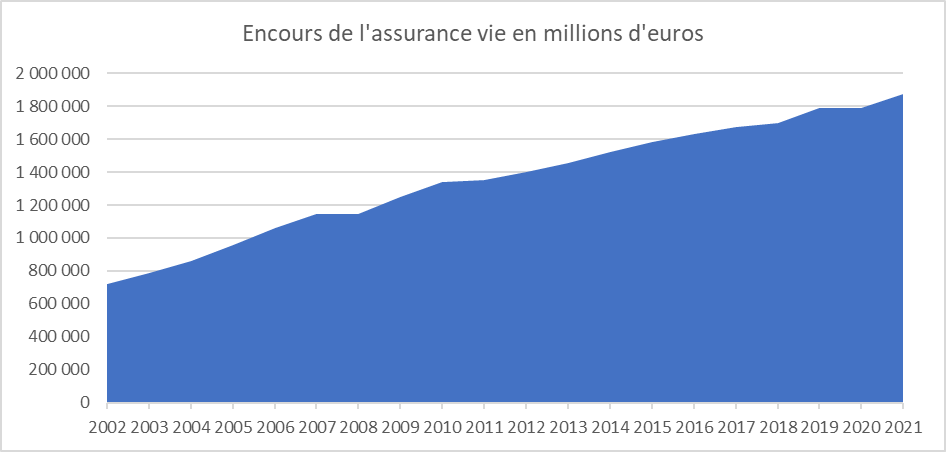

Les encours des contrats d’assurance vie atteignent 1 857 milliards d’euros à fin mars, en croissance de +2 % sur un an.

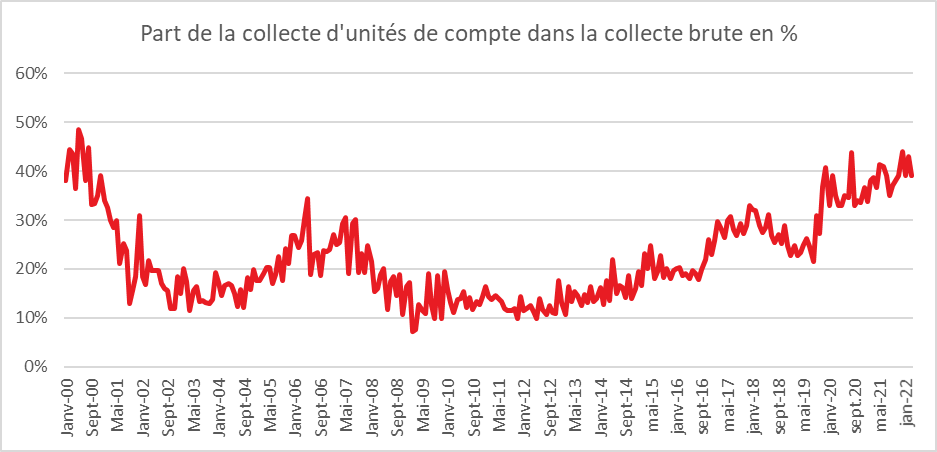

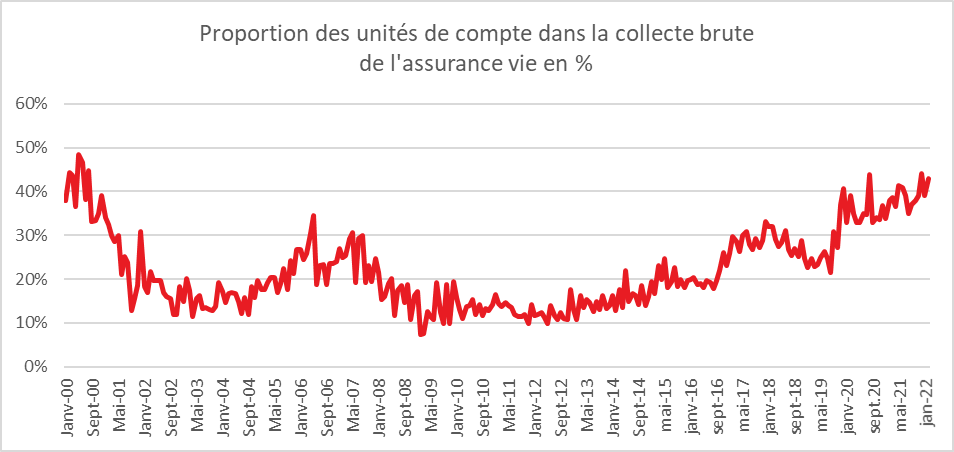

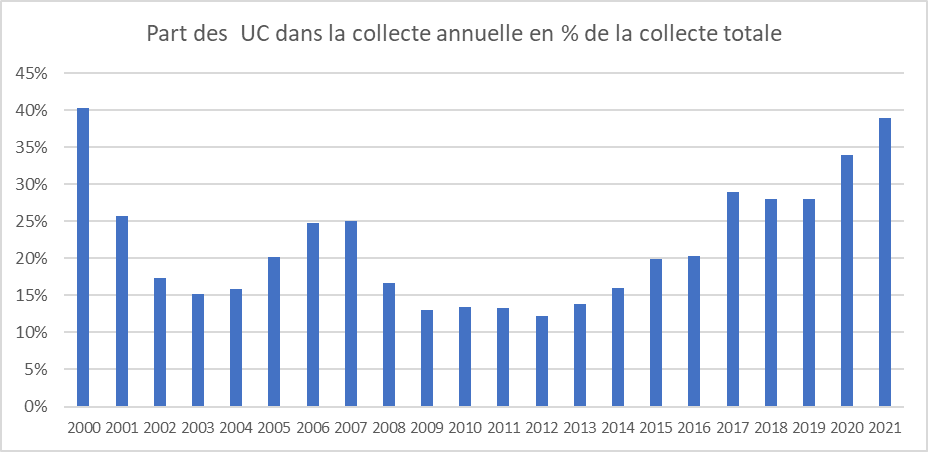

Une collecte du mois de mais somme toute classique pour l’assurance vie

Pour le mois de mars, la collecte nette a été de 2,2 milliards d’euros. Elle a été portée par un montant élevé de cotisations brutes, 14,3 milliards d’euros , contre 13,2 milliards d’euros en février 2022 comme en mars 2021). Cette collecte brute a augmenté en euros et en unités de compte. La proportion des unités de compte dans la collecte brute s’est élevé à 39 %, soit le taux moyen de l’année 2021. Le contexte boursier plus incertain n’a pas dissuadé les assurés de souscrire des unités de compte. Les prestations ont été en légère hausse en mars à 12,1 milliards d’euros en mars 2022.

Le mois de mars est un mois globalement positif pour l’assurance vie. Deux décollectes en dix ans ont été enregistrées, en 2012 et en 2020. Ces deux années atypiques (crise des dettes publiques et crise sanitaire) pour le premier placement des ménages constituent des exceptions. La collecte moyenne tourne autour de 1,8 milliard d’euros en mars. Le cru du mois de mars 2022 est correct, en baisse néanmoins par rapport à ceux des mois de janvier et février.

Les ménages ont privilégié l’épargne en ce début d’année en jouant sur tous les tableaux, produits de court terme et de long terme. La survenue de la guerre en Ukraine devrait conduire, pour les prochains mois, les ménages à l’attentisme et à la prudence. La composante épargne de précaution devrait bénéficier du contexte géopolitique anxiogène. La baisse du nombre de transactions immobilières devrait, de son côté, favoriser l’assurance vie.

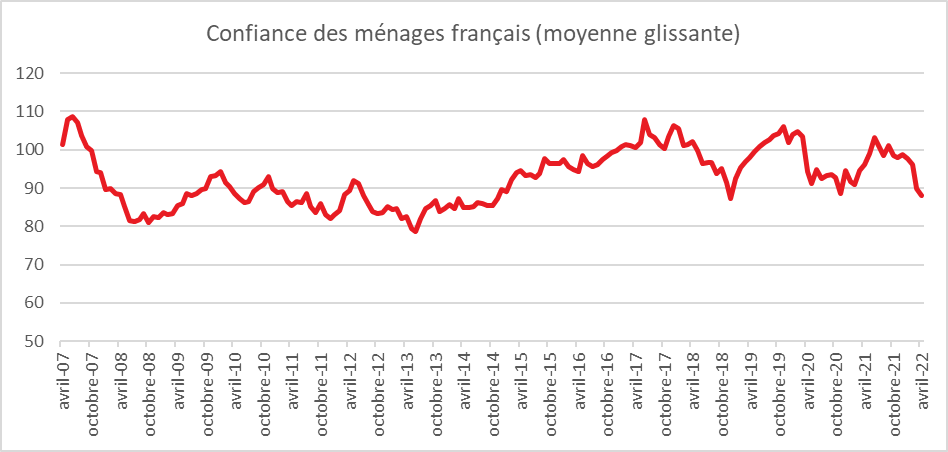

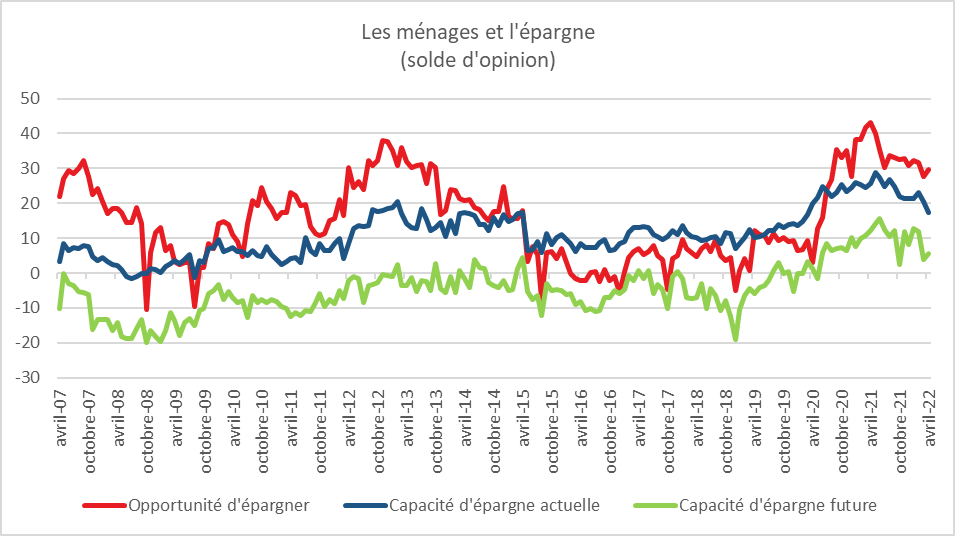

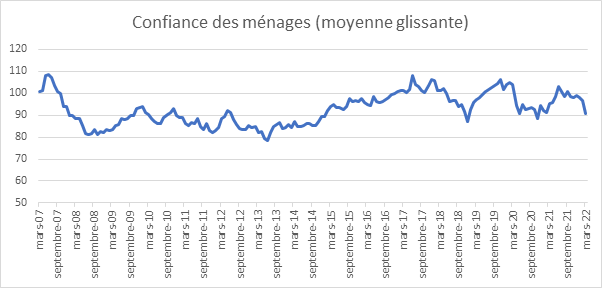

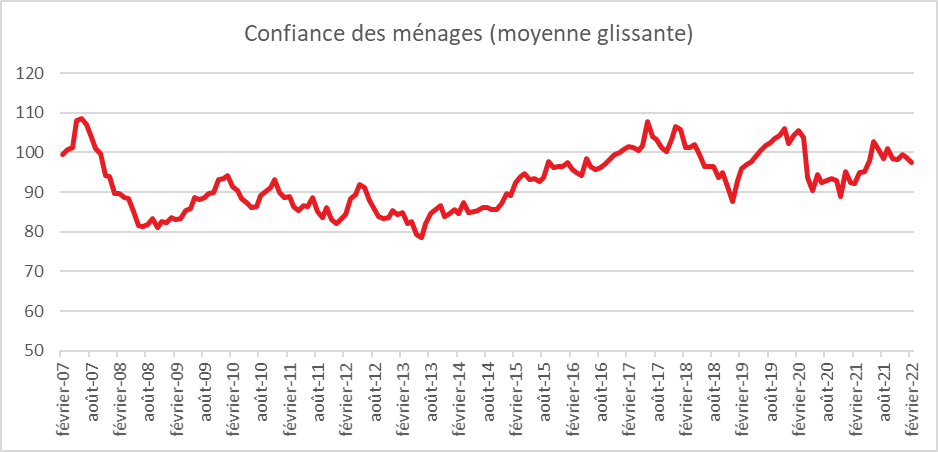

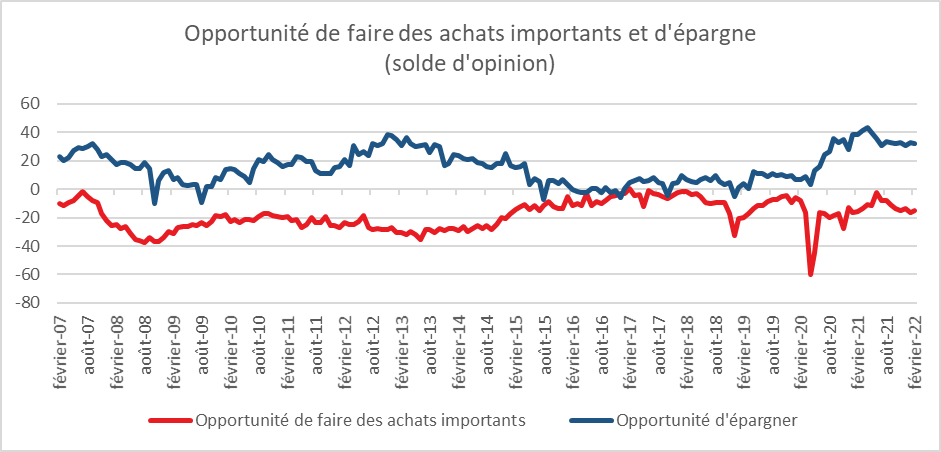

Le moral des ménages atteint par la crise ukrainienne

En avril, la confiance des ménages a, selon l’INSEE, continué de diminuer, mais moins fortement qu’en mars. À 88, l’indicateur qui la synthétise est en retrait de deux points et reste ainsi au-dessous de sa moyenne de longue période (100). Il est à un niveau voisin des points bas atteints fin 2018 lors du mouvement des gilets jaunes et en 2020 lors des confinements. Le conflit ukrainien et la hausse des prix qui en résulte mine le moral des ménages.

En avril, la proportion de ménages estimant qu’il est opportun de faire des achats importants recule nettement, le solde correspondant perd neuf points et se situe au-dessous de sa moyenne de longue période.

Le solde d’opinion des ménages relatif à leur situation financière passée perd quatre points et reste au-dessous de sa moyenne de longue période. Le solde relatif à la situation financière personnelle future des ménages augmente de trois points, après une forte baisse en mars, et reste au-dessous de sa moyenne.

Les ménages français entendent, dans un contexte complexe, rester en mode épargne.

En avril, le solde d’opinion des ménages relatif à leur capacité d’épargne future augmente de deux points. Celui relatif à leur capacité d’épargne actuelle baisse de quatre points. Le solde d’opinion concernant l’opportunité d’épargner augmente de deux points. Ces trois soldes demeurent bien au-dessus de leur moyenne de longue période.

La part des ménages qui considèrent que le niveau de vie en France s’est amélioré au cours des douze derniers mois diminue. Le solde correspondant perd sept points et reste nettement au-dessous de sa moyenne de longue période. La proportion des ménages qui considèrent que le niveau de vie en France va s’améliorer au cours des douze prochains mois progresse après une forte baisse en mars. Le solde correspondant regagne cinq points mais reste très nettement inférieur à sa moyenne.

En matière d’emploi, l’optimisme demeure. En avril, les craintes des ménages concernant l’évolution du chômage augmentent à peine. Le solde correspondant progresse d’un point, tout en demeurant nettement au-dessous de sa moyenne de longue période.

Les ménages ont revu à la hausse leur opinion sur l’évolution passée des prix, mais ils sont moins nombreux que le mois dernier à considérer que la hausse va être plus rapide au cours des prochains mois En avril, la part des ménages qui considèrent que les prix ont augmenté au cours des douze derniers mois progresse nettement. Le solde correspondant gagne sept points et se situe au plus haut depuis l’été 2008. La part des ménages estimant que les prix vont accélérer au cours des douze prochains mois diminue nettement

Le Coin des Epargnants du 23 avril 2022

Une semaine chinoise et monétaire

Les indices « actions » chinois ont fortement reculé cette semaine tout comme les indices américains. Les prévisions de croissance sur fond de confinement à répétition, dont celui concernant Shanghai, ont refroidi les investisseurs. Sur les places occidentales, les déclarations du Président de la FED ont effacé en fin de semaine les gains des premiers jours. Jerome Powell ne s’interdit pas, en effet, d’augmenter plus fortement et plus rapidement des taux directeurs après une nouvelle annonce prévue en mai. Une hausse de 0,75 point serait sans précédent depuis 1994. Ces hausses de taux pourraient pénaliser l’activité et rendre les actions moins attractives. En Europe, au sein de la BCE, de plus en plus de voix se font entendre pour arrêter rapidement le programme de rachats et pour relever les taux d’ici la fin de l’année. Les taux d’intérêt ont continué leur hausse. Le taux à 10 ans pour l’obligation d’Etat américaine se rapproche des 3 %. En raison des anticipations sur le relèvement des taux américains, le dollar s’apprécie au détriment de l’euro avec en ligne de mire la parité entre les deux monnaies.

Le baril de pétrole s’est échangé entre 105 et 112 dollars. La crise institutionnelle en Lybie est un nouveau facteur de déstabilisation du marché.

Les cryptoactifs sous la surveillance de l’Autorité des Marchés financiers

Pour la première fois, le rapport de l’année 2021 du médiateur de l’Autorité des marchés financiers (AMF), Marielle Cohen-Branche, a mentionné des litiges liés à des prestations de services autour des cryptoactifs. « La reconversion des escrocs du Forex vers les cryptoactifs (…) se confirme de manière claire », a indiqué le médiateur de l’AMF. Parmi les 78 dossiers relevant d’une escroquerie (sur 1964 dossiers reçus au total par les services du médiateur l’an dernier), un quart est lié à des investissements frauduleux dans les cryptomonnaies (contre seulement 6 % en 2020) ou dans des dérivés sur cryptoactifs.

Depuis 2019, la loi Pacte oblige une société permettant d’acheter, de vendre, d’échanger, de conserver ou d’investir dans des cryptoactifs, à s’enregistrer auprès de l’AMF. 36 sociétés ont obtenu cet agrément. Si un particulier a démarché lui-même une plateforme non agréée, le régulateur est incompétent pour agir et le défendre. Des épargnants ayant égaré leur clef d’authentification ou se l’étant fait voler ne disposent d’aucun recours et perdent l’accès à leurs cryptoactifs. Selon le rapport, la moyenne des préjudices subis par les épargnants est de 4200 euros, avec des pertes pouvant aller jusqu’à 20 000 euros pour certains investisseurs ».

Le tableau des marchés de la semaine

| Résultats 22 avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 581,42 | -0,12 % | 7 153,03 |

| Dow Jones | 33 811,40 | -1,86 % | 36 338,30 |

| Nasdaq | 12 836,30 | -3,86 % | 15 644,97 |

| Dax Xetra allemand | 14 142,09 | -0,15 % | 15 884,86 |

| Footsie | 7 521,68 | -1,24 % | 7 384,54 |

| Euro Stoxx 50 | 3 840,01 | +0,45 % | 4 298,41 |

| Nikkei 225 | 27 105,26 | +0,04 % | 28 791,71 |

| Shanghai Composite | 3 086,92 | -3,58 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,418 % | +0,081 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,971 % | +0,132 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,906 % | +0,078 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0783 | -0,25 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 934,320 | -1,93 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 106,04 | –4,05 % | 78,140 |

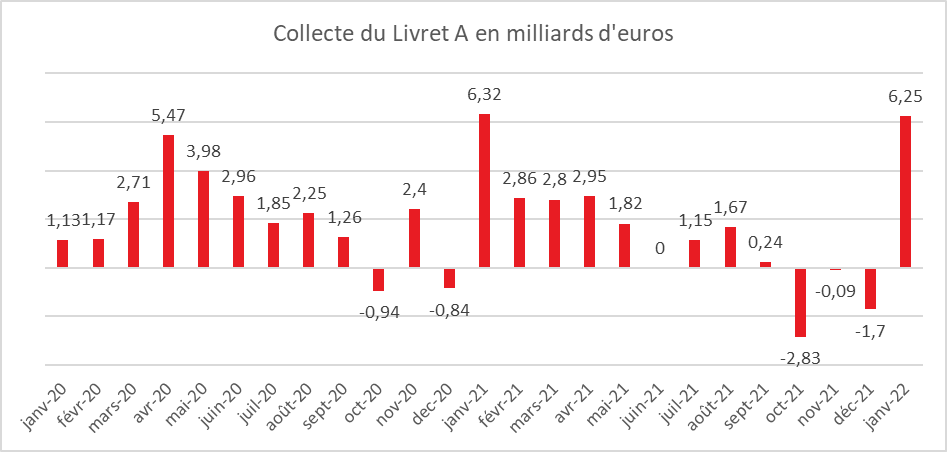

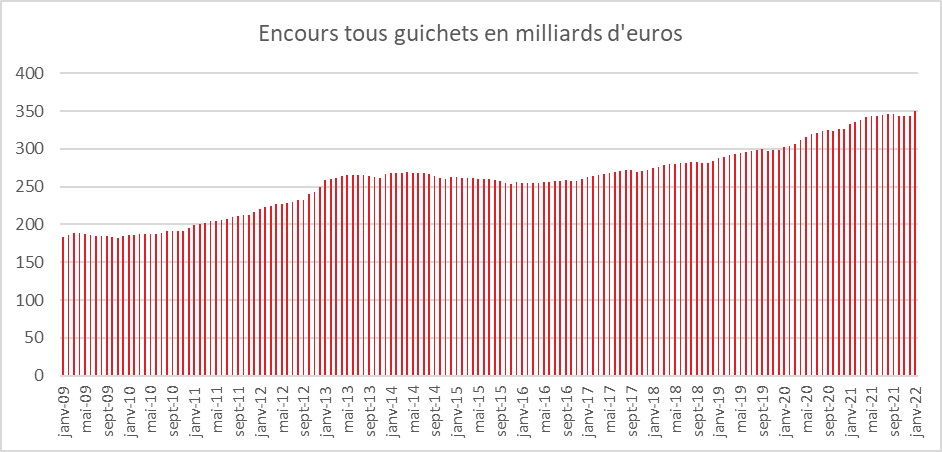

Un trimestre en or pour le Livret A

La collecte du premier trimestre pour le Livret A a atteint 12,22 milliards d’euros, le mois de mars (3,02 milliards d’euros) ayant confirmé les bons résultats des deux premiers mois de l’année (6,25 et 2,94 milliards d’euros). Le Livret de Développement Durable et Solidaire (LDDS) a enregistré en mars une collecte de 650 millions d’euros portant celle du premier trimestre à milliards d’euros. L’encours du Livret A a atteint le niveau record de 355,6 milliards d’euros fin mars et celui du LDDS a été de 128 milliards d’euros.

La collecte du Livret A du mois de mars a bénéficié du caractère anxiogène de la situation internationale avec le déclenchement de la guerre en Ukraine. En période de tensions qu’elles soient économiques, sociales, sanitaires ou diplomatiques, le Livret A joue son rôle de valeur refuge. En mars, comme lors des deux mois précédents, la collecte a été également portée par la hausse du taux intervenue le premier février. Le passage du taux du Livret A de 0,5 à 1 % a, comme lors des précédents relèvements, conduit les ménages à arbitrer en faveur de ce placement. En règle générale, l’effet « taux » perdure entre trois à quatre mois.

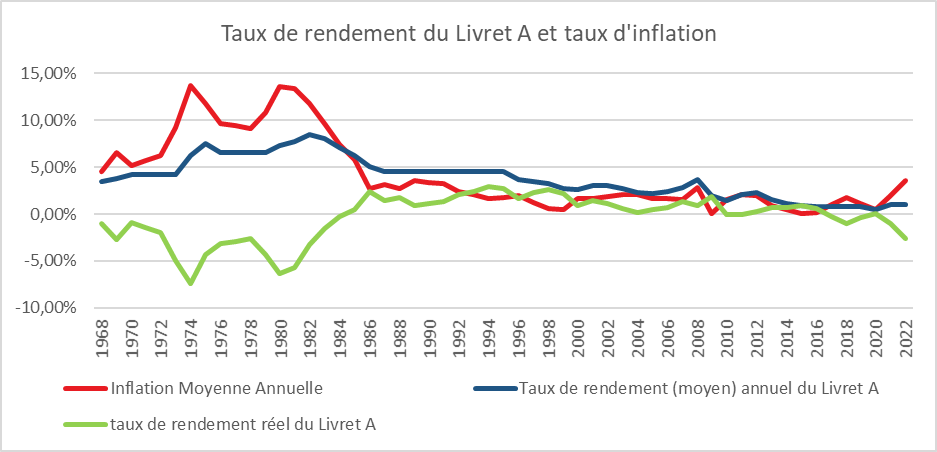

L’augmentation de l’inflation depuis le mois de février pourrait dissuader les épargnants à placer leur argent sur le Livret A dont le rendement réel est négatif de plus de trois points. Il faut remonter aux années 1980 pour retrouver un écart plus important entre le taux d’inflation et le taux du Livret A. Le maintien d’une forte collecte en début de période d’inflation est cependant fréquent. Les ménages mettent de l’argent de côté pour pouvoir financer des biens et des services dans les prochains mois dont le prix pourrait augmenter. Il y a, par ailleurs un effet d’encaisses réelles appelé également « effet Pigou ». La valeur réelle du patrimoine diminuant en raison de la hausse des prix, les ménages sont contraints d’épargner davantage pour la maintenir constante. Cette théorie se matérialise également par le fait que les épargnants ont un objectif implicite de patrimoine. Si son rendement baisse, il faut épargner plus pour atteindre l’objectif fixé.

La question sensible du relèvement du taux du Livret A

Le gouvernement aurait la possibilité d’anticiper l’actualisation du taux du Livret A qui est logiquement prévue le premier août prochain. Compte tenu du taux d’inflation et des taux des marchés monétaires des six derniers mois, le taux du Livret A pourrait passer de 1 à 1,8%, voire à 2 %. Le coût annuel d’une augmentation de 0,8 point du taux du Livret A pour la Caisse des Dépôts et les banques serait de 2,8 milliards d’euros (60 % à la charge de la Caisse des Dépôts et 40 % à la charge des banques). En ce qui concerne le LDDS, le coût serait d’un milliard d’euros. Le taux du Livret d’Épargne Populaire (LEP) qui est censé suivre l’inflation pourrait être porté à 4 voire 4,1 %. Compte tenu de l’encours, le coût annuel de ce relèvement serait de 720 millions d’euros. Une augmentation des taux de l’épargne réglementée renchérirait le coût des crédits destinés aux logement social, aux collectivités locales et aux entreprises bénéficiant des ressources du LDDS. Elle inciterait les ménages à épargner au moment où les pouvoirs publics essaient de sauver la croissance mise à mal par la crise ukrainienne. A contrario, pour refroidir l’économie et réduire les tensions inflationnistes, une augmentation de l’épargne pourrait être bienvenue. Le futur gouvernement devra donc trancher cette question du relèvement des taux de l’épargne réglementée et de sa date de mise en application. Une décision pourrait être prise avant les élections législatives du mois de juin

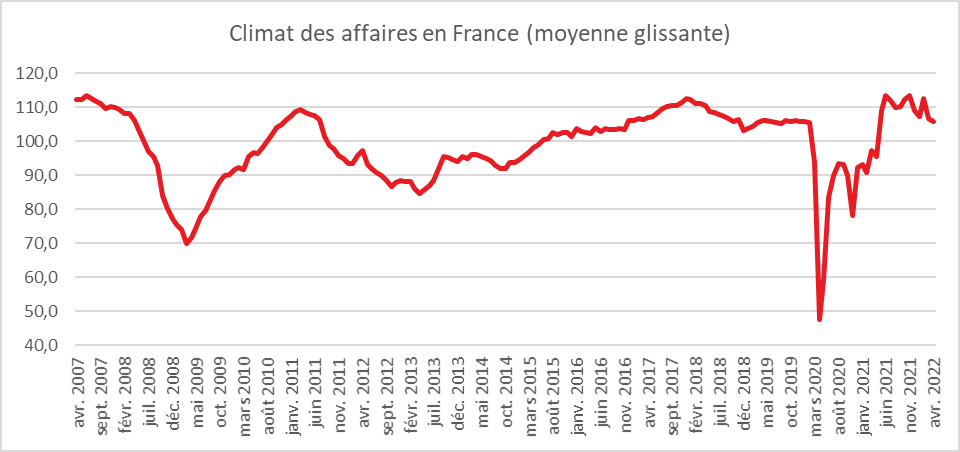

Les chefs d’entreprise résilients malgré le contexte économique et géopolitique

En avril, le climat des affaires, mesuré par l’INSEE, est en baisse. L’indicateur qui le synthétise, calculé à partir des réponses des chefs d’entreprise des principaux secteurs d’activité marchands, a perdu un point. À 106, il reste néanmoins au-dessus de sa moyenne de longue période (100). Cette dégradation du climat des affaires résulte notamment de la détérioration de la situation conjoncturelle dans le commerce de détail en lien avec la hausse des prix. Dans le commerce de détail, le climat des affaires se détériore nettement pour le deuxième mois consécutif. Les anticipations des chefs d’entreprise du secteur concernant leurs perspectives d’activité sont de nouveau orientées à la baisse. Le climat des affaires est stable dans les services. Il est en revache, en légère hausse dans l’industrie, soutenu par les soldes d’opinion sur les carnets de commandes, globaux comme étrangers. Dans le bâtiment, l’indicateur synthétique de climat des affaires s’améliore, mais en partie du fait de la hausse du solde d’opinion sur les prix prévus, tandis que les perspectives d’activité sont jugées moins favorables qu’en mars et que les entreprises sont plus nombreuses à déclarer des difficultés d’approvisionnement.

Compte tenu du contexte, les chefs d’entreprise reste relativement optimiste ce qui témoigne d’une réelle résilience. La hausse des cours des matières, de l’énergie et de certains biens intermédiaires n’affecte que marginalement leur appréciation sur le climat des affaires.

Le climat de l’emploi se dégrade légèrement en avril. L’indicateur perd un point et se situe à 112, bien au-dessus de sa moyenne de longue période (100). Cette dégradation résulte principalement du recul des soldes d’opinion relatifs à l’évolution récente et à venir des effectifs dans les services hors agences d’intérim.

Le Coin des Epargnants du 15 avril 2022

Quand les banques centrales font la bourse

En raison du Vendredi Saint, la semaine boursière a été réduite à quatre jours pour les places américaines et européennes. En Europe, les indices « actions » ont été orientés en légère hausse sur la semaine portés par la modération de la réponse de la BCE en ce qui concerne le durcissement à venir de sa politique monétaire. En revanche, sur le marché des changes, la réaction est inverse, l’euro perdant 1 %. La monnaie européenne est passée, jeudi 14 avril, sous la barre de 1,08 dollar, son plus bas niveau depuis mai 2020.

Cette semaine, le baril de pétrole Brent a été en hausse en dépassant en fin de semaine les 110 dollars. Le ralentissement de l’économie chinoise et l’absence d’embargo européen pour le pétrole russe devraient détendre le marché dans les prochains jours.

Les taux d’intérêt ont, de leur côté, continué à augmenter. Celui de l’obligation de l’Etat américain à 10 ans dépassait vendredi 15 avril 2,8 % quand ceux de ses homologues allemands et français dépassaient respectivement 0,8 et 1,3 %.

La Banque centrale européenne joue la montre

La Banque centrale européenne (BCE) a décidé, jeudi 14 avril, de ne pas changer de ligne de conduite malgré l’accélération de l’inflation. Elle a simplement confirmé l’arrêt progressif des mesures exceptionnelles de soutien à l’économie. L’Institution de Francfort n’a pas augmenté ses taux directeurs. L’enveloppe de rachat d’obligations, qui est actuellement de 40 milliards d’euros, passera à 30 milliards en mai, puis à 20 milliards en juin. Le taux de dépôt reste à -0,5 %, le taux de refinancement à 0 % et le taux marginal à 0,25 %.

Le débat est ouvert au sein du Conseil des gouverneurs au sujet de la politique monétaire à suivre dans les prochains mois. Lors de la réunion de mars, déjà, les partisans de l’orthodoxie monétaire avaient demandé la fixation d’une date précise de fin pour l’Asset Purchase Programme (APP). Ce programme d’achat d’actifs a soutenu le marché obligataire européen et a permis des conditions de financement favorables aux États européens quasiment sans interruption depuis 2015. La BCE a reporté à juin cette décision tout en précisant qu’elle prévoyait a priori d’y mettre un terme au troisième trimestre. Cette date conditionne celle d’un éventuel relèvement des taux directeurs. La BCE a toujours indiqué que la hausse des taux n’interviendrait qu’un « certain temps » après ses derniers rachats. Si elle mettait un terme à l’APP en juillet, elle pourrait procéder à une hausse en septembre et une deuxième en décembre. Les investisseurs parient pour ce scénario. Le taux de dépôt serait ainsi ramené à 0 % à la fin de l’année, une première depuis 2013.

La BCE temporise à la différence des autres grandes banques centrales qui se sont engagées dans le resserrement de leur politique monétaire. Celles des États-Unis, du Canada, du Brésil, de la Nouvelle-Zélande et, tout récemment, celles de la Corée du Sud et de Singapour ont déjà remonté leurs taux directeurs. En revanche, les autorités chinoises pourraient envisager des mesures de soutien à l’activité passant par un abaissement du taux des réserves obligatoires des grandes banques afin de relancer une économie affaiblie par les reconfinements dus à la résurgence de l’épidémie.

Le tableau des marchés de la semaine

| Résultats 15 avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 589,35 | +0,79 % | 7 153,03 |

| Dow Jones | 34 451,23 | +0,42 % | 36 338,30 |

| Nasdaq | 13.351,08 | -0,45 % | 15 644,97 |

| Dax Xetra allemand | 14 163,85 | +0,28 % | 15 884,86 |

| Footsie | 7,616.38 | +0,52 % | 7 384,54 |

| Euro Stoxx 50 | 3 848,68 | +0,45 % | 4 298,41 |

| Nikkei 225 | 27 093,19 | +0,40 % | 28 791,71 |

| Shanghai Composite | 3 211,24 | -0,81 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,337 % | +0,077 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,839 % | +0,139 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,828% | +0,232 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0805 | -0,72 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 972,470 | +1,46 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 110,900 | +8,08 % | 78,140 |

Un crédit plus cher et plus rare

Selon une enquête publiée mardi 12 avril par la Banque centrale européenne, les banques de la zone euro prévoient, de restreindre l’accès des entreprises au crédit au deuxième trimestre pour freiner l’endettement. Les critères internes d’octroi de crédit des banques avaient été durcis au premier trimestre tant pour les entreprises que pour les ménages. De leur côté, les ménages commencent à constater une légère hausse des taux d’intérêt sur les crédits immobiliers qui sont passés à 1,18 %, selon les chiffres de l’Observatoire Crédit Logement/CSA. Ils pourraient atteindre, en moyenne, 1,21 % en avril, soit une hausse de 16 points de base par rapport au mois de décembre 2021. Cette augmentation est faible au vu de celle des prix à la consommation, des taux d’intérêt des obligations d’État ou des taux interbancaires. Ces derniers ont gagné 60 points de base depuis le début de l’année quand la hausse des prix s’est élevée à 4,5 % en mars. Au cours du premier trimestre, les durées d’emprunt ont augmenté pour atteindre 241 mois, soit une progression de 7 mois depuis septembre dernier. Pour les taux d’intérêt des crédits, ils pourraient se situer entre 1,50 % et 1,55 % sur l’ensemble de l’année. Avec la guerre en Ukraine, les ménages optent, par ailleurs, pour l’attentisme et diffèrent leurs investissements immobiliers. Le nombre de transactions diminue et les délais de vente s’allongent.

Hommage à Jean-Paul Fitoussi

Le Cercle de l’Epargne tient à rendre hommage à Jean-Paul Fitoussi qui vient de nous quitter. Jean-Paul Fitoussi a participé dès sa création à l’aventure du Cercle en étant membre du Conseil scientifique. Lors de nos rencontres, il nous faisait part, avec finesse et humour, de ses analyses, de ses convictions sur la situation économique. Au-delà du Cercle, Jean-Paul Fitoussi a marqué de nombreuses générations d’étudiants de Sciences Po et a contribué à l’essor de l’Observatoire Français de Conjoncture Economique qui avait été créé par Raymond Barre. Il a été un des acteurs clefs de la pensée keynésienne au sein de notre pays. Il a été également un économiste qui a travaillé avec les autorités italiennes avec comme objectif le renforcement de la coopération avec la France. Les membres du Cercle tiennent à adresser leurs plus sincères condoléances à sa famille.

Le Coin des Epargnants du 9 avril 2022 : inflation et élections au menu des marchés

Les marchés, l’inflation et les élections

Le marché parisien a reculé plus fortement que les autres places européennes, la proximité de l’élection présidentielle se faisant ressentir. Si aucun candidat n’a ouvertement pris le parti d’une sortie de l’euro, certains programmes sont jugés par les investisseurs peu compatibles avec les règles de l’Union européenne potentiellement néfastes pour la croissance des entreprises. Les indices américains sont également en retrait, les investisseurs craignant un ralentissement de la croissance dans les prochains mois.

Au-delà de l’élection française, l’inflation et la volonté des banques centrales de l’endiguer du moins en partie pèsent sur le cours des actions. La lecture des « minutes » du comité de politique monétaire de la Réserve Fédérale américaine confirme que ses membres souhaitent maitriser autant que possible la résurgence de l’inflation. Pour les participants, la Fed pourrait réduire son bilan jusqu’à 95 milliards de dollars par mois. Cela signifie que la FED rachètera des obligations pour un montant inférieur à celui des obligations arrivant à terme. Elle ne réinvestira pas la totalité des sommes qu’elle obtiendra des remboursement des obligations acquises ces dernières années. Son bilan pourrait ainsi se dégonfler de 1 100 milliards de dollars par an, son bilan ayant atteint près de 9 000 milliards de dollars. Des participants du comité de politique monétaire ont fait part de leur souhait de mettre en œuvre une ou plusieurs hausses de 50 points de base pour les taux directeurs de la FED. Ce durcissement inattendu du ton de la Fed a provoqué une poussée de fièvre sur le marché des obligations d’Etat. Le taux américain à 10 ans avait gagné jusqu’à 10 points de base mercredi pour atteindre 2,65 % mercredi 6 avril. Malgré tout, les taux restent très faibles par rapport au niveau atteint par l’inflation. En mars, la Fed a simplement augmenté de 0,25 point ses taux qui évoluent désormais dans la fourchette de 0,25 % à 0,50 %. L’invasion de l’Ukraine par la Russie à la fin février a dissuadé la FED d’agir plus fortement bien que le taux d’inflation se soit rapproché des 8 %. En zone euro, les taux poursuivent leur hausse, le taux de l’emprunt d’Etat à 10 ans en France a dépassé 1,2 %, et celui de son équivalent allemand a atteint 0,7 %. L’écart de taux entre les deux pays tend à s’accroître en lien avec la montée des incertitudes électorales en France.

Le pétrole, en mode yoyo

Le prix du pétrole obéit à des facteurs économiques et géopolitiques. Il est le produit d’anticipations et de spéculations. Son évolution peut apparaître erratique et déconnectée de la réalité de la conjoncture économique ainsi que de l’état réel de l’offre et de la demande.

Le pétrole est repassé sous la barre des 100 dollars malgré une nouvelle série de sanctions imposées à la Russie. Les acteurs du marché pétrolier ont réagi favorablement à l’engagement de Joe Biden de libérer 180 millions de barils supplémentaires dans les prochains mois. Au vu de ces quantités, les inquiétudes antérieures concernant la pénurie d’approvisionnement se sont atténuées même si cette initiative ne devrait toutefois pas compenser le déficit provoqué par l’abandon du pétrole russe, attendu entre 2,5 et 3 millions de barils par jour. La multiplication des confinements pourrait également contribuer à la détente des prix du pétrole en pesant sur la demande.

Le tableau des marchés de la semaine

| Résultats 8 avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 548,22 | -2,04 % | 7 153,03 |

| Dow Jones | 34 721,12 | -0,28 % | 36 338,30 |

| Nasdaq | 13 711,00 | -3,86 % | 15 644,97 |

| Dax Xetra allemand | 14.283,67 | -1,13 % | 15 884,86 |

| Footsie | 7 669,56 | +1,75 % | 7 384,54 |

| Euro Stoxx 50 | 3 858,37 | -1,54 % | 4 298,41 |

| Nikkei 225 | 26 985,80 | -2,46 % | 28 791,71 |

| Shanghai Composite | 3 251,85 | -0,94 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,260 % | +0,239 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,700 % | +0,149 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,696% | +0,321 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0874 | -1,50 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 943,220 | +0,97 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 101,069 | -2,96 % | 78,140 |

La déclaration des revenus de 2021 en ligne dès le 7 avril

Le 7 avril prochain débute la campagne 2022 de déclaration de revenus 2021. Celle-ci va se poursuivre jusqu’à fin mai ou début juin selon les départements des contribuables et les modes de déclaration.

L’échéance pour les contribuables qui déclarent via le formulaire papier a été fixée au jeudi 19 mai 2022, le cachet de la Poste faisant foi.

Pour les contribuables effectuant la déclaration de revenus en ligne, ces derniers bénéficient d’un délai supplémentaire. La date dépend du numéro de département de résidence :

- Zone 1 (départements 01 à 19) le mardi 24 mai 2022 à minuit ;

- Zone 2 (départements 20 à 54) le mardi 31 mai 2022 à minuit ;

- Zone 3 (départements 55 à 976) : mercredi 8 juin 2022 à minuit.

Pour rappel, la déclaration de revenus reste obligatoire. La déclaration d’impôt permet à l’administration de prendre en compte certaines réductions et déductions fiscales ainsi que des revenus exceptionnels qui ne font pas l’objet de la retenue à la source.

Le Coin de l’épargne du 2 avril 2022 : les marchés face au mur des prix

Un mois de mars dominé par la guerre en Ukraine

Le CAC 40 a reculé de 1,39 % au mois de mars, portant la baisse à 6,89 % depuis le début de l’année. Sur le premier trimestre, les autres grands indices de la zone euro sont dans le rouge, l’Eurostoxx cédant plus de 9 %, tout comme le Daxx allemand. L’inflation en lien avec le conflit en Ukraine a contribué à cette contraction qui est intervenue après de forts gains enregistrés en 2021. En revanche, le Footsie britannique est en hausse de 0,35 % en mars et de 1,78 % sur le premier trimestre. Le Dow Jones américain gagne 1,82 % en mars mais cède 4,57 % sur le premier trimestre. Le Nasdaq a été en hausse de 3,84 % en mars mais perd 9,10 % sur les trois premiers mois de l’année.

La bataille de l’énergie ne fait que commencer

La fin du mois aura été marquée par la décision des Etats-Unis de puiser massivement dans leurs réserves stratégiques de pétrole pendant les six prochains mois, à raison d’un million de barils par jour, jusqu’à atteindre l’objectif d’environ 180 millions d’unités. Les réserves stratégiques de ce pays s’élèvent à 568 millions de barils, selon les derniers chiffres de l’Agence américaine d’information sur l’énergie (EIA). Le site de la Maison Blanche mentionne que « l’ampleur de ce mouvement est sans précédent : le monde n’a jamais vu un tel déversement de pétrole au rythme de 1 million par jour depuis longtemps. Cela fournira une quantité historique d’approvisionnements qui fera le lien jusqu’à la fin de l’année, quand la production intérieure augmentera » Il est précisé que « le président Biden coordonne cette action avec ses alliés et partenaires du monde entier, et s’attend à ce que d’autres pays se joignent à cette action ». Le Président américain a également annoncé des mesures en faveur de la production nationale de minéraux critiques pour les batteries de véhicules électriques. L’initiative de Washington intervient au moment où les membres de l’Opep+, pourtant pressés par les pays occidentaux, n’ont décidé que d’un relèvement modeste de leur production de 432 000 barils par jour à partir du 1er mai.

L’inflation et les banques centrales

En mars, l’inflation a atteint des niveaux inconnus depuis plus de 40 ans. L’indice américain PCE des dépenses de consommation personnelle a augmenté de 6,4 % sur un an en mars et de 5,4 % (hors alimentation et énergie). Cet indice est celui qui est privilégiée par la Réserve fédérale américaine (Fed) pour évaluer l’évolution de l’inflation. Pour la zone euro, l’inflation a été de 7,5 % en rythme annuel en mars. Les prix à la consommation ont augmenté de 9,8 % en Espagne, de 8,3 % en Belgique, de 7,3 % en Allemagne et de 5,1 % en France.

Pour la première fois depuis 1999, la Banque Centrale Européenne est confrontée à une crise inflationniste. En Europe, les taux progressent assez vite du fait de l’élévation des cours du pétrole, du gaz, des matières premières et des produits agricoles. Face à cette hausse des prix, elle est confrontée à un dilemme : soit recourir à l’arme des taux sachant qu’elle pourrait être inefficiente et risquerait de tuer la croissance, soit laisser les prix s’accroître avec un danger d’emballement. Un relèvement immédiat des taux directeurs n’aurait que peu d’effets sur l’inflation, les hausses des prix résultant d’évènements extérieurs aux États membres de la zone euro. Les agents économiques ne peuvent pas se soustraire à l’augmentation des prix des produits importés. En revanche, ce relèvement pourrait occasionner un net ralentissement de la croissance qui est déjà menacée par la baisse du pouvoir d’achat des ménages. Pour le moment, la BCE ne prévoit que deux augmentations de ses taux directeurs d’ici la fin de l’année.

Une semaine compliquée

Cette semaine, malgré les mauvais résultats de l’inflation, les investisseurs ont tenté de voir le bon grain plutôt que l’ivraie. Les indices « actions » ont ainsi renoué avec la hausse. Après avoir perdu 6,89% au premier trimestre, le Cac 40 a terminé la semaine en augmentation de 0,37 %, permettant un gain sur la semaine de près de 2 % à 6.684,31 points. L’attaque du dépôt de carburant de Belgorod en Russie a jeté un froid dans les négociations en cours sur une éventuelle neutralisation de l’Ukraine, même si Kiev n’a pas officiellement reconnu en être à l’origine. Jeudi et vendredi, la tension est montée d’un cran entre la Russie et ceux qu’elle qualifie de « pays inamicaux », c’est-à-dire les pays appliquant des sanctions qui sont censées désormais acquitter leur achats à Gazprom en roubles et non plus en euros ou en dollars. Un décret en ce sens a été signé hier. Les livraisons au prix et dans les volumes prévus par les contrats déjà en cours vont se poursuivre, a précisé Moscou, même si elle se réserve la possibilité de les interrompre en cas de non-respect des nouvelles conditions. Un compromis aurait été trouvé permettant aux clients de payer en euros et en devises selon le prix convenu dans ses monnaies auprès de la banque de Gazprom qui n’a pas été exclue de Shift. Cette banque opèrera dans un second temps la conversion en roubles.

Aux États-Unis, les revenus des ménages ont, comme prévu, augmenté de 0,5 % en février, tandis que leurs dépenses se sont appréciées de seulement 0,2 %. L’indice des prix à la consommation a été de 6,4 % sur un an, conformément aux attentes. En données core (hors alimentation et énergie), mesure de l’inflation privilégiée par la Fed, la hausse ressort à 5,4 % sur un an, niveau inédit depuis 1983. Les inscriptions hebdomadaires au chômage ont quant à elles augmenté de 14 000 à 202 000, là où le marché tablait sur 196 000 demandes.

Le tableau des marchés de la semaine

| Résultats 1er avril 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 684,31 | +1,99 % | 7 153,03 |

| Dow Jones | 34 818,27 | -0,12 % | 36 338,30 |

| Nasdaq | 14 261,50 | +0,65 % | 15 644,97 |

| Dax Xetra allemand | 14 446,48 | +0,98 % | 15 884,86 |

| Footsie | 7 537,90 | +0,73 % | 7 384,54 |

| Euro Stoxx 50 | 3 918,68 | +1,32 % | 4 298,41 |

| Nikkei 225 | 27 665,98 | -1,72 % | 28 791,71 |

| Shanghai Composite | 3 282,72 | +1,24 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,021 % | +0,012 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,551 % | -0,027 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,375 % | -0,096 pt | +1,505 % |

| Cours de l’euro / dollar | 1,1042 | +0,53 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 925,000 | -1,52 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 105,588 | -11,55 % | 78,140 |

Faut-il augmenter le taux du Livret A avant le 1er août 2022

Avec un taux d’inflation qui a atteint 4,5 % en mars et autour de 3 % depuis le début de l’année, la question d’un relèvement anticipé du taux du Livret A et du Livret d’Épargne Populaire (LEP) pourrait se poser. Si logiquement, les révisions de taux sont prévues le 1er février et le 1er août, rien n’interdit les pouvoirs publics d’effectuer des corrections entre ces deux dates. Au regard de l’inflation autour de 3 % ces six derniers mois, le taux du Livret A devrait être au minimum de 1,25 % et celui du LEP de 3 % au lieu respectivement de 1 et 2,2 %.

Une telle hausse aurait comme inconvénient de renchérir le coût de l’épargne de court terme pour les banques et la Caisse des Dépôts, ainsi que le coût des emprunts destinés en particulier au logement social. Ce relèvement aurait comme autre défaut d’encourager l’épargne au détriment de la consommation au moment où celle-ci est mise à mal par la hausse des prix. Les ménages, malgré le taux réel négatif de près de trois points du Livret A, continuent à y placer des sommes importantes, plus de 9 milliards d’euros depuis le début de l’année. Les pouvoirs publics pourraient ne pas toucher au taux du Livret A et se contenter d’augmenter celui du Livret d’Épargne Populaire.

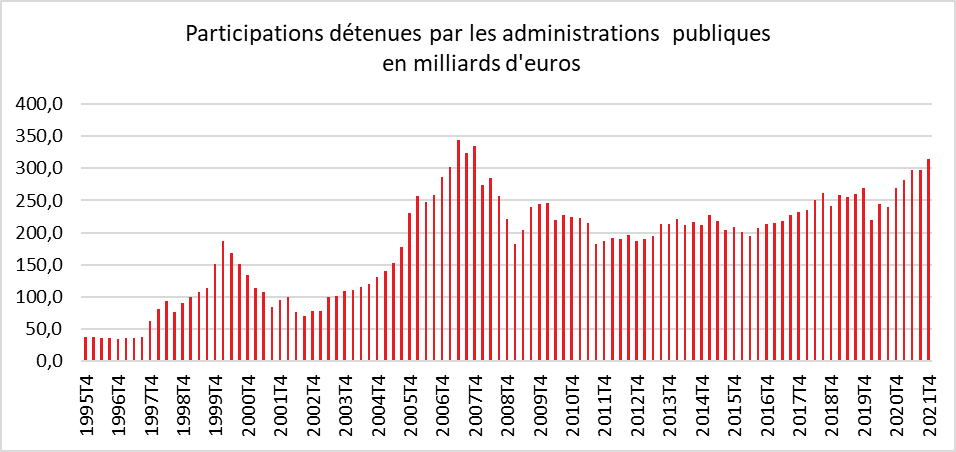

Le patrimoine « actions » des administrations publiques en hausse

Au quatrième trimestre 2021, la valeur totale des actions cotées et des titres d’organismes de placement collectif détenus par les administrations publiques (APU) s’élève à 314,3 milliards d’euros, contre 269,5 milliards d’euros un an auparavant. La forte appréciation des cours boursiers explique cette évolution. Le portefeuille de l’État est passé de 65 à 78 milliards d’euros et celui des organismes divers d’administration centrale de 49 à 68 milliards d’euros.

Résultats de l’assurance vie en février 2022 : cap maintenu !

L’assurance vie maintient le cap

Au mois de février, l’assurance vie fait aussi bien qu’en janvier avec une collecte nette, selon France Assureurs, de 2,9 milliards d’euros (3 milliards en janvier). Sur deux mois, elle atteint près de 6 milliards d’euros, ce qui est inférieur au Livret A dont la collecte a dépassé 9 milliards d’euros.

Le mois de février est, en règle générale, favorable à l’assurance vie, aucune décollecte n’ayant été enregistrée ces dix dernières années. Le montant moyen de la collecte s’est élevé, de 2012 à 2021, à 1,8 milliard d’euros. Il se situe dans le prolongement du mois de janvier.

En février 2022, les cotisations en assurance vie se sont élevées à 13,2 milliards d’euros, en hausse de +1,3 milliard d’euros par rapport à février 2021. Elles sont en légère baisse par rapport à janvier, 13,8 milliards d’euros. La part des unités de compte continue à augmenter malgré la volatilité accrue des marchés financiers. Elle a atteint 43 % des cotisations brutes en février, contre 39 % en janvier. La proportion des unités de compte est au plus haut depuis le début du siècle.

Les prestations se sont élevées en février à 10,3 milliards d’euros, contre 10,8 milliards d’euros en janvier.

Les encours des contrats d’assurance vie représentent 1 858 milliards d’euros à fin février, en croissance de +3,1 % sur un an.

L’assurance vie maintient donc le cap en enchaînant sa 15e collecte nette positive dans un contexte qui reste favorable à l’épargne. En février, avant la survenue de la crise ukrainienne, les ménages ont poursuivi la réallocation d’une partie de leur épargne liquide avec une exposition plus importante aux risques en optant pour une part croissante d’unités de compte. Cette augmentation de la souscription des unités de compte s’explique notamment par la baisse de rendement des fonds euros. Par ailleurs, pour obtenir un rendement plus élevé au niveau de ces fonds, les ménages sont incités à accepter d’affecter une partie de leurs versements sur les unités de compte.

Le conflit ukrainien devrait renforcer la propension des ménages à l’épargne. Ces derniers tenteront de se préserver de l’inflation en mettant plus d’argent de côté. Ce comportement habituel en période de crise et qui avait été constaté lors des précédents chocs pétroliers devrait conforter l’épargne de précaution (livrets réglementés). L’assurance vie pourrait être marginalement affectée. Même si les cours « actions » sont plus volatils en 2022 qu’en 2021, malgré le contexte géopolitique compliqué, ils n’ont pas connu de fortes baisses. L’ajustement est resté mesuré et ne devrait pas avoir, en l’état trop de conséquences sur la collecte d’unités de compte.

L’inflation toujours plus haut

La Banque Centrale Européenne est confrontée pour la première fois depuis 1999 à une crise inflationniste. En Europe, les taux progressent assez vite du fait de l’élévation des cours du pétrole, du gaz, des matières premières et des produits agricoles. Face à cette hausse des prix, elle est confrontée à un dilemme, recourir à l’arme des taux sachant qu’elle pourrait être inefficiente et au risque de tuer la croissance ou laisser les prix s’accroître avec un danger d’emballement. Un relèvement immédiat des taux directeurs n’aurait que peu d’effets sur l’inflation, les hausses des prix résultant d’évènements extérieurs aux Etats membres de la zone euro. Les agents économiques ne peuvent pas se soustraire à l’augmentation des prix des produits importés. En revanche, ce relèvement pourrait occasionner un net ralentissement de la croissance qui est déjà menacée par la baisse du pouvoir d’achat des ménages. Pour le moment, la BCE ne prévoit que deux augmentations de ses taux directeurs d’ici la fin de l’année.

Avec le conflit ukrainien, l’ensemble des Etats membres enregistrent une nouvelle poussée inflationniste. En Allemagne le taux d’inflation a atteint, en mars, 7,3 % sur un an, selon les premières estimations de l’Office fédérale de la statistique (Destatis). Le conseil économique des Sages anticipe cependant une inflexion cette automne permettant de limiter l’inflation à 6,1 % cette année. Sous l’effet du rattrapage des salaires, elle devrait atteindre à 3,4 % l’an prochain. Toujours selon les prévisions de ce conseil, en cas de rupture d’approvisionnement en gaz russe, les pourraient augmenter de 9 % en 2022. L’Allemagne doit s’habituer à vivre avec une inflation plus forte qu’auparavant. La réalisation d’investissements importants pour accélérer la transition énergétique devrait entraîner une hausse des prix à moyen terme. Dans ce contexte inflationniste, le Conseil des sages a réduit de près de deux tiers ses prévisions de croissance. Le produit intérieur brut ne devrait plus augmenter que de 1,8 % en 2022. En cas de rupture d’embargo sur le pétrole et le gaz russe, le PIB allemand pourrait encore être amputé de 3 à 5 points de pourcentage cette année par rapport aux prévisions, ce qui impliquerait un recul de -1,2 % à -3,2 % du PIB.

Dans les autres pays de la zone euro, l’inflation est également en forte hausse. Elle a atteint 9,8 % sur un an en Espagne et 8,3 % en Belgique. La France reste toujours en-deçà du fait de la mise en place du bouclier tarifaire. L’Etat prend en charge une partie de l’inflation générée par la hausse du cours du pétrole et du gaz.

Sur un an, selon l’estimation provisoire réalisée en fin de mois par l’INSEE, les prix à la consommation augmenteraient de 4,5 % en mars 2022, après +3,6 % le mois précédent. Cette hausse marquée de l’inflation résulterait d’une accélération des prix de l’énergie, de l’alimentation et, dans une moindre mesure, des services. Les prix des produits manufacturés ralentiraient légèrement. La baisse des prix du tabac sur un an serait de même ampleur qu’en février.

Sur un mois, les prix à la consommation augmenteraient de 1,4 %, après +0,8 % en février. Les prix de l’énergie accéléreraient en lien avec la hausse des prix des produits pétroliers. Ceux des produits manufacturés et de l’alimentation augmenteraient nettement. Les prix des services ralentiraient, notamment en raison du repli des prix des services de transports.

Sur un an, l’indice des prix à la consommation harmonisé augmenterait de 5,1 %, après +4,2 % en février.

Les taux de rémunération des livrets ordinaires restent faibles et stables

Le taux de rémunération des livrets ordinaires des ménages est, selon la Banque de France, resté stable en février à 0,09%. Compte tenu de l’augmentation de l’inflation, leur rendement réel est en territoire hautement négatif.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS (a)

| févr- 2021 | déc- 2021 | janv- 2022 (e) | févr- 2022 (f) | |

| Taux moyen de rémunération des encours de dépôts bancaires | 0,45 | 0,40 | 0,40 | 0,51 |

| Ménages | 0,67 | 0,63 | 0,62 | 0,80 |

| dont : – dépôts à vue | 0,02 | 0,01 | 0,01 | 0,01 |

| – comptes à terme <= 2 ans (g) | 0,47 | 0,40 | 0,38 | 0,37 |

| – comptes à terme > 2 ans (g) | 0,98 | 0,76 | 0,74 | 0,77 |

| – livrets à taux réglementés (b) | 0,53 | 0,52 | 0,52 | 1,07 |

| dont : livret A | 0,50 | 0,50 | 0,50 | 1,00 |

| – livrets ordinaires | 0,11 | 0,09 | 0,09 | 0,09 |

| – plan d’épargne-logement | 2,61 | 2,59 | 2,54 | 2,58 |

| SNF | 0,14 | 0,09 | 0,09 | 0,09 |

| dont : – dépôts à vue | 0,08 | 0,04 | 0,04 | 0,04 |

| – comptes à terme <= 2 ans (g) | 0,14 | 0,13 | 0,14 | 0,13 |

| – comptes à terme > 2 ans (g) | 0,85 | 0,62 | 0,62 | 0,61 |

| Pour mémoire : | ||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 0,00 | 0,00 | 0,00 | 0,00 |

| Euribor 3 mois (c) | -0,54 | -0,58 | -0,56 | -0,53 |

| Rendement du TEC 5 ans (c), (d) | -0,54 | -0,42 | -0,21 | 0,16 |

Note : En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

c. Moyenne mensuelle.

d. Taux de l’Échéance Constante 5 ans. Source : Comité de Normalisation Obligataire.

e. Données révisées.

f. Données provisoires.

g. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés

Le moral des consommateurs frappé de plein fouet par la crise ukrainienne

Au mois de mars, la confiance des ménages baisse, selon l’INSEE, fortement. À 91, l’indicateur qui la synthétise se contracte de six points et se situe bien au-dessous de sa moyenne de longue période (100). Le conflit en Ukraine explique cette chute du mois de mars.

Situation financière personnelle future, le pessimisme est de retour

En mars, le solde d’opinion des ménages relatif à leur situation financière future perd 16 points ; au niveau de sa moyenne de longue période en février, il s’en éloigne nettement. Le solde relatif à la situation financière personnelle passée des ménages baisse quant à lui d’un point et rejoint sa moyenne.

La crainte d’une diminution du pouvoir d’achat a comme conséquences une moindre propension à consommer. Les capacités d’épargne sont également atteinte même si les Français veulent majoritairement continuer à mettre de l’argent de côté.

La proportion de ménages estimant qu’il est opportun de faire des achats importants baisse : le solde correspondant perd trois points et reste au-dessous de sa moyenne de longue période. Le solde d’opinion des ménages relatif à leur capacité d’épargne future perd neuf points. Celui relatif à leur capacité d’épargne actuelle baisse plus légèrement, de deux points. Le solde d’opinion des ménages concernant l’opportunité d’épargner diminue aussi, de trois points. Ces trois soldes demeurent bien au-dessus de leurs moyennes de longue période.

La proportion de ménages estimant que le niveau de vie en France s’améliorera au cours des douze prochains mois diminue de manière brutale. Le solde correspondant perd 21 points et reste très nettement inférieur à sa moyenne.

La part des ménages qui considèrent que le niveau de vie en France s’est amélioré au cours des douze derniers mois augmente légèrement. Le solde correspondant gagne deux points mais reste nettement au-dessous de sa moyenne de longue période.

Une inquiétude sans précédent face à la résurgence de l’inflation

L’inquiétude en matière de niveau de vie est à mettre en parallèle avec l’appréciation que porte les ménages sur l’évolution des prix. En mars, la part des ménages estimant que ces derniers accélèreront au cours des douze prochains mois augmente fortement. Le solde correspondant, qui était déjà bien au-dessus de sa moyenne de longue période, gagne 50 points et atteint ainsi son plus haut niveau jamais enregistré depuis le début de la série (1972).

La part des ménages qui considèrent que les prix ont augmenté au cours des douze derniers mois baisse légèrement. Le solde correspondant perd quatre points mais reste largement au-dessus de sa moyenne de longue période.

Chômage : remontée des craintes

Dans un contexte économique plus incertain, les ménages sont moins confiants que les mois précédents en matière d’emploi. Le solde d’opinion sur le chômage correspondant est en hausse de neuf points. Il demeure néanmoins au-dessous de sa moyenne de longue période.

Les Français sont des épargnants !

Tous les week-ends sur Europe 1, Thierry Dagiral reçoit un invité pour éclairer les consommateurs sur les sujets du moment. Ce samedi, Philippe Crevel, économiste, directeur du Cercle de l’Epargne, revient sur les placements à réaliser en cette période de forte inflation.

Le Coin des Epargnants du 26 mars 2022 : la guerre encore la guerre !

La guerre, toujours la guerre

La semaine sur les marchés aura été erratique, évoluant toujours au gré des évènements militaires, des sanctions et des négociations. En une semaine, le CAC 40 a perdu 1,01 %. À la différence de ceux des places financières européennes, les indices américains ont été mieux orientés.

La triple réunion du G7, de l’Otan et du Conseil européen a abouti à de nouvelles annonces contre la Russie de Vladimir Poutine, sans que les responsables européens parviennent à s’entendre pour un embargo sur les hydrocarbures russes. Washington et Bruxelles ont toutefois officialisé vendredi un accord sur des livraisons américaines supplémentaires de gaz naturel liquéfié à l’Europe. Les nouvelles sanctions visent essentiellement des membres de la Douma (le parlement russe), des oligarques et une quarantaine d’entreprises du secteur de la défense. Les pays membres du G7 et de l’Union européenne vont ont également décidé de sanctionner les transactions en or avec la Russie qui possède la cinquième plus grosse réserve de métal jaune au monde.

Les marchés n’ont pas réagi à l’annonce, vendredi, relayée par l’agence Interfax selon laquelle la Russie se concentrerait sur la « libération » complète du Donbass, précisant qu’il s’agissait d’une des options de départ de leur « opération spéciale », l’autre étant la conquête de l’ensemble de l’Ukraine.

Cette semaine, les investisseurs ont pris note du recul sensible du climat des affaires tant au sein des pays occidentaux. En Allemagne, l’indice calculé par l’institut Ifo a reculé de 7,7 points, à 90,8. Tombée à 85,5, la composante des anticipations a connu la plus forte baisse mensuelle de son histoire. Aux Etats-Unis, l’indice mesurant la confiance du consommateur a diminué en mars, renouant avec son plus bas niveau depuis août 2011. De plus en plus d’experts craignent un déferlement inflationniste. Les taux d’intérêt des obligations publiques ont enregistré une forte hausse, le taux français à 10 passant le 1 % et celui de son homologue américain s’est rapproché des 2,5 %. L’inflation explique ce nouveau bond des taux.

Les cours du pétrole ont fortement progressé, sur la semaine, de 10 % en flirtant avec les 120 dollars, la faute incombant non pas à la Russie mais au Moyen Orient. Selon des informations de presse, une installation de stockage de Saudi Aramco aurait été visée par un attentat à Djeddah, en Arabie saoudite.

Le tableau des marchés de la semaine

| Résultats 25 mars 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 553,68 | -1,01 % | 7 153,03 |

| Dow Jones | 34 861,24 | +0,31 % | 36 338,30 |

| Nasdaq | 14 169,30 | +1,98 % | 15 644,97 |

| Dax Xetra allemand | 14 305,76 | -0,74 % | 15 884,86 |

| Footsie | 7 483,35 | +1,06 % | 7 384,54 |

| Euro Stoxx 50 | 3 867,73 | -0,89 % | 4 298,41 |

| Nikkei 225 | 28 149,84 | +4,93 % | 28 791,71 |

| Shanghai Composite | 3 212,24 | -1,19 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,009 % | +0,082 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,578 % | +0,109 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,471 % | +0,321 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0992 | -0,54 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 953,180 | +1,76 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 3 867,73 | +10,81 % | 78,140 |

Les Français et leur cagnotte « covid »

Selon la Banque de France, le surplus d’épargne provoqué par la crise sanitaire s’est élevé 175 milliards d’euros. Le flux global d’épargne financière total sur deux ans a été évalué, de son côté à 318 milliards d’euros 184 milliards en 2020, suivis de 134 milliards en 2021. Si l’effort d’épargne a été essentiellement réalisé par les ménages les plus aisés appartenant au dernier vingtile, une grande majorité de Français a mis de l’argent de côté. 80 % des ménages auraient épargné, selon les enquêtes du Cercle de l’Épargne réalisées en 2020 et 2021. Au début de l’année 2022, 70 % des ménages continuent à le faire essentiellement par précaution.

Les Français n’ont pas commencé à puiser dans leur cagnotte. Le stock d’épargne, mesuré par la somme des soldes des comptes courants et des soldes des comptes d’épargne continue de croître au‐dessus de son rythme « normal » comme en témoignent les résultats du Livret A au mois de janvier et au mois de février, plus de 9 milliards d’euros sur les deux mois.

Pour le Conseil d’Analyse Économique, le stock d’épargne brute des ménages serait supérieur de 6 % à celui qui correspondrait à la tendance pré‐crise. Prouvant que toute les catégories sociales ont accru leur stock d’épargne, le Conseil souligne que le pourcentage de ménages ayant un compte courant dont le solde est négatif en fin de mois, après avoir diminué lors du premier confinement, est resté stable par la suite à un niveau plus bas qu’avant la crise. 12 % des ménages ont un compte dans le rouge contre 14 % avant la crise. Selon le Conseil, à partir de septembre 2021, le surcroît d’épargne commence à diminuer pour tous les déciles de ménages sauf pour ceux du dernier décile pour lequel le surcroît d’épargne semble se stabiliser. Les deux premiers déciles auraient désormais un stock d’épargne proche de son niveau d’avant crise. La résurgence de l’inflation pourrait expliquer cette évolution.

La structure de l’épargne financière par type d’actifs est assez similaire entre les déciles avant et après-crise sauf pour les ménages du dernier décile qui ont renforcé leurs comptes titres. Le poids de ces derniers représente 13 % du stock d’épargne financière contre 6 % en moyenne pour les autres déciles. Les 10 % des ménages les plus aisés se caractérisent également par le poids plus faible au sein de leur patrimoine tenus les livrets.

Pour tous les déciles de ménages, à l’exception du dixième, le montant des comptes courant a augmenté. L’encours total des comptes courants est passé de à 406 à 513 milliards d’euros de fin 2019 à fin 2021.

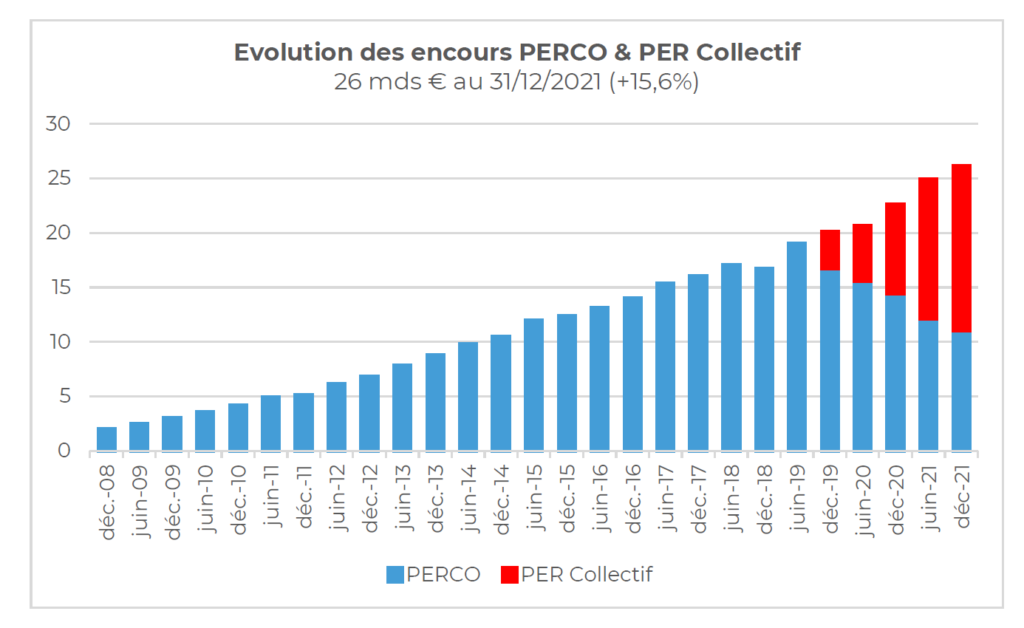

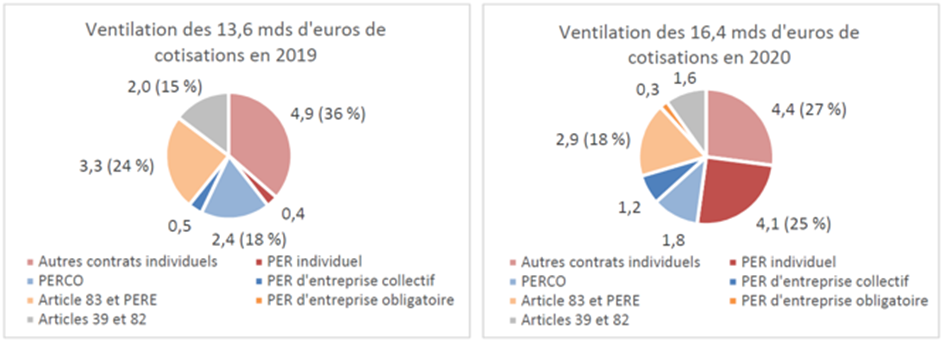

L’épargne retraite collective, en réel progrès en 2021

Porté par la loi PACTE et les bons résultats des entreprises, l’épargne salariale a enregistré des résultats encourageants en 2021 avec la poursuite du déploiement du Plan d’Epargne Retraite au sein des entreprises. Dans son enquête annuelle relative à l’épargne salariale et l’épargne retraite collective d’entreprise à décembre 2021, l’AFG souligne que l’encours sur les plans d’épargne salariale et plans d’épargne retraite d’entreprise a atteint 167,6 milliards d’euros den hausse de 14 % sur un an. le taux de croissance annuelle est de + 7% depuis 2008. L’encours en épargne retraite collective d’entreprise est de 26 milliards d’euros en hausse de 15,6 % sur un an. Le PER collectif compte 1,75 million d’épargnants pour un encours de 14,8 milliards d’euros. Plus de 32 000 entreprises se sont équipées d’un PER Collectif en 2021.

En prenant en compte les PERCO, et les PER, l’ensemble des produits collectifs d’épargne retraite, représente 26 milliards d’euros d’encours (+15,6% en un an). L’ensemble des produits collectifs d’épargne retraite bénéficie à près de 3,4 millions de porteurs de parts dans plus de 189 000 entreprises.

Selon l’AFG, les versements bruts sur les dispositifs collectifs d’épargne retraite sont en augmentation par rapport à 2020 et s’établissent à 3,4 milliards d’euros, contre 3,28 milliards en 2020 :

➢550 millions d’euros au titre de la participation (-14%)

➢476 millions d’euros au titre de l’intéressement (-11%)

➢958 millions d’euros de versements volontaires (+38%) dont 324 millions d’euros de versements volontaires déductibles ;

➢1.135 milliards au titre de l’abondement vs 1,075 millions en 2020 ;

➢290 millions d’euros au titre des transferts de jours de repos ou depuis un compte-épargne temps (+22%).

En 2021, les rachats se sont élevés à 1,38 milliard d’euros (contre 1,08 milliard d’euros en 2020 et 580 millions en 2019), en raison de la réalisation de projets reportés par les épargnants pendant la crise Covid en 2020.

La collecte nette en épargne retraite affiche un solde positif de 2 milliards d’euros.

La collecte du Livret A du mois de février 2022

Philippe Crevel, directeur du Cercle de l’Epargne décrypte les résultats du mois de février du Livret A.

C’est un chiffre vertigineux : plus de 350 milliards d’euros dorment sur les 55 millions de Livret A, d’après la Caisse des dépôts. Une collecte record pour un mois de février, où les ménages épargnent traditionnellement peu.

L’immobilier, un placement toujours incontournable ?

Pour Figaro Immobilier, Philippe Crevel, directeur du Cercle de l’Epargne fait le point sur l’investissement locatif dans le neuf ou dans l’ancien, la location en meublé, la pierre papier…dans un contexte économique et géopolitique très mouvementé.

Le recul de l’âge de départ à la retraite en question

Interviewé par la rédaction de la Dépêche du Midi, l’économiste Philippe Crevel estime le recul de l’âge de départ à la retraite inéluctable au vu de l’allongement de l’espérance de vie.

Résultats du Livret A – février 2022 -toujours dans les sommets

Le Livret A toujours au sommet

Après le résultat exceptionnel du mois de janvier (+6,25 milliards d’euros), le Livret A confirme et signe en février avec une collecte nette de 2,94 milliards d’euros. Cette collecte a été portée par le relèvement du taux du Livret A à 1 %, intervenu le 1er février dernier et par le contexte sanitaire marqué par la résurgence du covid-19. La crise ukrainienne a, par ailleurs, conforté les ménages français à maintenir un fort volant d’épargne de précaution. Le résultat de février 2022 est supérieur à celui de 2021 (+2,86 milliards d’euros) obtenu en plein confinement. Il est, par ailleurs, supérieur au montant moyen de ces dix dernières années, 1 milliard d’euros.

Le passage du taux du Livret A de 0,5 à1 % a, comme lors des précédents relèvements, conduit les ménages à arbitrer en faveur de ce placement. L’effet « taux » perdure, en règle générale, entre trois et quatre mois. L’inflation joue en faveur du Livret A. Les ménages craignant de ne pas pouvoir faire face aux dépenses demain mettent aujourd’hui de l’argent de côté. Si l’inflation perdure, ils pourraient puiser dans un second temps dans leur cagnotte. Ce réflexe traditionnel en début de résurgence de l’inflation peut surprendre étant que les Français ont largement doté leurs produits d’épargne réglementée depuis le début de la crise sanitaire. L’effet anxiété domine encore les comportements.