Accueil > Communiqués de presse > 2021 >

L’épargne « Covid » au cœur des débats, consommation, taxation et réorientation

Paris, le 2 mars 2021

COMMUNIQUÉ DE PRESSE

L’épargne « Covid » au cœur des débats, consommation, taxation et réorientation

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

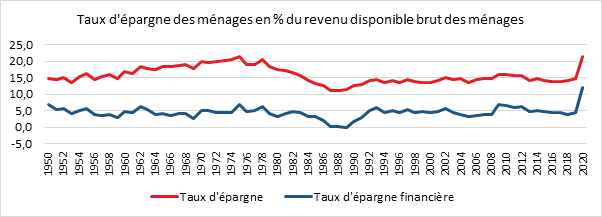

En 2020, les ménages français auront épargné financièrement autour de 220 milliards d’euros, contre 138 milliards d’euros en 2019. Le taux d’épargne de l’ensemble de l’année 2020 a atteint 21,3 % du revenu disponible brut contre 14,4 % en 2019. Le taux d’épargne financière est passé en un an de 4,64 à 12,13 % du revenu disponible brut. Cette augmentation de l’effort d’épargne est générale au sein des pays occidentaux. Le taux d’épargne a atteint, au troisième trimestre 2020, 22,22 % du revenu disponible brut en Allemagne, contre 18,42 % à la fin de l’année 2019. Aux États-Unis, les chiffres respectifs sont 18,41 % et 11,18 %.

En France, le flux d’épargne financière a atteint un montant record. Entre 2007 et 2009, lors de la crise des subprimes, une forte hausse avait également été constatée. Le flux d’épargne financière était alors passé d’une vingtaine de milliards d’euros à 150 milliards d’euros. Avant même la crise sanitaire, l’épargne était en hausse. La succession de crises et le vieillissement de la population conduisent les ménages à mettre de l’argent de côté de manière plus importante que dans le passé.

L’épargne utile ou inutile ?

Les Français figurent, avec les Allemands, parmi les meilleurs épargnants des pays dits avancés. Cette appétence en faveur de l’épargne est ancienne. Elle a résisté aux outrages des temps, aux révolutions, aux banqueroutes et à l’inflation. Par crainte de l’avenir, par habitude, pour doter leurs enfants, les Français mettent de l’argent de côté. La large diffusion du Livret A – plus de huit français sur dix en disposent un – est le symbole de cette propension à épargner qui transcende les générations et les catégories sociales. L’épargne permet le financement de l’économie que ce soit à travers les crédits dont elle est la base ou à travers les placements en fonds propres. L’épargne est dénigrée car elle est assimilée à l’enrichissement sans travail même si elle est enfantée par ce dernier. Elle serait l’apanage des riches qui en ne consommant pas ne favoriseraient pas l’emploi. Dans notre pays, l’épargne renvoie aux rentiers du XIXe siècle qui ont pourtant disparu depuis bien longtemps. Qui ne consomme pas menace l’ordre public ! Aussi, les épargnants « Covid » ressembleraient à des profiteurs de guerre qu’il conviendrait de taxer. Il s’agirait de l’épargne indue. Pourtant, elle le produit de revenus qui ont déjà supporté l’impôt.

Depuis le début de la crise sanitaire, plus de deux Français sur trois ont épargné. En 2020, la collecte nette du Livret d’Épargne Populaire comme celle du Livret Jeune ont été en hausse, pour la première fois depuis dix ans. Certes, la majorité de l’épargne Covid est réalisé par les 20 % des Français les plus riches mais cela est également le cas pour l’épargne en règle générale.

Les Français, par sécurité, ont privilégié l’épargne liquide, de taux en attendant de voir. En période de crise historique, ce comportement est assez logique.

Les dépôts à vue, valeur refuge

En 2020, l’encours des dépôts à vue des ménages a progressé de 62,75 milliards d’euros, contre 32,4 milliards d’euros en 2019. De décembre 2010 décembre 2020, l’encours des dépôts à vue est passé de 228 à 462 milliards d’euros. Les Français laissent, depuis une dizaine d’années, de plus en plus d’argent sur leurs comptes courants. Cette tendance s’explique par la succession rapide des crises (éclatement de la bulle Internet, crise des subprimes, crise des dettes publiques, crise Covid) et par la baisse des taux d’intérêt qui pèse sur le rendement des produits de taux (livrets d’épargne réglementée, livrets bancaires, etc.). Par ailleurs, avec la fermeture des agences bancaires et d’assurances, lors du premier confinement, de nombreux ménages ont laissé leur argent sur leurs comptes courants faute de pouvoir réaliser des arbitrages. Avec la réouverture des établissements financiers et le recours croissant aux rendez-vous en ligne, ce phénomène s’est estompé au cours du second semestre.

L’épargne réglementée, l’autre grande gagnante de la crise sanitaire

L’encours de l’épargne réglementée qui comprend le Livret A, le LDDS, le Livret Jeune, le Livret d’Épargne Populaire et le Compte d’Épargne logement a atteint, fin décembre 2020, le montant de 476,6 milliards d’euros, contre 337,4 milliards d’euros dix ans auparavant, soit une progression de plus de 40 %. En 2020, l’encours a augmenté de 34,8 milliards d’euros.

Si le Livret A et le LDSS ont enregistré une de leur meilleure année en 2020, il convient de souligner que le Livret d’Epargne Populaire et le Livret Jeune ont mis un terme à leur déclin. Par ailleurs, le Plan d’Épargne Logement a connu un léger regain d’intérêt avec une augmentation de son encours de 7 milliards d’euros.

Même les livrets bancaires sont en hausse

L’encours des livrets ordinaires a dépassé 188,7 milliards d’euros à fin décembre 2020, en progression de 26 milliards d’euros sur un an. Malgré une rémunération très faible de 0,12 % en moyenne à laquelle il faut retrancher les prélèvements obligatoires (30 % si l’option du prélèvement forfaitaire unique a été retenue), les ménages ont opté pour ce type de placements liquides et sûrs. Ces livrets sont utilisés par ceux qui ont saturer leurs livrets réglementés. Les livrets fiscalisés avaient connu une forte baisse de 2012 à 2018 quand les intérêts avaient été assujettis au barème de l’impôt sur le revenu.

Faut-il toucher au Grisbi ?

Le concours Lépine de l’utilisation de la cagnotte Covid est lancé. Doit-elle servir à la consommation, à l’investissement ou doit-elle servir de base à la redistribution sociale, les idées sont nombreuses….

Faut-il relancer la consommation ?

Si les ménages épargnent, c’est par impossibilité de consommer et par crainte de l’avenir. Il n’y pas une volonté maligne derrière ce comportement. Tant que les restaurants, les bar, les lieux de loisirs seront fermés, la consommation de services sera réduite. La consommation de biens a, en revanche, retrouvé son niveau d’avant crise. Il n’y a pas de réel déficit en la matière. Les Français qui, selon l’INSEE, ont enregistré une augmentation de leur pouvoir d’achat de 0,6 % en 2020, ont rapidement retrouvé après le premier et le second confinement le chemin des magasins. Le fort essor de l’e-commerce limite les effets des contraintes sanitaires. Quand ces dernières seront levées, il y aura une augmentation rapide de la consommation de services.

Faut-il se lancer dans une relance de la consommation qui n’aboutirait qu’au gonflement du déficit commercial, déjà abyssal (65,2 milliards d’euros en 2020) ? Les entreprises françaises ne sont pas en l’état capable de répondre immédiatement à une augmentation de la demande. La conséquence serait le gonflement des importations avec un risque accru d’inflation. N’est-il pas, par ailleurs, contradictoire de réclamer une augmentation de la consommation quand, au nom de la transition énergétique, il convient d’être plus frugal ?

La taxation de l’épargne, une mesure aux effets aléatoires voire contreproductifs

L’augmentation des flux d’épargne depuis le début de la crise sanitaire relance le débat sur leur éventuelle taxation. Les objectifs poursuivis par les avocats de ce relèvement des prélèvements seraient de favoriser la consommation et de faire contribuer les contribuables les plus aisés. Le débat est avant tout politique.

Sur le terrain économique et financier, la difficulté serait de trouver le bon angle de taxation. Certains pourraient avoir l’idée de réinstituer l’ISF sur les produits financiers. Le Gouvernement et le Président de la République ont indiqué à plusieurs reprises leur hostilité à cet éventuel rétablissement. D’autres souhaiteraient taxer les dépôts à vue au-delà de 100 000 euros. Cette mesure serait avant tout symbolique. Elle pourrait entraîner soit un essor du numéraire, les personnes concernées mettant leurs économies sous leur matelas ou plutôt dans un coffre. En l’état, il apparaît également difficile de taxer les livrets réglementés, Livret A ou LDDS. Accroître la fiscalité sur les produits comme l’assurance vie, le PEA ou le PER n’est pas dans l’air du temps étant donné qu’il faut justement réorienter l’épargne sur ce type de produits longs. Par ailleurs, une augmentation des taxes sur l’épargne a souvent des effets contreproductifs. Pour compenser l’effet de la taxation, les ménages ont alors tendance à augmenter leur effort d’épargne (effet d’encaisse Pigou).

La question de la réorientation de l’épargne

Au-delà de la question fiscale, la question de la réorientation de l’épargne des ménages se pose bien évidemment. Celle-ci est de longue date investie sur des produits de taux qui représente 66 % du patrimoine financier des ménages (3 629 milliards d’euros sur 5 493 milliards d’euros à la fin du troisième trimestre 2020). Les dépôts bancaires rémunérés représentent 1 091 milliards d’euros et les fonds euros de l’assurance vie 1 718 milliards d’euros quand les actions cotées et les unités des produits d’assurance vie et épargne retraite s’élèvent à 666 milliards d’euros. Un rééquilibrage en faveur des produits de fonds propres est jugé nécessaire tant pour améliorer le rendement de l’épargne des ménages que pour faciliter le financement des entreprises qui ont tendance à accroître leur endettement du fait des PGE et des faibles taux.

Depuis une quarantaine d’années, les gouvernements ont souhaité réorienter l’épargne des ménages. Des Sicav Monory en 1978 à la loi PACTE de 2019 en passant par le Plan d’Épargne en Actions, les contrats d’assurance-vie DSK et NSK et les fonds « eurocroissance », la liste des initiatives en la matière est longue et plus ou moins couronnées de succès. Parmi les succès, il convient de revenir sur l’initiative qu’avait pris René Monory Ministre de l’Économie au sein du gouvernement de Raymond Barre entre 1978 et 1981, en créant une nouvelle catégorie de SICAV ouvrant droit à une déduction fiscale. En deux ans, plus de huit cent mille personnes avaient acquis des parts de ces Sicav. Il faut également citer le Plan d’Épargne en Actions créé en 1992 qui a compté plus de 7 millions de titulaires avant de connaître un déclin jusqu’en 2019. Depuis deux ans, ce produit a renoué avec la croissance. Les contrats DSK ou NSK ainsi que les « contrats génération vie » qui sont des contrats d’assurance vie dont une partie des cotisations est affectée sur des supports actions déterminés n’ont, en revanche, pas rencontré le succès escompté. Il en est de même, du moins pour le moment, pour les fonds « eurocroissance ». La loi PACTE avec la création du Plan d’Épargne Retraite et qui comporte également plusieurs dispositions en faveur de l’épargne salariale est la dernière initiative en faveur de l’épargne longue. Malgré un contexte compliqué, le nouveau produit d’épargne retraite qui se substitue à la kirielle de produits créés au fil de l’eau semble trouver son public. Ce produit correspond aux besoins et aux attentes des ménages qui souhaitent préparer leur future retraite. La France pâtit de l’absence de fonds de pension qui jouent, chez nos partenaires, un rôle important dans le financement des entreprises. Le Plan d’Épargne Retraite peut corriger cette faiblesse si son essor se poursuit. La crise sanitaire si elle est marquée par une forte progression de l’épargne de précaution a néanmoins révélé un changement de comportement de certains épargnants. Ainsi, au cœur de la crise, en pleine première vague, plus de 150 000 nouveaux actionnaires ont profité de la baisse des cours pour acquérir des actions. Sur l’ensemble de l’année, l’Autorité des Marchés Financiers a décompté plus de 400 000 nouveaux actionnaires. Les jeunes générations semblent plus enclines à prendre des risques en matière d’épargne. N’ayant connu que la baisse des taux, elles sont conscientes que le rendement ne peut pas se trouver au sein des produits d’épargne réglementée.

Pédagogie et transmission accélérée du patrimoine

Entre carotte devenue difficile en période de déficits et bâton contreproductif, une autre voie est possible pour la réorientation de l’épargne, la pédagogie. Les Français ne sont pas opposés à la prise de risques comme le prouve l’augmentation de la proportion d’unités de compte dans la collecte de l’assurance vie (34 % en janvier 2021). De même, les derniers résultats en matière de souscriptions d’actions sont plutôt positifs et encourageants. Le succès rencontré par le nouveau Plan d’Épargne Retraite témoigne également de la nouvelle approche des ménages. Entre le mois octobre 2019 et la fin janvier 2021, 1,24 million de Plans d’Épargne Retraite ont été souscrits soit à titre individuel, soit par l’intermédiaire d’un employeur. Fin janvier, la Fédération française d’assurance a relevé 13,4 milliards d’euros d’encours sur ce placement, dont la moitié en unités de compte, selon les chiffres de la Fédération française de l’assurance. En janvier, 88 400 nouveaux assurés ont ouvert un PER, soit une hausse de 185 % par rapport à la même période l’année dernière. 147 220 personnes ont, par ailleurs, transféré leurs anciens contrats vers des nouveaux PER. L’existence d’un avantage fiscal et la possibilité de sortir en capital séduisent les Français.

Du fait du vieillissement de la population, le patrimoine se concentre sur les plus de 55 ans. Ces derniers possèdent plus de la moitié du patrimoine des ménages. Pour faciliter sa transmission du patrimoine et éviter sa concentration, l’amélioration du régime de donation est une piste souvent avancée. Une augmentation de l’abattement à 150 000 euros et un raccourcissement des délais sont des propositions envisageables tout comme l’amélioration du régime en vigueur pour les petits enfants. Actuellement, en ligne directe, l’abattement est limité à 100 000 euros pour une période de 15 ans. L’abattement est de 80 724 euros si le donataire est le conjoint du donateur ou son partenaire pacsé, de 31 865 euros si le donataire est un de ses petits-enfants, de 15 932 euros si le donataire est un frère ou une sœur vivant(e) ou représenté(e), de 7 967 euros si le donataire est un neveu ou une nièce, de 5 310 euros si le donataire est un de ses arrière-petits-enfants. Un système progressif en fonction de l’âge pourrait être mis en œuvre pour encourager les cessions précoces. Une autre voie serait d’encourager le démembrement de la propriété pour faciliter la transmission du patrimoine.

Les mesures en faveur de la donation sont populaires au sein de l’opinion publique. Ainsi, selon le baromètre du Cercle de l’Epargne, 82 % des plus de 65 ans se montrent favorables à la transmission par donation, préférant donner de leur vivant plutôt qu’après leur mort.

Contacts presse :

Sarah Le Gouez

06 13 90 75 48

slegouez@cercledelepargne.fr

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com