Accueil >

Plan d’Epargne Retraite : toujours compétitif malgré l’augmentation du taux des prélèvements sociaux

Le taux des prélèvements sociaux applicable aux Plans d’Épargne Retraite (PER) est porté à 18,6 % à compter du 1er janvier 2026, contre 17,2 % auparavant. Ce dernier taux demeure en revanche applicable à l’assurance-vie et au Plan d’Épargne Logement.

L’assurance-vie bénéficiant toujours d’un taux de prélèvements sociaux fixé à 17,2 %, l’administration aurait pu considérer que le PER, dans sa version assurantielle, puisse bénéficier d’un statu quo en la matière.

En cas de sortie en capital, les plus-values sont assujetties à la flat tax, dont le taux forfaitaire atteint désormais 31,4 %, contre 30 % avant le relèvement de la CSG.

En revanche, l’imposition du capital diffère selon que l’épargnant a, ou non, déduit les versements volontaires de son revenu imposable :

- Sans déduction à l’entrée, le capital est exonéré d’impôt sur le revenu et de prélèvements sociaux ;

- En cas de déduction, le capital est imposé au barème progressif de l’impôt sur le revenu, sans prélèvements sociaux.

Les sorties en rente supportent également les prélèvements sociaux au nouveau taux de 18,6 %, selon les règles applicables à la nature de la rente.

Malgré cette augmentation, le PER reste un placement compétitif grâce notamment à la déduction fiscale à l’entrée et au système de capitalisation. Le PER est le produit d’épargne dédié à la préparation financière de la retraite.

Marchés financiers : bilan 2025 et perspectives 2026

Pluie de records pour les marchés en 2025

Les marchés financiers ont fêté dignement la fin de l’année. 2025. Elle aura été contre toute attente un excellent cru, marqué par une pluie de records pour les indices actions ainsi que pour l’or et de nombreux autres métaux. Cette série de sommets, par son ampleur, inquiète néanmoins : la crainte d’une bulle liée à l’intelligence artificielle est fréquemment avancée mais pour malgré tout, pour 2026 l’optimisme est pour le moment de mise.

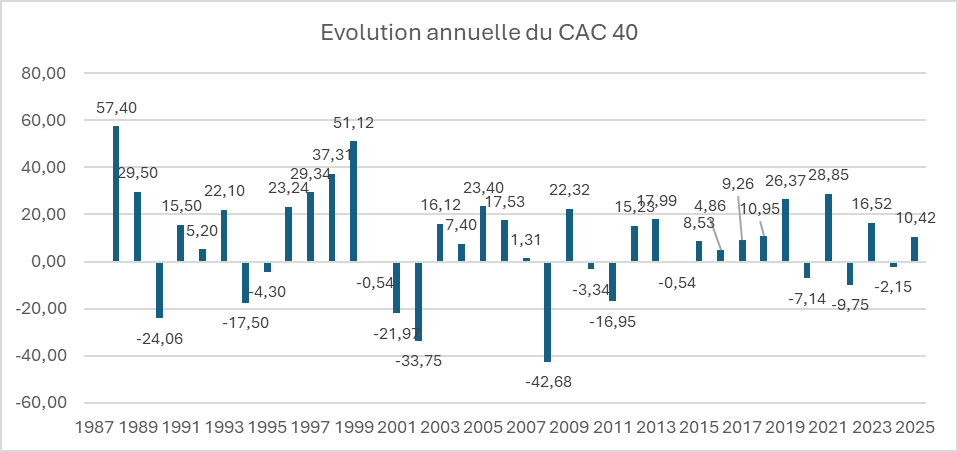

Le CAC 40 positif mais à la traîne

Après avoir perdu 2,14 % en 2024, le CAC 40 s’est apprécié, en 2025, de 10,42 %. Ce résultat positif est intervenu malgré un contexte politique toujours des plus complexes et la politique douanière américaine. Même si, au mois d’octobre dernier, le CAC 40 a battu son record, qui datait du 10 mai 2024, avant la dissolution, il reste largement à la traîne des autres grands indices boursiers. Le poids du secteur du luxe, exposé aux guerres commerciales, et la situation financière de la France expliquent le retard pris par le CAC 40 par rapport aux autres grands indices européens.

Cercle de l’Epargne

La Bourse de Francfort a connu, en 2025, la plus forte progression, +22 % sur un an pour l’indice DAX. Ce dernier devance son homologue britannique, le Footsie 100, qui gagne plus de 21 %. L’Euro Stoxx 50 a progressé, de son côté, de 18,3 % sur l’année écoulée. Le Stoxx Europe 600 est à +16,6 %, soit à peu près la même performance que le MSCI Europe (+16,4 %).

Le marché américain a encore surpris par son dynamisme. Avec l’engouement pour l’IA, l’indice Nasdaq a gagné sur l’année plus de 20 %. Le S&P 500 s’est apprécié de 17 % et le Dow Jones de 13 %.

Des taux obligataires en hausse et dégradation de la note de la France

L’année 2025 a été marquée par une nouvelle dégradation de la note de la France, en lien avec le taux d’endettement public qui n’en finit pas de progresser.

Fitch Ratings a abaissé la note de la France le 12 septembre 2025 de AA- à A+. Standard & Poor’s (S&P Global Ratings) a, de son côté, le 17 octobre 2025, réduit la notation de la France de AA- à A+, invoquant l’incertitude persistante sur la consolidation des finances publiques malgré la présentation du projet de budget. Moody’s n’a pas dégradé la note souveraine de la France en 2025. Le 24 octobre dernier, l’agence a maintenu la note Aa3, mais l’a placée sous perspective négative.

Dans ce contexte, l’écart de taux entre l’Allemagne et la France s’est accru, passant de 50 à 70 points de base. L’accroissement du spread s’est inscrit dans un mouvement de hausse des taux obligataires en Europe, en raison de l’augmentation des besoins de financement public. À la France, qui est le premier émetteur de titres publics en Europe, s’ajoute désormais l’Allemagne, qui a abandonné sa règle de frein budgétaire et qui a adopté un plan de relance de plus de 500 milliards d’euros. Le taux de l’OAT de l’État en France a augmenté de 70 points de base et son équivalent allemand de 60 points de base. À dix ans, l’État a, en 2025, emprunté, en France, en moyenne, à 3,6 % et l’Allemagne à 2,7 %.

Le dollar en baisse

Le dollar poursuit son mouvement de baisse, pour le plus grand plaisir de Donald Trump. Les menaces sur l’indépendance de la banque centrale américaine, la baisse des taux directeurs de cette dernière et, plus globalement, la politique du président américain ont contribué à la baisse du dollar. Les investisseurs étrangers ont réduit leur exposition en dollars, même si la monnaie américaine demeure de loin la première devise de réserve. Le dollar a perdu 13,23 % depuis le début de l’année face à l’euro, ce qui améliore la compétitivité des produits américains. Pour les Européens, cette dépréciation du billet vert allège la facture énergétique, d’autant plus que le cours du pétrole est orienté à la baisse.

Le pétrole en recul

Sur fond de ralentissement de la croissance mondiale, de montée en puissance des énergies renouvelables et d’augmentation de la production, en lien avec la fin de l’accord de régulation de l’offre de l’OPEP+ en vigueur depuis 2020, le cours du baril de pétrole a baissé au cours de l’année 2025. Le baril de Brent s’échangeait le 31 décembre à 61,23 dollars, en baisse de 17 % sur un an. Cette diminution est une bonne nouvelle pour les pays européens qui, depuis le début de la guerre en Ukraine en 2022, sont handicapés par une énergie chère.

Or, argent, cuivre, platine : toujours plus haut

L’or défie les pronostics en ayant atteint plus de 4 500 dollars l’once le 26 décembre, avant de rebaisser dans les derniers jours de l’année. Sur un an, l’once a gagné plus de 65 %. Sur trois ans, la hausse est de plus de 137 %.

La hausse du cours de l’or s’explique par la baisse des taux directeurs américains et par le caractère imprévisible de Donald Trump. Les pays émergents et en développement réduisent leur exposition au dollar. La crainte d’une remise en cause de l’indépendance de la banque centrale américaine contribue à la hausse du métal précieux.

L’argent fait encore mieux, avec un gain avoisinant 150 %. Il faut remonter au choc pétrolier de 1979-1980 pour retrouver des progressions comparables.

Le platine a, lui aussi, enregistré un sommet historique au cours de la semaine, tandis que le cuivre a franchi les 12 000 dollars la tonne, sur fond de craintes d’un marché mondial plus tendu à l’horizon 2026.

Un bitcoin entre deux eaux

Le bitcoin apparaît comme le grand perdant de l’année, avec un recul de plus de 6 % depuis janvier et de près de 20 % sur le dernier trimestre. L’essor des stablecoins, adossés à des devises réelles comme le dollar ou l’euro et jugés moins volatils, se développe au détriment du bitcoin.

Et pour 2026…

L’art de la prévision est, surtout en matière financière, un exercice périlleux. Les krachs ont un malin plaisir à survenir lorsqu’ils ne sont pas attendus…

Des actions encore en hausse mais attention à la bulle IA

Pour 2026, de nombreux experts anticipent néanmoins une nouvelle année de forte appréciation des actions, portée par l’engouement persistant pour l’intelligence artificielle et, en Europe, par le plan de relance allemand. L’espoir d’une paix en Ukraine alimente également l’optimisme ambiant. Toutefois, l’IA prend de plus en plus les traits d’une bulle, avec des investissements colossaux dont la rentabilisation suppose l’émergence rapide de gains de productivité substantiels. Le réalisme pourrait, à un moment ou à un autre, reprendre ses droits, avec à la clé soit un atterrissage brutal, soit un dégonflement progressif.

Malgré ces craintes, les investisseurs prévoient une hausse des indices actions comprise entre 8 et 15 % pour 2026. Chez UBS, les analystes pronostiquent un S&P 500 à 7 500 points en 2026, porté par une croissance des bénéfices de l’ordre de 14 %, nourrie pour près de la moitié par les secteurs de la tech. Le CAC 40 pourrait finir autour de 8 700 / 9 000 points.

Des taux directeurs orientés à la baisse

La banque centrale américaine devrait poursuivre la baisse de ses taux, mais de manière modérée, en scrutant l’évolution de l’inflation. Certes, Donald Trump continuera de faire pression sur la Fed pour une accélération en vue des élections de mi-mandat.

La BCE, qui est en mode pause depuis l’automne, doit prendre en compte la progression des prix au sein de certains États, l’écart de taux avec les États-Unis et le souhait des gouvernements d’alléger le coût de la dette publique.

Des taux obligataires en hausse

À un an de l’élection présidentielle, la France, confrontée à une dette publique toujours mal maîtrisée, pourrait devenir une source majeure d’inquiétude en Europe. Par ailleurs, l’accroissement du déficit public allemand limite la perspective d’une baisse marquée des taux souverains. S’agissant des taux directeurs, la Banque centrale européenne devra composer avec une politique monétaire de la Réserve fédérale de plus en plus accommodante. Une légère baisse des taux en 2026 demeure envisageable, d’autant que les craintes d’un retour de l’inflation restent, pour l’heure, contenues. La BCE pourrait ainsi être tentée d’agir afin de freiner l’appréciation de l’euro, au risque de susciter l’ire du président américain.

Pétrole : calme plat sauf…

Le cours du pétrole, sauf crise internationale majeure, ne devrait pas connaître de forte hausse, en particulier si un accord de paix intervenait en Ukraine. Le ralentissement de la croissance mondiale pèserait alors sur la demande, tandis que l’offre continuerait d’augmenter avec la fin de l’accord de régulation de l’OPEP+. Certes, ce scénario pourrait être remis en cause en cas d’aggravation de la crise entre le Venezuela et les États-Unis ou d’une reprise des tensions avec l’Iran.

L’or : fin d’un cycle

Depuis 2020, l’or ne cesse de s’apprécier. En 2026, la poursuite de la baisse des taux directeurs pourrait continuer de soutenir la demande de métal précieux. À l’inverse, un retour durable de la paix en Ukraine exercerait un effet modérateur. Plusieurs experts estiment néanmoins que l’once pourrait dépasser les 5 000 dollars.

Bitcoin : la grande incertitude

Après une année en demi-teinte, le bitcoin peut-il rebondir ? Il pourrait, au contraire, pâtir des doutes croissants sur l’IA, de l’essor des stablecoins et des futurs lancements de monnaies digitales de banque centrale. La diffusion progressive de la blockchain pourrait conduire à une forme de banalisation du bitcoin, qui perdrait alors son statut d’icône ou de pionnier.

Le Coin des Epargnants du 26 décembre 2025 : bilan de l’année et perspectives par Philippe Crevel

Bilan 2025 et perspectives pour 2026

Pluie de records pour les marchés en 2025

À quelques jours de la Saint-Sylvestre, les marchés financiers peuvent dignement fêter la fin de l’année. 2025 aura été, en effet, un excellent cru, marqué par une pluie de records pour les indices actions ainsi que pour l’or et de nombreux autres métaux. Cette série de sommets, par son ampleur, inquiète néanmoins : la crainte d’une bulle liée à l’intelligence artificielle est fréquemment avancée.

Des actions au top

Le dernier trimestre en cours s’annonce comme l’un des plus solides depuis deux ans en Europe, porté par la résistance de la croissance mondiale et par l’idée persistante que les conditions de financement s’assoupliront. L’indice Stoxx 600 a ainsi inscrit un nouveau record cette semaine, s’acheminant vers une troisième année consécutive de progression.

Le CAC 40 gagne sur l’année près de 10 %. Il demeure toutefois en retrait par rapport aux grands indices internationaux, en raison de sa composition très orientée vers l’industrie du luxe — en moindre croissance depuis le début de l’année — et de la persistance de la crise politique.

L’indice européen Euro Stoxx 50 progresse, de son côté, de plus de 17 %. L’indice britannique FTSE 100 affiche une hausse de plus de 20 % depuis le 1er janvier.

Aux États-Unis, la publication de statistiques de croissance plus solides que prévu, combinée aux perspectives de détente des taux, incite les investisseurs à privilégier les actions, et plus particulièrement celles du secteur de la haute technologie. Le S&P 500 a gagné plus de 2 % sur la semaine portant le total depuis le 1er janvier à près de 18 %. Le Nasdaq a gagné 2,55 % cette semaine et 22,18 % depuis le début de l’année.

Or, argent, cuivre, platine : toujours plus haut

L’or défie les pronostics en ayant atteint plus de 4 500 dollars l’once, en hausse de près de 70 % depuis le début de l’année. L’argent fait encore mieux, avec un gain avoisinant 150 %. Il faut remonter au choc pétrolier de 1979-1980 pour retrouver des progressions comparables.

Le platine a, lui aussi, enregistré un sommet historique au cours de la semaine, tandis que le cuivre a franchi les 12 000 dollars la tonne, sur fond de craintes d’un marché mondial plus tendu à l’horizon 2026.

Un dollar en recul

Le dollar poursuit son mouvement de baisse pour le plus grand plaisir de Donald Trump. Les menaces sur l’indépendance de la banque centrale américaine, la baisse des taux directeurs de cette dernière et plus globalement la politique du Président américain ont contribué à la baisse du dollar. Les investisseurs étrangers sont réduit leur exposition en dollars même si la monnaie américaine demeure de loin la première devise de réserve. Le dollar a perdu près de 14 % depuis le début de l’année face à l’euro, ce qui améliore la compétitivité des produits américains. Pour les Européens, cette dépréciation du billet vert allège la facture énergétique, d’autant plus que le cours du pétrole est orienté à la baisse. Depuis le début de l’année, le baril de Brent a reculé d’environ 17 %.

Un bitcoin entre deux eaux

Le bitcoin apparaît comme le grand perdant de l’année, avec un recul de plus de 6 % depuis janvier et de près de 20 % sur le dernier trimestre. L’essor des stablecoins, adossés à des devises réelles comme le dollar ou l’euro et jugés moins volatils, se développe au détriment du bitcoin.

Et pour 2026…

L’art de la prévision est, surtout en matière financière, un exercice périlleux. Les krachs ont un malin plaisir à survenir lorsqu’ils ne sont pas attendus…

Pour 2026, de nombreux experts anticipent néanmoins une nouvelle année de forte appréciation des actions, portée par l’engouement persistant pour l’intelligence artificielle et, en Europe, par le plan de relance allemand. L’espoir d’une paix en Ukraine alimente également l’optimisme ambiant.

Toutefois, l’IA prend de plus en plus les traits d’une bulle, avec des investissements colossaux dont la rentabilisation suppose l’émergence rapide de gains de productivité substantiels. Le réalisme pourrait, à un moment ou à un autre, reprendre ses droits, avec à la clé soit un atterrissage brutal, soit un dégonflement progressif.

Les tensions géopolitiques pourraient perdurer, avec un président américain engagé en 2026 dans la bataille pour conserver sa majorité au Congrès. À un an de l’élection présidentielle, la France, confrontée à une dette publique toujours mal maîtrisée, pourrait devenir une source majeure d’inquiétude en Europe.

Par ailleurs, l’accroissement du déficit public allemand limite la perspective d’une baisse marquée des taux souverains. S’agissant des taux directeurs, la Banque centrale européenne devra composer avec une politique monétaire de la Réserve fédérale de plus en plus accommodante. Une légère baisse des taux en 2026 demeure envisageable, d’autant que les craintes d’un retour de l’inflation restent, pour l’heure, contenues. La BCE pourrait ainsi être tentée d’agir afin de freiner l’appréciation de l’euro, au risque de susciter l’ire du président américain.

Le cours du pétrole, sauf crise internationale majeure, ne devrait pas connaître de forte hausse, en particulier si un accord de paix intervenait en Ukraine. Le ralentissement de la croissance mondiale pèserait alors sur la demande, tandis que l’offre tendrait à augmenter avec la fin de l’accord de régulation de l’OPEP+.

Depuis 2020, l’or ne cesse de s’apprécier. En 2026, la poursuite de la baisse des taux directeurs pourrait continuer de soutenir la demande de métal précieux. À l’inverse, un retour durable de la paix en Ukraine exercerait un effet modérateur. Plusieurs experts estiment que l’once pourrait dépasser les 5 000 dollars. À ce niveau, une prise de bénéfices semblerait néanmoins judicieuse.

Après une année en demi-teinte, le bitcoin peut-il rebondir ? Il pourrait au contraire pâtir des doutes croissants sur l’IA, de l’essor des stablecoins et des futurs lancements de monnaies digitales de banque centrale. La diffusion progressive de la blockchain pourrait conduire à une forme de banalisation du bitcoin, qui perdrait alors son statut d’icône ou de pionnier.

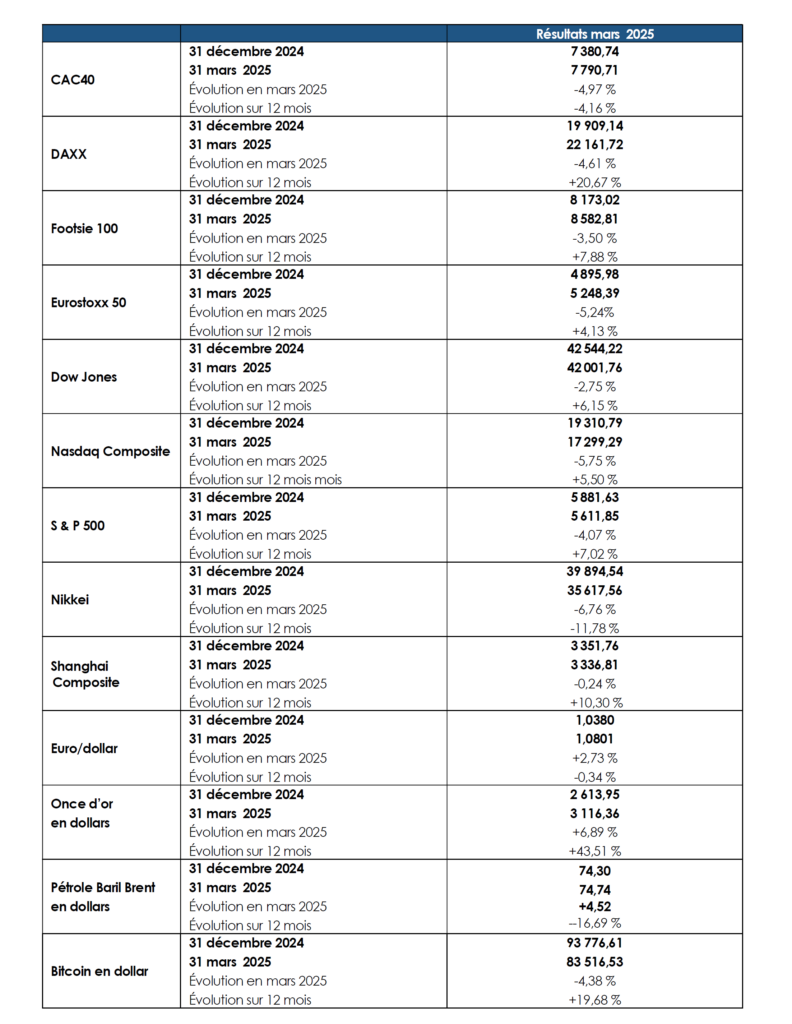

Le tableau de la semaine des marchés financiers

| Résultats 26 déc. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 103,58 | -0,58 % | 7 543,18 | 7 380,74 |

| Dow Jones | 48 710,97 | +1,55 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 929,94 | +1,28 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 593,10 | +2,55 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 340,06 | +1,58 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 870,68 | +0,33 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 746,24 | +0,08 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 344,10 | +1,95 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 963,68 | +3,04 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,562 % | -0,051 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,862 % | -0,036 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,138 % | -0,006 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1779 | +0,25 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 479,63 | +4,12 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 62,28 | +4,29 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 87 930,3814 | +2,73% | 38 252,54 | 93 776,61 |

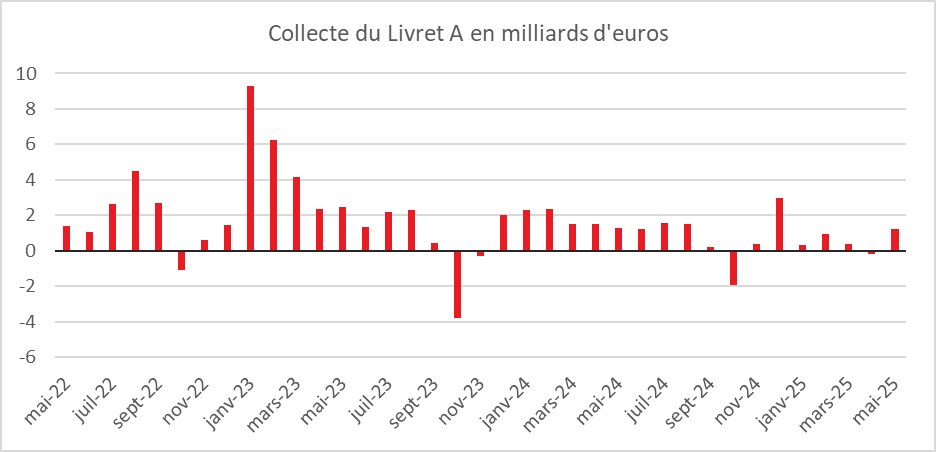

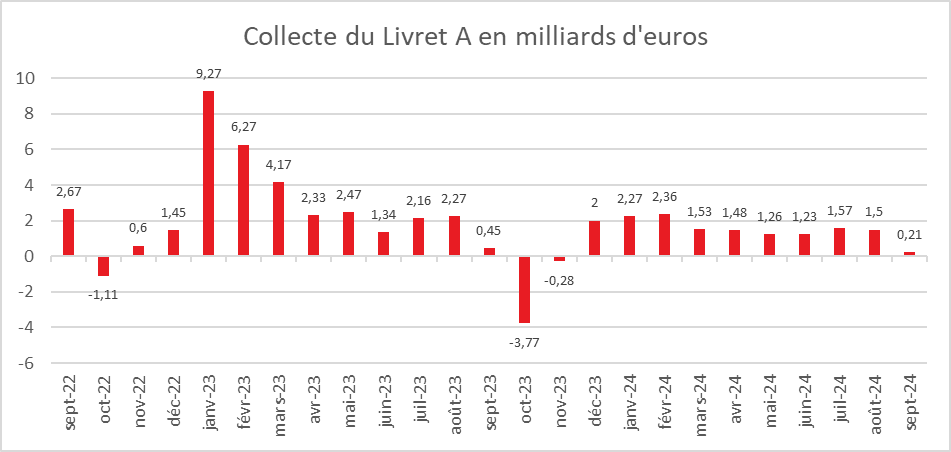

La mauvaise passe du livret A

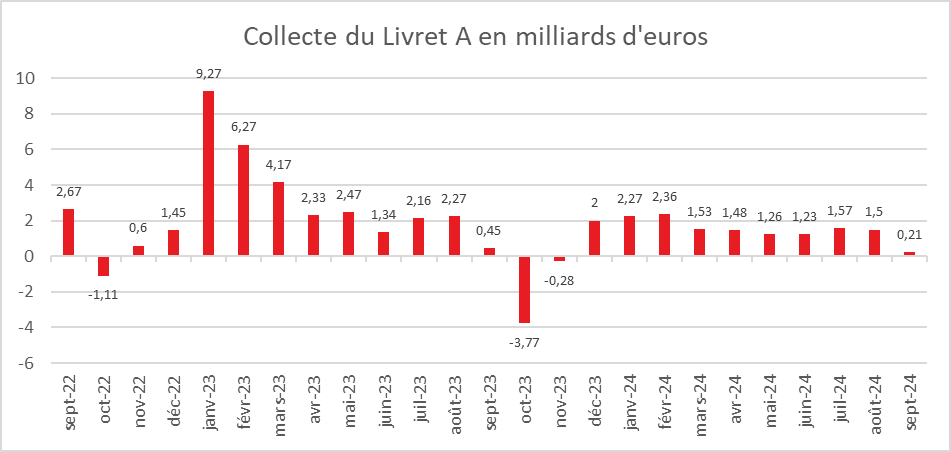

Novembre 2025 est sans surprise, avec une nouvelle décollecte du livret A, de -730 millions d’euros, la troisième de rang après celles d’octobre et de septembre. La dernière passe de trois pour les décollectes remontait à 2015.

Traditionnellement, le mois de novembre est peu porteur pour le livret A. Depuis 2009, dix décollectes ont été enregistrées. La collecte moyenne, en novembre, au cours de ces dix dernières années (2015-2024), a été de 300 millions d’euros. En 2024, 400 millions d’euros de collecte nette avaient été constatés. Les plus fortes décollectes, en novembre, sont intervenues en 2009 (-1,3 milliard d’euros) et en 2014 (-1,25 milliard d’euros). Les plus fortes collectes pour un mois de novembre ont été enregistrées en 2012 et en 2024, avec 2,4 milliards d’euros chacune. La première est intervenue à la suite du relèvement du plafond du livret, la seconde lors de l’épidémie de Covid.

Le livret A est en décollecte sur les onze premiers mois de l’année, à -3,58 milliards d’euros, alors qu’en 2024 il enregistrait une collecte positive de près de 12 milliards d’euros (11,87 milliards d’euros).

Un mois de dépenses

Novembre est un mois de dépenses, sans recettes exceptionnelles. Le Black Friday, qui s’est imposé dans la culture française, marque le début des courses de fin d’année. Pour les ménages qui avaient un solde d’impôt sur le revenu à acquitter au titre de 2024, le paiement est étalé sur les quatre derniers mois de l’année.

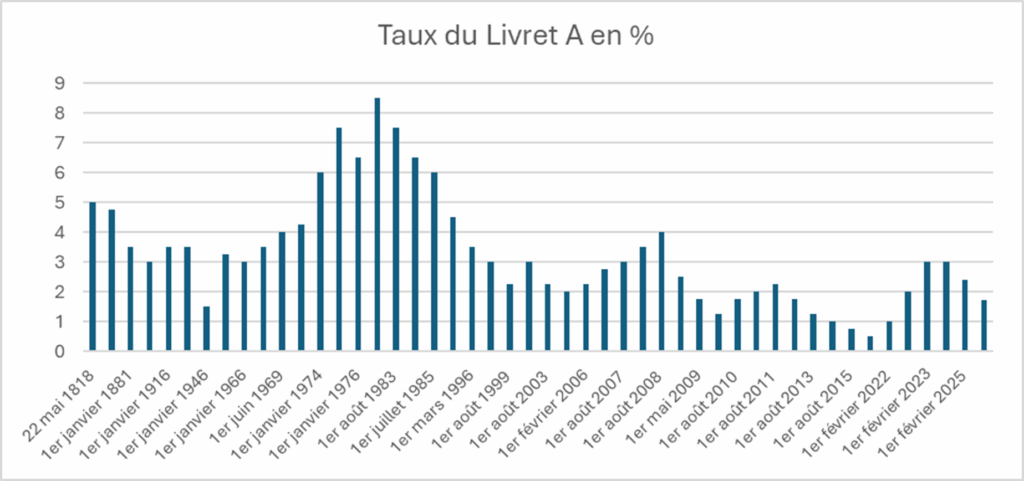

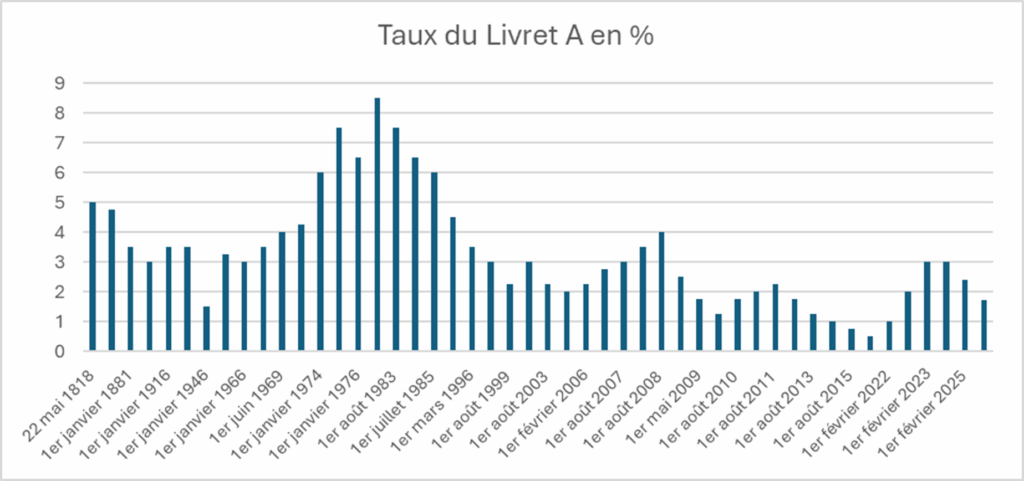

Lente digestion de la baisse de la rémunération

Le livret A est toujours en phase de digestion de la baisse de son taux de rémunération, passé de 3 % à 1,7 % sur l’année. Le 1er février prochain, compte tenu du niveau de l’inflation de ces derniers mois (1 % en rythme annuel) et de l’évolution des taux des marchés monétaires (taux Ester), le taux du livret A devrait passer de 1,7 % à 1,4 %. Cette baisse ne devrait pas inciter les ménages à y placer davantage d’argent dans les prochains mois, même si son rendement réel reste positif.

Le LDDS dans le sillage du livret A

Le Livret de développement durable et solidaire (LDDS) est également en décollecte en novembre, à -230 millions d’euros. Depuis 2009, il enregistre sa dixième décollecte. La plus importante a été constatée en 2011, avec -430 millions d’euros, tandis que la collecte la plus élevée en novembre date de 2012, avec 2,82 milliards d’euros, lors du relèvement du plafond du LDDS. Sur ces dix dernières années (2015-2024), la collecte moyenne s’élevait à 100 millions d’euros.

La collecte des onze premiers mois de l’année 2025 a atteint 1,27 milliard d’euros, contre 5,61 milliards d’euros sur la même période en 2024.

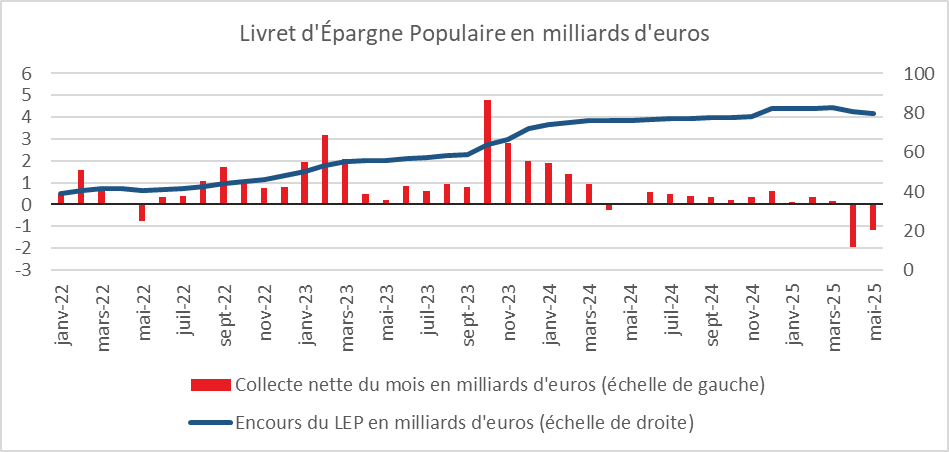

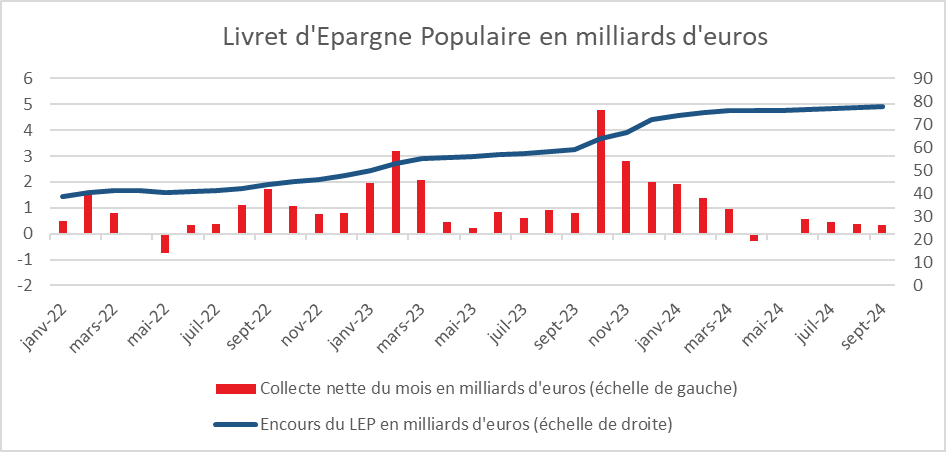

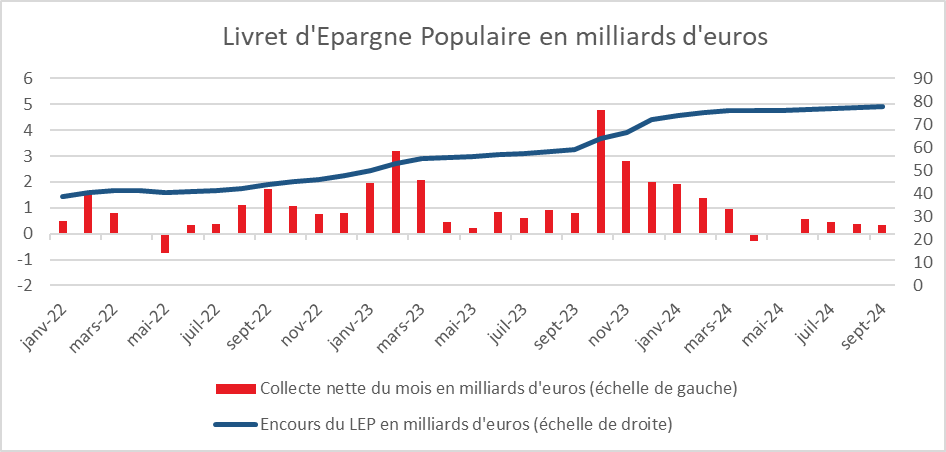

Le Livret d’épargne populaire (LEP) toujours positif

Le Livret d’épargne populaire enregistre, en novembre, une collecte positive de 210 millions d’euros, contre 340 millions d’euros l’année dernière.

Sur les onze premiers mois, le LEP est en décollecte de 1,5 milliard d’euros, alors qu’il était en collecte positive de 6,26 milliards d’euros sur la même période en 2024.

Le taux de rémunération, à 2,7 %, demeure attractif pour les épargnants éligibles au LEP, même si leurs revenus modestes limitent leur capacité d’épargne. Au 1er février prochain, ce taux devrait baisser. L’application de la formule pourrait le ramener à 1,9 % mais il est probable que le gouvernement maintienne un bonus en faveur De l’épargne populaire en retenant un taux de 2,4 %.

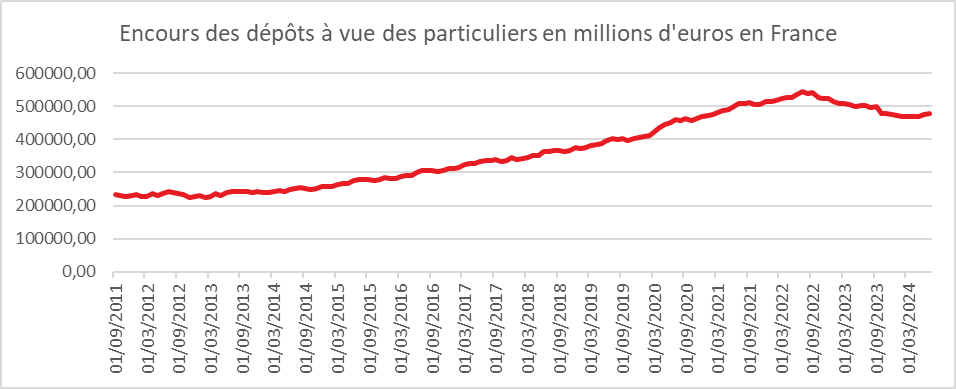

2025 : une année charnière pour l’épargne

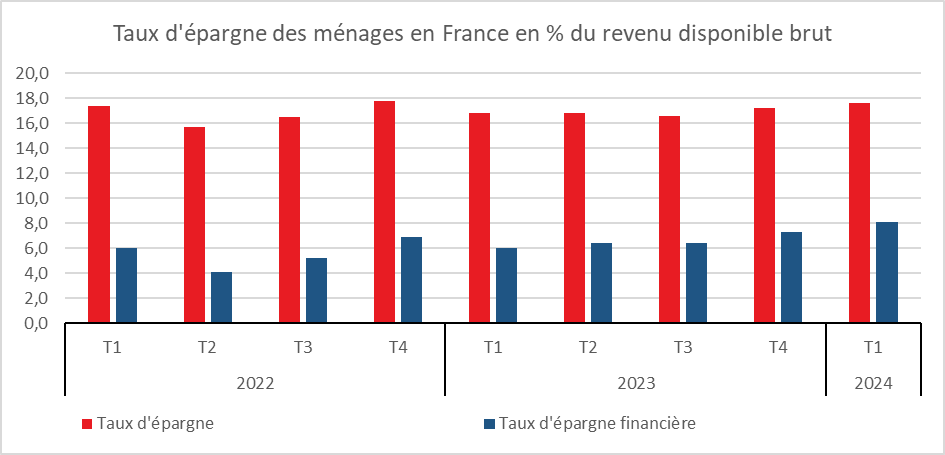

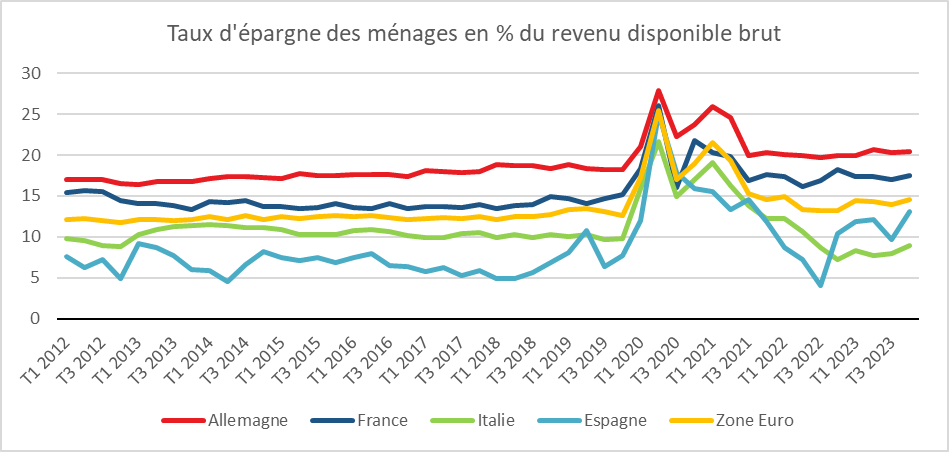

En 2025, les Français ont été en mode fourmis, avec un taux d’épargne qui sera, sur l’année, d’environ 18 % du revenu disponible brut, soit trois points au-dessus du taux d’avant la crise Covid. Cette augmentation est imputable à la composante financière de l’épargne, qui est au plus haut depuis les années 1950 (hors période Covid).

Trois facteurs d’augmentation du taux d’épargne :

- Climat anxiogène ;

- Vieillissement démographique ;

- Capitalisation des gains.

Ce niveau élevé d’épargne s’explique non seulement par un climat géopolitique, économique et social qui reste anxiogène, mais aussi par le vieillissement de la population et les bons rendements des placements financiers. Une population âgée a une propension plus importante à épargner et à réduire sa consommation. Ce phénomène est constaté au sein de nombreux pays occidentaux, comme l’Allemagne ou le Japon, ainsi qu’en Chine.

Par ailleurs, en France, les ménages ont tendance à capitaliser les gains issus de leurs placements. Or, ces gains ont été portés par la hausse des taux de rendement, à l’exception de ceux de l’épargne réglementée et des dépôts, et par la bonne tenue des marchés financiers. Les Américains ont un tout autre comportement, en consommant tout ou partie de leurs gains financiers.

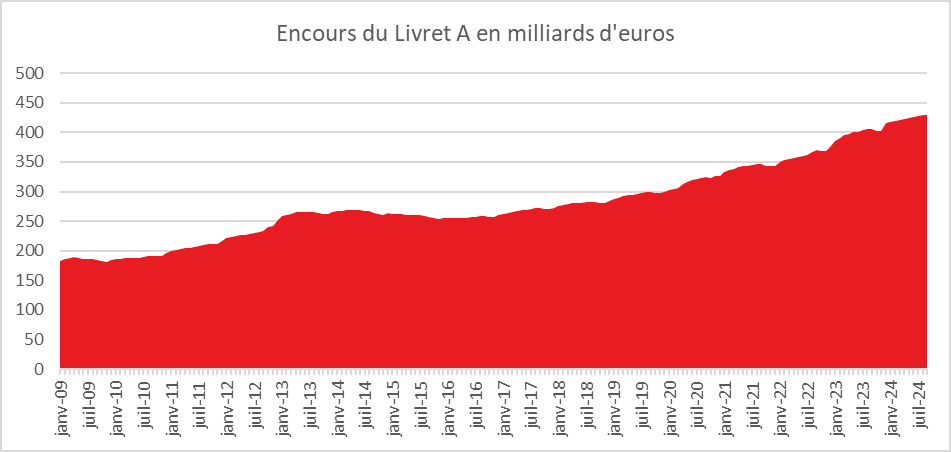

Fin de cycle pour le Livret A

Depuis 2017, le Livret A accumulait des collectes annuelles de plus de 10 milliards d’euros. Il a connu des collectes records en 2020, 2022 et 2023 (collectes supérieures à 20 milliards d’euros). L’épidémie de Covid et la guerre en Ukraine ont incité les ménages à privilégier le Livret A, d’autant plus que son taux est passé de 0,5 % à 3 % entre le 1er février 2020 et le 1er février 2023.

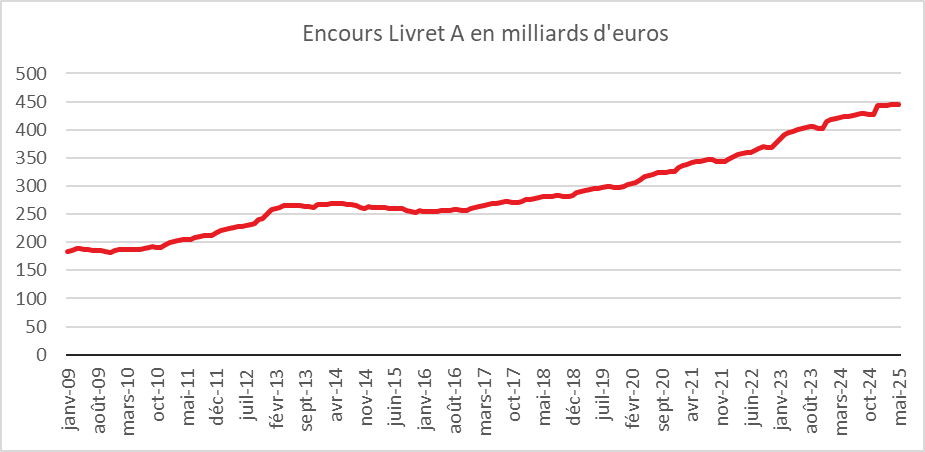

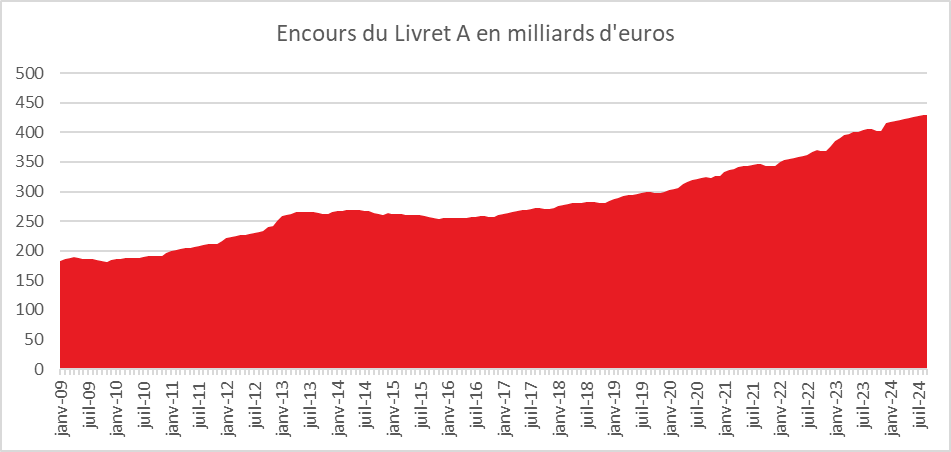

L’encours du Livret A est passé, de décembre 2019 à juin 2025 (niveau record), de 298,6 à 445,5 milliards d’euros, soit un gain de 146,9 milliards d’euros.

La préférence donnée au Livret A a cessé en 2025, avec les deux baisses de son taux de rémunération intervenues les 1er février et 1er août 2025. Le taux est ainsi passé, sur l’année, de 3 % à 1,7 %. Il est à souligner que le rendement réel du Livret A a été positif en 2025, en raison d’une inflation qui s’est stabilisée autour de 1 % en rythme annuel. Entre 2022 et 2024, malgré un taux de 3 %, le rendement réel était en revanche négatif.

En 2025, le Livret A devrait enregistrer sa première décollecte annuelle depuis 2015 (-9,29 milliards d’euros). Elle devrait dépasser 2 milliards d’euros. L’année dernière, la collecte avait été positive, à hauteur de 14,87 milliards d’euros.

En 2014 et 2015, la décollecte s’expliquait également par la baisse du taux de rémunération et faisait suite aux fortes collectes des années 2012 et 2013, provoquées par le relèvement des plafonds du Livret A et du LDDS.

Le 1er février prochain, le taux du Livret A devrait être une nouvelle fois abaissé. Le taux pourrait ainsi passé de 1,7 à 1,4 %. Il en serait de même pour le LDDS.

Le taux du Compte épargne logement serait alors de 1 % au lieu de 1,25 %.

Léger recul pour le Livret d’Épargne Populaire

Malgré un taux supérieur d’un point à celui du Livret A, le Livret d’Épargne Populaire n’échappe pas à la décollecte. Sur les onze premiers mois, celle-ci s’élève à 1,5 milliard d’euros. Ce produit, détenu par 12 millions de personnes, est éligible sous conditions de revenus.

Il est à souligner qu’afin de favoriser l’épargne des ménages les plus modestes, le gouvernement n’a pas appliqué la formule du taux de rémunération. Celui-ci est soit égal à l’inflation, soit au taux du Livret A majoré de 0,5 point, si ce dernier est plus avantageux. De ce fait, le taux au 1er août 2025 aurait dû être de 2,2 %. Or, le gouvernement a décidé de le fixer à 2,7 %. Il est probable qu’un même geste soit consenti le 1er février 2026. Le taux pourrait être ainsi abaissé à 2,4 %.

2025 ou la revanche de l’assurance vie

L’assurance vie est en voie de connaître l’une des meilleures années de son histoire. Avec 45 milliards d’euros sur les dix premiers mois, la collecte nette devrait, en 2025, se situer autour de 50 milliards d’euros, un résultat qui n’avait plus été enregistré depuis 2010 (51,1 milliards d’euros).

Ce résultat est porté par un montant élevé de cotisations (plus de 160 milliards d’euros sur les dix premiers mois) et par des rachats modérés. Il est également la conséquence du retour en territoire positif de la collecte des fonds euros, qui bénéficient de la fameuse garantie en capital. La baisse de leur taux de rendement avait, ces dernières années, conduit les ménages à se désengager du premier pilier de l’assurance vie, qui représente plus de 72 % de l’encours et, en moyenne, plus de 60 % de la collecte ces dernières années.

Le taux de rendement des fonds euros était passé de 3,4 % en 2010 à 1,28 % en 2020, en lien avec la politique monétaire accommodante de la Banque centrale européenne, qui s’était traduite par un fort recul des taux des obligations souveraines. Cette baisse du rendement a érodé la compétitivité de l’assurance vie, laquelle n’a été portée, depuis 2017, que par les unités de compte.

Le rendement des fonds euros a réaugmenté à compter de 2022 pour atteindre 2,6 % en 2024. Le rendement pour 2025 devrait être assez voisin de celui de l’année dernière. Cette hausse, conjuguée à la baisse des taux de rémunération de l’épargne réglementée et des dépôts à terme, a incité les ménages à réallouer une part plus importante de leur épargne vers l’assurance vie.

Il est à noter que cette dernière, dans l’enquête annuelle du Cercle de l’Épargne, a repris, en 2025, sa place de numéro un parmi les placements préférés des Français.

L’encours de l’assurance vie devrait, en 2025, dépasser 2 100 milliards d’euros.

2025 : confirmation du succès du Plan d’Épargne Retraite confirme

Au 31 octobre 2025, le nombre de titulaires d’un PER assurance est estimé à 7,7 millions (+16 % sur un an) et les provisions mathématiques de ces PER sont évaluées à 107,5 milliards d’euros (+21 % sur un an). En prenant en compte l’ensemble des PER (bancaires et assurantiels), le nombre de titulaires dépasse 12 millions et l’encours atteint 130 milliards d’euros (chiffres à mars 2025).

Le PER profite des interrogations sur l’avenir du système de retraite par répartition et du vieillissement démographique.

Quelles perspectives pour 2026 ?

Les taux de rémunération

Les taux de rémunération de plusieurs produits d’épargne sont appelés à évoluer dans les prochaines semaines.

Le Plan d’Épargne Logement

Le taux du plan d’épargne logement est déjà connu. Il s’élèvera à 2 % pour tous les plans ouverts à compter du 1er janvier 2026. Il convient de souligner que ce produit est en recul depuis 2018.

Le Livret A et le LDDS

Le taux du Livret A et du LDDS, compte tenu de l’inflation constatée en 2025 et de l’évolution des taux monétaires, devrait passer de 1,7 % à 1,4 % au 1er février 2026.

Par voie de conséquence, le taux du compte d’épargne logement devrait passer de 1,25 % à 1 %.

Le Livret d’Épargne Populaire

Le taux du Livret d’Épargne Populaire, par simple application de la formule réglementaire, devrait être, au 1er février 2026, de 1,9 %. Il est fort probable que le gouvernement fasse un geste en ramenant le taux de 2,7 % à 2,4 %.

L’évolution de l’épargne : un léger recul pour 2026

Le taux d’épargne devrait légèrement baisser en 2026, avec une reprise modérée de la consommation après plusieurs années de stagnation. Les ménages acquièrent une certaine résilience face aux chocs divers et variés. En outre, un éventuel cessez-le-feu en Ukraine, avec à la clé une baisse du coût de l’énergie, pourrait contribuer à améliorer le moral des ménages.

La collecte du Livret A devrait se situer dans le prolongement de l’année 2025, avec toujours un effet de cycle, le premier semestre étant plus favorable à la collecte que le second.

L’assurance vie : encore une année en or en 2026

Malgré quelques menaces durant la discussion budgétaire, le régime fiscal de l’assurance vie demeure inchangé en 2026. Elle échappe à la hausse des prélèvements sociaux de 1,4 point.

Avec des fonds euros dont la rémunération profitera de la hausse des taux d’intérêt à long terme, l’attractivité de l’assurance vie devrait encore s’améliorer, d’autant plus que les rendements de l’épargne réglementée sont orientés à la baisse.

Par ailleurs, l’assurance vie pourrait être la grande gagnante de la clôture des plans d’épargne logement de plus de quinze ans. À partir du mois de mars 2026, les premiers contrats ouverts en 2011, qui atteignent leur quinzième année, sont automatiquement transformés en livrets bancaires dont la rémunération, faible, est fixée par l’établissement bancaire. Ces fermetures automatiques conduiront à une réallocation des fonds. Or, le PEL avait connu un nombre important d’ouvertures entre 2011 et 2016. Selon la Banque de France, d’ici 2030, un tiers des PEL, dont l’encours est de 93 milliards d’euros, est concerné.

Les ménages concernés ont laissé leur argent sur leur PEL non pas en vue de réaliser un projet immobilier (ils l’auraient déjà fait), mais pour des raisons financières : les PEL ouverts entre 2011 et 2016 étaient rémunérés entre 2 % et 2,5 % et n’étaient pas soumis à l’impôt. Les nouveaux PEL sont beaucoup moins intéressants (2 % de rendement et soumis au prélèvement forfaitaire de 30 %). Dans ces conditions, l’assurance vie, avec un rendement de 2,6 % pour les fonds euros, devrait capter une part non négligeable des PEL arrivés à échéance. Le Plan d’Épargne Retraite pourrait également en bénéficier.

Or, un nouveau record

Le cours de l’or a battu, lundi 22 décembre, un nouveau record en dépassant 4 400 dollars l’once. En fin de semaine, ce dernier a même franchi la barre des 4500 dollars. Cette progression est alimentée par les prévisions de nouvelles baisses de taux de la Réserve fédérale américaine.

Le précédent record datait du mois d’octobre dernier, à 4 381,52 dollars. Depuis le début de l’année, le métal jaune a progressé de plus de 66 %. Entre la guerre commerciale menée par Donald Trump, la paralysie budgétaire à Washington et les tensions géopolitiques chroniques, tout concourt à la hausse de l’or. Outre les investisseurs, les banques centrales de nombreux pays, notamment émergents, ont également accru leurs réserves en métal jaune. Parmi celles qui ont acheté le plus d’or figurent la Pologne, le Kazakhstan, le Brésil et la Turquie. La Pologne a acheté (en net) 82,67 tonnes d’or, soit 7,6 %. Sur le seul mois d’octobre, le pays a acquis 15,6 tonnes. La Pologne se classe désormais au 12ᵉ rang pour la détention officielle d’or. Le Brésil, qui a acheté plus de 15 tonnes de métal jaune en septembre et octobre, poursuit sa stratégie visant à réduire sa dépendance au dollar. La Chine arrive en 5ᵉ position pour les achats d’or, avec plus de 24 tonnes acquises cette année. Elle est le sixième pays disposant des réserves d’or les plus importantes.

La Russie, qui ces dernières années avait acheté de nombreuses tonnes d’or, en a vendu en 2025 afin de financer son important effort de guerre. Le pays reste le cinquième plus grand détenteur du précieux métal. Singapour a également réduit ses réserves d’or, en cédant au total plus de 15 tonnes. Ce pays joue toujours un rôle actif sur le marché de l’or, pour son compte ou pour le compte de tiers. De son côté, l’Ouzbékistan a vendu plus de 11 tonnes, faisant de ce pays le plus important vendeur net d’or.

Bitcoin : l’année des paradoxes

Le bitcoin, avec le retour de Donald Trump à la Maison Blanche, semblait être promis à un brillant avenir. Or, la première des cryptoactifs est en recul de 6 % depuis le début de l’année. Fin décembre, il s’échange contre 87 000 dollars, loin de son record du mois d’octobre (125 260,9 dollars).

Après avoir bénéficié du soutien de l’industrie digitale durant sa campagne et avoir émis sa propre crypto, Donald Trump promet de faire des États-Unis « la capitale mondiale des cryptomonnaies ». Dès sa nomination, ce dernier déréglemente et met fin aux poursuites que son prédécesseur avait engagées à l’encontre de ce secteur. L’idée d’une réserve stratégique de bitcoins, évoquée à Washington, marque un tournant symbolique.

Cette normalisation a une contrepartie immédiate. Le bitcoin est désormais sujet aux décisions et aux volte-face présidentiels. Son cours a ainsi fortement baissé après les annonces relatives aux droits de douane au mois d’avril dernier. La première des cryptos est de plus en plus corrélée aux marchés financiers américains, et en particulier au cours du Nasdaq.

L’adoption du Genius Act sur les stablecoins a certes, à l’automne, réveillé le marché des cryptoactifs en portant le bitcoin à plus de 120 000 dollars. À ce pic, la capitalisation totale des bitcoins en circulation a brièvement dépassé les 2 400 milliards de dollars, selon Bloomberg. Entre ces phases de valorisation, le bitcoin a connu des fluctuations pouvant atteindre 30 %, quand, dans le même temps, l’or s’est continuellement apprécié.

Les ETF sont devenus l’un des leviers de croissance de plus en plus importants du bitcoin. Les fonds cotés qui répliquent directement le prix du bitcoin rencontrent un réel succès. Après une année 2024 exceptionnelle, marquée par plus de 35 milliards de dollars de collecte, les ETF bitcoin attirent encore environ 22 milliards de dollars en 2025. Les flux deviennent toutefois plus erratiques, alternant phases de collecte et sorties marquées. L’ETF n’est plus un moteur automatique de hausse, mais un instrument d’arbitrage pleinement intégré aux cycles de l’aversion au risque.

Epargne salariale : le premier vecteur de la négociation en entreprise

En 2024, le nombre d’accords et d’avenants conclus dans les entreprises s’est élevé à 81 380. Près de la moitié d’entre eux sont liés à l’épargne salariale (45,6 %). Leur nombre a progressé de 8 % par rapport à 2023. L’intéressement, la participation, la retraite collective sont au cœur des négociations sociales au sein des entreprises.

Arrivent ensuite les textes sur les salaires et primes, en hausse de 4,3 % et ceux sur le temps de travail.

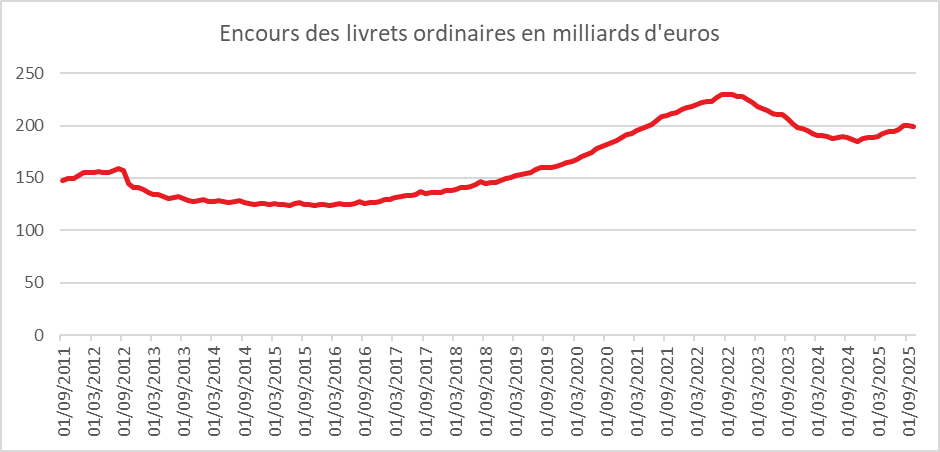

Livrets ordinaires : un encours élevé malgré de faibles taux de rémunération

L’encours des livrets ordinaires fiscalisés s’élevaient à 199,5 milliards d’euros à la fin du mois d’octobre dernier. Malgré un taux moyen de rémunération faible, autour de 0,8 %, les ménages conservent des sommes importantes sur ces produits. Ce sont souvent des fonds en attente d’utilisation. Les sommes issues d’une vente d’un logement sont ainsi placées sur un livret avant réutilisation pour l’achat d’un nouveau logement ou pour une réallocation su d’autres produits financiers. Les sommes issues d’une succession peuvent être également placées sur un livret avant réaffectation.

Cercle de l’Epargne – données Banque de France

Analyse des résultats du livret A au mois de novembre 2025 par Philippe Crevel : Sale temps pour l’épargne réglementée

La passe de trois

Novembre 2025 est sans surprise, avec une nouvelle décollecte du livret A, de -730 millions d’euros, la troisième de rang après celles d’octobre et de septembre. La dernière passe de trois pour les décollectes remontait à 2015.

Traditionnellement, le mois de novembre est peu porteur pour le livret A. Depuis 2009, dix décollectes ont été enregistrées. La collecte moyenne, en novembre, au cours de ces dix dernières années (2015-2024), a été de 300 millions d’euros. En 2024, 400 millions d’euros de collecte nette avaient été constatés. Les plus fortes décollectes, en novembre, sont intervenues en 2009 (-1,3 milliard d’euros) et en 2014 (-1,25 milliard d’euros). Les plus fortes collectes pour un mois de novembre ont été enregistrées en 2012 et en 2024, avec 2,4 milliards d’euros chacune. La première est intervenue à la suite du relèvement du plafond du livret, la seconde lors de l’épidémie de Covid.

Le livret A est en décollecte sur les onze premiers mois de l’année, à -3,58 milliards d’euros, alors qu’en 2024 il enregistrait une collecte positive de près de 12 milliards d’euros (11,87 milliards d’euros).

Un mois de dépenses

Novembre est un mois de dépenses, sans recettes exceptionnelles. Le Black Friday, qui s’est imposé dans la culture française, marque le début des courses de fin d’année. Pour les ménages qui avaient un solde d’impôt sur le revenu à acquitter au titre de 2024, le paiement est étalé sur les quatre derniers mois de l’année.

Lente digestion de la baisse de la rémunération

Le livret A est toujours en phase de digestion de la baisse de son taux de rémunération, passé de 3 % à 1,7 % sur l’année. Le 1er février prochain, compte tenu du niveau de l’inflation de ces derniers mois (1 % en rythme annuel) et de l’évolution des taux des marchés monétaires (taux Ester), le taux du livret A devrait passer de 1,7 % à 1,4 %. Cette baisse ne devrait pas inciter les ménages à y placer davantage d’argent dans les prochains mois, même si son rendement réel reste positif.

Le LDDS dans le sillage du livret A

Le Livret de développement durable et solidaire (LDDS) est également en décollecte en novembre, à -230 millions d’euros. Depuis 2009, il enregistre sa dixième décollecte. La plus importante a été constatée en 2011, avec -430 millions d’euros, tandis que la collecte la plus élevée en novembre date de 2012, avec 2,82 milliards d’euros, lors du relèvement du plafond du LDDS. Sur ces dix dernières années (2015-2024), la collecte moyenne s’élevait à 100 millions d’euros.

La collecte des onze premiers mois de l’année 2025 a atteint 1,27 milliard d’euros, contre 5,61 milliards d’euros sur la même période en 2024.

Le Livret d’épargne populaire (LEP) toujours positif

Le Livret d’épargne populaire enregistre, en novembre, une collecte positive de 210 millions d’euros, contre 340 millions d’euros l’année dernière.

Sur les onze premiers mois, le LEP est en décollecte de 1,5 milliard d’euros, alors qu’il était en collecte positive de 6,26 milliards d’euros sur la même période en 2024.

Le taux de rémunération, à 2,7 %, demeure attractif pour les épargnants éligibles au LEP, même si leurs revenus modestes limitent leur capacité d’épargne. Au 1er février prochain, ce taux devrait baisser. L’application de la formule pourrait le ramener à 1,9 % mais il est probable que le gouvernement maintienne un bonus en faveur De l’épargne populaire en retenant un taux de 2,4 %.

2025 : une année de rupture pour l’épargne réglementée

Pour l’épargne, 2025 restera une année de changement de cap, avec une baisse du livret A et une série de records pour l’assurance-vie. Les ménages ont épargné beaucoup en 2025, voire plus qu’en 2024 mais ils ont surtout épargné différemment. Ils ont privilégié le placement long en réduisant leur épargne placée sur les livrets A ou sur les dépôts à terme.

Depuis 2017, le livret A accumulait des collectes annuelles de plus de 10 milliards d’euros. Il a connu des collectes records en 2020, 2022 et 2023 (collectes supérieures à 20 milliards d’euros). L’épidémie de Covid et la guerre en Ukraine ont incité les ménages à privilégier le livret A, d’autant plus que son taux est passé de 0,5 % à 3 % entre le 1er février 2020 et le 1er février 2023.

L’encours du livret A est passé, de décembre 2019 à juin 2025 (niveau record), de 298,6 à 445,5 milliards d’euros, soit un gain de 146,9 milliards d’euros.

La préférence donnée au livret A a cessé en 2025, avec les deux baisses de son taux de rémunération intervenues les 1er février et 1er août 2025. Le taux est ainsi passé, sur l’année, de 3 % à 1,7 %. Il est à souligner que le rendement réel du livret A a été positif en 2025, en raison d’une inflation qui s’est stabilisée autour de 1 % en rythme annuel. Entre 2022 et 2024, malgré un taux de 3 %, le rendement réel était en revanche négatif.

En 2025, le livret A devrait enregistrer sa première décollecte annuelle depuis 2015 (-9,29 milliards d’euros). Elle devrait dépasser 2 milliards d’euros. L’année dernière, la collecte avait été positive de 14,87 milliards d’euros.

En 2014 et 2015, la décollecte s’expliquait également par la baisse du taux de rémunération et faisait suite aux fortes collectes des années 2012 et 2013, provoquées par le relèvement des plafonds du livret A et du LDDS.

ANNEXES

Cercle de l’Épargne – données Caisse des dépôts

Cercle de l’Épargne – données Caisse des dépôts et consignations

Cercle de l’Épargne – données Caisse des dépôts et consignations

Contacts presse

| Philippe Crevel 06 03 84 70 36 | Sarah Le Gouez 06 13 90 75 48 slegouez@cercledelepargne.fr |

Communiqué de presse de Philippe Crevel – directeur du Cercle de l’Epargne : Premier bilan de l’épargne en 2025 en France et perspectives pour 2026

2025 : une année charnière pour l’épargne

En 2025, les Français ont été en mode fourmis, avec un taux d’épargne qui sera, sur l’année, d’environ 18 % du revenu disponible brut, soit trois points au-dessus du taux d’avant la crise Covid. Cette augmentation est imputable à la composante financière de l’épargne, qui est au plus haut depuis les années 1950 (hors période Covid).

Trois facteurs d’augmentation du taux d’épargne :

- Climat anxiogène

- Vieillissement démographique

- Capitalisation des gains

Ce niveau élevé d’épargne s’explique non seulement par un climat géopolitique, économique et social qui reste anxiogène, mais aussi par le vieillissement de la population et les bons rendements des placements financiers. Une population âgée a une propension plus importante à épargner et à réduire sa consommation. Ce phénomène est constaté au sein de nombreux pays occidentaux, comme l’Allemagne ou le Japon, ainsi qu’en Chine.

Par ailleurs, en France, les ménages ont tendance à capitaliser les gains issus de leurs placements. Or, ces gains ont été portés par la hausse des taux de rendement, à l’exception de ceux de l’épargne réglementée et des dépôts, et par la bonne tenue des marchés financiers. Les Américains ont un tout autre comportement, en consommant tout ou partie de leurs gains financiers.

Fin de cycle pour le Livret A

Depuis 2017, le Livret A accumulait des collectes annuelles de plus de 10 milliards d’euros. Il a connu des collectes records en 2020, 2022 et 2023 (collectes supérieures à 20 milliards d’euros). L’épidémie de Covid et la guerre en Ukraine ont incité les ménages à privilégier le Livret A, d’autant plus que son taux est passé de 0,5 % à 3 % entre le 1er février 2020 et le 1er février 2023.

L’encours du Livret A est passé, de décembre 2019 à juin 2025 (niveau record), de 298,6 à 445,5 milliards d’euros, soit un gain de 146,9 milliards d’euros.

La préférence donnée au Livret A a cessé en 2025, avec les deux baisses de son taux de rémunération intervenues les 1er février et 1er août 2025. Le taux est ainsi passé, sur l’année, de 3 % à 1,7 %. Il est à souligner que le rendement réel du Livret A a été positif en 2025, en raison d’une inflation qui s’est stabilisée autour de 1 % en rythme annuel. Entre 2022 et 2024, malgré un taux de 3 %, le rendement réel était en revanche négatif.

En 2025, le Livret A devrait enregistrer sa première décollecte annuelle depuis 2015 (-9,29 milliards d’euros). Elle devrait dépasser 2 milliards d’euros. L’année dernière, la collecte avait été positive, à hauteur de 14,87 milliards d’euros.

En 2014 et 2015, la décollecte s’expliquait également par la baisse du taux de rémunération et faisait suite aux fortes collectes des années 2012 et 2013, provoquées par le relèvement des plafonds du Livret A et du LDDS.

Léger recul pour le Livret d’Épargne Populaire

Malgré un taux supérieur d’un point à celui du Livret A, le Livret d’Épargne Populaire n’échappe pas à la décollecte. Sur les dix premiers mois, celle-ci s’élève à 1,5 milliard d’euros. Ce produit, détenu par 12 millions de personnes, est éligible sous conditions de revenus.

Il est à souligner qu’afin de favoriser l’épargne des ménages les plus modestes, le gouvernement n’a pas appliqué la formule du taux de rémunération. Celui-ci est soit égal à l’inflation, soit au taux du Livret A majoré de 0,5 point, si ce dernier est plus avantageux. De ce fait, le taux au 1er août 2025 aurait dû être de 2,2 %. Or, le gouvernement a décidé de le fixer à 2,7 %.

2025 ou la revanche de l’assurance vie

L’assurance vie est en voie de connaître l’une des meilleures années de son histoire. Avec 45 milliards d’euros sur les dix premiers mois, la collecte nette devrait, en 2025, se situer autour de 50 milliards d’euros, un résultat qui n’avait plus été enregistré depuis 2010 (51,1 milliards d’euros).

Ce résultat est porté par un montant élevé de cotisations (plus de 160 milliards d’euros sur les dix premiers mois) et par des rachats modérés. Il est également la conséquence du retour en territoire positif de la collecte des fonds euros, qui bénéficient de la fameuse garantie en capital. La baisse de leur taux de rendement avait, ces dernières années, conduit les ménages à se désengager du premier pilier de l’assurance vie, qui représente plus de 72 % de l’encours et, en moyenne, plus de 60 % de la collecte ces dernières années.

Le taux de rendement des fonds euros était passé de 3,4 % en 2010 à 1,28 % en 2020, en lien avec la politique monétaire accommodante de la Banque centrale européenne, qui s’était traduite par un fort recul des taux des obligations souveraines. Cette baisse du rendement a érodé la compétitivité de l’assurance vie, laquelle n’a été portée, depuis 2017, que par les unités de compte.

Le rendement des fonds euros a réaugmenté à compter de 2022 pour atteindre 2,6 % en 2024. Le rendement pour 2025 devrait être assez voisin de celui de l’année dernière. Cette hausse, conjuguée à la baisse des taux de rémunération de l’épargne réglementée et des dépôts à terme, a incité les ménages à réallouer une part plus importante de leur épargne vers l’assurance vie.

Il est à noter que cette dernière, dans l’enquête annuelle du Cercle de l’Épargne, a repris, en 2025, sa place de numéro un parmi les placements préférés des Français.

L’encours de l’assurance vie devrait, en 2025, dépasser 2 100 milliards d’euros.

2025 : confirmation du succès du Plan d’Épargne Retraite confirme

Au 31 octobre 2025, le nombre de titulaires d’un PER assurance est estimé à 7,7 millions (+16 % sur un an) et les provisions mathématiques de ces PER sont évaluées à 107,5 milliards d’euros (+21 % sur un an). En prenant en compte l’ensemble des PER (bancaires et assurantiels), le nombre de titulaires dépasse 12 millions et l’encours atteint 130 milliards d’euros (chiffres à mars 2025).

Le PER profite des interrogations sur l’avenir du système de retraite par répartition et du vieillissement démographique.

Quelles perspectives pour 2026 ?

Les taux de rémunération

Le Plan d’Épargne Logement

Le taux du plan d’épargne logement est déjà connu. Il s’élèvera à 2 % pour tous les plans ouverts à compter du 1er janvier 2026. Il convient de souligner que ce produit est en recul depuis 2018.

Le Livret A et le LDDS

Le taux du Livret A et du LDDS, compte tenu de l’inflation constatée en 2025 et de l’évolution des taux monétaires, devrait passer de 1,7 % à 1,4 % au 1er février 2026.

Par voie de conséquence, le taux du compte d’épargne logement devrait passer de 1,25 % à 1 %.

Le Livret d’Épargne Populaire

Le taux du Livret d’Épargne Populaire, par simple application de la formule réglementaire, devrait être, au 1er février 2026, de 1,9 %. Il est fort probable que le gouvernement fasse un geste en ramenant le taux de 2,7 % à 2,4 %.

L’évolution de l’épargne : un léger recul pour 2026

Le taux d’épargne devrait légèrement baisser en 2026, avec une reprise modérée de la consommation après plusieurs années de stagnation. Les ménages acquièrent une certaine résilience face aux chocs divers et variés. En outre, un éventuel cessez-le-feu en Ukraine, avec à la clé une baisse du coût de l’énergie, pourrait contribuer à améliorer le moral des ménages.

La collecte du Livret A devrait se situer dans le prolongement de l’année 2025, avec toujours un effet de cycle, le premier semestre étant plus favorable à la collecte que le second.

L’assurance vie : encore une année en or en 2026

Malgré quelques menaces durant la discussion budgétaire, le régime fiscal de l’assurance vie demeure inchangé en 2026. Elle échappe à la hausse des prélèvements sociaux de 1,4 point.

Avec des fonds euros dont la rémunération profitera de la hausse des taux d’intérêt à long terme, l’attractivité de l’assurance vie devrait encore s’améliorer, d’autant plus que les rendements de l’épargne réglementée sont orientés à la baisse.

Par ailleurs, l’assurance vie pourrait être la grande gagnante de la clôture des plans d’épargne logement de plus de quinze ans. À partir du mois de mars 2026, les premiers contrats ouverts en 2011, qui atteignent leur quinzième année, sont automatiquement transformés en livrets bancaires dont la rémunération, faible, est fixée par l’établissement bancaire. Ces fermetures automatiques conduiront à une réallocation des fonds. Or, le PEL avait connu un nombre important d’ouvertures entre 2011 et 2016. Selon la Banque de France, d’ici 2030, un tiers des PEL, dont l’encours est de 93 milliards d’euros, est concerné.

Les ménages concernés ont laissé leur argent sur leur PEL non pas en vue de réaliser un projet immobilier (ils l’auraient déjà fait), mais pour des raisons financières : les PEL ouverts entre 2011 et 2016 étaient rémunérés entre 2 % et 2,5 % et n’étaient pas soumis à l’impôt. Les nouveaux PEL sont beaucoup moins intéressants (2 % de rendement et soumis au prélèvement forfaitaire de 30 %). Dans ces conditions, l’assurance vie, avec un rendement de 2,6 % pour les fonds euros, devrait capter une part non négligeable des PEL arrivés à échéance. Le Plan d’Épargne Retraite pourrait également en bénéficier.

Le Coin des Epargnants du 13 décembre 2025 par Philippe Crevel

Incertitudes sur la baisse des taux en 2025

Sur la semaine, le CAC 40 a gagné quelques points dans un contexte marqué par les incertitudes sur les négociations concernant l’Ukraine. De son côté, Wall Street a enregistré de nouveaux records, en lien avec la baisse des taux directeurs décidée par la FED et avec la révision à la hausse de la croissance américaine par cette dernière. Celle-ci table sur une progression de 2,3 % du PIB en 2026, contre 1,8 % auparavant. En fin de semaine, les indices américains ont toutefois reculé. Le Nasdaq a été pénalisé par la chute du cours de l’éditeur de logiciels Broadcom, les analystes craignant une réduction de ses marges. L’indice des valeurs technologiques cède sur la semaine 1 %, témoignant des doutes des investisseurs sur l’IA, du moins pour son aspect boursier. Le pétrole s’est rapproché des 60 dollars le baril après les propos de Volodymyr Zelensky, qui accepterait l’idée de concessions territoriales permettant d’aboutir à une paix avec la Russie.

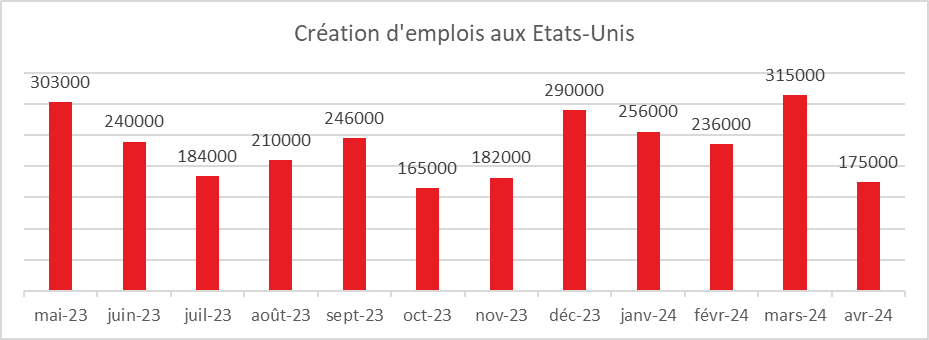

La baisse sans surprise des taux directeurs de la FED

Sans surprise, la Réserve fédérale américaine a réduit ses taux directeurs d’un quart de point, ramenant le loyer de l’argent dans la fourchette de 3,5 % à 3,75 %. Cette baisse a donné lieu à de nouvelles divisions au sein du Comité de politique monétaire de la FED : neuf voix se sont exprimées en faveur de la baisse et trois contre. La lecture du communiqué de presse semble indiquer qu’un ralentissement du rythme de réduction des taux est probable dans les prochains mois, dans l’attente de signaux plus clairs sur le marché de l’emploi, tandis que l’inflation « reste quelque peu élevée ».

Parmi les membres dissidents sur les taux de la banque centrale américaine, Austan Goolsbee, le président de la Fed de Chicago, et Jeffrey Schmid, celui de l’antenne de Kansas City, ont voté en faveur d’un statu quo. L’économiste Stephen Miran, choisi par Donald Trump, a opté à nouveau pour une réduction d’un demi-point de pourcentage.

Jerome Powell, le président de la FED, a indiqué lors de la conférence de presse : « Je tiens à souligner qu’après avoir abaissé notre taux directeur de 75 points de base depuis septembre et de 175 points de base depuis septembre dernier, le taux des fonds fédéraux se situe désormais dans une large fourchette de prévisions correspondant au taux neutre et que nous sommes bien placés pour patienter et observer la manière dont l’économie évolue… La politique monétaire n’est pas prédéterminée et nous prendrons nos décisions réunion après réunion. » Jerome Powell a précisé que la prochaine décision de la Fed ne serait probablement pas un relèvement des taux, au regard des nouvelles projections des responsables de la banque centrale.

Les nouvelles projections de la banque centrale américaine montrent une position médiane avec une seule baisse de taux d’un quart de point en 2026, comme dans les perspectives présentées en septembre dernier. La FED prévoit un ralentissement de la baisse de l’inflation à environ 2,4 % à la fin de l’année prochaine, malgré une accélération attendue de la croissance économique au-dessus de 2,3 % et un taux de chômage à 4,4 %.

Le tableau de la semaine des marchés financiers

| Résultats 12 déc. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 068,62 | -0,03 % | 7 543,18 | 7 380,74 |

| Dow Jones | 48 458,05 | +1,09 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 827,41 | -0,62 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 195,17 | -1,00 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 202,39 | +1,03 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 652,19 | +0,29 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 720,71 | -0,09 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 836,55 | -0,18 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 889,35 | +0,85 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,582 % | +0,056 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,861 % | +0,062 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,197 % | +0,064 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1731 | +0,94 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 278,44 | +2,84 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 61,04 | -4,64 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 89 931,90 | +0,85 % | 38 252,54 | 93 776,61 |

Il n’y a pas que l’or au sommet

Depuis le 1er janvier, le cours de l’or a gagné près de 60 %. La vieille relique n’est pas le seul métal à atteindre des sommets. À la Bourse des métaux de Londres, la référence mondiale pour les contrats commerciaux, les cours de la tonne de cuivre ont atteint début décembre près de 12 000 dollars. Depuis le début de l’année, le métal rouge progresse de plus de 30 %.

Cette hausse s’explique par les craintes d’une insuffisance de l’offre face à une demande mondiale, portée par la transition énergétique et l’essor de l’intelligence artificielle. Le cuivre est nécessaire dans toutes les technologies bas carbone (éoliennes, voitures électriques) et dans les réseaux d’électricité. Le développement des data centers d’intelligence artificielle soutient également la demande.

Les craintes de droits de douane américains sur les importations de métal rouge contribuent également à la hausse de son cours. Une telle mesure créerait des dislocations de marché entre Londres et New York, poussant les opérateurs à déplacer les stocks de la capitale britannique vers la cité américaine. Or une baisse des réserves dans les entrepôts du marché britannique provoquerait une hausse des cours. Le Département américain du Commerce avait initialement proposé que les droits de douane sur le cuivre affiné soient introduits de manière progressive, mais seulement à partir de 2027. L’administration pourrait envisager d’accélérer le calendrier comme elle l’a fait pour l’aluminium. Elle n’a pas attendu que l’industrie américaine soit en mesure de couvrir les besoins pour prendre des mesures protectionnistes. Or, actuellement, les États-Unis ne produisent que 50 % du cuivre qu’ils consomment.

Selon certains analystes britanniques, la tonne de cuivre pourrait atteindre 13 000 dollars au deuxième trimestre de l’année prochaine, mais ceux de Goldman Sachs considèrent que le cours du cuivre devrait se stabiliser autour de 11 000 dollars. Les experts de l’établissement anticipent un surplus de 160 000 tonnes l’an prochain, loin des pénuries annoncées.

L’argent connaît également une rapide appréciation de son cours. Le prix de l’once d’argent a doublé en douze mois, passant de 28 à 59 dollars (1er janvier – 9 décembre 2025). Cette progression est imputable au rôle de valeur refuge que continue de jouer l’argent. Le métal gris profite du contexte anxiogène et des doutes sur le dollar du fait de la politique économique de Donald Trump. La baisse des taux d’intérêt décidée par la FED a accéléré ces dernières semaines la hausse du cours. L’argent bénéficie aussi de ses caractéristiques physiques. Excellent conducteur d’électricité, il est utilisé par l’industrie électrique (batteries, panneaux solaires) et par l’industrie électronique (microprocesseurs, smartphones, etc.). L’utilisation industrielle représente 60 % du marché de l’argent dans le monde.

La Banque mondiale estime que le cours de l’argent devrait progresser en 2026. En revanche, un ralentissement de l’activité industrielle dans les pays développés à partir de 2027 pourrait modérer la hausse des cours, voire inverser en partie la courbe.

Le succès grandissant des fonds tokenisés

De 2023 à 2025, l’encours des fonds tokenisés est passé de 2 à 18 milliards de dollars. Un fonds tokenisé est un fonds d’investissement traditionnel — monétaire, obligataire, immobilier, actions — dont les parts sont émises, enregistrées et transférées sur une infrastructure blockchain. Le jeton ainsi créé (token) n’est pas une copie. Il est la part elle-même, unique, traçable, transférable. La blockchain joue alors le rôle de registre de propriété, remplaçant les chaînes administratives habituelles par une infrastructure sécurisée et programmable. La gestion d’un fonds tokenisé reste assurée par une société de gestion régulée, les actifs sous-jacents sont bien réels, la comptabilité demeure soumise aux autorités de régulation.

La tokenisation des fonds introduit l’instantanéité, la traçabilité immuable et, surtout, la possibilité de fractionner chaque part à l’infini, ouvrant la porte à une démocratisation nouvelle : posséder un millième d’un fonds immobilier ou un fragment d’un fonds obligataire devient soudain possible. La tokenisation permet une traçabilité des opérations, une exécution instantanée des ordres, un élargissement de la distribution à de nouvelles générations d’investisseurs, une opérabilité 24 heures sur 24 et 7 jours sur 7. La moitié des encours des actifs tokenisés (hors stablecoins) est aujourd’hui constituée par des fonds monétaires.

Les fonds tokenisés sont souvent utilisés en collatéral, ou en garantie, pour les emprunteurs de cryptomonnaies dans le cadre d’opérations de prêts, car ces fonds ont une valeur stable. Par rapport aux stablecoins, les fonds monétaires tokenisés présentent l’avantage d’offrir un rendement. Les stablecoins sont en effet classés comme une monnaie électronique par les régulateurs et ne peuvent donc pas offrir d’intérêts, même si les actifs sous-jacents sont souvent des bons du Trésor.

Les gestionnaires d’actifs proposent des fonds indiciels et des fonds obligataires tokenisés. La tokenisation des fonds est attendue pour soutenir la démocratisation des actifs non cotés (infrastructures, dette privée, immobilier, capital-investissement). Ces actifs offrent plus de rendement aux sociétés de gestion, quatre fois plus de profits que les actifs traditionnels cotés (actions, obligations…), selon la dernière étude sectorielle de PwC. Les grands établissements financiers développent des fonds tokenisés en private equity pour leurs clients les plus aisés. En octobre, JPMorgan a annoncé la tokenisation d’un fonds de capital-investissement pour ses clients fortunés.

Certaines fintech commencent à s’imposer, comme Blockchain Capital, créé en 2013, fonds de capital-risque spécialisé sur la blockchain, ou Figure Technology Solutions, fondé en 2018, qui a créé la plus importante plateforme de dette privée tokenisée.

La tokenisation devrait connaître un essor important dans les prochaines années, car elle offre des transferts quasi instantanés, 24 heures sur 24. Elle permet le fractionnement des titres : chaque jeton peut être divisé en unités minuscules, permettant l’accès à des fonds auparavant réservés aux investisseurs fortunés ou l’ouverture du capital immobilier ou obligataire à des apports modestes.

La blockchain supprime ou allège les registres multiples, les tâches de rapprochement et certaines fonctions de conservation. Moins d’intermédiaires signifie potentiellement moins de coûts et moins de frictions. Elle offre aussi plus de transparence et de sécurité. Chaque transaction est inscrite de manière immuable, ce qui limite les erreurs administratives, les risques de double comptabilisation ou les litiges de propriété.

Grâce aux smart contracts (contrat numérique auto-exécutable par application de règles prévues sans intermédiaire, de manière automatique et sécurisée), le fonctionnement du fonds peut être automatisé en ce qui concerne la distribution de dividendes, le respect des règles d’investissement et la gestion des droits des investisseurs.

L’essor des fonds tokenisés est encore bridé par un cadre réglementaire en cours de construction. Pour le moment, en Europe, le rôle du dépositaire, la conservation des jetons et les responsabilités en cas de problème sont autant de zones encore grises. La question de la sécurisation des processus se pose. La blockchain n’est pas une forteresse inviolable.

Encours mondiaux & flux annuels par classes d’actifs

| Classe d’actif | Encours mondial estimée en dollars | Flux annuels en dollars (ordre de grandeur) |

| Or (stock mondial above-ground) | 29 000–30 000 milliards | Marché physique : 3 000–4 000 milliards (bijoux, investissement, achats banques centrales). |

| Actions cotées mondiales | 130–150 000 milliards | 80–120 000 milliards d’échange enregistrés sur les grandes bourses. |

| Private equity (capital-investissement) | 10–11 000 milliards | 1 000 1 500 milliards d’investissements annuels |

| Ensemble des cryptomonnaies | 3 000–3 500 milliards | Volume de trading global : 30–40 000 milliards (incluant dérivés et stablecoins). |

| Fonds tokenisés (toutes classes confondues) | 12 milliards | Croissance rapide ; volumes encore faibles : quelques dizaines de milliards par an (souscriptions/rachats/échanges). |

Le Coin des Epargnants du 6 décembre 2025 par Philippe Crevel

Vers une nouvelle baisse des taux de la FED

L’inflation sous-jacente aux États-Unis (indice PCE) du mois de septembre demeure contenue en dessous des 3 %. Les anticipations d’inflation sont en recul tout en demeurant élevées (4,1 %). Cette situation, plus encourageante que prévu, pourrait conduire à une nouvelle baisse des taux directeurs de la FED à l’occasion de sa prochaine réunion. Si cette baisse est confirmée, ce sera la troisième de l’année, après un assouplissement de 100 points de base en 2024, ce qui réduira la fourchette entre 3,5 et 3,75 %. En 2026, le scénario est ouvert en ce qui concerne l’évolution des taux de la FED, d’autant plus qu’elle aura un nouveau président à partir du mois de mai. Le successeur de Jerome Powell pourrait être connu avant Noël. Kevin Hassett, 63 ans, titulaire d’un doctorat en économie de l’université de Pennsylvanie et conseiller économique à la Maison-Blanche, figure parmi les favoris. Il est un des partisans les plus zélés de la politique économique de Donald Trump et est favorable à une baisse des taux. Son point fort est sa capacité à parler à la fois aux marchés et à l’électorat républicain. Son point faible est sa proximité avec Donald Trump, qui pourrait être perçue comme la fin de l’indépendance de la FED.

La semaine sur les marchés « actions » aura été marquée par l’attentisme. Les investisseurs sont sur la défensive, attendant les prochaines annonces de la FED et le nom de son futur président. La lourde charge de l’administration américaine à l’encontre des Européens et la menace persistante de la Russie envers ces derniers n’ont pas favorisé les marchés européens.

L’administration américaine de plus en plus anti-européenne

Jeudi 4 décembre, aux États-Unis, l’administration républicaine a publié une nouvelle stratégie de sécurité nationale qui condamne la politique des gouvernements en place et qui appelle de ses vœux la victoire des partis nationalistes. Elle considère que l’Europe est menacée d’un effacement économique et civilisationnel. Elle indique que la liberté d’expression n’y est plus assurée et que les gouvernements en place ne sont pas légitimes. L’Allemagne a vivement réagi à ce texte en demandant à Washington de cesser toute ingérence dans les affaires des États européens et en affirmant qu’elle n’avait pas de leçon de démocratie à recevoir de Washington.

Après la stratégie nationale de sécurité, Washington doit publier prochainement sa « revue mondiale des forces ». Ce document doit préciser quel effectif militaire les Américains veulent conserver sur le Vieux Continent. Une brigade mobile stationnée en Roumanie a déjà été supprimée, d’autres pourraient suivre. Au vu des dernières déclarations de Donald Trump, un désengagement de l’OTAN est à terme à craindre. Par ailleurs, ce dernier a indiqué que les positions de l’Europe au sujet de l’Ukraine étaient contraires aux intérêts américains. Selon le document de l’administration républicaine, « une vaste majorité » de l’opinion européenne veut la paix, mais c’est « la subversion des processus démocratiques » qui l’entrave. La tentation de signer un accord de paix entre Moscou et Washington transparaît nettement à la lecture du document, en passant outre l’hostilité européenne et ukrainienne.

Majoration de CSG : assurance vie exonérée mais pas le PER

Les députés ont adopté, vendredi 5 décembre, la partie recettes du projet de financement de la Sécurité sociale pour 2026. Après avoir donné lieu à des tensions au sein du bloc central, la hausse de la CSG sur les revenus du capital a été retenue, mais elle est plus ciblée que dans sa version initiale. La majoration de 1,4 point, à 10,6 %, de la CSG, baptisée « contribution financière pour l’autonomie », ne concernera pas les revenus fonciers, les plus-values immobilières, les contrats d’assurance-vie ou encore les plans d’épargne logement. En revanche, les comptes-titres, les PEA et les PER seront affectés. Les PER, qui sont assez proches de l’assurance-vie dans leur mode de fonctionnement et qui correspondent à de l’épargne de long terme, se verront de ce fait appliquer un taux plus élevé.

Le rendement de cette majoration devrait être, selon le gouvernement, de 1,5 milliard, contre les 2,8 milliards visés initialement.

Par ailleurs, les députés ont adopté une taxation supplémentaire des complémentaires santé, qui rapporterait 1 milliard d’euros. Le taux de la contribution — censée n’être valable que pour 2026 — est fixé à 2,05 % des cotisations perçues.

Le projet de budget augmente également les taxes sur les laboratoires pharmaceutiques. La hausse du prélèvement est supposée remplacer la clause de sauvegarde, mécanisme mis en place pour permettre à la Sécurité sociale de ponctionner les industriels du médicament en cas de dérapage des dépenses de remboursement de médicaments.

Le tableau de la semaine des marchés financiers

| Résultats 5 déc. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 114,74 | +0,04 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 954,99 | +0,50% | 37 689,54 | 42 544,22 |

| S&P 500 | 6 870,40 | +0,31 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 578,13 | +0,91 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 038,71 | +1,19 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 667,01 | -0,46 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 725,63 | +1,36 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 491,87 | +3,77 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 902,81 | +0,85 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,526 % | +0,113 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,799 % | +0,032 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,133 % | +0,109 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1633 | +0,55 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 211,01 | +1,97 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,60 | +0,11 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 88 885,26 | -2,40 % | 38 252,54 | 93 776,61 |

Dubaï : le nouvel Eldorado pour la finance

De tout temps, des villes ont, par leur statut et attractivité, attiré au-delà de leur pays, de leur région, des investisseurs, des artistes, des entrepreneurs, des personnes aisées. Les villes hanséatiques au XIIIe et XIVe siècle ont été à la fin du Moyen Âge au cœur de la renaissance des échanges commerciaux. Elles ont été aussi des espaces de liberté. Gênes et Bruges, à partir du XVe, ont repris le flambeau. À partir du XVIIe siècle, Genève et plus globalement la Suisse sont devenues des lieux prisés pour leur liberté et leur sécurité. Bien plus près de nous, Beyrouth, au Moyen-Orient, dans les années 1960/1970, avait acquis un statut de ville financière et de rencontre des cultures. En Asie, Singapour a, à partir des années 1980, joué également un rôle d’aimant économique et financier. Depuis quelques années, Dubaï et les Émirats arabes unis sont devenus « the place to be » pour placer et sécuriser des capitaux.

En moins de cinquante ans, Dubaï est passé d’un port marchand régional à l’un des nœuds financiers les plus dynamiques du monde. Elle est ainsi la première place du Moyen-Orient devant Bahreïn et Riyad. Le virage financier a été décidé dans les années 1990 puis consolidé avec la création du Dubaï International Financial Centre (DIFC) en 2004, zone financière extraterritoriale opérant sous un droit anglo-saxon, indépendante du système juridique local.

Dubaï bénéficie d’un régime politique stable entretenant les meilleures relations possibles avec les États-Unis, l’Europe, la Chine et aussi la Russie. Dubaï est reconnu pour un niveau de sécurité intérieure élevé et pour sa faible criminalité. Le régime fiscal est compétitif avec l’absence d’impôt sur le revenu, un impôt sur les sociétés modéré (9 %) et une exonération totale dans la zone DIFC. Dubaï, grâce à ses atouts, accueille les fortunes du Golfe, les élites indiennes, pakistanaises et africaines, les familles russes ou chinoises et de plus en plus les familles européennes. La confidentialité, la stabilité juridique du DIFC et l’absence d’impôt favorisent cette croissance. Selon Henley & Partners, un cabinet de conseil en immigration britannique, les Émirats seront la première destination des grandes fortunes en 2025, avec 9 800 arrivées anticipées, cumulant 63 milliards de dollars d’actifs. C’est plus que les États-Unis (7 500 pour 43,7 milliards), la Suisse (3 000 totalisant 16,8 milliards) et très loin devant Singapour et Hong Kong. Plus de 130 500 millionnaires se sont déjà installés aux Émirats, dont 81 000 à Dubaï. Parmi eux, 28 milliardaires, soit une hausse de 98 % en dix ans. Dubaï devrait supplanter Paris avec ses 160 100 millionnaires et 22 milliardaires. Les grandes familles privilégient Dubaï car elles peuvent facilement s’y installer. La réglementation y est plus souple qu’à Genève, Singapour ou Hong Kong. En outre, la ville offre toutes les commodités qu’attendent les personnes aisées (services haut de gamme, système de santé performant, loisirs, centres commerciaux, boutiques de luxe). L’aéroport international permet de se rendre dans toutes les capitales du monde en utilisant notamment Emirates, figurant parmi les meilleures compagnies du monde.

Dubaï ambitionne d’être la capitale mondiale de la finance islamique, en concurrence avec Kuala Lumpur. Les autorités entendent également faire de leur ville un centre d’accueil des fintechs afin de développer le marché des crypto-actifs. De nombreux acteurs de la crypto quittent Hong Kong ou Londres pour s’y implanter. Plus de 8 000 établissements financiers sont présents à Dubaï au sein du DIFC, employant 48 000 collaborateurs. Vingt-sept des 29 banques systémiques mondiales y ont établi des bureaux, dont cinq des plus grandes banques chinoises, tandis que JP Morgan, Goldman Sachs ou encore HSBC et BlackRock ont notamment choisi la ville du golfe Persique. En dix ans, la taille des actifs bancaires a augmenté de 200 %, à 240 milliards de dollars. Le DIFC est également devenu un véritable hub de réassurance pour l’Afrique, le Moyen-Orient et l’Asie du Sud.

Dubaï n’est pas sans faiblesses. Son essor rapide, de nature spéculative, l’expose à des corrections, que ce soit sur le plan financier ou immobilier. Le marché financier est peu profond, avec peu d’entreprises locales cotées. Le risque de réputation demeure avec les problèmes de blanchiment et de capitaux non transparents. Le GAFI avait placé les Émirats un temps sous surveillance avec une inscription sur la liste grise 2022–2024. Depuis, cette inscription a été levée, mais la menace demeure. Le ministère de l’Intérieur des Émirats a déclaré avoir traité 521 affaires de blanchiment d’argent ces dernières années, en collaboration avec des organismes internationaux. Plus d’un milliard de dollars ont été saisis. Pour se distinguer des purs paradis offshore, Dubaï a instauré en 2023 une faible taxe sur les entreprises, en plus d’une TVA de 5 %. Aujourd’hui, être qualifié de paradis fiscal n’est pas porteur en premier lieu pour les grandes fortunes.

Dubaï n’a pas vocation à remplacer New York ou Londres, mais elle s’impose comme une place financière internationale de premier plan, au même titre que Singapour. Au niveau des places financières, Dubaï occupe déjà la 11e place, Paris étant 18e.

L’ascension de Dubaï repose sur une stratégie mêlant stabilité politique, innovation juridique et ouverture internationale ? Si la cité du Golfe demeure exposée à certains risques structurels, elle n’en continue pas moins d’attirer talents et capitaux à un rythme inédit. Elle s’affirme désormais comme un maillon incontournable de la géographie financière du XXIe siècle marqué par l’émergence des fortunes dans les pays du Sud et par la mobilité du capital.

Le Coin des Epargnants du 21 novembre 2025

Chronique d’un dégonflement annoncé

La Bourse de Paris a évolué cette semaine au gré des interrogations concernant les valorisations excessives des entreprises de la tech américaine. Les bons résultats de Nvidia, le fabricant de microprocesseurs pour l’intelligence artificielle (IA), n’ont pas complètement rassuré les investisseurs.

« Nous entrons dans une phase plus mature du cycle d’investissement, ce qui pourrait entraîner un examen plus approfondi de la part des investisseurs », a déclaré Emmanuel Cau, responsable de la stratégie actions européennes chez Barclays.

Sur la semaine, le recul du CAC 40 a atteint plus de 2 %. L’indice parisien est repassé sous les 8 000 points. Tous les grands indices ont reculé : le Nasdaq a abandonné plus de 2 %. Le bitcoin a suivi le mouvement, son cours étant corrélé à celui du Nasdaq. Il s’échangeait vendredi 21 décembre sous les 90 000 dollars, en baisse de plus de 10 % sur la semaine.

Les doutes sur les valorisations des entreprises investies dans l’IA commencent à se concrétiser, d’autant plus que la fin de l’année approche. La réédition d’un krach sur le modèle de celui de l’an 2000, lors de l’éclatement de la bulle Internet, n’est toutefois pas le scénario le plus probable. En effet, le marché est aujourd’hui dominé par de très grandes sociétés – Amazon, Microsoft, Nvidia, etc. – capables d’affronter une tempête boursière grâce à l’ampleur de leur chiffre d’affaires et de leurs bénéfices, ce qui n’était pas le cas au début du siècle pour la multitude de start-up cotées.