Accueil >

Le Coin des épargnants du 24 octobre 2025

Nouveau record pour le CAC 40

Ce mardi 21 octobre, le CAC 40 a battu un record en clôture, à 8 258,86 points, dépassant le niveau atteint le 15 mai 2024, avant la dissolution de l’Assemblée. Il aura fallu près d’un an et demi pour effacer le choc alors subi, sachant que les autres indices européens et américains ont connu entre-temps une forte hausse ; ces derniers ont également battu des records cette semaine.

Le nouveau record du CAC 40 intervient juste après une nouvelle crise politique et la dégradation de la note de la France par l’agence S&P. La discussion budgétaire chaotique aurait pu, elle aussi, refroidir les ardeurs des investisseurs. Tel n’a pas été le cas. Ces derniers avaient largement anticipé la situation. Les considérations politiques ont été mises de côté au profit de considérations économiques et financières. Depuis le début de l’année, les marchés boursiers sont portés par les avancées en matière d’intelligence artificielle et par l’éventuelle amélioration de la productivité qu’elle pourrait engendrer. La reprise de la baisse des taux directeurs de la part de la Banque centrale américaine constitue un autre vecteur de croissance pour les marchés d’actions. Les valeurs boursières profitent, en outre, de la publication des résultats trimestriels des entreprises, supérieurs aux attentes.

Le CAC 40, s’il est influencé par le contexte national, obéit aussi aux grandes tendances de l’économie mondiale. Entre 75 % et 80 % des revenus des sociétés du CAC 40 sont réalisés à l’étranger. Seulement 8 % du chiffre d’affaires de LVMH est réalisé en France, contre environ 27 % en Asie (hors Japon) et 25 % aux États-Unis. Malgré tout, le CAC 40 est loin d’avoir comblé son retard sur ses homologues : depuis le 1er janvier, il n’a progressé que de 10 %, contre plus de 20 % pour le DAX allemand. Avec les derniers soubresauts liés à la discussion budgétaire, le CAC 40 est resté stable vendredi, tandis que les grands indices américains et le DAX atteignaient de nouveaux records. Dès le début de l’examen en séance publique du budget, les menaces de dépôt de motions de censure se sont multipliées. Le Premier secrétaire du PS, Olivier Faure, a réclamé des mesures de justice fiscale (taxe Zucman, ISF climatique, etc.). Le Parti socialiste tente de pousser son avantage, conscient que la survie du gouvernement dépend en partie de sa position.

Aux États-Unis, l’indice des prix à la consommation a été publié ce vendredi après-midi, avec près de dix jours de retard par rapport au calendrier initial, en raison du shutdown de l’État fédéral. L’inflation a augmenté de 0,3 % le mois dernier et de 3 % sur un an. Le consensus établi par Bloomberg tablait sur des hausses respectives de 0,4 % et 3,1 %. Hors alimentation et énergie, la hausse est de 0,2 % sur un mois, contre +0,3 % attendu, et de 3 % sur un an, contre 3,1 % attendu. Des chiffres qui ne changent pas la donne à une semaine de la décision monétaire de la Réserve fédérale. Une détente des taux d’intérêt d’un quart de point est attendue en octobre.

Le pétrole, victime des sanctions

Depuis plusieurs semaines, le cours du baril de pétrole évoluait autour de 60 dollars. Les annonces de nouvelles sanctions prises par les États-Unis contre la Russie ont provoqué une hausse de plus de 5 dollars du baril. C’est la première fois que les exportations de pétrole russes sont directement visées par Washington, qui a placé les deux compagnies pétrolières russes Lukoil et Rosneft sur liste noire. Tous les actifs de ces compagnies aux États-Unis sont désormais gelés, et les entreprises américaines n’ont plus le droit de réaliser des affaires avec elles. Or, ces deux géants représentent l’essentiel des exportations de brut russe.

L’Union européenne a également décidé un nouveau train de sanctions, dont certaines visent la flotte fantôme de pétroliers russes. Cette flotte permet à la Russie de continuer à exporter son pétrole brut malgré les interdictions. Selon Emmanuel Macron, cette flotte parallèle permet à Moscou de financer 30 % à 40 % de son effort de guerre contre l’Ukraine.

La Russie demeure un acteur majeur du marché pétrolier. Avec environ 12 % de la production mondiale, elle est le troisième producteur mondial, derrière les États-Unis et l’Arabie saoudite. Les sanctions décidées par les États-Unis et l’Union européenne interviennent dans un contexte de ralentissement de l’économie mondiale, avec des prix du pétrole plutôt orientés à la baisse. Dans ce cadre, les tensions sur le marché pétrolier pourraient n’être qu’éphémères.

Le tableau de la semaine des marchés financiers

| Résultats 24 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 225,63 | +0,39 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 207,12 | +2,35 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 791,69 | +2,02 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 204,87 | +2,49 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 243,97 | +1,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 638,58 | +2,94 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 674,50 | +1,20 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 299,65 | +5,23 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 950,31 | +2,12 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,434% | +0,074 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,626 % | +0,045 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,001 % | -0,009 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1623 | +0,23 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 128,98 | -0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,61 | +8,86 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 110 205,93 | -5,86 % | 38 252,54 | 93 776,61 |

Le coin des épargnants du 3 octobre 2025 par Philippe Crevel : les marchés toujours envoutés par l’IA

Marchés boursiers : un troisième trimestre positif

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé, sur ces trois derniers mois, de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont gagné plus de 12 %. Les valeurs américaines, malgré l’entrée en vigueur des nouveaux tarifs douaniers, ont poursuivi sur la lancée des derniers mois. L’indice S&P 500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont enregistré des progressions plus faibles, à l’exception du Footsie britannique (+6,53 %). Le CAC 40 a augmenté de 3 %. À noter que le Dax allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Les marchés toujours portés par l’intelligence artificielle

Le CAC 40 a dépassé les 8 000 points cette semaine, une première depuis le mois de mars dernier. L’intelligence artificielle dope toujours les marchés. OpenAI, l’entreprise à l’origine de ChatGPT, multiplie les collaborations sur plusieurs continents, notamment au Japon avec Hitachi dans les domaines de l’énergie et des infrastructures. Fujitsu a, de son côté, annoncé une extension de son partenariat stratégique avec Nvidia.

Les investissements en milliards de dollars dans l’IA alimentent les fantasmes de profits futurs et, pour l’instant, occultent tous les problèmes auxquels est confrontée l’économie mondiale. La paralysie des administrations fédérales des États-Unis, qui entre dans son troisième jour consécutif de shutdown, a historiquement des répercussions économiques limitées. Les investisseurs l’ont bien compris : les indices américains ont battu de nouveaux records cette semaine.

Les investisseurs ont, en revanche, intégré le ralentissement du marché américain de l’emploi, même en l’absence de publication des statistiques mensuelles en raison du shutdown.

Avec la décélération de la croissance américaine sur fond de hausse des droits de douane et de limitation de l’immigration, la Fed aurait un motif pour réduire ses taux directeurs à l’occasion de sa réunion des 28 et 29 octobre prochains.

Malgré les tensions autour de la flotte russe fantôme, le cours du pétrole a enregistré un fort recul cette semaine. Celle-ci s’explique par la publication de plusieurs rapports suggérant que l’OPEC+ pourrait augmenter sa production jusqu’à 500 000 barils par jour en novembre, soit trois fois le volume ajouté ce mois-ci. Cette décision marquerait une nouvelle étape dans la réduction de la régulation instituée lors du covid. La production de septembre a déjà augmenté de 330 000 bpj pour atteindre 28,40 millions de bpj, selon une enquête de Reuters.

L’Arabie Saoudite et d’autres producteurs cherchent à reconquérir des parts de marché. L’arrivée de nouveaux barils intervient que la demande est victime du ralentissement de la croissance de l’économie mondiale.

Quelles limites pour le métal précieux ?

Depuis près d’un an, tous les prévisionnistes se sont trompés sur l’or. La Deutsche Bank tablait sur une once à 3 700 dollars en 2026. Nul n’avait imaginé que l’once d’or puisse se rapprocher aussi rapidement des 4 000 dollars. Elle a ainsi battu, lundi 29 septembre, un nouveau record à plus de 3 800 dollars. Depuis le début de l’année, la hausse atteint plus de 45 %. La progression du cours de l’or s’explique par la succession, depuis plusieurs années, des chocs économiques et géopolitiques. La fragmentation de l’économie mondiale, les tensions géopolitiques et commerciales, l’interventionnisme de Donald Trump sur la politique monétaire de la Fed, l’augmentation de l’endettement public incitent les investisseurs à acheter de l’or, bien que cet actif ne rapporte ni intérêt ni dividende.

La baisse des taux de la Réserve fédérale et de la BCE constitue un autre facteur favorable à la hausse du cours de l’or. Quand le rendement des emprunts d’État américains baisse, le métal jaune devient plus attractif pour les investisseurs.

Au-delà des incertitudes sur la politique monétaire américaine, les achats des banques centrales constituent, depuis plus de trois ans, le facteur structurel de la hausse des prix de l’or. La demande des instituts monétaires est passée d’un peu moins de 500 tonnes par an entre 2011 et 2021 à plus de 1 000 tonnes par an depuis 2022. À titre de comparaison, le marché de l’or s’élève à environ 4 000 tonnes par an.

Le tableau de la semaine des marchés financiers

| Résultats 3 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 078,59 | +2,31% | 7 543,18 | 7 380,74 |

| Dow Jones | 46 758,28 | 1,26 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 715,79 | +1,13 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 780,51 | +1,35 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 379,53 | +2,66 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 487,95 | +1,18 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 651,71 | +2,63 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 769,50 | +0,61 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 882,78 | +1,59 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,519 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,706 % | -0,041 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,115 % | -0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1738 | -0,67 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 879,01 | +2,97 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,68 | -7,64 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 120 866,78 | +9,77 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 22 août 2025 : un mois d’août tout en couleur

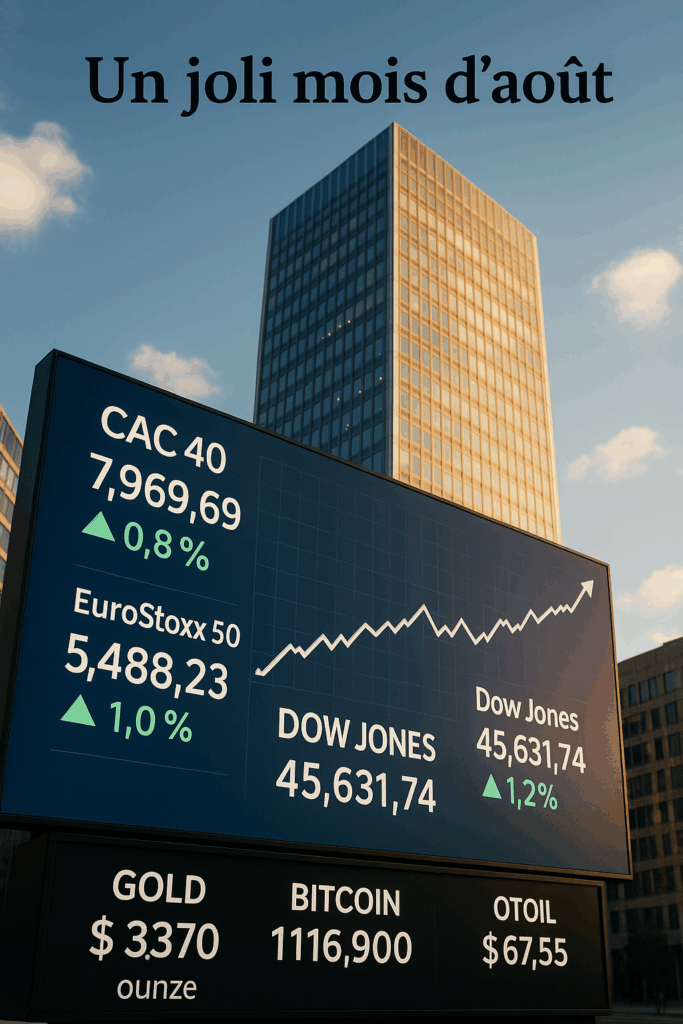

Hausse du cours des actions, l’or et le bitcoin toujours au plus haut, l’été 2025 peut à première vue être surprenant. Avec l’entrée en vigueur de la hausse des droits de douane américains, le mois d’août 2025 était redouté par les investisseurs, sachant que le huitième mois de l’année est rarement porteur pour les marchés actions. Or, le cru 2025, malgré les incertitudes, se révèle étrangement bon. Plusieurs indices boursiers ont battu des records. En cette troisième semaine d’août, le CAC 40 s’est rapproché des 8 000 points, portant sa hausse depuis le 1er janvier à plus de 8 %. Certes, le DAX allemand fait nettement mieux, avec un gain de plus de 22 %, l’Eurostoxx progressant de plus de 12 %. La Bourse de Madrid a connu une hausse de plus de 30 % depuis le 1er janvier, tandis que Milan et Lisbonne sont également en forte progression. L’indice grec Athex a enregistré une appréciation de plus de 40 %. Le Standard & Poor’s 500, l’indice de référence des professionnels de Wall Street, a progressé de près de 9 % depuis le début de l’année. Le Dow Jones a atteint un plus haut le 15 août, à plus de 45 200 points. Le Nasdaq flirte également avec ses plus hauts historiques. Depuis le décrochage du mois d’avril, marqué par les annonces de Donald Trump sur les droits de douane « réciproques » très élevés, l’indice des valeurs technologiques américaines s’est adjugé près de 40 %.

Ces résultats s’expliquent par les perspectives d’une prochaine baisse des taux de la part de la Fed. En allégeant le coût de la dette pour les entreprises, en favorisant les investissements et en diminuant le rendement des obligations, la baisse des taux contribue à l’augmentation du cours des actions. Les valeurs technologiques, gourmandes en capitaux, y sont particulièrement sensibles. Les investisseurs estiment également que les accords commerciaux signés par les États-Unis constituent un moindre mal. Les droits sont, dans l’ensemble, conformes à ceux qui avaient été annoncés en avril dernier. Contrairement aux craintes de certains à la veille de l’été, les données macroéconomiques rendues publiques ces dernières semaines sont rassurantes pour l’économie américaine. Enfin, les résultats des entreprises pour le deuxième trimestre, dévoilés cet été, sont de bonne facture. En Europe, ils se sont inscrits en ligne avec les anticipations, et aux États-Unis ils se sont révélés supérieurs de 8 % en moyenne aux attentes des analystes. En Europe, les marchés restent portés par les valeurs de la défense et de l’aéronautique. Les valeurs bancaires, longtemps pénalisées, connaissent un réel rebond.

Le niveau élevé du cours de l’or est imputable à la demande toujours forte des banques centrales et à la soif de diversification des investisseurs, les incertitudes demeurant importantes. L’abondance de liquidités, en lien avec la politique monétaire accommodante des années 2009-2022, contribue à la hausse de la valeur des actifs tels que l’or, l’immobilier ou le bitcoin. Pour ce dernier, sa diffusion de plus en plus large, notamment via les fonds indiciels (ETF), se traduit par un cours élevé. La politique pro-crypto du président américain alimente également les achats de bitcoins par les institutionnels comme par les particuliers.

Trump vs Fed : le match continue

Dans le cadre du symposium de politique monétaire de Jackson Hole, Jerome Powell, le président de la Réserve fédérale américaine, a indiqué qu’une baisse des taux directeurs était possible en septembre, en dépit de l’accélération de l’inflation, soulignant les vulnérabilités du marché du travail. Jerome Powell a ainsi déclaré : « Avec une politique en territoire restrictif, les perspectives de base et l’évolution de l’équilibre des risques pourraient justifier un ajustement de notre position politique. » Le scénario d’une détente d’un quart de point du loyer de l’argent est donc envisageable, même si rien n’est encore décidé. Concernant les droits de douane, l’hypothèse de base raisonnable est que leur relèvement créera une hausse « temporaire » des prix, mais que celle-ci mettra du temps à se faire pleinement sentir dans l’économie.

Donald Trump a toujours Jerome Powell, le président de la Réserve fédérale, dans le collimateur. Face au refus entêté de la Fed de baisser ses taux directeurs, le président américain a, par ailleurs, étendu sa campagne d’intimidation aux autres membres du comité de politique monétaire. Il a ainsi déclaré : « Lisa Cook doit démissionner, maintenant !!! » sur son réseau social Truth, dans un message incluant un lien vers un article évoquant des accusations de fraudes hypothécaires émises par un allié du président à l’encontre de la première gouverneure noire de la Réserve fédérale. L’économiste, diplômée d’Harvard et qui a travaillé sous l’administration Obama, a été nommée à ce poste par Joe Biden pour un mandat expirant en 2038. Elle a, jusqu’à présent, toujours voté avec Jerome Powell. Lisa Cook a répondu en indiquant qu’elle n’avait pas l’intention de se laisser intimider et de démissionner de son poste « à cause de quelques questions soulevées dans un tweet ». La Fed est la seule agence fédérale à ne pas être entièrement sous la coupe de la Maison-Blanche. Le président américain a néanmoins le pouvoir de limoger un membre de la Banque centrale, mais sous condition de motifs légitimes. La nouvelle attaque contre l’indépendance de la Réserve fédérale est la conséquence de l’échec de la campagne d’intimidation menée contre Jerome Powell depuis le retour au pouvoir de Donald Trump.

Baisse du prix du pétrole : une aubaine pour l’économie française

Si l’économie européenne souffre de la hausse des droits de douane américains, elle bénéficie en revanche de la baisse du cours du pétrole. Le baril de Brent évolue autour de 66 dollars, soit 20 % de moins qu’en début d’année. En France, le prix moyen du litre de sans-plomb 95 a diminué d’une dizaine de centimes entre janvier et juillet, selon l’Insee. Cette diminution du prix du pétrole contribue à la faible inflation et à l’amélioration des marges des entreprises.

Selon Rexecode, en moyenne, une baisse de 10 dollars du prix du baril de Brent se traduit, au bout d’un an, par un surplus de croissance de 0,1 % à 0,2 % du PIB, accompagné d’une baisse de l’inflation de 0,2 % à 0,3 %. Cela permettrait un gain de 20 000 emplois et une amélioration du solde commercial de la France. Le ministère de l’Économie considère que la faiblesse du cours du pétrole permettra d’atteindre une croissance de 0,7 % du PIB pour la France cette année. Pour les finances publiques, l’effet devrait être neutre à court terme, puis positif dans un second temps. La baisse du prix de l’essence diminue les rentrées de TVA, déjà en recul sur les six premiers mois de l’année contrairement aux anticipations budgétaires, mais la hausse de la croissance compensera ce manque à gagner. La progression de la croissance devrait alléger les dépenses publiques, avec à la clé une amélioration du déficit public de 0,1 à 0,2 point de PIB.

La baisse du cours du pétrole a, en revanche, un effet négatif sur l’environnement. Elle incite les ménages à utiliser plus souvent leur voiture et à émettre davantage de gaz à effet de serre. Elle ne favorise pas l’achat de véhicules électriques.

Le tableau de la semaine des marchés financiers

| Résultats 22 août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 969,69 | +0,72 % | 7 543,18 | 7 380,74 |

| Dow Jones | 45 631,74 | +1,52 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 466,91 | +0,30 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 21 496,53 | -0,55 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 370,74 | -0,18 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 321,40 | +2,13 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 488,23 | +0,99 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 42 633,29 | -0,20 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 825,76 | +4,36 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,422 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,721 % | -0,063 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,262 % | -0,049 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1715 | +0,31 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 369,82 | +0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 67,55 | +2,55 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 116 670,19 | -0,21 % | 38 252,54 | 93 776,61 |

Le coin des épargnants du 14 juin 2025 : bruits de bottes

La semaine financière a été dominée par le choc géopolitique au Moyen-Orient, avec l’attaque israélienne contre l’Iran. À la clef : tensions sur le pétrole, aversion au risque sur les marchés actions, et un retour de l’incertitude stratégique dans les prévisions économiques.

L’attaque israélienne contre l’Iran, vendredi 13 juin, a créé une onde de choc sur l’ensemble des places financières. Les États-Unis avaient été avertis de l’imminence de cette attaque, Donald Trump ayant annoncé jeudi 12 la réduction du personnel diplomatique dans la région. Tsahal a lancé son opération « Nations de lions », en frappant Téhéran et des cibles liées au programme nucléaire dans différentes régions de l’Iran. Le Premier ministre Benyamin Netanyahou a annoncé que l’opération militaire visait à repousser « la menace iranienne pour la survie même d’Israël ». Cette opération devrait, selon les autorités israéliennes, durer autant de jours qu’il sera nécessaire pour éliminer cette menace. Par ailleurs, Tsahal a tué le commandant des Gardiens de la Révolution, Hossein Salami ; des scientifiques nucléaires auraient également été tués. L’Iran a promis de répondre à cette attaque, faisant craindre l’ouverture d’un conflit de grande envergure au Moyen-Orient. L’Iran a répliqué vendredi soir en utilisant notamment des missiles balistiques. Malgré le Dôme de fer, plusieurs bâtiments ont été touchés.

La grande majorité des États, dont la France et l’Allemagne, ont appelé à la retenue après le déclenchement des frappes par Israël. De l’ONU à Londres, en passant par Paris, tous redoutent une escalade pouvant mener à l’ouverture d’un conflit majeur. Néanmoins, Donald Trump ne joue pas la carte de l’apaisement. Dans un post sur son réseau Truth Social, le président américain a rappelé avoir « donné à l’Iran un ultimatum de 60 jours il y a deux mois pour conclure un accord. Ils auraient dû le faire ! Aujourd’hui, c’est le jour 61. » Le gouvernement de Netanyahou entend poursuivre les opérations militaires jusqu’à l’éradication des capacités nucléaires de l’Iran, voire jusqu’à la chute du régime.

Avec le déclenchement de l’attaque israélienne, les indices actions des grandes places financières ont connu une baisse immédiate vendredi 13 juin, et le prix du pétrole a gagné plus de 10 %. Les valeurs des compagnies aériennes, comme Air France, ont fortement reculé (–4,74 % vendredi 13 pour la compagnie franco-néerlandaise et –10 % sur la semaine). Le CAC 40 a reculé de 1,65 % sur la semaine, et le DAX allemand de près de 3,5 %. Le S&P 500 américain a diminué de près de 0,4 % sur la semaine. Le cours de l’or, sans surprise, est en hausse.

La semaine prochaine sera marquée par la réunion du comité de politique monétaire de la Réserve fédérale américaine (Fed). Les taux directeurs devraient rester inchangés dans la fourchette actuelle de 4,25–4,5 % à l’issue de la réunion des 17 et 18 juin. À cette occasion, le comité présentera ses projections économiques et d’inflation.

Pétrole sous tension

Sur la semaine, le cours du baril de pétrole Brent a augmenté de 10 %, avec une hausse de plus de 6 % vendredi. Le baril s’échangeait vendredi soir contre 73 dollars. Le marché était, jusqu’à l’intervention militaire israélienne, déflationniste, avec l’engagement d’une guerre des prix au sein du cartel. La prime de risque sur le pétrole est supérieure à celles observées en avril et octobre 2024, lors des précédents incidents entre Israël et l’Iran, les investisseurs estimant que le risque d’embrasement est plus important que par le passé. Le baril de Brent n’avait plus atteint ce niveau depuis mars, avant le déclenchement de la guerre commerciale de Donald Trump. Avec la décision des pays exportateurs de pétrole, regroupés dans l’OPEP+, d’augmenter progressivement leur production, le baril était descendu aux alentours de 60 dollars, avant de se stabiliser ces dernières semaines entre 63 et 65 dollars. La baisse du cours du baril avait récemment conforté la désinflation.

Les investisseurs craignent que la poursuite des frappes israéliennes ne mette à mal la production iranienne, le pays étant le septième producteur mondial. Les autorités de Téhéran ont indiqué vendredi qu’aucune installation pétrolière n’avait été touchée. Les recettes pétrolières sont, pour l’Iran, indispensables. Elles ont atteint 67 milliards de dollars l’an dernier. Priver Téhéran de ces ressources est sans nul doute une tentation pour Israël afin d’affaiblir le régime. En moyenne, le pays a produit l’an dernier 3,26 millions de barils de brut, une production en augmentation de 13 % par rapport à 2023. La moitié de cette production est exportée, essentiellement vers la Chine. Les pays de l’OPEP ont la capacité de compenser l’arrêt de la production iranienne (soit 3 % de la production mondiale), avec néanmoins, à la clé, une hausse des cours.

Au-delà de la production pétrolière iranienne, les investisseurs sont attentifs à l’accès au détroit d’Ormuz, en partie contrôlé par l’Iran. Ce détroit est un passage stratégique pour les cargaisons de pétrole et de gaz du Moyen-Orient vers l’Asie et l’Europe. Téhéran a, par le passé, menacé de bloquer le trafic dans cette zone, même si le gouvernement n’a jamais mis ces menaces à exécution, sachant qu’il en serait la première victime. Plus de 20 % du pétrole mondial et du GNL transitent par ces routes. Le détroit d’Ormuz est notamment stratégique pour le Qatar, qui expédie son GNL vers les pays asiatiques. JP Morgan évalue que le blocage de cette voie d’accès au golfe Persique porterait le prix du pétrole brut à 130 dollars le baril. Le prix du gaz a fortement augmenté vendredi, en lien avec la crainte d’un tel blocage. Le TTF, principal indice européen, a augmenté de plus de 5 % ce vendredi, atteignant 38 euros le MWh.

Le tableau de la semaine des marchés financiers

| Résultats 13 juin 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 684,68 | -1,65 % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 197,79 | -1,46 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 976,97 | -0,37 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 406,83 | -0,63 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 499,40 | -3,42 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 850,63 | +0,11 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 290,47 | -2,76 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 834,25 | +1,03 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 377,00 | +0,40 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,256 % | +0,013 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,534 % | -0,038 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,422 % | -0,061 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1558 | +1,49 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 421,65 | +2,270 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 73,32 | +11,49 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 105 697,60 | +0,57 % | 38 252,54 | 93 776,61 |

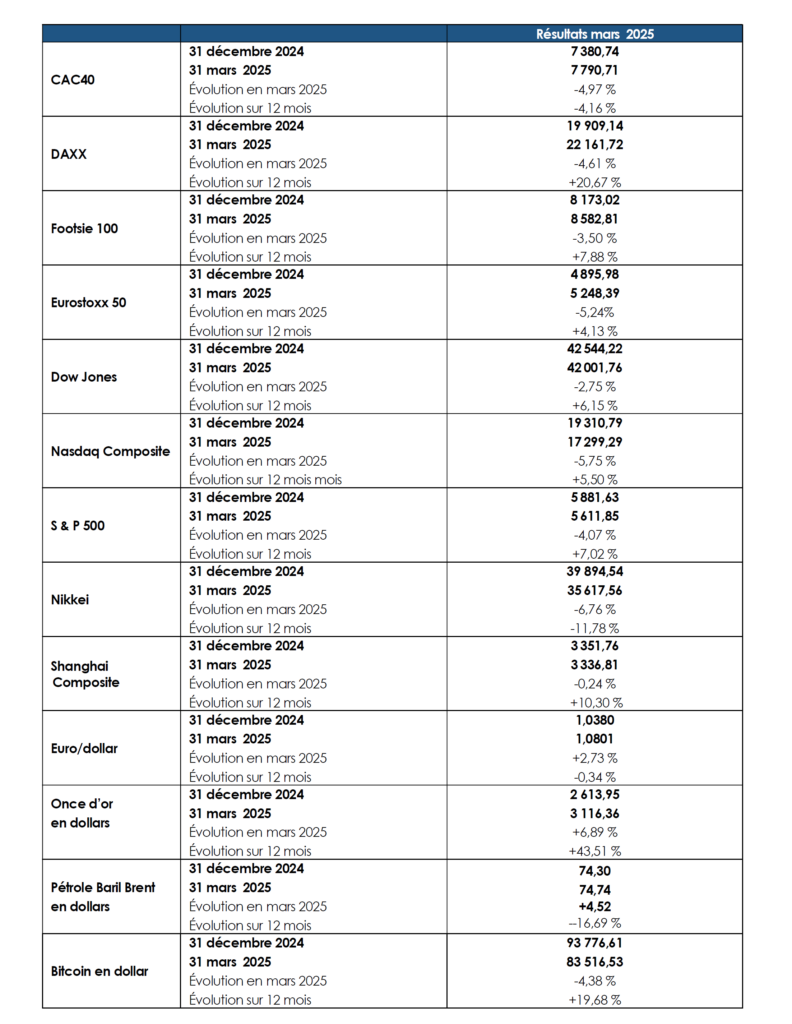

Premier trimestre boursier : les incertitudes ont pris le dessus

Sur les trois premiers mois de l’année, le CAC 40 a gagné plus de 5 %. Le gain a atteint au cours du mois de février plus de 8 %. L’accélération de la guerre commerciale a conduit à une érosion de l’indice parisien comme ceux des grandes places européennes. En mars, le CAC 40 a perdu près de 5 %

Le Daxx allemand a néanmoins progressé plus vite sur le premier trimestre que le CAC, près de 11 % malgré un recul de 4,61 % en mars. L’Eurostoxx 50 fait également mieux que le CAC 40 avec un gain de 7,82 % sur trois mois. Il s’est déprécié de 5,24 % en mars. Les indices américains sont en nette baisse sur l’ensemble du premier trimestre. Le Nasdaq a ainsi diminué sur trois mois de plus de 10 %, le S&P 500 de 4,5 % et le Dow Jones de 0,92 %. Les valeurs technologiques sont contestées après avoir connu une forte croissance à la fin de l’année 2024.

Les indices américains ont fortement reculé du fait de la montée des incertitudes commerciales. Après avoir battu des records dans la foulée de le retour au pouvoir de Donald Trump, les indices subissent une correction qui si elle continue pourrait porter atteinte au moral des ménages.

Dans un contexte économique et géopolitique d’une rare complexité, l’or se négocie à des niveaux sans précédent. L’once d’or s’échangeait le 31 mars contre plus de 3100 dollars. Il a gagné en trois mois près de 20 %. Sur un an, la hausse atteint plus de 40 %. L’or valeur refuge par excellence profite des craintes inflationnistes, des menaces de ralentissement de l’économie américaines, des tensions commerciales et des incertitudes internationales en Ukraine comme au Proche Orient.

Les taux des obligations souveraines européennes ont fortement augmenté au cours du premier trimestre en lien avec les annonces d’augmentation de l’effort de défense. La suppression du frein budgétaire allemand a été compris comme un signal d’augmentation de la dette publique en Europe. La hausse des taux européens s’est accompagnée d’une appréciation logique de l’euro.

Le cours du pétrole est resté sur le premier trimestre stable mais avec une augmentation de près de 5 % au cours d mois de mars en lien avec les menaces de nouvelles sanctions à l’encontre de l’Iran prononcées par Donald Trump.

Le bitcoin après avoir atteint plus de 100 000 dollars dans les jours qui ont suivi la nomination de Donald Trump à la présidence est en recul de plus de 10 sur le trimestre. Il a été porté en janvier par les annonces de déréglementation des cryptoactifs. Il est depuis pénalisé par le recul des valeurs technologiques et pas des prises de bénéfices.

Le Coin de l’épargne – Retour sur terre

Retour sur terre

Fini la trêve des confiseurs, la nouvelle année commence avec un retour aux fondamentaux. Les propos de Donald Trump et son programme inflationniste inquiètent les investisseurs contribuant à la hausse des taux des obligations souveraines et cela d’autant plus que les besoins croissants des États en financement sont élevés.

Des taux souverains à la hausse

Le taux à 10 ans américain a pris plus de 10 points de base (pb) pour atteindre 4,7 %, son plus haut depuis fin avril et celui à 30 ans est proche des 5 %, ce qui n’était pas arrivé depuis décembre 2023, alors que la Réserve fédérale avait mené l’un des plus forts relèvements des taux directeurs de son histoire. Le « 30 ans britannique » a atteint 5,35 %, un niveau qui n’avait pas été atteint depuis 1998 quand le rendement des obligations françaises à 10 ans s’est élevé à 3,4 %, un plus haut depuis 2011.

En début d’année, les États procèdent à d’importantes émissions d’obligation. En deux jours, les 7 et 8 janvier, sur la zone euro, près de 70 milliards d’euros ont été ainsi émis. Aux États-Unis, l’émission de 39 milliards de Treasuries – les obligations d’État – à 10 ans a n’a pas suscité l’enthousiasme des investisseurs. Les titres affichent un rendement de 4,68 %, au-dessus des prévisions initiales. Il faut remonter à 2007 pour retrouver de tels taux.

Les investisseurs semblent intégrer que Donald Trump pourrait appliquer son programme à compter du 20 janvier et notamment la majoration des droits de douane. Une montée du protectionnisme associée à des baisses d’impôts et à une réduction de l’immigration pourraient relancer l’inflation américaine. En réaction, les marchés misent sur un fort ralentissement des baisses de taux de la Fed. Leur réduction ne serait plus que de 0,5 point et non d’un point comme cela était envisagé en 2024. La menace inflationniste combinée à une moindre diminution des taux directeurs conduisent à une hausse des taux longs. L’évolution des rendements des Treasuries entraîne une répercussion sur l’ensemble des taux souverains. Avec des taux de près de 5 %, les États-Unis attirent les capitaux du monde entier ce qui conduit, par réaction, à la hausse des taux à l’échelle mondiale.

La hausse des taux, en France, répond également à des considérations d’ordre interne. La méfiance envers la trajectoire des finances publiques française se traduit au travers l’évolution de l’écart entre le rendement des obligations françaises et allemandes, (spread). Ce dernier a atteint 86 points de base jeudi, en hausse, depuis le début de l’année. L’hypothèse d’une remise en cause de la réforme des retraites inquiète les investisseurs. L’augmentation des taux souverains est une mauvaise nouvelle pour le déficit public.

Rebond du CAC 40

Les indices « actions » chinois et japonais ont connu une mauvaise semaine. Le Shanghai Composite a perdu pour le deuxième semaine consécutive plus de 5 %. Les marchés asiatiques sont pénalisés par les menaces protectionnistes. Après deux semaines de recul, la Bourse de Paris a affiche un bilan hebdomadaire flatteur, avec un Cac 40 en hausse de 2,04 %, son meilleur résultat depuis la semaine du 6 décembre (+2,65 %). Il a terminé la semaine 7 431,04 points malgré une baisse vendredi provoquée par la publication des résultats de l’emploi aux Etats-Unis. Ces résultats ont pesé sur le cours des actions américaines en raison de la crainte d’une moindre baisse des taux de la FED que prévu.

Dynamisme du marché de l’emploi aux Etats-Unis

En décembre, les Etats-Unis ont créé 256 000 emplois dans le secteur non agricole, soit bien plus que les 165 000 qui étaient attendus par le consensus Bloomberg et même que les 212 000 enregistrés en novembre. Le taux de chômage, revient à 4,1 % de la population active quand une stagnation à 4,2 % était anticipée. Le salaire horaire moyen n’a augmenté que de 0, 3% d’un mois sur l’autre et de 3,9 % sur une base annuelle, soit une décélération d’un dixième dans les deux cas. Une forte création d’emplois et un faible taux de chômage traduisent la vitalité de l’économie américaine mais pourraient dissuader la FED de baisser ses taux directeurs. Plusieurs indicateurs américains indiquent que l’évolution de l’économie est incertaine. L’’indice de confiance du consommateur américain, calculé par l’Université du Michigan, a légèrement diminué à 73,2 en janvier. Ses composantes d’anticipation d’inflation à un an et à 5-10 ans ont augmenté à 3,3 % quand une stagnation à respectivement 2,8 % et à 3 % était attendue par le marché.

Pétrole en hausse, euro en baisse

Le prix du baril de pétrole continue sa hausse en raison d’éventuelles sanctions américaines concernant la « flotte fantôme » qui achemine le pétrole russe. 200 navires ont été répertoriés par les autorités américaines qui entend prendre des sanctions à l’encontre des entreprises qui en sont propriétaires et des clients qui achètent le pétrole russe ainsi transporté.

L’euro s’oriente vers la parité avec le dollar. La faiblesse de la croissance européenne et l’évolution potentiellement divergente des taux directeurs des banques centrales de part et d’autre de l’Atlantique expliquent la dépréciation de la monnaie américaine par rapport au dollar. L’euro a atteint un plus bas historique de 0,82 USD. Ce niveau reflétait une faiblesse de l’économie européenne par rapport aux États-Unis. Entre 2002 et 2021, l’euro a été au-dessus de la parité. Il est repassé en-dessous en septembre 2022 en lien avec la guerre en Ukraine qui a affaibli économiquement l’Europe. Le dollar joue par ailleurs son rôle de valeur refuge. . Depuis la fin de l’année 2022, il est légèrement au-dessus.

Le tableau de la semaine des marchés financiers

| Résultats 10 Jan. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 431,04 | +2,04 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 938,45 | -1,31 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 827,04 | -1,09 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 161,63 | -1,21 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 20 221,34 | +1,80 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 248,49 | +0,30 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 977,90 | +2,19 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 39 190,40 | -1,77 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 168,52 | -5,47 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,425 % | +0,138 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,574 % | +0,152 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,754 % | +0,175 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0244 | -1,18 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 694,02 | +260 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 79,25 | +3,33 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 93 437,86 | -4,19 % | 38 252,54 | 15 406,87 |

Le Coin des Epargnants du 13 septembre 2024 : la baisse des taux directeurs

Diminution des taux directeurs de la BCE

Après un premier assouplissement le 6 juin dernier et une pause en juillet, la Banque centrale européenne (BCE) a décidé, le 12 septembre, de réduire son taux de dépôt de 25 points de base (25 pb), le portant à 3,5 %. Le taux de la facilité de refinancement et celui de la facilité de prêt marginal ont été abaissés de 60 pb, s’établissant respectivement à 3,65 % et 3,90 %. Cette décision était attendue et anticipée par les investisseurs. La baisse de l’inflation ces derniers mois rendait possible un nouveau relâchement de la politique monétaire. Le taux d’inflation sur 12 mois dans la zone euro, à 2,2 %, se rapproche de la cible des 2 % fixée par la BCE. La hausse des salaires, qui constituait au début de l’année une des principales préoccupations de la BCE, a ralenti. La rémunération par employé a augmenté de 4,3 % au deuxième trimestre, contre 4,8 % au cours des trois premiers mois de l’année. Quelques inquiétudes persistent, notamment dans le secteur des services, où l’inflation a atteint 4,2 % le mois dernier. L’inflation sous-jacente, qui exclut les prix très volatils de l’énergie et de l’alimentation, demeure à 2,8 %.

La stagnation de l’économie européenne a également plaidé en faveur d’un assouplissement monétaire. Le produit intérieur brut de la zone euro pour le deuxième trimestre a été révisé à la baisse, à 0,2 % contre 0,3 % initialement prévu. La consommation reste stable malgré une augmentation du revenu disponible des ménages, ces derniers préférant épargner, signe de la persistance des inquiétudes quant à l’évolution future de l’économie de la zone euro.

Lors de la conférence de presse du 12 septembre dernier, la présidente de la BCE a rappelé que, même si la banque centrale s’est engagée sur la voie d’un assouplissement de sa politique monétaire, le calendrier des baisses de taux et leur ampleur ne sont pas prédéterminés. Elle n’a pas souhaité ainsi donner d’indications sur une éventuelle baisse en octobre.

Une baisse attendue des taux de la FED

La semaine prochaine, la Réserve fédérale américaine devrait entamer son processus de baisse des taux. Une réduction de 50 points de base est attendue pour cette première étape.

Poursuite de la chute du cours du pétrole

Le baril de Brent est passé sous la barre des 70 dollars le mardi 10 septembre, atteignant ainsi son plus bas niveau depuis 2021. En un an, il a perdu plus de 20 % de sa valeur. Cette baisse s’explique par la faible croissance en Chine et dans la zone euro. La tendance a été renforcée par l’annonce, mercredi 11 septembre, d’une hausse des stocks commerciaux américains. Selon l’Agence américaine d’information sur l’énergie, ces réserves ont augmenté de 800 000 barils la semaine dernière, soit un volume inférieur aux prévisions, mais qui témoigne néanmoins du ralentissement de la demande. Par ailleurs, l’activité des raffineries a également diminué, avec un taux d’occupation tombé sous les 93 %. Le repli de la demande de carburant aux États-Unis, attendu avec la fin des vacances d’été, s’est avéré plus marqué que prévu.

L’Agence internationale de l’énergie (AIE) a révisé à la baisse, jeudi 12 septembre, ses prévisions de consommation de pétrole. Selon elle, la demande de pétrole ne devrait augmenter que de 900 000 barils par jour en 2024, soit 70 000 barils de moins que ses prévisions précédentes. Pour 2025, elle maintient sa prévision d’une croissance de 950 000 barils quotidiens.

Le léger rebond du pétrole en fin de semaine est imputable aux perturbations climatiques dans le golfe du Mexique, dues au passage de l’ouragan Francine. Le baril a ainsi repassé la barre des 70 dollars, mais cette remontée pourrait être temporaire, certains analystes prévoyant un baril à 60 dollars dans les prochaines semaines.

La baisse du cours du pétrole accentue la désinflation et réduit le montant des importations ainsi que les coûts de production pour les pays de la zone euro.

Des actions en hausse

Avec l’annonce de la baisse des taux de la BCE cette semaine et celle attendue la semaine prochaine aux États-Unis, les actions ont connu une hausse ces derniers jours. Le CAC 40 a progressé de près de 1,5 % et le DAX allemand de plus de 2,2 %. Les indices américains ont également fortement augmenté en anticipation de la baisse des taux directeurs. Le Nasdaq a gagné plus de 6 % et le S&P 500 près de 4 % en une semaine.

L’or : de record en record

Cette semaine, l’once d’or a atteint un nouveau record, dépassant les 2 570 dollars. Le métal précieux continue d’être soutenu par les achats des banques centrales et des épargnants chinois, ces derniers se détournant de l’immobilier en raison de la crise dans ce secteur, et multipliant les achats d’or. La baisse des taux d’intérêt par les banques centrales incite également à des arbitrages en faveur de l’or.

Le tableau de la semaine des marchés financiers

| Résultats du 13 sept. 2024 | Évolution sur la semaine | Résultats du 29 déc. 2023 | Résultats du 30 déc. 2022 | |

| CAC 40 | 7 465,25 | +1,46 % | 7 543,18 | 6 471,31 |

| Dow Jones | 41 393,78 | +2,51 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 626,02 | +3,91 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 17 683,98 | +6,03 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 688,81 | +2,23 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 273,09 | +1,23 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 843,99 | +1,37 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 36 581,76 | +0,51 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 704,09 | -1,73 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,839 % | -0,040 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,148 % | -0,056 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,662 % | -0,0630 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1085 | -0,01 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 580,91 | +3,29 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,60 | +1,83 % | 77,13 | 84,08 |

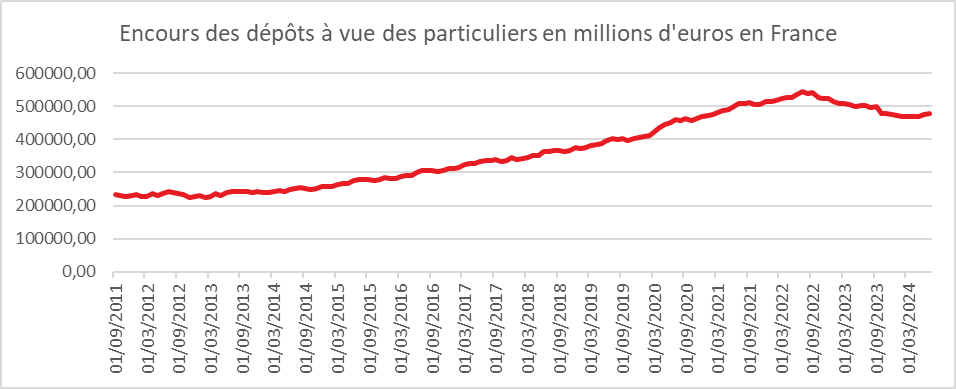

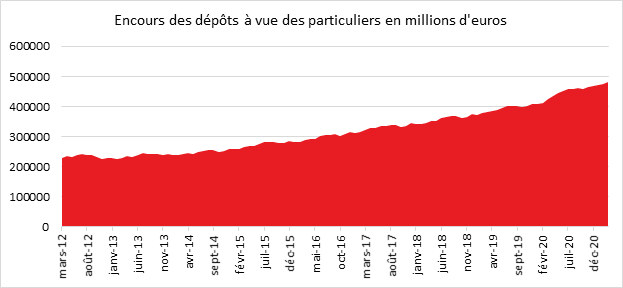

Nouvelle augmentation des dépôts à vue des particuliers

Après avoir atteint un record en juillet 2022 à 543 milliards d’euros, les dépôts à vue avaient connu une décroissance en lien avec la hausse de la rémunération des produits de taux, notamment celle du Livret A, du LDDS et du LEP. En avril 2024, l’encours était tombé à 468,6 milliards d’euros. Depuis, il a repris le chemin de la hausse, atteignant près de 479 milliards d’euros à la fin juillet 2024, soit une augmentation de 9 milliards d’euros depuis la fin mai. Les incertitudes politiques poussent peut-être les ménages à conserver davantage de liquidités. De plus, le nombre croissant de Livrets A et de LDDS ayant atteint leur plafond pourrait également expliquer la progression de l’encours des dépôts à vue. Entre la fin de l’année 2019 et juillet 2024, cet encours a augmenté de 72 milliards d’euros.

Cercle de l’Épargne – données Banque de France

Vers une baisse du taux du Livret A en 2025

Le gel du taux du Livret A, décidé par le ministre de l’Économie en 2023, est censé prendre fin en février 2025. Compte tenu de l’évolution de l’inflation et des taux directeurs de la Banque centrale européenne, le taux du Livret A devrait baisser. Selon l’arrêté du 27 janvier 2021 relatif aux taux d’intérêt des produits d’épargne réglementée, ce taux est égal à la moyenne du taux d’inflation hors tabac et du taux « Ester » des six derniers mois. Le taux d’inflation pourrait être de 2 % en juillet et décembre, et le taux « Ester » de 3,5 %. Le taux du Livret A pourrait donc s’établir à 2,75 %.

De son côté, le taux du Livret d’Épargne Populaire (LEP) devrait également diminuer. Ce taux est le plus élevé entre le taux d’inflation des six derniers mois ou le taux du Livret A majoré de 0,5 point. Actuellement fixé à 4 %, il pourrait être abaissé à 3,25 % au 1er février 2025. Le gouvernement pourrait cependant faire un geste en ne le réduisant qu’à 3,5 %.

Le Coin des Epargnants du 7 septembre 2024 : c’est la rentrée !

Une rentrée boursière morose

En cette première semaine de rentrée, les indices boursiers ne sont pas à la fête. Les perspectives peu encourageantes de la croissance chinoise et les doutes persistants quant à celle des États-Unis ont incité les investisseurs à la prudence, les poussant à se tourner vers les valeurs obligataires. Malgré la nomination d’un nouveau Premier ministre, le CAC 40 a perdu plus de 3,5 % sur la semaine. De son côté, l’indice européen Eurostoxx a chuté de près de 4 %. Le Nasdaq a enregistré sur la semaine une forte baisse, soit plus de 5 %. Le S&P 500 a, de son côté, perdu plus de 4 %. Les valeurs technologiques connaissent un mouvement de correction en raison de perspectives de bénéfices moins fortes qu’anticipées.

Les taux des obligations d’État ont reculé, plus aux États-Unis qu’en Europe, et notamment en France en lien avec des anticipations de baisse des taux directeurs et des achats des investisseurs se désengageant des actions.

Emploi américain : une lecture complexe

Le vendredi 6 août, les analystes ont suivi de près la publication des résultats du marché de l’emploi aux États-Unis. Cependant, ils peinent à en tirer des conclusions définitives quant à l’évolution des taux directeurs américains. En effet, au mois d’août, 142 000 emplois (hors secteur agricole) ont été créés. Ces créations sont supérieures à celles de juillet, mais inférieures aux 165 000 anticipées par les économistes interrogés par Bloomberg. Le taux de chômage est passé de 4,3 % à 4,2 % en un mois. Les salaires, quant à eux, ont augmenté de 3,8 % sur un an, contre 3,7 % prévu et 3,6 % en juillet. Face à ces résultats, la majorité des investisseurs penchent pour une réduction des taux directeurs par la Fed de 25 points de base en septembre. Toutefois, la proportion de ceux envisageant une baisse de 50 points est passée de 39 % à 41 % (indicateur CME fondé sur les contrats à terme des Fed funds). La réunion de la Fed est prévue pour les 17 et 18 septembre prochains.

En Europe, la sortie de la stagnation reste incertaine

L’économie de la zone euro a progressé moins rapidement que prévu entre avril et juin (+0,2 % contre +0,3 % initialement estimé). Bonne nouvelle pour l’inflation : la hausse des salaires s’est ralentie à 4,3 % au deuxième trimestre, contre 4,8 % au premier trimestre, selon les calculs de Bloomberg Economics. Cette morosité pourrait inciter la Banque centrale européenne à intensifier l’assouplissement de sa politique monétaire. La baisse de la production industrielle en Allemagne en juillet augmente le risque de récession pour la première puissance économique de la zone euro. La production manufacturière allemande s’est contractée de 2,4 % en juillet, un recul nettement supérieur à la baisse de 0,5 % anticipée par les économistes, annulant ainsi la hausse de 1,7 % enregistrée le mois précédent. En France, la production industrielle a également reculé de 0,9 % en juillet.

Le cours du pétrole au plus bas

Le prix du pétrole Brent a chuté de près de 10 % cette semaine, sous l’effet du ralentissement de l’économie chinoise, de la stagnation européenne et des incertitudes concernant l’économie américaine. Le baril de Brent s’échangeait à 70 dollars le vendredi 6 août. Dans ce contexte, huit membres de l’OPEP+, dont l’Arabie saoudite et la Russie, ont convenu de prolonger de deux mois leurs réductions volontaires de production, à hauteur de 2,2 millions de barils par jour. L’Irak, les Émirats arabes unis, le Koweït, le Kazakhstan, l’Algérie et Oman sont également concernés.

Le prix du pétrole est également en baisse en raison des déclarations des candidats à l’élection présidentielle américaine, qui ne prévoient aucune limitation de l’exploitation pétrolière aux États-Unis. De nouveaux acteurs, tels que le Brésil et le Guyana, émergent également sur le marché pétrolier. Certains membres de l’OPEP cherchent à s’affranchir des quotas de production, craignant que la demande de pétrole diminue dans les prochaines années avec la décarbonation progressive des économies.

Le tableau de la semaine des marchés financiers

| Résultats 6 sept. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 352,30 | -3,65 % | 7 543,18 | 6 471,31 |

| Dow Jones | 40 345,41 | -2,75 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 408,42 | -4,32 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 16 690,83 | -5,62 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 280,49 | -3,19 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 181,47 | -2,33 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 738,06 | -3,93 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 36 391,47 | -5,84 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 765,81 | -2,42 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,879 % | -0,041 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,204 % | -0,104 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,725 % | -0,170 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1070 | +0,49 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 487,00 | +0,18 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 70,76 | -9,11 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des Epargnants du 7 octobre 2023 : actions, interrogations pour la fin de l’année

Hausse des taux, créations d’emploi, baisse des actions

Après un bon premier semestre, le cours des actions sur les différentes places financières est orienté à la baisse. Durant la première semaine d’octobre, le CAC 40 est ainsi tombé en-dessous des 7 000 points. Il s’est légèrement repris en fin de semaine pour terminer à 7060 points. Le recul de l’indice parisien comme celui des autres grands indices « actions » européens s’explique par la hausse des taux d’intérêt qui amène des arbitrages favorables aux obligations dans un contexte d’aversion croissante aux risques. L’augmentation des taux directeurs qui n’est pas, a priori, totalement arrivée à son terme conduit à des anticipations plus pessimistes concernant la croissance. Par ailleurs, en fin d’année, surtout après un cycle de hausses rapides, les investisseurs engrangent des plus-values en vendant des actions, ce qui génère mécaniquement des baisses de cours. A noter qu’aux Etats-Unis, les indices « actions » ont légèrement progressé cette semaine, les investisseurs considérant que l’économie fait preuve d’une réelle résilience.

Les Etats-Unis n’arrêtent pas de créer des emplois

Les hausses des taux d’intérêt n’aboutissent pas à inverser réellement le processus de créations d’emploi aux Etats-Unis. En septembre, la première économie mondiale a créé 336 000 emplois, pratiquement le double de l’estimation du consensus Bloomberg qui prévoyait 170 000 embauches nettes dans le secteur non agricole. Le secteur public a recruté 73 000 personnes, celui des loisirs et de l’hôtellerie 96 000 et celui de la santé 41 000. Les embauches ont été un peu moins nombreuses dans la construction, l’industrie manufacturière ou le commerce de détail, tandis que le secteur du divertissement, frappé par la grève des scénaristes et acteurs à Hollywood, a supprimé 5 000 emplois le mois dernier (45 000 depuis le mois de mai). L’accord en cours de finalisation devrait se traduire par une reprise de l’emploi dans ce secteur dans les prochaines semaines. Les résultats de l’emploi ne seront pas perçus sur le plan de la lutte contre l’inflation comme rassurants même si le salaire horaire moyen américain n’a augmenté que de 0,2 % en septembre, comme en août, limitant sa progression sur un an à 4,2 %, contre 4,3 % attendu. Les investisseurs à Wall Street sont de plus en plus nombreux à tabler sur une nouvelle des taux directeurs de la FED. Les taux américains à 10 ans ont poursuivi leur progression pour atteindre près de 4,9 %, soit un plus haut depuis 2007.

La semaine a été également marquée par une forte baisse du cours du pétrole intervenue après la publication des stocks hebdomadaires d’essence, en forte hausse, aux États-Unis. L’appréciation du dollar joue également en défaveur des cours du pétrole. Leur baisse s’explique également par les craintes d’un ralentissement économique plus marqué et plus long que prévu. Les ventes au détail en baisse de -1,2% en août après s’être déjà contractées de -0,1% en juillet jettent un doute sur les perspectives de croissance européenne de 2023.

La panne du commerce international

Selon les dernières prévisions de l’Organisation mondiale du commerce (OMC), en 2023, le commerce international ne progresserait que de 0,8 % en volume cette année (3 % en 2022 et 9,6 % en 2021) et non plus de 1,7 % comme espéré en avril dernier. Le commerce mondial croît désormais moins vite que le PIB dont la croissance pour 2023 est estimée, au niveau mondial, à 2,6 %. L’OMC s’attend à une légère amélioration en 2024 avec une croissance de 3,3 % des échanges.

Le commerce et l’activité mondiale ont ralenti à compter du quatrième trimestre 2022. Avec le resserrement des politiques monétaires, les difficultés économiques de la Chine et l’augmentation du protectionnisme ont freiné la croissance des échanges. Les volumes d’importations en 2023 devraient se contracter entre 0,4 % et 1,2 % en Amérique du Nord, en Amérique du Sud, en Europe et en Asie.

L’OMC souligne que l’activité de transport par container stagne. Seul le trafic dans les ports chinois a continué de croître quand les expéditions via les ports européens ont diminué. En revanche, les vols commerciaux entre le 1er janvier et le 20 septembre sont en forte progression, +23 %, dépassant les niveaux d’avant la pandémie du covid.

Le tableau de la semaine des marchés financiers

| Résultats 6 oct. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 060,15 | -1,05 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 407,58 | +0,11 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 308,50 | +0,65 % | 3839,50 | 4766,18 |

| Nasdaq | 13 431,34 | +1,88 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 229,77 | -1,59 % | 13 923,59 | 15 884,86 |

| Footsie 100 (Royaume-Uni) | 7 494,58 | -1,63 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 144,43 | -0,72 % | 3792,28 | 4,298,41 |

| Nikkei 225 (Japon) | 30 994,67 | -2,46 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 110,48 | -0,16 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,485 % | +0,084 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,888 % | +0,043 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +4,779 % | +0,209 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0578 | -0,02 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 831,35 | -1,41 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 84,84 | -11,67 % | 84,08 | 78,140 |

Cercle de l’Épargne

Les 10 % les plus aisés n’échappent pas à l’impôt en France

Adeptes des niches fiscales, les ménages les plus aisés échapperaient à l’impôt. Au moment où l’idée d’un prélèvement de 5 % sur le patrimoine financier des 10 % des ménages les plus aisés fait l’objet d’une proposition de loi, cette antienne est loin d’être vérifiée.

Selon une note du site Fipeco, les 10 % des ménages les plus aisés arrivent en deuxième position pour le poids des prélèvements obligatoires au sein de l’OCDE. L’étude prend en compte les prélèvements payés à la fois par les ménages et par les entreprises à l’origine des revenus des premiers. Sont ainsi pris en compte l’impôt sur le revenu, les cotisations salariales, mais également les cotisations patronales. Pour les dividendes, le calcul intègre les taxes acquittées par les ménages et ceux payées par les entreprises au titre de l’impôt sur les bénéfices.

Un salarié français payé 64 000 euros brut par mois est soumis selon cette méthode à un prélèvement représentant 64 % de ses gains. Seule la Belgique pratique un taux de prélèvement plus élevé (67 %). Les grands pays de l’OCDE ont des taux de prélèvement inférieurs pour les revenus du travail : Royaume-Uni (52 %), Italie (50 %), Allemagne (47 %), États-Unis (44 %).

Pour un Français percevant 64 000 euros sous forme de dividendes, le taux d’imposition atteint 51 % (en incluant l’impôt sur les bénéfices payé par l’entreprise avant versement du dividende). Seuls trois pays dans l’OCDE ont un taux plus élevé : le Canada, le Danemark et l’Espagne.

Les dividendes sont ainsi mieux traités que les revenus du travail, l’écart de prélèvement étant de 13 points. Cet écart est la conséquence de l’introduction en 2018 du prélèvement forfaitaire unique (PFU). Auparavant, la France était de loin le pays qui taxait le plus les revenus du capital. Mais même avec le PFU, il reste au-dessus de la moyenne.

Le Coin des Epargnants du 15 septembre 2023 : quand les marchés veulent croire à la fin de la hausse des taux

Les marchés « actions » en mode confiance

L’indice CAC 40 a enregistré, lors de cette deuxième semaine de septembre, son meilleur résultat hebdomadaire depuis la semaine du 14 juillet avec un gain de près de 2 %. Ce rebond après de nombreuses séances de léthargie s’explique par la conviction que le cycle de hausses des taux directeurs de la part des banques centrales arrive à son terme et par la publication d’indicateurs chinois supérieurs aux prévisions. La deuxième économie mondiale semble, en effet, réagir positivement aux mesures de soutien mises en place par le gouvernement. En août, la production industrielle a augmenté de 4,5 % sur un mois, après 3,7 % en juillet et contre 3,9 % attendue. Cette progression est la plus importante depuis le mois d’avril. Les ventes de détail ont augmenté de 4,6 % sur un an, contre 2,5 % en juillet et 3 % estimé par le consensus. En revanche, dans le secteur de l’immobilier, les prix ont continué de reculer en août, de 0,3 %, contre -0,2 % en juillet.

Aux Etats-Unis, la production industrielle a augmenté de 0,4 % sur un an en août, tandis que l’indice d’activité manufacturière de la Fed de New York est en hausse à +1,9 point, contre -19 le mois précédent et -10 attendu. La grève dans le secteur automobile pourrait avoir des effets négatifs pour le mois de septembre. La production informatique serait en recul au vu du ralentissement de la production annoncée par les TSMC, un des principaux producteurs de microprocesseurs. Cette annonce a conduit à la baisse des valeurs technologiques. Le Nasdaq a ainsi reculé de 0,55 % sur la semaine.

L’indice de confiance du consommateur de l’Université du Michigan a diminué, en revanche, de 1,8 point à 67,7 en septembre, mais la composante des anticipations d’inflation à un an n’est plus que de 3,1 %, son plus bas niveau depuis mars 2021. Celle des anticipations à 5-10 ans a reculé à 2,7 %, soit son plus faible score depuis le mois de septembre 2022. Ces résultats pourraient inciter la FED, le 20 septembre prochain, à réaliser une pause dans la hausse des taux. Certes comme pourla BCE, elle pourrait effectuer une hausse de précaution.

Le cours du pétrole a, de son côté, continué de se raffermir en se rapprochant des 95 dollars le baril. La hausse de cette semaine est liée aux déclarations émanant de l’Organisation des pays exportateurs de pétrole (OPEP) qui s’attend à un déficit d’offre par rapport à la demande mondiale sans précédent depuis 2007, déficit qu’elle a sciemment organisé avec des accords de régulation de la production. Dans son rapport mensuel, publié mardi12 septembre dernier, l’OPEP a évalué le déficit potentiel à 3,3 millions de barils jours. Si la croissance aux Etats-Unis persiste et la Chine connait un rebond de croissance, la barre des 95 dollars pourrait être assez rapidement franchie et dépassée. L’Europe et le Japon seraient les plus exposés au sein des pays de l’OCDE à cette augmentation qui ralentirait le processus de décrue de l’inflation.

La BCE confirme et signe

La Banque centrale européenne a, jeudi 14 septembre, porté le taux de la facilité de financement (« refi ») à 4,5 %, celui de la facilité de prêt marginal à 4,75 %, et le taux de dépôt à 4 %, son plus haut niveau depuis la naissance de l’euro. Depuis le mois de juillet 2022, les taux ont ainsi augmenté de 4,5 points.

La BCE n’a pas opté pour une pause en septembre malgré la baisse des indices PMI qui semblent indiquer l’arrivée rapide d’une récession. Le Comité de politique monétaire de la banque centrale a pris en compte le maintien d’une inflation élevée, 5,3 % en août pour la zone euro. Au sein de celle-ci, plusieurs pays dont la France ont connu un rebond de l’indice des prix le mois dernier. L’inflation sous-jacente (hors énergie et alimentation) qui est surveillée par la BCE, reste également à des niveaux élevés. Selon les nouvelles projections de la BCE, l’inflation serait plus élevée qu’initialement prévue en 2023 (5,6 %) comme en 2024 (3,2 %). Le retour dans la zone cible des 2 % n’est envisagée qu’en 2025. Face à cette situation, la BCE a voulu prouver sa volonté de casser les anticipations inflationnistes. Elle a préféré réaliser cette hausse dès maintenant pour éviter d’être sous pression en octobre en cas de concrétisation de la récession. Il lui serait en effet plus difficile d’augmenter ses taux en cas de réduction du PIB. Pour une majorité d’investisseurs, l’augmentation du mois de septembre pourrait être la dernière ce qui a abouti à une décrispation sur les taux des obligations d’État. Sur ce sujet, Christine Lagarde, la Présidente de la BCE, n’a pris aucun engagement. La banque centrale n’a pas, par ailleurs, communiqué sur une possible accélération de la réduction de son bilan par la fin des réinvestissements liés à son programme « urgence pandémie » (PEPP) ou par une cession des titres détenus dans le cadre de son principal programme d’achats d’actifs (APP). Elle pourrait utiliser ses outils à l’occasion des prochaines réunions si l’arme des taux devenait moins facile à manier.

Le dollar « never die »

La fin du dollar est une antienne vieille d’un demi-siècle. Depuis la fin des accords de Bretton Woods intervenue en 1976, faisant suite à l’arrêt de sa convertibilité en or le 15 août 1971, le dollar n’en finit pas de défier les mauvais augures. De la crise financière de 2008, à la guerre en Ukraine, en passant par la mise en place des sanctions contre la Chine, la dédollarisation à maintes fois été annoncée sans, à ce jour, se concrétiser. Le dollar reste de loin la première monnaie de réserve, autour de 60 % loin devant l’euro, autour de 20 %.

L’euro, en raison de la guerre en Ukraine et des menaces de récession, avait perdu du terrain face au dollar au point de tomber en-dessous de la parité en septembre 2022. Avec la hausse des taux directeurs décidée par la BCE, la monnaie européenne avait regagné une partie du terrain. Elle s’était ainsi apprécié de 15 % revenant à 1,12 dollar au mois de juillet 2023. Depuis, l’euro a perdu 5 %. Cette baisse est imputable à des prises de bénéfices de la part des hedge funds. Ces derniers ne prévoient pas une amélioration du taux de change de l’euro dans les prochains mois, le cycle de hausse des taux directeurs s’achevant.

Le dollar reste une valeur refuge en période trouble. La monnaie américaine bénéfice par ailleurs de la frénésie d’investissements que génère l’intelligence artificielle (IA). Le dollar profite également de la bonne tenue de la croissance américaine qui est deux fois plus importante que celle de la zone euro depuis 2019. Les investisseurs s’attendent à un ralentissement économique plus long et plus profond en zone euro qu’aux États-Unis.

La monnaie européenne si elle est en souffrance par rapport au dollar résiste néanmoins par rapport à l’ensemble des monnaies. En 2023, son taux de change réel (après inflation) a progressé de 3,4 % et s’établit à son plus haut niveau depuis cinq ans. Depuis sa création en 1999, la monnaie européenne n’a cédé que 6,5 % et a réussi à surmonter de nombreuses crises : crise des subprimes en 2008/2009, crise des dettes souveraines 2010/2014, épidémie de Covid en 2020, guerre en Ukraine en 2022.

Sur les marchés des changes, l’inconnu demeure la monnaie chinoise. Les autorités de Pékin pourraient être tenté de déprécier le yuan pour endiguer la baisse de l’activité et la menace déflationniste et pour favoriser la compétitivité des exportations. Il pourrait en résulter des tensions accrues entre les pays occidentaux et la Chine.

Le tableau de la semaine des marchés financiers

| Résultats 15 sept. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 378,82 | +1,91 % | 6 471,31 | 7 153,03 |

| Dow Jones | 34 618.24 | +0,25 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 450.32 | -0,07 % | 3839,50 | 4766,18 |

| Nasdaq | 13 708,33 | -0,55 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 893,53 | +0,91 % | 13 923,59 | 15 884,86 |

| Footsie 100 (Royaume-Uni) | 7 711,38 | +3,12 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 294,95 | +1,28 % | 3792,28 | 4,298,41 |

| Nikkei 225 (Japon) | 33 533,09 | +2,84 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 117,74 | +0,03 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,214 % | +0,071 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,671 % | +0,060 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +4,324 % | +0,057 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0671 | -0,29 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 924,45 | +0,32 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 93,66 | +3,79 % | 84,08 | 78,140 |

Cercle de l’Épargne

Le Coin des Epargnants du 9 septembre 2023 : montée des incertitudes

La vie n’est pas toujours rose pour les investisseurs

Ralentissement économique confirmé, hausse du prix du pétrole, persistance des tensions sino-américaines : les investisseurs ne voient pas la vie en rose depuis le début du mois de septembre. Les indices « actions » sont en léger recul sur la semaine de -0,90 % pour le CAC40 à -2,08 % pour le Nasdaq. Le Footsie britannique est le seul à faire exception avec une hausse de 0,20 %.

La croissance est annoncée en baisse un peu partout pour les prochains mois. En France, l’INSEE a prévu une croissance qui ne dépasserait pas 0,1 % au troisième trimestre. Avec l’annonce de Ryad et de Moscou de proroger jusqu’à la fin de l’année, l’accord de réduction de la production de pétrole, les cours de ce dernier ont été orientés à la hausse. Le prix du baril de Brent a dépassé les 90 dollars durant la semaine écoulée. Il a ainsi augmenté de près de 2 % sur la semaine et de 20% en trois mois. Cette remontée du prix du pétrole contrarie le processus de baisse de l’inflation. Celle-ci demeure vive est pourrait conduire les banques centrales à relever, une nouvelle fois, leurs taux directeurs à l’occasion de leur prochaine réunion, le 14 et le 19 septembre. Les investisseurs ont accusé le coup après la décision de l’administration chinoise d’interdire l’usage de l’iPhone et de tout autre smartphone de marque étrangère à ses hauts fonctionnaires et employés gouvernementaux. L’action d’Apple a perdu 6,4 % mercredi 7 et jeudi 8 septembre avant de rebondir de 1 % vendredi 9.

La perspective de nouvelles hausses des taux directeurs de la part de la FED et de la BCE a conduit à une augmentation des taux pour les obligations souveraines. Le taux de l’OAT à 10 ans a dépassé 3,1 % et celui de son homologue américain 4,2 %. Le taux des obligations « corporate » dépasse se situe désormais entre 4 et 6 %. L’euro s’est légèrement déprécié sur la semaine passant en-dessous de 1,08 dollar.

Le tableau de la semaine des marchés financiers

| Résultats 8 sept. 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 240,77 | -0,90 % | 6 471,31 | 7 153,03 |

| Dow Jones | 34 576,59 | -0,92 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 457,49 | -1,40 % | 3839,50 | 4766,18 |

| Nasdaq | 13 761,53 | -2,08 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 740,30 | -0,68 % | 13 923,59 | 15 884,86 |

| Footsie 100 (Royaume-Uni) | 7 478,19 | +0,20 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 237,19 | -1,06 % | 3792,28 | 4,298,41 |

| Nikkei 225 (Japon) | 32 606,84 | -0,32 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 116,72 | -0,53 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,143 % | +0,088 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,611 % | +0,079 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +4,267 % | +0,090 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0702 | -1,24 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 917,68 | -1,14 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 90,85 | +2,10 % | 84,08 | 78,140 |

Cercle de l’Épargne

Le Coin des Epargnants du 12 août 2023 : quand le pétrole se rappelle à notre bon souvenir

La bataille contre l’inflation n’est pas terminée

En pleine période estivale, le pétrole s’est rappelé au bon souvenir des consommateurs et des investisseurs. La politique de réduction de l’offre décidée par l’Arabie saoudite porte ses fruits, le baril de Brent s’échangeant, cette semaine, à plus de 85 dollars. Le baril a gagné en un mois près de 10 %.

L’Arabie saoudite a annoncé, le jeudi 3 août dernier une prolongation de la baisse de sa production d’un million de barils par jour instituée en juillet. Cette opération est coordonnée avec la Russie qui a décidé de diminuer sa production de 300 000 barils par jour. Regroupées depuis 2016 au sein de l’OPEP+, représentant 40 % de l’offre mondiale, l’Arabie saoudite et la Russie, entendent maintenir des prix élevés dans un contexte de recul de la croissance qui naturellement pèse sur les cours. Saudi Aramco a, en juillet, limité sa production quotidienne à 9,05 millions de barils, soit trois millions de moins que son niveau de croisière. La Russie a stabilisé, de son côté, sa production à 9,4 millions de barils. L’objectif de l’Arabie saoudite est un cours du pétrole de plus de 80 dollars afin de financer son plan de transformation de son économie, plan « Vision 2030 » qui vise à préparer le pays à l’après pétrole. La Russie a besoin d’un pétrole élevé pour financer son effort de guerre. Logiquement, le pays ne peut pas exporter au-dessus de 60 dollars le baril mais il arrive à contourner cette règle tout en étant contraint d’effectuer des ristournes aux importateurs comme la Chine ou l’Inde.

La réduction de l’offre de la part de l’OPEP+ ne se fait pas complètement ressentir sur les prix en raison du ralentissement de l’économie mondiale et en particulier de la Chine. Avec une croissance plus élevée, l’OPEP+ espère une reprise de la demande en 2024. La consommation pourrait atteindre alors102 millions de barils jour. La hausse des cours actuels est due à une baisse des stocks. Ces derniers pourraient diminuer de 2,2 millions de barils par jour au troisième trimestre et de 1,2 million au quatrième.

Cette hausse du cours du pétrole n’a pas complètement occulté les bonnes nouvelles sur le terrain de l’inflation en provenance des Etats-Unis. Les prix à la consommation y ont augmenté de 3,2 % en juillet, soit moins que les 3,3 % attendus par le consensus. Hors éléments volatils que sont l’énergie et l’alimentation, l’inflation s’est élevée à 4,7 %, en recul parrapport aux 4,8 % de juin. L’autre bonne nouvelle en provenance des Etats-Unis provient de la série d’émissions obligataires, d’un montant de 103 milliards de dollars en trois jours de la part du Trésor. Les émissions à 10 ans se sont réalisés en dessous des 4 % témoignant de la confiance des investisseurs dans le recul de l’inflation. En revanche, les prix à la production progressé aux Etats-Unis de 0,3 % sur un mois en juillet, contre 0,1% en juin et 0,2% espéré. La Chine de son côté a poursuivi sa politique de libéralisation des voyages en groupe vers plusieurs pays, dont les Etats-Unis, le Royaume-Uni, l’Australie, la Corée du Sud et le Japon ce qui conduit à une nouvelle hausse des cours du secteur du luxe (LVMH et Hermès) et de celles des compagnies aériennes ou du secteur de l’hôtellerie.

Dans ce contexte, les indices boursiers ont été cette semaine, étales, le CAC 40 gagnant 0,5 % quand le Daxx allemand a perdu 0,6 % et S&P500, 0,31 %.

Le tableau de la semaine des marchés financiers

| Résultats 11 août 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 338,40 | +0,51 % | 6 471,31 | 7 153,03 |

| Dow Jones | 35 281.40 | +0,70 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 464.05 | -0,31 % | 3839,50 | 4766,18 |

| Nasdaq | 13 644.85 | -1,90% | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 832,17 | -0,78 % | 13 923,59 | 15 884,86 |

| Footsie 100 (Royaume-Uni) | 7 523,01 | -0,47 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 320,75 | -0,39 % | 3792,28 | 4,298,41 |

| Nikkei 225 (Japon) | 32 473,65 | -0,87 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 189,25 | -3,01 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,147 % | +0,061 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,618 % | +0,090 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +4,150 % | +0,071pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1.0959 | -0,51 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 915,60 | -1,16 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 87,00 | +1,10 % | 84,08 | 78,140 |

Cercle de l’Épargne

Le Coin des Epargnants du 3 juin 2023 : le temps du soulagement aux Etats-Unis

Bonnes nouvelles sur le front américain et européen

La Bourse de Paris a fini la semaine mieux qu’elle ne l’avait commencée, malgré les menaces de dégradation de la note française. Les différentes places boursières ont salué l’adoption de la loi reportant de deux ans la question du relèvement du plafond de la dette américaine et la décrue de l’inflation en Europe. La hausse de la fin de la semaine n’empêche pas les indices actions, tant le CAC 40 que l’Eurostoxx ou le Footsie londonien, de reculer légèrement sur la semaine, confirmant leur tendance du mois de mai. Après avoir enregistré des sommets, le marché parisien est dans une phase de consolidation post publication des résultats des entreprises. Les doutes sur la croissance tant au sein de l’OCDE qu’en Chine incitent à la prudence. Aux Etats-Unis, la levée de l’hypothèque du plafond de la dette a contribué à la hausse des cours.

Les résultats de l’emploi américain au mois de mai ont été jugés plutôt encourageants, le maintien d’un fort mouvement de création d’emplois s’étant accompagné d’une modération des salaires. Le secteur non agricole a créé 339 000 postes le mois dernier, contre 294 000 en avril, confirmant que l’économie américaine reste résiliente. Le consensus formé par Bloomberg pariait sur 195 000 créations de postes. Le taux de chômage a légèrement augmenté en mai de 0,3 point à 3,7 % de la population active, contre 3,5 % attendu. Le salaire horaire moyen a progressé de 0,3 % sur un mois, après +0,4 % en avril, et de 4,3 % sur un an, quand le marché attendait une stabilisation à 4,4 %. Si la fermeté des embauches ne va pas dans le sens d’une pause dans le cycle de hausse des taux de la Fed, l’accalmie sur les salaires et la hausse du taux de chômage sont néanmoins des signaux positifs. Ces derniers pourraient conduire la banque centrale à modérer ses prochains relèvements de taux.

Le Congrès a joué à se faire peur cette semaine en adoptant dans la nuit du 1er au 2 juin la loi relevant le plafond de la dette publique. Par sécurité, l’échéance avant un défaut de paiement du pays, celle du 1er juin, avait été décalée au 5 juin vendredi soir par la secrétaire au Trésor Janet Yellen. En échange d’une suspension du plafond jusqu’en 2025, l’exécutif a accepté un maintien strict des dépenses à leur niveau actuel pour 2024 avec une légère augmentation dans la défense et pour les anciens combattants, avant une hausse plafonnée à 1 % l’année suivante. Les fonds non utilisés dans le cadre du Covid seront réintégrés pour près de 30 milliards de dollars. À la demande des Républicains, l’accord prévoit que les Américains âgés de 49 à 54 ans bénéficiant d’une aide alimentaire devront répondre à certaines exigences en matière de travail s’ils sont valides et sans personne à charge.

Dans ce contexte, les taux d’intérêt sur les obligations d’État sont en recul. Le taux de l’OAT français à 10 ans est repassé en-dessous de 3 %. L’écart avec l’Allemagne est relativement stable à 0,546 point en fin de semaine.