Accueil >

Les nouveaux plafonds du minimum contributif

Le minimum contributif (souvent employé sous sa forme abrégée « MiCo ») est un plancher de pension garanti dans le régime de retraite de base, notamment du régime général de l’assurance vieillesse au profit des assurés ayant cotisé et remplissant certaines conditions. Il s’agit non pas d’un dispositif d’assistance ou de solidarité.

Pour bénéficier du minimum contributif, il faut principalement disposer d’une retraite de base liquidée au taux plein (c’est-à-dire sans décote) parce que la durée d’assurance est suffisante ou que la pension a été liquidée à partir de 67 ans (sans condition de durée), avoir cotisé à au moins un régime de retraite de base et avoir liquidé toutes ses pensions.

Le minimum contributif est automatiquement attribué par la caisse de retraite lors de la liquidation. Son attribution dépend du nombre de trimestres cotisés et validés tous régimes confondus.

Deux minimums contributifs coexistent :

- Le minimum contributif de base attribué aux assurés justifiant d’une carrière complète (validation de tous ses trimestres requis pour obtenir une retraite à taux plein) ou aux assurés bénéficiant d’un départ à taux plein pour inaptitude au travail ;

- Le minimum contributif majoré est accordé aux assurés justifiant de 120 trimestres (donc 30 ans) cotisés.

Si l’assuré n’a pas la possibilité d’avoir la retraite à taux plein, le minimum contributif est réduit proportionnellement au nombre de trimestres manquants par rapport à ce qui est requis.

Le minimum contributif n’est pas versé intégralement si l’ensemble des pensions (de base + complémentaires, tous régimes confondus, y compris ceux de l’étranger) dépasse un plafond. Si les pensions excèdent ce montant, le montant du minimum contributif est ajusté à la baisse pour ne pas dépasser ce plafond.

La suspension de la réforme Borne n’a pas d’incidence sur le minimum contributif. Pour éviter un écart entre ce minimum de retraite et la progression des salaires, il est désormais revalorisé chaque année en fonction de la progression du Smic.

Avec l’annonce de la revalorisation du Smic, la Caisse nationale d’assurance vieillesse (Cnav) a publié la circulaire mettant à jour cette « pension de base minimum ». Y figurent les montants du minimum contributif (MiCo) et du « MiCo majoré » pour ceux qui s’apprêtent à partir à la retraite en 2026.

| Montant de la pension | Conditions pour toucher cette pension minimum | |

| Pension de base, versée par l’Assurance retraite (Cnav, Carsat, etc.) | ||

| Minimum contributif (MiCo) | 756,29 € | Taux plein |

| Minimum contributif (MiCo) majoré | 903,93 € | Taux plein + 120 trimestres cotisés |

| Pension complémentaire, versée par l’Agirc-Arrco pour les ex-salariés du privé | ||

| Pas de pension minimum pour la complémentaire | Montant variable selon votre carrière Attention : si le cumul base + complémentaire dépasse 1 410,89 €, alors le MiCo est réduit | |

Source : circulaire Cnav « Revalorisation du Smic au 1er janvier 2026 et incidences en matière de législation vieillesse » datée du 23 décembre 2025.

Gel des retraites en 2026 : pourquoi le gouvernement cible les retraités pour réduire le déficit public

Interrogé sur la proposition du gouvernement de geler les pensions des retraités supprimer l’abattement de 10 % des revenus (principalement issus de leurs pensions) des retraités pour limiter le déficit, le Directeur du Cercle de l’Epargne rappelle que cette mesure pénalisera les retraités les plus aisés. Rappelant qu’ « un retraité sur deux n’est pas imposable« , Philippe Crevel estime, par ailleurs, que le remplacement de l’abattement par un forfait unique de 2000 euros par ans devrait ainsi épargner les retraités modestes.

Régimes de retraite : une soutenabilité sous contraintes

Une relecture du rapport du Conseil d’orientation des retraites de 2025

Le rapport 2025 du Conseil d’orientation des retraites (COR), remis le 11 juin dernier, s’inscrit dans le prolongement de la mission flash de la Cour des Comptes du 20 février dernier et qui avait été demandée par le gouvernement dans le cadre du Conclave des retraites. Il confirme l’existence d’un déficit structurel des régimes de retraite et la nécessité de prendre des mesures afin de le contenir. Il souligne également une érosion du pouvoir d’achat des retraités, érosion qui devrait s’accentuer dans les prochaines années.

L’équilibre du système de retraite soumis aux variations des hypothèses démographiques et économiques

L’équilibre de tout système de retraite dépend d’hypothèses démographiques et économiques : nombre d’actifs et de retraités, taux de fécondité, espérance de vie à la retraite, solde migratoire, gains de productivité. Or, ces dernières ont connu des fluctuations non négligeables pouvant modifier les projections réalisées par le COR.

L’indice conjoncturel de fécondité a tendance à baisser plus rapidement que prévu. Il est passé de 2,03 en 2010 à 1,62 en 2024. Pour avoir un indice aussi faible, il faut remonter à 1919. Le COR a maintenu un indice de 1,8 pour ses prévisions mais sans s’interdire pour le rapport de 2026 de le réviser à la baisse.

Le solde migratoire est de plus en plus difficile à prévoir. Sur ces vingt dernières années, le solde migratoire moyen était de 100 000 par an. Entre 2019 et 2021, ce chiffre a atteint 152 000 par an. Pour la seule année 2021, la dernière connue, il était de 189 400. Les dernières fluctuations sont liées aux conséquences de la crise sanitaire avec les fermetures puis les réouvertures des frontières. Le COR conserve pour les prochaines années une prévision de solde migratoire à 70 000 par an.

Les gains d’espérance de vie ralentissent plus vite que prévu. L’espérance de vie à 65 ans qui est celle qui intéresse directement le système de retraite a augmenté, entre 1950 et 2022 de 8,5 ans pour les femmes et de 7 ans pour les hommes. Avant 2014, l’espérance de vie progressait de 1,5 à 2 ans par décennie. Entre 2014 et 2019, le gain n’est plus de 0,7 à 1,2 an par décennie. La pandémie de 2020/2021 a provoqué une baisse de l’espérance de vie à 65 ans qui n’a été compensée qu’en 2024. Celle-ci était de 23,4 ans pour les femmes en 2024 et de 19,7 ans pour les hommes.

Les femmes ont retrouvé l’espérance de vie de 2019 et les hommes l’ont améliorée de 0,1 an. Pour les femmes, l’espérance de vie semble marquer le pas. Le COR prévoit néanmoins des gains de 0,4 à 0,8 an par décennie pour les femmes et de 0,9 à 1,2 an pour les hommes. L’espérance de vie serait de 26,7 ans pour les femmes en 2070 et de 24,8 ans pour les hommes.

Le rapport démographique entre les personnes de plus de 65 ans et les 20/64 ans continue de se dégrader. En 2009, il y avait 3,6 personnes de 20 à 64 ans pour une personne de plus de 65 ans. En 2024, ce ratio est de 2,6. Il sera de 1,76 selon le scénario central du COR en 2070. La population active française devrait se stabiliser dans les prochaines années avant de décliner à compter du début des années 2040. En 2024, la France compte 31,3 millions d’actifs dont 2,3 chômeurs. En 2024, le taux d’emploi a atteint un niveau record en France, 68,8 %, taux qui reste néanmoins inférieur à celui de l’Union européenne et en particulier de celui de l’Allemagne (78 %). Le COR prévoit que le taux d’emploi passe à 71 % d’ici 2040.

Pour les gains de productivité qui ont une incidence sur l’évolution de la masse salariale, le COR retient un taux de progression annuelle de 0,7 % l’an. Entre 2019 et 2023, la productivité a baissé en France. En l’état actuel, le taux de 0,7 % peut être jugé optimiste. Le taux de croissance serait de 1,2 % en moyenne par an de 2024 à 2033 puis de 0,7 % de 2034 à 2044.

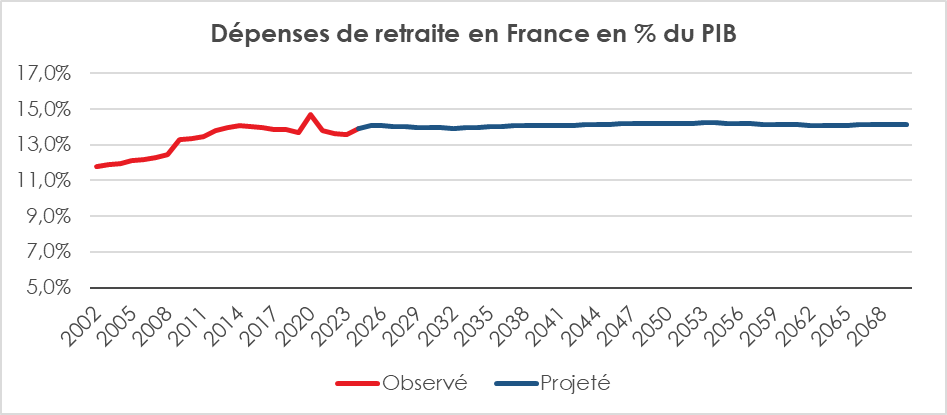

Dépenses de retraite stabilisées en théorie au sein du PIB

En 2024, les dépenses totales de retraite atteignent 407 milliards d’euros, soit 13,9 % du PIB. Ce ratio est projeté à 14,2 % en 2070 dans le scénario de référence. Cette stabilité suppose le recul de l’âge effectif de départ à la retraite (64,6 ans en 2070 contre 62,9 ans en 2023), et la dégradation du taux de remplacement (ratio pensions/sur revenus d’activité). Ce décrochage s’explique par la mise en œuvre les réformes des retraites depuis 1993 (désindexation des pensions par rapport aux salaires, vingt-cinq meilleures années, décote, allongement de la durée de cotisation, report de l’âge légal, etc.) et par le rendement décroissant de l’Agirc-Arrco ainsi que pour les fonctionnaires et la modération du point d’indice avec en parallèle l’essor des primes au sein de leur rémunération.

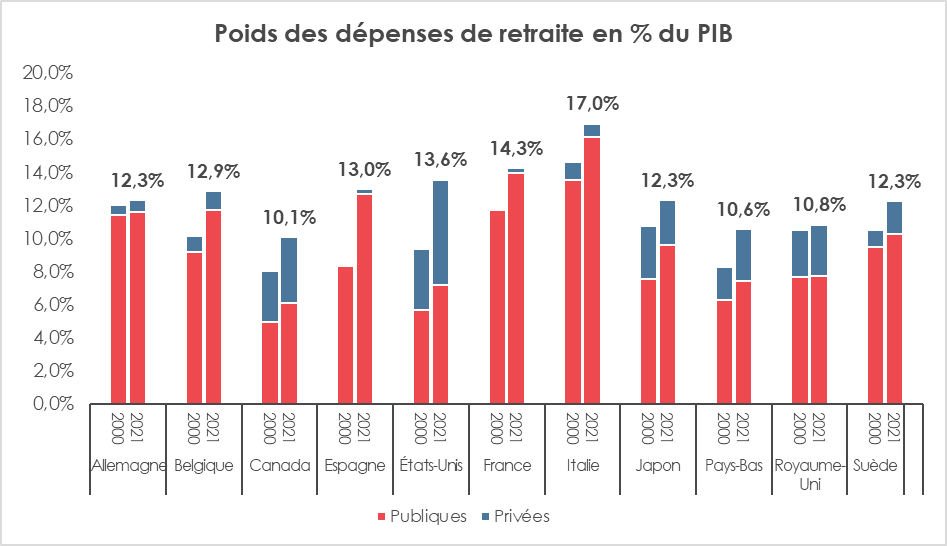

Parmi les pays observés par le COR, seule l’Italie dépense davantage en proportion du PIB. Cette position reflète moins une générosité hors norme qu’un PIB par habitant plus faible que la moyenne européenne. En effet, la France se classe au 5e rang pour l’effort de retraite par habitant derrière les États-Unis, l’Italie, la Suède et la Belgique. L’effort relatif de solidarité intergénérationnelle demeure élevé, mais ne garantit pas la progression à venir des retraites.

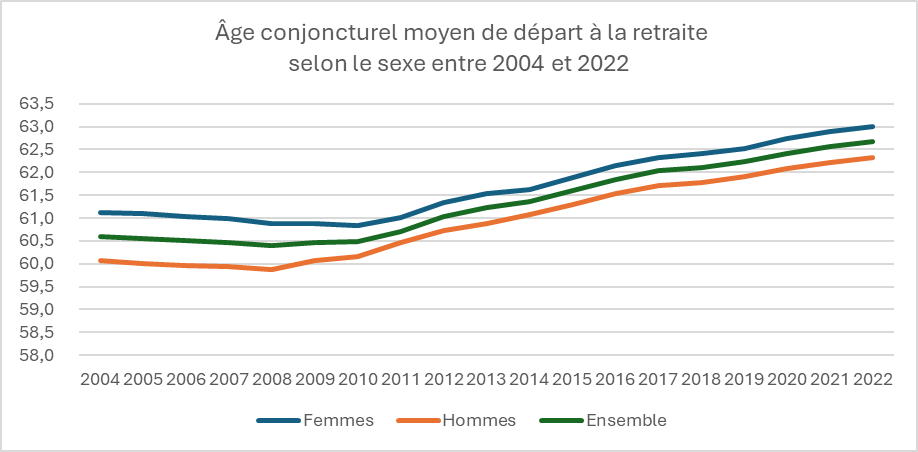

Les dépenses de retraite, en France, augmenteraient de 1,2 % par an entre 2024 et 2030 avec une forte progression du nombre de retraités (+0,8 % par an). Entre 2030 et 2050, la hausse des dépenses serait de 0,8 % en valeur réelle par an. La pension moyenne progresserait, toujours en valeur réelle, de 0,1 % par an. Les effectifs de retraités seraient en hausse de 0,7 % par an. De 2050 à 2070, les dépenses augmenteraient de 0,6 % par an. Les effectifs de retraités se stabiliseraient alors avec une progression de 0,2 % par an. Pour ses différentes prévisions, le COR table sur une augmentation de l’âge conjoncturel de départ à la retraite à 64,5 ans en 2040 contre 63 ans en 2023.

Le nombre de cotisants diminuerait à compter de 2040. Il passerait de 30,4 à 30,5 millions de 2023 à 2070. En retenant un âge conjoncturel de départ à la retraite en hausse, passant de 62,9 ans en 2023 à 64,1 ans en 2030 et à 64,6 ans en 2070, le nombre de retraités serait de 21,6 millions contre 17 millions en 2023. Le ratio cotisants/retraités qui était de 2,1 en 2000 s’élève désormais à 1,8. Il serait de 1,4 en 2070. La pension moyenne représente, en 2022, 52 % du revenu d’activité. En 2070, ce ratio sera de 45 %. La baisse des pensions par rapport aux revenus s’explique par la mise en œuvre des réformes de 1993 et par la baisse du rendement du point de l’AGIRC/ARRCO.

Les Ressources du système : une lente érosion aux effets cumulatifs

Les ressources atteignent également 13,9 % du PIB en 2024, mais ce niveau est projeté à seulement 12,8 % en 2070. Ce reflux est expliqué par la baisse du poids des subventions d’équilibre aux régimes spéciaux, notamment à la CNRACL, et par une masse salariale publique moins dynamique. Le financement des retraites repose, pour près des deux tiers des ressources, sur les cotisations sociales. La part des transferts publics, évaluée à 1,9 % du PIB en 2024, serait ramenée à 1,0 % en 2070.

Cette trajectoire traduit un choix implicite de décroissance de la part de l’État dans le financement du système, tout en sachant que ce dernier ne compense pas l’ensemble des exonérations de charges sociales aux régimes de retraite. Le manque à gagner est évalué à 2,2 milliards d’euros par an.

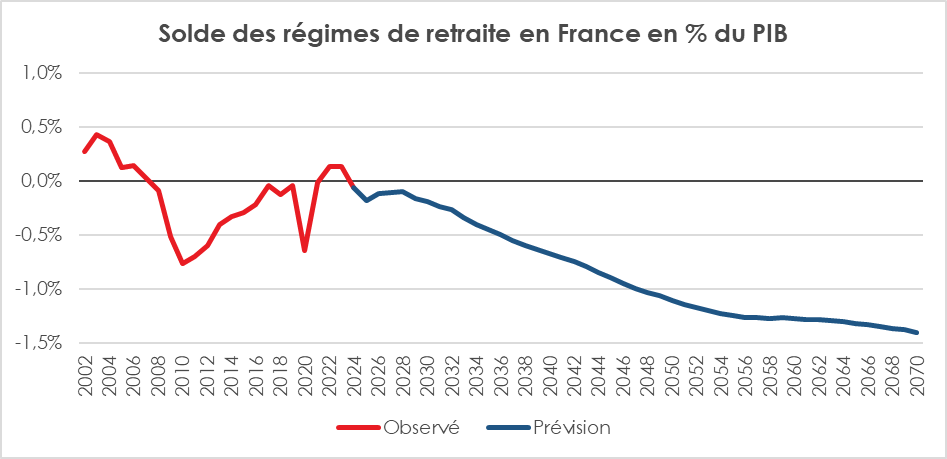

Un solde durablement négatif

Le COR souligne que, toute chose étant égale par ailleurs et selon les hypothèses du scénario central (1,8 enfant/femme, solde migratoire net de 70 000, productivité horaire à +0,7 %, chômage à 7 %), le solde des régimes de retraite devrait être négatif sur la période 2024/2070. Il passerait de –0,1 % du PIB en 2024 (1,7 milliard d’euros de besoin de financement), à –0,2 % en 2030 pour atteindre jusqu’à –1,4 % en 2070. Cette dégradation reflète la dissociation croissante entre les dépenses, contenues mais rigides, et des recettes structurellement affaiblies en raison de la faible croissance.

Le solde varie fortement selon les régimes. L’Agirc-Arrco resterait excédentaire à long terme, grâce à ses règles de pilotage et grâce à ses réserves. À l’inverse, la CNRACL connaîtrait un déficit croissant, du fait de la décroissance de ses effectifs actifs. Les régimes non-salariés hors indépendants resteraient, par ailleurs, également excédentaires.

Des réserves à hauteur de 7,4 % du PIB

Les régimes de retraite par répartition, pour un certain nombre d’entre eux, disposent de réserves financières évaluées par le COR à 213,8 milliards d’euros, soit 7,3 % du PIB. 90 % de ces réserves sont détenues par les régimes complémentaires. Celles de l’AGIRC/ARRCO sont les plus importantes, 86,5 milliards d’euros. La CNAVPL possède de son côté 38,2 milliards d’euros de réserve, le régime complémentaire des indépendants, 21,2 milliards d’euros et l’IRCANTEC, 17,7 milliards d’euros.

Le Fonds de Réserve des retraites dispose d’un actif net de 20,4 milliards d’euros. Depuis le 1er janvier 2011, il contribue au financement de la CADES à hauteur de 2,1 milliards d’euros par an.

La situation patrimoniale des régimes de retraite représente 6,9 % du PIB après prise en compte de la dette des retraites refinancée par la CADES.

Les provisions des régimes par capitalisation : 1,4 % du PIB

Les régimes de retraite par répartition n’ont pas vocation à réaliser des provisions mais certains d’entre eux gèrent des compléments par capitalisation. Ses provisions représentaient, en 2024, 1,4 point de PIB.

Entre dans cette catégorie, l’actif financier de la retraite additionnelle de la fonction publique qui s’élevait, en 2024 à 41,5 milliards d’euros. Le rendement technique de ce régime est de 3,89 %, soit des taux supérieurs à ceux des régimes par répartition (autour de 1 %).

La caisse d’assurance vieillesse des pharmaciens dispose d’un régime par capitalisation provisionné à hauteur de 5,6 milliards d’euros.

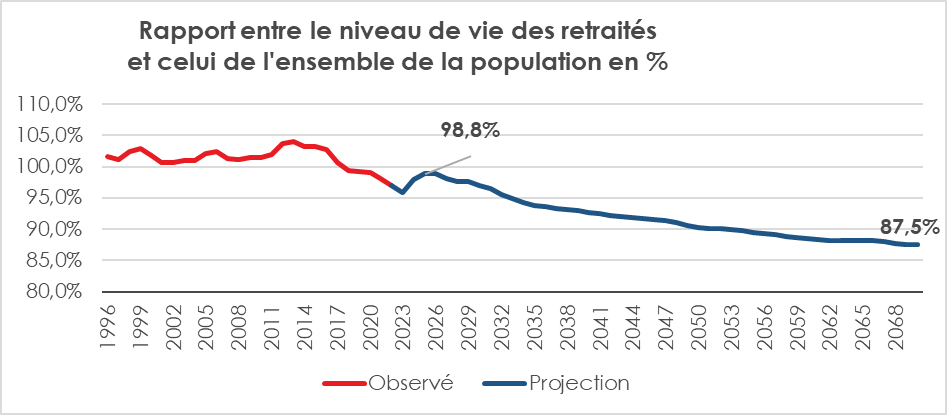

Niveaux de vie relatifs : l’érosion silencieuse du taux de remplacement

Le taux de remplacement est amené à baisser d’environ 10 points dans les prochaines années en raison des réformes mises en œuvre depuis 30 ans. Il devrait passer pour un non-cadre du privé de 77 à 67 % entre les générations 1940 et 2000. Pour un cadre, les valeurs respectives sont 55 et 45 %. Pour les fonctionnaires avec des primes importantes, le taux de remplacement devrait passer de 64 à 54 %. Le taux de remplacement est d’autant plus faible que le niveau de revenus est élevé. Cette situation s’explique par le plafonnement des pensions dans le cadre des régimes obligatoires.

La durée de la retraite a augmenté pour les générations des années 1940 et 1950 avec l’allongement de l’espérance de vie et des départs à la retraite autour de 60 ans. Elle a atteint 24,5 ans. Elle représente pour ces générations 28 % de la durée de la vie. Elle se réduit en particulier pour les générations des années 1960. Elle devrait augmenter pour les générations des années 1980 et ultérieures grâce aux gains d’espérance de vie. Les générations de l’an 2000 devraient avoir une durée de retraite représentant plus de 29 % de leur durée de vie.

En 2022, les pensions de retraite des retraités résidant en France correspondent à 65,4 % du revenu d’activité. En prenant en compte l’ensemble des revenus des retraités, l’écart entre retraités et actifs se réduit. Les revenus des premiers représentent 78,3 % de ceux des seconds. Les retraités perçoivent des revenus du patrimoine plus importants que les actifs.

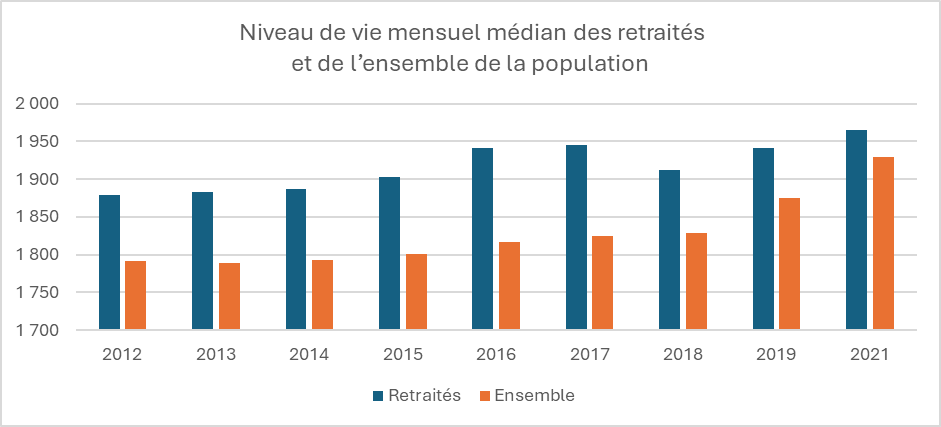

Par rapport à l’ensemble de la population, le niveau de vie relatif des retraités était de 97 % en 2022, en baisse de 5 points par rapport à 2014. Ce ratio devrait baisser continument jusqu’en 2070. Il serait de 91,7 % en 2040 et de 87,5 % en 2070.

En prenant en compte les loyers imputés, les revenus des retraités sont 5 % supérieurs à ceux de l’ensemble de la population. En effet, plus de 70 % des retraités sont propriétaires de leur résidence principale contre 58 % pour l’ensemble des Français. Ils ont en outre, en règle générale, achevé de rembourser leurs prêts immobiliers.

En moyenne, le niveau de vie des retraités a augmenté de 21 % de 1996 et 2022 mais cela est essentiellement dû à l’effet noria, au renouvellement des générations. Les nouvelles générations ont eu des carrières plus complètes et mieux rémunérées en particulier pour les femmes. Le niveau de vie à la retraite peut subir des variations en fonction des règles d’indexation et des prélèvements. Ainsi, entre son départ à la retraite et 2025, la génération 1937 a connu une érosion de son pouvoir d’achat de 4,3 %. Pour la génération de 1952, la perte est de 5,5 %. Cette évolution s’explique à plus de 70 % par les changements de date de revalorisation et par les mécanismes de sous-indexation mis en œuvre par les pouvoirs publics.

Les pensions des femmes toujours plus faibles que celles des hommes

Le rapport de la pension moyenne des femmes par rapport à celle des hommes était, en 2023, de 87 % pour les fonctionnaires civils de l’État sur la base d’une carrière complète et monopensionnés. Pour les fonctionnaires hospitaliers et territoriaux, ce ratio est de 93 %. Pour les salariés du privé, il tombe à 70 % et pour les non-salariés à 69 %. Les femmes gagnent ainsi de 13 à 31 % de moins que les hommes.

Un rapport interdécile stable dans le temps

Le rapport du niveau de vie entre les 10 % des retraités les plus riches et les 10 % les plus pauvres en termes de revenus est égal à 2,9 en 2022. Il est globalement stable depuis 20 ans et est plus faible que celui de l’ensemble de la population (3,5). Le taux de pauvreté des retraités est de 10,2 %, contre 14,4 % pour l’ensemble de la population et 20,4 % pour les moins de 18 ans. Depuis 2017, le taux de pauvreté des retraités a progressé de trois points quand il est stable pour l’ensemble de la population. Cette divergence est liée à l’inflation des années 2022 et 2023. À noter que le taux de pauvreté des femmes retraitées est de 11,5 % contre 8,7 % pour celui des hommes.

Le pilotage des régimes de retraite : les équations impossibles

Les pouvoirs publics peuvent jouer sur plusieurs curseurs pour équilibrer les régimes de retraite. Le déplacement des curseurs peut avoir des effets sur l’économie et sur les autres régimes sociaux (santé, prévoyance, chômage). Les principaux curseurs sont : l’âge d’ouverture des droits, les cotisations, l’indexation des pensions, la durée de cotisation.

Un relèvement de l’âge de départ à la retraite occasionne un surcroît de dépenses sociales notamment au niveau de la prévoyance avec néanmoins un bilan net positif. Ainsi, un recul de deux ans génère un gain net de 0,6 point de PIB avec une augmentation des dépenses sociales de 0,2 point de PIB. Une augmentation des cotisations accroît le coût du travail et peut pénaliser l’emploi et donc les recettes pour les régimes de retraite. Une diminution des pensions peut peser sur la demande et donc la croissance.

Pour le COR pour équilibrer les régimes des retraites, en utilisant le seul critère de l’âge de départ à la retraite, il faudrait reculer ce dernier à 64,2 ans en 2040 et à 66,5 ans en 2070. En agissant sur les pensions, toujours pour être à l’équilibre, il faudrait les diminuer de 0,6 point en 2030 et de 4,5 points en 2070. Il faudrait une majoration de 0,4 point des prélèvements en 2030 et de 3,2 points en 2070 pour obtenir le même résultat. Le COR rappelle, dans son rapport, que la fixation de l’âge de départ à 63 ans coûterait au total 13 milliards d’euros.

Le COR met en évidence la forte sensibilité des dépenses et du solde aux hypothèses macroéconomiques. Une croissance durablement faible aggrave les tensions. Ce constat conforte l’idée que la réforme des retraites ne peut être dissociée des trajectoires de croissance, d’emploi et de productivité. Le rapport réaffirme les quatre leviers classiques : baisse des pensions nettes, hausse des cotisations salariées, hausse des cotisations employeurs, recul de l’âge de départ. Les trois premiers sont jugés récessifs par le COR. Seul le dernier, en augmentant l’offre de travail, est à long terme économiquement favorable mais n’est pas sans provoquer des tensions sociales et une augmentation des dépenses de prévoyance et de santé.

Rapport « Les retraités et la retraite » de la DREES édition 2024 : Les retraités en France : départ plus tardif et érosion du pouvoir d’achat

Selon la dernière enquête de la DREES, intitulée Les retraités et les retraites – édition 2024, le système de retraite français a versé des pensions à 17,0 millions de personnes en 2022. Ces bénéficiaires, résidant en France ou à l’étranger, perçoivent tous au moins une pension de droit direct d’un régime français. Ce chiffre représente une augmentation de 175 000 personnes par rapport à 2021, confirmant une croissance annuelle d’environ 1 % depuis 2010. Parmi ces retraités, environ un quart (25,5 %) sont polypensionnés, ce qui signifie qu’ils touchent des pensions issues de plusieurs régimes, notamment en raison de carrières entrecoupées entre le secteur privé, le public et le statut d’indépendant.

Les dépenses de retraite en 2022 : 13,4 % du PIB

En 2022, les dépenses de pensions de vieillesse et de survie se sont élevées à 353 milliards d’euros, soit 13,4 % du produit intérieur brut (PIB) de la France. Ce montant comprend les régimes obligatoires et les prestations de réversion. La part des dépenses de retraite dans le PIB est restée stable depuis 2019, malgré une hausse ponctuelle en 2020 liée au ralentissement économique causé par la crise sanitaire.

Répartition des pensions par régime

Le régime général des salariés du secteur privé constitue le pilier principal du système de retraite en France, versant des pensions de droit direct à 15,1 millions de personnes. D’autres régimes jouent également un rôle clé, notamment le régime Agirc-Arrco, qui couvre les retraités du secteur privé avec 12,4 millions de bénéficiaires. Les régimes de la fonction publique, couvrant les fonctionnaires d’État et des collectivités locales, versent des pensions à 3,7 millions de retraités. Les régimes spéciaux, comme ceux de la SNCF et de la RATP, comptent un peu moins d’un million de bénéficiaires, tandis que la Mutualité sociale agricole (MSA) assure le versement de 2,3 millions de pensions aux anciens travailleurs agricoles.

L’évolution de l’âge de départ à la retraite et les effets des réformes

En 2022, l’âge conjoncturel de départ à la retraite en France était de 62 ans et 8 mois, soit une augmentation de 2 ans et 2 mois depuis 2010. Cette hausse est principalement due aux réformes de 2010 et 2014, qui ont respectivement relevé l’âge d’ouverture des droits (AOD) et l’âge d’annulation de la décote (AAD). Ces réformes ont pour objectif d’encourager les actifs à prolonger leur carrière pour alléger la pression sur le système de retraite par répartition. En 2022, 19 % des départs à la retraite au régime général étaient motivés par des dispositifs de départ anticipé pour carrière longue, bien que cette proportion diminue progressivement depuis 2017.

Les différences d’âge de départ entre hommes et femmes

D’après la DREES, en 2022, les femmes partaient en moyenne à la retraite à un âge plus avancé que les hommes : 63 ans contre 62 ans et 4 mois pour ces derniers. Cette différence s’explique notamment par les interruptions de carrière plus fréquentes chez les femmes, mais aussi par une tendance croissante de celles-ci à prolonger leur activité professionnelle, rapprochant progressivement leurs âges de départ de ceux des hommes.

Cercle de l’Epargne – données DREES

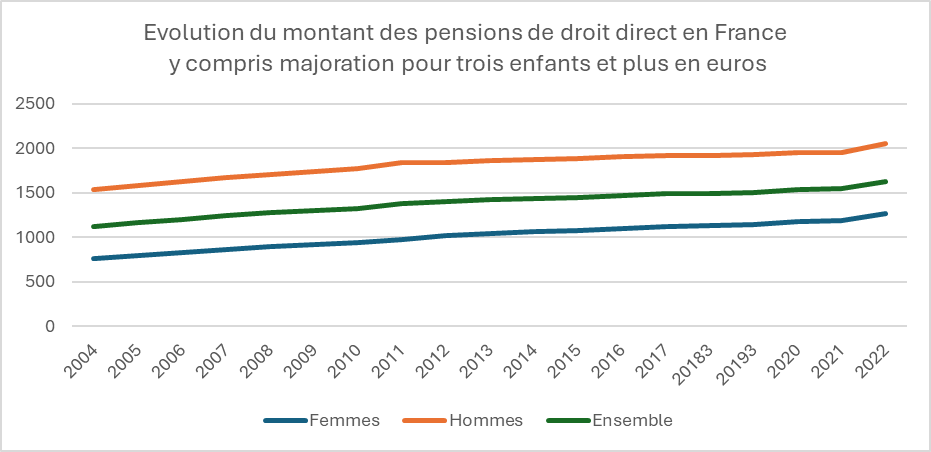

Le montant des pensions de retraite et les disparités entre hommes et femmes en 2022

En 2022, la pension moyenne brute des retraités en France s’élevait, selon la DREES, à 1 626 euros par mois, soit 1 512 euros nets après prélèvements sociaux. Lorsque l’on inclut les pensions de réversion, le montant brut moyen atteint 1 662 euros. Cependant, les pensions des femmes demeurent en moyenne inférieures de 38 % à celles des hommes. Cet écart se réduit à 26 % lorsque les pensions de réversion sont prises en compte.

Cette différence entre les pensions des hommes et des femmes s’explique principalement par des disparités de carrière : les femmes ont souvent des trajectoires professionnelles moins continues, avec des interruptions et des périodes de temps partiel plus fréquentes. Néanmoins, depuis 2004, l’écart de pension entre les sexes s’est réduit, passant de 50 % à 38 %. Cette amélioration est attribuable à l’augmentation de la participation des femmes au marché du travail et à une meilleure prise en compte des interruptions de carrière dans le calcul des droits à la retraite.

Cercle de l’Epargne – données INSEE

Érosion du pouvoir d’achat des pensions de retraite en 2022

Malgré une revalorisation de 4 % appliquée le 1er juillet 2022 pour compenser l’inflation, le pouvoir d’achat des pensions de retraite a connu une baisse en termes réels. En effet, la pension brute moyenne a diminué de 0,4 % en euros constants entre fin 2021 et fin 2022. Ce recul souligne la vulnérabilité des retraités face aux fluctuations économiques, et met en lumière le défi de préserver leur niveau de vie tout en limitant les pressions financières sur le système de retraite.

Cercle de l’Epargne – données DREES

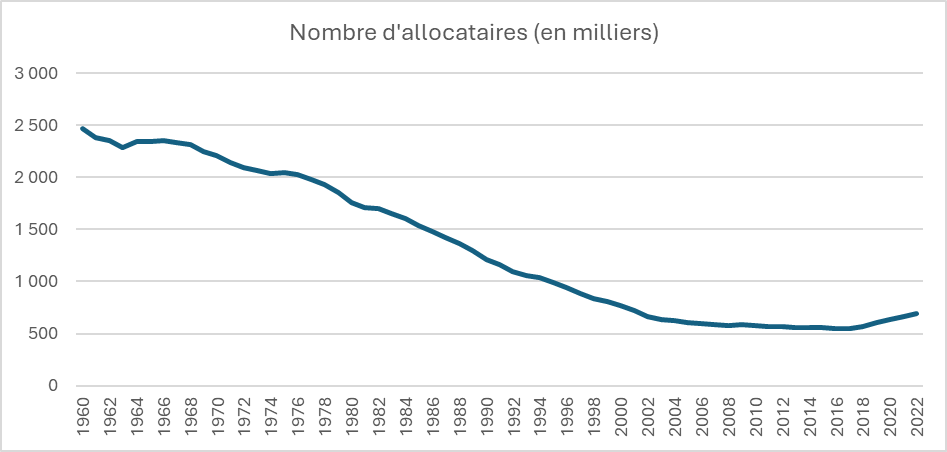

Niveau de vie des retraités en France en 2021 : disparités et impact des minima sociaux

En 2021, le niveau de vie médian des retraités en France métropolitaine atteignait 1 970 euros par mois, soit 2,1 % de plus que le niveau de vie médian de l’ensemble de la population (1 930 euros). Ce chiffre s’explique en partie par l’absence de charges familiales pour la majorité des retraités et par une part plus importante de revenus du patrimoine. Toutefois, cette moyenne masque des disparités importantes : les retraités ayant des carrières incomplètes ou des revenus modestes durant leur vie active affichent un niveau de vie inférieur. De nombreux retraités continuent ainsi de vivre avec des ressources limitées, soulignant l’importance des minima sociaux tels que l’Aspa (Allocation de solidarité aux personnes âgées), qui bénéficiait à 691 000 personnes en 2022.

Cercle de l’Epargne – données DREES

Disparités territoriales chez les retraités en France

La proportion de retraités au sein de la population âgée de plus de 15 ans varie considérablement selon les régions. En Île-de-France, les retraités représentent moins de 22 % de la population, tandis qu’ils constituent plus de 26 % de la population dans les régions de l’Ouest, du Sud et du Centre de la France. Ces disparités régionales reflètent des différences historiques en termes de structure démographique et d’espérance de vie, mais elles influencent également la dynamique économique des territoires concernés, avec un impact direct sur les services et les besoins locaux.

Les polypensionnés : un quart des retraités en 2022

En 2022, la proportion de polypensionnés atteignait 25,5 %, bien que cette part ait diminué depuis la fusion de la Sécurité sociale des indépendants (SSI) avec le régime général en 2020 et l’instauration de la liquidation unique des régimes alignés (LURA) pour les assurés nés après 1953. Cette mesure vise à simplifier la gestion des retraites pour les personnes ayant cotisé à plusieurs régimes, facilitant ainsi le calcul et le versement des pensions.

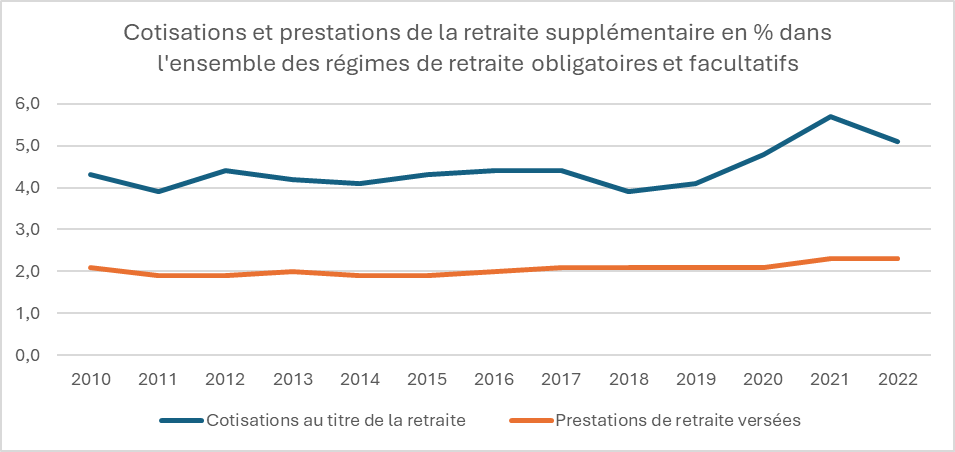

Les compléments d’épargne retraite : un poids limité mais en croissance

En 2022, les cotisations pour la retraite supplémentaire représentaient seulement 5 % de l’ensemble des cotisations retraite, tandis que les prestations versées en épargne retraite additionnelle s’élevaient à 2 % du total. Bien que la retraite supplémentaire représente encore une part marginale du système, son rôle pourrait croître avec l’évolution des politiques de retraite et la recherche de compléments de revenus pour les futurs retraités.

Cercle de l’Epargne – données DREES

Les principaux défis du système de retraite français

L’étude révèle plusieurs défis majeurs pour le système de retraite en France, illustrant la complexité de maintenir un équilibre durable entre équité et soutenabilité financière.

Vieillissement démographique et pression sur le ratio actifs/retraités

Avec l’espérance de vie qui augmente et un ratio actifs/retraités en baisse, le système de retraite français fait face à des tensions croissantes. En 2022, ce ratio est d’environ 1,71 actif pour chaque retraité, un chiffre bien inférieur aux 2,02 observés en 2004. Cette évolution questionne la soutenabilité financière du modèle actuel, nécessitant des ajustements pour garantir la pérennité des pensions dans un contexte de vieillissement démographique.

Réduction des écarts de pension entre hommes et femmes

Malgré des progrès visant à réduire les inégalités de pension entre hommes et femmes, des disparités importantes demeurent, et leur réduction reste progressive. Les écarts sont souvent liés à des différences de carrière et de rémunération, avec une plus grande proportion de temps partiel et d’interruptions chez les femmes. Le défi est de poursuivre les efforts pour atteindre une plus grande équité dans le calcul des droits à la retraite.

Érosion du pouvoir d’achat des retraités

L’inflation et les réformes passées exercent une pression sur le pouvoir d’achat des retraités, qui voit sa valeur diminuer tant en termes relatifs qu’absolus. Cette érosion pourrait aggraver le risque de pauvreté parmi les retraités les plus âgés, rendant essentielle une indexation des pensions adaptée et une réflexion sur les mécanismes de revalorisation pour soutenir le niveau de vie des retraités.

La pension moyenne des retraités français : 1376 euros par mois

le Ministère des Affaires sociales a publié, le 10 mai 2017, son édition annuelle sur les retraités et les retraites. Ainsi, selon ce rapport, fin 2015, la France comptait 16 millions de retraités dont 1,1 million vivent à l’étranger. Cet effectif est en hausse de 152 000 personnes par rapport à l’année précédente. La progression du nombre de retraités se poursuit mais à un rythme plus faible qu’en 2014 (+199 000). Les nouveaux retraités sont moins nombreux qu’en 2014 du fait de la réforme de 2010 instaurant le report progressif de l’âge minimal de départ à la retraite de 60 à 62 ans.

550 000 retraités perçoivent une des allocations du minimum vieillesse en complément d’une faible pension ou en l’absence de pension. Cette allocation, dont le montant est de 800 euros mensuels pour les personnes seules et de 1 242 euros mensuels pour les couples, leur permet d’atteindre un niveau minimal de ressources. Dans les années 70, le minimum vieillesse était versé à 3 millions de personnes.

La pension moyenne s’établit à 1 376 euros bruts mensuels, tous régimes confondus (salariés du privé, artisans, indépendants, agriculteurs, etc.).

Le montant de la pension continue à progresser surtout grâce aux femmes par effet de noria; les nouvelles générations de retraités femmes ont eu des carrières professionnelles plus longues avec des revenus plus importants. La pension moyenne corrigée de la revalorisation annuelle (0,1 % en octobre 2015) s’accroît de 0,5 % pour les hommes et de 1,1 % pour les femmes.

L’écart de pension entre les femmes et les hommes diminue au fil du temps. La pension de droit direct des femmes est inférieure de 39,2 % en moyenne à celle des hommes en 2015, alors que cet écart était de 45,8 % en 2004. En ajoutant les droits dérivés (pensions de réversion), l’écart se réduit à 25,1 %.

Les taux d’activité des femmes, et donc la constitution d’un droit propre à la retraite, n’ont cessé de progresser depuis l’après-guerre. Ces dernières sont également de plus en plus qualifiées, ce qui favorise un rapprochement progressif de leurs rémunérations avec celles des hommes.

En 2015, l’âge moyen de départ à la retraite est de 61,6 ans. En augmentation continue depuis 2010 (+1,1 an), cet âge moyen correspond à l’âge conjoncturel de départ, un indicateur nouvellement calculé qui neutralise les biais liés à l’effet de structure de la population. Entre les générations 1950 et 1954, la proportion de personnes retraitées à 60 ans a baissé de 36 points (de 64 % à 28 %). Le départ à la retraite ne signifie pas pour autant la sortie définitive de l’emploi : en 2015, 3,5 % des retraités, soit 480 000 personnes, ont cumulé leur retraite avec une activité.

Les suppléments de retraite par capitalisation occupent toujours une place réduite dans la rémunération des retraités. La retraite supplémentaire facultative représente seulement 2 % de l’ensemble des prestations retraite versées.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com