Accueil >

Le Coin des Epargnants du 14 novembre 2025 : les marchés à la recherche d’un cap

Douche écossaise sur les marchés

Le CAC 40 a battu de nouveaux records le jeudi 13 novembre dernier en s’étant rapproché de la barre des 8 300 points. Sur l’ensemble de la semaine, l’indice phare de la Bourse de Paris a progressé de 2,7 %. Toutefois, en fin de semaine, les investisseurs ont réagi négativement après les déclarations de plusieurs responsables de la Réserve fédérale américaine. Ceux-ci ont laissé entendre qu’ils écartent, pour le moment, une nouvelle baisse des taux en décembre. Jerome Powell, le président de la Fed, l’avait déjà suggéré il y a deux semaines, mais ses propos n’avaient alors guère été pris en compte.

Pour la prochaine réunion de la Fed, les 9 et 10 décembre, les investisseurs estiment désormais qu’il y a autant de chances d’un assouplissement d’un quart de point que d’un statu quo, alors qu’un mois auparavant une diminution des taux semblait presque acquise. Compte tenu du retard pris dans la publication des statistiques économiques en raison du long shutdown auquel a été confrontée l’administration fédérale, la Fed devrait souhaiter temporiser.

Entre la fin du shutdown, les doutes sur la poursuite de l’assouplissement monétaire et les interrogations sur la valorisation des valeurs technologiques, les marchés américains n’ont pas su à quel saint se vouer. Les grands indices sont restés globalement stables sur la semaine.

Le bitcoin est passé cette semaine sous le seuil des 100 000 dollars, vendredi, et a cédé plus de 6 % sur la période. Les investisseurs s’inquiètent de la survalorisation de certaines entreprises de haute technologie. Cette anxiété rejaillit sur les actifs les plus spéculatifs, à commencer par les cryptomonnaies. La corrélation entre le Nasdaq et le bitcoin reste marquée. La victoire de Donald Trump à l’élection présidentielle américaine avait propulsé le bitcoin au-dessus du seuil symbolique des 100 000 dollars l’année dernière à la même époque. Depuis le début du mois d’octobre, son cours a reculé de près de 20 %.

Le tableau de la semaine des marchés financiers

| Résultats 14 nov. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 170,09 | +2,68 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 147,48 | +0,66 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 734,11 | +0,15 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 900,59 | -0,51 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 876,55 | +1,30 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 698,37 | +0,03 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 693,77 | +2,29 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 376,53 | -2,18 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 990,49 | +0,77 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,459 % | -0,003 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,720 % | +0,055 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,141 % | +0,071 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1612 | +1,15 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 087,91 | -0,11 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,46 | +1,18 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 95 950,20 | -6,23 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 8 novembre 2025 – inquiétudes sur l’intelligence artificielle

Le CAC a enregistré une deuxième semaine consécutive de baisse avec un recul de plus de 2 %. Les doutes s’amplifient quant à une possible survalorisation des valeurs technologiques américaines. A Wall Street, le Nasdaq a perdu plus de 3 % en cinq séances, emmenant à la baisse le bitcoin. Les investisseurs commencent à douter de la rentabilité des investissements dans l’intelligence artificielle ce qui provoque une petite correction.

Les marchés sont fébriles également en raison de l’absence de statistiques américaines due au plus long shutdown de l’histoire des Etats-Unis. Faute d’éléments tangibles, une détente de la Fed en décembre n’est pas assurée, même si ce scénario est encore estimé à près de 70 %. Les investisseurs sont dans le brouillard, désorientés entre les avertissements contre l’inflation de plusieurs membres de la banque centrale et la montée des inquiétudes sur le marché du travail, les licenciements en octobre n’ayant jamais été aussi élevés pour un tel mois depuis 2003. Beth Hammack, présidente de la Fed de Cleveland, a dit elle-même qu’il n’est pas « évident que la politique monétaire doive en faire davantage à l’heure actuelle. »

Le moral des consommateurs américains est au plus bas, le shutdown alimentant l’anxiété selon l’indice de l’Université du Michigan. Cette dernière a indiqué que son indice de confiance des consommateurs est tombé à 50,3 ce mois-ci, son plus bas niveau depuis juin 2022, contre 53,6 en octobre. Les économistes interrogés par Reuters anticipaient une légère baisse à 53,2Cet indice a atteint son niveau le plus depuis trois ans et demi en novembre. Le blocage des administrations, le plus de long de l’histoire américaine provoque de nombreuses perturbations allant de la suspension des aides alimentaires à l’immobilisation de vols aériens. Cependant, l’enquête mensuelle de l’Université du Michigan, confirment la polarisation de la société américaine, les ménages aisés s’en sortant quand ceux à faibles revenus sont contraints faute d’aide de revoir leur consommation à la baisse. Le moral s’est redressé parmi les détenteurs de portefeuilles boursiers conséquents, ce que l’Université du Michigan attribue à la « poursuite de la vigueur des marchés actions ». Cette dynamique d’économie à deux vitesses avait déjà été relevée la semaine dernière dans une enquête du Conference Board. La baisse du moral concerne aussi bien les consommateurs se déclarant Démocrates, Républicains ou Indépendants, et touche toutes les tranches d’âge et de revenus, à l’exception de celles détenant le tiers le plus élevé d’actions en bourse.

Le tableau de la semaine des marchés financiers

| Résultats 7 nov. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 950,18 | -2,13 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 987,10 | -1,21 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 728,80 | -1,63 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 004,54 | -3,04 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 569,96 | -1,68 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 682,57 | -0,38 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 566,530 | -1,67 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 276,37 | +0,11 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 997,56 | +0,23 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,462 % | +0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,665 % | +0,034 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,070 % | -0,022 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1580 | -0,61 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 000,88 | +2,01 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,49 | -2,26 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 102 224,74 | -7,71 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 10 octobre 2025 : Trump fait encore de ses siennes

Marchés : le retour des tarifs douaniers

Cette semaine boursière a encore été marquée par les foucades de Donald Trump. À défaut d’avoir obtenu le prix Nobel de la paix auquel il semblait aspirer, il s’en est pris à la Chine, vendredi 10 octobre, en la menaçant d’une nouvelle vague d’augmentations massives des droits de douane. Le président américain a accusé Pékin d’adopter une attitude « hostile » et d’imposer des contrôles sur les terres rares. Tous les grands indices « actions » ont reculé, de plus de 2 % pour le Dow Jones. Les valeurs du luxe et de l’automobile ont été les plus touchées. Sur la semaine, le CAC 40 perd 2,21 %, mettant fin à quatre semaines consécutives de hausse de l’indice parisien. La crise politique en cours n’a pas contribué au retour des investisseurs sur le marché des actions à Paris. Le CAC 40 est en retrait par rapport aux autres places boursières depuis la dissolution du mois de juin 2024. Les investisseurs, face à l’instabilité politique et à l’incapacité des gouvernements à stabiliser la dette publique, réduisent leur exposition aux placements français. Depuis le début de l’année, le CAC 40 n’a progressé que de 9 %, contre 24 % pour le DAX allemand, 15 % pour le S&P 500 et 20 % pour le Nasdaq.

Aux États-Unis, le « shutdown » est toujours de rigueur. Vendredi soir, aucun accord n’avait encore été trouvé au Congrès entre républicains et démocrates sur le financement de l’État fédéral. De nombreux employés fédéraux sont progressivement contraints de quitter leur emploi, peut-être pour une durée prolongée. Lors de l’épisode de 2018-2019, le « shutdown » avait duré 34 jours — la plus longue période à ce jour — et quelque 800 000 fonctionnaires fédéraux avaient été mis au chômage, placés à l’arrêt ou contraints de travailler sans salaire.

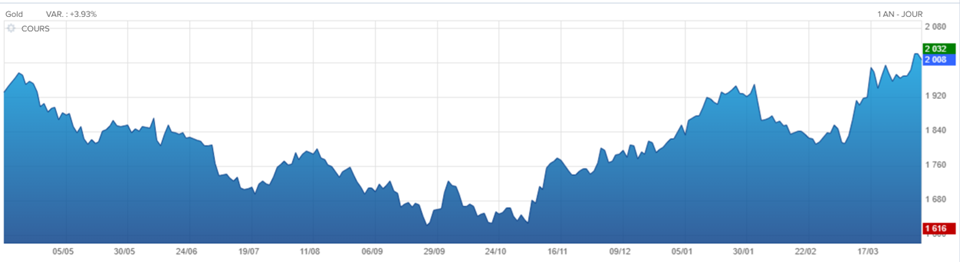

L’or a plus de 4000 dollars l’once

L’once d’or ne finit pas d’augmenter : plus de 3 000 dollars en mars, 3 500 en avril et désormais 4 000 dollars… Mois après mois, cette appréciation contredit les prévisions des analystes. Cette semaine l’or a franchi la barre des 4000 dollars avant de se replier légèrement vendredi.

Depuis le début de l’année, l’or a progressé de plus de 50 %. Cette succession de records inédits est la marque d’une anxiété croissante sur les marchés financiers. La hausse du métal précieux est portée depuis cinq ans par une série de facteurs. La succession de chocs y contribue évidemment : épidémie de Covid, guerre en Ukraine, conflit au Moyen-Orient, vague inflationniste, retour de Donald Trump, tensions géopolitiques, etc.

Ces dernières années, les achats d’or par les banques centrales ont été responsables, en grande partie, de l’augmentation du cours. Ces dernières diversifient leurs actifs et réduisent leur exposition au dollar. C’est en premier lieu le cas des banques centrales des pays émergents, comme la Chine ou l’Inde. La progression du prix de l’or est également la conséquence et le symbole de bouleversements profonds dans l’économie mondiale. La volonté de Donald Trump d’imposer sa loi à la Fed et de déprécier le dollar incite les investisseurs à réduire le montant de leurs actifs libellés en cette monnaie. Les Chinois, les Russes et d’autres rêvent d’un système financier moins dépendant du dollar. Ce dernier est de plus en plus fragmenté, même si le dollar reste, de loin, la première monnaie pour les réserves de change et pour les transactions commerciales ou financières.

La hausse de l’or traduit aussi les inquiétudes grandissantes quant à la soutenabilité des dettes publiques mondiales, et notamment celle des États-Unis. Le « shutdown » américain, cette paralysie budgétaire liée à l’incapacité du Congrès à s’entendre sur le relèvement du plafond de la dette, constitue la principale cause de l’augmentation de ces derniers jours. La fermeture partielle des administrations a retardé la publication d’indicateurs économiques clés, comme ceux sur l’emploi, accentuant l’incertitude autour de la conjoncture américaine.

La baisse des taux décidée par les banques centrales, et dernièrement par celle des États-Unis, est un vecteur de hausse du cours de l’or. Les titres publics rapportent moins, ce qui rend plus attractif le métal précieux.

La politique économique de Donald Trump est potentiellement inflationniste : la majoration des droits de douane et la diminution de l’immigration poussent les investisseurs à s’en protéger en achetant de l’or.

L’aggravation de la crise politique en France n’est pas non plus de nature à rassurer les marchés sur l’avenir économique de l’une des principales économies de la zone euro.

L’or n’est pas le seul métal précieux à profiter de cette défiance généralisée. Bien qu’il n’ait pas encore battu son record de 2011, l’argent gagne près de 70 % depuis le début de l’année et se négocie désormais à 48,4 dollars l’once.

Le tableau de la semaine des marchés financiers

| Résultats 10 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 918,00 | -2,02 % | 7 543,18 | 7 380,74 |

| Dow Jones | 45 479,60 | -2,01 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 552,51 | -1,82 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 204,43 | -1,46 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 266,80 | +0,02 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 427,47 | +0,04 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 531,32 | -2,06 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 48 088,80 | +7,27 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 897,03 | +1,93 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,477% | -0,042 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,644 % | -0,042 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,069 % | -0,046 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1617 | -1,39 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 989,80 | +3,88 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 62,87 | -1,54 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 118 983,59 | -0,88 % | 38 252,54 | 93 776,61 |

Le coin des épargnants du 3 octobre 2025 par Philippe Crevel : les marchés toujours envoutés par l’IA

Marchés boursiers : un troisième trimestre positif

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé, sur ces trois derniers mois, de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont gagné plus de 12 %. Les valeurs américaines, malgré l’entrée en vigueur des nouveaux tarifs douaniers, ont poursuivi sur la lancée des derniers mois. L’indice S&P 500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont enregistré des progressions plus faibles, à l’exception du Footsie britannique (+6,53 %). Le CAC 40 a augmenté de 3 %. À noter que le Dax allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Les marchés toujours portés par l’intelligence artificielle

Le CAC 40 a dépassé les 8 000 points cette semaine, une première depuis le mois de mars dernier. L’intelligence artificielle dope toujours les marchés. OpenAI, l’entreprise à l’origine de ChatGPT, multiplie les collaborations sur plusieurs continents, notamment au Japon avec Hitachi dans les domaines de l’énergie et des infrastructures. Fujitsu a, de son côté, annoncé une extension de son partenariat stratégique avec Nvidia.

Les investissements en milliards de dollars dans l’IA alimentent les fantasmes de profits futurs et, pour l’instant, occultent tous les problèmes auxquels est confrontée l’économie mondiale. La paralysie des administrations fédérales des États-Unis, qui entre dans son troisième jour consécutif de shutdown, a historiquement des répercussions économiques limitées. Les investisseurs l’ont bien compris : les indices américains ont battu de nouveaux records cette semaine.

Les investisseurs ont, en revanche, intégré le ralentissement du marché américain de l’emploi, même en l’absence de publication des statistiques mensuelles en raison du shutdown.

Avec la décélération de la croissance américaine sur fond de hausse des droits de douane et de limitation de l’immigration, la Fed aurait un motif pour réduire ses taux directeurs à l’occasion de sa réunion des 28 et 29 octobre prochains.

Malgré les tensions autour de la flotte russe fantôme, le cours du pétrole a enregistré un fort recul cette semaine. Celle-ci s’explique par la publication de plusieurs rapports suggérant que l’OPEC+ pourrait augmenter sa production jusqu’à 500 000 barils par jour en novembre, soit trois fois le volume ajouté ce mois-ci. Cette décision marquerait une nouvelle étape dans la réduction de la régulation instituée lors du covid. La production de septembre a déjà augmenté de 330 000 bpj pour atteindre 28,40 millions de bpj, selon une enquête de Reuters.

L’Arabie Saoudite et d’autres producteurs cherchent à reconquérir des parts de marché. L’arrivée de nouveaux barils intervient que la demande est victime du ralentissement de la croissance de l’économie mondiale.

Quelles limites pour le métal précieux ?

Depuis près d’un an, tous les prévisionnistes se sont trompés sur l’or. La Deutsche Bank tablait sur une once à 3 700 dollars en 2026. Nul n’avait imaginé que l’once d’or puisse se rapprocher aussi rapidement des 4 000 dollars. Elle a ainsi battu, lundi 29 septembre, un nouveau record à plus de 3 800 dollars. Depuis le début de l’année, la hausse atteint plus de 45 %. La progression du cours de l’or s’explique par la succession, depuis plusieurs années, des chocs économiques et géopolitiques. La fragmentation de l’économie mondiale, les tensions géopolitiques et commerciales, l’interventionnisme de Donald Trump sur la politique monétaire de la Fed, l’augmentation de l’endettement public incitent les investisseurs à acheter de l’or, bien que cet actif ne rapporte ni intérêt ni dividende.

La baisse des taux de la Réserve fédérale et de la BCE constitue un autre facteur favorable à la hausse du cours de l’or. Quand le rendement des emprunts d’État américains baisse, le métal jaune devient plus attractif pour les investisseurs.

Au-delà des incertitudes sur la politique monétaire américaine, les achats des banques centrales constituent, depuis plus de trois ans, le facteur structurel de la hausse des prix de l’or. La demande des instituts monétaires est passée d’un peu moins de 500 tonnes par an entre 2011 et 2021 à plus de 1 000 tonnes par an depuis 2022. À titre de comparaison, le marché de l’or s’élève à environ 4 000 tonnes par an.

Le tableau de la semaine des marchés financiers

| Résultats 3 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 078,59 | +2,31% | 7 543,18 | 7 380,74 |

| Dow Jones | 46 758,28 | 1,26 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 715,79 | +1,13 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 780,51 | +1,35 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 379,53 | +2,66 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 487,95 | +1,18 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 651,71 | +2,63 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 769,50 | +0,61 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 882,78 | +1,59 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,519 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,706 % | -0,041 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,115 % | -0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1738 | -0,67 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 879,01 | +2,97 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,68 | -7,64 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 120 866,78 | +9,77 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 19 septembre 2025 : toujours la fête pour les marchés américains

Baisse des taux de la Fed : des investisseurs heureux

Le CAC 40 a terminé la semaine à 7 853,39 points, ce qui lui a permis de gagner 0,36 % en cinq jours. Une progression modeste, mais qui fait suite à une hausse de près de 2 % la semaine précédente, la décision de la Fed ayant été largement anticipée. La décision de la banque centrale américaine et le discours de Jerome Powell ont été fortement appréciés par les investisseurs.

Dans ce contexte, de nouveaux records ont été battus à Wall Street. Le Nasdaq a progressé de plus de 2 % sur la semaine. L’engouement pour les valeurs des sociétés présentes sur le marché de l’IA persiste. En l’absence d’indicateurs économiques majeurs, les investisseurs ont suivi de près la conversation téléphonique organisée vendredi entre Donald Trump et Xi Jinping. Les deux présidents ont affirmé qu’un accord était en cours, mais qu’il restait du travail à accomplir. L’enjeu est de parvenir à le finaliser afin d’empêcher TikTok de disparaître aux États-Unis. Lors de sa visite d’État au Royaume-Uni jeudi, Donald Trump a déclaré qu’il souhaitait maintenir TikTok dans son pays.

Les taux des obligations souveraines ont poursuivi leur progression, tout comme le cours de l’or, qui a battu de nouveaux records.

La Fed : sans surprise

Le mercredi 17 septembre dernier, la banque centrale américaine, la Fed, a, pour la première fois de l’année, décidé de diminuer d’un quart de point ses taux directeurs. Ils sont désormais compris entre 4 % et 4,25 %, toujours bien plus élevés que ne le souhaiterait le président américain.

Cette diminution intervient dans un contexte de modération de la croissance de l’activité économique et de ralentissement des créations d’emplois. Dans son communiqué, la Fed a précisé, pour encadrer cette baisse, que l’inflation avait augmenté et restait élevée. Elle a néanmoins laissé la porte ouverte à une ou deux nouvelles réductions lors des réunions d’octobre et de décembre : « En envisageant des ajustements additionnels à la fourchette cible des taux, le comité prendra soigneusement en compte les nouvelles données, l’évolution des perspectives et la balance des risques. »

Les « colombes » l’ont emporté sur les « faucons », qui privilégient la lutte contre l’inflation. Les dernières statistiques sur l’emploi ont convaincu la majorité du comité de politique monétaire d’agir. En août, le Bureau of Labor Statistics a révélé que seuls 73 000 emplois nets avaient été créés le mois précédent, bien moins qu’attendu. L’inflation, quoique persistante, s’est révélée un peu moins élevée que prévu. Hors énergie et alimentation, elle s’établit à 3,1 % (core CPI), quasiment stable par rapport à son niveau de décembre (3,2 %). L’effet des tarifs douaniers sera « de courte durée et ponctuel », estime Jerome Powell. L’inflation demeure néanmoins supérieure à la cible de politique monétaire de la Fed et ne devrait pas reculer dans les prochains mois, en raison des effets attendus de l’augmentation des droits de douane.

Dans son scénario central, la banque centrale américaine a actualisé ses prévisions de taux moyens : 3,6 % fin 2025, 3,4 % fin 2026 et 3,1 % fin 2027.

La polarisation politique des États-Unis a gagné la Fed. Donald Trump continue de faire pression pour obtenir des baisses plus rapides et plus marquées des taux directeurs. Il a ainsi déclaré : « La Fed devrait être indépendante, mais je pense qu’elle devrait écouter des gens intelligents comme moi. Je crois avoir un meilleur instinct que Jerome Powell. » Lors de la réunion du comité de politique monétaire, son ancien conseiller économique, Stephen Miran, a voté contre, demandant une baisse d’un demi-point plutôt que d’un quart de point. Compte tenu des menaces proférées par le président américain, certains se demandent si les membres du comité ont pris leur décision uniquement sur le fondement des données économiques. La perspective d’une Fed moins indépendante qu’autrefois rend les marchés nerveux. Le dollar se déprécie et atteint son plus bas niveau depuis début 2022 face aux principales devises.

Pourtant, les indicateurs économiques ne justifient pas un soutien monétaire massif à l’économie. Le taux de chômage n’est que de 4,3 %, l’économie continue de croître, la consommation se porte mieux que prévu avec encore une hausse de 0,6 % des ventes de détail en août, et la Bourse est euphorique grâce à l’engouement pour l’intelligence artificielle.

Le tableau de la semaine des marchés financiers

| Résultats 19 sept. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 853,59 | +0,36 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 315,27 | +0,95 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 664,36 | +1,14 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 631,48 | +2,02 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 645,25 | -0,05 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 216,67 | -0,54 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 458,42 | +1,26 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 045,81 | +3,65 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 820,09 | +0,34 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,556 % | +0,051 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,749 % | +0,036 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,143 % | +0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1745 | +0,32 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 669,05 | +1,22 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,70 | +0,13 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 115 914,24 | +0,05 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 15 août 2025

Les indices en mode bronzage d’été

Le CAC 40 a enregistré cette semaine quatre séances de hausse sur cinq (et même sept sur les huit dernières), progressant de plus de 2 % en l’espace de cinq jours, soit presque autant que la semaine précédente (+2,61 %). Depuis le début de l’année, l’indice de la Bourse de Paris a gagné plus de 7 %. À New York, le S&P 500 a signé cette semaine un nouveau record, les investisseurs saluant la rencontre entre Donald Trump et Vladimir Poutine en Alaska. Ils estiment par ailleurs que la Réserve fédérale baissera, dès le mois de septembre, ses taux directeurs, et ce malgré la hausse des prix à la production. Cette baisse serait rendue possible par les mauvais chiffres de l’emploi de juillet ainsi que par le repli de l’activité dans les services, tel que mesuré par l’indice ISM. Malgré tout, l’économie américaine n’est pas encore aux portes de la récession. En juillet, les ventes au détail ont progressé de 0,5 %, stimulées par le secteur automobile et les promotions en ligne, après une progression révisée à 0,9 % en juin. Par ailleurs, l’activité manufacturière dans l’État de New York s’est améliorée : l’indice dit « Empire State » s’est établi à 11,9, après 5,5 en juillet, alors que le consensus tablait sur une stagnation. Le moral des ménages s’est en revanche dégradé, contre toute attente, pour la première fois depuis avril, selon l’Université du Michigan, et les anticipations inflationnistes ont augmenté en raison des craintes liées aux droits de douane.

Les menaces de ralentissement économique aux États-Unis renforcent la probabilité d’une baisse d’un quart de point du loyer de l’argent par la Fed dans un mois. Cette probabilité atteint désormais 91 % selon l’outil FedWatch de CME Group, fondé sur les contrats à terme sur Fed funds. Les investisseurs seront cette année plus vigilants que jamais aux déclarations de Jerome Powell, le président de la banque centrale, lors du symposium de Jackson Hole, traditionnel rendez-vous, à la fin du mois d’août dans le Wyoming, des grands argentiers de la planète.

Le tableau de la semaine des marchés financiers

| Résultats 15 août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 923,45 | +2,22 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 946,12 | +1,91 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 449,80 | +0,94 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 21 622,98 | +0,81 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 372,30 | +0,90 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 140,97 | +0,63 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 165,60 | -3,30 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 43 332,76 | +6,66 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 698,75 | +2,05 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,465 % | +0,119 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,784 % | +0,119 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,311 % | +0,089 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1709 | +1,19 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 342,12 | -1,29 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,34 | +0,15 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 117 124,59 | +0,41 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 14 mai 2025 : les marchés face à la tempête Trump

Un lundi noir pour la tech

25 ans après l’explosion de la bulle du « Dot.com » en 2000, le Nasdaq a connu un lundi noir, le 10 mars dernier. Les Sept Magnifiques – Apple, Nvidia, Microsoft, Meta, Amazon, Google et Tesla – ont enregistré un recul important de leur cours en Bourse. Tesla a perdu 15 % en une séance, soit sa plus forte baisse journalière depuis 2020. Apple a cédé 4,85 %, Nvidia 5 %, Alphabet (Google) 4,5 %, Meta 4,4 %, Microsoft 3,3 % et Amazon 2,3 %. Le Nasdaq 100, qui regroupe les principales valeurs technologiques, a clôturé en baisse de 3,8 %, une contraction inédite depuis 2022. Les gains boursiers enregistrés juste après l’investiture de Trump, le 20 janvier dernier, ont été effacés.

Malgré les promesses de dérégulation dont pourrait bénéficier le secteur, les craintes liées à la conduite d’une politique commerciale agressive par le locataire de la Maison-Blanche ont changé la donne. La mise en place de barrières douanières inquiète les milieux économiques. Cette politique pourrait peser sur la croissance et favoriser le retour de l’inflation. Depuis le 21 janvier, l’ensemble des « Sept Magnifiques », à l’exception d’Apple, a basculé en territoire négatif, avec une baisse notable de près de 50 % pour Tesla, 22 % pour Nvidia et entre 10 % et 15 % pour Amazon, Microsoft et Google.

Le constructeur automobile dirigé par Elon Musk souffre d’un effondrement des ventes en Europe. Tesla pâtit autant du vieillissement de sa gamme que des prises de position de son directeur général. En Allemagne, son soutien à l’AfD s’est accompagné d’un quasi-boycott de la part de nombreux consommateurs. Seuls Meta et Apple résistent au naufrage avec une baisse limitée à 1 %. Depuis le début de l’année, les Sept Magnifiques ont perdu près de 1 570 milliards de dollars de capitalisation boursière.

La bourrasque Trump s’accompagne de doutes sur les retombées de l’intelligence artificielle en matière boursière. Les Sept Magnifiques ont investi et continuent d’investir des centaines de milliards de dollars pour développer leurs modèles d’IA ainsi que l’infrastructure informatique nécessaire à leur déploiement. La rentabilisation de ces investissements sera d’autant plus difficile que la croissance économique reste faible.

Une semaine marquée, une fois de plus, par Donald Trump

Le Cac 40 a terminé la semaine au-dessus des 8 000 points, à 8 028,28 points, lui permettant de réduire sa perte hebdomadaire à 1 %. La guerre commerciale a touché le marché « actions » cette semaine. Les indices européens étaient également en recul. L’euro continue de s’apprécier face au dollar. La devise européenne bénéficie des errements de la politique américaine et des craintes inflationnistes qu’elle inspire. Les plans de réarmement européens incitent les investisseurs internationaux à acheter des actions des entreprises de la défense du Vieux continent ce qui contribue à augmenter la demande en euros. Les taux d’intérêt souverains européens ont continué à augmenter avec la perspective de la fin du frein budgétaire allemand. Les indices américains ont continué, cette semaine, leur repli. Le S&P 500 perd désormais près de 5 % depuis le début de l’année, le Nasdaq, plus de 6 % et le Dow Jones plus de 2 %.

En fin de semaine, les investisseurs ont été soulagé par les nouvelles positives sur le dossier du « shutdown » américain et l’entente trouvée en Allemagne entre le futur chancelier et les députés écologistes sur le programme d’investissements destiné à réarmer et moderniser le pays. Les écologistes ayant affirmé qu’un « accord sur le fonds spécial » avait été conclu, Friedrich Merz devrait disposer de la majorité des deux tiers nécessaire pour faire adopter les changements constitutionnels permettant un assouplissement des règles d’endettement pour les dépenses militaires et les Länder, ainsi qu’un fonds spécial de 500 milliards d’euros sur dix ans pour rénover les infrastructures.

L’épée de Damoclès au-dessus du Congrès des Etats-Unis semble également levée avec la décisions du chef de file des sénateurs démocrates sur le texte budgétaire républicain afin éviter la paralysie de l’administration fédérale. Ce revirement de position réduit la probabilité d’un « shutdown », car des sénateurs démocrates devraient emboiter ses pas. A l’annonce de ce pseudo-accord, les grands indices américains ont enregistré un gain de plus de 1 %. Le moral des ménages américains est pourtant tombé en mars à un point bas inconnu depuis novembre 2022 à 57,9 points, un chiffre inférieur aux estimations de tous les économistes interrogés par Bloomberg. Autre signe d’inquiétude face à la politique de Donald Trump, les anticipations d’inflation se multiplient. Les consommateurs s’attendent à une hausse des prix à un taux annuel de 3,9 % au cours des cinq à dix prochaines années, soit une hausse de 0,6 point de pourcentage par rapport au mois précédent et le plus élevé depuis plus de trois décennies. Les projections d’inflation sur un an sont passées de 4,3 % à 4,9 %, le plus haut élevé depuis 2022.

Le tableau de la semaine des marchés financiers

| Résultats 14 mars 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 028,28 | -1,05 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 488,19 | -2,99 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 638,94 | -2,53 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 704,64 | -2,63 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 939,39 | -0,16 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 632,33 | -0,49 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 404,18 | -1,21 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 053,10 | -0,74 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 419,56 | +2,77 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,566 % | +0,019 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,873 % | +0,043 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,302 % | +0,077 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0883 | +2,45 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 988,81 | +2,24 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 70,42 | -0,03 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 84 598,43 | -6,56 % | 38 252,54 | 93 776,61 |

L’épineuse question de la saisie des avoirs russes

Depuis le début de l’invasion de l’Ukraine en février 2022, les États occidentaux ont pris des mesures drastiques à l’encontre des actifs russes. Dès les premiers mois du conflit, les États-Unis, l’Union européenne et leurs alliés ont gelé une partie des actifs russes afin de limiter les capacités financières du Kremlin. Environ 300 milliards de dollars d’actifs en devises et obligations ont ainsi été bloqués dans divers pays occidentaux (UE, États-Unis, Japon, Canada, Royaume-Uni, Suisse). Ces actifs sont essentiellement placés dans des banques centrales étrangères, principalement sous forme d’obligations d’État (américaines, européennes, etc.). La Russie détenait également des participations dans des entreprises étrangères et des fonds d’investissement, qui ont été gelés.

Le gel des actifs n’implique pas leur confiscation. Ils restent la propriété de la Russie ou des individus concernés. Ils ne peuvent ni être utilisés ni vendus Les revenus qu’ils génèrent ne sont pas distribués aux propriétaires Les Occidentaux réfléchissent depuis plusieurs mois au devenir des actifs russes gelés. Deux options sont étudiées : l’utilisation des seuls revenus ou la saisie pure et simple des actifs.

L’Union européenne (UE) et ses alliés envisagent d’utiliser uniquement les revenus générés par les 300 milliards d’euros d’actifs russes gelés (dont 200 milliards d’euros pour l’UE). Les intérêts et les dividendes pourraient rapporter entre 3 et 5 milliards d’euros par an. Ces revenus pourraient être affectés à l’Ukraine (achat d’armes, reconstruction, aide humanitaire) sans toucher au capital initial. Cette solution permettrait d’éviter une violation frontale du droit international relatif à l’immunité des États. Les actifs, notamment ceux de la Banque centrale russe placés dans les banques centrales occidentales, sont des actifs souverains protégés par le droit international. L’utilisation exclusive des revenus réduirait également le risque de représailles financières de la Russie.

Contrairement au gel, la saisie d’actifs entraînerait un transfert de propriété définitif, permettant leur utilisation au profit de l’Ukraine ou des États appliquant la confiscation. Cette option fait l’objet d’un intense débat juridique et politique. Un tel transfert pourrait financer la reconstruction de l’Ukraine – dont le coût est estimé à plus de 400 milliards de dollars – et sanctionner durablement la Russie en la privant de ressources financières.

Une confiscation sans base juridique claire pourrait toutefois créer un précédent risqué et fragiliser la confiance dans le système financier international. D’autres États, comme la Chine, pourraient réagir en réduisant leurs investissements en Occident, de peur de voir leurs actifs gelés en cas de tensions géopolitiques.

L’idée de la saisie fait son chemin au sein des parlements occidentaux, même si les gouvernements restent prudents. Aux États-Unis, le Congrès a adopté en 2024 un projet de loi facilitant la confiscation des actifs russes pour aider l’Ukraine. Le Canada a également adopté une loi permettant la saisie de certains actifs russes.

En Europe, certains pays (Estonie, Lituanie, Pologne) sont favorables à une saisie totale, tandis que d’autres (France, Allemagne) restent plus prudents en raison des implications juridiques. Néanmoins, en France, l’Assemblée nationale a adopté, contre l’avis du gouvernement, une résolution, le 12 mars, en première lecture, visant à permettre la saisie des biens russes. Au Royaume-Uni, un projet similaire pourrait être prochainement discuté. La Russie a menacé de saisir des actifs occidentaux en représailles. Depuis mars 2022, des entreprises étrangères présentes en Russie ont déjà vu leurs participations placées sous contrôle étatique.

Dans l’histoire, les saisies d’actifs financiers sont rares et sont généralement liées à des événements exceptionnels.

Durant la Seconde Guerre mondiale, à partir de 1941, les États-Unis ont saisi des actifs appartenant à des ressortissants allemands, italiens et japonais, notamment des entreprises et des comptes bancaires.

En 1960, après la révolution cubaine, le gouvernement américain a saisi des avoirs cubains en réaction à la nationalisation des entreprises américaines par Fidel Castro. En 1980, lors de la crise des otages américains à Téhéran, certains actifs iraniens ont été définitivement confisqués et utilisés pour indemniser les victimes. En 1982, pendant la guerre des Malouines, le Royaume-Uni, en plus du gel, a saisi certains actifs argentins en représailles.

Des nationalisations d’actifs étrangers ont également eu lieu dans plusieurs pays. Ainsi, au Mexique, en 1938, le gouvernement a nationalisé les compagnies pétrolières étrangères, notamment britanniques et américaines, expropriant leurs actifs. En Libye, en 1970, Mouammar Kadhafi a exproprié les compagnies pétrolières occidentales et confisqué leurs infrastructures. Plus récemment, entre 2007 et 2010, Hugo Chávez a nationalisé plusieurs entreprises étrangères au Venezuela, notamment dans les secteurs pétrolier et industriel, transférant leurs actifs à l’État.

Le Coin des Epargnants du 7 mars : les marchés financiers : entre protectionnisme et effort de guerre

Des marchés à la recherche du Nord

Les premières semaines de la présidence de Donald Trump mettent les investisseurs sous pression. Les ordres et contre-ordres dans la guerre commerciale rendent toute prévision et projection impossibles. Dans le désordre global dans lequel le président américain plonge le monde, l’économie américaine plie sans rompre. Ainsi, au mois de février, elle a créé 151 000 emplois. Ce nombre est légèrement inférieur aux projections, mais ces dernières heures, les investisseurs craignaient qu’il soit encore plus mauvais. Le taux de chômage est en légère hausse, à 4,1 % de la population active. Concernant la rémunération, la croissance du salaire horaire moyen s’est établie à 4 % en rythme annuel, après +3,9 % en janvier (chiffre révisé à la baisse de deux dixièmes de point) et +4,1 % attendu.

Les stratégies de l’administration Trump pour réduire les effectifs du gouvernement fédéral et la guerre commerciale décousue minent le moral des dirigeants d’entreprise et des ménages. La position édulcorée vis-à-vis du Canada et du Mexique – la Maison-Blanche ayant suspendu les droits de douane sur une partie de leurs exportations – n’a pas rassuré les milieux économiques. La suspension ne court que jusqu’au 2 avril, date à laquelle des tarifs réciproques et l’alignement des tarifs américains sur ceux des pays étrangers sont censés entrer en application. D’ailleurs, Donald Trump menace désormais de s’en prendre économiquement à la Russie en relevant le niveau des sanctions et des droits de douane. Donald Trump apparaît de plus en plus difficile à suivre.

Les indices américains ont de nouveau reculé cette semaine. Le S&P 500 a perdu plus de 3 %, tout comme le Nasdaq. Ce dernier est en recul de plus de 5 % depuis le début de l’année. Les indices européens, quant à eux, ont connu cette semaine de faibles variations.

La semaine a été marquée, par ailleurs, par le recul du prix du pétrole malgré les menaces de nouvelles sanctions américaines à l’encontre de la Russie. Le baril de Brent s’échangeait à 70 dollars vendredi 7 mars, son plus bas niveau depuis 2021, en lien avec la progression à venir de la production des pays de l’OPEP et les stocks élevés aux États-Unis. À partir du mois d’avril, la production des pays exportateurs et de leurs alliés (OPEP+) devrait aboutir au retour sur le marché de 2,2 millions de barils quotidiens. Si le programme de hausse est respecté, au vu de la demande actuelle, un baril à 60 dollars n’est pas impossible.

Baisse des taux directeurs par la BCE

La Banque centrale européenne (BCE) a décidé, jeudi 6 mars, une baisse de ses taux directeurs d’un quart de point, la sixième depuis juin. À partir du 13 mars, les taux d’intérêt de la facilité de dépôt, des opérations principales de refinancement et de la facilité de prêt marginal seront ramenés respectivement à 2,5 %, 2,65 % et 2,9 %.

Ce nouvel assouplissement était anticipé par les investisseurs, d’autant plus que l’inflation de la zone euro s’établit à 2 %, soit la cible que s’est fixée la Banque centrale. L’inflation sur douze mois s’est établie en février à 2,4 %, contre 2,5 % en janvier. L’inflation sous-jacente (hors prix de l’énergie et des produits agroalimentaires non transformés) a également baissé à 2,6 %, après des mois de stagnation. Les nouvelles projections des économistes de la Banque centrale anticipent une hausse des prix limitée à 2 % début 2026.

Au sein du Conseil des gouverneurs, plusieurs voix s’élèvent en faveur d’un ralentissement du rythme des baisses des taux directeurs, compte tenu des annonces de relance des dépenses publiques de plusieurs gouvernements. L’Allemagne aurait l’ambition d’investir 500 milliards d’euros sur cinq ans dans les infrastructures et la modernisation du pays, et de lever le frein constitutionnel à la dette pour financer le réarmement. Le projet de plan de 800 milliards d’euros au niveau européen, destiné au renforcement de la défense sur fond de désengagement américain, pourrait accroître les tensions sur les taux longs et sur l’inflation. La politique de Donald Trump pourrait également avoir des effets négatifs sur les prix : la guerre commerciale risque de s’accompagner d’une hausse des prix des produits importés. Dans ce contexte, une seule baisse des taux directeurs est désormais attendue d’ici la fin de l’année, contre deux auparavant.

Hausse des taux souverains européens

L’augmentation des besoins financiers des États, liée au réarmement, conduit à une hausse des taux des obligations souveraines. Les taux allemands à 10 ans se sont tendus de 40 points de base durant la semaine, évoluant autour de 2,9 % jeudi 6 mars. Les taux français ont grimpé à 3,60 %, leur plus haut niveau depuis 2011, lors de la crise de la zone euro. En parallèle, la réduction du bilan de la Banque centrale, par laquelle la BCE retire de la liquidité du système financier, constitue également une mesure restrictive.

Aux États-Unis, les contrats à terme sur les Fed funds de la Réserve fédérale continuent de projeter trois baisses des taux directeurs d’ici la fin de l’année (en juin, juillet et octobre). Néanmoins, le président de la Réserve fédérale, Jerome Powell, a déclaré lors d’un événement organisé par la Booth School of Business de l’Université de Chicago à New York que les responsables de la Fed n’avaient pas besoin de se précipiter pour ajuster leur politique, malgré l’incertitude accrue des perspectives économiques américaines.

Le tableau de la semaine des marchés financiers

| Résultats 7 mars 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 120,80 | -0,03 % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 801,72 | -2,50 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 770,20 | -3,32 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 18 196,22 | -3,84 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 001,04 | +2,25 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 679,88 | -1,39 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | -0,21 % | 4 518,28 | 4 895,98 | |

| Nikkei 225 (Japon) | 36 887,17 | -3,53 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 372,55 | +0,79 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,547 % | +0,403 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,830387 % | +0,443 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,225 % | +0,001 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0854 | +3,24 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 913,75 | -0,03 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 70,33 | -3,65 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 87 042,97 | +5,27 % | 38 252,54 | 93 776,61 |

Mobilisation générale pour la défense

Les États européens se sont engagés à accroître sensiblement leur effort de défense pour atteindre a minima 2 % du PIB, voire 3 %. La marche à franchir est haute et suppose une forte mobilisation financière.

La réaction de l’Europe face au défi américain

La plan de la Présidente de la Commission européenne, Ursula von der Leyen, présenté, le mardi 4 mars dernier à la presse, a été adopté par le Conseil européen exceptionnel du 6 mars. Ce plan prévoit de mobiliser près de 800 milliards d’euros. « L’Europe est prête à fortement augmenter ses dépenses pour la défense, devant les urgences à court terme, l’urgence à soutenir l’Ukraine, mais aussi à faire face aux besoins à long terme d’assumer une plus grande responsabilité pour notre propre sécurité européenne », a déclaré la présidente de la Commission européenne. Elle a confirmé sa volonté de suspendre les règles du Pacte de stabilité et de croissance afin que les États membres puissent augmenter leurs dépenses pour la défense sans engager un processus de déficit excessif. La France qui est déjà placée sous la contrainte de ce processus n’est, de ce fait, pas concernée.

La Présidente de la Commission a annoncé la création d’un « nouvel instrument permettant de dégager 150 milliards de prêts aux États membres » pour investir « mieux et ensemble » dans la défense antiaérienne, les systèmes d’artillerie, les missiles, les munitions, les drones, les systèmes de défenses anti-drones, mais aussi pour faire face à d’autres besoins dans le domaine cyber et dans la mobilité militaire. L’UE veut aussi proposer « des possibilités et des incitations supplémentaires pour les États membres afin qu’ils puissent décider eux-mêmes s’ils souhaitent utiliser les programmes de politiques de cohésion pour renforcer leurs dépenses en matière de défense ». Des mesures visant à mobiliser les capitaux privés sont également prévu avec une accélération de la mise en place d’un grand marché des capitaux et de l’épargne au niveau européens. Le mandat de la Banque européenne d’investissement devrait évoluer afin qu’elle puisse fournir des prêts en matière de défense.

Mobilisation générale de l’épargne

La loi de finances pour 2025 a prévu 60 milliards d’euros pour la défense, soit 2 % du PIB (dont 9 milliards de contributions aux pensions de retraite des militaires). La Loi de Programmation Militaire prévoit une augmentation des dépenses de 3 milliards d’euros par an jusqu’en 2030. Or, cette montée en puissance devra être accélérée afin de pouvoir relever à 3/3,5 % du PIB l’effort de défense comme le demande le Président de la République. Pour respecter cet objectif, chaque année, les dépenses pour les armées devront donc augmenter d’environ 10 milliards d’euros. Elles atteindraient ainsi 100 milliards d’euros en 2029. Or, dans le même temps, l’État doit ramener le déficit public de 6 à 3 % du PIB.

Les pouvoirs publics espèrent sans nul doute qu’une partie de l’effort puisse reposer sur l’Union européenne. Des fonds de cohésion structurels, des fonds de programmes existants non utilisés pourraient être utilisés. La possibilité pour la Commission de lancer des emprunts communs ou d’avoir recours au Mécanisme européen de stabilité a été évoqué.

La piste de l’appel à l’épargne des Français a été avancée par Emmanuel Macron. Plusieurs pistes sont possibles. La première consisterait à reprendre le fléchage du Livret A vers l’industrie de la défense. Cette proposition a déjà fait l’objet d’amendements dans le cadre de la loi de programmation militaire et de la loi de finances pour 2024, amendements adoptés mais annulés par le Conseil Constitutionnel pour une raison de forme, ils n’avaient pas lieu d’être dans les textes en question (cavaliers législatif et budgétaire). Le sénateur Pascal Allizard a déposé une proposition de loi qui reprend le principe de ce fléchage du Livret A ainsi que du Livret de Développement Durable et Solidaire (LDDS) en faveur de la défense, proposition qui a été adoptée au Palais du Luxembourg fin 2023 mais qui attend toujours une première lecture à l’Assemblée nationale. Le fléchage proposé est censé de ne pas réduire l’enveloppe de prêts destinés aux bailleurs sociaux. Le Ministère de l’Économie n’est guère favorable à ce fléchage. Il considère que rien n’interdit les banques de prêter à partir des ressources du Livret A aux PME de la défense. Il craint la multiplication des demandes corporatistes et une gestion de plus en plus complexe du Livret A.

Un Livret Bleu Blanc Rouge ou vert kaki

À défaut du fléchage, l’idée de la création d’un Livret d’épargne défense, LED ou Livret Bleu Blanc Rouge à défaut d’être vert kaki a été avancée. Ce Livret pourrait reprendre la philosophie du Livret A. Les ressources collectées pourraient servir de base à des prêts aux entreprises de la défense. Néanmoins, l’équation d’un tel livret n’est pas évidente. Pour attirer les épargnants, un taux de rémunération convenable doit être proposée or plus celui-ci est élevé, plus le coût de la ressource l’est. Or, les entreprises doivent pouvoir bénéficier de prêts avec des taux compétitifs. L’exonération fiscale et sociale qui pourrait être associée à ce type de produit est, de son côté, un manque à gagner pour l’État au moment où il recherche des recettes pour réduire son imposant déficit public.

La création d’un ou plusieurs supports de placement « défense nationale »

La création d’un fonds « défense nationale » qui prendrait la forme d’un Organisme de Placement Collectif. Les investisseurs institutionnels pourraient être appelés à souscrire à ce fonds qui pourrait être également proposé aux épargnants (unités de compte dans l’assurance vie ou le Plan d’Épargne Retraite, parts d’OPC sur les comptes titres ou PEA).

Ce fonds pourrait prendre notamment des participations dans des entreprises de la défense ou souscrire à des obligations émises par ces dernières. Les épargnants bénéficieraient des revenus de ce fonds.

Labellisation « entreprises souveraines »

Au côté du Label ISR pour la protection de l’environnement pourrait être imaginé un label « souveraineté nationale » qui aurait vocation à inciter les épargnants à choisir les fonds concernés.

Actuellement, selon les chiffres de l’Otan seuls les Pays baltes, la Pologne et la Grèce consacrent plus de 3 % de leur richesse nationale aux dépenses militaires. De leur côté, l’Italie ou l’Espagne réalisent un effort inférieur à 1,5 % de leur PIB.

Les grands emprunts « une fausse bonne idée »

Les gouvernements dans les périodes de conflit militaire ont fait appel public à l’épargne. En novembre 1915 fut lancé le Premier emprunt de la Défense nationale (novembre 1915). Un taux de 5 % était alors offert. Un deuxième fut lancé en octobre 1916 et a rapporté 11 milliards de francs à l’État. Le troisième emprunt de la Défense nationale, lancé en novembre 1917 a rapporté près de 15 milliards de francs. Enfin, un quatrième fut lancé en octobre 1918 à la fin de la guerre. Il a permis à l’État de récupérer plus de 20 milliards de francs. Ces emprunts étaient soutenus par des campagnes de communication avec des affiches et des slogans patriotiques destinés à convaincre les Français de soutenir l’effort de guerre. Après la fin de celle-ci, les gouvernements mobilisèrent l’épargne des ménages en faveur de la reconstruction. Durant la Seconde Guerre mondiale, le gouvernement de Vichy lancé également des grands emprunts notamment pour financer les contributions imposées par l’Allemagne nazie. Après 1945, des emprunts pour la modernisation du pays et de l’armée ont été lancés. En 1952, Antoine Pinay, Président du Conseil, décide la création d’un emprunt pour rassurer les épargnants et stabiliser la monnaie. Cet emprunt est indexé sur l’or, garantissant aux souscripteurs une protection contre l’inflation. La hausse du cours de l’or dans les années suivantes a alourdi le remboursement, rendant cet emprunt très coûteux pour l’État. Il en sera de même avec l’emprunt Giscard d’Estaing de 1973.

Avec l’augmentation de ses besoins financiers et la mutation des marchés financiers avec notamment leur digitalisation, l’État a abandonné le recours aux grands emprunts publics préférant recourir à des émissions d’Obligations assimilables du Trésor qui sont souscrites par les établissements financiers de la place. Ces derniers les replacent sur le marché secondaire. Les particuliers n’accèdent aux obligations d’État que de manière indirecte (fonds euros, parts d’Organismes de Placements Collectifs).

Le lancement d’un grand emprunt national pourrait s’avérer coûteux pour l’État tant au niveau de sa distribution que de sa gestion.

Le gouvernement pourrait avoir l’idée d’un emprunt obligatoire auquel devraient souscrire tous les contribuables. Cette option a été utilisée en 1976 avec l’impôt sécheresse qui était remboursé l’année suivante et en 1983. Ce type d’opération n’est pas, pour le moins, très populaire.

Le Coin des Epargnants du 21 février 2025 : les actions en baisse

Doute sur les actions

Après six semaines de hausse consécutive, le CAC 40 a marqué une pause cette semaine en abandonnant un peu moins de 0,3 %. Il est ainsi resté à quelques points de son record du mai dernier à 8 259,19 points. Les autres indices européens ont été également en légère baisse cette semaine. Les indices américains ont fléchi plus sévèrement en lien avec les anticipations d’inflation et les incertitudes liées à la politique économique de Donald Trump.

L’activité dans la zone euro est toujours atone. L’indice composite PMI s’est maintenu à 50,2, juste au-dessus du seuil de 50 qui sépare l’expansion de la contraction. Les investisseurs prévoyaient une valeur de 50,5. Le recul de l’activité s’est arrêté pour l’industrie mais les services sont désormais à la peine. Les élections en Allemagne laissent augurer un plan de relance mais les incertitudes demeurent importantes en France avec une crise politique latente et les conséquences de la guerre commerciale lancée par Donald Trump.

Cette semaine, les anticipations d’inflation des consommateurs américains ont été confirmées à 4,3 % pour celles à un an, soit un point de plus qu’en janvier, mais relevées à 3,5% pour celles à 5-10 ans, ce qui est deux dixièmes de plus qu’en estimation flash. Le moral des ménages est, aux Etats-Unis, en baisse avec un indice qui revient à 64,7 points, contre 67,8 pour le consensus et 71,7 le mois dernier. Les ventes de logements existants ont diminué en janvier pour la première fois depuis septembre, en raison des taux hypothécaires et des prix élevés ainsi qu’à une offre limitée d’annonces. L’indicateur d’activité PMI américain s’est maintenu de peu en croissance, à 50,4, en février, soit le rythme d’expansion le plus lent depuis septembre 2023. Il a été tiré vers le bas par la contraction surprise des services (49,7).

Les négociation russo-américaines concernant l’avenir de l’Ukraine n’ont pas provoqué de détente sur le marché de l’or, l’once se rapprochant de la barre symbolique des 3000 dollars. Les tensions entre les Etats européens et les Etats-Unis ainsi que les dernières annonces de Donald Trump concernant les droits de douane. Ont favorisé la hausse du cours de l’or.

Les prochains jours seront marqués par la constitution d’une nouvelle coalition en Allemagne après les élections législatives du 23 février, par le début du conclave sur la retraite en France.

Le tableau de la semaine des marchés financiers

| Résultats 21 février 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 154,51 | -0,29 % | 7 543,18 | 7 380,74 |

| Dow Jones | 43 428,02 | -2,49 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 013,13 | -1,55 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 524,01 | -2,49 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 264,29 | -0,97 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 659,37 | -0,84 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 474,85 | -0,40 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 38 776,94 | +0,06 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 379,11 | +1,84 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,217 % | +0,090 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,465 % | +0,034 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,439 % | -0,014 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0464 | +0,84 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 940,65 | +1,35 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 74,98 | +0,44 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 97 049,12 | +1,22 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 7 février 2025 : les marchés toujours à l’heure américaine

La semaine a été marquée par les décisions commerciales de Donald Trump, application des majorations des droits de douane à l’encontre du Mexique et du Canada suivi quelques heures plus tard par leur suspension. Les résultats de l’emploi américain en janvier et les anticipations d’inflation dans ce pays ont animé les marchés en fin de semaine.

Le CAC 40 a pour la première fois depuis le mois de juin dernier franchi la barre des 8000 points jeudi 6 février mais sans pouvoir se maintenir au-dessus. L’indice parisien a souffert vendredi 7 février du recul de 3,5 % la cote de l’Oréal après la publication de ventes inférieures aux prévisions au quatrième trimestre, en raison de la faiblesse persistante du marché chinois de la beauté et d’un ralentissement de la demande aux Etats-Unis. Les indices américains ont reculé pour la deuxième semaine consécutive.

Le moral des consommateurs américains s’est affaissé en ce début de mois de février, atteignant un plancher de sept mois, à cause d’une hausse des prévisions d’inflation à court terme en raison des craintes générées par la politique douanière de Donald Trump. Selon l’Université du Michigan, l’indice préliminaire du sentiment a reculé de 3,3 points pour atteindre 67,8. Un résultat inférieur à toutes les prévisions des économistes interrogés par Bloomberg. Les consommateurs s’attendent à ce que les prix progressent à un rythme annuel de 4,3% au cours des douze prochains mois, un point de pourcentage de plus que prévu et qu’en janvier.

En janvier, les Etats-Unis ont créé 143 000 emplois non agricoles, un résultat inférieur aux 175 000 attendus par le consensus Bloomberg. Le Bureau of Labor of Statistics a précisé que les incendies qui ont ravagé une partie de Los Angeles et les conditions météo très froides dans certaines régions n’ont eu « aucun effet perceptible » sur la statistique. Les chiffres de novembre et décembre ont été revus à la hausse, de 100 000 emplois au total. En janvier, la croissance du salaire horaire moyen américain s’est accélérée à 4,1 % sur un an, après 3,9 % en décembre quand les marchés misaient sur un tassement à 3,8%. Le taux de chômage a diminué à 4 % de la population active, quand une stagnation à 4,1 % était anticipée.

Les résultats de l’emploi américain confortent la position prudente de la banque centrale qui souhaite attendre de voir les effets de la politique de Donald Trump avant de se fixer un nouveau cap en matière de taux. Les investisseurs ne s’attendent pas à ce que la banque centrale modifie ses taux d’intérêt lors de sa prochaine réunion en mars, ni même en mai, cependant une baisse reste anticipée pour le mois de juin,

Cette semaine, l’or était orienté à la hausse quand le bitcoin se tassait. Le pétrole a légèrement reculé tout comme l’euro face au dollar.

Le tableau de la semaine des marchés financiers

| Résultats 7 février 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 973,03 | +0,29 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 303,40 | -0,40 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 025,99 | -0,24 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 523,40 | -0,63 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 21 762,81 | +0,24 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 700,53 | +0,25 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 325,40 | +0,73 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 38 787,02 | -0,59 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 303,67 | +2,51 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,091 % | -0,112 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,361 % | -0,096 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,492 % | -0,20 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0332 | -0,99 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 863,15 | +3,40 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 74,75 | -2,72 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 98 245,89 | -4,37 % | 38 252,54 | 93 776,61 |

Le Coin de l’épargne – Retour sur terre

Retour sur terre

Fini la trêve des confiseurs, la nouvelle année commence avec un retour aux fondamentaux. Les propos de Donald Trump et son programme inflationniste inquiètent les investisseurs contribuant à la hausse des taux des obligations souveraines et cela d’autant plus que les besoins croissants des États en financement sont élevés.

Des taux souverains à la hausse

Le taux à 10 ans américain a pris plus de 10 points de base (pb) pour atteindre 4,7 %, son plus haut depuis fin avril et celui à 30 ans est proche des 5 %, ce qui n’était pas arrivé depuis décembre 2023, alors que la Réserve fédérale avait mené l’un des plus forts relèvements des taux directeurs de son histoire. Le « 30 ans britannique » a atteint 5,35 %, un niveau qui n’avait pas été atteint depuis 1998 quand le rendement des obligations françaises à 10 ans s’est élevé à 3,4 %, un plus haut depuis 2011.

En début d’année, les États procèdent à d’importantes émissions d’obligation. En deux jours, les 7 et 8 janvier, sur la zone euro, près de 70 milliards d’euros ont été ainsi émis. Aux États-Unis, l’émission de 39 milliards de Treasuries – les obligations d’État – à 10 ans a n’a pas suscité l’enthousiasme des investisseurs. Les titres affichent un rendement de 4,68 %, au-dessus des prévisions initiales. Il faut remonter à 2007 pour retrouver de tels taux.

Les investisseurs semblent intégrer que Donald Trump pourrait appliquer son programme à compter du 20 janvier et notamment la majoration des droits de douane. Une montée du protectionnisme associée à des baisses d’impôts et à une réduction de l’immigration pourraient relancer l’inflation américaine. En réaction, les marchés misent sur un fort ralentissement des baisses de taux de la Fed. Leur réduction ne serait plus que de 0,5 point et non d’un point comme cela était envisagé en 2024. La menace inflationniste combinée à une moindre diminution des taux directeurs conduisent à une hausse des taux longs. L’évolution des rendements des Treasuries entraîne une répercussion sur l’ensemble des taux souverains. Avec des taux de près de 5 %, les États-Unis attirent les capitaux du monde entier ce qui conduit, par réaction, à la hausse des taux à l’échelle mondiale.

La hausse des taux, en France, répond également à des considérations d’ordre interne. La méfiance envers la trajectoire des finances publiques française se traduit au travers l’évolution de l’écart entre le rendement des obligations françaises et allemandes, (spread). Ce dernier a atteint 86 points de base jeudi, en hausse, depuis le début de l’année. L’hypothèse d’une remise en cause de la réforme des retraites inquiète les investisseurs. L’augmentation des taux souverains est une mauvaise nouvelle pour le déficit public.

Rebond du CAC 40

Les indices « actions » chinois et japonais ont connu une mauvaise semaine. Le Shanghai Composite a perdu pour le deuxième semaine consécutive plus de 5 %. Les marchés asiatiques sont pénalisés par les menaces protectionnistes. Après deux semaines de recul, la Bourse de Paris a affiche un bilan hebdomadaire flatteur, avec un Cac 40 en hausse de 2,04 %, son meilleur résultat depuis la semaine du 6 décembre (+2,65 %). Il a terminé la semaine 7 431,04 points malgré une baisse vendredi provoquée par la publication des résultats de l’emploi aux Etats-Unis. Ces résultats ont pesé sur le cours des actions américaines en raison de la crainte d’une moindre baisse des taux de la FED que prévu.

Dynamisme du marché de l’emploi aux Etats-Unis

En décembre, les Etats-Unis ont créé 256 000 emplois dans le secteur non agricole, soit bien plus que les 165 000 qui étaient attendus par le consensus Bloomberg et même que les 212 000 enregistrés en novembre. Le taux de chômage, revient à 4,1 % de la population active quand une stagnation à 4,2 % était anticipée. Le salaire horaire moyen n’a augmenté que de 0, 3% d’un mois sur l’autre et de 3,9 % sur une base annuelle, soit une décélération d’un dixième dans les deux cas. Une forte création d’emplois et un faible taux de chômage traduisent la vitalité de l’économie américaine mais pourraient dissuader la FED de baisser ses taux directeurs. Plusieurs indicateurs américains indiquent que l’évolution de l’économie est incertaine. L’’indice de confiance du consommateur américain, calculé par l’Université du Michigan, a légèrement diminué à 73,2 en janvier. Ses composantes d’anticipation d’inflation à un an et à 5-10 ans ont augmenté à 3,3 % quand une stagnation à respectivement 2,8 % et à 3 % était attendue par le marché.

Pétrole en hausse, euro en baisse

Le prix du baril de pétrole continue sa hausse en raison d’éventuelles sanctions américaines concernant la « flotte fantôme » qui achemine le pétrole russe. 200 navires ont été répertoriés par les autorités américaines qui entend prendre des sanctions à l’encontre des entreprises qui en sont propriétaires et des clients qui achètent le pétrole russe ainsi transporté.

L’euro s’oriente vers la parité avec le dollar. La faiblesse de la croissance européenne et l’évolution potentiellement divergente des taux directeurs des banques centrales de part et d’autre de l’Atlantique expliquent la dépréciation de la monnaie américaine par rapport au dollar. L’euro a atteint un plus bas historique de 0,82 USD. Ce niveau reflétait une faiblesse de l’économie européenne par rapport aux États-Unis. Entre 2002 et 2021, l’euro a été au-dessus de la parité. Il est repassé en-dessous en septembre 2022 en lien avec la guerre en Ukraine qui a affaibli économiquement l’Europe. Le dollar joue par ailleurs son rôle de valeur refuge. . Depuis la fin de l’année 2022, il est légèrement au-dessus.

Le tableau de la semaine des marchés financiers

| Résultats 10 Jan. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 431,04 | +2,04 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 938,45 | -1,31 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 827,04 | -1,09 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 161,63 | -1,21 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 20 221,34 | +1,80 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 248,49 | +0,30 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 977,90 | +2,19 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 39 190,40 | -1,77 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 168,52 | -5,47 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,425 % | +0,138 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,574 % | +0,152 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,754 % | +0,175 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0244 | -1,18 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 694,02 | +260 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 79,25 | +3,33 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 93 437,86 | -4,19 % | 38 252,54 | 15 406,87 |

Le Coin des Epargnants du 22 novembre 2024

L’Europe à la peine, le bitcoin au plus haut

Pour la cinquième semaine consécutive, l’indice parisien CAC 40 est en recul. Il a perdu cette semaine, tandis que les indices américains restent orientés favorablement.

Le contexte économique outre-Atlantique demeure porteur. L’enquête S&P Global réalisée auprès des directeurs d’achat souligne que l’activité des entreprises américaines progressait en novembre à son rythme le plus rapide depuis avril 2022, et les perspectives de demande s’améliorent. L’indice PMI composite est passé de 54,1 à 55,3 en première estimation, soit un point au-dessus du consensus Bloomberg. Bien que cette progression soit largement tirée par une croissance plus rapide dans le secteur des services, les professionnels du secteur manufacturier ont exprimé leur plus grand optimisme concernant la production pour l’année à venir. La perspective de taux d’intérêt plus bas et une approche perçue comme plus favorable aux entreprises de la part de l’administration entrante contribuent à une confiance accrue.

En revanche, en Europe, les mêmes indices ne témoignent pas d’une réelle reprise. Les crises politiques en Allemagne et en France érodent la confiance des investisseurs. L’indice composite, qui englobe les secteurs des services et manufacturier, est à 48,1 points, nettement en zone récessive, marquant un creux de dix mois. Par ailleurs, la croissance du PIB allemand entre juillet et septembre a été revue à la baisse d’un dixième, à 0,1 %. La politique à venir de Donald Trump est toujours jugée handicapante pour les États européens, particulièrement pour l’Allemagne, dont les États-Unis sont le principal partenaire commercial.

Les investisseurs s’attendent à un écart croissant des taux d’intérêt de part et d’autre de l’Atlantique. La BCE pourrait être contrainte de les baisser pour favoriser la croissance, tandis que la FED adoptera probablement une approche plus prudente par crainte de l’inflation. Cet écart favorisera les transferts de capitaux vers les États-Unis. Ces anticipations provoquent une baisse de l’euro, qui s’est échangé cette semaine à 1,0335 dollar, son plus bas niveau depuis deux ans. Compte tenu des incertitudes budgétaires en France, l’écart de taux sur les obligations souveraines avec l’Allemagne est revenu à 0,8 point pour le 10 ans, niveau atteint juste après l’annonce de la dissolution.

Les tensions géopolitiques se sont accrues cette semaine avec le tir d’un missile balistique de portée intermédiaire à Dnipro par la Russie, en réponse aux frappes de missiles de fabrication occidentale sur le territoire russe. Ces tensions ont provoqué une remontée du cours de l’or. Le bitcoin, de son côté, a frôlé la barre symbolique des 100 000 dollars. Vendredi 22 novembre, à 18 heures, il s’échangeait à 99 200 dollars.

En butte à l’hostilité de Donald Trump, Gary Gensler, le président de l’Autorité américaine de régulation des marchés financiers, a annoncé qu’il quitterait son poste de manière anticipée le 20 janvier prochain, le jour de l’investiture du président élu. Gary Gensler, fervent partisan d’une régulation stricte des cryptomonnaies, était dans le collimateur d’Elon Musk. Donald Trump envisagerait, par ailleurs, de créer un poste inédit entièrement consacré aux politiques sur les cryptomonnaies. Chris Giancarlo, l’ancien président de la Commodity Futures Trading Commission, pourrait être nommé. Donald Trump, longtemps sceptique vis-à-vis des crypto-actifs, semble s’être converti, d’autant que 20 % des dons à sa campagne ont été réalisés en monnaies digitales.

Le tableau de la semaine des marchés financiers

| Résultats 22 nov. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 255,01 | -0,20 % | 7 543,18 | 6 471,31 |

| Dow Jones | 44 296,51 | +1,82 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 969,34 | +1,61 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 003,65 | +1,58 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 305,79 | +0,45 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 262,08 | +2,52 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 789,08 | -0,18 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 283,85 | +0,06 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 267,19 | -2,32 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,041 % | -0,043 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,244 % | -0,094 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,410 % | -0,026 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0404 | -2,11 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 706,07 | +4,07 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 74,97 | +4,98 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 99 221,76 | +10,45 % | 38 252,54 | 15 406,87 |

Source : Cercle de l’Épargne

Cher immobilier

En un quart de siècle, de 2000 à 2024, en France métropolitaine, les prix immobiliers des logements anciens ont été multipliés par 2,6. L’augmentation des prix des logements a été durement ressentie par les ménages les plus jeunes. La proportion de propriétaires de leur résidence principale tend à légèrement diminuer depuis 2014. Près de 60 % des ménages sont néanmoins propriétaires de leur résidence principale, et un sur quatre est propriétaire de plusieurs logements.

Le niveau des prix des logements vendus entre 2020 et 2022 varie fortement d’un territoire à un autre en fonction de l’offre et de la demande. L’accroissement du nombre de ménages et l’attractivité touristique du territoire constituent des facteurs importants pouvant influer sur les prix.

Entre 2020 et 2022, en France métropolitaine (hors Alsace-Moselle), le prix médian au m² d’une maison ancienne (maison de plus d’un an) ayant fait l’objet d’une mutation s’élève, selon l’INSEE à 2 040 euros, tandis que celui d’un appartement ancien atteint 3 170 euros. Une maison sur dix est vendue à moins de 850 euros le m², tandis qu’une sur dix l’est à plus de 4 360 euros le m², soit un rapport interdécile D9/D1 de 5,1. Ce rapport était de 4,2 entre 2010 et 2012. L’écart des prix des appartements est encore plus marqué. Le rapport interdécile D9/D1 est passé de 4,9 entre 2010 et 2012 à 6,1 entre 2020 et 2022. Un dixième des appartements sont vendus à moins de 1 350 euros le m², tandis qu’à l’autre extrémité, un dixième sont vendus à plus de 8 240 euros le m².