Accueil >

Le Coin des Epargnants : retour aux fondamentaux

Après quelques semaines d’éclaircies, les marchés redécouvrent en cette fin de mois d’août les lourdes incertitudes qui pèsent sur l’économie mondiale.

La sombre rentrée des marchés

Dans le cadre du symposium de politique monétaire de Jackson Hole aux Etats-Unis, le Président de la Fed, Jerome Powell, a été lors de son intervention extrêmement net sans sa volonté de lutter contre l’inflation qui « nécessitera probablement une politique restrictive pendant un certain temps ». Ses propos ont entrainé le recul des indices « actions » et la progression des taux d’intérêt des obligations d’Etat. Le taux de l’OAT à 10 ans a franchi la barre des 2 % et celui de son homologue américain la barre des 3 %. Cette hausse des taux a été favorisé également par les rumeurs d’une forte hausse des taux directeurs de la BCE lors de la réunion du mois de septembre. Elle pourrait être de 75 points comme aux Etats-Unis.

Les menaces de récession dans un contexte d’approvisionnement énergétique problématique en Europe ont conduit à la baisse du cours des actions et au recul de l’euro. Le Dow Jones a cédé sur la semaine plus de 4 % portant la baisse à plus de 11 % depuis le 1erjanvier. Le Nasdaq a reculé de 4,44 % sur la semaine. Depuis le début de l’année, cet indice a perdu un quart de sa valeur. Le CAC40 a perdu de son côté 3,41 % cette semaine.

Accès de faiblesse euro sur fond de flambée électrique

L’euro est repassé au-dessous de 1 dollar cette semaine, les investisseurs anticipant une longue récession en Europe, conséquence de la raréfaction du gaz russe et de l’augmentation des cours de l’énergie. La dépréciation de la monnaie européenne, -15 % en un an s’explique également par les écarts des taux directeurs pratiqués par les banques centrales de part et d’autre de l’Atlantique. La FED a relevé ses taux dès le mois de mars quand la Banque centrale européenne ne l’a fait qu’à partir du mois de juillet. Compte tenu de l’écart de taux qui atteint désormais deux points, les investisseurs privilégient les placements américains au détriment de ceux de la zone euro ce qui provoque une baisse de la valeur de la monnaie européenne.

Si la dépréciation de l’euro favorise les exportations en dehors de l’Union européenne, elle renchérit, en revanche, le coût des importations et notamment celles en énergie. Elle contribue ainsi à l’augmentation de l’inflation. Pour les Européens, il est plus coûteux d’investir aux États-Unis quand, a contrario, les Américains peuvent le faire en Europe à moindre prix.

La semaine restera marquée par l’envolée sans précédent des prix de l’électricité en Europe et tout particulièrement en France. Les prix de gros de l’électricité pour 2023 en France ont dépassé 1 000 euros le mégawattheure (MWh) quand ces prix n’étaient que de 85 euros il y a un an. Avant la crise sanitaire, ils fluctuaient même autour des 50 euros.

La hausse des prix de l’électricité est imputable à la diminution des flux de gaz russe vers l’Europe depuis le début de la guerre en Ukraine et à l’augmentation du cours du gaz. De nombreuses centrales de production d’électricité sont alimentées au gaz en Europe ce qui induit des effets sur le cours de cette dernière. En France, par ailleurs, 32 des 56 réacteurs nucléaires que compte l’Hexagone sont à l’arrêt, notamment en raison d’un problème de corrosion, réduisant la production électrique française à un niveau historiquement bas. La France est contrainte d’importer son électricité quand logiquement elle est exportatrice. Les annonces d’EDF sur un report de la remise en réseau des centrales concernées a provoqué des tensions supplémentaires sur le marché de l’électricité.

Jusqu’à maintenant, les pays de la zone euro ont institué des boucliers tarifaires pour protéger leurs concitoyens des effets de la hausse du prix de l’électricité. Le coput budgétaire est exponentiel. Au Royaume-Uni, le régulateur a annoncé vendredi 26 août que les tarifs réglementés de l’énergie augmenteraient de 80 % à partir d’octobre dans le pays, et que les factures de gaz et d’électricité pourraient progresser encore « considérablement » en 2023.

En France, des dizaines de milliers de clients migrent de fournisseurs privés d’électricité vers l’énergéticien public, EDF , et son tarif fixe. En 2023, le bouclier tarifaire devrait céder la place à un système d’aides ciblées en faveur des ménages les plus modestes.

Face à l’augmentation des cours de l’énergie, la Première ministre tchèque, dont le pays assure la présidence de l’Union européenne, a déclaré ce vendredi que son pays allait convoquer une réunion d’urgence pour faire face à la crise énergétique. Le ministre tchèque de l’Industrie et du Commerce, Jozef Sikela, a déclaré que le conseil européen de l’énergie devait se réunir « le plus tôt possible ».

Le tableau des marchés de la semaine

| Résultats 26 août 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 274,26 | -3,41 % | 7 153,03 |

| Dow Jones | 32 283,40 | -4,22 % | 36 338,30 |

| Nasdaq | 12 141,71 | -4,44 % | 15 644,97 |

| Dax Xetra allemand | 12 971,47 | -4,23 % | 15 884,86 |

| Footsie | 7 427,31 | -1,63 % | 7 384,54 |

| Euro Stoxx 50 | 3 603,68 | -3,39 % | 4 298,41 |

| Nikkei 225 | 28 641,38 | -1,00 % | 28 791,71 |

| Shanghai Composite | 3 236,22 | -0,70 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +2,013 % | +0,203 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +1,388 % | +0,165 pt | –0,181 % |

| Taux du Trésor US à 10 ans | +3,032 % | +0,051 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0000 | -0,34 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 734,670 | -0,70 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 99,730 | +3,53 % | 78,140 |

Le Coin des Epargnants du 13 mai 2022

Les investisseurs inquiets face à un éventuel ralentissement de l’économie mondiale

La semaine aura connu deux temps : le premier marqué par un recul important des cours « actions » sur fond de mauvais chiffres économiques ; puis un second temps caractérisé par le rebond des valeurs technologiques à l’exception de Twitter. Ce rebond a permis à la bourse de Paris d’échapper à une quatrième semaine consécutive de baisse. En revanche, il n’a pas été suffisant aux Etats-Unis pour empêcher une nouvelle semaine de baisse. Depuis le début de l’année, l’indice Nasdaq a perdu le quart de sa valeur. Il est à noter que l’envolée du cours du pétrole a permis à la compagnie pétrolière saoudienne Aramco de ravir à Apple la place de première capitalisation mondiale.

Les inquiétudes concernant l’inflation se doublent désormais de craintes sur la croissance économique. De plus en plus d’analystes en particulier aux Etats-Unis estiment que la bataille contre l’inflation passera par une récession. Le président de la Fed, Jerome Powell, a reconnu que la possibilité d’un atterrissage en douceur dépendait de facteurs échappant au contrôle des banquiers centraux et que le retour de l’inflation à l’objectif de 2% se fera dans la douleur.

Dans un contexte porteur pour les valeurs obligataires, les taux d’intérêt se sont légèrement repliés sur la semaine. Le taux de l’obligation d’Etat allemand est repassé en-dessous de 1 % quand celui de son homologue américain est repassé au-dessous de 3 %. Le pétrole s’est également inscrit en baisse tout comme l’or et l’euro.

Le tableau des marchés de la semaine

| Résultats 13 mai 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 362,68 | +1,67 % | 7 153,03 |

| Dow Jones | 32 196,66 | -2,14 % | 36 338,30 |

| Nasdaq | 11 805,00 | -2,80 % | 15 644,97 |

| Dax Xetra allemand | 14 027,93 | +2,59 % | 15 884,86 |

| Footsie | 7 418,15 | +0,41 % | 7 384,54 |

| Euro Stoxx 50 | 3 703,42 | +2,05 % | 4 298,41 |

| Nikkei 225 | 26 427,65 | -2,13 % | 28 791,71 |

| Shanghai Composite | 3 084,28 | +2,76 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +1,459 % | -0,197 pt | +0,193 % |

| Taux du Bund allemand à 10 ans | +0,950 % | +0,184 pt | -0,181 % |

| Taux du Trésor US à 10 ans | +2,924 % | -0,167 pt | +1,505 % |

| Cours de l’euro / dollar | 1,0405 | -1,33 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 811,740 | -3,76 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 110,495 | -1,65 % | 78,140 |

La hausse des taux aux quatre coins du monde

Après une certaine léthargie, les banques centrales ont décidé de réagir face à l’inflation qui semble prendre ses quartiers. En quelques semaines, les politiques monétaires non-conventionnelles reposant sur des rachats d’obligations et des taux bas sont progressivement abandonnées. Au début de l’année 2021, la FED ne prévoyait que des relèvements modérés de ses taux jusqu’au moins 2024. La BCE avait signifié alors que les premières décisions d’augmentation n’interviendraient pas avant la fin de 2023 voire 2024. Depuis, la FED a relevé de 0,75 point ses taux et la BCE pourrait s’engager dans cette voie dès l’été 2022.

La Reserve Bank of Australia qui prévoyait également de maintenir ses taux proches de zéro jusqu’en 2024 a surpris les investisseurs en les augmentant le 3 mai dernier d’un quart de point. La Banque d’Angleterre a également relevé ses taux à leur plus haut niveau depuis 2009. Cette évolution des taux directeurs commence à se faire ressentir sur les taux des obligations d’État. Le rendement du Trésor américain à dix ans a atteint 3 %, soit près du double de son niveau du début de l’année. Le taux de l’OAT à 10 ans est passé de 0,690 à 1,650 de fin décembre à mi-mai. Celui de son homologue allemand s’élevait toujours mi-mai à 1,134 % contre -0,180 % fin décembre. Dans le même temps, les cours des actions sont orientés à la baisse, les investisseurs privilégiant les produits de taux en dollars. La baisse sur les marchés occidentaux atteint près de 15 % depuis le début de l’année. L’une des conséquences du resserrement des conditions financières est une réévaluation des devises dont profite le dollar. La monnaie américaine s’est appréciée de 7 % contre un panier de devises au cours de l’année écoulée. L’Amérique a besoin de taux d’intérêt plus élevés que tout autre grand pays riche pour financer ses déficits extérieurs comme intérieurs sur fond d’épargne faible. La demande de dollars augmente en période d’incertitudes, les agents économiques souhaitant réduire leur exposition aux risques. La plus forte appréciation du dollar s’effectue par rapport au yen en raison de la volonté de la banque centrale japonaise de maintenir des taux bas aussi longtemps que possible. En termes réels, le yen est au plus bas par rapport au dollar depuis les années 1970. L’euro glisse de son côté progressivement vers la parité, ce qui favorise les exportations mais renchérit les importations en particulier de pétrole, de gaz et de matières premières.

Au niveau européen, le durcissement des politiques monétaires induit une augmentation de l’écart de taux entre les pays périphériques et l’Allemagne. La question des dettes souveraines qui avait disparu depuis le milieu de la décennie 2010 pourrait apparaître à nouveau en générant des tensions au sein de la zone euro. Les conséquences de la remontée des taux sont encore mal appréciées, que ce soit au niveau du rendement des portefeuilles financiers ou pour l’évolution de l’investissement. Avec la remontée des taux, le rendement des actions dépendra davantage des dividendes. Avec les faibles gains de productivité de ces dernières années, la stagnation de la consommation, l’augmentation des coûts provoquée par l’inflation, les dividendes pourraient s’éroder. La hausse des taux pourrait conduire à une diminution de l’investissement. Pour le moment, ce dernier est dopé par les plans de relance et par la demande qui a été forte après les confinements. Un retournement pourrait néanmoins intervenir si l’épisode inflationniste perdurait. L’investissement immobilier des ménages est traditionnellement très sensible à l’évolution des taux. A contrario, l’investissement immobilier est jugé assez résilient face à l’inflation.

Le resserrement de la politique monétaire est une source d’inquiétude pour les pays émergents et en développement qui sont également exposés, pour un grand nombre d’entre eux, à la crise ukrainienne. Leurs dettes souvent exprimées en dollars seront plus difficiles à rembourser. Ces pays pourraient éprouver des difficultés à acquérir des dollars pour s’acquitter de leurs importations.

Le Coin des Epargnants du 11 décembre 2021 – les marchés en mode positif

En attendant mieux

Après un mois de novembre marqué par la 5e vague de covid, l’apparition du variant Omicron et par la montée de l’inflation, les investisseurs espèrent que l’époque des fêtes sera porteuse de bonnes nouvelles. Les indices actions étaient orientées résolument à la hausse cette semaine.

La publication des résultats de l’inflation du mois de décembre aux Etats-Unis n’a pas donné lieu à des réactions négatives. Les prix à la consommation ont augmenté de 0,8 % le mois dernier, après une hausse de 0,9 % en octobre. Sur un an, la barre des 7 % n’a pas été franchie. Avec 6,8 %, l’inflation n’en reste pas moins à un niveau inconnu depuis quarante ans. Avec la forte baisse des prix de l’énergie, ces dernières semaines, les économistes estiment que le mois dernier a probablement marqué un pic, tout en prévenant que la décrue ne devrait n’être que progressive.

Les marchés s’interrogent sur les conséquences économiques d’un éventuel durcissement des contraintes sanitaires face à l’émergence d’Omicron qui selon certaines études serait quatre fois plus transmissible que le variant Delta. La crainte d’un engorgement des hôpitaux contraignant à l’instauration de confinements au mois de janvier 2022 n’est pas complètement écartée même si les Etats occidentaux se sont lancés dans l’organisation d’une rapide campagne de rappel en matière de vaccination.

Même si le CAC 40 reste vendredi 10 décembre en-dessous des 7000 points, il a gagné plus de 3 % sur la semaine en phase avec les progressions des autres indices européens. Le Dow Jones a gagné de son côté 4 % et le Nasdaq plus de 3,5 %.

Sur le front des politiques monétaires, les investisseurs anticipent une accélération de la réduction des achats d’obligations lors de la réunion du comité de politique monétaire de la FED des 14 et 15 décembre. Nul n’évoque pour le moment une remontée des taux directeurs. Les taux des obligations à dix ans ont, de leur côté, très légèrement remonté.

Le pétrole après plusieurs semaines de baisse a connu une augmentation de son cours de 7 % sur la semaine. Le marché est animé par des signaux contradictoires. La faible avancée du dossier sur le nucléaire avec l’Iran ne laisse pas augurer le retour de ce pays sur le marché pétrolier. La multiplication des restrictions sanitaires fait craindre, de son côté, une diminution de de la demande de carburant ?

Le tableau financier de la semaine

| Résultats 10 décembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 991,68 | +3,34 % | 5 551,41 |

| Dow Jones | 35 970,99 | +4,02 % | 30 409,56 |

| Nasdaq | 15 629,72 | +3,62 % | 12 870,00 |

| Dax Xetra Allemand | 15 623,31 | +2,99 % | 13 718,78 |

| Footsie | 7 291,78 | +238 % | 6 460,52 |

| Euro Stoxx 50 | 4 199,16 | +2,92 % | 3 552,64 |

| Nikkei 225 | 28 437,77 | +1,46 % | 27 444,17 |

| Shanghai Composite | 3 666,35 | +1,63 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,001 % | +0,031 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,347 % | +0,043 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,465 % | +0,082 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1320 | +0,04 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 783,285 | -0,03 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 74,790 | +7,69 % | 51,290 |

L’Europe, à l’heure des start-up

En 2021, sur les dix premiers mois de l’année, plus de 100 milliards de dollars ont été levés afin de financer le développement des start-up, contre 40 milliards de dollars en 2020 et 22 milliards de dollars en 2017. Le Vieux Continent rattrape ainsi son retard vis-à-vis des États-Unis (230 milliards de dollars levés sur la même période) et les pays émergents d’Asie (110 milliards de dollars). La capitalisation boursière des entreprises technologiques européennes atteint désormais 3 000 milliards de dollars. Aux États-Unis, cette capitalisation s’élève à près de 20 000 milliards de dollars. La montée en puissance est notable car l’Europe a mis dix ans pour atteindre ses premiers 1 000 milliards de capitalisation, deux ans pour les 2 000 milliards, et seulement une année pour les 3 000. Le nombre de licornes (entreprise valorisée à plus d’un milliard de dollars) est de 321 en Europe, soit une progression de 98 % en un an. Celles valorisées à plus de dix milliards de dollars sont désormais au nombre de 26. De nombreuses start-up européennes se sont spécialisées dans la transition énergétique. En 2021, 11 % des montants levés ont servi à financer des projets définis comme « positifs pour la planète », soit une croissance de 600 % par rapport à 2017. 48 % des LPs (Limited Partners), 29 % des fonds de capital-risque et 32 % des business Angels européens assurent vouloir investir sur cette thématique l’an prochain, En France, 8,9 milliards de dollars ont été levés lors des neuf premiers mois de l’année 2020 avec l’espoir de franchir la barre des 10 milliards de dollars d’ici la fin de l’année. Avec le Royaume-Uni et l’Allemagne, la France est l’un des pays européens ayant réalisé les plus importantes opérations de levées de fonds pour les start-up. Au Royaume-Uni, en 2021, plus de 68 opérations portant sur plus de 100 millions de dollars ont été réalisées, contre 37 en Allemagne et 26 en France.

L’écart avec les États-Unis demeure considérable tant au niveau des capitalisations qu’au niveau de la densité de start-up. Parmi les obstacles au développement des start-up européennes figure le faible engagement des fonds de pension. Cette faiblesse tiendrait notamment à des contraintes d’ordre prudentiel.

En Europe, la création d’entreprises ne contribue pas suffisamment à l’intégration des minorités. Les start-ups européenne restent ainsi peu ouvertes à la diversité. Seulement 11 % d’entre elles ont parmi leurs membres fondateurs, des personnes issues des minorités quand ce ratio est trois fois supérieur aux États-Unis. Les investisseurs institutionnels financent avec difficulté ces entreprises, moins de 2 % des apports de capitaux. Les start-up jouent un rôle d’intégration plus important aux États-Unis et au Royaume-Uni qu’en Europe continentale.

Le Coin des Epargnants du 27 août 2021 : nouveaux records à New York

Lors du symposium de Jackson Hole aux Etats-Unis, Jerome Powell, le Président de la FED, a confirmé que, conformément aux prévisions, les achats d’actifs de la banque centrale (actuellement 120 milliards de dollars par mois) seraient réduits dès cette année. En revanche, il a souligné que du chemin restait à parcourir pour la hausse des taux directeurs. Il a indiqué que « nous continuerons nos achats d’actifs au rythme actuel jusqu’à ce que nous voyions de nouveaux progrès substantiels vers nos objectifs maximaux d’emploi et de stabilité des prix, mesurés depuis décembre dernier, lorsque nous avons formulé cette orientation pour la première fois. Mon point de vue est que des progrès substantiels ont été constatés pour l’inflation. Il y a également eu des progrès évidents en ce qui concerne l’emploi ». Le Président de la FED n’a fait que reprendre le contenu du compte-rendu de la réunion du mois de juillet du Conseil de politique monétaire (FOMC). Les tenants de la ligne dure d’une réduction rapide des rachats d’obligations peuvent apparaître déçus car le Président de la FED n’a pas fixé de calendrier. Compte tenu de la menace du variant Delta, il semble vouloir gagner du temps, certainement jusqu’en novembre.

Les indices « actions » ont été peu touchés par les propos du Président de la FED. Ils sont restés globalement stables sur la semaine, à l’exception du Nasdaq qui a progressé de près de 3 %. La bourse de New York a battu de nouveaux records vendredi 27 août pour le Nasdaq et le S&P500. Les différents indices économiques (PMI, indices INSEE sur le climat des affaires ou la confiance des ménages) traduisent un effritement de l’activité sans tomber dans un pessimisme excessif. Les indices « actions » évoluent en fonction du sac et du ressac de l’épidémie et des déclarations sur la politique monétaire. De son côté, le baril de pétrole a gagné plus de 10 % cette semaine dopé par la future réunion de l’OPEP.

Le tableau financier de la semaine

| Résultats 27 août 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 681,92 | +0,84 % | 5 551,41 |

| Dow Jones | 35 455,80 | +0,96 % | 30 409,56 |

| Nasdaq | 15 129,50 | +2,82 % | 12 870,00 |

| Dax Xetra Allemand | 15 851,75 | +0,28 % | 13 718,78 |

| Footsie | 7 148,01 | +0,85 % | 6 460,52 |

| Euro Stoxx 50 | 4 190,98 | +1,05 % | 3 552,64 |

| Nikkei 225 | 27 641,14 | +2,32 % | 27 444,17 |

| Shanghai Composite | 3 522,16 | +2,77 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,068 % | +0,081 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,422 % | +0,073 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,316 % | +0,063 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1792 | +0,83 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 814,080 | +1,77 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 72,460 | +11,37 % | 51,290 |

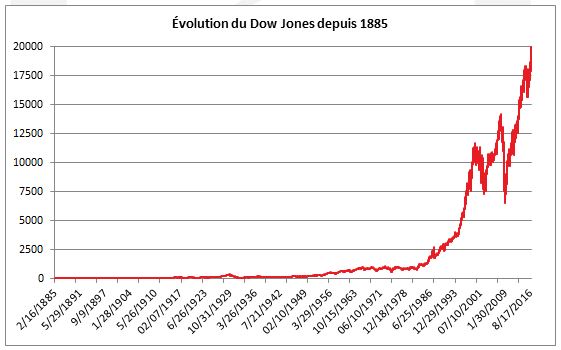

Quand le dow jones franchit la barre des 20 000 points

Attendue depuis la fin de l’année dernière, la barre des 20 000 points a été franchie par le Dow Jones le mercredi 25 janvier 2017. Ce franchissement est symbolique tout comme l’est le Dow Jones. L’indice « actions » le plus connu au monde l’est non pas par sa représentativité mais par son ancienneté. Il est, à ce jour, le plus vieil indice boursier, sa création datant du 3 juillet 1884.

L’indice comprend actuellement 30 grandes entreprises américaines contre 11 initialement à ses débuts (12 à partir de 1896). 9 compagnies ferroviaires figuraient parmi les entreprises du premier indice. Seule General Electric (ex Edison) est, parmi les entreprises originelles, encore présente. Le véritable lancement médiatique est intervenu en 1896). En 1916, l’indice s’est élargi à 20 entreprises. Ce n’est qu’en 1928, à la veille du krach qu’il comprend 30 valeurs. Sa composition évolue en fonction de celle du capitalisme américain. L’entreprise sidérurgique US Steel, entrée dans l’indice en 1899, en ressort en 1991. En 1916, le constructeur automobile General Motors, ou l’opérateur télécoms AT&T font leur entrée mais cèdent leur place à Cisco en 2009, et à Apple en 2015. L’indice est accusé régulièrement de ne pas être suffisamment représentatif. Le comité en charge de la sélection des valeurs privilégie les entreprises matures et les titres peu volatils. De ce fait, il a tardé à intégrer les titres des nouvelles icônes des TIC comme Intel ou Microsoft (entrés en 1999). Il s’est, par ailleurs, montré assez réticent vis-à-vis des valeurs banquières : seules Goldman Sachs et JP Morgan Chase figurent dans la liste.

Le Dow Jones est le résultat de la somme arithmétique des cours des valeurs, en prenant tout de même en compte les opérations intervenues sur les titres comme les attributions d’actions gratuites ou divisions de nominal. Seul le Nikkei est également calculé de la sorte. Le CAC 40 comme les autres indices européens est calculé à partir des capitalisations flottantes des entreprises retenues. Le CAC ne prend pas en compte les bénéfices réinvestis à la différence de l’indice allemand DAXX.

Le record du Dow Jones est la conséquence de la bonne tenue de l’économie américaine (plein emploi, résultats positifs des entreprises). Il est aussi l’expression d’un fort état de confiance chez les investisseurs. Les promesses de relance de Donald Trump, les mesures de soutien de la demande intérieure, les annonces de baisses des impôts et de simplification sont bien reçues quand celles concernant le protectionnisme ne sont pas relevées.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com