Accueil >

Épargne : assurance vie qui rit, Livret A qui pleure

Cité dans l’argus de l’assurance, Philippe Crevel commente les résultats décevants de la collecte du Livret A en août. Il explique ce recul de la collecte par les deux baisses consécutives du taux du placement le plus répandu en France. Pour autant il rappelle que le Livret A n’a pas fait l’objet de retraits massifs.

Le Livret A touché par la baisse de son taux mais pas coulé

Résultats du Livret A – LDDS – LEP en août 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

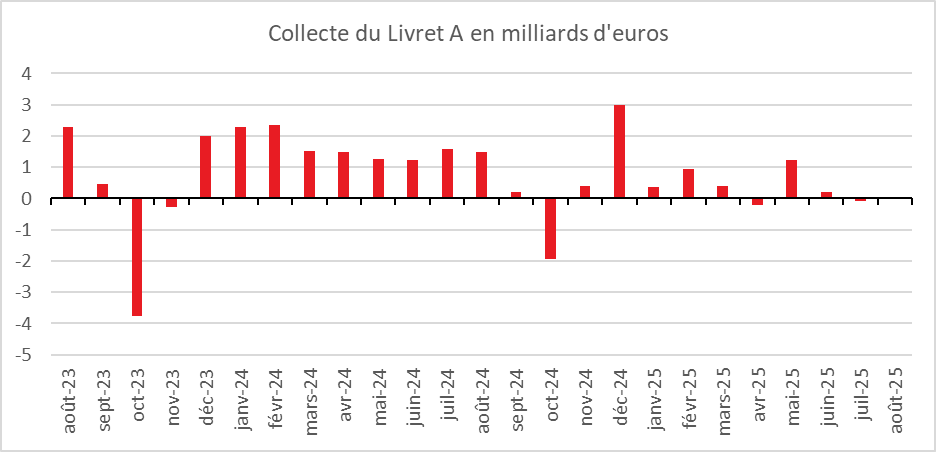

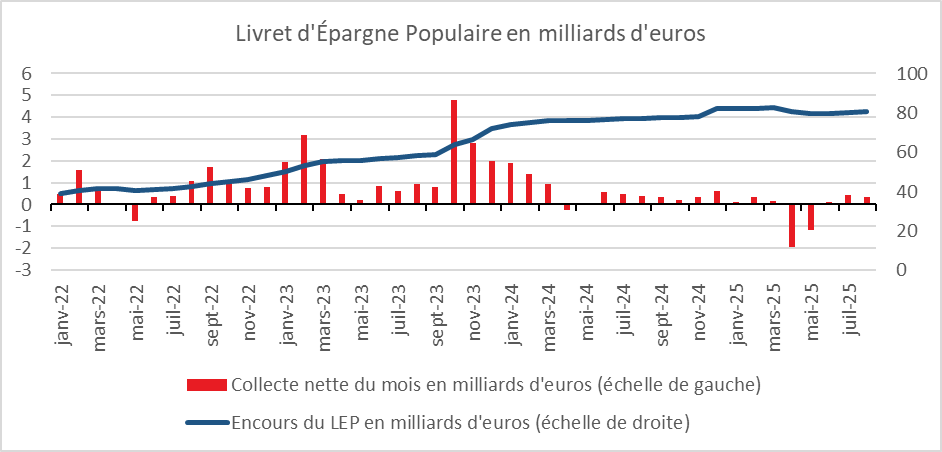

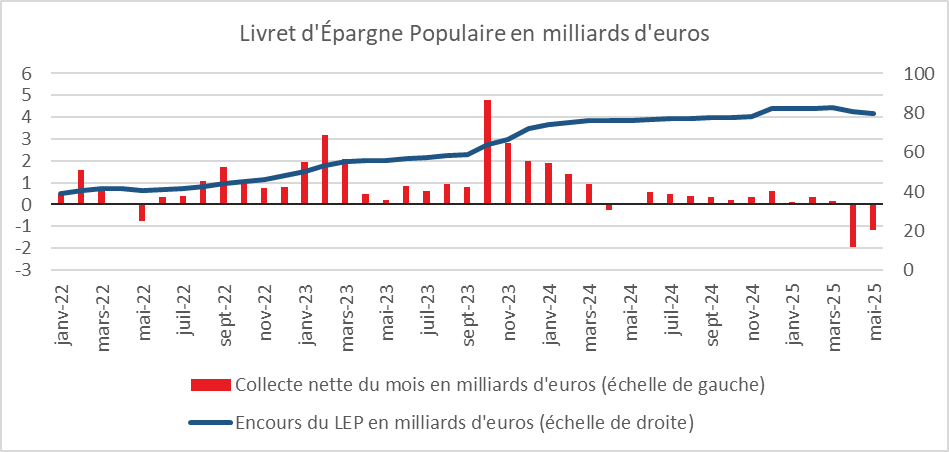

Au mois d’août, le Livret A a enregistré une collecte minime de 20 millions d’euros, quand celle du Livret de Développement Durable et Solidaire (LDDS) a atteint 150 millions d’euros. La collecte du Livret d’Épargne Populaire (LEP) s’est élevée, de son côté, à 330 millions d’euros. L’épargne réglementée digère la baisse de ses rendements intervenue le 1er août dernier, le taux du Livret A passant de 2,4 à 1,7 % et celui du LEP de 3,5 à 2,7 %.

Le Livret A : à la peine

Le Livret A sort, en août 2025, la tête tout juste de l’eau avec une collecte positive de 20 millions d’euros et évite la passe de deux après la décollecte de juillet (-70 millions d’euros). Logiquement, la collecte du mois d’août est correcte avec une moyenne, ces dix dernières années, de 1,76 milliard d’euros. Le cru 2025 est nettement inférieur à celui de l’année dernière (+1,5 milliard d’euros en 2024). Depuis 2009, deux décollectes seulement ont été constatées (août 2014 : -480 millions d’euros ; août 2015 : -410 millions d’euros).

Sur les huit premiers mois de l’année, la collecte ne s’est élevée qu’à 2,92 milliards d’euros, contre 13,21 milliards sur la même période en 2024, traduisant une réelle rupture. Les deux baisses du taux, passé de 3 à 1,7 % en 2025, se font ressentir durement sur la collecte, sans pour autant provoquer des retraits massifs.

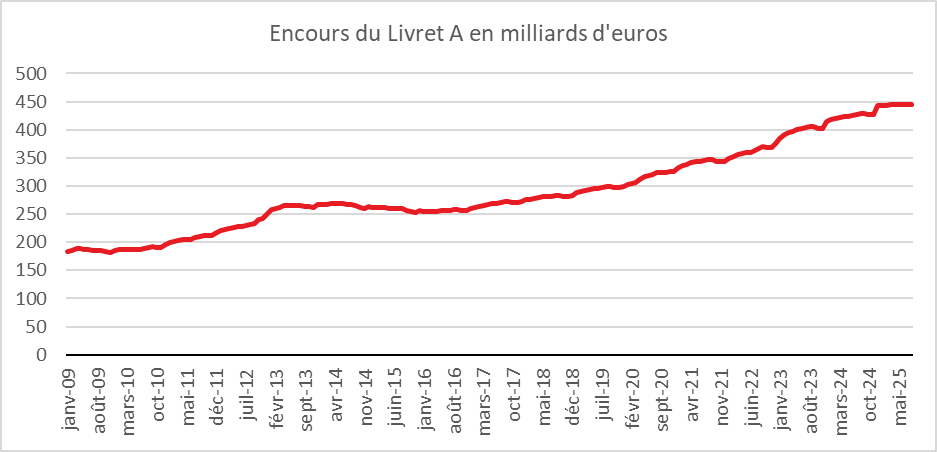

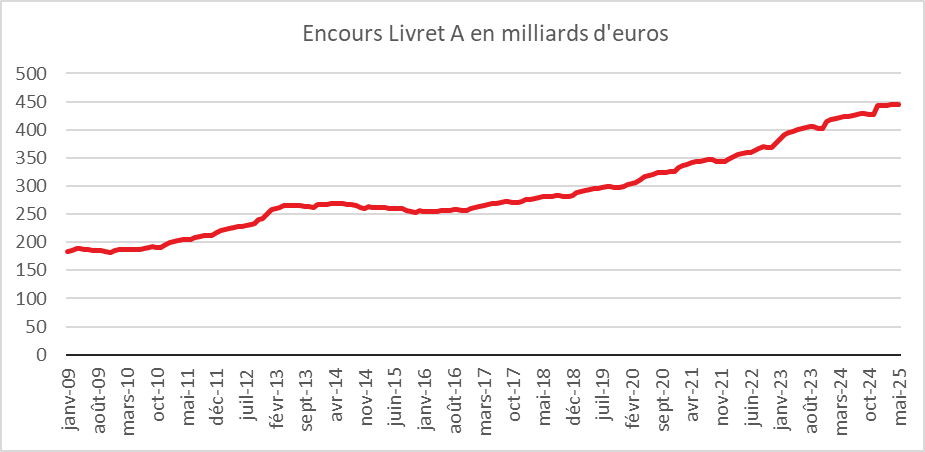

L’encours du Livret A atteint, fin août 2025, 445,4 milliards d’euros, à 100 millions d’euros de son record.

Le Livret de Développement Durable et Solidaire (LDDS) : résilience

Le LDDS fait preuve d’une bonne résilience avec une collecte positive de 150 millions d’euros, en décrue néanmoins par rapport à celle de juillet (340 millions d’euros). En août 2024, elle avait atteint 490 millions d’euros. Le résultat d’août, tout en étant positif, est inférieur à la moyenne de ces dix dernières années (420 millions d’euros). Le mois d’août réussit, par ailleurs, assez bien au LDDS avec une seule décollecte depuis 2009 (août 2009 : -20 millions d’euros).

Sur les huit premiers mois de l’année, la collecte s’est élevée, pour le LDDS, à 3,55 milliards d’euros, soit deux fois moins qu’en 2024 (6,10 milliards d’euros). L’encours du LDDS bat, en août, un nouveau record à 164,1 milliards d’euros.

Produit d’épargne souvent couplé au compte courant, le LDDS joue le rôle d’annexe rémunérée. Les ménages arbitrent entre consommation et épargne en utilisant en priorité le LDDS.

Le Livret d’Épargne Populaire (LEP) : la prime au rendement

Pour le troisième mois consécutif, le LEP enregistre une collecte positive : 330 millions d’euros en août 2025, après 450 millions en juillet. Ce niveau est proche de celui observé en août 2024 (390 millions).

Néanmoins, de janvier à août 2025, la collecte reste négative (-1,64 milliard d’euros), alors qu’elle avait été positive de 5,37 milliards sur la même période en 2024.

Le LEP souffre moins que le Livret A de la baisse de son taux, passé de 3,5 % à 2,7 %. Son rendement reste un point au-dessus de celui du Livret A. Exonéré de prélèvements fiscaux et sociaux, le LEP demeure un placement extrêmement compétitif.

L’épargne : la stratégie du roseau

L’épargne réglementée plie mais ne rompt pas. Elle a encaissé une forte baisse de ses rendements le 1er août : -0,7 point pour le Livret A et -0,8 point pour le LEP. Pour autant, les ménages ont continué à y affecter une partie de leur épargne. Les encours sont à des niveaux élevés, voire record. Celui du Livret A est, en août, supérieur de plus de 146 milliards d’euros à son niveau de décembre 2019, avant la crise sanitaire. Les ménages français, toujours inquiets face à l’évolution de la situation économique et politique, maintiennent un fort volant d’épargne de précaution. De plus en plus, ils réorientent néanmoins une partie de leur épargne vers l’assurance vie qui propose des rendements supérieurs à ceux de l’épargne réglementée.

Vers une nouvelle baisse du taux du Livret A en février

Compte tenu des hypothèses d’inflation et de taux d’intérêt, le rendement du Livret A pourrait être à nouveau revu à la baisse le 1er février prochain. Son taux pourrait être ramené à 1,4/1,5 % quand celui du LEP pourrait être révisé à 2,5 %.

ANNEXES

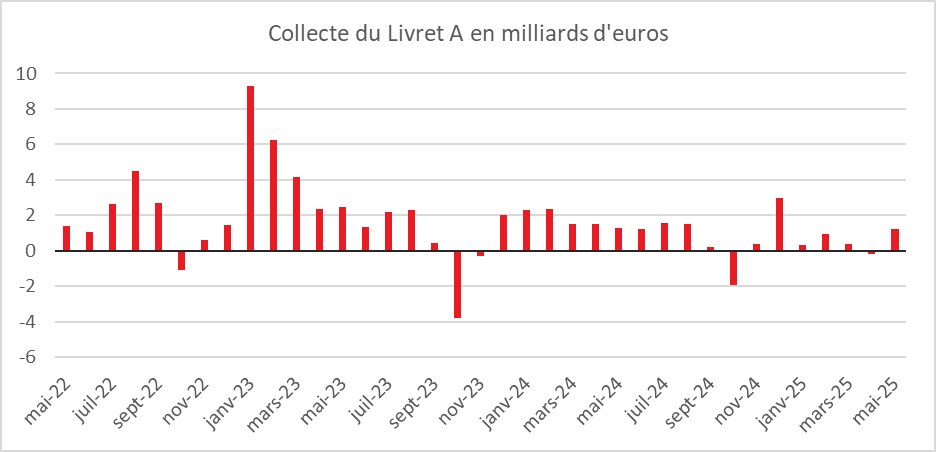

Une collecte du livret A poussive en juin

Le Livret A a conclu le premier semestre avec une petite collecte lui permettant néanmoins de battre un nouveau record d’encours. Depuis le début de l’année, les Français maintiennent un effort important d’épargne tout en réduisant leurs versements sur leur Livret A. La baisse de la rémunération et l’augmentation du nombre de Livret A au plafond (15 % des titulaires concernés) expliquent le moindre engouement pour ce dernier.

Le Livret A : un encours record en juin

Après une décollecte de 200 millions d’euros au mois d’avril et une collecte de +1,22 milliard d’euros en mai, le Livret A enregistre, en juin, un résultat positif de 220 millions d’euros. Cette collecte est néanmoins inférieure à celle de 2024 (1,23 milliard d’euros) et à la moyenne de ces dix dernières années (873 millions d’euros).

En juin, depuis 2009, le premier produit d’épargne des ménages a connu quatre décollectes (2015 : -0,12 milliard d’euros ; 2014 : – 0,13 milliard d’euros ; 2010 : -0,15 milliard d’euros et 2009 : -1,39 milliard d’euros).

Le Livret A poursuit sa normalisation sur fond de baisse de son taux de rémunération. Sur le premier semestre 2025, la collecte atteint seulement 2,97 milliards d’euros contre 10,14 milliards d’euros sur la même période de 2024. Elle a été divisée par plus de trois en un an traduisant la fin d’une période de fortes collectes atypiques, le bon mois de mai étant en partie dû à des transferts en provenance de titulaires n’étant plus éligibles au Livret d’Epargne Populaire.

Le Livret A continue d’être ainsi affecté par la baisse de son taux de rémunération intervenue le 1er février dernier. Les ménages redéployent une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année. Cette normalisation n’est pas synonyme de crise de l’épargne réglementée, l’encours du Livret A battant un nouveau record à 445,5 milliard d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : un mois de juin moyen

Au mois de juin 2025, la collecte du LDDS s’est élevée à 280 millions d’euros, contre 590 millions d’euros en juin 2024. En moyenne au cours des dix dernières années, la collecte était de 305 millions d’euros. Depuis 2009, le LDDS a été en décollecte en juin à quatre reprises. Au cours du premier semestre 2025, la collecte a atteint 3,06 milliards d’euros, contre 4,88 milliards d’euros sur la même période en 2024. L’encours du LDDS atteint en juin 2025, 163,6 milliards d’euros, un nouveau record.

Le LDDS est moins touché que le Livret A par la baisse de son taux de rémunération. Pour de nombreux ménages, il est associé aux comptes courants quand le Livret A est considéré comme un produit d’épargne.

Le Livret d’Épargne Populaire (LEP) : un mauvais premier semestre

Après deux décollectes, en avril et en mai, le LEP a renoué avec une collecte positive en juin, + 130 millions d’euros. En juin 2024, le LEP avait enregistré une collecte positive de 570 millions d’euros.

Les décollectes d’avril et de mai étaient en grande partie liées aux opérations de contrôle d’éligibilité. La collecte du mois de juin est conforme à celle du début d’année. Sur le premier semestre, le LEP est en décollecte de 2,42 milliards d’euros quand il avait enregistré une collecte positive de 4,52 milliards d’euros sur la même période en 2024. Avec les revalorisations de salaires intervenues en 2024, en lien avec l’inflation, de nombreux titulaires ont été contraints en avril et en mai de se défaire de leur LEP. L’encours du LEP s’élevait, fin juin, à 79,8 milliards d’euros à trois milliards de son record établi en mars dernier.

Pour le second semestre : effet taux et effet dépenses

Le taux du Livret A et du LDDS passera de 2,4 à 1,7 % le 1er août prochain et celui du LEP de 3,5 à 2,7 %. En un an, le taux du Livret A aura perdu 1,3 point. Même si son rendement réel reste positif, la baisse du taux nominal devrait accroître le recul de la collecte d’autant plus que traditionnellement le second semestre est plus dépensier qu’épargnant. Celui-ci est, en effet, marqué par une série de dépenses, vacances, rentrée scolaire et fêtes de fin d’année. Les décollectes y sont plus fréquentes que lors du premier semestre. Avec l’effet taux, la probabilité de leur survenue augmente…

L’assurance vie dans la peau du leader

Assurance vie | Résultats – mai 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Cette année, en mai, les Français sont restés en mode épargne en privilégiant l’assurance vie qui bat une nouvelle fois un record d’encours. Depuis le début de l’année, il y a indéniablement un moment « assurance vie ».

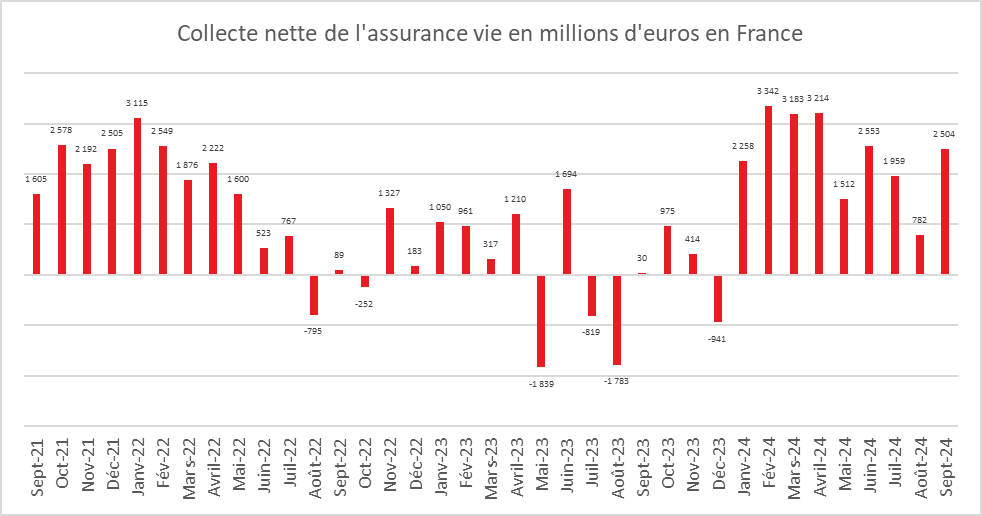

Un mois de mai exceptionnel

Le mois de mai est traditionnellement peu porteur pour l’assurance vie. Les jours fériés et les longs week-ends qui en résultent n’incitent pas aux versements. En moyenne, sur ces dix dernières années (2015 – 2024), la collecte nette du mois de mai est de 580 millions d’euros. Néanmoins, les décollectes y sont assez rares. Depuis 1997, trois décollectes ont été enregistrées en mai :

- 2023 : -1,839 milliard d’euros ;

- 2020 : -2,047 milliards en plein covid ;

- 2012 : -1,711 milliard en pleine crise des dettes souveraines.

En 2025, l’assurance vie rompt avec cette tradition en enregistrant une collecte record de 3,8 milliards d’euros, son meilleur résultat depuis 16 ans. Pour le 4e mois consécutif, la collecte nette des supports en euros demeure positive.

Depuis le début de l’année, la collecte nette s’établit à +22,4 milliards d’euros, supérieure de +8,9 milliards d’euros à celle de 2024 sur la même période. La collecte nette est de 20,0 milliards d’euros pour les supports en unités de comptes (UC) et de 2,4 milliards d’euros pour les supports en euros.

Des cotisations brutes au plus haut

Au mois de mai, les cotisations d’assurance vie se sont élevées à 13,9 milliards d’euros, en hausse de +10 % par rapport à mai 2024.

Les fonds euros poursuivent leur remontée en puissance avec une augmentation de leur collecte de 13 % sur un an. Malgré la volatilité des marchés actions, la collecte des UC est en progrès de 4 %.

Depuis le début de l’année, les cotisations atteignent 80,2 milliards d’euros, en hausse de +3,2 milliards d’euros par rapport à la même période de l’année précédente. La collecte en supports en UC augmente de 8 % et celle en fonds euros progresse plus de +2 %. La part des UC dans les cotisations s’établit à 35 % sur le mois et à 38 % depuis le début de l’année.

Des prestations en baisse

Les ménages réalisent peu de sorties de l’assurance vie. Les prestations sont en effet en baisse en s’établissant à 10,2 milliards d’euros au mois de mai en recul de 9 % par rapport à mai 2024. Elles continuent de reculer ce mois-ci sur les supports en UC (-15 %) et sur ceux en euros (-7 %).

Depuis le début de l’année, les prestations s’établissent à 57,8 milliards d’euros, en baisse de -9 %. Ce recul concerne aussi bien les supports en euros (-4,3 milliards d’euros, soit −8 %) que les supports en UC (-1,4 milliard d’euros, soit -12 %).

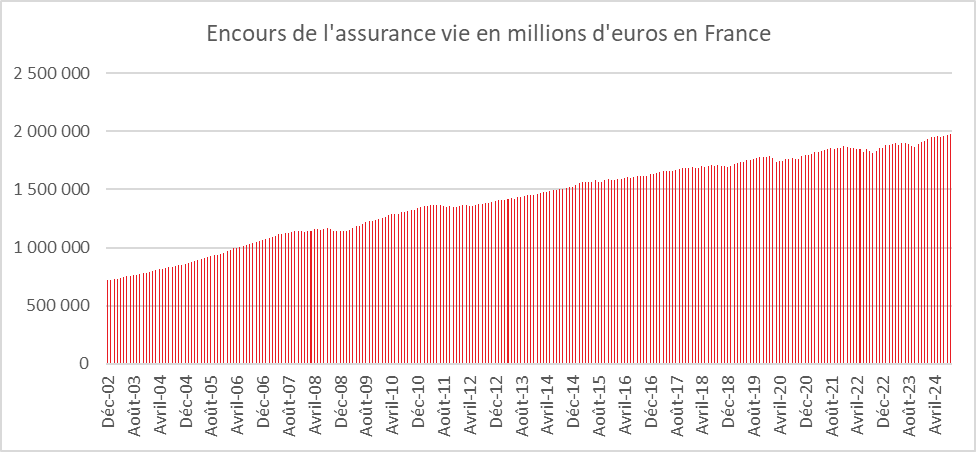

Un encours record

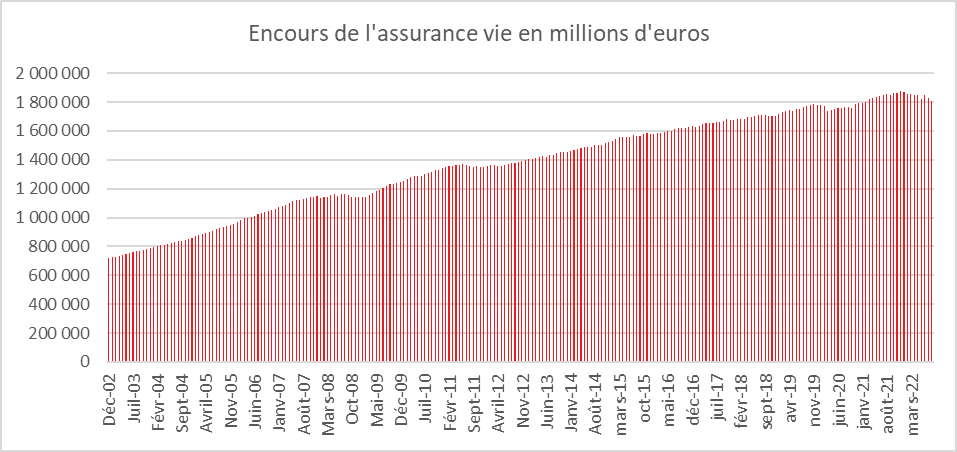

L’encours de l’assurance s’élevait fin mai à 2049 milliards d’euros contre 2028 milliards d’euros fin avril en hausse de près de 5 % sur un an.

L’assurance vie : « the place to be »

L’assurance vie porte bien son nom de placement préféré des Français. Il profite pleinement du taux d’épargne élevé, 18,8 % du revenu disponible brut au premier trimestre 2025. Le taux d’épargne financière approche désormais 10 %, contre moins de 5 % au quatrième trimestre 2019, avant la crise sanitaire. Il bénéficie du moindre attrait de l’épargne réglementée et des dépôts à terme, pénalisés par la baisse de leur rendement. L’attractivité des fonds euros est en hausse avec des rendements moyens autour de 2,6 % avant impôt. L’assurance vie devrait continuer sur sa lancée dans les prochains mois. Les incertitudes sur les retraites et les inquiétudes liées aux déficits publics devraient conduire au maintien d’un fort volant de cotisations en faveur de l’assurance vie.

Les PER assurantiels : au-dessus de 100 milliards d’euros d’encours

Dans un contexte anxiogène en ce qui concerne l’avenir des régimes de retraite par répartition, sur les douze derniers mois, plus d’un million d’assurés ont souscrit un nouveau PER. Près d’un milliard d’euros de cotisations a été enregistré en mai. La collecte nette s’est élevé toujours en mai à 581 millions d’euros, en hausse de +6 %, soit +30 millions d’euros par rapport à mai 2024.

À fin mai, les PER assurantiels comptabilisaient 7,3 millions d’assurés pour un encours de 100,0 milliards d’euros, dont 44 % correspondent à des UC.

Épargne réglementée au temps des doutes

Résultats du Livret A – LDDS – LEP mai 2025

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

« En mai, fais ce qu’il te plait ». Durant le printemps, les Français ont épargné avec modération sur leurs produits réglementés. Si le Livret A a renoué avec une collecte positive, tel n’est pas le cas pour le Livret d’Épargne Populaire. Sur fond de forte épargne, les produits réglementés digèrent toujours la baisse de son rendement du 1er février dernier, rendement qui pourrait, à nouveau, baisser le 1er août prochain.

Livret A : le retour d’une collecte positive

Après une décollecte de 200 millions d’euros au mois d’avril, le Livret A renoué avec une collecte positive au mois de mai avec +1,22 milliard d’euros. Celle-ci demeure néanmoins inférieure à celle de 2024 (1,26 milliard d’euros) et à la moyenne de ces dix dernières années (1,4 milliard d’euros). Depuis 2009, le premier produit d’épargne des ménages a connu quatre décollectes en mai (2015 : -0,44 milliard d’euros ; 2014 : -0,09 milliard d’euros ; 2010 : -0,31 milliard d’euros et 2009 : -1 milliard d’euros). La plus forte collecte en mai a été celle de 2020, 3,98 milliards d’euros, à la fin du premier confinement.

Sur les cinq premiers mois de l’année 2025, la collecte atteint seulement 2,76 milliards d’euros contre 8,91 milliard d’euros sur la même période de 2024. La normalisation du Livret A se poursuit après des années de collectes fastes. Mai est un mois charnière avec ses week-ends prolongés et l’arrivée des vacances. Il sépare la période d’épargne du début d’année de celle de la fin d’année marquée par un surcroît de dépenses. Le Livret A continue d’être affecté par l’effet taux. Les ménages redéployent une partie de leur épargne de précaution vers des produits de long terme comme l’assurance vie, qui connaît un net rebond depuis le début de l’année.

Cette normalisation n’est pas synonyme de crise de l’épargne réglementée, l’encours du Livret A battant un nouveau record à 445,3 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS)

Le mois de mai réussit rarement au LDDS qui a accumulé, depuis 2009, neuf décollectes. La collecte moyenne y est faible, 387 millions d’euros entre 2015 et 2024. En 2025, pas de décollecte mais une collecte de 660 millions d’euros, deux fois supérieure à la moyenne décennale. Cette collecte est identique à celle de 2024.

Sur les cinq premiers mois de l’année, la collecte pour le LDDS se monte à 2,78 milliards d’euros contre 4,28 milliards d’euros en 2024 sur la même période. À noter, le LDDS collecte plus que le Livret A en 2025. Le LDDS épouse plus finement que le Livret A l’évolution du budget des ménages. Cette corrélation s’explique par le fait que le LDDS est plus souvent associé au compte courant des ménages que le Livret A. Les Français mettent leurs gains de pouvoir d’achat plus facilement sur un LDDS, gains qui pourront être utilisés durant les vacances. Le Livret A est un produit plus « épargne ».

L’encours du LDDS atteint en mai 2025, 163,3 milliards d’euros, un nouveau record.

Le Livret d’Épargne Populaire (LEP) toujours en recul : forte décollecte sur fond de régularisation

Le LEP enregistre, en mai, sa deuxième décollecte successive avec -1,19 milliard d’euros. En avril, la décollecte avait atteint un niveau important, -1,96 milliard d’euros. Déjà en 2024, le LEP avait connu un résultat négatif de -0,04 milliard d’euros.

Les ménages à revenus modestes ont puisé dans leur épargne pour faire face à leurs dépenses, sachant que par ailleurs le mois de mai a pu enregistrer la fin des régularisations au titre du contrôle du plafond de revenus.

La collecte cumulée sur les cinq premiers mois de l’année est négative de -2,55 milliards d’euros, contre une collecte positive de 3,99 milliards sur la même période en 2024.

L’encours du LEP s’établit ainsi, fin mai, 79,6 milliards d’euros après 80,8 milliards d’euros fin avril.

Le taux du Livret A : 1,6 à 1,7 % le 1er août 2025

Compte tenu du taux ester et du taux d’inflation, le taux du Livret A pourrait passer de 2,4 à 1,6/1,7 % le 1er août prochain. Le taux d’inflation des 6 derniers mois devrait, en effet, être proche de 1 % et le taux ester est passé 2,922 à 1,924 % sur le semestre. Le taux moyen du taux ester est du 1er janvier au 15 juin de 2,44 %.

Dans une optique de baisse des taux du crédit et de relance de la consommation, il est fort probable que le Ministre de l’Économie suive la recommandation du Gouverneur de la Banque de France, ce dernier se rangeant derrière l’application de la formule. Avec un taux de 1,6/1,7 %, le gouvernement pourra indiquer que le rendement réel est positif d’un point ce qui est élevé par rapport aux années précédentes.

Le taux du LEP pourrait passer de son côté, en appliquant la formule, de 3 à 2,2 % (taux du Livret A +0,5 point). Mais depuis deux ans, le gouvernement ne respecte pas totalement cette dernière. Un taux à 2,5 % est assez probable.

L’assurance vie : 2024 une année charnière

L’assurance vie a traversé plusieurs années de progression modérée, en lien avec la faiblesse des rendements des fonds en euros. Cette situation s’expliquait principalement par la politique monétaire accommodante menée par la Banque centrale européenne (BCE) entre 2015 et 2022. La fin des rachats d’actifs par la BCE, conjuguée à la hausse des taux directeurs sur fond de besoins de financement public accrus, a entraîné une remontée des taux longs. Le rendement moyen des fonds en euros est ainsi passé de 1,3 % à 2,6 % entre 2022 et 2024.

Au cours des années 2010, les unités de compte (UC) ont progressivement pris le relais des fonds en euros comme moteur de la croissance de l’assurance vie. Leur part représente désormais 40 % de la collecte et 28 % de l’encours.

La bonne tenue des unités de compte en 2024 et le rebond des fonds en euros

En 2024, la collecte en UC a atteint 66,2 milliards d’euros, en hausse de plus de 8 % sur un an, sur un total de 173,3 milliards d’euros de cotisations. La part des UC dans les cotisations s’élève à 38,2 %, en légère baisse par rapport à 2023. Pour la première fois depuis 2018, les cotisations en fonds en euros ont franchi à nouveau le seuil des 100 milliards d’euros, atteignant 107,1 milliards.

Les UC ont bénéficié de la bonne tenue des marchés financiers. Elles n’ont pas été affectées par la crise politique française de juin 2024, qui a pourtant entraîné un recul du CAC 40.

Des prestations en baisse

Les rachats d’UC ont légèrement augmenté, à 31,8 milliards d’euros (+2,4 %). Ceux sur les fonds en euros sont en recul, passant de 120 à 112 milliards d’euros, signe du regain d’attractivité de ces derniers. Globalement, les prestations se sont contractées, passant de 151 à 143,8 milliards d’euros.

Une collecte nette portée exclusivement par les UC

La collecte nette en 2024 s’élève à 29,5 milliards d’euros, portée uniquement par la dynamique des UC. Leur collecte nette atteint 34,4 milliards d’euros, tandis que celle des fonds en euros est négative de 5 milliards. Les flux en faveur des UC proviennent essentiellement des fonds obligataires et monétaires, alors que l’immobilier enregistre une désaffection pour la deuxième année consécutive.

Les UC : 28 % de l’encours de l’assurance vie

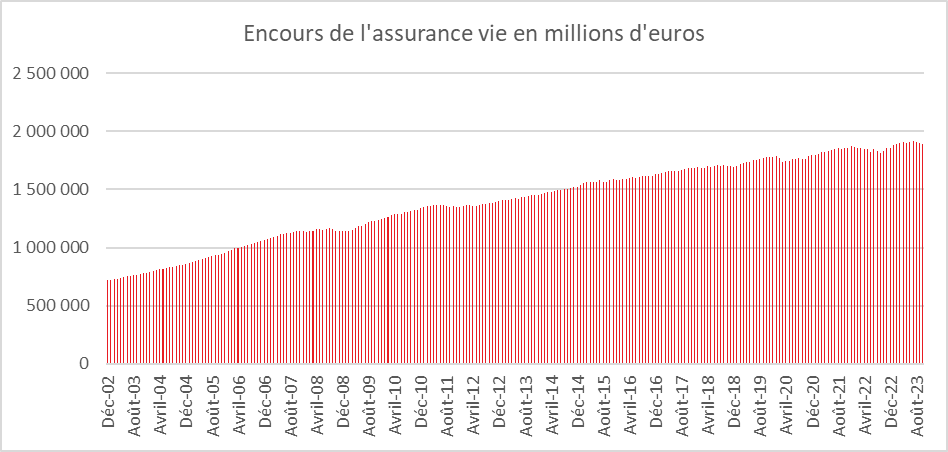

À la fin de l’année 2024, l’encours total de l’assurance vie atteignait 1 988,8 milliards d’euros, dont 584,6 milliards en UC, en progression de 10 % sur un an. Celles-ci représentent désormais 28 % de l’encours total.

Les placements adossés aux UC contribuent à hauteur de 82 % au financement des entreprises (soit 493 milliards d’euros) : 322 milliards sont investis en actions, 136 milliards en obligations et 34 milliards en immobilier. La part des actifs investis en titres de capital ou de dette (77 %) est nettement supérieure à celle des fonds en euros (52 %). Selon France Assureurs, près de la moitié de ces financements productifs bénéficie à des entreprises françaises (237 milliards), principalement en actions (133 milliards), mais aussi en obligations (77 milliards) et en immobilier (27 milliards).

Près de 5 % de performance moyenne pour les UC en 2024

En 2024, les supports en UC ont affiché un rendement moyen de +4,9 %, après +6,5 % en 2023. Les actions et les fonds à allocation d’actifs enregistrent, respectivement, des performances de +8,5 % et +6,8 %. Les fonds obligataires progressent de +4,2 %, et les fonds monétaires de +3,5 %. En revanche, les supports immobiliers affichent une performance négative de -6,7 %.

Sur les cinq dernières années, la performance annuelle moyenne des fonds en UC, nette de frais, s’établit à +4,1 %.

Des frais en baisse sur les UC

Selon France Assureurs, les coûts récurrents des fonds, pondérés par les encours, ont diminué de 5 points de base, à 1,62 %, par rapport à 2023.

En 2024, le taux moyen de frais de gestion sur encours des contrats en UC est estimé à 0,88 %, un niveau stable par rapport à l’an passé. Ce taux descend à 0,83 % pour la gestion libre ou pilotée sans frais additionnels. En cas de gestion sous mandat facturée, un surcoût moyen de 0,36 point est observé.

Après plusieurs années marquées par la prudence, l’assurance vie retrouve un second souffle. Le redressement des fonds en euros, stimulé par le contexte de taux plus élevés, offre une alternative rassurante pour les épargnants, tandis que les unités de compte confirment leur rôle central dans le financement de l’économie productive. À la croisée des dynamiques monétaires, financières et politiques, l’assurance vie française démontre sa capacité d’adaptation. La clé de son avenir résidera sans doute dans l’équilibre subtil entre rendement, transparence des frais et diversification, conditions nécessaires pour répondre à la fois à l’exigence de performance et à l’appétence accrue pour la sécurité.

Retour à la normale pour le Livret A

Octobre est un mois damné pour le Livret A et le Livret de Développement Durable et Solidaire (LLDS).

De 2015 à 2024, le Livret A a enregistré dix décollectes consécutives en octobre. Depuis 2009, première année de la base statistique de la Caisse des dépôts, la collecte n’a été positive en octobre qu’en 2012 (+7,35 milliards d’euros). Cette collecte exceptionnelle et atypique s’expliquait par le relèvement, au 1er octobre, du plafond du Livret A de 15 300 à 19 125 euros.

De son côté, le LDDS n’a connu une collecte positive qu’à deux reprises depuis 2009 : en 2012 (+13,84 milliards d’euros grâce à un relèvement de son plafond de 6 000 à 12 000 euros) et en 2022 (+290 millions d’euros, dans un contexte d’inflation et d’incertitudes liées à la guerre en Ukraine).

En 2024, pour le Livret A, la tradition se maintient avec une décollecte de 2,58 milliards d’euros, en ligne avec la moyenne des mois d’octobre de la dernière décennie (-2,1 milliards d’euros). En 2023, elle avait atteint -3,77 milliards d’euros, un chiffre élevé lié au relèvement du plafond du Livret d’Épargne Populaire à 10 000 euros.

Le LDDS a également enregistré, en octobre 2024, une décollecte de 640 millions d’euros, légèrement supérieure à la moyenne des dix dernières années (-430 millions d’euros).

Atterrissage pour le Livret A et le LDDS après des années fastes

Depuis le début de l’année 2024, les collectes du Livret A et du LDDS se normalisent, marquant la fin d’une période faste liée à une succession de chocs (Covid-19, guerre en Ukraine, inflation, relèvement du taux de rémunération). L’effet « taux » ne joue plus, les ménages anticipant même la baisse prévue en février prochain.

En octobre, les épargnants propriétaires, confrontés à la taxe foncière, ont puisé dans leur Livret A ou leur LDDS pour s’en acquitter. Par ailleurs, la baisse de l’inflation s’accompagne d’une légère reprise de la consommation, entraînant un arbitrage défavorable à l’épargne de court terme. La collecte du Livret A tend, depuis le début de l’année, à revenir à son niveau d’avant covid.

Le second semestre est traditionnellement plus favorable aux produits d’épargne de long terme, comme l’assurance-vie ou le Plan d’Épargne Retraite (PER). Les versements se concentrent sur les derniers mois de l’année. Le PER bénéficie notamment d’un effet fiscal attractif, la fin d’année étant synonyme de déductions pour l’impôt sur le revenu à payer en 2025. La baisse annoncée du taux du Livret A en février 2025 pourrait également inciter à des arbitrages en faveur des fonds en euros de l’assurance-vie.

La résilience du Livret d’Épargne Populaire (LEP)

En octobre, le LEP a enregistré une collecte positive de 210 millions d’euros, en nette baisse par rapport à octobre 2023 (+4,7 milliards d’euros, sous l’effet du relèvement de son plafond à 10 000 euros). Sur les dix premiers mois de 2024, la collecte cumulée atteint 5,91 milliards d’euros, contre 15,87 milliards sur la même période en 2023.

Le maintien d’une collecte positive s’explique par l’attractivité du taux de rémunération du LEP (4 %). Les ménages modestes, souvent locataires et moins touchés par la taxe foncière, continuent de privilégier ce placement dans un contexte économique incertain.

Le taux du LEP devrait toutefois baisser au 1er février 2025, pour s’établir autour de 3 %.

Le retour des cycles de l’épargne réglementée

La fin de l’année est marquée par une augmentation des dépenses des ménages, notamment pour les fêtes de Noël et les vacances. Le Black Friday, fin novembre, lance la saison des achats de Noël, poussant souvent les ménages à puiser dans leurs Livrets A pour financer ces dépenses.

À partir de janvier, le cycle s’inverse. Les primes de fin d’année et les étrennes relancent la collecte, avec un pic habituel en janvier.

Un bel automne pour l’assurance vie

En septembre, la collecte nette de l’assurance vie a atteint, selon France Assureurs, 2,5 milliards d’euros, contre 782 millions d’euros en août et 1,9 milliard d’euros en juillet. Un an auparavant, en septembre 2023, l’assurance vie avait connu une collecte nette de seulement 30 millions d’euros. L’assurance vie signe ainsi sa neuvième collecte nette positive consécutive.

Le résultat du mois de septembre 2024 est exceptionnel au regard de ceux des dernières années. En effet, septembre réussit, en règle générale, assez mal à l’assurance vie. Depuis 1997, quatre mois de décollectes ont été enregistrés en septembre : 2011 (-1,8 milliard d’euros), 2012 (-3,08 milliards d’euros), 2016 (-553 millions d’euros) et 2020 (-246 millions d’euros). Le montant moyen des collectes du neuvième mois de l’année n’a pas excédé 700 millions d’euros au cours des dix dernières années.

En neuf mois, la collecte nette de l’assurance vie s’est élevée à 21,3 milliards d’euros, soit un résultat proche de celui de 2023, qui était de 20,5 milliards d’euros.

Des cotisations brutes de plus de 12 milliards d’euros en septembre

En septembre, les cotisations de l’assurance vie ont atteint 12,3 milliards d’euros, contre 9,7 milliards d’euros en août. En septembre 2023, les cotisations s’étaient élevées à 11,2 milliards d’euros. Les ménages ont augmenté sensiblement leurs versements en rentrant de vacances. Sur les neuf premiers mois de l’année, les cotisations ont atteint 129,5 milliards d’euros, soit une hausse de 15 % sur un an. En septembre, 8,2 milliards d’euros ont été versés sur les fonds euros, contre 6,5 milliards d’euros en août.

Des prestations en baisse

Les ménages ont versé davantage sur leurs contrats d’assurance vie tout en effectuant moins de rachats. Les prestations se sont élevées à 9,8 milliards d’euros, en baisse de 12 % sur un an, avec une diminution de 13 % sur les fonds euros et de 10 % sur les unités de compte. Sur les neuf premiers mois de l’année, les rachats ont atteint 108,1 milliards d’euros, en recul de 3,9 milliards d’euros. Les ménages effectuent moins de rachats sur leurs fonds euros qu’en 2023. Ce changement de comportement s’explique par la hausse du rendement de ce type de support, les assureurs ayant consenti des efforts en ayant recours à des taux bonifiés. Par ailleurs, la baisse des taux des dépôts à terme rend l’assurance vie plus compétitive.

Les fonds euros retrouvent des couleurs

Les cotisations des fonds euros ont progressé de 18 % en septembre et, pour la première fois depuis le mois d’avril, la collecte nette pour ce support est positive, à hauteur de 877 millions d’euros.

Des unités de compte moins dynamiques

Les unités de compte (UC) enregistrent une progression plus faible que les fonds euros en septembre, en raison des performances médiocres de la bourse de Paris. Les souscriptions d’UC ont représenté 4,1 milliards d’euros. La part des UC dans la collecte brute n’a été que de 33 % en septembre, contre 37 % depuis le début de l’année et 40 % en 2023. La collecte nette en UC s’est élevée en septembre à 1,6 milliard d’euros.

L’assurance vie en mode reconquête

Concurrencée par les livrets réglementés et les dépôts à terme, en 2022 comme en 2023, l’assurance vie a souffert sans jamais rompre. Elle demeure de loin le premier produit d’épargne en France, avec un encours de 1 977 milliards d’euros en septembre. Depuis le début de l’année, l’amélioration des rendements des fonds euros contribue à rendre le principal placement des ménages français plus attractif. La fin de la vague inflationniste se traduit par la baisse des taux directeurs des banques centrales, ce qui conduit à celle des dépôts à terme. En 2025, les taux de l’épargne réglementée devraient également diminuer. Par ailleurs, le recul de l’inflation incite les ménages à se repositionner sur l’épargne de long terme. Ayant accumulé une épargne de précaution conséquente depuis 2020, ces derniers peuvent réaliser des arbitrages en faveur de l’assurance vie ou du Plan d’Épargne Retraite (PER). Ce dernier produit a enregistré en septembre une augmentation de sa collecte de 20 % sur un an. L’encours des PER assurances atteint désormais près de 90 milliards d’euros (87,1 milliards d’euros).

La fin de l’année devrait rester favorable à l’assurance vie, d’autant plus que le marché de l’immobilier reste atone. Les ménages devraient accroître leur effort d’épargne longue. Les incertitudes politiques ne semblent pas, pour le moment, les dissuader d’épargner, voire bien au contraire. La remontée des fonds euros témoigne malgré tout de leur volonté de se prémunir contre les aléas des marchés financiers.

Cercle de l’Epargne – données France Assureurs

Cercle de l’Epargne – données France Assureurs

L’assurance vie en mode reconquête

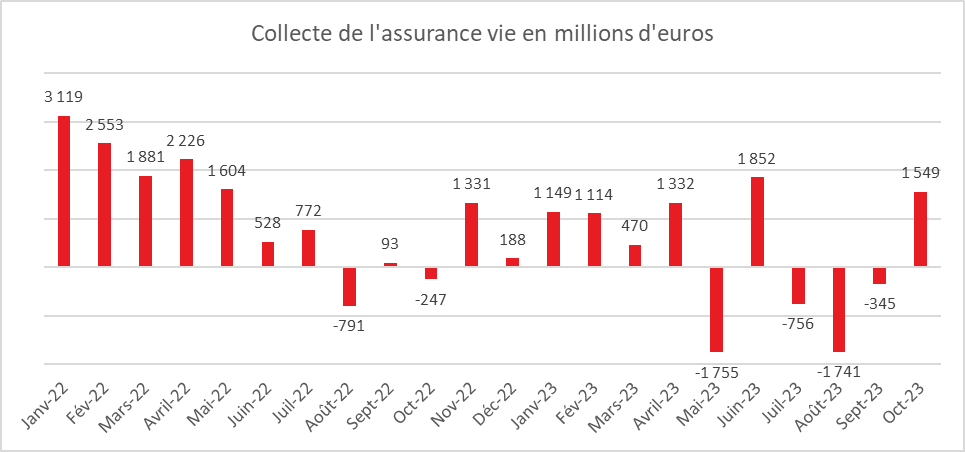

L’assurance commence le quatrième trimestre sous de meilleurs hospices que le précédent avec le retour, en octobre, d’une collecte positive de 1,5 milliard d’euros portant celle-ci à 2,9 milliards d’euros depuis le début de l’année. L’assurance vie a ainsi mis un terme à trois mois consécutifs de décollecte (-345 millions d’euros en septembre, -1,7 milliard d’euros en août et -756 milliard d’euros en juillet). Fortement challengée depuis des mois par les produits d’épargne réglementée et par les dépôts à terme, l’assurance vie retrouve quelques couleurs.

Octobre réussit, en règle générale, assez bien à l’assurance vie. En vingt ans, trois décollectes ont eu lieu en octobre, en 2022 (-247 millions d’euros), en 2011 et en 2008. Dans le passé, octobre était un mois correct pour l’assurance vie, collecte moyenne de 1,5 milliard d’euros lors de ces dix dernières années, soit le montant de la collecte du mois d’octobre 2023. Ce bon résultat de l’assurance vie est à mettre en parallèle avec la décollecte subie par le Livret A (-3,77 milliards d’euros en octobre).

Une collecte brute en hausse

La collecte brute a été de 14,7 milliards d’euros au mois d’octobre 2023, contre 10,8 milliards d’euros en septembre 2023 et 11,6 milliards d’euros un an auparavant en octobre 2022. Depuis le début de l’année, les cotisations se sont élevées à près de 128 milliards d’euros. La collecte en unités de compte a été particulièrement dynamique. Elle a représenté 45 % de la collecte totale soit cinq points de plus que la moyenne constatée depuis le début de l’année. La bonne tenue des valeurs de marché peut expliquer cette progression. Il faut néanmoins souligner que le poids des unités de compte dans la collecte est désormais peu sensible aux fluctuations des indices « actions » ce qui n’était pas le cas auparavant.

Les rachats toujours dynamiques

Les prestations sont demeurées dynamiques au mois d’octobre en atteignant 13,1 milliards d’euros en hausse de 10 % par rapport au mois d’octobre. Sur les dix premiers mois de l’année, elles se sont élevées à 125 milliards d’euros en hausse de 15 % sur un an.

Le haut niveau des prestations s’explique par les besoins d’apport financier en hausse des ménages pour leur acquisition de logement. Ces besoins accrus sont la conséquence du durcissement des conditions d’accès au crédit et de la hausse des taux d’intérêt. Le vieillissement de la population induit également à l’augmentation des prestations. Le nombre de décès est passé de 2012 à 2022 de 570 000 à 670 000 ce qui provoque un nombre de liquidation de contrats plus important.

Les fonds euros toujours en décollecte, les unités de compte au sommet

Les fonds euros on été en décollecte de -2,5 milliards d’euros au mois d’octobre. Sur les dix premiers mois de l’année, celle-ci atteint -22,9 milliards d’euros. Les ménages allègent leur exposition en fonds euros soit en arbitrant en faveur des unités de compte, soit en effectuant des sorties afin de se positionner sur d’autres placements (immobilier, dépôts à terme, etc.). A contrario, la collecte nette des unités de compte s’est accrue en octobre (+4,1 milliards d’euros). De janvier à octobre, elle a atteint 24,6 milliards d’euros. L’assurance vie est portée depuis le début de l’année par les unités de compte.

L’assurance vie en mode reconquête

Avec un encours de 1890 milliards d’euros l’assurance vie demeure toujours le premier placement des ménages. Depuis le début de l’année, elle connaît une collecte nette faible imputable au recul des fonds euros en lien avec leur faible rendement. Dans les prochaines semaines, les assureurs communiqueront les rendements 2023 qui devrait s’afficher en hausse de 0,5 à 0,8 point par rapport à 2022. Ces rendements devraient se rapprocher de ceux générés par l’épargne réglementée et par les dépôts à terme. Par ailleurs, de nombreuses compagnies pour améliorer la collecte ont annoncé des taux promotionnels qui peuvent soumis à conditions. Les rendements en hausse devraient conduire à une diminution de la décollecte sur les fonds euros et une meilleure attractivité de l’assurance vie. Le contexte économique pourrait être plus porteur pour l’assurance vie dans les prochains mois. La baisse de l’inflation devrait réduire la propension à l’épargne de précaution et favoriser l’épargne de long terme. La restauration attendue de la hiérarchie des taux devrait avantager l’assurance vie en 2024 et surtout en 2025.

Cercle de l’Épargne – données France Assureurs

Cercle de l’Épargne – données France assureurs

L’assurance vie, du surplace, en octobre

L’assurance vie entre deux eaux

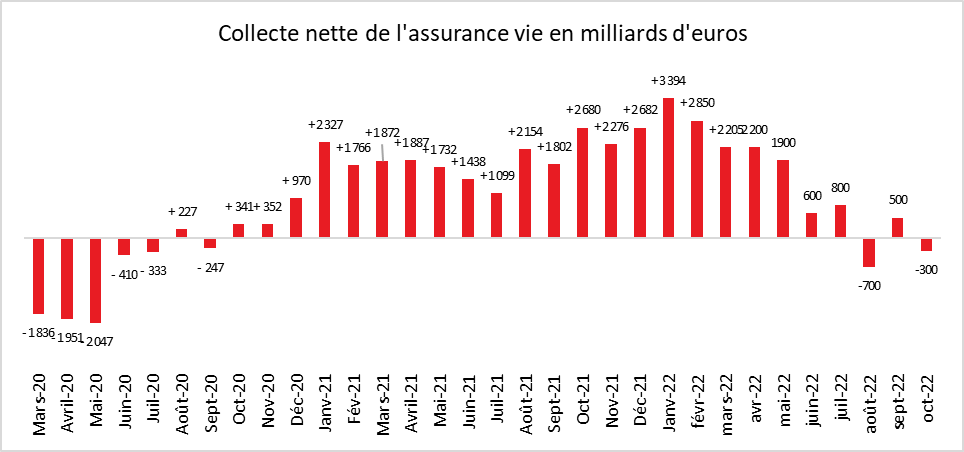

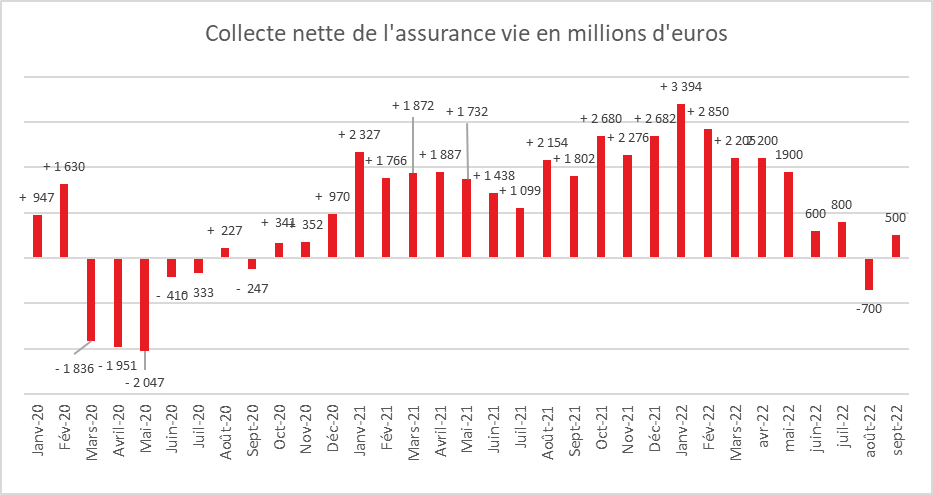

En octobre, la collecte nette en assurance vie est négative, selon France Assureurs, de 300 millions d’euros, faisant suite à la collecte positive de 500 millions du mois de septembre. Depuis le mois de juin, le premier placement des ménages fait du surplace alternant entre collectes positives et négatives. Les assurés ne manifestent pas une défiance à l’égard du placement mais optent pour un attentisme. Le taux d’épargne étant en hausse ces derniers mois, la décollecte n’est pas imputable directement à l’inflation ou à la baisse du pouvoir d’achat. La faiblesse du rendement des fonds euros qui est désormais inférieur, en moyenne, à celui du Livret A et la volatilité des marchés boursiers dissuadent les ménages d’effectuer des versements sur leurs contrats. Par ailleurs, en période d’inflation, les livrets d’épargne de précaution sont traditionnellement privilégiés.

Lors de ces dix dernières années, le mois d’octobre n’avait jamais connu de décollecte, même en 2012, lors de l’annus horribilis de l’assurance vie et en 2020, avec la crise sanitaire, où des petites collectes positives avaient été enregistrées. 2022 marque donc une rupture. Le résultat négatif du mois d’octobre est avant tout imputable à la contraction des cotisations. Elles se sont élevé à 11,5 milliards d’euros en baisse de 1,5 milliard d’euros par rapport à octobre 2021. Depuis le début de l’année, elles atteignent 119,3 milliards d’euros, en recul de 2,5 % par rapport à la même période en 2021. La part des cotisations en unités de compte demeure à 39 % depuis le début de l’année.

En octobre, les prestations ont été en légère augmentation à 11,8 milliards d’euros (+1,3 milliard d’euros par rapport à octobre 2021). Depuis le début de l’année, elles s’établissent à 107,0 milliards d’euros, en hausse de 2,4 milliards d’euros. Cette progression concerne uniquement les supports euros (+2,8 milliards d’euros).

Depuis le début de l’année, la collecte a été +12,3 milliards d’euros, inférieure de 5,4 milliards d’euros par rapport à la même période de 2021. Les fonds euros sont en décollecte de 17,1 milliards d’euros quand les unités de compte enregistrent une collecte nette positive de 29,4 milliards d’euros. Les ménages diminuent à la marge leur exposition au fonds euros, ces derniers demeurant de loin le premier support de l’assurance vie (78 %) au niveau de l’encours qui était de 1 827 milliards d’euros à fin octobre.

L’assurance vie devrait poursuivre son surplace jusqu’à la fin de l’année en raison des incertitudes économique et dans l’attente des communications des rendements sur les fonds euros qui devraient intervenir entre la fin décembre et la fin janvier. Une hausse des taux de rendement est attendue grâce à une mobilisation des réserves des assureurs. Le taux moyen des fonds euros devrait se situer autour de 1,8 % – 2 %. En prenant en compte l’inflation, il sera en territoire négatif mais devrait être proche de celui du Livret A.

Le PER, un produit d’épargne automnal

En octobre, les cotisations sur un PER assurantiel ont atteint 762 millions d’euros. Le produit continue sa montée en puissance avec une hausse de ses cotisation de 55 % en un an. Il bénéficie des transferts en provenance des anciens produits d’épargne retraite. Depuis le début de l’année, les cotisations sur le PER individuels s’élèvent à 5,7 milliards d’euros, en hausse de +38 % par rapport à 2021 sur la même période.

Sur le mois d’octobre, 65 400 nouveaux assurés ont souscrit un PER auprès d’une entreprise d’assurance et 12 700 assurés ont également transféré d’anciens contrats vers un PER.

La collecte nette des PER s’est élevé à +628 millions d’euros en octobre et à +4,5 milliards d’euros depuis le début de l’année. À la fin du mois d’octobre, 3,6 millions d’assurés détenaient un PER pour un encours de 44,4 milliards d’euros.

Le PER qui bénéficie d’un avantage fiscal important est un produit d’épargne d’automne, les ménages effectuant des versements en fin d’année afin de pouvoir bénéficier d’un allégement fiscal en 2023. Le débat sur les retraites qui est par nature anxiogène favorise également la collecte. Une large majorité de Français craint une forte baisse du pouvoir d’achat au moment du passage à la retraite. Selon le sondage du Cercle de l’Épargne (avril 2022), 72 % estiment que leurs pensions seront insuffisantes pour vivre correctement à la retraite.

Petite rentrée pour l’assurance vie en septembre 2022

Après la décollecte du mois d’août de de 700 millions d’euros, l’assurance vie a, selon France Assureurs, enregistré une collecte positive en septembre de + 500 millions d’euros. Cette dernière est néanmoins en net recul par rapport à celle de 2021, +1,8 milliard d’euros. La collecte nette du mois de septembre repose sur les unités de compte, les fonds euros étant en décollecte.

Depuis le début de l’année, la collecte reste positive à +12,6 milliards d’euros mais elle est inférieure de 2,5 milliards d’euros à celle de 2021.

Après la décollecte du mois d’août de de 700 millions d’euros, l’assurance vie a, selon France Assureurs, enregistré une collecte positive en septembre de + 500 millions d’euros. Cette dernière est néanmoins en net recul par rapport à celle de 2021, +1,8 milliard d’euros. La collecte nette du mois de septembre repose sur les unités de compte, les fonds euros étant en décollecte.

Depuis le début de l’année, la collecte reste positive à +12,6 milliards d’euros mais elle est inférieure de 2,5 milliards d’euros à celle de 2021.

Une collecte brute toujours poussive

La collecte brute a été faible en août 2020 à 10,8 milliards d’euros en retrait de 0,5 milliard d’euros par rapport au résultat de l’année dernière. Sur les neuf premiers mois de l’année, la collecte a été de 107,8 milliards d’euros en retraite de 1,5 milliard d’euros par rapport à celle de la même période de 2021. Les unités de compte représentent 39 % de la collecte brute depuis le début de l’année.

Des prestations en hausse

Les prestations se sont élevées à 10,3 milliards d’euros au mois de septembre, soit un milliard d’euros de plus qu’en août et 600 millions de plus qu’en septembre 2021. Depuis le début de l’année, elles atteignent 95,2 milliards d’euros, en hausse de +1,0 milliard d’euros par rapport à celles de la même période de 2021.

L’encours de l’assurance chahuté par les marchés

L’encours de l’assurance vie s’élevait à 1808 milliards d’euros à la fin du mois de septembre, contre 1847 milliards d’euros un an auparavant. La baisse des cours actions explique le recul de l’encours.

Une assurance vie concurrencée par l’épargne réglementée

Le mois de septembre réussit moyennement à l’assurance vie, trois décollectes en 10 ans, (2020, 2016, 2012). La rentrée, avec ses dépenses contraintes (rentrées scolaires, impôts locaux, etc.) ne profite pas au premier placement en volume des ménages. Si en 2022, la collecte est positive, elle reste modeste. L’assurance vie est concurrencée par les produits de l’épargne réglementée, le Livret A et le LDDS offrent un rendement de 2 % supérieur à celui des fonds euros. Avec une inflation à 6 %, le rendement réel des fonds euros sera, en 2022, négatif en moyenne de plus de 4 points ce qui conduit les assurés soit à l’abstention, soit à des arbitrages en faveur des unités de compte.

Un contexte peu porteur pour les engagements de long terme

La résurgence de l’inflation, le climat anxiogène provoqué par la guerre en Ukraine et les menaces de pénuries d’énergie n’incitent pas les ménages à s’engager sur le long terme. Les ménages privilégient l’épargne de précaution comme le Livret A voire maintiennent d’importantes liquidités sur leurs comptes courants.

Livret A : le retour à la normale et aux fondamentaux

Une collecte à petit trot

Après deux mois de décollecte, le Livret A a enregistré une très légère collecte positive, au mois de novembre, avec un gain de 130 millions d’euros (30 millions avec le LDDS).

Le mois de novembre sourit traditionnellement au Livret A. En dix ans, il n’a, en effet, connu que deux décollectes, en 2014 et en 2015 dans un contexte particulier de forte baisse du taux de rendement. Au regard des résultats passés, celui de novembre 2017 apparaît donc comme une contreperformance.

Trop d’annonces paralysent l’épargnant

Le Livret A a pâti des annonces du Gouvernement du mois de septembre et en particulier de celle concernant le gel de son taux pour les deux prochaines années. Si depuis la mi-2016, les épargnants avaient digéré le passage du taux de rendement à 0,75 %, l’annonce du Gouvernement leur a rappelé sa modestie et surtout qu’il n’y avait pas d’espoir, à moyen terme, de le voir augmenter à nouveau.

Le nombre important de mesures concernant l’épargne a conduit les Français à opter pour un prudent attentisme. A défaut d’avoir intégré toutes les modifications devant entrer en vigueur au 1er janvier 2018, ils ont décidé de reporter leurs décisions d’investissement sur des produits financiers. Avec l’accélération de l’inflation, le rendement réel du Livret A est devenu négatif, ce qui incite les ménages à laisser dormi leur argent sur leurs comptes courants.

La confiance du consommateur ne rime pas avec épargne

Du fait du dynamisme retrouvé de l’activité économique, les ménages sont, par ailleurs, tentés de réduire leur épargne de précaution dont le Livret A est un des principaux éléments. L’amélioration, certes légère mais réelle, du marché du travail est une source d’optimisme, favorable à la consommation. L’indice de confiance des ménages, établi par l’INSEE, était ainsi en hausse au mois de novembre. La moindre progression du pouvoir d’achat, du fait de l’inflation, pousse également les ménages à puiser dans leur épargne.

Néanmoins, une bonne année pour le Livret A

Sur les onze premiers mois de l’année, le Livret A a connu deux grandes périodes, une période de forte collecte durant le premier semestre et, depuis, une période de repli-consolidation. La collecte nette, fin novembre, s’établit encore à 10,6 milliards d’euros (12,02 milliards avec le LDDS), ce qui sera le meilleur du Livret A depuis 2013. Au cours du premier semestre, les Français ont, durant la période électorale, source d’incertitudes et d’inquiétudes, privilégié l’épargne de précaution. Depuis l’élection d’Emmanuel Macron, avec la levée de l’hypothèque européenne, ils ont arrêté de placer leurs liquidités sur le Livret A d’autant plus que les annonces gouvernementales ne les y encouragent pas. La progression du premier semestre apparaissait en déphasage par rapport à l’année 2016 qui s’était traduite par une collecte nette de 1,75 milliard d’euros. Au vu de son taux de rendement et du niveau atteint en termes d’encours, plus de 270 milliards d’euros à fin novembre, le résultat de la collecte est donc assez logique. Le Livret A retrouve un rythme de croissance faible qui devrait perdurer dans les prochains mois.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com