Accueil >

Le Coin des épargnants du 8 novembre 2025 – inquiétudes sur l’intelligence artificielle

Le CAC a enregistré une deuxième semaine consécutive de baisse avec un recul de plus de 2 %. Les doutes s’amplifient quant à une possible survalorisation des valeurs technologiques américaines. A Wall Street, le Nasdaq a perdu plus de 3 % en cinq séances, emmenant à la baisse le bitcoin. Les investisseurs commencent à douter de la rentabilité des investissements dans l’intelligence artificielle ce qui provoque une petite correction.

Les marchés sont fébriles également en raison de l’absence de statistiques américaines due au plus long shutdown de l’histoire des Etats-Unis. Faute d’éléments tangibles, une détente de la Fed en décembre n’est pas assurée, même si ce scénario est encore estimé à près de 70 %. Les investisseurs sont dans le brouillard, désorientés entre les avertissements contre l’inflation de plusieurs membres de la banque centrale et la montée des inquiétudes sur le marché du travail, les licenciements en octobre n’ayant jamais été aussi élevés pour un tel mois depuis 2003. Beth Hammack, présidente de la Fed de Cleveland, a dit elle-même qu’il n’est pas « évident que la politique monétaire doive en faire davantage à l’heure actuelle. »

Le moral des consommateurs américains est au plus bas, le shutdown alimentant l’anxiété selon l’indice de l’Université du Michigan. Cette dernière a indiqué que son indice de confiance des consommateurs est tombé à 50,3 ce mois-ci, son plus bas niveau depuis juin 2022, contre 53,6 en octobre. Les économistes interrogés par Reuters anticipaient une légère baisse à 53,2Cet indice a atteint son niveau le plus depuis trois ans et demi en novembre. Le blocage des administrations, le plus de long de l’histoire américaine provoque de nombreuses perturbations allant de la suspension des aides alimentaires à l’immobilisation de vols aériens. Cependant, l’enquête mensuelle de l’Université du Michigan, confirment la polarisation de la société américaine, les ménages aisés s’en sortant quand ceux à faibles revenus sont contraints faute d’aide de revoir leur consommation à la baisse. Le moral s’est redressé parmi les détenteurs de portefeuilles boursiers conséquents, ce que l’Université du Michigan attribue à la « poursuite de la vigueur des marchés actions ». Cette dynamique d’économie à deux vitesses avait déjà été relevée la semaine dernière dans une enquête du Conference Board. La baisse du moral concerne aussi bien les consommateurs se déclarant Démocrates, Républicains ou Indépendants, et touche toutes les tranches d’âge et de revenus, à l’exception de celles détenant le tiers le plus élevé d’actions en bourse.

Le tableau de la semaine des marchés financiers

| Résultats 7 nov. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 950,18 | -2,13 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 987,10 | -1,21 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 728,80 | -1,63 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 004,54 | -3,04 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 569,96 | -1,68 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 682,57 | -0,38 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 566,530 | -1,67 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 276,37 | +0,11 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 997,56 | +0,23 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,462 % | +0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,665 % | +0,034 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,070 % | -0,022 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1580 | -0,61 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 000,88 | +2,01 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,49 | -2,26 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 102 224,74 | -7,71 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 24 octobre 2025

Nouveau record pour le CAC 40

Ce mardi 21 octobre, le CAC 40 a battu un record en clôture, à 8 258,86 points, dépassant le niveau atteint le 15 mai 2024, avant la dissolution de l’Assemblée. Il aura fallu près d’un an et demi pour effacer le choc alors subi, sachant que les autres indices européens et américains ont connu entre-temps une forte hausse ; ces derniers ont également battu des records cette semaine.

Le nouveau record du CAC 40 intervient juste après une nouvelle crise politique et la dégradation de la note de la France par l’agence S&P. La discussion budgétaire chaotique aurait pu, elle aussi, refroidir les ardeurs des investisseurs. Tel n’a pas été le cas. Ces derniers avaient largement anticipé la situation. Les considérations politiques ont été mises de côté au profit de considérations économiques et financières. Depuis le début de l’année, les marchés boursiers sont portés par les avancées en matière d’intelligence artificielle et par l’éventuelle amélioration de la productivité qu’elle pourrait engendrer. La reprise de la baisse des taux directeurs de la part de la Banque centrale américaine constitue un autre vecteur de croissance pour les marchés d’actions. Les valeurs boursières profitent, en outre, de la publication des résultats trimestriels des entreprises, supérieurs aux attentes.

Le CAC 40, s’il est influencé par le contexte national, obéit aussi aux grandes tendances de l’économie mondiale. Entre 75 % et 80 % des revenus des sociétés du CAC 40 sont réalisés à l’étranger. Seulement 8 % du chiffre d’affaires de LVMH est réalisé en France, contre environ 27 % en Asie (hors Japon) et 25 % aux États-Unis. Malgré tout, le CAC 40 est loin d’avoir comblé son retard sur ses homologues : depuis le 1er janvier, il n’a progressé que de 10 %, contre plus de 20 % pour le DAX allemand. Avec les derniers soubresauts liés à la discussion budgétaire, le CAC 40 est resté stable vendredi, tandis que les grands indices américains et le DAX atteignaient de nouveaux records. Dès le début de l’examen en séance publique du budget, les menaces de dépôt de motions de censure se sont multipliées. Le Premier secrétaire du PS, Olivier Faure, a réclamé des mesures de justice fiscale (taxe Zucman, ISF climatique, etc.). Le Parti socialiste tente de pousser son avantage, conscient que la survie du gouvernement dépend en partie de sa position.

Aux États-Unis, l’indice des prix à la consommation a été publié ce vendredi après-midi, avec près de dix jours de retard par rapport au calendrier initial, en raison du shutdown de l’État fédéral. L’inflation a augmenté de 0,3 % le mois dernier et de 3 % sur un an. Le consensus établi par Bloomberg tablait sur des hausses respectives de 0,4 % et 3,1 %. Hors alimentation et énergie, la hausse est de 0,2 % sur un mois, contre +0,3 % attendu, et de 3 % sur un an, contre 3,1 % attendu. Des chiffres qui ne changent pas la donne à une semaine de la décision monétaire de la Réserve fédérale. Une détente des taux d’intérêt d’un quart de point est attendue en octobre.

Le pétrole, victime des sanctions

Depuis plusieurs semaines, le cours du baril de pétrole évoluait autour de 60 dollars. Les annonces de nouvelles sanctions prises par les États-Unis contre la Russie ont provoqué une hausse de plus de 5 dollars du baril. C’est la première fois que les exportations de pétrole russes sont directement visées par Washington, qui a placé les deux compagnies pétrolières russes Lukoil et Rosneft sur liste noire. Tous les actifs de ces compagnies aux États-Unis sont désormais gelés, et les entreprises américaines n’ont plus le droit de réaliser des affaires avec elles. Or, ces deux géants représentent l’essentiel des exportations de brut russe.

L’Union européenne a également décidé un nouveau train de sanctions, dont certaines visent la flotte fantôme de pétroliers russes. Cette flotte permet à la Russie de continuer à exporter son pétrole brut malgré les interdictions. Selon Emmanuel Macron, cette flotte parallèle permet à Moscou de financer 30 % à 40 % de son effort de guerre contre l’Ukraine.

La Russie demeure un acteur majeur du marché pétrolier. Avec environ 12 % de la production mondiale, elle est le troisième producteur mondial, derrière les États-Unis et l’Arabie saoudite. Les sanctions décidées par les États-Unis et l’Union européenne interviennent dans un contexte de ralentissement de l’économie mondiale, avec des prix du pétrole plutôt orientés à la baisse. Dans ce cadre, les tensions sur le marché pétrolier pourraient n’être qu’éphémères.

Le tableau de la semaine des marchés financiers

| Résultats 24 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 225,63 | +0,39 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 207,12 | +2,35 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 791,69 | +2,02 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 204,87 | +2,49 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 243,97 | +1,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 638,58 | +2,94 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 674,50 | +1,20 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 299,65 | +5,23 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 950,31 | +2,12 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,434% | +0,074 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,626 % | +0,045 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,001 % | -0,009 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1623 | +0,23 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 128,98 | -0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,61 | +8,86 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 110 205,93 | -5,86 % | 38 252,54 | 93 776,61 |

Le coin des épargnants du 3 octobre 2025 par Philippe Crevel : les marchés toujours envoutés par l’IA

Marchés boursiers : un troisième trimestre positif

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé, sur ces trois derniers mois, de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont gagné plus de 12 %. Les valeurs américaines, malgré l’entrée en vigueur des nouveaux tarifs douaniers, ont poursuivi sur la lancée des derniers mois. L’indice S&P 500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont enregistré des progressions plus faibles, à l’exception du Footsie britannique (+6,53 %). Le CAC 40 a augmenté de 3 %. À noter que le Dax allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Les marchés toujours portés par l’intelligence artificielle

Le CAC 40 a dépassé les 8 000 points cette semaine, une première depuis le mois de mars dernier. L’intelligence artificielle dope toujours les marchés. OpenAI, l’entreprise à l’origine de ChatGPT, multiplie les collaborations sur plusieurs continents, notamment au Japon avec Hitachi dans les domaines de l’énergie et des infrastructures. Fujitsu a, de son côté, annoncé une extension de son partenariat stratégique avec Nvidia.

Les investissements en milliards de dollars dans l’IA alimentent les fantasmes de profits futurs et, pour l’instant, occultent tous les problèmes auxquels est confrontée l’économie mondiale. La paralysie des administrations fédérales des États-Unis, qui entre dans son troisième jour consécutif de shutdown, a historiquement des répercussions économiques limitées. Les investisseurs l’ont bien compris : les indices américains ont battu de nouveaux records cette semaine.

Les investisseurs ont, en revanche, intégré le ralentissement du marché américain de l’emploi, même en l’absence de publication des statistiques mensuelles en raison du shutdown.

Avec la décélération de la croissance américaine sur fond de hausse des droits de douane et de limitation de l’immigration, la Fed aurait un motif pour réduire ses taux directeurs à l’occasion de sa réunion des 28 et 29 octobre prochains.

Malgré les tensions autour de la flotte russe fantôme, le cours du pétrole a enregistré un fort recul cette semaine. Celle-ci s’explique par la publication de plusieurs rapports suggérant que l’OPEC+ pourrait augmenter sa production jusqu’à 500 000 barils par jour en novembre, soit trois fois le volume ajouté ce mois-ci. Cette décision marquerait une nouvelle étape dans la réduction de la régulation instituée lors du covid. La production de septembre a déjà augmenté de 330 000 bpj pour atteindre 28,40 millions de bpj, selon une enquête de Reuters.

L’Arabie Saoudite et d’autres producteurs cherchent à reconquérir des parts de marché. L’arrivée de nouveaux barils intervient que la demande est victime du ralentissement de la croissance de l’économie mondiale.

Quelles limites pour le métal précieux ?

Depuis près d’un an, tous les prévisionnistes se sont trompés sur l’or. La Deutsche Bank tablait sur une once à 3 700 dollars en 2026. Nul n’avait imaginé que l’once d’or puisse se rapprocher aussi rapidement des 4 000 dollars. Elle a ainsi battu, lundi 29 septembre, un nouveau record à plus de 3 800 dollars. Depuis le début de l’année, la hausse atteint plus de 45 %. La progression du cours de l’or s’explique par la succession, depuis plusieurs années, des chocs économiques et géopolitiques. La fragmentation de l’économie mondiale, les tensions géopolitiques et commerciales, l’interventionnisme de Donald Trump sur la politique monétaire de la Fed, l’augmentation de l’endettement public incitent les investisseurs à acheter de l’or, bien que cet actif ne rapporte ni intérêt ni dividende.

La baisse des taux de la Réserve fédérale et de la BCE constitue un autre facteur favorable à la hausse du cours de l’or. Quand le rendement des emprunts d’État américains baisse, le métal jaune devient plus attractif pour les investisseurs.

Au-delà des incertitudes sur la politique monétaire américaine, les achats des banques centrales constituent, depuis plus de trois ans, le facteur structurel de la hausse des prix de l’or. La demande des instituts monétaires est passée d’un peu moins de 500 tonnes par an entre 2011 et 2021 à plus de 1 000 tonnes par an depuis 2022. À titre de comparaison, le marché de l’or s’élève à environ 4 000 tonnes par an.

Le tableau de la semaine des marchés financiers

| Résultats 3 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 078,59 | +2,31% | 7 543,18 | 7 380,74 |

| Dow Jones | 46 758,28 | 1,26 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 715,79 | +1,13 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 780,51 | +1,35 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 379,53 | +2,66 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 487,95 | +1,18 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 651,71 | +2,63 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 769,50 | +0,61 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 882,78 | +1,59 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,519 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,706 % | -0,041 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,115 % | -0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1738 | -0,67 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 879,01 | +2,97 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,68 | -7,64 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 120 866,78 | +9,77 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 11 avril 2025 : les marchés pris en otage par les droits de douane

La semaine folle des marchés

Suspension des droits de douane majorés pendant une période de 90 jours réservée à la négociation : les nerfs des investisseurs sont mis à rude épreuve depuis le 2 avril dernier. Si la suspension des majorations a été appréciée, la poursuite de la guerre commerciale avec la Chine et le haut niveau d’incertitude pour la suite pèsent évidemment sur les valeurs « actions ». Le passage des droits à 10 % pour toutes les importations américaines, qui ne devrait pas être remis en cause, reste une mauvaise nouvelle pour les échanges.

La Bourse de Paris a connu le repli le plus important en Europe cette semaine. L’indice CAC 40 a, en effet, reculé de près de 4 %, quand le DAX allemand n’a perdu que 1,5 %. Les valeurs du luxe, de la finance et de l’automobile ont été les plus touchées. Aux États-Unis, le moratoire du président américain a été suivi d’un rebond impressionnant des indices actions. Le Nasdaq a progressé de plus de 7 % sur la semaine et le S&P 500 de près de 6 %. Le président américain, ayant invité à acheter des actions avant sa déclaration du 9 avril relative aux droits de douane, est suspecté d’être à l’origine d’un délit d’initié. Les démocrates au Congrès ont demandé, sur ce sujet, la création d’une commission d’enquête.

La spirale protectionniste s’emballe entre les Etats-Unis et la Chine

La spirale protectionniste bat son plein avec un bras de fer inédit entre les États-Unis et la Chine. Vendredi 11 avril, la Chine a décidé d’appliquer des droits de douane de 125 % sur les importations américaines, en réaction aux droits de 145 % institués par Donald Trump. Ces taux sont synonymes d’un quasi-embargo mutuel. Les Chinois n’entendent pas négocier sous la pression et la menace américaines. Ils estiment que l’économie américaine ne peut pas se passer de leurs importations. Celle-ci peut compter sur des stocks constitués en janvier et février, mais ceux-ci ne couvrent pas les besoins des entreprises au-delà du mois de mai.

Les autorités chinoises envisagent de réduire leurs exportations de métaux rares vers les États-Unis. Cette limitation risquerait néanmoins de peser sur les recettes d’exportation et d’inciter les Américains à se tourner vers d’autres fournisseurs. Vendredi 11 avril, le ministère du Commerce chinois a indiqué que les taux des droits de douane ne devraient plus évoluer : « étant donné qu’il n’y a plus aucune possibilité d’acceptation du marché pour les produits américains exportés vers la Chine aux niveaux tarifaires actuels, si la partie américaine continue par la suite à imposer des droits de douane sur les produits chinois exportés vers les États-Unis, la partie chinoise n’y prêtera aucune attention ». Les États-Unis pourraient eux aussi décider d’en rester là, pensent certains experts, leur surtaxe de 145 % sur les biens chinois étant supérieure à celle imposée par Pékin.

Le moral des consommateurs en berne aux États-Unis

Sur le plan économique, aux États-Unis, la dernière enquête de l’Université du Michigan sur le moral des consommateurs, réalisée entre le 25 mars et le 8 avril, c’est-à-dire avant le revirement de Donald Trump sur les droits de douane, a confirmé que les ménages restent préoccupés par la guerre tarifaire engagée par leur président. Leur moral est tombé à son plus bas niveau depuis juin 2022, à 50,8 points — trois points de moins qu’anticipé —, tandis que les attentes en matière d’inflation à court et à long terme ont atteint des niveaux inégalés depuis plusieurs décennies. Les ménages s’attendent à ce que les prix augmentent à un rythme annuel de 6,7 % sur les douze prochains mois (contre 5 % auparavant), soit le niveau le plus élevé enregistré depuis novembre 1981. À l’horizon de 5 à 10 ans, les anticipations montent à 4,4 %.

La « remontada » de l’euro

En fin de semaine, le dollar s’échangeait contre 1,13 euro. La devise européenne est à son plus haut niveau depuis février 2022, c’est-à-dire depuis le début de la guerre en Ukraine. Sur une semaine, elle a gagné 5 % face au dollar. Depuis le début de l’année, l’euro a repris 10 % par rapport à la monnaie américaine.Cette semaine, l’euro a été porté par plusieurs facteurs. La conclusion d’un accord de coalition en Allemagne, mercredi 9 avril, met fin à une incertitude politique européenne. Ce pacte augure des mesures de relance pour l’économie allemande, en perte de vitesse depuis de nombreuses années. La hausse de l’euro est avant tout la conséquence de la dépréciation du dollar qui a reculé de 8,5 % vis-à-vis des principales monnaies depuis le début de l’année. Le billet vert est affecté par la guerre commerciale et notamment par la montée aux extrêmes avec la Chine. La hausse des taux d’intérêt sur les obligations d’État américaines — le dix ans atteignant 4,5 % en fin de semaine — n’a pas suffi à enrayer la glissade du dollar.

Logiquement, quand les taux obligataires d’un pays augmentent, la devise de ce même pays s’apprécie : la rémunération augmente, ce qui incite normalement les investisseurs à placer leur argent et donc à « acheter » la devise. Mais ces derniers, compte tenu du contexte économique et politique des États-Unis, se détournent des actifs financiers américains. Ils privilégient les placements dans d’autres devises : le franc suisse, le yen et l’euro. Le dollar perd ainsi de son attrait, avec une érosion de son statut de « valeur refuge ». Les investisseurs perçoivent des risques de récession et d’inflation aux États-Unis. Ils vendent en conséquence des actifs américains pour redéployer leurs fonds vers des titres d’autres pays. Les États-Unis ont néanmoins un réel besoin de capitaux étrangers pour financer leurs imposants déficits publics et extérieurs. Cette dépendance peut peser sur les choix de Donald Trump. L’appréciation de l’euro renchérit le prix des exportations et diminue celui des importations. Pour la France, c’est plutôt une bonne nouvelle.

Le tableau de la semaine des marchés financiers

| Résultats 11 avril 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 104,80 | -3,86 % | 7 543,18 | 7 380,74 |

| Dow Jones | 40 212,71 | +5,08 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 363,36 | +5 ;75 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 16 724,46 | +7,15 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 20 368,53 | -1,48 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 7 964,18 | -0,79 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 20 368,53 | -1,46 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 33 585,58 | -5,76 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 238,23 | -3,29 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,350 % | +0,018 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,567 % | +0,004 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,501 % | +0,552 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1286 | +5,05 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 234,15 | +3,86 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,03 | -3,72 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 82 263,80 | -2,46 % | 38 252,54 | 93 776,61 |

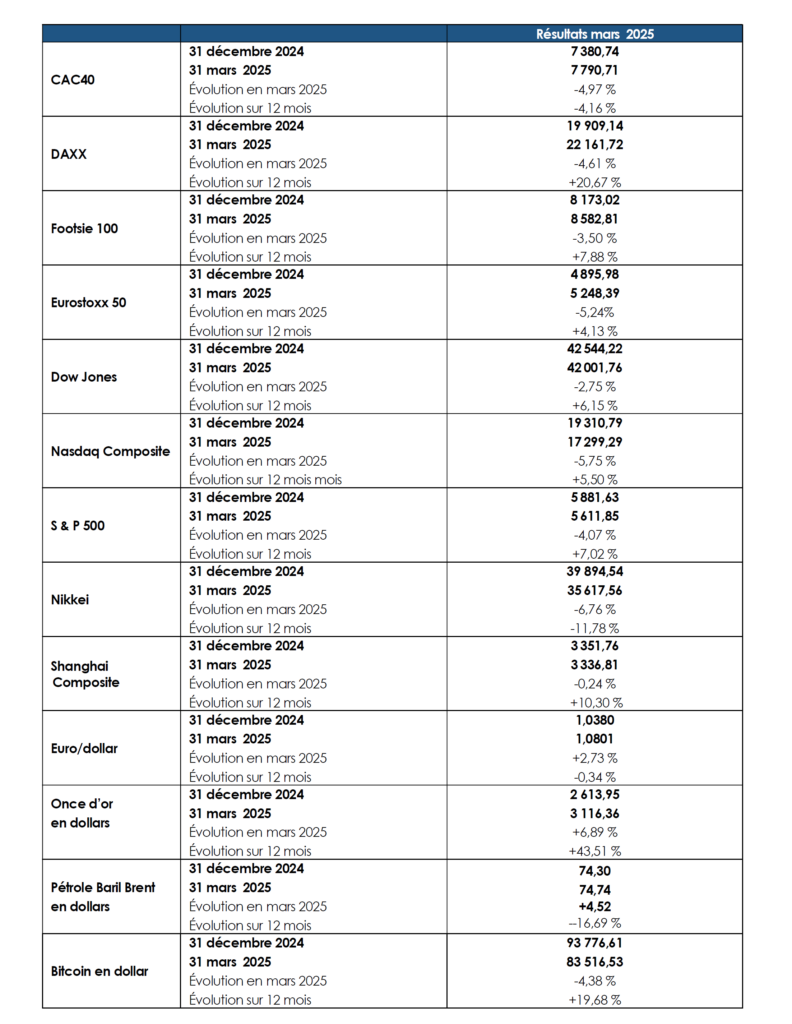

Premier trimestre boursier : les incertitudes ont pris le dessus

Sur les trois premiers mois de l’année, le CAC 40 a gagné plus de 5 %. Le gain a atteint au cours du mois de février plus de 8 %. L’accélération de la guerre commerciale a conduit à une érosion de l’indice parisien comme ceux des grandes places européennes. En mars, le CAC 40 a perdu près de 5 %

Le Daxx allemand a néanmoins progressé plus vite sur le premier trimestre que le CAC, près de 11 % malgré un recul de 4,61 % en mars. L’Eurostoxx 50 fait également mieux que le CAC 40 avec un gain de 7,82 % sur trois mois. Il s’est déprécié de 5,24 % en mars. Les indices américains sont en nette baisse sur l’ensemble du premier trimestre. Le Nasdaq a ainsi diminué sur trois mois de plus de 10 %, le S&P 500 de 4,5 % et le Dow Jones de 0,92 %. Les valeurs technologiques sont contestées après avoir connu une forte croissance à la fin de l’année 2024.

Les indices américains ont fortement reculé du fait de la montée des incertitudes commerciales. Après avoir battu des records dans la foulée de le retour au pouvoir de Donald Trump, les indices subissent une correction qui si elle continue pourrait porter atteinte au moral des ménages.

Dans un contexte économique et géopolitique d’une rare complexité, l’or se négocie à des niveaux sans précédent. L’once d’or s’échangeait le 31 mars contre plus de 3100 dollars. Il a gagné en trois mois près de 20 %. Sur un an, la hausse atteint plus de 40 %. L’or valeur refuge par excellence profite des craintes inflationnistes, des menaces de ralentissement de l’économie américaines, des tensions commerciales et des incertitudes internationales en Ukraine comme au Proche Orient.

Les taux des obligations souveraines européennes ont fortement augmenté au cours du premier trimestre en lien avec les annonces d’augmentation de l’effort de défense. La suppression du frein budgétaire allemand a été compris comme un signal d’augmentation de la dette publique en Europe. La hausse des taux européens s’est accompagnée d’une appréciation logique de l’euro.

Le cours du pétrole est resté sur le premier trimestre stable mais avec une augmentation de près de 5 % au cours d mois de mars en lien avec les menaces de nouvelles sanctions à l’encontre de l’Iran prononcées par Donald Trump.

Le bitcoin après avoir atteint plus de 100 000 dollars dans les jours qui ont suivi la nomination de Donald Trump à la présidence est en recul de plus de 10 sur le trimestre. Il a été porté en janvier par les annonces de déréglementation des cryptoactifs. Il est depuis pénalisé par le recul des valeurs technologiques et pas des prises de bénéfices.

Le Coin des Epargnants du 27 décembre 2024 : trêve des confiseurs respectée

En attendant 2025

La trêve des confiseurs est respectée par les investisseurs, qui ont déjà leurs regards tournés vers 2025. Les décisions de la Réserve fédérale, prises à la mi-décembre, ont eu peu d’effets sur les marchés. La prévision de deux petites réductions de ses taux directeurs l’année prochaine, au lieu des quatre initialement prévues, n’a pas provoqué d’importante onde de choc. Les investisseurs estiment que ce changement de rythme témoigne de la solidité de la croissance américaine.

Le CAC 40 a affiché un bilan hebdomadaire positif pour la deuxième fois consécutive, avec un gain de 1,11 %. Les valeurs bancaires, notamment BNP Paribas, Société Générale et Crédit Agricole, ont porté la tendance. Les indices américains ont repris leur progression, confirmant la tradition de forte hausse des derniers jours de l’année.

Les contrats à terme de référence sur le gaz naturel européen ont augmenté de 5 % vendredi 27 décembre, après une déclaration du président russe Vladimir Poutine soulignant l’impossibilité de conclure, d’ici la fin de l’année, un nouveau contrat régissant les flux via le gazoduc entre la Russie et l’Ukraine, crucial pour l’alimentation d’une partie de l’Europe. Les pays d’Europe centrale, qui achètent encore du gaz russe, ont proposé des solutions pour que le combustible continue de traverser l’Ukraine, mais Kiev a rejeté tout arrangement permettant à Moscou de gagner de l’argent « pour financer la guerre ». Les contrats en cours arrivent à échéance le 31 janvier. Les flux concernés représentent environ 5 % de la demande européenne. La perte de ces volumes obligerait des pays comme la Slovaquie et la Hongrie à s’appuyer davantage sur le gaz en provenance de Norvège ou sur les approvisionnements des États-Unis.

Au Japon, la banque centrale pourrait relever ses taux à court terme. Le compte rendu des opinions exprimées lors de sa dernière réunion, publié dans la matinée, étaye la possibilité d’une hausse en janvier afin d’enrayer la dépréciation du yen. La BoJ avait choisi de ne pas intervenir lors de la réunion de décembre. L’indice Nikkei a gagné près de 2 %, profitant de la chute, hier, du yen à son plus bas niveau depuis cinq mois, à 158 pour un dollar. L’inflation à Tokyo s’est accélérée pour un deuxième mois consécutif, et les ventes au détail ont dépassé les estimations des économistes.

En Chine, les bénéfices des entreprises industrielles ont baissé en novembre pour le quatrième mois consécutif (-7,3 % sur un an). Cette contraction confirme le recul annuel des profits de l’industrie. Ils ont diminué de 4,7 % au cours des 11 premiers mois. L’année 2024 pourrait être la pire jamais enregistrée depuis le début des relevés en 2000 de cet indicateur, qui mesure la santé financière des usines, des mines et des services aux collectivités.

En Corée du Sud, le Parlement a destitué le président par intérim Han Duck-soo, l’accusant d’avoir « activement participé à l’insurrection » après la tentative avortée de son prédécesseur, désormais suspendu de ses fonctions, d’instaurer la loi martiale au début du mois. L’indice boursier Kospi a terminé en repli de 1 %, et la monnaie sud-coréenne s’est fortement dépréciée. Le won a atteint un point bas de 15 ans.

En France, le ralentissement de la croissance semble se confirmer. L’attentisme prédomine, tant du côté des consommateurs que des entreprises. Le taux d’épargne des premiers demeure élevé, preuve d’un manque de confiance en l’avenir. Pour l’instant, le commerce extérieur soutient la croissance française. Il devrait néanmoins pâtir dans les prochains mois des difficultés du premier partenaire économique de la France, l’Allemagne.

Le tableau de la semaine des marchés financiers

| Résultats 27 déc. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 355,37 | +1,14 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 992,21 | +1,65 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 970,84 | +2,14 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 722,03 | +2,77 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 958,63 | -1,46 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 149,78 | +0,58 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 898,88 | +0,95 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 40 281,16 | +2,33 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 400,14 | +1,17 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,204 % | +0,115 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,398 % | +0,111 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,623 % | +0,122 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0425 | -0,65 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 613,30 | -1,02 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,78 | +1,63 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 90 707,50 | -6,72 % | 38 252,54 | 15 406,87 |

Le Coin des Epargnants du 15 avril 2023 : semaine de fêtes pour le CAC 40

Le CAC 40 continue de faire la course en tête en ayant battu son record à quatre reprises cette semaine. Depuis le 1er janvier, le CAC40 a gagné plus de 16 %. La progression de l’indice parisien est en grande partie liée aux bons résultats du secteur du luxe (LVMH, Kering, Hermès, L’Oréal). Ces quatre valeurs représentent 25 % de l’indice, pondéré par les flottants des groupes. LVMH est la première capitalisation boursière en Europe (444 milliards d’euros). Sa capitalisation est, en revanche, quatre à cinq fois inférieure à celle des géants du digital (Apple, Microsoft, Google, etc.). Le CAC 40 affiche une capitalisation totale de 1 680 milliards d’euros, soit moins que celle d’Apple ou de Microsoft.

La réouverture de la Chine contribue à l’amélioration des résultats des entreprises du luxe. Par ailleurs, cette activité est relativement insensible à l’inflation, ces entreprises étant en capacité de répercuter la hausse des coûts. Hormis le luxe, le secteur de la haute technologie se porte bien en Europe. STMicroelectronics a ainsi gagné plus de 40 %.

L’ascension du CAC 40 s’effectue dans un contexte pourtant compliqué, marqué par de fortes incertitudes en ce qui concerne l’inflation et la possibilité d’une récession à moyen terme. L’inflation sous-jacente continue à augmenter en France comme en Europe. Les tensions géopolitiques demeurent vives. La guerre en Ukraine est appelée malheureusement à durer. Les pays producteurs de pétrole n’ont pas l’intention de réduire le prix du baril et les relations entre la Chine et les États-Unis n’en finissent pas de se tendre avec Taïwan en ligne de fond.

La hausse des marchés actions s’appuie en partie sur des anticipations d’assouplissement de la politique monétaire des grandes banques centrales, notamment aux États-Unis. Le scénario d’une prochaine pause dans le cycle de resserrement monétaire de la Réserve fédérale est de plus en plus admis aux Etats-Unis. Une dernière hausse de 25 points de base des taux directeurs est attendue à l’issue de la réunion des 2 et 3 mai prochains. Si cette fin du cycle de hausses est une bonne nouvelle pour les investisseurs, ces derniers commencent à s’inquiéter du ralentissement de l’économie américaine qui provoquerait une entrée en récession. Les inscriptions hebdomadaires au chômage ont augmenté à près de 239 000 cette semaine et les ventes au détail ont reculé deux fois plus que prévu en mars (1 %, et de 0,3 % hors automobiles, carburants, matériaux de construction et services de restauration).

Le tableau des marchés de la semaine

| Résultats 14 avril 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 519,61 | +1,63 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 886,47 | +0,71 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 137,64 | +0,37 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 117,15 | +0,18 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 807,50 | +0,97 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 871,91 | +1,11 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 390,75 | +1,20 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 28 493,47 | +2,04 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 338,15 | +0,74 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,935 % | +0,235 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,436 % | +0,262 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,520 % | +0,215 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0980 | +0,58 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 2 002,82 | -0,33 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 86,42 | +0,48 % | 84,08 | 78,140 |

Le Coin de l’épargne du 8 janvier 2022

Les marchés à l’écoute des taux

Durant la première semaine du mois de janvier, en pleine vague Omicron, les investisseurs ont été surpris par la teneur des minutes de la banque centrale américaine qui soulignent la nécessité de sortir plus rapidement qu’escompté de la politique monétaire expansionniste compte tenu du niveau de l’inflation. Après avoir été en hausse assez marquée en début de semaine, jeudi et vendredi, les marchés ont cédé du terrain avec la crainte d’un durcissement des politiques monétaires et après la publication décevante de la statistique de l’emploi aux Etats-Unis. Celle-ci avait été précédée, en milieu de matinée, par l’annonce d’un taux d’inflation record de 5 % sur un an en décembre dans la zone euro. Le département américain du Travail a fait état de 199 000 créations d’emplois dans le secteur non agricole en décembre, contre 447 000 anticipées par le consensus et 249 000 en novembre. Le taux de chômage a diminué de 0,3 point à 3,9 % de la population active, contre 4,1 % estimé. Le salaire horaire moyen a augmenté de 0,6 % sur un mois et de 4,7 % sur un an, après une poussée à 5,1 % en novembre. La statistique sur l’emploi ne devrait pas modifier la stratégie de la FED qui entend surveiller de près l’évolution de l’inflation.

Sur la semaine, les indices européens ont néanmoins enregistré une petite hausse. Le CAC 40 a battu mercredi un nouveau record à 7 376,37 points avant de se replier à 7 219 points. Les indices américains sont, en revanche, en recul, recul qui dépasse 4 % pour le Nasdaq. Les valeurs technologiques qui ont vivement réagi à la hausse possible des taux directeurs ont amené dans leur chute les cryptoactifs. De plus en plus d’Américains du secteur informatique quittent les grandes entreprises pour se lancer sur les cryptoactifs. Une remontée des taux rendraient ces dernières moins attractives.

Les taux d’intérêt à 10 ans ont progressé assez vivement. Pour l’OAT française, le taux s’est rapproché de 0,3 %, celui du Bund allemand est presque revenu à 0 %, et celui du Trésor US est au-dessus de 1,7 %. Il est à noter que malgré la décision de l’OPEP et de la Russie d’augmenter leur production, le cours du baril de Brent est repassé au-dessus de 80 dollars. Cette hausse est en lien avec les évènements au Kazakhstan. L’économie du Kazakhstan repose essentiellement sur les exportations de pétrole. Le pays avec une production de plus de 1,6 millions de barils jour se situe au 12ème rang mondial en matière de réserves pétrolières et au 22ème rang pour les réserves gazières. Le pétrole et le gaz fournissent 75 % des recettes d’exportation et 55 % des recettes du budget de l’État. Le pays détient 75 % des réserves de pétrole de la mer Caspienne (soit 3 % des réserves mondiales). Les troubles dans ce pays ont été provoqués par le doublement du prix du gaz et du pétrole vendus à la population. Cette dernière accuse le gouvernement de ne pas redistribuer le produit des exportations pétrolières.

Le tableau financier de la semaine

| Résultats 7 janvier 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 7 219,48 | +0,93 % | 7 153,03 |

| Dow Jones | 36 231,66 | -0,29 % | 36 338,30 |

| Nasdaq | 14 935,90 | -4,53 % | 15 644,97 |

| Dax Xetra Allemand | 15 947,74 | +0,40 % | 15 884,86 |

| Footsie | 7 485,28 | +1,36 % | 7 384,54 |

| Euro Stoxx 50 | 4 305,83 | +0,17 % | 4 298,41 |

| Nikkei 225 | 28 478,56 | -1,09 % | 28 791,71 |

| Shanghai Composite | 3 579,54 | -1,48 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,281 % | +0,088 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,0451 % | +0,136 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,767 % | +0,262 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1363 | -0,18 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 796,400 | -1,67 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 81,600 | +4,76 % | 78,140 |

L’immobilier et les flux migratoires

En 2021, 1,2 million de transactions immobilières auraient été réalisées selon la note de conjoncture du mois de janvier de Century 21. Au niveau du prix, les régions enregistrant les plus forte hausse sont la Grande Aquitaine, la Bretagne et la Normandie. Il convient de souligner que les Hauts-de-France connaissent également une nette augmentation des prix pour les appartements (+17 % sur un an). L’Île-de-France, la région Centre-Val de Loire et le Grand Est sont en retrait. Au sein de la région parisienne, des départements périphériques connaissent des hausses importantes, plus de 10 % pour les Yvelines, quand les prix diminuent de 2 % à Paris. Avec la crise sanitaire et le développement du télétravail, la demande est en forte augmentation pour les maisons, entraînant une hausse rapide de leur prix.

Les agglomérations de 100 000 à 250 000 habitants sont de plus en plus recherchées par les ménages. L’évolution des prix de l’immobilier permet de mesurer cet engouement même si elle est également liée au niveau de l’offre disponible. Du fait de leur forte attractivité, les agglomérations de l’Ouest de la France enregistrent de fortes hausses de prix de l’immobilier. En 2021, le prix des logements à Tours et à Angers aurait augmenté de plus de 15 %, devançant Aix-en-Provence et Orléans (plus de 11 % pour ces deux villes). A contrario, les prix à Mulhouse continuent de baisser. Les Français privilégient les villes bénéficiant de conditions de vie réputées et disposant de toute la gamme des services (santé, éducation, loisirs, etc.).

La crise sanitaire a accentué les courants migratoires à l’intérieur de la France. Trois phénomènes de migration sont à l’œuvre. Des habitants du cœur des agglomérations et notamment de Paris déménagent en périphérie pour bénéficier d’un espace plus grand. Des habitants des grandes agglomérations choisissent de s’installer dans des villes de taille moyenne en recherchant une qualité de vie supérieure. Rennes, Nantes, Bordeaux, Marseille ou Ajaccio bénéficient de ce flux migratoire. La troisième catégorie de migrants, plus faible, est constituée d’urbains qui décident de vivre à la campagne. Ces phénomènes génèrent des tensions parmi les populations des villes d’accueil. Ainsi, des mouvements écologistes bretons en reprenant une demande récurrente des nationalistes corses réclament un statut de résident. À Bayonne, 8 000 manifestants ont revendiqué, le 20 novembre 2021, « le droit de vivre et de se loger dans le Pays Basque ».

Les nouveautés de 2022 pour l’immobilier

Les nouvelles règles fixées par le Haut Conseil de stabilité financière sur les prêts immobiliers afin de réguler la demande sont entrées en vigueur le 1er janvier 2022. Le taux d’effort est désormais plafonné à 35 % et la durée d’emprunt maximale fixée a été plafonnée à 25 ans (ou 27 ans en cas de construction). Les banques pourront déroger dans la limite de 20 % de leurs dossiers à ces règles afin de venir en aide notamment aux primo-accédants.

Pour les ménages déjà propriétaires d’un bien à louer, le dispositif fiscal Cosse, aussi appelé « Louer abordable », destiné à dédommager les particuliers acceptant de baisser leur loyer, a été modifié. La déduction fiscale a été transformée en réduction d’impôt. L’avantage fiscal ne sera plus dépendant du taux d’imposition des bailleurs mais uniquement de la décote de loyer consentie. La réduction d’impôt varie de 15 à 65 % des loyers bruts perçus. Le nouveau mécanisme pénalise les contribuables plus aisés qui en bénéficiaient d’autant plus que la réduction d’impôt est soumise au plafonnement global des niches fiscales de 10 000 euros.

Patrimoine, les nouveautés de 2022

La loi de finances de 2022 a modifié le régime fiscal applicable aux cryptoactifs comme le bitcoin en rapprochant leur imposition de celle des autres placements. Jusqu’en 2022, les plus-values générées par l’achat et la vente des actifs numériques étaient taxées nécessairement au prélèvement forfaitaire unique de 30 %, dont 12,8 % d’impôt

sur le revenu. Avec la loi de finances pour 2022, les contribuables ont la possibilité de soumettre tous ses gains au barème progressif de l’impôt sur le revenu. Ce choix entraîne que tous les placements financiers du contribuable soient assujettis au barème de l’impôt sur le revenu. Cette disposition avantage ceux ayant un faible taux marginal d’imposition. Dans les faits, ce nouveau régime fiscal ne sera effectif qu’à compter de 2023.

Les dispositifs d’exonération des plus-values professionnelles à l’occasion d’un départ à la retraite et d’exonération des transmissions d’une valeur inférieure à 500 000 euros sont étendus à la cession d’une activité mise en location-gérance à une personne autre que le locataire-gérant. Par ailleurs, entre le départ à la retraite et la transmission, le délai maximal passe de deux à trois ans. Par ailleurs, le terme de ce dispositif a été porté au 31 décembre 2024.

À compter du 1er janvier 2022, toutes les contrats d’assurance vie doivent comporter au moins un fonds solidaire consacrant entre 5 et 10 % de son encours au financement d’acteurs de l’économie sociale et solidaire (ESUS), un fonds Greenfin et un fonds ISR.

La loi Pacte de 2019 a institué un avantage fiscal temporaire afin d’inciter les titulaires de contrat d’assurance vie de plus de 8 ans à transférer tout ou partie de l’épargne capitalisée sur un Plan d’Épargne Retraite. Sous certaines conditions, notamment d’âge, les assurés bénéficient d’un doublement de l’abattement fiscal sur les gains prévu pour les rachats. Celui-ci passe ainsi de 4 600 à 9 200 euros pour une personne seule et de 9 200 à 18 400 pour un couple. Les sommes transférées sur le PER sont déductibles des revenus dans les limites classiques. Cette possibilité prendra fin le 31 décembre 2022.

À compter du 1er juillet 2022, sur Info-retraite.fr (et sur l’application mobile liée), le compte retraite intégrera les informations relatives aux plans d’épargne retraite souscrits par les assurés. Ce dispositif devrait permettre de réduire le nombre de plans non réclamés dont l’encours est évalué à plus de 5 milliards d’euros.

Quel taux pour le Livret A au 1er février 2022 ?

Le 1er février 2022, le taux du Livret A, du Livret de Développement Durable et Solidaire, du Livret d’Épargne Populaire et celui du Livret Jeune devraient être majorés. L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule de 2017 aboutit à un taux de 0,8145 % (2,2 – 0,571)/2). Après arrondi, le taux du Livret A et du LDDS qui devrait être proposé par la Banque de France au gouvernement, s’élèverait à 0,8 %.

Le passage du taux à 0,8 % devrait générer un gain supplémentaire sur un an de 45 euros pour un titulaire d’un Livret A de 15 000 euros. Sa rémunération totale passerait ainsi de 75 à 120 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, le gain total passerait de 114,75 à 183,6 euros. Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,3 point est évalué pour le seul Livret A à un milliard d’euros. En prenant en compte le LDDS, le coût serait de 1,4 milliard d’euros.

Record absolu pour le CAC 40

21 ans après, le CAC 40 a battu son record absolu qui était de 6 944,77 points du 4 septembre 2000. Mercredi 3 novembre 2021à 14 H 48, le CAC s’est établi à 6 948,27 points. Il avait déjà dépassé mardi 2 novembre on plus hait en clôture. à 6.927,03 points. L’indice parisien est dopé par les bons résultats des entreprises et la forte croissance. Il fait fi pour le moment des menaces inflationnistes et de la possible annonce de la réduction des rachats d’obligation par la Fed à partir de la fin d’année.

Le Coin des Epargnants du 16 juillet 2021 : quand le variant delta dicte sa loi

Quand le variant delta impose sa loi

Le sujets d’inquiétude se multiplient, de la montée en puissance du variant delta aux menaces d’inflation en passant par le ralentissement de l’économie chinoise. Vendredi 16 juillet, l’indice parisien est revenu sous la barre des 6500 points et a perdu en cinq jours, 1,06 %. Il accuse ainsi une troisième semaine consécutive de repli, ce qui n’était plus arrivé depuis le mois de janvier. Les indices américains sont également en baisse sur cette semaine.

L’économie chinoise a connu une croissance plus faible que prévu au deuxième trimestre 7,9 % quand les économistes tablaient sur une augmentation de 8,5 %. Les exportations chinoises ont continué à tirer la croissance, mais la hausse des prix des matières premières a pesé sur les profits des entreprises et la consommation des ménages reste timide. Cette moindre croissance est également imputable à un effet base, l’économie chinoise avait fortement rebondi au deuxième trimestre 2020 quand le reste du monde était à l’arrêt.

Aux Etats-Unis, les résultats économiques sont en demi-teinte. Les ventes au détail ont néanmoins enregistré un rebond surprise de 0,6 % le mois dernier, quand le marché anticipait une contraction de 0,3 %, après une baisse de 1,7 % en mai. L’amélioration serait en trompe l’œil car elle est due à la hausse de 0,9 % des prix à la consommation en juin. Par ailleurs, l’augmentation de 2,3 % des ventes de vêtements et de matériel électronique pourrait encore résulter des chèques de soutien reçus en avril, En revanche, la confiance du consommateur s’est dégradée en juillet, l’indice établi par l’Université du Michigan se contractant de 4,7 points (80,8 en première estimation de juillet, contre 86,5 anticipés par le consensus formé par Bloomberg). Dans ce contexte anxiogène, les taux des obligations d’Etat sont en recul, le taux de l’OAT à 10 ans repassant même en territoire négatif.

Les cours du pétrole étaient, cette semaine, également orientés à la baisse après la publication des chiffres de stocks américains montrant un affaiblissement de la demande d’essence. La perspective d’un accord à l’Opep+ pourrait provoquer une forte augmentation de l’offre, plus de 850 000 baris jours seraient remis sur le marché.

Le tableau financier de la semaine

| Résultats 16 juillet 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 460,08 | -1,06 % | 5 551,41 |

| Dow Jones | 34 687,85 | -0,52 % | 30 409,56 |

| Nasdaq | 14 427,24 | -1,87 % | 12 870,00 |

| Dax Xetra Allemand | 15 540,31 | -0,97 % | 13 718,78 |

| Footsie | 7 008,09 | -1,60 % | 6 460,52 |

| Euro Stoxx 50 | 4 035,77 | -0,79 % | 3 552,64 |

| Nikkei 225 | 28 003,08 | +0,22 % | 27 444,17 |

| Shanghai Composite | 3 539,30 | +0,43 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,019 % | -0,072 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,355 % | -0,064 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,307 % | -0,044 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1804 | -0,60 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 815,430 | +0,17 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 73,64 | -2,57 % | 51,290 |

Le Coin de l’Epargne du 3 juillet 2021, entre attentisme et optimisme

Quand Paris fait la course en tête

Une fois n’est pas coutume, l’indice parisien a enregistré la meilleure performance parmi les grands indices « action ». Le CAC 40 a, en effet, gagné plus de 17 % en six mois et a franchi aisément la barre des 6000 points pour terminer le 30 juin à 6507 points. Durant ce premier semestre, l’indice parisien a effacé les pertes du printemps dernier et s’est rapproché de son record absolu datant du 4 septembre 2000 à 6 944,77 points. La progression de l’indice phare parisien est supérieure à celles de l’Eurostoxx (+14,4 %), du Daxx allemand (+13,21 %), du Dow Jones (+12,73 %) ou du Nasdaq (+12,54 %).

Depuis deux mois, la progression s’est ralentie, les effets du rebond ayant été largement anticipés. Les menaces de retour de l’inflation ainsi que la crainte d’une nouvelle vague de covid-19 à l’automne ont également pesé sur la progression des cours.

Le premier semestre aura été marqué par la hausse du cours du pétrole, plus de 45 % pour le baril de Brent. Une légère remontée des taux aura été également constatée, le taux de l’OAT français repassant au-dessus de 0 % pour la première fois depuis le début de l’année 2020.

L’emploi américain laisse de marbre les marchés

Les indices « actions » sont restés stoïques face aux résultats meilleurs que prévu de l’emploi américain et à la hausse conforme aux attentes du salaire horaire. Les créations de postes dans le secteur non agricole ont atteint 850 000 en juin, selon le Bureau of Labor Statistics, quand le consensus formé par Bloomberg en attendait 720 000, après 583 000 en mai (révisé de 559 000). Le taux de chômage a cependant augmenté de 0,1 point à 5,9 %, contre un repli à 5,6 % escompté. Le salaire horaire moyen s’est, comme prévu, apprécié de 3,6 % sur un an, contre 2 % en mai. Les Etats-Unis comptaient 9,3 millions de chômeurs le mois dernier, nettement moins que lors du pic d’avril 2020, mais largement plus que les 5,7 millions recensés juste avant l’émergence de la pandémie de coronavirus, en février 2020, lorsque le taux de chômage était à 3,5%, soit un plus bas de plus de 50 ans. L’augmentation des salaires suit une trajectoire conforme aux attentes, donnant à la Réserve fédérale du temps afin d’apprécier la nécessité de réduire le montant de ses achats d’actifs, puis d’augmenter ses taux d’intérêt. Le mois dernier, elle avait relevé ses prévisions de croissance et d’inflation pour 2021, ce qui l’a amenée dans le même temps à avancer d’un an, soit à 2023, l’horizon estimé pour sa première hausse des taux.

Les investisseurs n’ont pas surréagi aux résultats américains, les banques centrales ayant répondu, ces derniers jours, à leurs attentes sur la poursuite des politiques monétaires accommodantes. Les menaces de résurgence de l’épidémie cet été ou à l’automne commencent à peser sur l’évolution des cours. La prudence est à nouveau de mise, d’où de faibles variations cette semaine.

Le tableau financier de la semaine

| Résultats 2 juillet 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 552,86 | -1,06 % | 5 551,41 |

| Dow Jones | 34 786,35 | +1,02 % | 30 409,56 |

| Nasdaq | 14 639,33 | +1,94 % | 12 870,00 |

| Dax Xetra Allemand | 15 650,09 | +0,27 % | 13 718,78 |

| Footsie | 7 123,27 | +0,60 % | 6 460,52 |

| Euro Stoxx 50 | 4 084,31 | -0,88 % | 3 552,64 |

| Nikkei 225 | 28 783,28 | -0,97 % | 27 444,17 |

| Shanghai Composite | 3 525,88 | -0,52 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,092 % | -0,104 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,235 % | -0,079 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,442 % | -0,087 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1840 | -0,75 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 781,726 | +0,21 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 75,920 | -0,11 % | 51,290 |

L’assurance vie, une sortie en douceur du troisième confinement

L’assurance vie achève le troisième confinement avec une collecte positive de 1,2 milliards d’euros, la cinquième positive. Elle est malgré tout plus faible que celles du mois d’avril et du mois de mars (1,5 milliard d’euros). Sur les cinq premiers mois de l’année, la collecte nette cumulée a atteint 7,6 milliards d’euros, soit un niveau proche de celui constaté avant la crise sanitaire.

Le mois de mai a été marqué par le déconfinement qui s’est traduit par une forte progression des dépenses de consommation. Les achats et les sorties plaisirs ont repris leurs droits. Les ménages avec le recul de l’épidémie ont programmé leurs vacances d’été, sources de dépenses. L’épargne longue en a un peu pâti avec une collecte brute en retrait à 11,4 milliards d’euros, contre plus de 13 milliards en avril ainsi qu’en mars. Les Français n’ont pas encore décidé de l’affectation de leur cagnotte Covid qui dépasse les 100 milliards d’euros. Ils attendent l’évolution de la crise sanitaire avant d’effectuer des arbitrages. Si la collecte brute a été relativement faible, les rachats l’ont été également. Ils sont passés de 11,6 à 10,1 milliards d’euros. En mai, la bonne tenue des marchés « actions » a favorisé la collecte en unités de compte qui a représenté 40 % de la collecte globale.

L’encours de l’assurance a atteint 1827 milliards d’euros à la fin mai, en hausse de 4,6 % sur un an. Cette progression s’explique notamment par la bonne tenue des marchés.

Au mois de mai, 117 000 personnes ont souscrit un Plan d’Epargne Retraite avec, à la clef, un milliard d’euros de versements. Depuis le 1er octobre 2019, 1,7 million de PER ont été souscrits.

Santé financière de la France, des inquiétudes sous contrôle ?

Dans son rapport sur l’évaluation des risques du système financier français, la Banque de France est relativement confiante, sous réserve que les variants à la rentrée de septembre ne dictent par leur loi. Elle souligne néanmoins que la France évolue dans un contexte à fortes vulnérabilités. Le pays n’est pas à l’abri d’une rechute qui serait grave. Elle estime que la poursuite du programme de vaccination et la maîtrise de la situation sanitaire devraient permettre à l’économie de renouer avec la croissance. Il en résulterait une amélioration de la situation financière des entreprises leur permettant de rembourser leurs prêts de précaution.

La Banque de France note que l’État s’est fortement endetté et continue de le faire à un rythme plus rapide que celui constaté chez ses partenaires européens. La faiblesse des taux d’intérêts rend la situation soutenable. La progression rapide des dépenses publiques peut constituer un élément d’inquiétude, la période électorale à venir ne conduisant pas à la mesure. La banque centrale souligne également que les ménages recourent de manière importante au crédit pour acheter de l’immobilier. Elle juge que le risque est néanmoins limité car les ménages recourent à des prêts à taux fixes.

La Banque de France suit avec attention les « valorisations élevées des prix des actifs financiers, qui augmentent la probabilité d’une correction désordonnée », et la persistance des taux faibles qui pèsent sur la rentabilité des banques et la gestion par les assureurs de leurs engagements. Elle admet que ces points d’inquiétude sont moins prégnants en raison du maintien des rachats d’obligations par la Banque centrale européenne. Pour la première fois, la Banque de France souligne le danger de l’exposition de la finance au risque climatique.

La Banque de France trace un tableau plutôt rassurant de la situation financière du pays même si elle soulève plusieurs points de vigilance.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com