Accueil >

Introduction en Bourse : le retard de l’Europe

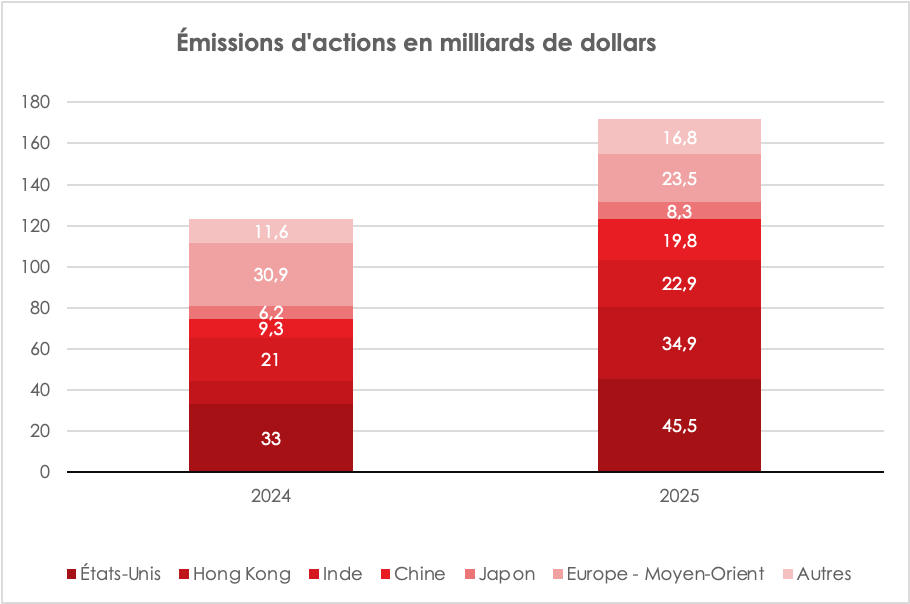

En 2025, les introductions en Bourse ont été en hausse à l’échelle mondiale, mais l’Europe reste à l’écart du mouvement. La zone Europe–Moyen-Orient apparaît comme l’unique grand ensemble à enregistrer un recul, passant de près de 31 milliards de dollars levés en 2024 à moins de 24 milliards en 2025, soit une contraction de l’ordre de 24 %.

Avec 45,5 milliards de dollars levés en 2025, Wall Street concentre à elle seule près d’un quart des émissions mondiales. La Chine, malgré un contexte économique encore incertain, mobilise près de 20 milliards de dollars, tandis que l’Inde confirme sa montée en puissance, dépassant désormais 22 milliards. Hong Kong, redevenu plateforme de référence pour les grandes opérations asiatiques, enregistre une forte progression, triplant quasiment ses montants levés sur un an.

La faiblesse européenne ne peut être imputée ni à un déficit de performance boursière ni à un durcissement monétaire. Les grands indices du continent ont inscrit de nouveaux sommets en 2025 et la Banque centrale européenne a amorcé un cycle d’assouplissement. Pourtant, ces conditions favorables n’ont pas suffi à relancer le marché primaire qui est pénalisé par sa fragmentation. L’Europe souffre toujours de l’absence d’une grande place de référence.

En France, en douze mois, aucune introduction n’a eu lieu sur Euronext Paris. Cette paralysie ne traduit pas un manque de projets, mais un arbitrage rationnel en faveur d’autres modes de financement : crédits, obligations, etc. Les incertitudes budgétaires et fiscales ont pu dissuader néanmoins certaines entreprises à se lancer dans des opérations d’émissions d’actions.

Marchés financiers : bilan 2025 et perspectives 2026

Pluie de records pour les marchés en 2025

Les marchés financiers ont fêté dignement la fin de l’année. 2025. Elle aura été contre toute attente un excellent cru, marqué par une pluie de records pour les indices actions ainsi que pour l’or et de nombreux autres métaux. Cette série de sommets, par son ampleur, inquiète néanmoins : la crainte d’une bulle liée à l’intelligence artificielle est fréquemment avancée mais pour malgré tout, pour 2026 l’optimisme est pour le moment de mise.

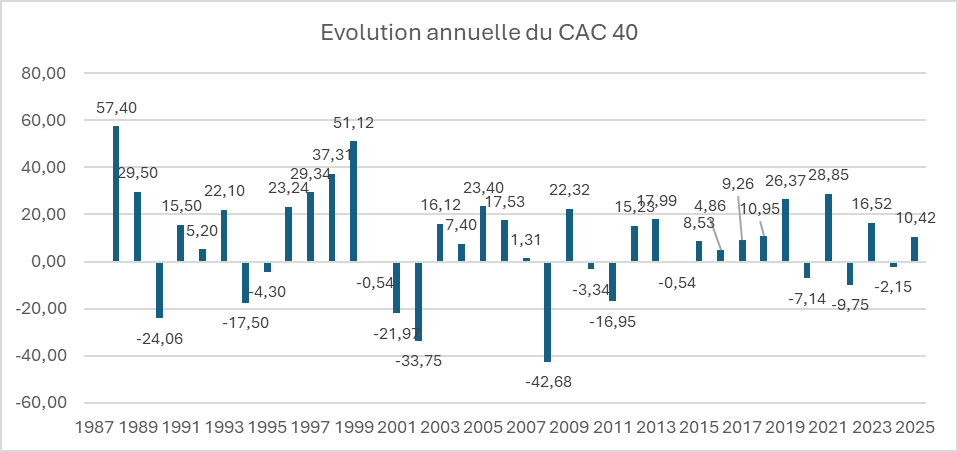

Le CAC 40 positif mais à la traîne

Après avoir perdu 2,14 % en 2024, le CAC 40 s’est apprécié, en 2025, de 10,42 %. Ce résultat positif est intervenu malgré un contexte politique toujours des plus complexes et la politique douanière américaine. Même si, au mois d’octobre dernier, le CAC 40 a battu son record, qui datait du 10 mai 2024, avant la dissolution, il reste largement à la traîne des autres grands indices boursiers. Le poids du secteur du luxe, exposé aux guerres commerciales, et la situation financière de la France expliquent le retard pris par le CAC 40 par rapport aux autres grands indices européens.

Cercle de l’Epargne

La Bourse de Francfort a connu, en 2025, la plus forte progression, +22 % sur un an pour l’indice DAX. Ce dernier devance son homologue britannique, le Footsie 100, qui gagne plus de 21 %. L’Euro Stoxx 50 a progressé, de son côté, de 18,3 % sur l’année écoulée. Le Stoxx Europe 600 est à +16,6 %, soit à peu près la même performance que le MSCI Europe (+16,4 %).

Le marché américain a encore surpris par son dynamisme. Avec l’engouement pour l’IA, l’indice Nasdaq a gagné sur l’année plus de 20 %. Le S&P 500 s’est apprécié de 17 % et le Dow Jones de 13 %.

Des taux obligataires en hausse et dégradation de la note de la France

L’année 2025 a été marquée par une nouvelle dégradation de la note de la France, en lien avec le taux d’endettement public qui n’en finit pas de progresser.

Fitch Ratings a abaissé la note de la France le 12 septembre 2025 de AA- à A+. Standard & Poor’s (S&P Global Ratings) a, de son côté, le 17 octobre 2025, réduit la notation de la France de AA- à A+, invoquant l’incertitude persistante sur la consolidation des finances publiques malgré la présentation du projet de budget. Moody’s n’a pas dégradé la note souveraine de la France en 2025. Le 24 octobre dernier, l’agence a maintenu la note Aa3, mais l’a placée sous perspective négative.

Dans ce contexte, l’écart de taux entre l’Allemagne et la France s’est accru, passant de 50 à 70 points de base. L’accroissement du spread s’est inscrit dans un mouvement de hausse des taux obligataires en Europe, en raison de l’augmentation des besoins de financement public. À la France, qui est le premier émetteur de titres publics en Europe, s’ajoute désormais l’Allemagne, qui a abandonné sa règle de frein budgétaire et qui a adopté un plan de relance de plus de 500 milliards d’euros. Le taux de l’OAT de l’État en France a augmenté de 70 points de base et son équivalent allemand de 60 points de base. À dix ans, l’État a, en 2025, emprunté, en France, en moyenne, à 3,6 % et l’Allemagne à 2,7 %.

Le dollar en baisse

Le dollar poursuit son mouvement de baisse, pour le plus grand plaisir de Donald Trump. Les menaces sur l’indépendance de la banque centrale américaine, la baisse des taux directeurs de cette dernière et, plus globalement, la politique du président américain ont contribué à la baisse du dollar. Les investisseurs étrangers ont réduit leur exposition en dollars, même si la monnaie américaine demeure de loin la première devise de réserve. Le dollar a perdu 13,23 % depuis le début de l’année face à l’euro, ce qui améliore la compétitivité des produits américains. Pour les Européens, cette dépréciation du billet vert allège la facture énergétique, d’autant plus que le cours du pétrole est orienté à la baisse.

Le pétrole en recul

Sur fond de ralentissement de la croissance mondiale, de montée en puissance des énergies renouvelables et d’augmentation de la production, en lien avec la fin de l’accord de régulation de l’offre de l’OPEP+ en vigueur depuis 2020, le cours du baril de pétrole a baissé au cours de l’année 2025. Le baril de Brent s’échangeait le 31 décembre à 61,23 dollars, en baisse de 17 % sur un an. Cette diminution est une bonne nouvelle pour les pays européens qui, depuis le début de la guerre en Ukraine en 2022, sont handicapés par une énergie chère.

Or, argent, cuivre, platine : toujours plus haut

L’or défie les pronostics en ayant atteint plus de 4 500 dollars l’once le 26 décembre, avant de rebaisser dans les derniers jours de l’année. Sur un an, l’once a gagné plus de 65 %. Sur trois ans, la hausse est de plus de 137 %.

La hausse du cours de l’or s’explique par la baisse des taux directeurs américains et par le caractère imprévisible de Donald Trump. Les pays émergents et en développement réduisent leur exposition au dollar. La crainte d’une remise en cause de l’indépendance de la banque centrale américaine contribue à la hausse du métal précieux.

L’argent fait encore mieux, avec un gain avoisinant 150 %. Il faut remonter au choc pétrolier de 1979-1980 pour retrouver des progressions comparables.

Le platine a, lui aussi, enregistré un sommet historique au cours de la semaine, tandis que le cuivre a franchi les 12 000 dollars la tonne, sur fond de craintes d’un marché mondial plus tendu à l’horizon 2026.

Un bitcoin entre deux eaux

Le bitcoin apparaît comme le grand perdant de l’année, avec un recul de plus de 6 % depuis janvier et de près de 20 % sur le dernier trimestre. L’essor des stablecoins, adossés à des devises réelles comme le dollar ou l’euro et jugés moins volatils, se développe au détriment du bitcoin.

Et pour 2026…

L’art de la prévision est, surtout en matière financière, un exercice périlleux. Les krachs ont un malin plaisir à survenir lorsqu’ils ne sont pas attendus…

Des actions encore en hausse mais attention à la bulle IA

Pour 2026, de nombreux experts anticipent néanmoins une nouvelle année de forte appréciation des actions, portée par l’engouement persistant pour l’intelligence artificielle et, en Europe, par le plan de relance allemand. L’espoir d’une paix en Ukraine alimente également l’optimisme ambiant. Toutefois, l’IA prend de plus en plus les traits d’une bulle, avec des investissements colossaux dont la rentabilisation suppose l’émergence rapide de gains de productivité substantiels. Le réalisme pourrait, à un moment ou à un autre, reprendre ses droits, avec à la clé soit un atterrissage brutal, soit un dégonflement progressif.

Malgré ces craintes, les investisseurs prévoient une hausse des indices actions comprise entre 8 et 15 % pour 2026. Chez UBS, les analystes pronostiquent un S&P 500 à 7 500 points en 2026, porté par une croissance des bénéfices de l’ordre de 14 %, nourrie pour près de la moitié par les secteurs de la tech. Le CAC 40 pourrait finir autour de 8 700 / 9 000 points.

Des taux directeurs orientés à la baisse

La banque centrale américaine devrait poursuivre la baisse de ses taux, mais de manière modérée, en scrutant l’évolution de l’inflation. Certes, Donald Trump continuera de faire pression sur la Fed pour une accélération en vue des élections de mi-mandat.

La BCE, qui est en mode pause depuis l’automne, doit prendre en compte la progression des prix au sein de certains États, l’écart de taux avec les États-Unis et le souhait des gouvernements d’alléger le coût de la dette publique.

Des taux obligataires en hausse

À un an de l’élection présidentielle, la France, confrontée à une dette publique toujours mal maîtrisée, pourrait devenir une source majeure d’inquiétude en Europe. Par ailleurs, l’accroissement du déficit public allemand limite la perspective d’une baisse marquée des taux souverains. S’agissant des taux directeurs, la Banque centrale européenne devra composer avec une politique monétaire de la Réserve fédérale de plus en plus accommodante. Une légère baisse des taux en 2026 demeure envisageable, d’autant que les craintes d’un retour de l’inflation restent, pour l’heure, contenues. La BCE pourrait ainsi être tentée d’agir afin de freiner l’appréciation de l’euro, au risque de susciter l’ire du président américain.

Pétrole : calme plat sauf…

Le cours du pétrole, sauf crise internationale majeure, ne devrait pas connaître de forte hausse, en particulier si un accord de paix intervenait en Ukraine. Le ralentissement de la croissance mondiale pèserait alors sur la demande, tandis que l’offre continuerait d’augmenter avec la fin de l’accord de régulation de l’OPEP+. Certes, ce scénario pourrait être remis en cause en cas d’aggravation de la crise entre le Venezuela et les États-Unis ou d’une reprise des tensions avec l’Iran.

L’or : fin d’un cycle

Depuis 2020, l’or ne cesse de s’apprécier. En 2026, la poursuite de la baisse des taux directeurs pourrait continuer de soutenir la demande de métal précieux. À l’inverse, un retour durable de la paix en Ukraine exercerait un effet modérateur. Plusieurs experts estiment néanmoins que l’once pourrait dépasser les 5 000 dollars.

Bitcoin : la grande incertitude

Après une année en demi-teinte, le bitcoin peut-il rebondir ? Il pourrait, au contraire, pâtir des doutes croissants sur l’IA, de l’essor des stablecoins et des futurs lancements de monnaies digitales de banque centrale. La diffusion progressive de la blockchain pourrait conduire à une forme de banalisation du bitcoin, qui perdrait alors son statut d’icône ou de pionnier.

Le coin des épargnants du 9 août 2025 : espoir de paix

Espoirs de paix en Ukraine

Selon l’agence Bloomberg, Moscou et Washington travailleraient à un accord pour mettre fin à la guerre en Ukraine, qui entérinerait l’occupation par la Russie des territoires conquis. Des tractations sont en cours au plus haut niveau en vue d’un sommet prévu entre les présidents Donald Trump et Vladimir Poutine dans les prochains jours. Les États-Unis tentent d’obtenir l’adhésion de Kiev et de ses alliés européens à cet accord. Cet espoir de paix a entraîné une hausse des indices boursiers cette semaine. Sur la période, le CAC 40, l’indice phare de la Bourse de Paris, a progressé de 2,61 %, son meilleur score depuis la semaine close le 2 mai (+3,11 %). Les autres indices ont également enregistré des hausses.

À ces espoirs de paix en Ukraine s’ajoutent le maintien des résultats des entreprises malgré la guerre commerciale et la perspective d’une baisse des taux en septembre par la FED, compte tenu des mauvais chiffres de l’emploi et de l’activité dans les services publiés récemment.

Sur le marché pétrolier, le Brent a fortement reculé sur la semaine, avec un baril s’échangeant à 66 dollars. La promesse d’une paix en Ukraine pourrait entraîner une détente durable sur ce marché.

L’or, de son côté, a battu de nouveaux records cette semaine. Il a été soutenu par la décision de l’agence américaine des douanes de soumettre les lingots d’un kilogramme et de 100 onces aux droits de douane réciproques. Cette mesure pénalise en particulier la Suisse, principal exportateur d’or vers les États-Unis.

Concernant la FED, Donald Trump avance ses pions. Après la démission surprise d’Adriana Kugler, il a nommé Stephen Miran, actuel président du Conseil économique de la Maison Blanche, au poste vacant de gouverneur de la Réserve fédérale, jusqu’au terme du mandat, le 31 janvier 2026. Stephen Miran, qui doit encore franchir l’obstacle du Sénat, est favorable à une réforme de la banque centrale américaine et à une baisse des taux d’intérêt.

Christopher Waller, gouverneur au sein de la FED, pourrait succéder à Jerome Powell à la présidence de l’institution en 2026, selon Bloomberg. Pour rappel, il s’était opposé au statu quo lors de la réunion de juillet, plaidant au contraire pour un assouplissement, par crainte d’une dégradation rapide du marché du travail.

Le tableau de la semaine des marchés financiers

| Résultats 8 août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 743,00 | +1,45 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 175,61 | +1,35 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 389,45 | +2,43 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 21 450,02 | +3,87 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 162,86 | +3,15 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 095,73 | -0,36 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 347,74 | +2,01 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 41 861,37 | +3,23 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 632,95 | +0,90 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,348 % | +0,002 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,687 % | +0,022 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,283 % | +0,061 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1634 | +0,76 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 394,13 | +2,05 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,08 | -4,39 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 116 980,93 | -+2,51 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 2 novembre 2024 : un début d’automne en demi-teinte

Un mois d’octobre sans saveur pour les marchés

En octobre, la grande majorité des indices boursiers ont enregistré une légère baisse. Le CAC 40 continue son chemin de croix entre les résultats décevants de certains groupes de luxe et les incertitudes politiques. Il perd ainsi sur le mois plus de 3,7 % et termine en-dessous de 7400 points. Sa performance sur 12 mois reste positive (près de 7 %) mais en retrait par rapport aux autres grands indices. Le Dax a perdu 1,28 % en octobre mais progresse de plus de 28 % sur un an malgré les difficultés de l’économie allemande. De son côté, l’indice Eurostoxx recule de 3,46 % en octobre, mais gagne près de 19 % sur l’année. Aux Etats-Unis, le Dow Jones et le S&P 500 ont légèrement baissé en octobre, respectivement -1,34 % et -0,99 %. Toutefois, leurs performances sur 12 mois demeurent impressionnantes : +26,35 % et +36,04 %. Le marché américain est toujours porté par les valeurs technologiques. Le Nasdaq gagne sur un an plus de 40 % malgré un léger recul en octobre. L’indice japonais a affiché une croissance en octobre (+3,06 %), en contraste avec les marchés occidentaux. Sur l’année, l’indice a gagné +26,65 %. Malgré les annonces sur le plan de relance, l’indice chinois Shanghai Composite diminue en octobre de 1,70 %. Malgré tout, sur un an, le gain est de +8,65 %. L’atonie de la demande intérieure et la multiplication des sanctions occidentales pèsent sur l’activité.

En octobre, l’or a battu de nombreux records pour s’établir à plus de 2700 dollars l’once. Sur ce même mois, le métal précieux a gagné plus de +4 %; sur un an, elle atteint plus de 37 %.

Les risques d’embrasement au Proche et Moyen Orient n’ont pas d’importantes conséquences sur le cours du baril de pétrole. Le baril de Brent a perdu 1,69 % sur un moins et plus de 16 % sur un an. Le ralentissement de l’économie chinoise, l’atonie de celle de l’Europe et l’augmentation de la production américaine expliquent l’évolution du cours du pétrole. Par ailleurs, plusieurs pays ne respectent plus l’accord de régulation de l’OPEP+. La Russie réussit par ailleurs à écouler sa production relativement facilement.

L’emploi américain à l’arrêt

L’économie américaine a créé seulement 12 000 postes non agricoles en octobre, un plus bas depuis décembre 2020, marquant un net ralentissement par rapport aux 223 000 (révisé de 254 000) de septembre. Les marchés s’attendaient à un tassement (le consensus Bloomberg était de 100 000). Cette forte diminution des créations d’emploi s’explique en partie par les ouragans Helene et Milton et par la grève de Boeing qui a soustrait 44 000 emplois dans le secteur de la fabrication de matériel de transport. Ce résultat tombe au plus mauvais moment pour l’administration démocrate, à quelques jours de l’élection présidentielle.

Le taux de chômage s’est maintenu à 4,1 % en octobre et la croissance annuelle du salaire horaire moyen s’est établie à 4 % après 3,9% en septembre. Le Bureau of Labor Statistics s’attend à la poursuite de la décélération des créations d’emploi, la politique monétaire restant restrictive. Cette situation devrait conduire la Fed à réduire ses taux directeurs de 25 points de base en novembre et en décembre. Malgré tout, la hausse des salaires et du prix des logements demeure dynamique ce qui pourrait inciter à la prudence la Banque centrale.

Des marchés en baisse sur la semaine

Les indices européens ont conclu une nouvelle fois en baisse la dernière semaine d’octobre. Ils ont, en revanche, bien réagi aux résultats de l’emploi aux Etats-Unis en enregistrant un petit rebond vendredi 1er novembre. Les indices américains sont en baisse cette semaine. Les résultats de Microsoft et Meta Platforms publiés cette semaine n’ont pas convaincu les investisseurs à la différence de ceux d’Amazon. L’indice Nasdaq a perdu du terrain sur la semaine avec un recul de plus de 2 %

Le tableau de la semaine des marchés financiers

| Résultats 1er nov. 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 409,11 | -1,76 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 052,19 | -0,52 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 728,80 | -1,80 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 18 239,92 | -2,18 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 252,31 | -1,37 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 177,15 | -0,87 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 877,75 | -1,90 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 053,67 | -1,30 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 272,01 | -0,86% | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,162 % | +0,116 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,403 % | +0,110 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,349 % | +0,130 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0854 | +0,54 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 743,10 | +0,01 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,53 | -3,49 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Le Coin des Epargnants du 19 août 2023 : quand la Chine se rappelle à notre mémoire

Les marchés au creux de la vague

Avec l’aggravation de la crise immobilière en Chine et la montée de nombreux doutes sur l’évolution de la vague inflationniste de part et d’autre de l’Atlantique, les indices boursiers ont été en baisse cette semaine. Le CAC40 a ainsi perdu plus de 2 % et le Dow Jones près de 3 %.

La Chine semble s’enfoncer jour après jour dans la crise. En juillet, les ventes au détail et la production industrielle ont connu des progressions inférieures aux attentes. Les premières, qui constituent un baromètre assez fin de la consommation des ménages, n’ont augmenté que de 2,5 % sur un an le mois dernier. Le consensus Bloomberg visait une accélération à 3,6 % après les 3,1 % de juin. Les Chinois restent frileux en matière de consommation en raison de la crise immobilière qui les incite à épargner. La décision de Pékin d’abaisser le taux de ses prêts à un an n’a pas eu d’effets réels sur les marchés. La production industrielle a été plus faible que prévue le mois dernier, en hausse simplement de 3,7 % sur un an, contre 4,4 % en juin et 4 % attendu par les économistes.

Les taux américains d’intérêt ont augmenté cette semaine sur le marché secondaire de la dette. Celui du papier à dix ans a frôlé son plus haut niveau depuis 2007 jeudi, à plus de 4,2 %, et celui à 30 ans a inscrit un pic depuis 2011, à 4,426 %. Les minutes de la Fed, publiées mercredi en début de soirée, ont révélé que la banque centrale est toujours préoccupée par les niveaux de l’inflation et estime que de nouvelles hausses de taux seront peut-être nécessaires. Les membres du comité monétaire (FOMC) se montrent très divisés. Si une pause est probable pour la réunion de septembre, une ou deux augmentations sont possibles durant l’automne. Parmi les bonnes nouvelles aux Etats-Unis, il faut souligner le résultat de la production industrielle. Cette dernière a augmenté plus que prévu en juillet (+1 % contre +0,3 % anticipé et après un recul de 0,8 % le mois précédent). Pour la zone euro, l’évolution de l’inflation demeure incertaine. Si le taux d’inflation est passé de 5,5 à 5,3 % sur un an de juin à juillet, l’inflation sous-jacente (hors énergie et alimentation) est restée stable d’un moins sur l’autre à 5,5 %.

Une forte hausse des taux d’intérêt en Russie

En Russie, le mardi 15 août dernier, la banque centrale a été contrainte de relever son taux directeur de 8,5 à 12 % afin d’arrêter la dépréciation du rouble. Lundi 14 août, un dollar s’échangeait conte 100 roubles, contre moins de 80 avant la guerre en Ukraine. L’augmentation du taux directeur a permis une appréciation de 7 % du rouble face au dollar. La décision de relever les taux directeurs vise avant tout à empêcher le retour de l’inflation. Après avoir atteint 14 % en 2022, l’inflation était en recul depuis le début de l’année avant de connaître une nouvelle augmentation à compter de l’été. Les sanctions internationales et le plein emploi génèrent un accroissement des prix. L’objectifs des pouvoirs publics est de maintenir l’inflation en dessous de 6 % afin de limiter les tensions sociales au sein de la population. Les autorités russes sont contraintes de puiser dans leurs fonds souverains afin de financer l’effort de guerre et les prestations sociales. Si le déficit public demeure limité, autour de deux points de PIB, en revanche, les ponctions sur les fonds s’accélèrent. Par ailleurs, les recettes d’exportations tendent à se réduire ce qui pèse sur les finances publiques et la croissance.

Le tableau de la semaine des marchés financiers

| Résultats 18 août 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 164,11 | -2,79 % | 6 471,31 | 7 153,03 |

| Dow Jones | 34 500.66 | -2,99 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 369,71 | -1,92 % | 3839,50 | 4766,18 |

| Nasdaq | 13 290,78 | -2,59% | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 574,26 | -1,59 % | 13 923,59 | 15 884,86 |

| Footsie 100 (Royaume-Uni) | 7 262,43 | -3,42 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 212,95 | -3,02 % | 3792,28 | 4,298,41 |

| Nikkei 225 (Japon) | 31 450,76 | -1,90 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 131,95 | -1,89 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,157 % | +0,010 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,613 % | -0,005 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +4,233 % | +0,083pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0875 | -0,85 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 890,80 | -1,08 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 84,27 | -2,52 % | 84,08 | 78,140 |

Cercle de l’Épargne

La France, un pays de millionnaires ?

Selon le rapport sur la richesse mondiale de Crédit Suisse et UBS, La France se classe à la troisième place au nveau mondial, derrière les États-Unis et la Chine et devant le Japon pour le nombre de millionnaires. Selon cette étude, près de 1 Français sur 20 serait millionnaire, soit trois millions de personnes. Si dans la grande majorité des pays, le nombre de millionnaires a baissé en 2022, il a augmenté en France. Le patrimoine des ménages français est avant tout de nature immobilière quand chez ses partenaires le poids des actifs financiers y est plus important. La valeur de ces derniers ayant diminué quand celle de l’immobilier a continué à augmenter, il en résulte que les Français ont enregistré une valorisation de leur patrimoine supérieure à celle de leurs voisins.

Selon l’INSEE, les 10 % des ménages les mieux dotés ont un patrimoine brut supérieur à 607 700 euros. Ceux qui détiennent plus d’un million d’euros constituent une sous-partie de cet ensemble. Selon une étude de l’INSEE de 2021 (fondée sur des chiffres de 2018), seuls 3 % des ménages ont un patrimoine brut dépassant le million d’euros. Ces 3 % détiennent près d’un quart du patrimoine national. Pour deux tiers d’entre eux, les actifs immobiliers représentent plus de la moitié de leur fortune. Les 1 % les mieux dotés ont un patrimoine brut supérieur à 2 millions d’euros. Il atteint, en moyenne, 4,3 millions d’euros. Ces ménages possèdent 16 % du patrimoine national. La structure patrimoniale des 1 % des plus riches diffère de celle des autres millionnaires avec un poids plus important des actifs financiers. Ces derniers représentent 34 % de leur patrimoine, contre 30 % pour les actifs immobiliers et 28 % pour les actifs professionnels. Pour les 10 % des ménages les mieux dotés, le poids des actifs financiers n’est que de 16 %.

27 % des ménages les mieux dotés en patrimoine sont des travailleurs indépendants ; 14 % sont des commerçants et chefs d’entreprise, 8 % sont des professions intermédiaires et 6 % sont des agriculteurs. 39 % sont retraités.

La région francilienne ne représente que 19 % de population nationale mais 43 % des personnes à très haut revenu (les 1 % des plus riches) et 54 % des très aisées (les 0,1 % des plus riches). Paris possède 20 % des très hauts revenus français et les Hauts-de-Seine 10 %.

La forte valorisation des prix de l’immobilier au sein des grandes agglomérations explique la progression des millionnaires. Les prix des logements ont, en effet, doublé en vingt ans.

Le Coin des Epargnants du 3 juin 2023 : le temps du soulagement aux Etats-Unis

Bonnes nouvelles sur le front américain et européen

La Bourse de Paris a fini la semaine mieux qu’elle ne l’avait commencée, malgré les menaces de dégradation de la note française. Les différentes places boursières ont salué l’adoption de la loi reportant de deux ans la question du relèvement du plafond de la dette américaine et la décrue de l’inflation en Europe. La hausse de la fin de la semaine n’empêche pas les indices actions, tant le CAC 40 que l’Eurostoxx ou le Footsie londonien, de reculer légèrement sur la semaine, confirmant leur tendance du mois de mai. Après avoir enregistré des sommets, le marché parisien est dans une phase de consolidation post publication des résultats des entreprises. Les doutes sur la croissance tant au sein de l’OCDE qu’en Chine incitent à la prudence. Aux Etats-Unis, la levée de l’hypothèque du plafond de la dette a contribué à la hausse des cours.

Les résultats de l’emploi américain au mois de mai ont été jugés plutôt encourageants, le maintien d’un fort mouvement de création d’emplois s’étant accompagné d’une modération des salaires. Le secteur non agricole a créé 339 000 postes le mois dernier, contre 294 000 en avril, confirmant que l’économie américaine reste résiliente. Le consensus formé par Bloomberg pariait sur 195 000 créations de postes. Le taux de chômage a légèrement augmenté en mai de 0,3 point à 3,7 % de la population active, contre 3,5 % attendu. Le salaire horaire moyen a progressé de 0,3 % sur un mois, après +0,4 % en avril, et de 4,3 % sur un an, quand le marché attendait une stabilisation à 4,4 %. Si la fermeté des embauches ne va pas dans le sens d’une pause dans le cycle de hausse des taux de la Fed, l’accalmie sur les salaires et la hausse du taux de chômage sont néanmoins des signaux positifs. Ces derniers pourraient conduire la banque centrale à modérer ses prochains relèvements de taux.

Le Congrès a joué à se faire peur cette semaine en adoptant dans la nuit du 1er au 2 juin la loi relevant le plafond de la dette publique. Par sécurité, l’échéance avant un défaut de paiement du pays, celle du 1er juin, avait été décalée au 5 juin vendredi soir par la secrétaire au Trésor Janet Yellen. En échange d’une suspension du plafond jusqu’en 2025, l’exécutif a accepté un maintien strict des dépenses à leur niveau actuel pour 2024 avec une légère augmentation dans la défense et pour les anciens combattants, avant une hausse plafonnée à 1 % l’année suivante. Les fonds non utilisés dans le cadre du Covid seront réintégrés pour près de 30 milliards de dollars. À la demande des Républicains, l’accord prévoit que les Américains âgés de 49 à 54 ans bénéficiant d’une aide alimentaire devront répondre à certaines exigences en matière de travail s’ils sont valides et sans personne à charge.

Dans ce contexte, les taux d’intérêt sur les obligations d’État sont en recul. Le taux de l’OAT français à 10 ans est repassé en-dessous de 3 %. L’écart avec l’Allemagne est relativement stable à 0,546 point en fin de semaine.

La semaine a également été marquée par la décrue de l’inflation au sein de l’Union européenne en lien avec le recul des prix de l’énergie. La baisse du cours de pétrole a provoqué une vive réaction du prince Abdelaziz ben Salmane, le ministre saoudien de l’énergie. Il condamne l’action des traders et fonds qui spéculeraient sur la chute des cours du pétrole. Pour tenter de relever les cours du pétrole ou tout au moins de les stabiliser, l’Organisation des pays exportateurs de pétrole (OPEP) pourrait décider, le 4 juin, une nouvelle baisse de sa production. L’Arabie saoudite a besoin d’un baril au moins supérieur à 80 dollars pour assurer l’équilibre de son budget, or celui-ci évolue autour de 72 dollars. En 2022, elle avait estimé qu’un niveau de 90 dollars était un « bon prix ». Le ralentissement de la croissance de la Chine conduit à une détente sur les prix. Une partie du pétrole russe trouve preneurs soit dans les pays émergents ou via des circuits parallèles. La Russie doit vendre son pétrole pour financer ses dépenses militaires, ce qui favorise une baisse des cours.

Le tableau de la semaine des marchés

| Résultats 2 juin 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 270,69 | -0,66 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 762,76 | +2,082 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 282,37 | +1,90 % | 3 839,50 | 4766,18 |

| Nasdaq | 13 240,77 | +2,02 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 16 051,23 | +0,48 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 607,28 | -0,30 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 323,52 | -0,37 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 31 524,22 | +0,75 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 229,53 | +0,57 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +2,859 % | -0,251 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,313 % | -0,306 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,691 % | -0,146 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0716 | -0,03 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 956,05 | +0,91 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 76,12 | +1,30 % | 84,08 | 78,140 |

Le Coin des Epargnants du 19 juin 2023

Dans l’attente d’un accord sur la dette américaine

Les investisseurs ont, durant cette semaine, fait preuve d’une prudence teintée d’optimisme dans l’attente d’une conclusion espérée heureuse, sur le dossier du plafond de la dette américaine. Les indices « actions » ont ainsi progressé, avec modération, cette semaine. A noter néanmoins que l’indice Nikkei 225 est au plus haut depuis 33 ans avec un gain de plus de 4 % en cinq jours. La hausse des cours au Japon est portée par les bons résultats des entreprises, la bonne tenue de la croissance et le retour de l’inflation dans un pays en déflation depuis des décennies. Le Cac 40 a clôturé, la semaine des « trois sorcières » à 7 491,96 points avec une progression sur la semaine de 1,04 %.

Cette progression des indices européens a été obtenue malgré les incertitudes sur le relèvement de la dette publique américaine, les investisseurs croyant qu’un accord sera obtenu dans les prochaines heures. Si le leader républicain de la Chambre des représentants, Kevin McCarthy, un accord est toujours possible d’ici à ce week-end, ce qui autoriserait un vote au Congrès dès la semaine prochaine, le républicain Garret Graves a déclaré, ce vendredi 19 mai, que l’équipe de la Maison Blanche était « déraisonnable ». il a ajouté que « nous n’allons pas nous asseoir ici et parler tout seuls ». Le « shutdown » se rapprochant, le président américain Joe Biden a décidé d’écourter son déplacement à Hiroshima, au Japon ville dans laquelle se tient le sommet du G7, afin d’être de retour sur le sol américain dimanche. Le président américain a prévu de tenir dimanche une conférence de presse pour faire état des avancées entre les clans républicain et démocrate. Si de nombreux éléments doivent encore être réglés, le schéma général semble être celui d’un relèvement du plafond de la dette jusqu’en 2025 (après l’élection présidentielle de 2024) en échange de l’incorporation de plafonds de certaines dépenses, de la réaffectation des fonds Covid non utilisés et d’une rationalisation des permis d’infrastructure énergétique.

Les tergiversations du Congrès aux Etats-Unis et la persistance de l’inflation en zone euro ont conduit, cette semaine, à une augmentation sensible des taux d’intérêt des obligations d’Etat. Le taux de l’OAT français à 10 ans a ainsi dépassé les 3 %, taux qui n’avait plus été atteint depuis le début du mois de mars.

Le tableau des marchés de la semaine

| Résultats 19 mai 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 491,96 | +1,04 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 426,43 | +0,23 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 191,91 | +1,63 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 657,90 | +2,83 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 16 275,38 | +2,60 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 756,87 | +0,19 % | 7 451,74 | 7 384,54 |

| Euro Stoxx 50 | 4 395,30 | +1,79 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 30 817,17 | +4,03 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 286,80 | +0,76 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,019 % | +0,153 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,429 % | +0,155 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,681 % | +0,235 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0821 | -1,02 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 978,50 | -1,79 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 75,69 | +2,13 % | 84,08 | 78,140 |

Plan d’épargne avenir climat, quand l’épargne se met au vert

La transition énergétique exige des investissements importants afin de réduire l’empreinte carbone des activités humaines. L’effort est évalué entre 1 et 3 % du PIB chaque année. Pour financer ces investissements, une réorientation de l’épargne est souhaitée par les pouvoirs publics. Dans le cadre du projet de loi relatif à l’industrie verte, le ministre de l’Économie, Bruno Le Maire, a décidé la création d’un nouveau plan d’épargne avenir climat dédié aux jeunes de moins de 18 ans et destiné au financement de la transition énergétique. Ce plan pourra être ouvert auprès des banques ou des assureurs et les versements seront plafonnés à 23 000 euros, soit un peu plus que le Livret A (22 950 euros).

Ce plan qui pourra être ouvert dès la naissance des enfants et jusqu’à leur 18e anniversaire est un mix entre les livrets réglementés et le Plan d’Épargne Retraite (PER). L’argent versé sur ce plan sera bloqué jusqu’à la majorité, les sommes d’un PER le sont jusqu’à l’âge de départ à la retraite). Le régime fiscal sera celui du Livret A avec zéro fiscalité et zéro prélèvements sociaux.

Les fonds ne seront pas garantis en temps réel comme c’est le cas pour les livrets réglementés ou les fonds euros de l’assurance vie. En revanche, une possible garantie en capital à terme est évoquée, ce qui ressemble aux fonds eurocroissance des contrats d’assurance vie. Une sécurisation progressive en fonction de l’âge sera réalisée par les gestionnaires, ce qui s’apparente à la gestion profilée des PER.

La rémunération ne sera pas fixée, à la différence du Livret A, par les pouvoirs publics. Le ministre de l’Economie a simplement indiqué que le placement étant à long terme, son rendement était susceptible d’être relativement attractif.

Le plan d’épargne avenir climat surfe sur la volonté des jeunes générations de s’engager en faveur de la transition énergétique. Le gouvernement entend inciter les parents à ouvrir ces plans en lieu et place ou en complément des livrets A ou des livrets jeunes.

Les livrets jeunes sont réservés à toute personne âgée de 12 à 25 ans. Leur plafond est faible : 1 600 euros (hors intérêts capitalisés). Le taux d’intérêt annuel est librement fixé par les banques, mais est au moins égal à celui du Livret A, soit au minimum au 1er février 2023, 3 %. À compter du 25e anniversaire, le Livret jeune est clos. À la différence du nouveau plan de Bruno Le Maire, le Livret jeune est complètement liquide. L’encours des livrets jeunes est en baisse constante depuis 2007 et est inférieur à 5 milliards d’euros (4,7 milliards d’euros à fin mars 2023 selon la Banque de France).

Le plan d’épargne avenir climat n’est pas le premier produit fléché développement durable. Figurent dans cette catégorie le Livret de Développement Durable et Solidaire (LDDS) et les fonds ISR (investissement socialement responsable). Depuis l’adoption de la loi PACTE, les assureurs sont tenus de proposer aux assurés des fonds ISR dans le cadre des contrats multi-supports (assurance vie ou PER). Dans le cadre des Plans d’Épargne Entreprise, les gestionnaires d’actifs doivent également faire figurer des fonds ISR dans leurs offres.

Le ministre de l’Économie s’est fixé un objectif de collecte d’un milliard d’euros pour la première année. Les parents et grands-parents pourront être sensibles à l’idée de bloquer l’argent jusqu’à la majorité du titulaire même si, en France, la liquidité est sacrée. La question de la garantie du capital à terme sera sans nul doute regardée de près par les parents. Ce nouveau produit d’épargne épouse parfaitement les spécificités de l’épargne française faite de niches fiscales et de dispositifs plus ou moins réglementés.

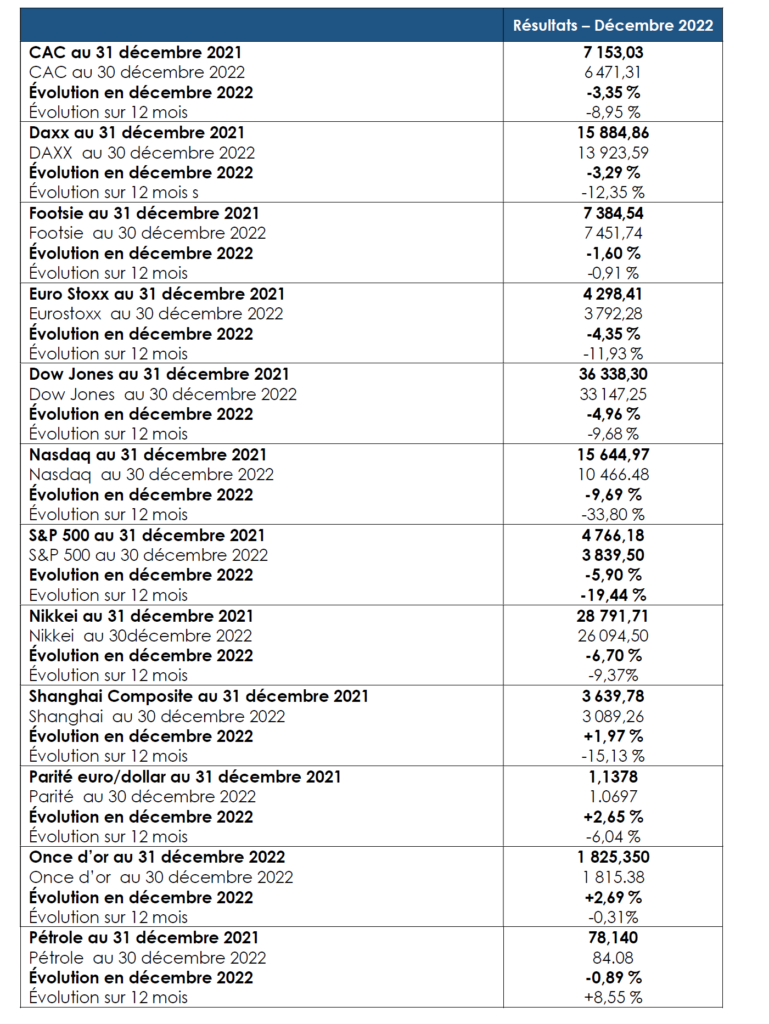

Le Coin des Epargnants : une année 2022 sous tension

Les marchés boursiers, une année à lecture multiple

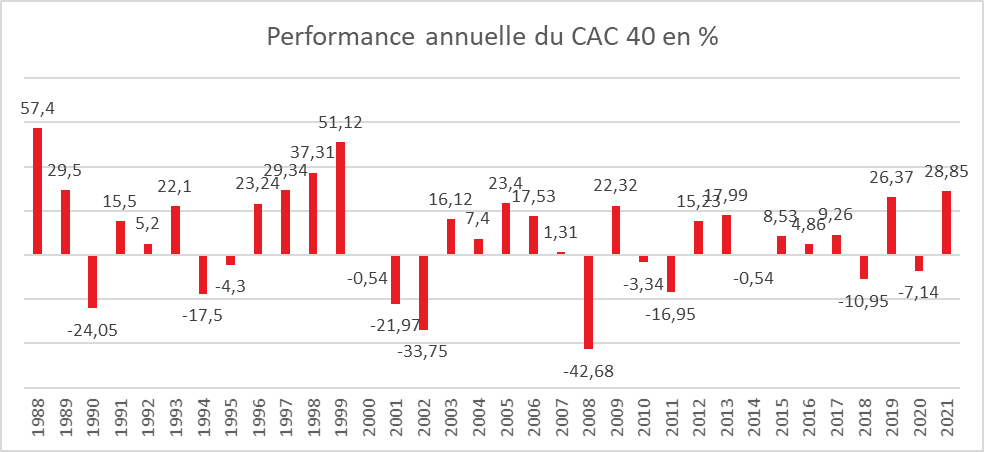

En 2021, le CAC 40 avait progressé de 28,9 % faisant suite à un recul de 7,1 % en 2020, recul provoqué alors par l’épidémie de covid-19. La place parisienne avait connu alors une véritable « remontada » lui permettant de battre me vieux record datant du 4 septembre 2020, au mois de novembre 2021. Le 5 janvier 2022, le CAC 40 a atteint son plus haut niveau à 7 376 points. La résurgence de l’inflation, la hausse des taux directeurs qui en a résulté et la guerre en Ukraine ont provoqué une chute des cours des actions cotées. A la sortie de l’été, la chute du CAC 40 était de plus de 15 %. Grâce à une belle progression durant l’automne, le CAC 40 n’a abandonné cette année moins de 10 % (-8,95 %). La bourse de Paris comme celle des autres pays européens se distinguent par rapport à la place de New York par des reculs mesurés. Le S&P 500 s’est contracté d’environ 20 % et le Nasdaq plus de 33 %.

Malgré les difficultés économiques et politique, le Footsie londonien a gagné cette année près de 1 % grâce à la dépréciation de la livre sterling (cette baisse est neutralisée par la hausse des cours) et l’appréciation des valeurs des compagnies minières et pétrolières. Les indices boursiers européens sont fin 2022 au-dessus de leur niveau ont pratiquement retrouvé leur niveau d’avant pandémie. Pour le CAC40, le gain est de 7 %.

Les entreprises européennes pourtant exposées à l’augmentation des coûts de l’énergie, aux pénuries de biens intermédiaires ont réussi à sauvegarder leur rentabilité. La croissance dopée par les plans de relance et les mesures de soutien des entreprises et des ménages explique la bonne tenue des bourses européennes. La résilience des entreprises a également prouvé que les actions résistent en période d’inflation à la différence des produits de taux. Les profits des entreprises du CAC 40 ont dépassé 72 milliards d’euros sur les six premiers mois de l’année, en hausse de 26 % par rapport au premier semestre 2021. Les chiffres d’affaires publiés au troisième trimestre ont confirmé la bonne santé des entreprises européennes. Plusieurs secteurs ont contribué à la progression des cours au cours du second semestre : l’énergie, la défense, l’automobile, le transport aérien, le luxe. La récession annoncée à de nombreuses reprises n’est pas encore survenue. De nombreux économistes prédisent qu’elle est imminente, en particulier en Europe. En revanche, les analystes demeurent toujours optimistes, s’attendant à une nouvelle hausse des profits, d’environ 2 %. Pour certains, l’année 2023 connaîtra encore une volatilité sur le front des actions quand pour d’autres, elle donnera lieu à une appréciation de leurs cours, le ralentissement de l’économie ayant déjà été anticipé.

Les obligations d’Etat ont quitté le territoire des taux négatifs

L’année 2022 a été marquée par la progression des taux mettant un terme à une dizaine d’années de décrue. Le taux de l’OAT à 10 ans est ainsi passé, en France de 0,2 à 3,1 % du 1er janvier au 31 décembre. L’obligation à 10 ans allemande a quitté le territoire des taux négatifs pour conclure l’année à 2,1 % quand son homologue américain évolue à plus de 3,8 %.

Le pétrole en mode montagnes russes

Sur l’ensemble de l’année, le cours du baril de Brent a progressé de 8,5 % en terminant à moins de 85 dollars quand au mois de mars et au mois de juin il a dépassé les 120 dollars. L’arrêt des importations européennes de pétrole russe ont pesé sur les cours. Le grand nombre de fournisseurs possibles ainsi que le ralentissement de l’économie chinoise et plus globalement mondiale ont conduit le cours du baril à revenir progressivement à son niveau d’avant la guerre en Ukraine.

Le retour des politiques monétaires conventionnelles

Depuis la crise financière de 2007-2009, les banques centrales avaient mis en œuvre des politiques monétaires non conventionnelles reposant sur des taux d’intérêt historiquement bas et sur de massifs rachats d’obligations afin d’éviter la déflation et de relancer l’économie. Lors de la crise sanitaire de 2020, ces politiques ont été accentuées aboutissant à un gonflement des bilans des banques centrales. Avec la résurgence de l’inflation fin 2021 et surtout en 2022 avec la guerre en Ukraine, elles ont été amenées à revenir à des politiques monétaires classiques. Elles ont progressivement arrêté leurs rachats d’obligations, voire décidé de réduire la taille de leur bilan, notamment pour la FED. Pour casser l’inflation, elles ont procédé à des relèvements. Partant de très bas, ces derniers sont jugés importants même s’ils doivent être relativisés au vu de l’inflation.

Mardi 27 décembre, le taux des obligations françaises à 10 ans a dépassé les 3 %, terminant la séance à 3,048 %. Un niveau inédit depuis le printemps 2012. Une première alerte avait eu lieu en octobre, mais le taux français de référence avait finalement reflué sous ce seuil symbolique avant la clôture. Cette augmentation signifie que le service de la dette augmentera, sachant que l’Etat devrait émettre pour 270 milliards d’euros d’obligations sur les marchés en 2022. Cette hausse est la conséquence du relèvement des taux directeurs par la Banque centrale européenne ainsi que de l’arrêt des rachats d’obligation par cette dernière. Par ailleurs, la progression de l’endettement des Etats incite les investisseurs à demander des intérêts plus élevés, investisseurs qui n’anticipent pas, en outre, une baisse rapide de l’inflation. Pour la juguler, les banques centrales sont contraintes de durcir de plus en plus leur politique monétaire. La Réserve fédérale américaine a déjà relevé ses taux de 375 points de base en six mois, réalisant son resserrement monétaire le plus violent depuis les années 1980. La Banque centrale européenne (BCE) a fait passer son taux de dépôt de -0 50 % en juin à 2 %, un rythme de relèvement sans précédent depuis la création de l’euro. La Banque du Japon, qui était la dernière à n’avoir pas augmenter ses taux, a dû s’y résoudre à la fin du mois de décembre.

Le tableau des marchés de la semaine

| Résultats 30 déc. 2022 | Évolution sur une semaine | Résultats 31 déc. 2021 | |

| CAC 40 | 6 471,31 | +0,12 % | 7 153,03 |

| Dow Jones | 33 147,25 | -0,99 % | 36 338,30 |

| S&P 500 | 3 839,50 | -0,14 % | 4766,18 |

| Nasdaq | 10 466,48 | -1,34 % | 15 644,97 |

| Dax Xetra (Allemagne) | 13 923,59 | -0,12 % | 15 884,86 |

| Footsie (Royaume-Uni) | 7 451,74 | -0,28 % | 7 384,54 |

| Euro Stoxx 50 | 3 792,28 | -0,65 % | 4 298,41 |

| Nikkei 225 (Japon) | 26 094,50 | -0,54 % | 28 791,71 |

| Shanghai Composite | 3 089,26 | +1,42 % | 3 639,78 |

| Taux OAT France à 10 ans | +3,106 % | +0,094 pt | +0,193 % |

| Taux Bund allemand à 10 ans | +2,564 % | +0,172 pt | -0,181 % |

| Taux Trésor US à 10 ans | +3,884 % | +0,141 pt | +1,505 % |

| Cours de l’euro/dollar | 1,0697 | +0,35 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 815,38 | +0,64 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 84,08 | +0,75 % | 78,140 |

Etats-Unis/ Europe : où les actionnaires sont-ils les mieux traités ?

Le rendement des actions se mesure comme la somme du taux de dividende (ratio des dividendes versés au cours boursier) et de la plus-value en capital réalisée sur le cours boursier (sur les actions)

Le rendement total de la détention d’actions sur la période 1995-2022 est supérieur aux Etats-Unis avec un ratio de 11,9 %, contre 9,4 % pour la zone euro. Cet écart provient de la hausse plus rapide des cours boursiers aux Etats-Unis. En revanche, le taux de dividendes est plus élevé en zone euro, sans pour autant compenser l’effet cours. En raison du nombre d’actionnaires et d’entreprises cotées plus important aux Etats-Unis qu’en zone euros, le poids des dividendes au sein du PIB y est bien plus important, 7 % contre 4 %. La rémunération globale des actionnaires est également plus importante. Elle atteint 8 % du PIB, contre 4 % en zone euro. Ce résultat est différent du rendement pour les actionnaires de la détention d’actions. La part des profits bruts qui est distribuée (le taux de distribution), sous forme de dividendes ou de rachats d’actions atteint 50 % aux Etats-Unis, contre 25 % dans la zone euro. Les actionnaires sont ainsi privilégiés outre-Atlantique. Le poids des profits distribués (dividendes et rachats d’actions) en fonction de l’investissement est de 60 % aux États-Unis contre 35 % dans la zone euro.

Les actionnaires sont mieux traités aux Etats-Unis qu’en Europe. Le rendement des actions y est supérieur, la rémunération y est plus élevée et la part des profits distribués y est deux fois plus importante. Les entreprises américaines rémunèrent donc leurs actionnaires nettement mieux que les entreprises européennes. Cette distribution ne pénalise pas pour autant l’investissement qui est plus élevé outre-Atlantique qu’en Europe.

Forte chute des émissions en bourse

En 2022, dans un contexte économique et financier difficile, seulement 1 333 sociétés se sont fait coter à l’échelle mondiale, selon le cabinet EY. Elles ont levé 179,5 milliards de dollars, soit 62 % de moins qu’en 2021. A Wall Street, le nombre d’opérations a reculé de 78 % et leur montant a diminué de 94 % pour s’élever à 9 milliards de dollars, contre 156 milliards en 2021. Ce résultat est le plus bas de ces vingt dernières années. Les SPAC (Special Purpose Acquisition Company, en français société d’acquisition à vocation spécifique) qui portaient ces dernières années le marché des émissions ont été les grandes absentes de l’année (7 % des émissions aux Etats-Unis en 2022, contre 60 % en 2021). Les SPAC sont des sociétés dont les titres sont émis sur un marché boursier en vue d’une acquisition d’une entreprise ou d’une fusion future dans un secteur particulier et avant une échéance déterminée. Les investisseurs n’ont pas souhaité prendre de risque en 2022. Investir dans une entreprise qui décide d’être cotéeconstitue un risque surtout dans un contexte de hausse de prix et de taux.

En Europe, le marché des émissions n’a été animé que par l’introduction en Bourse de Porsche. En quelques heures, Volkswagen a levé la somme record de 9,4 milliards d’euros d’actions ne donnant aucun droit de vote. Mais après Porsche, la deuxième opération a été l’émission des actions de Var Energi, une filiale du pétrolier Eni qui a levé 776 millions d’euros à la Bourse d’Oslo. Au total, en Europe, le nombre d’introductions en Bourse a diminué de 53 %. En revanche, le marché des émissions a été dynamique en Asie Pacifique avec 845 premières cotations. 67 % des fonds levés en 2022 l’ont été au sein de cette zone. 120 milliards de dollars ont été ainsi émis. Cinq des dix plus importantes opérations mondiales se sont déroulées dans cette région.

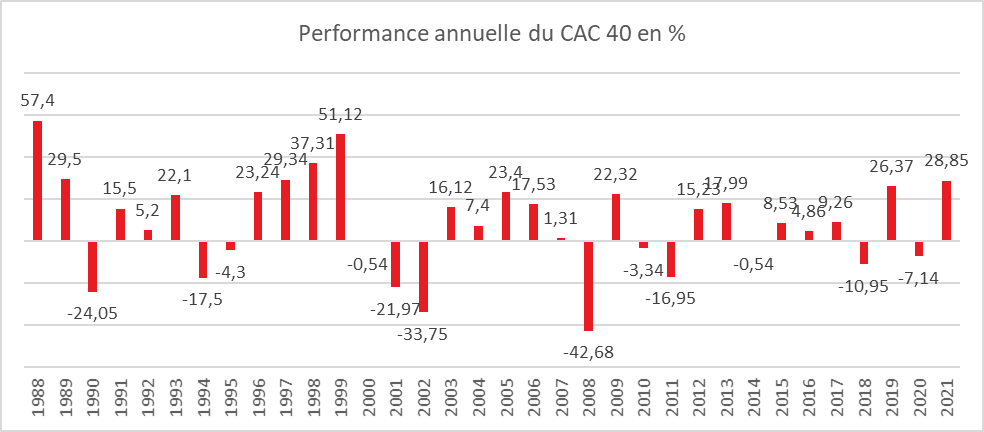

Le Coin des Epargnants du 1er janvier 2022

Une année en or

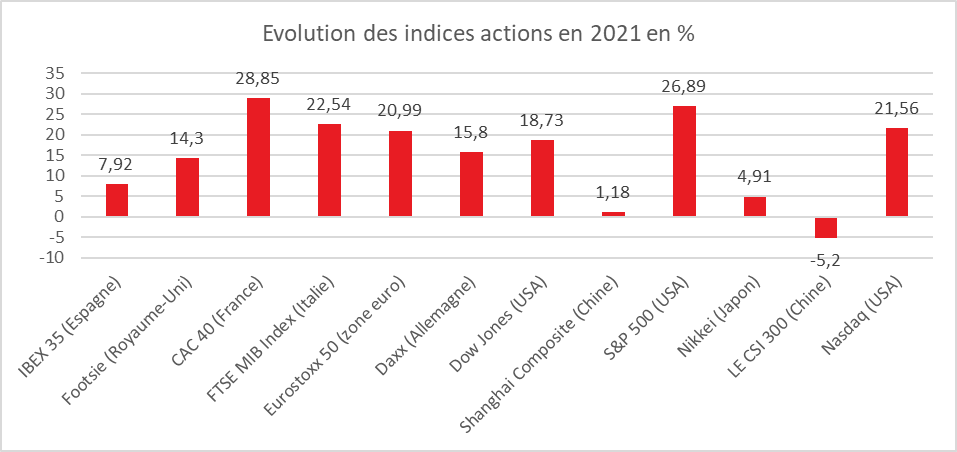

La bourse de Paris a connu une année 2021 en or malgré la persistance de la crise sanitaire. Le CAC 40 a progressé de 28,85 % et a dépassé son record datant du 4 septembre 2000. Il a achevé l’année à 7153,03 à quelques encablures de son record de 7181 points réalisé mardi 28 décembre. Le CAC40 a connu la plus forte hausse parmi les grands indices boursiers mondiaux. 2021 enregistre la plus forte augmentation du CAC40 depuis 1999 (+51,12 %).

Si en 2000, les valeurs technologiques portaient l’indice de la place de Paris, ce rôle est désormais joué par celles du luxe. Malgré un contexte complexe, la volatilité des actions a été faible, 6,3 % pour les valeurs du CAC40. Le succès de la bourse de Paris est lié non seulement à l’ampleur des liquidités disponibles mais aussi au prompt rétablissement des entreprises qui ont retrouvé leur niveau de bénéfices d’avant-crise. Les plus fortes appréciation pour les cours sont à mettre au crédit de Vivendi, de la Société Générale, Hermès et Cap Gemini. En raison des problèmes d’approvisionnement en microprocesseurs et de la transition énergétique, les valeurs automobiles ont été orientées à la baisse durant l’année 2021.

Les investisseurs ont appris à gérer la pandémie et sont restés relativement stoïques face au variant Omicron. La plupart des gouvernements se sont abstenus, pour l’instant, d’imposer de nouveaux confinements ce qui a contribué à les rassurer. Les responsables des grands pays industrialisés ont au contraire concentré leurs efforts sur la vaccination et annulé les festivités de la Saint-Sylvestre pour la deuxième année consécutive.

Sur les autres grandes places financières, le Footsie a progressé de +14,3% en 2021 et le Dax de la Bourse de Francfort de 15,8 %. Le ratio cours sur bénéfices aux alentours de 15 en Europe est proche de la moyenne des années d’avant-crise.

En Asie, le Hang Seng de la Bourse de Hong Kong a perdu 14,08 %, soit sa plus mauvaise performance annuelle depuis 2011. De son côté, le CSI 300 des principales capitalisations des Bourses de Shanghai et Shenzhen a enregistré un repli de 5,20% en 2021, le premier en trois ans. Les places chinoises ont pâti des goulets d’étranglement pour certaines productions en lien avec l’application de strictes mesures sanitaires et de la reprise en main par Pékin des secteurs de la technologie, des jeux vidéo et de l’immobilier. Les indices américains ont également une forte progression ; le S&P a battu à 70 reprises son record durant l’année et augmenté de plus de 26 %. Dans leur ensemble, les marchés mondiaux regroupés au sein de l’indice ACWI de MSCI ont connu une hausse de près de 17 % en 2021 et leur valorisation s’approche désormais des 100 000 milliards de dollars. Sur l’année, le bitcoin s’est apprécié de 70 % avec de fortes fluctuations (-50 % au cours du printemps).

Sur un an, le pétrole a gagné plus de 50 %. Au mois d’octobre, le baril de Brent a atteint plus de 85 dollars avant de se replier avec la résurgence de l’épidémie et la décision des autorités américaines de puiser dans les réserves stratégiques. La forte hausse du cours de l’énergie et des matières premières ont, avec les problèmes d’approvisionnements, favorisé un mouvement global de hausse des prix qui restera une des caractéristiques de l’année 2021. Malgré les annonces de sortie des politiques monétaires expansives et le regain d’inflation, les taux d’intérêt demeurent très faibles. En valeur réelle, ils sont fortement négatifs facilitant le financement de la dette publique.

Pour 2022, la prudence est de mise. Les incertitudes sur la pérennité de la croissance et de l’inflation sont importantes. Une accélération de l’inflation pourrait contraindre les banques centrales à resserrer plus rapidement que prévu leurs politiques monétaires, et peser en parallèle sur les marges des entreprises. Malgré tout, les profits sont attendus en hausse ce qui devrait jouer favorablement sur les cours. La croissance de l’économie mondiale devrait rester élevée.

Le tableau financier de la semaine

| Résultats 31 décembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 153,03 | +0,94 % | 5 551,41 |

| Dow Jones | 36 338,30 | +1,08 % | 30 409,56 |

| Nasdaq | 15 644,97 | -0,05 % | 12 870,00 |

| Dax Xetra Allemand | 15 884,86 | +0,31 % | 13 718,78 |

| Footsie | 7 384,54 | +0,17% | 6 460,52 |

| Euro Stoxx 50 | 4 298,41 | +1,02 % | 3 552,64 |

| Nikkei 225 | 28 791,71 | +0,03 % | 27 444,17 |

| Shanghai Composite | 3 639,78 | +0,03 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,193 % | +0,074 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,181 % | +0,072 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,505 % | +0,012 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1378 | +0,60 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 825,350 | +1,30 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 78,140 | +3,08 % | 51,290 |

La révolution des ETF

Les Exchange-Traded Fund (ETF), appelés également trackers, sont des fonds indiciels cotés en continu et négociés en Bourse de la même façon qu’une action. Ils ont tous le même objectif de répliquer à la hausse ou à la baisse l’évolution d’un indice ou d’un actif. Certains ETF répliquent la performance d’un indice boursier (NASDAQ, S&P 500, CAC 40, etc.) quand d’autres vont se focaliser sur un actif en particulier (les matières premières, la technologie, etc.). Depuis plusieurs années, les ETF rencontrent un réel engouement. Leur encours serait de 10 000 milliards de dollars à l’échelle mondiale. La part des ETF resterait néanmoins modeste, environ 4% des actifs financiers mondiaux évalués à plus de 200 000 milliards de dollars. Depuis le mois de janvier 2021, les fonds placés sur ces instruments financiers ont augmenté de près de 25 %. Sur 5 ans, la progression atteint 179 %. En 2005, ces placements ne représentaient que 426 millions de dollars, soit 23 fois moins.

Le succès des ETF repose sur leur simplicité. Il est possible d’acheter et de vendre des parts facilement car ils sont cotés en continu. Ils sont accessibles même avec un petit budget, par exemple 100 euros. Ils sont ainsi plébiscités par les jeunes épargnants qui en acquièrent en ligne. Le choix d’ETF est très large, permettant de répliquer un très grand nombre d’indices. Il est possible d’acheter un ETF sur les nouvelles technologies ou un ETF bas carbone. Les frais de gestion sont enfin particulièrement faibles, autour de 0,3 % par an. Par nature, les ETF sont des produits pouvant connaître d’amples fluctuations. Les ETF thématiques sont plus volatils que les ETF répliquant les grands indices. Ils ne sont pas toujours liquides. Pour réduire ce dernier risque, il est conseillé d’acheter des ETF avec des encours importants. Selon une note de la Banque Richelieu, près de 50 % des ETF thématiques lancés au cours des dix dernières années ont disparu. Si l’encours placé baisse trop fortement, avec les faibles frais appliqués, les gestionnaires d’ETF préfèrent liquider le fonds.

L’année en or du CAC 40

La bourse de Paris a connu une année en or malgré la persistance de la crise sanitaire. Le CAC 40 a progressé 28,85 % et a dépassé son record datant du 4 septembre 2000 ainsi que les 7000 points. Il a ainsi connu la plus forte hause parmi les grands indices boursiers mondiaux. Si en 2000, les valeurs technologiques portaient l’indice de la place de Paris, ce rôle est désormais joué par celles du luxe. Malgré un contexte complexe, la volatilité des actions a été faible, 6,3 % pour les valeurs du CAC40. Le succès de la bourse de Paris est liée non seulement à l’ampleur des liquidités disponibles mais aussi au prompt rétablissement des entreprises qui ont retrouvé leur niveau de bénéfices d’avant crise. Les plus fortes appréciation pour les cours sont à mettre au crédit de la Société Générale, Hermès et Cap Gemini. En raison des problèmes d’approvisionnement en microprocesseurs et de la transition énergétique, les valeurs automobiles ont été orientées à la baisse durant l’année 2021.

Trois question à Philippe Crevel, directeur du Cercle de l’épargne: Placements, épargne, comment bien finir l’année ?

L’année 2021 se termine avec un rebond de l’inflation qui cohabite, pour le moment, avec des taux d’intérêt très bas. Les épargnants ayant investi en produits de taux sont ainsi mis à la diète. Est-ce que cette situation qualifiable en économie de « répression financière » est amenée à perdurer ?

En cette fin d’année, les épargnants qui ont privilégié, depuis le début de la crise sanitaire, les produits comme les livrets bancaires, les livrets d’épargne réglementée ou les fonds euros sont confrontés tout à la fois à la faiblesse récurrente des taux d’intérêt et à la hausse des prix. Les faibles taux sont la conséquence des politiques monétaires exceptionnelles ont mises en œuvre par les banques centrales au début de l’épidémie. Elles sont censées s’achever avec le retour à la normale de la situation tant sanitaire qu’économique. Si, aux États-Unis, une réduction progressive des rachats d’obligation doit intervenir à compter du mois de décembre, pour la zone euro, elle ne devrait débuter, au mieux, qu’en 2023. Pour la hausse des taux directeurs, les banques centrales se montrent, pour le moment, très prudentes. Depuis le milieu de l’année, avec le rebond économique qui se nourrit des plans de relance et de l’épargne stockée depuis le début de la pandémie, les prix sont orientés à la hausse. L’à-coup brutal de la demande génère des frictions car l’offre est encore pénalisée par la désorganisation des circuits d’approvisionnement engendrée par l’épidémie. Des pénuries de matières premières et de biens intermédiaires pèsent sur la production de biens de consommation. Elles provoquent des allongements des délais dans les livraisons. Dans ce contexte, l’inflation a dépassé, en octobre, 5 % aux États-Unis et 4 % au sein de la zone euro. Cette situation est une mauvaise nouvelle pour les épargnants qui ont investi dans des produits non-indexés.

Le CAC40 a battu au mois de novembre un record vieux de 21 ans. Les actions ne sont-elles pas surévaluées avec un risque de krach non négligeable ?

Les records sont faits pour être battus mais certains durent plus longtemps que d’autres. Le record du CAC40 de 2000 a tenu 21 ans. Parmi les grands indices boursiers, le CAC40 était le seul à ne pas avoir effacé les conséquences de l’éclatement de la bulle Internet. Les déboires de Vivendi et d’Orange, des valeurs financières après les crises de 2008 et de 2012 expliquent, en partie, cette anomalie. La désindustrialisation française, marquée par le recul du secteur automobile et le nombre réduit de grandes entreprises de haute technologie, a également pesé sur l’indice. Les politiques monétaires accommodantes, le fort rebond de l’économie après le confinement et les bons résultats des entreprises ont permis au CAC40 de dépasser, le 3 novembre 2021 le record de 6 944,77 points, établi le 4 septembre 2000. Il a depuis franchi la barre des 7 000 points.

Un krach est par nature difficile à prévoir. En l’état, la valeur des entreprises n’est pas exagérée au vu de leurs résultats. Les cours restent, par ailleurs, soutenus par la faiblesse des taux d’intérêt. Avec le regain d’inflation, des hypothèses de remontée plus rapide des taux ont été lancées. Il convient en la matière de ne pas surréagir. L’inflation est en hausse en lien avec les plans de relance engagés au sein de nombreux États et en particulier aux États-Unis. Dans ce pays, la consommation a connu un gain de 15 % par rapport à la période d’avant pandémie. Un tel bond ne peut conduire qu’à des tensions sur l’offre. Nous aurons une idée plus précise de la réalité durable de l’inflation dans le courant de l’année 2022. De toute façon, il faudra à un moment ou un autre sortir des politiques monétaires exceptionnelles. Les banques centrales sont conscientes que cette sortie sera un exercice périlleux afin d’éviter tout dérapage financier. Le cours des actions dépendra de la croissance européenne et mondiale, de l’évolution des relations entre les grandes zones économiques ainsi que de celle la pandémie. Ces facteurs d’incertitude incitent à opter pour une diversification de bon aloi au niveau de ces placements en privilégiant des valeurs résilientes.

Une part non négligeable des ménages se détourne des produits d’épargne traditionnels en optant soit pour le compte courant, soit pour des placements alternatifs comme le bitcoin. Comment appréciez-vous cette évolution et quelles sont les conséquences à terme ?

De nouveaux placements apparaissent en lien avec la blockchain. Les jeunes de moins de 35 ans sont de plus en plus attirés par ce type de placements digitaux alternatifs, ainsi que par les actions. Ils plébiscitent les ETF et le bitcoin. Selon l’enquête Cercle de l’Épargne/ Amphitéa, 20 % placent ce dernier parmi les placements les plus intéressants. En soi, ce cryptoactif ne rapporte ni intérêt, ni dividende. Le gain potentiel est purement spéculatif. Les jetons non fongibles (nft) constituent également un nouvel espace pour l’épargne. Un nft est un enregistrement, généralement sur la blockchain Ethereum, qui représente sous forme numérique, une image, un texte, ou une vidéo.

Le monde des cryptoactifs est propice à toutes les dérives et toutes les spéculations. Il est, cependant, indéniable qu’ils seront amenés à jouer un rôle croissant au sein de l’économie. En raison du système peu normé et peu encadré des cryptoactifs, les risques pris par les acquéreurs sont importants. Les banques centrales réfléchissent à la mise en place de monnaies digitales qui leur permettront de superviser l’espace financier digital. Si des gains sont réalisables avec le bitcoin et les nft, ils ne doivent pas masquer le fait que les risques sont importants et que le poids de ce type d’actifs dans une allocation se doit d’être marginal sous peine d’être exposé à d’importantes déconvenues.

Le Coin des Epargnants du 4 décembre 2021

Après la surchauffe, la peur du ralentissement

Les places boursières après la forte chute de la semaine dernière ont stabilisé leurs positions. La résurgence de l’épidémie ainsi que l’apparition du variant omicron inquiètent les investisseurs. Ces derniers craignent un ralentissement de la croissance. Les résultats de l’emploi américain ne les a pas rassurés. Seulement 210 000 emplois ont été créés en novembre, contre 550 000 attendus. Le taux de chômage a néanmoins diminué de 0,4 point à 4,2 %, contre 4,5 % prévu. Le ralentissement de la création d’emplois a été amorcé avant la survenue du nouveau variant. Même si la hausse des salaires a été, en novembre moins forte que prévue, la Fed, pour contrecarrer l’inflation qui n’est plus jugée temporaire, devrait accélérer le processus de sortie de la politique monétaire exceptionnelle. Le salaire horaire moyen a augmenté de 0,3 % sur un mois et s’est stabilisé à 4,8 % sur un an (+0,4 % et +5 % estimés respectivement).

Le tableau financier de la semaine

| Résultats 3 décembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 765,52 | +0,38 % | 5 551,41 |

| Dow Jones | 34 580,08 | -0,91 % | 30 409,56 |

| Nasdaq | 15 085,47 | -2,62 % | 12 870,00 |

| Dax Xetra Allemand | 15 169,98 | -0,57 % | 13 718,78 |

| Footsie | 7 122,32 | +1,11 % | 6 460,52 |

| Euro Stoxx 50 | 4 080,15 | -0,23 % | 3 552,64 |

| Nikkei 225 | 28 029,57 | -2,51 % | 27 444,17 |

| Shanghai Composite | 3 607,43 | +0,24 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,032 % | -0,064 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,3905 % | -0,051 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,383 % | -0,121 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1306 | -0,06 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 778,600 | -0,74 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 70,960 | -2,64 % | 51,290 |

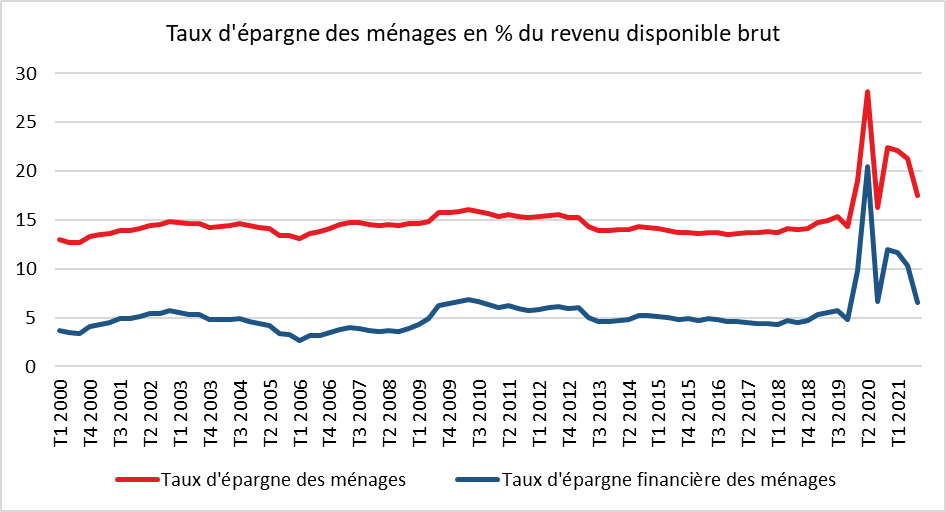

Repli du taux d’épargne au troisième trimestre

Le taux d’épargne des ménages a, en France, diminué, au troisième trimestre 2021 de 3,8 points avec l’accélération de la consommation. Il s’élevait à 17,3 % du revenu disponible, contre 21,3 % au deuxième trimestre.

Le net rebond des dépenses de consommation consécutif à l’assouplissement des restrictions sanitaires, +5,7 % au troisième trimestre 2021 en euros courants, a conduit les ménages à réduire leur effort d’épargne financière dont le taux est passé de 10,3 à 6,5 % du revenu disponible brut. Néanmoins, le taux d’épargne global reste encore supérieur à son niveau moyen de 2019 (15,0 %).

Le Coin des Epargnants du 20 novembre 2021

Les marchés rattrapés par l’épidémie

En ce milieu du mois de novembre, les investisseurs s’inquiètent de la résurgence en Europe de l’épidémie de covid19. L’annonce du confinement général en Autriche, la forte progression du nombre de cas en Allemagne comme en France font craindre une généralisation des mesures restrictives et un ralentissement de la croissance. Le ministre allemand de la Santé n’a pas exclu la mise en place d’un confinement outre-Rhin dans les prochaines semaines. Les valeurs liées à l’énergie sont le plus affectées par la recrudescence du nombre de cas, l’éventuelle multiplication des mesures sanitaires pouvant peser sur la demande. Les valeurs liées au tourisme sont également touchées tout comme le secteur financier qui est pénalisé par la baisse des taux que provoque le regain de l’épidémie. Le taux de l’OAT à 10 ans était, vendredi soir, de nouveau proche de 0 % quand celui du Bund allemand s’élève à -0,345 %. Les pertes de la fin de semaine ont effacé les gains du début. Sur la semaine, le CAC40 progresse néanmoins de 0,29 % et le Daxx allemand de 0,41 %. En revanche, l’Eurostoxx 50 recule de 0,32 %. Au Royaume-Uni, les craintes inflationnistes ont pesé sur les valeurs « actions », l’indice Footsie abandonnant plus de 1 %. Aux Etats-Unis, avec des résultats moins bons que prévus de la production industrielle en octobre, le Dow Jones se contracte. En revanche, les inquiétudes sur la situation sanitaire jouent en faveur des valeurs technologiques, le Nasdaq progressant de plus de 1,2 % sur la semaine.

L’euro a poursuit sa dépréciation en perdant plus de 1 % sur la semaine face au dollar. La dépréciation de la monnaie européenne s’explique par le décalage des calendriers des banques centrales pour la sortie des politiques monétaires exceptionnelles. La BCE ne devrait s’engager dans cette voie qu’en 2023/2024 quand la Fed entamée ce processus dès la fin de l’année 2021. Le rebond de la crise sanitaire accentue également cette tendance avec la crainte que la croissance se ralentisse plus vite en Europe qu’aux Etats-Unis.

Le tableau financier de la semaine

| Résultats 19 novembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 112,29 | +0,29 % | 5 551,41 |

| Dow Jones | 35 601,98 | -1,38 % | 30 409,56 |

| Nasdaq | 16 057,44 | +1,24 % | 12 870,00 |

| Dax Xetra Allemand | 16 159,97 | +0,41 % | 13 718,78 |

| Footsie | 7 223,57 | -1,69 % | 6 460,52 |

| Euro Stoxx 50 | 4 356,47 | -0,32 % | 3 552,64 |

| Nikkei 225 | 29 745,87 | +0,46 % | 27 444,17 |

| Shanghai Composite | 3 560,37 | +0,60 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,002 % | -0,098 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,345 % | -0,084 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,529 % | -0,061 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1318 | -1,19 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 856,048 | -0,39 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 78,320 | -4,70 % | 51,290 |

L’épargne liquide toujours au sommet

La Banque de France a confirmé que montant du patrimoine financier brut des ménages s’élevait, à la fin du premier semestre, à 5 870 milliards d’euros. Le montant cumulé des flux nets d’épargne financière a atteint au deuxième trimestre 157,7 milliards d’euros, en recul par rapport au premier trimestres (185 milliards d’euros). Ces flux restent nettement supérieurs au niveau d’avant crise (111 milliards d’euros en 2019).

Le flux trimestriel de placement des ménages pour le deuxième trimestre s’est établi en France, à 44,4 milliards d’euros, en hausse de 3,8 milliards d’euros par rapport au trimestre précédent.

Le patrimoine des ménages investi en produits de taux représente 3 689 milliards d’euros. Sur douze mois, à fin juin, les flux vers ces produits ont atteint 123,5 milliards d’euros. Du premier au deuxième trimestre, le flux d’épargne sur les produits de taux est passé de 26,7 à 32,7milliards d’euros en raison de flux élevés de numéraire et dépôts à vue (21,2 milliards d’euros au deuxième, contre 17,4 milliards d’euros au premier)

Les produits de fonds propres (actions, unités de compte, etc.) représentaient fin juin un patrimoine de 2 098 milliards d’euros pour les ménages, contre 2 000 milliards d’euros à fin mars. Cette augmentation est imputable à des flux positifs (14,8 milliards d’euros) et à l’appréciation du cours des actions. Dans le patrimoine des ménages, l’encours des actions cotées atteignait fin juin 356,6 milliards d’euros. Celui des unités de compte de l’assurance vie et des produits retraite s’élevait à 457,9 milliards d’euros et celui des actions détenues directement par les Organismes de Placement Collectif était de 137,1 milliards d’euros.

Au deuxième trimestre, le taux d’épargne des ménages était de 20,1 %, contre 21,7 % du revenu disponible brut au premier quand celui de l’épargne financière était de respectivement de 10,6 et 12,9 %

Les premières données disponibles pour le troisième trimestre montrent une légère augmentation du flux en numéraire et dépôts. Les flux trimestriels en assurance vie et épargne retraite en euros redeviennent positifs (2,2 milliards après -0,6 milliards au deuxième trimestre) et ceux en support Unités de Compte se réduisent (6,7 milliards après 10,1 milliards au deuxième trimestre.

Le Coin des Epargnants du 6 novembre 2021 : l’ivresse des sommets

Vingt et un an après…, l’ivresse des sommets

Les records sont faits pour être battus mais certains durent plus longtemps que d’autres. Le record du CAC 40 a tenu 21 ans. Parmi les grands indices boursiers, il était de loin le plus vieux. Après l’éclatement de la bulle Internet, les déboires de Vivendi et d’Orange, l’indice boursier parisien avait souffert de la forte présence des valeurs financières qui ont été touchées par la crise de 2008, puis par celle de 2012. La désindustrialisation française marquée par le recul du secteur automobile et le nombre réduit de grandes entreprises de haute technologie expliquent la longévité du record du 4 septembre 2000. Mercredi 3 novembre 2021, le mythique 6 944,77 points est tombé. Le CAC 40 qui a gagné plus de 3 % sur la semaine et plus de 40 % depuis le 1er janvier a même réussi à franchir la barre des 7000 points pour terminer à 7.040,79 points. Avec une hausse de 0,76 % vendredi, il a au passage enregistré une septième séance consécutive de gains, une série inédite depuis avril 2019. L’indice parisien est dopé par les bons résultats des entreprises, en particulier celles du secteur du luxe ainsi que celles du secteur bancaire. Il fait fi pour le moment des menaces inflationnistes et de l’annonce de la réduction progressive des rachats d’obligations de la FED. Les investisseurs estiment que les banques centrales ne sortiront que très progressivement des politiques monétaires accommodantes. Les taux d’intérêt à long terme ont, par ailleurs, reculé fortement cette semaine. Les investisseurs ont été également rassurés par les bons résultats, en octobre, de l’emploi américain. Aux Etats-Unis, le taux de chômage a reculé à 4,6 % (-0,2 point), et 531 000 emplois ont été créés le mois dernier, secteurs public et privé confondus. Ce résultat est supérieur à celui des prévisions des analystes (400 000 attendus). Après la contreperformance de septembre, le dynamisme du marché du travail semble être de retour. Les créations d’emplois ont été particulièrement élevées dans les secteurs des loisirs et de l’hôtellerie, dans les services professionnels et commerciaux, dans l’industrie de fabrication, ainsi que dans le transport et l’entreposage. Ces créations sont en phase avec les derniers chiffres de la confiance des consommateurs et de l’activité dans le secteur des services.

Si 18,2 millions d’emplois détruits pendant la pandémie ont été recréés, il en manque toujours 4,2 millions à l’appel, mais, comme dans de nombreux pays, paradoxalement, les travailleurs ne sont pas assez nombreux pour occuper les millions de postes vacants dans les restaurants, entrepôts, services de livraison, usines, crèches, etc. 5 millions de personnes auraient déserté le monde du travail depuis le début de la crise sanitaire.

Le tableau financier de la semaine

| Résultats 5 novembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 040,79 | +3,08 % | 5 551,41 |

| Dow Jones | 36 327,95 | +1,42 % | 30 409,56 |

| Nasdaq | 15 971,59 | +3,05 % | 12 870,00 |

| Dax Xetra Allemand | 16 054,36 | +2,33 % | 13 718,78 |

| Footsie | 7 303,96 | +0,92 % | 6 460,52 |

| Euro Stoxx 50 | 4 363,04 | +2,65 % | 3 552,64 |

| Nikkei 225 | 29 611,57 | +2,49 % | 27 444,17 |

| Shanghai Composite | 3 491,57 | -1,57 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,054 % | -0,218 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,282 % | -0,174 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,460 % | -0,106 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1559 | -0,01 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 813,900 | +1,81 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 82,68 | -1,17 % | 51,290 |

Les banques centrales et la sortie des politiques monétaires exceptionnelles

Mercredi 3 avril, la Réserve fédérale américaine a annoncé qu’elle commencerait dès le mois de novembre à réduire ses achats d’actifs réalisés depuis le début de la pandémie afin de soutenir l’activité. Depuis plus de dix-huit mois, la Fed achète mensuellement pour 120 milliards de dollars de bons du Trésor et de titres adossés à des créances hypothécaires (MBS). A compter du mois de novembre, les achats mensuels de bons du Trésor seront réduits de 10 milliards de dollars et les MBS de 5 milliards, Ce processus de réduction s’étalera sur plusieurs mois pour s’achever l’an prochain.

Les investisseurs avaient anticipé cette décision, la Fed ayant envoyé des messages clairs sur le sujet depuis plusieurs semaines. Le ralentissement de la croissance au troisième trimestre à 2 % (contre 6,7 % au deuxième) n’a pas modifié sa position. Elle estime que ce ralentissement est la conséquence des goulots d’étranglement. Les craintes sur l’inflation ont pris le dessus dans le débat public, avec une hausse des prix à la consommation de 4,4 % sur un an (3,6 % hors alimentation et énergie). Malgré tout, la Fed se veut rassurante sur le sujet. Le communiqué précise ainsi que « l’inflation est élevée, reflétant en grande partie des facteurs qui devraient être transitoires ».