Accueil > Actualités > Epargne > 2022 >

Les Français et leur patrimoine : une grande stabilité

La crise sanitaire a provoqué une forte progression du taux d’épargne des ménages. Ces derniers ont, selon la Banque de France, mis de côté environ 170 milliards d’euros de plus qu’en temps normal entre 2020 et 2021. Cette épargne covid a été placée essentiellement sur des produits de court terme voire elle a été laissée sur les comptes courants. A la différence des crises précédentes, celle-ci n’a pas donné lieu à une sortie des ménages du marché »actions ». Ces derniers ont même été opportunistes réalisant des achats durant la brève période de baisse des cours entre le mois de mars et de mai 2020. Dans ce contexte, l’épidémie de covid-19 a, comme le souligne l’INSEE, dans une note publiée le 3 mai dernier changé, le panorama de l’épargne française.

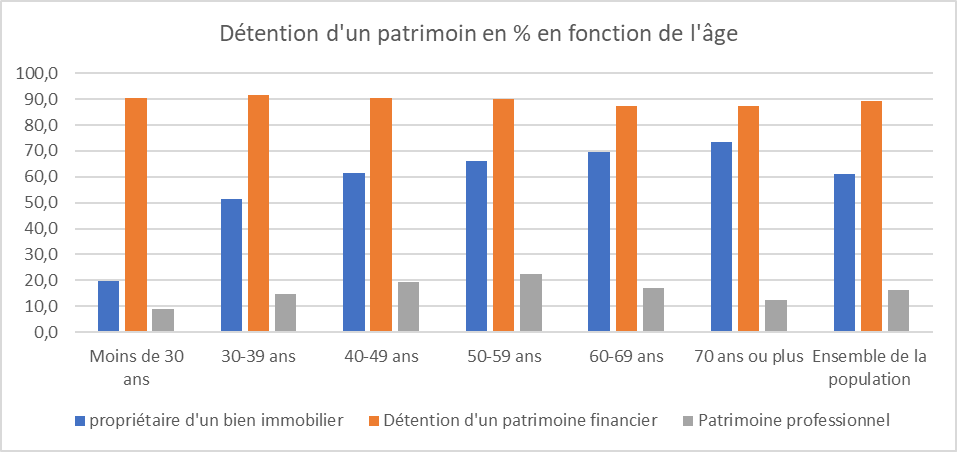

Au début de l’année 2021, selon l’INSEE, 93,3 % des ménages vivant en France hors Mayotte possédaient au moins un actif financier (autre qu’un compte-chèques), immobilier ou professionnel. 89,2 % détenaient des produits financiers, 61,2 % sont propriétaires d’un bien immobilier et 16,2 % disposent d’actifs professionnels. 12,6 % des ménages possèdent les trois à la fois et 57,6 % à la fois du patrimoine financier et immobilier.

Depuis 2018, la stabilité prédomine en ce qui concerne la possession des différents éléments constituant le patrimoine. La crise n’a pas, malgré, la forte hausse du taux d’épargne, modifié la composition du patrimoine. Les ménages n’ont pas décidé d’ouvrir de nouveaux produits. Ils ont privilégié les placements qu’ils possédaient.

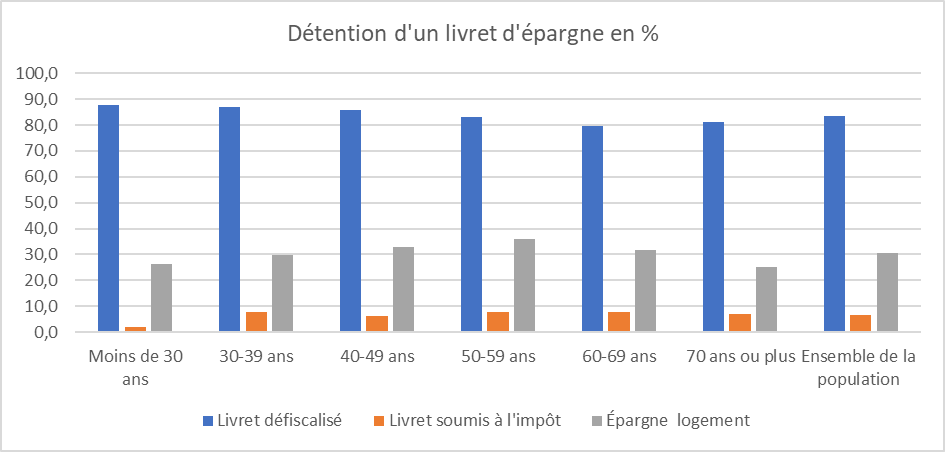

Parmi les produits financiers, 7,8 % des ménages possédaient t en 2021 un portefeuille diversifié, comprenant au moins un livret d’épargne, un produit d’épargne logement, des valeurs mobilières, et un produit d’épargne retraite ou d’assurance-vie. À l’opposé, 11,3 % des ménages ne détiennent aucun de ces produits financiers.

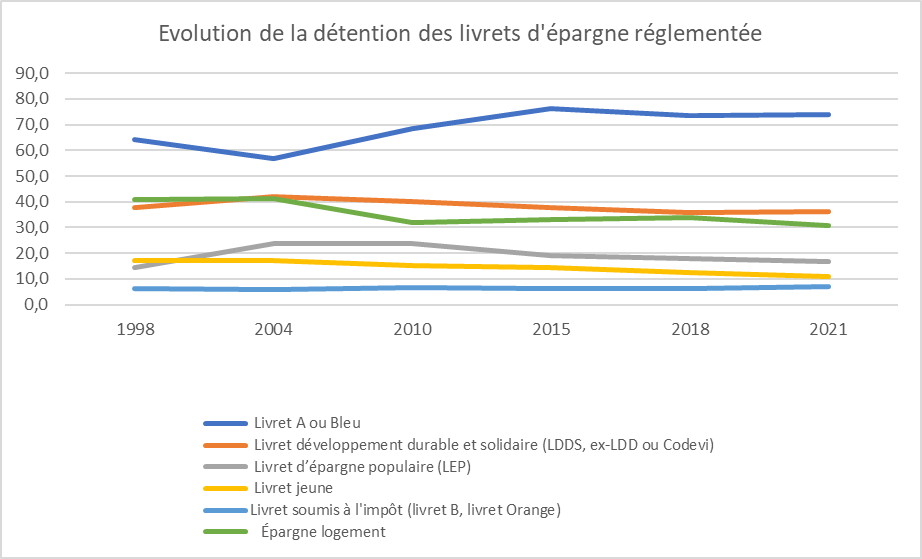

Sans surprise, les livrets d’épargne sont les produits restant les plus diffusés. 83,9 % des ménages déclarent en posséder au moins un. Près des trois quarts (73,5 %) des ménages disposent d’un Livret A ou d’un Livret Bleu. 35,9 % des ménages détiennent un Livret de développement durable et solidaire (LDDS), 16,4 % un livret d’épargne populaire (LEP) et 10,9 % un livret jeune.

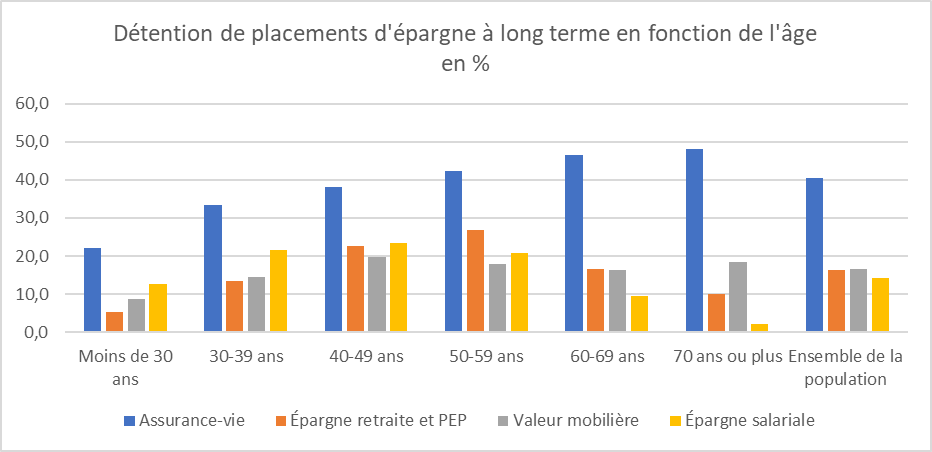

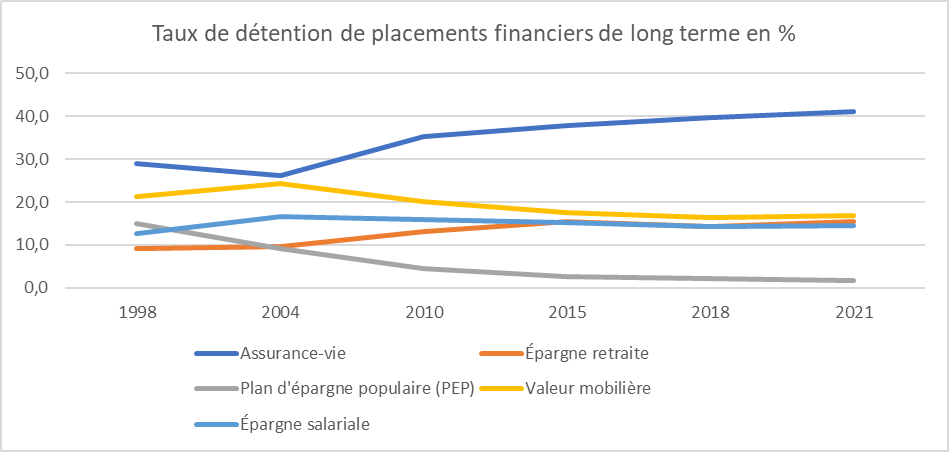

L’assurance-vie, le premier produit en volume est le deuxième placement financier le plus diffusé en France. 40,5 % des ménages possèdent au moins un contrat. Ce ratio a augmenté de 1,3 point depuis début 2018. Il a progressé de 5,5 points depuis 2010. Sur ces huit dernières années, la croissance de l’assurance vie est portée par les contrats multisupports. En 2021, ils représentent 41 % des contrats d’assurance vie, contre 33 % en 2015. 17 % des ménages possèdent désormais un tel contrat.

L’assurance vie est le placement privilégie par les plus de 50 ans. Son taux de possession augmente avec l’âge. Il est de 48,2 % pour les ménages dont la personne de référence a 70 ans, contre 22,1 % parmi les moins de 30 ans. Depuis 2018,

Début 2021, 16,4 % des ménages détiennent une épargne retraite (plan d’épargne populaire − PEP – compris). Ce ratio a augmenté de 0,9 point depuis 2018. Cette augmentation par les produits de retraite surcomplémentaire proposés par les employeurs et détenus par 6,9 % des ménages (+ 0,7 point depuis 2018), et par les produits d’épargne retraite individuels détenus par 5,7 % des ménages (+ 1,3 point depuis 2018).

Début 2021, 30,4 % des ménages détiennent un produit d’épargne logement (compte épargne logement − CEL − ou plan d’épargne logement − PEL). Parmi eux, 58,9 % ne détiennent qu’un PEL, 18,6 % uniquement un CEL et 22,4 % ont les deux produits. En raison de sa faible rémunération et de sa fiscalisation, l’épargne logement est en baisse. La détention de CEL diminue de manière constante depuis 2010 (– 4,3 points), alors que celle de PEL, en hausse entre 2010 et 2018 (+ 4,6 points), marque le pas entre 2018 et 2021 (– 2,8 points). En 2018, les nouveaux PEL sont soumis au Prélèvement Forfaitaire Unique et le taux de rémunération a été fixé à 1 %.

Les jeunes qui étaient dans le passé des souscripteurs importants du PEL délaissent ce produit. Depuis 2018, son taux de détention a diminué de 9,6 points pour les ménages dont la personne de référence a moins de 30 ans.

Début 2021, 16,7 % des ménages détiennent des valeurs mobilières sur un compte titres. Après le repli important imputable à la crise financière et économique de 2008, leur détention est stable depuis 2015. La propension à détenir ces valeurs risquées est fonction du revenu et du niveau de patrimoine. Il varie selon la catégorie socioprofessionnelle. Les ménages dont la personne de référence est agriculteur, cadre ou profession libérale sont ceux qui possèdent le plus souvent des valeurs mobilières (autour de 30 %, voire plus de 40 % pour les agriculteurs). Moins de 10 % des ménages dont la personne de référence est ouvrière ou employée en détiennent.

Début 2021, 61,2 % des ménages possèdent un patrimoine immobilier. Cette part est stable depuis dix ans. 57,5 % des ménages sont propriétaires de leur résidence principale et 19,2 % possèdent un autre logement (résidence secondaire, logement vacant, loué ou mis à disposition gratuitement). La détention d’autres logements augmente légèrement depuis 2018 (+ 0,9 point), surtout du fait des résidences secondaires. La détention de la résidence principale baisse légèrement, – 0,5 point.

La possession d’un bien immobilier augmente avec l’âge. 19,8 % des ménages dont la personne de référence a moins de 30 ans sont propriétaires, contre 73,4 % des ménages de 70 ans ou plus. Entre 2010 et 2018 les écarts s’étaient resserrés : favorisé par un meilleur accès au crédit, le taux de détention avait progressé de 5 points pour l’ensemble des ménages dont la personne de référence avait moins de 40 ans, alors qu’il avait diminué pour leurs aînés. À l’inverse, depuis 2018, la détention immobilière baisse de 2,4 points chez les moins de 30 ans et de 3,8 points pour les trentenaires. L’augmentation des prix explique la difficulté pour les primo-accédants d’acquérir un bien immobilier. alors qu’elle est plutôt stable chez les ménages plus âgés.

Depuis 2010, la détention immobilière a diminué de 7,3 points pour les ménages dont la personne de référence a entre 50 et 59 ans et de 6,2 points pour les sexagénaires. Ces diminutions pourraient traduire un accès à la propriété plus difficile pour les générations nées au tournant des années 1960, mais aussi résulter d’une désaccumulation au moment du passage à la retraite. Les plus touchés sont les retraités, en particulier les anciens salariés non-cadres (– 6 points), et les inactifs n’ayant jamais travaillé (– 7,7 points).

Fort logiquement, es indépendants et les agriculteurs détiennent davantage de patrimoine professionnel Début 2021, 16,2 % des ménages détiennent un patrimoine professionnel. Plus de 75 % des ménages dont la personne de référence ou le conjoint est indépendant en activité (soit 11 % de la population) en possèdent et 97,1 % des agriculteurs

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com