Accueil > Actualités > Epargne > 2023 >

Le taux du Livret A : une affaire d’Etat

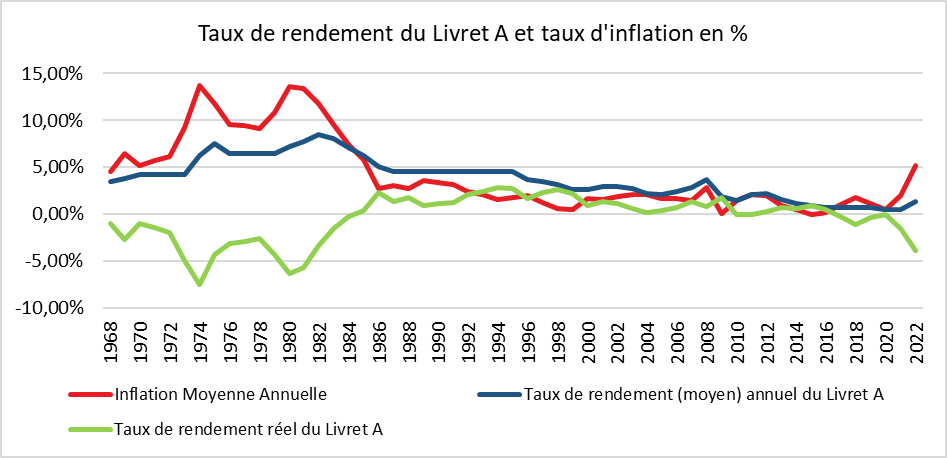

La fixation du taux du Livret A est de tout temps, une affaire d’Etat donnant lieu à d’importants débats. Avec la résurgence de l’inflation, cette question a gagné en acuité. L’épargne du Livret A doit-elle être protégée de la hausse des prix ou pas et dans quelles limites ? A France Info, mercredi 3 mai 2023, le Ministre de l’Economie a indiqué que « ma première responsabilité, c’est de protéger l’épargne des Français, surtout dans cette période de crise, c’est extrêmement important ». Avec une inflation annuelle de 6 %, le taux réel du Livret A est négatif de trois points. Il faut remonter aux débuts des années 1980 pour retrouver une telle situation.

CDE – INSEE

La fixation du taux du Livret A est depuis 2004 établie en fonction d’une formule dont l’instauration visait à protéger les épargnants des effets de l’inflation. L’objectif était, par ailleurs, de déconnecter la fixation de ce taux de considérations d’ordre politique. Les conditions de fixation de ce taux ont été, à plusieurs reprises, modifiées, sans pour autant supprimer l’aspect éminemment politique de la décision. À plusieurs reprises depuis 2004, les gouvernements ont dérogé aux règles de fixation.

La formule en vigueur a été définie par l’arrêté du 21 janvier 2021 relatif aux taux d’intérêt des produits d’épargne réglementée. L’arrêté précise ainsi que :

Le taux des livrets A, des livrets d’épargne institués au profit des travailleurs manuels, et des livrets de développement durable et solidaire sont égaux, après arrondi au dixième de point le plus proche ou à défaut au dixième de point supérieur, au chiffre le plus élevé entre les a et b ci-dessous :

- La moyenne arithmétique entre :

- la moyenne semestrielle des taux à court terme en euros (€STR) tels que définis par l’orientation modifiée (UE) 2019/1265 de la Banque centrale européenne du 10 juillet 2019 sur le taux à court terme en euros (€STR) ;

- l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation, hors tabac, de l’ensemble des ménages (série : 001763852) ;

b) 0,5 %.

La Banque de France calcule ces taux chaque année les 15 janvier et 15 juillet. Elle transmet le résultat du calcul dans les quatre jours ouvrés au directeur général du Trésor. Lorsque le résultat du calcul conduit à modifier les taux, le directeur général du Trésor fait procéder à la publication des nouveaux taux au Journal officiel de la République française.

Le ministre de l’Économie dispose d’une marge d’appréciation dans la fixation du taux quand, à l’occasion de son calcul, la Banque de France estime que des circonstances exceptionnelles justifient une dérogation au nom, notamment, de la préservation du pouvoir d’achat des épargnants. Dans ce cas, le Gouverneur transmet l’avis et les propositions de taux de la Banque de France au ministre chargé de l’économie. Les taux sont maintenus à leur niveau antérieur et le ministre chargé de l’économie examine l’opportunité de les modifier. Au mois de janvier, la Banque de France a permis ainsi au ministère de l’Économie de ne pas appliquer la formule. Celle-ci aurait conduit à revaloriser le taux du Livret A à 3,2 %.

L’arrêté du 21 janvier permet également des modifications exceptionnelles en dehors des deux rendez-vous classiques du 1er février et du 1er août. Au 15 avril et au 15 octobre de chaque année, si la Banque de France estime que la variation de l’inflation ou des marchés monétaires le justifie, le gouverneur de la Banque de France peut proposer au ministre chargé de l’économie de réviser les taux au 1er mai ou au 1er novembre. À cette fin, il transmet un courrier au ministre chargé de l’économie, dans les quatre jours ouvrés suivant le 15 avril ou le 15 octobre.

Quel taux du Livret A le 1er août 2023 et pour quelles conséquences ?

Avec, sur ces six derniers mois, une inflation moyenne qui devrait se situer autour de 6 % et un taux ester qui devrait avoisiner les 2,5 à 3 %, le taux du Livret devrait se situer autour de 4,3/4,5 % le 1er août prochain. Comme au mois de janvier, la Banque de France devrait laisser la responsabilité au gouvernement de fixer le taux.

Une augmentation du taux du Livret A a des conséquences financières, économiques et fiscales. Tous les acteurs économiques sont concernés par cette revalorisation.

Pour les ménages

Une augmentation d’un point du Livret A permettrait une moindre perte de pouvoir d’achat de l’épargne même si, dans les faits, il est difficile de mettre sur le même plan épargne et l’indice des prix à la consommation. Il faudrait comparer avant tout le rendement du Livret A avec les autres rendements des placements financiers ou immobiliers. Un passage à 4 % voire plus mettrait le rendement réel du Livret A autour de -2 % contre -3 % actuellement.

Le gain pour les épargnants du Livret A et du LDDS serait sur une année de 5,4 milliards d’euros. Pour un Livret A moyen, le gain d’un point de plus serait de 58 euros (encours moyen de 5 800 euros).

Un taux de 4 % devrait inciter les ménages à épargner davantage comme cela est déjà constaté depuis le 4e trimestre 2022. Le taux d’épargne reste supérieur à son niveau d’avant crise sanitaire, 16,7 % au lieu de 15 %. Depuis le mois de septembre, les ménages réduisent leurs liquidités qui dormaient sur leurs comptes courants. L’encours de ces derniers est passé de 542 à 509 milliards d’euros de septembre 2022 à février 2023 (source Banque de France).

Le relèvement de 2 à 3 % du Livret A a provoqué une forte collecte durant tout le premier trimestre (20 milliards d’euros). Le Livret A ainsi enregistré son meilleur premier trimestre depuis la banalisation de la commercialisation en 2009.

Pour les établissements financiers

Les ressources du Livret A sont centralisées à 60 % par la Caisse des dépôts et consignations et conservées donc à 40 % par les banques.

L’emploi de ces ressources doit permettre de financer la rémunération du Livret A à laquelle s’ajoutent les frais de gestion. La Caisse des dépôts facture ainsi des frais de collecte, autour de 0,3 % au profit des banques.

Les ressources du Livret A et du LDDS servent à financer les bailleurs sociaux, les collectivités locales et des PME. Pour assurer la liquidité du Livret A, la moitié des ressources est affectée au fonds d’Épargne qui acquière des titres publics (titres monétaires et OAT).

Avec un coût global de ressource autour de 4,3 %, les établissements financiers ont peu d’emplois sûrs offrant ce rendement.

Un taux du Livret A élevé peut cannibaliser les autres placements. Des placements à plus long terme comme les fonds euros sont moins bien rémunérés ce qui n’est pas logique. Un placement long est supposé plus à risque qu’un placement court ce qui suppose une meilleure rémunération. Par rapport aux autres produits de court terme comme les livrets bancaires, le taux du Livret A pourrait rapporter plus de deux fois plus. Il serait également nettement plus rémunérateur que le rendement des fonds euros de l’assurance vie.

Depuis le mois de septembre, les épargnants réduisent leurs liquidités non rémunérés sur leurs comptes courants au profit du Livret A et du LDDS, ce qui génère un coût pour les banques.

Pour le logement social et les collectivités locales

Les établissements financiers pourraient être contraints de relever les taux d’emprunts pour les acteurs éligibles. Ces derniers pourraient être tentés de rechercher d’autres moyens de financer ou de renoncer à leurs projets d’investissement. L’autre solution pour les établissements financiers serait de réduire leurs marges.

Pour l’État

Le Livret A comme le LDDS ont un coût pour les pouvoirs publics du fait de la double exonération, fiscalité et prélèvements sociaux. Avec un taux de 4 %, le manque à gagner atteint 6,42 milliards d’euros, contre 4,8 milliards d’euros à 3 %. Ce manque à gagner est à relativiser car il n’est pas prouvé que les ménages auraient placé la totalité des sommes sur un placement fiscalisé.

La revalorisation du taux du Livret A pourrait également réduire les dividendes versés à l’État par la Caisse des dépôts et consignations. Ces dividendes s’étaient élevé, en 2021, à 2,5 milliards d’euros. À la marge, les banques pourraient acquitter moins d’impôt sur les sociétés.

La fixation du taux du Livret A est un sujet éminemment politique qui dépasse l’importance de ce produit dont l’encours est bien plus faible que celui de l’assurance vie. En instituant une formule, les gouvernements espéraient pouvoir échapper aux polémiques sur le taux du Livret A. Or, il n’en est rien. Compte tenu du caractère changeant de la conjoncture, les pouvoirs publics sont amenés à arbitrer entre des objectifs contradictoires. La préférence donnée à la consommation et donc à la croissance peut justifier un faible taux de Livret A. En période d’inflation, les ménages ont tendance à réduire leur consommation – comme cela est constaté par l’INSEE depuis plusieurs mois – tout en essayant de maintenir voire de renforcer leur épargne de précaution. Le développement du logement social que le gouvernement souhaite également encourager exige un taux le plus bas possible pour le Livret A. Si demain, EDF est autorisé à se financer à partir des ressources du Livret A pour réaliser son programme de construction de centrales nucléaires, il en sera de même.

Après l’adoption de la réforme des retraites, le gouvernement est, en revanche, invité à réaliser quelques concessions en faveur des ménages. La revalorisation du taux du Livret A pourrait faire partie de celles-ci. Ce dernier comme l’a indiqué Bruno Le Maire sera donc revalorisé le 1er août prochain mais certainement moins que ce que la simple application de la formule permettrait. Un taux autour de 3,5 % est sans nul doute probable.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com