Le PEA et le PEA PME

◗ Le plan d’épargne en actions (PEA)

Le plan d’épargne en actions (PEA) est un compte titre ou un contrat de capitalisation assorti d’avantages fiscaux conditionnés au respect de certaines règles. Il permet, en effet, d’acquérir des actions et des titres d’OPCVM de l’Union européenne, tout en bénéficiant, sous certaines conditions, d’une exonération d’impôt sur les dividendes et les plus-values.

Il n’est possible d’avoir qu’un seul PEA.

Il peut être ouvert auprès d’une banque : le PEA est alors constitué d’un compte en espèces et d’un compte-titres. Il peut être également souscrit auprès d’une entreprise d’assurances, le PEA prend la forme d’un contrat de capitalisation en unités de compte (UC).

Les versements peuvent être réalisés en une ou plusieurs fois pendant toute la durée du plan. Seuls les versements en numéraires sont autorisés. En revanche, les virements de titres sur un PEA sont interdits.

Le plafond est de 150 000 euros depuis le 1er janvier 2014. Au-delà, aucun versement n’est possible. Depuis la loi PACTE du mois de mai 2019, il est possible de cumuler le plafond du PEA avec celui du PEA PME et ainsi le porter à 225 000 euros.

Via un PEA, il est possible d’acquérir :

- des actions et titres assimilés de sociétés dont le siège social est situé en France ou dans un État membre de l’Union européenne, en Islande ou en Norvège et qui sont soumises à l’impôt sur les sociétés ou à un impôt équivalent,

- des OPC investis à 75 % en actions et titres assimilés mentionnés ci-dessus.

La durée normale d’un PEA pour obtenir le meilleur régime fiscal est de 5 ans.

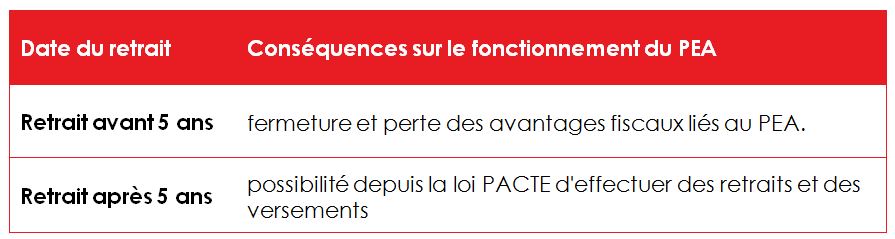

La date de retrait (ou rachat de contrat de capitalisation) entraîne des conséquences différentes sur le fonctionnement du PEA

Les opérations suivantes entraînent la clôture du PEA :

- tout retrait (ou rachat de contrat de capitalisation) avant 5 ans (sauf en cas d’affectation à la création ou à la reprise d’une entreprise dans les 3 mois),

- le non-respect d’une des conditions du fonctionnement (par exemple dépassement du plafond des versements),

- le décès du titulaire,

- après 8 ans, le retrait de la totalité des sommes ou valeurs (ou le rachat total d’un contrat de capitalisation) et la conversion des capitaux en rente viagère.

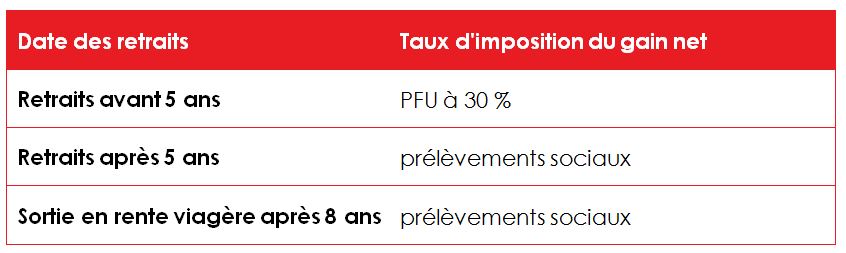

L’imposition des revenus du PEA est fonction de la date des retraits.

En l’absence de retrait avant 5 ans, les revenus et plus-values sont exonérés.

Toutefois, concernant les titres non cotés, l’exonération des revenus est plafonnée chaque année à 10 % du montant de ces titres.

En cas de retrait avant 5 ans, le gain net réalisé depuis l’ouverture du plan est imposé au taux du prélèvement forfaitaire unique : 30 %

Toutefois, les retraits anticipés bénéficient d’une exonération dans certaines situations, notamment :

- décès du titulaire du plan,

- sous certaines conditions, quand les sommes sont affectées au financement de la création ou de la reprise d’une entreprise

Tableau récapitulatif des conséquences fiscales des retraits – Conséquences fiscales d’un retrait

Les gains sont soumis aux prélèvements sociaux au moment des retraits ou rachats.

Pour les PEA ouverts à compter du 1er janvier 2018, le taux de prélèvement retenu est celui applicable lors du retrait, soit 17,2 % pour le taux en vigueur depuis le 1er janvier 2018.

Pour les PEA ouverts avant le 1er janvier 2018, quand le PEA a plus de 5 ans (lors du retrait) les taux historiques sont maintenus sur la fraction des gains acquis avant le 1er janvier 2018. Les acquis postérieurement à cette date sont taxés au taux du prélèvement en vigueur à la date du retrait (17,2% en 2017). Pour les PEA de moins de 5 ans (au 1/1/2018), les taux historiques sont maintenus pour les gains réalisés de la date d’ouverture du plan jusqu’à la 5 ème année, pour les gains constatés après 5 ans c’est le taux en vigueur à la date du retrait qui s’applique.

◗ Le Plan d’épargne en actions dédiés aux PME et aux entreprises de taille intermédiaire( PEA PME)

Depuis 2014, il est possible de souscrire à un PEA PME plafonné à 225 000 euros . Il est possible d’y loger des titres de PME et des titres de fonds spécialisés dans les PME. Le régime fiscal est le même que celui du PEA.

◗ Le Plan d’épargne en actions dédiés aux jeunes

Les jeunes adultes majeurs rattachés à votre foyer fiscal peuvent depuis la loi PACTE du 22 mai 2019 également détenir un PEA.

Ils doivent être âgés de moins de 21 ans ou de moins de 25 ans quand ils poursuivent leurs études.

Avant l’entrée en vigueur de la loi Pacte, l’ouverture d’un PEA était uniquement réservée aux personnes ayant la qualité de contribuable (qu’ils soient imposables ou non), ce qui n’était pas le cas des jeunes rattachés.

La barrière d’âge tombe s’ils sont atteints d’infirmité.

Les versements sont plafonnés à 20.000 euros. Ce montant vient en déduction de l’enveloppe des parents pour le PEA classique.

En résumé

| OBJECTIF | Épargne de long terme Possibilité d’acquérir des actions et des titres de société dont le siège est situé en France ou dans l’Union européenne élargie à l’Islande et à la Norvège ou dans des parts d’Organisme de placement collectif investi à plus de 75 % en actions et titres mentionnés ci-dessus |

| PUBLIC CONCERNÉ | Plus de 18 ans Épargnants acceptant une fluctuation de leur capital en fonction des variations de marché |

| NOMBRE DE PRODUITS PAR PERSONNE | Un PEA par personne |

| PLAFOND | 150 000 euros, 225 000 avec un PEA PME Possibilité d’acquérir des titres de PME ou de parts de fonds spécialisés dans les PME à hauteur de 75 000 euros Possibilité pour les jeunes de moins de 21 ans rattachés fiscalement à leurs parents (moins de 25 ans s’ils poursuivent leurs études) d’avoir un PEA jeune plafonné à 20 000 euros, ce montant venant en déduction du plafond des parents. |

| LIQUIDITÉ | Moyenne Possibilité de retrait avant 5 ans mais pas d’avantages fiscaux mais fermeture du PEA Après 5 ans, possibilité de sorties partielles sans fermeture et avec possibilité d’effectuer de nouveaux achats de titres |

| RISQUE | Variable en fonction des titres choisis |

| RÉMUNÉRATION | En fonction du choix des supports Valorisation et dividendes |

| PRÉLÈVEMENTS OBLIGATOIRES | En Fonction de la durée de détention Retraits avant 5 ans : prélèvement forfaitaire unique et prélèvements sociaux ou barème de l’impôt sur le revenu et prélèvements sociaux Retraits après 5 ans : prélèvements sociaux Sortie en rente après 8 ans : prélèvements sociaux |

| VERSEMENT MINIMAL | En règle générale : 10 euros à l’ouverture et pas de versements ultérieurs inférieurs à 10 euros |

| FRAIS | Des frais peuvent être appliqués : droits de garde, droits d’entrée, droits d’arbitrage, etc. |

| ALLOCATION PROPOSÉE | Possibilité de gestion déléguée ou de gestion libre Dans le cadre de la gestion déléguée : Les ordres d’achats, et d’arbitrages des titres sont réalisés par l’établissement financier gestionnaire pour le compte du titulaire Dans le cadre de la gestion libre : Prévoir une diversification sectorielles, possibilités de souscription de fonds indicielles |

| DURÉE MAXIMALE DU PLACEMENT | Pas de limite de temps En cas de décès entre dans la succession |

| DURÉE DU PLACEMENT CONSEILLÉE | Au moins 5 ans |

| TRANSFÉRABILITÉ | Transférable avec des risques de pertes sur les valeurs |

Dernière mise à jour le 1er juillet 2019

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com