Accueil > Actualités > Epargne > 2023 >

Le Coin des épargnants du 26 mai 2023

En attendant la fumée blanche du Congrès

Les investisseurs ont attendu, aux Etats-Unis, toute la semaine un compromis entre démocrates et républicains sur le relèvement du plafond de la dette publique et éviter ainsi un shutdown. Un accord pourrait être trouvé d’ici la fin du weekend. Il n’en demeure pas moins que sur le front économique, les indices ne sont guère enthousiasmants. Toujours, aux Etats-Unis, en avril, l’indice PCE core, mesure préférée de l’inflation de la Réserve fédérale américaine (Fed), a augmenté de 0,3 point sur un mois, soit 0,1 point au-delà des attentes. Le taux d’inflation annuel de base est remonté de 4,6 % à 4,7 %. Cette hausse pourrait inciter la FED à remonter plus que prévu ses taux. Dans le même temps, les exportations américaines ont baissé de 5,5 % en variation mensuelle, laissent présager un ralentissement de l’économie. De son côté, l’Allemagne est officiellement entré en récession au cours du premier trimestre dans un contexte toujours de forte inflation. Dans ce contexte, les taux d’intérêt des obligations souveraines ont poursuivi leur hausse. Les indices actions en Europe ont accusé le coup cette semaine en baissant de plus de 2 %. A noter que le Nasdaq s’est apprécié de 2,55 % sur la semaine.

Le tableau de la semaine des marchés

| Résultats 26 mai 2023 | Évolution sur une semaine | Résultats 30 déc. 2022 | Résultats 31 déc. 2021 | |

| CAC 40 | 7 326,93 | -2,55 % | 6 471,31 | 7 153,03 |

| Dow Jones | 33 093,34 | -0,92 % | 33 147,25 | 36 338,30 |

| S&P 500 | 4 205,45 | +0,40 % | 3 839,50 | 4766,18 |

| Nasdaq | 12 975,69 | +2,55 % | 10 466,48 | 15 644,97 |

| Dax Xetra (Allemagne) | 15 984,47 | -2,13 % | 13 923,59 | 15 884,86 |

| Footsie (Royaume-Uni) | 7 631,00 | -1,77 % | 7 451,74 | 7 384,54 |

| Eurostoxx 50 | 4 337.50 | -1,10 % | 3 792,28 | 4 298,41 |

| Nikkei 225 (Japon) | 30 916,31 | +0,35 % | 26 094,50 | 28 791,71 |

| Shanghai Composite | 3 212,50 | -2,01 % | 3 089,26 | 3 639,78 |

| Taux OAT France à 10 ans | +3,110 % | +0,091 pt | +3,106 % | +0,193 % |

| Taux Bund allemand à 10 ans | +2,537 % | +0,108 pt | +2,564 % | -0,181 % |

| Taux Trésor US à 10 ans | +3,837 % | +0,156 pt | +3,884 % | +1,505 % |

| Cours de l’euro/dollar | 1,0710 | -0,82 % | 1,0697 | 1,1378 |

| Cours de l’once d’or en dollars | 1 942,35 | -1,67 % | 1 815,38 | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 76.88 | +1,54 % | 84,08 | 78,140 |

L’assurance vie entre deux eaux !

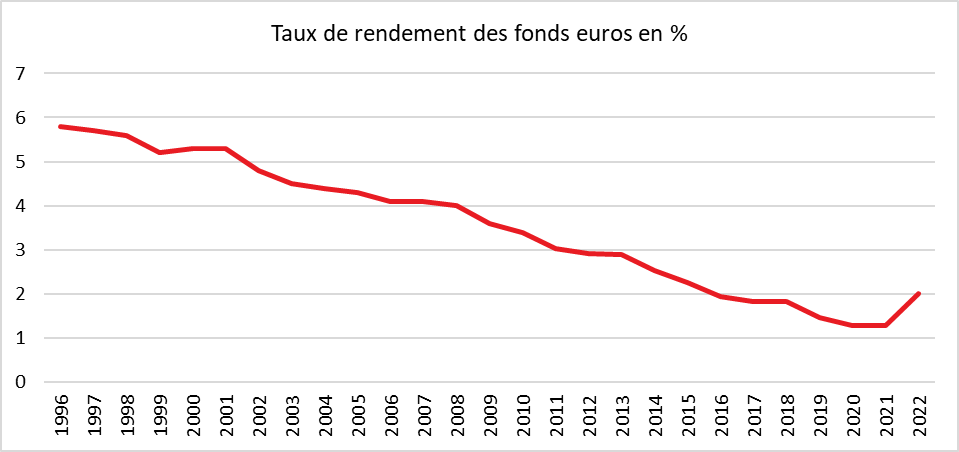

Les assureurs n’aiment ni les périodes de faibles taux d’intérêt, ni celles de remontée brutale de ces derniers. Les faibles taux des obligations pèsent sur le rendement des fonds euros. La hausse rapides des taux, de son côté, peut conduire des assurés à effectuer des retraits des fonds euros obligeant les assureurs à vendre des obligations achetés à des prix plus élevés. Le passage d’une période à une autre peut être compliqué pour les assureurs mais est temporaire. Les prochaines années pourraient, en effet, être à nouveau plus porteuses pour les fonds euros.

De 2020 à 2023, les taux d’intérêt des obligations d’État à 10 ans sont passés de -0,2 à 3 %. Les taux d’intérêt à court terme (sur les dépôts à terme, sur les placements monétaires…) sont aussi passés au-dessus du rendement du fonds en euros (2 % en 2022) avec les relèvements successifs des taux directeurs décidés par la Banque centrale européenne (BCE).

Pour les fonds euros, la baisse de leur rendement a conduit à une collecte négative depuis deux ans. Les épargnants arbitrent en faveur des unités de compte ou effectuent des rachats en vue d’une réallocation sur d’autres produits d’épargne (livrets réglementés, dépôts à terme, etc.) plus rémunérateurs.

Cercle de l’Épargne – données APCR

La décollecte nette reste pour le moment mesurée, autour d’une trentaine de milliards d’euros au regard du montant total des fonds euros (1 470 milliards d’euros). Les assurés modifient peu leur allocation d’épargne par inertie. Ils ne ferment pas leurs contrats d’assurance vie afin de ne pas perdre les avantages fiscaux qui leurs sont attachés. Face au risque de retraits, les assurés ont réagi en puisant sur la provision pour participation aux bénéfices (PPB) pour doper le rendement de 2022. La grande majorité des assureurs disposent d’importantes PPB constituées ces dernières années et qui ont vocation à être redistribuées au profit des assurés.

Dans les prochaines années, l’attractivité des fonds euros devrait augmenter avec la hausse des taux d’intérêt. Les investisseurs parient sur des taux plus élevés que lors des dix dernières années. Les besoins d’investissement étant en forte augmentation notamment en lien avec la transition énergétique, l’épargne sera davantage convoitée. Devenant plus rare, son prix sera élevée. Depuis 2020, les déficits publics atteignent des niveaux records (4,5 % du PIB en 2022 au sein de la zone euro) obligeant les États à emprunter des sommes croissantes. Les dépenses publiques sont orientées à la hausse en raison du vieillissement et des besoins en matière de défense, de santé ou d’éducation. Le soutien à la transition énergétique, à la recherche & développement et à la réindustrialisation amène les États à accroître également leurs dépenses. L’inflation devrait être plus forte dans les prochaines années que durant la période 2012/2021 ce qui conduit les taux d’intérêt à être plus élevés. La décarbonation de l’économie, le vieillissement qui réduit le nombre d’actifs disponibles, les besoins en services domestiques sont par nature inflationnistes. L’augmentation rapide de la masse monétaire, ces dix dernières années constitue une réserve d’inflation. Celle-ci diminuera le coût de la garantie en capital. La hausse du rendement des fonds euros devrait s’accompagner d’une moindre progression des prix de l’immobilier, voire d’un ajustement à la baisse. Au sein de la zone euro, au premier trimestre 2023, en rythme annualisé, les prix des logements sont en baisse de 3 %. Dans une période à plus volatilité, compte tenu de la forte aversion aux risques des investisseurs, les fonds euros devraient être privilégiés au détriment des actions dont les cours dans ce contexte devraient moins progresser. À moyen terme, les fonds euros devraient donc retrouver de leur attractivité d’autant plus que les épargnants de plus en plus âgés seront à la recherche de placements sûrs.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com