Accueil > Actualités > Prévoyance > 2019 >

Dépendance, sortir des sentiers battus

Le rapport de Dominique Libault semble récuser l’assurance comme solution pour financer la dépendance. Pour autant, la dépendance répond parfaitement à la logique assurantielle ; c’est un risque car tous les seniors n’ont pas vocation à devenir dépendants. Il est modélisable sous réserve d’avoir accès aux données de santé publique. Les pouvoirs publics opposent bizarrement solidarité et assurance. Pour autant, depuis 1945, les assurances sociales se sont révélées être des instruments très puissants de solidarité. L’assurance, c’est une technique de couverture des risques reposant sur la mutualisation. C’est par définition un système redistributif. Elle permet de réduire le coût supporté par chacun des assurés du fait qu’ils ne sont pas tous dépendants au même moment. L’assurance n’interdit pas une prise en charge par l’État de tout ou partie des cotisations pour les assurés les plus modestes. Ce refus est d’autant plus préjudiciable qu’aucune autre solution n’est avancée. Le recours à la CRDS et à la CADES une fois l’épuration de la dette sociale réalisée est fort sympathique, mais nul ne sait quand celle-ci interviendra. Initialement prévu pour 2024, du fait de la persistance des déficits, le Ministre des Comptes publics a indiqué que le remboursement pourrait être différé d’une à plusieurs années.

Avant d’être problème financier, la dépendance pose la question de l’accès aux services et aux soins du quotidien. Les soins lourds de santé sont pris en charge par l’assurance maladie, en revanche, les soins de la vie quotidienne, les problèmes d’hébergement ou d’adaptation des logements sont complexes et coûteux. Les familles, face à la dépendance d’un proche, se divisent fréquemment. Or, d’ici le milieu du siècle, le nombre de personnes dépendantes, en France, sera amené à doubler. Chaque année, plus de 225 000 nouveaux cas de dépendance sont comptabilisés.

La question de la dépendance constitue le défi social des trente prochaines années. Avec l’arrivée, d’ici une dizaine d’années, aux grands âges des générations du baby-boom, les pays européens devront faire face à une augmentation sensible des dépenses de santé et de soins, des dépenses d’hébergement ainsi que des dépenses relatives aux services de proximité. Ainsi, au sein de l’Union européenne, les dépenses publiques liées à la dépendance devraient passer de 1,6 % du PIB en 2013 à 2,8 % en 2060 (Commission européenne, 2015).

Selon différentes études, notamment celles réalisées à partir des données européennes (enquête SHARE de l’INSEE), la probabilité de perte d’autonomie varie entre 29 % et 58 % pour les hommes et entre 51 % et 79 % pour les femmes. La durée de la dépendance oscille entre 2,2 et 3,7 ans pour les hommes et entre 3,7 et 4,7 ans pour les femmes. Ces écarts s’expliquent en partie par l’adoption de critères différents pour définir ce qu’est la perte d’autonomie.

La qualité de vie des personnes dépendantes à domicile est un sujet clef. La présence ou non de professionnels de santé, de moyens de transport et de services de proximité, joue un rôle majeur dans le maintien à domicile. En effet, 86 % des personnes âgées de plus de 80 ans vivent chez elles. Dans 40 % des cas, ce sont des femmes seules. Il faut souligner que seulement 20 % des personnes de plus de 80 ans vivent dans un logement avec un ascenseur. 35 % de cette catégorie de population n’ont pas accès dans leur agglomération à un cabinet ophtalmologique ou à un cabinet de cardiologie. Si en moyenne 31 % des plus de 60 ans sont à 30 minutes en voiture d’un établissement de santé, ce taux atteint plus de 50 % dans 18 départements dont ceux de l’Ariège, des Alpes-de-Haute-Provence ou du Cantal.

L’Allemagne qui dans les années 90 avait privilégié le maintien à domicile se heurte aujourd’hui à la problématique du personnel et des coûts. Si dans un premier temps, cette option est une source d’économies, mais par l’absence de gains d’échelle, elle apparaît vite comme budgétivore obligeant à une réorientation de la politique à travers la construction d’établissements spécialisés.

Le système de protection sociale est confronté au défi de la massification. L’arrivée en masse des générations du baby-boom à l’âge de la retraite et ensuite à l’âge de la dépendance se double de l’allongement de l’espérance de vie. Ces contraintes s’imposent à nous et changent la nature de notre système. Construit sur la base d’une large population active et d’une faible population retraitée, il doit faire face une inversion des fondations. La profession médicale doit opérer une véritable révolution. Formés à soigner, les praticiens sont amenés à accompagner des personnes dépendantes en fin de vie. La massification du système de soins peut déboucher de manière insidieuse et implicite à une sélection des patients selon des critères arbitraires, l’âge, l’état de santé, la fortune…

La prise en charge de la perte d’autonomie constitue un enjeu de taille tant financier que moral. Pour les personnes et les familles concernées, la perte d’autonomie provoque un surcroît de dépenses brutal qui peut être difficilement financé en s’appuyant exclusivement sur les pensions de retraite. Le coût des dépenses associées à la perte d’autonomie est en effet généralement supérieur au montant de la retraite moyenne. La situation ne devrait pas s’améliorer dans les prochaines années en raison d’une baisse de taux de remplacement des régimes de retraite obligatoire. La baisse pourrait atteindre, selon la Commission de Bruxelles, 12 points de pourcentage entre 2013 et 2060.

Face à cette augmentation des coûts, les pouvoirs publics privilégient la solution du maintien le plus longtemps possible au domicile. Cette option qui s’appuie sur la volonté supposée des intéressés, répond avant tout à une approche budgétaire de court terme. Grâce à l’appui des aidants familiaux, en allégeant le coût de l’hébergement, les pouvoirs publics réduisent à première vue les coûts supportés par la collectivité. Ce choix de l’hébergement à domicile s’impose évidemment pour les cas les plus légers de dépendance. Il est, en revanche, inopérant pour les cas plus complexes, surtout quand il s’agit de personnes seules et vivant en milieu rural ainsi que dans des communes de banlieues mal desservies. Les scénarii de l’administration occultent consciemment le fait que dans les prochaines années le nombre des aidants familiaux sera amené à diminuer en raison même du vieillissement de la population et de l’éclatement des structures familiales. Actuellement, plus de 4 millions de personnes aident une personne dépendante de manière régulière. En y ajoutant l’aide occasionnelle, ce nombre atteint 8,3 millions. Selon certaines sources, ce chiffre atteindrait 11 millions (baromètre Fondation April). Plus de la moitié des personnes dépendantes à domicile sont aidées à titre principal par leur conjoint ou par un proche. Pour le laboratoire d’économie et de gestion des organisations de santé de l’Université de Paris Dauphine, les aidants familiaux permettent une économie de plus de 11 milliards d’euros. Avec la montée en puissance de la dépendance, d’ici 2030, plus d’un cinquième de la population serait amené à s’occuper d’une personne dépendante. Étant rappelé que les aidants familiaux sont eux-mêmes des personnes âgées.

La dépendance est consommatrice de soins au quotidien. Pour y faire face, encore faut-il disposer d’un personnel suffisant et bien formé techniquement et moralement. Or, depuis plus de trente ans, afin de maîtriser les dépenses, il a été décidé de limiter les effectifs d’étudiants pour les professions médicales. La pénurie constatée aujourd’hui ne pourra que s’amplifier dans les prochaines années. En 2019, les personnes dépendantes éprouvent déjà des difficultés à être soignées en début et en fin de journée. En outre, bien souvent, la fréquence des passages est insuffisante pour garantir un niveau de soins compatible avec l’état de santé des patients.

Comme tous les autres Français, les professionnels de santé ont des contraintes familiales qui limitent leurs disponibilités à des moments clefs de la journée (entrées et sorties des enfants à l’école par exemple). Les professionnels de santé aspirent à un rythme de vie équilibré mais qui aboutit à réduire l’offre de soins. Ils sont de plus en plus nombreux à opter pour le statut de salarié, voire à choisir la médecine du travail, jugés moins chronophages que l’exercice en libéral ou en établissement de santé. La complexité et le coût croissant des déplacements en milieu urbain ou en milieu rural limitent également l’offre de soins. Il n’est pas rare que des infirmiers ou des kinésithérapeutes refusent de prodiguer des soins du fait de l’éloignement du domicile de la personne dépendante de leur lieu traditionnel d’exercice. Dans des banlieues difficiles, certains mettent également en avant le problème de la sécurité. En outre, à la différence du handicap par exemple, la gérontologie souffre d’un déficit d’image et d’attractivité que l’on retrouve dans le cursus de formation des médecins et, plus largement, dans les filières de formation médico-sociales.

Or, l’accès difficile des soins peut avoir des conséquences importantes pour les personnes âgées. Le traitement de la douleur peut être négligé tout comme le respect des simples règles d’hygiène.

De nombreux pays européens ont mis en place des prestations relatives à la perte d’autonomie mais elles ne permettent pas de couvrir l’ensemble des besoins et le reste à charge pour certaines familles peut être par conséquent très élevé.

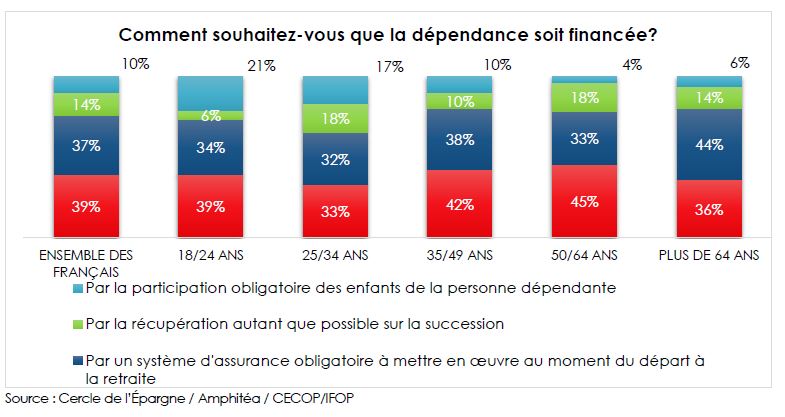

Le recours à des systèmes d’assurance privée reste trop partiel pour donner des résultats tangibles. Aux États-Unis, seules 7 % des dépenses de perte d’autonomie sont financées par le biais de l’assurance dépendance privée, un chiffre qui tombe à 2 % dans les autres pays de l’OCDE. Malgré tout, une partie de la population est susceptible de souscrire un tel contrat. Selon l’enquête 2019 du Cercle de l’Épargne et d’Amphitéa, 37 % des sondés estiment que le financement de la dépendance passe par le développement d’un dispositif assurantiel obligatoire. Cette formule arrive en tête chez les 50/64 ans (45 % des sondés).

La faible couverture assurantielle est liée au fait que s’assurent essentiellement les personnes qui estiment avoir un fort risque d’être dépendantes. Une partie des populations de l’OCDE considèrent que leur patrimoine leur permettra de faire face aux dépenses liées à la dépendance. Une autre partie estime que c’est à l’État ou plus globalement aux collectivités publiques qu’il revient de financer ce risque.

Les retraités concentrent une grande part du patrimoine des ménages. Ils sont, en règle générale, propriétaires de leur résidence principale, 77 % en France. Le règlement de la question de la dépendance passe par la mobilisation de ce patrimoine. Cependant, la vente de la résidence principale ou l’organisation de viagers ne sont pas évidentes à réaliser. La perte de l’autonomie peut être rapide et nécessiter de disposer rapidement de liquidités ; or, la vente d’un logement exige plusieurs mois. En milieu rural, dans des villes connaissant des problèmes économiques ou en déclin démographique, il peut s’avérer difficile de trouver des acquéreurs. En outre, les héritiers peuvent mal vivre le fait de vendre les biens de leurs aïeux.

La solution des prêts viagers hypothécaires

Dans les pays anglo-saxons, le recours aux prêts viagers hypothécaires est utilisé notamment dans le cadre du financement de la retraite ou de la dépendance. Cette formule existe également en France depuis 2007 mais reste assez confidentielle.

Les prêts viagers hypothécaires (appelés « lifetime mortgage » au Royaume-Uni ou « Home Equity Conversion Mortgage » aux États-Unis sont des opérations de crédit permettant d’obtenir des liquidités grâce à son patrimoine immobilier. Contrairement aux ventes en viager telles qu’elles sont pratiquées en France, ce dispositif n’implique aucun transfert de propriété. Les propriétaires occupants empruntent avec hypothèque sur tout ou partie de la valeur de leur logement. La principale différence avec une hypothèque classique réside dans le fait que l’emprunteur n’a besoin d’effectuer aucun remboursement tant qu’il occupe le bien. Les intérêts viennent donc s’ajouter au solde de l’emprunt. Le prêt viager hypothécaire arrive à échéance quand l’emprunteur ou le dernier des emprunteurs décède, vend le logement ou en déménage de manière permanente. En cas de décès, les héritiers peuvent au choix, soit rembourser le montant du crédit au prêteur afin de conserver le bien immobilier, soit vendre le bien. Si son prix de vente est supérieur au montant de la dette, ils pourront récupérer la différence. Le risque de longévité et le risque d’évolution des prix de l’immobilier sont transférés au prêteur, le montant de la dette de l’emprunteur étant limité à la valeur du logement à l’échéance du contrat. Les prêts viagers hypothécaires ne nécessitent pas d’examen médical et ne sont soumis à aucun critère de revenu, ils sont donc accessibles aux personnes en mauvaise santé ou disposant de revenus modestes. La seule contrainte est d’avoir les moyens de continuer à payer les impôts fonciers et l’assurance habitation. Contrairement à l’assurance dépendance privée (avant l’apparition de la perte d’autonomie), les prêts viagers hypothécaires peuvent être souscrits à un âge très avancé. Ils peuvent par ailleurs donner lieu à une mutualisation et à une titrisation, même si, en la matière, depuis la crise des subprimes, cette pratique est jugée suspecte.

Aux États‑Unis, 2 % à 3 % des propriétaires dépendants avaient, en 2010, souscrit un prêt viager hypothécaire (Consumer Financial Protection Bureau, 2012). Le Home Equity Conversion Mortgage (HECM), assuré par la Federal Housing Administration (administration fédérale du logement), domine le marché américain des prêts viagers hypothécaires avec plus de 90 % des parts de ce marché. Le nombre de nouveaux prêts HECM était passé de moins de 7 000 en 2 000 à plus de 110 000 en 2009. Après la crise des subprimes, il est retombé à 55 000 en 2012. En Europe, le marché des prêts viagers hypothécaires représentait 3,31 milliards d’euros en 2007.

Pour un certain nombre d’experts, le recours aux prêts hypothécaires pourrait couvrir une part significative des dépenses liées à la dépendance. L’évaluation du coût de la perte d’autonomie est un exercice difficile, en particulier en raison des différents acteurs intervenants pour sa prise en charge : les systèmes publics (qui diffèrent d’un pays à l’autre), les personnes âgées elles‑mêmes et leur famille. En fonction des critères retenus, le montant des dépenses peut varier de 1 à 10.

Aux États‑Unis, selon certaines études, le coût annuel médian s’élève à 47 934 dollars pour l’aide-ménagère, à 49 192 dollars pour les soins de santé à domicile, à 18 200 dollars pour les structures d’accueil de jour, à 45 000 dollars pour les résidences services et à 97 455 dollars pour une chambre privée dans une maison de retraite (Genworth Cost of Care Survey, 2017). Selon d’autres études américaines, le coût global annuel de la dépendance se situerait entre 50 000 et 70 000 dollars.

Selon des données néerlandaises, les dépenses liées à la perte d’autonomie s’élèvent au total à 73 817 dollars. Au Royaume‑Uni, l’estimation du coût moyen des dépenses liées à la perte d’autonomie sur toute la vie est de 53 506 dollars pour les femmes et de 29 531 dollars pour les hommes. En France, le coût se situerait entre 70 000 et 150 000 euros par an.

Du fait des écarts des prix immobiliers et des coûts des services liés à la dépendance, la formule des prêts hypothécaires est plus adaptée aux pays d’Europe du Sud qu’aux États-Unis. Dans ce dernier pays et au Royaume-Uni, la mobilisation du patrimoine financier apparaît plus adaptée.

Depuis vingt ans, chaque Président de la République annonce une grande loi sur la dépendance. À chaque fois, le projet est enterré faute de volonté. La question du financement sert d’épouvantail. Or, elle est loin d’être la seule ni, peut-être, la plus complexe à régler. Les personnes de plus de 60 ans sont aujourd’hui les principaux détenteurs du patrimoine des ménages. Certes, il n’est pas facile de mobiliser un patrimoine immobilier quand la dépendance survient. Mais le recours à des solutions assurantielles pour financer la prise en charge est imaginable soit en complément des revenus, soit en soudure, le temps de vendre le logement ou de le louer. Serait-il choquant que les retraités s’acquittent d’une cotisation dépendance obligatoire si en contrepartie une prise en charge de qualité était assurée ? Au-delà de la question financière, c’est en effet le niveau de services et le suivi des personnes dépendantes qu’il convient d’améliorer. D’ici 2040, la menace d’une société duale, avec d’un côté les actifs valides et de l’autre ceux qui seront invalides ou à la charge de la société, et un fossé au milieu, est réelle. Afin que la solidarité puisse conserver toute sa place, elle doit être acceptée par tous et reposer sur une répartition équitable des charges.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com