Accueil > Actualités > Epargne > 2018 >

Tour de piste de l’épargne en juillet

L’épargne réglementée maintient le cap malgré la baisse des taux

L’épargne réglementée s’élevait fin 2017 à 733 milliards d’euros avec un gain de 18 milliards d’euros sur l’année. Le Livret A a connu, après deux années difficiles, un rebond quand dans le même temps le Plan d’Épargne Logement enregistrait un net ralentissement au niveau de sa collecte. Le Livret d’Épargne Populaire comme le Livret Jeune sont toujours en difficulté.

Le Livret A, le LDDS, le Livret d’Épargne Populaire et le Livret d’Épargne Jeune

L’année dernière, les ménages ont, malgré son faible rendement, privilégié le Livret A avec un flux positif de 8 milliards d’euros mettant fin à deux années de décollecte. L’encours du Livret A a dépassé 256,7 milliards d’euros, celui du LDDDS 103,9 milliards d’euros et celui du Livret d’Épargne Populaire 44,1 milliards d’euros. Ce dernier produit doit faire face à une désaffection de la part des ménages français, son encours a ainsi diminué de 1,8 % l’année dernière.

Le Livret A, créé en 1818, a terminé avec beauté son deuxième siècle d’existence. 55 millions de Français détiennent un Livret A soit un taux de couverture de 82,1 %. 800 000 Livrets A sont détenus par des personnes morales.

23,9 millions de personnes ont un Livret de Développement Durable et Solidaire et 8,7 millions un Livret d’Épargne Populaire. Les taux de détention de ces deux produits sont respectivement de 36 et 13 %.

La concentration de l’épargne au sein des livrets réglementés

L’encours moyen du Livret A est de 4 574 euros contre 4 325 euros pour le LDDS et 5 000 euros pour le Livret d’Épargne Populaire.

5 % Livrets A dépassent le plafond de 22 950 euros et représentent 26,7 % de l’encours en 2017 contre 22,6 % en 2016. A contrario, 60 % des Livrets ont moins de 1 500 euros et ne représentent que 3 % de l’encours. 10 % des Livrets A représentent 50 % de l’encours.

17 % des LDDS dépassent le plafond de 12 000 euros et représentent 47,7 % de l’encours en 2017 contre 43,3 % en 2016. Deux tiers des LDDS ont moins de 6 000 euros mais ils ne représentent que 17 % de l’encours. 20 % des LDDS représentent 58 % de l’encours.

Les LEP dépassant le plafond de 7 700 euros représentaient, en 2017, 69,1 % de l’encours contre 66,9 % en 2016. Même si 40 % des ménages sont potentiellement éligibles au LEP, le taux de détention est en baisse constante. Il est passé de 21 % en 2008 à 13 % en 2017.

Le nombre d’opérations sur les livrets

En moyenne, 4,57 opérations de versement sont effectuées chaque année sur le Livret A et 4,92 opérations de retrait. Le montant moyen des opérations atteint 757 euros (434 euros pour le LEP et 71 euros pour le LDDS).

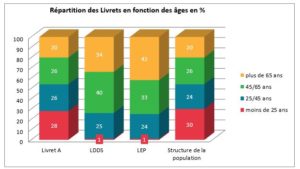

La détention par âge

Les moins de 25 ans ne détiennent que 7 % de l’épargne réglementée contre 39 % pour les plus de 65 ans. 95 % des moins de 25 ans logent leur épargne réglementée dans le Livret A contre 63 % pour l’ensemble de la population. Les Livrets d’Épargne Jeune disposent d’un encours de 6,1 milliards d’euros, son niveau le plus bas depuis 2006. Les jeunes boudent ce produit qui bénéficie pourtant d’une majoration de taux par rapport au Livret A (taux moyen en 2017 de 1,4 %).

Source : Banque de France

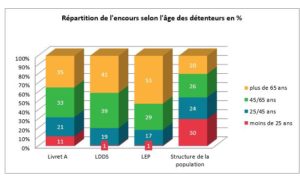

Au niveau de l’encours, sans surprise, les plus de 65 ans effectuent la course en tête. S’ils représentent 20 % de la population, ils détiennent plus de 35 % de l’encours du Livret A et même 53 % de l’encours du Livret d’Épargne Populaire. Leur surreprésentation est liée au phénomène d’accumulation et au fait que les retraités continuent à épargner.

Source : Banque de France

Le Plan d’Épargne Logement abandonne sa place de champion pour la collecte

L’encours du Plan d’Épargne Logement a atteint 270 milliards d’euros en hausse de 4 % en un an. La collecte a été de 11 milliards d’euros en 2017 contre 19 milliards d’euros en 2016. Hors capitalisation, la collecte n‘a été que 470 millions d’euros en 2017 contre 1,1 milliard d’euros en 2016. Même si les changements de taux et de réglementation ne concernent que les nouveaux plans, les épargnants délaissent ce produit.

Sur les cinq premiers mois de l’année 2018, le PEL poursuit son mouvement repli. Le Livret A a collecté plus de 10 milliards d’euros quand le Plan d’Épargne Logement a engrangé moins de 800 millions d’euros. Entre 2015 et 2016, le PEL pouvait enregistrer des collectes mensuelles supérieures à 1 milliard d’euros ; aujourd’hui elles tournent autour de 200 millions d’euros. Le changement de fiscalité et la baisse du taux de rendement expliquent la désaffection des épargnants. Mais ce recul est assez irrationnel car les changements opérés par le gouvernement ne sont pas rétroactifs. Le rendement des plans est celui en vigueur au moment de la souscription. Il en est de même pour la fiscalité. Au 31 décembre, 15,5 millions de plans avaient été souscrits et n’étaient pas assujettis sauf pour ceux vieux de plus de 12 ans au prélèvement forfaitaire unique de 30 %. Le taux moyen des plans souscrits était au mois de mai de 2,69 % contre 1 % pour ceux ouverts depuis le 1er janvier 2018.

Le rapport de l’Observatoire de l’Épargne Réglementée souligne que le taux du Plan d’Épargne Logement, fixé depuis le 1er août 2016 à 1 %, est supérieur à celui qui devrait être en vigueur en appliquant la formule. Le taux du PEL est égal à la moyenne des taux swap à 10, 5 et 2 ans soit actuellement 1,12 %, 0,48 % et 0,12 %, soit 0,71 %.

L’assurance-vie plie mais résiste

La collecte nette de l’assurance-vie a diminué de 58 % en 2017. Le poids de ce produit au sein du patrimoine des ménages s’érode mais reste de loin le plus important. Il est passé de 40 à 38 % de 2016 à 2017. La collecte des unités de compte a atteint 20 milliards d’euros, soit un gain de 43 % par rapport à 2016. Néanmoins, les fonds euros représentent 32 % du patrimoine des ménages contre 6,90 % pour les unités de compte. Le rendement des fonds euros a légèrement baissé en 2017, 1,8 % contre 1,9 % en 2016.

La détention directe et indirecte d’actifs investis en fonds propres

Les Français sont réputés ne pas investir fortement dans les actions des entreprises. Dans les faits, le comportement des ménages français est assez proche de celui des ménages italiens ou allemands. Ainsi, la part des produits de fonds propres au sein du patrimoine financier est de 21 % en France et en Italie contre 36 % aux États-Unis. Cette part a diminué après la crise de 2008. Si aux États-Unis, les ménages sont revenus sur les marchés, en Europe continentale, la détention directe d’actions n’a pas retrouvé son niveau d’avant crise. Même en prenant en compte les Organismes de Placement Collectif, la France ne compense pas son retard sur les États-Unis.

La prise de risques, un combat sans fin

En 2017, les Français ont privilégié les dépôts à vue et le Livret A. La réorientation de l’épargne des ménages vers les placements à risque reste à réaliser. Selon la dernière enquête du Cercle de l’Épargne/Amphitéa de 2018, seuls 7 % des sondés se déclarent prêts « certainement » à transférer une part importante de leur épargne vers des placements en actions ou en unités de compte. 32 %, avec plus de circonspection, déclarent que « probablement », ils pourraient le faire. Au total, 39 % des Français n’excluent donc pas de tels transferts. Bonne nouvelle, chez les moins de 35 ans, ce taux monte à 46 %.

L’acceptation de la prise de risque est liée au niveau du patrimoine financier. Elle est de 32 % pour ceux ne disposant pas de patrimoine quand elle atteint 54 % parmi les patrimoines élevés. Les Français qui épargnent très régulièrement sont les plus disposés à prendre des risques (51 %).

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com