Accueil >

Le Coin des Epargnants du 28 novembre 2025

Des marchés résilients malgré les doutes sur l’IA

Aux États-Unis, la semaine boursière a été réduite en raison de la fête de Thanksgiving, jeudi 27 novembre (pas de cotation), et du Black Friday (fermeture anticipée de Wall Street).

Après plusieurs semaines de doutes sur la rentabilité future de l’Intelligence artificielle (IA), les marchés actions ont rebondi à la fin du mois de novembre. Sur la dernière semaine, le Nasdaq a gagné près de 5 %. À l’approche du mois de décembre, la question traditionnelle se pose : les marchés connaîtront-ils un « rally » de fin d’année, permettant à Wall Street d’aller battre des records et au CAC 40 de revenir au contact de son pic à 8 314,33 points du 13 novembre dernier ? Signe de cet attrait retrouvé pour les actifs risqués, le bitcoin reprend de la hauteur, à plus de 91 000 dollars, tandis que l’ether franchit de nouveau le seuil des 3 000 dollars. En un mois, le bitcoin a néanmoins perdu 20 % de sa valeur.

Sur l’ensemble du mois de novembre, les indices actions ont fait du surplace. Le ralentissement de la croissance américaine commence à se faire sentir. En Europe, les incertitudes demeurent élevées. Les probabilités d’une prochaine baisse des taux directeurs de la Fed ont augmenté au cours de la semaine. Une diminution de 25 points de base des Fed funds à l’issue de la réunion des 9 et 10 décembre semble se profiler. Le gouverneur Stephen Miran, nommé par Donald Trump, n’a pas hésité à établir un lien direct entre la détérioration du marché du travail et la politique monétaire actuelle : « Il faut reconnaître que le taux de chômage a augmenté, et cela est dû à une politique monétaire trop restrictive ».

L’once d’or s’est rapprochée, à la fin du mois de novembre (4 219 dollars), de son record (4 381 dollars), témoignant de la persistance des inquiétudes à l’échelle mondiale. L’évolution de la situation aux États-Unis incite toujours les banques centrales et les investisseurs à acheter du métal précieux.

Le pétrole reste stable autour de 63 dollars, le ralentissement de la croissance mondiale pesant sur la demande. L’Organisation des pays exportateurs de pétrole et ses alliés (OPEP+) « devrait réitérer son intention de suspendre les augmentations de production » au premier trimestre 2026, à l’occasion de sa réunion ministérielle prévue le 30 novembre. En novembre, l’Arabie saoudite, la Russie et six autres membres du cartel avaient déjà annoncé une pause dans la hausse des quotas menée depuis le mois d’avril, et qui avait largement contribué à accroître l’offre de brut sur le marché.

Le tableau de la semaine des marchés financiers

| Résultats 28 nov. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 122,71 | +2,05 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 716,42 | +4,29% | 37 689,54 | 42 544,22 |

| S&P 500 | 6 849,09 | +4,75 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 365,69 | +5 ,83 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 836,79 | +3,19 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 720,51 | +1,90 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 668,17 | +2,78 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 253,91 | +3,18 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 888,60 | -1,30 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,413 % | -+0,060 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,687 % | -0,012 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,024 % | -0,051 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1604 | +0,15 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 219,29 | +3,67 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,10 | +1,06 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 91 166,70 | +7,72 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 24 octobre 2025

Nouveau record pour le CAC 40

Ce mardi 21 octobre, le CAC 40 a battu un record en clôture, à 8 258,86 points, dépassant le niveau atteint le 15 mai 2024, avant la dissolution de l’Assemblée. Il aura fallu près d’un an et demi pour effacer le choc alors subi, sachant que les autres indices européens et américains ont connu entre-temps une forte hausse ; ces derniers ont également battu des records cette semaine.

Le nouveau record du CAC 40 intervient juste après une nouvelle crise politique et la dégradation de la note de la France par l’agence S&P. La discussion budgétaire chaotique aurait pu, elle aussi, refroidir les ardeurs des investisseurs. Tel n’a pas été le cas. Ces derniers avaient largement anticipé la situation. Les considérations politiques ont été mises de côté au profit de considérations économiques et financières. Depuis le début de l’année, les marchés boursiers sont portés par les avancées en matière d’intelligence artificielle et par l’éventuelle amélioration de la productivité qu’elle pourrait engendrer. La reprise de la baisse des taux directeurs de la part de la Banque centrale américaine constitue un autre vecteur de croissance pour les marchés d’actions. Les valeurs boursières profitent, en outre, de la publication des résultats trimestriels des entreprises, supérieurs aux attentes.

Le CAC 40, s’il est influencé par le contexte national, obéit aussi aux grandes tendances de l’économie mondiale. Entre 75 % et 80 % des revenus des sociétés du CAC 40 sont réalisés à l’étranger. Seulement 8 % du chiffre d’affaires de LVMH est réalisé en France, contre environ 27 % en Asie (hors Japon) et 25 % aux États-Unis. Malgré tout, le CAC 40 est loin d’avoir comblé son retard sur ses homologues : depuis le 1er janvier, il n’a progressé que de 10 %, contre plus de 20 % pour le DAX allemand. Avec les derniers soubresauts liés à la discussion budgétaire, le CAC 40 est resté stable vendredi, tandis que les grands indices américains et le DAX atteignaient de nouveaux records. Dès le début de l’examen en séance publique du budget, les menaces de dépôt de motions de censure se sont multipliées. Le Premier secrétaire du PS, Olivier Faure, a réclamé des mesures de justice fiscale (taxe Zucman, ISF climatique, etc.). Le Parti socialiste tente de pousser son avantage, conscient que la survie du gouvernement dépend en partie de sa position.

Aux États-Unis, l’indice des prix à la consommation a été publié ce vendredi après-midi, avec près de dix jours de retard par rapport au calendrier initial, en raison du shutdown de l’État fédéral. L’inflation a augmenté de 0,3 % le mois dernier et de 3 % sur un an. Le consensus établi par Bloomberg tablait sur des hausses respectives de 0,4 % et 3,1 %. Hors alimentation et énergie, la hausse est de 0,2 % sur un mois, contre +0,3 % attendu, et de 3 % sur un an, contre 3,1 % attendu. Des chiffres qui ne changent pas la donne à une semaine de la décision monétaire de la Réserve fédérale. Une détente des taux d’intérêt d’un quart de point est attendue en octobre.

Le pétrole, victime des sanctions

Depuis plusieurs semaines, le cours du baril de pétrole évoluait autour de 60 dollars. Les annonces de nouvelles sanctions prises par les États-Unis contre la Russie ont provoqué une hausse de plus de 5 dollars du baril. C’est la première fois que les exportations de pétrole russes sont directement visées par Washington, qui a placé les deux compagnies pétrolières russes Lukoil et Rosneft sur liste noire. Tous les actifs de ces compagnies aux États-Unis sont désormais gelés, et les entreprises américaines n’ont plus le droit de réaliser des affaires avec elles. Or, ces deux géants représentent l’essentiel des exportations de brut russe.

L’Union européenne a également décidé un nouveau train de sanctions, dont certaines visent la flotte fantôme de pétroliers russes. Cette flotte permet à la Russie de continuer à exporter son pétrole brut malgré les interdictions. Selon Emmanuel Macron, cette flotte parallèle permet à Moscou de financer 30 % à 40 % de son effort de guerre contre l’Ukraine.

La Russie demeure un acteur majeur du marché pétrolier. Avec environ 12 % de la production mondiale, elle est le troisième producteur mondial, derrière les États-Unis et l’Arabie saoudite. Les sanctions décidées par les États-Unis et l’Union européenne interviennent dans un contexte de ralentissement de l’économie mondiale, avec des prix du pétrole plutôt orientés à la baisse. Dans ce cadre, les tensions sur le marché pétrolier pourraient n’être qu’éphémères.

Le tableau de la semaine des marchés financiers

| Résultats 24 oct. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 225,63 | +0,39 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 207,12 | +2,35 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 791,69 | +2,02 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 204,87 | +2,49 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 243,97 | +1,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 638,58 | +2,94 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 674,50 | +1,20 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 299,65 | +5,23 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 950,31 | +2,12 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,434% | +0,074 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,626 % | +0,045 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,001 % | -0,009 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1623 | +0,23 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 128,98 | -0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,61 | +8,86 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 110 205,93 | -5,86 % | 38 252,54 | 93 776,61 |

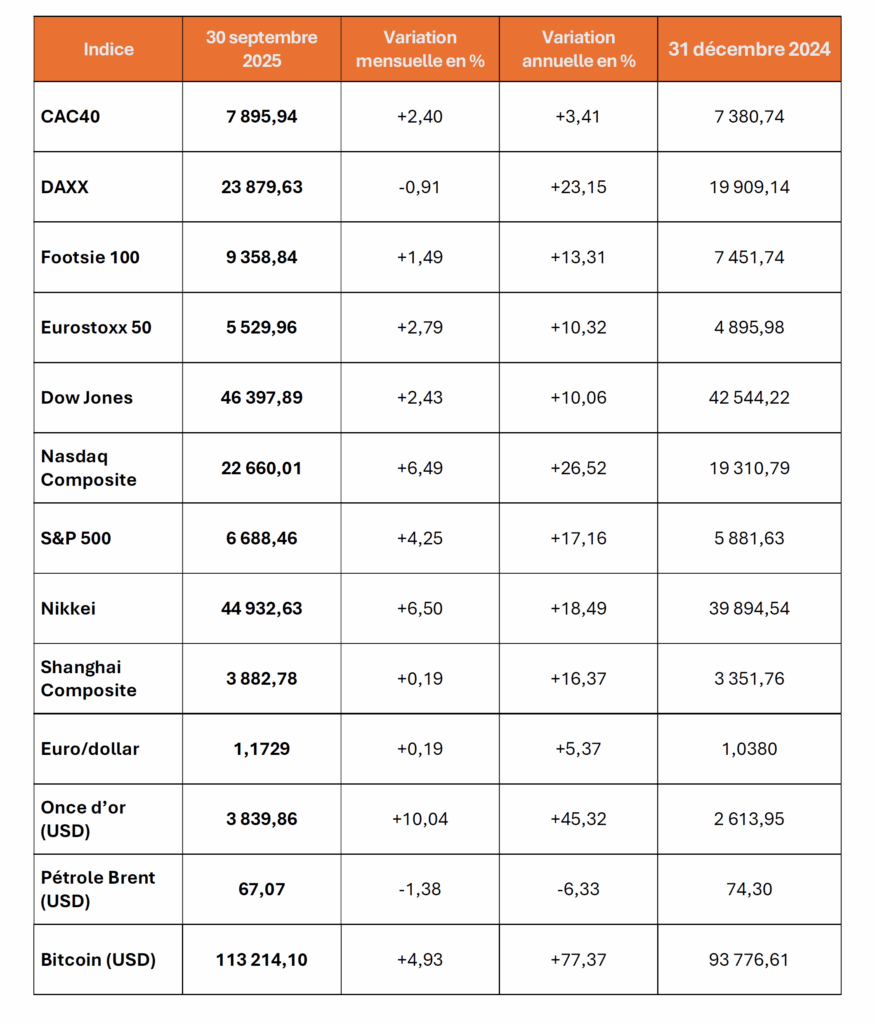

3e Trimestre 2025 : l’or et la bourse américaine toujours en tête

Les champions des placements au 3e trimestre 2025 auront été l’or et les valeurs américaines. L’once d’or a progressé sur ces trois derniers mois de près de 17 %. De leur côté, les valeurs technologiques cotées au Nasdaq ont progressé de plus de 12 %. Les valeurs américaines malgré l’entrée en vigueur des nouveaux tarifs douaniers ont poursuivi sur la lancée des derniers mois. L’indice S&P500 s’est apprécié de près de 8 % et le Dow Jones de 4,28 %. Les indices européens ont connu des progressions plus faibles à l’exception du Footsie britannique (+6,53 %). Le CAC40 a augmenté de 3 %. A noter que le Daxx allemand est resté atone après une longue période de hausse. Il a, en effet, gagné en un an près de 25 % contre +4,25 % pour le CAC 40.

Des marchés entre le yin et le yang

L’or : toujours plus haut

L’or a dépassé, en fin de semaine, 3 780 dollars l’once. Le cours du métal précieux est porté par l’enclenchement d’un nouveau cycle de baisse des taux directeurs de la Fed. Certains estiment qu’il pourrait se rapprocher, voire dépasser, 4 000 dollars. Pour autant, les facteurs de hausse commencent à s’épuiser ou, plutôt, ont déjà été intégrés (Ukraine, Moyen-Orient, droits de douane, etc.).

États-Unis : faible dérive de l’inflation

Sur le front américain, les prix des dépenses de consommation personnelle, la mesure que la Réserve fédérale retient en priorité pour apprécier l’inflation, se sont alignés, en août, parfaitement sur les projections du marché. Ils ont progressé sur un an de 2,7 %, soit 0,1 point de plus qu’en juillet. La hausse se stabilise à 2,9 % hors prix alimentaires et énergétiques. Les investisseurs auraient préféré que la désinflation reprenne, permettant à la Fed de poursuivre son cycle de baisse des taux directeurs. Pour le moment, l’inflation reste néanmoins contenue. La consommation des ménages a augmenté, de son côté, de 0,6 % le mois dernier, quand le consensus donnait une hausse de 0,5 %, comme en juillet, illustrant la résilience des consommateurs.

Le retour des droits de douane

Donald Trump n’avait plus parlé de droits de douane depuis quelques semaines et, visiblement, le sujet lui manquait. À partir du 1er octobre prochain, 100 % de surtaxes sur les produits pharmaceutiques de marque ou brevetés seront imposées, sauf si les entreprises étrangères concernées investissent pour construire des usines sur le sol américain. La Commission européenne est montée vendredi au front pour éteindre l’incendie. Son porte-parole a assuré que ces droits sectoriels ne concerneraient pas les médicaments européens, ces derniers étant inclus dans l’accord commercial Europe–États-Unis limitant les droits de douane américains à 15 %.

Si les États-Unis respectent l’accord signé et exemptent bien, comme convenu, les médicaments européens des 100 % de droits sectoriels, l’Irlande sera la grande gagnante car elle est, de loin, le pays européen le plus exposé. C’est le premier exportateur pharmaceutique mondial (en valeur, non en volume) vers les États-Unis. Cette situation est la conséquence de l’installation de nombreux laboratoires pharmaceutiques en Irlande depuis trois décennies, en raison de la fiscalité attractive.

L’Europe est la seule épargnée. La Commission européenne a rappelé vendredi que son accord commercial avec les États-Unis est le seul à protéger contre de futurs droits plus élevés que le taux général prévu par l’accord. L’industrie pharmaceutique suisse, par exemple, devrait se voir appliquer le taux de 100 %. Or la Suisse est le deuxième plus gros exportateur de médicaments de marque vers les États-Unis. Les laboratoires européens sont néanmoins encouragés à investir aux États-Unis, faute de quoi une révision du tarif pourrait intervenir.

Les actions en mode statu quo

Les investisseurs ont joué la prudence cette semaine, marquée par des indicateurs et des signaux contradictoires. Les indices américains ont cédé un peu de terrain. Les taux des obligations d’État françaises continuent à progresser, tout comme le ratio de dette publique. Le taux de l’OAT à 10 ans s’élevait, vendredi 26 septembre, à 3,562 %.

Le marché du pétrole en tension

Cette semaine, les cours du pétrole ont été orientés à la hausse en raison des déclarations de Donald Trump. Ce dernier a demandé à son homologue turc, Recep Tayyip Erdogan, d’arrêter d’acheter du pétrole russe. Il a également suggéré que les Européens stoppent toutes les importations de gaz en provenance de Russie. Cette hausse n’est pas sans limite. En effet, de plus en plus de barils arrivent actuellement sur le marché, notamment avec la hausse des quotas de production initiée depuis avril par l’Organisation des pays exportateurs de pétrole et ses alliés (Opep+). Néanmoins, l’intensification des frappes ukrainiennes sur les raffineries et les infrastructures pétrolières russes commence à avoir des effets sur le marché des produits raffinés.

Le tableau de la semaine des marchés financiers

| Résultats 26 sept. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 864,67 | +0,00 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 247,29 | -0,13 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 643,70 P | -0,35 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 484,07 | -0,74 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 705,25 | +0,40 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 280,79 | +0,80 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 499,70 | +1,06 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 354,99 | +1,01 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 828,11 | -0,87 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,562 % | +0,006 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,747 % | -0,002 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,180 % | +0,037 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1693 | -1,53 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 780,15 | +1,98 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 70,61 | +4,85 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 109 144,58 | -5,65 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 19 septembre 2025 : toujours la fête pour les marchés américains

Baisse des taux de la Fed : des investisseurs heureux

Le CAC 40 a terminé la semaine à 7 853,39 points, ce qui lui a permis de gagner 0,36 % en cinq jours. Une progression modeste, mais qui fait suite à une hausse de près de 2 % la semaine précédente, la décision de la Fed ayant été largement anticipée. La décision de la banque centrale américaine et le discours de Jerome Powell ont été fortement appréciés par les investisseurs.

Dans ce contexte, de nouveaux records ont été battus à Wall Street. Le Nasdaq a progressé de plus de 2 % sur la semaine. L’engouement pour les valeurs des sociétés présentes sur le marché de l’IA persiste. En l’absence d’indicateurs économiques majeurs, les investisseurs ont suivi de près la conversation téléphonique organisée vendredi entre Donald Trump et Xi Jinping. Les deux présidents ont affirmé qu’un accord était en cours, mais qu’il restait du travail à accomplir. L’enjeu est de parvenir à le finaliser afin d’empêcher TikTok de disparaître aux États-Unis. Lors de sa visite d’État au Royaume-Uni jeudi, Donald Trump a déclaré qu’il souhaitait maintenir TikTok dans son pays.

Les taux des obligations souveraines ont poursuivi leur progression, tout comme le cours de l’or, qui a battu de nouveaux records.

La Fed : sans surprise

Le mercredi 17 septembre dernier, la banque centrale américaine, la Fed, a, pour la première fois de l’année, décidé de diminuer d’un quart de point ses taux directeurs. Ils sont désormais compris entre 4 % et 4,25 %, toujours bien plus élevés que ne le souhaiterait le président américain.

Cette diminution intervient dans un contexte de modération de la croissance de l’activité économique et de ralentissement des créations d’emplois. Dans son communiqué, la Fed a précisé, pour encadrer cette baisse, que l’inflation avait augmenté et restait élevée. Elle a néanmoins laissé la porte ouverte à une ou deux nouvelles réductions lors des réunions d’octobre et de décembre : « En envisageant des ajustements additionnels à la fourchette cible des taux, le comité prendra soigneusement en compte les nouvelles données, l’évolution des perspectives et la balance des risques. »

Les « colombes » l’ont emporté sur les « faucons », qui privilégient la lutte contre l’inflation. Les dernières statistiques sur l’emploi ont convaincu la majorité du comité de politique monétaire d’agir. En août, le Bureau of Labor Statistics a révélé que seuls 73 000 emplois nets avaient été créés le mois précédent, bien moins qu’attendu. L’inflation, quoique persistante, s’est révélée un peu moins élevée que prévu. Hors énergie et alimentation, elle s’établit à 3,1 % (core CPI), quasiment stable par rapport à son niveau de décembre (3,2 %). L’effet des tarifs douaniers sera « de courte durée et ponctuel », estime Jerome Powell. L’inflation demeure néanmoins supérieure à la cible de politique monétaire de la Fed et ne devrait pas reculer dans les prochains mois, en raison des effets attendus de l’augmentation des droits de douane.

Dans son scénario central, la banque centrale américaine a actualisé ses prévisions de taux moyens : 3,6 % fin 2025, 3,4 % fin 2026 et 3,1 % fin 2027.

La polarisation politique des États-Unis a gagné la Fed. Donald Trump continue de faire pression pour obtenir des baisses plus rapides et plus marquées des taux directeurs. Il a ainsi déclaré : « La Fed devrait être indépendante, mais je pense qu’elle devrait écouter des gens intelligents comme moi. Je crois avoir un meilleur instinct que Jerome Powell. » Lors de la réunion du comité de politique monétaire, son ancien conseiller économique, Stephen Miran, a voté contre, demandant une baisse d’un demi-point plutôt que d’un quart de point. Compte tenu des menaces proférées par le président américain, certains se demandent si les membres du comité ont pris leur décision uniquement sur le fondement des données économiques. La perspective d’une Fed moins indépendante qu’autrefois rend les marchés nerveux. Le dollar se déprécie et atteint son plus bas niveau depuis début 2022 face aux principales devises.

Pourtant, les indicateurs économiques ne justifient pas un soutien monétaire massif à l’économie. Le taux de chômage n’est que de 4,3 %, l’économie continue de croître, la consommation se porte mieux que prévu avec encore une hausse de 0,6 % des ventes de détail en août, et la Bourse est euphorique grâce à l’engouement pour l’intelligence artificielle.

Le tableau de la semaine des marchés financiers

| Résultats 19 sept. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 853,59 | +0,36 % | 7 543,18 | 7 380,74 |

| Dow Jones | 46 315,27 | +0,95 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 664,36 | +1,14 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 631,48 | +2,02 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 645,25 | -0,05 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 216,67 | -0,54 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 458,42 | +1,26 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 45 045,81 | +3,65 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 820,09 | +0,34 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,556 % | +0,051 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,749 % | +0,036 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,143 % | +0,065 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1745 | +0,32 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 669,05 | +1,22 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,70 | +0,13 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 115 914,24 | +0,05 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 12 septembre 2025

En attendant la FED

Les investisseurs ont intégré la baisse probable des taux directeurs de la banque centrale américaine la semaine prochaine. Les indices actions ont poursuivi leur progression. Le CAC 40, malgré les dernières péripéties politiques, a gagné plus de 2 % sur la semaine. Wall Street a, quant à elle, battu des records historiques cette semaine.

La Réserve fédérale américaine devrait donc relancer mercredi son cycle d’assouplissement, avec une baisse de 25 points de base comme scénario central. Les investisseurs les plus hardis — ils se font rares — espèrent encore un geste de 50 points de base. Cette hypothèse n’est toutefois estimée qu’à 7,6 % par les opérateurs : si le marché du travail ralentit drastiquement depuis plusieurs mois, l’inflation, sans s’emballer, paraît encore trop élevée pour espérer que la banque centrale accélère le mouvement. Le moral des consommateurs américains est tombé ce mois-ci à son niveau le plus faible depuis mai, et leurs attentes en matière d’inflation à long terme ont augmenté pour le deuxième mois consécutif, du fait des inquiétudes liées au marché du travail et aux prix.

Les taux des obligations souveraines étaient en hausse cette semaine en Europe. Le taux de l’obligation française à dix ans, l’OAT, est repassé au-dessus de 3,5 %.

Statu quo monétaire pour la BCE

Sans surprise, le jeudi 11 septembre dernier, la Banque centrale européenne (BCE) a décidé de ne pas modifier ses taux directeurs. Elle a laissé le taux de dépôt à 2 %, celui de la facilité de refinancement à 2,25 % et celui de la facilité de prêt marginal à 2,4 %.

La BCE a revu à la hausse ses prévisions de croissance pour 2025, qui passent de 0,8 % à 1,2 %. Cette bonne résistance de la zone euro, malgré la mise en œuvre des nouveaux droits de douane américains, a conforté la position des membres du comité monétaire, qui ont choisi de ne pas abaisser les taux, d’autant que l’inflation a légèrement progressé. Christine Lagarde, la présidente de la BCE, est plutôt favorable à une ligne dure sur les taux. Elle a souligné que la banque centrale « était dans une position confortable », que l’accord sur les droits de douane américains avait levé une partie de l’incertitude sur les échanges commerciaux et que le processus de désinflation était terminé.

La question de la décorrélation des politiques monétaires des deux côtés de l’Atlantique se posera dans les prochains mois, la Réserve fédérale américaine devant procéder mercredi prochain à une baisse de ses taux. Cette nouvelle donne pourrait continuer à renforcer la devise européenne, qui a gagné 13 % depuis le début de l’année face au billet vert. Elle s’échange désormais autour de 1,17 dollar, mais le seuil de 1,18 dollar pourrait être prochainement dépassé. Cette appréciation renforcerait l’effet de la majoration des droits de douane. L’attentisme de la BCE en matière de taux pourrait n’être, de ce fait, que temporaire.

L’autre menace pour la zone euro est liée à l’instabilité politique en France et à ses effets sur les dettes souveraines en Europe. Se refusant à commenter la situation d’un pays en particulier, Christine Lagarde a toutefois adressé un message sans ambiguïté au futur gouvernement : « Je suis confiante dans le fait que les décideurs politiques auront à cœur de réduire l’incertitude autant que possible. Il existe également un ensemble de règles — le cadre budgétaire européen — que tous les États membres doivent respecter. Je suis sûre que tous les gouvernements, où qu’ils soient situés, voudront opérer sur la base de ce cadre budgétaire. » En l’état, la BCE n’a pas prévu d’intervenir sur le marché obligataire. « Les obligations souveraines de la zone euro se comportent de manière ordonnée, sans heurts et avec une bonne liquidité », a précisé Christine Lagarde.

Le tableau de la semaine des marchés financiers

| Résultats 12 sept. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 825,24 | +2,15 % | 7 543,18 | 7 380,74 |

| Dow Jones | 45 834,22 | +1,18 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 584,29 | +1,79 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 22 141,10 | +2,15 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 688,61 | +0,45 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 283,29 | +0,93 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 386,61 | +1,30 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 44 768,12 | +5,81 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 870,60 | +0,32 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,505 % | +0,057 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,713 % | +0,051 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,078 % | +0,013 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1712 | +0,70 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 643,55 | +3,38 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 67,47 | +2,97 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 115 206,20 | +4,00 % | 38 252,54 | 93 776,61 |

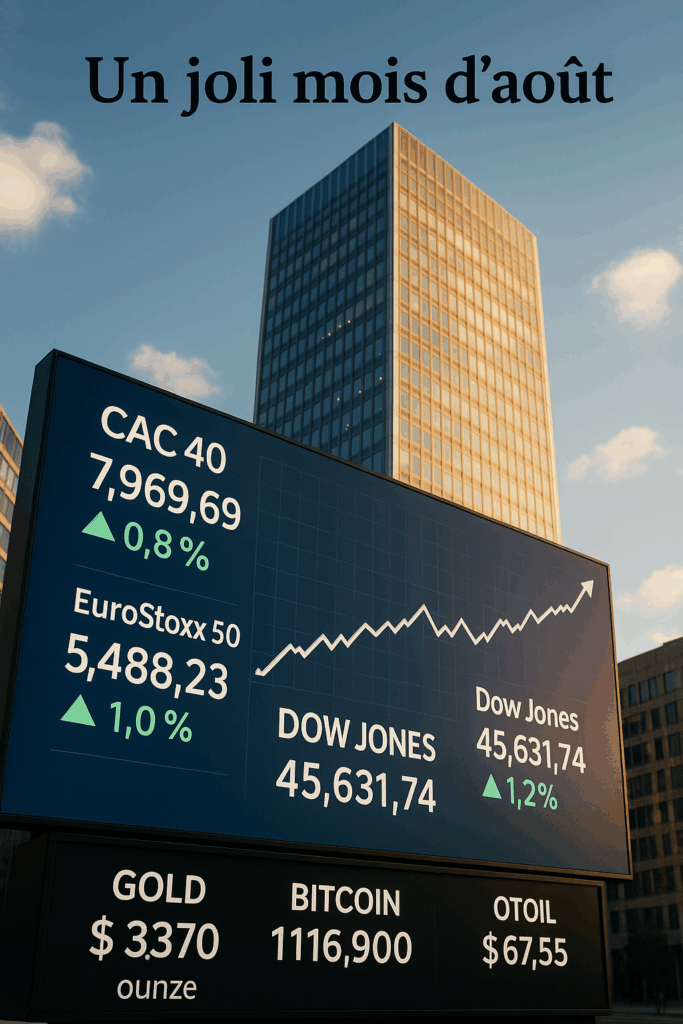

Le Coin des Epargnants du 22 août 2025 : un mois d’août tout en couleur

Hausse du cours des actions, l’or et le bitcoin toujours au plus haut, l’été 2025 peut à première vue être surprenant. Avec l’entrée en vigueur de la hausse des droits de douane américains, le mois d’août 2025 était redouté par les investisseurs, sachant que le huitième mois de l’année est rarement porteur pour les marchés actions. Or, le cru 2025, malgré les incertitudes, se révèle étrangement bon. Plusieurs indices boursiers ont battu des records. En cette troisième semaine d’août, le CAC 40 s’est rapproché des 8 000 points, portant sa hausse depuis le 1er janvier à plus de 8 %. Certes, le DAX allemand fait nettement mieux, avec un gain de plus de 22 %, l’Eurostoxx progressant de plus de 12 %. La Bourse de Madrid a connu une hausse de plus de 30 % depuis le 1er janvier, tandis que Milan et Lisbonne sont également en forte progression. L’indice grec Athex a enregistré une appréciation de plus de 40 %. Le Standard & Poor’s 500, l’indice de référence des professionnels de Wall Street, a progressé de près de 9 % depuis le début de l’année. Le Dow Jones a atteint un plus haut le 15 août, à plus de 45 200 points. Le Nasdaq flirte également avec ses plus hauts historiques. Depuis le décrochage du mois d’avril, marqué par les annonces de Donald Trump sur les droits de douane « réciproques » très élevés, l’indice des valeurs technologiques américaines s’est adjugé près de 40 %.

Ces résultats s’expliquent par les perspectives d’une prochaine baisse des taux de la part de la Fed. En allégeant le coût de la dette pour les entreprises, en favorisant les investissements et en diminuant le rendement des obligations, la baisse des taux contribue à l’augmentation du cours des actions. Les valeurs technologiques, gourmandes en capitaux, y sont particulièrement sensibles. Les investisseurs estiment également que les accords commerciaux signés par les États-Unis constituent un moindre mal. Les droits sont, dans l’ensemble, conformes à ceux qui avaient été annoncés en avril dernier. Contrairement aux craintes de certains à la veille de l’été, les données macroéconomiques rendues publiques ces dernières semaines sont rassurantes pour l’économie américaine. Enfin, les résultats des entreprises pour le deuxième trimestre, dévoilés cet été, sont de bonne facture. En Europe, ils se sont inscrits en ligne avec les anticipations, et aux États-Unis ils se sont révélés supérieurs de 8 % en moyenne aux attentes des analystes. En Europe, les marchés restent portés par les valeurs de la défense et de l’aéronautique. Les valeurs bancaires, longtemps pénalisées, connaissent un réel rebond.

Le niveau élevé du cours de l’or est imputable à la demande toujours forte des banques centrales et à la soif de diversification des investisseurs, les incertitudes demeurant importantes. L’abondance de liquidités, en lien avec la politique monétaire accommodante des années 2009-2022, contribue à la hausse de la valeur des actifs tels que l’or, l’immobilier ou le bitcoin. Pour ce dernier, sa diffusion de plus en plus large, notamment via les fonds indiciels (ETF), se traduit par un cours élevé. La politique pro-crypto du président américain alimente également les achats de bitcoins par les institutionnels comme par les particuliers.

Trump vs Fed : le match continue

Dans le cadre du symposium de politique monétaire de Jackson Hole, Jerome Powell, le président de la Réserve fédérale américaine, a indiqué qu’une baisse des taux directeurs était possible en septembre, en dépit de l’accélération de l’inflation, soulignant les vulnérabilités du marché du travail. Jerome Powell a ainsi déclaré : « Avec une politique en territoire restrictif, les perspectives de base et l’évolution de l’équilibre des risques pourraient justifier un ajustement de notre position politique. » Le scénario d’une détente d’un quart de point du loyer de l’argent est donc envisageable, même si rien n’est encore décidé. Concernant les droits de douane, l’hypothèse de base raisonnable est que leur relèvement créera une hausse « temporaire » des prix, mais que celle-ci mettra du temps à se faire pleinement sentir dans l’économie.

Donald Trump a toujours Jerome Powell, le président de la Réserve fédérale, dans le collimateur. Face au refus entêté de la Fed de baisser ses taux directeurs, le président américain a, par ailleurs, étendu sa campagne d’intimidation aux autres membres du comité de politique monétaire. Il a ainsi déclaré : « Lisa Cook doit démissionner, maintenant !!! » sur son réseau social Truth, dans un message incluant un lien vers un article évoquant des accusations de fraudes hypothécaires émises par un allié du président à l’encontre de la première gouverneure noire de la Réserve fédérale. L’économiste, diplômée d’Harvard et qui a travaillé sous l’administration Obama, a été nommée à ce poste par Joe Biden pour un mandat expirant en 2038. Elle a, jusqu’à présent, toujours voté avec Jerome Powell. Lisa Cook a répondu en indiquant qu’elle n’avait pas l’intention de se laisser intimider et de démissionner de son poste « à cause de quelques questions soulevées dans un tweet ». La Fed est la seule agence fédérale à ne pas être entièrement sous la coupe de la Maison-Blanche. Le président américain a néanmoins le pouvoir de limoger un membre de la Banque centrale, mais sous condition de motifs légitimes. La nouvelle attaque contre l’indépendance de la Réserve fédérale est la conséquence de l’échec de la campagne d’intimidation menée contre Jerome Powell depuis le retour au pouvoir de Donald Trump.

Baisse du prix du pétrole : une aubaine pour l’économie française

Si l’économie européenne souffre de la hausse des droits de douane américains, elle bénéficie en revanche de la baisse du cours du pétrole. Le baril de Brent évolue autour de 66 dollars, soit 20 % de moins qu’en début d’année. En France, le prix moyen du litre de sans-plomb 95 a diminué d’une dizaine de centimes entre janvier et juillet, selon l’Insee. Cette diminution du prix du pétrole contribue à la faible inflation et à l’amélioration des marges des entreprises.

Selon Rexecode, en moyenne, une baisse de 10 dollars du prix du baril de Brent se traduit, au bout d’un an, par un surplus de croissance de 0,1 % à 0,2 % du PIB, accompagné d’une baisse de l’inflation de 0,2 % à 0,3 %. Cela permettrait un gain de 20 000 emplois et une amélioration du solde commercial de la France. Le ministère de l’Économie considère que la faiblesse du cours du pétrole permettra d’atteindre une croissance de 0,7 % du PIB pour la France cette année. Pour les finances publiques, l’effet devrait être neutre à court terme, puis positif dans un second temps. La baisse du prix de l’essence diminue les rentrées de TVA, déjà en recul sur les six premiers mois de l’année contrairement aux anticipations budgétaires, mais la hausse de la croissance compensera ce manque à gagner. La progression de la croissance devrait alléger les dépenses publiques, avec à la clé une amélioration du déficit public de 0,1 à 0,2 point de PIB.

La baisse du cours du pétrole a, en revanche, un effet négatif sur l’environnement. Elle incite les ménages à utiliser plus souvent leur voiture et à émettre davantage de gaz à effet de serre. Elle ne favorise pas l’achat de véhicules électriques.

Le tableau de la semaine des marchés financiers

| Résultats 22 août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 969,69 | +0,72 % | 7 543,18 | 7 380,74 |

| Dow Jones | 45 631,74 | +1,52 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 466,91 | +0,30 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 21 496,53 | -0,55 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 370,74 | -0,18 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 321,40 | +2,13 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 488,23 | +0,99 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 42 633,29 | -0,20 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 825,76 | +4,36 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,422 % | -0,043 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,721 % | -0,063 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,262 % | -0,049 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1715 | +0,31 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 369,82 | +0,36 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 67,55 | +2,55 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 116 670,19 | -0,21 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 15 août 2025

Les indices en mode bronzage d’été

Le CAC 40 a enregistré cette semaine quatre séances de hausse sur cinq (et même sept sur les huit dernières), progressant de plus de 2 % en l’espace de cinq jours, soit presque autant que la semaine précédente (+2,61 %). Depuis le début de l’année, l’indice de la Bourse de Paris a gagné plus de 7 %. À New York, le S&P 500 a signé cette semaine un nouveau record, les investisseurs saluant la rencontre entre Donald Trump et Vladimir Poutine en Alaska. Ils estiment par ailleurs que la Réserve fédérale baissera, dès le mois de septembre, ses taux directeurs, et ce malgré la hausse des prix à la production. Cette baisse serait rendue possible par les mauvais chiffres de l’emploi de juillet ainsi que par le repli de l’activité dans les services, tel que mesuré par l’indice ISM. Malgré tout, l’économie américaine n’est pas encore aux portes de la récession. En juillet, les ventes au détail ont progressé de 0,5 %, stimulées par le secteur automobile et les promotions en ligne, après une progression révisée à 0,9 % en juin. Par ailleurs, l’activité manufacturière dans l’État de New York s’est améliorée : l’indice dit « Empire State » s’est établi à 11,9, après 5,5 en juillet, alors que le consensus tablait sur une stagnation. Le moral des ménages s’est en revanche dégradé, contre toute attente, pour la première fois depuis avril, selon l’Université du Michigan, et les anticipations inflationnistes ont augmenté en raison des craintes liées aux droits de douane.

Les menaces de ralentissement économique aux États-Unis renforcent la probabilité d’une baisse d’un quart de point du loyer de l’argent par la Fed dans un mois. Cette probabilité atteint désormais 91 % selon l’outil FedWatch de CME Group, fondé sur les contrats à terme sur Fed funds. Les investisseurs seront cette année plus vigilants que jamais aux déclarations de Jerome Powell, le président de la banque centrale, lors du symposium de Jackson Hole, traditionnel rendez-vous, à la fin du mois d’août dans le Wyoming, des grands argentiers de la planète.

Le tableau de la semaine des marchés financiers

| Résultats 15 août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 923,45 | +2,22 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 946,12 | +1,91 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 449,80 | +0,94 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 21 622,98 | +0,81 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 372,30 | +0,90 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 140,97 | +0,63 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 165,60 | -3,30 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 43 332,76 | +6,66 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 698,75 | +2,05 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,465 % | +0,119 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,784 % | +0,119 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,311 % | +0,089 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1709 | +1,19 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 342,12 | -1,29 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 66,34 | +0,15 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 117 124,59 | +0,41 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 1er août 2025 : mauvais vent sur les marchés

Bad trip pour les marchés financiers

Les investisseurs ont réagi négativement à l’accord commercial conclu entre les États-Unis et l’Union européenne. Ils estiment que la hausse des droits de douane pénalisera l’activité économique et nuira aux résultats des entreprises. La Bourse de Paris a ainsi cédé plus de 3 % sur la semaine. Les indices américains ont également reculé de 2 à 3 % au cours des cinq derniers jours.

À compter du 7 août, les droits de douane augmenteront pour près de 70 partenaires commerciaux des États-Unis. Les taux s’élèveront à 15 % pour l’Union européenne, le Japon et la Corée du Sud, et à 10 % pour le Royaume-Uni. D’autres pays sont plus sévèrement touchés, comme la Suisse, qui sera soumise à un taux de 39 %. Le Canada, quant à lui, devra faire face à un tarif douanier de 35 %, contre 25 % précédemment, à l’exception des biens couverts par l’accord de libre-échange nord-américain.

L’économie américaine commence à pâtir des incertitudes commerciales. En juillet, les créations nettes d’emplois se sont élevées à seulement 73 000, contre 104 000 attendues, et les chiffres de mai et juin ont été révisés à la baisse de 258 000 postes au total. Le taux de chômage atteint 4,2 % de la population active, conformément aux prévisions, mais en hausse de 0,1 point par rapport à juin. Un ralentissement plus marqué du marché du travail est anticipé dans les mois à venir.

Avec le repli des marchés actions, les taux obligataires s’orientent à la baisse, d’autant que la probabilité d’une diminution d’un quart de point des taux directeurs de la Fed en septembre est désormais estimée à 76 %, contre moins de 40 % auparavant.

Le tableau de la semaine des marchés financiers

| Résultats 1er août 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 546,16 | -3,68 % | 7 543,18 | 7 380,74 |

| Dow Jones | 43 588,58 | -2,92 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 238,01 | -2,36 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 20 650,13 | -2,16 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 425,97 | -3,02 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 068,58 | -0,57 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 165,60 | -3,30 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 40 876,06 | +2,87 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 566,55 | -0,43 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,346 % | -0,040 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,665 % | -0,052 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,222 % | -0,184 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1525 | -1,73 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 346,96 | -2,58 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 69,82 | +1,87 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 114 665,48 | -1,73 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 18 juillet 2025 : quartiers d’été ?

Quartiers d’été pour les marchés financiers

Cette semaine, en attendant le 1er août, date supposée de l’éventuelle entrée en vigueur des droits de douane américains, les investisseurs sont en roue libre. Les indices ont faiblement évolué. La maigre progression de Wall Street a néanmoins permis à l’indice S&P 500 de battre un nouveau record. Le Nasdaq a gagné malgré tout plus de 1,5 %. De son côté, le CAC 40 a perdu sur la semaine 0,10 %. Quelques valeurs comme Legrand, Airbus et Safran ont connu, néanmoins, ces derniers jours une belle progression.

La semaine prochaine, il faudra suivre la réaction des marchés aux résultats des sénatoriales de dimanche au Japon. Le Premier ministre Shigeru Ishiba, malmené dans les sondages, pourrait connaître un revers électoral. Dans l’archipel, l’inflation a ralenti plus qu’attendu en juin mais reste à un niveau élevé, tirée par un doublement sur un an des prix du riz (+99,2 %), de quoi accroître la pression sur la coalition au pouvoir, qui risque de perdre sa majorité à la chambre haute du Parlement. La question de savoir si Shigeru Ishiba démissionnera en cas d’échec se posera.

Aux États-Unis, la consommation résiste malgré la hausse des prix. Selon les données de juillet de l’Université du Michigan, l’indice préliminaire mesurant le moral des consommateurs américains est passé de 60,7 à 61,8, contre 60,5 pour le consensus. Les ménages s’attendent à ce que l’inflation augmente de 4,4 % sur les douze prochains mois, soit six dixièmes de moins que prévu et qu’en juin. Un ralentissement est également constaté sur un horizon de cinq à dix ans. Au mois de juin, l’indice des prix à la consommation (CPI) a augmenté de 0,3 %, soit une hausse de 2,7 % en rythme annuel. Hors alimentation et énergie, l’inflation atteint 2,9 %. Les effets de la hausse des droits de douane commencent à se faire sentir. Un tarif douanier universel de 10 % est entré en vigueur il y a un peu plus de trois mois sur la quasi-totalité des marchandises importées aux États-Unis. L’automobile et l’acier sont particulièrement visés, avec une taxation portée à 25 %. Seuls le Mexique et le Canada bénéficient d’exemptions partielles.

À l’inverse, les Américains profitent d’une essence bon marché : le prix du gallon est redescendu au niveau d’il y a quatre ans, à 3,14 dollars, soit environ 72 centimes d’euro le litre. Néanmoins, les comportements commencent à évoluer. Les ventes de détail ont reculé de 0,9 %, et la production industrielle a baissé de 0,3 % en mai. Selon la Réserve fédérale, la croissance américaine devrait être divisée par deux cette année, passant de 2,8 % à 1,4 %. En décembre dernier, la banque centrale anticipait encore une croissance de 2,1 % pour 2025.

Les effets stimulants des baisses d’impôts (estimés à +0,2 point de PIB en 2025 et +0,3 en 2026) devraient être annulés par le coup d’arrêt à l’immigration et les mesures commerciales pénalisant les importations.

En cas d’entrée en vigueur, le 1er août prochain, de droits de douane de 20 % sur les importations européennes, le Yale Budget Lab estime que le tarif moyen effectif à l’entrée sur le territoire américain grimperait à 18 %, contre 3 % en janvier dernier. L’impact sur les prix pourrait atteindre +1,7 %, et la perte de croissance potentielle serait de 0,7 point de PIB. Le taux de chômage, quant à lui, pourrait augmenter de 0,4 point d’ici la fin de l’année.

Les taux des obligations souveraines ont peu évolué durant la semaine. Jeudi 24 juillet se tiendra la réunion du Comité de politique monétaire de la Banque centrale européenne, qui devrait laisser les taux directeurs inchangés après huit baisses consécutives. Lors de sa dernière réunion en juin, la BCE, encouragée par des signes de ralentissement de l’inflation et une activité économique atone dans la zone euro à 20 membres, avait réduit le taux de dépôt de 25 points de base, à 2 %.

La BCE suit évidemment l’évolution de la politique commerciale américaine. Elle intègre l’option de droits à 30 % sur les importations de l’Union. Cette éventualité complique la prise de décision de la BCE. En effet, des droits élevés accentueraient le ralentissement de la croissance en Europe. Un risque de spirale protectionniste est à craindre avec l’augmentation des droits européens sur les produits américains.

Le tableau de la semaine des marchés financiers

| Résultats 18 juillet 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 822,67 | -0,10 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 342,19 | -0,07 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 296,79 | +0,57 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 20 895,66 | +1,51 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 287,07 | +0,09 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 990,61 | +0,54 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 359,23 | -0,45 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 39 819,11 | +0,33 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 534,48 | +0,88 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,397 % | -0,013 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,691 % | +0,001 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,420 % | +0,10 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1655 | -0,59 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 354,40 | +1,53 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 69,50 | -0,25 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 117 814,04 | +0,23 % | 38 252,54 | 93 776,61 |

Le Coin de l’épargne du 4 juillet 2025 : les Etats-Unis à l’honneur

Trump, toujours Trump

Les investisseurs sont nerveux dans l’attente d’éventuelles négociations commerciales entre les États-Unis et leurs principaux partenaires économiques. Le 9 juillet prochain est la date limite fixée par Donald Trump pour conclure des accords bilatéraux avec des dizaines de partenaires commerciaux. Passé ce délai, Washington appliquera, faute d’accord, les hausses de droits de douane annoncées le 2 avril dernier. Les nouveaux tarifs, en fonction des pays, pourraient atteindre 20 %, 30 %, voire 70 %.

Jusqu’à présent, l’administration américaine a noué des accords avec le Royaume-Uni et le Vietnam, et a accepté une trêve avec la Chine. L’accord entre Washington et Hanoï prévoit des surtaxes de 20 % sur les produits vietnamiens et de 40 % pour les produits transitant par le Vietnam mais fabriqués ailleurs. Cet accord laisse présager que Washington ne compte pas se satisfaire du taux de 10 % actuellement en vigueur. Les nouveaux droits devraient avoir un effet inflationniste aux États-Unis, à moins que les entreprises ne choisissent de réduire leurs marges. Mais au vu des taux qui pourraient être appliqués, cela ne sera pas tenable très longtemps.

Les tensions commerciales ont provoqué un recul, en fin de semaine, des places asiatiques et européennes. Aux États-Unis, cette semaine, le S&P 500 et le Nasdaq Composite ont inscrit de nouveaux records, après la publication d’un rapport sur l’emploi meilleur que prévu. Les indices de Wall Street ont été portés par les bons chiffres de l’emploi américain. Malgré les craintes liées aux politiques commerciales et migratoires de Donald Trump, l’économie américaine a créé plus d’emplois que prévu et le taux de chômage s’est légèrement replié. La première économie mondiale a, en effet, créé 147 000 postes en juin, soit 41 000 de plus qu’anticipé par les économistes interrogés par Bloomberg. Le chiffre du mois précédent a, par ailleurs, été révisé à la hausse de 5 000. Le taux de chômage s’est réduit à 4,1 % de la population active, alors qu’il était attendu à 4,3 %. La hausse du salaire horaire moyen s’est ralentie plus que prévu, à 0,2 % sur un mois et à 3,7 % sur un an.

Donald Trump peut, en outre, se réjouir de l’adoption par le Congrès de la loi budgétaire XXL. Celle-ci a été promulguée à l’occasion de la fête nationale. Cette loi comprend des mesures de prolongation de crédits d’impôt, la diminution des aides sociales, l’augmentation des dépenses militaires et le financement d’une campagne d’expulsion de migrants. Avec cette loi budgétaire, la dette publique américaine devrait dépasser les 40 000 milliards de dollars dans les années à venir, un niveau susceptible d’inquiéter les investisseurs internationaux. Les taux des titres publics américains sont en hausse sur la semaine. Le taux à 10 ans a atteint, en fin de semaine, 4,3 %.

Le tableau de la semaine des marchés financiers

| Résultats 4 juillet 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 696,27 | +0,40 % | 7 543,18 | 7 380,74 |

| Dow Jones | 44 828,53 | +3,04 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 279,35 | +2,09 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 20 601,10 | +1,90 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 798,12 | -1,02 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 822,91 | +0,27 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 288,81 | -0,92 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 39 810,88 | -1,82 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 472,32 | +1,43 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,281 % | +0,020 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,569 % | -0,018 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,331 % | +0,070 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1781 | +1,45 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 334,32 | +0,26 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 68,17 | +1,04 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 107 433,10 | +0,44 % | 38 252,54 | 93 776,61 |

La France face à la menace d’un emballement de sa dette publique

Le rapport 2025 sur la situation et les perspectives des finances publiques de la Cour des comptes souligne une fois de plus que la trajectoire des comptes publics est préoccupante et que des mesures de correction doivent être rapidement prises pour éviter un emballement de la dette publique. Les magistrats de la rue Cambon estiment que les prévisions de croissance sont optimistes, ce qui pourrait compliquer le respect de la trajectoire budgétaire décidée par le gouvernement. Ils pointent également des évaluations peu réalistes des dépenses et des recettes.

Malgré l’absence de choc économique majeur, le déficit public a augmenté en France, alors qu’il baissait chez ses partenaires européens. La France est le seul pays dans cette situation, incapable de maîtriser sa dette publique. Le besoin de financement de l’ensemble des administrations publiques s’est élevé à 169,6 milliards d’euros en 2024, soit 5,8 points de PIB, contre 5,4 en 2023 et 4,7 en 2022. Parmi les cinq autres principales économies de la zone euro, seule la Belgique affiche un déficit encore éloigné de l’objectif de 3 % du PIB, celui-ci restant toutefois inférieur de 1,3 point à celui de la France.

La dérive du déficit public en 2024 est imputable aux collectivités locales et aux régimes sociaux. L’an dernier, le besoin de financement des collectivités territoriales a atteint 11,4 milliards d’euros, soit 0,4 % du PIB. Selon la loi de programmation budgétaire, les collectivités locales étaient censées contribuer au redressement.

La dépense publique, hors charge de la dette et hors mesures exceptionnelles, a augmenté en 2024 de 2,7 % en volume, soit deux fois plus vite que la croissance économique. Elle a contribué à hauteur de 0,8 point de PIB à l’augmentation du déficit. Les dépenses des administrations locales ont progressé de 2,7 % en volume, et celles des administrations de sécurité sociale de 3,3 %. Les seules prestations sociales ont augmenté de 4 %, en raison notamment de la revalorisation différée des pensions de retraite.

La charge de la dette a également augmenté, sous l’effet du déficit 2023 et du refinancement progressif de l’encours à des taux plus élevés, contribuant à creuser le déficit de 0,2 point de PIB. Ce service de la dette devrait passer de 60 à 100 milliards d’euros d’ici la fin de la décennie.

Les prélèvements obligatoires sont peu dynamiques depuis plusieurs années. Ils progressent moins vite que le PIB, en raison notamment de la baisse des droits de mutation liée au recul des transactions immobilières et de l’atonie de la consommation. Le manque à gagner par rapport aux prévisions initiales a entraîné une majoration du déficit public de 0,4 point de PIB. Pour compenser la stagnation des recettes, le gouvernement a été contraint d’augmenter les impôts. Certaines hausses prévues pour 2025 sont censées être temporaires, mais la Cour des comptes doute de la capacité des pouvoirs publics à les remettre en cause.

Le retour du déficit public sous les 3 points de PIB en 2029, tel que la France s’y est engagée, ne suffira pas à garantir la soutenabilité de la dette. La Cour des comptes souligne que les pouvoirs publics devront dégager un solde primaire (c’est-à-dire avant paiement des intérêts de la dette) positif de 1,1 point de PIB de manière durable, alors qu’il est aujourd’hui négatif de 3,7 points. En cas de persistance d’un déficit primaire, la dette publique continuera de dériver, pouvant à terme poser un problème de soutenabilité. Cette dette pourrait dépasser 120 % du PIB en 2029, contre 113 % fin 2024.

La trajectoire pluriannuelle publiée en avril 2025 suppose un effort de 105 milliards d’euros à l’horizon 2029 pour ramener le déficit sous le seuil des 3 % du PIB, alors même que certaines dépenses (santé, retraites, défense) sont appelées à augmenter. La Cour des comptes s’inquiète des retards pris dans cet ajustement et de la timidité des mesures annoncées. Elle suggère l’instauration d’un mécanisme contraignant à l’encontre des collectivités locales.

Le rapport 2025 s’inscrit dans la continuité des précédents, mais adopte un ton plus alarmiste. Le président de la Cour, Pierre Moscovici, appelle à l’adoption de mesures courageuses. Ce rapport ignore toutefois les effets négatifs qu’un ajustement budgétaire pourrait avoir sur la croissance. Il ne retient pas l’idée qu’un surcroît d’activité économique est nécessaire pour améliorer durablement les finances publiques. Le Portugal, l’Espagne et la Grèce ont réussi à redresser leurs comptes notamment grâce au retour de la croissance. Une stratégie d’attrition budgétaire, reposant sur des hausses d’impôts et des économies, risque de s’avérer malthusienne.

Le Coin des Epargnants du 27 juin 2025 – soulagements sur les marchés

Donald Trump ou l’art du « deal » permanent

Jeudi 26 juin, le secrétaire au Trésor américain, Scott Bessent, a annoncé sur son compte X qu’il avait demandé au Congrès de retirer la « mesure de protection Section 899 » du budget, plus connue sous le nom de « revenge tax » (taxe vengeresse) contre les intérêts étrangers aux États-Unis, actuellement en discussion au Sénat. Cette annonce est la conséquence de la décision des pays du G7 d’exempter les États-Unis de l’impôt minimum mondial. Cette exemption était instamment demandée par Donald Trump.

La « revenge tax » permettait aux États-Unis de retenir à la source jusqu’à 20 % des revenus de capitaux réalisés par des individus et des groupes étrangers, dès lors qu’ils provenaient de pays dont la fiscalité est jugée préjudiciable aux intérêts américains. La France était doublement visée, puisqu’elle a mis en œuvre l’impôt minimum mondial de 15 % sur les multinationales (le « deuxième pilier » de l’accord OCDE) ainsi qu’une taxe sur les services numériques.

Avec la décision intervenue au sein du G7, les multinationales américaines pourront continuer à optimiser leur fiscalité entre plusieurs pays sans s’exposer à une surtaxe extraterritoriale. « Les taxes OCDE du deuxième pilier ne s’appliqueront pas aux entreprises américaines, et nous travaillerons coopérativement pour mettre en œuvre cet accord dans le cadre de l’accord OCDE-G20 au cours des prochaines semaines et des prochains mois », a déclaré Scott Bessent. Cette décision remet en cause l’accord OCDE sur la taxation minimale des bénéfices. Pour l’instant, la conclusion d’un accord entre l’Europe et les États-Unis tarde. En revanche, le président américain a laissé entrevoir un « deal » avec l’Inde.

Le Sénat espère désormais adopter le budget des États-Unis ce week-end au plus tard. Il devra ensuite repasser à la Chambre. Le président Trump souhaite promulguer la loi à l’occasion de la fête nationale, le 4 juillet.

Soulagement sur les marchés actions

Après deux semaines de baisse consécutives, la Bourse de Paris a clôturé la semaine, vendredi 27 juin, sur une progression hebdomadaire de près de 1 %, à 7 691,55 points. L’indice allemand DAX a gagné de son côté près de 3 % sur la semaine, atteignant des niveaux records. Depuis le début de l’année, il a progressé de plus de 20 %. Les décisions des États membres européens de l’OTAN d’accroître leurs dépenses militaires soutiennent les valeurs allemandes de l’armement, comme Rheinmetall. L’amélioration du climat des affaires outre-Rhin contribue également à la hausse du cours des actions. Aux États-Unis, les indices ont également enregistré de bons résultats sur la semaine.

Parmi les bonnes nouvelles figure la publication de l’indice PCE des dépenses de consommation aux États-Unis, qui a augmenté comme prévu de 2,3 % sur un an après 2,2 % en avril. Hors alimentation et énergie, l’inflation « core », considérée comme la plus pertinente par la Réserve fédérale, marque une accélération d’un dixième de point, à 2,7 % sur un an. Les effets de la politique commerciale de Donald Trump ne se sont pas encore répercutés sur le niveau des prix, ce qui permettrait à la Fed de reprendre ses baisses de taux d’intérêt au second semestre. Les dépenses des ménages américains ont en revanche connu leur plus forte baisse de l’année (-0,3 %). « Associée au ralentissement des revenus et des dépenses des ménages, l’inflation PCE de mai est restée suffisamment proche du taux cible de 2 % pour maintenir l’espoir d’une baisse rapide des taux », a commenté Gary Schlossberg, du Wells Fargo Investment Institute.

À Wall Street, le S&P 500 a battu un nouveau record au-delà des 6 180 points, porté par la désescalade commerciale avec Pékin et l’accord avec le G7 mettant un terme à la « revenge tax ». La spéculation sur une future baisse des taux directeurs de la Réserve fédérale soutient également la hausse des cours. La Chine a confirmé la conclusion d’un accord-cadre avec les États-Unis, précisant qu’elle pourrait valider l’exportation de davantage d’articles soumis à contrôle. Pourraient être concernées les terres rares. La Maison-Blanche envisage par ailleurs un report de la date butoir du 9 juillet pour l’entrée en vigueur des surtaxes réciproques. Ce report renforce l’idée que les menaces de Donald Trump visent avant tout à obtenir des concessions de ses partenaires économiques.

Pétrole : le retour à la normale

Avec le cessez-le-feu, le cours du baril a presque retrouvé cette semaine son niveau d’avant-guerre entre Israël et l’Iran. Il a perdu près de 13 % de sa valeur, le baril de Brent s’échangeant à 68 dollars vendredi 27 juin. La baisse du cours du pétrole est également imputable à l’augmentation de la production, avec la fin de l’accord de régulation de l’OPEP+ et la montée en puissance de la production américaine.

L’once d’or, avec l’atténuation des tensions, s’est repliée, perdant près de 4 % sur la semaine. Le bitcoin a, en revanche, gagné plus de 3 % et s’est rapproché de son record (111 900 dollars atteint le 22 mai dernier). La cryptoactif est toujours porté par les achats d’ETF.

Le tableau de la semaine des marchés financiers

| Résultats 27 juin 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 691,55 | +0,89 % | 7 543,18 | 7 380,74 |

| Dow Jones | 43 819,27 | +3,31 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 173,07 | +2,80 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 20 273,46 | +3,66 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 000,27 | +2,71 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 798,91 | +0,11 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 325,64 | +1,65 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 40 150,79 | +3,98 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 424,23 | +1,09 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,261 % | +0,015 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,587 % | +0,067 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,261 % | -0,114 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1703 | +1,90 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 275,88 | -3,39 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 68,40 | -11,92 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 107 131,81 | +3,21 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 20 juin 2025 : en attendant Donald Trump….

Les marchés suspendus à la décision de Donald Trump

Les investisseurs tentent de croire à une sortie négociée du conflit en Iran. La décision de Donald Trump de ne pas trancher a été perçue comme une volonté de laisser du temps à la diplomatie. Après avoir accusé le coup avec l’intervention israélienne, les investisseurs cherchent à se rassurer. Le début du mois de juillet devrait être tendu avec l’arrivée à échéance des ultimatums en matière de négociations commerciales et concernant l’Iran.

Le CAC 40 a une nouvelle fois perdu du terrain cette semaine, en cédant plus de 1 % et en repassant sous les 7 600 points. L’indice parisien reste pénalisé par le recul des valeurs du luxe. Tous les grands indices ont enregistré un repli. Le S&P 500 a perdu près de 1,5 % sur la semaine et le Nasdaq près de 1,3 %.

Dans un environnement de tensions internationales, les obligations souveraines jouent leur rôle de valeur refuge, provoquant une baisse des taux d’intérêt. L’or est en hausse, sans pour autant battre son record.

Sur le front du pétrole, la volatilité a également été de mise cette semaine. Avec le retour de l’espoir d’une négociation, le prix du baril de Brent, qui sert de référence mondiale, s’est détendu en fin de semaine à 76,4 dollars, tout en restant supérieur de plus de 20 % à son niveau de début juin. Le prix du baril pourrait s’envoler en cas de blocage du détroit d’Ormuz, par lequel transite 20 % du pétrole mondial.

La Fed en mode attentiste

Guerre commerciale, guerre en Iran : la Réserve fédérale américaine avait toutes les raisons de ne pas modifier ses taux directeurs. Lors de sa réunion du 18 juin, elle a, sans surprise, maintenu le statu quo, laissant ses taux entre 4,25 % et 4,50 % pour la quatrième fois consécutive. Certes, au cours des quatre derniers mois, l’inflation a progressé moins vite que prévu et s’est établie à 2,8 % au mois de mai. L’indice PCE, qui mesure les prix des dépenses de consommation personnelle — indice clé pour la Fed — se rapproche de plus en plus de la cible de 2 % que s’est fixée la banque centrale.

Le président de la Réserve fédérale, Jerome Powell, a souligné lors de la conférence de presse qui s’est tenue après la réunion du comité de politique monétaire que « les droits de douane voulus par le président américain Donald Trump, d’au moins 10 % sur l’ensemble des produits entrant dans le pays, vont pousser les prix à la hausse et peser sur l’activité économique ». La Fed estime pour l’instant que la hausse des prix devrait atteindre 3 % en 2025, contre 2,87 % dans ses prévisions de mars. Le président de la Fed a mentionné que « l’inflation des biens a légèrement augmenté. Nous nous attendons à ce que cela se poursuive au cours de l’été ». Pour le moment, Jerome Powell refuse d’obéir aux injonctions présidentielles. Donald Trump a demandé, au début du mois de juin, une baisse d’un point des taux directeurs. « Tant que le marché du travail reste en l’état et que l’inflation diminue, la bonne chose à faire est de maintenir les taux inchangés », considère le président de la Réserve fédérale. Ce dernier opte pour la prudence. Il attend de constater les résultats économiques de la politique de Donald Trump pour infléchir la sienne.

Le tableau de la semaine des marchés financiers

| Résultats 20 juin 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 589,66 | -1,07 % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 206,82 | -1,81 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 967,84 | -1,43 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 447,41 | -1,26 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 326,60 | -0,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 774,65 | -0,86 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 233,58 | -1,18 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 38 403,23 | +0,50 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 359,90 | -0,75 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,246 % | -0,010 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,513 % | -0,021 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,375 % | -0,047 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1533 | +0,71 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 369,65 | +1,38 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 76,67 | +2,53 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 104 220,50 | -1,40 % | 38 252,54 | 93 776,61 |

Le coin des épargnants du 14 juin 2025 : bruits de bottes

La semaine financière a été dominée par le choc géopolitique au Moyen-Orient, avec l’attaque israélienne contre l’Iran. À la clef : tensions sur le pétrole, aversion au risque sur les marchés actions, et un retour de l’incertitude stratégique dans les prévisions économiques.

L’attaque israélienne contre l’Iran, vendredi 13 juin, a créé une onde de choc sur l’ensemble des places financières. Les États-Unis avaient été avertis de l’imminence de cette attaque, Donald Trump ayant annoncé jeudi 12 la réduction du personnel diplomatique dans la région. Tsahal a lancé son opération « Nations de lions », en frappant Téhéran et des cibles liées au programme nucléaire dans différentes régions de l’Iran. Le Premier ministre Benyamin Netanyahou a annoncé que l’opération militaire visait à repousser « la menace iranienne pour la survie même d’Israël ». Cette opération devrait, selon les autorités israéliennes, durer autant de jours qu’il sera nécessaire pour éliminer cette menace. Par ailleurs, Tsahal a tué le commandant des Gardiens de la Révolution, Hossein Salami ; des scientifiques nucléaires auraient également été tués. L’Iran a promis de répondre à cette attaque, faisant craindre l’ouverture d’un conflit de grande envergure au Moyen-Orient. L’Iran a répliqué vendredi soir en utilisant notamment des missiles balistiques. Malgré le Dôme de fer, plusieurs bâtiments ont été touchés.

La grande majorité des États, dont la France et l’Allemagne, ont appelé à la retenue après le déclenchement des frappes par Israël. De l’ONU à Londres, en passant par Paris, tous redoutent une escalade pouvant mener à l’ouverture d’un conflit majeur. Néanmoins, Donald Trump ne joue pas la carte de l’apaisement. Dans un post sur son réseau Truth Social, le président américain a rappelé avoir « donné à l’Iran un ultimatum de 60 jours il y a deux mois pour conclure un accord. Ils auraient dû le faire ! Aujourd’hui, c’est le jour 61. » Le gouvernement de Netanyahou entend poursuivre les opérations militaires jusqu’à l’éradication des capacités nucléaires de l’Iran, voire jusqu’à la chute du régime.

Avec le déclenchement de l’attaque israélienne, les indices actions des grandes places financières ont connu une baisse immédiate vendredi 13 juin, et le prix du pétrole a gagné plus de 10 %. Les valeurs des compagnies aériennes, comme Air France, ont fortement reculé (–4,74 % vendredi 13 pour la compagnie franco-néerlandaise et –10 % sur la semaine). Le CAC 40 a reculé de 1,65 % sur la semaine, et le DAX allemand de près de 3,5 %. Le S&P 500 américain a diminué de près de 0,4 % sur la semaine. Le cours de l’or, sans surprise, est en hausse.

La semaine prochaine sera marquée par la réunion du comité de politique monétaire de la Réserve fédérale américaine (Fed). Les taux directeurs devraient rester inchangés dans la fourchette actuelle de 4,25–4,5 % à l’issue de la réunion des 17 et 18 juin. À cette occasion, le comité présentera ses projections économiques et d’inflation.

Pétrole sous tension

Sur la semaine, le cours du baril de pétrole Brent a augmenté de 10 %, avec une hausse de plus de 6 % vendredi. Le baril s’échangeait vendredi soir contre 73 dollars. Le marché était, jusqu’à l’intervention militaire israélienne, déflationniste, avec l’engagement d’une guerre des prix au sein du cartel. La prime de risque sur le pétrole est supérieure à celles observées en avril et octobre 2024, lors des précédents incidents entre Israël et l’Iran, les investisseurs estimant que le risque d’embrasement est plus important que par le passé. Le baril de Brent n’avait plus atteint ce niveau depuis mars, avant le déclenchement de la guerre commerciale de Donald Trump. Avec la décision des pays exportateurs de pétrole, regroupés dans l’OPEP+, d’augmenter progressivement leur production, le baril était descendu aux alentours de 60 dollars, avant de se stabiliser ces dernières semaines entre 63 et 65 dollars. La baisse du cours du baril avait récemment conforté la désinflation.

Les investisseurs craignent que la poursuite des frappes israéliennes ne mette à mal la production iranienne, le pays étant le septième producteur mondial. Les autorités de Téhéran ont indiqué vendredi qu’aucune installation pétrolière n’avait été touchée. Les recettes pétrolières sont, pour l’Iran, indispensables. Elles ont atteint 67 milliards de dollars l’an dernier. Priver Téhéran de ces ressources est sans nul doute une tentation pour Israël afin d’affaiblir le régime. En moyenne, le pays a produit l’an dernier 3,26 millions de barils de brut, une production en augmentation de 13 % par rapport à 2023. La moitié de cette production est exportée, essentiellement vers la Chine. Les pays de l’OPEP ont la capacité de compenser l’arrêt de la production iranienne (soit 3 % de la production mondiale), avec néanmoins, à la clé, une hausse des cours.

Au-delà de la production pétrolière iranienne, les investisseurs sont attentifs à l’accès au détroit d’Ormuz, en partie contrôlé par l’Iran. Ce détroit est un passage stratégique pour les cargaisons de pétrole et de gaz du Moyen-Orient vers l’Asie et l’Europe. Téhéran a, par le passé, menacé de bloquer le trafic dans cette zone, même si le gouvernement n’a jamais mis ces menaces à exécution, sachant qu’il en serait la première victime. Plus de 20 % du pétrole mondial et du GNL transitent par ces routes. Le détroit d’Ormuz est notamment stratégique pour le Qatar, qui expédie son GNL vers les pays asiatiques. JP Morgan évalue que le blocage de cette voie d’accès au golfe Persique porterait le prix du pétrole brut à 130 dollars le baril. Le prix du gaz a fortement augmenté vendredi, en lien avec la crainte d’un tel blocage. Le TTF, principal indice européen, a augmenté de plus de 5 % ce vendredi, atteignant 38 euros le MWh.

Le tableau de la semaine des marchés financiers

| Résultats 13 juin 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 684,68 | -1,65 % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 197,79 | -1,46 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 976,97 | -0,37 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 406,83 | -0,63 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 499,40 | -3,42 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 850,63 | +0,11 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 290,47 | -2,76 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 834,25 | +1,03 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 377,00 | +0,40 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,256 % | +0,013 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,534 % | -0,038 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,422 % | -0,061 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1558 | +1,49 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 421,65 | +2,270 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 73,32 | +11,49 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 105 697,60 | +0,57 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 30 mai 2025 : les marchés en mode résilience

Après avoir encaissé, en avril, la tempête des droits de douane américains, les marchés se sont ressaisis au cours du mois de mai. La hausse des indices actions a été obtenue malgré les sautes d’humeur, plus ou moins calculées, du locataire de la Maison-Blanche. Ordres et contre-ordres se sont multipliés, visant tour à tour différentes cibles. L’Europe et la Chine ont été alternativement dans le viseur du président Donald Trump. Pour compliquer encore la donne et accroître les incertitudes, la justice américaine s’est immiscée dans le débat en contestant le droit du président à modifier les tarifs douaniers par décret.

Le CAC 40 reste à la traîne des autres grands indices. Il a progressé de 2 % en mai, contre une hausse de près de 7 % pour le DAX allemand. L’EuroStoxx 50 a, de son côté, enregistré une hausse de 4 %. Sur le même mois, le Nasdaq a bondi de plus de 8 %, et le S&P 500 de près de 6 %.

Le bitcoin, après un mois d’avril difficile, a enregistré une hausse de plus de 10 %, lui permettant de battre de nouveaux records. Il a terminé le mois autour de 105 000 dollars.

Sur le front de la guerre commerciale, Donald Trump a accusé Pékin d’avoir « totalement violé » les termes de leur accord commercial, sans en préciser les motifs. Le secrétaire au Trésor a, le jeudi 29 mai, souligné que les négociations entre les deux puissances mondiales étaient « un peu dans l’impasse », suggérant que les deux chefs d’État pourraient reprendre la main.

Imbroglio juridico-commercial

Les investisseurs s’interrogent de plus en plus sur l’intérêt, pour les partenaires commerciaux des États-Unis, de s’engager dans des négociations, étant donné que la justice américaine arbitre la légalité des décisions présidentielles en matière de droits de douane. En quelques heures, la situation s’est complexifiée. Un jour seulement après que des juges ont bloqué la majorité des barrières douanières décidées par Washington, la cour d’appel a accordé à l’administration un sursis dans l’attente d’un jugement sur le fond. Donald Trump ne se considère pas battu. Peter Navarro, son conseiller commercial, a ainsi souligné que « même si nous perdons, nous procéderons autrement ». La Maison-Blanche espère obtenir gain de cause devant la Cour suprême. Par ailleurs, selon le Wall Street Journal, l’équipe présidentielle prépare un nouveau texte, fondé sur le Trade Act de 1974, visant à imposer des surtaxes allant jusqu’à 15 % sur une large gamme de produits importés, et cela pour une durée de 150 jours. D’autres dispositifs législatifs susceptibles d’autoriser une action présidentielle en matière commerciale pourraient également être mobilisés.