Accueil >

Communiqué de presse de Philippe Crevel – directeur du Cercle de l’Epargne : Premier bilan de l’épargne en 2025 en France et perspectives pour 2026

2025 : une année charnière pour l’épargne

En 2025, les Français ont été en mode fourmis, avec un taux d’épargne qui sera, sur l’année, d’environ 18 % du revenu disponible brut, soit trois points au-dessus du taux d’avant la crise Covid. Cette augmentation est imputable à la composante financière de l’épargne, qui est au plus haut depuis les années 1950 (hors période Covid).

Trois facteurs d’augmentation du taux d’épargne :

- Climat anxiogène

- Vieillissement démographique

- Capitalisation des gains

Ce niveau élevé d’épargne s’explique non seulement par un climat géopolitique, économique et social qui reste anxiogène, mais aussi par le vieillissement de la population et les bons rendements des placements financiers. Une population âgée a une propension plus importante à épargner et à réduire sa consommation. Ce phénomène est constaté au sein de nombreux pays occidentaux, comme l’Allemagne ou le Japon, ainsi qu’en Chine.

Par ailleurs, en France, les ménages ont tendance à capitaliser les gains issus de leurs placements. Or, ces gains ont été portés par la hausse des taux de rendement, à l’exception de ceux de l’épargne réglementée et des dépôts, et par la bonne tenue des marchés financiers. Les Américains ont un tout autre comportement, en consommant tout ou partie de leurs gains financiers.

Fin de cycle pour le Livret A

Depuis 2017, le Livret A accumulait des collectes annuelles de plus de 10 milliards d’euros. Il a connu des collectes records en 2020, 2022 et 2023 (collectes supérieures à 20 milliards d’euros). L’épidémie de Covid et la guerre en Ukraine ont incité les ménages à privilégier le Livret A, d’autant plus que son taux est passé de 0,5 % à 3 % entre le 1er février 2020 et le 1er février 2023.

L’encours du Livret A est passé, de décembre 2019 à juin 2025 (niveau record), de 298,6 à 445,5 milliards d’euros, soit un gain de 146,9 milliards d’euros.

La préférence donnée au Livret A a cessé en 2025, avec les deux baisses de son taux de rémunération intervenues les 1er février et 1er août 2025. Le taux est ainsi passé, sur l’année, de 3 % à 1,7 %. Il est à souligner que le rendement réel du Livret A a été positif en 2025, en raison d’une inflation qui s’est stabilisée autour de 1 % en rythme annuel. Entre 2022 et 2024, malgré un taux de 3 %, le rendement réel était en revanche négatif.

En 2025, le Livret A devrait enregistrer sa première décollecte annuelle depuis 2015 (-9,29 milliards d’euros). Elle devrait dépasser 2 milliards d’euros. L’année dernière, la collecte avait été positive, à hauteur de 14,87 milliards d’euros.

En 2014 et 2015, la décollecte s’expliquait également par la baisse du taux de rémunération et faisait suite aux fortes collectes des années 2012 et 2013, provoquées par le relèvement des plafonds du Livret A et du LDDS.

Léger recul pour le Livret d’Épargne Populaire

Malgré un taux supérieur d’un point à celui du Livret A, le Livret d’Épargne Populaire n’échappe pas à la décollecte. Sur les dix premiers mois, celle-ci s’élève à 1,5 milliard d’euros. Ce produit, détenu par 12 millions de personnes, est éligible sous conditions de revenus.

Il est à souligner qu’afin de favoriser l’épargne des ménages les plus modestes, le gouvernement n’a pas appliqué la formule du taux de rémunération. Celui-ci est soit égal à l’inflation, soit au taux du Livret A majoré de 0,5 point, si ce dernier est plus avantageux. De ce fait, le taux au 1er août 2025 aurait dû être de 2,2 %. Or, le gouvernement a décidé de le fixer à 2,7 %.

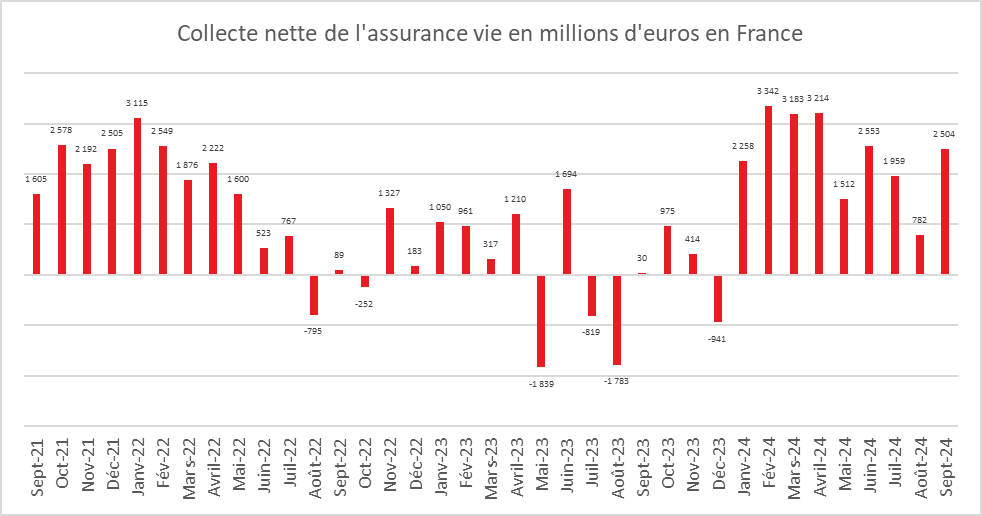

2025 ou la revanche de l’assurance vie

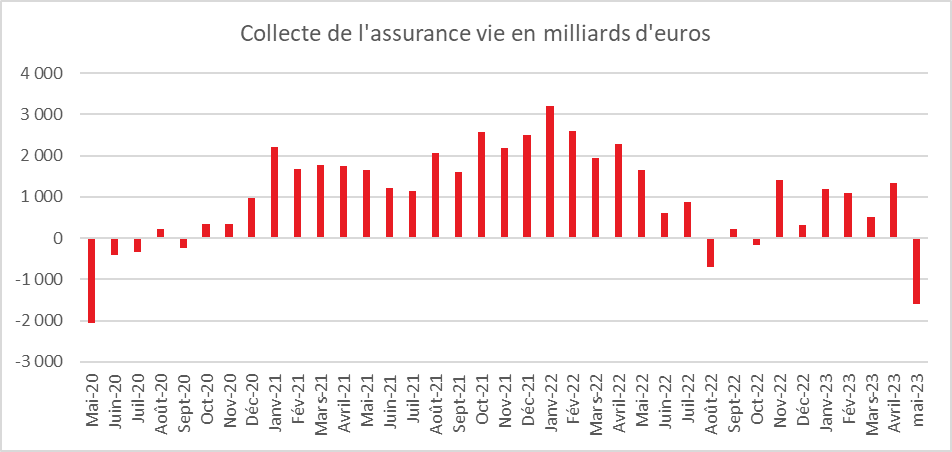

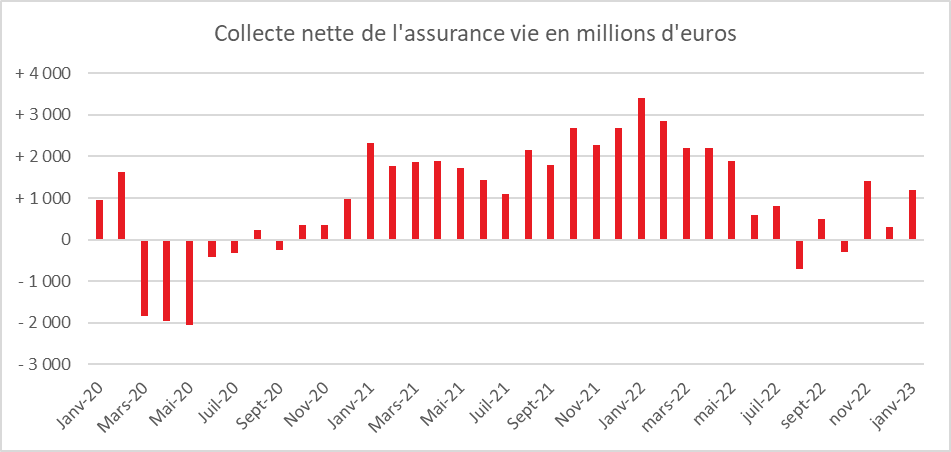

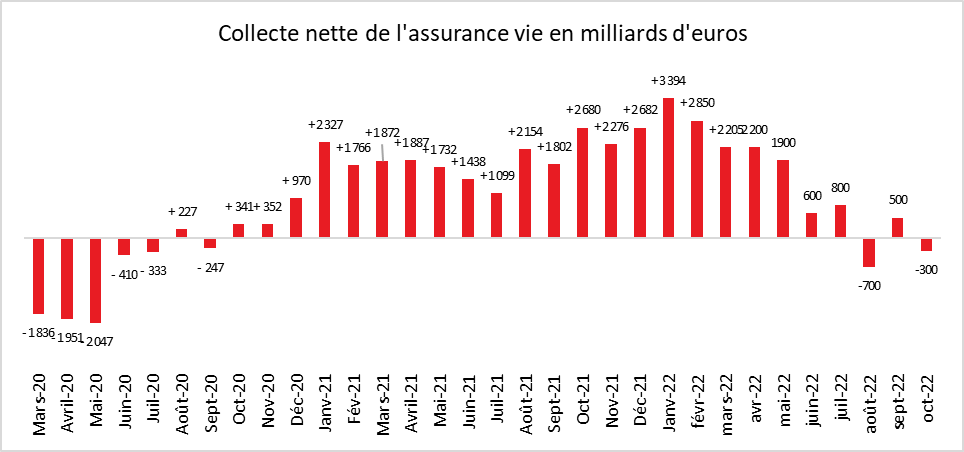

L’assurance vie est en voie de connaître l’une des meilleures années de son histoire. Avec 45 milliards d’euros sur les dix premiers mois, la collecte nette devrait, en 2025, se situer autour de 50 milliards d’euros, un résultat qui n’avait plus été enregistré depuis 2010 (51,1 milliards d’euros).

Ce résultat est porté par un montant élevé de cotisations (plus de 160 milliards d’euros sur les dix premiers mois) et par des rachats modérés. Il est également la conséquence du retour en territoire positif de la collecte des fonds euros, qui bénéficient de la fameuse garantie en capital. La baisse de leur taux de rendement avait, ces dernières années, conduit les ménages à se désengager du premier pilier de l’assurance vie, qui représente plus de 72 % de l’encours et, en moyenne, plus de 60 % de la collecte ces dernières années.

Le taux de rendement des fonds euros était passé de 3,4 % en 2010 à 1,28 % en 2020, en lien avec la politique monétaire accommodante de la Banque centrale européenne, qui s’était traduite par un fort recul des taux des obligations souveraines. Cette baisse du rendement a érodé la compétitivité de l’assurance vie, laquelle n’a été portée, depuis 2017, que par les unités de compte.

Le rendement des fonds euros a réaugmenté à compter de 2022 pour atteindre 2,6 % en 2024. Le rendement pour 2025 devrait être assez voisin de celui de l’année dernière. Cette hausse, conjuguée à la baisse des taux de rémunération de l’épargne réglementée et des dépôts à terme, a incité les ménages à réallouer une part plus importante de leur épargne vers l’assurance vie.

Il est à noter que cette dernière, dans l’enquête annuelle du Cercle de l’Épargne, a repris, en 2025, sa place de numéro un parmi les placements préférés des Français.

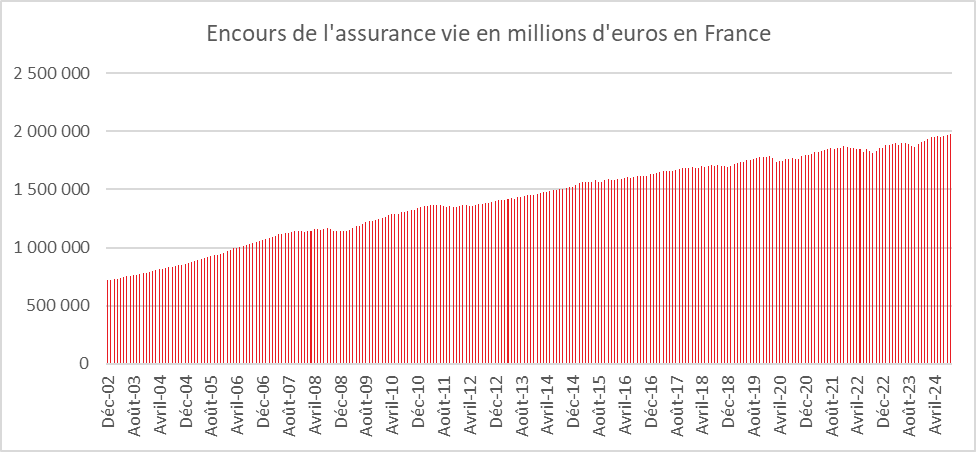

L’encours de l’assurance vie devrait, en 2025, dépasser 2 100 milliards d’euros.

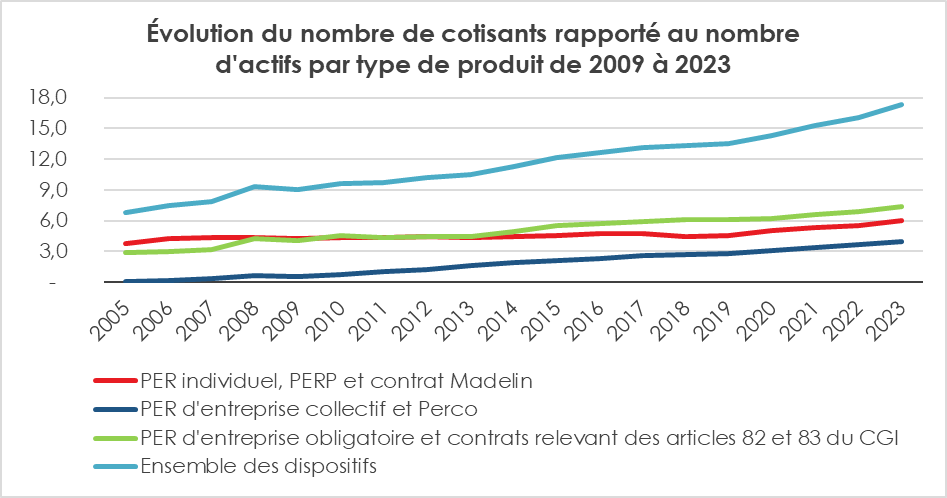

2025 : confirmation du succès du Plan d’Épargne Retraite confirme

Au 31 octobre 2025, le nombre de titulaires d’un PER assurance est estimé à 7,7 millions (+16 % sur un an) et les provisions mathématiques de ces PER sont évaluées à 107,5 milliards d’euros (+21 % sur un an). En prenant en compte l’ensemble des PER (bancaires et assurantiels), le nombre de titulaires dépasse 12 millions et l’encours atteint 130 milliards d’euros (chiffres à mars 2025).

Le PER profite des interrogations sur l’avenir du système de retraite par répartition et du vieillissement démographique.

Quelles perspectives pour 2026 ?

Les taux de rémunération

Le Plan d’Épargne Logement

Le taux du plan d’épargne logement est déjà connu. Il s’élèvera à 2 % pour tous les plans ouverts à compter du 1er janvier 2026. Il convient de souligner que ce produit est en recul depuis 2018.

Le Livret A et le LDDS

Le taux du Livret A et du LDDS, compte tenu de l’inflation constatée en 2025 et de l’évolution des taux monétaires, devrait passer de 1,7 % à 1,4 % au 1er février 2026.

Par voie de conséquence, le taux du compte d’épargne logement devrait passer de 1,25 % à 1 %.

Le Livret d’Épargne Populaire

Le taux du Livret d’Épargne Populaire, par simple application de la formule réglementaire, devrait être, au 1er février 2026, de 1,9 %. Il est fort probable que le gouvernement fasse un geste en ramenant le taux de 2,7 % à 2,4 %.

L’évolution de l’épargne : un léger recul pour 2026

Le taux d’épargne devrait légèrement baisser en 2026, avec une reprise modérée de la consommation après plusieurs années de stagnation. Les ménages acquièrent une certaine résilience face aux chocs divers et variés. En outre, un éventuel cessez-le-feu en Ukraine, avec à la clé une baisse du coût de l’énergie, pourrait contribuer à améliorer le moral des ménages.

La collecte du Livret A devrait se situer dans le prolongement de l’année 2025, avec toujours un effet de cycle, le premier semestre étant plus favorable à la collecte que le second.

L’assurance vie : encore une année en or en 2026

Malgré quelques menaces durant la discussion budgétaire, le régime fiscal de l’assurance vie demeure inchangé en 2026. Elle échappe à la hausse des prélèvements sociaux de 1,4 point.

Avec des fonds euros dont la rémunération profitera de la hausse des taux d’intérêt à long terme, l’attractivité de l’assurance vie devrait encore s’améliorer, d’autant plus que les rendements de l’épargne réglementée sont orientés à la baisse.

Par ailleurs, l’assurance vie pourrait être la grande gagnante de la clôture des plans d’épargne logement de plus de quinze ans. À partir du mois de mars 2026, les premiers contrats ouverts en 2011, qui atteignent leur quinzième année, sont automatiquement transformés en livrets bancaires dont la rémunération, faible, est fixée par l’établissement bancaire. Ces fermetures automatiques conduiront à une réallocation des fonds. Or, le PEL avait connu un nombre important d’ouvertures entre 2011 et 2016. Selon la Banque de France, d’ici 2030, un tiers des PEL, dont l’encours est de 93 milliards d’euros, est concerné.

Les ménages concernés ont laissé leur argent sur leur PEL non pas en vue de réaliser un projet immobilier (ils l’auraient déjà fait), mais pour des raisons financières : les PEL ouverts entre 2011 et 2016 étaient rémunérés entre 2 % et 2,5 % et n’étaient pas soumis à l’impôt. Les nouveaux PEL sont beaucoup moins intéressants (2 % de rendement et soumis au prélèvement forfaitaire de 30 %). Dans ces conditions, l’assurance vie, avec un rendement de 2,6 % pour les fonds euros, devrait capter une part non négligeable des PEL arrivés à échéance. Le Plan d’Épargne Retraite pourrait également en bénéficier.

Le Coin des Epargnants du 20 décembre 2025 par Philippe Crevel – les marchés en mode fin d’année

La trêve des confiseurs

Les marchés financiers entrent dans la traditionnelle trêve des confiseurs. La semaine prochaine ne comptera que trois séances, avec une fermeture anticipée mercredi 24. Les investisseurs ont réagi positivement aux résultats de l’inflation américaine. Les données du Bureau américain des statistiques font état d’une augmentation de 2,7 % des prix à la consommation sur un an (2,6 % hors alimentation et énergie), inférieure aux 3,1 % anticipés par le consensus et aux 3 % de septembre, en l’absence de référence pour octobre compte tenu du shutdown. Néanmoins, ces statistiques sont sujettes à caution compte tenu de la fermeture des administrations fédérales en octobre et novembre, qui a gêné la collecte des données. Le shutdown a contraint le BLS à recourir davantage à l’imputation par report, en supposant que le niveau de l’indice d’octobre était inchangé par rapport à celui de septembre, pour établir les indices de novembre. Le chiffre de décembre pourrait être relativement élevé par effet de rattrapage statistique. L’optimisme reste néanmoins de rigueur, surtout si cette inflation maîtrisée se confirme. Elle donne, en effet des marges de manœuvre à la Réserve fédérale américaine pour réduire davantage ses taux d’intérêt.

Le CAC 40 a gagné plus de 1 % sur la semaine. Les taux des obligations d’Etat sont à la hausse en Europe. Le taux de l’OAT, en France, dépasse 3,6 % et est désormais nettement supérieur à son équivalent italien. L’or est en légère remontée, le bitcoin continuant, de son côté, de baisser. Les indices américains sont restés stables surla semaine.

Un baril de pétrole au-dessous des 60 dollars

Le baril de pétrole Brent, référence européenne, est passé en dessous des 60 dollars dans la semaine pour la première fois depuis mai. Il a terminé la semaine juste au-dessous de cette barre symbolique. Cette baisse est la conséquence des pourparlers sur l’Ukraine et de l’augmentation de l’offre avec la fin de l’accord de régulation de l’OPEP+. Le président ukrainien Volodymyr Zelensky s’est félicité lundi de « progrès » dans les négociations avec les États-Unis pour mettre fin à la guerre avec la Russie, ce qui pourrait avoir pour conséquence un allègement des sanctions contre le pétrole russe. Les tensions entre le Venezuela et les États-Unis ont, en revanche, peu de conséquences sur le cours du pétrole.

La BCE toujours en mode temporisation

La Banque centrale européenne, pour sa dernière réunion de l’année, a une nouvelle fois opté, en matière de taux directeurs, pour le statu quo. Elle a maintenu son taux de dépôt à 2 %, celui des opérations principales de refinancement à 2,15 % et celui de la facilité de prêt marginal à 2,40 %. Cette décision était anticipée par les investisseurs.

À la différence de la FED, la BCE estime qu’il n’y a aucune raison de changer les taux. La croissance européenne réaccélère depuis quelques mois, en partie grâce au plan de relance de l’Allemagne. L’inflation est, en novembre, repassée au-dessus des 2 %. Néanmoins, les économistes de la BCE envisagent que l’inflation descende un peu sous la cible en 2026 et 2027, avant de retrouver les 2 % en 2028. La croissance est, de son côté, attendue à 1,2 % en 2026, puis à 1,4 % les deux années suivantes. « Il n’y a pas eu de discussion sur une possible hausse ou baisse de taux », a signalé Christine Lagarde, présidente de la BCE.

Néanmoins, Isabel Schnabel, membre du directoire de la BCE, a indiqué qu’il faudrait peut-être relever les taux en fin d’année prochaine en raison d’une menace de reprise de l’inflation. Cette analyse n’est pas, pour le moment, partagée par la majorité du Conseil de politique monétaire, même si elle émane d’une possible successeure de Christine Lagarde. La BCE est contrainte de prendre en compte la politique monétaire américaine. La baisse des taux de la FED contribue à la dépréciation du dollar par rapport à l’euro. Les importations extracommunautaires coûtent moins cher, ce qui contribue à diminuer l’inflation. A contrario, les exportations européennes sont pénalisées. Cette situation pourrait inciter la BCE à baisser ses taux.

Hausse historique des taux directeurs au Japon

Vendredi 19 décembre, la Banque du Japon (BoJ) a décidé de remonter son taux de référence de 0,25 % à 0,75 %, au niveau où il évoluait il y a 30 ans. La banque centrale japonaise a décidé d’enclencher, en 2024, un processus d’augmentation de ses taux directeurs tout en précisant que ces derniers, en valeur réelle (corrigés de l’inflation), resteraient « nettement négatifs » et que les conditions financières demeureraient « suffisamment accommodantes » pour soutenir l’activité économique du pays.

La Banque essaie de concilier des taux bas pour ne pas fragiliser des milliers d’entreprises peu profitables, qui, pendant des décennies, ont emprunté presque gratuitement, et un rendement de l’argent qui permettrait de ramener des capitaux dans le pays ou, au moins, de freiner leur départ vers des pays offrant des rendements plus appétissants. Le départ des capitaux vers l’étranger contribue à la dépréciation du yen. Au mois de décembre, un euro s’échange contre 183 yens, quand, en 2012, il n’en valait que 95. Cette dépréciation de la devise nippone favorise les touristes étrangers et les exportateurs ; elle renchérit les importations, en particulier de produits agricoles et d’énergie. Par voie de conséquence, le Japon enregistre une inflation de plus de 3 %, érodant le pouvoir d’achat des ménages. La hausse des salaires ne compense pas celle des prix à la consommation. Kazuo Ueda, le gouverneur de la BoJ, a reconnu ce risque d’érosion du pouvoir d’achat des ménages par l’inflation et expliqué qu’il était impératif de ne pas prendre de retard. Une hausse des taux et du yen est-elle capable de changer les flux de capitaux ? Les investisseurs japonais ont placé 4 000 milliards de dollars hors du pays. Une petite partie pourrait revenir, mais cela restera marginal. En revanche, les fonds étrangers pourraient réduire leurs emprunts à faible taux en yen, qui leur permettaient d’acquérir des actifs sur les marchés américains et européens (carry trade).

Le tableau de la semaine des marchés financiers

| Résultats 19 déc. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 151,38 | +1,18 % | 7 543,18 | 7 380,74 |

| Dow Jones | 48 134,89 | -0,48 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 834,50 | +0,06 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 307,62 | +0,38 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 295,95 | +0,43 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 897,42 | +2,19 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 760,35 | +0,84 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 507,21 | -2,27 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 890,45 | -0,49 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,613 % | +0,031 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,898 % | +0,037 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,144 % | -0,053 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1720 | +0,79 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 352,26 | +3,33 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 60,25 | -1,50 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 87 997,34 | -2,19% | 38 252,54 | 93 776,61 |

Le Plan d’Epargne Retraite est-il assujetti à la nouvelle contribution pour l’autonomie ?

Le projet de loi de financement de la Sécurité sociale (PLFSS) pour 2026, adopté par le Parlement le 16 décembre dernier, institue une contribution financière pour l’autonomie de 1,4 point qui s’ajoute aux prélèvements sociaux existants. Cette contribution ne touche pas tous les produits du patrimoine. Les revenus financiers issus des comptes-titres, des Plans d’Épargne en Actions et des livrets ordinaires sont concernés. Y échappent les revenus fonciers, ceux en provenance des livrets réglementés, y compris le Plan d’Épargne Logement, et de l’assurance-vie.

Si l’assurance-vie est citée explicitement dans l’exposé des motifs de l’amendement, le plan d’épargne retraite (PER) n’est pas spécifié. A priori, par assimilation, l’exonération concernerait tous les produits attachés aux bons ou contrats de capitalisation, ainsi qu’aux placements de même nature mentionnés à l’article 125-0 A du code général des impôts. Cet article du Code général des impôts (CGI) concerne les placements « souscrits auprès d’entreprises d’assurance ». Cette exonération ne vaudrait que pour le PER assurantiel et non pour le PER bancaire. Ce dernier prend la forme d’un compte-titres et ne donne pas accès à un fonds en euros pour garantir son capital. Cette interprétation doit être confirmée par Bercy.

Pour les produits soumis à la nouvelle contribution, le taux des prélèvements sociaux passe de 17,2 % à 18,6 %, la flat tax s’élevant ainsi à 31,4 % contre 30 % auparavant. L’entrée en vigueur de la nouvelle contribution est fixée au 1er janvier 2026.

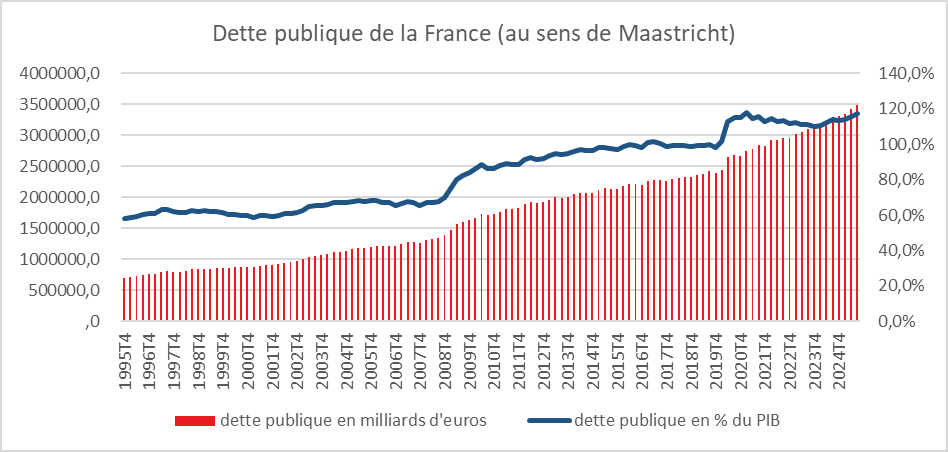

Nouveau record pour la dette publique en France

À la fin du troisième trimestre 2025, la dette publique au sens de Maastricht se rapproche de 3 500 milliards d’euros (3 482,2 milliards d’euros), soit une augmentation de 65,9 milliards d’euros, après +70,9 milliards au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle atteint 117,4 %, après 115,7 % au deuxième trimestre.

Données INSEE

Projet de loi de financement pour la Sécurité sociale pour 2026 : Majoration de CSG : assurance vie exonérée mais pas le PER

Les députés ont adopté vendredi 5 décembre la partie recettes du projet de financement de la Sécurité sociale pour 2026. Après avoir donné lieu à des tensions au sein du bloc central, la hausse de la CSG sur les revenus du capital a été retenue mais elle est plus ciblée que dans sa version initiale. La majoration de 1,4 point, à 10,6 %, de la CSG, baptisé « contribution financière pour l’autonomie », ne concernera pas les revenus fonciers et les plus-values immobilières ni les contrats d’assurance-vie ou encore les plans d’épargne logement. En revanche, les comptes titres, les PEA et les PER seront affectés. Les PER qui sont assez proche de l’assurance vie dans le monde de fonctionnement et qui correspondent à de l’épargne de long terme se verront de ce fait appliquer un taux plus élevé.

Le rendement de cette majoration devrait être selon le gouvernement de 1,5 milliard, contre les 2,8 milliards visés initialement.

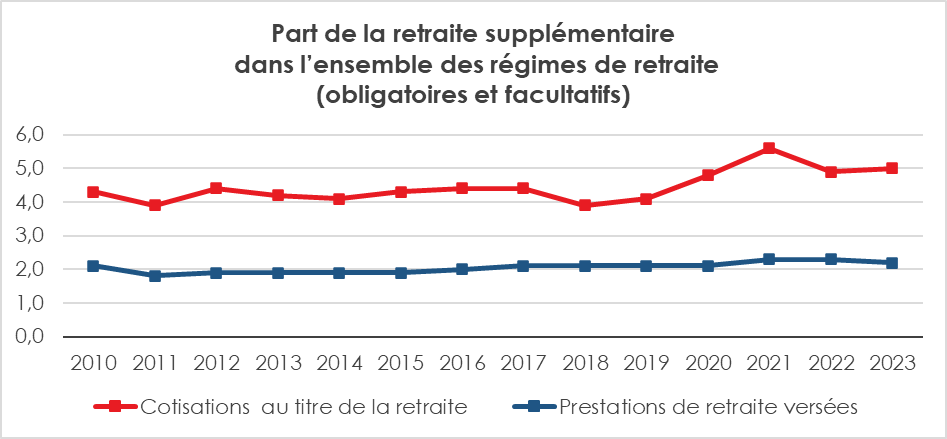

La retraite supplémentaire, une rivière discrète mais en expansion

En France, la retraite repose quasi exclusivement sur la répartition. Cette dernière fournit 98 % des pensions des retraités quand en moyenne, au sein de l’OCDE, ce ratio est de 85 %. Ce choix du tout ou presque répartition est le produit d’une histoire, de la difficulté d’instituer une couverture retraite à la mise en œuvre de la Sécurité sociale en 1945, après la Seconde Guerre mondiale et la grande crise de 1929.

Pour des raisons politiques, économiques et sociales, il a été décidé de retenir une solidarité intergénérationnelle selon laquelle les actifs financent directement les pensions des retraités. Dans ce paysage, la retraite supplémentaire, qui repose sur la capitalisation et la constitution d’un patrimoine individuel ou collectif, a longtemps occupé en France une place marginale. Depuis une vingtaine d’années, les pouvoirs publics essaient de fortifier ce pilier de la retraite tant pour faire face aux difficultés des régimes par répartition que pour faciliter le financement des entreprises. La loi PACTE DE 2019, avec la création du Plan d’Epargne Retraite, a permis un nouvel élan de l’épargne retraite.

Près de 20 millions de contrats d’épargne retraite

La retraite supplémentaire représentait, en 2023, selon la DREES, près de 20 millions de contrats détenus par les Français et près de 282 milliards d’euros d’encours. Son poids est assez stable au sein du monde la retraite avec 5 % seulement des cotisations de retraite et 2,2 % des prestations servies. Cette stabilité en pourcentage ne signifie pas une stagnation en volume. Avec l’arrivée des baby-boomers à l’âge de la retraite, le montant des pensions des régimes par répartition augmente rapidement.

Des cotisations d’épargne retraite en hausse

En 2023, les cotisations aux contrats de retraite supplémentaire ont atteint 19,2 milliards d’euros, en hausse de plus de 3 % en euros constants par rapport à 2022. Après la période covid et la guerre en Ukraine, les cotisations sont reparties à la hausse, portées à la fois par les versements individuels et par ceux réalisés dans le cadre des entreprises. Les dispositifs individuels captent 10,6 milliards d’euros, soit 55 % du total. Les dispositifs collectifs ou obligatoires, souscrits par l’employeur, représentent 8,6 milliards d’euros (45 % du total).

Quatre ans après son lancement, le PER a profondément remodelé le paysage. Il a capté, en 2023, 83 % des cotisations en individuel, contre 45 % en 2020. Au niveau des entreprises, les PER collectifs et obligatoires remplacent progressivement les anciens Perco et « article 83 ».

En 2023, les versements sur les PER individuels ont augmenté de 8,5 % en euros constants, tandis que ceux sur les PER obligatoires en entreprise ont progressé de 24,4 %. Le PER s’est imposé car il combine trois qualités : simplicité (remplacement des anciens produits), souplesse (sorties possibles en capital ou en rente), et attractivité fiscale (déduction des versements dans la limite de plafonds).

Il bénéficie également d’une gestion pilotée permettant tout à la fois de sécuriser le capital avec l’avancée en âge du titulaire tout en restant le plus longtemps possible associés aux produits de marchés susceptibles de générer du rendement. Il est amené à devenir l’instrument quasi exclusif de la retraite supplémentaire en France. Le Perco créé par la loi Fillon de 2003 a reculé, en 2023 de près de 20 % et les contrats « article 83 » de 13,4 %. Les contrats à prestations définies (retraites chapeaux) sont tombés à 0,7 milliard d’euros de cotisations, un plus bas historique.

Les prestations : la progression de la sortie en capital

Les prestations versées (rentes, capitaux, VFU) se sont élevées, en 2023, à 8,4 milliards d’euros. Elles ont été versées à 67 % sous forme de rentes viagères (5,6 milliards d’euros), à 18 % sous forme de capital, en progression, et à 15 % sous forme de versement forfaitaire unique (VFU) signe d’une préférence croissante des épargnants pour la liquidité. Les versements en capital progressent au détriment des sorties en rente.

Près de 44 % des prestations sont versées au titre de contrats à adhésion individuelle, le montant de celles-ci diminuant de 1,2 % en euros constants par rapport à 2022. En effet, la hausse en euros constants des prestations versées au titre des PER individuels et des dispositifs destinés aux non-salariés (contrat Madelin et contrat des exploitants agricoles) est plus que compensée par la baisse des versements au titre des dispositifs destinés aux fonctionnaires, de la retraite mutualiste du combattant (RMC) et des autres contrats individuels. Les prestations versées au titre d’un dispositif souscrit par un employeur, qu’il soit à cotisations ou à prestations définies, sont en baisse de 4 % en 2023 en euros constants.

La typologie des sorties varie fortement selon le type de contrat : 100 % en capital pour les Perco ou PER collectifs, 64 % de VFU pour les PERP, 21 % seulement pour les contrats Madelin.

Cette diversité illustre la flexibilité croissante de la retraite supplémentaire, mais aussi sa complexité fiscale, notamment autour de l’exonération des sorties en capital issues de l’épargne salariale.

Les provisions et encours : une lente progression

Avec 282 milliards d’euros, les encours ont progressé, en 2023, de 3,3 % en euros constants.

Les deux tiers des provisions sont constitués par les quatre principaux types de dispositifs :

- les contrats relevant des articles 83 et assimilés (23,6 %) ;

- le PER individuel (20,8 %) ;

- le contrat Madelin (10,6 %) ;

- les dispositifs relevant de l’article 39 du CGI (10,5 %).

Les provisions gérées au titre d’un PER sont en hausse et représentent 36 % du total (contre 32 % en 2022). Les plus fortes hausses de provisions en euros constants sont d’abord le fait du PER individuel (+19,1 %), puis du PER d’entreprise obligatoire (+18,7 %) et, enfin, du PER d’entreprise collectif (+16,9 %).

En 2023, la hausse de la part des provisions et des encours hébergés par les Fonds de Retraite Professionnel Supplémentaire (FRPS) a été de 4 points de pourcentage en 2023, soit 56 % du total. En contrepartie, la part des provisions hébergées directement par les entreprises d’assurance a diminué de 30 %. En raison du ralentissement des transferts de portefeuilles vers les FRPS, la baisse de la part des provisions constituées par les mutuelles et par les institutions de prévoyance est légère.

La France : toujours un petit acteur de l’épargne retraite

Aux États-Unis, les fonds de pension représentent plus de 140 % du PIB, avec des encours dépassant 40 000 milliards de dollars. Le système repose massivement sur la capitalisation (401k, IRA). Au Royaume-Uni, les pensions privées représentent près de 100 % du PIB et au Pays-Bas, plus de 200 %. La France comme l’Allemagne sont des petits acteurs, la capitalisation pesant autour de 10 % du PIB.

L’épargne retraite : un potentiel de croissance

La retraite supplémentaire ne remplacera pas la répartition, mais elle en est désormais l’indispensable complément. Un consensus se dégage de plus en plus en sa faveur. Les projections démographiques (un retraité pour 1,3/1,4 actif en 2070, contre 1,7 aujourd’hui) plaident pour un renforcement de l’épargne retraite. L’avenir repose sur trois dynamiques :

- La montée progressive des PER, désormais produit central ;

- L’élargissement de l’accès, notamment pour les jeunes actifs, les actifs modestes et ceux travaillant au sein des PME ou des TPE ;

- La capacité des pouvoirs publics à maintenir un cadre fiscal stable et attractif.

La retraite supplémentaire trace désormais son lit, irriguant lentement le paysage financier français. Les chiffres de 2023 confirment cette progression : une collecte en hausse, des encours en croissance, des prestations encore modestes mais appelées à croître.

Retour sur l’enquête 2025 AG2R LA MONDIALE –AMPHITÉA – CERCLE DE L’ÉPARGNE avec Loïc Le Foll, Directeur de l’épargne patrimoniale du Groupe AG2R LA MONDIALE et Directeur général de La Mondiale Europartner

3 questions à… Loïc Le Foll, Directeur de l’épargne patrimoniale du Groupe AG2R LA MONDIALE et Directeur général de La Mondiale Europartner

L’assurance vie est le placement préféré des Français selon le baromètre 2025 AG2R LA MONDIALE – AMPHITÉA – CERCLE DE L’ÉPARGNE. Elle devance l’immobilier locatif et le Livret A. Cette appréciation vous surprend-elle et correspond-elle à la vision que vous avez du marché ?

L’assurance vie, premier placement des ménages français, avec un encours de 2 049 milliards d’euros à fin mai, enregistre, depuis le début de l’année, d’excellents résultats. La collecte nette sur les cinq premiers mois a atteint plus de 22 milliards d’euros. Les cotisations brutes dépassent de leur côté 80 milliards d’euros.

Ces bonnes performances s’expliquent par l’évolution des taux d’intérêt. La baisse des taux courts pèse sur le rendement des produits d’épargne comme le Livret A ou les dépôts à terme, quand dans le même temps, le maintien de taux long au-dessus de 3 % favorise les placements longs comme les fonds euros de l’assurance vie. Par ailleurs, les épargnants sont de plus en plus résilients face aux variations des cours des marchés financiers et ont bien assimilé le fait que l’assurance vie est une épargne de long terme. La collecte en unités de compte reste relativement stable. Elle représente en moyenne, ces derniers mois, 38 % de la collecte.

L’assurance vie demeure extrêmement compétitive. Elle combine sécurité, rendement et multiplicité de supports avec un cadre fiscal attractif. En un seul produit, l’épargnant a accès à des fonds avec une garantie en capital, des unités de compte investies sur une multitude d’actifs financiers comme immobiliers. Les assurés peuvent également accéder à des fonds structurés qui associent des garanties tant de capital que de rendement. Le souscripteur est ainsi assuré de pouvoir déterminer, avec son conseiller, une allocation financière qui corresponde bien à son profil de risque et à ses besoins.

72 % des Français se déclarent inquiets pour leur niveau de vie à la retraite et dans le même temps 50 % des Français déclarent épargner pour leur retraite. Également, 63 % déclarent ne pas avoir l’intention de souscrire un Plan d’Épargne Retraite. Quels sont les arguments qu’AG2R LA MONDIALE met en avant pour les faire changer d’avis ?

AG2R LA MONDIALE est un acteur majeur de la retraite par répartition et gère un quart des encours de la retraite complémentaire du régime Agirc-Arrco. Il est également l’un des leaders sur le marché de la retraite par capitalisation tant en épargne retraite individuelle qu’en épargne retraite collective. Nous pensons que les 2 systèmes sont tout à fait complémentaires et que la retraite par capitalisation va continuer à se développer.

Les projections du Conseil d’Orientation des Retraites actualisées chaque année ne disent pas autre chose en mettant clairement en évidence le fait que dans les prochaines années le taux de remplacement, pensions/revenus d’activités des six derniers mois, est orienté à la baisse. Il devrait perdre 10 points d’ici 2040. Le niveau de vie relatif des retraités est également amené à s’éroder. Il est donc logique que de nombreux ménages cherchent à limiter la perte de leur pouvoir d’achat à la retraite en épargnant et en souscrivant notamment un Plan d’Épargne Retraite.

Depuis 2019, 10 millions de PER ont été ouverts, ce qui constitue un bon résultat. Près d’un quart de la population active dispose aujourd’hui, à titre individuel ou collectif (en entreprise), d’un PER ou d’un de ses prédécesseurs (contrat Madelin, PERP, article 83, PERCO, etc.). De nombreux arguments militent en faveur du PER. C’est un produit dédié à la retraite. Il permet aux assurés de se constituer à leur choix un complément de revenu ou de capital à la retraite. Il bénéficie d’avantages fiscaux, notamment à l’entrée pour les versements individuels et d’une gestion profilée qui permet de sécuriser le capital en fonction de l’âge. Le PER permet d’accéder à un grand nombre de supports d’investissement qui peuvent offrir des rendements attractifs.

Toujours selon le baromètre 2025, 62 % des sondés déclarent qu’il est préférable de commencer à épargner avant 35 ans pour sa retraite. Est-ce le bon choix ? Comment AG2R LA MONDIALE entend inciter les jeunes à souscrire des produits d’épargne de long terme que ce soit l’assurance vie ou le PER ?

Les résultats de l’enquête 2025 AG2R LA MONDIALE – AMPHITÉA – CERCLE DE L’ÉPARGNE témoignent d’une véritable prise de conscience de la population de la nécessité de se constituer une épargne en vue de la retraite. Les jeunes sont, sur ce sujet, en pointe. Plus des deux tiers (67 %) sont convaincus d’épargner en vue de la retraite avant 35 ans. Ils comprennent les avantages des produits d’épargne retraite qui reposent sur la capitalisation, les revenus des placements étant intégrés au capital pour générer de nouveaux revenus. Il est intéressant de noter qu’en 2023, selon la DREES, 30 % des nouveaux souscripteurs d’un PER individuel avaient moins de 40 ans. Ce qui confirme le résultat de l’enquête.

Le PER face à l’épreuve de la volatilité des marchés

Le Plan d’Épargne Retraite à l’épreuve de la volatilité

Depuis les annonces fracassantes de Donald Trump, début avril, sur les droits de douane, les marchés financiers évoluent en dents de scie. La nervosité gagne les investisseurs, pris de court par l’ampleur des relèvements tarifaires et inquiets d’un possible ralentissement économique mondial. Résultat : les actifs risqués, comme les actions, sont délaissés au profit d’actifs jugés plus sûrs, à commencer par les obligations. L’avenir des marchés dépendra de l’issue des négociations commerciales entre les États-Unis et leurs partenaires. En attendant, l’incertitude domine.

Quelles conséquences pour les Plans d’Épargne Retraite (PER), ces placements de long terme de plus en plus prisés par les Français ? Faut-il s’inquiéter des secousses boursières ?

Un placement de long terme, par définition exposé

Le PER repose sur une logique d’épargne longue, souvent sur plusieurs décennies. Les versements sont investis dans différents supports, dont une part en actions, plus volatiles. Il est donc normal d’observer des variations, parfois marquées, à la hausse comme à la baisse. Mais c’est précisément parce qu’il s’inscrit dans la durée que le PER peut traverser ces épisodes sans dommage structurel. En 2020, la chute brutale des marchés lors des confinements avait été effacée en quelques mois. L’histoire financière montre que les crises finissent presque toujours par être surmontées.

La gestion pilotée : un bouclier contre la panique

La plupart des PER sont sous gestion pilotée : l’épargne est automatiquement répartie entre actifs dynamiques (actions) et sécurisés (fonds en euros, obligations), selon l’âge du titulaire. Plus on approche de la retraite, plus l’exposition aux marchés actions est réduite. En cas de krach, les jeunes actifs, plus exposés, ont le temps de voir les marchés remonter. Quant aux épargnants proches de la retraite, leur épargne est en grande partie protégée, ce qui limite les pertes.

Chaque titulaire peut par ailleurs choisir un profil de risque – prudent, équilibré ou dynamique – en fonction de sa sensibilité aux fluctuations. Cette flexibilité est l’un des atouts majeurs du PER.

Le bon réflexe : investir régulièrement, surtout quand ça baisse

Pour amortir les variations de marché, la régularité des versements est essentielle. En investissant chaque mois, on profite des périodes de baisse pour acheter à meilleur prix. Cela permet, sur le long terme, de lisser le coût moyen d’acquisition des parts et de renforcer les perspectives de plus-values.

À retenir

✅ Le PER est un produit d’épargne long terme : inutile de paniquer à la moindre turbulence.

✅ La gestion pilotée protège naturellement les épargnants à l’approche de la retraite.

✅ Investir régulièrement, surtout quand les marchés baissent, est souvent la meilleure stratégie.

Qui en veut au Plan d’Épargne Retraite ?

Le rapport de la Cour des comptes sur l’épargne retraite, publié au mois de novembre 2024, se concentre sur l’évolution, la gestion et les effets financiers du Plan d’Épargne Retraite (PER) créé par la loi Pacte en 2019. La Cour des Comptes critique en particulier le coût fiscal du PER, sa diffusion inégalitaire et son allocation d’actifs insuffisamment tournée vers les entreprises. Les griefs avancés sont sévères pour un produit qui vient juste de fêter son cinquième anniversaire, et cela d’autant plus qu’il a été confronté à plusieurs crises depuis sa naissance, l’épidémie de covid, la guerre en Ukraine et la vague inflationniste. Ces différents chocs ont favorisé l’épargne de court terme au détriment de celle de long terme à laquelle appartient le PER.

Retour sur les objectifs de la loi PACTE

L’épargne retraite en France s’est construite de façon progressive et fragmentée, avec l’introduction, au fil des années, de plusieurs dispositifs destinés à des publics spécifiques :

- Fonctionnaires et élus locaux : La Préfon (créée en 1967) et le Corem étaient initialement destinés aux fonctionnaires, tandis que les élus bénéficiaient du Fonpel et du Carel-Mudel depuis les années 1980 ;

- Travailleurs indépendants : Le contrat Madelin (1994) et le contrat des exploitants agricoles (1997) ont été créés pour les non-salariés, comblant un vide pour ces populations qui ne bénéficiaient pas de dispositifs collectifs ;

- Le Plan d’épargne retraite populaire (PERP) : Créé en 2003, ce produit s’adressait pour la première fois à l’ensemble de la population.

Ces dispositifs individuels cohabitaient avec des produits collectifs comme les articles 83 ou 39 du code général des impôts ou le Plan d’Épargne Retraite Collectif, ce dernier dépendant de l’épargne salariale.

À l’exception du PERCO et sauf circonstances exceptionnelles, la sortie en rente était de mise. À la fin des années 2010, le système montrait des signes d’essoufflement. La complexité des règles fiscales et des modalités de souscription pénalisait les produits d’épargne retraite. La loi Pacte, adoptée en mai 2019, a transformé le paysage de l’épargne retraite en introduisant un produit unique, le Plan d’épargne retraite (PER), subdivisé en PER individuel (PERI), PER d’entreprise collectif (PERECO), et PER d’entreprise obligatoire (PERO). La loi poursuivait plusieurs objectifs :

- L’harmonisation des règles : les épargnants bénéficient désormais d’une déduction fiscale sur les versements volontaires pour tous les types de PER. Les sorties en capital ont été généralisées à l’exception du PERO. Cette simplification a contribué à une augmentation des encours d’épargne retraite, qui ont atteint 292,7 milliards d’euros fin 2023 selon la direction générale du Trésor ;

- La transférabilité : la loi permet le transfert d’un PER vers un PER et des anciens contrats comme le PERP ou le contrat Madelin vers le nouveau dispositif. Cette flexibilité a facilité la montée en puissance du PER grâce aux transferts d’anciens contrats ;

- Développement de la gestion pilotée : le PER impose une gestion pilotée par défaut permettant une allocation d’actifs diversifiée et une réduction des risques à l’approche de la retraite. Trois profils sont proposés aux titulaires, plus ou moins risqués.

En 2022, selon la DREES, 5,536 millions d’adhérents aux dispositifs d’épargne retraite individuels et 10,5 millions à des contrats collectifs d’entreprise sont dénombrés.

Malgré l’augmentation des encours, l’épargne retraite conserve une place marginale dans le système des retraites en France :

- Part des cotisations : en 2022, les cotisations d’épargne retraite représentent 5,1 % du total des cotisations retraites, contre une moyenne de 10 % dans plusieurs pays européens. Si cette contribution a augmenté depuis 2019, elle reste néanmoins faible face aux régimes obligatoires de retraite par répartition.

- Part des prestations : la part des prestations de retraite supplémentaire est encore plus réduite, représentant 2,3 % des prestations totales en 2022. Cette faible part limite l’apport de l’épargne retraite comme complément de revenu pour les retraités français, comparativement à la situation observée dans d’autres pays où la retraite par capitalisation est davantage intégrée au revenu de remplacement.

Le coût fiscal du PER

L’épargne retraite bénéficie d’une fiscalité attractive, avec notamment des déductions fiscales lors des versements (PERI, PERO), estimées à 1,8 milliard d’euros en 2022. Cet avantage fiscal inclut :

- Les exonérations sur les cotisations : les versements sont déductibles du revenu imposable, mais la fiscalité sur les prestations en sortie (imposées au barème de l’impôt sur le revenu ou au prélèvement forfaitaire unique (PFU)), limite en partie cet avantage ;

- Les exonérations spécifiques aux versements issus de l’épargne salariale : : les versements issus de l’épargne salariale et les abondements de l’entreprise bénéficient d’une exonération d’impôt sur le revenu.

La Cour des comptes souligne que ces avantages fiscaux donnent lieu à des effets d’aubaine en profitant surtout aux contribuables aisés. Ces derniers peuvent optimiser les plafonds de déduction fiscale, en cumulant les plafonds avec ceux de leur conjoint ou en reportant les déductions non utilisées sur trois années. Le rapport recommande un resserrement des plafonds pour limiter les avantages de ceux ayant un revenu élevé.

La Cour des Comptes oublie que le PER vise à améliorer le taux de remplacement (pensions/revenus d’activités avant la liquidation) de certaines catégories pour lesquelles il est faible (indépendants, professions agricoles, cadres supérieurs, agriculteurs). Le taux de remplacement de ces catégories est souvent inférieur à 50 % quand il est d’environ 75 % en moyenne pour l’ensemble des Français. En raison des règles de leurs régimes de retraite et du plafonnement des pensions, ces catégories ont des pensions plutôt faibles au regard de leurs revenus. L’épargne retraite a été conçue comme un outil pour améliorer leur taux de remplacement. Dans cette optique, la déduction fiscale s’inscrit dans le prolongement du régime de déduction des cotisations sociales aux régimes obligatoires. Ces dernières sont déductibles de revenus dans la limite d’un plafond.

Le rendement des produits d’épargne et poids des frais de gestion

La Cour des Comptes souligne que le rendement des PER est souvent diminué par des frais de gestion significatifs sans pour autant mentionner que ces produits sont complexes. Des progrès de transparence ont été introduits avec la loi Pacte et la loi Industrie Verte afin, notamment, d’informer les titulaires des PER des frais supportés et du rendement réel de leur produit.

La Contribution jugée insuffisante à l’investissement productif

Un des objectifs de la loi PACTE et du PER était de favoriser le financement des entreprises. Or, la Cour des Comptes souligne que cet objectif n’a pas été complètement atteint.

La Cour note que 30 % des actifs sont investis en actions, soit légèrement plus que pour ceux des anciens produits d’épargne retraite. Une grande partie des fonds est encore investie dans des obligations et des fonds euros, avec une part importante en dette souveraine ou dette de grandes entreprises. La Cour encourage une révision des allocations pour que les fonds soient mieux orientés vers des entreprises à fort potentiel de croissance. Cette surreprésentation des fonds euros est la conséquence des transferts issus des anciens produits. Les nouveaux versements sont plus dynamiques. La gestion profilée permet en outre une plus forte exposition aux risques.

La Cour des Comptes recommande de s’appuyer sur la loi Industrie verte pour inciter les gestionnaires à investir davantage dans des actifs productifs, notamment des actions de PME/ETI, afin de renforcer la contribution de l’épargne retraite à la croissance économique.

Les orientations recommandées par la Cour des Comptes :

- La clarification des objectifs : une meilleure définition du rôle de l’épargne retraite comme complément au système par répartition serait nécessaire pour améliorer sa cohérence ;

- Le renforcement de la transparence des frais : une visibilité accrue sur les frais permettrait de limiter leur impact sur les rendements nets ;

- La révision des avantages fiscaux : limiter les plafonds et réorienter les avantages fiscaux vers les contribuables modestes ;

- La stimulation de l’investissement productif : encourager les gestionnaires à investir davantage dans les PME et ETI serait une manière de renforcer l’impact de cette épargne sur l’économie réelle.

* * *

*

Cinq ans après sa création, le PER a surtout besoin de stabilité et non d’un changement de régime fiscal. La Cour des Comptes souligne à juste titre que l’épargne retraite reste, en France, modeste par rapport à son poids dans les autres pays européens ; or, celle-ci entend en diminuer les avantages fiscaux. Ces derniers sont la contrepartie d’un renoncement à la consommation sachant que l’épargne retraite est, sauf cas exceptionnels, bloquée jusqu’à la liquidation des droits à pension.

Si l’épargne investie en actions est plus faible en France qu’ailleurs, c’est en grande partie en raison justement de la faiblesse des fonds de pension. À ce titre, dans tous les pays, ces derniers bénéficient d’un traitement fiscal et social spécifique (401K aux États-Unis par exemple). En cas de réduction des avantages fiscaux, les épargnants privilégieront l’assurance vie au détriment de l’épargne retraite. La question d’une diffusion plus large des produits collectifs se pose sans nul doute. Des incitations en faveur des PME pourraient être imaginées tout comme l’élaboration d’accords de branches sur le sujet.

Assurance vie – Plan d’Epargne Retraite : les nouvelles obligations des distributeurs

L’Autorité de contrôle prudentiel et de résolution (ACPR) a publié le jeudi 21 novembre la Recommandation 2024-R-02 concernant le devoir de conseil que les assureurs doivent exercer vis-à-vis des assurés. Cette recommandation font suite à plusieurs contrôles menés par l’ACPR et sont dans le prolongement des dispositions de la loi relative à l’industrie verte qui accroit ce devoir de conseil. L’ACPR fixe ainsi un cadre renforcé au recueil des informations et à l’exercice du devoir de conseil par les distributeurs d’assurance. Il s’inscrit dans la continuité des exigences européennes et de la directive IDD (Insurance Distribution Directive), tout en apportant des précisions adaptées au contexte français. Le texte prévoit un calendrier d’entrée en vigueur des nouvelles obligations entre 2025 et 2028.

- Contexte et périmètre

L’ensemble des produits d’assurance individuels et de groupe, à l’exception des grands risques et des contrats collectifs obligatoires souscrits par les employeurs sont concernés. En revanche, sont exclus des recommandations, les produits de capitalisation et d’assurance-vie non susceptibles de versements ou arbitrages.

Les recommandations visent à garantir un conseil approprié, une protection renforcée des clients, et la traçabilité des informations collectées. Elles s’appliquent aux distributeurs en France, y compris en libre prestation de services.

- Recueil des informations

Les distributeurs sont appelés à recueillir des informations via des questions claires, précises et compréhensibles, notamment par des arbres de décision adaptés.

Ils devront être amenés à identifier les exigences spécifiques du souscripteur, son niveau de couverture souhaité, et éviter les doublons inutiles (cumul d’assurances).

Pour les produits de capitalisation et d’assurance-vie avec valeur de rachat, les distributeurs devront :

- Analyser la situation financière, familiale et professionnelle du client ;

- Évaluer sa capacité à subir des pertes et ses connaissances financières ;

- Déterminer ses objectifs de souscription et son horizon d’investissement ;

- Expliquer clairement les risques associés aux profils d’investissement et options disponibles.

Les distributeurs devront également recueillir les préférences des clients concernant les critères environnementaux, sociaux et de gouvernance (ESG) en conformité avec les réglementations européennes.

Les informations recueillies doivent être conservées tout au long de la durée du contrat et justifiables en cas de contrôle. Des contacts périodiques avec les clients sont recommandés pour s’assurer que le contrat reste adapté à leurs besoins évolutifs.

Les distributeurs devont « déterminer objectivement le profil de risque » du client au regard du niveau de risque qu’il est prêt à supporter en « attirant son attention, par exemple au moyen de plusieurs scénarios d’évolution de l’épargne, sur le fait qu’un support pouvant offrir un rendement élevé est généralement la contrepartie d’une prise de risque plus élevée » ou encore en « définissant de manière compréhensible et précise les différents profils de risque et, le cas échéant ». La recommandation étend « le conseil dans la durée en assurance vie à la plupart des contrats pour des raisons d’équité ». L’ACPR « prône une vigilance accrue des distributeurs sur la commercialisation de certains supports en unités de compte comportant des conditions au rachat, en particulier lorsque des indemnités de rachat sont prévues ».

- Implications et obligations pour les distributeurs

Les distributeurs auront le devoir d’expliquer en détail leurs recommandations, notamment en cas d’incohérences dans les réponses du client. L’accompagnement doit inclure des exemples chiffrés et des explications claires sur les garanties et restrictions.

Le personnel de vente doit disposer d’une formation continue sur les produits et les processus de recueil des informations pour assurer la qualité des conseils.

L’APCR encourage le développement des outils en ligne pour faciliter le recueil des informations et accélérer la fourniture de conseils adaptés.

D’ici à 2028, les distributeurs devront prendre contact avec leurs clients en cas d’absence d’opération pendant 4 années ou 2 années lorsqu’un service de recommandation personnalisée avait été fourni, afin d’actualiser l’ensemble des informations recueillies antérieurement et « s’assurer que le contrat et ses options d’investissement sont toujours cohérents avec ses exigences et besoins ».

Les distributeurs devront également informer les clients des conséquences fiscales d’une demande de rachat dans le délai de huit années suivant la conclusion du contrat et du versement de primes après les 70 ans du souscripteur.

La mise à jour de la recommandation prend aussi en compte « l’intégration des préférences des clients en matière de durabilité dans le devoir de conseil » en assurance vie. « A ce titre, elle préconise de fournir aux clients une information claire, exacte et non trompeuse leur permettant d’investir en connaissance de cause en fonction de leurs préférences en matière extra-financière », souligne l’APCR.

En ce qui concerne plus spécifiquement le Plan d’Epargne Retraite, le distributeur devra, notamment, attirer l’attention de l’adhérent quant au caractère non disponible de l’épargne investie et sur les modalités de sortie anticipée ; l’informer sur les options de sortie du plan (rente ou capital) ainsi que sur les incidences fiscales de chacune des options. Quand le conseil porte sur un transfert des droits individuels en cours de constitution d’un produit de retraite fermé à la commercialisation vers un contrat PER, les distributeurs devront exposer les raisons qui motivent la préconisation de cette opération au regard des caractéristiques propres au nouveau contrat et notamment de ses frais.

- Enjeux pour le secteur

Les nouvelles règles de l’APCR relèvent le niveau d’exigence pour les distributeurs de produits d’assurance. Ils seront amenés à revoir leurs processus afin d’éviter les sanctions liées à une mauvaise évaluation des besoins ou des profils des clients.

La conformité au règlement général de protection des données (RGPD) est essentielle pour garantir la pertinence et la proportionnalité des données collectées.

La mise en œuvre nécessitera des investissements dans la formation, les systèmes d’information, et la création de processus internes pour assurer une traçabilité et un suivi rigoureux.

La Recommandation ACPR 2024-R-02 oblige à une professionnalisation du conseil en assurance. Elle augmente un peu plus les obligations en matière de recueil d’informations, de personnalisation des recommandations et de suivi client. Pour les distributeurs, elle représente un défi opérationnel mais aussi une opportunité d’améliorer la satisfaction client et d’accroître leur compétitivité dans un marché en pleine mutation.

Interview de Benoit Courmont – directeur général adjoint d’AG2R LA MONDIALE : le plan d’épargne retraite : un succès mérité !

Trois questions à Benoit COURMONT

Directeur général adjoint d’AG2R LA MONDIALE

Selon la dernière enquête Amphitéa/ Cercle de l’Épargne, le Plan d’Épargne Retraite (PER) se hisse au troisième rang des produits d’épargne préférés des Français, à peine cinq ans après sa création. Êtes-vous étonné par ce résultat et comment évaluez-vous son avenir ?

Le succès est effectivement confirmé pour le PER puisque 5 ans après sa création, plus de 10 millions de Français détenaient un PER fin 2023. Ce résultat n’est pas totalement surprenant. Il est le fruit à la fois de la prise de conscience d’une part croissante de nos concitoyens, au gré des réformes des retraites successives, de l’intérêt d’une épargne volontaire pour compléter leurs revenus à la retraite et de la relative complexité du paysage de l’épargne retraite avant son apparition. L’ampleur de son adoption en si peu de temps est remarquable et témoigne d’une adhésion significative de la population. Cette popularité s’explique par plusieurs facteurs intrinsèques au PER, qui répondent à des besoins réels et à des attentes exprimées par les épargnants.

Comme ses ancêtres (Madelin, PERP, PREFON, etc..), le PER permet à l’assuré de se constituer un complément de retraite en défiscalisant les versements mais il a introduit plusieurs degrés de libertés dans l’utilisation de cette épargne. Cela a diminué l’effet tunnel souvent jugé trop contraignant (parfois plus de 40 ans entre la phase de constitution et la restitution en rentes) et qui constituait un frein pour certains épargnants. Désormais ceux-ci peuvent puiser dans leur contrat à n’importe quel moment pour acquérir leur résidence principale.

Ils sont également libres de choisir la manière dont ils souhaitent disposer de cette épargne à la retraite, en optant pour une rente viagère, un capital ou des retraits en capital fractionné. Ils peuvent enfin décider du moment où cette liquidation intervient, celle-ci n’étant plus obligatoire en même temps que la liquidation des régimes de base. Le PER se distingue donc par sa grande flexibilité, contribuant significativement à son attractivité.

Un autre pilier du PER réside dans sa fiscalité avantageuse. La déduction des versements dans la limite d’un plafond annuel permet de réduire son impôt sur le revenu. Ceci représente un incitant financier non négligeable pour de nombreux épargnants, surtout pour ceux se situant dans les tranches d’imposition supérieures.

Globalement, le PER propose une gestion plus performante et plus transparente de l’épargne retraite comparé aux anciens systèmes. Il permet une meilleure visibilité sur l’évolution de son épargne et offre un contrôle accru sur les investissements.

Le succès du PER auprès des jeunes est en outre particulièrement encourageant. Cela souligne la prise de conscience de plus en plus précoce de la nécessité d’anticiper sa retraite, et la capacité du PER à s’adapter aux besoins et aux attentes de cette génération. Les jeunes, davantage sensibilisés aux questions d’investissement et de gestion patrimoniale, apprécient la flexibilité et les possibilités de diversification offertes par le PER.

Si cette adhésion précoce est un gage de succès à long terme, l’avenir du PER dépendra également de plusieurs éléments : l’évolution du contexte économique et financier (taux d’intérêt, inflation, performance des marchés) et la capacité des acteurs du marché à proposer des offres claires et compétitives. Enfin, et surtout, de la stabilité réglementaire pour ne pas remettre en cause immédiatement pour de mauvaises questions budgétaires un produit qui fonctionne !

Des améliorations en termes de communication et de simplification des démarches pourraient également contribuer à accroître son attractivité.

Quels conseils donneriez-vous à un épargnant qui souhaite souscrire un Plan d’Épargne Retraite ?

Avant de souscrire à un PER, je conseillerais à un épargnant de procéder par étapes. Tout d’abord, définir ses objectifs de souscription. Est-ce pour constituer une épargne à long terme pour la retraite, pour une réduction d’impôts, une protection en cas de décès et de transmission de patrimoine à ses héritiers, ou une combinaison de ces éléments ? Pour la majorité des personnes qui ont souscrit ou vont souscrire un PER, l’objectif n°1 est logiquement la retraite. En termes d’objectif de retraite : Quel niveau de vie souhaite-t-il maintenir à la retraite ? Quel est son horizon de placement, ou à quelle date prévoit-il de prendre sa retraite ? Ces éléments permettront de définir le montant des versements et le niveau de risque acceptable.

La stratégie d’investissement la plus adaptée à son profil doit également faire l’objet d’un choix. Un profil prudent optera pour des supports moins risqués (fonds euros, obligations), tandis qu’un profil plus dynamique pourra investir une partie de son épargne en actions, mais avec une prise de risque plus importante à long terme. L’horizon de placement doit influencer ce choix : plus l’horizon est lointain, plus on peut prendre de risques.

Enfin, en termes de fiscalité, la déduction des versements est soumise à des plafonds. Il est important de bien comprendre le fonctionnement de la fiscalité du PER, en particulier au moment du déblocage des fonds à la retraite.

En conclusion, un conseil pour l’ensemble de ces étapes est crucial. Le réseau de La Mondiale accompagne ses clients dans leurs choix, à la souscription comme durant toute la vie du contrat qui peut durer plus de 50 ans, pour saisir les opportunités d’ajustement de la stratégie d’investissement en fonction de l’évolution de son épargne.

AG2R LA MONDIALE est un des acteurs clefs de la retraite et de l’épargne retraite. Quels sont les points forts des PER proposés par AG2R LA MONDIALE ?

Les PER proposés par AG2R LA MONDIALE sont effectivement de bons produits, en témoignent les classements le concernant : sur le podium du classement épargne retraite 2024 de L’Argus de l’assurance avec notamment une 2e place en encours, une 3e place en cotisations et une 1ère place sur les cotisations des contrats collectifs en Pero et article 83.

Le succès de notre offre repose sur un conseil de qualité apporté par le réseau salarié ou nos conseillers auprès des entreprises, et des frais sur encours compétitifs.

La performance financière 2023 nous place parmi les meilleurs du marché sur cet axe : celle de nos différents profils varient entre +5,72% pour les plus prudents et +12,40% pour les plus dynamiques selon le classement établi par le Particulier des meilleurs PER. Les PER d’AG2R LA MONDIALE offrent ainsi une large gamme de supports d’investissement (fonds euros, unités de compte, etc.) permettant d’adapter la stratégie de l’assuré à son profil d’investisseur et à son appétence au risque. Il peut choisir un niveau de risque plus important étant jeune pour bénéficier d’un potentiel de performance plus élevé, puis modérer sa stratégie à l’approche de la retraite.

Enfin, différentes options de rentes sont proposées au moment du départ à la retraite (rente majorée/ minorée, rente avec garantie/ option dépendance, rente cycle de vie). Sur le sujet spécifique de la dépendance, le PER AG2R LA MONDIALE prévoit par exemple un doublement de la rente en cas de dépendance pendant la mise en service de la retraite, ce qui permet de faire face à ce risque croissant.

Qui en veut à l’épargne retraite ?

Qui en veut au Plan d’Epargne Retraite ?

Le rapport de la Cour des comptes sur l’épargne retraite, publié au mois de novembre 2024, se concentre sur l’évolution, la gestion et les effets financiers du Plan d’Epargne Retraite (PER) créé par la loi Pacte en 2019. La Cour des Comptes critique plusieurs aspects du PER en particulier son coût fiscal, sa diffusion inégalitaire et son allocation d’actifs insuffisamment tournée vers les entreprises. Les critiques avancées sont sévères pour un produit qui vient juste de fêter son cinquième anniversaire et cela d’autant plus qu’il a été confronté à plusieurs crises depuis sa naissance, l’épidémie de covid, la guerre en Ukraine et la vague inflationniste. Ces différents chocs ont favorisé l’épargne de court terme au détriment de celle de long terme à laquelle appartient le PER.

Retour sur les objectifs de la loi PACTE

L’épargne retraite en France s’est construite de façon progressive et fragmentée, avec l’introduction au fil des années de plusieurs dispositifs destinés à des publics spécifiques :

- Fonctionnaires et élus locaux : La Préfon (créée en 1967) et le Corem étaient initialement destinés aux fonctionnaires, tandis que les élus bénéficiaient du Fonpel et du Carel-Mudel depuis les années 1980 ;

- Travailleurs indépendants : Le contrat Madelin (1994) et le contrat des exploitants agricoles (1997) ont été créés pour les non-salariés, comblant un vide pour ces populations qui ne bénéficiaient pas de dispositifs collectifs ;

- Le Plan d’épargne retraite populaire (PERP) : Créé en 2003, il s’adressait pour la première fois à l’ensemble de la population.

Ces dispositifs individuels cohabitaient avec des produits collectifs comme l’article retraite ou le Plan d’Epargne Retraite Collectif, ce dernier dépendant de l’épargne salariale.

A l’exception du PERCO et sauf circonstances exceptionnelles, la sortie en rente était de mise. A la fin des années 2010, le système montrait des signes d’essoufflement. La complexité des règles fiscales et des modalités de souscription pénalisaient les produits d’épargne retraite. La loi Pacte, adoptée en mai 2019, a transformé le paysage de l’épargne retraite en introduisant un produit unique, le Plan d’épargne retraite (PER), subdivisé en PER individuel (PERIN), PER collectif (PERCOL), et PER obligatoire (PERO). La loi poursuivait plusieurs objectifs :

- L’harmonisation des règles : les épargnants bénéficient désormais d’une déduction fiscale sur les versements volontaires pour tous les types de PER. Les sorties en capital ont été généralisées à l’exception du PERO. En 2022, cette simplification a contribué à une augmentation des encours d’épargne retraite, qui ont atteint 292,7 milliards d’euros fin 2023 ;

- La transférabilité : la loi permet le transfert d’un PER vers un PER et des des anciens contrats comme le PERP ou le contrat Madelin vers le nouveau PER. Cette flexibilité a facilité la montée en puissance du PER grâce transferts d’anciens contrats ;

- Développement de la gestion pilotée : le PER impose une gestion pilotée par défaut permettant une allocation d’actifs diversifiée et une réduction des risques à l’approche de la retraite. Trois profils sont proposés aux titulaires, plus ou moins risqués.

En 2022, selon la DREES, 5,536 millions d’adhérents aux dispositifs d’épargne retraite individuels sont dénombrés et 10,5 millions à des contrats collectifs d’entreprise.

Malgré l’augmentation des encours, l’épargne retraite conserve une place marginale dans le système des retraites en France :

- Part des cotisations : En 2022, les cotisations d’épargne retraite représentent 5,1 % du total des cotisations retraites, contre une moyenne de 10 % dans plusieurs pays européens. Cette contribution a cependant augmenté depuis 2019, mais reste faible face aux régimes obligatoires de retraite par répartition.

- Part des prestations : La part des prestations de retraite supplémentaire est encore plus réduite, représentant 2,3 % des prestations totales en 2022. Cette faible part limite l’apport de l’épargne retraite comme complément de revenu pour les retraités français, comparativement aux dispositifs d’autres pays où la retraite par capitalisation est davantage intégrée au revenu de remplacement.

Le coût fiscal du PER

L’épargne retraite bénéficie d’une fiscalité attractive, avec notamment des déductions fiscales lors des versements (PERI, PERO), estimées à 1,8 milliard d’euros en 2022. Cet avantage fiscal inclut :

- Les exonérations sur les cotisations : les versements sont déductibles du revenu imposable, mais la fiscalité sur les prestations en sortie, imposées au barème de l’impôt sur le revenu ou au prélèvement forfaitaire unique (PFU), limite en partie cet avantage ;

- Les exonérations spécifiques aux versements issus de l’épargne salariale : : les versements issus de l’épargne salariale et les abondements de l’entreprise bénéficient d’une exonération d’impôt sur le revenu.

La Cour des comptes soulignent que ces avantages fiscaux donnent lieu à des effets d’aubaine en profitant surtout aux contribuables aisés. Ces derniers peuvent optimiser les plafonds de déduction fiscale, en cumulant les plafonds avec ceux de leur conjoint ou en reportant les déductions non utilisées sur trois années. Le rapport recommande un resserrement des plafonds pour limiter ces avantages à ceux ayant un revenu élevé. La Cour des Comptes oublient que le PER vise à améliorer le taux de remplacement (pensions/revenus d’activités avant la liquidation) de certaines catégories pour lesquelles il est faible (indépendants, professions agricoles, cadres supérieurs, agriculteurs). Le taux de remplacement de ces catégories est souvent inférieur à 50 % quand il est d’environ 75 % en moyenne pour l’ensemble des Français. En raison des règles de leurs régimes de retraite et du plafonnement des pensions, ces catégories ont des pensions au regard de leurs revenus plutôt faibles. L’épargne retraite a été conçue comme un outil pour améliorer leur taux de remplacement. A ce sujet, la déduction fiscale s’inscrit dans le prolongement du régime de déduction des cotisations sociales aux régimes obligatoires. Ces dernières sont déductibles de revenus dans lalimite d’un plafond.

Le rendement des produits d’épargne et poids des frais de gestion

La Cour des Comptes souligne que le rendement des PER est souvent diminué par des frais de gestion significatifs sans pour autant mentionner que ces produits sont complexes. Des progrès de transparence ont été avec la loi Pacte et la loi Industrie Verte réalisés afin d’informer les titulaires des PER des frais supportés et du rendement réel de leur produit.

. La Cour propose une révision de ces plafonds, en particulier pour les PER collectifs, afin d’éviter que le dispositif ne serve principalement les intérêts des contribuables aisés et de renforcer l’inclusion des foyers aux revenus moyens.

La Contribution à l’investissement productif

Un des objectifs de la loi PACTE et du PER était de favoriser le financement des entreprises. Or, la Cour des Comptes souligne que cet objectif n’a pas été complètement atteint.

La Cour note que 30 % des actifs sont investis en actions, soit légèrement plus que pour ceux des anciens produits d’épargne retraite. Une grande partie des fonds est encore investie dans des obligations et des fonds euros, avec une part importante en dette souveraine ou dette de grandes entreprises. La Cour encourage une révision des allocations pour que les fonds soient mieux orientés vers des entreprises à fort potentiel de croissance. Cette surreprésentation des fonds euros est la conséquence des transferts issus des anciens produits. Les nouveaux versements sont plus dynamiques. La gestion profilée permet en outre une plus forte exposition aux risques.

La Cour des Comptes recommande de s’appuyer sur la loi Industrie verte pour inciter les gestionnaires à investir davantage dans des actifs productifs, notamment des actions de PME/ETI, afin de renforcer la contribution de l’épargne retraite à la croissance économique. À.

Les orientations recommandées par la Cour

La Cour des Comptes recommande :

- La clarification des objectifs : Une meilleure définition du rôle de l’épargne retraite comme complément au système par répartition serait nécessaire pour améliorer sa cohérence ;

- Le renforcement de la transparence des frais : Une visibilité accrue sur les frais permettrait de limiter leur impact sur les rendements nets ;

- La révision des avantages fiscaux : Limiter les plafonds et réorienter les avantages fiscaux vers les contribuables modestes ;

- La stimulation de l’investissement productif : Encourager les gestionnaires à investir davantage dans les PME et ETI serait une manière de renforcer l’impact de cette épargne sur l’économie réelle.

Conclusions

Cinq ans après sa création, le Plan d’Epargne Retraite a surtout besoin de stabilité et non d’un changement de régime fiscal. La Cour des Comptes souligne à juste titre que l’épargne retraite reste, en France, modeste par rapport à son poids dans les autres pays européens ; or, celle-ci entend en diminuer les avantages fiscaux. Ces derniers sont la contrepartie d’un renoncement à la consommation sachant que l’épargne retraite est sauf cas exceptionnels bloquée jusqu’à la liquidation des droits à pension. Si l’épargne investie en actions est plus faible en France qu’ailleurs, c’est en grande partie en raison justement de la faiblesse des fonds de pension. A ce titre, dans tous les pays ces derniers bénéficient d’un traitement fiscal et social spécifique (401K aux Etats-Unis par exemple). En cas de réduction des avantages fiscaux, les épargnants privilégieront l’assurance vie au détriment de l’épargne retraite. La question d’une diffusion plus large des produits collectifs se pose sans nul doute. Des incitations en faveur des PME pourraient être imaginées tout comme l’élaboration d’accord de branche sur le sujet.

Un bel automne pour l’assurance vie

En septembre, la collecte nette de l’assurance vie a atteint, selon France Assureurs, 2,5 milliards d’euros, contre 782 millions d’euros en août et 1,9 milliard d’euros en juillet. Un an auparavant, en septembre 2023, l’assurance vie avait connu une collecte nette de seulement 30 millions d’euros. L’assurance vie signe ainsi sa neuvième collecte nette positive consécutive.

Le résultat du mois de septembre 2024 est exceptionnel au regard de ceux des dernières années. En effet, septembre réussit, en règle générale, assez mal à l’assurance vie. Depuis 1997, quatre mois de décollectes ont été enregistrés en septembre : 2011 (-1,8 milliard d’euros), 2012 (-3,08 milliards d’euros), 2016 (-553 millions d’euros) et 2020 (-246 millions d’euros). Le montant moyen des collectes du neuvième mois de l’année n’a pas excédé 700 millions d’euros au cours des dix dernières années.

En neuf mois, la collecte nette de l’assurance vie s’est élevée à 21,3 milliards d’euros, soit un résultat proche de celui de 2023, qui était de 20,5 milliards d’euros.

Des cotisations brutes de plus de 12 milliards d’euros en septembre

En septembre, les cotisations de l’assurance vie ont atteint 12,3 milliards d’euros, contre 9,7 milliards d’euros en août. En septembre 2023, les cotisations s’étaient élevées à 11,2 milliards d’euros. Les ménages ont augmenté sensiblement leurs versements en rentrant de vacances. Sur les neuf premiers mois de l’année, les cotisations ont atteint 129,5 milliards d’euros, soit une hausse de 15 % sur un an. En septembre, 8,2 milliards d’euros ont été versés sur les fonds euros, contre 6,5 milliards d’euros en août.

Des prestations en baisse

Les ménages ont versé davantage sur leurs contrats d’assurance vie tout en effectuant moins de rachats. Les prestations se sont élevées à 9,8 milliards d’euros, en baisse de 12 % sur un an, avec une diminution de 13 % sur les fonds euros et de 10 % sur les unités de compte. Sur les neuf premiers mois de l’année, les rachats ont atteint 108,1 milliards d’euros, en recul de 3,9 milliards d’euros. Les ménages effectuent moins de rachats sur leurs fonds euros qu’en 2023. Ce changement de comportement s’explique par la hausse du rendement de ce type de support, les assureurs ayant consenti des efforts en ayant recours à des taux bonifiés. Par ailleurs, la baisse des taux des dépôts à terme rend l’assurance vie plus compétitive.

Les fonds euros retrouvent des couleurs

Les cotisations des fonds euros ont progressé de 18 % en septembre et, pour la première fois depuis le mois d’avril, la collecte nette pour ce support est positive, à hauteur de 877 millions d’euros.

Des unités de compte moins dynamiques

Les unités de compte (UC) enregistrent une progression plus faible que les fonds euros en septembre, en raison des performances médiocres de la bourse de Paris. Les souscriptions d’UC ont représenté 4,1 milliards d’euros. La part des UC dans la collecte brute n’a été que de 33 % en septembre, contre 37 % depuis le début de l’année et 40 % en 2023. La collecte nette en UC s’est élevée en septembre à 1,6 milliard d’euros.

L’assurance vie en mode reconquête

Concurrencée par les livrets réglementés et les dépôts à terme, en 2022 comme en 2023, l’assurance vie a souffert sans jamais rompre. Elle demeure de loin le premier produit d’épargne en France, avec un encours de 1 977 milliards d’euros en septembre. Depuis le début de l’année, l’amélioration des rendements des fonds euros contribue à rendre le principal placement des ménages français plus attractif. La fin de la vague inflationniste se traduit par la baisse des taux directeurs des banques centrales, ce qui conduit à celle des dépôts à terme. En 2025, les taux de l’épargne réglementée devraient également diminuer. Par ailleurs, le recul de l’inflation incite les ménages à se repositionner sur l’épargne de long terme. Ayant accumulé une épargne de précaution conséquente depuis 2020, ces derniers peuvent réaliser des arbitrages en faveur de l’assurance vie ou du Plan d’Épargne Retraite (PER). Ce dernier produit a enregistré en septembre une augmentation de sa collecte de 20 % sur un an. L’encours des PER assurances atteint désormais près de 90 milliards d’euros (87,1 milliards d’euros).

La fin de l’année devrait rester favorable à l’assurance vie, d’autant plus que le marché de l’immobilier reste atone. Les ménages devraient accroître leur effort d’épargne longue. Les incertitudes politiques ne semblent pas, pour le moment, les dissuader d’épargner, voire bien au contraire. La remontée des fonds euros témoigne malgré tout de leur volonté de se prémunir contre les aléas des marchés financiers.

Cercle de l’Epargne – données France Assureurs

Cercle de l’Epargne – données France Assureurs

Plans d’Épargne Retraite (PER) : L’intégration des fonds non cotés en gestion pilotée à partir du 24 octobre

À partir du 24 octobre, les nouveaux Plans d’Épargne Retraite (PER) devront inclure des fonds non cotés pour les contrats en gestion pilotée. Ce mode de gestion, qui est activé par défaut, s’applique à tous les souscripteurs, sauf demande explicite de leur part pour choisir une gestion libre. La gestion pilotée ajuste automatiquement l’allocation des actifs du PER en fonction du profil de risque du souscripteur (équilibré, dynamique, offensif) et de son âge.

Les fonds non cotés, qui investissent dans des entreprises non cotées en bourse, offrent un potentiel de rendement plus élevé, mais sont aussi associés à un risque accru. Afin de protéger l’épargne à l’approche de la retraite, la part de ces fonds est progressivement réduite à mesure que l’épargnant se rapproche de l’âge de cessation d’activité.

Dans un profil équilibré, la part des fonds non cotés dans le PER variera entre 3 % et 8 % selon l’horizon de placement. Par exemple, pour une retraite prévue dans moins de cinq ans, cette proportion sera d’environ 3 %, alors qu’elle pourra atteindre 8 % pour un horizon de placement supérieur à 20 ans.

Cette mesure, mise en place dans le cadre des nouveaux PER, vise à favoriser la diversification des investissements tout en cherchant à dynamiser les rendements pour les épargnants. Elle prend cependant en compte les risques inhérents aux investissements non cotés afin de proposer une solution d’épargne adaptée à chaque profil.

Sortie en capital pour les petits produits d’épargne retraite

Par l’arrêté du 17 juillet 2023 portant soutien au pouvoir d’achat des épargnants bénéficiaires de rentes inférieures à un certain montant minimal, le gouvernement a modifié les règles de sortie en capital des petits plans d’épargne retraite, mesure qui concerne notamment les anciens produits.

Depuis l’adoption de la loi PACTE et l’introduction du Plan d’Epargne Retraite (PER), les sorties en capital se sont généralisées. Néanmoins, les sorties en rente demeurent de mise pour les PERP, les contrats Madelin, les article 83 ou le compartiment 3 du PER (PER obligatoire d’entreprise). Pour ces produits, une sortie en capital est néanmoins possible quand les arrérages annuels sont inférieurs, en vertu de l’arrêté du 7 juin 2021, à 1 200 euros. L’arrêté du 17 juillet porte ce plafond à 1 320 euros par an ce qui qui correspond à un capital d’environ 32 000 euros pour une liquidation à l’âge de 64 ans. Il est possible d’augmenter ce montant en optant, par exemple, pour une réversion ou des annuités garanties, avant de liquider sa retraite. La fiscalité en cas de sortie en capital dans le cadre de ce mécanisme est particulièrement intéressant. Le capital, intérêts compris, est imposé à un prélèvement forfaitaire sur option à 7,50 % après un abattement de 10 % non plafonné. Ce montant est également soumis à des prélèvements sociaux à hauteur de 10,10 %. Ces taux sont inférieurs à ceux d’une sortie en capital dans le cadre du PER. Pour ce produit, la part du retrait issue des versements est soumise au barème de l’impôt sur le revenu mais est exonérée de prélèvements sociaux. La valorisation du contrat est assujettie au Prélèvement Forfaitaire Unique (PFU de 30 % : 12,8 % d’imposition + 17,2 % de prélèvements sociaux).