Accueil >

L’épargne n’est pas l’ennemie de la croissance

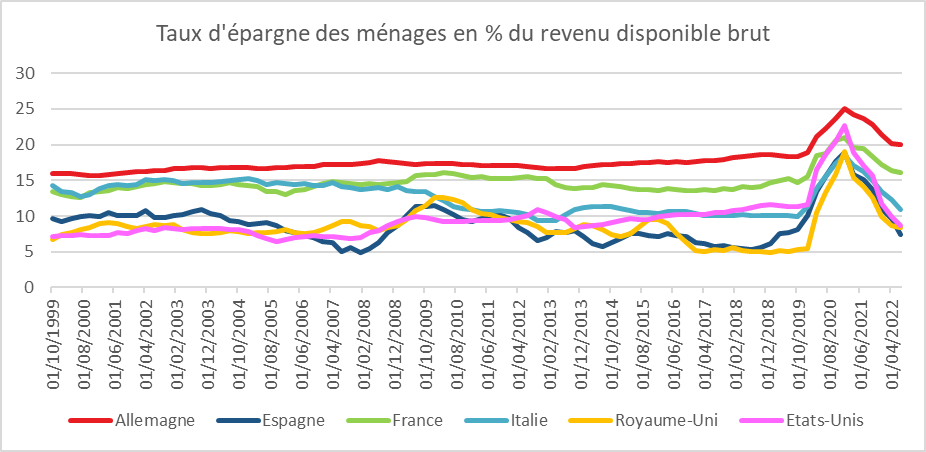

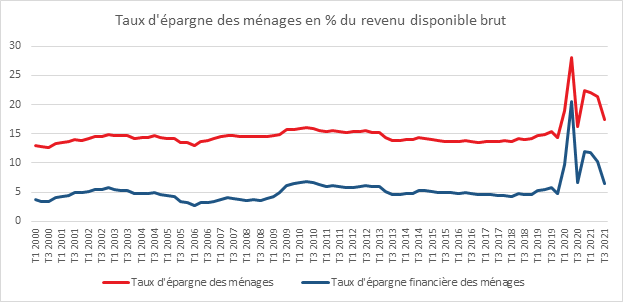

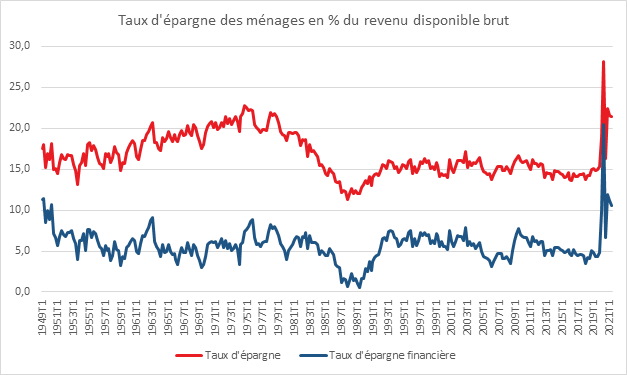

Au premier trimestre 2025, le taux d’épargne des ménages français a atteint 18,8 % du revenu disponible brut, un niveau jamais observé depuis 1979. Selon la note de conjoncture de l’INSEE publiée en juin, cette hausse remarquable s’explique en grande partie par le comportement d’épargne des retraités, notamment les plus modestes, qui ont vu leurs pensions revalorisées de manière significative.

Une dynamique portée notamment par les retraités

Les pensions de base ont en effet été relevées de 5,3 % en janvier 2024, puis de 2,2 % en janvier 2025, tandis que les retraites complémentaires Agirc-Arrco ont augmenté de 4,9 % en novembre 2023, puis de 1,6 % en novembre 2024. Dans le même temps, la consommation des retraités a progressé à un rythme plus modéré. La part des ménages de plus de 64 ans déclarant épargner est ainsi passée de 32 % avant la crise sanitaire à plus de 40 % en 2025.

La hausse du taux d’épargne n’est cependant pas limitée aux retraités. En 2024, le pouvoir d’achat des ménages a progressé de 2,5 %, mais la consommation n’a augmenté que de 1 %. L’INSEE prévoit que le taux d’épargne moyen pour l’ensemble de l’année 2024 atteindra 18,2 % du revenu disponible brut, soit un niveau 3,8 points supérieur à celui de 2019.

Une succession de chocs et de crises

Cette tendance s’inscrit dans un contexte marqué par une succession de chocs : pandémie, guerre en Ukraine, tensions au Moyen-Orient, flambée des prix, instabilité politique intérieure, inquiétudes budgétaires, etc. Ces incertitudes nourrissent une épargne de précaution durablement élevée. Bien que l’inflation ralentisse, le sentiment des ménages reste marqué par la perte de pouvoir d’achat passée, et par la crainte de hausses d’impôts ou de pertes d’emploi.

Un moteur structurel : le vieillissement démographique

Au-delà des facteurs conjoncturels, des éléments structurels expliquent ce niveau élevé d’épargne. Le vieillissement démographique joue un rôle croissant : plus de la moitié des Français déclarent épargner en vue de leur retraite. Les plus de 50 ans disposent des revenus les plus élevés et voient leurs charges familiales diminuer. Par ailleurs, les retraités, majoritairement propriétaires de leur logement, affichent un pouvoir d’achat souvent supérieur à la moyenne. Ils épargnent pour anticiper d’éventuels besoins liés à la dépendance ou pour transmettre un capital à leurs enfants ou petits-enfants.

Une épargne utile à condition d’être orientée vers l’investissement

Si l’épargne peut être perçue comme un frein à la consommation et donc à la croissance à court terme, elle reste essentielle pour le financement de l’économie. L’investissement – clé de la croissance future – repose sur l’épargne d’aujourd’hui. L’épargne alimente le crédit, finance les entreprises, soutient l’innovation et permet aux collectivités de développer les infrastructures publiques.

Dans un pays confronté à une fragilité de son appareil productif et à un déficit commercial structurel, il est crucial de réorienter l’épargne vers l’économie réelle. Sans épargne abondante, le coût de financement de la dette publique serait bien plus élevé, et la note souveraine de la France, déjà fragilisée, aurait pu être davantage dégradée par les agences de notation.

Livret A : retour aux fondamentaux

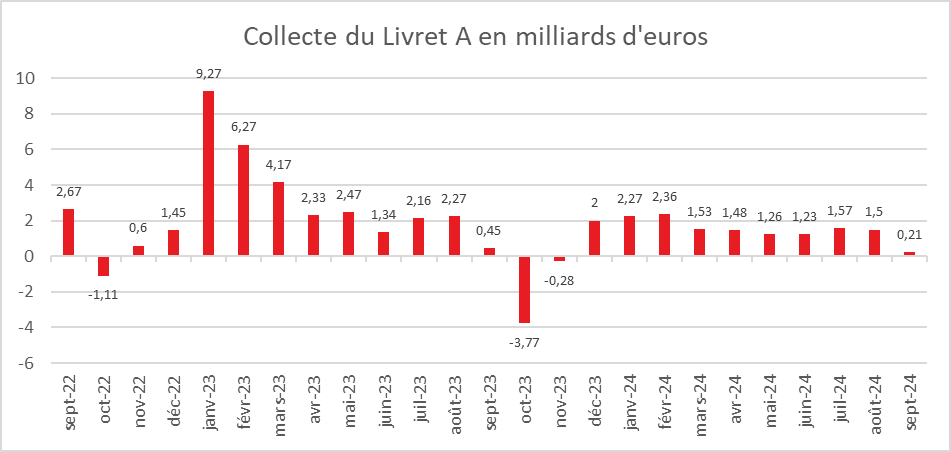

Septembre est un mois qui rime avec dépenses et non avec épargne. Le mois de septembre 2024 s’est soldé par une faible collecte sur le Livret A, soit 210 millions d’euros, et une collecte nulle pour le Livret de Développement Durable et Solidaire (LDDS), selon les résultats publiés par la Caisse des Dépôts et Consignations.

Retour aux fondamentaux

La collecte de 210 millions d’euros sur le Livret A en septembre est en retrait par rapport aux mois précédents : 1,5 milliard d’euros en août et 1,57 milliard en juillet. Elle est nettement plus faible que celle de septembre 2023 (450 millions d’euros).

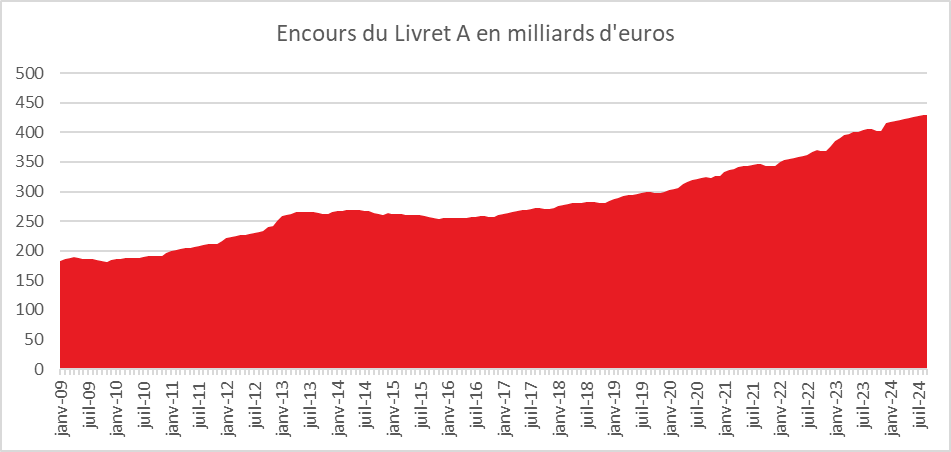

Depuis 2009, le Livret A a enregistré six décollectes en septembre (2009, 2013, 2014, 2015, 2017, 2018). Les plus importantes ont été constatées en 2014 et 2015 avec respectivement -2,37 et -2,38 milliards d’euros. Depuis le Covid en 2020, les collectes de septembre avaient toujours été positives, en lien avec la succession de chocs que le pays a connus (Covid, guerre en Ukraine, vague inflationniste). Sur les dix dernières années, la moyenne des collectes du Livret A pour septembre est de 54 millions d’euros.

La collecte sur les trois premiers trimestres de 2024 a été divisée par deux par rapport à celle de 2023. Sur les neuf premiers mois de 2024, la collecte du Livret A atteint en effet 13,42 milliards d’euros, contre 30,73 milliards sur la même période en 2023, une année exceptionnelle.

Pour le LDDS, septembre est un mois honni

La collecte nulle de septembre pour le LDDS marque une rupture par rapport au mois précédent. Elle s’élevait à 490 millions d’euros en août et à 730 millions en juillet. En septembre 2023, la collecte avait atteint 270 millions d’euros. Sur les neuf premiers mois de 2024, la collecte s’élève à 6,1 milliards d’euros, contre 10,69 milliards pour la même période en 2023, qui avait été une année atypique pour l’épargne réglementée.

Pour le Livret de Développement Durable et Solidaire, la décollecte est la règle en septembre, à l’exception des années 2020 et 2021 marquées par le Covid, et 2023 marquée par la hausse du taux de rémunération à 3 %. Sur ces dix dernières années, le LDDS connaît en septembre une décollecte moyenne de 261 millions d’euros.

Les mauvais résultats pour le LDDS en septembre s’expliquent par le fait qu’il est accouplé plus fréquemment que le Livret A aux comptes courants des ménages. Ces derniers, en cas de besoin, puisent principalement dans leur LDDS.

Un mois de septembre classique à souhait

En 2024, les ménages ont donc puisé dans leurs livrets pour faire face aux dépenses de rentrée et s’acquitter des dernières dépenses de vacances. La consommation a par ailleurs augmenté en août comme en septembre.

La baisse de l’inflation, notable en septembre (1,2 %), a incité les ménages à reprendre le chemin de la consommation, abandonné depuis de longs mois. L’amélioration de leur pouvoir d’achat les conduit à réduire leur effort d’épargne de précaution. Par ailleurs, en septembre, ils ont privilégié l’épargne de long terme. La collecte nette de l’assurance vie a atteint, en septembre, 2,5 milliards d’euros.

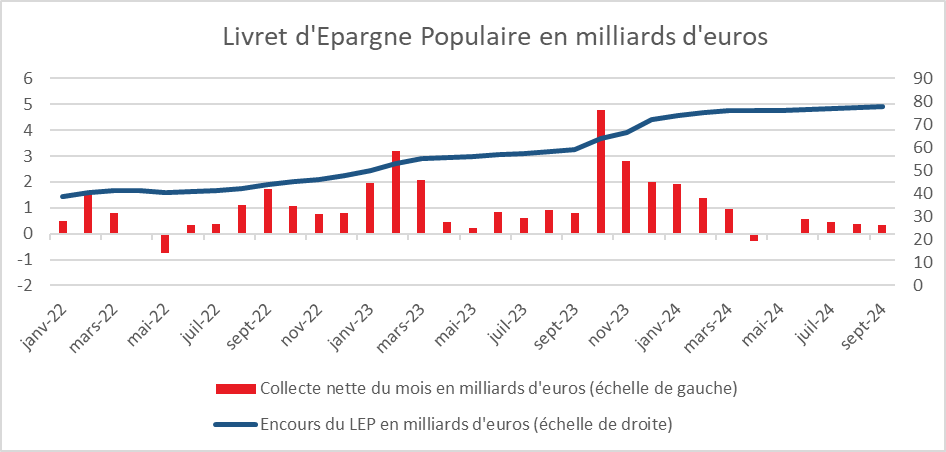

Le Livret d’Épargne Populaire (LEP) porté par son taux de rémunération

Le LEP a enregistré une collecte positive de 330 millions d’euros en septembre, en retrait par rapport à l’année dernière (800 millions en septembre 2023). Sur neuf mois, la collecte pour ce produit s’élève à 5,7 milliards d’euros, contre 11,1 milliards d’euros sur la même période en 2023. Le maintien d’une collecte positive s’explique par le caractère attractif du taux de rémunération du LEP (4 %).

Un rendement réel positif pour l’épargne réglementée

Avec une inflation inférieure à 2 %, le rendement réel de l’épargne réglementée (Livret A, LDDS) est positif depuis le mois de mars, une situation inédite depuis 2019. Le gel des taux du Livret A et du LDDS, décidé par l’ancien ministre de l’Économie, profite désormais aux épargnants. Ce gel devrait cesser le 1er février 2025. Selon la formule définie par l’arrêté du 27 janvier 2021, le taux sera calculé sur la base de la moyenne de l’inflation et du taux Ester des six derniers mois, avec un taux plancher de 0,5 %. Sur cette base, le taux du Livret A et du LDDS pourrait passer de 3 % à 2,5 %.

Le taux du LEP, quant à lui, est fixé soit par l’inflation des six derniers mois, soit par le taux du Livret A majoré de 0,5 point. Avec la baisse de l’inflation, le taux du LEP pourrait passer de 4 % à 3 %. Le gouvernement conserve cependant la possibilité de ne pas suivre totalement la formule, comme il l’a fait à plusieurs reprises, notamment pour le LEP ces dernières années.

Cercle de l’Epargne – CDC

Cercle de l’Epargne – CDC

Cercle de l’Epargne – CDC

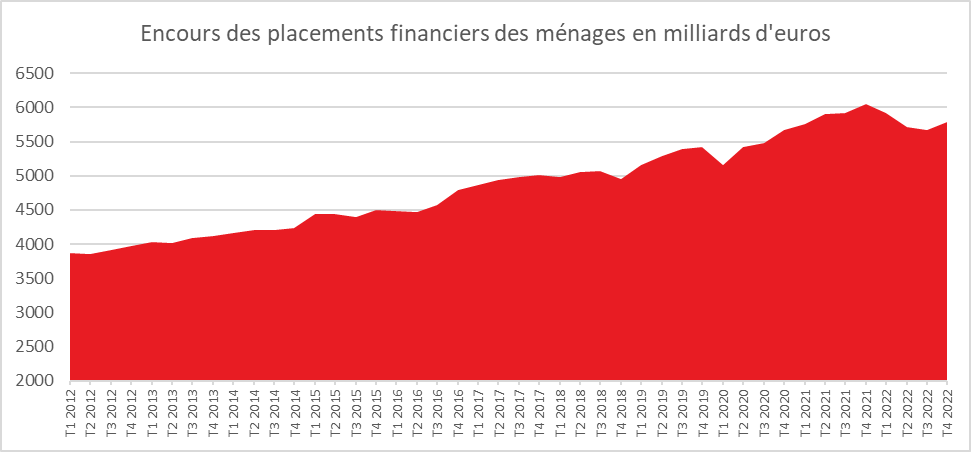

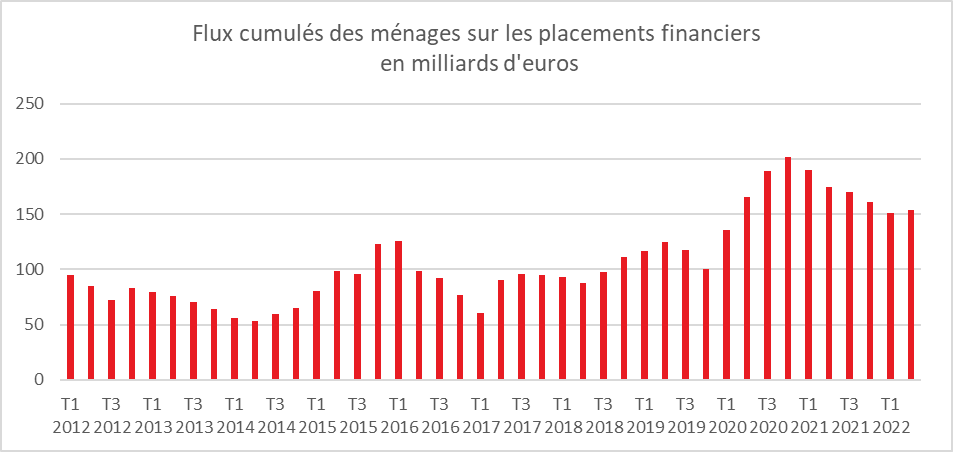

Les ménages français, toujours en mode écureuil

Les ménages français maintiennent un important effort d’épargne depuis plus de trois ans. En 2022, ils ont mis de côté, selon la Banque de France, 158,7 milliards d’euros soit un niveau équivalent à celui de 2021 (161,1 milliards d’euros). Ce flux est inférieur à celui de 2020, année marquée par les confinements (202,1 milliards d’euros). Il reste néanmoins nettement supérieur à son niveau d’avant la crise sanitaire (101 milliards d’euros sur la période 2015/2019).

Cette propension à épargner demeure forte comme le prouve la collecte de l’épargne réglementée. Elle a été également soulignée par l’enquête du mois d’avril d’AG2RLAMONDIALE – AMPHITEA – LE CERCLE DE L’EPARGNE. Selon cette enquête, 65 % des Français privilégient la réduction de leurs dépenses pour faire face à la baisse de leur pouvoir d’achat en lien avec la résurgence de l’inflation. Seulement 27 % ont indiqué qu’ils pourraient être amenés à puiser dans leur épargne. 22 % des Français ont, par ailleurs, l’intention d’épargner davantage que dans le passé.

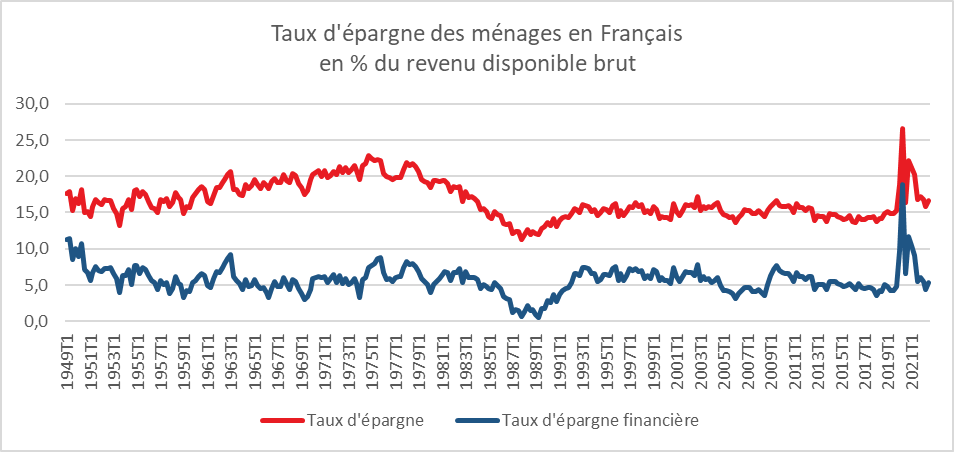

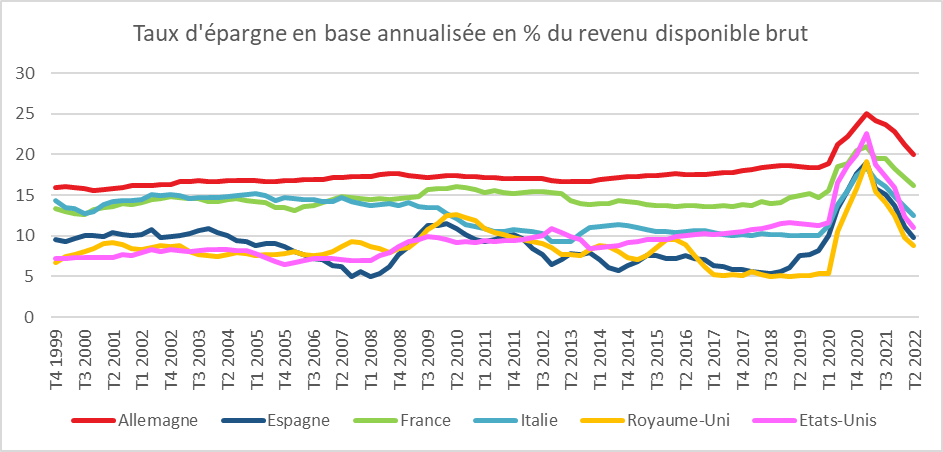

Un taux d’épargne toujours élevé

À fin 2022, le taux d’épargne en France n’a pas retrouvé son niveau d’avant la crise sanitaire. Cette situation est également constatée en Allemagne et au Royaume-Uni. En revanche, en Italie et en Espagne, le taux a retrouvé son niveau d’avant la pandémie. Aux Etats-Unis, il y est même inférieur en étant à son plus bas niveau depuis 2008.

Au quatrième trimestre 2022, le taux d’épargne était, en France, de 16,3 % du revenu disponible brut, contre 16,1 % au troisième. Pour l’ensemble de l’année, le taux d’épargne était de 18,6 % du revenu disponible brut, contre 15 % avant la crise sanitaire. Le taux d’épargne financière s’est élevé à 8,8 %.

Banque de France

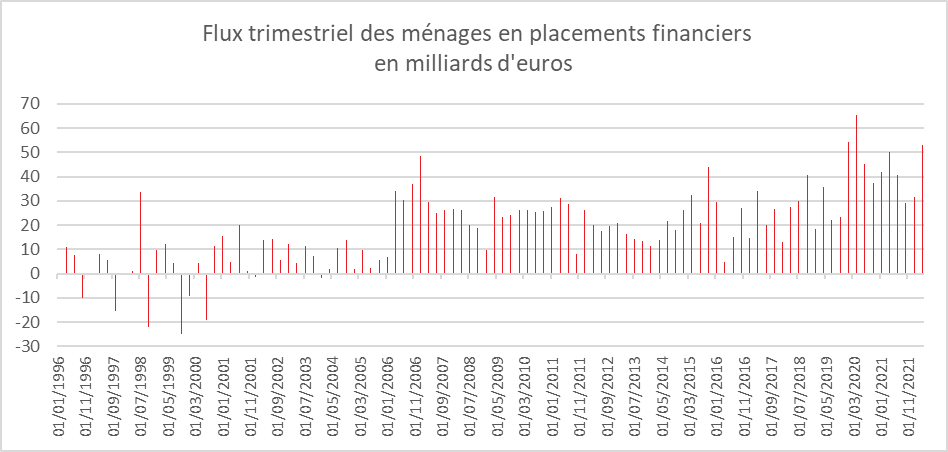

Au quatrième trimestre 2022, le flux trimestriel net de placements des ménages s’est élevé à 26,8 milliards, en recul de 15,1 milliards d’euros par rapport au trimestre précédent. L’épargne investie en produits de taux diminue (14,8 milliards d’euros après 34,6 au troisième trimestre), en raison d’un flux net négatif sur les dépôts à vue (-14,1 milliards d’euros). En revanche, les flux nets d’actifs sous forme de produits de fonds propres augmentent (14,2 milliards d’euros, contre 7,5 au troisième trimestre. Les ménages ont augmenté leurs versements en unités de compte sur les contrats d’assurance vie (8,8 milliards d’euros contre 4,9 au troisième trimestre).

Les premières données collectées par la Banque de France pour le premier trimestre 2023 témoignent d’une forte progression des flux d’épargne vers les produits réglementées et d’un dégonflage des dépôts à vue (-18,2 milliards).

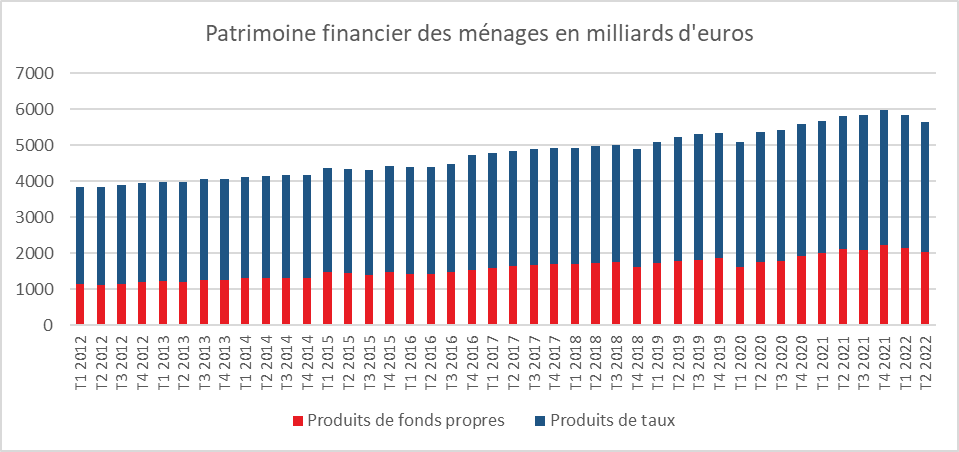

Patrimoine financier des ménages, près de 5800 milliards d’euros

Le patrimoine financier brut des ménages français s’élevait, selon la Banque de France en France, au quatrième trimestre 2022, à 5785 milliards d’euros. Au cours du dernier trimestre 2022, il a progressé de 122,5 milliards d’euros du fait du rebond des cours boursiers et du maintien de flux financiers positifs. Sur un an, le patrimoine financier des ménages est, en revanche, en baisse de 260,9 milliards d’euros, en raison de la perte de valeur des actifs sur cette période.

Banque de France

Au quatrième trimestre 2022, l’encours des produits de taux s’élevait à 3638 milliards d’euros. Il représentait 63 % de celui du patrimoine financier. Le numéraire et les dépôts à vue enregistraient un encours de 797 milliards d’euros en recul de 20 milliards d’euros par rapport au trimestre précédent en raison d’arbitrages en faveur de l’épargne réglementée. L’encours de celle-ci a atteint, au quatrième trimestre 2022, le niveau record de 874 milliards d’euros, contre 862 milliards d’euros au trimestre précédent.

L’encours de l’assurance vie et de l’épargne retraite en fonds euros était de 1470 milliards d’euros au quatrième trimestre 2022.

Sur les 2070 milliards d’euros de produits de fonds propres détenus par les ménages, 326 milliards d’euros l’étaient sous forme d’actions cotées. L’assurance vie et l’épargne retraite en unités de compte représentaient 436 milliards d’euros.

Le taux d’épargne des ménage en hausse

Le taux d’épargne des ménages a progressé au cours du troisième trimestre. Il s’est élevé à 16,6 % du revenu disponible brut, après 15,8 % au deuxième trimestre. Cette progression est imputable à une augmentation du revenu disponible brut de 2,6 % supérieur à celle de la consommation, +1,6 %. Les ménages ont consacré une partie de leurs gains de pouvoir d’achat du troisième trimestre à l’épargne.

Les dépenses de consommation des ménages en valeur augmentent en effet de 1,6 % ce trimestre, soit un point de moins que leur revenu disponible brut (+2,6 %).

Le taux d’épargne des ménages reste supérieur à son niveau d’avant crise sanitaire. L’inflation et les incertitudes économiques conduisent les Français à maintenir un important effort d’épargne de précaution.

Les Français toujours en mode épargne

Depuis plus de deux ans, les ménages épargnent des sommes importantes. Le taux d’épargne n’a pas retrouvé son niveau d’avant crise sanitaire. Le poids des incertitudes conduit les ménages à placer une part importante de leurs revenus. Cet effort d’épargne intervient dans un contexte de baisse des cours boursiers et de début de hausse des taux d’intérêt.

Un patrimoine en baisse

Avec le repli des cours des valeurs mobilières, le patrimoine financiers des ménages a, selon la Banque de France, baissé au cours du deuxième trimestre 2022 à 5 726,6 milliards d’euros, contre 5 921,9 au premier trimestre. L’encours des produits de taux s’élevait à 3 618,6 milliards d’euros et représentait 61 % du total du patrimoine financier des ménages. L’encours des produits de fonds propres atteignait au deuxième trimestre 2022, 2 030,9 milliards d’euros.

L’encours du numéraire et des dépôts à vue s’élevait à la fin du deuxième trimestre à 810,7 milliards d’euros, contre 790,8 milliards à la fin du premier. Celui des dépôts bancaires rémunérés atteignait 1182 milliards d’euros dont 848,8 au titre de l’épargne réglementée. L’encours de l’assurance vie et épargne retraite en fonds euros est passé du premier au deuxième trimestre 2022 de 1598,7 à 1492,4 milliards d’euros. L’encours des actions s’est contractée du fait de la baisse des valeurs sur les marchés financiers. Il est revenu de 341,1 à 307,4 milliards d’euros. Celui des unités de compte de l’assurance vie et de l’épargne retraite est passé de 473,2 à 448,1 milliards d’euros.

Des flux d’épargne toujours élevés

Le taux d’épargne des ménages baisse graduellement depuis la fin des confinements tout en demeurant supérieur à son niveau de fin 2019 (15 % du revenu disponible brut). Il s’élevait à la fin du deuxième trimestre à 16 % dont 6 points au titre de l’épargne financière. A la fin du premier trimestre, les chiffres respectifs étaient 17,1 et 7.

Au deuxième trimestre 2022, le flux trimestriel de placements des ménages s’établit à 53,0 milliards, en hausse de 21,5 milliards par rapport au trimestre précédent. Le flux d’épargne du deuxième trimestre 2022 est le troisième le plus élevé depuis le premier trimestre 2020. La guerre en Ukraine et l’accélération de l’inflation a occasionné un rebond de l’épargne. Les flux sont toujours supérieurs à leur niveau d’avant crise sanitaire.

En cumul sur quatre trimestres glissants, les flux de placements sont en légère hausse (153,9 milliards fin deuxième trimestre après 150,9 milliards fin premier trimestre), en lien avec l’accélération des placements en produits de fonds propres.

Le flux élevé du deuxième trimestre profit non seulement aux produits de taux (26,5 milliards d’euros, contre 15,7 milliards d’euros au premier trimestre) mais surtout aux produits de fonds propres (22,8 milliards d’euros contre 12 milliards d’euros). Les ménages ont acquis plus d’actions cotées et non cotées (26,7 milliards après 19,2 milliards d’euros).

Un troisième trimestre favorable à l’épargne réglementée

Les premières données couvrant les principaux placements financiers des ménages pour le troisième trimestre 2022 affichent une augmentation des flux de dépôts bancaires rémunérés (24,8 milliards contre 9,1 milliards au deuxième trimestre), notamment une collecte positive soutenue sur les livrets d’épargne réglementée (en particulier sur les livrets A), en lien avec le relèvement des taux de rémunération de ces produits d’épargne. Cette collecte est nettement supérieure à la décollecte observée sur les contrats d’assurance-vie en euros (-2,6 milliards après -3,4 milliards d’euros). Par ailleurs, la collecte nette en assurance-vie ralentit pour les supports en unités de compte (5,8 milliards après 11,7 milliards d’euros).

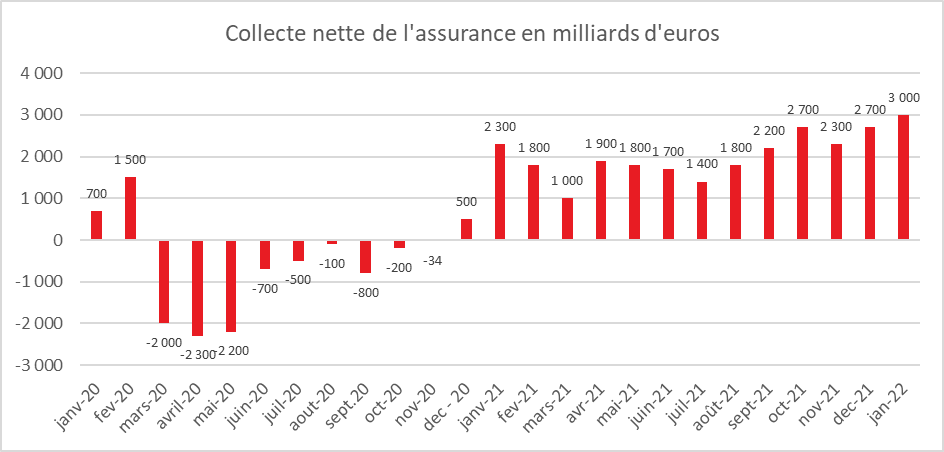

L’assurance vie, une santé retrouvée

Avec une collecte nette de 3 milliards d’euros, l’assurance vie commence l’année 2022 en beauté en enchainant son 14e résultat consécutif positif. La vague Omicron n’a pas dissuadé les ménages de placer une partie de leurs liquidités sur l’assurance vie qui conforte ainsi sa première place au sein des produits financiers. Les encours des contrats d’assurance vie atteignent 1 871 milliards d’euros à fin janvier, en croissance de +4,3 % sur un an.

La collecte du mois de janvier qui est la plus élevée constatée depuis le mois d’avril 2019 est liée à la bonne tenue des cotisations 13,8 milliards d’euros, en hausse de +0,3 milliard d’euros par rapport à janvier 2021 et à la baisse des prestations de −0,4 milliard d’euros par rapport à janvier 2021. Ces dernières ont atteint ainsi 10,8 milliards d’euros. Le poids des unités de compte au sein de la collecte globale est stable en janvier à 39 % par rapport au mois précédent. Les assurés ont réduit de 0,8 milliard d’euros le montant de leurs engagements en fonds euros et ont accru ceux en unités de compte de 3,8 milliards d’euros.

Janvier, un mois en or pour l’assurance vie

Le mois de janvier est traditionnellement un mois favorable à l’assurance vie. Ces dix dernières années, une seule décollecte a été enregistrée, en 2012, au moment de la crise de la crise grecque. Au mois de janvier, après la perception des primes et des 13e mois de fin d’année, les ménages réalisent des arbitrages au niveau de leur épargne dont profitent l’assurance vie. La forte progression du cours des actions en 2021 et la baisse plus faible qu’escomptée des rendements des fonds euros ont certainement les incité à réallouer une partie de leurs liquidités sur l’assurance vie. Il est à souligner qu’au mois de janvier, le Livret A a également connu une collecte très importante, +6,25 milliards d’euros. Les Français restent donc en ce début d’année en mode épargne. La prudence reste de mise dans un contexte sanitaire et géopolitique complexe.

Avec la crise ukrainienne et l’accélération de l’inflation, la propension à l’épargne devrait s’accroître dans les prochains mois avec une préférence pour l’épargne de précaution. Le taux d’épargne était toujours à la fin de l’année dernière supérieure à son niveau d’avant crise, 17 % du revenu disponible brut au 4e trimestre 2021 contre une moyenne de 15 % en 2019. Si une normalisation de l’épargne était attendue cette année par l’INSEE, celle-ci pourrait être retardée de quelques mois…. La collecte de l’assurance vie pourrait légèrement se tasser tout en restant en zone positive compte du désir des Français de mettre de l’argent de côté tant par précaution que pour préparer leur future retraite.

Les ménages ont réduit leur effort d’épargne

Le taux d’épargne des ménages français a diminué, au u troisième trimestre 2021 de 3,8 points avec l’accélération de la consommation. Il s’élevait à 17,3 % du revenu disponible, contre 21,3 % au deuxième trimestre.t

Le net rebond des dépenses de consommation consécutif à l’assouplissement des restrictions sanitaires, +5,7 % au troisième trimestre 2021 en euros courants, a conduit les ménages à réduire leur effort d’épargne financière dont le taux est passé de 10,3 à 6,5 M du revenu disponible brut. Néanmoins, le taux d’épargne global reste encore supérieur à son niveau moyen de 2019 (15,0 %).

Les Français n’ont pas commencé à puiser dans leur cassette « covid »

Avec le maintien de leur pouvoir d’achat, les ménages ont pu maintenir un fort taux d’épargne au cours du deuxième trimestre. Le troisième confinement les a, en effet, conduits à renoncer de manière forcée à certaines dépenses. La levée des contraintes sanitaires à partir du mois de mai a certes permis un rebond des dépenses de la consommation à la fin du trimestre, expliquant la légère décrue du taux d’épargne qui est passé du premier au deuxième trimestre 2021 de 21,6 à 21,4 % du revenu disponible brut. Il reste plus de cinq points au-dessus de son niveau moyen de 2019 (15 %).

Les Français n’ont pas durant le deuxième trimestre puisé dans leur bas de laine. Ils ont simplement réduit, de manière très modérée, leur effort d’épargne. Ils demeurent prudents et attentistes face à un contexte économique et sanitaire incertain. Le retour au taux d’épargne de longue tendance, autour de 15 % suppose une normalisation de la situation.

Les ménages ont durant le premier semestre privilégié la liquidité et la sécurité au rendement, les premiers placements étant les dépôts à vue, les livrets d’épargne réglementée et les livrets bancaires fiscalisés. La bonne tenue des actions et des unités de compte reste marginale par rapport à la tendance de fond. Elle dénote néanmoins l’acceptation d’une prise de risques en contrepartie d’un rendement potentiel plus élevé de la part de certains épargnants.

Les ménages profitent des taux bas pour s’endetter

Selon l’enquête mensuelle de la Banque de France, en mars, la demande de crédits par les entreprises est assez étale. En revanche les banques interrogées soulignent que la demande de crédits à l’habitat et à la consommation est en progression

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com