Accueil >

Le Coin des Epargnants du 28 février 2025 : les marchés en plein doute

Les marchés sous la pression des droits de douane américains

Le CAC 40 conclut le mois de février avec une troisième hausse mensuelle consécutive (+2,03 %). Elle est inférieure à celle du mois de janvier (+7,72 %) mais comparable à celle de décembre 2024 (+2,01 %). Le CAC 40 s’est rapproché de son record du mois de mai mais sans l’atteindre. Au-delà de Paris, les résultats des marchés en février ont été plutôt favorables. L’indice allemand a progressé de 4,93 % sur un mois et l’Eurostoxx 50 de plus de 5 %. Ces performances flatteuses ne sauraient maquer les inquiétudes qui se font jours sur les conséquences de la guerre commerciale que Donald Trump a engagée.

A partir du 4 mars, les majorations décidées par le Président américain deviennent effectives. En principe, une taxe additionnelle de 10 % sera appliquée aux exportations de la Chine vers les Etats-Unis et une autre de 25 % sur les biens en provenance du Canada et du Mexique. Prochainement, l’Union européenne sera soumise au même régime que la Chine, le Mexique ou le Canada. Des droits de 25 % ont été annoncés. Le Président a jeté un froid en s’en prenant à l’Europe. « L’Union européenne n’accepte pas nos voitures ni nos produits agricoles. » Selon lui, le déficit commercial américain vis-à-vis des Vingt-Sept est de « 300 milliards de dollars », un chiffre que Bruxelles conteste. A terme, plus de 1.000 milliards de dollars d’importations américaines seront taxées.

A Wall Street, les investisseurs ont mal réagi à la confrontation entre Volodymyr Zelenski et Donald Trump. Les indices actions ont terminé la semaine en baisse. Sur l’ensemble du mois, ils ont accusé des pertes non négligeables, le Nasdaq a reculé de plus de 6 %, le Dow Jones de plus de 3 % et le S&P 500 de plus de 2 % prouvant que l’euphorie post élection de Donald Trump est achevée.

Seule les données sur l’inflation ont pu réconforter, cette semaine, les investisseurs. L’indice américain PCE des dépenses de consommation personnelle, mesure de l’inflation privilégiée de la Réserve fédérale (Fed), a augmenté de 0,3 % sur un mois et de 2,5 % sur un an. En données « core » (hors alimentation et énergie), la hausse est aussi de 0,3 % en séquentiel et de 2,6 % en annuel. Les prix ds services hors logement s’assagissent. Leur hausse passe de 3,6% à 3,1%, soit le plus bas niveau depuis mars 2021. Cette bonne nouvelle pourrait rapidement s’estomper car la politique commerciale de Donald Trump pourrait générer un surcroit d’inflation évalué à 0,6 point de pourcentage sur l’indice PCE et jusqu’à 2 points sur les dépenses de consommation. Elle pourrait amputer la croissance de1,1 point de pourcentage.Au niveau des taux directeurs, une baisse est attendue de la part de la Banque centrale européenne la semaine prochaine. Cette baisse se justifie par l’atonie de l’activité et le caractère contenu de l’inflation. Le taux harmonisé de l’inflation en France a été divisé par deux à +0,9 % sur un an en février, son plus faible niveau depuis quatre ans. L’inflation en Allemagne a, de son côté, stagné en février, à 2,3 % sur un an, selon des chiffres provisoires.

Le tableau de la semaine des marchés financiers

| Résultats 28 février 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 111,63 | -0,53 % | 7 543,18 | 7 380,74 |

| Dow Jones | 43 840,91 | -0,39 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 954,50 | -1,20 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 18 847,28 | -5,15 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 495,28 | +1,04 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 809,74 | +1,63 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 463,54 | -0,21 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 155,50 | -5,38 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 320,90 | +0,13 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,144 % | -0,073 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,387 % | -0,178 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,224 % | -0,215 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0380 | -0,45 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 846,21 | -2,90 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 73,19 | -1,45 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 83 312,30 | -12,49 % | 38 252,54 | 93 776,61 |

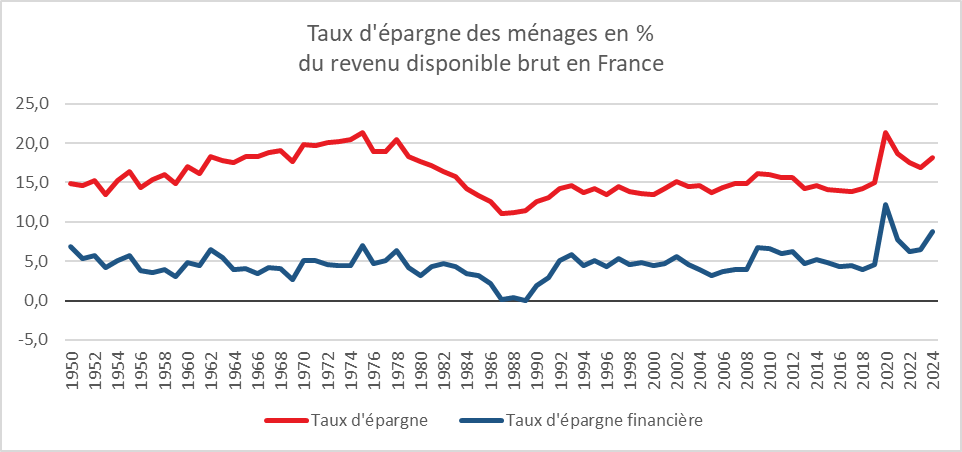

Forte augmentation du taux d’épargne en France

En 2024, les Français ont privilégié l’épargne à la consommation. Sur l’ensemble de l’année, ils ont, selon l’INSEE, mis de côté 18,2 % de leur revenu disponible brut, soit 1,3 point de plus par rapport à 2023. Le taux d’épargne est supérieur de 3,6 points à son niveau d’avant la crise sanitaire (2019). En 2024, les Français ont bénéficié, avec le recul de l’inflation, de gains de pouvoir d’achat, +2,5 % (+1,9 % par unité de consommation).

Les ménages n’ont que marginalement utilisé leurs gains de pouvoir d’achat pour la consommation qui n’a enregistré, sur l’ensemble de l’année, qu’une hausse de 0,9 %. Ils ont opté pour la prudence et l’attentisme. La baisse de l’inflation n’a été appréhendée que tardivement en 2024. Les ménages ont continué à maintenir une importante épargne de précaution pour faire face à une éventuelle remontée des prix.

La crise politique, à compter du mois de juin, a provoqué, au troisième trimestre, une hausse du taux d’épargne. Les incertitudes tant nationales qu’internationales alimentent de manière traditionnelle l’épargne. Au dernier trimestre, un léger fléchissement a été constaté. La consommation des ménages en volume a augmenté plus vite que leur pouvoir d’achat avec, par voie de conséquence, un léger fléchissement du taux d’épargne qui est passé de 18,5 à 18,4 % du revenu disponible brut.

La préférence pour l’épargne s’est traduite par des recettes de TVA plus faibles que prévu ce qui a alimenté le déficit public. Les pouvoirs publics espèrent une reprise de la consommation en 2025, avec la persistance d’une inflation contenue. L’amélioration de la confiance et la levée de certaines hypothèques nationales et internationales seront nécessaires pour la réalisation de ce scénario.

Cercle de l’Épargne – données INSEE

Coup d’arrêt pour le Livret A en janvier

L’annonce de la baisse de la rémunération du Livret A, du Livret de Développement Durable et Solidaire et du Livret d’Épargne Populaire a eu un effet direct sur leur collecte.

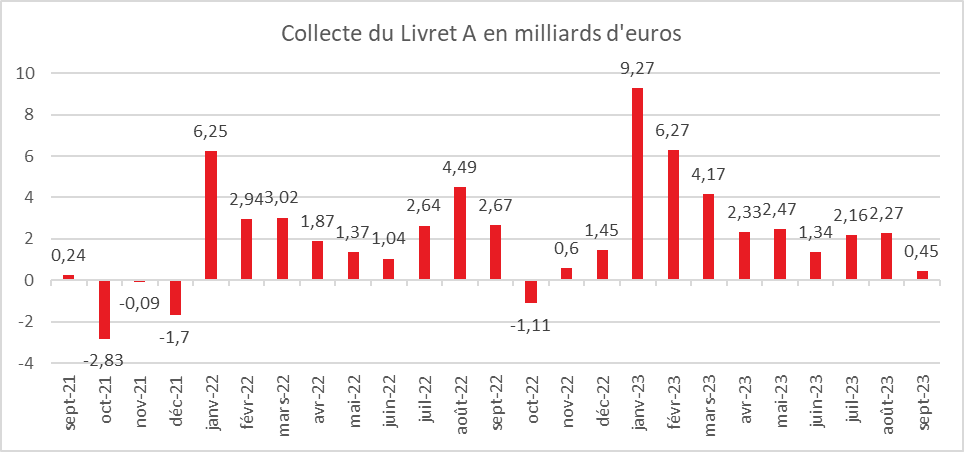

Livret A : la plus mauvaise collecte de ces neuf dernières années

La collecte du Livret A s’est élevé à 350 millions d’euros en janvier, loin de son montant du mois de décembre 2024 (2,99 milliards d’euros) ou de celle du mois de janvier 2024 (2,27 milliards d’euros). Elle est sans comparaison avec celle de 2023 (9,27 milliards d’euros). Il faut remonter à 2016 pour retrouver, en janvier, un plus mauvais résultat (-850 millions d’euros).

Le premier mois de l’année est logiquement porteur pour les produits d’épargne réglementée. Les titulaires de Livret A, de LDDS et de LEP y versent une partie de leurs étrennes, de leurs primes et de leur treizième mois. Sur ces dix dernières années, le montant moyen de la collecte pour le Livret A, en janvier, était de 3,4 milliards d’euros. Depuis 2009, seules deux décollectes ont été enregistrées en janvier (2015 et 2016).

L’annonce le 15 janvier dernier par le Ministre de l’Économie de la baisse du taux du Livret A de 3 à 2,4 %, baisse devenue effective le 1er février, a freiné les ardeurs des épargnants. Le Livret a subi un réel coup de froid traduisant la sensibilité des ménages à l’évolution du taux de rémunération. En règle générale, une baisse de la rémunération se fait ressentir sur la collecte pendant trois mois.

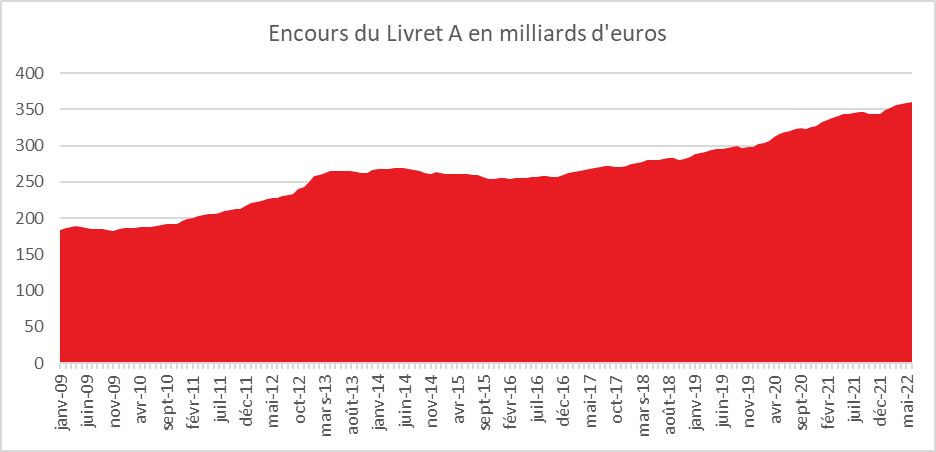

Malgré la faible collecte du mois de janvier, le Livret A bat un record d’encours à 442,9 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : baisse moins sévère de la collecte

La collecte du mois de janvier 2025 s’est élevée, pour le LDDS, à 460 millions d’euros soit un montant proche de la moyenne de ces dix dernières années (457 millions d’euros). Cette collecte est néanmoins en retrait par rapport à celle du mois de janvier 2024 (980 millions d’euros) et par rapport à celle du mois de décembre 2024 (940 millions d’euros). La meilleure résilience du LDDS par rapport au Livret A est liée à son association plus fréquente avec le compte courant. Le LDDS est en effet souvent détenu dans le même établissement financier que le compte courant principal de l’épargnant ce qui permet des aller-retour plus faciles qu’avec le Livret A dont la banalisation de la distribution n’est effective que depuis 2009.

Comme pour le Livret A, le LDDS n’a connu en 16 ans que deux décollectes en janvier, en 2015 (-200 millions d’euros) et en 2016 (-320 millions d’euros). L’encours du LDDS, à fin janvier 2025 bat également un nouveau record à 161 milliards d’euros.

Le Livret d’Épargne Populaire (LEP) touché par la baisse de sa rémunération

Le Livret d’Épargne Populaire comme le Livret A a été touché par l’annonce de la baisse de sa rémunération en janvier. Celle-ci est passée le 1er février dernier de 4 à 3,5 %. La collecte qui s’était élevée à 630 millions d’euros au mois de décembre 2024 n’a atteint que 110 millions d’euros en janvier 2025. Un an auparavant, elle avait été de 1,92 milliard d’euros. Le LEP bat malgré tout un nouveau d’encours en janvier (82,3 milliards d’euros).

Un début d’année moins porteur que les années précédentes

Du 1er février 2023 au 1er février 2025, les épargnants ont bénéficié du gel du taux du Livret A à 3 %, sachant que ce taux était de 0,5 % en 2020. Le taux de 3 % et le contexte anxiogène – guerre en Ukraine – inflation – crise politique – ont conduit à une forte augmentation de la collecte. La baisse du taux du Livret A marque une rupture et pourrait augurer l’entrée dans un nouveau cycle plus favorable à l’épargne longue et à la consommation sous réserve que les incertitudes ne se multiplient pas sur les fronts économique, politique et international.

Surendettement en France : en hausse en 2024

En 2024, les commissions de surendettement en France métropolitaine ont reçu 134 803 dossiers, selon les données de la Banque de France. Cela représente une augmentation de 10,8 % par rapport à 2023, en raison d’un effet différé de l’inflation observée en 2022 et 2023. Toutefois, ce niveau demeure inférieur de 6 % à celui enregistré en 2019, avant la crise sanitaire, et nettement en-deçà du pic atteint en 2014 (-42 %). Cette tendance s’explique en partie par le renforcement de la réglementation encadrant le surendettement des ménages.

En 2024, le taux de dépôts de dossiers de surendettement s’élève à 245 pour 100 000 habitants âgés de 15 ans et plus, mais ce chiffre varie fortement selon les territoires, oscillant entre 125 et 459. Comme en 2023, ce taux est particulièrement bas en Lozère (125), en Haute-Savoie (152) et à Paris (154), tandis qu’il atteint des niveaux élevés dans l’Aisne (459), le Pas-de-Calais (455) et le Nord (389).

Les commissions ont examiné 131 080 dossiers en 2024, soit une hausse de 9,5 % sur un an. Les caractéristiques des ménages concernés montrent certaines spécificités :

- 83 % des personnes concernées ont entre 25 et 64 ans (contre 62 % dans l’ensemble de la population) ;

- 55 % sont des femmes (contre 52 %) ;

- 52 % vivent seules (contre 38 %), avec une répartition de 24 % de femmes et 28 % d’hommes ;

- 20 % sont des familles monoparentales (contre 10 %), comprenant 18 % de mères et 2 % de pères ;

- 88 % sont locataires ou hébergés gratuitement (contre 42 % dans l’ensemble de la population).

Certaines catégories socioprofessionnelles sont particulièrement touchées : les employés (31 %) et les ouvriers (22 %) sont surreprésentés par rapport à leur part dans la population active (15 % et 11 % respectivement). La même tendance s’observe chez les demandeurs d’emploi, qui représentent 25 % des surendettés contre seulement 4 % de la population active.

Les revenus des ménages surendettés dépendent davantage des prestations sociales que la moyenne : près d’un quart de leurs ressources provient des allocations familiales, de l’aide au logement et des minima sociaux, contre seulement 5 % pour l’ensemble des ménages français.

Le niveau de vie médian des ménages surendettés est inférieur de 42 % à celui de la population générale, atteignant 1 180 euros par mois contre 2 028 euros. Parmi eux, 59 % vivent sous le seuil de pauvreté, une proportion encore plus élevée pour les familles monoparentales (67 %), alors que ces taux s’élèvent respectivement à 14,4 % et 31,4 % pour l’ensemble de la population.

L’endettement total des ménages surendettés traités en 2024 atteint 4,5 milliards d’euros. En hausse de 6,2 % sur un an, il reste, cependant, toujours en recul de 22 % par rapport à 2019 et de 46 % par rapport à 2014.

La structure de l’endettement évolue

Les dettes à la consommation (crédits renouvelables, prêts personnels, LOA, etc.) représentent désormais 43 % du total, en hausse de près de trois points sur un an. La part des dossiers comportant au moins une dette de ce type progresse également (+0,6 point, à 73 %).

L’endettement immobilier poursuit sa baisse pour la quatrième année consécutive, représentant 26 % du total (-0,7 point). La part des dossiers incluant une dette immobilière recule à 9 % (-0,7 point).

Les dettes liées aux charges courantes (loyer, énergie, etc.) se stabilisent à 14 % du total, étant présentes dans trois dossiers sur quatre. La part des dettes d’énergie et de communication reste faible, autour de 2 %.

Le reste des dettes (microcrédits, découverts…) diminue de plus de deux points, atteignant 17 %.

En 2024, 115 620 dossiers de surendettement ont été clôturés après l’aboutissement des procédures judiciaires. Plus de la moitié de ces dossiers ont bénéficié d’un effacement total ou partiel des dettes, pour un montant total de 1,2 milliard d’euros, soit 25 % de l’endettement total (proportion stable sur un an). Le montant moyen de la dette effacée par dossier s’élève à 19 728 euros, un niveau inchangé par rapport à l’année précédente.

Guerre monétaire en vue ?

Le président Donald Trump a décidé de se rendre, avec Elon Musk, à Fort Knox, le lieu où est entreposée la réserve d’or des États-Unis, qui s’élève à 425 milliards de dollars. Pour justifier sa visite, une première depuis celle de Franklin Roosevelt en 1943, il a indiqué vouloir vérifier si l’or était toujours dans les coffres… Au-delà de la boutade, le président aurait l’intention de prononcer un discours sur la politique monétaire. Ce dernier estime que le taux de change du dollar joue contre l’économie américaine. Donald Trump souhaite une monnaie et des taux d’intérêt faibles pour financer l’expansion et l’industrialisation de son pays. Sur son réseau Truth Social, il a déclaré : « Les taux d’intérêt devraient être abaissés, ce qui irait de pair avec les tarifs douaniers à venir !!! Allons faire du rock’n’roll, Amérique !!! » Partisan d’un déficit commercial à l’équilibre, il prône un dollar faible pour rendre les exportations américaines plus compétitives et renchérir les importations. D’un autre côté, il a besoin d’un dollar fort afin d’attirer les capitaux nécessaires au financement de l’imposant déficit public, qui s’élève à environ 7 points de PIB. Un dollar fort est aussi un outil de lutte contre l’inflation importée.

L’économiste et financier Stephen Miran, chef désigné du conseil d’analyse économique de la Maison-Blanche, prône une approche laissant craindre des manipulations monétaires : forcer les détenteurs étrangers de dollars à investir en bons du Trésor américain pour financer l’économie des États-Unis. Stephen Miran souligne que les détenteurs de capitaux du monde entier, en raison de la puissance de l’économie américaine, veulent y investir, contribuant ainsi à la hausse du dollar et des taux d’intérêt, ce qui pénalise les producteurs locaux. Il juge nécessaire de corriger cette situation. Face à cette contradiction, la tentation serait de recourir à des manipulations monétaires. L’obligation d’achat de titres de Trésor américain reviendrait à remettre en cause la liberté de placement sur le marché des changes. Elle permettrait tout à la fois d’abaisser les taux et de maintenir les flux de capitaux. Stephen Miran propose également la signature d’accords multilatéraux, comme ceux du Plaza en 1985, qui avaient conduit à faire baisser le dollar, puis ceux du Louvre en 1987, qui avaient abouti à sa stabilisation. Ces nouveaux accords, baptisés « accords de Mar-a-Lago », devraient être à la base d’un nouveau système monétaire international. L’objectif serait ainsi de faire payer les déficits aux partenaires économiques. L’économiste admet cependant la possibilité que les alliés refusent de tels accords. Les principaux détenteurs de dollars n’étant plus l’Europe mais les États asiatiques, et en premier lieu la Chine, les États-Unis ne pourront pas exercer de chantage sur la protection militaire. D’où l’idée d’imposer l’obligation d’achat des bons du Trésor sans concertation. La loi sur les pouvoirs économiques d’urgence internationaux, promulguée par le président Jimmy Carter en 1977, donne au président des pouvoirs étendus sur les transactions internationales en réponse aux menaces d’origine étrangère « à la sécurité nationale, à la politique étrangère ou à l’économie des États-Unis ». « De tels pouvoirs incluent la capacité de limiter ou d’interdire les transferts de crédit, de paiements ou de titres à l’échelle internationale », écrit l’économiste, qui avance plusieurs voies : instaurer une taxe sur l’usage du dollar, d’environ 1 %, différenciée selon les pays ; acheter des devises étrangères, éventuellement avec de l’or, pour les faire monter ; et surtout, pratiquer un chantage incessant aux droits de douane. Pour certains, cette proposition est inapplicable : les réserves de change ne pèsent pas suffisamment et le marché du dollar pourrait se délocaliser offshore, en dehors des États-Unis, pour échapper à l’obligation d’investissement en bons du Trésor américain. Le président américain aime jouer sur les peurs pour avancer ses pions. Il a ainsi récemment menacé de taxer à 100 % les BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud) s’ils tentaient de créer leur propre monnaie de réserve afin de concurrencer le dollar. Pour le moment, Donald Trump sait qu’aucun substitut au dollar n’existe et il entend profiter de cet atout. Les Américains ont toujours utilisé leur devise comme un levier pour défendre leurs intérêts. L’abandon de la convertibilité du dollar en or en 1971 par Richard Nixon en est un des meilleurs symboles. La guerre du Vietnam et l’inflation avaient entraîné une surévaluation du dollar. En supprimant la convertibilité et en imposant les changes flottants, les États-Unis ont provoqué une dévaluation de leur monnaie et une instabilité qui s’est révélée pernicieuse pour les économies européennes. Le secrétaire au Trésor, John Connally, avait alors prononcé cette phrase qui reste d’une criante actualité : « Le dollar, c’est notre monnaie, mais c’est votre problème. »

En ce début d’année 2025, le calme prévaut sur le marché des changes. Avec un euro coté à 1,04 dollar, le billet vert est relativement stable, loin des fluctuations du passé. L’euro avait connu un plus bas de 0,82 dollar en octobre 2000 et un plus haut de 1,60 dollar en juillet 2008, juste avant la crise financière. La progression du cours de l’or, de près de 60 % en deux ans et de près de 10 % au cours des deux premiers mois de l’année, témoigne d’une sourde inquiétude chez les investisseurs.

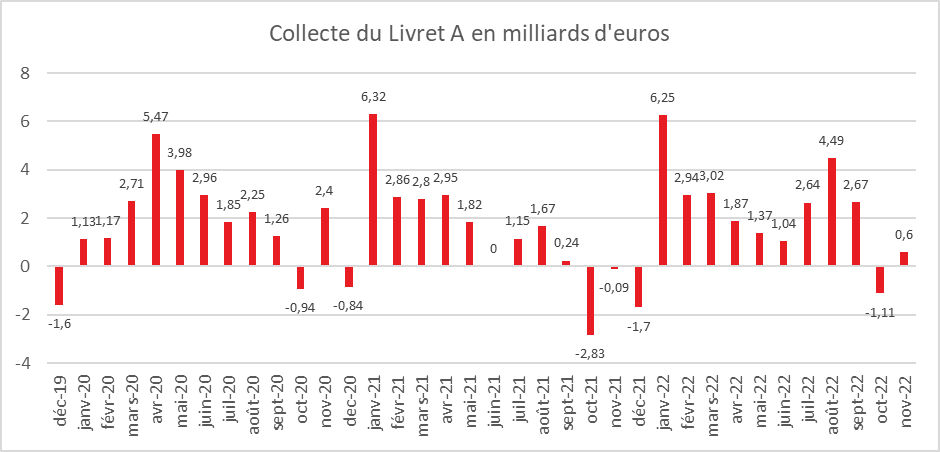

Retour aux fondamentaux pour le Livret A en septembre

La collecte du Livret A, au mois de septembre dernier, a été positive de 450 millions d’euros. Au regard des résultats de ces derniers mois, cette collecte peut apparaître comme une contreperformance. La collecte avait, en effet, atteint 2,27 milliards d’euros en août et 2,16 milliards d’euros en juillet. L’année dernière, elle avait été de 2,67 milliards d’euros en lien avec le relèvement du taux du Livret A de 1 à 2 % intervenu le 1er août. Mais, de manière traditionnelle, le mois de septembre ne réussit pas au Livret A. Après les vacances, les ménages puisent dans leur bas de laine pour faire face à une série de dépenses et notamment celles liées à la rentrée scolaire. Cette année, les dépenses sont, en outre, majorées par l’inflation. Sur ces dix dernières années, quatre décollectes ont été constatées. La dernière date de 2017 (-120 millions d’euros). Elle avait été précédée de celles de 2013 (-1,56 milliard d’euros), 2014 (-2,13 milliards d’euros) et 2015 (-2,38 milliards d’euros). En 2013, 2014 et 2015, le taux du Livret A avait été diminué le 1er août précédent. Il était ainsi passé de 1,75 à 0,75 %. Sur dix, la collecte moyenne de septembre est négative à -147 millions d’euros.

Avec une collecte de 270 millions d’euros au mois de septembre, le Livret de Développement Durable et Solidaire (LDDS) suit le même mouvement que le Livret A. La collecte avait été de 740 millions en août et de 470 millions en septembre 2022.

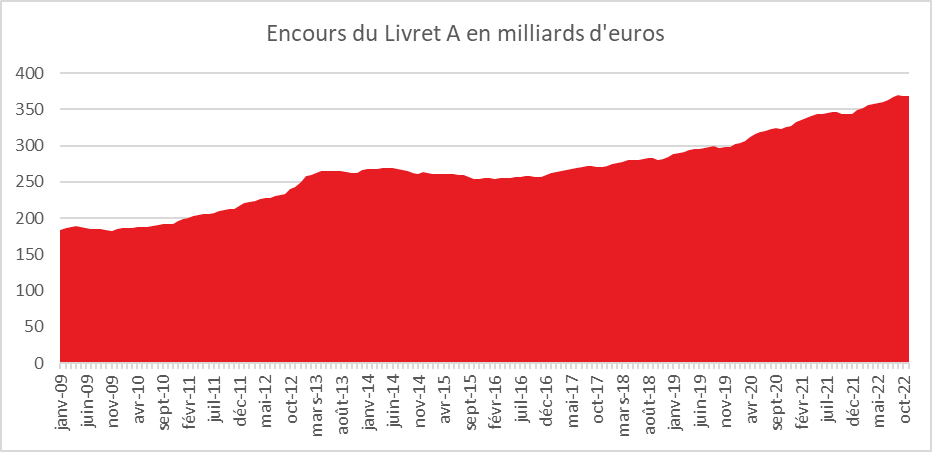

La collecte sur les neuf premiers mois de l’année reste malgré tout à des niveaux records, 30,73 milliards d’euros pour le Livret A et 10,69 milliards d’euros pour le LDDS. Il en est de même sur le plan des encours qui respectivement ont atteint, fin septembre, 406 et 145 milliards d’euros. L’année 2023 restera un excellent cru pour l’épargne réglementée.

Avec le non-relèvement du taux du Livret A le 1er août dernier, le Livret A renoue avec sa saisonnalité habituelle, un second semestre plus dépenses suivant un premier plus épargne. Les dépenses de fin d’année et les vacances d’hiver devraient peser sur la collecte dans les prochains mois. Les ménages les plus aisés ayant saturé leur Livret A et leur LDDS ont tendance à se reporter sur les dépôts à terme, sur les SICAV monétaires voire les superlivrets. Le pari du Ministre de l’Economie de réduire la collecte de l’épargne réglementée est a priori, pour le plus grand plaisir des banques, commence à être gagné.

Le Livret d’Epargne Populaire continue sa marché en avant

Si le Livret A et le LDDS marque le coup, il en est tout autrement du Livret d’Epargne Populaire (LEP) dont la collecte a été de 800 millions en septembre, soit presque aussi bien qu’en août. De janvier à septembre, la collecte nette a été de 11,1 milliards d’euros soit deux fois plus qu’en 2022 sur la même période. Son encours était à fin septembre de 59 milliards d’euros retrouvant un niveau inconnu depuis 2009. Le LEP bénéficie de sa forte rémunération, 6 % ainsi que d’un surcroît de médiatisation. Le nombre d’ouvertures de LEP serait en forte hausse sachant que le taux d’équipement des personnes éligibles étaient jusqu’à peu assez faible. Le taux de détention du LEP des personnes physiques par rapport à la population majeure était de 15,5 %, selon la Banque de France en 2022. Le nombre d’individus éligibles au LEP était de 18,6 millions à fin 2022. 44 % des personnes éligibles avaient ainsi un LEP.

Novembre, le Livret A retrouve des couleurs

Le Livret A plus fort que l’inflation en novembre

Après la décollecte de 1,11 milliard d’euros en octobre, le Livret A a enregistré, selon le communiqué de la Caisse des Dépôts et Consignation, une petite collecte, positive, de 600 millions d’euros au mois de novembre. Le LDDS a également, de son côté, bénéficié d’une collecte positive de 430 millions d’euros. L’encours cumulé de ces deux produits atteint 500,5 milliards d’euros, ce qui constitue un nouveau record (369,1 milliards d’euros pour le Livret A et 131,3 milliards d’euros pour le LDDS).

Novembre est, pour le Livret A, traditionnellement un mois de décollecte ou de faible collecte. Ces dix dernières années, cinq décollectes ont été enregistrées. En 2021, elle avait été modérée, -90 millions d’euros. Ce mois sans relief n’est pas marqué par des rendez-vous fiscaux ou par des versements de primes. En règle générale, les ménages modèrent leurs versements dans la perspective des fêtes. Le résultat de l’année 2022 souligne que, malgré l’accélération de l’inflation, les ménages ne puisent pas dans leur épargne de précaution ; bien au contraire ils ont effectué plus de versements que de retraits.

Le Livret A, le placement de crise

En 2022, sur les onze premiers mois de l’année 2022, la collecte du Livret A s’élève à 25,78 milliards d’euros ce qui la place parmi les collectes les plus importantes après celles de 2012 (crise des dettes souveraines) et de 2020 (crise sanitaire). En 2022, la guerre en Ukraine et la vague inflationniste qui en a résulté conduisent à une augmentation de la collecte qui a été, de plus, dopée par le relèvement du taux à deux reprises (1er février et 1er août).

Dans un climat anxiogène, les ménages ont maintenu, durant toute l’année, un effort important d’épargne de précaution. Malgré la baisse de leur pouvoir d’achat, ils ont tenu à accroître leur épargne liquide pour faire face à des imprévus et aux augmentations à venir des prix. Ce phénomène est assez traditionnel au début des périodes inflationnistes. L’effet « taux du Livret A » l’est également. Les ménages augmentent leurs versements sur le Livret A le mois de l’annonce du relèvement et durant les deux ou trois mois qui suivent.

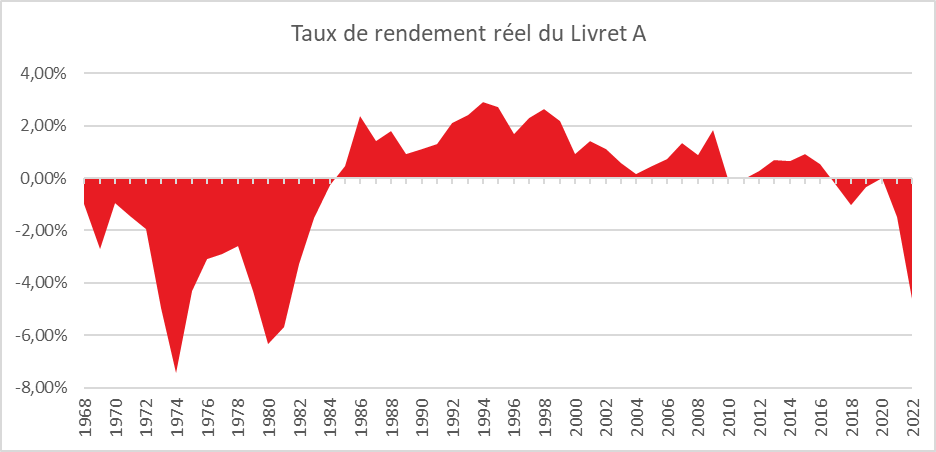

« Quand je me regarde je me désole, quand je me compare je me console »

La forte collecte du Livret A en 2022 est surprenante au vu de son rendement réel. Sur l’ensemble de l’année 2022, en tenant compte des deux relèvements, le taux de rémunération du Livret A aura été de 1,375 % quand le taux d’inflation devrait être de 6 %. Le rendement réel devrait donc être négatif de plus de 4,6 % ce qui constituera un record depuis le début des années 1980. Mais, par rapport aux autres produits de taux, le Livret A offre un rendement attractif. Ce dernier est ainsi supérieur, net d’impôt, à celui des fonds euros des contrats d’assurance vie. Seul le Livret d’Epargne Populaire offre un rendement supérieur (4,6 % depuis le 1er août) mais ce produit n’est pas accessible à tous les épargnants. Le Livret A en conciliant sécurité, liquidité et zéro prélèvements demeurent la valeur refuge par excellence.

A l’aube d’un nouveau relèvement

Compte tenu des annonces du Gouverneur de la Banque de France, un relèvement substantiel du taux du Livret A est attendu pour le 1er février 2023. Il devrait se situer entre 3 et 3,5 % ; le taux du Livret d’Epargne Populaire pourrait atteindre 6,5 %. Un effet « taux » est probable en début d’année même si les contraintes de pouvoir d’achat pourraient se faire ressentir un peu plus durement qu’en 2021. La collecte de 2023 devrait néanmoins rester positive tout en étant inférieure à celle de 2022.

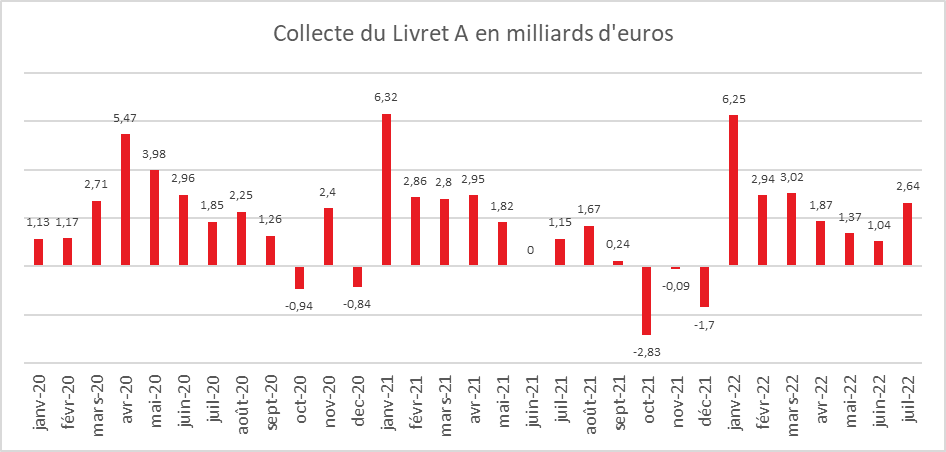

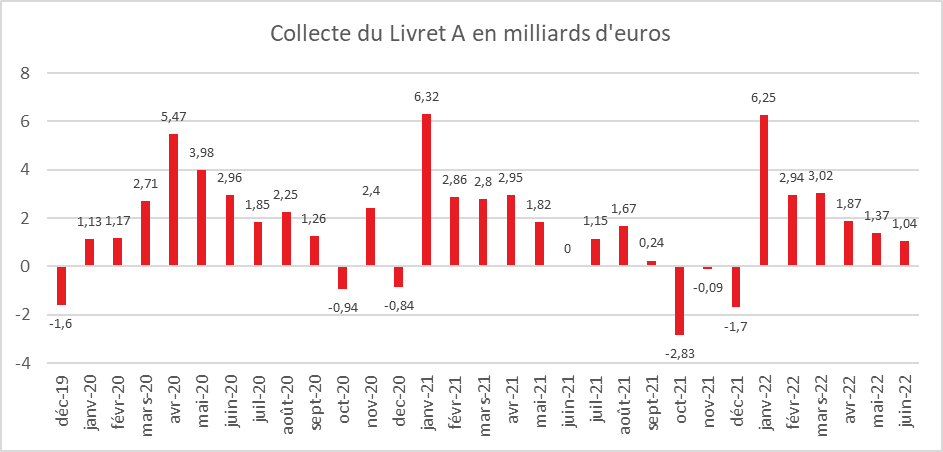

Le Livret A dopé par l’effet taux

Le Livret A, avec une collecte positive de 2,64 milliards d’euros au mois de juillet, a bénéficié de l’effet d’annonce du relèvement du taux de 1 à 2 %, relèvement qui est entré en vigueur le 1er août dernier. Cet effet « taux » joue à chaque annonce quel que soit le contexte économique. La collecte de juillet est deux fois supérieur à celle de juin 2022 ou de juillet 2021. C’est la meilleure collecte pour un mois de juillet depuis plus de 10 ans. Même celle du mois de juillet 2020, en sortie de confinement, avait été plus faible (1,85 milliard d’euros).

Sur les sept premier mois de l’année, la collecte a atteint plus de 19 milliards d’euros, soit plus que sur la même période en 2021 (17,88 milliards d’euros). Elle est légèrement inférieure à celle de 2020 (22,25 milliards d’euros toujours sur les sept premiers mois).

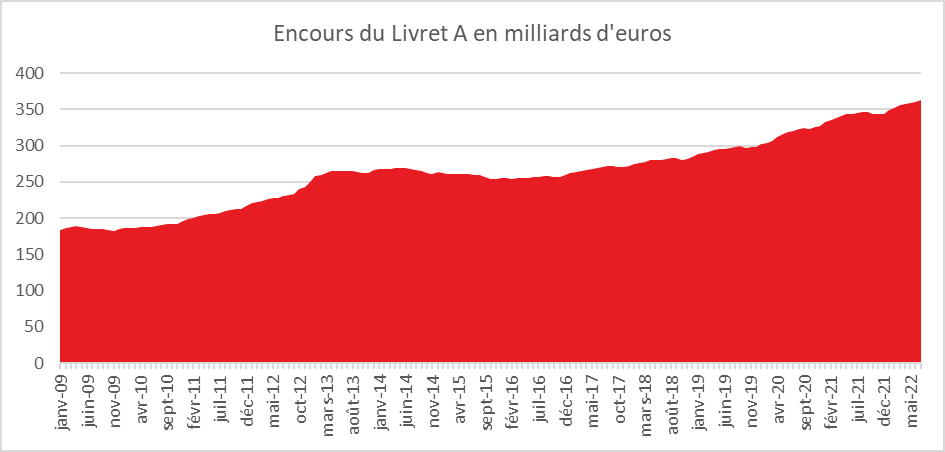

En juillet l’encours du Livret A a battu un nouveau record à 362,5 milliards d’euros, contre 298,6 milliards d’euros en décembre 2019. Le Livret de Développement Durable et Solidaire (LDDS) a également enregistré une collecte positive en juillet de 480 millions d’euros, contre 250 millions en juin portant son encours à 129,4 milliards d’euros, nouveau record pour ce placement.

Les ménages, malgré ou à cause de l’inflation, reste en mode épargne. Craignant une augmentation à venir des prix voire des impôts, ils mettent de l’argent de côté. Dans leur globalité, ils ne puisent aucunement dans la cagnotte qu’ils ont constituée durant la période covid. Au contraire, ils la renforcent. Sachant qu’ils disposent d’importantes liquidités sur leurs comptes courants (536 milliards d’euros fin juin 2022), ils ont décidé d’effectuer des transferts sur leur Livret A et leur LDDS dès l’annonce du relèvement du taux de rendement. Cet effet taux devrait encore être constaté en août avant de s’estomper durant l’automne. Traditionnellement, la fin d’année est marquée par des collectes moindres voire des décollectes en raison des dépenses de rentrées et de fin d’année. Les incertitudes économiques devraient néanmoins porter les ménages à la prudence. Les mesures de soutien du Gouvernement qui entrent en vigueur à compter du mois de septembre devraient également limiter les sorties pour le Livret A.

Le Livret A en mode résilient en juin

Pour le premier semestre, la collecte du Livret A a atteint 16,5 milliards d’euros, soit un montant équivalent à celui cd la période équivalente de 2021 (16,74 milliards d’euros) qui avait été marquée par le troisième confinement. La collecte 2022 a été dopée par l’augmentation du taux de 0,5 à1 % intervenue le 1er février et par le contexte économique anxiogène. Les ménages ont continué à placer une partie de leurs liquidités sur le Livret A malgré l’inflation voire à cause de l’inflation. Ils mettent de l’argent de côté afin de se constituer un matelas de précaution. La crainte d’une dégradation de la situation économique les conduit au maintien d’un effort important d’épargne. Ils renforcent leur épargne de précaution par crainte et aussi pour pouvoir réaliser des achats qui, à terme, coûteront plus chers.

Malgré son rendement réel négatif, le Livret A demeure donc la valeur refuge par excellence pour les 54,9 millions de Français qui en ont un. Ces derniers mois, les ménages ont privilégié la sécurité, la liquidité et le zéro fiscalité du Livret A sur le rendement. L’absence de placements associant sécurité et rendements les conduit également à opter pour le Livret A. Il convient également de souligner que les ménages continuent à maintenir un niveau de liquidités sur leurs comptes courants inédits, plus de 520 milliards d’euros, soit plus de 17000 euros par ménage.

Au mois de juin, la collecte du Livret A a été de 1,04 milliard d’euros en légère diminution par rapport à celle du mois de mai (1,7 milliard d’euros) mais supérieur à celle de juin 2020 (0). La hausse du taux intervenue au 1er février dernier continue à se faire sentir mais son effet se réduit. L’annonce du passage de 1 à 2 % au 1er août devrait conduire à une reprise de la collecte entre les mois de juillet et septembre même si traditionnellement le second semestre connaît un ou plusieurs mois de décollecte en lien avec les vacances, les achats de rentrée scolaire ou ceux de la fin d’année.

En juin, l’encours du Livret A a battu un nouveau record à 359,8 milliards d’euros, contre 298,6 milliards d’euros en décembre 2019. Il a depuis le début de la crise sanitaire progressé de 20 %.

Le Livret de Développement Durable et Solidaire a également enregistré une collecte positive en juin de 250 millions d’euros euros portant son encours à 128,9 milliards d’euros, nouveau record pour ce placement. Sur les six premiers mois de l’année, la collecte a été de 2,57 milliards d’euros.

Livret A, vers un taux à 2%

L’INSEE a confirmé que l’inflation avait atteint au mois de juin +0,7 % en juin et en rythme annuel, +5,8 %.

Quel taux du du Livret A au 1er août 2022

En vertu de l’arrêté du 27 janvier 2021 relatif aux taux d’intérêt des produits d’épargne réglementé, le taux des livrets A et des livrets de développement durable et solidaire est égal, après arrondi au dixième de point le plus proche ou à défaut au dixième de point supérieur, au chiffre le plus élevé entre les a et b ci-dessous :

a) La moyenne arithmétique entre :

– la moyenne semestrielle des taux à court terme en euros (€STR) tels que définis par l’orientation modifiée

(UE) 2019/1265 de la Banque centrale européenne du 10 juillet 2019 sur le taux à court terme en euros (€STR) ;

– l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation, hors tabac, de l’ensemble des ménages ;

b) 0,5 %.

Sur le premier semestre 2022, le taux d’inflation moyen a été de 4,46 % en rythme annuel. Le taux moyen sur six mois de l’€STR a été -0,58. La moyenne de ces deux valeurs est de 1,94 % ce qui mettrait le taux du Livret A à 1,9 ou à 2 %.

| Taux du Livret A | |

| 22 mai 1818 | 5,00% |

| 1er janvier 1851 | 4,75% |

| 1er janvier 1881 | 3,50% |

| 1er janvier 1905 | 3,00% |

| 1er janvier 1916 | 3,50% |

| 1er janvier 1929 | 3,50% |

| 1er janvier 1946 | 1,50% |

| 1er janvier 1960 | 3,25% |

| 1er janvier 1966 | 3,00% |

| 1er janvier 1968 | 3,50% |

| 1er juin 1969 | 4,00% |

| 1er janvier 1970 | 4,25% |

| 1er janvier 1974 | 6,00% |

| 1er janvier 1975 | 7,50% |

| 1er janvier 1976 | 6,50% |

| 16 octobre 1981 | 8,50% |

| 1er août 1983 | 7,50% |

| 16 août 1984 | 6,50% |

| 1er juillet 1985 | 6,00% |

| 16 mai 1986 | 4,50% |

| 1er mars 1996 | 3,50% |

| 16 juin 1998 | 3,00% |

| 1er août 1999 | 2,25% |

| 1er juillet 2000 | 3,00% |

| 1er août 2003 | 2,25% |

| 1er août 2005 | 2,00% |

| 1er février 2006 | 2,25% |

| 1er août 2006 | 2,75% |

| 1er août 2007 | 3,00% |

| 1er février 2008 | 3,50% |

| 1er août 2008 | 4,00% |

| 1er février 2009 | 2,50% |

| 1er mai 2009 | 1,75% |

| 1er août 2009 | 1,25% |

| 1er août 2010 | 1,75% |

| 1er février 2011 | 2,00% |

| 1er août 2011 | 2,25% |

| 1er février 2013 | 1,75% |

| 1er août 2013 | 1,25% |

| 1er août 2014 | 1,00% |

| 1er août 2015 | 0,75% |

| 1er février 2020 | 0,50% |

| 1er février 2022 | 1,00 % |

| 1er août 2022 | 2 % ? |

Depuis le début des années 1980, il n’y avait jamais eu de relèvement d’un point. Le plus important avait réalisé le 1er juillet 2000 avec une hausse de 0,75 point.

Pour un épargnant ayant 10 000 euros sur son Livret A, le gain sera de 100 euros de plus, soit un total de 200 euros, l’inflation étant prévu pour l’ensemble de l’année 2022 à 5,5 % (prévision INSEE juin 2022), la perte réelle pour l’épargnant sera de 350 euros en euros constants.

Le relèvement du taux du Livret A d’un point coûtera pour ce seul produit 3,6 milliards d’euros aux banques et à la Caisse des Dépôts.

Compte tenu des règles de centralisation, le coût des banques sera de 1,44 milliard d’euros et de 2,16 milliards d’euros pour la Caisse des Dépôts. En diminuant la rentabilité de cette dernière, le relèvement du taux du Livret A réduit le montant des dividendes qu’elle verse à l’Etat son actionnaire.

L’augmentation du taux pourra se traduire par une hausse de taux pour les emprunts des bailleurs sociaux, des entreprises (à partir des ressources du LDDS) et des collectivités locales. A défaut de pouvoir jouer sur les taux, les banques pourraient accroître le montant des frais supportés par les clients.

L’augmentation du taux du Livret A devrait conduire à une augmentation de la collecte ce qui pénaliser, en période d’inflation, la consommation. Ce phénomène a été constaté lors du relèvement intervenu au 1er février 2022. Depuis le début de l’année, la collecte du Livret A est dynamique avec plus de 15 milliards d’euros, l’encours du Livret A ayant battu un nouveau record fin mai avec 358,8 milliards d’euros.

Le taux du Livret A sera deux fois supérieur à celui du taux moyen net d’impôt des fonds euros, ce qui est sans précédent. Il sera nettement supérieur aux taux des livrets bancaires fiscalisés (0,09 % au mois de mai selon la Banque de France).

Le taux du Livret d’Epargne Populaire à 4,5 %

Le gouvernement pourrait décider de relever le taux du Livret d’Epargne Populaire à 4,5 % (taux de l’inflation arrondi au dixième supérieur). Il faut remonter à 1998 pour avoir un taux du LEP identique (4,5 %). Le LEP sera ainsi de loin le placement de court terme le mieux rémunéré permettant de compenser l’inflation. 7 millions de Français ont un LEP quand une vingtaine de millions pourraient potentiellement en ouvrir un.

| Taux du LEP | |

| 14-janv-83 | 8,50 % |

| 16-août-84 | 7,50 % |

| 1er juillet 1985 | 7,00 % |

| 16-mai-86 | 5,50 % |

| 1er mars 1996 | 4,75 % |

| 16-juin-98 | 4,75 % |

| 1er août 1999 | 4,00 % |

| 1er juillet 2000 | 4,25 % |

| 1er août 2003 | 4,25 % |

| 1er août 2004 | 3,25 % |

| 1er août 2005 | 3,00 % |

| 1er février 2006 | 3,25 % |

| 1er août 2006 | 3,75 % |

| 1er août 2007 | 4,00 % |

| 1er février 2008 | 4,25 % |

| 1er août 2008 | 4,50 % |

| 1er février 2009 | 3,00 % |

| 1er mai 2009 | 2,25 % |

| 1er août 2009 | 1,75 % |

| 1er août 2010 | 2,25 % |

| 1er février 2011 | 2,50 % |

| 1er août 2011 | 2,75 % |

| 1er août 2012 | 2,75 % |

| 1er février 2013 | 2,25 % |

| 1er août 2013 | 1,75 % |

| 1er août 2014 | 1,50 % |

| 1er août 2015 | 1,25 % |

| 1er février 2020 | 1,00 % |

| 1er février 2022 | 2,20 % |

Le taux du Livret à 2 % au 1er août 2022 ?

Avec la publication du taux d’inflation (indice provisoire) du mois de juin, le taux du Livret A pourrait être porté à 2 % au 1er août 2022. La Banque de France communiquera une préconisation de taux au milieu du mois de juillet après la publication définitive du taux d’inflation du mois de juillet.

En vertu de l’arrêté du 27 janvier 2021, le taux des livrets A, est égal, après arrondi au dixième de point le plus proche ou à défaut au dixième de point supérieur, au chiffre le plus élevé entre les a et b ci-dessous :

a) La moyenne arithmétique entre :

– la moyenne semestrielle des taux à court terme en euros (€STR) ;

– l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation, hors tabac, de l’ensemble des ménages

b) 0,5 %.

Les données utilisées sont celles relatives au dernier mois pour lequel ces données sont connues.

L’écart entre deux fixations successives du taux est limité de manière transitoire à 0,5 point de pourcentage maximum jusqu’à ce que le calcul ci-dessus donne deux résultats successifs dont l’écart est inférieur à 0,5 point de

Avec un taux de 5,8 % au mois de juin, le taux moyen de ces six derniers mois s’est élevé à 4,46 %. Le taux moyen de l’€str est de -0,58 donnant pour les deux composantes une moyenne arithmétique de 1,94 % ouvrant droit à un taux de rendement pour le Livret A de 2 % à compter du 1er août 2022. Ce taux s’appliquera également au Livret de Développement Durable et Solidaire.

Pour le Livret d’Epargne Populaire, le gouvernement pourrait opter pour un taux de 4,5 %.

Une augmentation d’un point du taux du Livret A ne permettrait pas de compenser les effets de l’inflation. Le rendement réel du Livret A serait négatif sur l’année de plus de trois points.

Avec un taux de 2 %, le Livret A offrira une rémunération nettement supérieur à celle des livrets bancaires fiscalisés (autour de 0,1 % en moyenne) et même des fonds euros de l’assurance vie (1,2 % avant fiscalité).

Pour un épargnant ayant 10 000 euros sur son Livret A, le gain sera de 100 euros de plus, soit un total de 200 euros, l’inflation étant prévu pour l’ensemble de l’année 2022 à 5,5 % (prévision INSEE juin 2022), la perte réelle pour l’épargnant sera de 361 euros en euros constants.

Le relèvement du taux du Livret A d’un point coûtera pour ce seul produit 3,6 milliards d’euros aux banques et à la Caisse des Dépôts. L’augmentation du taux pourra se traduire par une hausse de taux pour les emprunts des bailleurs sociaux, des entreprises (à partir des ressources du LDDS) et des collectivités locales.

L’augmentation du taux du Livret A devrait conduire à une augmentation de la collecte ce qui pénaliser, en période d’inflation, la consommation. Ce phénomène a été constaté lors du relèvement intervenu au 1er février 2022. Depuis le début de l’année, la collecte du Livret A est dynamique avec plus de 15 milliards d’euros. L’encours du Livret A a battu un nouveau record fin mai avec 358,8 milliards d’euros.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com