Accueil >

Le Coin des Epargnants du 13 septembre 2024 : la baisse des taux directeurs

Diminution des taux directeurs de la BCE

Après un premier assouplissement le 6 juin dernier et une pause en juillet, la Banque centrale européenne (BCE) a décidé, le 12 septembre, de réduire son taux de dépôt de 25 points de base (25 pb), le portant à 3,5 %. Le taux de la facilité de refinancement et celui de la facilité de prêt marginal ont été abaissés de 60 pb, s’établissant respectivement à 3,65 % et 3,90 %. Cette décision était attendue et anticipée par les investisseurs. La baisse de l’inflation ces derniers mois rendait possible un nouveau relâchement de la politique monétaire. Le taux d’inflation sur 12 mois dans la zone euro, à 2,2 %, se rapproche de la cible des 2 % fixée par la BCE. La hausse des salaires, qui constituait au début de l’année une des principales préoccupations de la BCE, a ralenti. La rémunération par employé a augmenté de 4,3 % au deuxième trimestre, contre 4,8 % au cours des trois premiers mois de l’année. Quelques inquiétudes persistent, notamment dans le secteur des services, où l’inflation a atteint 4,2 % le mois dernier. L’inflation sous-jacente, qui exclut les prix très volatils de l’énergie et de l’alimentation, demeure à 2,8 %.

La stagnation de l’économie européenne a également plaidé en faveur d’un assouplissement monétaire. Le produit intérieur brut de la zone euro pour le deuxième trimestre a été révisé à la baisse, à 0,2 % contre 0,3 % initialement prévu. La consommation reste stable malgré une augmentation du revenu disponible des ménages, ces derniers préférant épargner, signe de la persistance des inquiétudes quant à l’évolution future de l’économie de la zone euro.

Lors de la conférence de presse du 12 septembre dernier, la présidente de la BCE a rappelé que, même si la banque centrale s’est engagée sur la voie d’un assouplissement de sa politique monétaire, le calendrier des baisses de taux et leur ampleur ne sont pas prédéterminés. Elle n’a pas souhaité ainsi donner d’indications sur une éventuelle baisse en octobre.

Une baisse attendue des taux de la FED

La semaine prochaine, la Réserve fédérale américaine devrait entamer son processus de baisse des taux. Une réduction de 50 points de base est attendue pour cette première étape.

Poursuite de la chute du cours du pétrole

Le baril de Brent est passé sous la barre des 70 dollars le mardi 10 septembre, atteignant ainsi son plus bas niveau depuis 2021. En un an, il a perdu plus de 20 % de sa valeur. Cette baisse s’explique par la faible croissance en Chine et dans la zone euro. La tendance a été renforcée par l’annonce, mercredi 11 septembre, d’une hausse des stocks commerciaux américains. Selon l’Agence américaine d’information sur l’énergie, ces réserves ont augmenté de 800 000 barils la semaine dernière, soit un volume inférieur aux prévisions, mais qui témoigne néanmoins du ralentissement de la demande. Par ailleurs, l’activité des raffineries a également diminué, avec un taux d’occupation tombé sous les 93 %. Le repli de la demande de carburant aux États-Unis, attendu avec la fin des vacances d’été, s’est avéré plus marqué que prévu.

L’Agence internationale de l’énergie (AIE) a révisé à la baisse, jeudi 12 septembre, ses prévisions de consommation de pétrole. Selon elle, la demande de pétrole ne devrait augmenter que de 900 000 barils par jour en 2024, soit 70 000 barils de moins que ses prévisions précédentes. Pour 2025, elle maintient sa prévision d’une croissance de 950 000 barils quotidiens.

Le léger rebond du pétrole en fin de semaine est imputable aux perturbations climatiques dans le golfe du Mexique, dues au passage de l’ouragan Francine. Le baril a ainsi repassé la barre des 70 dollars, mais cette remontée pourrait être temporaire, certains analystes prévoyant un baril à 60 dollars dans les prochaines semaines.

La baisse du cours du pétrole accentue la désinflation et réduit le montant des importations ainsi que les coûts de production pour les pays de la zone euro.

Des actions en hausse

Avec l’annonce de la baisse des taux de la BCE cette semaine et celle attendue la semaine prochaine aux États-Unis, les actions ont connu une hausse ces derniers jours. Le CAC 40 a progressé de près de 1,5 % et le DAX allemand de plus de 2,2 %. Les indices américains ont également fortement augmenté en anticipation de la baisse des taux directeurs. Le Nasdaq a gagné plus de 6 % et le S&P 500 près de 4 % en une semaine.

L’or : de record en record

Cette semaine, l’once d’or a atteint un nouveau record, dépassant les 2 570 dollars. Le métal précieux continue d’être soutenu par les achats des banques centrales et des épargnants chinois, ces derniers se détournant de l’immobilier en raison de la crise dans ce secteur, et multipliant les achats d’or. La baisse des taux d’intérêt par les banques centrales incite également à des arbitrages en faveur de l’or.

Le tableau de la semaine des marchés financiers

| Résultats du 13 sept. 2024 | Évolution sur la semaine | Résultats du 29 déc. 2023 | Résultats du 30 déc. 2022 | |

| CAC 40 | 7 465,25 | +1,46 % | 7 543,18 | 6 471,31 |

| Dow Jones | 41 393,78 | +2,51 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 626,02 | +3,91 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 17 683,98 | +6,03 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 688,81 | +2,23 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 273,09 | +1,23 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 843,99 | +1,37 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 36 581,76 | +0,51 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 704,09 | -1,73 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,839 % | -0,040 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,148 % | -0,056 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,662 % | -0,0630 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1085 | -0,01 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 580,91 | +3,29 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,60 | +1,83 % | 77,13 | 84,08 |

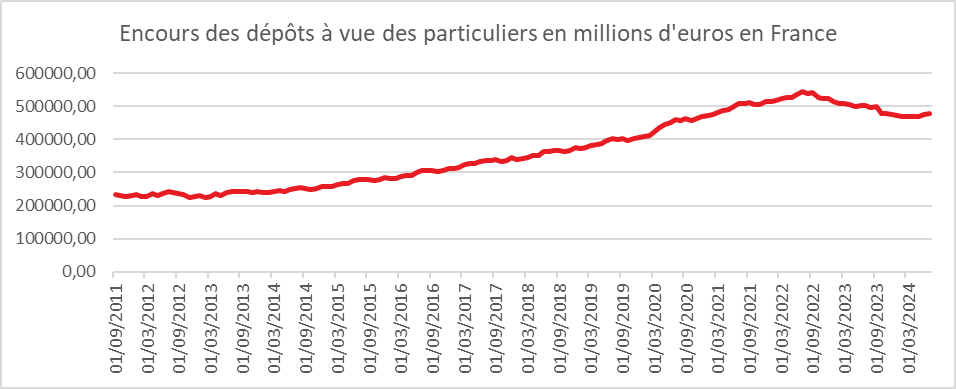

Nouvelle augmentation des dépôts à vue des particuliers

Après avoir atteint un record en juillet 2022 à 543 milliards d’euros, les dépôts à vue avaient connu une décroissance en lien avec la hausse de la rémunération des produits de taux, notamment celle du Livret A, du LDDS et du LEP. En avril 2024, l’encours était tombé à 468,6 milliards d’euros. Depuis, il a repris le chemin de la hausse, atteignant près de 479 milliards d’euros à la fin juillet 2024, soit une augmentation de 9 milliards d’euros depuis la fin mai. Les incertitudes politiques poussent peut-être les ménages à conserver davantage de liquidités. De plus, le nombre croissant de Livrets A et de LDDS ayant atteint leur plafond pourrait également expliquer la progression de l’encours des dépôts à vue. Entre la fin de l’année 2019 et juillet 2024, cet encours a augmenté de 72 milliards d’euros.

Cercle de l’Épargne – données Banque de France

Vers une baisse du taux du Livret A en 2025

Le gel du taux du Livret A, décidé par le ministre de l’Économie en 2023, est censé prendre fin en février 2025. Compte tenu de l’évolution de l’inflation et des taux directeurs de la Banque centrale européenne, le taux du Livret A devrait baisser. Selon l’arrêté du 27 janvier 2021 relatif aux taux d’intérêt des produits d’épargne réglementée, ce taux est égal à la moyenne du taux d’inflation hors tabac et du taux « Ester » des six derniers mois. Le taux d’inflation pourrait être de 2 % en juillet et décembre, et le taux « Ester » de 3,5 %. Le taux du Livret A pourrait donc s’établir à 2,75 %.

De son côté, le taux du Livret d’Épargne Populaire (LEP) devrait également diminuer. Ce taux est le plus élevé entre le taux d’inflation des six derniers mois ou le taux du Livret A majoré de 0,5 point. Actuellement fixé à 4 %, il pourrait être abaissé à 3,25 % au 1er février 2025. Le gouvernement pourrait cependant faire un geste en ne le réduisant qu’à 3,5 %.

Le Coin des Epargnants du samedi 4 mai 2024 : l’emploi américain se calme

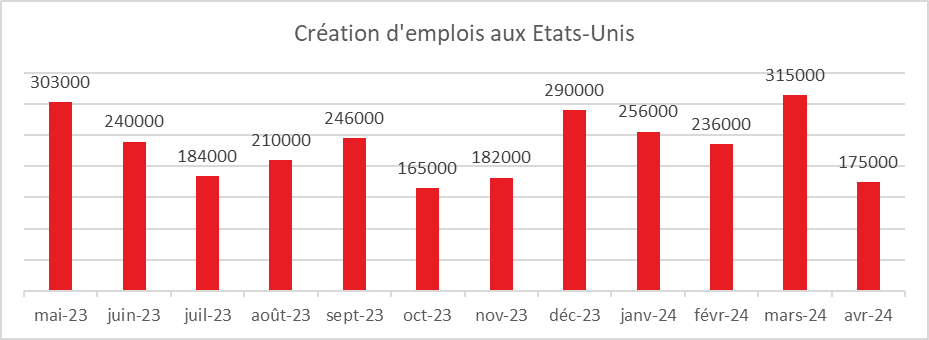

Emploi, le début d’un ralentissement aux Etats-Unis ?

En avril, les entreprises américaines ont créé moins d’emplois que les mois précédents. Le nombre de postes non agricoles créés en avril n’a été que de 175 000, soit moins que les 240.000 anticipés en moyenne par les économistes interrogés par l’agence Bloomberg et les 315.000 de mars. Le taux de chômage a diminué de 0,1 point à 3,9%. La croissance du salaire horaire moyen a ralenti passant de 4,1% à 3,9% sur un an, contre 4% attendu. Si un marché du travail solide est une bonne nouvelle pour les employés, les tensions liées aux pénuries de main-d’œuvre depuis près de trois ans contribuent à alimenter l’inflation. Les résultats du mois d’avril sont une bonne nouvelle pour ceux qui espèrent une baisse prochaine des taux directeurs. Mercredi 1er mai, sans surprise, la FED a laissé inchangé ses taux à leur plus haut niveau depuis plus de 20 ans, dans la fourchette de 5,25 à 5,50%. Son Président, Jerome Powell, a indiqué que « l’inflation a considérablement diminué au cours de l’année écoulée tandis que le marché du travail est resté solide, ce qui est une très bonne nouvelle, mais elle reste néanmoins trop élevée ». L’idée est que les taux devraient baisser avant l’élection présidentielle du mois de novembre…. Les taux des obligations souveraines se sont détendus avec l’annonce de l’emploi américain. Le taux de l’obligation à 10 ans est revenu à 4,5 % quand elle dépassait 4,6 % la semaine dernière. Le taux de l’OAT à 10 ans est passé en-dessous des 3 %.

Cercle de l’Epargne – données Département du Travail américain

Les investisseurs ont réagi favorablement aux résultats de l’emploi américain, les indices actions reprenant quelques couleurs vendredi après avoir perdu du terrain en début de semaine. Le CAC 40 à 7 957,57 points a enregistré lors des cinq dernières séances une baisse de 1,2 %. En revanche, les indices américains ont réussi à conclure une nouvelle semaine de hausse. Le cours du baril de pétrole (Brent) a baissé de 6 % cette semaine du fait du ralentissement de la demande en lien avec la faible croissance mondiale. L’Agence Internationale de l’Energie a indiqué que les stocks étaient à des niveaux élevés.

Le tableau de la semaine des marchés financiers

| Résultats 3 mai 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 957,57 | -1,19 % | 7 543,18 | 6 471,31 |

| Dow Jones | 38 675,68 | +1,14 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 127,79 | +0,65 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 16 156,33 | +1,44 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 17 993,69 | -1,04 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 213,49 | +0,83 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 921,48 | -1,20° % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 236,07 | +0,79 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 104,82 | +0,52 % | 2 974,93 | 3 089,26 |

| OAT France à 10 ans | +2,992 % | -0,072 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,494 % | -0,084 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,505 % | -0,167 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0770 | +0,66 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 293,97 | -1,82 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 83.25 | -6,77 % | 77,13 | 84,08 |

10 millions de Plans d’Epargne Retraite

En 2023, le Plan d’Épargne Retraite a franchi deux seuils, celui des 10 millions de titulaires et celui des 300 milliards d’euros d’encours. Quatre ans après son adoption, le PER connaît une croissance rapide en partie grâce aux transferts des anciens produits. Les résultats des prochaines années permettront d’apprécier le dynamisme réel de ce produit. Les enquêtes réalisées par le Cercle de l’Épargne semblent prouver l’existence d’une réelle appétence des épargnants à son égard.

| Chiffres du PER en 2023 | |

| Nombre total de PER souscrits | 10.00 millions |

| Nombre de PER assurantiels (assurance-vie) | 5,50 millions |

| Nombre de PER bancaires (compte-titres) | 4,50 millions |

| Encours total sur les PER (tous confondus) | 102.80 Mds d’euros |

| Encours sur les PER Individuel (compartiment 1) | 59,9 Mds d’euros |

| Encours sur les PER entreprise (compartiment 2) | 23,4 Mds d’euros |

| Encours sur les PER obligatoire (compartiment 3) | 19,5 Mds d’euros |

| Encours total sur les PER assurantiels | 77.8 Mds d’euros |

| Encours total sur les PER bancaires | 25 Mds d’euros |

| Encours moyen par PER | 10.280 € |

| (source : Gouvernement, France Assureurs, FranceTransactions.com, en date du 31 décembre 2023) | |

Le segment individuel du PER est le plus important avec un encours, fin 2023, de 59,9 milliards d’euros. Ce segment a bénéficié d’importants transferts en provenance d’anciens contrats PERP, Madelin ou Préfon. Le segment 2 en lien avec l’épargne salariale comptabilisait un encours de 23,4 milliards d’euros et le segment 3 (retraite supplémentaire obligatoire d’entreprise) clôt la marche avec un encours de 19,5 milliards d’euros.

L’inquiétude des Français face à l’avenir du système de retraite conduit au succès du PER. Près de trois quarts d’entre eux (enquête Cercle de l’Épargne de 2023) estiment que leurs pensions ne leur permettront pas de vivre correctement lorsqu’ils seront à la retraite. Cette crainte est amplement partagée par toutes les catégories de ménages. Plus d’un Français sur deux déclarent épargner en vue de la retraite. Le Plan d’Épargne Retraite se place désormais parmi les produits les plus attractifs, après l’assurance vie et les livrets, pour préparer sa retraite, devançant désormais l’immobilier. La déduction fiscale à l’entrée et la sortie possible en capital expliquent également son succès.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com