Accueil >

L’or, une valeur refuge indémodable

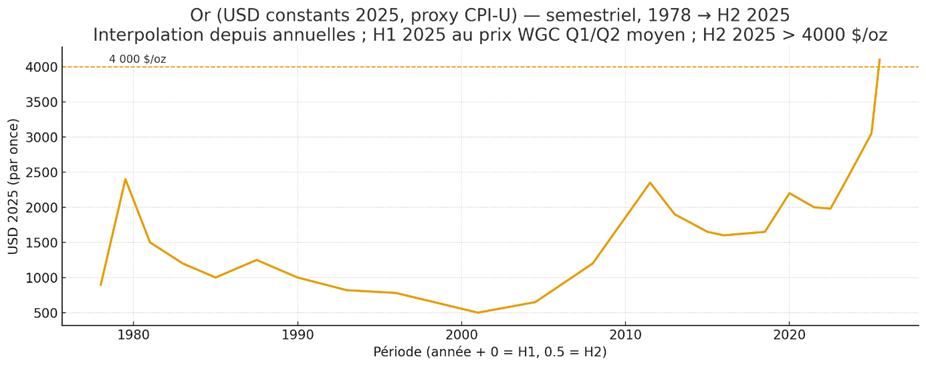

L’once d’or a dépassé les 4 000 dollars au mois d’octobre 2025. La hausse, depuis le 1er janvier, dépasse 50 %. Entre 2015 et 2025, le cours de l’or a été multiplié par trois.

La « vieille relique » joue son rôle de valeur refuge. La succession des crises – épidémie de Covid, guerre en Ukraine, guerre au Moyen-Orient – la vague inflationniste, les tensions géopolitiques, le retour de Donald Trump au pouvoir contribuent à la hausse du métal précieux. Cette dernière fait craindre la création d’une bulle de l’or qui est de plus en plus spéculative. Il faut rappeler que l’or ne génère ni intérêts, ni dividendes.

Le cours de l’or dépend de la production d’or, de la demande émanant des banques centrales et des investisseurs privés, ainsi que des besoins de l’industrie et de la bijouterie/orfèvrerie.

Pourquoi l’or fascine-t-il ?

L’or, par sa rareté, sa densité, son éclat et sa pérennité, a occupé une place à part dans les échanges. Il y a plus de 6 000 ans, les Égyptiens exploitaient déjà l’or du Nil. Les premières mines ont été ouvertes il y a plus de 5 000 ans. L’utilisation de l’or comme monnaie intervient six siècles avant notre ère, entre 561 et 546 av. J.-C. (dates de début et de fin de règne du roi Crésus sur la Lydie, pays d’Asie Mineure). Il tenait ses richesses du Pactole, la rivière qui cachait une multitude de paillettes d’or.

Depuis cette époque, l’or est un symbole de richesse et de puissance. Le métal précieux est également une source de fantasmes. Par sa rareté, l’or permettait une régulation assez facile par les autorités. Sa résistance et sa densité sont deux caractéristiques clés qui lui ont permis de jouer le rôle d’étalon et de réserve.

Tout l’or sorti de terre ou de l’eau est estimé à environ 200 000 tonnes qui se répartissent entre :

- la bijouterie (46 %) ;

- l’épargne (20 %) ;

- les réserves des banques centrales et autres institutions officielles comme le FMI (24 %) ;

- les applications industrielles (10 %).

Selon les estimations du World Gold Council, les réserves mondiales d’or encore à exploiter s’élevaient à environ 54 000 tonnes à la fin de l’année 2024. Les réserves d’or restantes sont inférieures à 30 % de la quantité déjà extraite.

L’or s’est imposé comme étalon des monnaies jusqu’en 1976. Il a permis durant plusieurs siècles de comparer les monnaies à travers des systèmes de change fixe. Jusqu’aux Accords de Bretton Woods (15 août 1971), les États pouvaient convertir en or leurs réserves libellées en dollar sachant que les autres monnaies étaient définies par rapport au dollar.

La fin de cette convertibilité dollar/or a été décidée par le Président Richard Nixon en dévaluant le dollar pour faire face au déséquilibre commercial américain. Les Accords de la Jamaïque des 7 et 8 janvier 1976 ont, par ailleurs, supprimé officiellement le rôle de l’or comme étalon. Depuis, il demeure, malgré tout, un des éléments de réserve des grandes banques centrales. Il est un marqueur de puissance. À ce titre, les États émergents ont, ces dernières années, acquis de l’or afin de se mettre au niveau de leur nouveau statut économique et financier.

Comment évolue le cours de l’or ?

Le cours évolue en fonction de l’offre et de la demande. L’offre dépend des volumes extraits et de la demande globale. En 2024, la production mondiale d’or s’est élevée à environ 3 600 tonnes (World Gold Council).

Les principaux pays producteurs d’or en 2023 étaient :

- La Chine : 370 tonnes ;

- La Russie : 310 tonnes ;

- L’Australie : 310 tonnes ;

- Le Canada : 200 tonnes ;

- Les États-Unis : 170 tonnes.

La demande dépend des politiques des banques centrales d’achat ou vente d’or, des besoins de l’industrie, ainsi que ceux de l’orfèvrerie et des épargnants.

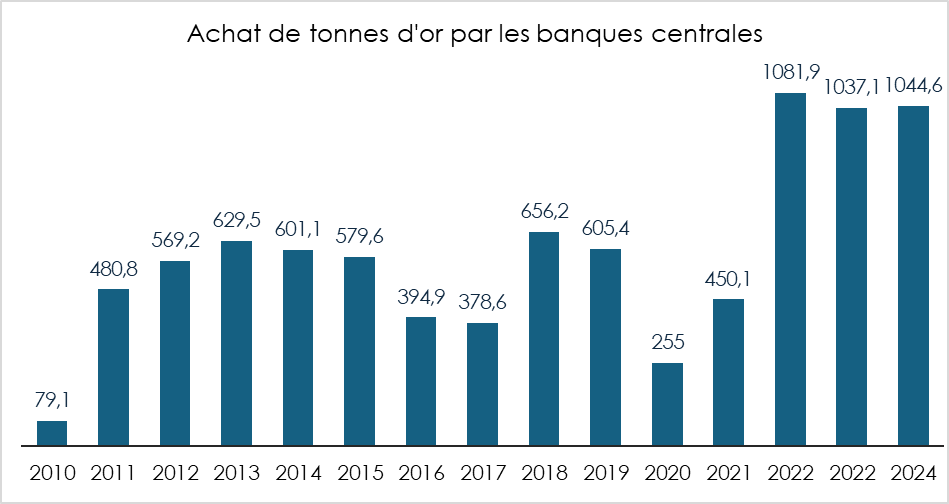

Les banques centrales des pays émergents achètent des quantités importantes d’or ces dernières années afin de réduire leur exposition au dollar et par souci de crédibilité.

En 2025, selon le Conseil mondial de l’or (CMO), la demande mondiale a atteint un nouveau record au troisième trimestre, à 1 313 tonnes, soit le volume le plus élevé observé depuis l’an 2000, date du début de l’enregistrement des données par le CMO.

En valeur, la demande a augmenté de 44 %, pour atteindre un record de 146 milliards de dollars sur le trimestre. Depuis le début de l’année, la demande cumulée s’établit à 3 717 tonnes, pour une valeur de 384 milliards de dollars, soit 1 % de plus qu’en 2024.

Les banques centrales demeurent, en 2025, des acteurs majeurs du marché. Leurs achats ont atteint 220 tonnes d’or au troisième trimestre, soit une hausse de 28 % par rapport au trimestre précédent. La Banque nationale du Kazakhstan a été le principal acheteur, tandis que la banque centrale du Brésil a acquis de l’or pour la première fois depuis plus de quatre ans. Sur l’année, la demande des banques centrales recule toutefois légèrement : 634 tonnes sur les trois premiers trimestres de 2025, contre 724 tonnes sur la même période en 2024.

L’or est-il un véritable placement ?

L’or est une valeur refuge, mais en tant que matière première, il ne rapporte rien : il ne sert aucun intérêt, ni aucun dividende. Malgré tout, il conserve une aura et son attrait est double : il peut être un moyen de paiement ultime et générer aussi une plus-value potentielle (sous réserve de l’acheter et de le vendre au bon moment).

Les placements en or peuvent prendre la forme d(e) :

- barres, de lingots ou de plaquettes ;

- pièces de monnaie comme le Napoléon ;

- or physique, sous réserve d’un certain degré de pureté ;

- or papier, représenté par des titres de mines aurifères, des options, des trackers. Plus de 300 entreprises minières d’or cotées sont présentes sur les places financières, essentiellement américaines, britanniques ou canadiennes ;

- fonds d’investissement spécialisés dans les matières premières et en particulier dans l’or, les fonds indiciels qui répliquent le cours de l’or.

Le lingot d’or est constitué d’or sous la forme d’une plaque, d’une plaquette ou d’un lingot d’un poids supérieur à un gramme et dont la pureté est supérieure ou égale à 995 millièmes.

Le prix de l’or possédé n’est pas égal à son poids, car il faut en effet prendre en compte des facteurs liés au support. Ainsi, le prix incorpore ce qui est appelé la prime de l’or.

La prime de l’or = (la valeur de la pièce – sa valeur en or) / valeur en or

Plus les pièces sont petites et difficiles à produire et plus leur prime risque d’être élevée. Elle est également fonction de la qualité de l’épreuve. Une pièce de mauvaise qualité, mal conservée subira une perte de valeur.

La prime dépend, enfin, de l’offre et de la demande. Elle diffère en fonction du lieu où s’effectue la vente. Les pièces françaises sont moins recherchées à New York, ce qui entraîne une baisse du prix.

Où acheter ou vendre de l’or ?

Le particulier a la possibilité d’acheter physiquement de l’or auprès de comptoirs spécialisés, de banques, la monnaie de Paris quand cette dernière procède à des émissions ou auprès de sites Internet.

Les émissions de la Monnaie de Paris

Monnaie de Paris émet bien des pièces en or, de façon régulière et encadrée. Ces émissions relèvent à la fois de séries de collection, de pièces à valeur faciale et, plus rarement, de pièces destinées à l’investissement.

Les pièces de la Monnaie de Paris quand elles sont revendues, peuvent bénéficier du régime des métaux précieux (11 % de taxe forfaitaire sur le prix de vente) ou du régime de la plus-value réelle (si justificatif d’achat nominatif). Elles sont reconnues comme pièces de collection, non comme pièces d’investissement pures au sens du Code général des impôts.

L’or peut être acheté en ligne sur des sites dédiés (faire attention au sérieux du site). Des sites peuvent également proposer de stocker l’or en lieu et place du propriétaire en contrepartie de frais (attention à l’honorabilité du site).

L’or papier ou les actions des sociétés aurifères

Il est possible d’acheter en Bourse via un établissement financier – en ligne, mais pas seulement – des parts de fonds qui investissent dans l’or ou qui répliquent le cours de l’once d’or (fonds indiciel). L’acheteur n’a pas à gérer le stockage de son or. Il est possible d’acheter également des actions des mines aurifères.

Un ETC (Exchange Traded Commodities) or est un produit financier coté en bourse visant à donner à l’investisseur une exposition au prix de l’or sans qu’il n’ait à acquérir, garder, assurer physiquement des barres ou des pièces d’or.

L’ETC achète (ou est supposé acheter) soit de l’or physique (barres d’or de haute pureté), soit parfois des contrats à terme sur l’or, ou un mix.

Chaque part/action de l’ETC reflète une fraction de l’exposition à l’or (par exemple 1 g ou 1/10 d’once d’or selon le produit).

L’ETC se négocie en continu en bourse, comme une action, ce qui permet d’acheter/vendre facilement via un compte broker.

L’idée est d’obtenir une variation de valeur proche de celle du cours spot de l’or (moins les frais, moins les écarts de suivi).

Un nombre croissant d’épargnants privilégient l’achat de titres représentatifs des cours à la possession directe. Pour les titres cotés, ce type de placement prend le nom d’« ETF » (Exchange Traded-fund). Ce sont des fonds indiciels attachés à un actif coté en Bourse qui a pour but de répliquer un indice de référence. L’or n’étant pas un actif coté, le suivi de son cours passe par un ETC.

Le principal avantage du tracker or réside dans sa gestion passive et donc peu coûteuse, entre 0,1 % et 0,9 %. Les frais de gestion n’impactent donc que peu le rendement de l’investissement. En théorie, dans le cadre d’un tracker or, la société de gestion investit sur une dette soutenue par le prix de l’or. Elle n’achète pas directement des lingots. Nombreux d’ailleurs sont les fonds qui ne disposent pas de stocks d’or suffisants pour faire face à des retraits massifs de la part des épargnants.

Quelle est la législation fiscale concernant la vente de l’or en France ?

La loi Hamon de 2014 a renforcé la législation sur les ventes d’or (bijoux, pièces, objets…) afin de mieux protéger les vendeurs qui cèdent leurs biens contre de l’argent. Afin de mieux informer le vendeur, un contrat de prévente est désormais obligatoire. Il doit comporter un certain nombre d’informations telles que le poids et le titrage des bijoux ou des objets, le cours officiel et le prix de vente détaillé (taxes et frais compris).

Les négociants doivent afficher les prix de rachat de manière visible. Cette obligation concerne aussi bien les magasins que les sites de rachat en ligne. À défaut, ils s’exposent à une amende de 3 000 euros ou de 15 000 euros si le négociant est une société. Les particuliers qui vendent leur or ont droit à un délai de rétractation de 24 heures. Si, dans ce délai d’un jour, le vendeur souhaitant récupérer son bien, il ne peut subir aucune pénalité.

Les sites de vente et d’achat d’or se rémunèrent de différentes manières. Le plus souvent, le paiement passe par à travers le prélèvement d’un pourcentage sur les transactions effectuées. En moyenne, les vendeurs d’or se rémunèrent à hauteur de 2 à 4 % par transaction, et ceux effectuant les rachats, entre 4 et 10 %. Les frais sur les trackers sont plus faibles.

La vente de l’or peut être soumise à l’impôt sur les plus-values. Le calcul s’effectue selon des principes comparables à ceux qui régissent les plus-values immobilières : imposition au taux forfaitaire de 19 % + 17,2 % (prélèvements sociaux) soit un total de 36,2 %. La plus-value est réduite de 5 % par année de conservation au-delà de la deuxième. Il y a donc exonération totale après 22 ans de détention.

Le vendeur peut opter pour une taxation forfaitaire de 11 % sur le prix de vente au titre de la taxe sur les Métaux Précieux, à laquelle il faut ajouter 0,5 % de CRDS. Ainsi, la taxation totale est de 11,5 %. Cette imposition s’applique en cas d’absence de preuve de la date d’achat. La vente des bijoux contenant de l’or est exonérée de taxes dans la limite de 5 000 euros. La TVA s’applique sur les ventes d’or pour les pièces dont la prime est supérieure ou égale à 80 %.

PEL : «Faut-il conserver un vieux plan à 2,5% ou le transférer vers une assurance vie ?»

Depuis l’évolution du régime fiscal du PEL et baisse de sa rémunération, ce produit initialement destiné à se constituer un pécule en vue d’acquérir son logement est en perte de vitesse. Dans Capital, Philippe Crevel rappelle que ce produit peut toujours présenter un intérêt pour ses détenteurs. Face à l’assurance vie qui bénéficie d’un régime fiscal attractif après 8 années de détention, conserver son PEL peut s’avérer pertinent si l’épargne investie doit être débloquée avant l’expiration de ce délai. Il précise en revanche que passé 8 ans, l’assurance vie remporte le match, offrant des potentiels de rémunérations supérieurs et un régime fiscal avantageux.

Interview de Benoit Courmont – directeur général adjoint d’AG2R LA MONDIALE : le plan d’épargne retraite : un succès mérité !

Trois questions à Benoit COURMONT

Directeur général adjoint d’AG2R LA MONDIALE

Selon la dernière enquête Amphitéa/ Cercle de l’Épargne, le Plan d’Épargne Retraite (PER) se hisse au troisième rang des produits d’épargne préférés des Français, à peine cinq ans après sa création. Êtes-vous étonné par ce résultat et comment évaluez-vous son avenir ?

Le succès est effectivement confirmé pour le PER puisque 5 ans après sa création, plus de 10 millions de Français détenaient un PER fin 2023. Ce résultat n’est pas totalement surprenant. Il est le fruit à la fois de la prise de conscience d’une part croissante de nos concitoyens, au gré des réformes des retraites successives, de l’intérêt d’une épargne volontaire pour compléter leurs revenus à la retraite et de la relative complexité du paysage de l’épargne retraite avant son apparition. L’ampleur de son adoption en si peu de temps est remarquable et témoigne d’une adhésion significative de la population. Cette popularité s’explique par plusieurs facteurs intrinsèques au PER, qui répondent à des besoins réels et à des attentes exprimées par les épargnants.

Comme ses ancêtres (Madelin, PERP, PREFON, etc..), le PER permet à l’assuré de se constituer un complément de retraite en défiscalisant les versements mais il a introduit plusieurs degrés de libertés dans l’utilisation de cette épargne. Cela a diminué l’effet tunnel souvent jugé trop contraignant (parfois plus de 40 ans entre la phase de constitution et la restitution en rentes) et qui constituait un frein pour certains épargnants. Désormais ceux-ci peuvent puiser dans leur contrat à n’importe quel moment pour acquérir leur résidence principale.

Ils sont également libres de choisir la manière dont ils souhaitent disposer de cette épargne à la retraite, en optant pour une rente viagère, un capital ou des retraits en capital fractionné. Ils peuvent enfin décider du moment où cette liquidation intervient, celle-ci n’étant plus obligatoire en même temps que la liquidation des régimes de base. Le PER se distingue donc par sa grande flexibilité, contribuant significativement à son attractivité.

Un autre pilier du PER réside dans sa fiscalité avantageuse. La déduction des versements dans la limite d’un plafond annuel permet de réduire son impôt sur le revenu. Ceci représente un incitant financier non négligeable pour de nombreux épargnants, surtout pour ceux se situant dans les tranches d’imposition supérieures.

Globalement, le PER propose une gestion plus performante et plus transparente de l’épargne retraite comparé aux anciens systèmes. Il permet une meilleure visibilité sur l’évolution de son épargne et offre un contrôle accru sur les investissements.

Le succès du PER auprès des jeunes est en outre particulièrement encourageant. Cela souligne la prise de conscience de plus en plus précoce de la nécessité d’anticiper sa retraite, et la capacité du PER à s’adapter aux besoins et aux attentes de cette génération. Les jeunes, davantage sensibilisés aux questions d’investissement et de gestion patrimoniale, apprécient la flexibilité et les possibilités de diversification offertes par le PER.

Si cette adhésion précoce est un gage de succès à long terme, l’avenir du PER dépendra également de plusieurs éléments : l’évolution du contexte économique et financier (taux d’intérêt, inflation, performance des marchés) et la capacité des acteurs du marché à proposer des offres claires et compétitives. Enfin, et surtout, de la stabilité réglementaire pour ne pas remettre en cause immédiatement pour de mauvaises questions budgétaires un produit qui fonctionne !

Des améliorations en termes de communication et de simplification des démarches pourraient également contribuer à accroître son attractivité.

Quels conseils donneriez-vous à un épargnant qui souhaite souscrire un Plan d’Épargne Retraite ?

Avant de souscrire à un PER, je conseillerais à un épargnant de procéder par étapes. Tout d’abord, définir ses objectifs de souscription. Est-ce pour constituer une épargne à long terme pour la retraite, pour une réduction d’impôts, une protection en cas de décès et de transmission de patrimoine à ses héritiers, ou une combinaison de ces éléments ? Pour la majorité des personnes qui ont souscrit ou vont souscrire un PER, l’objectif n°1 est logiquement la retraite. En termes d’objectif de retraite : Quel niveau de vie souhaite-t-il maintenir à la retraite ? Quel est son horizon de placement, ou à quelle date prévoit-il de prendre sa retraite ? Ces éléments permettront de définir le montant des versements et le niveau de risque acceptable.

La stratégie d’investissement la plus adaptée à son profil doit également faire l’objet d’un choix. Un profil prudent optera pour des supports moins risqués (fonds euros, obligations), tandis qu’un profil plus dynamique pourra investir une partie de son épargne en actions, mais avec une prise de risque plus importante à long terme. L’horizon de placement doit influencer ce choix : plus l’horizon est lointain, plus on peut prendre de risques.

Enfin, en termes de fiscalité, la déduction des versements est soumise à des plafonds. Il est important de bien comprendre le fonctionnement de la fiscalité du PER, en particulier au moment du déblocage des fonds à la retraite.

En conclusion, un conseil pour l’ensemble de ces étapes est crucial. Le réseau de La Mondiale accompagne ses clients dans leurs choix, à la souscription comme durant toute la vie du contrat qui peut durer plus de 50 ans, pour saisir les opportunités d’ajustement de la stratégie d’investissement en fonction de l’évolution de son épargne.

AG2R LA MONDIALE est un des acteurs clefs de la retraite et de l’épargne retraite. Quels sont les points forts des PER proposés par AG2R LA MONDIALE ?

Les PER proposés par AG2R LA MONDIALE sont effectivement de bons produits, en témoignent les classements le concernant : sur le podium du classement épargne retraite 2024 de L’Argus de l’assurance avec notamment une 2e place en encours, une 3e place en cotisations et une 1ère place sur les cotisations des contrats collectifs en Pero et article 83.

Le succès de notre offre repose sur un conseil de qualité apporté par le réseau salarié ou nos conseillers auprès des entreprises, et des frais sur encours compétitifs.

La performance financière 2023 nous place parmi les meilleurs du marché sur cet axe : celle de nos différents profils varient entre +5,72% pour les plus prudents et +12,40% pour les plus dynamiques selon le classement établi par le Particulier des meilleurs PER. Les PER d’AG2R LA MONDIALE offrent ainsi une large gamme de supports d’investissement (fonds euros, unités de compte, etc.) permettant d’adapter la stratégie de l’assuré à son profil d’investisseur et à son appétence au risque. Il peut choisir un niveau de risque plus important étant jeune pour bénéficier d’un potentiel de performance plus élevé, puis modérer sa stratégie à l’approche de la retraite.

Enfin, différentes options de rentes sont proposées au moment du départ à la retraite (rente majorée/ minorée, rente avec garantie/ option dépendance, rente cycle de vie). Sur le sujet spécifique de la dépendance, le PER AG2R LA MONDIALE prévoit par exemple un doublement de la rente en cas de dépendance pendant la mise en service de la retraite, ce qui permet de faire face à ce risque croissant.

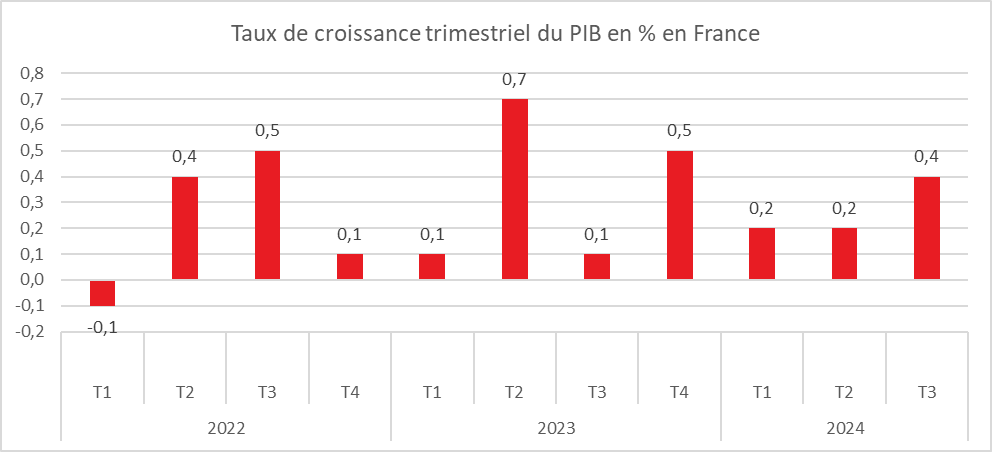

La croissance française dopée par les Jeux

La France a enregistré une accélération de sa croissance durant l’été, portée par les Jeux Olympiques et Paralympiques. Le PIB a progressé de 0,4 %, contre 0,2 % au deuxième trimestre. Les Jeux ont entraîné une hausse de la demande intérieure, notamment grâce à la vente des billets pour les nombreuses épreuves sportives et à la comptabilisation des droits de diffusion télévisée.

INSEE

Production en hausse portée par les Jeux Olympiques

La production totale de biens et services en France a enregistré une légère accélération au troisième trimestre 2024, avec une croissance de 0,4 % contre 0,3 % au trimestre précédent. Cette augmentation est principalement due à la dynamique des services marchands, en particulier ceux destinés aux ménages, qui ont progressé de 3,5 % grâce à l’impact direct des Jeux Olympiques et Paralympiques. La production dans le secteur de l’information et de la communication a également augmenté de 2,3 %. À l’inverse, l’hébergement et la restauration ont connu un ralentissement de leur croissance au troisième trimestre (+0,2 % après +0,7 %), en partie en raison d’un mois de juillet moins favorable pour le secteur touristique. Les conditions climatiques dégradées dans certaines régions n’ont pas stimulé l’activité touristique. La production s’est repliée dans les services de transport (-0,6 % après +0,2 %) et dans le commerce (-0,4 % après -0,2 %). En revanche, la production dans le secteur de l’énergie, de l’eau et des déchets a connu une forte croissance (+2,1 % après +1,7 %), soutenue par un rebond amorcé le trimestre précédent. Dans l’industrie manufacturière, la production a reculé de 0,1 %, freinée par une baisse de 0,8 % dans les raffineries, après une croissance de 3,4 % au trimestre précédent. La production de biens d’équipement a progressé de 0,5 %, mettant fin à une période de quatre trimestres consécutifs de recul. Quant à la construction, elle s’est stabilisée (+0,0 %), après une baisse continue sur les quatre trimestres précédents.

Léger rebond de la consommation des ménages

Au troisième trimestre, la consommation des ménages en France a augmenté de 0,5 % après une stagnation au deuxième trimestre. La moitié de cette hausse provient des services récréatifs liés aux Jeux Olympiques et Paralympiques de Paris, avec une consommation en services en hausse de 1,0 % au troisième trimestre. La consommation en services d’information-communication a également accéléré (+2,4 % après +0,8 %). En revanche, la consommation dans les services d’hébergement-restauration a ralenti (+0,2 % après +0,9 %), tandis que les dépenses en services de transport ont diminué (-0,4 % après +0,3 %).

Les achats de biens, après une baisse de 0,2 % au deuxième trimestre, ont progressé de 0,3 %, interrompant une tendance de baisse de trois trimestres. La consommation alimentaire s’est redressée légèrement (+0,3 % après -1,5 %), et les dépenses en énergie ont continué leur progression (+0,9 %). À l’inverse, les dépenses en matériels de transport ont diminué ce trimestre (-2,3 % après +1,3 %).

Repli des investissements en France

La formation brute de capital fixe (FBCF) a diminué de 0,8 % au troisième trimestre 2024, après un recul de 0,1 % au deuxième trimestre. La baisse est en grande partie due au recul de l’investissement en matériels de transport (-9,2 % après -0,6 %), conséquence de l’application de la nouvelle norme européenne « GSR2 » sur les véhicules. L’investissement en services marchands a également ralenti, en raison du recul des investissements dans l’information-communication (+1,0 % après +1,5 %) et des baisses dans les services immobiliers (-2,3 % après +0,5 %) et les services aux entreprises (-0,1 % après +1,2 %). L’investissement dans la construction est resté stable, compensé par la croissance dans le génie civil face au recul persistant dans le bâtiment.

Commerce extérieur : une contribution positive à la croissance

Le commerce extérieur a contribué positivement à la croissance du PIB au troisième trimestre 2024 (+0,1 point après +0,2 point). Les importations ont diminué de 0,7 % (contre une hausse de 0,1 % au trimestre précédent), notamment dans les matériels de transport (-1,7 %), les biens d’équipement (-1,2 %) et les autres produits manufacturés (-1,3 %). En parallèle, les exportations ont reculé de 0,5 % après une hausse de 0,5 %. Cette baisse s’explique par un recul des exportations de produits manufacturés (-1,7 %) et agricoles (-11,6 %), touchés par des mauvaises récoltes. En revanche, les exportations de services ont progressé (+1,8 %), stimulées par la forte demande en services de transport (+4,4 %) et d’information-communication (+9,5 %), notamment les droits de diffusion des Jeux Olympiques et Paralympiques.

Croissance atypique et perspective de ralentissement

La croissance de 0,4 % observée au troisième trimestre reste atypique, fortement influencée par les Jeux Olympiques et Paralympiques. En excluant cet effet exceptionnel, la tendance économique française semble être davantage orientée vers la stagnation. Les difficultés dans le secteur manufacturier et le ralentissement des investissements suscitent des inquiétudes. La croissance française pour l’ensemble de 2024 devrait atteindre environ 1 %, un niveau insuffisant pour freiner la dégradation des comptes publics.

Enquête 2022 « Les Français, l’épargne et la retraite » ce qu’ils en ont retenu…

À l’occasion de la présentation , ce lundi 28 mars, des résultats de l’Enquête 2022 « Les Français, l’Épargne et les Retraite » à la presse, Philippe Crevel, Directeur du Cercle de l’Épargne, Yvan Stolarczuk, Directeur d’Amphitéa, André Renaudin, Directeur général d’AG2R LA MONDIALE, Bruno Angles, Directeur général délégué d’AG2R LA MONDIALE et Jérôme Jaffré, Directeur du Centre d’Études et de Connaissances sur l’Opinion (CECOP) et membre du conseil scientifique du Cercle de l’Épargne reviennent sur les données marquantes de cette nouvelle édition de l’enquête annuelle du Cercle de l’Épargne et d’Amphitéa en partenariat avec AG2R LA MONDIALE réalisée avec le concours du CECOP et de l’IFOP.

Retour en image sur les temps forts et les données clés de l’enquête 2022

Épargne, retraite : que veulent les travailleurs indépendants et les professions libérales ?

Travailleurs indépendants, professions libérales : des besoins spécifiques en matière d’épargne ?

La perte d’autonomie et son financement

L’enquête 2022 « Les Français, l’Épargne et la Retraite » vue par Bruno Angles, Directeur général délégué d’AG2R LA MONDIALE

L’enquête 2022 « Les Français, l’Épargne et la Retraite » vue par Jérôme Jaffré, Directeur du Centre d’Études et de Connaissances sur l’Opinion (CECOP)

Pour une nouvelle fiscalité de l’épargne : plus de transparence, plus de rationalité

Dans cette période électorale, France Stratégie qui a remplacé le Centre d’analyse stratégique lui même succession du Commissariat général du Plan et qui a intégré en son sein le Conseil de l’emploi, des revenus et de la cohésion sociale (CERC) vient de publier une note appelant à une refonte de la fiscalité de l’épargne.

France Stratégie souligne que la France ne manque pas d’épargne mais qu’elle a besoin de mieux investir, « pour faire face aux défis écologiques et à la révolution numérique ainsi que pour favoriser une croissance durable et inclusive de son économie ».

L’organisme de réflexion demande une refonte de la fiscalité de l’épargne des ménages. Il rappelle que ces deniers possède 4 500 milliards d’euros, d’actifs financiers soit 3,5 fois leur revenu annuel et 43 % de leur patrimoine total. Il rappelle que « cette épargne finance d’abord les grands groupes, l’État et l’immobilier, et la part dévolue aux investissements de long terme pour l’appareil productif est modeste ». Il mentionne que le coût des incitations fiscales en faveur de l’épargne (dépenses fiscales) s’élève à plus d’une dizaine de milliards d’euros par an. La fiscalité de l’épargne est jugée complexe : les 54 niches fiscales et sociales servent des objectifs multiples qui visent tout à la fois à encourager les Français à se constituer de l’épargne quelle que soit sa destination finale et à orienter l’épargne vers le financement de nombreux acteurs, secteurs d’activité et types d’actifs. Sans surprise, France Stratégie demande un meilleur fléchage de l’épargne vers le financement de long terme de l’économie. Le cercle de réflexion public demande une meilleure transparence dans la chaîne qui mène de l’épargne aux investissements qu’elle finance. ainsi qu’une rationalisation des niches fiscales et sociales actuelles en les mettant au service de quelques objectifs économiques prioritaires pour la nation, comme la transition écologique.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com