Accueil >

Le Coin des Epargnants du 10 mai 2025 : les marchés, les yeux rivés sur les négociations commerciales

Donald Trump, avec le pacte commercial signé avec le Royaume-Uni, a suscité un petit vent d’optimisme sur les marchés financiers.

Ce premier accord témoigne de la volonté de Washington de sortir de la spirale des droits de douane, même si, dans les faits, les tarifs appliqués aux États-Unis resteront à des niveaux supérieurs à ceux en vigueur avant le retour de Donald Trump au pouvoir. Ce dernier s’est félicité que le Royaume-Uni s’ouvre davantage aux produits américains, pour plusieurs milliards de dollars. De son côté, le Premier ministre britannique, Keir Starmer, a évoqué un accord « extrêmement important », notamment pour l’industrie automobile. Les constructeurs britanniques sont en effet autorisés à exporter 100 000 voitures vers les États-Unis avec une taxe réduite à 10 %, contre un taux de 27,5 % auparavant. La taxe plancher de 10 % annoncée le 2 avril sur l’ensemble des marchandises reste toutefois en vigueur.

Le Royaume-Uni, l’un des rares pays à afficher une balance commerciale équilibrée avec les États-Unis, demeure un cas particulier en raison des liens historiques unissant les deux nations. Donald Trump entend par ailleurs éviter un rapprochement entre le Royaume-Uni et l’Union européenne, dont il reste un adversaire résolu. Il est, en effet, un fervent soutien du Brexit.

Autre signe encourageant : une réunion officielle entre représentants américains et chinois est prévue le samedi 10 mai. Il s’agit de la première rencontre depuis l’escalade tarifaire entre les deux pays. Donald Trump viserait à ramener les droits de douane de 145 % à 80 %. Plusieurs séances de travail seront nécessaires pour rapprocher les positions des deux premières puissances économiques mondiales.

La situation commerciale, en cette fin de printemps, reste contrastée. Les exportations totales chinoises ont augmenté de 8,1 % en avril sur un an, bien au-delà des prévisions des économistes. En revanche, celles à destination des États-Unis ont chuté de 21 % sur un an. Les entreprises chinoises ont redirigé leurs flux commerciaux vers d’autres marchés. Les exportations vers l’Inde et les dix pays de l’ASEAN ont progressé de plus de 20 %, tandis que celles vers l’Union européenne ont augmenté de 8 %. Les importations de biens américains en Chine, quant à elles, ont diminué de près de 14 %. Faute de produits de substitution, les importateurs américains continuent à acheter chinois, tout en s’acquittant des droits de douane.

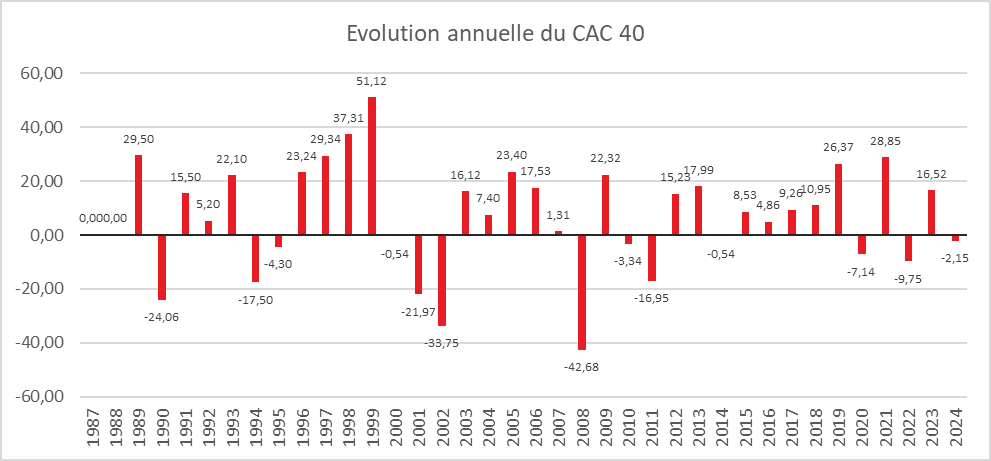

En clôture, vendredi 9 mai, le CAC 40 a terminé à 7 743,75 points. Sur la semaine, il cède 0,34 %. À Francfort, le DAX a inscrit un nouveau record, avec un gain de près de 2 %. Les investisseurs anticipent par ailleurs une nouvelle baisse des taux directeurs de la part de la Banque centrale européenne. Les grands indices américains sont restés stables cette semaine. Les marchés demeurent prudents, dans l’attente de précisions sur le contenu des négociations américano-chinoises.

Le bitcoin a franchi, cette semaine, à nouveau la barre des 100 000 dollars. Son cours a été porté par l’accord commercial entre Washington et Londres, qui rassure les investisseurs sur les actifs risqués, comme les cryptomonnaies. Le bitcoin avait atteint son record historique à 109 000 dollars le 20 janvier, jour de l’investiture de Donald Trump à la Maison-Blanche. La chute des valeurs technologiques et des prises de bénéfice a provoqué un repli du bitcoin de près de 20 % en quelques semaines.

Le cours du pétrole a légèrement augmenté avec la signature de l’accord américano-britannique. En cas de multiplication d’accords commerciaux, le ralentissement de la croissance serait plus faible ce qui serait favorable à la demande de pétrole.

Le tableau de la semaine des marchés financiers

| Résultats 9 mai 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 743,75 | -0,34 % % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 249,38 | -0,15 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 659,91 | -0,28 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 17 928,92 | -0,23 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 499,32 | +1,73 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 554,80 | -0,51 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 309,74 | +0,47 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 503,33 | +4,64 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 342,00 | +1,38 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,265 % | +0,018 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,550 % | +0,020 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,358 % | +0,042 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1265 | -0,99 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 339,85 | +0,58 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,58 | +3,45 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 102 779,95 | +6,52 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants du 2 mai 2025 : petit mieux sur les marchés

Les investisseurs ont choisi d’être optimistes en ce début de mois de mai. La publication des chiffres de l’emploi aux États-Unis les a rassurés. Le marché du travail ralentit outre-Atlantique, mais moins fortement que prévu.

Les créations d’emplois non agricoles pour le mois se sont établies à 177 000, en baisse par rapport au chiffre révisé de 185 000 en mars, selon les données du Bureau des statistiques du travail du Département du Travail publiées vendredi. Ce chiffre est supérieur aux attentes, les économistes anticipant seulement 138 000 créations d’emplois. En avril, le taux de chômage est resté stable à 4,2 % de la population active par rapport à mars. La croissance du salaire horaire moyen a augmenté de 0,2 % sur une base mensuelle, en dessous des 0,3 % enregistrés en mars. Les résultats de l’emploi devraient conforter la Réserve fédérale dans sa stratégie d’attentisme.

Les indices PMI d’activité en zone euro pour le mois d’avril avaient également rassuré les investisseurs vendredi 2 mai. La production manufacturière a augmenté au rythme le plus rapide en un peu plus de trois ans, tout en restant en zone de contraction, l’indicateur passant de 48,6 à 49 points. Les nouvelles commandes ont continué de diminuer, mais à un rythme moins soutenu qu’auparavant, la composante ressortant à 49,5 points, soit tout près de la stabilisation.

Le CAC 40 a gagné cette semaine près de 3 %, portant le gain depuis le 1er janvier à 4,7 %. L’indice allemand continue de progresser plus vite que son homologue français, avec une hausse de près de 4,5 % sur la semaine, portant sa progression à plus de 15 % depuis le début de l’année.

Sur le marché américain, les bons résultats trimestriels de Microsoft et Meta ont été positivement accueillis par les investisseurs. Ces derniers nourrissent des espoirs d’une éventuelle désescalade sur le front commercial. Le ministère chinois du Commerce a en effet déclaré être en train d’évaluer une offre de Washington en vue de négociations concernant les droits de douane imposés par Donald Trump. Les autorités chinoises ont néanmoins réaffirmé que Washington devrait supprimer tous les tarifs unilatéraux, affirmant que « si les États-Unis veulent discuter, ils doivent montrer leur sincérité et être prêts à corriger leurs mauvaises pratiques et à annuler ces surtaxes ».

Les investisseurs n’ont pas surinterprété le recul du PIB américain au premier trimestre, imputable à une forte croissance des importations, réalisées en anticipation du relèvement des tarifs douaniers. Les grands indices américains ont connu une semaine honorable, avec une progression autour de 3 %.

Les cours du pétrole ont baissé cette semaine. Le baril de Brent a perdu près de 8 % en cinq jours et s’échangeait, vendredi 2 mai, contre 61 dollars. Les prévisions de croissance de la production de l’Opep+ à compter du mois de juin ont pesé sur les cours. L’Arabie saoudite, membre le plus influent de l’Opep+, est passée d’un objectif de « stabilité du marché » à une véritable offensive sur les parts de marché, au moment où la demande pourrait être moins dynamique en raison du ralentissement de l’économie mondiale.

Le tableau de la semaine des marchés financiers

| Résultats 2 mai 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 770,48 | +2,98 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 317,43 | +2,93 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 686,67 | +3,07 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 17 977,73 | +3,37 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 057,34 | +4,48 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 596,35 | +2,15 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 285,19 | +2,22 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 36 807,78 | +7,65 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 279,03 | -0,63 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,247 % | +0,060 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,530 % | +0,061 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,316 % | +0,049 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1322 | -0,07 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 235,30 | -3,51 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 61,35 | -7,95 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 97 357,93 | +3,40 % | 38 252,54 | 93 776,61 |

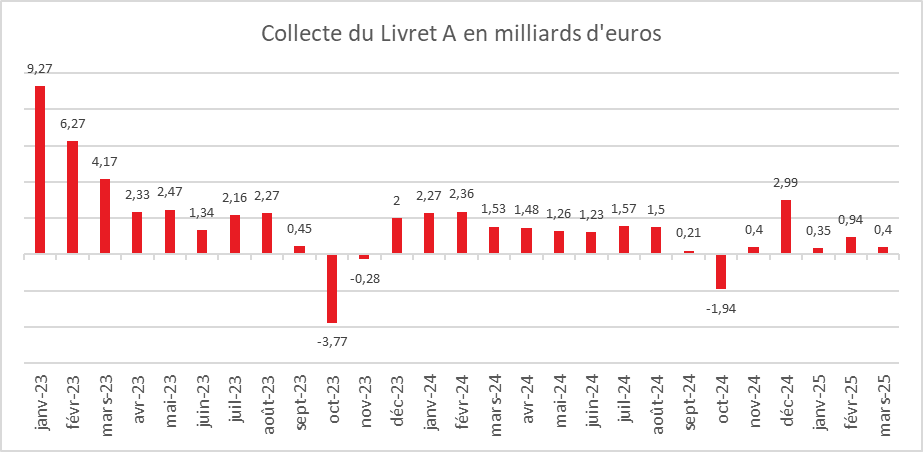

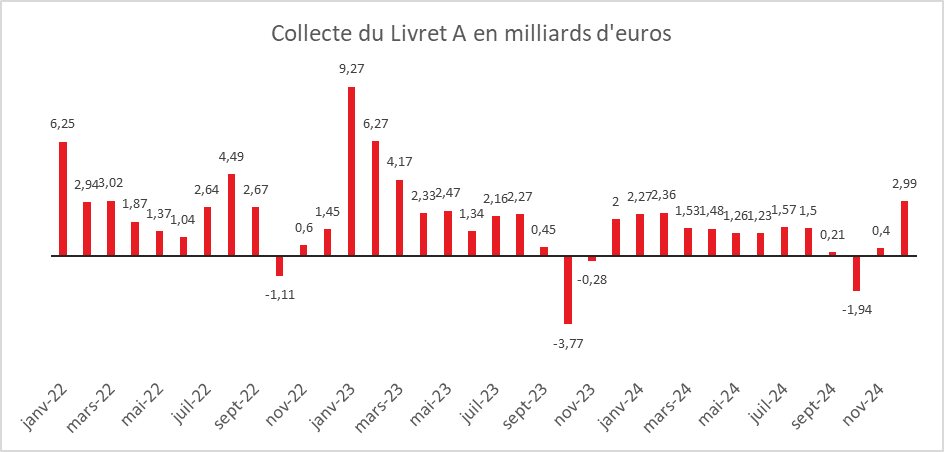

Petit mois de mars pour le Livret A

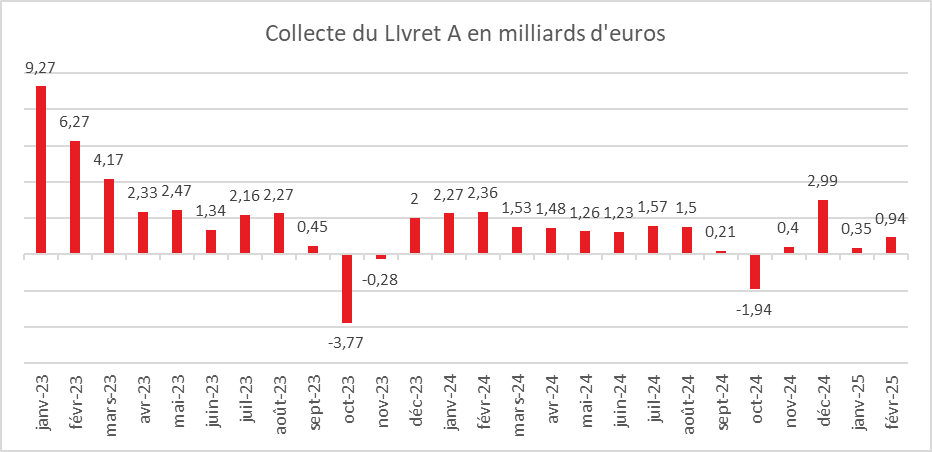

Le Livret A est touché par l’effet taux mais conserve néanmoins une collecte positive en mars. Les ménages se détournent de ce placement depuis l’annonce du passage de son taux de rémunération de 3 % à 2,4 %. Compte tenu du niveau de l’inflation (0,8 % en février et en mars), ainsi que de la baisse des taux directeurs de la Banque centrale européenne, une nouvelle diminution de son taux de rémunération est probable au 1er août prochain.

Une collecte modeste mais positive

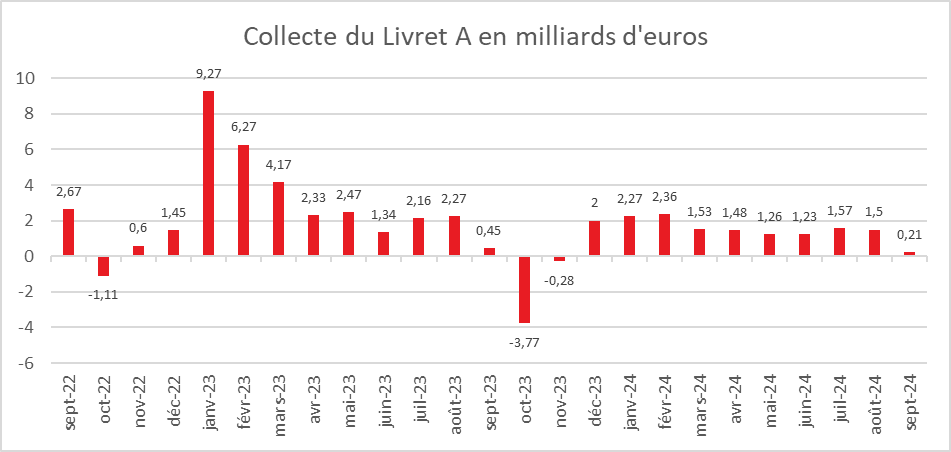

Le Livret A, avec une collecte de 400 millions d’euros, enregistre en mars 2025 son plus mauvais mois de mars depuis 2016 (310 millions d’euros). Ce résultat tranche avec ceux des années précédentes : en mars 2024, le Livret A avait bénéficié d’une collecte de 1,53 milliard d’euros, et en 2023 de 4,17 milliards d’euros. La collecte de mars 2025 s’inscrit dans le processus de décélération constaté depuis le début de l’année. En février, la collecte s’élevait à 940 millions d’euros, et en janvier à 350 millions d’euros.

Sur le premier trimestre 2025, la collecte atteint 1,73 milliard d’euros, contre 8,91 milliards d’euros sur la même période en 2024.

La collecte de mars 2025 pour le Livret A est nettement inférieure à sa moyenne des dix dernières années (2 milliards d’euros).

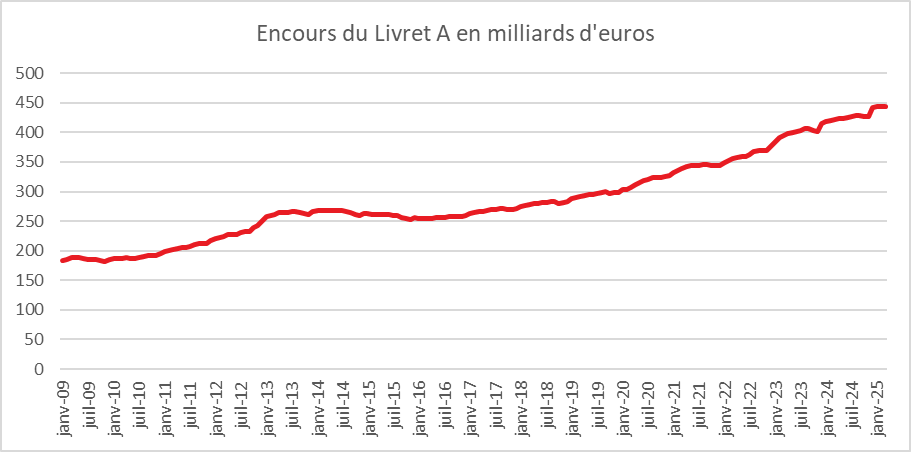

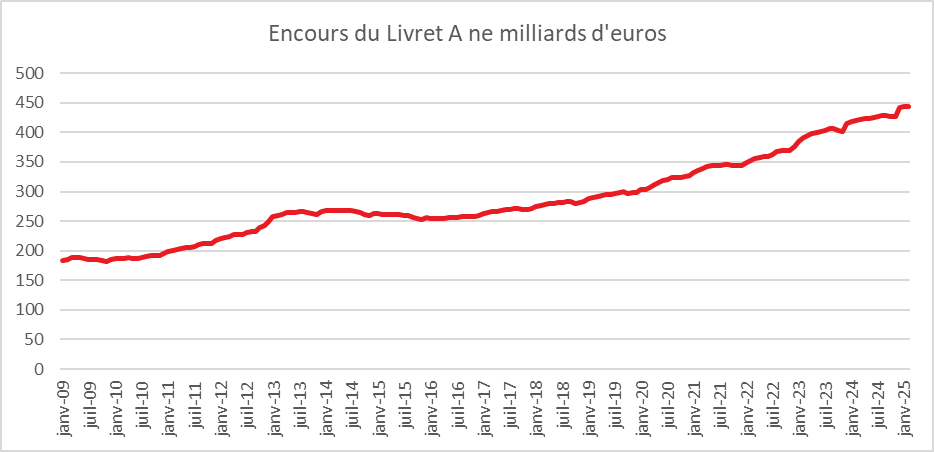

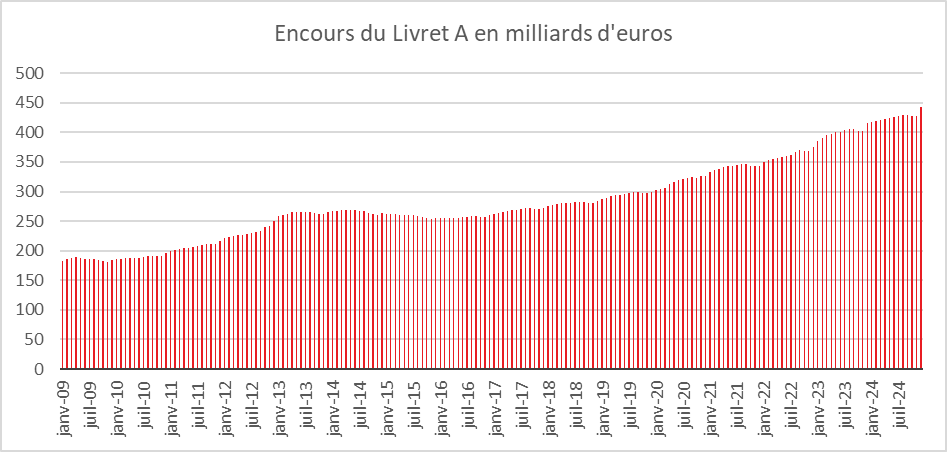

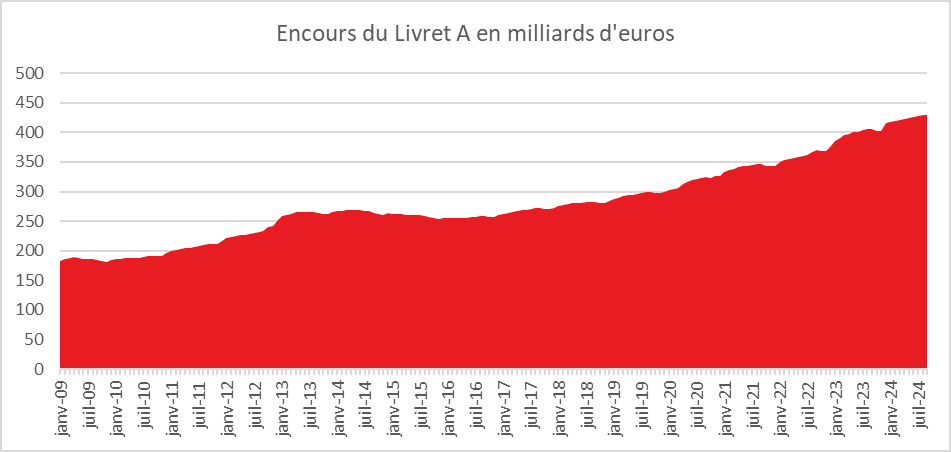

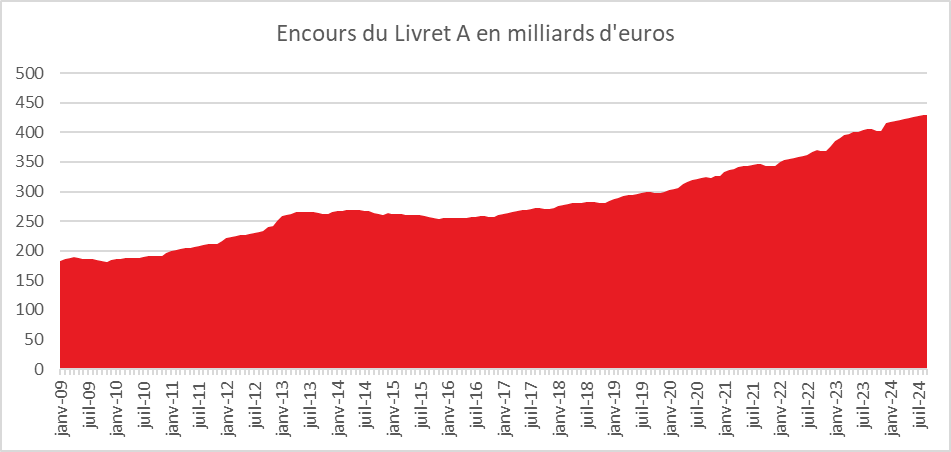

En mars, le Livret A bat néanmoins un nouveau record d’encours avec 444,2 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) mieux que le Livret A

Le LDDS fait mieux que le Livret A en mars, avec une collecte de 610 millions d’euros, soit un montant proche de celui de février (640 millions d’euros). Ce résultat reste néanmoins inférieur à celui de mars 2024 (910 millions d’euros). Sur les trois premiers mois de l’année, le LDDS enregistre une collecte de 1,81 milliard d’euros, contre 2,92 milliards d’euros sur la même période en 2023. La collecte de mars 2025 est assez proche de la moyenne de ses dix dernières années (700 millions d’euros). Aucune décollecte n’a été enregistrée au mois de mars pour le LDDS.

L’encours du LDDS atteint, avec 162,4 milliards d’euros, un nouveau record.

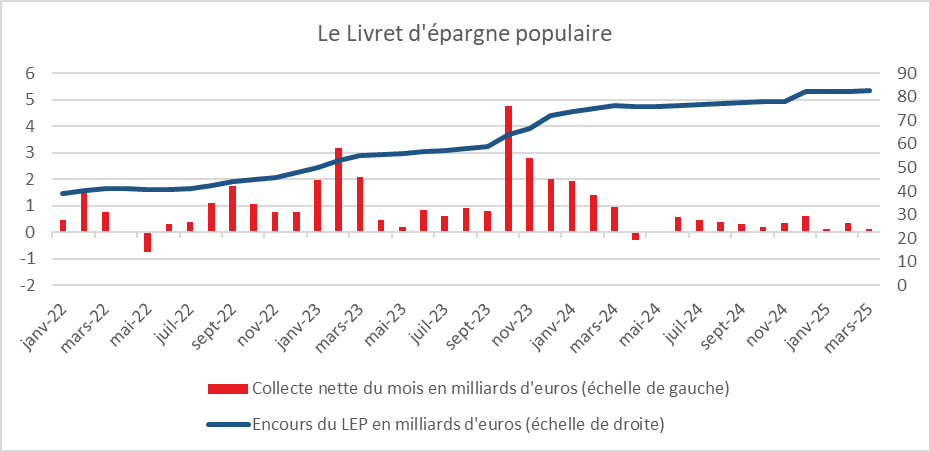

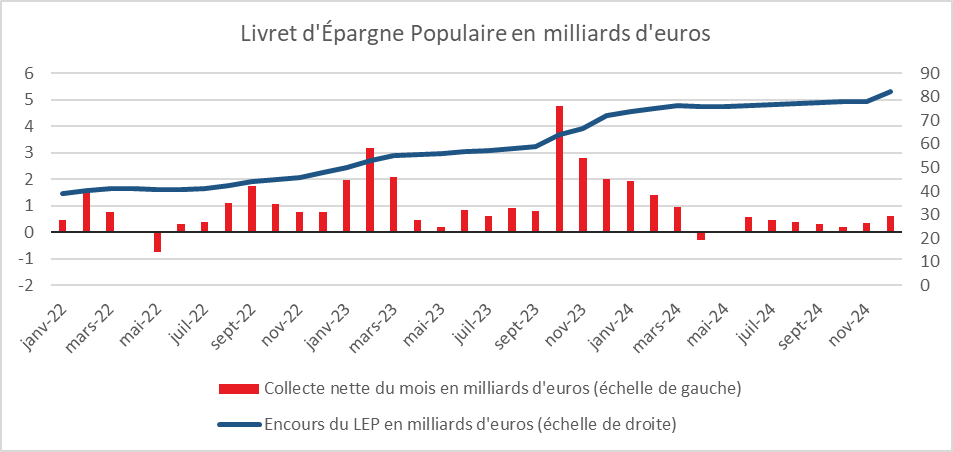

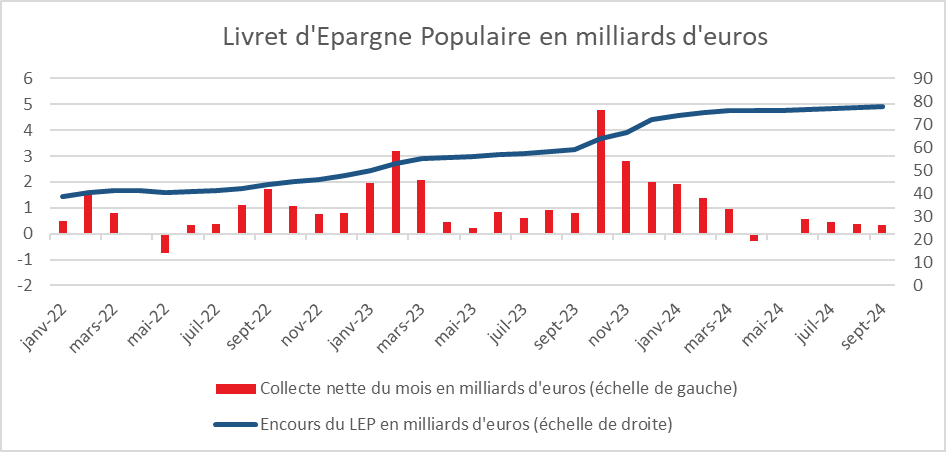

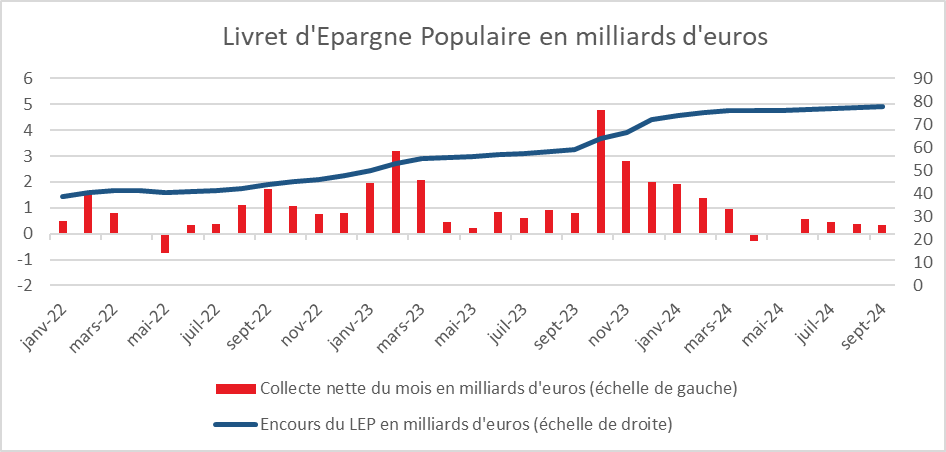

Le Livret d’Épargne Populaire (LEP) : une érosion de la collecte

Comme le Livret A et le LDDS, le Livret d’Épargne Populaire est en repli en mars, avec une collecte de 140 millions d’euros, contre 350 millions d’euros en février. Cette collecte est en net retrait par rapport à celle de mars 2024 (950 millions d’euros).

Avec un encours de 82,8 milliards d’euros, le LEP atteint néanmoins un plus haut historique.

Une indéniable normalisation de l’épargne réglementée

Plusieurs facteurs peuvent expliquer la baisse de la collecte du Livret A en ce début d’année. La diminution du taux de rémunération conduit les ménages à réorienter leur épargne vers d’autres placements, notamment l’assurance vie, qui connaît un excellent début d’année. Par ailleurs, certaines rumeurs évoquant une mobilisation de l’épargne pour financer la défense, perçue comme une forme de prélèvement, ont pu jouer en sa défaveur. Enfin, le nombre de Livrets A plafonnés a fortement augmenté ces dernières années (environ 13 %), ce qui pousse les épargnants disposant de liquidités à se tourner vers d’autres produits.

La baisse de la collecte du Livret A ne semble pas, en revanche, traduire un arbitrage en faveur de la consommation.

Une baisse des taux de rémunération attendue le 1er août 2025

Les deux composantes utilisées pour calculer le taux du Livret A — le taux ester et le taux d’inflation — sont orientées à la baisse. Compte tenu des données des trois premiers mois de l’année, le taux du Livret A pourrait passer de 2,4 % à 1,7 %.

Le taux du Livret d’Épargne Populaire pourrait quant à lui baisser de 3,4 % à 2,3 %. Pour ce dernier, le gouvernement n’a pas appliqué strictement la formule ces dernières années, préférant donner un avantage à l’épargne populaire.

CDC

CDC

Le Coin des épargnants du 11 avril 2025 : les marchés pris en otage par les droits de douane

La semaine folle des marchés

Suspension des droits de douane majorés pendant une période de 90 jours réservée à la négociation : les nerfs des investisseurs sont mis à rude épreuve depuis le 2 avril dernier. Si la suspension des majorations a été appréciée, la poursuite de la guerre commerciale avec la Chine et le haut niveau d’incertitude pour la suite pèsent évidemment sur les valeurs « actions ». Le passage des droits à 10 % pour toutes les importations américaines, qui ne devrait pas être remis en cause, reste une mauvaise nouvelle pour les échanges.

La Bourse de Paris a connu le repli le plus important en Europe cette semaine. L’indice CAC 40 a, en effet, reculé de près de 4 %, quand le DAX allemand n’a perdu que 1,5 %. Les valeurs du luxe, de la finance et de l’automobile ont été les plus touchées. Aux États-Unis, le moratoire du président américain a été suivi d’un rebond impressionnant des indices actions. Le Nasdaq a progressé de plus de 7 % sur la semaine et le S&P 500 de près de 6 %. Le président américain, ayant invité à acheter des actions avant sa déclaration du 9 avril relative aux droits de douane, est suspecté d’être à l’origine d’un délit d’initié. Les démocrates au Congrès ont demandé, sur ce sujet, la création d’une commission d’enquête.

La spirale protectionniste s’emballe entre les Etats-Unis et la Chine

La spirale protectionniste bat son plein avec un bras de fer inédit entre les États-Unis et la Chine. Vendredi 11 avril, la Chine a décidé d’appliquer des droits de douane de 125 % sur les importations américaines, en réaction aux droits de 145 % institués par Donald Trump. Ces taux sont synonymes d’un quasi-embargo mutuel. Les Chinois n’entendent pas négocier sous la pression et la menace américaines. Ils estiment que l’économie américaine ne peut pas se passer de leurs importations. Celle-ci peut compter sur des stocks constitués en janvier et février, mais ceux-ci ne couvrent pas les besoins des entreprises au-delà du mois de mai.

Les autorités chinoises envisagent de réduire leurs exportations de métaux rares vers les États-Unis. Cette limitation risquerait néanmoins de peser sur les recettes d’exportation et d’inciter les Américains à se tourner vers d’autres fournisseurs. Vendredi 11 avril, le ministère du Commerce chinois a indiqué que les taux des droits de douane ne devraient plus évoluer : « étant donné qu’il n’y a plus aucune possibilité d’acceptation du marché pour les produits américains exportés vers la Chine aux niveaux tarifaires actuels, si la partie américaine continue par la suite à imposer des droits de douane sur les produits chinois exportés vers les États-Unis, la partie chinoise n’y prêtera aucune attention ». Les États-Unis pourraient eux aussi décider d’en rester là, pensent certains experts, leur surtaxe de 145 % sur les biens chinois étant supérieure à celle imposée par Pékin.

Le moral des consommateurs en berne aux États-Unis

Sur le plan économique, aux États-Unis, la dernière enquête de l’Université du Michigan sur le moral des consommateurs, réalisée entre le 25 mars et le 8 avril, c’est-à-dire avant le revirement de Donald Trump sur les droits de douane, a confirmé que les ménages restent préoccupés par la guerre tarifaire engagée par leur président. Leur moral est tombé à son plus bas niveau depuis juin 2022, à 50,8 points — trois points de moins qu’anticipé —, tandis que les attentes en matière d’inflation à court et à long terme ont atteint des niveaux inégalés depuis plusieurs décennies. Les ménages s’attendent à ce que les prix augmentent à un rythme annuel de 6,7 % sur les douze prochains mois (contre 5 % auparavant), soit le niveau le plus élevé enregistré depuis novembre 1981. À l’horizon de 5 à 10 ans, les anticipations montent à 4,4 %.

La « remontada » de l’euro

En fin de semaine, le dollar s’échangeait contre 1,13 euro. La devise européenne est à son plus haut niveau depuis février 2022, c’est-à-dire depuis le début de la guerre en Ukraine. Sur une semaine, elle a gagné 5 % face au dollar. Depuis le début de l’année, l’euro a repris 10 % par rapport à la monnaie américaine.Cette semaine, l’euro a été porté par plusieurs facteurs. La conclusion d’un accord de coalition en Allemagne, mercredi 9 avril, met fin à une incertitude politique européenne. Ce pacte augure des mesures de relance pour l’économie allemande, en perte de vitesse depuis de nombreuses années. La hausse de l’euro est avant tout la conséquence de la dépréciation du dollar qui a reculé de 8,5 % vis-à-vis des principales monnaies depuis le début de l’année. Le billet vert est affecté par la guerre commerciale et notamment par la montée aux extrêmes avec la Chine. La hausse des taux d’intérêt sur les obligations d’État américaines — le dix ans atteignant 4,5 % en fin de semaine — n’a pas suffi à enrayer la glissade du dollar.

Logiquement, quand les taux obligataires d’un pays augmentent, la devise de ce même pays s’apprécie : la rémunération augmente, ce qui incite normalement les investisseurs à placer leur argent et donc à « acheter » la devise. Mais ces derniers, compte tenu du contexte économique et politique des États-Unis, se détournent des actifs financiers américains. Ils privilégient les placements dans d’autres devises : le franc suisse, le yen et l’euro. Le dollar perd ainsi de son attrait, avec une érosion de son statut de « valeur refuge ». Les investisseurs perçoivent des risques de récession et d’inflation aux États-Unis. Ils vendent en conséquence des actifs américains pour redéployer leurs fonds vers des titres d’autres pays. Les États-Unis ont néanmoins un réel besoin de capitaux étrangers pour financer leurs imposants déficits publics et extérieurs. Cette dépendance peut peser sur les choix de Donald Trump. L’appréciation de l’euro renchérit le prix des exportations et diminue celui des importations. Pour la France, c’est plutôt une bonne nouvelle.

Le tableau de la semaine des marchés financiers

| Résultats 11 avril 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 104,80 | -3,86 % | 7 543,18 | 7 380,74 |

| Dow Jones | 40 212,71 | +5,08 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 363,36 | +5 ;75 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 16 724,46 | +7,15 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 20 368,53 | -1,48 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 7 964,18 | -0,79 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 20 368,53 | -1,46 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 33 585,58 | -5,76 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 238,23 | -3,29 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,350 % | +0,018 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,567 % | +0,004 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,501 % | +0,552 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1286 | +5,05 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 234,15 | +3,86 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 64,03 | -3,72 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 82 263,80 | -2,46 % | 38 252,54 | 93 776,61 |

Le Coin des épargnants du 4 avril 2025 : les marchés touchés par la guerre commerciale

Et les Chinois ont remis une pièce dans le jukebox du protectionnisme

La spirale maléfique du protectionnisme semble bel et bien enclenchée.

Jusqu’au dernier moment, les investisseurs pensaient que Donald Trump bluffait, et que ses menaces de relèvement des droits de douane visaient avant tout à obtenir des concessions de la part de ses partenaires. Or, ils ont découvert un tout autre scénario. Lors de sa conférence de presse du 2 avril dernier, Donald Trump a renvoyé ad patres quatre-vingts ans de libéralisation des échanges commerciaux. Les investisseurs ont été surpris par l’ampleur des droits de douane imposés au reste du monde.

En outre, la réponse de la Chine, avec des mesures de rétorsion de grande ampleur, semble indiquer qu’une spirale protectionniste est bel et bien en train de se mettre en place, synonyme de baisse des échanges mondiaux et, par conséquent, de ralentissement de la croissance. Les investisseurs jugent désormais plausible une récession mondiale, ou du moins une récession aux États-Unis.

Les autorités chinoises ont déclaré vendredi 4 avril qu’elles imposeraient, à compter du 10 avril, des droits de douane de 34 % sur les produits américains, en réaction à ceux que les États-Unis appliqueront aux produits chinois dès le 9 avril. Compte tenu de l’accumulation des taxes, les produits chinois pourraient être taxés à hauteur de 54 % aux États-Unis. Les produits en provenance de l’Union européenne s’en sortent pour l’instant mieux, avec un taux moyen de 20 %, même si certains articles sont frappés d’un droit de 25 %. Par ailleurs, la Chine a annoncé qu’elle saisirait l’Organisation mondiale du commerce (OMC) et a déclaré mettre en place des contrôles à l’exportation sur sept éléments de terres rares, tels que le gadolinium — utilisé notamment en imagerie par résonance magnétique — et l’yttrium, présent dans l’électronique grand public.

L’Union européenne a de son côté averti qu’une réponse forte serait apportée, avec à la clé des mesures ciblant les entreprises technologiques américaines et une possible limitation des investissements en direction des États-Unis. Le Canada a également réagi en imposant des droits de 25 % sur les véhicules fabriqués aux États-Unis.

Le CAC 40 a chuté de 4 % le vendredi 4 avril, portant son recul hebdomadaire à 7,40 %. Il a terminé à 7 274 points. Ce sont les valeurs bancaires qui ont le plus souffert : Société Générale a perdu plus de 10 %. Des industriels comme ArcelorMittal, Saint-Gobain ou Stellantis ont également enregistré des baisses significatives, en raison de l’importance de leurs exportations vers les États-Unis. Le DAX allemand a lui aussi connu une semaine difficile, avec un recul supérieur à 8 %.

Outre-Atlantique, la correction est encore plus sévère. Les valeurs technologiques, particulièrement exposées en raison de leur dépendance aux importations asiatiques, sont sous pression. Elles sont également susceptibles de faire l’objet de mesures de rétorsion, notamment de la part de l’Europe. Le Nasdaq a reculé de près de 9 % sur la semaine, et de plus de 18 % depuis le 1er janvier. Le S&P 500 a perdu 8,66 % sur la semaine, et le Dow Jones 7,13 %. La capitalisation du S&P 500 a fondu de 5 400 milliards de dollars au cours des séances des 3 et 4 avril. Les trois grands indices de la Bourse de New York ont ainsi enregistré, jeudi et vendredi, leur plus forte baisse en deux jours depuis la pandémie de Covid-19.

Dans ce contexte, les bons chiffres de l’emploi sont passés inaperçus, éclipsés par la tempête provoquée par le relèvement des droits de douane. En mars, l’économie américaine a créé 228 000 emplois, selon les données publiées vendredi par le ministère du Travail. Les analystes tablaient sur environ 140 000 créations. Donald Trump s’est attribué ce résultat, estimant qu’il est la conséquence directe de sa politique économique.

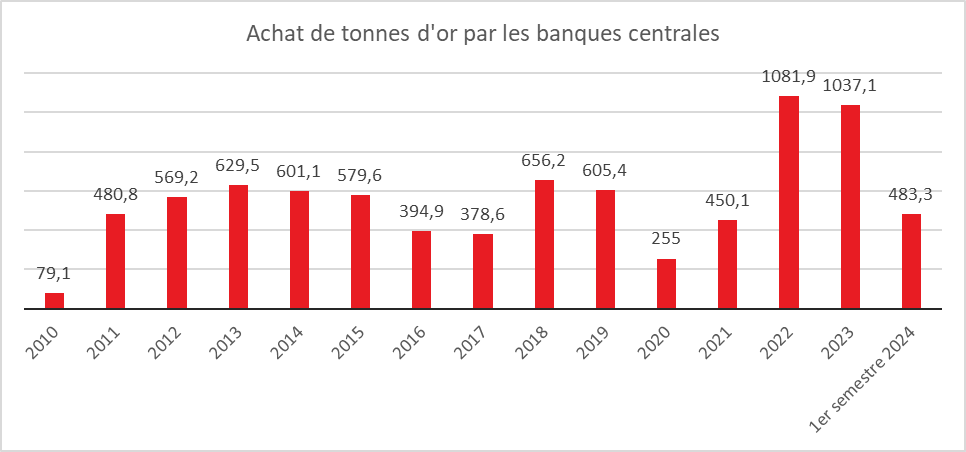

Face aux tensions mondiales, les taux des obligations souveraines — valeurs refuge traditionnelles — sont en baisse. Le taux de l’obligation d’État américaine à 10 ans est repassé sous la barre des 4 %. L’or, autre valeur refuge, a battu de nouveaux records au cours de la semaine, atteignant jusqu’à 3 168 dollars l’once.

Avec des perspectives de ralentissement de la croissance mondiale, le prix du pétrole est également en forte baisse : le baril de Brent a reculé de 10 % sur la semaine, descendant sous la barre des 65 dollars.

Premier trimestre 2025 : fin de la fête pour les marchés

Sur les trois premiers mois de l’année, le CAC 40 a gagné plus de 5 %. Le gain avait atteint, au cours du mois de février, plus de 8 %. Depuis, l’accélération de la guerre commerciale a conduit à une érosion de l’indice parisien comme ceux des grandes places européennes. En mars, le CAC 40 a perdu près de 5 %. Le Daxx allemand a néanmoins progressé plus vite sur le premier trimestre que le CAC, près de 11 % malgré un recul de 4,61 % en mars. L’Eurostoxx 50 fait également mieux que le CAC 40 avec un gain de 7,82 % sur trois mois. Il s’est déprécié de 5,24 % en mars. Les indices américains sont en nette baisse sur l’ensemble du premier trimestre. Le Nasdaq a ainsi diminué sur trois mois de plus de 10 %, le S&P 500 de 4,5 % et le Dow Jones de 0,92 %. Les valeurs technologiques sont contestées après avoir connu une forte croissance à la fin de l’année 2024.

Les indices américains ont fortement reculé du fait de la montée des incertitudes commerciales. Après avoir battu des records dans la foulée du retour au pouvoir de Donald Trump, les indices subissent une correction qui, si elle continue, pourrait porter atteinte au moral des ménages.

Dans un contexte économique et géopolitique d’une rare complexité, l’or se négocie à des niveaux sans précédent. L’once d’or s’échangeait le 31 mars contre plus de 3 100 dollars. Il a gagné en trois mois près de 20 %. Sur un an, la hausse atteint plus de 40 %. L’or valeur refuge par excellence profite des craintes inflationnistes, des menaces de ralentissement de l’économie américaines, des tensions commerciales et des incertitudes internationales en Ukraine comme au Proche-Orient.

Les taux des obligations souveraines européennes ont fortement augmenté au cours du premier trimestre en lien avec les annonces d’augmentation de l’effort de défense. La suppression du frein budgétaire allemand a été compris comme un signal d’augmentation de la dette publique en Europe. La hausse des taux européens s’est accompagnée d’une appréciation logique de l’euro.

Le cours du pétrole est resté sur le premier trimestre stable mais a enregistré une augmentation de près de 5 % au cours d mois de mars en lien avec les menaces de nouvelles sanctions à l’encontre de l’Iran prononcées par Donald Trump.

Le bitcoin après avoir atteint plus de 100 000 dollars dans les jours qui ont suivi la nomination de Donald Trump à la présidence est en recul de plus de 10 % sur le trimestre. Porté en janvier par les annonces de déréglementation des cryptoactifs, il est depuis pénalisé par le recul des valeurs technologiques et pas des prises de bénéfices.

Vers de nouvelles baisses de taux directeurs par la BCE

Confiante dans le reflux de l’inflation, la BCE a baissé ses taux à six reprises depuis juin 2024, après les avoir relevés drastiquement pendant deux ans pour combattre l’envolée des prix. Mercredi, elle scrutera avec attention l’annonce concernant les droits de douane américains. Ces tensions commerciales font en effet planer une grande incertitude sur la poursuite de l’assouplissement monétaire de la BCE.

La banque centrale a évalué à 0,3 point de PIB l’impact récessif sur la zone euro des hausses potentielles de droits de douane américains, un taux qui monterait à 0,5 point en cas de riposte de l’Union eurpéene Dans ce contexte économique devenu complexe et instable, la BCE pourrait décider lors de sa prochaine réunion de réduire pour la septième fois depuis le mois de juin 2024, ses taux directeurs. Un tel scénario serait conforté par les statistiques rassurantes sur l’inflation.

Le tableau de la semaine des marchés financiers

| Résultats 4 avril 2025 | Évolution ur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 274,95 | -7,80 % | 7 543,18 | 7 380,74 |

| Dow Jones | 38 314,86 | -7,13 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 074,08 | -8,66 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 15 587,79 | -8,99 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 20 641,72 | -8,08 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 054,98 | -6,97 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 878,31 | -8,20 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 33 780,58 | -10,59 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 342,01 | -0,83 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,332 % | -0,102 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,563 % | -0,206 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +3,951 % | -0,576 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,093 | +1,95 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 022,98 | +0,16 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 65,40 | -10,44 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 83 338,65 | -1,56 % | 38 252,54 | 93 776,61 |

La finance responsable en forte hausse en 2024

En 2024, les encours gérés, en France, selon les principes de l’investissement responsable ont atteint 2 701 milliards d’euros. Ils ont enregistré une croissance de +15,2 % à périmètre constant, contre +5,8 % en 2023 et +6,9 % en 2022.

Ces encours relèvent des classifications Article 8 ou Article 9 du règlement européen SFDR (Sustainable Finance Disclosure Regulation). Le règlement SFDR agit comme le socle normatif de cette évolution. Il distingue deux catégories : les produits Article 8, qui promeuvent des caractéristiques environnementales et/ou sociales, et les produits Article 9, plus exigeants, dont l’objectif principal est l’investissement durable.

Les encours Article 8 représentent 2 603 milliards d’euros (+15,9 %) et les Article 9 atteignent 98 milliards d’euros (+7,4 %). Cette répartition souligne la montée en puissance des produits à visée de durabilité, même si la catégorie Article 9 reste plus restreinte, en partie en raison des contraintes réglementaires accrues et du recentrage de nombreux fonds vers le statut Article 8.

Les encours « investissement responsable » des fonds domiciliés en France représentent 1 283 milliards d’euros d’encours. Ils ont progressé de +14,1 % en 2024, soit bien plus que l’ensemble des fonds de droit français (+9,8 %). Désormais, 61 % de ces fonds sont classés Article 8 ou 9. La pénétration est particulièrement élevée pour les OPCVM (81 %), tandis que les FIA (fonds d’investissement alternatifs) restent en retrait (44 %).

L’investissement responsable demeure aujourd’hui majoritairement une affaire d’institutionnels, qui détiennent 73 % des encours. Ces derniers, par leur horizon long et leur besoin de gestion des risques systémiques, sont naturellement enclins à intégrer des critères de durabilité. La part des particuliers (soit 27 %) n’est néanmoins pas négligeable notamment grâce à l’essor de l’épargne salariale, de l’épargne retraite, et à la diffusion des labels qui facilitent la lisibilité des produits. Pour les seuls fonds IR domiciliés en France, 43 % des encours sont détenus par des investisseurs particuliers.

Avec 5 000 milliards d’euros d’encours gérés (tous types confondus), la France demeure le premier pays de l’Union européenne en matière de gestion d’actifs. Elle s’impose également comme un leader européen de l’investissement responsable, tant par la taille de son marché IR que par la structuration de son écosystème (labels, régulation, engagement des acteurs).

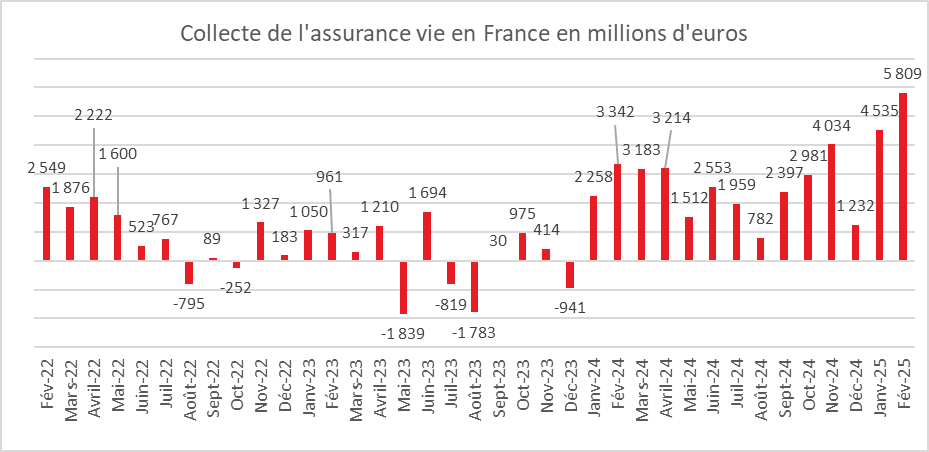

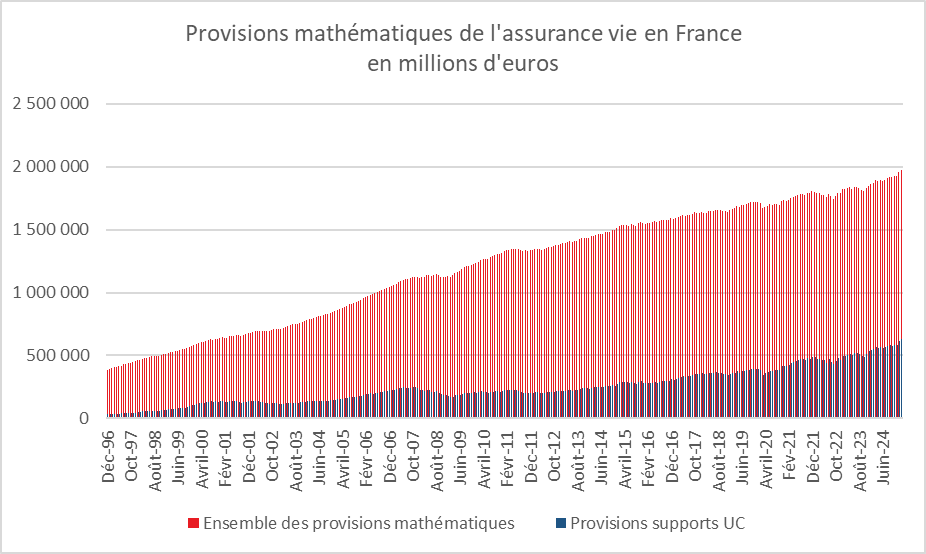

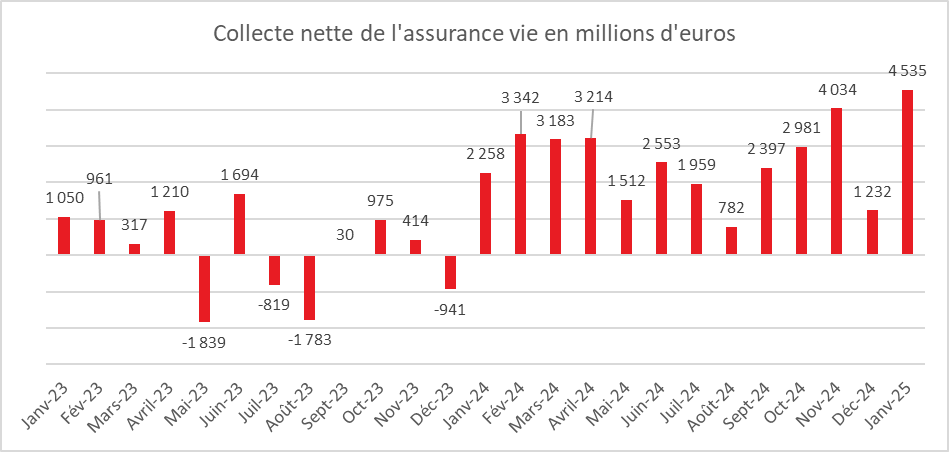

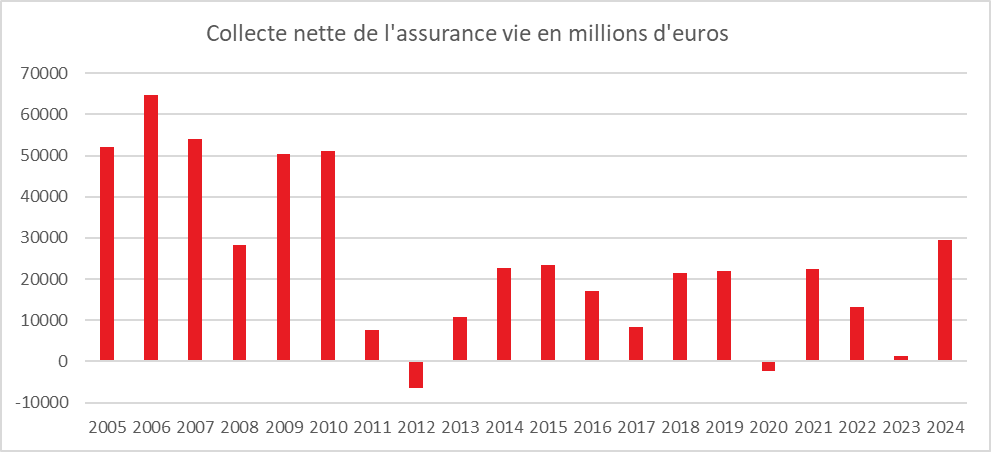

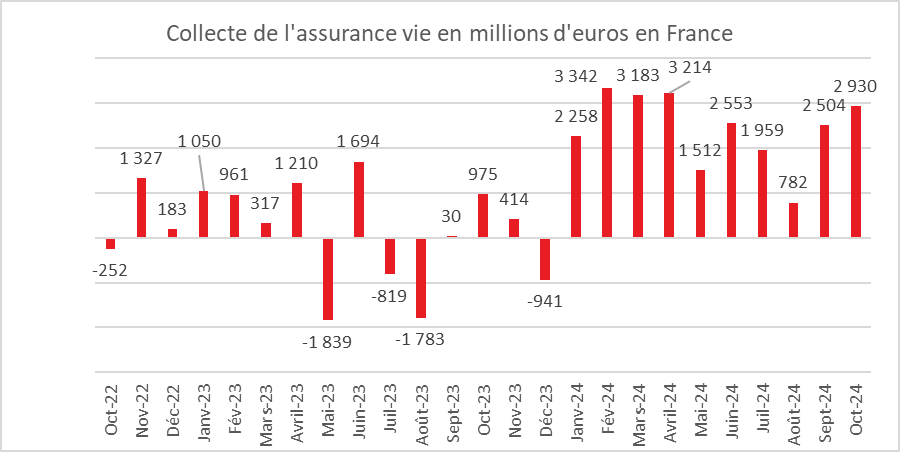

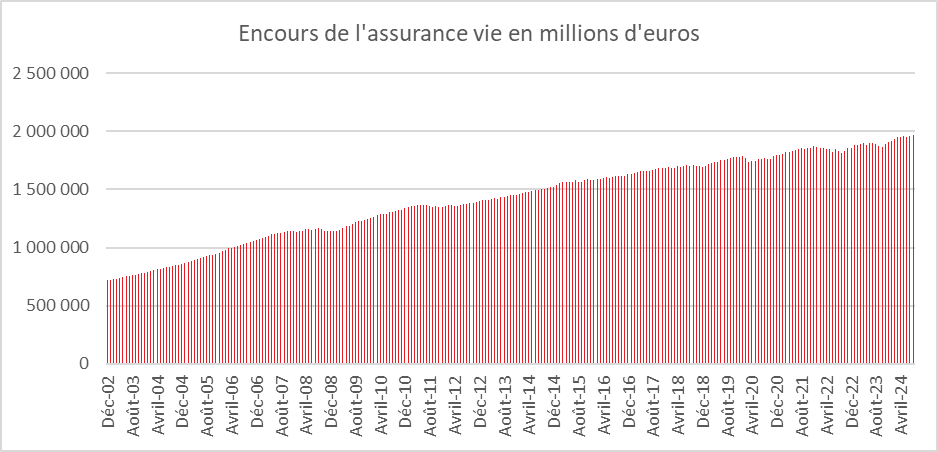

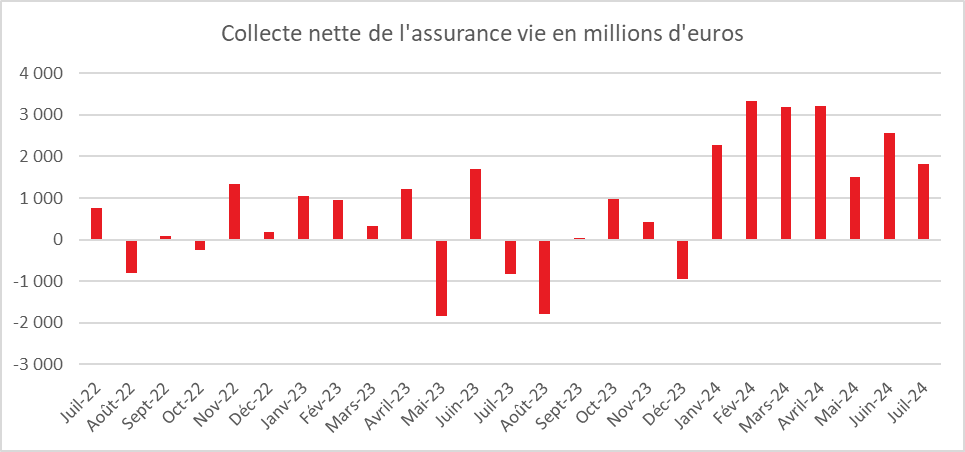

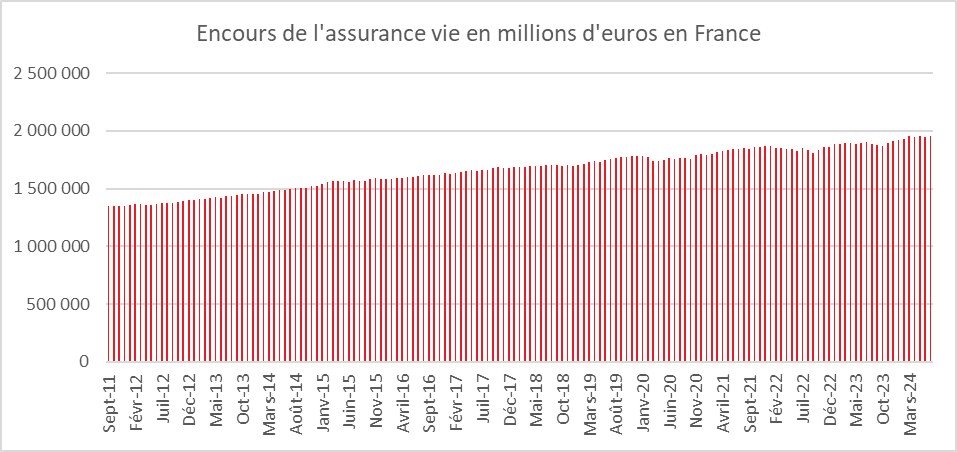

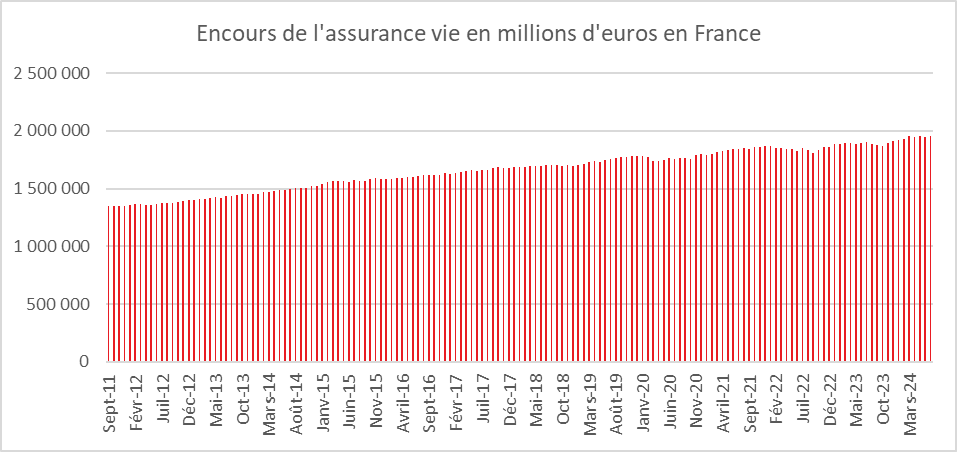

L’assurance vie confirme et signe

L’assurance vie avec un encours de 2038 milliards d’euros assume parfaitement son rôle de leader de l’épargne française en accumulant en ce début d’année d’excellents résultats en lien avec l’amélioration du rendement des fonds euros et la baisse des taux de rémunérations des placements bancaires dont le Livret A. Les ménages ont, en février, poursuivi ainsi la réorientation de leur épargne en faveur des placements de long terme plus rémunérateurs. La guerre commerciale engagée de Donald Trump peut -elle en revanche rebattre les cartes dans les prochains mois ?

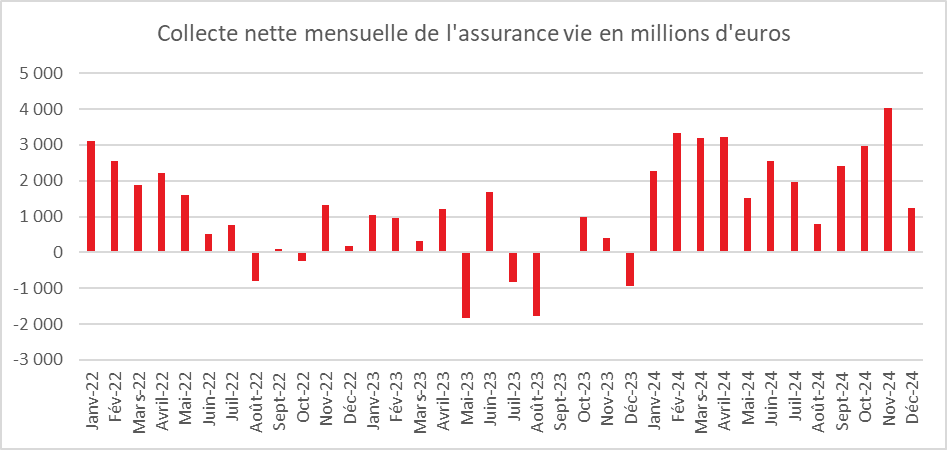

Un mois de février « canon »

La collecte nette de l’assurance vie a atteint, en février, 5,8 milliards d’euros. Il faut remonter à février 2006 pour enregistrer un résultat supérieur (7,2 milliards d’euros). En janvier 2025, la la collecte nette avait été déjà importante (4,5 milliards d’euros). En deux mois, l’assurance vie a bénéficié d’une collecte nette de près de plus de 10 milliards d’euros, soit un niveau deux fois plus élevé qu’en 2024. En février 2024, la collecte nette avait été de 3,3 milliards d’euros.

Février est traditionnellement un mois favorable pour l’assurance ; depuis 1996, aucune décollecte n’y a été constatée. Sur ces dix dernières années, la collecte moyenne, en février, atteint deux milliards d’euros. En 2025, la collecte nette a néanmoins été près de trois fois supérieur à la moyenne décennale.

L’assurance vie profite à plein de la baisse du taux de rémunération du Livret A et de la préférence des ménages pour l’épargne de long terme.

Les cotisations à un haut niveau

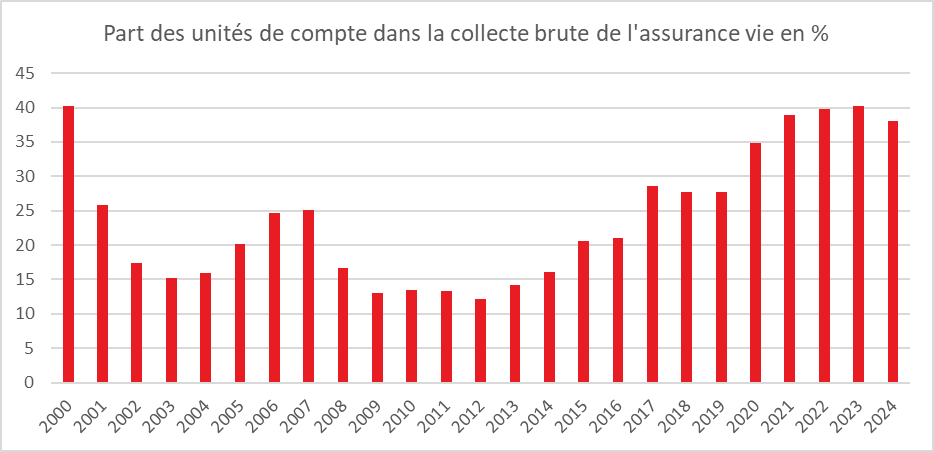

En février 2025, les cotisations d’assurance vie sont en légère hausse de +2 % par rapport à février 2024, soit +0,4 milliard d’euros, et se sont élevées à 17,0 milliards d’euros, leur plus haut niveau historique pour un mois de février. Elles augmentent pour les supports en unités de compte (UC, +14 %) et diminuent pour ceux en euros (−5 %).

Depuis le début de l’année, les cotisations ont progressé de 6 % pour atteindre 34,2 milliards d’euros. La hausse est de 10 % pour les unités de compte et de 3 % pour les fonds euros. La part des UC dans les cotisations a été, en février, de 41 % contre 43 % en janvier.

Les ménages français ne relâchent pas leur effort d’épargne dans un contexte qui demeure anxiogène.

Des prestations en nette baisse

Les ménages ont moins retiré d’argent en février 2025 qu’un an auparavant. Les prestations se sont élevées à 11,1 milliards d’euros au cours du deuxième mois de l’année en baisse de 16 % par rapport à février 2024. Elles diminuent à la fois pour les supports en euros (−1,7 milliard d’euros, soit −16 %) et ceux en unités de compte (−0,4 milliard d’euros, soit −14 %). Sur les deux premiers mois de l’année, les prestations sont en recul de 11 % à 23,9 milliards d’euros.

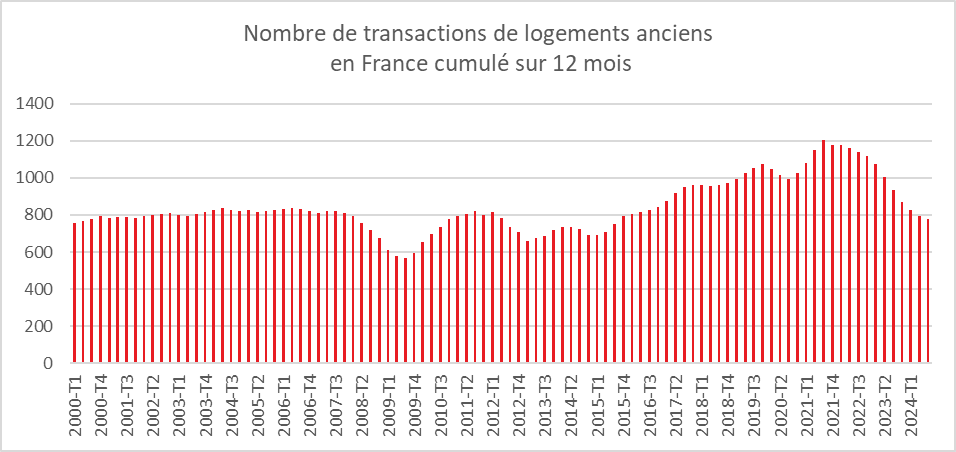

Les moindres rachats témoignent d’une attractivité plus forte de l’assurance vie et du faible niveau de l’investissement immobilier.

Le retour des fonds euros dans le vert

Au mois de février, la collecte nette des fonds a été positive de 1,3 milliard d’euros quand elle était négative en décembre et janvier derniers. Celle des unités de compte dépasse de son côté 4 milliards d’euros.

L’assurance vie : the place to be ?

Le premier placement des ménages profite du rendement des fonds euros, redevenu plus compétitif avec la baisse des rémunérations des livrets bancaires et des dépôts à terme ainsi qu’avec la hausse des taux obligataires. Ces derniers influent directement sur le rendement des fonds euros. Celui-ci pourrait se rapprocher de 3 % cette année, creusant l’écart avec celui du Livret A. en effet, ce dernier devrait à nouveau baisser le 1er août. Il devrait passer en-dessous des 2 % compte tenu de l’évolution de l’inflation et des taux directeurs de la Banque centrale européenne.

L’assurance vie pourrait être en revanche pénalisée par la guerre commerciale lancée le 2 avril dernier par Donald Trump. Le caractère anxiogène de la situation économique et géopolitique pourrait amener les ménages à se tourner une fois de plus vers les placements de court terme comme le Livret A.

La forte baisse des valeurs boursières peut-elle occasionner un reflux des unités de compte ?. Lors des dernières périodes de baisse, épidémie covid, guerre en Ukraine ou crise politique en France, les assurés avaient été relativement stoïques voire opportunistes. La baisse des cours constituent une opportunité pour acheter des valeurs. Cela suppose que la crise soit courte ce qui n’est pas en l’état actuel une garantie. Une réponse commune des Européens avec la réaffirmation de l’Union à travers le lancement de plans de relance et de soutien à l’activité pourrait y aider.

France Assureurs

France Assureurs

Le Livret A plie mais ne rompt pas en février

Le Livret A poursuit sur la lancée du mois de janvier avec une collecte modeste mais positive en février. La baisse du taux de rémunération le 1er février ne s’est pas accompagnée d’une sanction de la part des épargnants. La collecte se normalise, les ménages semblant préférer l’assurance vie au potentiel de rendement supérieur.

Livret A : une collecte de 940 millions d’euros en février

Le Livret A a fait mieux en février qu’en janvier avec une collecte de 940 millions d’euros, contre 350 millions d’euros. Ce résultat est néanmoins inférieur à la moyenne de ces dix dernières années, qui était de 1,8 milliard d’euros. En février 2024, elle avait atteint 2,3 milliards d’euros, et en février 2023, le niveau astronomique de 6,27 milliards d’euros. À l’époque, le Livret A était porté par son rendement de 3 % et par le caractère anxiogène de la guerre en Ukraine.

Ces dix dernières années, le Livret A n’a connu en février que deux décollectes, en 2016 (-0,51 milliard d’euros) et en 2015 (-0,97 milliard d’euros), années marquées par la baisse du taux de rendement.

Avec la collecte du mois de février, l’encours du Livret A bat un nouveau record à 442,5 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : une collecte de 640 millions d’euros en février

Le LDDS affiche également une collecte plus élevée en février, à 640 millions d’euros, contre 460 millions d’euros en janvier. Ce résultat est néanmoins inférieur à celui de février 2024 (1,04 milliard d’euros).

La collecte de février 2025 est légèrement supérieure à la moyenne de ces dix dernières années (500 millions d’euros). Deux décollectes ont été enregistrées sur cette période, en 2016 (-120 millions d’euros) et en 2015 (-230 millions d’euros).

L’encours du LDDS atteint, avec 161,7 milliards d’euros, un nouveau sommet.

Le Livret d’Épargne Populaire (LEP) : un léger mieux en février

Comme le Livret A et le LDDS, le Livret d’Épargne Populaire améliore sa collecte en février par rapport à janvier, avec 350 millions d’euros contre 110 millions. Ce chiffre est cependant loin du résultat de février 2024 (+1,39 milliard d’euros). Avec un encours de 82,7 milliards d’euros, le LEP est à son plus haut historique.

Normalisation sur fond de baisse du rendement

La collecte du Livret A, comme celle du LDDS et du LEP, se banalise. Elle n’a pas été excessivement affectée par la diminution des taux de rémunération. Les ménages semblent accepter cette baisse, mais ils sont désormais plus enclins à regarder ailleurs si l’herbe est plus verte. L’assurance vie a ainsi commencé l’année sur les chapeaux de roue.

Les prochains mois pourraient réserver quelques évolutions, voire des surprises. La multiplication des fausses informations concernant l’utilisation par l’État de l’argent des ménages pour financer la défense va-t-elle provoquer une défiance des épargnants ? À l’inverse, l’augmentation des tensions internationales en Europe pourrait-elle conduire à une nouvelle hausse de l’épargne de précaution ? Il faudra attendre le mois de mars pour disposer de premiers éléments de réponse.

Le contexte ne pousse pas à un réel relâchement de l’effort d’épargne. Avec la baisse de l’inflation et la diminution du rendement de l’épargne réglementée, les ménages pourraient laisser à nouveau plus d’argent sur leurs comptes courants. La bonne tenue du rendement des fonds euros de l’assurance vie pourrait continuer à doper la collecte de ce produit, qui reste en volume le premier placement financier des ménages.

La collecte du Livret A comme du LDDS en février traduit donc une certaine normalisation après plusieurs années exceptionnelles.

Cercle de l’Epargne – CdC

Cercle de l’Epargne – CdC

Le Coin des Epargnants du 21 mars 2025 : des marchés encalminés

Les indices actions européens sont restés atones cette semaine. Le CAC 40 est parvenu à progresser modestement de 0,18 % sur cinq séances. Ce résultat a été obtenu dans un contexte marqué par un volume élevé de transactions lié aux « Quatre sorcières », phénomène technique correspondant à l’arrivée à échéance simultanée de contrats à terme et d’options sur indices et actions. De leur côté, les indices américains ont légèrement progressé cette semaine, mais les pertes depuis le début de l’année restent significatives : près de 8 % pour le Nasdaq et plus de 3,5 % pour le S&P 500.

Les investisseurs demeurent prudents dans l’attente de nouveaux développements concernant la guerre commerciale. Donald Trump s’apprête à instaurer, dès le 2 avril, des droits de douane dits « réciproques », accompagnés de surtaxes ciblant spécifiquement certains secteurs économiques. Les politiques protectionnistes du président américain génèrent ainsi une vague d’incertitude inédite depuis plusieurs années.

Dans ce contexte troublé, l’or apparaît comme le grand gagnant avec une hausse hebdomadaire de 3,4 %. L’once d’or s’échange désormais au-dessus de 3 000 dollars, enregistrant depuis le 1er janvier une progression de près de 15 %. À l’inverse, le bitcoin poursuit son recul, suivant la tendance négative observée sur l’indice américain des valeurs technologiques.

Les cours du pétrole ont connu une tendance haussière cette semaine, influencés par l’annonce de nouvelles sanctions américaines visant à réduire les exportations de pétrole iranien. Le gouvernement américain a notamment sanctionné, jeudi 20 mars, une raffinerie indépendante chinoise accusée de traiter illégalement du brut iranien, réaffirmant ainsi sa volonté de « réduire à zéro » les exportations pétrolières de Téhéran. Ces nouvelles mesures visent à contraindre l’Iran à négocier un nouvel accord sur son programme nucléaire. Toutefois, la hausse du prix du baril devrait rester limitée en raison de l’augmentation constante de la production américaine.

Le tableau de la semaine des marchés financiers

| Résultats 21 mars 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 042,95 | +0,18 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 985,35 | +0,83 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 667,56 | +0,51 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 17 784,05 | +0,17 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 891,38 | -0,45 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 646,79 | +0,16 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 423,83 | +0,45 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 677,06 | +2,40 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 364,83 | -0,44 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,465 % | -0,101 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,764 % | -0,109 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,254 % | -0,052 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0826 | -0,84 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 015,75 | +3,41 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 72,22 | +2,12 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 83 998,79 | -0,88% | 38 252,54 | 93 776,61 |

Des fonds « verts kakis » pour les épargnants

Le Ministère de l’Économie a opté pour la mobilisation de l’épargne en faveur de la défense à travers la mise en place de fonds d’investissement. La Banque Publique d’Investissement créera un fonds accessible au grand public qui pourra acquérir des parts ou des unités de compte pour une valeur d’émission de 500 euros. Ces titres seront logeables dans des contrats d’assurance vie (unités de compte) ou dans des comptes titres (parts).

Ce fonds dont le capital pourrait atteindre 450 millions d’euros aura la faculté de prendre des participations ou de prêter de l’argent aux entreprises du secteur de la défense. Il aura à ce titre vocation à faciliter le financement des investissements rendus nécessaires par l’augmentation des commandes publiques de matériels de défense au sein de l’Union européenne. Le Ministre de l’Économie a évoqué un besoin de 5 milliards d’euros pour l’industrie de la défense.

D’autres fonds mis en œuvre par des acteurs de la place financière française et européenne devraient être également accessibles

En collectant autour de 600 millions d’euros par effet de levier, les fonds pourraient prêter 5 milliards d’euros. Il est fort probable que les fonds n’interviendront pas exclusivement sous la forme de prêts ou d’émission pour le compte de tiers d’obligations, ils prendront des participations (actions).

Un choix logique

Le choix des fonds d’investissement est la réponse la plus rapide pour mobiliser de manière volontaire l’épargne des ménages. En pouvant loger ces fonds dans l’assurance vie, l’industrie de la défense accède ainsi au premier placement des ménages dont l’encours a dépassé 2000 milliards d’euros en janvier 2025. Les assurés sont de plus en plus prompts à investir en unités de compte, ces dernières années. Ces unités de compte ont représenté 40 % de la collecte de l’assurance vie en 2024, les 60 % restant étant dévolus aux fonds en euros.

Un placement volontaire de la part des épargnants

Pas de ponction, de prélèvement, d’orientation obligatoire de l’épargne des ménages ne sont prévus. Le gouvernement n’a pas opté pour un grand emprunt national qui n’aurait ajouté que de la dette publique à la dette publique. Un tel emprunt aurait été en outre compliqué à mettre en œuvre tout comme la création d’un nouveau Livret d’épargne. Le Livret A n’est pas un outil adapté pour financer sur le long cours des entreprises qui interviennent sur le secteur concurrentiel de l’industrie de la défense. Le Livret A ne permet pas des prises de participation dans des entreprises non cotées. Produit liquide par nature, il n’est pas armé pour des investissements de long terme dans des entreprises.

Les épargnants pourront donc opter pour les unités de compte ou les parts des fonds défense. De manière indirecte, dans le cadre de la diversification, les assureurs pourraient insérer dans leurs fonds euros des parts des fonds « défense ».

Un placement par nature de long terme et potentiellement attractif

La montée en puissance de l’industrie de la défense européenne nécessitera du temps. Il est de ce fait logique que le retour sur investissement ne soit pas immédiat. Le Ministre de l’Économie a prévu une période de blocage de 5 ans, le temps nécessaire pour la réalisation des investissements. Cela signifie que les acheteurs ne pourraient pas céder leurs parts durant ce délai. Un tel blocage existe par exemple pour des produits comme le FCPI, des fonds qui financent des entreprises à forte croissance, en particulier dans le secteur technologique. En revanche, à la différence des FCPI, le gouvernement n’a pas associé d’avantage fiscal pour l’achat de parts de son fonds vert kaki.

Compte tenu de la progression de la demande en équipements militaires, le rendement de ce fonds pourrait être attractif et se situer au-dessus de la moyenne sur longue période.

La longue marche vers le marché unique de l’épargne

La Commission européenne a adopté, mercredi 19 mars, sa stratégie pour l’union de l’épargne et des investissements (UEI), une initiative visant à améliorer la manière dont le système financier de l’Union européenne (UE) oriente l’épargne vers des investissements productifs. Cette stratégie s’inscrit dans le prolongement des rapports Draghi et Letta ainsi que des prises de positions de l’ancien ministre de l’Économie, Bruno Lemaire.

La stratégie de l’Union vise à offrir aux citoyens de l’UE un accès plus large aux marchés des capitaux et de meilleures possibilités de financement pour les entreprises afin d’améliorer la compétitivité de l’économie européenne. Les ménages auront des possibilités plus nombreuses et plus sûres d’investir sur les marchés des capitaux et d’accroître la valeur de leur épargne. Dans le même temps, les entreprises pourront se financer plus facilement et à moindres coûts.

Le rapport Draghi estimait entre 750 et 800 milliards d’euros supplémentaires par an d’ici à 2030, les besoins d’investissement sans prendre en compte l’effort en faveur de la défense. Ces besoins concernent, en priorité, les petites et moyennes entreprises (PME) et les entreprises innovantes, qui ne peuvent pas compter uniquement sur le financement bancaire. En développant des marchés des capitaux intégrés, parallèlement à un système bancaire intégré, l’UEI peut relier efficacement l’épargne aux besoins d’investissement.

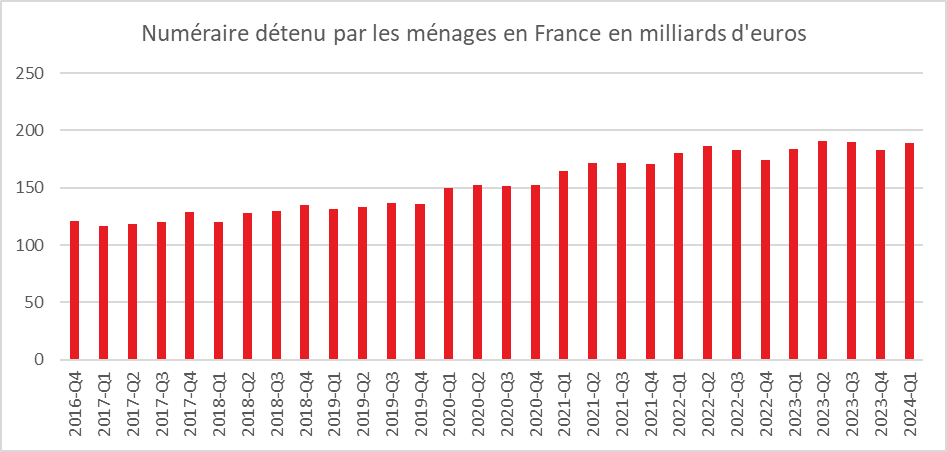

L’épargne financière des ménages européens est abondante. Elle peut s’appuyer sur 10 000 milliards d’euros en dépôts bancaires. Les dépôts bancaires sont sûrs et faciles d’accès, mais ils rapportent généralement moins d’argent que les investissements sur les marchés des capitaux. Un des objectifs de l’UEI est d’orienter vers des placements longs et plus rémunérateurs cette épargne actuellement liquide.

La mise en œuvre de l’UEI relève de la responsabilité partagée des institutions de l’UE, des États membres et de toutes les principales parties prenantes. Quatre axes de travail ont été retenus :

- Citoyens et épargne : l’objectif est de permettre aux épargnants d’accéder plus facilement aux instruments des marchés des capitaux offrant un meilleur rendement, notamment dans la perspective de leur retraite ;

- Investissement et financement : afin de stimuler les investissements, en particulier dans les secteurs critiques, la Commission lancera des initiatives visant à améliorer la disponibilité des capitaux et l’accès à ces derniers pour toutes les entreprises, y compris les petites et moyennes entreprises ;

- Intégration et échelle : la réduction des inefficacités dues à la fragmentation suppose la levée des obstacle réglementaires ou prudentiels aux activités transfrontières des infrastructures de marché, à la gestion des actifs et à la répartition des fonds ;

- Surveillance efficace au sein du marché unique : la Commission entend proposer des mesures afin que tous les acteurs des marchés financiers puissent bénéficier d’un même traitement, quel que soit leur lieu d’implantation dans l’UE.

L’UEI vise également à renforcer l’intégration et la compétitivité du secteur bancaire en avançant sur le terrain de l’union bancaire. La Commission évaluera également la situation globale du système bancaire dans le marché unique, y compris sa compétitivité.

La mise en œuvre de l’UEI reposera sur des mesures tant législatives que non législatives, ainsi que sur des mesures qu’il conviendra aux États membres d’élaborer. Au deuxième trimestre de 2027, la Commission publiera un examen à mi-parcours des progrès globaux accomplis dans la réalisation de l’union de l’épargne et des investissements.

Pertes historiques de la Banque de France en 2024

La Banque de France a enregistré, en 2024, selon les résultats publiés mercredi 19 mars dernier, une perte nette historique de 7,7 milliards d’euros. « C’est un chiffre qui n’a pas existé dans l’histoire de la Banque de France », a souligné le gouverneur de la banque, François Villeroy de Galhau, lors d’une conférence de presse, « et qui n’existera plus non plus dans l’avenir prévisible ».

L’année dernière, a Banque de France a réalisé une perte opérationnelle de 17,9 milliards d’euros compensée à hauteur de 10,1 milliards d’euros par des réserves constituées par le passé. En 2023, elle avait déjà connu un perte opérationnelle qui avait atteint 12,4 milliards d’euros, mais celle-ci avait intégralement compensée permettant les résultats d’être à l’équilibre.

La perte nette, privant l’État d’impôts et de dividendes, est la conséquence de collision de deux cycles de taux atypiques. La Banque de France a géré successivement une crise déflationniste ayant atteint son paroxysme avec l’épidémie de Covid et une vague inflationniste après le déclenchement de la guerre en Ukraine en février 2022. La Banque de France a été contrainte, dans le cadre de la politique monétaire non conventionnelle de la BCE d’acquérir des obligations à faibles taux, en moyenne 0,7 % entre 2019 et 2022. À compter du milieu de l’année 2022, la Banque de France a été contrainte de mieux rémunérer les dépôts des banques en raison du relèvement des taux directeurs de la BCE qui ont atteint plus de 4 %. L’écart ces deux taux a conduit à une perte importante pour la Banque de France. Le gouverneur a prévenu que la perte pour 2025 serait moindre et a écarté tout besoin de recapitalisation de la part de l’État actionnaire. La Banque de France n’est pas la seule, en zone euro, à être confrontée à ce problème. Les comptes de la banque centrale allemande a enregistré également une perte historique de 19,2 milliards d’euros en 2024, sa première depuis 1979.

Le Coin des Epargnants du 14 mai 2025 : les marchés face à la tempête Trump

Un lundi noir pour la tech

25 ans après l’explosion de la bulle du « Dot.com » en 2000, le Nasdaq a connu un lundi noir, le 10 mars dernier. Les Sept Magnifiques – Apple, Nvidia, Microsoft, Meta, Amazon, Google et Tesla – ont enregistré un recul important de leur cours en Bourse. Tesla a perdu 15 % en une séance, soit sa plus forte baisse journalière depuis 2020. Apple a cédé 4,85 %, Nvidia 5 %, Alphabet (Google) 4,5 %, Meta 4,4 %, Microsoft 3,3 % et Amazon 2,3 %. Le Nasdaq 100, qui regroupe les principales valeurs technologiques, a clôturé en baisse de 3,8 %, une contraction inédite depuis 2022. Les gains boursiers enregistrés juste après l’investiture de Trump, le 20 janvier dernier, ont été effacés.

Malgré les promesses de dérégulation dont pourrait bénéficier le secteur, les craintes liées à la conduite d’une politique commerciale agressive par le locataire de la Maison-Blanche ont changé la donne. La mise en place de barrières douanières inquiète les milieux économiques. Cette politique pourrait peser sur la croissance et favoriser le retour de l’inflation. Depuis le 21 janvier, l’ensemble des « Sept Magnifiques », à l’exception d’Apple, a basculé en territoire négatif, avec une baisse notable de près de 50 % pour Tesla, 22 % pour Nvidia et entre 10 % et 15 % pour Amazon, Microsoft et Google.

Le constructeur automobile dirigé par Elon Musk souffre d’un effondrement des ventes en Europe. Tesla pâtit autant du vieillissement de sa gamme que des prises de position de son directeur général. En Allemagne, son soutien à l’AfD s’est accompagné d’un quasi-boycott de la part de nombreux consommateurs. Seuls Meta et Apple résistent au naufrage avec une baisse limitée à 1 %. Depuis le début de l’année, les Sept Magnifiques ont perdu près de 1 570 milliards de dollars de capitalisation boursière.

La bourrasque Trump s’accompagne de doutes sur les retombées de l’intelligence artificielle en matière boursière. Les Sept Magnifiques ont investi et continuent d’investir des centaines de milliards de dollars pour développer leurs modèles d’IA ainsi que l’infrastructure informatique nécessaire à leur déploiement. La rentabilisation de ces investissements sera d’autant plus difficile que la croissance économique reste faible.

Une semaine marquée, une fois de plus, par Donald Trump

Le Cac 40 a terminé la semaine au-dessus des 8 000 points, à 8 028,28 points, lui permettant de réduire sa perte hebdomadaire à 1 %. La guerre commerciale a touché le marché « actions » cette semaine. Les indices européens étaient également en recul. L’euro continue de s’apprécier face au dollar. La devise européenne bénéficie des errements de la politique américaine et des craintes inflationnistes qu’elle inspire. Les plans de réarmement européens incitent les investisseurs internationaux à acheter des actions des entreprises de la défense du Vieux continent ce qui contribue à augmenter la demande en euros. Les taux d’intérêt souverains européens ont continué à augmenter avec la perspective de la fin du frein budgétaire allemand. Les indices américains ont continué, cette semaine, leur repli. Le S&P 500 perd désormais près de 5 % depuis le début de l’année, le Nasdaq, plus de 6 % et le Dow Jones plus de 2 %.

En fin de semaine, les investisseurs ont été soulagé par les nouvelles positives sur le dossier du « shutdown » américain et l’entente trouvée en Allemagne entre le futur chancelier et les députés écologistes sur le programme d’investissements destiné à réarmer et moderniser le pays. Les écologistes ayant affirmé qu’un « accord sur le fonds spécial » avait été conclu, Friedrich Merz devrait disposer de la majorité des deux tiers nécessaire pour faire adopter les changements constitutionnels permettant un assouplissement des règles d’endettement pour les dépenses militaires et les Länder, ainsi qu’un fonds spécial de 500 milliards d’euros sur dix ans pour rénover les infrastructures.

L’épée de Damoclès au-dessus du Congrès des Etats-Unis semble également levée avec la décisions du chef de file des sénateurs démocrates sur le texte budgétaire républicain afin éviter la paralysie de l’administration fédérale. Ce revirement de position réduit la probabilité d’un « shutdown », car des sénateurs démocrates devraient emboiter ses pas. A l’annonce de ce pseudo-accord, les grands indices américains ont enregistré un gain de plus de 1 %. Le moral des ménages américains est pourtant tombé en mars à un point bas inconnu depuis novembre 2022 à 57,9 points, un chiffre inférieur aux estimations de tous les économistes interrogés par Bloomberg. Autre signe d’inquiétude face à la politique de Donald Trump, les anticipations d’inflation se multiplient. Les consommateurs s’attendent à une hausse des prix à un taux annuel de 3,9 % au cours des cinq à dix prochaines années, soit une hausse de 0,6 point de pourcentage par rapport au mois précédent et le plus élevé depuis plus de trois décennies. Les projections d’inflation sur un an sont passées de 4,3 % à 4,9 %, le plus haut élevé depuis 2022.

Le tableau de la semaine des marchés financiers

| Résultats 14 mars 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 028,28 | -1,05 % | 7 543,18 | 7 380,74 |

| Dow Jones | 41 488,19 | -2,99 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 638,94 | -2,53 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 704,64 | -2,63 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 939,39 | -0,16 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 632,33 | -0,49 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 404,18 | -1,21 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 053,10 | -0,74 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 419,56 | +2,77 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,566 % | +0,019 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,873 % | +0,043 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,302 % | +0,077 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0883 | +2,45 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 988,81 | +2,24 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 70,42 | -0,03 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 84 598,43 | -6,56 % | 38 252,54 | 93 776,61 |

L’épineuse question de la saisie des avoirs russes

Depuis le début de l’invasion de l’Ukraine en février 2022, les États occidentaux ont pris des mesures drastiques à l’encontre des actifs russes. Dès les premiers mois du conflit, les États-Unis, l’Union européenne et leurs alliés ont gelé une partie des actifs russes afin de limiter les capacités financières du Kremlin. Environ 300 milliards de dollars d’actifs en devises et obligations ont ainsi été bloqués dans divers pays occidentaux (UE, États-Unis, Japon, Canada, Royaume-Uni, Suisse). Ces actifs sont essentiellement placés dans des banques centrales étrangères, principalement sous forme d’obligations d’État (américaines, européennes, etc.). La Russie détenait également des participations dans des entreprises étrangères et des fonds d’investissement, qui ont été gelés.

Le gel des actifs n’implique pas leur confiscation. Ils restent la propriété de la Russie ou des individus concernés. Ils ne peuvent ni être utilisés ni vendus Les revenus qu’ils génèrent ne sont pas distribués aux propriétaires Les Occidentaux réfléchissent depuis plusieurs mois au devenir des actifs russes gelés. Deux options sont étudiées : l’utilisation des seuls revenus ou la saisie pure et simple des actifs.

L’Union européenne (UE) et ses alliés envisagent d’utiliser uniquement les revenus générés par les 300 milliards d’euros d’actifs russes gelés (dont 200 milliards d’euros pour l’UE). Les intérêts et les dividendes pourraient rapporter entre 3 et 5 milliards d’euros par an. Ces revenus pourraient être affectés à l’Ukraine (achat d’armes, reconstruction, aide humanitaire) sans toucher au capital initial. Cette solution permettrait d’éviter une violation frontale du droit international relatif à l’immunité des États. Les actifs, notamment ceux de la Banque centrale russe placés dans les banques centrales occidentales, sont des actifs souverains protégés par le droit international. L’utilisation exclusive des revenus réduirait également le risque de représailles financières de la Russie.

Contrairement au gel, la saisie d’actifs entraînerait un transfert de propriété définitif, permettant leur utilisation au profit de l’Ukraine ou des États appliquant la confiscation. Cette option fait l’objet d’un intense débat juridique et politique. Un tel transfert pourrait financer la reconstruction de l’Ukraine – dont le coût est estimé à plus de 400 milliards de dollars – et sanctionner durablement la Russie en la privant de ressources financières.

Une confiscation sans base juridique claire pourrait toutefois créer un précédent risqué et fragiliser la confiance dans le système financier international. D’autres États, comme la Chine, pourraient réagir en réduisant leurs investissements en Occident, de peur de voir leurs actifs gelés en cas de tensions géopolitiques.

L’idée de la saisie fait son chemin au sein des parlements occidentaux, même si les gouvernements restent prudents. Aux États-Unis, le Congrès a adopté en 2024 un projet de loi facilitant la confiscation des actifs russes pour aider l’Ukraine. Le Canada a également adopté une loi permettant la saisie de certains actifs russes.

En Europe, certains pays (Estonie, Lituanie, Pologne) sont favorables à une saisie totale, tandis que d’autres (France, Allemagne) restent plus prudents en raison des implications juridiques. Néanmoins, en France, l’Assemblée nationale a adopté, contre l’avis du gouvernement, une résolution, le 12 mars, en première lecture, visant à permettre la saisie des biens russes. Au Royaume-Uni, un projet similaire pourrait être prochainement discuté. La Russie a menacé de saisir des actifs occidentaux en représailles. Depuis mars 2022, des entreprises étrangères présentes en Russie ont déjà vu leurs participations placées sous contrôle étatique.

Dans l’histoire, les saisies d’actifs financiers sont rares et sont généralement liées à des événements exceptionnels.

Durant la Seconde Guerre mondiale, à partir de 1941, les États-Unis ont saisi des actifs appartenant à des ressortissants allemands, italiens et japonais, notamment des entreprises et des comptes bancaires.

En 1960, après la révolution cubaine, le gouvernement américain a saisi des avoirs cubains en réaction à la nationalisation des entreprises américaines par Fidel Castro. En 1980, lors de la crise des otages américains à Téhéran, certains actifs iraniens ont été définitivement confisqués et utilisés pour indemniser les victimes. En 1982, pendant la guerre des Malouines, le Royaume-Uni, en plus du gel, a saisi certains actifs argentins en représailles.

Des nationalisations d’actifs étrangers ont également eu lieu dans plusieurs pays. Ainsi, au Mexique, en 1938, le gouvernement a nationalisé les compagnies pétrolières étrangères, notamment britanniques et américaines, expropriant leurs actifs. En Libye, en 1970, Mouammar Kadhafi a exproprié les compagnies pétrolières occidentales et confisqué leurs infrastructures. Plus récemment, entre 2007 et 2010, Hugo Chávez a nationalisé plusieurs entreprises étrangères au Venezuela, notamment dans les secteurs pétrolier et industriel, transférant leurs actifs à l’État.

Assurance vie : un début d’année canon !

L’assurance vie démarre sur les chapeaux de roue avec une forte collecte nette et le passage de la barre symbolique des 2 000 milliards d’euros d’encours.

Un mois de janvier en mode « épargne longue »

Si, en janvier, la collecte du Livret A a été à la peine avec 350 millions d’euros, celle de l’assurance vie, à hauteur de 4,5 milliards d’euros, témoigne du retour en force du premier placement des ménages. Il faut remonter à 2010 pour retrouver une collecte nette plus forte au mois de janvier. Ce résultat a été porté par les unités de compte, dont la collecte nette s’est élevée à 5,2 milliards d’euros, tandis qu’en revanche, les fonds en euros ont enregistré une décollecte de 600 millions d’euros.

Le mois de janvier est traditionnellement favorable à l’assurance vie. En janvier 2024, la collecte avait atteint 2,258 milliards d’euros. Depuis 2008, une seule décollecte a été enregistrée au cours du premier mois de l’année, en 2012, avec -1,332 milliard d’euros. Cette année-là fut une annus horribilis pour l’assurance vie en raison des menaces pesant sur l’euro, dans un contexte de crise des dettes souveraines. La moyenne de la collecte en janvier, ces dix dernières années, s’élève à 2 milliards d’euros.

Record historique pour les cotisations

Les ménages restent en mode épargne, comme en témoigne le montant des cotisations, qui a atteint 17,3 milliards d’euros en janvier, soit une hausse de 10 % par rapport à janvier 2024. Ce montant constitue un record pour l’assurance vie. Les Français ont privilégié ce placement en début d’année, notamment après l’annonce des rendements des fonds en euros pour 2024, autour de 2,7 %, qui a renforcé l’attractivité du produit. De plus, la baisse du taux du Livret A, confirmée en janvier, a joué en faveur de l’assurance vie. La hausse des cotisations a été particulièrement marquée pour les fonds en euros (+12 %), tandis que celle des unités de compte s’établit à 6 %.

Des prestations en baisse

En janvier, les ménages ont peu puisé dans leur assurance vie pour financer leurs projets. Les prestations se sont élevées à 12,8 milliards d’euros, en baisse de 6 % par rapport à janvier 2024. Elles diminuent également de 6 % pour les supports en euros, preuve de l’attractivité retrouvée de ce type de placement.

Un encours au-dessus de 2 000 milliards d’euros

Pour la première fois de son histoire, l’assurance vie dépasse les 2 000 milliards d’euros d’encours. Cette augmentation est liée aux bonnes collectes des derniers mois et à la valorisation des actifs, tant en fonds en euros qu’en unités de compte.

Vent porteur pour l’assurance vie

L’assurance vie bénéficie d’un contexte favorable à l’épargne. Les ménages continuent de privilégier l’épargne en raison des nombreuses incertitudes économiques, géopolitiques et politiques. La baisse des rendements des livrets réglementés et des dépôts à terme, conséquence de la diminution des taux directeurs de la Banque centrale européenne et de l’inflation, rend les fonds en euros de l’assurance vie plus compétitifs.

France assureurs

Le Coin des Epargnants du 28 février 2025 : les marchés en plein doute

Les marchés sous la pression des droits de douane américains

Le CAC 40 conclut le mois de février avec une troisième hausse mensuelle consécutive (+2,03 %). Elle est inférieure à celle du mois de janvier (+7,72 %) mais comparable à celle de décembre 2024 (+2,01 %). Le CAC 40 s’est rapproché de son record du mois de mai mais sans l’atteindre. Au-delà de Paris, les résultats des marchés en février ont été plutôt favorables. L’indice allemand a progressé de 4,93 % sur un mois et l’Eurostoxx 50 de plus de 5 %. Ces performances flatteuses ne sauraient maquer les inquiétudes qui se font jours sur les conséquences de la guerre commerciale que Donald Trump a engagée.

A partir du 4 mars, les majorations décidées par le Président américain deviennent effectives. En principe, une taxe additionnelle de 10 % sera appliquée aux exportations de la Chine vers les Etats-Unis et une autre de 25 % sur les biens en provenance du Canada et du Mexique. Prochainement, l’Union européenne sera soumise au même régime que la Chine, le Mexique ou le Canada. Des droits de 25 % ont été annoncés. Le Président a jeté un froid en s’en prenant à l’Europe. « L’Union européenne n’accepte pas nos voitures ni nos produits agricoles. » Selon lui, le déficit commercial américain vis-à-vis des Vingt-Sept est de « 300 milliards de dollars », un chiffre que Bruxelles conteste. A terme, plus de 1.000 milliards de dollars d’importations américaines seront taxées.

A Wall Street, les investisseurs ont mal réagi à la confrontation entre Volodymyr Zelenski et Donald Trump. Les indices actions ont terminé la semaine en baisse. Sur l’ensemble du mois, ils ont accusé des pertes non négligeables, le Nasdaq a reculé de plus de 6 %, le Dow Jones de plus de 3 % et le S&P 500 de plus de 2 % prouvant que l’euphorie post élection de Donald Trump est achevée.

Seule les données sur l’inflation ont pu réconforter, cette semaine, les investisseurs. L’indice américain PCE des dépenses de consommation personnelle, mesure de l’inflation privilégiée de la Réserve fédérale (Fed), a augmenté de 0,3 % sur un mois et de 2,5 % sur un an. En données « core » (hors alimentation et énergie), la hausse est aussi de 0,3 % en séquentiel et de 2,6 % en annuel. Les prix ds services hors logement s’assagissent. Leur hausse passe de 3,6% à 3,1%, soit le plus bas niveau depuis mars 2021. Cette bonne nouvelle pourrait rapidement s’estomper car la politique commerciale de Donald Trump pourrait générer un surcroit d’inflation évalué à 0,6 point de pourcentage sur l’indice PCE et jusqu’à 2 points sur les dépenses de consommation. Elle pourrait amputer la croissance de1,1 point de pourcentage.Au niveau des taux directeurs, une baisse est attendue de la part de la Banque centrale européenne la semaine prochaine. Cette baisse se justifie par l’atonie de l’activité et le caractère contenu de l’inflation. Le taux harmonisé de l’inflation en France a été divisé par deux à +0,9 % sur un an en février, son plus faible niveau depuis quatre ans. L’inflation en Allemagne a, de son côté, stagné en février, à 2,3 % sur un an, selon des chiffres provisoires.

Le tableau de la semaine des marchés financiers

| Résultats 28 février 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 111,63 | -0,53 % | 7 543,18 | 7 380,74 |

| Dow Jones | 43 840,91 | -0,39 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 954,50 | -1,20 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 18 847,28 | -5,15 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 22 495,28 | +1,04 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 809,74 | +1,63 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 463,54 | -0,21 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 155,50 | -5,38 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 320,90 | +0,13 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,144 % | -0,073 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,387 % | -0,178 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,224 % | -0,215 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0380 | -0,45 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 846,21 | -2,90 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 73,19 | -1,45 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 83 312,30 | -12,49 % | 38 252,54 | 93 776,61 |

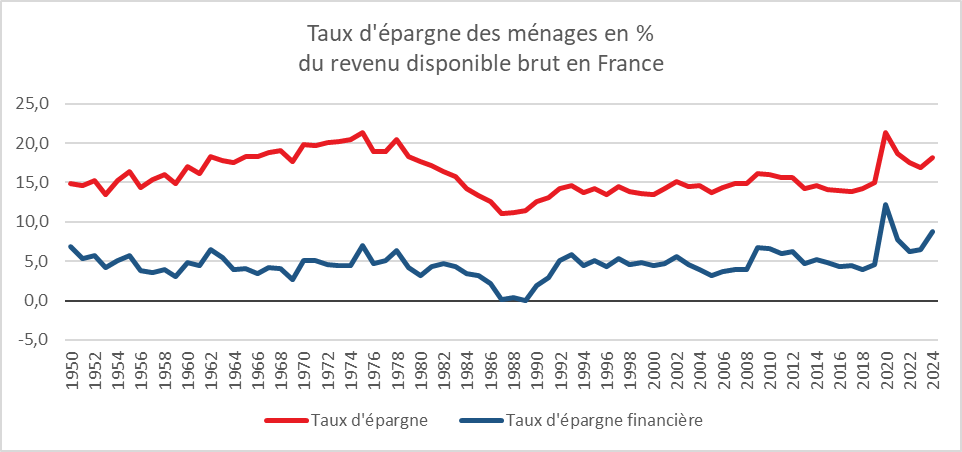

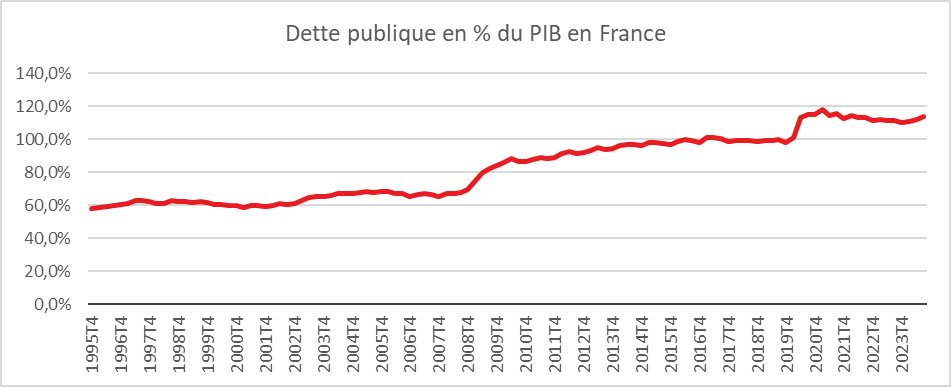

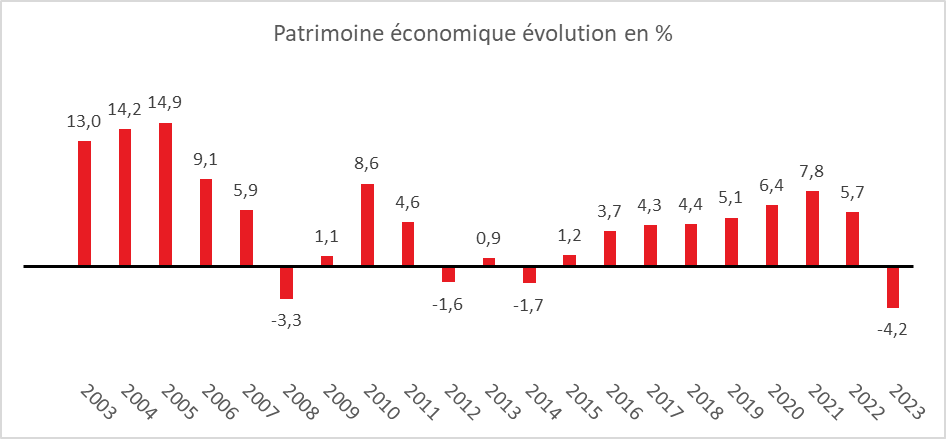

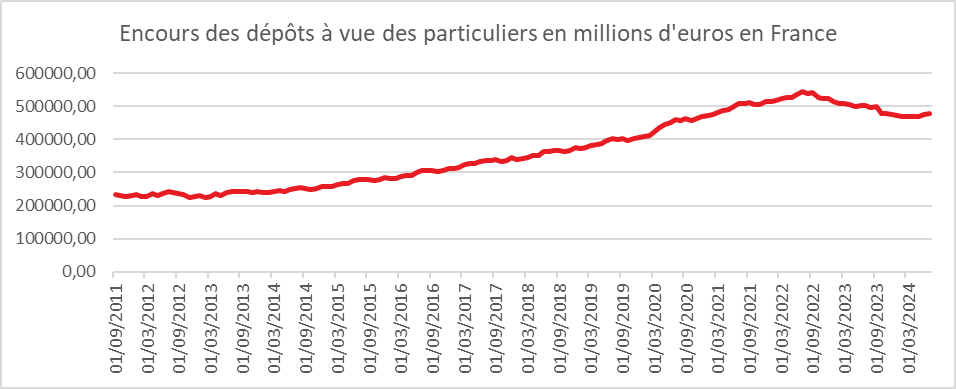

Forte augmentation du taux d’épargne en France

En 2024, les Français ont privilégié l’épargne à la consommation. Sur l’ensemble de l’année, ils ont, selon l’INSEE, mis de côté 18,2 % de leur revenu disponible brut, soit 1,3 point de plus par rapport à 2023. Le taux d’épargne est supérieur de 3,6 points à son niveau d’avant la crise sanitaire (2019). En 2024, les Français ont bénéficié, avec le recul de l’inflation, de gains de pouvoir d’achat, +2,5 % (+1,9 % par unité de consommation).

Les ménages n’ont que marginalement utilisé leurs gains de pouvoir d’achat pour la consommation qui n’a enregistré, sur l’ensemble de l’année, qu’une hausse de 0,9 %. Ils ont opté pour la prudence et l’attentisme. La baisse de l’inflation n’a été appréhendée que tardivement en 2024. Les ménages ont continué à maintenir une importante épargne de précaution pour faire face à une éventuelle remontée des prix.

La crise politique, à compter du mois de juin, a provoqué, au troisième trimestre, une hausse du taux d’épargne. Les incertitudes tant nationales qu’internationales alimentent de manière traditionnelle l’épargne. Au dernier trimestre, un léger fléchissement a été constaté. La consommation des ménages en volume a augmenté plus vite que leur pouvoir d’achat avec, par voie de conséquence, un léger fléchissement du taux d’épargne qui est passé de 18,5 à 18,4 % du revenu disponible brut.

La préférence pour l’épargne s’est traduite par des recettes de TVA plus faibles que prévu ce qui a alimenté le déficit public. Les pouvoirs publics espèrent une reprise de la consommation en 2025, avec la persistance d’une inflation contenue. L’amélioration de la confiance et la levée de certaines hypothèques nationales et internationales seront nécessaires pour la réalisation de ce scénario.

Cercle de l’Épargne – données INSEE

Coup d’arrêt pour le Livret A en janvier

L’annonce de la baisse de la rémunération du Livret A, du Livret de Développement Durable et Solidaire et du Livret d’Épargne Populaire a eu un effet direct sur leur collecte.

Livret A : la plus mauvaise collecte de ces neuf dernières années

La collecte du Livret A s’est élevé à 350 millions d’euros en janvier, loin de son montant du mois de décembre 2024 (2,99 milliards d’euros) ou de celle du mois de janvier 2024 (2,27 milliards d’euros). Elle est sans comparaison avec celle de 2023 (9,27 milliards d’euros). Il faut remonter à 2016 pour retrouver, en janvier, un plus mauvais résultat (-850 millions d’euros).

Le premier mois de l’année est logiquement porteur pour les produits d’épargne réglementée. Les titulaires de Livret A, de LDDS et de LEP y versent une partie de leurs étrennes, de leurs primes et de leur treizième mois. Sur ces dix dernières années, le montant moyen de la collecte pour le Livret A, en janvier, était de 3,4 milliards d’euros. Depuis 2009, seules deux décollectes ont été enregistrées en janvier (2015 et 2016).

L’annonce le 15 janvier dernier par le Ministre de l’Économie de la baisse du taux du Livret A de 3 à 2,4 %, baisse devenue effective le 1er février, a freiné les ardeurs des épargnants. Le Livret a subi un réel coup de froid traduisant la sensibilité des ménages à l’évolution du taux de rémunération. En règle générale, une baisse de la rémunération se fait ressentir sur la collecte pendant trois mois.

Malgré la faible collecte du mois de janvier, le Livret A bat un record d’encours à 442,9 milliards d’euros.

Le Livret de Développement Durable et Solidaire (LDDS) : baisse moins sévère de la collecte

La collecte du mois de janvier 2025 s’est élevée, pour le LDDS, à 460 millions d’euros soit un montant proche de la moyenne de ces dix dernières années (457 millions d’euros). Cette collecte est néanmoins en retrait par rapport à celle du mois de janvier 2024 (980 millions d’euros) et par rapport à celle du mois de décembre 2024 (940 millions d’euros). La meilleure résilience du LDDS par rapport au Livret A est liée à son association plus fréquente avec le compte courant. Le LDDS est en effet souvent détenu dans le même établissement financier que le compte courant principal de l’épargnant ce qui permet des aller-retour plus faciles qu’avec le Livret A dont la banalisation de la distribution n’est effective que depuis 2009.

Comme pour le Livret A, le LDDS n’a connu en 16 ans que deux décollectes en janvier, en 2015 (-200 millions d’euros) et en 2016 (-320 millions d’euros). L’encours du LDDS, à fin janvier 2025 bat également un nouveau record à 161 milliards d’euros.

Le Livret d’Épargne Populaire (LEP) touché par la baisse de sa rémunération

Le Livret d’Épargne Populaire comme le Livret A a été touché par l’annonce de la baisse de sa rémunération en janvier. Celle-ci est passée le 1er février dernier de 4 à 3,5 %. La collecte qui s’était élevée à 630 millions d’euros au mois de décembre 2024 n’a atteint que 110 millions d’euros en janvier 2025. Un an auparavant, elle avait été de 1,92 milliard d’euros. Le LEP bat malgré tout un nouveau d’encours en janvier (82,3 milliards d’euros).

Un début d’année moins porteur que les années précédentes