Accueil >

Le Coin des Epargnants du 20 décembre 2025 par Philippe Crevel – les marchés en mode fin d’année

La trêve des confiseurs

Les marchés financiers entrent dans la traditionnelle trêve des confiseurs. La semaine prochaine ne comptera que trois séances, avec une fermeture anticipée mercredi 24. Les investisseurs ont réagi positivement aux résultats de l’inflation américaine. Les données du Bureau américain des statistiques font état d’une augmentation de 2,7 % des prix à la consommation sur un an (2,6 % hors alimentation et énergie), inférieure aux 3,1 % anticipés par le consensus et aux 3 % de septembre, en l’absence de référence pour octobre compte tenu du shutdown. Néanmoins, ces statistiques sont sujettes à caution compte tenu de la fermeture des administrations fédérales en octobre et novembre, qui a gêné la collecte des données. Le shutdown a contraint le BLS à recourir davantage à l’imputation par report, en supposant que le niveau de l’indice d’octobre était inchangé par rapport à celui de septembre, pour établir les indices de novembre. Le chiffre de décembre pourrait être relativement élevé par effet de rattrapage statistique. L’optimisme reste néanmoins de rigueur, surtout si cette inflation maîtrisée se confirme. Elle donne, en effet des marges de manœuvre à la Réserve fédérale américaine pour réduire davantage ses taux d’intérêt.

Le CAC 40 a gagné plus de 1 % sur la semaine. Les taux des obligations d’Etat sont à la hausse en Europe. Le taux de l’OAT, en France, dépasse 3,6 % et est désormais nettement supérieur à son équivalent italien. L’or est en légère remontée, le bitcoin continuant, de son côté, de baisser. Les indices américains sont restés stables surla semaine.

Un baril de pétrole au-dessous des 60 dollars

Le baril de pétrole Brent, référence européenne, est passé en dessous des 60 dollars dans la semaine pour la première fois depuis mai. Il a terminé la semaine juste au-dessous de cette barre symbolique. Cette baisse est la conséquence des pourparlers sur l’Ukraine et de l’augmentation de l’offre avec la fin de l’accord de régulation de l’OPEP+. Le président ukrainien Volodymyr Zelensky s’est félicité lundi de « progrès » dans les négociations avec les États-Unis pour mettre fin à la guerre avec la Russie, ce qui pourrait avoir pour conséquence un allègement des sanctions contre le pétrole russe. Les tensions entre le Venezuela et les États-Unis ont, en revanche, peu de conséquences sur le cours du pétrole.

La BCE toujours en mode temporisation

La Banque centrale européenne, pour sa dernière réunion de l’année, a une nouvelle fois opté, en matière de taux directeurs, pour le statu quo. Elle a maintenu son taux de dépôt à 2 %, celui des opérations principales de refinancement à 2,15 % et celui de la facilité de prêt marginal à 2,40 %. Cette décision était anticipée par les investisseurs.

À la différence de la FED, la BCE estime qu’il n’y a aucune raison de changer les taux. La croissance européenne réaccélère depuis quelques mois, en partie grâce au plan de relance de l’Allemagne. L’inflation est, en novembre, repassée au-dessus des 2 %. Néanmoins, les économistes de la BCE envisagent que l’inflation descende un peu sous la cible en 2026 et 2027, avant de retrouver les 2 % en 2028. La croissance est, de son côté, attendue à 1,2 % en 2026, puis à 1,4 % les deux années suivantes. « Il n’y a pas eu de discussion sur une possible hausse ou baisse de taux », a signalé Christine Lagarde, présidente de la BCE.

Néanmoins, Isabel Schnabel, membre du directoire de la BCE, a indiqué qu’il faudrait peut-être relever les taux en fin d’année prochaine en raison d’une menace de reprise de l’inflation. Cette analyse n’est pas, pour le moment, partagée par la majorité du Conseil de politique monétaire, même si elle émane d’une possible successeure de Christine Lagarde. La BCE est contrainte de prendre en compte la politique monétaire américaine. La baisse des taux de la FED contribue à la dépréciation du dollar par rapport à l’euro. Les importations extracommunautaires coûtent moins cher, ce qui contribue à diminuer l’inflation. A contrario, les exportations européennes sont pénalisées. Cette situation pourrait inciter la BCE à baisser ses taux.

Hausse historique des taux directeurs au Japon

Vendredi 19 décembre, la Banque du Japon (BoJ) a décidé de remonter son taux de référence de 0,25 % à 0,75 %, au niveau où il évoluait il y a 30 ans. La banque centrale japonaise a décidé d’enclencher, en 2024, un processus d’augmentation de ses taux directeurs tout en précisant que ces derniers, en valeur réelle (corrigés de l’inflation), resteraient « nettement négatifs » et que les conditions financières demeureraient « suffisamment accommodantes » pour soutenir l’activité économique du pays.

La Banque essaie de concilier des taux bas pour ne pas fragiliser des milliers d’entreprises peu profitables, qui, pendant des décennies, ont emprunté presque gratuitement, et un rendement de l’argent qui permettrait de ramener des capitaux dans le pays ou, au moins, de freiner leur départ vers des pays offrant des rendements plus appétissants. Le départ des capitaux vers l’étranger contribue à la dépréciation du yen. Au mois de décembre, un euro s’échange contre 183 yens, quand, en 2012, il n’en valait que 95. Cette dépréciation de la devise nippone favorise les touristes étrangers et les exportateurs ; elle renchérit les importations, en particulier de produits agricoles et d’énergie. Par voie de conséquence, le Japon enregistre une inflation de plus de 3 %, érodant le pouvoir d’achat des ménages. La hausse des salaires ne compense pas celle des prix à la consommation. Kazuo Ueda, le gouverneur de la BoJ, a reconnu ce risque d’érosion du pouvoir d’achat des ménages par l’inflation et expliqué qu’il était impératif de ne pas prendre de retard. Une hausse des taux et du yen est-elle capable de changer les flux de capitaux ? Les investisseurs japonais ont placé 4 000 milliards de dollars hors du pays. Une petite partie pourrait revenir, mais cela restera marginal. En revanche, les fonds étrangers pourraient réduire leurs emprunts à faible taux en yen, qui leur permettaient d’acquérir des actifs sur les marchés américains et européens (carry trade).

Le tableau de la semaine des marchés financiers

| Résultats 19 déc. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 151,38 | +1,18 % | 7 543,18 | 7 380,74 |

| Dow Jones | 48 134,89 | -0,48 % | 37 689,54 | 42 544,22 |

| S&P 500 | 6 834,50 | +0,06 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 307,62 | +0,38 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 24 295,95 | +0,43 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 897,42 | +2,19 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 760,35 | +0,84 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 49 507,21 | -2,27 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 890,45 | -0,49 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,613 % | +0,031 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,898 % | +0,037 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,144 % | -0,053 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1720 | +0,79 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 352,26 | +3,33 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 60,25 | -1,50 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 87 997,34 | -2,19% | 38 252,54 | 93 776,61 |

Le Plan d’Epargne Retraite est-il assujetti à la nouvelle contribution pour l’autonomie ?

Le projet de loi de financement de la Sécurité sociale (PLFSS) pour 2026, adopté par le Parlement le 16 décembre dernier, institue une contribution financière pour l’autonomie de 1,4 point qui s’ajoute aux prélèvements sociaux existants. Cette contribution ne touche pas tous les produits du patrimoine. Les revenus financiers issus des comptes-titres, des Plans d’Épargne en Actions et des livrets ordinaires sont concernés. Y échappent les revenus fonciers, ceux en provenance des livrets réglementés, y compris le Plan d’Épargne Logement, et de l’assurance-vie.

Si l’assurance-vie est citée explicitement dans l’exposé des motifs de l’amendement, le plan d’épargne retraite (PER) n’est pas spécifié. A priori, par assimilation, l’exonération concernerait tous les produits attachés aux bons ou contrats de capitalisation, ainsi qu’aux placements de même nature mentionnés à l’article 125-0 A du code général des impôts. Cet article du Code général des impôts (CGI) concerne les placements « souscrits auprès d’entreprises d’assurance ». Cette exonération ne vaudrait que pour le PER assurantiel et non pour le PER bancaire. Ce dernier prend la forme d’un compte-titres et ne donne pas accès à un fonds en euros pour garantir son capital. Cette interprétation doit être confirmée par Bercy.

Pour les produits soumis à la nouvelle contribution, le taux des prélèvements sociaux passe de 17,2 % à 18,6 %, la flat tax s’élevant ainsi à 31,4 % contre 30 % auparavant. L’entrée en vigueur de la nouvelle contribution est fixée au 1er janvier 2026.

Nouveau record pour la dette publique en France

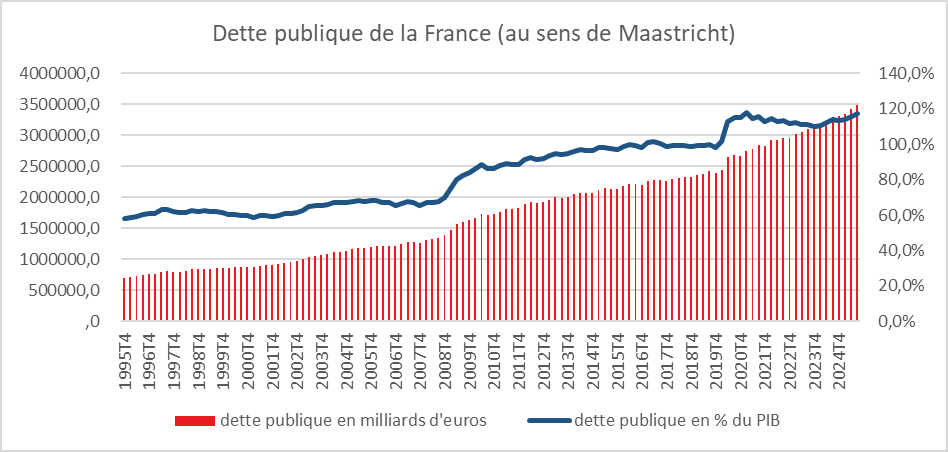

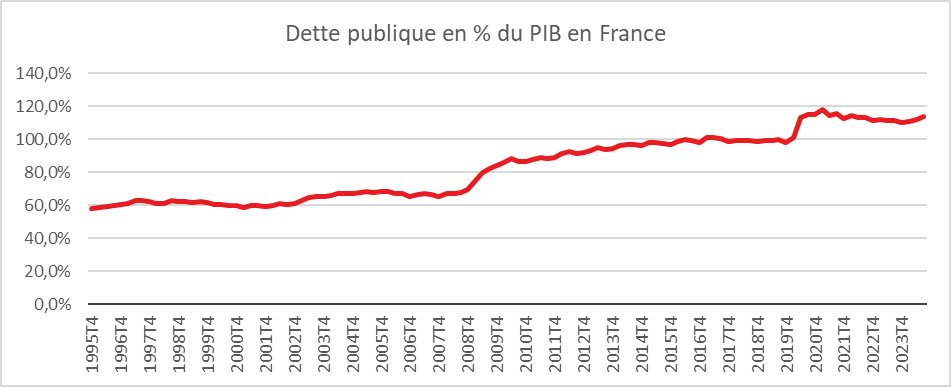

À la fin du troisième trimestre 2025, la dette publique au sens de Maastricht se rapproche de 3 500 milliards d’euros (3 482,2 milliards d’euros), soit une augmentation de 65,9 milliards d’euros, après +70,9 milliards au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle atteint 117,4 %, après 115,7 % au deuxième trimestre.

Données INSEE

Le marché « actions » en France et le risque souverain

Depuis la dissolution de l’Assemblée nationale du mois de juin 2024, l’indice phare de la place parisienne connaît une croissance bien plus faible qu’auparavant et que celle des autres indices européens et américains. Sur ces six derniers mois (avril – septembre 2025), le CAC 40 a perdu 4 % quand son homologue allemand a gagné 1,5 % et le S&P 500 américain 15 %.

Cette stagnation de la valeur des grandes entreprises est à mettre en parallèle avec l’ampleur du déficit public, -5,6 % du PIB en 2024 -5,4 % attendu en 2025 et de la dette publique qui s’élève à 115 % du PIB au deuxième trimestre 2025. Avec des taux longs avoisinant 3,5 % pour une croissance nominale de 2,5 % (1 % de croissance réelle et une inflation de 1,5 %), le différentiel de 1 point impose, pour stabiliser la dette publique, un excédent primaire (avant paiement des intérêts de la dette) de +1,1 % du PIB. Or, la France accuse un déficit primaire supérieur à – 3 %.

Les gouvernements ne pouvant pas compter sur une majorité stable sont à la peine pour définir une trajectoire de réduction des déficits publics. Avec en perspective l’élection présidentielle de 2027, la mise en œuvre de réformes structurelles apparaît, par ailleurs, difficile. Dans ce contexte, les investisseurs réclament des primes de risque plus élevées. Ils réduisent leur exposition aux actifs financiers et, en premier lieu, aux actions.

Depuis un an, le spread (écart de taux) des Obligations Assimilables du Trésor (OAT) à 10 ans sur les Bunds allemands s’est élargi. Fin septembre, cet écart atteint près de 90 points de base à 10 ans et 120 points à 30 ans, alors qu’il n’était que de 20 à 30 points dans les années 2010. Cette prime de risque constitue une taxe silencieuse sur l’économie française. Chaque hausse de 100 points de base sur les taux souverains représente, à horizon cinq ans, une charge d’intérêts supplémentaire équivalant à 0,5 point de PIB. L’augmentation des taux des obligations souveraines se répercute en partie sur les taux des crédits. Elle compense, en partie, la baisse des taux directeurs de la Banque centrale européenne. Cette situation pèse sur l’investissement des ménages et des entreprises. L’investissement productif, qui pesait 12,5 % du PIB en 2022, n’en représente plus que 11 % en 2025.

Face à l’accumulation de mauvaises nouvelles sur le front économique, financier et politique, les ménages augmentent leur effort d’épargne. Du dernier trimestre 2019 au deuxième trimestre 2025, le taux d’épargne est passé de 15 à 18,9 % du revenu disponible brut des ménages. Les rares gains de pouvoir d’achat sont affectés à l’épargne et non à la consommation ou à l’investissement.

Le prix de la défiance est élevé. Les recettes fiscales, en particulier de TVA, sont moins importantes que prévu, ce qui accroît le déficit et, par voie de conséquence, les dettes. Cette surcote de défiance, combinée au recul de la croissance est estimée à – 0,4 point de PIB, augmentant ainsi le déficit de 0,55 point de PIB.

La France est en voie de connaître un engrenage similaire à celui de l’Italie des années 1980 quand les marchés, devenus méfiants, exigeaient une prime toujours plus forte, accélérant la divergence dette/PIB. La stagnation des marchés financiers français n’est pas un épiphénomène boursier. Elle est la conséquence d’une méfiance des investisseurs sur la trajectoire économique et politique du pays.

Gel des retraites en 2026 : pourquoi le gouvernement cible les retraités pour réduire le déficit public

Interrogé sur la proposition du gouvernement de geler les pensions des retraités supprimer l’abattement de 10 % des revenus (principalement issus de leurs pensions) des retraités pour limiter le déficit, le Directeur du Cercle de l’Epargne rappelle que cette mesure pénalisera les retraités les plus aisés. Rappelant qu’ « un retraité sur deux n’est pas imposable« , Philippe Crevel estime, par ailleurs, que le remplacement de l’abattement par un forfait unique de 2000 euros par ans devrait ainsi épargner les retraités modestes.

Le Coin des Epargnants du 20 décembre 2024 : bientôt la trêve des confiseurs

Le tempo américain

Aux États-Unis, le taux d’inflation annuel au mois de novembre a été de 2,8 % en données « core », c’est-à-dire hors alimentation et énergie, contre 2,9 % anticipé. Sur cette même base, il passe de 0,3 % en octobre à 0,1 % sur un mois, contre +0,3 % attendu. L’inflation n’en demeure pas moins élevée, ce qui devrait ralentir le programme de baisses des taux directeurs de la FED. Deux baisses sont anticipées en 2025, contre quatre initialement projetées.

Les dépenses réelles des ménages américains ont augmenté de 0,27 % en glissement mensuel en novembre, mais des révisions sur les mois antérieurs signifient que la croissance de la consommation au quatrième trimestre s’établit désormais à 3 %, soit légèrement plus qu’auparavant. Au quatrième trimestre, le taux de croissance annuelle aux États-Unis pourrait atteindre 3,3 %, contre 3,1 % au troisième trimestre. Les marchés américains ont été cette semaine dans l’expectative du déroulement de la crise budgétaire avec une menace de shutdown. Le texte visant à l’éviter a été rejeté jeudi 19 décembre par la Chambre des représentants. Sa dernière version de la résolution, qui a donc échoué, aurait suspendu pendant deux ans le plafond de la dette américaine. Ce plafond représente le montant maximum que le gouvernement fédéral peut emprunter pour financer ses dépenses.

Donald Trump s’en est pris à l’Union européenne en déclarant qu’elle devait réduire son excédent commercial avec les États-Unis en achetant davantage de pétrole et de gaz américains, sous peine de devoir payer des droits de douane. Sur les 10 premiers mois de 2024, le déficit commercial avec les pays de l’Union s’élève à plus de 190 milliards de dollars.

Le CAC 40 a encore cédé du terrain, avec une baisse de plus de 1 % en une semaine. Les autres indices européens étaient également orientés à la baisse. Le DAX allemand a perdu près de 2 %, en raison des craintes liées à la guerre commerciale avec les États-Unis, à la stagnation de l’économie germanique et à l’absence de gouvernement en France. Les indices américains ont également reculé en raison des annonces de la FED. La baisse des cours est en outre traditionnelle à cette période de l’année (rallye de Noël), les institutionnels terminant leurs programmes de prises de plus-values.

Le prix du baril de pétrole Brent a reculé cette semaine, autour de 72 dollars. L’attitude prudente de la FED, associée à des perspectives de demande faible et à une offre abondante, est un facteur de baisse des prix sur le marché pétrolier. Les autorisations de gisements de pétrole de schiste aux États-Unis devraient augmenter avec l’arrivée de Donald Trump à la Maison-Blanche en janvier prochain.

Le bitcoin a perdu sur la semaine 5 %, revenant sous les 100 000 dollars, et l’or près de 3 %.

Le tableau de la semaine des marchés financiers

| Résultats 20 déc. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 274,48 | -1,12 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 840,26 | -2,20 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 930,85 | -1,63 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 572,60 | -1,45 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 916,56 | -1,96 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 084,61 | -2,15 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 862,28 | -1,71 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 701,90 | -1,69 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 368,07 | -1,59 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,089 % | +0052 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,287 % | +0,032 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,501 % | +0,108 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0425 | -1,24 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 624,70 | -2,93 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,82 | -2,52% | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 97 434,74 | -4,29 % | 38 252,54 | 15 406,87 |

Le bitcoin, les bulbes de tulipes des temps modernes ?

Dans les Provinces-Unies au début du XVIIᵉ siècle, une importante crise financière est survenue autour des bulbes de tulipes. La crise des bulbes de tulipes, également connue sous le nom de « Tulipomanie », est souvent considérée comme l’une des premières bulles spéculatives documentées de l’histoire.

Les tulipes, introduites en Europe depuis l’Empire ottoman au XVIᵉ siècle, sont rapidement devenues un symbole de richesse et de prestige, particulièrement en Hollande. La rareté de certaines variétés, notamment celles avec des motifs complexes, a provoqué une hausse de la demande. Les prix ont progressé rapidement, au point qu’un bulbe de tulipe pouvait valoir plus cher qu’une maison. Les acheteurs et les vendeurs échangeaient souvent des contrats à terme pour acquérir des bulbes à une date ultérieure, pariant sur la hausse continue des prix. Ces échanges se sont multipliés jusqu’en février 1637, lorsqu’une enchère n’a trouvé aucun acheteur. Les spéculateurs, pris de panique, ont commencé à vendre leurs contrats à perte. La notion de « Tulipomanie » est, depuis, souvent utilisée comme un avertissement contre les dynamiques spéculatives irrationnelles, où la valeur des actifs dépasse largement leur valeur intrinsèque.

En 2024, la question de la valeur intrinsèque peut également se poser pour l’or ou le Bitcoin. Depuis l’élection de Donald Trump le 5 novembre dernier, le Bitcoin a connu une forte appréciation, dépassant les 100 000 dollars, ce qui porte sa hausse sur l’année à plus de 130 %. L’encours des cryptomonnaies atteint, début décembre, 4 000 milliards de dollars, soit plus que la capitalisation de la place boursière de Paris (3 200 milliards de dollars).

L’augmentation du cours du Bitcoin s’explique par le nouvel engouement de Donald Trump pour les cryptoactifs. Il entend déréglementer le marché et a nommé Paul Atkins, avocat et responsable d’un groupe de défense des cryptomonnaies, à la tête de la Securities and Exchange Commission, le principal régulateur financier américain. La proposition de Cynthia Lummis, sénatrice républicaine, de créer une réserve gouvernementale d’un million de bitcoins peut paraître incongrue, mais elle est sérieusement envisagée. Le Bitcoin serait ainsi placé aux côtés de l’or comme valeur refuge officielle.

Le succès du Bitcoin en 2024 provient également de la distribution d’ETF reproduisant son cours. Au troisième trimestre de l’année, le fonds négocié en bourse Bitcoin de BlackRock était devenu le quatrième plus important ETF dans le monde des fonds spéculatifs, avec une position longue d’une valeur de 3,8 milliards de dollars. Selon une étude de PwC et de l’Alternative Investment Management Association, 47 % des hedge funds traditionnels ont investi, en 2024, dans des actifs numériques, contre 21 % en 2021. Malgré tout, certains signaux rappellent que les arbres ne montent pas jusqu’au ciel. L’ETF VanEck Digital Transformation, qui investit dans un ensemble d’entreprises liées aux cryptomonnaies, est en baisse de plus de 40 % par rapport à son record de 2021. Le prix plancher des jetons non fongibles (NFT) émis par CryptoPunks sur la blockchain Ethereum a augmenté de 20 % cette année, mais il reste en baisse de près de 70 % par rapport à son sommet de 2021. L’institutionnalisation des cryptoactifs devrait aboutir, dans les prochaines années, à un lissage de leurs cours. Ces derniers obéiraient de plus en plus aux dynamiques des marchés traditionnels et seraient plus dépendants d’autres indices qu’auparavant. Des corrélations ont déjà été constatées entre le cours du Bitcoin et l’indice Nasdaq, qui ont tendance à évoluer en parallèle.

La création de monnaies digitales de banques centrales pourrait profondément rebattre les cartes. Les banques centrales deviendraient alors les moteurs des marchés des cryptoactifs.

La dette publique française : plus de 113 % du PIB

À la fin du troisième trimestre 2024, la dette publique au sens de Maastricht a atteint, selon l’INSEE, 3 303,0 milliards d’euros, soit une augmentation de 71,7 milliards d’euros, après +69,0 milliards d’euros au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle s’établit à 113,7 %, après 112,2 % au deuxième trimestre 2024. La dette française bat ainsi de nouveaux records en montant absolu. Vint ans auparavant, la dette publique s’élevait à 1122 milliards d’euros. Actualisé de l’inflation entre 2004 et 2024, ce montant représenterait, cette année, de 1615 milliards d’euros. En vingt ans, la dette publique a été multipliée par deux en valeur réelle. Comme au trimestre précédent, l’augmentation de la dette publique s’accompagne d’une hausse de la trésorerie des administrations publiques (+6,4 milliards d’euros) et, dans une moindre mesure, des autres actifs, si bien que la dette nette augmente un peu moins que la dette brute (+64,0 milliards d’euros) et s’établit à 104,9 % du PIB.

INSEE

Le Coin des Epargnants du 29 novembre 2024 : le CAC 40 distancé

Les indices boursiers : des performances contrastées entre les États-Unis et l’Europe

Depuis l’élection de Donald Trump, les indices boursiers américains atteignent des records historiques, tandis que les marchés européens peinent à suivre. Aux États-Unis, le Dow Jones et le S&P 500 continuent leur progression fulgurante, attirant les investisseurs du monde entier. En revanche, en Europe, et plus particulièrement en France, le CAC 40 est plombé par les incertitudes politiques et économiques nationales.

Un fait marquant : le taux de l’OAT à 10 ans en France a récemment dépassé son équivalent grec, symbolisant la perte de confiance des marchés dans la gestion économique française. L’écart entre les taux d’intérêt français et allemands s’élargit, atteignant 80 points de base contre 50 points quelques mois auparavant. En cas de tensions politiques supplémentaires, notamment avec l’adoption d’une motion de censure sur le budget, cet écart pourrait franchir la barre des 100 points.

Le CAC 40 à la peine face à l’envolée des marchés américains

Le CAC 40 en est à sa sixième semaines consécutives de pertes. Au total, le recul atteint près de 5 %. Pour le seul mois de novembre, la baisse est de près de 4 %. Sur les six derniers mois, l’indice à perdu 8 %. Sur un an, le bilan est désormais négatif, tranchant avec tous les autres grands indices. . Les investisseurs craignent l’éclatement d’une crise politique en France sur fond de dérive des comptes publics. De leur côté, les indices américains battent record sur record depuis l’élection de Donald Trump. Le Dow Jones a enregistré en novembre son gain mensuel le plus élevé de l’année. Le S&P 500 a dépassé les 6 000 points et a gagné près de 3,5 % en un mois. Depuis le 1er janvier, cet indice a progressé de plus de 25 %. Le bitcoin est également le grand gagnant de l’élection américaine : sa valeur est en effet passée de 68 000 à près de 100 000 dollars. Dans cette dynamique, le bitcoin se démarque également comme un actif gagnant. Depuis l’élection présidentielle américaine, sa valeur est passée de 68 000 à près de 100 000 dollars, consolidant sa position d’actif alternatif en période de volatilité économique.

Zone euro : vers une baisse des taux directeurs par la BCE ?

Dans un contexte de croissance économique atone en Europe et d’inflation modérée, la Banque centrale européenne (BCE) pourrait décider, lors de sa réunion du 12 décembre, d’abaisser ses taux directeurs de 25 points de base. En novembre, l’inflation globale dans la zone euro est passée de 2 % à 2,3 % sur un an, portée par une baisse des prix de l’énergie (-1,9 %) et un ralentissement des hausses des prix alimentaires. Cependant, l’inflation sous-jacente, qui exclut ces éléments volatils, est restée stable à 2,7 %, soit légèrement en deçà des attentes (2,8 %).

Quels impacts pour les investisseurs et l’économie française ?

La situation politique et économique en France, associée à des écarts de taux grandissants avec l’Allemagne, inquiète les investisseurs. Ces tensions renforcent l’attractivité des marchés américains, mais accentuent la pression sur le gouvernement français pour redresser ses comptes publics. À l’échelle européenne, la baisse attendue des taux par la BCE pourrait offrir un répit à la zone euro, mais sans répondre aux défis structurels de compétitivité et de croissance.

Le tableau de la semaine des marchés financiers

| Résultats 29 nov. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 255,01 | -0,20 % | 7 543,18 | 6 471,31 |

| Dow Jones | 44 910,65 | +2,37 % | 37 689,54 | 33 147,25 |

| S&P 500 | 6 032,38 | +1,48 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 218,17 | +1,30 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 628,34 | +1,59 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 287,30 | +0,23 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 804,40 | +0,32 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 208,03 | -0,54 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 326,46 | -0,58 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,8933 % | -0,148 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,084 % | -0,160 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,206 % | -0,204 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0552 | -0,28 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 658,81 | +1,07 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 73,09 | -2,32 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 92 170,79 | -1,41 % | 38 252,54 | 15 406,87 |

Source : Cercle de l’Épargne

Les ménages en mode épargne au 3e trimestre 2024

L’INSEE a confirmé la progression de 0,4 % du PIB au 3e trimestre 2024. Les ménages ont bénéficié d’une forte hausse de leur pouvoir d’achat de leur revenu disponible brut, par unité de consommation accélère, +0,7 % au 3e trimestre après +0,4 % au 2e. Ils n’ont utilisé ce gain pour consommer davantage préférant accroitre leur effort d’épargne. Le taux d’épargne des ménages est ainsi passé de 17,9 à 18,2 % du revenu disponible brut du deuxième au troisième trimestre. Le taux d’épargne financière a atteint 8,8 % du revenu disponible brut contre 8,2 % au trimestre précédent. Un an auparavant, il était de 6,2 %.

Le ressenti des ménages sur leur niveau de vie demeure négatif. Ils intègrent peu la baisse de l’inflation. Les incertitudes politiques les conduisent à opter pour un attentisme favorable à l’épargne. Sur un an, la progression de l’épargne financière est conséquente, 2 points de revenu disponible brut de plus.

Avec les fêtes de fin d’année, les ménages devraient reprendre le chemin de la consommation mais sans nul doute avec modération. Les craintes d’augmentation des impôts et la persistance d’un climat politique délétère les inciteront à maintenir un effort d’épargne important.

Cercle de l’Epargne – données INSEE

La dette publique française maltraitée

Le taux d’intérêt sur les obligations d’État grec à 10 ans est passé en-deçà de celui de la France le 27 novembre. Une telle situation était impensable avant les élections européennes de juin dernier. À l’époque, il atteignait 50 points de base, voire plus. La crise politique qui a suivi les élections européennes en France, ainsi que les révélations sur le dérapage du déficit public, se sont traduites par une augmentation du taux des emprunts français, au point que ce dernier dépasse ceux de plusieurs pays surnommés les « PIIGS ». Cet acronyme désignait, dans les années 2010, les pays de l’Europe du Sud confrontés à la crise des dettes souveraines, tels que le Portugal, l’Italie, la Grèce et l’Espagne. La Grèce, alors au bord de la banqueroute, avait vu ses taux dépasser 10 %. Aujourd’hui, pour les obligations à échéance de 5 ans, ce pays emprunte à un taux inférieur à celui de la France.

La Grèce, comme l’Espagne et le Portugal, a réussi à assainir ses finances publiques grâce à un plan de rigueur sans précédent. En 2025, elle remboursera par anticipation 5 milliards d’euros d’obligations arrivant à échéance entre 2033 et 2042, preuve de la bonne santé financière du pays. Néanmoins, la qualité de la signature française demeure supérieure à celle de la Grèce. Le taux des CDS, ces produits dérivés permettant de se couvrir contre le risque de défaut d’un emprunteur, est deux fois plus élevé pour la Grèce que pour la France : respectivement 5 % et 2,6 %. Par ailleurs, le ratio dette publique sur PIB grec dépasse 152 %.

La dégradation de la qualité des obligations françaises par rapport à celles des pays d’Europe du Sud s’explique en partie par les volumes de dettes disponibles. La rareté des obligations espagnoles, portugaises ou grecques entraîne une diminution de leurs taux et une augmentation de leur valeur. Les pays du cœur de l’Europe, comme la France ou l’Allemagne, traversent actuellement une crise politique, ce qui joue en faveur des pays d’Europe du Sud. Les discussions en Allemagne concernant l’abandon du « frein à l’endettement public » contribuent également à la moindre attractivité de la dette allemande.

Il n’en demeure pas moins que l’écart entre le taux des obligations françaises et allemandes s’est également accru ces derniers mois, passant de 50 à 80 points de base. En cas de crise budgétaire en France, cet écart pourrait atteindre 100 points de base.

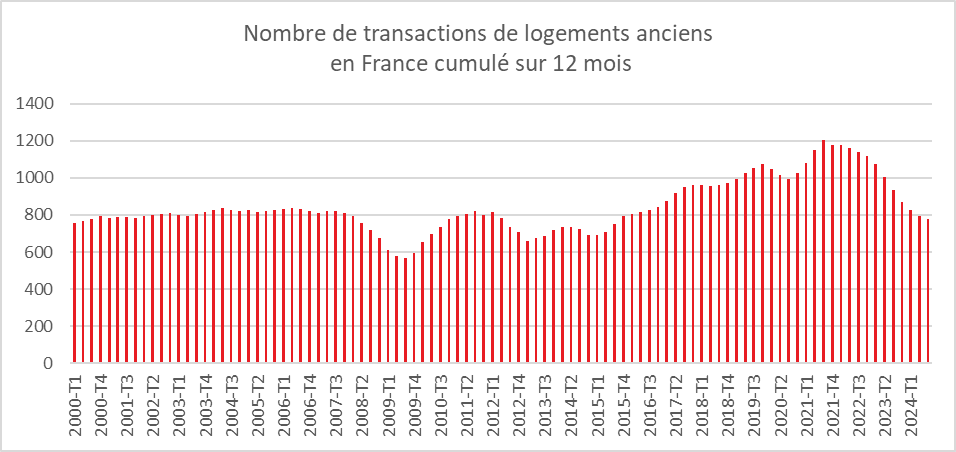

Immobilier : un marché encalminé

La légère baisse des taux d’intérêt n’a pas entraîné une véritable reprise du marché immobilier, qui reste complètement bloqué. D’un côté, les acheteurs se font rares, et de l’autre, les propriétaires hésitent à baisser leurs prix. Le nombre d’offres demeure relativement limité, témoignant de l’attentisme des propriétaires, qui préfèrent attendre une amélioration de la conjoncture avant de mettre leurs biens sur le marché. En conséquence, le nombre de transactions continue de diminuer, enregistrant un recul de 420 000 entre le 3ᵉ trimestre 2021 et le 3ᵉ trimestre 2024.

La dissolution de l’Assemblée nationale en juin dernier et la crise politique qui s’en est suivie ont dissuadé de nombreux ménages de se lancer dans des projets immobiliers. Le marché des résidences secondaires est particulièrement touché. Dans ce contexte, les prix des logements ont, selon l’INSEE, légèrement baissé au troisième trimestre : ‑0,1 % (données provisoires corrigées des variations saisonnières), après ‑0,5 % au deuxième trimestre 2024 et ‑1,5 % au premier trimestre 2024. Bien que la contraction soit plus modérée que lors des trimestres précédents, la tendance annuelle reste négative. Les prix des logements anciens reculent pour le cinquième trimestre consécutif, enregistrant une baisse de ‑3,9 % au troisième trimestre 2024, après ‑4,9 % au deuxième trimestre 2024 et ‑5,2 % au premier trimestre 2024. Les prix diminuent de 3,8 % pour les appartements et de 3,9 % pour les maisons.

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Au troisième trimestre 2024, les prix des logements anciens en Île-de-France ont enregistré une légère baisse de ‑0,1 %, après ‑0,9 % au deuxième trimestre et ‑2,4 % au premier trimestre.

La baisse des prix des appartements ralentit : ‑0,3 % contre ‑0,6 % au deuxième trimestre. À Paris, le recul est de ‑0,4 %, également en décélération par rapport au trimestre précédent (‑0,7 % au deuxième trimestre). En petite couronne, les prix diminuent de ‑0,2 % après ‑0,9 %, tandis qu’en grande couronne, les prix des appartements baissent après une quasi-stabilité au deuxième trimestre 2024 (‑0,4 % après +0,1 %). À l’inverse, après sept trimestres de recul, les prix des maisons en Île-de-France augmentent légèrement (+0,4 % au troisième trimestre 2024 après ‑1,3 % au deuxième trimestre).

Sur un an, les prix des logements anciens en Île-de-France ont diminué de 5,3 % au troisième trimestre 2024, après ‑7,1 % au deuxième trimestre et ‑8,1 % au premier trimestre. Les baisses sont comparables pour les maisons (‑5,3 % après ‑8,0 %) et les appartements (‑5,2 % après ‑6,6 %). À Paris, les prix des appartements ont perdu 5,5 % de leur valeur, contre ‑6,6 % au deuxième trimestre. La même tendance est observée en petite couronne (‑5,5 % après ‑7,4 %) et en grande couronne (‑4,0 % après ‑5,5 %). À Paris, les évolutions sont contrastées selon les arrondissements. Les prix des logements au centre de la capitale résistent mieux, bien que le nombre de transactions soit en baisse. Les délais de vente, quant à eux, s’allongent.

En province, selon l’INSEE, les prix des logements anciens sont quasi stables au troisième trimestre 2024, après cinq trimestres consécutifs de baisse : ‑0,1 % après ‑0,4 % au deuxième trimestre et ‑1,3 % au premier trimestre. Sur un an, les prix des logements anciens en province reculent de 3,4 % au troisième trimestre 2024, après ‑4,2 % au deuxième trimestre. La baisse reste plus marquée pour les maisons (‑3,6 % après ‑4,4 %) que pour les appartements (‑3,0 % après ‑3,8 %).

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Symbole d’un marché toujours en panne, au mois de septembre 2024, le nombre de transactions réalisées au cours des 12 derniers mois est en recul. Il a été évalué à 780 000, après 792 000 fin juin 2024 et 825 000 fin mars 2024. Le volume annuel de transactions diminue depuis fin septembre 2021. Les ventes représentent 2,0 % du stock de logements. Ce ratio reste est inférieur à son niveau du début des années 2000, avant la crise économique de 2008.

CVS : données corrigées des variations saisonnières

Cercle de l’Epargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com