Accueil >

Le Coin des Epargnants du 28 novembre 2025

Des marchés résilients malgré les doutes sur l’IA

Aux États-Unis, la semaine boursière a été réduite en raison de la fête de Thanksgiving, jeudi 27 novembre (pas de cotation), et du Black Friday (fermeture anticipée de Wall Street).

Après plusieurs semaines de doutes sur la rentabilité future de l’Intelligence artificielle (IA), les marchés actions ont rebondi à la fin du mois de novembre. Sur la dernière semaine, le Nasdaq a gagné près de 5 %. À l’approche du mois de décembre, la question traditionnelle se pose : les marchés connaîtront-ils un « rally » de fin d’année, permettant à Wall Street d’aller battre des records et au CAC 40 de revenir au contact de son pic à 8 314,33 points du 13 novembre dernier ? Signe de cet attrait retrouvé pour les actifs risqués, le bitcoin reprend de la hauteur, à plus de 91 000 dollars, tandis que l’ether franchit de nouveau le seuil des 3 000 dollars. En un mois, le bitcoin a néanmoins perdu 20 % de sa valeur.

Sur l’ensemble du mois de novembre, les indices actions ont fait du surplace. Le ralentissement de la croissance américaine commence à se faire sentir. En Europe, les incertitudes demeurent élevées. Les probabilités d’une prochaine baisse des taux directeurs de la Fed ont augmenté au cours de la semaine. Une diminution de 25 points de base des Fed funds à l’issue de la réunion des 9 et 10 décembre semble se profiler. Le gouverneur Stephen Miran, nommé par Donald Trump, n’a pas hésité à établir un lien direct entre la détérioration du marché du travail et la politique monétaire actuelle : « Il faut reconnaître que le taux de chômage a augmenté, et cela est dû à une politique monétaire trop restrictive ».

L’once d’or s’est rapprochée, à la fin du mois de novembre (4 219 dollars), de son record (4 381 dollars), témoignant de la persistance des inquiétudes à l’échelle mondiale. L’évolution de la situation aux États-Unis incite toujours les banques centrales et les investisseurs à acheter du métal précieux.

Le pétrole reste stable autour de 63 dollars, le ralentissement de la croissance mondiale pesant sur la demande. L’Organisation des pays exportateurs de pétrole et ses alliés (OPEP+) « devrait réitérer son intention de suspendre les augmentations de production » au premier trimestre 2026, à l’occasion de sa réunion ministérielle prévue le 30 novembre. En novembre, l’Arabie saoudite, la Russie et six autres membres du cartel avaient déjà annoncé une pause dans la hausse des quotas menée depuis le mois d’avril, et qui avait largement contribué à accroître l’offre de brut sur le marché.

Le tableau de la semaine des marchés financiers

| Résultats 28 nov. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 8 122,71 | +2,05 % | 7 543,18 | 7 380,74 |

| Dow Jones | 47 716,42 | +4,29% | 37 689,54 | 42 544,22 |

| S&P 500 | 6 849,09 | +4,75 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 23 365,69 | +5 ,83 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 836,79 | +3,19 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 9 720,51 | +1,90 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 668,17 | +2,78 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 50 253,91 | +3,18 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 888,60 | -1,30 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,413 % | -+0,060 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,687 % | -0,012 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,024 % | -0,051 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1604 | +0,15 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 4 219,29 | +3,67 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 63,10 | +1,06 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 91 166,70 | +7,72 % | 38 252,54 | 93 776,61 |

Le Coin des Epargnants : les marchés toujours dans le tempo de Donald Trump

A ne plus savoir sur quel pied danser

Les investisseurs oscillent entre espoirs et désillusions… D’un côté, ils ont accueilli favorablement la désescalade des droits de douane entre la Chine et les États-Unis, ainsi que l’amorce d’un dialogue entre Russes et Ukrainiens en Turquie. De l’autre, ils restent circonspects quant aux résultats des négociations, tant commerciales que militaires, actuellement en cours.

Sur le front de la guerre commerciale, la proposition américaine d’un relèvement à 30 % des droits sur les importations chinoises a été perçue comme un levier de négociation. L’accord trouvé entre Washington et Pékin a temporairement réduit les craintes d’une récession mondiale et a contribué à la forte progression des indices actions américains. Néanmoins, les investisseurs prennent conscience que Donald Trump, avec ses mesures protectionnistes, a profondément modifié les règles du commerce international. La taxe moyenne sur les importations aux États-Unis atteint son plus haut niveau depuis 1934, en dépit d’une trêve de 90 jours. Par ailleurs, beaucoup redoutent que les accords commerciaux nécessaires ne puissent être finalisés avant la date butoir du 9 juillet. Les États-Unis doivent en effet renégocier avec plus de 150 pays. Pour accélérer ce processus, Donald Trump n’hésite pas à souffler le chaud et le froid, en laissant entendre qu’il pourrait de nouveau relever les tarifs douaniers.

Le début des discussions entre Russes et Ukrainiens, sous l’œil attentif des Américains, en Turquie, constitue une première étape. Il souligne toutefois l’ampleur du chemin restant à parcourir avant un éventuel accord.

Dans ce contexte, les marchés actions ont progressé. Le CAC 40 a gagné plus de 1,5 % sur la semaine, tandis que la hausse a été plus marquée encore aux États-Unis. Le S&P 500 a progressé de plus de 5 % et le Nasdaq de près de 7 %. Le bitcoin, bénéficiant de la hausse des valeurs technologiques, dépasse désormais les 104 000 dollars.

La confiance des ménages américains au plus bas depuis juin 2022

Après trois années de montagnes russes tarifaires, le moral des consommateurs américains est en forte baisse. L’indice préliminaire de confiance, établi par l’université du Michigan, est tombé en mai à 50,8 points – son deuxième niveau le plus bas jamais enregistré, après celui de juin 2022 – contre 52,2 en avril. Le consensus anticipait pourtant une légère amélioration. Près de trois quarts des personnes interrogées mentionnent spontanément la question des droits de douane, y compris dans les rangs républicains. L’enquête a été menée essentiellement avant l’accord conclu avec la Chine. Les consommateurs anticipent une inflation moyenne de 4,6 % au cours des cinq à dix prochaines années, un niveau record depuis 1991.

Le Royaume-Uni, champion de la croissance au sein du G7

Depuis le Brexit, jamais le Royaume-Uni n’avait retrouvé la première place des économies du G7 en matière de croissance. Au premier trimestre 2025, il met un terme à cette disette avec une croissance de 0,7 % sur trois mois, contre 0,1 % au trimestre précédent, selon l’Office national des statistiques (ONS).

Cette performance s’explique « en grande partie par les services, bien que la production de biens ait également rebondi de manière significative après une période de ralentissement ». Les investissements des entreprises repartent à la hausse, et le commerce extérieur contribue positivement à la croissance.

Le deuxième trimestre devrait être moins dynamique, en raison des tensions commerciales mondiales, malgré l’accord signé avec les États-Unis. Sur l’ensemble de l’année 2025, le Royaume-Uni pourrait afficher une croissance autour de 1 %.

Le tableau de la semaine des marchés financiers

| Résultats 16 mai 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 886,69 | +1,67 % % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 654,74 | +3,33 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 958,38 | +5,14 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 211,10 | +6,96 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 23 749,21 | +0,89 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 684,56 | +1,48 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 309,74 | +0,47 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 37 777,65 | +2,48 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 364,92 | +1,50 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,262 % | -0,003 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,580 % | +0,030 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,429 % | +0,071 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,1133 | -2,07 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 3 184,22 | -7,31 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 65,39 | +2,17 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 104 026,84 | +1,00 % | 38 252,54 | 93 776,61 |

Investissements internationaux : la France malgré tout attractive

En 2024, malgré la crise politique survenue au mois de juin, la France est restée, selon le baromètre du cabinet EY, le pays européen le plus attractif en matière d’investissements internationaux.

L’an passé, le nombre de projets internationaux sur le sol européen a reculé, en raison notamment de la concurrence accrue des États-Unis. Ces derniers attirent les entreprises étrangères grâce au programme d’incitations fiscales connu sous le nom d’Inflation Reduction Act (IRA) mis en place par Joe Biden. Si la France a enregistré une baisse notable des investissements étrangers, elle est néanmoins parvenue à conserver la première place en Europe. En 2024, les décisions d’investissements internationaux sur son sol ont diminué de 14 %, avec 1 025 projets recensés. L’Allemagne a connu un recul de 17 % (607 projets), et le Royaume-Uni de 13 % (853 projets).

Les projets allemands en France ont chuté de 34 %. Les États-Unis, premier investisseur dans l’Hexagone, ont réduit leurs investissements de 12 %, tout comme la Chine (-11 %). L’image de la France, malgré les tensions politiques et les déséquilibres budgétaires, demeure globalement positive. À trois ans, 70 % des investisseurs interrogés considèrent que l’attractivité du pays s’améliorera ; un chiffre en baisse de 5 points sur un an.

La France conserve plusieurs atouts majeurs : sa position géographique centrale, son énergie décarbonée, et la qualité de ses infrastructures. Elle bénéficie également d’une bonne image dans des secteurs d’avenir comme la défense, le quantique et l’intelligence artificielle. Lors du sommet sur l’IA, un programme d’investissement de 109 milliards d’euros a été annoncé en février.

Concernant l’implantation d’usines, un quart des investissements internationaux en Europe en 2024 ont été réalisés en France (415 projets, dont 74 dans l’énergie). Toutefois, les investissements industriels portés par des capitaux étrangers ont reculé de 22 % par rapport à 2023, en raison notamment des difficultés rencontrées dans des secteurs comme la chimie et l’automobile.

Dans les faits, les projets menés par des investisseurs étrangers sont majoritairement des extensions ou des réaménagements d’installations existantes. Seuls 15 % des projets relèvent de créations ex nihilo. De plus, ces investissements génèrent peu d’emplois : 29 000 créations annoncées pour 2024, soit une baisse de 27 % par rapport à 2023. En moyenne, chaque projet d’investissement en France crée 30 emplois, contre 48 au Royaume-Uni et en Allemagne, et 125 en Espagne. Ce faible contenu en emplois s’explique notamment par le coût du travail et la complexité des règles sociales.

D’après Rexecode, en 2024, le coût horaire du travail en France dans l’industrie et les services s’élevait à 44,11 euros, contre 43,97 euros en Allemagne, 25,79 euros en Espagne et 16,70 euros en Pologne. Ces deux derniers pays ont enregistré une progression significative des projets d’investissements internationaux (+15 % pour l’Espagne, +13 % pour la Pologne).

La France reste en tête en Europe pour l’accueil de centres de R&D, même si le nombre de projets y a baissé de 15 %. En revanche, pour l’implantation des sièges sociaux, elle reste nettement devancée par le Royaume-Uni. Malgré le Brexit et les efforts des autorités françaises, la place financière de Paris ne parvient pas à concurrencer celle de Londres.

Si la France conserve sa première place en Europe en matière d’attractivité pour les investissements étrangers, ce leadership est désormais plus fragile. La baisse du nombre de projets, leur moindre intensité en emploi et la faible part des créations ex nihilo traduisent un essoufflement structurel. Plusieurs freins pèsent encore sur l’attractivité française : l’accès au foncier, le coût de l’énergie, le niveau de qualification moyen des actifs, et la faible robotisation des sites industriels. L’atonie de la croissance économique et de la consommation intérieure constitue également un sujet d’inquiétude. À l’heure où la compétition mondiale s’intensifie, notamment sous l’effet des stratégies offensives des États-Unis et des pays d’Europe centrale, la France doit impérativement lever les freins persistants : complexité administrative, coût du travail, faible productivité industrielle. Le pari d’une montée en gamme dans les secteurs d’avenir, comme l’intelligence artificielle, la défense ou l’aéronautique, ne pourra être gagné sans un effort en matière de formation, d’innovation et d’efficacité de l’action publique.

Premier trimestre boursier : les incertitudes ont pris le dessus

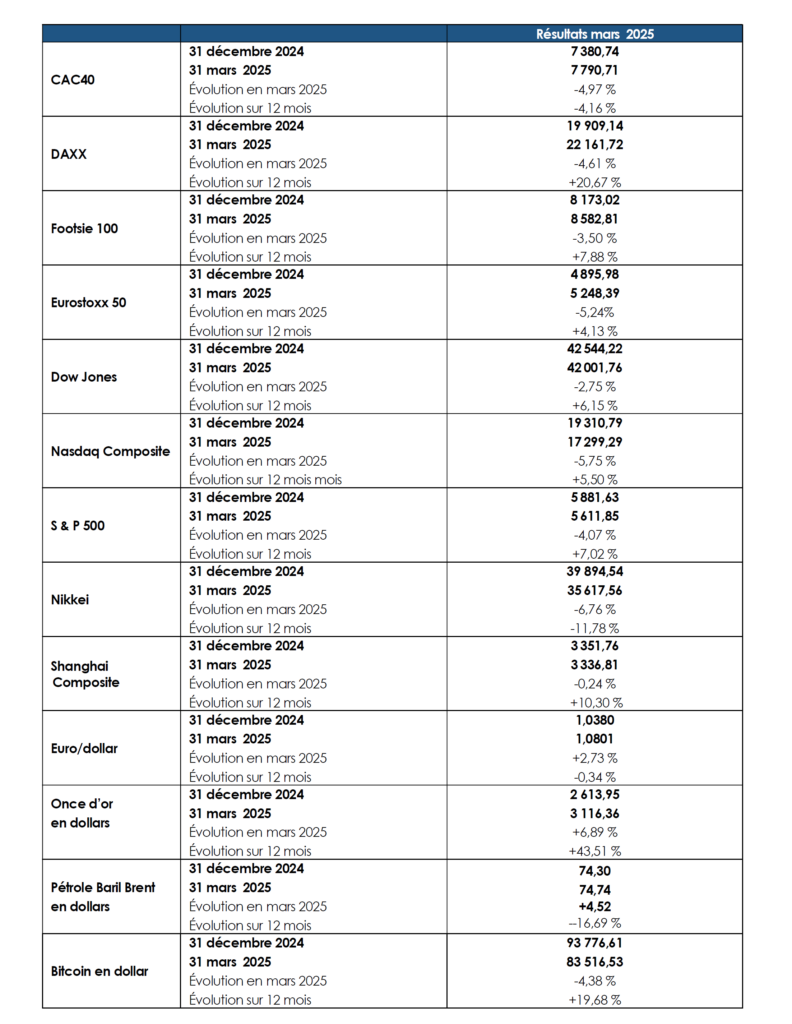

Sur les trois premiers mois de l’année, le CAC 40 a gagné plus de 5 %. Le gain a atteint au cours du mois de février plus de 8 %. L’accélération de la guerre commerciale a conduit à une érosion de l’indice parisien comme ceux des grandes places européennes. En mars, le CAC 40 a perdu près de 5 %

Le Daxx allemand a néanmoins progressé plus vite sur le premier trimestre que le CAC, près de 11 % malgré un recul de 4,61 % en mars. L’Eurostoxx 50 fait également mieux que le CAC 40 avec un gain de 7,82 % sur trois mois. Il s’est déprécié de 5,24 % en mars. Les indices américains sont en nette baisse sur l’ensemble du premier trimestre. Le Nasdaq a ainsi diminué sur trois mois de plus de 10 %, le S&P 500 de 4,5 % et le Dow Jones de 0,92 %. Les valeurs technologiques sont contestées après avoir connu une forte croissance à la fin de l’année 2024.

Les indices américains ont fortement reculé du fait de la montée des incertitudes commerciales. Après avoir battu des records dans la foulée de le retour au pouvoir de Donald Trump, les indices subissent une correction qui si elle continue pourrait porter atteinte au moral des ménages.

Dans un contexte économique et géopolitique d’une rare complexité, l’or se négocie à des niveaux sans précédent. L’once d’or s’échangeait le 31 mars contre plus de 3100 dollars. Il a gagné en trois mois près de 20 %. Sur un an, la hausse atteint plus de 40 %. L’or valeur refuge par excellence profite des craintes inflationnistes, des menaces de ralentissement de l’économie américaines, des tensions commerciales et des incertitudes internationales en Ukraine comme au Proche Orient.

Les taux des obligations souveraines européennes ont fortement augmenté au cours du premier trimestre en lien avec les annonces d’augmentation de l’effort de défense. La suppression du frein budgétaire allemand a été compris comme un signal d’augmentation de la dette publique en Europe. La hausse des taux européens s’est accompagnée d’une appréciation logique de l’euro.

Le cours du pétrole est resté sur le premier trimestre stable mais avec une augmentation de près de 5 % au cours d mois de mars en lien avec les menaces de nouvelles sanctions à l’encontre de l’Iran prononcées par Donald Trump.

Le bitcoin après avoir atteint plus de 100 000 dollars dans les jours qui ont suivi la nomination de Donald Trump à la présidence est en recul de plus de 10 sur le trimestre. Il a été porté en janvier par les annonces de déréglementation des cryptoactifs. Il est depuis pénalisé par le recul des valeurs technologiques et pas des prises de bénéfices.

Le Coin des Epargnants du 20 décembre 2024 : bientôt la trêve des confiseurs

Le tempo américain

Aux États-Unis, le taux d’inflation annuel au mois de novembre a été de 2,8 % en données « core », c’est-à-dire hors alimentation et énergie, contre 2,9 % anticipé. Sur cette même base, il passe de 0,3 % en octobre à 0,1 % sur un mois, contre +0,3 % attendu. L’inflation n’en demeure pas moins élevée, ce qui devrait ralentir le programme de baisses des taux directeurs de la FED. Deux baisses sont anticipées en 2025, contre quatre initialement projetées.

Les dépenses réelles des ménages américains ont augmenté de 0,27 % en glissement mensuel en novembre, mais des révisions sur les mois antérieurs signifient que la croissance de la consommation au quatrième trimestre s’établit désormais à 3 %, soit légèrement plus qu’auparavant. Au quatrième trimestre, le taux de croissance annuelle aux États-Unis pourrait atteindre 3,3 %, contre 3,1 % au troisième trimestre. Les marchés américains ont été cette semaine dans l’expectative du déroulement de la crise budgétaire avec une menace de shutdown. Le texte visant à l’éviter a été rejeté jeudi 19 décembre par la Chambre des représentants. Sa dernière version de la résolution, qui a donc échoué, aurait suspendu pendant deux ans le plafond de la dette américaine. Ce plafond représente le montant maximum que le gouvernement fédéral peut emprunter pour financer ses dépenses.

Donald Trump s’en est pris à l’Union européenne en déclarant qu’elle devait réduire son excédent commercial avec les États-Unis en achetant davantage de pétrole et de gaz américains, sous peine de devoir payer des droits de douane. Sur les 10 premiers mois de 2024, le déficit commercial avec les pays de l’Union s’élève à plus de 190 milliards de dollars.

Le CAC 40 a encore cédé du terrain, avec une baisse de plus de 1 % en une semaine. Les autres indices européens étaient également orientés à la baisse. Le DAX allemand a perdu près de 2 %, en raison des craintes liées à la guerre commerciale avec les États-Unis, à la stagnation de l’économie germanique et à l’absence de gouvernement en France. Les indices américains ont également reculé en raison des annonces de la FED. La baisse des cours est en outre traditionnelle à cette période de l’année (rallye de Noël), les institutionnels terminant leurs programmes de prises de plus-values.

Le prix du baril de pétrole Brent a reculé cette semaine, autour de 72 dollars. L’attitude prudente de la FED, associée à des perspectives de demande faible et à une offre abondante, est un facteur de baisse des prix sur le marché pétrolier. Les autorisations de gisements de pétrole de schiste aux États-Unis devraient augmenter avec l’arrivée de Donald Trump à la Maison-Blanche en janvier prochain.

Le bitcoin a perdu sur la semaine 5 %, revenant sous les 100 000 dollars, et l’or près de 3 %.

Le tableau de la semaine des marchés financiers

| Résultats 20 déc. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 274,48 | -1,12 % | 7 543,18 | 6 471,31 |

| Dow Jones | 42 840,26 | -2,20 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 930,85 | -1,63 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 572,60 | -1,45 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 19 916,56 | -1,96 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 084,61 | -2,15 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 862,28 | -1,71 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 701,90 | -1,69 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 368,07 | -1,59 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,089 % | +0052 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,287 % | +0,032 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,501 % | +0,108 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0425 | -1,24 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 624,70 | -2,93 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 72,82 | -2,52% | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 97 434,74 | -4,29 % | 38 252,54 | 15 406,87 |

Le bitcoin, les bulbes de tulipes des temps modernes ?

Dans les Provinces-Unies au début du XVIIᵉ siècle, une importante crise financière est survenue autour des bulbes de tulipes. La crise des bulbes de tulipes, également connue sous le nom de « Tulipomanie », est souvent considérée comme l’une des premières bulles spéculatives documentées de l’histoire.

Les tulipes, introduites en Europe depuis l’Empire ottoman au XVIᵉ siècle, sont rapidement devenues un symbole de richesse et de prestige, particulièrement en Hollande. La rareté de certaines variétés, notamment celles avec des motifs complexes, a provoqué une hausse de la demande. Les prix ont progressé rapidement, au point qu’un bulbe de tulipe pouvait valoir plus cher qu’une maison. Les acheteurs et les vendeurs échangeaient souvent des contrats à terme pour acquérir des bulbes à une date ultérieure, pariant sur la hausse continue des prix. Ces échanges se sont multipliés jusqu’en février 1637, lorsqu’une enchère n’a trouvé aucun acheteur. Les spéculateurs, pris de panique, ont commencé à vendre leurs contrats à perte. La notion de « Tulipomanie » est, depuis, souvent utilisée comme un avertissement contre les dynamiques spéculatives irrationnelles, où la valeur des actifs dépasse largement leur valeur intrinsèque.

En 2024, la question de la valeur intrinsèque peut également se poser pour l’or ou le Bitcoin. Depuis l’élection de Donald Trump le 5 novembre dernier, le Bitcoin a connu une forte appréciation, dépassant les 100 000 dollars, ce qui porte sa hausse sur l’année à plus de 130 %. L’encours des cryptomonnaies atteint, début décembre, 4 000 milliards de dollars, soit plus que la capitalisation de la place boursière de Paris (3 200 milliards de dollars).

L’augmentation du cours du Bitcoin s’explique par le nouvel engouement de Donald Trump pour les cryptoactifs. Il entend déréglementer le marché et a nommé Paul Atkins, avocat et responsable d’un groupe de défense des cryptomonnaies, à la tête de la Securities and Exchange Commission, le principal régulateur financier américain. La proposition de Cynthia Lummis, sénatrice républicaine, de créer une réserve gouvernementale d’un million de bitcoins peut paraître incongrue, mais elle est sérieusement envisagée. Le Bitcoin serait ainsi placé aux côtés de l’or comme valeur refuge officielle.

Le succès du Bitcoin en 2024 provient également de la distribution d’ETF reproduisant son cours. Au troisième trimestre de l’année, le fonds négocié en bourse Bitcoin de BlackRock était devenu le quatrième plus important ETF dans le monde des fonds spéculatifs, avec une position longue d’une valeur de 3,8 milliards de dollars. Selon une étude de PwC et de l’Alternative Investment Management Association, 47 % des hedge funds traditionnels ont investi, en 2024, dans des actifs numériques, contre 21 % en 2021. Malgré tout, certains signaux rappellent que les arbres ne montent pas jusqu’au ciel. L’ETF VanEck Digital Transformation, qui investit dans un ensemble d’entreprises liées aux cryptomonnaies, est en baisse de plus de 40 % par rapport à son record de 2021. Le prix plancher des jetons non fongibles (NFT) émis par CryptoPunks sur la blockchain Ethereum a augmenté de 20 % cette année, mais il reste en baisse de près de 70 % par rapport à son sommet de 2021. L’institutionnalisation des cryptoactifs devrait aboutir, dans les prochaines années, à un lissage de leurs cours. Ces derniers obéiraient de plus en plus aux dynamiques des marchés traditionnels et seraient plus dépendants d’autres indices qu’auparavant. Des corrélations ont déjà été constatées entre le cours du Bitcoin et l’indice Nasdaq, qui ont tendance à évoluer en parallèle.

La création de monnaies digitales de banques centrales pourrait profondément rebattre les cartes. Les banques centrales deviendraient alors les moteurs des marchés des cryptoactifs.

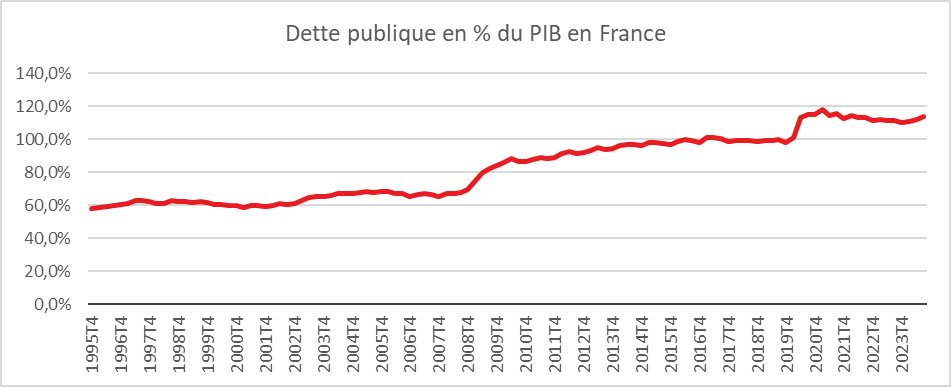

La dette publique française : plus de 113 % du PIB

À la fin du troisième trimestre 2024, la dette publique au sens de Maastricht a atteint, selon l’INSEE, 3 303,0 milliards d’euros, soit une augmentation de 71,7 milliards d’euros, après +69,0 milliards d’euros au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle s’établit à 113,7 %, après 112,2 % au deuxième trimestre 2024. La dette française bat ainsi de nouveaux records en montant absolu. Vint ans auparavant, la dette publique s’élevait à 1122 milliards d’euros. Actualisé de l’inflation entre 2004 et 2024, ce montant représenterait, cette année, de 1615 milliards d’euros. En vingt ans, la dette publique a été multipliée par deux en valeur réelle. Comme au trimestre précédent, l’augmentation de la dette publique s’accompagne d’une hausse de la trésorerie des administrations publiques (+6,4 milliards d’euros) et, dans une moindre mesure, des autres actifs, si bien que la dette nette augmente un peu moins que la dette brute (+64,0 milliards d’euros) et s’établit à 104,9 % du PIB.

INSEE

Le Coin des Epargnants, la chute libre du bitcoin

Le bitcoin, valeur hautement inflammable

Les valeurs « actions » continuent de fluctuer en fonction des annonces concernant l’évolution des prix. Les craintes du début de semaine se sont atténuées. Le recul de l’indice manufacturier de la FED de Philadelphie, bien plus important que prévu, a rassuré les investisseurs. Ces derniers se sont réjouis de l’amélioration de la situation au niveau des services au mois de mai aux Etats-Unis. En France, selon les données préliminaires, l’indice PMI flash composite a atteint son plus haut niveau depuis juillet dernier à 57 points, contre 51,6 en avril, et une attente plus modeste de 53,7. Cette augmentation serait imputable au secteur non-manufacturier. En Allemagne, la progression est moindre, l’indice composite passant de 55,8 à 56,2 points. Celui de la zone euro est ressorti à 56,9 points, après 53,8 en avril. Il s’agit du chiffre le plus élevé enregistré depuis février 2018. L’amélioration de la situation dans les services est en lien avec les déconfinements opérés par les différents Etats membres de la zone euro. Elle permet de suppléer le ralentissement de la croissance du secteur manufacturier qui doit faire face à des problèmes d’approvisionnement. Aux Etats-Unis, le PMI du mois de mai progresse à 70,1 points dans les services, au-dessus des 64,5 points attendus et des 64,7 points observés en avril. Ce niveau est un plus haut historique. L’indice composite passe de son côté de 63,5 à 68,1 points.

Le prix du pétrole était orienté à la baisse cette semaine en raison du bon avancement des négociations entre les Etats-Unis et l’Iran sur le nucléaire qui permettrait le retour sur le marché du pétrole iranien.

Dans ce contexte, les indices « actions » ont faiblement progressé sur la semaine. Le CAC 40 a ainsi augmenté de 0,02 %.

Les ailes brûlées du bitcoin

La semaine aura été également marquée par la chute du bitcoin qui, mercredi 19 mai, a perdu près de 30 % de sa valeur par rapport au dollar. Il a reculé de 50 % par rapport à son cours record du 14 avril dernier à 64 865,22 dollars. Ce décochage fait suite à la décision des autorités chinoises, le 18 mai, d’interdire aux institutions financières de proposer à leurs clients des services liés aux cryptomonnaies. Ce changement de position vise à casser un mouvement spéculatif et à faciliter l’émergence d’une offre de monnaie digitale que la banque centrale chinoise développe. Comme la Banque Centrale Européenne, les autorités bancaires de l’Empire du Milieu ont rappelé que le bitcoin n’est pas une monnaie. La chute du bitcoin est également imputable à l’annonce d’Elon Musk, le fondateur de Tesla, qui après avoir acheté des bitcoins et fait monter les cours a annoncé 12 mai, sur Twitter, suspendre la possibilité de payer les voitures produites par son groupe avec des bitcoins, ce qui était possible depuis le 24 mars. Pour justifier ce revirement, il a mis en avant le piètre bilan carbone du bitcoin tant pour sa fabrication que pour son fonctionnement. Tesla aurait revendu tous ses bitcoins… Les autres cryptomonnaies (ether, ripple, litecoin) ont également connu de fortes baisses. La capitalisation totale des cryptomonnaies est ainsi tombée à 1 390 milliards de dollars le 19 mai, contre 2 000 milliards sept jours avant. En fin de semaine, le bitcoin est légèrement remonté à 37 000 dollars.

Le tableau financier de la semaine

| Résultats 21 mai 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 386,41 | +0,02 % | 5 551,41 |

| Dow Jones | 34 207,84 | -0,51 % | 30 409,56 |

| Nasdaq | 13 470,99 | -2,34 % | 12 870,00 |

| Dax Xetra Allemand | 15 437,51 | +0,41 % | 13 718,78 |

| Footsie | 7 018,05 | -0,36 % | 6 460,52 |

| Euro Stoxx 50 | 4 025,78 | +0,21 % | 3 552,64 |

| Nikkei 225 | 28 084,47 | -4,34 % | 27 444,17 |

| Shanghai Composite | 3 490,38 | +0,31 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,247 % | -0,017 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,1315 % | -0,0055 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,627 % | -0,017 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,2178 | +0,29 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 876,054 | +1,86 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 66,840 | -2,75 % | 51,290 |

Épargne, innovations et croissance

Au sein des pays de l’OCDE, un lien est constaté entre la nature de l’épargne et la croissance. Une épargne sans risque abondante rend plus difficile l’obtention de gains de productivité.

Au sein de l’OCDE, l’Europe du Nord et les États-Unis se caractérisent par le faible poids de l’épargne sans risque qui capte 25 % de l’épargne totale quand au sein de la zone euro et au Japon, elle en représente plus de 30 %. Aux États-Unis, 35 % de l’épargne du pays est investie en actions contre 15 % au sein de la zone euro et moins de 10 % en France.

Si l’épargne à risque est de petite taille, les intermédiaires financiers (banques, assureurs) sont contraints de procéder à sa transformation et à prendre des risques. Or, leur capacité à transformer l’épargne est limitée par la nécessité d’avoir des fonds propres importants pour rendre compatibles les actifs risqués et les passifs sans risque. La réglementation européenne a, en outre, accru les exigences de fonds propres ce qui les conduit à réduire leurs investissements en actions (Solvency II).

Les États-Unis, la Suède, le Danemark qui enregistraient, entre 2002 et 2019, les plus forts gains de productivité se caractérisent par une épargne sans risque faible, représentant moins de 25 % du total de l’épargne. La France, l’Espagne et l’Italie dont l’épargne sans risque représente plus de 30 % de l’épargne totale ont des gains de productivité inférieurs à la moyenne de l’OCDE sur la même période. La situation du Japon est atypique en cumulant un taux d’épargne sans risque de plus de 60 % et des gains de productivité supérieurs à la moyenne. Les pays dans lesquels le poids de la recherche et développement est supérieur à 2,8 % du PIB sont ceux où l’épargne sans risque est faible. La seule exception notoire reste le Japon qui se caractérise par une recherche et développement (R&D) de plus de 3,5 % du PIB. La France (2,4 % du PIB) est loin derrière ce pays ainsi que derrière la Suède, le Danemark, les États-Unis ou la Finlande en matière de R&D. La même constatation vaut pour les dépôts de brevets. Le stock de robots industriels n’est, en revanche, pas corrélé avec la structure de l’épargne. Le Japon, l’Allemagne ou l’Italie ont un stock de robots rapporté au nombre de salariés de l’industrie manufacturière supérieur à la moyenne tout en ayant une préférence marquée pour l’épargne sans risque.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com