Accueil >

L’épargne, miroir des inquiétudes et des espoirs

Cet article est une analyse du dernier rapport de l’épargne réglementée de la Banque de France publié au mois de juillet 2025.

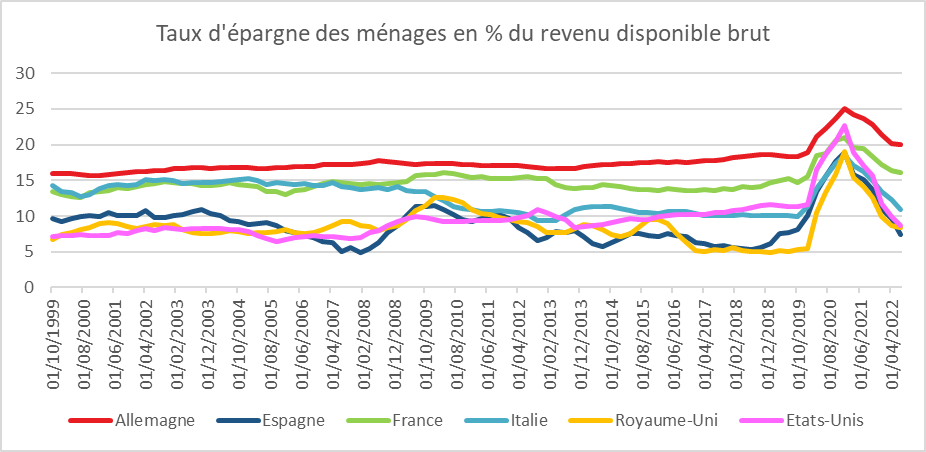

Le taux d’épargne des ménages bat des records en France. En 2024, il s’élevait à 18 % du revenu disponible brut, soit trois points au-dessus de son niveau d’avant crise sanitaire. C’est l’un des plus hauts niveaux d’Europe, loin devant l’Espagne (11 %) ou l’Italie (13 %). Les ménages quelle que soit la situation mettent de l’argent de côté : inflation ou pas inflation, recul ou pas de leur niveau de vie… L’épargne est une valeur refuge, elle joue ce rôle de rempart contre l’incertitude, contre les tempêtes économiques. Mais l’épargne est avant tout un moteur clef de l’investissement. Elle permet le financement de l’économie, des acteurs privés comme publics.

L’année 2024 : une année encore placée sous le sceau de l’épargne

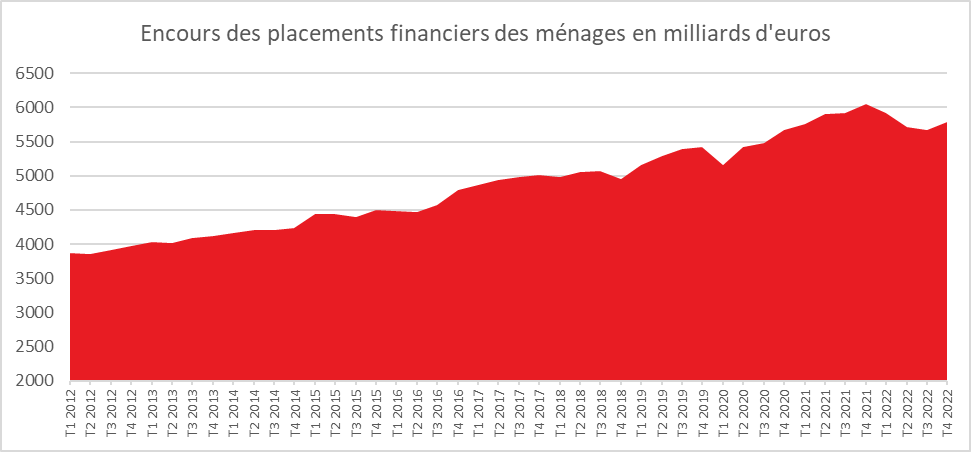

En 2024, les flux nets de placements ont atteint 112,8 milliards d’euros traduisant la persistance d’un fort effort d’épargne notamment de précaution. L’épargne financière des ménages représentait, en 2024, plus de 6 350 milliards d’euros d’encours, soit près de 2,2 fois le PIB national.

Les encours en produits de fonds propres ont en 2024, stagné à 2 420 milliards d’euros. Les produits de taux – dépôts, livrets, assurance vie en euros – poursuivent leur progression avec un encours de 3 856 milliards d’euros (+2,5 %). Les flux nets vers ces supports ont atteint 73,1 milliards d’euros, soit deux fois ceux orientés vers les fonds propres.

L’épargne réglementée toujours en pointe

La France se distingue dans l’univers des économies développées par l’importance de l’épargne réglementée. Les ménages ont accès à un grand nombre de produits bénéficiant d’une garantie de l’État et dont les rendements sont fixés par ce dernier. Cet héritage historique – fruit à la fois de l’invention du livret A en 1818 et des politiques de démocratisation financière du XXᵉ siècle – reste très prégnant dans la culture financière du pays.

En 2024, l’encours de l’épargne réglementée atteint 956 milliards d’euros, en hausse de 2,2 %. Cela représente 15 % du patrimoine financier des ménages. En Allemagne, ces produits ne représentent que 8 % de l’épargne financière. Aux États-Unis, l’épargne liquide de type réglementée est quasi inexistante.

Le Livret A : le produit d’épargne le plus diffusé en France

En 2024, l’encours du livret A a atteint 432 milliards d’euros, en hausse de 7 % sur un an. 83 % des Français en détiennent un, soit 58 millions de livrets. Le produit reste universel : il est détenu aussi bien par des étudiants que par des retraités, des cadres supérieurs comme des ouvriers.

La collecte nette (hors intérêts) s’est élevée à 15 milliards d’euros en 2024. C’est un chiffre important, mais qui traduit un ralentissement par rapport aux années 2020-2022, marquées par des flux annuels proches de 30 milliards d’euros en lien avec la crise sanitaire.

Depuis 2015, l’encours moyen du livret A détenu par les personnes physiques est en augmentation en lien avec les bons résultats de la collecte. En 2024, il s’élevait à 7 482 euros, soit une augmentation de plus de 400 euros par rapport à 2023.

La proportion des comptes dont l’encours dépasse le plafond de 22 950 euros augmente depuis 2013. En 2024, 15 % des livrets A sont au-delà du plafond, une proportion en hausse de 2 points par rapport à 2023. Ces derniers représentent 47 % de l’encours en 2024, contre 43 % l’année précédente.

Les épargnants de plus de 65 ans détiennent 22 % des livrets A représentant 35 % des encours, ce qui correspond à leur poids dans la population. A contrario, le nombre de livrets détenus par des mineurs continue de diminuer légèrement (-2 %).

57 % des livrets A ont plus de dix ans, et concentrent 63 % de l’encours. Les mouvements observés sur les livrets A sont, en 2024, légèrement plus importants que ceux qui ont été constatés en 2023. Si sur les livrets A actifs, les versements restent de même ampleur que les années précédentes, une légère hausse du nombre de retraits (6,7 retraits en moyenne par an, contre 6 en 2023) est constatée. Les montants moyens versés ou retirés sur les livrets A actifs diminuent à respectivement 658 euros et 489 euros.

Quant au nombre de livrets A inactifs (pas de versement ou un retrait – depuis au moins cinq ans), il reste stable par rapport à 2023, à 4,8 millions. Ces livrets représentent un encours de 17,8 milliards d’euros, en hausse par rapport à 2023. 73 % de ces comptes inactifs ont un encours inférieur à 150 euros.

Le Livret de Développement Durable et Solidaire (LDDS) – le petit frère du livret A

Le LDDS poursuit sa progression, avec un encours de 160 milliards d’euros en 2024 (+7 %). Son profil est similaire à celui du livret A : liquide, garanti, défiscalisé, et rémunéré au même taux. Son image est moins ancrée dans l’opinion publique en raison de sa naissance plus tardive en 1983.

Au 31 décembre 2024, le nombre de LDDS s’élevait à 26,3 millions, en progression de 2,7 % par rapport à 2023 et de 6 % sur deux ans, soit deux fois plus que les livrets A détenus par les personnes physiques sur la même période (+3,3 % sur deux ans).

Le taux de détention dans la population de plus de 18 ans augmente en conséquence et atteint 48,2 %, bien inférieur cependant à celui du livret A (82 %). Les versements en 2024 ont atteint 64 milliards d’euros et les retraits 59 milliards d’euros, le niveau le plus élevé depuis 2012.

La progression de l’encours moyen du LDDS est continue depuis 2009, et atteint 6 086 euros fin 2024. Le nombre de livrets parvenus au plafond réglementaire de 12 000 euros concerne désormais presque 8 millions de comptes, soit 30 % des LDDS. Ces livrets représentent 63 % des encours.

Les détenteurs de moins de 45 ans restent sous-représentés par rapport à leur poids dans la population totale, tant en encours qu’en nombre. Inversement, la part des plus de 65 ans augmente tant en nombre qu’en encours. Par ailleurs, les LDDS de plus de dix ans représentent 55 % des livrets pour 57 % de l’encours.

Pour la première fois depuis 2021, le nombre et l’encours des LDDS inactifs – c’est-à-dire sans un versement ou un retrait depuis au moins cinq ans – sont en hausse et s’établissent à 1,1 million de livrets pour 6 millions d’euros d’encours. Le nombre moyen de mouvements sur les LDDS reste stable, avec environ un mouvement tous les deux mois. Les montants moyens versés et retirés sont toutefois légèrement à la baisse.

Le Livret d’Épargne Populaire (LEP) en forte progression

L’encours en 2024 du Plan d’Épargne Populaire a progressé de 14,4 % pour atteindre 82 milliards d’euros. Il y a désormais plus de 12 millions de personnes qui ont un LEP. Le LEP est devenu la figure de proue de l’épargne populaire. Le taux de détention des personnes majeures s’est établi, en 2024 à 21,8 %, en hausse de 1,6 point par rapport à 2023. Sur les 31 millions de personnes éligibles en 2024, 38 % sont détentrices d’un LEP, soit 5 points de plus qu’en 2023.

La collecte brute, en 2024 s’est élevée à 27,4 milliards d’euros. Du fait d’importants retraits, la collecte nette a reculé en 2024 à 5,6 milliards d’euros contre 16,6 milliards en 2023, L’encours moyen du LEP s’établit à 6 912 euros, toujours en hausse par rapport à 2023.

En 2024, 39 % des LEP avaient dépassé le nouveau plafond réglementaire de 10 000 euros, ce qui représente 62 % des encours. 28 % des LEP ont a contrario un encours inférieur à 3 000 euros. Le nombre moyen de mouvements constatés sur les LEP actifs est en hausse, avec plus d’un mouvement tous les mois (6,1 versements et 6,9 retraits par an). Les comptes inactifs, c’est-à-dire sans un versement ou un retrait depuis au moins cinq ans, représentent un peu moins de 7 % des LEP ouverts depuis plus de cinq ans (contre 8 % en 2023), et un encours de près de 3,2 milliards d’euros, en baisse par rapport à 2023.

Le recul du Plan d’Épargne Logement

Le nombre de PEL était, en 2024, de 9 millions, en baisse de 9 % par rapport à 2023.

Le taux de détention des personnes physiques poursuit ainsi sa décrue et n’est plus que de 13,3 % en 2024, contre 24 % en 2016. L’encours est également en recul. Il s’élevait à 226 milliards d’euros fin 2024 en baisse de 12 % en un an. La décollecte nette (hors intérêts) a été de 37,7 milliards d’euros.

Depuis le 1er mars 2011, tous les PEL ouverts sont automatiquement fermés au bout de quinze ans. À partir de 2026, les générations de PEL concernées seront progressivement transformées en livrets bancaires ordinaires. Ces PEL, 6,7 millions représentent un encours 142 milliards d’euros, soit 62 % de l’encours total des PEL, et les trois quarts des plans.

L’encours moyen d’un PEL diminue légèrement à 25 017 euros. 12 % de PEL sont au-dessus du plafond de 61 200 euros représentante 38 % du total de l’encours. La détention par tranches d’âge, en nombre de PEL, est assez proche de la structure de la population. Les encours restent concentrés sur les populations plus âgées, au-delà de 45 ans, qui sont traditionnellement en mesure d’épargner davantage que les plus jeunes.

Le coût fiscal et social de l’épargne réglementée

En 2024, la dépense fiscale et sociale associée aux livrets réglementés est évaluée à 3,667 milliards d’euros. Elle se décompose ainsi :

- 1,03 milliard d’euros au titre de l’exonération d’impôt sur le revenu des intérêts du Livret A (et livret bleu) ;

- 384 millions pour le LDDS ;

- 145 millions d’euros pour le LEP ;

- 426 millions d’euros pour l’épargne-logement (intérêts et primes) ;

- 11 millions d’euros pour les livrets jeunes ;

- 101 millions d’euros pour les Plans d’Épargne Populaire (PEP) ;

- 1,57 milliard d’euros d’exonérations sociales (CSG/CRDS) sur les intérêts du Livret A, LDDS, LEP, livret jeune et Livret d’Épargne Entreprise.

Rapporté à l’encours total d’épargne réglementée (956 milliards d’euros en 2024), le manque à gagner fiscal et social en représente moins de 0,4 %. En d’autres termes, 1 euro de dépense fiscale et sociale soutient près de 260 euros d’encours.

À quoi sert l’épargne réglementée ?

Le Livret A n’est pas un bas de laine tout comme le LDDS ou le LEP. Tous ces produits d’épargne contribuent au financement de l’économie.

Une part non négligeable de l’argent collecté par ces livrets est centralisée sur la Caisse des dépôts et consignations. Ainsi 31 décembre 2024, l’encours centralisé (Livret A, LDDS, LEP) atteint 397,2 milliards d’euros dont 356,1 milliards d’euros pour Livret A + LDDS et 41,1 milliards d’euros pour le LEP. La progression des encours centralisés a augmenté la taille du bilan du Fonds d’épargne et permis de porter l’encours global de prêts à 218,4 milliards d’euros (+6,9 % en 2024).

Les fonds centralisés servent des prêts à long terme au logement social/ville, au secteur public local, à la transition écologique. Les fonds non centralisés doivent, pour 80 %, aller aux PME, et au moins les trois quarts de l’augmentation d’encours non centralisé doivent financer des nouveaux prêts aux PME (obligations réglementaires).

Cœur historique de la mission du Fonds d’épargne de la Caisse des dépôts, le logement social connaît en 2024 un niveau de production exceptionnel. Les prêts « logement social/ville » atteignent, en encours, 193 milliards d’euros (+7 %, plus forte hausse depuis 2008). 20,8 milliards d’euros ont été mobilisés pour financer 107 804 logements sociaux neufs (+29 % par rapport à 2023) et réhabiliter 108 923 logements (+3 %).

La transition écologique devient l’autre grand pilier de l’emploi des fonds centralisés. En 2024, le Fonds d’épargne a octroyé 9,6 milliards d’euros de prêts « verts » (dont 6,1 milliards d’euros au logement social et 3,6 milliards d’euros au secteur public local), auxquels s’ajoutent 2,2 milliards d’euros de refinancement de nouveaux crédits bancaires contribuant à la transformation énergétique (rénovation thermique du parc privé, eau, mobilités propres, etc.). 34,6 % du flux annuel de prêts du Fonds d’épargne sont orientés vers la transition écologique. L’encours des crédits liés à celle-ci a atteint 245 milliards d’euros.

Les PME sont les grandes bénéficiaires de la part non centralisée de l’épargne réglementée. En 2024, les crédits nouveaux aux PME se sont élevés à 117 milliards d’euros. L’encours total de crédits aux PME est resté stable à 568 milliards d’euros (progression des crédits d’investissement et immobiliers compensant la baisse des lignes de trésorerie).

***

*

L’épargne réglementée apparaît, en 2024, telle qu’elle est depuis deux siècles : une force tranquille. Tranquille, parce qu’elle rassure : 956 milliards d’euros d’encours, plus de 15 % du patrimoine financier des ménages, une rémunération nette d’impôt qui protège l’épargne de précaution. 193 milliards d’euros de prêts au logement social/ville, 245 milliards d’euros de prêts à la transition écologique et 568 milliards d’euros de crédits aux PME avec un coût fiscal d’environ 4 milliards d’euros.

Les ménages français, toujours en mode écureuil

Les ménages français maintiennent un important effort d’épargne depuis plus de trois ans. En 2022, ils ont mis de côté, selon la Banque de France, 158,7 milliards d’euros soit un niveau équivalent à celui de 2021 (161,1 milliards d’euros). Ce flux est inférieur à celui de 2020, année marquée par les confinements (202,1 milliards d’euros). Il reste néanmoins nettement supérieur à son niveau d’avant la crise sanitaire (101 milliards d’euros sur la période 2015/2019).

Cette propension à épargner demeure forte comme le prouve la collecte de l’épargne réglementée. Elle a été également soulignée par l’enquête du mois d’avril d’AG2RLAMONDIALE – AMPHITEA – LE CERCLE DE L’EPARGNE. Selon cette enquête, 65 % des Français privilégient la réduction de leurs dépenses pour faire face à la baisse de leur pouvoir d’achat en lien avec la résurgence de l’inflation. Seulement 27 % ont indiqué qu’ils pourraient être amenés à puiser dans leur épargne. 22 % des Français ont, par ailleurs, l’intention d’épargner davantage que dans le passé.

Un taux d’épargne toujours élevé

À fin 2022, le taux d’épargne en France n’a pas retrouvé son niveau d’avant la crise sanitaire. Cette situation est également constatée en Allemagne et au Royaume-Uni. En revanche, en Italie et en Espagne, le taux a retrouvé son niveau d’avant la pandémie. Aux Etats-Unis, il y est même inférieur en étant à son plus bas niveau depuis 2008.

Au quatrième trimestre 2022, le taux d’épargne était, en France, de 16,3 % du revenu disponible brut, contre 16,1 % au troisième. Pour l’ensemble de l’année, le taux d’épargne était de 18,6 % du revenu disponible brut, contre 15 % avant la crise sanitaire. Le taux d’épargne financière s’est élevé à 8,8 %.

Banque de France

Au quatrième trimestre 2022, le flux trimestriel net de placements des ménages s’est élevé à 26,8 milliards, en recul de 15,1 milliards d’euros par rapport au trimestre précédent. L’épargne investie en produits de taux diminue (14,8 milliards d’euros après 34,6 au troisième trimestre), en raison d’un flux net négatif sur les dépôts à vue (-14,1 milliards d’euros). En revanche, les flux nets d’actifs sous forme de produits de fonds propres augmentent (14,2 milliards d’euros, contre 7,5 au troisième trimestre. Les ménages ont augmenté leurs versements en unités de compte sur les contrats d’assurance vie (8,8 milliards d’euros contre 4,9 au troisième trimestre).

Les premières données collectées par la Banque de France pour le premier trimestre 2023 témoignent d’une forte progression des flux d’épargne vers les produits réglementées et d’un dégonflage des dépôts à vue (-18,2 milliards).

Patrimoine financier des ménages, près de 5800 milliards d’euros

Le patrimoine financier brut des ménages français s’élevait, selon la Banque de France en France, au quatrième trimestre 2022, à 5785 milliards d’euros. Au cours du dernier trimestre 2022, il a progressé de 122,5 milliards d’euros du fait du rebond des cours boursiers et du maintien de flux financiers positifs. Sur un an, le patrimoine financier des ménages est, en revanche, en baisse de 260,9 milliards d’euros, en raison de la perte de valeur des actifs sur cette période.

Banque de France

Au quatrième trimestre 2022, l’encours des produits de taux s’élevait à 3638 milliards d’euros. Il représentait 63 % de celui du patrimoine financier. Le numéraire et les dépôts à vue enregistraient un encours de 797 milliards d’euros en recul de 20 milliards d’euros par rapport au trimestre précédent en raison d’arbitrages en faveur de l’épargne réglementée. L’encours de celle-ci a atteint, au quatrième trimestre 2022, le niveau record de 874 milliards d’euros, contre 862 milliards d’euros au trimestre précédent.

L’encours de l’assurance vie et de l’épargne retraite en fonds euros était de 1470 milliards d’euros au quatrième trimestre 2022.

Sur les 2070 milliards d’euros de produits de fonds propres détenus par les ménages, 326 milliards d’euros l’étaient sous forme d’actions cotées. L’assurance vie et l’épargne retraite en unités de compte représentaient 436 milliards d’euros.

Les livrets bancaires toujours aussi peu rémunérés

Pour le moment, la hausse des taux d’intérêt n’a pas d’effet sur la rémunération des livrets bancaires fiscalisés qui était de 0,09 % en juin selon la Banque de France.

Taux moyens de rémunération des encours de dépôts bancaires, en % et CVS (a)

| juin -2021 | avr – 2022 | mai -2022 (e) | juin- 2022 (f) | |

| Taux moyen de rémunération des encours de dépôts bancaires | 0,43 | 0,50 | 0,50 | 0,50 |

| Ménages | 0,65 | 0,79 | 0,78 | 0,78 |

| dont : – dépôts à vue | 0,02 | 0,01 | 0,01 | 0,01 |

| – comptes à terme <= 2 ans (g) | 0,43 | 0,40 | 0,39 | 0,39 |

| – comptes à terme > 2 ans (g) | 0,91 | 0,72 | 0,70 | 0,69 |

| – livrets à taux réglementés (b) | 0,53 | 1,07 | 1,07 | 1,07 |

| dont : livret A | 0,50 | 1,00 | 1,00 | 1,00 |

| – livrets ordinaires | 0,10 | 0,09 | 0,09 | 0,09 |

| – plan d’épargne-logement | 2,60 | 2,58 | 2,58 | 2,58 |

| SNF | 0,13 | 0,09 | 0,09 | 0,09 |

| dont : – dépôts à vue | 0,08 | 0,04 | 0,04 | 0,04 |

| – comptes à terme <= 2 ans (g) | 0,13 | 0,09 | 0,09 | 0,11 |

| – comptes à terme > 2 ans (g) | 0,72 | 0,61 | 0,61 | 0,62 |

| Pour mémoire : | ||||

| Taux de soumission minimal aux appels d’offres Eurosystème | 0,00 | 0,00 | 0,00 | 0,00 |

| Euribor 3 mois (c) | -0,54 | -0,45 | -0,39 | -0,24 |

| Rendement du TEC 5 ans (c), (d) | -0,41 | 0,79 | 0,94 | 1,50 |

Note : En raison des arrondis, la somme peut légèrement différer du total des composantes

a. Les taux d’intérêt présentés ici sont des taux apparents calculés en rapportant les flux d’intérêts courus des mois sous revue à la moyenne mensuelle des encours correspondants. Pour les différents types de dépôts, y compris ceux dont la rémunération est progressive, ils correspondent à la moyenne des conditions pratiquées lors du mois sous revue par les établissements de crédit français sur les dépôts des sociétés et des ménages (y compris institutions sans but lucratif au service des ménages) résidents.

b. Les livrets à taux réglementés comprennent les livrets A, livrets bleu, livrets de développement durable, comptes épargne-logement, livrets jeunes et livrets d’épargne populaire.

c. Moyenne mensuelle.

d. Taux de l’Échéance Constante 5 ans. Source : Comité de Normalisation Obligataire.

e. Données révisées.

f. Données provisoires.

g. Y compris les bons de caisse, autres comptes d’épargne à régime spécial, plans d’épargne populaire et emprunts subordonnés.

Les particuliers profitent des taux bas pour s’endetter ou renégocier leurs vieux prêts

Selon la Banque de France, la demande de crédits des particuliers reste soutenue en France. Le taux de croissance annuel des crédits aux particuliers a été de + 3,9 % en septembre, après + 4,0 % en août. Le taux de croissance annuel des crédits à l’habitat s’établit à + 3,8 % contre + 3,7 % en août.La production de crédits nouveaux à l’habitat (cvs) continue d’augmenter (23,7 milliards d’euros en septembre, après 23,1 milliards d’euros en août) soutenue par les renégociations qui représentent désormais un peu plus de la moitié des nouveaux prêts (part non cvs de 51,6 %). Hors renégociations et rachats, la durée moyenne des crédits nouveaux à l’habitat s’élève à 19 ans en juillet 2016 soit 5 mois de plus qu’en juillet 2015. Les taux d’intérêt des crédits à l’habitat à long terme à taux fixe diminuent de nouveau (1,68 % en septembre, après 1,72 %). Depuis le début de l’année 2016, la baisse des taux des crédits à l’habitat toutes durées s’élève à 65 points de base (2,33 % en décembre 2015).

Les crédits à la consommation connaissent, en revanche, une moindre progression,+ 4,1 % en septembre contre + 5,6 % en août. Cette baisse est liée à un effet de base, le mois de septembre de l’année dernière avait, en effet, enregistré une forte croissance.

Lire le communiqué de la Banque de France

L’épargne liquide peu rémunérée attire encore les Français

Selon la Banque de France, es placements monétaires des résidents auprès des institutions financières monétaires françaises continuent d’augmenter : + 5,0 %, après + 4,9 % en août. Même s’il y a une petite décélération, les dépôts à vue progressent encore vivement + 10,1 %, après + 11,2 %.

En rythme annuel, les encours sur les livrets augmentent comme en témoignent les derniers résultats du Livret A (+ 0,3 %, après – 0,4 %). Le taux de croissance annuel de ce produit est positif (+ 0,8 %) pour la première fois depuis deux ans.

France : ressources monétaires des institutions financières monétaires

| Encours (en Mds €) (a) | Taux de croissance annuel (en %) (a) | |||

| sept-16 | juil-16 | août-16 | sept-16 | |

| Dépôts à vue | 804 | 12,1 | 11,2 | 10,1 |

| = Ressources résidentes incluses dans M1 | 804 | 12,1 | 11,2 | 10,1 |

| Dépôts à terme ≤ 2 ans | 134 | -2,3 | 0,5 | -4,0 |

| + Comptes sur livret | 611 | -0,5 | -0,4 | 0,3 |

| = Ressources résidentes incluses dans M2-M1 | 745 | -0,9 | -0,2 | -0,5 |

| Titres d’OPC monétaires | 266 | 1,4 | 1,2 | 5,8 |

| + Pensions | 19 | -6,1 | -14,0 | -15,6 |

| + Titres de créance ≤ 2 ans | 68 | 10,6 | 13,5 | 16,1 |

| = Ressources résidentes incluses dans M3-M2 | 353 | 2,5 | 2,4 | 6,2 |

| Total des ressources résidentes incluses dans M3 | 1 901 | 4,9 | 4,9 | 5,0 |

| + Engagements monétaires bruts vis-à-vis du reste de la zone euro | 178 | 4,5 | 4,6 | 5,7 |

| – Avoirs monétaires bruts vis-à-vis du reste de la zone euro | 39 | -4,0 | -5,3 | 8,7 |

| = Composante française de l’agrégat monétaire M3 de la zone euro | 2 039 | 5,0 | 5,0 | 5,0 |

| (a) Données cvs. | ||||

| Source : BdF | ||||

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com