Accueil >

Assurance vie – Plan d’Epargne Retraite : les nouvelles obligations des distributeurs

L’Autorité de contrôle prudentiel et de résolution (ACPR) a publié le jeudi 21 novembre la Recommandation 2024-R-02 concernant le devoir de conseil que les assureurs doivent exercer vis-à-vis des assurés. Cette recommandation font suite à plusieurs contrôles menés par l’ACPR et sont dans le prolongement des dispositions de la loi relative à l’industrie verte qui accroit ce devoir de conseil. L’ACPR fixe ainsi un cadre renforcé au recueil des informations et à l’exercice du devoir de conseil par les distributeurs d’assurance. Il s’inscrit dans la continuité des exigences européennes et de la directive IDD (Insurance Distribution Directive), tout en apportant des précisions adaptées au contexte français. Le texte prévoit un calendrier d’entrée en vigueur des nouvelles obligations entre 2025 et 2028.

- Contexte et périmètre

L’ensemble des produits d’assurance individuels et de groupe, à l’exception des grands risques et des contrats collectifs obligatoires souscrits par les employeurs sont concernés. En revanche, sont exclus des recommandations, les produits de capitalisation et d’assurance-vie non susceptibles de versements ou arbitrages.

Les recommandations visent à garantir un conseil approprié, une protection renforcée des clients, et la traçabilité des informations collectées. Elles s’appliquent aux distributeurs en France, y compris en libre prestation de services.

- Recueil des informations

Les distributeurs sont appelés à recueillir des informations via des questions claires, précises et compréhensibles, notamment par des arbres de décision adaptés.

Ils devront être amenés à identifier les exigences spécifiques du souscripteur, son niveau de couverture souhaité, et éviter les doublons inutiles (cumul d’assurances).

Pour les produits de capitalisation et d’assurance-vie avec valeur de rachat, les distributeurs devront :

- Analyser la situation financière, familiale et professionnelle du client ;

- Évaluer sa capacité à subir des pertes et ses connaissances financières ;

- Déterminer ses objectifs de souscription et son horizon d’investissement ;

- Expliquer clairement les risques associés aux profils d’investissement et options disponibles.

Les distributeurs devront également recueillir les préférences des clients concernant les critères environnementaux, sociaux et de gouvernance (ESG) en conformité avec les réglementations européennes.

Les informations recueillies doivent être conservées tout au long de la durée du contrat et justifiables en cas de contrôle. Des contacts périodiques avec les clients sont recommandés pour s’assurer que le contrat reste adapté à leurs besoins évolutifs.

Les distributeurs devont « déterminer objectivement le profil de risque » du client au regard du niveau de risque qu’il est prêt à supporter en « attirant son attention, par exemple au moyen de plusieurs scénarios d’évolution de l’épargne, sur le fait qu’un support pouvant offrir un rendement élevé est généralement la contrepartie d’une prise de risque plus élevée » ou encore en « définissant de manière compréhensible et précise les différents profils de risque et, le cas échéant ». La recommandation étend « le conseil dans la durée en assurance vie à la plupart des contrats pour des raisons d’équité ». L’ACPR « prône une vigilance accrue des distributeurs sur la commercialisation de certains supports en unités de compte comportant des conditions au rachat, en particulier lorsque des indemnités de rachat sont prévues ».

- Implications et obligations pour les distributeurs

Les distributeurs auront le devoir d’expliquer en détail leurs recommandations, notamment en cas d’incohérences dans les réponses du client. L’accompagnement doit inclure des exemples chiffrés et des explications claires sur les garanties et restrictions.

Le personnel de vente doit disposer d’une formation continue sur les produits et les processus de recueil des informations pour assurer la qualité des conseils.

L’APCR encourage le développement des outils en ligne pour faciliter le recueil des informations et accélérer la fourniture de conseils adaptés.

D’ici à 2028, les distributeurs devront prendre contact avec leurs clients en cas d’absence d’opération pendant 4 années ou 2 années lorsqu’un service de recommandation personnalisée avait été fourni, afin d’actualiser l’ensemble des informations recueillies antérieurement et « s’assurer que le contrat et ses options d’investissement sont toujours cohérents avec ses exigences et besoins ».

Les distributeurs devront également informer les clients des conséquences fiscales d’une demande de rachat dans le délai de huit années suivant la conclusion du contrat et du versement de primes après les 70 ans du souscripteur.

La mise à jour de la recommandation prend aussi en compte « l’intégration des préférences des clients en matière de durabilité dans le devoir de conseil » en assurance vie. « A ce titre, elle préconise de fournir aux clients une information claire, exacte et non trompeuse leur permettant d’investir en connaissance de cause en fonction de leurs préférences en matière extra-financière », souligne l’APCR.

En ce qui concerne plus spécifiquement le Plan d’Epargne Retraite, le distributeur devra, notamment, attirer l’attention de l’adhérent quant au caractère non disponible de l’épargne investie et sur les modalités de sortie anticipée ; l’informer sur les options de sortie du plan (rente ou capital) ainsi que sur les incidences fiscales de chacune des options. Quand le conseil porte sur un transfert des droits individuels en cours de constitution d’un produit de retraite fermé à la commercialisation vers un contrat PER, les distributeurs devront exposer les raisons qui motivent la préconisation de cette opération au regard des caractéristiques propres au nouveau contrat et notamment de ses frais.

- Enjeux pour le secteur

Les nouvelles règles de l’APCR relèvent le niveau d’exigence pour les distributeurs de produits d’assurance. Ils seront amenés à revoir leurs processus afin d’éviter les sanctions liées à une mauvaise évaluation des besoins ou des profils des clients.

La conformité au règlement général de protection des données (RGPD) est essentielle pour garantir la pertinence et la proportionnalité des données collectées.

La mise en œuvre nécessitera des investissements dans la formation, les systèmes d’information, et la création de processus internes pour assurer une traçabilité et un suivi rigoureux.

La Recommandation ACPR 2024-R-02 oblige à une professionnalisation du conseil en assurance. Elle augmente un peu plus les obligations en matière de recueil d’informations, de personnalisation des recommandations et de suivi client. Pour les distributeurs, elle représente un défi opérationnel mais aussi une opportunité d’améliorer la satisfaction client et d’accroître leur compétitivité dans un marché en pleine mutation.

Assurance vie -: la petite année 2023

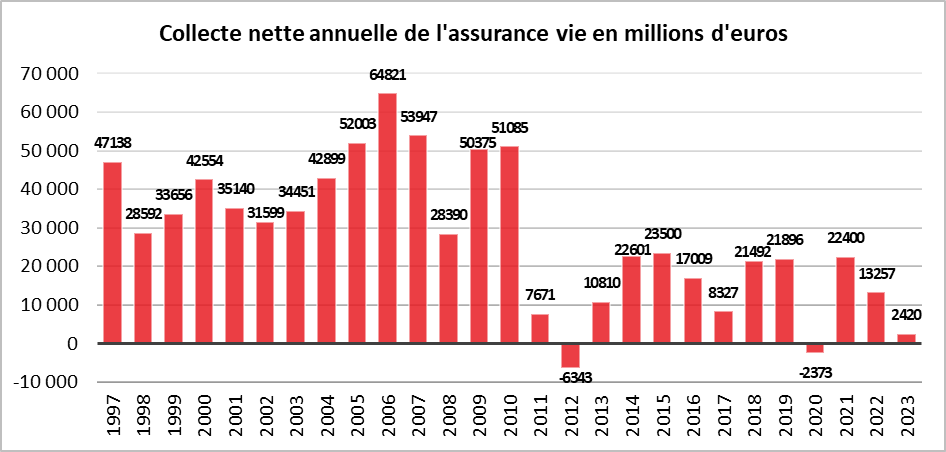

En 2023, l’assurance vie a été victime de l’inversion des taux, les taux courts étant devenus supérieurs aux taux longs en raison du durcissement de la politique monétaire décidé par la Banque Centrale Européenne. Sur l’ensemble de l’année, la collecte nette de l’assurance vie, tout juste positive, a, été de 2,4 milliards d’euros. Il s’agit de la troisième plus faible collecte de l’assurance vie depuis 1997. Ce résultat est imputable à la décollecte importante sur les fonds euros. En revanche, l’assurance vie demeure de loin le premier placement des ménages avec un encours de 1923 milliards d’euros ce qui constitue un nouveau record.

Cercle de l’Épargne – données France Assureurs

Les unités de compte supplantent les fonds euros

La décollecte nette pour les fonds euros a été, en 2023, de plus de 27 milliards d’euros. Il s’agit de la plus importante décollecte de ces dix dernières années. En 2022, elle s’était élevée à 25 milliards d’euros. Elle a été plus que compensée par la collecte nette des unités de compte (30 milliards d’euros).

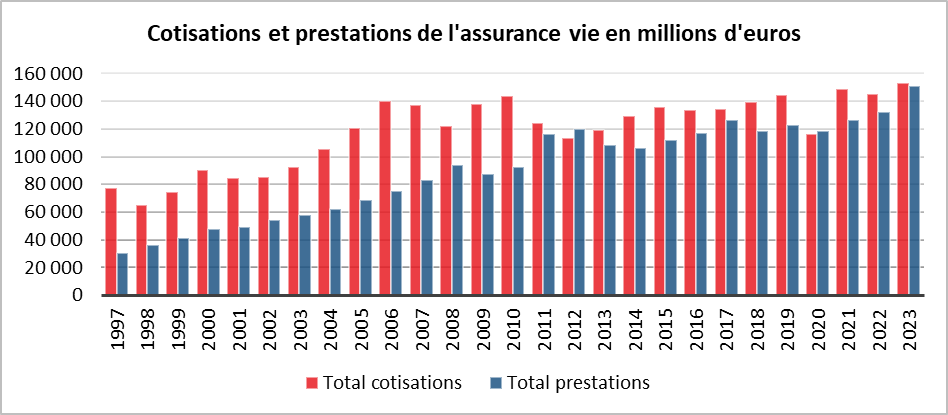

Les unités de compte ont représenté, en 2023, 41 % de l’ensemble de la collecte de l’assurance, soit mieux qu’en 2022 (40 %). Leur collecte, en progression de 8 % par rapport à 2022, a porté celle de l’assurance vie, les fonds euros ne connaissant qu’une croissance de 4 %.

Les cotisations brutes ont ainsi atteint 153 milliards d’euros, ce qui constitue un bon résultat.

Des rachats plus importants

L’année 2023 a été marquée par de forts rachats. Les prestations se sont élevées à 150,8 milliards d’euros, en hausse de +14 %. Les assurés ont fait des rachats essentiellement sur leurs fonds euros au profit des contrats à terme ou des livrets réglementés mieux rémunérés. Ils ont également utilisé plus fréquemment que dans le passé l’argent de leur assurance vie pour financer leurs achats immobiliers. Le poids des apports est, en effet, en augmentation, en réaction à la hausse des taux d’intérêt. La progression des prestations est enfin provoquée par le vieillissement de la population. L’augmentation du nombre de décès s’accompagne de celle des liquidations de contrat dans le cadre des successions.

Cercle de l’Épargne – données France Assureurs

Une fin d’année en roue libre pour l’assurance vie

La collecte nette a été négative en décembre de 900 millions d’euros pour la quatrième fois de l’année. En novembre, elle avait été positive de 551 millions d’euros et en décembre 2022 de 188 millions d’euros. Depuis 2013, la décollecte de 2023 est la troisième enregistrée pour un mois de décembre qui est traditionnellement un mois moyen pour l’assurance vie. Sur les dix dernières années, la collecte moyenne était de 500 millions d’euros. Le mauvais résultat de 2023 s’explique par un niveau élevé des prestations et un tassement des cotisations. Les ménages n’ont pas été sensibles, en fin d’année, aux taux promotionnels des compagnies d’assurance vie te leur ont préféré les livrets réglementés.

Des ménages pragmatiques et opportunistes

En 2023, les assurés ont été pragmatiques et opportunistes en sortant des fonds euros dont le rendement est peu attractif tout en continuant d’acheter des unités de compte au moment où les marchés sont haussiers. Le CAC 40 a gagné plus de 15 % sur l’ensemble de l’année 2023.

En matière de placement avec garantie en capital, les épargnants ont privilégié les livrets réglementés (39 milliards d’euros de collecte pour l’ensemble Livret A et les LDDS ainsi que 20 milliards pour le LEP). Les contrats à terme ont également enregistré des flux entrants importants, supérieurs 40 milliards d’euros.

Un comeback en 2024 ?

L’assurance vie a été à la peine en 2023 en raison d’un déficit de compétitivité par rapport aux livrets réglementés et aux dépôts à terme. Les annonces des résultats des rendements 2023 des fonds euros devraient redonner quelques couleurs à l’assurance vie. Une partie de l’écart avec les livrets réglementés devrait être comblée. Pour 2024, la baisse des taux directeurs des banques centrales, prévue d’ici la fin du premier semestre, et celle de l’inflation devraient également avantager les fonds euros. Leur rendement, par effet d’inertie et par un meilleur respect de la hiérarchie des taux, devrait continuer à augmenter. Pour 2024, les fonds euros peuvent espérer, avant impôt, faire jeu égal avec le Livret A. Ils devraient prendre l’avantage sur les contrats à terme dont les rendements devraient être moins attractifs avec la baisse des taux directeurs des banques centrales. La diminution de l’inflation devrait, par ailleurs, permettre le retour d’un rendement réel positif pour l’assurance vie.

Le PER poursuit sur sa lancée

Au mois d’octobre, 140 000 Plans d’Epargne Retraite ont été ouverts dont 103 000 par des nouveaux assurés. 37 000 sont issus de transferts en provenance d’autres contrats d’épargne retraite. Les versements sur les PER ont atteint, en octobre, 1,1 milliard d’euros, dont 479 millions d’euros au titre des cotisations et 606 millions d’euros au titre des transferts. Par rapport au mois d’octobre 2020, le nombre de nouveaux assurés progresse de +55 % et leurs cotisations sont en hausse de +60 %.

En cumul depuis le début de l’année, les versements sur un PER s’élèvent à 11,7 milliards d’euros pour 1 018 000 nouveaux assurés.

La collecte nette des PER s’élève à 367 millions d’euros sur le mois d’octobre et 3,3 milliards d’euros depuis le début de l’année.

Fin octobre, les PER comptabilisaient 2,4 millions d’assurés pour 26,1 milliards d’euros de provisions mathématiques.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com