Le Coin des Epargnants du 19 février 2022 : les marchés entre guerre et paix

Les marchés entre guerre et paix en Ukraine

Entre les annonces de retraits de certaines troupes russes à la frontière ukrainienne et les bombardements dans le Donbass, la situation à l’Est de l’Union européenne est confuse et tendue. Des signaux inquiétants s’accumulent dans les régions ukrainiennes proches de la Russie. La perspective d’une issue diplomatique, qui avait rassuré les marchés financiers, s’estompe. Une rencontre est prévue en fin de semaine prochaine entre le secrétaire d’Etat américain Antony Blinken et son homologue russe, Sergueï Lavrov. Le premier a toutefois conditionné l’entrevue à l’absence d’intrusion russe en Ukraine.

Les marchés « actions » étaient orientés à la baisse. Le CAC 40 a perdu plus de 1 % cette semaine. Depuis le début de l’année, l’indice parisien n’aura connu que deux semaines de hausse. Le Dow Jones et le Nasdaq sont également en recul. Depuis le début de l’année, ils ont perdu respectivement 6,22 %et 13,40 %.

Les taux d’intérêt des obligations d’Etat étaient néanmoins en recul, le taux de l’obligation du Trésor américain à 10 ans est repassé en-dessous de 2 %.

Sur le marché des matières premières, les cours du pétrole ont continué de se replier après avoir atteint des sommets vieux de sept ans en début de semaine. Ce retournement semble lié à l’espoir d’un prochain accord sur le nucléaire iranien qui pourrait ramener quelque 1,3 million de barils par jour sur le marché.

La BCE prépare son changement de cap monétaire

Isabel Schnabel, membre du directoire de la Banque Centrale Européenne, et François Villeroy de Galhau, le gouverneur de la Banque de France, qui ne sont pas les défenseurs les plus zélés de l’orthodoxie monétaire ont, cette semaine, appelé à la fin des achats nets d’obligations dans le cadre du programme d’achats d’actifs (APP – asset purchase programme). Ils justifient leur position par la nouvelle hausse record de l’inflation en janvier et par la baisse du chômage qui a atteint son plus bas niveau historique de 7 % dans la zone euro. Isabel Schnabel a déclaré que « le risque d’agir trop tard a augmenté ». Lancé en 2015 pour éviter la déflation, le programme d’achats avait été arrêté en 2018 avant d’être repris avant même la crise sanitaire, à la fin de l’année 2019, dans un climat économique morose. Le taux d’inflation stagnait alors autour de 1,2 %. François Villeroy de Galhau dans un discours à la London School of Economics a indiqué qu’il fallait désormais faire redescendre l’inflation vers la cible de 2 %. Il a déclaré qu’il « n’y a plus vraiment de raison aujourd’hui d’appuyer sur la pédale d’accélérateur en augmentant notre stock d’actifs ». Il a ajouté également que « maintenir sans limitation les achats nets d’actifs jusqu’à octobre ne semble pas approprié, car cela nous lie les mains trop longtemps ». Le Gouverneur de la Banque de France propose de renforcer le rythme de réduction des achats annoncé lors de la réunion de décembre. À l’époque, pour atténuer les effets de la fin du programme spécial pandémie (PEPP), il avait été prévu une augmentation temporaire de l’enveloppe de l’APP en mars, puis une diminution progressive chaque trimestre. Il recommande de procéder à des ajustements tous les deux mois, voire tous les mois, afin d’arriver à un arrêt des acquisitions nettes « au cours du troisième trimestre ».

La perspective d’une fin des achats de l’APP a provoqué une hausse des taux d’intérêt des pays d’Europe du Sud. Le taux italien à 10 ans a atteint, mercredi, 2 %, un niveau qu’il n’avait plus atteint depuis mai 2020. Le pays est l’un des premiers bénéficiaires du soutien de la banque centrale.

Isabelle Schnabel n’a, par ailleurs, pas exclu une remontée des taux directeurs de la banque centrale d’ici la fin de l’année tout en temporisant. Elle a précisé que la remontée des taux pourrait survenir à la fin du processus d’arrêt des rachats nets d’actifs. François Villeroy de Galhau propose de supprimer cette indication temporelle pour offrir plus de souplesse à la BCE afin notamment de prendre en compte l’évolution des perspectives économiques à l’automne.

Le tableau des marchés de la semaine

| Résultats 18 février 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 929,63 | -1,17 % | 7 153,03 |

| Dow Jones | 34 079,18 | -1,90 % | 36 338,30 |

| Nasdaq | 13 548,07 | -1,76 % | 15 644,97 |

| Dax Xetra allemand | 15.042,51 | -2,48 % | 15 884,86 |

| Footsie | 7 513,62 | -1,92 % | 7 384,54 |

| Euro Stoxx 50 | 4 074,28 | -1,95 % | 4 298,41 |

| Nikkei 225 | 27 122,07 | -2,07 %,93 % | 28 791,71 |

| Shanghai Composite | 3 490,76 | +0,80 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,682 % | -0,072 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | +0,178 % | -0,109 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,927 % | -0,101 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1322 | -0,10 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 897,090 | +2,13 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 93,070 | -1,83 % | 78,140 |

Les cryptoactifs séduisent les Français

Une majorité de Français (77 %) a déjà entendu parler des cryptos. Ce résultat provient du sondage réalisé par KPMG/Ipsos, du mois de décembre 2021, pour l’Association pour le développement des actifs numériques (Adan).15 % des sondés connaîtraient par ailleurs les NFT (jetons non fongibles). Selon la dernière enquête du Cercle de l’Épargne réalisée en septembre 2021, 11 % des Français estimaient que le bitcoin était un placement rentable contre 2 % en 2019. La forte appréciation du bitcoin et sa notoriété croissante ont contribué à cette évolution. Aux États-Unis, 11 % de la population auraient acquis des cryptoactifs. En France, en 2021, 8 % des Français ont déclaré avoir déjà investi dans les cryptos, selon le sondage précité réalisé par KPMG. Ils n’étaient que 3 % en 2020. Les détenteurs de cryptoactifs seraient ainsi plus nombreux que les détenteurs d’actions en direct (6,7 % des Français, selon l’Autorité des marchés financiers).

Les Français qui sont réticents à prendre des risques avec des actions le seraient moins à l’encontre des cryptoactifs. La « cryptomania » est une affaire de jeunes de moins de 35 ans. Selon l’enquête du cercle de l’Épargne, 22 % des 25/34 ans jugent cet actif particulièrement rentable, contre seulement 3 % des plus de 65 ans.

Parmi les 8 % de détenteurs de cryptoactifs, en France, 61 % se sont lancés il y a moins de trois ans, notamment pendant le premier confinement de 2020.

Ce sont les indépendants qui sont les plus susceptibles d’investir dans le bitcoin et autres cryptoactifs. Ils sont 37 % à juger ce placement rentable.

La Cour des comptes s’inquiète de l’évolution de la dette publique

Selon la Cour des comptes, le déficit public est passé de 75 milliards d’euros en 2019 (soit 3,1 points de PIB) à 209 milliards d’euros en 2020 (soit 9,1 points de PIB). Cette augmentation était la conséquence de la dégradation des recettes due à la récession et du coût pour les finances publiques des dispositifs de soutien. En 2021, selon la dernière loi de finances rectificative, le déficit public resterait élevé à 8,2 points de PIB, le rebond des recettes étant en grande partie compensé par des dépenses publiques toujours en forte hausse. Le Gouvernement espère que le déficit public final pour 2021 sera plus près de 7 % que de 8 % du PIB sous l’effet notamment d’un déficit budgétaire réduit de 34,5 milliards d’euros

En 2022, le déficit se maintiendrait à un niveau élevé, -129 milliards d’euros, soit -5 points de PIB. Il dépasserait de près de trois points le déficit (hors impact de la transformation du CICE en baisse de cotisations) d’avant la crise sanitaire. Le déficit attendu en 2022 dépasserait ainsi le critère de déclenchement de la procédure de déficit excessif. La clause dérogatoire du pacte de stabilité et de croissance permettant aux États membres de s’écarter des exigences budgétaires normalement applicables en raison des circonstances exceptionnelles sera toujours d’actualité pour l’année 2022.

Des impôts en repli relatif

Grâce aux réductions d’impôt, le taux de prélèvements obligatoires en France est orienté à la baisse. Il devrait passer de 44,5 % en 2020 à 43,8 % en 2021 puis 43,4 % du PIB en 2022. Sans ces réductions d’impôts, le taux de prélèvement obligatoire serait resté constant, à un niveau proche de celui de 2020.

Avec la reprise de l’économie, les recettes augmentent rapidement. Les recettes tirées droits de mutation à titre onéreux ont enregistré une hausse de 21,9 % en 2021, celles de la TVA ont progressé de 11,8 %, la taxe intérieure de consommation sur les produits énergétiques (TICPE) de +8,3 % et l’impôt sur les sociétés de 10,3 %. En 2022, l’impôt sur le revenu devrait augmenter de +8,5 % et la TVA de 6,3 %, soit des hausses supérieures à celle du PIB. La Cour des comptes souligne que le gouvernement a sous-évalué dans ses lois de finances le rebond des recettes publiques.

Les réductions d’impôt ont porté sur 15,6 milliards d’euros en 2021 et elles devraient atteindre 10,1 milliards d’euros en 2022 sur un montant total de prélèvements obligatoires de 1 125 milliards d’euros.

En 2021, la baisse des impôts à la production décidée dans le cadre du plan de relance (-10,6 milliards d’euros) est venue s’ajouter à celles décidées avant la crise, concernant l’impôt sur les sociétés (-3,7 milliards d’euros) et la taxe d’habitation (-2,6 milliards d’euros). En 2022, la principale baisse d’impôt concerne la taxe intérieure sur la consommation finale d’électricité (TICFE) pour faire face à la hausse des tarifs (« bouclier tarifaire »), adoptée par amendement au projet de loi de finances initiale pour 2022 pour un coût estimé de 5,9 milliards d’euros.

Selon la dernière prévision disponible, la limitation de la hausse des prix de l’électricité à 4 % coûterait 8 milliards d’euros au budget de l’État du fait de la quasi disparition de la TICFE, contre 5,9 milliards d’euros provisionnés au moment du Projet de loi de finances initiale de 2022, auxquels s’ajouteraient environ 8 milliards d’euros à la charge d’EDF à qui l’État a demandé d’augmenter de 20 % la production qu’elle vend à ses concurrents au tarif réglementé, soit à un niveau très inférieur aux prix de marché. La deuxième tranche de réduction de la taxe d’habitation sur les résidences principales des ménages des deux derniers déciles de revenus devrait réduire les recettes publiques de 2,8 milliards d’euros tandis que la dernière étape de baisse du taux d’impôt sur les sociétés pèserait sur son produit à hauteur de 2,9 milliards d’euros.

Un retour progressif à la normale pour les dépenses publiques

En 2021, les dépenses publiques sont restées supérieures à leur niveau d’avant-crise. Elles représenteraient 59,8 % du PIB et devraient s’élever à 55,7 % en 2022. Elles seraient ainsi supérieures de près de deux points de PIB, soit environ 50 milliards d’euros par rapport à leur niveau de 2019 (53,8 %).

Cette croissance s’explique, par les mesures de soutien et de relance prises pour faire face à la crise sanitaire surtout en 2021 et à un degré moindre en 2022. Après avoir atteint près de 70 milliards d’euros en 2020, elles ont atteint 90 milliards d’euros en 2021. En 2022, elles diminueraient tout en mobilisant 30 milliards d’euros, principalement au titre du plan de relance. Le niveau des mesures de soutien et de relance résiduelles en 2022 (1,1 point de PIB) n’expliquerait ainsi qu’en partie la hausse de près de deux points de PIB de la dépense publique entre 2019 et 2022.

Après avoir fortement augmenté en 2021, les dépenses totales de l’État (534,6 milliards d’euros en 2021) reculeraient de plus de 30 milliards d’euros du fait de la baisse des dépenses de soutien et de relance. Les dépenses hors crise de l’État seraient en hausse de près de 11 milliards d’euros en 2021 et de 8 milliards d’euros en 2022. Pour 2021, cette augmentation intègre l’indemnité inflation (+3,6 milliards d’euros) et la compensation par l’État des pertes de recettes, en raison de la crise, de certains organismes publics (2,6 milliards d’euros), dont France compétences (+2 milliards d’euros). Pour 2022, une partie significative (plus de 4 milliards d’euros) de cette progression provient de dépenses couvertes par des lois de programmation sectorielles. Pour 2022 toujours, de nouvelles mesures contribuent à la hausse des dépenses de l’État : mesures en faveur du personnel de l’enseignement scolaire (0,7 milliard d’euros), politique du handicap (0,6 milliard d’euros), accès au logement (0,6 milliard d’euros), hébergement d’urgence (0,5 milliard d’euros).

Les dépenses des administrations publiques locales devraient avoir atteint 280 milliards d’euros en 20211, en hausse de 4,7 %. Pour 2022, une augmentation de 2,7 % est attendue. Le dynamisme de 2021 s’explique principalement par la forte progression de l’investissement en 2021 (+12,3 %). Cette expansion fait plus que compenser le repli de l’investissement local en 2020 (-5,5 %), année marquée par l’arrêt des chantiers en raison de la crise sanitaire et des élections municipales. Les dépenses hors investissement des administrations publiques locales augmenteraient également en 2021 et 2022, de près de +2,3 % en moyenne sur les deux années, soit bien plus qu’en 2020 (+0,7 %).

Les dépenses des administrations de sécurité sociale (environ 660 milliards d’euros en 2021) progresseraient de 3,6 % en 2021 avant de se stabiliser en 2022 malgré la très forte baisse des dépenses de crise en matière de santé et d’assurance chômage. Les dépenses de santé dans le champ de l’Objectif national de dépenses d’assurance maladie (Ondam) progresseraient en 2021 de 8,2 % à périmètre constant, tirées par les dépenses du « Ségur de la santé » (9,9 milliards d’euros). Elles reculeraient en 2022 (-1 %) sous l’effet du repli attendu de près de 10 milliards d’euros des mesures pour faire face à la crise sanitaire (vaccins, tests principalement). En neutralisant cet effet, les dépenses de santé progresseraient de 3,8 %, soutenues par les mesures décidées dans le cadre du « Ségur de la santé » (2,7 milliards d’euros de dépenses supplémentaires). Les dépenses de santé sont dépendantes de l’évolution de la crise sanitaire, la cinquième vague épidémique pouvant conduire, selon sa durée et son intensité, à dépasser les prévisions pour 2021 et la provision de 5 milliards d’euros prévue dans la loi de financement de la sécurité sociale pour 2022 pour faire face à l’épidémie. Après avoir atteint un pic en 2020 (50,1 milliards d’euros), les dépenses d’assurance chômage reculeraient nettement pour s’établir à 46,1 milliards d’euros en 2021 et à 37,2 milliards d’euros en 2022, sous l’effet de l’amélioration du marché du travail, de la réduction du recours à l’activité partielle (-8,4 milliards d’euros entre 2020 et 2022) et de la réforme de l’assurance chômage (-1,9 milliards d’euros en 2022).

Au total, en 2022, la progression en volume des dépenses, hors dépenses de crise qui se seraient accrues de +1,1 %, serait légèrement inférieure à la croissance potentielle (+1,35 %). Cette situation reflète toutefois en partie l’évolution des charges d’intérêts, qui reculeraient de 4,2 milliards d’euros (-13,1 %) en 2022, sous l’effet de la baisse régulière des taux depuis plusieurs années et des charges payées sur les titres indexés plus faibles.

Hors cet effet sur les charges d’intérêts, la croissance en volume des dépenses non directement liées à la crise n’aurait pas été de 1,1 % mais de 1,5 %, soit un niveau proche de l’estimation de la croissance du PIB potentiel (1,35 %). Ainsi, en 2022, l’évolution de la dépense hors soutien et relance et hors charges d’intérêts ne permettrait pas de réduire le déficit structurel.

La trajectoire de la dette publique française pourrait poser un problème

Rapportée au PIB, la dette publique s’établirait à 113,5 % en 2022 (après 115,3 % en 2021). Elle se situerait près de 16 points au-dessus de son niveau d’avant-crise. Elle atteindrait ainsi 2 940 milliards d’euros à la fin de l’année 2022, supérieure de plus de 560 milliards d’euros à son montant de fin 2019. En 2021 et 2022, l’évolution du ratio de dette traduit l’effet de facteurs jouant en sens opposé, l’augmentation du déficit et la progression rapide du PIB.

Au sein de la zone euro, deux groupes de pays peuvent être distingués selon leur situation en matière de finances publiques. D’un côté, se trouvent les pays qui sortent de la crise avec une dette très élevée (proche de 120 points de PIB voire au-delà) mais également avec des niveaux de déficits structurels importants (de l’ordre de 5 points de PIB). Ce groupe comprend la France, la Belgique, l’Espagne et l’Italie. D’un autre côté, figurent des pays qui, en sortie de crise, ont un niveau de dette plus modéré, compris entre 60 points et 80 points de PIB, et des niveaux de déficit structurels beaucoup plus faibles que les pays du premier groupe, de l’ordre de 3 points de PIB. Dans ce second groupe figurent notamment l’Allemagne, les Pays-Bas et l’Autriche. Le Portugal est dans une situation intermédiaire, avec une dette élevée mais un déficit structurel modéré. Il bénéficie notamment du fait d’être entré dans la crise sanitaire avec un solde structurel moins dégradé que celui de la France. La situation française est la conséquence d’un mouvement de divergence vis-à-vis de son partenaire allemand qui a commencé il y a quinze ans, l’écart s’accroissant d’année en année. Si les deux pays avaient des niveaux de dettes publiques similaires en 2006, avant le déclenchement de la crise financière, celle de la France était en 2020 près de 45 points au-dessus du niveau de celle de l’Allemagne (respectivement 115 % et 69 % du PIB). Cette divergence en termes de finances publiques représente un risque significatif de cohésion au sein d’une zone économique regroupant des États partageant la même monnaie. La France devrait être amenée à réaliser des efforts importants pour converger vers l’Allemagne dans les prochaines années.

La Cour des comptes émet quelques doutes sur la diminution de la dette publique à compter de 2027. Le Gouvernement a présenté une trajectoire de finances publiques jusqu’en 2027 pour ramener le déficit sous 3 % à cet horizon. En 2027, le déficit effectif atteindrait 2,7 points de PIB et le déficit structurel 3,2 points de PIB. Avec ce niveau de déficit en fin de période, la dette publique rapportée au PIB commencerait à refluer légèrement en 2027. Pour autant, le niveau de dette publique attendu pour 2027, à 115,4 points de PIB, serait identique à celui de 2021. Cette trajectoire intègre notamment le plan d’investissement France 2030 qui s’élève à plus de 30 milliards d’euros selon le Gouvernement.

Le Gouvernement table sur la croissance afin de réduire le poids de la dette publique. Après 7 % en 2021, elle devrait être de 4 % en 2022, puis de 1,6 % en 2023 et de 1,4 % entre 2024 et 2027, soit un niveau très légèrement supérieur à la croissance potentielle. Avec ce scénario de croissance, l’activité économique effective dépasserait son potentiel dès 2022. Sous ces hypothèses, l’ajustement structurel moyen sur 2023-2027 serait de 0,35 point de PIB potentiel par an. En 2027, le déficit structurel serait encore très élevé à 3,2 points de PIB. Il serait donc supérieur à son niveau d’avant-crise (2,5 points de PIB en 2019) et demeurerait 2,8 points au-dessus de l’objectif de moyen terme des administrations publiques, fixé avant la crise à 0,4 point de PIB.

Selon la Cour des comptes, la trajectoire retenue risque d’accroître les écarts au sein de la zone euro. Entre 2021 et 2024, période commune aux projections des trois pays, l’amélioration structurelle pour la France serait de 2,3 points de PIB, contre 3,8 points en Italie et 5 ¾ points en Allemagne. Par conséquent, en 2024, l’Allemagne devrait être presque revenue à l’équilibre structurel de ses finances publiques quand la France et l’Italie conserveraient encore des niveaux de déficits structurels élevés, proches de 4 points de PIB. Cette divergence se traduit également sur les niveaux respectifs de dette publique. En 2025, la dette publique française serait plus élevée que la dette publique allemande de près de 50 points de PIB.

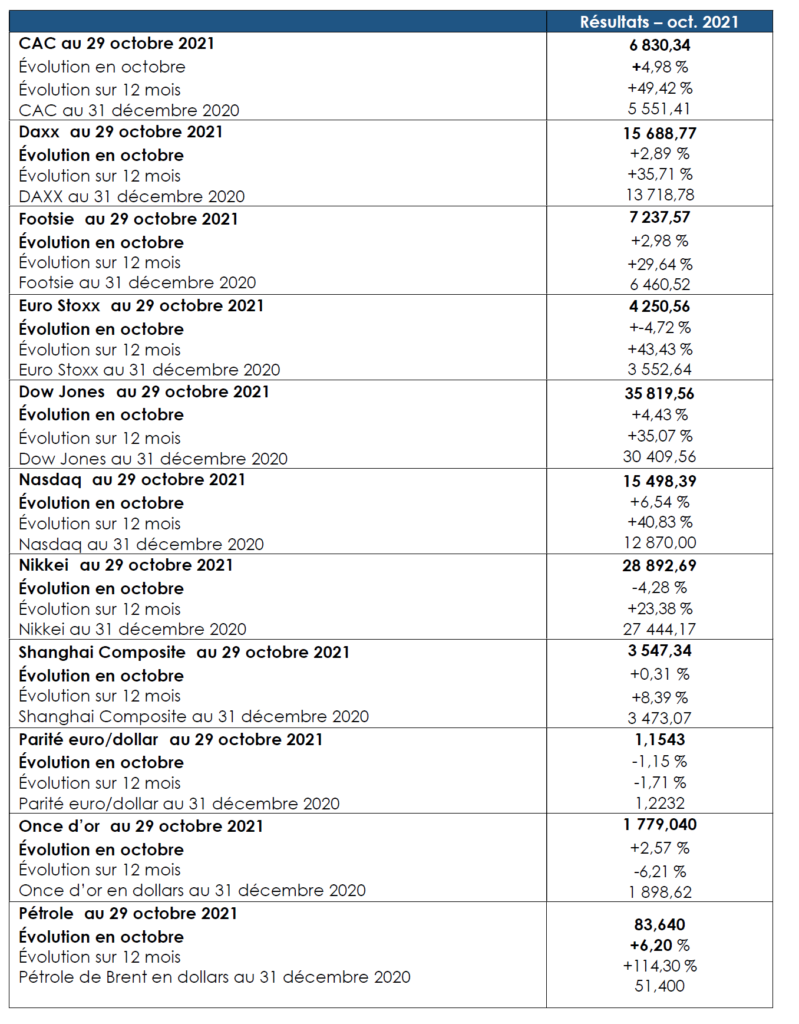

Le Coin des Epargnants du 29 octobre 2021 : un beau mois d’octobre

Le beau mois d’octobre

Contrairement à sa légende, octobre a réussi aux marchés « actions » après un mois de septembre chafouin. Si la fin de l’été avait été un peu complexe en raison des craintes inflationnistes et de la persistance de l’épidémie, le début de l’automne prend la forme d’un été indien avec des cours qui ont repris le chemin de la hausse. Ils ont signé leur plus forte progression mensuelle depuis le mois de mars. Sur un mois, le CAC 40 a augmenté de près de 5 %. A 6 830 points, le CAC 40 est à nouveau à proximité de son record absolu datant du mois de septembre 2000 (6944 points). Les deux principaux indices boursiers américains, le S & P 500 et le Nasdaq, ont enregistré de nouveaux plus hauts jeudi avec des progressions, de plus de 6 % en octobre. Ces derniers jours, les marchés ont été dopés par les résultats des entreprises meilleurs qu’attendus, résultats qui ont compensé ceux concernant les prix et les indicateurs annonçant un ralentissement de la croissance.

Si les taux des obligations d’Etat aux Etats-Unis ont baissé au cours de la dernière semaine d’octobre, en Europe, les écarts entre les Etats du Sud, France comprise, et l’Allemagne, se sont accrus avec les tensions inflationnistes.

Microsoft, la première capitalisation boursière mondiale

Dans les années 1990, Microsoft symbolisait la toute-puissance de l’informatique pré-Internet des ordinateurs individuels avec le succès planétaire des différentes versions de Windows. Un temps éclipsée par Google et Apple, la firme de Bill Gates a été contrainte de à revoir son modèle de fond en comble. De vendeur de logiciels, Microsoft est devenu une société de services qui tire désormais ses ressources des abonnements et du « cloud ».

Vendredi 29 octobre, Microsoft affichait à l’ouverture des marchés américains une capitalisation boursière de 2 444 milliards de dollars grâce à une augmentation de 45 % de son titre depuis le début de l’année. Les profits ont atteint 20 milliards de dollars lors du dernier trimestre, battant de 4 milliards son précédent record inscrit trois mois plus tôt. Le groupe dirigé par Satya Nadella depuis 2014 bénéficie de l’engouement des entreprises pour l’informatique dématérialisée en période de pandémie. Microsoft conquiert des parts de marché dans les ordinateurs personnels, en se positionnant sur du haut de gamme et sur les consoles de jeux qui représentent plus d’un tiers de ses revenus. Au niveau des ordinateurs, Microsoft est en concurrence avec Apple qui peine à moderniser ses IMac et ses MacBook ; la firme de Redmond ose même défier cette dernière sur le terrain des Smartphone avec son tout nouveau Surface Duo comportant deux écrans. Apple, qui affichait il y encore peu près de 2 600 milliards de dollars de capitalisation, subit le contrecoup des difficultés d’approvisionnement. Les pénuries de semi-conducteurs lui ont coûté plus de 6 milliards de dollars de chiffre d’affaires au cours du dernier trimestre. Depuis le début de l’année, le titre n’a gagné que 15 %, une performance trois fois plus faible que celle de son concurrent historique.

| Résultats 29 octobre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 830,34 | +1,44 % | 5 551,41 |

| Dow Jones | 35 819,56 | +0,40 % | 30 409,56 |

| Nasdaq | 15 498,39 | +2,70 % | 12 870,00 |

| Dax Xetra Allemand | 15 688,77 | +0,94 % | 13 718,78 |

| Footsie | 7 237,57 | +0,46 % | 6 460,52 |

| Euro Stoxx 50 | 4 250,56 | +1,47 % | 3 552,64 |

| Nikkei 225 | 28 892,69 | +0,30 % | 27 444,17 |

| Shanghai Composite | 3 547,34 | -0,98 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,272 % | +0,030 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,108 % | -0,005 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,566 % | -0,096 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1543 | -0,80 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 779,040 | -0,85 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 83,640 | -2,31 % | 51,290 |

Le Coin des Epargnants du 27 août 2021 : nouveaux records à New York

Lors du symposium de Jackson Hole aux Etats-Unis, Jerome Powell, le Président de la FED, a confirmé que, conformément aux prévisions, les achats d’actifs de la banque centrale (actuellement 120 milliards de dollars par mois) seraient réduits dès cette année. En revanche, il a souligné que du chemin restait à parcourir pour la hausse des taux directeurs. Il a indiqué que « nous continuerons nos achats d’actifs au rythme actuel jusqu’à ce que nous voyions de nouveaux progrès substantiels vers nos objectifs maximaux d’emploi et de stabilité des prix, mesurés depuis décembre dernier, lorsque nous avons formulé cette orientation pour la première fois. Mon point de vue est que des progrès substantiels ont été constatés pour l’inflation. Il y a également eu des progrès évidents en ce qui concerne l’emploi ». Le Président de la FED n’a fait que reprendre le contenu du compte-rendu de la réunion du mois de juillet du Conseil de politique monétaire (FOMC). Les tenants de la ligne dure d’une réduction rapide des rachats d’obligations peuvent apparaître déçus car le Président de la FED n’a pas fixé de calendrier. Compte tenu de la menace du variant Delta, il semble vouloir gagner du temps, certainement jusqu’en novembre.

Les indices « actions » ont été peu touchés par les propos du Président de la FED. Ils sont restés globalement stables sur la semaine, à l’exception du Nasdaq qui a progressé de près de 3 %. La bourse de New York a battu de nouveaux records vendredi 27 août pour le Nasdaq et le S&P500. Les différents indices économiques (PMI, indices INSEE sur le climat des affaires ou la confiance des ménages) traduisent un effritement de l’activité sans tomber dans un pessimisme excessif. Les indices « actions » évoluent en fonction du sac et du ressac de l’épidémie et des déclarations sur la politique monétaire. De son côté, le baril de pétrole a gagné plus de 10 % cette semaine dopé par la future réunion de l’OPEP.

Le tableau financier de la semaine

| Résultats 27 août 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 681,92 | +0,84 % | 5 551,41 |

| Dow Jones | 35 455,80 | +0,96 % | 30 409,56 |

| Nasdaq | 15 129,50 | +2,82 % | 12 870,00 |

| Dax Xetra Allemand | 15 851,75 | +0,28 % | 13 718,78 |

| Footsie | 7 148,01 | +0,85 % | 6 460,52 |

| Euro Stoxx 50 | 4 190,98 | +1,05 % | 3 552,64 |

| Nikkei 225 | 27 641,14 | +2,32 % | 27 444,17 |

| Shanghai Composite | 3 522,16 | +2,77 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,068 % | +0,081 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,422 % | +0,073 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,316 % | +0,063 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1792 | +0,83 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 814,080 | +1,77 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 72,460 | +11,37 % | 51,290 |

Coup de jeune chez les actionnaires

Plus de 400 000 nouveaux actionnaires en 2020 ont été décomptés. L’année 2021 voit également l’arrivée de nouveaux actionnaires. Selon l’Autorité des Marchés Financiers, de début janvier à la fin mars 2021, quelque 772 000 particuliers ont acheté ou vendu des actions, un nombre en hausse par rapport au quatrième trimestre 2020 et se situant au plus haut niveau depuis un an. Plus de 600.000 investisseurs particuliers ont ainsi réalisé au moins un achat d’actions lors des trois premiers mois de l’année, près du double des niveaux observés en 2019 (hors quatrième trimestre). Le nombre de nouveaux investisseurs, n’ayant jamais passé d’ordre de Bourse jusqu’ici ou inactifs depuis janvier 2018, s’est élevé à 70 000, en progression par rapport aux deux trimestres précédents. L’AMF souligne la montée en puissance des jeunes actionnaires attirés par la bonne tenue des marchés actions et qui gèrent leur portefeuille en ligne. Un renouvellement s’opère assez rapidement. La part des moins de 35 ans parmi les détenteurs d’actions en direct serait passée de 10,7 % à 18,1 % entre mars 2019 et mars 2021, selon une enquête Kantar publiée par l’Autorité des marchés financiers (AMF) le 6 juillet. En deux ans, le taux de détention aurait ainsi quasi doublé pour cette classe d’âge, passant de 2,3 % à 4,4 %.

Les moins de 25 ans auraient un taux de détention supérieur à celui relevé chez les 25-34 ans, 4,7 % contre 4 %.

L’enquête souligne que la détention d’unités de compte au sein de l’assurance-vie, supports sans garantie du capital progresse. Le taux de détention déclaré est passé de 10 % en 2016 à 12,4 % en mars 2020 et 13,3 % en mars 2021.

Le Coin des Epargnants du 5 juin 2021 : entre sérénité et attentisme

Des records sur fond de mer d’huile

Est-ce le calme avant la tempête ou simplement une pause après une folle ascension ; il n’en demeure pas moins que les marchés « actions » ont enregistré de faibles amplitudes tout en battant des records en Europe. Seul le prix du baril de pétrole a connu une forte hausse, plus de 4 % en une semaine, lui permettant de franchir la barre des 70 dollars.

Les résultats sans relief de l’emploi américain du mois de mai

Les investisseurs sont restés de marbre face à la publication du très attendu dernier rapport officiel sur l’emploi aux Etats-Unis. Le Bureau des statistiques du travail (BLS) a annoncé 559 000 créations d’emplois dans le secteur non agricole en mai, contre 674 000 anticipées par le consensus Bloomberg. Le solde d’avril a été révisé, de son côté, à la marge à 278 000, contre 266 000 initialement communiqué. Le taux de chômage a baissé de 0,3 point pour passer en-dessous de 6 % à 5,8 % de la population active (5,9 % attendu). Le salaire horaire moyen a augmenté de 0,5 % sur un mois, contre +0,2 % anticipé. Le retour d’employés peu payés dans les secteurs du divertissement et de l’accueil devrait peser sur cette moyenne. Ainsi cette hausse de 0,5 % est vraisemblablement plus forte qu’il n’y paraît et suggère que la pénurie croissante de main-d’œuvre provoque une augmentation des rémunérations. Le résultat de l’emploi a été jugé sans relief par les investisseurs qui prennent en compte que 7,6 millions d’emplois manquent à l’appel par rapport à février 2020.

Le CAC 40 dans les sommets

Les actions n’en finissent pas de s’apprécier. Pourtant, il y a quelques semaines des doutes étaient émis au sujet de l’évolution des indices « actions » avec la possible remontée des taux d’intérêt, remontée provoquée par l’augmentation des prix. Or, pour le moment, les actions continuent à bien se comporter. Le CAC 40 a franchi le 1er juin les 6 500 points, pour la première fois depuis septembre 2000. Depuis le début de l’année, l’indice parisien a progressé de 17 %. Phénomène peu courant, cette progression est l’une des plus fortes en ce qui concerne les principaux indices boursiers mondiaux. La progression des indices « actions » intervient dans un contexte de sortie de crise qui se caractérise par l’accumulation des plans de relance de part et d’autre de l’Atlantique ainsi que par le maintien de taux bas. Le plan européen de 750 milliards d’euros a été officiellement validé à la fin du mois de mai, ce qui permettra son déploiement durant l’été. L’accélération des campagnes de vaccination crée un petit climat d’euphorie qui porte les marchés. Les chefs d’entreprise sont optimistes comme en témoigne la dernière enquête de l’INSEE sur le climat des affaires en France qui a dépassé, en mai, son niveau d’avant crise. Entre son point bas atteint le 18 mars 2020 et le 1er juin 2020, le CAC 40 a progressé de 70 %. Il s’inscrit en hausse de plus de 6 % par rapport à son pic d’avant-crise à 6.111 points le 19 février. Plusieurs secteurs n’ont néanmoins pas retrouvé leur niveau d’avant crise. Figurent dans cette catégorie l’immobilier commercial et de bureaux ( Unibail-Westfield-Rodamco concède une perte de plus de 40 %) et l’aéronautique (Airbus -18 %, Safran -15 % ou encore Thalès -11 %). Ce dernier secteur commence à renouer avec les hausses avec la relance du transport aérien.

Le secteur du luxe après avoir souffert durant le premier confinement connait un fort rebond. Hermès et LVMH ont progressé de 60 %, L’Oréal de plus de 35 % et Kering de près de 30 % depuis février 2020. La capitalisation de LVMH est passée de 220 milliards en février 2020 à plus de 330 milliards d’euros fin mai 2021. Elle est devenue la première société européenne en matière de capitalisation.

Le pétrole toujours en hausse

Le prix du baril de pétrole Brent a terminé la semaine au-delà de 71 dollars, cours inconnu depuis le mois de mai 2019. Les perspectives de croissance et la baisse des stocks américains expliquent en partie cette progression. En un an, le baril a progressé de plus de 80 %. Cette appréciation de l’or noir est également imputable à la politique des pays producteurs. Les membres de l’Organisation des pays exportateurs de pétrole (Opep) et leurs dix alliés (dont la Russie), unis depuis fin 2016 par l’accord Opep+, ont en effet décidé mardi 1er juin, de se conformer à leur politique d’augmentation progressive de la production de pétrole jusqu’au mois de juillet.

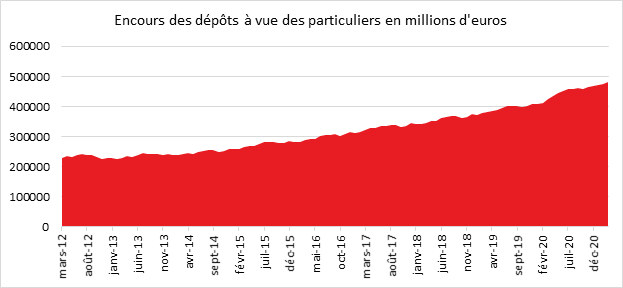

2020, des liquidités mais aussi des actions

Compte tenu des flux d’épargne et de la bonne tenue des valeurs mobilières, le patrimoine financier des ménages a atteint, selon la Banque de France, 5 665,5 milliards d’euros fin 2020, contre 5 396 milliards d’euros fin 2019 et 4 951,5 milliards d’euros fin 2018. En 2020, le taux d’épargne des ménages s’est élevé à 18,4 % du revenu disponible brut dont 9,7 % au titre de l’épargne financière. Pour le seul quatrième trimestre de l’année dernière, les taux respectifs étaient de 20,8 et 12,4 %.

Les ménages ont été contraints à l’épargne en 2020 faute de pouvoir dépenser. Le 1er juin 2021, la Banque de France a confirmé que le flux d’épargne a atteint, 205,2 milliards d’euros l’année dernière, contre 129,7 milliards d’euros en 2019, soit 75,5 milliards d’euros de plus. Plus des trois quarts de cette épargne ont été investis dans des produits de taux (158,5 milliards d’euros en 2020, contre 122,5 milliards en 2019). La préférence donnée à la liquidité durant cette période de crise sanitaire inédite s’est traduite par des flux importants en faveur du numéraire et des dépôts à vue (95,8 milliards d’euros en 2020 contre 48,5 milliards en 2019) et sur les livrets d’épargne (66,8 milliards d’euros en 2020 après 40,2 milliards en 2019). Si les flux vers les fonds euros de l’assurance vie et des produits d’épargne retraite ont diminué de 2 milliards d’euros, ceux en faveur des produits de fonds propres ont augmenté de 46,6 milliards d’euros en 2020, après 12,0 milliards en 2019. Aidées par la bonne tenue des marchés, les actions cotées ont bénéficié d’un flux de 13,1 milliards d’euros quand ce dernier était négatif de 2,3 milliards d’euros en 2019. Les flux vers les unités de compte ont également progressé passant de 2 à 16,8 milliards d’euros.

Les premières données fournies par la Banque de France pour le premier trimestre 2021 soulignent une nouvelle progression des placements en numéraire et sous forme de dépôts auprès des banques (35,8 milliards d’euros après 34,1 milliards au quatrième trimestre. À la fin du premier trimestre, les dépôts à vue des ménages ont atteint le niveau record de 481 milliards d’euros. Sur les trois premiers mois, l’encours a progressé de 12 milliards d’euros contre 17 milliards d’euros sur la même période en 2020. Par ailleurs, la Banque de France a enregistré un flux net légèrement négatif pour les contrats d’assurance vie et épargne retraite en euros (-0,5 milliards d’euros après 3,9 milliards au quatrième trimestre) et une accélération des placements d’assurance vie en unités de comptes (7,3 milliards après 4,1 milliards au quatrième trimestre).

Le tableau financier de la semaine

| Résultats 4 juin 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 515,66 | +0,49 % | 5 551,41 |

| Dow Jones | 34 756,39 | +0,66 % | 30 409,56 |

| Nasdaq | 13 814,49 | +0,48 % | 12 870,00 |

| Dax Xetra Allemand | 15 692,90 | +1,11 % | 13 718,78 |

| Footsie | 7 069,04 | +0,66 % | 6 460,52 |

| Euro Stoxx 50 | 4 089,38 | +0,46 % | 3 552,64 |

| Nikkei 225 | 28 941,52 | -0,71 % | 27 444,17 |

| Shanghai Composite | 3 591,84 | -0,49 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,150 % | -0,021 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,2175 % | -0,032 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,559 % | -0,032 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,2165 | -0,24 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 891,645 | -0,51 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 71,780 | +4,27 % | 51,290 |

L’assurance vie en avril, un retour à la normale ?

En règle générale, le mois d’avril réussit plutôt bien à l’assurance vie. Deux décollectes ont été enregistrées en dix ans, à chaque fois, dans un contexte très particulier : en 2012 lors de la crise des dettes souveraines et en 2020 lors de la première vague de covid-19. La moyenne de la collecte nette tourne autour de 2 milliards d’euros. Le résultat de l’année 2021 témoigne d’un retour à la normale.

Les cotisations du mois d’avril 2021 se sont élevées à 13,1 milliards d’euros dont 2,9 milliards d’euros au titre des unités de compte. La proportion d’unités de compte diminue malgré la bonne tenue de la bourse. En revanche, sur quatre mois, la collecte nette d’unités de compte est à son plus haut niveau depuis 14 ans. Le montant des prestations retrouve un rythme de croisière avec un total de 11,5 milliards d’euros. Fin avril 2021, les encours des contrats d’assurance vie atteignent 1 818 milliards d’euros, en progression de +4,5 % sur un an.

Malgré le troisième confinement, l’assurance vie a retrouvé son rythme de croissance d’avant crise sanitaire. Il n’y a pas de rebond, les ménages n’ayant pas encore décidé de replacer l’épargne subie et de précaution constituée depuis le mois de mars 2020. L’amélioration de la situation sur le plan sanitaire et l’espoir d’une forte croissance économique permettent néanmoins de reprendre progressivement le chemin de l’épargne longue. Dans un premier temps, les ménages seront tentés de se faire plaisir en augmentant leurs dépenses de consommation. Les produits d’épargne à long terme comme l’assurance vie devraient connaître un dynamisme plus prononcé durant le second semestre. L’assurance vie doit, par ailleurs, faire face à l’essor du Plan d’Épargne Retraite qui, à la marge, réduit le montant des collectes.

Le Coin des Epargnants, la chute libre du bitcoin

Le bitcoin, valeur hautement inflammable

Les valeurs « actions » continuent de fluctuer en fonction des annonces concernant l’évolution des prix. Les craintes du début de semaine se sont atténuées. Le recul de l’indice manufacturier de la FED de Philadelphie, bien plus important que prévu, a rassuré les investisseurs. Ces derniers se sont réjouis de l’amélioration de la situation au niveau des services au mois de mai aux Etats-Unis. En France, selon les données préliminaires, l’indice PMI flash composite a atteint son plus haut niveau depuis juillet dernier à 57 points, contre 51,6 en avril, et une attente plus modeste de 53,7. Cette augmentation serait imputable au secteur non-manufacturier. En Allemagne, la progression est moindre, l’indice composite passant de 55,8 à 56,2 points. Celui de la zone euro est ressorti à 56,9 points, après 53,8 en avril. Il s’agit du chiffre le plus élevé enregistré depuis février 2018. L’amélioration de la situation dans les services est en lien avec les déconfinements opérés par les différents Etats membres de la zone euro. Elle permet de suppléer le ralentissement de la croissance du secteur manufacturier qui doit faire face à des problèmes d’approvisionnement. Aux Etats-Unis, le PMI du mois de mai progresse à 70,1 points dans les services, au-dessus des 64,5 points attendus et des 64,7 points observés en avril. Ce niveau est un plus haut historique. L’indice composite passe de son côté de 63,5 à 68,1 points.

Le prix du pétrole était orienté à la baisse cette semaine en raison du bon avancement des négociations entre les Etats-Unis et l’Iran sur le nucléaire qui permettrait le retour sur le marché du pétrole iranien.

Dans ce contexte, les indices « actions » ont faiblement progressé sur la semaine. Le CAC 40 a ainsi augmenté de 0,02 %.

Les ailes brûlées du bitcoin

La semaine aura été également marquée par la chute du bitcoin qui, mercredi 19 mai, a perdu près de 30 % de sa valeur par rapport au dollar. Il a reculé de 50 % par rapport à son cours record du 14 avril dernier à 64 865,22 dollars. Ce décochage fait suite à la décision des autorités chinoises, le 18 mai, d’interdire aux institutions financières de proposer à leurs clients des services liés aux cryptomonnaies. Ce changement de position vise à casser un mouvement spéculatif et à faciliter l’émergence d’une offre de monnaie digitale que la banque centrale chinoise développe. Comme la Banque Centrale Européenne, les autorités bancaires de l’Empire du Milieu ont rappelé que le bitcoin n’est pas une monnaie. La chute du bitcoin est également imputable à l’annonce d’Elon Musk, le fondateur de Tesla, qui après avoir acheté des bitcoins et fait monter les cours a annoncé 12 mai, sur Twitter, suspendre la possibilité de payer les voitures produites par son groupe avec des bitcoins, ce qui était possible depuis le 24 mars. Pour justifier ce revirement, il a mis en avant le piètre bilan carbone du bitcoin tant pour sa fabrication que pour son fonctionnement. Tesla aurait revendu tous ses bitcoins… Les autres cryptomonnaies (ether, ripple, litecoin) ont également connu de fortes baisses. La capitalisation totale des cryptomonnaies est ainsi tombée à 1 390 milliards de dollars le 19 mai, contre 2 000 milliards sept jours avant. En fin de semaine, le bitcoin est légèrement remonté à 37 000 dollars.

Le tableau financier de la semaine

| Résultats 21 mai 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 386,41 | +0,02 % | 5 551,41 |

| Dow Jones | 34 207,84 | -0,51 % | 30 409,56 |

| Nasdaq | 13 470,99 | -2,34 % | 12 870,00 |

| Dax Xetra Allemand | 15 437,51 | +0,41 % | 13 718,78 |

| Footsie | 7 018,05 | -0,36 % | 6 460,52 |

| Euro Stoxx 50 | 4 025,78 | +0,21 % | 3 552,64 |

| Nikkei 225 | 28 084,47 | -4,34 % | 27 444,17 |

| Shanghai Composite | 3 490,38 | +0,31 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,247 % | -0,017 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,1315 % | -0,0055 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,627 % | -0,017 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,2178 | +0,29 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 876,054 | +1,86 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 66,840 | -2,75 % | 51,290 |

Épargne, innovations et croissance

Au sein des pays de l’OCDE, un lien est constaté entre la nature de l’épargne et la croissance. Une épargne sans risque abondante rend plus difficile l’obtention de gains de productivité.

Au sein de l’OCDE, l’Europe du Nord et les États-Unis se caractérisent par le faible poids de l’épargne sans risque qui capte 25 % de l’épargne totale quand au sein de la zone euro et au Japon, elle en représente plus de 30 %. Aux États-Unis, 35 % de l’épargne du pays est investie en actions contre 15 % au sein de la zone euro et moins de 10 % en France.

Si l’épargne à risque est de petite taille, les intermédiaires financiers (banques, assureurs) sont contraints de procéder à sa transformation et à prendre des risques. Or, leur capacité à transformer l’épargne est limitée par la nécessité d’avoir des fonds propres importants pour rendre compatibles les actifs risqués et les passifs sans risque. La réglementation européenne a, en outre, accru les exigences de fonds propres ce qui les conduit à réduire leurs investissements en actions (Solvency II).

Les États-Unis, la Suède, le Danemark qui enregistraient, entre 2002 et 2019, les plus forts gains de productivité se caractérisent par une épargne sans risque faible, représentant moins de 25 % du total de l’épargne. La France, l’Espagne et l’Italie dont l’épargne sans risque représente plus de 30 % de l’épargne totale ont des gains de productivité inférieurs à la moyenne de l’OCDE sur la même période. La situation du Japon est atypique en cumulant un taux d’épargne sans risque de plus de 60 % et des gains de productivité supérieurs à la moyenne. Les pays dans lesquels le poids de la recherche et développement est supérieur à 2,8 % du PIB sont ceux où l’épargne sans risque est faible. La seule exception notoire reste le Japon qui se caractérise par une recherche et développement (R&D) de plus de 3,5 % du PIB. La France (2,4 % du PIB) est loin derrière ce pays ainsi que derrière la Suède, le Danemark, les États-Unis ou la Finlande en matière de R&D. La même constatation vaut pour les dépôts de brevets. Le stock de robots industriels n’est, en revanche, pas corrélé avec la structure de l’épargne. Le Japon, l’Allemagne ou l’Italie ont un stock de robots rapporté au nombre de salariés de l’industrie manufacturière supérieur à la moyenne tout en ayant une préférence marquée pour l’épargne sans risque.

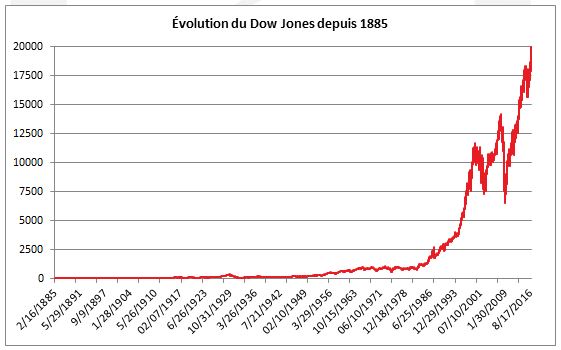

Quand le dow jones franchit la barre des 20 000 points

Attendue depuis la fin de l’année dernière, la barre des 20 000 points a été franchie par le Dow Jones le mercredi 25 janvier 2017. Ce franchissement est symbolique tout comme l’est le Dow Jones. L’indice « actions » le plus connu au monde l’est non pas par sa représentativité mais par son ancienneté. Il est, à ce jour, le plus vieil indice boursier, sa création datant du 3 juillet 1884.

L’indice comprend actuellement 30 grandes entreprises américaines contre 11 initialement à ses débuts (12 à partir de 1896). 9 compagnies ferroviaires figuraient parmi les entreprises du premier indice. Seule General Electric (ex Edison) est, parmi les entreprises originelles, encore présente. Le véritable lancement médiatique est intervenu en 1896). En 1916, l’indice s’est élargi à 20 entreprises. Ce n’est qu’en 1928, à la veille du krach qu’il comprend 30 valeurs. Sa composition évolue en fonction de celle du capitalisme américain. L’entreprise sidérurgique US Steel, entrée dans l’indice en 1899, en ressort en 1991. En 1916, le constructeur automobile General Motors, ou l’opérateur télécoms AT&T font leur entrée mais cèdent leur place à Cisco en 2009, et à Apple en 2015. L’indice est accusé régulièrement de ne pas être suffisamment représentatif. Le comité en charge de la sélection des valeurs privilégie les entreprises matures et les titres peu volatils. De ce fait, il a tardé à intégrer les titres des nouvelles icônes des TIC comme Intel ou Microsoft (entrés en 1999). Il s’est, par ailleurs, montré assez réticent vis-à-vis des valeurs banquières : seules Goldman Sachs et JP Morgan Chase figurent dans la liste.

Le Dow Jones est le résultat de la somme arithmétique des cours des valeurs, en prenant tout de même en compte les opérations intervenues sur les titres comme les attributions d’actions gratuites ou divisions de nominal. Seul le Nikkei est également calculé de la sorte. Le CAC 40 comme les autres indices européens est calculé à partir des capitalisations flottantes des entreprises retenues. Le CAC ne prend pas en compte les bénéfices réinvestis à la différence de l’indice allemand DAXX.

Le record du Dow Jones est la conséquence de la bonne tenue de l’économie américaine (plein emploi, résultats positifs des entreprises). Il est aussi l’expression d’un fort état de confiance chez les investisseurs. Les promesses de relance de Donald Trump, les mesures de soutien de la demande intérieure, les annonces de baisses des impôts et de simplification sont bien reçues quand celles concernant le protectionnisme ne sont pas relevées.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com